Образец решения единственного участника о выплате дивидендов образец: Решение о выплате дивидендов единственному учредителю

Решение о выплате дивидендов ООО

Решение о выплате дивидендов ООО – образец и приказКто и как выносит решение о выплате дивидендов в ООО

Как составляется протокол о выплате дивидендов в ООО

Как принять решение о выплате дивидендов единственному учредителю

Приказ о выплате дивидендов

Кто и как выносит решение о выплате дивидендов в ООО

Законодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п. 1 ст. 28 ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание. Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п. 1 ст. 29 закона № 14-ФЗ):

- УК полностью оплачен;

- выбывшему участнику выдана стоимость его доли;

- чистые активы превышают сумму УК и резервного фонда, и это соотношение сохранится после выдачи дивидендов;

- признаки банкротства отсутствуют и не возникнут как следствие выдачи дивидендов.

Соответствие перечисленным ограничениям и объем прибыли, которую возможно распределить, определяются по данным анализа бухгалтерской отчетности ООО, подготовленной к моменту созыва собрания.

Анализ отчетности касается и ООО на УСН. О составлении отчетности при УСН читайте в статье «Ведение бухгалтерии ООО на УСН: сдаем отчетность»

Как составляется протокол о выплате дивидендов в ООО

Вопрос о распределении прибыли может быть как 1 из нескольких, рассматриваемых на собрании, так и предметом отдельного собрания. Независимо от количества вопросов в повестке дня решение собрания оформляется путем составления протокола, непременными реквизитами которого станут:

- номер, дата и указание принадлежности документа к ООО;

- перечень участников, распределение долей между ними;

- повестка дня;

- результаты рассмотрения и вынесения решения по каждому из вопросов.

В отношении дивидендов собрание должно определить:

- за какой период их намерены платить;

- общую сумму, выделенную для этого;

- форму и сроки выдачи.

Период выплаты может составлять от квартала до года. При этом возможны платежи и за год, предшествующий предыдущему.

Общая сумма распределяется между участниками в пропорции к доле каждого, если в уставе не предусмотрен другой порядок (п. 2 ст. 28 закона № 14-ФЗ), поэтому достаточно установить ее величину. Хотя в протоколе можно записать и конкретные суммы, предназначенные к выдаче каждому участнику в соответствии с правилами распределения.

Форма выдачи чаще всего денежная. Однако закон не запрещает выплату имуществом.

Выплату осуществляют не позднее 60 дней с момента принятия решения (п. 3 ст. 28 закона № 14-ФЗ). Если срок в пределах этого промежутка не установлен уставом, собрание вправе назначить его своим решением по каждой конкретной выплате. Срок считают равным 60 дням, если в решении и уставе он отсутствует.

Образец решения учредителей о выплате дивидендов (протокола собрания) вы можете скачать на нашем сайте.

Скачать образец решения учредителей о выплате дивидендов

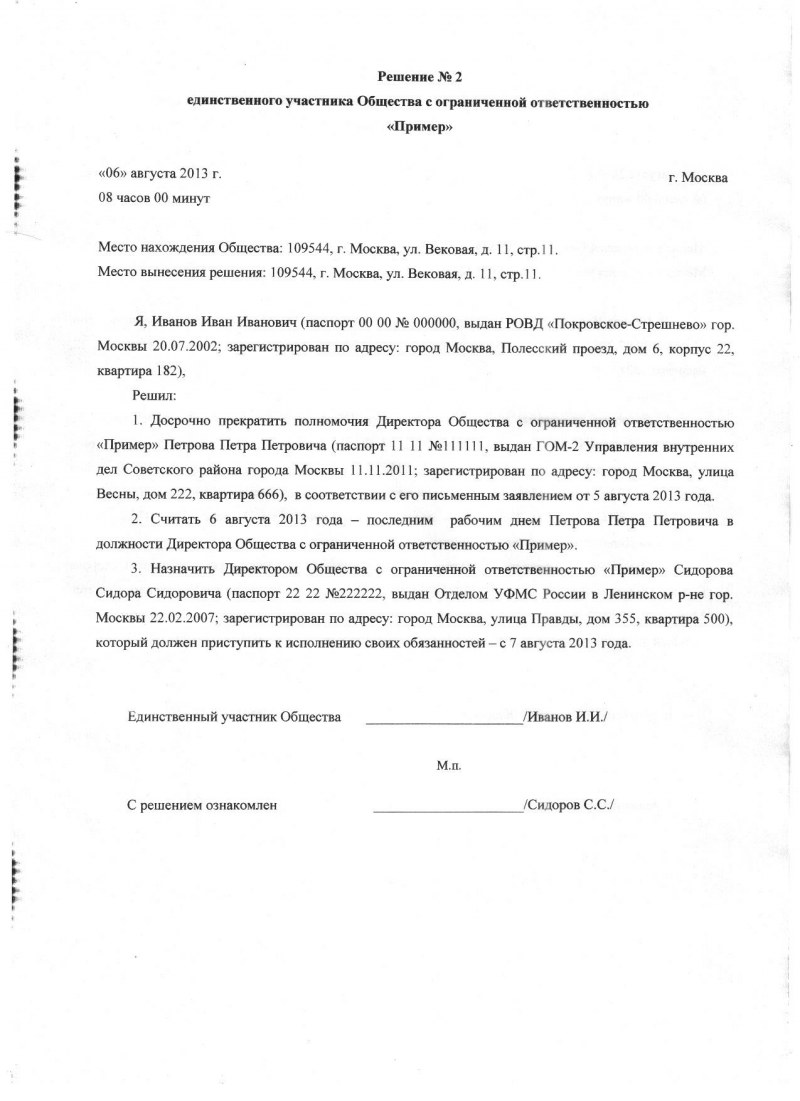

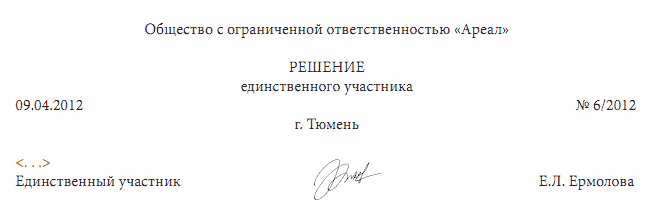

Как принять решение о выплате дивидендов единственному учредителю

Единственному учредителю собрание проводить не с кем, поэтому он просто выносит собственное решение о выдаче дивидендов себе. Оформляется оно в обычном для такого документа порядке.

Образец решения о выплате дивидендов единственному учредителю можно посмотреть и скачать на нашем сайте.

Скачать образец решения о выплате дивидендов единственному учредителю

Приказ о выплате дивидендов

Решение, принятое учредителями, обязательно для исполнения руководителем ООО, но не его подчиненными. Для них нужен приказ руководителя. В данном случае им будет приказ о выплате дивидендов.

Образец приказа о выплате дивидендов вы также можете скачать на нашем сайте.

Скачать образец приказа о выплате дивидендов

Как оформить выплату дивидендов в ООО в 2021 году?

С 2020 года для коммерческих организаций бухгалтерская отчетность считается составленной после того, как руководитель подписал ее в бумажной или электронной форме. При этом утверждение годовой отчетности производится на основании решения собрания участников общества.

Закон, позволяющий проводить в 2021 году собрания участников общества в форме заочного голосования, определил, что действие пункта 2 статьи 50 Федерального закона от 26.12.1995 № 208-ФЗ и абзаца второго пункта 1 статьи 38 Федерального закона от 08.02.1998 № 14-ФЗ, которые устанавливают запрет на проведение заочного голосования по указанным вопросам, приостановлено до 31 декабря 2021 года включительно.

По решению исполнительного органа ООО – общее собрание участников общества, повестка дня которого включает вопросы об утверждении годовых отчетов и годовых бухгалтерских балансов.

Действие положений Федерального закона от 26 декабря 1995 г. № 208-ФЗ “Об акционерных обществах” и Федерального закона от 8 февраля 1998 г. № 14-ФЗ “Об обществах с ограниченной ответственностью”, устанавливающих запрет на проведение в форме заочного голосования собраний, в повестку дня которых включены указанные выше вопросы, приостановлено до 31 декабря 2021 года включительно (Федеральный закон от 24 февраля 2021 г. № 17-ФЗ).

Заочная форма общего собрания предполагает, что участники (акционеры) обсуждают и принимают решения по поставленным вопросам без совместного присутствия. Решение принимается путем обмена документами, в том числе с помощью электронных или иных технических средств, позволяющих достоверно определить лицо, выразившее свою волю.

В 2021 году не установлены специальные пролонгированные сроки проведения годовых общих собраний, как это было в прошлом году.

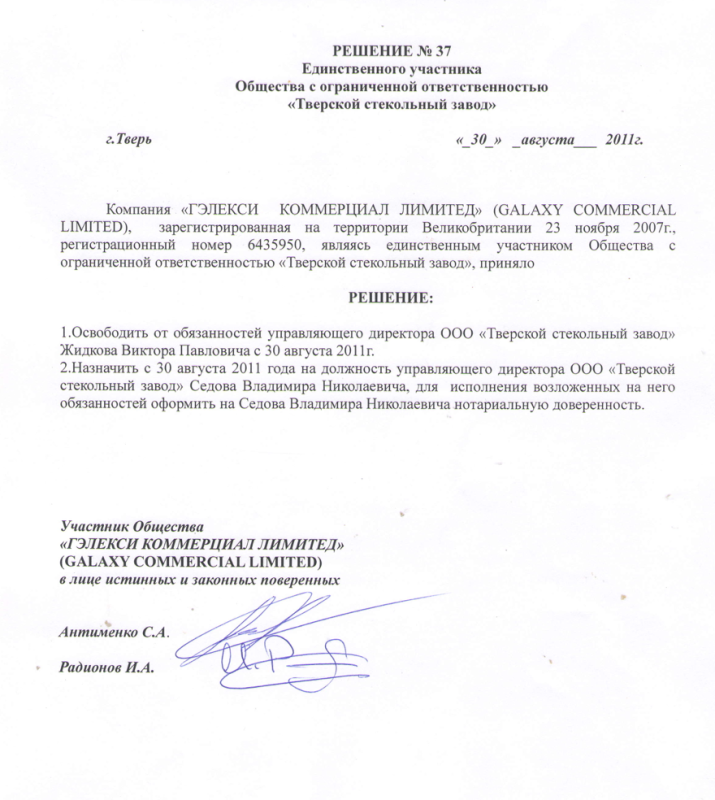

Решение о распределении прибыли принимается большинством голосов на общем собрании участников и оформляется протоколом или решением единственного участника. Протокол (решение) должен содержать такие сведения, как:

- период распределения прибыли;

- сумма прибыли, подлежащая распределению;

- пропорции распределяемой прибыли;

- участники, которым причитается выплата дивидендов, с указанием размера такой выплаты;

- сроки выплаты дохода;

- форма выплаты дивидендов.

Участники вправе указать в документе и другую информацию, если таковая, по их мнению, может внести ясность и позволит избежать противоречивых ситуаций в дальнейшем.

О принятии решения собрания составляется протокол в письменной форме (п. 3 ст. 181.2 ГК РФ).

Если протокол собрания ООО содержит оговорку о его юридической силе без нотариального заверения, подписан всеми участниками общества, имеющими 100% уставного капитала, то нотариальное удостоверение принятых решений не требуется (Определение Верховного Суда РФ от 29.

Следует обратить внимание, что в соответствии с п. 3 ст. 17 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» обязательному нотариальному удостоверению подлежит решение об увеличении уставного капитала общества. По общему правилу факт принятия решения очным голосованием, а также состав присутствующих участников подтверждает нотариус. Однако в уставе общества (решении общего собрания или единственного участника) может быть предусмотрен иной способ подтверждения.

Иной (альтернативный) способ (подписание протокола всеми участниками или частью участников; с использованием технических средств, позволяющих достоверно установить факт принятия решения; иным способом, не противоречащим закону) не предусмотрен уставом такого общества либо решением общего собрания участников общества, принятым участниками общества единогласно.

При этом решение общего собрания, которым устанавливается альтернативный способ подтверждения, должно быть нотариально удостоверено (п. 2 Обзора судебной практики по некоторым вопросам применения законодательства о хозяйственных обществах, утвержденного Президиумом Верховного Суда РФ 25.12.2019). Без надлежащего удостоверения решение будет ничтожно (п. 107 Постановления Пленума ВС РФ от 23.06.2015 № 25).

2 Обзора судебной практики по некоторым вопросам применения законодательства о хозяйственных обществах, утвержденного Президиумом Верховного Суда РФ 25.12.2019). Без надлежащего удостоверения решение будет ничтожно (п. 107 Постановления Пленума ВС РФ от 23.06.2015 № 25).

Как указано в п. 6.1 Письма ФНП от 01.09.2014 N 2405/03-16-3, нотариус не может удостоверить принятие общим собранием участников хозяйственного общества решения и состав участников общества, присутствовавших при его принятии, если решения принимались в форме заочного голосования.

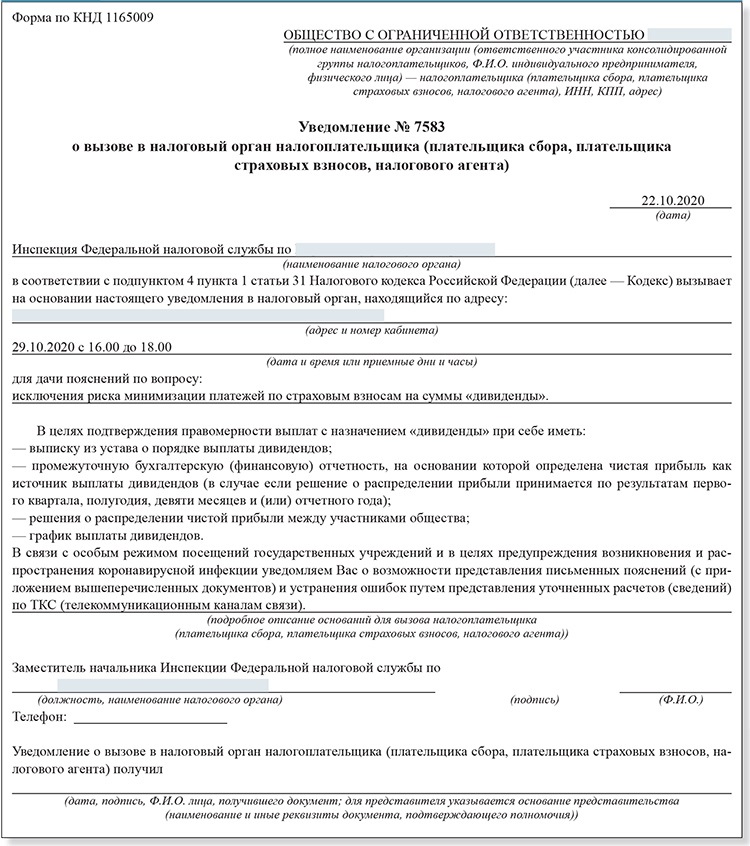

Дивиденды должны быть выплачены в ООО — не ранее чем через 2 месяца и не позднее чем через 4 месяца после окончания отчетного года, то есть не ранее 1 марта и не позднее 30 апреля 2021 года. Дивидендами признается любой доход, полученный участником от организации при распределении прибыли, остающейся после налогообложения (п. 1 ст. 43 НК РФ).

Процедура выплаты дивидендов заключается в расчете чистой прибыли, подлежащей распределению, оформления решения о распределении этой прибыли и непосредственно самой выплате дивидендов. Порядок выплаты дивидендов регулируется Федеральным законом от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью».

Порядок выплаты дивидендов регулируется Федеральным законом от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью».

После того как процедура выплаты дивидендов проведена, ее необходимо надлежащим образом отразить в бухгалтерском и налоговом учете. Выплата дивидендов в денежной форме осуществляется в безналичном порядке обществом. В случае. Если дивиденды выплачиваются учредителям иностранцам, то они могут быть выплачены в валюте. Использование иностранной валюты при осуществлении расчетов на территории Российской Федерации по обязательствам допускается в случаях, в порядке и на условиях, определенных законом или в установленном им порядке (п. 3 ст. 317 ГК РФ).

Хотите выплатить дивиденды без нотариуса – проверяйте свои уставы!

С 25.12.2019 года все протоколы собраний участников ООО и даже решения единственного участника должны быть заверены нотариально, если иное прямо не предусмотрено уставом.

В конце декабря 2019 года вышел Обзор судебной практики по некоторым вопросам применения законодательства о хозяйственных обществах (утв. Президиумом Верховного Суда РФ 25.12.2019) с позицией о том, что все протоколы участников ООО или решения единоличного участника по умолчанию должны заверяться нотариально, если только иной способ прямо не указан в Уставе или касательно него не принято отдельное решение. Причем решение о выборе другого способа также должно быть заверено нотариально.

Президиумом Верховного Суда РФ 25.12.2019) с позицией о том, что все протоколы участников ООО или решения единоличного участника по умолчанию должны заверяться нотариально, если только иной способ прямо не указан в Уставе или касательно него не принято отдельное решение. Причем решение о выборе другого способа также должно быть заверено нотариально.

Сама норма заверения участниками ООО протокола или удостоверения решения единственного участника (пп. 3 пункта 3 статьи 67.1 ГК РФ) как была, так и осталась неизменной. Там и раньше была ссылка на нотариуса, но на практике благополучно обходились просто подписями. Теперь же трактовка жесткая – только нотариальное заверение, если уставом (отдельным решением) не установлен альтернативный способ.

И это касается всего спектра протоколов и решений ООО без каких-либо исключений. Протоколы и решения, принятые по 25.12.2019 года включительно и не удостоверенные нотариусом (если альтернативный способ не был выбран), остаются действительными.

Начиная с 26.12.2019 года нужно придерживаться новой жесткой трактовки (Определение ВС РФ от 30.12.2019 N 306-ЭС19-25147).

Например, дивиденды за 2019 год. Если вашим клиентом будет принято решение о выплате дивидендов за 2019 год, то нужно свериться с уставом, и если в уставе нет альтернативного порядка, то до выплаты дивидендов – прямой путь к нотариусу.

С одной стороны, защита корпоративных интересов – это хорошо, а с другой, если вдумываться в техническое воплощение, то что, всем участникам к нотариусу приходить или приглашать его на свои собрания? И вообще, если и дальше по этому пути двигаться, то так и до нотариального заверения учетной политики дойти можно…

Чтобы избежать неожиданностей, лучше заранее обговорить эти тонкости с клиентами. Скорее всего в большей массе «старых» уставов такие условия, позволяющие заверять протоколы и решения без нотариуса, не прописаны.

Если решите сделать информационную рассылку по своим клиентам, то сделать это можно через автоматическую почтовую рассылку Мультибухгалтера, причем клиенты будут видеть именно вашу почту, а не домен Мультибухгалтера.

Андрей Жильцов, руководитель сервиса «Мультибухгалтер».

Протокол общего собрания о выплате дивидендов образец

Решение о выплате дивидендов за прошлые годы образец

. Выплаты могут начисляться или выплачиваться раз в году, а могут не. Образец решения о выплате дивидендов. Решение о выплате дивидендов образец 2016 год. Выплата дивидендов учредителям в 2014 году решения образец. Мы с 2007 года не распределяли чистую. Образец протокола на выплату дивидендов ооо прибыль прошлых лет. Но если участник не получил положенные ему дивиденды, то обратиться за их выплатой он вправе в течение трех лет. Выплата дивидендов за прошлые периоды образец

Выплата дивидендов прошлых лет. После длительного накопления прибыли прошлых лет перед акционерами компании возникает вопрос. На выплату дивидендов вы можете направит нераспределенную прибыль прошлых лет, которая отражается на. Просто, сумма очень большая получается, боюсь не так оформить. Решение о выплате дивидендов единственному учредителю 2017 год Образец заполнения.

Решение о выплате дивидендов единственному учредителю 2017 год Образец заполнения.

Что представляет собой решение

После того как предприятие оплатило налоговые отчисления, в развитом предприятии остается прибыль. Ею можно воспользоваться по-разному:

- расходование на приобретение нового оборудования или других активов, необходимых для роста производства;

- выплата дивидендов.

Организация выплачивает взносы по дивидендам учредителю в таких случаях:

Читайте также: Правила выплаты дивидендов учредителям ООО в 2019 году

- Если уставная наличность сформирована в 100%-ном размере одним учредителем.

- У участников, которые перестали числиться собственниками Общества, нет претензий касаемо возврата их паевых частей.

- Активы больше, чем уставная наличность вместе с резервной составляющей.

- Фирма не признана банкротом, и результаты проведения ее хозяйственной деятельности не показывает отрицательных тенденций.

Решения о выплате дивидендов единственному учредителю ОО принимаются в завершении календарного года. Однако есть форма № 14, которая позволяет выплачивать дивидендные суммы за 6 месяцев и даже каждые 3 месяца. Часть дохода, которая припадает на дивидендные платежи, актуальна:

Однако есть форма № 14, которая позволяет выплачивать дивидендные суммы за 6 месяцев и даже каждые 3 месяца. Часть дохода, которая припадает на дивидендные платежи, актуальна:

- для АО по сведениям, занесенным в документы, проходящей по бухгалтерской отчетности;

- для ООО налоговики советуют отталкиваться от результатов финансовой отчетности.

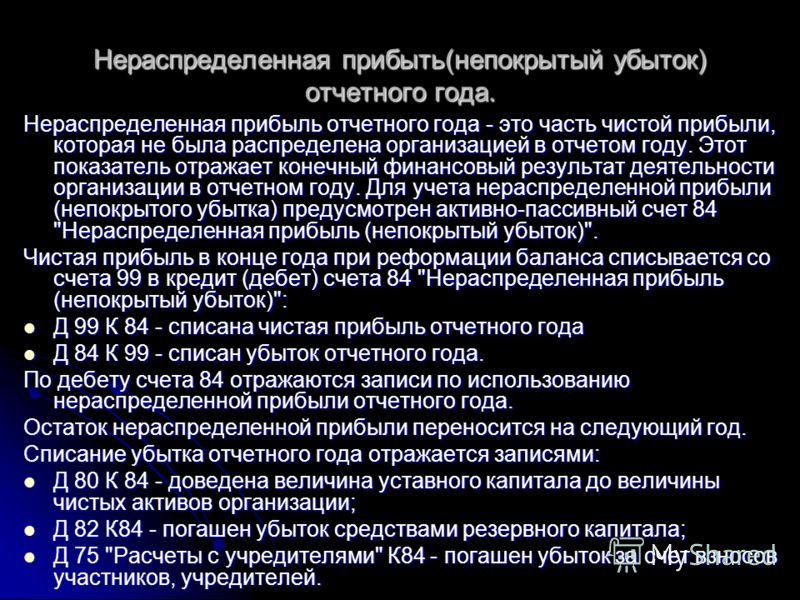

Выплаты изымают из прибыли предприятия, которая может быть:

- текущей;

- нераспределенной части, приходящейся на прошлые подотчетные периоды.

Выплачиваемая сумма по дивидендам в обществе с ограниченной ответственностью за прошлые годы берется из отчетов прошлых периодов. Решение составляют держатели акций предприятия на собрании. Если учредитель один, он может запустить выдачу денег по дивидендам самостоятельно. Необходимо учитывать образец.

Читайте также: Как составить решение о продлении полномочий директора единственного учредителя

Составляется решение произвольно, как таковой формы или специального бланка законодатели не приняли. Достаточно придерживаться деловой стилистики изложения текста и документального оформления. Данные, которые указывают в тексте:

Достаточно придерживаться деловой стилистики изложения текста и документального оформления. Данные, которые указывают в тексте:

- величина дивидендных выплат;

- в какой форме будут выданы дивиденды учредителю;

- дата выдачи дивидендов.

Протокол о выплате дивидендов ООО

Источником выплат дивидендов участникам собрания служит чистая прибыль организации. Подробнее о размере этой чистой прибыли знают бухгалтера компании. Она зависит от множества факторов и определяется на основании соответствующих документов организации.

Важно! Если когда-то в прошлом организацией была получена прибыль, то ее также можно использовать на выплату дивидендов. Однако следует учитывать, что налоги с дивидендов будут рассчитываться исходя не из прошлой, а из действующей на момент совершения выплаты системы налогообложения.

Кто и как выносит решение о выплате дивидендов в ООО

Законодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п. 1 ст. 28 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание. Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п. 1 ст. 29 закона № 14-ФЗ):

1 ст. 28 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание. Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п. 1 ст. 29 закона № 14-ФЗ):

- УК полностью оплачен;

- выбывшему участнику выдана стоимость его доли;

- чистые активы превышают сумму УК и резервного фонда, и это соотношение сохранится после выдачи дивидендов;

- признаки банкротства отсутствуют и не возникнут как следствие выдачи дивидендов.

Соответствие перечисленным ограничениям и объем прибыли, которую возможно распределить, определяются по данным анализа бухгалтерской отчетности ООО, подготовленной к моменту созыва собрания.

Анализ отчетности касается и ООО на УСН. О составлении отчетности при УСН читайте в статье «Ведение бухгалтерии ООО на УСН: сдаем отчетность».

Можно ли выплатить дивиденды за прошлые года

Правовая база на распределение прибыли остается в Гражданском Кодексе РФ, а точнее в статье 103. Для этого действия собственники должны провести акционерное собрание. По законодательству сроки собрания также оговариваются – не ранее чем за 2 месяца и не позднее полугода.

При этом ООО должны проводить такие мероприятия в период 1. 5-30. 04.

Дивиденд произошел от латинского слово. Означает это определенную часть дохода акционерного общества или иных субъектов. Распределяется она между участниками доли или акционерами в соответствии с их владением.

Величина выплат определяется на узкоспециализированном собрании между акционерами.

Что делать, если дивиденды не были получены вовремя — АО “Новый регистратор”

Внимание!

Регистратор и Общество, выплачивающее дивиденды, не уполномочены информировать акционеров о невозможности выплатить/направить дивиденды из-за некорректных банковских/почтовых реквизитов. В соответствии с требованиями п.5 ст.44 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» и п.1 ст.7 Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» лицу, зарегистрированному в реестре акционеров Общества, необходимо своевременно, но не реже 1 раза в год обновлять информацию о себе, своих представителях, а также бенефициарных владельцах и выгодоприобретателях (для физических лиц: Ф.И.О., паспортные данные, адрес места регистрации согласно паспортным данным).

В соответствии с требованиями п.5 ст.44 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» и п.1 ст.7 Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» лицу, зарегистрированному в реестре акционеров Общества, необходимо своевременно, но не реже 1 раза в год обновлять информацию о себе, своих представителях, а также бенефициарных владельцах и выгодоприобретателях (для физических лиц: Ф.И.О., паспортные данные, адрес места регистрации согласно паспортным данным).

Также, согласно Федеральному закону от 28.12.2002 N 185-ФЗ «О рынке ценных бумаг»

Раздел ll. Глава 2. Виды профессиональной деятельности на рынке ценных бумаг.

«…..п.16. В случае, если лицо, которому открыт лицевой счет (счет депо), не представило информацию об изменении своих данных, эмитент (лицо, обязанное по ценным бумагам), Регистратор и депозитарий не несут ответственности за причиненные такому лицу убытки в связи с непредставлением информации. »

»

Основной причиной невыплаты дивидендов является отсутствие корректных данных в реестре акционеров, в том числе:

- об адресе места проживания при получении дивидендов посредством почтового перевода;

- о реквизитах банковского счета при получении дивидендов банковским переводом.

Если дивиденды не были своевременно получены по причине неактуальных либо некорректных реквизитов, содержащихся в реестре, акционеру необходимо предоставить Анкету зарегистрированного лица, указав в ней корректные реквизиты для перечисления дивидендов, и Заявление о повторной выплате. Подпись на Анкете зарегистрированного лица акционер ставит лично в присутствии уполномоченного представителя Регистратора или удостоверяет подлинность своей подписи нотариально. Заявление акционер подписывает собственноручно.

Дивиденды будут выплачены в течение месяца, следующего за месяцем, в котором Анкета и заявление были исполнены Регистратором (срок проведения операции по внесению изменений анкетных данных — три рабочих дня). Внесение изменений в одном реестре для физических лиц оплачивается акционером согласно Тарифу Регистратора.

Внесение изменений в одном реестре для физических лиц оплачивается акционером согласно Тарифу Регистратора.

Оплатить услуги Регистратора можно в отделении банка. Бланк Квитанции — АО «Новый регистратор» > Держателям акций > Способы оплаты

При личном обращении оплату можно произвести на месте в офисе Регистратора.

Внимание!

В случае, если акционер отсутствовал и не успел получить денежные средства в почтовом отделении при выплате дивидендов почтовым переводом и, при этом, анкетные данные, содержащиеся в реестре акционеров, являются актуальными, акционеру необходимо направить Заявление о повторной выплате дивидендов в АО «Новый регистратор». Заявление акционер подписывает собственноручно. Заявление направлять по адресу: 107023, г. Москва, ул. Буженинова, д. 30, стр. 1, АО «Новый регистратор», либо скан Заявления с подписью акционера по электронной почте по адресу

с пометкой «Для отдела расчета и выплаты доходов по ценным бумагам».

Дивиденды будут выплачены в течение месяца, следующего за месяцем, в котором заявление было исполнено Регистратором.

Внимание!

Для получения начисленных, но невыплаченных дивидендов за прошлые периоды по причине неактуальных либо некорректных реквизитов, содержащихся в реестре, лицам, продавшим акции Общества, необходимо подать Анкету зарегистрированного лица, указав в ней корректные реквизиты для перечисления дивидендов, Квитанцию об оплате услуг Регистратора и Заявление о повторной выплате дивидендов. Подпись на Анкете зарегистрированного лица акционер ставит лично в присутствии уполномоченного представителя Регистратора или удостоверяет подлинность своей подписи нотариально. Дивиденды будут выплачены в течение месяца, следующего за месяцем, в котором Анкета и заявление были исполнены Регистратором.

В связи с подготовкой налоговой отчетности акционерам ПАО «Ростелеком» в период с 01 января по 01 марта каждого года повторные выплаты не осуществляются.

Внимание!

Дивиденды, невыплаченные наследодателю, выплачиваются наследнику в течение месяца, следующего за месяцем, в котором Регистратором была внесена запись в реестр о переходе прав собственности на ценные бумаги в результате наследования (срок проведения операции по переходу прав собственности на ценные бумаги в результате наследования — три рабочих дня).

Ознакомиться с правилами заполнения реквизитов в Анкете зарегистрированного лица Вы можете — Рекомендации по заполнению реквизитов для перечисления дивидендов

Ознакомиться с общими правилами выплаты дивидендов Вы можете — Общие правила выплаты дивидендов.

Выплаты дивидендов по итогам 2020 года

Выплата дивидендов по итогам года: общие принципы

Решение о распределении чистой прибыли принимают лица, которые участвуют в уставном капитале организации. Их состав зависит от организационно-правовой формы юридического лица и количественного состава участников.

График выплаты дивидендов в 2020 году может быть установлен на усмотрение собственников. Часть прибыли может выплачиваться:

- ежеквартально,

- раз в полгода,

- один раз в год.

Распределение прибыли между участниками не допускается, если:

- общество обладает признаками несостоятельности (банкротства),

- стоимость чистых активов меньше стоимости уставного капитала, или станет таковой в результате распределения и перечисления прибыли.

При перечислении части прибыли участнику оформляется платежное поручение в общем порядке. Указывается получатель перевода денежных средств, его банковские реквизиты. Необходимо правильно прописать назначение платежа при выплате дивидендов учредителю для того, чтобы перевод мог быть однозначно квалифицирован банком и контролирующими органами. Например, так:

«Перечисление части чистой прибыли участнику в соответствии с Протоколом собрания акционеров №1 от 11.05.2018г.».

Обратите внимание, что для подтверждения правомерности перевода денег, банк вправе запросить копию указанного Протокола.

Выплаты дивидендов по акциям в 2020 году

Решение о выплате дивидендов акционерного общества принимается общим собранием акционеров. Для этого необходимо инициировать проведение собрания. Сделать это может совет директоров или иное лицо, определенное уставом.

Совет директоров выносит на рассмотрение общего собрания акционеров предложение о размере и порядке распределения прибыли. По результатам рассмотрения и голосования акционеров составляется Протокол об итогах собрания, в котором и отражается решение о перечислении дохода акционерам. Этот документ и является основанием для перечисления.

Выплатить часть прибыли акционеру можно только в безналичном порядке. Издавать отдельный приказ о перечислении нет необходимости. Достаточно ранее перечисленных документов. Но если документооборотом организации он предусмотрен, то его составление не возбраняется.

Приказ на выплату дивидендов, образец

Выплата дивидендов в ООО

В обществе с ограниченной ответственностью для принятия решения о распределении прибыли необходимо провести общее собрание участников. Часть прибыли распределяется на основании Протокола такого собрания пропорционально долям собственников в уставном капитале (если Уставом организации не предусмотрен иной порядок).

Сроки выплаты дивидендов ООО после принятия решения не могут превышать 60 календарных дней. Но при этом в Протоколе или Уставе могут быть предусмотрены иные сроки, не превышающие эту дату.

Порядок выплаты дивидендов единственному учредителю в ООО

Когда владельцем компании является единственное лицо, в проведении собрания нет необходимости. Для принятия решения необходимо единоличное распоряжение собственника.

Решение учредителя о выплате дивидендов, образец

Во исполнение решения генеральный директор может издать Приказ о перечислении, который станет распоряжением главному бухгалтеру произвести перечисление. Но это не является обязательным, его не запрашивают контролирующие органы. В принципе, для перечисления достаточно решения единственного собственника.

Приказ о выплате дивидендов единственному учредителю, образец

Скачать

Начисление и выплата дивидендов, проводки

Расчеты с учредителями организация ведет на счете 75 бухгалтерского учета.

| Операция | Дебет | Кредит |

|---|---|---|

| Начислена сумма к перечислению участнику | 84 | 75 |

| Удержан налог с дохода (НДФЛ или на прибыль) | 75 | 68 |

| Произведен перевод учредителю | 75 | 51, 50 |

| Перечислены удержанные налоги в бюджет | 68 | 51 |

Если же ваша организация является учредителем другой компании и получила доход от участия, то отразить эту операцию нужно так:

| Операция | Дебет | Кредит |

|---|---|---|

| Получены доходы от участия | 51 | 76 |

| Полученные средства от участия в уставном капитале отражены в составе доходов | 76 | 91 |

Налог на дивиденды 2020

Налоги с дивидендов учредителю в 2020 году рассчитываются в зависимости от того, кому выплачиваются: физическому лицу или организации.

Выплата дивидендов учредителю – организации облагается налогом на прибыль. Причем плательщик выступает налоговым агентом, то есть должен удержать и перечислить налог в бюджет. По общему правилу, ставка составляет 13% (пп.2 п.3 ст.284 НК РФ). Но если собственник владеет не менее чем половиной уставного капитала не менее одного года, то ставка установлена 0% (пп.1 п.3 ст.284 НК РФ).

Доходы, выплачиваемые учредителю – физическому лицу облагаются НДФЛ по ставке 13%, если он является резидентом РФ. Если же собственник – нерезидент, то перечисление части чистого финансового результата ему будет облагаться по ставке 15% (абз.2 п.3 ст.224 НК РФ).

Расчет налога не зависит от того, какой установлен календарь выплаты дивидендов 2020. По каждому переводу налог исчисляется отдельно, а не нарастающим итогом с начала года. Для расчета используйте формулу:

Если же ваша компания сама получает доходы от участия в зависимых компаниях, то их необходимо учесть при расчете налога с выплачиваемых учредителям сумм:

Как в балансе отразить выплату дивидендов

Решение о переводе участникам части прибыли влияет на строку 1370 «Нераспределенная прибыль» бухгалтерского баланса. При принятии решения о распределении чистого финансового результата сумма, отраженная в ней, уменьшается.

Кроме того, сумму выплаченных доходов учредителям необходимо отразить в Отчете об изменениях капитала в соответствующей строке.

Компания – получатель доходов от участия в уставном капитале отражает полученную сумму в Отчете о финансовых результатах. Для этого в этой форме бухгалтерской отчетности предназначена отдельная строка 2310 «Доходы от участия в других организациях».

Примерных статей о дивидендах и распределениях: 12k примеров

Дивиденды и распределения . Каждый раз, когда Депозитарий получает какие-либо денежные дивиденды или другое денежное распределение по любым Депонированным ценным бумагам, Депозитарий должен, если на момент их получения, любые суммы, полученные в иностранной валюте, могут, по мнению Депозитария, на разумной основе конвертироваться в Объединенные Доллары США, передаваемые в Соединенные Штаты и в соответствии с Депозитным соглашением, конвертируют такие дивиденды или распределение в доллары и распределяют полученную таким образом сумму (за вычетом комиссий и расходов Депозитария, как это предусмотрено в Депозитном соглашении, если применимо) на Владельцы Квитанций, имеющие на это право, при условии, однако, что в случае, если Компания или Депозитарий будут обязаны удерживать и удерживает из таких денежных дивидендов или такого другого распределения денежных средств в отношении любых Депонированных ценных бумаг сумму за счет налогов , сумма, распределенная между Владельцами Расписок, подтверждающих Американские депозитарные акции, представляющие такие Депонированные ценные бумаги s должны быть соответственно уменьшены.В соответствии с положениями Разделов 4.11 и 5.9 Депозитарного соглашения, всякий раз, когда Депозитарий получает какое-либо распределение, кроме распределения, описанного в Разделах 4.1, 4.3 или 4.4 Депозитного соглашения, Депозитарий должен заставить ценные бумаги или имущество, полученные им, стать распространяться среди Владельцев расписок, имеющих право на это, после вычета или после оплаты любых сборов и расходов Депозитария или любых налогов или других государственных сборов любым способом, который Депозитарий может счесть справедливым и практичным для осуществления такого распределения; при условии, однако, что, если, по мнению Депозитария, такое распределение не может быть произведено пропорционально между Владельцами расписок, имеющих на то право, или если по любой другой причине Депозитарий считает такое распределение невозможным, Депозитарий может принять такой метод, как он может считаться справедливым и практически осуществимым с целью осуществления такого распределения, включая, помимо прочего, публичную или частную продажу ценных бумаг или собственности, полученных таким образом, или любой их части, а также чистую выручку от любой такой продажи (за вычетом комиссии Депозитария, указанные в Разделе 5.9 Депозитарного договора) распределяется Депозитарием среди Владельцев расписок, имеющих на то право, как в случае распределения, полученного наличными. Если какое-либо распределение по любым Депонированным ценным бумагам состоит из дивидендов или бесплатного распределения Акций, Депозитарий может и должен …Сотрудники, акционеры и должностные лица S Corporation

Кто такой сотрудник?

Определение служащего для FICA (Федеральный закон о страховых взносах), FUTA (Федеральный закон о налоге на безработицу) и федеральный подоходный налог, удерживаемый в соответствии с Налоговым кодексом, включает корпоративных служащих.Когда корпоративные должностные лица выполняют услуги для корпорации и получают или имеют право на выплаты, эти выплаты считаются заработной платой.

Тот факт, что должностное лицо также является акционером, не меняет этого требования. Такие выплаты корпоративному служащему считаются заработной платой. Суды постоянно привлекали к ответственности должностных лиц / акционеров корпорации S, которые предоставляют своей корпорации более чем второстепенные услуги и получают или имеют право на получение компенсации, облагаемой федеральным налогом на трудоустройство.

Если офицер не оказывает никаких услуг или выполняет только второстепенные услуги и не имеет права на компенсацию, он не будет считаться наемным работником.

Выплаты, дивиденды и другие компенсации в виде заработной платы

Суды установили, что акционеры-служащие облагаются налогом на занятость, даже когда акционеры берут выплаты, дивиденды или другие формы компенсации вместо заработной платы.

В 2001 году в деле Налогового суда против ветеринарной клиники Налоговый суд постановил, что работодатель не может уклоняться от федеральных налогов, охарактеризовав компенсацию, выплачиваемую его единственному директору и акционеру, как распределение чистой прибыли корпорации, а не заработную плату.Консультанты по ветеринарной хирургии, P.C. против комиссара, 117 T.C. 141 (2001).

Шестой округ постановил, что сотрудник-акционер компании использовал банковский счет компании в личных целях. Таким образом, суд постановил, что акционер является наемным работником и должен платить налог на заработную плату. Джоли против комиссара, T.C. Памятка. 1998-361, при условии, что unpub. op., 211 F.3d 1269 (6-й округ, 2000 г.).

В еще одном аналогичном деле Налоговый суд постановил, что бухгалтер принимал дивиденды и выполнял обязанности для компании.Налоговый суд постановил, что дивиденды на самом деле являются заработной платой, облагаемой налогом на трудоустройство. Джозеф М. Грей Государственный бухгалтер, PC против комиссара, 119 T.C. 121 (2002).

В перечисленных выше случаях акционеры не сообщили о каких-либо заработных платах своих S-корпораций. В случае 2012 года акционер получал заработную плату в размере 24 000 долларов в год и крупные выплаты. Хотя не было никаких сомнений в том, что акционер является наемным работником, вопрос касался разумности размера заработной платы.Отвечая на вопрос о разумности заработной платы, налогоплательщик утверждал, что корпорация намеревалась выплатить заработную плату только в размере 24 000 долларов и что ее намерение было контролирующим. 8-й округ не согласился и поддержал Окружной суд, который постановил, что проверка заключается в том, действительно ли выплаты, полученные акционером, были вознаграждением за оказанные услуги, поэтому намерение ограничить заработную плату не является определяющим фактором. Дэвид Э. Уотсон, PC vs. США, 668 F.3d 1008 (8-й округ, 2012 г.). Верховный суд постановил, что он не будет рассматривать апелляцию на решение 8-го округа.

Прочие решения:

- Платежи, произведенные S-корпорацией своему президенту и единственному акционеру, представляли собой заработную плату, облагаемую налогами на трудоустройство, а не выплаты или выплаты ссуд. Предыдущие переводы акций акционером корпорации представляли собой взносы в капитал, а не займы. Суд отклонил довод о том, что распределения будут представлять собой необоснованную компенсацию его президенту. Glass Blocks Unlimited против Comm’r, T.C. Памятка. 2013-180.

- Оплата корпорацией личных расходов акционера на страхование и коммунальные услуги была произведена с намерением компенсировать акционеру оказанные услуги.Таким образом, корпорация имела право на вычет в качестве дополнительной компенсации. Суммы в сочетании с небольшими суммами «управленческих расходов», уплаченных корпорацией, не были необоснованными. Ghosn v. Comm’r, T.C. Памятка. 1995–192.

- Предполагаемые «ссуды» от S Corporation ее единственному акционеру, должностному лицу и директору представляли собой заработную плату для целей налогов FICA и FUTA. Ссуды представляли собой необеспеченные векселя до востребования без процентов, ссуды предоставлялись полностью на усмотрение акционера, и акционер регулярно оказывал существенные и ценные услуги налогоплательщикам.Погашение ссуды представляло собой «просто бумажную операцию», при которой непогашенный остаток по ссуде кредитулировался в счет нераспределенного дохода и арендных платежей, причитающихся корпорацией акционеру. Gale W. Greenlee, Inc. против США, 661 F. Supp. 642 (Д. Коло, 1985).

Если акционер получил или имел право получить денежные средства или имущество, то корпорация S должна определить и сообщить соответствующую и разумную заработную плату для этого акционера. См. Страницу вопросов компенсации и медицинского страхования S Corporation для получения более подробной информации о том, что считается разумной компенсацией.

Руководство по вариантам дивидендов по страхованию жизни

Что такое дивиденды?

Дивиденды – это возврат части премий, уплаченных по вашему полису. Поскольку наша политика участия в жизни может приносить дивиденды, их ценность возрастает.

Как определяется размер дивидендов моей политики?

Ежегодно совет директоров Prudential определяет общую сумму дивидендов, подлежащих распределению в наступающем году. Эта тщательная оценка учитывает сумму средств, которая нам необходима для поддержания позиции капитала и общей финансовой устойчивости компании, а также общий опыт работы с закрытым блоком Prudential. 1 Размер дивидендов вашей политики обычно будет пропорционален вкладу политики в общие результаты закрытого блока.

Дивиденды по отдельным полисам различаются в зависимости от типа участвующего полиса и времени приобретения полиса. Дивиденды вашего полиса основаны на фактическом опыте закрытого блока Prudential со следующими данными:

Доходность инвестиций:

Доходность инвестированных активов, поддерживающих полисы страхования жизни, аналогичные вашим.Смертность:

Наш опыт рассмотрения претензий в случае смерти с такими полисами страхования жизни, как ваш.

Этот процесс гарантирует, что вы будете получать справедливую долю ежегодных дивидендов, выплачиваемых акционерам компании.

Гарантированы ли дивиденды?

Нет. По мере изменения факторов опыта, перечисленных выше, сумма, распределяемая в качестве дивидендов, может быть больше или меньше суммы, распределенной в другие годы. Это важная причина, по которой мы не можем заранее гарантировать дивиденды по вашему полису или гарантировать, что шкала дивидендов, показанная при выдаче вашего полиса, останется в силе.Дивиденды от вашей политики будут время от времени меняться в зависимости от нового опыта.

Хотя мы не можем гарантировать будущие дивиденды, Prudential имеет отличную репутацию по регулярным выплатам дивидендов нашим правообладателям. Мы стремимся обслуживать миллионы наших клиентов по всему миру.

Что такое шкала дивидендов?

Шкала дивидендов – это полный набор дивидендов по политике. Шкала дивидендов для вашей политики включает дивиденды, подлежащие выплате в текущем году, а также дивиденды, которые Prudential выплачивала бы в каждом будущем году, если бы не было изменений в факторах текущего опыта.Когда изменения в опыте, влияющем на дивиденды, становятся достаточно значительными, принимается новая шкала дивидендов.

Как изменится моя политика цен, если произойдет изменение шкалы дивидендов?

Ответ на этот вопрос зависит от того, являются ли ценности вашей политики гарантированными или негарантированными.

Гарантированная стоимость – это сумма, указанная в полисе, например гарантированная денежная стоимость и гарантированное пособие в случае смерти. Их можно рассматривать как «договорные минимумы», которые компания обещает выплатить.Предполагая, что вы платите взносы в установленный срок и не берете ссуды по страховому полису, размер пособия в случае смерти и денежная стоимость вашего полиса никогда не будут меньше гарантированных значений, независимо от того, как дивиденды меняются с течением времени. Другими словами, на гарантированную стоимость дивиденды не влияют. (Сдача, снятие средств и ссуды повлияют на стоимость вашего полиса и пособие в случае смерти и могут иметь налоговые последствия.)

С другой стороны, общая денежная стоимость и общая сумма пособия в случае смерти являются негарантированными значениями полиса.Негарантированные значения, перечисленные на иллюстрации, основаны на шкале дивидендов, действующей на момент подготовки иллюстрации. Это означает, что, за исключением премий, каждое из значений, не помеченных как «гарантированные», основано на предположении, что сегодняшняя шкала дивидендов сохранится в будущем для всех указанных лет.

Если вы не принимаете дивиденды наличными, изменение шкалы дивидендов повлияет на вашу негарантированную стоимость. Если дивиденды увеличиваются в конкретном году, общая денежная стоимость вашего полиса и общее пособие в случае смерти, вероятно, увеличатся по сравнению с тем, что было показано ранее.С другой стороны, если дивиденды уменьшаются, эти значения могут быть ниже, чем показано ранее.

Повлияет ли непогашенная ссуда на дивиденды, которые зарабатывает моя политика?

В зависимости от типа вашего полиса непогашенная ссуда может повлиять на дивиденды, получаемые вашим полисом. Для некоторых типов политик Prudential использует метод прямого признания для расчета дивидендов. В этих случаях мы корректируем дивиденды по полису в сторону увеличения или уменьшения, чтобы учесть заемные средства, которые мы не могли инвестировать напрямую.

Например, если ваша ставка по ссуде составляет 8%, а Prudential получает доходность от инвестиций 10%, мы скорректируем ваши дивиденды, чтобы отразить денежную стоимость полиса, которую мы не смогли инвестировать. Однако, если мы зарабатываем только 6%, мы скорректируем ваши дивиденды, чтобы отразить стоимость кредита по полису, которая приводит к увеличению отдачи от Prudential.

Помните, что непогашенные ссуды и проценты по ссуде также уменьшат как размер пособия в случае смерти, выплачиваемого вашему бенефициару (ям), так и чистую денежную стоимость вашего полиса.

Если я использую негарантированные значения полиса (включая дивиденды) для уменьшения количества выплат из кармана, будет ли мой полис «оплачен»?

Нет. По оплаченному полису никакие дополнительные страховые взносы не подлежат уплате в любое время. Если вы используете ценности своей политики для оплаты текущих страховых взносов, это не означает, что ваша политика оплачена. Премии по-прежнему подлежат выплате в соответствии с условиями политики, и вам, возможно, придется возобновить выплату наличных премий позже из-за изменений в дивидендах, или если вы берете ссуды или снимаете средства.

Как я могу использовать дивиденды по моей политике?

Prudential предлагает несколько вариантов дивидендов. Вы можете выбрать дивиденды своего полиса:

Оплаченное дополнительное страхование при покупке:

Оплаченное дополнительное страхование – это дополнительное страхование всей жизни, которое «оплачивается» (оплачивается) при покупке. Как и в случае с вашим базовым полисом, оплаченная дополнительная страховка дает право на получение дивидендов и увеличивает денежную стоимость на основе отсроченного налогообложения. Приобретая оплаченную дополнительную страховку, вы можете увеличить размер страховой защиты, не предъявляя доказательства наличия страховки.Уменьшите сумму в долларах ваших выплат из кармана:

Эта опция позволяет вам уменьшить сумму в долларах ваших выплат из кармана всякий раз, когда дивиденды выплачиваются по вашему полису. Например, если ваша годовая премия составляет 500 долларов, а ваша политика приносит 150 долларов дивидендов в год, вам будет выставлен счет только на 350 долларов.Этот вариант доступен, если вы платите страховые взносы на годовой, полугодовой или ежеквартальной основе. Поскольку дивиденды начисляются в годовщину вашей политики, только ваш юбилейный счет будет уменьшен на сумму дивидендов.Если ваш годовой дивиденд превышает сумму премии по годовому счету, вы можете потребовать, чтобы избыточные дивиденды были выплачены вам наличными, использовались для уменьшения суммы вашего кредита, оставались для накопления под проценты или использовались для покупки оплаченной дополнительной страховки. Если у нас нет инструкций от вас, мы будем использовать избыточные дивиденды для покупки оплаченной дополнительной страховки.

Выплачено вам наличными:

Если вы выберете этот вариант, Prudential выдаст вам чек на сумму годовых дивидендов, который будет отправлен по почте за три дня до даты годовщины вашего полиса.Уменьшите сумму выплаты по ссуде:

Если у вас есть непогашенная ссуда по вашей пруденциальной политике, вы можете направить свои дивиденды на погашение ссуды.Накапливать под проценты:

Если вы выберете эту опцию, на ваши дивиденды будут начисляться проценты по указанной нами ставке. Вы можете снять эти дивиденды в любое время, не влияя на гарантированную денежную стоимость вашего полиса или гарантированное пособие в случае смерти. Однако накопленные дивиденды не могут быть повторно депонированы после того, как они были изъяты.Как и любые проценты, которые вы зарабатываете, проценты по накопленным дивидендам облагаются налогом в зачисленном году и могут подлежать удержанию подоходного налога.

Уменьшите количество выплат из кармана страховых взносов:

Этот способ оплаты позволяет использовать негарантированные значения полиса, включая дивиденды, для уплаты будущих страховых взносов.Когда негарантированные значения полиса используются для уменьшения количества выплат из кармана, дивиденды, выплаченная дополнительная страховка и дивиденды, оставшиеся для накопления под проценты, используются для выплаты премий по мере наступления срока их погашения.Как только эти значения (плюс будущие значения, в соответствии с действующей шкалой) будут оценены как достаточные для оплаты каждого оставшегося страхового взноса, вы можете приостановить выплаты наличных страховых взносов, используя для этих платежей значения вашего полиса.

Поскольку дивиденды не гарантированы, нет уверенности в том, когда вы можете использовать значения политики для уменьшения количества выплат из кармана. Фактически, ваш полис может никогда не достичь точки, когда негарантированных значений полиса будет достаточно для выплаты ваших страховых взносов.Также обратите внимание, что даже если вы можете приостановить выплату наличных страховых взносов, вам, возможно, придется возобновить их позже из-за изменений в дивидендах, а также в случае получения займа или снятия средств.

Как мой вариант дивидендов повлияет на общую денежную стоимость моего полиса и общее пособие в случае смерти?

Общая денежная стоимость вашего полиса равна гарантированной денежной стоимости плюс денежная стоимость оплаченной дополнительной страховки, накопленных дивидендов в виде процентов и, для большинства постоянных полисов Prudential, дивидендов при прекращении действия договора. 2

Общая сумма смерти равна номинальной сумме полиса плюс все пассажиры застрахованного плюс любая выплаченная дополнительная страховка, плюс любые накопленные дивиденды, плюс любые дивиденды при увольнении. Это сумма, которая была бы выплачена бенефициару (-ам), если бы застрахованный умер в расчетную дату и не имел ссудной задолженности.

Общая денежная стоимость вашего полиса и общее пособие в случае смерти будут наибольшими, если вы используете свои дивиденды для покупки оплаченной дополнительной страховки или если вы позволите своим дивидендам накапливаться под проценты.

Могу ли я изменить свой текущий вариант дивидендов?

В большинстве случаев вы можете изменить свой вариант дивидендов в любое время. 3 Это позволит вам наилучшим образом использовать будущие дивиденды в соответствии с вашей текущей ситуацией.

Просто сообщите своему финансовому специалисту или в нашу службу поддержки клиентов, если вы хотите изменить свой вариант дивидендов.

Облагаются ли дивиденды, которые я получаю, налогом?

Налогообложение дивидендов зависит от того, классифицируется ли ваша политика как модифицированный договор о пожертвованиях (MEC). 4

Если ваша политика не является MEC:

Дивиденды считаются возвратом премии. Как правило, суммы, полученные в течение срока действия полиса, облагаются налогом в том случае, если они превышают страховые взносы, уплаченные за полис. Полученные суммы включают отказ от оплаченного дополнительного страхования. Основой стоимости полиса являются страховые взносы, уплаченные на сегодняшний день, за вычетом сумм, ранее не облагаемых налогом.

Налоговая служба (IRS) не считает взносы, уплаченные за дополнительные выплаты, такие как отказ от страховых взносов, как взносы, уплачиваемые по полису страхования жизни.Дивиденды, использованные для покупки оплаченного дополнительного страхования или для выплаты премий по тому же полису, не облагаются налогом в соответствии с этим правилом. Это связано с тем, что распределение дивидендов и одновременная выплата страховых взносов или покупка оплаченной дополнительной страховки на одну и ту же сумму взаимно компенсируют друг друга.

Если ваш полис является MEC:

Дивиденды (за исключением тех, которые используются для приобретения оплаченного дополнительного страхования или для уплаты страховых взносов по тому же полису) подлежат налогообложению, когда они заработаны в размере прибыли по контракту.Прибыль рассчитывается как разница между денежной стоимостью вашего полиса и стоимостной базой полиса (которая представляет собой уплаченные страховые взносы за вычетом ранее полученных не облагаемых налогом сумм). Оплаченная дополнительная страховка, переданная в MEC, облагается налогом в момент передачи в размере прибыли, указанной в контракте.

К кому обращаться, если у меня возникнут вопросы?

Ваш финансовый специалист может помочь вам со всеми вашими страховыми потребностями. Пожалуйста, позвоните ему или ей или позвоните в наш офис обслуживания клиентов по телефону (800) 778-2255, если у вас есть какие-либо вопросы о вашей политике или ее дивидендах.

Индивидуальные предприниматели, товарищества и ООО являются общепринятыми организациями

Выбор бизнес-структуры, которая наилучшим образом соответствует вашим потребностям, является важным решением: вы должны учитывать как неналоговые, так и налоговые последствия. В этой статье рассматриваются три наиболее популярных варианта: индивидуальное предпринимательство, партнерство и компании с ограниченной ответственностью.

Выбор юридической структуры для вашей компании – одно из наиболее важных и далеко идущих решений, которые вы примете, когда начнете свой бизнес.

Чтобы принять наилучшее решение, вы должны тщательно рассмотреть свой первоначальный выбор хозяйствующего субъекта с разных точек зрения, включая владение / контроль над бизнесом, защиту активов и минимизацию налогов.

Вы также должны регулярно пересматривать свое решение, чтобы убедиться, что оно по-прежнему лучше всего подходит для вашего бизнеса и личных потребностей.

Например, вы можете начать вести свой бизнес как индивидуальное предприятие. Однако по мере роста бизнеса вы можете захотеть привлечь совладельцев или изменить структуру капитала.Или вы можете захотеть реструктурировать свой бизнес, чтобы защитить свои активы от деловой ответственности.

Наиболее распространенными хозяйствующими субъектами являются:

Выбор каждой отдельной сущности имеет свой набор преимуществ и недостатков. Ни одна организация не может быть идеальным выбором при любых обстоятельствах. Выбор лучшего предприятия для вашего бизнеса включает рассмотрение как налоговых, так и неналоговых вопросов. Ниже приведены некоторые факторы, которые необходимо учитывать.

Налоговые вопросы

- Годовые налоговые обязательства. Придется ли вам подавать отдельные бизнес-декларации и платить налог на уровне предприятия?

- Компенсационные и льготные пакеты. Как вы можете получить доход от бизнеса? Каковы налоговые последствия этих платежей?

- Реорганизации. Насколько легко изменить структуру капитала и собственности вашего бизнеса?

- Прекращение бизнеса. Какое влияние оказывает прекращение бизнеса – оно значительно различается в зависимости от типа хозяйствующего субъекта?

Неналоговые вопросы

Хотя налоговое планирование является важным аспектом вашего растущего бизнеса, налоговые соображения никогда не должны преобладать над общим разумным принятием бизнес-решений.При выборе организации не забудьте также рассмотреть и неналоговые вопросы. К ним относятся:

- Расширение бизнеса. Выбор организации влияет на то, как вы работаете и развиваете свой бизнес.

- Защита активов. Различные формы юридических лиц предлагают радикально разные степени защиты от коммерческих и некоммерческих кредиторов;

- Имущественная планировка. Выбор юридического лица может повлиять на ваше планирование наследства и ваши налоговые обязательства.

Эта статья посвящена влиянию годового налога на прибыль индивидуального предпринимательства (включая совместное предприятие мужа и жены), товариществ и компаний с ограниченной ответственностью. Налоговые аспекты корпораций, как обычных, так и S, обсуждаются в нашей статье «Корпорации S и C создают разные налоговые последствия».

Индивидуальное предпринимательство – альтер эго физического лица

Индивидуальное предприятие – это бизнес без образования юридического лица, имеющий только одного собственника (или принадлежащий мужу и жене, которые решили, что их рассматривают как одного собственника).Хотя это наиболее распространенная форма для нового малого бизнеса, это не обязательно лучший выбор, когда учитываются как налоговые, так и неналоговые факторы.

Для целей налогообложения вам не нужно выбирать, чтобы ваш бизнес рассматривался как индивидуальное предприятие, если есть только один владелец. Если есть только один владелец, IRS будет исходить из того, что это единоличное владение, за исключением случаев, когда вы инкорпорируетесь в соответствии с законодательством штата или не создаете компанию с ограниченной ответственностью, которая решит, что ее рассматривают как корпорацию.

Умный труд

ООО с одним участником является «юридическим лицом, не являющимся юридическим лицом» для целей федерального налогообложения. (Он по-прежнему обеспечивает защиту активов.) Вы сообщаете о доходах и расходах бизнеса, используя Приложение C, и переносите эту информацию в свою личную форму 1040.

Индивидуальное предприятие не подлежит налогообложению. Все активы и обязательства компании рассматриваются как принадлежащие непосредственно вам, владельцу бизнеса. Таким же образом, все доходы и расходы от бизнеса считаются вашими доходами и вашими расходами.

Вы отражаете доходы и расходы в Таблице C «Прибыль или убыток от бизнеса» или в Таблице C-EZ «Чистая прибыль от бизнеса», которые включаются как часть вашей годовой индивидуальной налоговой декларации (Форма 1040).

Пример

Дуг ведет свой тату-бизнес как индивидуальное предприятие. Его бизнес-доход составлял 400 000 долларов. Дуг сообщает об этом доходе в Части I своего Приложения C. Он сообщает о своих деловых расходах, включая такие расходы, как краски для татуировок, заработная плата своих сотрудников, реклама и амортизация, в Части II Приложения C. Затем расходы вычитаются из валового дохода на сумму получите значение чистой прибыли (или убытка) в нижней части формы.

Чистая прибыль или убыток затем переносятся из Приложения C и отражаются на первой странице формы 1040 Doug’s Form 1040, U.S. Индивидуальная налоговая декларация.

Не существует отдельной шкалы налоговых ставок, применяемой к ИП. Индивидуальная налоговая категория собственника бизнеса определяет размер налога, уплачиваемого с доходов индивидуального предпринимателя.

Простота – главное преимущество индивидуального предпринимательства – не только для целей федерального подоходного налога, но и для бухгалтерского учета и другой документации. Как владелец бизнеса, вы можете вывести деньги из бизнеса или вложить их в бизнес, не беспокоясь о налоговой отчетности или корпоративных формальностях.

Индивидуальные предприниматели платят налог на самозанятость

Хотя индивидуальному предпринимателю не нужно беспокоиться о удержании и уплате налогов на трудоустройство со средств, которые вы выводите из своего бизнеса, вам необходимо рассчитать и уплатить налог на самозанятость, если у вас есть чистая прибыль более 400 долларов США во время уплаты налогов. год. Этот налог взимается со всей чистой прибыли бизнеса, превышающей порог в 400 долларов. Вы рассчитываете сумму своей задолженности, используя Таблицу SE, Налог на самозанятость, которая прилагается к вашей форме 1040.

Индивидуальные предприниматели должны платить расчетный налог

За каждый квартал индивидуальный предприниматель, как правило, должен производить расчетный налоговый платеж, который включает подоходный налог и налог на самозанятость.

Совместные предприятия, управляемые супругами, могут быть индивидуальными предприятиями

Индивидуальное предприятие по определению является бизнесом с одним владельцем. Однако многие супруги занимаются семейным бизнесом, и оба считают себя его владельцами.

Когда супруги считают себя совладельцами бизнеса, IRS считает эту совместную операцию «партнерством», даже если нет официального соглашения о партнерстве.В результате IRS придерживается позиции, что пара должна подавать декларацию о партнерстве и выдавать себе график K-1, а не сообщать о доходах и расходах от бизнеса в таблице C. Это может добавить неприятных сложностей во время налоговой декларации.

Однако есть три варианта, которые вы можете использовать, чтобы избежать подачи партнерской налоговой декларации для вашего бизнеса. Какой из них имеет наибольший смысл для вас и вашего супруга, зависит от уровня вовлеченности каждого из вас в бизнес.

- Один из супругов минимально вовлечен . Если только один из вас принимает активное участие в управлении бизнесом, тогда ваш бизнес представляет собой классическое индивидуальное предпринимательство. Это означает, что вы можете подавать документы как индивидуальный предприниматель, даже если ваш супруг (а) выполняет минимальный объем работы для бизнеса или если вы проконсультируетесь с ним или с ней перед принятием важных решений.

- Оба супруга активно работают в бизнесе . Если и вы, и ваш супруг (а) приложили значительные усилия для развития бизнеса, вы можете рассматривать одного из вас как владельца для целей налогообложения, а другого как сотрудника или независимого подрядчика.Вам следует обсудить оба сценария – наемного работника или независимого подрядчика – с налоговым специалистом и провести подсчеты, чтобы выбрать лучший вариант. Любой из них избавит вас от хлопот по возврату партнерских доходов и может привести к дополнительным вычитаемым бизнес-расходам.

- Оба супруга являются истинными собственниками . Если и вы, и ваш супруг (а) на самом деле являетесь совладельцами бизнеса, то вы можете сделать специальное избрание, чтобы к вам относились как к «супружескому» совместному предприятию.

Наконечник

Супруга индивидуального предпринимателя получит ту же сумму, зачисленную на счет социального обеспечения, что и индивидуальный предприниматель.До 2007 года супруг должен был заполнить свой график C или получить зарплату, чтобы получить кредит. В результате многие супруги не накапливали кредиты на социальное обеспечение. Теперь оба супруга получат равный кредит из совместной налоговой декларации.

Выбор квалифицированного обращения в совместное предприятие

Если вы и ваш супруг / супруга активно участвуете в бизнесе и , вы подаете совместную декларацию, вы можете выбрать, чтобы бизнес рассматривался как квалифицированное совместное предприятие, а не как партнерство для налоговых целей.Два супруга могут быть единственными членами совместного предприятия. Если на предприятии есть другие лица (даже другие члены семьи, например, дети), это положение не применяется. Кроме того, оба супруга должны принимать материальное участие в бизнесе.

Если этот выбор сделан, каждый из супругов принимает во внимание свою долю дохода, прибыли, убытков и других показателей как индивидуальный предприниматель. Вместо того, чтобы заполнять Форму 1065 (и составлять Таблицу K-1 с указанием ваших долей доходов и расходов), каждый из вас заполняет Таблицу C (или Таблицу C-EZ) и сообщает о доходах и вычетах непосредственно в вашем совместном доходе.Эти выборы будут оставаться в силе, если вы не получите разрешение IRS на их изменение или если вы больше не будете соответствовать условиям для проведения выборов.

Предупреждение

Согласно законам многих штатов о семейной собственности, оба супруга могут считаться владельцами бизнес-активов в случае развода, независимо от того, чье имя указано в качестве собственника в налоговых формах или в записях о собственности.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов.Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, в том числе о передовых методах, которые делают загрузку данных более эффективной, и о SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.5dfd733e.1638766143.577622ed

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности.В целях безопасности и для обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Для лучших практик по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Код ссылки: 0.5dfd733e.1638766144.57763589

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и для обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

зарплат, дивидендов и розыгрышей: какой вариант лучше и почему?

Если вы не ведете свой бизнес в качестве индивидуального предпринимателя, придет время, когда вы должны решить, как вы будете вознаграждать себя за свое время, усилия и предпринимательство.

Прибыль от вашего бизнеса принадлежит компании, ведущей этот бизнес, а не вам. Но есть разные способы извлечения созданной вами ценности.

Есть ряд факторов, которые вы должны учитывать при принятии решения о том, платить ли себе зарплату, дивиденды, розыгрыши или их комбинацию.

Законодательные ограничения

Во-первых, важно отметить любые юридические ограничения, которые ограничивают ваши возможности. К наиболее распространенным из них относятся:

- Правила PSI : если доход от вашего бизнеса в основном обеспечивается вашими личными навыками, знаниями и усилиями, могут применяться правила PSI. Это означает, что вам придется относить прибыль компании к себе как к заработной плате.

- Избыточные выплаты ассоциированным лицам : ваша компания не может выплачивать чрезмерную или нереалистичную заработную плату членам семьи, которые не выполняют фактическую работу или выполняют небольшую работу для бизнеса, во избежание уплаты налогов.

- Подразделение 7A : вы не можете получать из своей компании деньги, превышающие суммы, которые вы ранее предоставили ей в ссуду. Если в результате розыгрыша вы остаетесь в долгу перед деньгами вашей компании, вам необходимо будет вернуть их или заключить с вашей компанией договор о процентной ссуде – в противном случае сумма может рассматриваться как «дивиденд без рейтинга», который будет облагаться налогом.

Некоторые из этих правил очень сложны, поэтому вам следует обратиться за подробным советом к своему бухгалтеру, если вы считаете, что они могут применяться к вашему бизнесу.

Помимо этих соображений, вы можете решить, как вы хотите вознаграждать себя.

Налоговые исходы

- Заработная плата

Вам нужно будет включить любую зарплату, которую ваша компания выплачивает вам, в вашу личную налоговую декларацию и уплатить с нее налог по вашей предельной ставке. Ваша компания будет иметь обязательства по удержанию PAYG, пенсионному страхованию, страхованию компенсации работникам и налогу на заработную плату в отношении выплачиваемой вам заработной платы ¬ – как и для любого другого сотрудника. Разумная заработная плата , выплачиваемая работающим членам семьи, учитывается таким же образом в их личных налоговых декларациях. Выплаченная заработная плата не облагается налогом для вашей компании, что снижает ее прибыль и налогооблагаемый доход, а, следовательно, и сумму уплачиваемого компанией налога.

- Дивиденды

Дивиденды, выплачиваемые компанией акционеру из прибыли после налогообложения, облагаются налогом для этого акционера. Если компания уже уплатила налог и доступны «франкирующие кредиты» на дивиденды, дивиденды могут быть франкоязычными.Кредиты по уплаченному налогу будут переданы акционеру, что уменьшит сумму налога, которую они должны уплатить с дивидендов. Дивиденды рассчитываются по ставке налога компании – в настоящее время 27,5% или 30%, в зависимости от размера компании. Если вы как физическое лицо являетесь акционером своей компании, вы будете лично облагать налогом свои дивиденды. Но если ваша компания принадлежит дискреционному семейному трасту, доверительный управляющий решит, как распределить доход траста – и может распределить его среди других налогоплательщиков в вашей семейной группе, которые затем будут облагаться налогом с этого дохода.Таким образом, тщательно продуманная структура собственности может помочь вам управлять своим налоговым бременем, разделив прибыль вашей компании с другими налогоплательщиками в вашей семье.

- Чертежи

Чертежи применяются, когда вы ранее одалживали деньги своей компании – обычно на этапах запуска бизнеса и начального роста. Получение кредита является погашением кредита вашей компанией вам, а не распределением прибыли, поэтому при возврате этих сумм не будет взиматься налог, пока вы не нарушите Раздел 7A (см. Выше).

Коммерческие соображения

Если вы готовите свой бизнес к продаже, подаете заявку на получение финансирования или находитесь в любой другой ситуации, когда вам необходимо максимизировать видимую прибыль или стоимость вашего бизнеса, может показаться заманчивым перестать платить себе зарплату (поскольку удаление этих расходов от ваших прибылей и убытков увеличит заявленную прибыль компании и, следовательно, ее стоимость).

Начиная с 26.12.2019 года нужно придерживаться новой жесткой трактовки (Определение ВС РФ от 30.12.2019 N 306-ЭС19-25147).

Начиная с 26.12.2019 года нужно придерживаться новой жесткой трактовки (Определение ВС РФ от 30.12.2019 N 306-ЭС19-25147).