Договор гпх с иностранным гражданином: Заключаем договор на оказание услуг с иностранным гражданином

Гражданско-правовой договор с иностранным гражданином образец

Договор гражданско-правового характера часто заключается с иностранными гражданами для выполнения временных, сезонных работ. Данное соглашение актуально в том случае, если работа временная, например, определенная услуга.

Если работодатель предполагает использовать труд иностранного гражданина на постоянной основе, то он обязан заключить с ним трудовой договора, соблюдая при этом все требования трудового законодательства.

Договор ГПХ удобен для работодателя, но злоупотреблять его заключением не следует. Гражданско-правовое соглашение может заключаться только в том случае, если для этого имеется подходящий случай. Маскировка трудовых отношений под гражданско-правовой договор может закончиться для работодателя наказанием и штрафами.

Если с иностранным гражданином заключен гражданско-правовой договор, то работодатель обязан только принять работу, выполненную надлежащим образом, от иностранного гражданина и оплатить ее в соответствии с условиями договора.

В свою очередь, и иностранный гражданин, подписывая гражданско-правовой договор, не обязан соблюдать заведенные на предприятии правила и режим работы. Работник по соглашению ГПХ характера должен руководствоваться только условиями, прописанными в договоре. Он должен выполнить работу надлежащим образом или оказать услугу. Он также должен отчитаться перед работодателем определенным образом и получить от него оплату. Образец договора гражданско-правового характера с иностранцем можно скачать ниже.

Также предлагаем почитать об оформления договора ГПХ в этой статье. Его разновидностью являются договор подряда (выполнения работ) или оказания услуги.

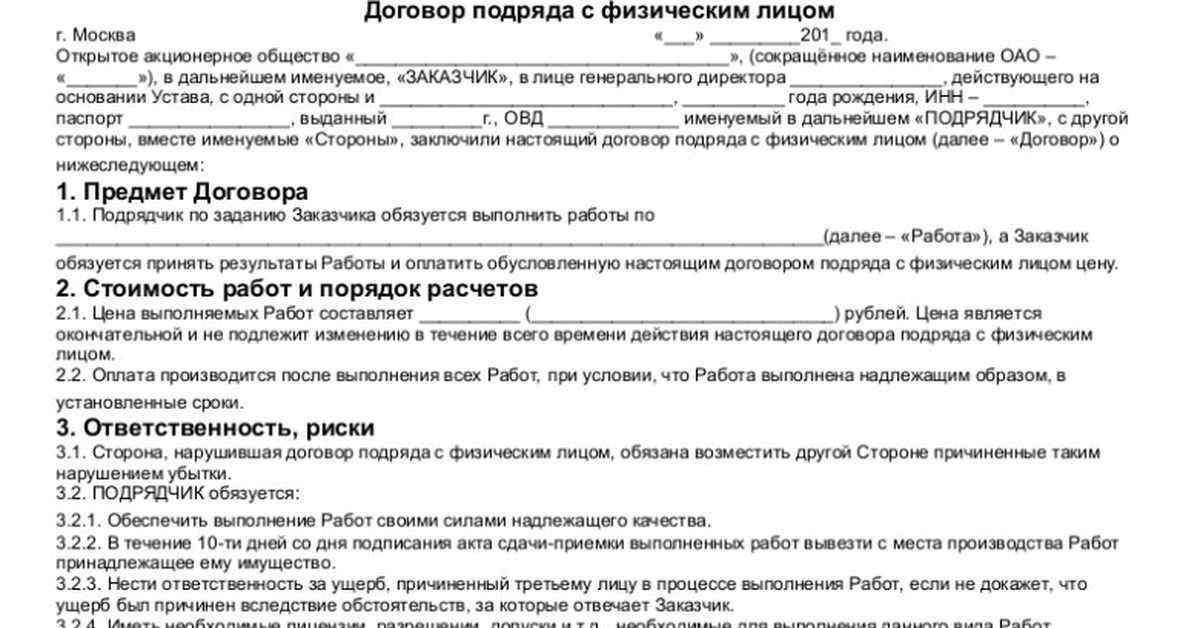

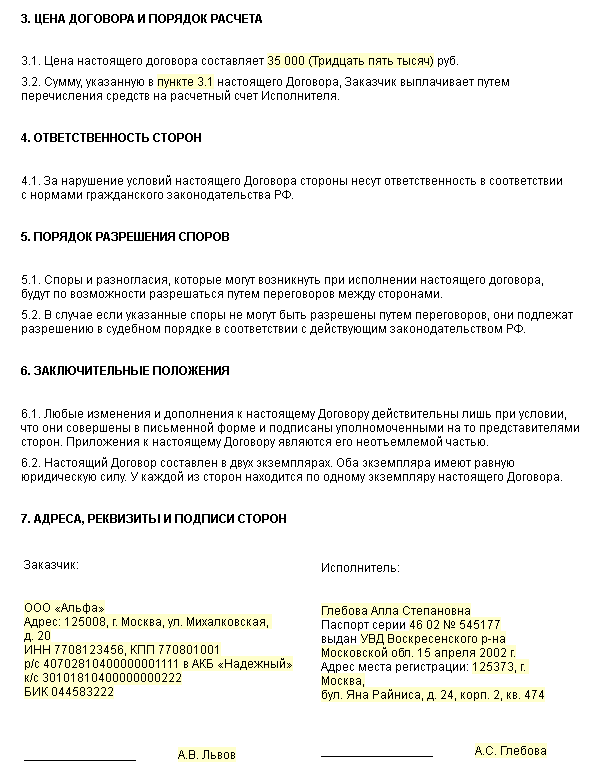

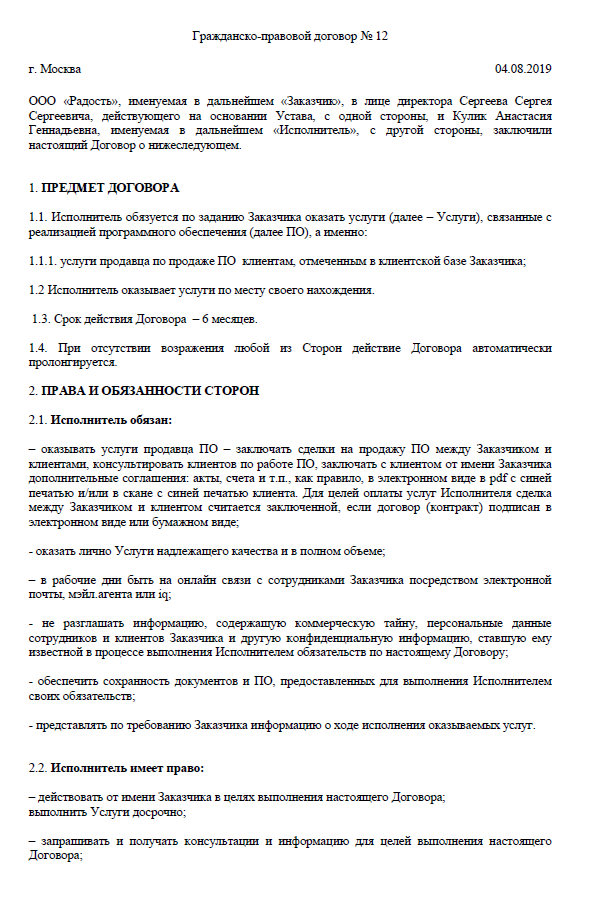

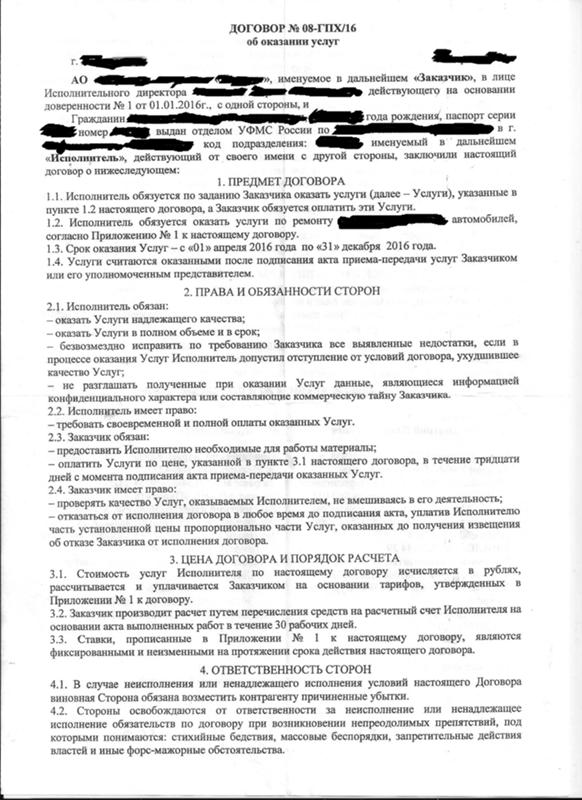

Образец оформления

Использование труда иностранных работников, нужно соблюдать определенные правила. Прежде всего, нужно известить миграционную службу о том, что иностранный гражданин принят на работу по гражданско-правовому договору.

Иностранный гражданин должен иметь разрешение на работу или разрешение на временное или постоянное проживание в России. Если места жительства нет, но имеется место пребывания, то нужно потребовать с иностранца разрешение на работу, визу или миграционную карту.

Договор должен четко оговаривать вид работ или услуг, которые должен выполнить или оказать иностранный работник. Как правило, подробности излагаются в дополнительной документации в виде спецификации, которая прикладывается в соглашению.

Далее нужно указать, в какие сроки данная работа должна быть выполнена и в каком виде. При сдаче работы, как правило, составляется акт сдачи-приемки выполненных работ или акт оказанных услуг. Данные документы подписываются обеими сторонами при сдаче работы и прикладываются к основному соглашению, заключенному между работодателем (заказчиком) и исполнителем (иностранным гражданином).

Следующим пунктов договора гражданско-правового характера должен стать порядок оплаты — размер, сроки, способ.

При необходимости может быть прописан конкретный режим работы исполнителя. Пример соглашения, заключенного с иностранцем, можно скачать ниже.

Скачать образец

Договор гражданско-правового характера с иностранным гражданином образец — скачать.

Заключение гражданско правового договора с иностранным гражданином

Договор гражданско-правового характера с иностранцем

17 ноября 2015 Трудовые договора

Договор гражданско-правового характера имеет смысл заключать с иностранным работником в случае, если он привлекается для выполнения разовых работ, оказание конкретной услуги. Если же работник будет работать постоянно, то необходимо заключать с ним трудовой договор.

Нельзя маскировать под договор ГПХ постоянные трудовые отношения, это наказуемо для работодателя.

Работодателя часто прибегают к оформлению именно гражданско-правового характера при приеме на работу иностранных работников. Данный договор удобен для работодателей — не нужно нести дополнительные расходы по организации рабочего места, не нужно отчислять страховые взносы в фонды, не нужно предоставлять и оплачивать отпуск, не оплачиваются различные социальные пособия и больничные.

Данный договор удобен для работодателей — не нужно нести дополнительные расходы по организации рабочего места, не нужно отчислять страховые взносы в фонды, не нужно предоставлять и оплачивать отпуск, не оплачиваются различные социальные пособия и больничные.

К гражданско-правовым договорам, заключаемым с иностранным работником, относятся договора на выполнение работы, подряда, оказания услуг. Образец договора гражданско-правового характера с иностранным гражданином можно скачать по ссылке ниже.

Услугами иностранных граждан можно воспользоваться только в случае, если они имеют на то соответствующее разрешение.

Иностранный гражданин в качестве наемного работника

Заключая договор с иностранным гражданином о трудовых взаимоотношениях, работодатель обязан извещать об этом миграционную службу в письменном виде. Также необходимо уведомлять ФМС и при расторжении трудовых отношений с иностранцем.

Если иностранный гражданин имеет разрешение на временное или постоянное проживание на территории РФ, то разрешение на работу ему не требуется. Если же иностранный гражданин временно пребывает на территории РФ, то потребуется разрешение на работу, миграционная карта или виза.

Если же иностранный гражданин временно пребывает на территории РФ, то потребуется разрешение на работу, миграционная карта или виза.

Предлагаем также ознакомиться со статьей об оформлении договора ГПХ с работником по этой ссылке.

Как оформить договор гражданско-правового характера с иностранным гражданином?

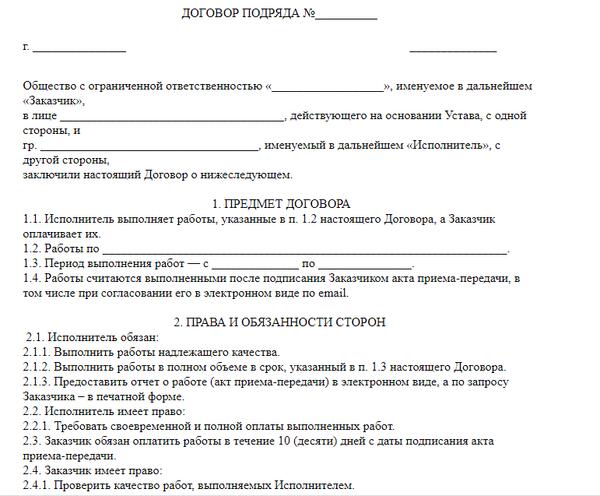

Договор ГПХ, заключаемый с иностранным работником должен содержать следующие пункты:

- наименование работодателя;

- ФИО иностранного гражданина;

- вид работ или услуг, которые будет выполнят или оказывать иностранец;

- место, где будет выполняться работа;

- условия оплаты оплаты работы, сроки и порядок оплаты;

- особенности трудового режима для иностранного работника;

- срок действия договора ГПХ;

- условия для досрочного расторжения;

- подписи сторон.

Заключая гражданско-правовой договор с иностранцем, работодатель должен знать, что работник не будет подчиняться правилам внутреннего трудового распорядка компании, он не обязан соблюдать режим труда, установленный на предприятии, на него не распространяются правила, установленные в организации. Трудовые отношении с ним регулируются только содержания гражданско-правового договора, заключенного с ним.

Трудовые отношении с ним регулируются только содержания гражданско-правового договора, заключенного с ним.

Гражданско-правовой договор с иностранным гражданином образец — скачать

Видео — особенности работы по гражданско-правовому договору:

При определении содержания договора ГПХ с физлицом, имеющим гражданство другой страны, следует руководствоваться положениями ч. 2 Гражданского кодекса РФ от 26.01.1996 № 14-ФЗ о подряде (гл. 37) или возмездном оказании услуг (гл. 39), а также общими положениями о договоре. Следует избегать терминологии и формулировок, свойственных трудовому договору (работник, заработная плата и т. д.). Установлена обязанность работодателя извещать территориальный орган ФМС России о приеме на работу или прекращении договора ГПХ с иностранным лицом (п. 8 ст. 13 ФЗ «О правовом положении иностранных граждан в РФ» от 25. 07.2002 № 115-ФЗ). Соответствующий порядок и форма документации установлены приказом ФМС России «О формах и порядке уведомления…» от 28.06.2010 № 147.

07.2002 № 115-ФЗ). Соответствующий порядок и форма документации установлены приказом ФМС России «О формах и порядке уведомления…» от 28.06.2010 № 147.

Гражданско-правовой договор с иностранным гражданином — образец

Оплата производится только по достижении результата или выполнении этапов работ. Эти факты стороны фиксируют подписанием актов выполненных работ (этапов работ).

В договоре предусмотрите порядок безналичного перечисления денежных средств исполнителю. Выплата иностранному физическому лицу производится в рублях, и в иностранной валюте.

Таким образом с иностранцем можно заключить гпх в валюте. С нерезидентами российская организация производит валютные операции без ограничений (ст.

6

9 ч. 1 ст. 1 Федерального закона от 10.12.2003 № 173-ФЗ). Налоги и страховые взносы при ГПХ с иностранным гражданином Налог на доходы физических лиц.

Иностранец выполняет работу по гпд, находясь за границей

Инфо

Федерального закона от 30. 06.2006 N 90-ФЗ) Федеральные законы и иные нормативные правовые акты Российской Федерации, содержащие нормы трудового права, действуют на всей территории Российской Федерации,* если в этих законах и иных нормативных правовых актах не предусмотрено иное.

06.2006 N 90-ФЗ) Федеральные законы и иные нормативные правовые акты Российской Федерации, содержащие нормы трудового права, действуют на всей территории Российской Федерации,* если в этих законах и иных нормативных правовых актах не предусмотрено иное.

Гражданско-правовой договор с иностранным гражданином — образец

(в ред. Федерального закона от 30.06.2006 N 90-ФЗ) Законы и иные нормативные правовые акты субъектов Российской Федерации, содержащие нормы трудового права, действуют в пределах территории соответствующего субъекта Российской Федерации.

Нормативные правовые акты органов местного самоуправления, содержащие нормы трудового права, действуют в пределах территории соответствующего муниципального образования. (в ред. Федерального закона от 30.06.2006 N 90-ФЗ) Принимаемые работодателем локальные нормативные акты действуют в отношении работников данного работодателя независимо от места выполнения ими работы.

Иностранный гражданин в качестве наемного работника

Важно

Но вот будут ли выплаты по гражданско-правовому договору с российской компанией являться доходами от источников РФ? Согласно подпункту 6 пункта 1 статьи 208 НК РФ к доходам от источников в Российской Федерации относится, в частности, вознаграждение за выполненную работу, оказанную услугу, совершение действия в РФ.

Согласно подпункту 6 пункта 3 статьи 208 НК РФ вознаграждение за услугу, оказанную за пределами РФ, признается доходом от источников за пределами РФ и не подлежит налогообложению на территории РФ (письма ФНС России от 06.02.2013 N ЕД-3-3/384@ и Минфина России от 11.08.2009 N 03-04-06-01/206). Налогообложение такого дохода осуществляется в соответствии с законодательством иностранного государства.

Примечание.

Договор гпх с иностранцем работающим за границей образец

При этом, исходя из положений п. 1 ст. 7 Федерального закона N 167-ФЗ, п. 1 ст. 2 Федерального закона N 255-ФЗ, ст.

Как оформить работу иностранца за границей?

В договоре должен быть предусмотрен порядок безналичного перечисления денег исполнителю. Валюта. Вознаграждение может выплачиваться как в рублях, так и в иностранной валюте.

Валюта. Вознаграждение может выплачиваться как в рублях, так и в иностранной валюте.

С нерезидентами российская компания вправе проводить валютные операции без ограничений (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»). Можно свободно использовать иностранную валюту и рубли (п.

9 ч. 1 ст. 1

Внимание

Федерального закона от 10.12.2003 № 173-ФЗ). Срок действия договора. В гражданско-правовом договоре нужно установить конечный срок его действия, даже если стороны не планируют прекращать сотрудничество (ст.

708 и 783 Гражданского кодекса). В последнем случае никто не мешает им пролонгировать договор на следующий срок или заключить новый договор. Никаких отпусков.

Договор гражданско-правового характер с иностранцем

При приеме на работу иностранных граждан работодатели обычно стараются заключить не трудовой договора, а гражданско-правовой, который имеет ряд особенностей, упрощающих жизнь работодателя. Образец гражданско-правового характера с иностранцем предлагаем скачать бесплатно ниже.

Образец гражданско-правового характера с иностранцем предлагаем скачать бесплатно ниже.

Договор ГПХ отличается от трудового тем, что позволяет работодателю не соблюдать в отношении такого работник требований трудового законодательства. Гражданско-правовой договор регулируется исключительного ГК РФ.

Образец гражданско-правового договора с иностранным гражданином

В связи с этим работодатель освобождается от необходимости начислять взносы, оплачивать отпуск, больничный, заполнять кадровую документацию на такого работника.

Порядок взаимоотношений между иностранным гражданином и работодателем в данном случае определяется только условиями договора ГПХ, который прописывает характер работы, сроки ее выполнения, условия и величину оплаты.

При этом нужно иметь в виду, если иностранный работник будет работать на постоянной основе, то с ним нужно заключить трудовой договор. Нельзя выдавать трудовые отношения за гражданско-правовые. Выявление подобных случаев может быть наказуемо для работодателя.

Гражданско-правовой договор с иностранцем заключается для выполнения сезонных работ, временных, для оказания определенной услуги или выполнения конкретных поставленных задач. Обычно он имеет ограниченный срок действия, который может ограничиваться конкретной датой или определенным событием.

Скачать образец договора гражданско-правового характер с иностранным гражданином можно бесплатно по ссылке ниже. Среди подобных соглашений можно выделить договора о выполнении работ, подряда, оказании услуг.

Об особенностях оформления гражданско-правового договора предлагаем также изучить эту статью.

Условия и содержание

Прежде, чем заключать с иностранцем договор ГПХ, нужно убедиться, что у того есть разрешение на работу на территории РФ, имеется виза или миграционная карта. Альтернативой данного разрешения может стать разрешение на временное или постоянное проживание в России.

Договор с иностранным гражданином должен включать условия:

- реквизиты этого гражданина, заполненные на основании документа об удостоверении его личности;

- реквизиты работодателя;

- конкретный тип услуг, работ, которые должен выполнить иностранец;

- особенности и характер этот работ, при необходимости составляется дополнительная поясняющая документация;

- сроки выполнения;

- размер и сроки оплаты с работником;

- режим работы, если устанавливается;

- срок окончания действия гражданско-правового договора;

- случаи досрочного прекращения отношений по договору ГПХ;

- форс-мажор, непредвиденные ситуации;

- подписи сторон.

Договор и прилагаемая к нему документация составляется в двойном виде, скачать образец соглашения ГПХ можно ниже.

Гражданско-правовой договор с иностранным гражданином образец — скачать.

Заключение гражданско-правового договора с высококвалифицированным специалистом

Может ли быть заключен договор гражданско-правового характера между физическим лицом и визовым иностранцем? Иностранец является гражданином Швейцарии, на территории России работает как высококвалифицированный специалист.

Особенности осуществления трудовой деятельности иностранными гражданами — высококвалифицированными специалистами (далее — ВКС) установлены ст. 13.2 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» (в ред. от 30.12.2015; далее — Федеральный закон № 115-ФЗ).

Словарь

Трудовая деятельность иностранного гражданина — работа иностранного гражданина (в т. ч. ВКС) в РФ на основании трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) (п. 1 ст. 2 Федерального закона № 115-ФЗ).

Для того чтобы привлечь визового или безвизового иностранного ВКС по договору гражданско-правового характера (далее — договор ГПХ) заказчик работ (услуг) должен соблюдать требования, установленные действующим законодательством.

Согласно подп. 1 п. 5 ст. 13.2 Федерального закона № 115-ФЗ привлекать ВКС вправе работодатели или заказчики работ (услуг), которые являются:

- российскими коммерческими организациями;

- российскими научными организациями, профессиональными образовательными организациями и образовательными организациями высшего образования (за исключением духовных образовательных организаций), учреждениями здравоохранения, а также иными организациями, осуществляющими научную, научно-техническую и инновационную деятельность, экспериментальные разработки, испытания, подготовку кадров в соответствии с государственными приоритетными направлениями развития науки, технологий и техники РФ, при наличии у них в случаях, предусмотренных законодательством РФ, государственной аккредитации;

- аккредитованными в установленном порядке на территории РФ филиалами, представительствами иностранных юридических лиц;

Умяров И. Г., юрист

Можно ли оформить гпд с студентом иностранцем

Мы любим дистанционную работу и искренне считаем, что работа в офисе скоро себя изживёт. В штате нашей компании есть удалённые иностранные сотрудники. Нанять по трудовому договору удалённого сотрудника не получится. Сотрудничество с такими гражданами следует осуществлять в рамках гражданско-правовых отношений.

ВИДЕО ПО ТЕМЕ: Неоформленные работники. Договор ГПХ вместо трудовогоДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Договор ГПХ с иностранным гражданином

Основой сотрудничества с нерезидентами РФ является не только трудовой, но и гражданско-правовой договор с иностранным гражданином, вид которого определяют его условия. О том, какие виды договоров ГПХ заключаются между сторонами, установлено ли требование оповещения органов ФМС о заключенном с иностранцем договоре, и по какой ставке уплачиваются страховые взносы и НДФЛ по договорам ГПХ, расскажем в этом обзоре.

В случаях, когда предполагается заключение договора ГПХ с иностранным гражданином для выполнения определенных условиями соглашения работ либо услуг в том числе разовых , заказчик обязан руководствоваться и опираться именно на данные законодательные нормы.

Система права различает несколько видов договоров ГПХ, заключаемых в различных ситуациях с мигрантами, однако, наиболее распространенными в данной группе являются договор подряда и договор на оказание услуг разовых или систематических. Предметом таких соглашений признается выполнение мигрантом конкретно обозначенных видов работ или оказание услуг. Формы договоров ГПХ на выполнение работ или оказание услуг, заключаемых с физлицами-иностранцами, актуальным законодательством не стандартизировались, поэтому унифицированного образца они не имеют.

По своей структуре значительных расхождений с аналогичными договорами, заключаемыми с гражданами РФ, договор ГПХ с иностранным гражданином не имеет. Однако, некоторые особенности в этом документе все же присутствуют. Обратите внимание: в договорах подряда, заключаемых с иностранцем, следует указывать конечную дату срока их действия. Эта дата не может превышать календарный предел разрешенного пребывания иностранца в России.

С чем это связано:. Для иностранцев, получивших патент или разрешение на работу, миграционные органы устанавливают период пребывания на территории РФ. По истечении этого срока мигрант обязан покинуть пределы России, а все заключенные с ним договоры признаются ничтожными. Сотрудничество в рамках договора ГПХ с иностранцем сверх установленных для него сроков пребывания на территории России по истечении которых его нахождение признается нелегальным является прямым нарушением действующего законодательства, и влечет за собой ответственность для заказчика работ услуг.

И все же, есть обязательные сведения, которые должны присутствовать в договоре, заключаемом с иностранцем. К ним относятся:. Законодательство регламентирует перечень документов, которые иностранный гражданин должен предоставить второй стороне при заключении договоров ГПХ. В любом случае предоставляется подтверждающий личность документ национальный паспорт. Для ситуаций, когда выполняемая работа предусматривает наличие специальных навыков и знаний, потребуется документ об образовании.

В остальном комплектация пакета документов разнится, и документы предоставляются в зависимости от вида легализации пребывания на территории страны иностранного гражданина. Законодателем установлена обязанность заказчика работ получателя услуг известить миграционные органы территориальное подразделение ГУВМ МВД о сотрудничестве с иностранным гражданином.

Причем, направить сообщение как о подписании, так и о расторжении договора ГПХ с мигрантом нужно в течение 3-х рабочих дней с соответствующей даты. Данное требование предусмотрено п. Порядок предоставления сведений о договоре ГПХ с иностранцем аналогичен порядку уведомления о трудовом договоре с иностранным гражданином.

Подписание договора ГПХ с гражданином иного государства автоматически относит заказчика услуг независимо от его статуса к категории налоговых агентов, что обязует его перечислять НДФЛ с суммы оплаты труда подрядчика исполнителя , предусмотренной соглашением.

Ставка НДФЛ вариативна, и зависит от статуса лица ст. Согласно п. Согласно ст. Размер страховых взносов зависит от статуса иностранца на территории РФ. Установленные ставки составят ст. Тарифы составляют от 0,2 до 8,5 процентов. Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс. Полный доступ бесплатно на 2 дня. Иностранные работники Патент для иностранных граждан в году. Иностранные работники Заявление о переоформлении патента.

Иностранные работники Получение патента для иностранных граждан. Статистическая отчетность Форма 1-предприниматель за год: бланк и образец заполнения. Больничный лист Переходный больничный — Статистическая отчетность Форма МП-сп за бланк и образец заполнения. Налоги и взносы Страховые взносы в году: ставки таблица. Регистрация налогоплательщиков Новая форма Р бланк и образец заполнения. Банки Как заполнять платежное поручение по налогам в году.

Банки Поля платежного поручения в году: образец. Больничный лист Новый порядок выдачи и оформления больничных листов. Кадровое делопроизводство Нормативно-правовые акты по охране труда Перейти к основному содержанию. Похожие публикации. Какими взносами облагается договор гражданско-правового характера. Привлечение ВКС. Зарплата иностранцу. Работа по гражданско-правовому договору.

ДМС для иностранных граждан. Договор ГПХ с иностранным гражданином: правовые регуляторы Возможность и порядок заключения с иностранцами договоров ГПХ регулируется:.

Понравилась статья? Подпишитесь на рассылку. Читайте также. Популярное Статистическая отчетность Форма 1-предприниматель за год: бланк и образец заполнения.

Иностранным студентам

Акция месяца подпишитесь со скидкой 8 88 Активировать демодоступ. Зарегистрируйтесь, чтобы получить этот файл и все новые образцы документов, которые нужны кадровой службе в году.

Продолжая пользоваться сайтом, вы подтверждаете, что были проинформированы об использовании файлов cookies сайтом НИУ ВШЭ и согласны с нашими правилами обработки персональных данных. Вы можете отключить файлы cookies в настройках Вашего браузера. Чтобы работать в России, иностранному студенту нужно быть совершеннолетним 18 лет и, как правило, самостоятельно получить разрешение на работу РНР Главного управления по вопросам миграции МВД РФ.

В августе года вступает в силу ФЗ от Теперь прием таких студентов на работу не составит труда для работодателя. По мнению законодателя, упрощение порядка приема на работу иностранных студентов будет способствовать увеличению не менее чем в два раза количества иностранных граждан, обучающихся в образовательных организациях высшего образования и научных организациях. На сегодняшний день иностранные студенты для работы обязаны получать в органах МВД специальное разрешение на осуществление трудовой деятельности. Содействие в получении такого разрешения — это прямая обязанность работодателя, предусмотренная пп.

Иностранный работник на ГПХ: заключаем договор с гражданином страны — участницы ЕАЭС

Вы уже зарегистрированы? Пожалуйста, авторизируйтесь, заполнив поля ниже. Или пройдите регистрацию. Забыли пароль? Запомнить данные. Есть предложения, замечания или пожелания? Свяжитесь с редакцией! Мы обязательно ответим. Трудовой договор является соглашением между работником и собственником предприятия, учреждения, организации или уполномоченным им органом или физическим лицом, по которому работник обязывается выполнять работу, определенную данным соглашением, с подчинением внутреннему трудовому распорядку, а собственник предприятия, учреждения, организации или уполномоченный им орган или физическое лицо обязывается выплачивать работнику заработную плату и обеспечивать условия труда, необходимые для выполнения работы, предусмотренные законодательством о труде, коллективным договором и соглашением сторон.

Какие сложности могут возникнуть при приеме на работу студента-иностранца из Венгрии?

Их труд теперь регулируется отдельной статьей Для приема на работу иностранного студента работодателю заказчику необходимо произвести ряд процедур. Иностранный студент при обращении к работодателю заказчику для трудоустройства должен предъявить:. В соответствии со статьей 61 Трудового кодекса РФ трудовой договор вступает в силу со дня его подписания работником и работодателем, если иное не установлено Трудовым кодексом РФ, другими федеральными законами, иными нормативными правовыми актами РФ или трудовым договором, либо со дня фактического допущения работника к работе с ведома или по поручению работодателя или его уполномоченного на это представителя.

Или он может работать только в Москве?

Основой сотрудничества с нерезидентами РФ является не только трудовой, но и гражданско-правовой договор с иностранным гражданином, вид которого определяют его условия. О том, какие виды договоров ГПХ заключаются между сторонами, установлено ли требование оповещения органов ФМС о заключенном с иностранцем договоре, и по какой ставке уплачиваются страховые взносы и НДФЛ по договорам ГПХ, расскажем в этом обзоре. В случаях, когда предполагается заключение договора ГПХ с иностранным гражданином для выполнения определенных условиями соглашения работ либо услуг в том числе разовых , заказчик обязан руководствоваться и опираться именно на данные законодательные нормы.

Принять на работу студента-иностранца теперь гораздо проще

.

.

Как оформить удалённых сотрудников из других стран и перевести им зарплату

.

Для себя мы решили проанализировать, как можно оформить иностранцев на Трудовой или гражданско-правовой договор При заключении договора гражданско-правового характера с иностранца не нужно требовать: В Школе 21 студенты учатся писать код и решать сложные.

.

.

.

.

.

.

.

Как оформить сотрудничество с иностранным гражданином по договору ГПХ? – Вопрос-ответ – Патент на работу

Добрый день, Жанна!

Полагаю к Вашей ситуации применимо Письмо Минфина, учитывая, что иностранец-будет въезжать в РФ лишь на несколько дней, то есть резидентом являться не будет. Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 21 октября 2013 г. N 03-04-06/43787 О налогообложении НДФЛ вознаграждения сотрудников организации за выполнение трудовых обязанностей за пределами РФ 13 декабря 2013 Вопрос: ООО является юридическим лицом и действует на основании Устава и законодательства Российской Федерации. Общество создано без ограничения срока его деятельности. Основной вид деятельности: — деятельность в области архитектуры, инженерно-техническое проектирование объектов, находящихся на территории Российской Федерации. Для проектирования объектов ООО привлекает на постоянной основе по трудовым договорам в качестве работников физических лиц — граждан Беларуси, которые осуществляют трудовую деятельность на дому по месту жительства в Белоруссии. Выполненную работу по проектированию объектов на территории Республики Беларусь предоставляют в ООО по месту нахождения общества. Работники, с которыми заключены трудовые договоры — резиденты Беларуси и не являются налоговыми резидентами РФ, так как период пребывания на территории РФ составляет менее 183 календарных дней в течение 12 следующих подряд месяцев. Заработная плата этим сотрудникам выплачивается путем перечисления с расчетного счета ООО в Российской Федерации на зарплатные карты каждого сотрудника, открытые в российском банке, или на зарплатные карты, открытые в банках Республики Беларусь. ООО не имеет официальных представительств или каких-либо иных структурных подразделений в Республике Беларусь, по месту проживания работников. В связи с этим просим разъяснить: — являются ли указанные работники плательщиками НДФЛ или к ним можно применить подпункт 6 пункта 3 статьи 208, статью 207 Налогового кодекса, письма Минфина N 03-04-06/6-10 от 26.01.2011 г., N 03-04-06/6-43 от 22.03.2010 г., и их доход не признается объектом обложения налогом на доходы физических лиц в Российской Федерации? Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо ООО по вопросу обложения налогом на доходы физических лиц вознаграждения сотрудников организации за выполнение трудовых обязанностей за пределами Российской Федерации и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее. Как указывается в рассматриваемом письме, российская организация заключает трудовые договоры с гражданами Республики Беларусь. Все обязанности, предусмотренные трудовыми договорами, указанные сотрудники выполняют по месту жительства в Республике Беларусь. В соответствии с пунктом 1 статьи 207 Кодекса плательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации. Пунктом 2 статьи 207 Кодекса установлено, что налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Согласно подпункту 6 пункта 3 статьи 208 Кодекса вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами Российской Федерации для целей налогообложения относится к доходам, полученным от источников за пределами Российской Федерации. Если свои обязанности, предусмотренные трудовым договором, сотрудники организации выполняют в иностранном государстве, получаемое им вознаграждение, в том числе и выплачиваемое российской организацией — работодателем, в соответствии с подпунктом 6 пункта 3 статьи 208 Кодекса относится к доходам от источников за пределами Российской Федерации. В случае нахождения физических лиц в Российской Федерации менее 183 дней в течение 12 следующих подряд месяцев в налоговом периоде такие лица в соответствии с положениями статьи 207 Кодекса не признаются налоговыми резидентами Российской Федерации и не являются плательщиками налога на доходы физических лиц по доходам, полученным от источников за пределами Российской Федерации. Изложенный порядок налогообложения применяется независимо от гражданства сотрудников организации и страны, в которой ими выполняются трудовые обязанности. Заместитель директора Департамента А.С. Кизимов

Юридическая консультация по миграционным вопросам.

Договор гпх с иностранным гражданином по патенту

В связи с изменением и без того сложной обстановки в мире, в России все чаще работодатели стали привлекать иностранных граждан к исполнению трудовых обязанностей.

Причин, которые влияют на выбор, в тех или иных обстоятельствах, именно иностранцев в качестве таких исполнителей, для работодателей достаточно много.

Но очень много и нюансов, сопутствующих заключению соглашений, которые необходимо учесть, начиная сотрудничество с иностранцем.

И в первую очередь любому работодателю необходимо разобраться в дилемме, какой же договор заключать – трудовой или договор гражданско-правового характера с иностранным гражданином. Эта статья призвана ответить на ключевые вопросы, с которыми сталкивается работодатель, принимая к себе на службу иностранца. И главный из них — как заключить гражданско-правовой договор с иностранцем?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-47-92 . Это быстро и бесплатно !

Прежде чем рассматривать принципиальные вопросы оформления гражданско-правового соглашения с иностранцами, необходимо выяснить, на какие категории, по отношению к российским работодателям, подразделяются все иностранные граждане, желающие или уже занимающиеся трудовой деятельностью в нашей стране.

В первую очередь, существует такое разделение, как граждане, прибывшие визовым и безвизовым путем.

К последним относятся представители Белоруссии (они в своих трудовых правах приравнены к россиянам), Казахстана, Кыргызстана, Таджикистана, Украины, Азербайджана, Армении, Молдовы и Узбекистана.

Все остальные иностранцы прибывают в Россию визовым путем. Исходя из различия пребывания и оформление трудовых отношений с каждой из этих категорий будет иметь свои особенности.

Вторая классификация, которая применима при определении путей заключения договоров, регламентирующих трудовые правоотношения с иностранцами, основана на выделении так называемой льготной категории (куда относятся белорусы, а также участники различных миграционных программ, проводимых Российской Федерацией), для которой действует особый порядок оформления таких соглашений, и всех остальных иностранных граждан.

В чем разница между гражданско-правовым договором и трудовым?

При приеме на работу граждан других государств для работодателя всегда встает вполне логичный вопрос: в какой форме такое соглашение лучше заключить – в виде трудового договора или гражданско-правового? И здесь важно определить, в чем заключается принципиальная разница между этими двумя видами договоров.

Во-первых, трудовой договор, заключенный с иностранцем, обязательно должен быть срочным, причем срок его действия не может превышать срок действия выданного такому работнику разрешения на работу.

Что касается соглашения в гражданско-правовой форме, то оно может заключаться на время выполнения каких-то возмездных работ, например, сезонного характера, либо до полного исполнения работником взятых на себя обязательств.

Вторым значимым отличием между двумя договорами, является то, что трудовые правоотношения между работником-иностранцем и работодателем, оформленные путем подписания договора, предусмотренного Трудовым Кодексом, должны регулироваться, соответственно, только трудовым законодательством.

В случае заключения гражданско-правового договора возникшие правоотношения под действие Трудового Кодекса не попадают.

Если говорить о соблюдении трудовой дисциплины и возможной ответственности за нее со стороны работника, то здесь положение для работника будет лучше, если он подпишет гражданско-правовой договор, так как к дисциплинарной ответственности по Трудовому Кодексу его привлечь будет нельзя, а наложить взыскание возможно только в соответствии с гражданским законодательством.

То есть, если рассматривать удобство или неудобство того или иного вида договоров, можно сказать, что гражданско-правовой будет гораздо удобнее как для работодателя, так и для работника.

Каков общий порядок подготовки и заключения гражданско-правовых договоров с иностранцами, приглашаемыми на работу?

Как и у любого другого подобного документа, у гражданско-правового соглашения есть ряд этапов, которые необходимо пройти как работнику, так и работодателю, чтобы такой договор не был признан нелегитимным.

В первую очередь, обе стороны должны подготовить четко регламентированный в законодательстве пакет документов, перечень которых является обязательным для сохранения действительности заключенного соглашения.

Ключевыми из этих документов являются разрешение на привлечение к труду иностранных граждан (если говорить о нанимателе) и разрешение на работу (непосредственно для нанимающегося). Без них законность подписанного документа может быть легко оспорена, а стороны, нарушившие это требование законодательства, понесут серьезное наказание.

Следующим шагом становится разработка самого текста документа с указанием обязательных положений, одним из которых является срок действия заключаемого соглашения.

Документы для оформления

Какие документы необходимо подготовить сторонам при заключении гражданско-правового договора? В чем заключаются различия для визовых и безвизовых работников?

Когда заключается договор гражданско-правового характера с иностранцем работодателю, равно как и самому будущему работнику, необходимо будет подготовить пакет документов, которые являются обязательными для найма такого сотрудника. (бланк гражданско-правового договора с иностранным гражданином можно скачать на нашем сайте).

В качестве такого пакета документов рассматривается разрешение, выданное работодателю, на прием на работу иностранных граждан, а также оплаченная государственная пошлина в расчете на каждого иностранца (размер такой пошлины устанавливается государством).

Кроме того, для отдельных категорий таких работников работодатель самостоятельно оформляет разрешение на работу для самих работников с их письменной просьбы.

Если говорить о документах, которые обязаны предоставить будущие работники, то и здесь есть перечень, которые необходимо соблюдать.

Так как все иностранцы делятся на прибывших визовым и безвизовым путем, то в списках документов, которые они предоставляют, имеются различия, однако есть и единые требования.

Так, универсальным документом, который должны предоставить все без исключения будущие сотрудники той или иной компании, прибывшие из других государств, является паспорт или любой другой документ, призванный удостоверить личность такого работника, который определен в специальном перечне ФМС.

Следующим документом, также необходимым для оформления правоотношений между будущим сотрудником и его нанимателем, будет разрешение на временное проживание на территории нашего государства, выданное также в Федеральной миграционной службе, или вид на жительство.

Третьим обязательным документом является миграционная карта, предоставляемая всеми без исключения иностранцами своему работодателю.

А вот что касается разрешения на осуществление трудовой деятельности, которое выдает территориальный орган Федеральной миграционной службы Российской Федерации, то в получении его визовыми и безвизовыми гражданами имеются принципиальные различия.

Для визовых его получает непосредственно работодатель, когда предоставляет в ФМС (соответствующий территориальный орган) необходимый как от него, так и от работника пакет документов. А вот безвизовые (в том числе и белорусы) должны такое разрешение получить и предоставить работодателю самостоятельно.

И уже в зависимости от срока, на который выдается такое разрешение, иностранец обязан или не обязан пройти медицинскую комиссию, итогом которой станет выдача ему документов, подтверждающих у него отсутствие заболеваний, внесенных Правительством в особый перечень и препятствующих осуществлению трудовой и иной деятельности, исполняемой на территории Российской Федерации.

После того, как все необходимые документы подготовлены, между работником и работодателем может заключаться гражданско-правовой договор.

Что должно быть в тексте?

Форма гражданско-правового договора с иностранным гражданином не отличается о

Договор ГПХ: что надо знать

09.10.2020

Договор ГПХ (гражданско – правового характера), или по-другому ещё его можно назвать договор на оказание услуг, имеет большое количество иностранцев.

Такие договоры заключают, если имеешь патент на работу или являешься гражданином ЕАЭС. По нашей практике такие договоры заключают между физическими лицами (с гражданином Российской Федерации).

Давайте разберём основные моменты, которые указывают в таком договоре:

1. В нём должна быть указана сумма вознаграждения, которую получает иностранец за оказанные услуги.

2. Прописана дата, до которой услуги между лицами должны быть оказаны.

3. Отсутствуют данные об отпуске и графике работы.

По сути, такие договоры подразумевают, что один человек (исполнитель) оказывает какие-то услуги второму человеку(заказчику), за что получает финансовое вознаграждение (зарплату).

Для иностранного гражданина, который имеет такой договор «вознаграждением» является доход, с которого необходимо уплатить налоги в бюджет.

На практике мы сталкиваемся с тем, что:

- иностранцы такой доход не декларирует и налоги не оплачивают

- инспектора МВД при проверке документов (например, при подаче уведомления о подтверждении РВП) требуют данную декларацию, как документ, подтверждающий источник дохода.

Нормативно-правовые акты, регламентирующие данные положения;

1. Гражданский кодекс Российской Федерации, статья 779

2. Налоговый кодекс Российской Федерации – часть 1 статьи 227, часть 5 статьи 227, статья 229

Хотите получить больше данных о том, что делать, если имеете договор на оказание услуг звоните нам по телефону: +7(812)242-10-55 или приходите к нам в офис по адресу: г. Санкт-Петербург, ул. Казанская 7Б, 4 этаж, 42 кабинет.

Указ

ограничивает использование иностранной рабочей силы федеральными подрядчиками

3 августа 2020 года Белый дом издал Указ о приведении федеральных контрактов и практики найма в соответствие с интересами американских рабочих, предписывающий федеральным агентствам заключать контракты с теми, кто отдает приоритет наем граждан США и держателей грин-карт вместо иностранных рабочих на должности по контракту.

Приказ требует, чтобы каждый федеральный департамент и агентство проверяли, «насколько это практически возможно, исполнение контрактов (включая субподряды), присужденных агентством в 2018 и 2019 финансовых годах», и оценивали, «использовали ли они временную иностранную рабочую силу для выполнения контрактов» в Соединенные Штаты.Если да, то агентствам предлагается оценить «характер работы, выполняемой временной иностранной рабочей силой по таким контрактам», чтобы определить, «не повлиял ли такой найм на возможности американских рабочих; и любые потенциальные последствия для национальной безопасности, вызванные таким наймом ». Нет четкого руководства, как этот процесс будет реализован.

Аналогичным образом, проверка должна включать, выполняли ли подрядчики работы в зарубежных странах, которые ранее выполнялись в Соединенных Штатах, и есть ли возможности для U.Рабочие С. пострадали от такого перевода в офшоринг. Руководители таких департаментов обязаны в течение 120 дней представить отчет директору Управления по управлению и бюджету, который затем рассмотрит и порекомендует изменения и меры президента, если это будет сочтено необходимым.

Указ также требует, чтобы министры внутренней безопасности и труда «приняли меры» в течение 45 дней после приказа «для защиты рабочих Соединенных Штатов от любых неблагоприятных последствий для заработной платы и условий труда, вызванных приемом на работу владельцев визы H-1B на сайты вакансий (включая сторонние сайты вакансий), включая меры по обеспечению того, чтобы все работодатели держателей визы H-1B, включая вторичных работодателей, соблюдали требования раздела 212 (n) (1) 1 Закона об иммиграции и гражданстве Действовать .. . » Обескураживающий аспект этого заключается в том, что для этого может потребоваться конкретная информация – например, иммиграционный статус и соответствие I-9 – от сторонних работодателей. Это определяет потенциальное направление совместной ответственности работодателя. В приказе не указывается, ограничивается ли это федеральными контрактами. Этот недавний приказ согласуется с принятым Белым домом 22 июня «Прокламацией о приостановлении въезда иностранцев, представляющих риск для рынка труда США после вспышки коронавируса».

«Действия», которые необходимо предпринять после завершения проверок, не определены в Распоряжении.Эти работодатели с федеральными контрактами должны знать о предстоящих проверках этих контрактов, включая проверку сотрудников поставщиков по визам, назначенным по федеральным контрактам, и информирование субподрядчиков о том, что они должны определить количество сотрудников, на которых может повлиять проверка. Работодатели должны ожидать, что в будущем будут предприняты определенные действия в отношении любой иностранной рабочей силы, предоставляющей услуги по таким контрактам, и определить возможность нехватки кадров.

Избранных проблемных / неприемлемых положений, касающихся раскрытия информации и иностранных граждан | Университетские исследовательские услуги

Избранные проблемные / неприемлемые положения, касающиеся предоставления информации и иностранных граждан

* Этот ресурс создан Управлением спонсируемых программ Массачусетского технологического института (OSP) Джадой Брунер

Гейли, Государственный университет штата Оклахома Управление университетских исследовательских служб

( Примечание: текст каждого из упомянутых ниже пунктов воспроизводится после резюме.)

DFAR 242-204-7000 – Раскрытие информации (1991)

Этот пункт DFAR включен в шаблон контракта многих агентств Министерства обороны США. Первоначально выпущен в 1987 г. и затем обновлен в 1991 г., но без существенных изменений. Назначение язык указывает на то, что пункт должен использоваться, когда ожидаются результаты исследования быть СБУ (чувствительным, но несекретным).По-прежнему остается проблемой для многих университетов. В пункте говорится, что «Подрядчик не должен передавать никому за пределами организации Подрядчика никаких несекретная информация, независимо от носителя, относящаяся к какой-либо части этого контракта или любая программа, связанная с этим контрактом… » По крайней мере, в одном учреждении наблюдается отклонение языка, но это определенно не Министерство обороны широкий, и неясно, будет ли отклонение принято каким-либо конкретным Министерством обороны США. монтаж.Отклонение соответствует пункту, воспроизведенному на следующей странице.

ARL 52.005-4401 – Выпуск информации (июль 2002 г.)

Эта версия от июля 2002 г. является улучшением по сравнению с версией от августа 2001 г., но по-прежнему повышает обеспокоенность университетского сообщества относительно включения ссылки на «неразглашаемую, несекретную информацию» и требование – «совещаться и консультироваться», , а также то, что влечет за собой обзор (OPSEC).Есть также институциональные проблемы о том, какова широта обзора («вопрос о кухонной мойке»). Формулировка Соглашения о сотрудничестве ARL кажется хорошим компромиссом и прилагается.

ARL 52.004-4400 – Иностранные граждане, работающие по контракту (февраль 2002 г.)

Пункт требует, чтобы подрядчик представил документацию о правомочности работника на рассмотрение и утверждение .Предыдущая версия была только уведомлением. Это шаг назад и многие учреждения

считают это «нарушителем сделки».

Армейское ядро инженеров (все установки)

Язык включен в контракт. Может быть в форме пункта 52.0000–4017 Иностранные граждане или в форме требуемого заверение контракта. Пункт требует, чтобы все иностранные граждане, работающие по контракту или заказу Инженерного корпуса, до начала работа по договору / заданию .Это положение включает сотрудников субподрядчиков. Подробные требования к информации и документации, которую необходимо предоставить: включен в пункт. Альтернативная форма требования гласит, что путем подписания контракт , Подрядчик удостоверяет, что иностранные граждане не работают по контракту . Если это изменение изменится, человеку потребуется разрешение на выполнение каких-либо действий. работа по договору.Иностранные граждане должны быть одобрены в письменной форме посредством выдачи изменения контракта, в котором их конкретно идентифицируют по имени и национальности.

Перед присуждением контракта (либо на стадии предложения, либо во время переговоров по контракту ) подрядчик должен сообщить, будут ли иностранные граждане работать на программа . Если утвердительно, имя человека и последняя страна гражданства и другая информация. должны быть предоставлены (при условии проверки биографических данных).Сертификат иностранного государства После этого пункт будет включен в контракт. Если дается отрицательный ответ, FN нет. Пункт включен в договор. Однако АНБ считает сертификацию существенной. и требует, чтобы подрядчик уведомил подрядчика в письменной форме, если информация в сертификации изменяется (и они затем изменят соглашение включить положение об иностранном гражданстве).

Заместитель администратора по безопасности гражданской авиации должен проверить все результаты исследований, связанных с безопасностью гражданской авиации, до публикации для широкой публики. Сюда входят такие предметы, как диссертации, тезисы, технические документы конференций, и т. д. Это требование , чтобы определить, содержат ли результаты информацию, которая может помочь террористам в подрыве установленные системы безопасности.

Может включать ограничения как для иностранных граждан, так и для распространения информации. Университеты получили эти ограничения как сокращение контрактов с промышленными предприятиями, государственные лаборатории и простые числа SBIR. Поскольку университет не является прямым получателем награды, согласование этих ограничений с федеральными спонсорами необходимо вовлекать компании, и зачастую это было безуспешно.

ТЕКСТ ПОЛОЖЕНИЙ, НА КОТОРЫЕ УКАЗАНЫ ВЫШЕ ОБЗОР

DFAR 242-204-7000 Раскрытие информации (декабрь 1991 г.)(a) Подрядчик не должен передавать кому-либо за пределами организации Подрядчика любая несекретная информация, независимо от носителя (например, фильм, лента, документ), относящаяся к к любой части этого контракта или любой программе, связанной с этим контрактом, если только

(1) Сотрудник по контракту дал предварительное письменное согласие; или

(2) В остальном информация находится в открытом доступе до даты выпуска.

(b) Запросы на утверждение должны указывать конкретную информацию, которая должна быть выпущена, среда, которая будет использоваться, и цель выпуска. Подрядчик представляет запрос к сотруднику по контрактам не менее чем за 45 дней до предложенной даты для релиз.

(c) Подрядчик соглашается включить аналогичное требование в каждый субподряд в соответствии с этот контракт.Субподрядчики должны подавать запросы на разрешение на выпуск через генерального подрядчика к сотруднику по контрактам.

242-204-7000 Выпуск информации (декабрь 1991 г.) Отклонение

Подрядчик имеет право публиковать, разрешать публикацию или распространять для публичное потребление, любая информация, устная или письменная, относительно результатов выводов сделано во исполнение настоящего договора; при условии, однако, что он обеспечит копии любой такой публикации или предоставления информации правительству должностное лицо для рассмотрения и комментариев по крайней мере за тридцать (30) дней до любого такого выпуска.

ARL 52.005-4401 Выпуск информации (июль 2002 г.)

Армейские правила (AR) 530-1 и AR 360-1 предписывают политику Департамента армии для проверки безопасности операций (OPSEC) перед публикацией. К ним относятся:

(1) Инструменты закупок и предложения (включая гранты, соглашения о сотрудничестве, и т.п.), аннотации, статьи, технические отчеты, статьи, тематические доклады, пресс-релизы, короткие статьи для включения в другие публикации, научные статьи по рабочим вопросам тематика, выступления, брифинги, презентации для СМИ, учебные материалы, боеприпасы дела, заявления о воздействии на окружающую среду и другие формы информации, включая фильм, аудиокассеты и видеокассеты, которые могут содержать несекретные Информация.

(2) Информация, размещенная на электронных досках объявлений, передается через незащищенные электронные почтовые системы или размещены в Интернете

Эти политики применимы к неклассифицированным контрактам / инструментам, а также к классифицированные контракты / инструменты, регулируемые в этом отношении формой DD 254.

Политика армии– сделать доступной для общественности максимально точную информацию. по армейским контрактам / отношениям с инструментами, отраслевым / академическим достижениям и научные достижения. В соответствии с этой политикой каждая сторона соглашается предоставить и консультируйтесь друг с другом перед публикацией или любым другим раскрытием информации относящиеся к усилиям по настоящему контракту / инструменту.До любой публичной публикации или раскрытие информации, каждая сторона предоставит другой стороне широкие возможности для просмотра предлагаемая публикация или раскрытие, подавать возражения и подавать заявку своевременные письма на патенты. Подрядчик предоставляет 60 дней на завершение этого процесса.

ARL Замена языка соглашения о сотрудничестве для ARL 52.005-4401 Выпуск информации (июль 2002 г.)

Предварительная проверка публичных релизов. Стороны соглашаются консультироваться с

.друг друга до публикации или иного раскрытия результатов работы в рамках настоящего Соглашение о неразглашении секретной или конфиденциальной информации. Прежний представить рукопись для публикации или до любого другого публичного обнародования, каждая Сторона будет предлагать другой Стороне широкие возможности (не более 60 дней) для рассмотреть такую предлагаемую публикацию или раскрытие, подать возражения и подать своевременные письма-заявки на патенты.

ARL 52.004-4400 Иностранные граждане, работающие по контракту (февраль 2002 г.)

В соответствии с разделом 8 U.S.C. 1324a, местные сотрудники по раскрытию информации за рубежом (FDO) может разрешить доступ иностранным гражданам, работающим по несекретным договорам общественного достояния на время действия контракта при условии наличия у иностранных граждан соответствующих разрешительная документация на работу.

В тех случаях, когда иностранные граждане обязаны выполнять любые договор и право на трудоустройство не были представлены вместе с предложением Победителя, документация о приеме на работу, указанная в 8 CFR 274a.2, должна быть представлена сотруднику по контрактам не менее чем за две недели до результаты деятельности иностранного гражданина для рассмотрения и утверждения.Лауреаты, не нанимающие иностранных граждане во исполнение любого итогового контракта могут игнорировать это положение.

52.0000—4017 Иностранные граждане

В соответствии с Техническим регламентом (ER) 380-1-18, раздел 4, все

иностранных граждан, которые работают по контракту или заданию Инженерного корпуса

Приказдолжен быть одобрен сотрудником HQUSACE по иностранному раскрытию информации или выше

перед началом работы над договором / заданием.Это положение включает

сотрудника субподрядчика. Подрядчик должен направить письмо в CERL

.Сотрудник службы безопасности, содержащий следующее:

а. Имя представителя сотрудника по контрактам

г. Номер запроса и / или номер контракта

г.Описательное название контракта

г. Абзац, объясняющий, какие задачи будет выполнять человек

по договору

e. Список имен, идентифицирующий всех иностранных граждан, предложенных для

выполнение по договору / заказу

ф.Документация, подтверждающая, что он / она был допущен к участию в

на законных основаниях.Соединенные Штаты (США) и имеет право работать и / или ходить в школу в

США. Такая документация может включать паспорт США, регистрационную карточку иностранца

.с фотографией (форма INS I-151 или I-551), карта разрешения на работу

(форма INS I-688A), форма INS 9, форма INS 20, h2B1 и т. Д.

г.Стандартная форма 85P, Анкета для должностей государственного доверия (Код

CERL веб-сайт http://owww.cecer.army.mil/contracts/formindex.html для

экземпляра СФ-85П.

Альтернативная форма требования

Подписывая эту награду, Подрядчик подтверждает, что ни один иностранный гражданин не работает по этому контракту, независимо от статуса оплаты.Если это изменится, человек потребует разрешения перед выполнением любых работ по настоящему контракту. Иностранный граждане должны быть одобрены в письменной форме путем внесения изменений в настоящий контракт. который конкретно идентифицирует их по имени и национальности. Подрядчик уведомит Сотрудник по контрактам в письменной форме с указанием имени и гражданства и предоставления копия их визы или другая необходимая информация.

Раздел K, – Заявления, сертификаты

(d) Придут ли неграждан США работать по любому заключенному контракту?

Да__ Нет__. Если да, просьба предоставить следующую информацию о каждом человеке: Фамилия, Имя, Отчество, Псевдоним (если есть), Место рождения, Дата рождения, Национальность, работодатель и адрес, место жительства, включая почтовый адрес, другие идентификационные данные Информация (т.д., номер паспорта, номер визы)

УВЕДОМЛЕНИЕ: Это агентство может запретить гражданам, не являющимся гражданами США, пользоваться всеми или некоторыми аспектами работы, которые должны быть выполнены в соответствии с заключенным контрактом. Тот факт, что Оферент намеревается использовать не граждан США в любом итоговом контракте, не обязательно исключить компанию из рассмотрения, и неамериканские граждане не могут быть окончательно запрещено работать над некоторыми или всеми аспектами любого итогового контракта.

- Изменились ли приведенные выше ответы с момента последнего представления в Отдел закупок штата Мэриленд Офис? Да ___, Нет ___, Не применимо ____.

УСПЕШНОЕ ПРЕДЛОЖЕНИЕ ОБЪЯВЛЯЕТ ДОГОВОРНОГО ДОГОВОРА В НАПИСАНИИ, ЕСЛИ ЛЮБОЕ ИЗ ВЫШЕ ИЗМЕНЕНИЯ В ИНФОРМАЦИИ ПРИ ВЫПОЛНЕНИИ ЛЮБОГО РЕЗУЛЬТАТА ДОГОВОРА.

________________________________________________________________________

Федеральное управление гражданской авиации

Публикации по безопасности гражданской авиации: помощник администратора по гражданской авиации Служба безопасности, ACS-1 или назначенное лицо должны проверять все результаты исследований, связанных с безопасностью гражданской авиации. перед выпуском в широкую публику.Сюда входят такие предметы, как диссертации, тезисов, архивных и конференционных технических докладов, технических отчетов и т. д. Это требование состоит в том, чтобы определить, содержат ли результаты информацию, которая может помочь террористам в подрыве установленные системы безопасности.

Информация должна быть предоставлена получателем гранта Техническому монитору FAA, который затем передает информацию заместителю администратора по безопасности гражданской авиации, ACS-1, через его или ее соответствующее должностное лицо.

В течение 30 дней после получения техническим контролером FAA уведомление об одобрении, отклонении, или запрос на изменение публикации будет предоставлен Офисом Безопасность гражданской авиации, ACS-1, для технического монитора FAA. Это уведомление будет отправлено получателю гранта. Техническим монитором FAA.

Промышленный субпрайм-контракт с DOD

Это несекретное усилие, и доступа к секретным материалам не предполагается.Любой предлагаемый публичный выпуск информации, связанной с этими усилиями, должен быть представлен в The Prime за 70 дней до предполагаемой даты выпуска, чтобы позволить Prime соблюдать его договор.

Государственная лаборатория (Фермилаб) Суб-DOE Prime (FL 90-4 / 02)

В связи с любыми действиями по данному субподряду Субподрядчик соглашается соблюдать все требования «Чувствительного иностранного контроля», которые могут быть приложенным к этому субподряду, относящемуся к тем странам, которые могут время от времени время, быть идентифицированным Субподрядчиком в письменном уведомлении как чувствительное иностранное государство. Субподрядчик имеет право прекратить выполнение своих обязательств по настоящему субподряду. по крайней мере за 60 дней до письменного уведомления Fermilab, если Субподрядчик определяет что он не может, без существенного вмешательства в политику или без отрицательного влияние на его производительность для продолжения выполнения работ по данному субподряду в результате такого уведомления.Если Субподрядчик решит прекратить выполнение, положения этого субподряда в отношении расторжения для удобства Fermilab будет применен. Положения этого пункта должны быть включены в любые субподрядные договоры.

SBIR Sub — DOD Prime

Предварительное разрешение на использование неамериканских граждан для выполнения этого приказа в любой момент или уровень субподряда должен быть получен от сотрудника по контрактам и директора, Управление разведки и безопасности.Запросить разрешение на использование не гражданами США (в том числе иностранцев, постоянно проживающих в стране) во исполнение настоящего Приказа, письмо-запрос должны быть предоставлены компании SBIR с указанием имени физического лица, страны происхождения, краткое изложение задач, которые необходимо выполнить, и контактное лицо в случае любые вопросы. Компания SBIR незамедлительно направит указанные запросы в Правительство Сотрудник по контрактам на утверждение.

Дополнительные примеры, полученные MIT: контракт Prime не включал проблемный DFARS (Пункт 7000), но включал следующее:

- Распространение или публикация запрещены, кроме как внутри Подрядчика и между ними.

и любых субподрядчиков, информации, разработанной в соответствии с настоящим контрактом или содержащейся

в отчетах, которые должны быть предоставлены в соответствии с настоящим контрактом, без предварительного письменного согласия

КОР.

- Главный подрядчик провел три месяца в переговорах с другим университетом по этому поводу. язык. Другой университет согласился со следующим в субподряде, который условия имели приоритет над простым:

Директор проекта УНИВЕРСИТЕТА и / или сотрудники проекта УНИВЕРСИТЕТА имеют право публиковать результаты работы, проводимой в рамках настоящего Соглашения, при условии соблюдения только защиты любых прав на интеллектуальную собственность и конфиденциальную информацию, а также конфиденциальную информация, после предоставления копии материала, предназначенного для публикации, Правительству, если правительство того пожелает, для рассмотрения и комментариев.Директор проекта УНИВЕРСИТЕТА и / или Сотрудники проекта УНИВЕРСИТЕТА соглашаются учесть такие комментарии при подготовке финальной публикации.

Университет запросил измененную формулировку, которая проясняет, что правительство не может фактически контролировать публикацию конфиденциальных результатов исследований. Премьер подрядчик согласился.Заменяется следующий язык:

Статьи или другие публикации, полученные в результате несекретных фундаментальных исследований по контракту освобождены от контроля перед публикацией и требований раздела H-6 основного контракта, и применяются следующие положения:

Главный исследователь Университета и / или сотрудники проекта Университета должны иметь право публиковать результаты работы, проводимой в рамках настоящего Соглашения, только при условии защита любых прав интеллектуальной собственности и служебной информации, после предоставление копии материалов, предназначенных для публикации, Правительству, если Правительство так что пожелания, для обзора и комментариев.Комментарии правительства могут также потребовать внесения изменений. относительно защиты конфиденциальной информации правительства, и главный исследователь и / или сотрудники проекта соглашаются принять во внимание такие комментарии при подготовке финальной публикации.

Спонсор ВМФ: очень крупный, многолетний контракт, частично засекречен, с государством университет как главный

Проблема DFARS применяется, но премьер-министр университета договорился о менее обременительных условиях, следующее:

Выписка из документов, предлагаемых для публичного опубликования, с указанием личности автора. информации, которую он / она рассматривает как [финансируемый государством] компонент предлагаемого публикация должна быть представлена через контактное лицо по компонентам (CPOC) в Технический руководитель правительства на месте для проверки перед публикацией.Если на месте Технический руководитель правительства определяет, что публикация содержит конфиденциальную информацию. непосредственно связанный с [государственным] контрактом, документ будет отправлен через [] Университет [генеральный подрядчик] перед Правительством для рассмотрения и утверждения.

52.237-8 Ограничение выходных пособий иностранным гражданам.

Как предписано в 37.113-2 (а), используйте следующее положение:

Ограничение выплаты выходного пособия иностранным гражданам (август 2003 г.)

(a) Федеральное постановление о закупках (FAR), 31.205-6 (g) (6), ограничивает допустимую стоимость выходных пособий для иностранных граждан, работающих по контракту на оказание услуг, выполняемому за пределами Соединенных Штатов, если только агентство не предоставит отказ в соответствии с согласно FAR 37.113-1 до заключения контракта.

(b) Принимая решение о предоставлении отказа, агентство определит, что –

(1) Применение ограничений выходного пособия к контракту отрицательно повлияет на продолжение программы, проекта или деятельности, которые предоставляют значительные вспомогательные услуги для –

(i) военнослужащие, дислоцированные или дислоцированные за пределами Соединенных Штатов; или

(ii) Сотрудники исполнительного агентства, размещенные за пределами США;

(2) Подрядчик предпринял (или разработал планы действий) соответствующие действия в рамках своего контроля, чтобы минимизировать количество и количество случаев выплаты выходного пособия работникам по контракту, которые являются иностранными гражданами; и

(3) Выплата выходного пособия необходима для соблюдения закона, который обычно применяется к значительному количеству предприятий в стране, в которой иностранный гражданин, получающий платеж, оказывал услуги по контракту, или необходимо соблюдать с коллективным договором.

(конец предложения)

Международные программы – Международные соглашения о социальном обеспечении США

Проблема двойного покрытия

Без каких-либо средств координации покрытия социального обеспечения, люди, которые работа за пределами страны происхождения может подпадать под системы двух стран одновременно для одной и той же работы. Когда это бывает, обе страны обычно требуют работодателя и работника или самозанятый человек для уплаты налогов на социальное обеспечение.

Обязательства по двойному налогу на социальное обеспечение – широко распространенная проблема для транснациональных корпораций США. компаний и их сотрудников, потому что программа социального обеспечения США распространяется на иностранных рабочих – тех, кто приезжает в Соединенные Штаты, и тех, кто выезд за границу – в большей степени, чем программы большинства других стран. Социальное обеспечение США распространяется на американских граждан и иностранцев, постоянно проживающих в США. наняты за границу американскими работодателями независимо от продолжительности командировка сотрудника за границу, и даже если сотрудник был принят на работу за границей.Это экстерриториальное покрытие США часто приводит к двойному налоговые обязательства для работодателя и работника, так как в большинстве стран, как правила, взимать отчисления на социальное обеспечение со всех, кто работает в их территория.

Обязательства по двойному налогу также могут повлиять на граждан и резидентов США, работающих для зарубежных филиалов американских компаний. Вероятно, это будет случай, когда американская фирма следовала общепринятой практике заключения соглашение с Министерством финансов в соответствии с разделом 3121 (l) Налогового кодекса, чтобы обеспечить социальное обеспечение для U.С. граждане и резиденты, работающие в филиале. Кроме того, граждане США а жители, которые работают не по найму за пределами США, часто подлежат двойному налогу на социальное обеспечение, поскольку они остаются застрахованными в рамках программы США, даже если они не ведут бизнес в Соединенные Штаты.

Другие особенности законодательства США увеличивают вероятность того, что иностранные рабочие Соединенные Штаты также столкнутся с двойным покрытием.Закон США предусматривает обязательное Страхование социального обеспечения для услуг, оказываемых в Соединенных Штатах в качестве сотрудник, независимо от гражданства или страны проживания работник или работодатель, и независимо от продолжительности рабочего времени остается в Соединенных Штатах. В отличие от многих других стран, США как правило, не предоставляет освобождения от страхового покрытия для иностранных сотрудников-нерезидентов или для сотрудников, которые были отправлены на работу в его пределы на короткое время периоды.По этой причине большинство иностранных рабочих в Соединенных Штатах покрывается программой США.

Выплата двойных взносов в систему социального страхования особенно дорого обходится компаниям которые предлагают механизмы “налогового уравнивания” для своих эмигрантов сотрудники. Фирма, которая часто отправляет сотрудника на работу в другую страну гарантирует, что назначение не приведет к сокращению работника прибыль после уплаты налогов.Таким образом, работодатели с программами налогового выравнивания обычно соглашаются платить как работодателю, так и работнику долю принимающей страны Налоги на социальное обеспечение от имени переведенных сотрудников.

Однако по налоговому законодательству многих стран платеж работодателя доли работника в взносе социального страхования считается быть облагаемой налогом компенсацией работнику, тем самым увеличивая его обязательство по подоходному налогу.Соглашение о налоговом уравнении обычно предусматривает что работодатель также будет платить этот дополнительный подоходный налог, который, в свою очередь, служит для увеличения налогооблагаемого дохода и налоговых обязательств работника даже дальше. Работодатель снова платит дополнительный налог и т. Д. И т. Д.

Как легко видеть, иностранное страхование социального обеспечения сотрудника приводит к существенно большему налоговому бремени для работодателя, чем только номинальный налог на социальное обеспечение.В зависимости от налога другой страны ставок, в некоторых странах этот эффект “пирамиды” известен увеличить расходы работодателя на социальное обеспечение за рубежом до 65-70 процентов от заработной платы сотрудника, как показано ниже.

договоров об итогах | Налоговая служба

Название проблемы:

Соглашения о суммировании

Описание:

Для устранения двойного налогообложения в отношении налогов на социальное обеспечение и медицинское обслуживание Соединенные Штаты заключили международные соглашения (известные как «Соглашения о суммировании») с 25 зарубежными странами.Соглашения о суммировании освобождают заработную плату от налогов Федерального закона о страховых взносах (FICA), включая налоги на социальное обеспечение и налоги на медицинское обслуживание, если заработки физического лица подлежат налогообложению или отчислениям для аналогичных целей в рамках системы социального обеспечения иностранного государства. Аналогичное освобождение существует от налогов Закона о взносах на самозанятость (SECA).

Секция IRC и Положение о казначействе:

IRC Раздел 3101 (c)

IRC Раздел 3111 (c)

IRC Раздел 1401 (d)

Ресурсов:

Веб-сайт IRS – Соглашения о суммировании

Ред.Proc. 80-56 (IRS RPR), 1980-50 I.R.B. 21, 1980-2 C.B. 851, 1980 WL 128476

Ред. Proc. 84-54 (IRS RPR), 1984-28 I.R.B. 11, 1984-2 C.B. 489, 1984 WL 260548

Постановление о доходах 92-9, 1992-1 C.B. 344

Веб-сайт SSA – Международные программы: Международные соглашения

Анализ:

Соглашения о суммировании, также называемые двусторонними соглашениями, исключают двойное социальное обеспечение (ситуация, которая возникает, когда человек из одной страны работает в другой стране и должен платить налоги на социальное обеспечение в обе страны с одинаковых доходов).Каждое соглашение о суммировании включает правила, предназначенные для присвоения страхового покрытия работнику той страны, в которой работник имеет большую экономическую привязанность. Соглашения обычно гарантируют, что работник платит налоги на социальное обеспечение только в одной стране, при условии, что работник и работодатель соблюдают процедурные требования в соответствии с соглашением для получения освобождения от налогов на социальное обеспечение другой страны.

Если работник временно переведен на работу к тому же работодателю в другую страну, работник остается под защитой только той страны, из которой он был отправлен.Это известно как правило «отдельного работника».

Если американский работодатель направляет американского гражданина или иностранца-резидента на работу в зарубежную страну, которая не имеет Соглашения о суммировании с США, американский работодатель и работник обычно обязаны платить налоги на социальное обеспечение обеим странам. Однако, когда американский работодатель отправляет американского гражданина или иностранца-резидента на работу в зарубежную страну, с которой у Соединенных Штатов есть Соглашение о суммировании, предоставляется освобождение от двойных налогов на социальное обеспечение.В целом в Соглашениях о суммировании указано:

- Если американского гражданина или иностранца-резидента направляют в другую страну на пять или менее лет для работы у того же американского работодателя, он или она, как правило, по-прежнему будут охвачены системой социального обеспечения США.

- Если один и тот же налогоплательщик был отправлен за границу на срок более пяти лет, он или она будут платить налоги на социальное обеспечение в зарубежную страну.

- Если налогоплательщик работает у иностранного работодателя или был нанят американским работодателем во время проживания за границей, он или она будут платить налоги на социальное обеспечение в иностранную страну.(Если иностранный работодатель является аффилированным лицом американского работодателя, американский работодатель может заключить соглашение в соответствии с разделом 3121 (l) о предоставлении социального обеспечения США для услуг граждан США и резидентов США, оказывающих услуги иностранным гражданам. работодатель.)

И наоборот, если иностранный служащий был отправлен из другой страны для работы в Соединенных Штатах, как правило, применяются те же принципы.

- Если иностранный служащий направляется иностранным работодателем для работы в Соединенных Штатах на пять или менее лет, он или она, как правило, по-прежнему охвачены системой социального обеспечения иностранного государства.

- Если один и тот же налогоплательщик был отправлен в Соединенные Штаты на срок более 5 лет, он или она будут платить налоги на социальное обеспечение и Medicare в Соединенных Штатах.

- Если иностранный работник работал на американского работодателя или был нанят иностранным работодателем, проживая в Соединенных Штатах, он или она будут платить налоги на социальное обеспечение и медицинскую помощь США.

Как работодатель обосновывает свою претензию?

Обоснование требования об освобождении от налогов в соответствии с условиями Соглашения о суммировании может быть получено американским гражданином или иностранцем-резидентом или его или ее работодателем, запросив Свидетельство о покрытии либо из страны, в которой работает сотрудник, либо из страны. проживания.

Только для США . Если заработная плата, выплачиваемая в другой стране, облагается только налогом на социальное обеспечение США и освобождена от иностранного налога на социальное обеспечение, работодатель должен получить Свидетельство о покрытии в Управлении международных программ Управления социального обеспечения.

Только для иностранных государств . Если служащий является иностранцем, который желает потребовать освобождения от налогов на социальное обеспечение США и налогов на Медикэр в соответствии с Соглашением о суммировании, он / она должен получить Сертификат о покрытии от агентства социального обеспечения своей страны и представить такой Сертификат о покрытии в его работодатель в Соединенных Штатах, в соответствии с процедурами, изложенными в Правилах о доходах 80-56, 84-54 и Постановлении 92-9 о доходах.В этих процедурах получения доходов предусмотрена альтернативная процедура для иностранца, который не может получить Свидетельство о страховании в своей стране.

Если сотрудник является гражданином США или иностранным резидентом США, и он работает в другой стране, с которой у Соединенных Штатов есть Соглашение о суммировании, и в соответствии с Соглашением о суммировании заработная плата освобождается от налога на социальное обеспечение США, сотрудник или работодатель должны получить справку от уполномоченного должностного лица или агентства иностранного государства, подтверждающую, что заработная плата подлежит страхованию социального обеспечения в этой стране.

Если власти иностранного государства не выдадут такое заявление, работник или работодатель должны получить справку в Управлении по международным программам Управления социального обеспечения США. В заявлении должно быть указано, что заработная плата не покрывается Социальным страхованием США.

Это заявление должно храниться у работодателя, поскольку оно устанавливает, что заработная плата этого сотрудника освобождена от налога на социальное обеспечение США.

Только заработная плата, выплаченная на дату вступления в силу Соглашения о суммировании или после нее, может быть освобождена от уплаты U.S. Налог на социальное обеспечение.

Копии договоров о суммировании

Администрация социального обеспечения издает небольшие брошюры, в которых кратко описываются условия каждого соглашения о суммировании. Эти брошюры можно получить во многих местных отделениях социального обеспечения или заказать по бесплатному телефону 1-800-772-1213. Кроме того, полный текст этих брошюр и самих соглашений о суммировании доступен на веб-сайте международных программ Управления социального обеспечения – Международные соглашения.См. Также «Международные соглашения – описание каждого соглашения».

Индикаторы проблем / Советы по аудиту:

- Формы W-2 содержат потенциальных клиентов для лиц, претендующих на исключение FICA. На этапе перед аудитом просмотрите Формы W-2, чтобы убедиться, что доход указан, но зарплата SS не удерживалась.

- Выясните, предоставляют ли граждане США или постоянно проживающие в стране иностранцы услуги работодателю за границей. Если да, убедитесь, что заработная плата исключена из налогов FICA, и попросите работодателя объяснить причину исключения.