Документы на использование материнского капитала на погашение ипотеки: Погашение ипотеки с помощью материнского капитала

Погашение ипотеки материнским капиталом \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Погашение ипотеки материнским капиталом (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Погашение ипотеки материнским капиталом Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 446 “Имущество, на которое не может быть обращено взыскание по исполнительным документам” ГПК РФ

(ООО юридическая фирма “ЮРИНФОРМ ВМ”)Установив, что истец является собственником квартиры на основании акта передачи нереализованного имущества должника взыскателю в счет погашения долга, учитывая отсутствие сведений о наличии между сторонами соглашения относительно порядка пользования спорным жилым помещением, суд правомерно признал ответчиков утратившими право пользования жилым помещением и выселении, поскольку доводы о том, что спорное жилое помещение является единственным местом жительства для ответчицы и ее несовершеннолетних детей, а также тот факт, что в приобретение квартиры был вложен материнский капитал, являются несостоятельными, поскольку ст.

Подборка судебных решений за 2020 год: Статья 34 “Совместная собственность супругов” СК РФ

(Р.Б. Касенов)Суд удовлетворил требования истца 1, истца 2, действующего в своих интересах и в интересах несовершеннолетнего ребенка, к ответчику о признании права общей долевой собственности на квартиру.

Как указал суд, в силу п. 2 ст. 34 Семейного кодекса РФ к нажитому во время брака имуществу (общему имуществу супругов) относятся в том числе полученные каждым из них денежные выплаты, не имеющие специального целевого назначения. Между тем, имея специальное целевое назначение, средства материнского (семейного) капитала не являются совместно нажитым имуществом супругов и не могут быть разделены между ними. Дети должны признаваться участниками долевой собственности на объект недвижимости, приобретенный (построенный, реконструированный) с использованием средств материнского капитала. Определение долей в праве собственности на квартиру должно производиться исходя из равенства долей родителей и детей на средства материнского (семейного) капитала, потраченные на приобретение этой квартиры, а не на все средства, за счет которых она была приобретена. Установив, что часть ипотечного кредита, полученного ответчиком в банке на приобретение вышеуказанной квартиры, погашена за счет средств материнского капитала, учитывая принадлежность квартиры ответчику и соответственно отсутствие оформления квартиры в общую собственность родителей и детей (в том числе первого, второго, третьего ребенка и последующих детей) с определением размера долей каждого, принимая во внимание наличие исполнительного производства, в ходе которого данная квартира, являющаяся предметом ипотеки, была передана на реализацию на открытых торгах, что свидетельствует о том, что реализацией имущества должника могут быть нарушены права детей, суд пришел к выводу об обоснованности заявленных исковых требований.

Как указал суд, в силу п. 2 ст. 34 Семейного кодекса РФ к нажитому во время брака имуществу (общему имуществу супругов) относятся в том числе полученные каждым из них денежные выплаты, не имеющие специального целевого назначения. Между тем, имея специальное целевое назначение, средства материнского (семейного) капитала не являются совместно нажитым имуществом супругов и не могут быть разделены между ними. Дети должны признаваться участниками долевой собственности на объект недвижимости, приобретенный (построенный, реконструированный) с использованием средств материнского капитала. Определение долей в праве собственности на квартиру должно производиться исходя из равенства долей родителей и детей на средства материнского (семейного) капитала, потраченные на приобретение этой квартиры, а не на все средства, за счет которых она была приобретена. Установив, что часть ипотечного кредита, полученного ответчиком в банке на приобретение вышеуказанной квартиры, погашена за счет средств материнского капитала, учитывая принадлежность квартиры ответчику и соответственно отсутствие оформления квартиры в общую собственность родителей и детей (в том числе первого, второго, третьего ребенка и последующих детей) с определением размера долей каждого, принимая во внимание наличие исполнительного производства, в ходе которого данная квартира, являющаяся предметом ипотеки, была передана на реализацию на открытых торгах, что свидетельствует о том, что реализацией имущества должника могут быть нарушены права детей, суд пришел к выводу об обоснованности заявленных исковых требований.

(ред. от 22.12.2020)

“О дополнительных мерах государственной поддержки семей, имеющих детей”6. Средства (часть средств) материнского (семейного) капитала могут направляться на уплату первоначального взноса и (или) погашение основного долга и уплату процентов по кредитам или займам на приобретение (строительство) жилого помещения, включая ипотечные кредиты, предоставленным гражданам по кредитному договору (договору займа), заключенному с организацией, в том числе кредитной организацией, независимо от срока, истекшего со дня рождения (усыновления) второго, третьего ребенка или последующих детей.

|

По каким программам применяется |

Новостройка (приобретение квартиры или дома с земельным участком) |

|

Минимальная сумма материнского капитала на первый взнос |

100 000 ₽ |

|

Минимальная сумма собственных средств на первый взнос (без учета средств материнского капитала) |

Приобретение квартиры Приобретение жилого дома с земельным участком |

|

Досрочное погашение кредита средствами материнского капитала |

Частичное досрочное погашение кредита средствами материнского капитала, которые при выдаче кредита учитывались в качестве первого взноса, осуществляется только с уменьшением ежемесячного платежа (без изменения срока кредитования) |

|

Дополнительные условия |

Общая сумма собственных средств и средств материнского капитала, учитываемых в качестве первого взноса, должна составлять размер первого взноса, определенный условиями соответствующей программы кредитования |

Детская доля.

Как потратить маткапитал на покупку жилья

Как потратить маткапитал на покупку жильяСамый главный документ — сертификат на материнский капитал. Сегодня он оформляется в беззаявительном порядке. О готовности сертификата можно узнать в личном кабинете матери на портале госуслуг.

Помните, что использовать маткапитал можно только после подписания договора купли-продажи. Получается, что часть средств за жилье продавец получит с задержкой, о чем его стоит предупредить заранее.

При оформлении сделки в договоре купли-продажи жилья следует прописать, что часть суммы будет выплачена за счет средств маткапитала, и указать банковские реквизиты продавца. Также нужно приложить документы, подтверждающие право покупателя на использование материнского капитала, то есть сертификат.

После регистрации сделки владелец сертификата должен подать заявление о распоряжении средствами материнского капитала для покупки жилья. Сделать это можно через портал госуслуг или на сайте Пенсионного фонда России (ПФР).

При электронной подаче заявления через портал госуслуг в течение одного-двух дней в личный кабинет поступит приглашение принести все указанные документы в местное отделение ПФР. Не забудьте паспорт и СНИЛС.

Не забудьте паспорт и СНИЛС.

Список документов, которые юристы рекомендуют приложить к заявлению в ПФР:

- свидетельство о браке, если сделка заключается от имени супруга;

- копия договора купли-продажи жилого помещения;

- актуальная выписка из Единого государственного реестра недвижимости, которая подтверждает, что на покупателя (владельца сертификата на маткапитал) перешло право собственности на жилое помещение;

- справка продавца жилья о размере неуплаченной суммы по договору купли-продажи. Документ подтверждает, что денежные средства из материнского капитала не превышают стоимость всего жилья;

- нотариально оформленное заявление об обязательстве выделить долю в праве на жилое помещение ребенку после покупки жилья.

При покупке жилья в строящейся новостройке вместо копии договора купли-продажи и выписки из ЕГРН подается копия договора долевого участия в строительстве.

Если вы планируете внести маткапитал в качестве вступительного взноса в жилищный кооператив, то нужно предоставить:

- выписку из реестра членов кооператива, которая подтвердит членство в кооперативе владельца сертификата;

- справку о внесенной и оставшейся неуплаченной суммах паевого взноса;

- копию устава кооператива.

База знаний – Погашение кредита (займа) за счет средств Материнского капитала

С 1 января 2007 года вступили в силу Федеральный закон №256-ФЗ от 29.12.2006 «О дополнительных мерах государственной поддержки семей, имеющих детей» и Правила подачи заявления о выдаче государственного сертификата на материнский (семейный) капитал и выдачи государственного сертификата, утвержденные Постановлением Правительства РФ от 30 декабря 2006 года №873, которые позволяют направить средства материнского капитала на погашение ипотечного кредита/займа.

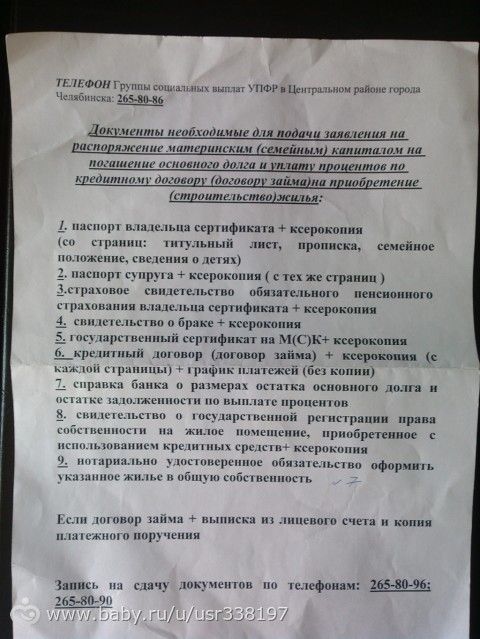

В перечень документов, необходимых для направления средств материнского (семейного) капитала на улучшение жилищных условий, запрашиваемых Пенсионным Фондом РФ, входит справка кредитора (Банка, выдавшего кредит) о размерах остатка основного долга и остатка задолженности по выплате процентов за пользование кредитом или займом.

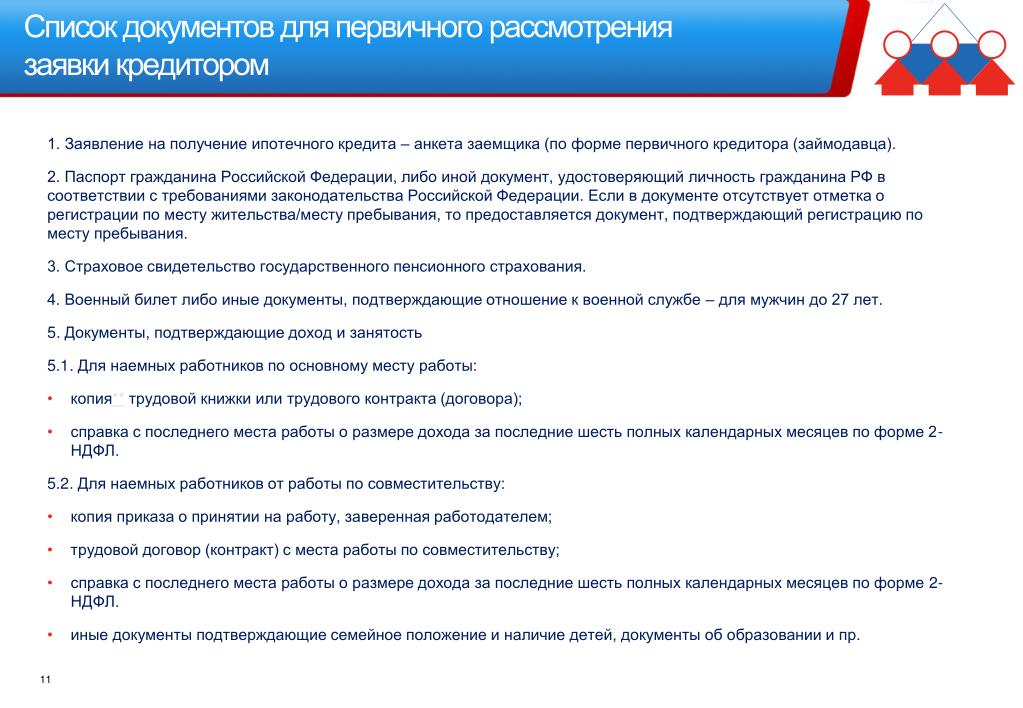

Для получения справки кредитора необходимо предоставить в Банк следующие документы:

- Заявление на подготовку документа

- Оплаченное извещение с отметкой об оплате

- Копию паспорта каждого участника кредитного договора (разворот с фотографией и адресом регистрации)

Все документы можно подать через личный кабинет.

Срок подготовки справки — 5 дней с момента поступления оплаты и запроса. Срок действия справки — 1 месяц.

Справка кредитора предоставляется вместе с полным пакетом документов в Пенсионный Фонд. В случае удовлетворения вашего заявления о направлении средств материнского капитала в счет погашения кредита, Пенсионный Фонд перечислит денежные средства в «Росбанк Дом». Вне зависимости от условий кредитного договора, средства материнского капитала будут списаны единовременно в день поступления в счет погашения основного долга по кредиту. Заполнять заявление на досрочное погашение не требуется.

Если сумма средств материнского капитала превысит размер остатка основного долга и процентов за пользование кредитом, неиспользованные средства будут возвращены Банком обратно в Пенсионный Фонд.

После списания денежных средств «Росбанк Дом» сформирует новый график платежей и направит вам на адрес электронной почты (при отсутствии адреса электронной почты — на адрес для корреспонденции).

Направить материнский капитал на ипотеку можно без посещения ПФР · Новости Архангельска и Архангельской области. Сетевое издание DVINANEWS

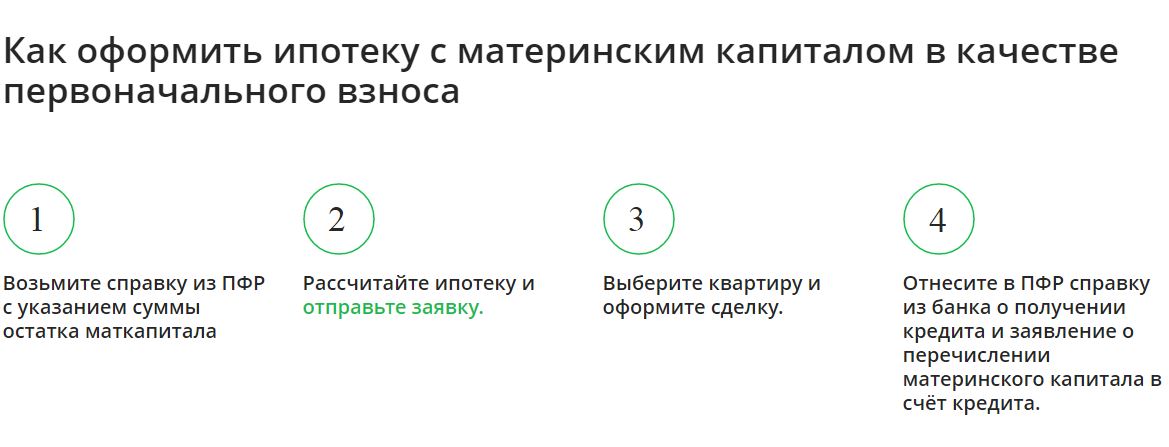

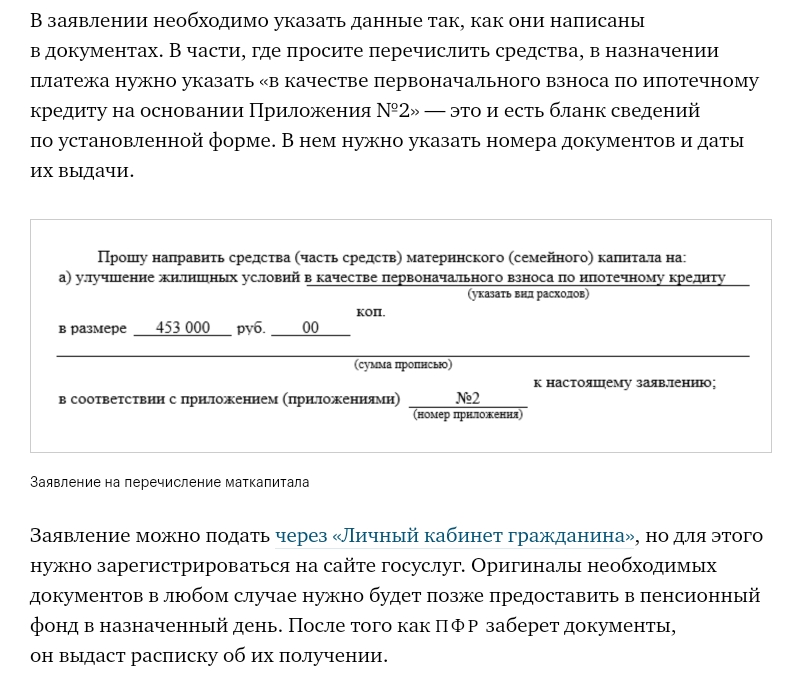

Распорядиться материнским капиталом на улучшение жилищных условий стало проще. Достаточно подать заявление через портал госуслуг и указать в нем необходимые сведения о документах. Посещать ПФР или МФЦ после этого уже не потребуется.

Электронного заявления будет достаточно при направлении

средств материнского капитала по следующим видам расходов:

- На оплату приобретаемого жилого помещения;

- В счет уплаты цены договора участия в долевом строительстве;

- На строительство или реконструкцию объекта индивидуального жилищного строительства (ИЖС) без привлечения строительной организации;

- На компенсацию затрат на строительство или реконструкцию объекта ИЖС;

- На уплату первоначального взноса при получении кредита, в том числе ипотечного, на приобретение или строительство жилья;

- На погашение основного долга и уплату процентов по

кредиту, в том числе ипотечному, на приобретение или строительство жилья либо

по кредиту на погашение ранее предоставленного кредита на приобретение или

строительство жилья.

Подать заявление о распоряжении материнским капиталом на уплату первоначального взноса или погашение основного долга по кредитному договору можно не только через электронные сервисы, но и непосредственно в банке. Заявление и необходимые документы банк самостоятельно передаст в Пенсионный фонд. Лично приходить в ПФР или МФЦ также не потребуется.

Список банков, с которыми отделением ПФР по Архангельской области и НАО заключены соглашения о взаимодействии, размещен на сайте ПФР.

Улучшение жилищных условий – самое востребованное направление государственной программы материнского капитала. За время ее действия 53 тысячи семей Архангельской области и НАО использовали средства сертификата на эти цели.

Пресс-служба ОПФР по Архангельской области и НАО

Упрощена процедура направления средств материнского капитала на погашение ипотеки

Упрощена процедура направления средств материнского капитала на погашение ипотеки ENG Если Вы хотите открыть английскую версию официального портала Правительства Ростовской области,

пожалуйста, подтвердите, что Вы являетесь реальным человеком, а не роботом. Спасибо.

Спасибо.

If you want to open the English version of the official portal Of the government of the Rostov region, please confirm that you are a human and not a robot. Thanks.

Сайты органов власти Главная Новости Упрощена процедура направления средств материнского капитала на погашение ипотекиДата публикации: 8 мая 2020 12:50

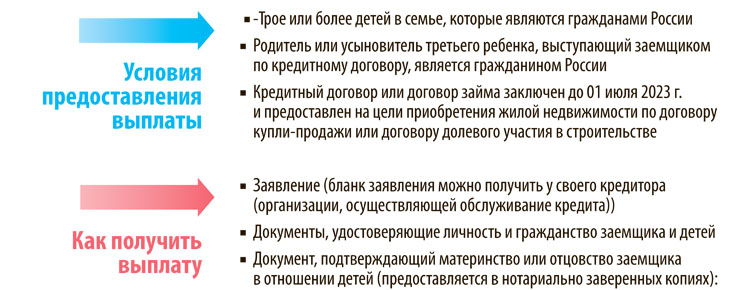

Отделение Пенсионного фонда РФ по Ростовской области и восемь банков – ПАО Сбербанк, ВТБ, Центр-Инвест, Газпромбанк, Банк Уралсиб, Россельхозбанк, Открытие, Абсолют банк – подписали соглашения об информационном обмене. Теперь у донских семей – владельцев сертификатов на материнский капитал есть возможность подачи заявления о распоряжении средствами материнского капитала для погашения кредитов на покупку или строительство жилья напрямую через эти банки. Таким образом, значительно упрощена процедура распоряжения материнским капиталом на самое востребованное у донских семей направление – улучшение жилищных условий с привлечением кредитных средств.

Таким образом, значительно упрощена процедура распоряжения материнским капиталом на самое востребованное у донских семей направление – улучшение жилищных условий с привлечением кредитных средств.

– Раньше семьям нужно было подавать два заявления: в банк и в Пенсионный фонд, – поясняет управляющий ОПФР по Ростовской области Евгений Петров. – Подписание этих соглашений предоставило возможность вместо двух обращений, в Пенсионный фонд и в банк, обратиться только в банк, где одновременно семья может оформить кредит и подать заявление на погашение ипотечного кредита или уплату первоначального взноса.

В Ростовской области в 2019 году 10 тысяч донских семей погасили ипотеку средствами материнского капитала.

Отделение Пенсионного фонда России по Ростовской области

тел. (863) 306-10-29

Размещено: 8 мая 2020 12:50

Изменено: 8 мая 2020 13:00

Поиск по разделу производится только по той форме слова, которая задана, без учета изменения окончания.

Например, если задан поиск по словам Ростовская область, то поиск будет производиться именно по этой фразе, и страницы, где встречается фраза Ростовской области, в результаты поиска не попадут.

Если ввести в поиск запрос Ростов, то в результаты поиска будут попадать тексты, в которых будут слова, начинающиеся с Ростов, например: Ростовская, Ростовской, Ростов.

Лучше задавать ОДНО ключевое слово для поиска и БЕЗ окончания

Для более точного поиска воспользуйтесь поисковой системой сайта

Погашение ипотеки материнским капиталом – ЦИК предлагает доступное жилье в ипотеку

Сегодня все больше и больше молодых семей хотят жить отдельно от родителей и ситуация в стране способствует этому желанию. Семьи, которые имеют маленьких детей, уже не бояться покупать квартиры в ипотеку. Центральная ипотечная компания специализируется на таких сделках, и мы не только подберем для вашей семьи наиболее приемлемый вариант жилья, но и поможем разобраться в тонкостях оформления ипотеки. В нашем штате есть юристы, для которых профильным направлением является вопрос «жилье в кредит». Семьи, у которых есть дети, могут направить материнский капитал на покупку жилья для уплаты первоначального взноса или погашения задолженности по кредиту.

В нашем штате есть юристы, для которых профильным направлением является вопрос «жилье в кредит». Семьи, у которых есть дети, могут направить материнский капитал на покупку жилья для уплаты первоначального взноса или погашения задолженности по кредиту.

Погашение ипотеки материнским капиталом сегодня все больше заставляет задуматься наших граждан об отдельной жилплощади, ведь его размер позволяет покрыть до 40 % стоимости жилья. Но стоит заметить, что наличие материнского капитала не является для банка основанием для выдачи кредита. Но если решение кредитного комитета банка положительное, как правило, очень редко возникают проблемы с тем, чтобы взять ипотеку под материнский капитал. Может быть ситуация, когда семья взяла кредит на жилье до рождения ребенка, но она тоже имеет право погасить задолженность по кредиту средствами материнского капитала, но только после того, как ребенку исполнится 3 года.

Как погасить ипотеку материнским капиталом? Такое погашение разрешается, если кредит взят для улучшения жилищных условий. Распоряжаться капиталом может мать детей, а муж только в случае официально зарегистрированного брака.

Распоряжаться капиталом может мать детей, а муж только в случае официально зарегистрированного брака.

С чего начать? Сначала нужно уведомить банк о том, что часть или весь материнский капитал будет направлен на погашение кредита. Банк по запросу должен предоставить справку об актуальной сумме задолженности по ипотеке и процентам, а также документы, подтверждающие право собственности на жилье, переданное в залог.

К этим документам прилагаем:

- копию договора ипотеки

- письменно оформленные и нотариально заверенные обязательства лица, являющегося одной из сторон, заключающих кредитный и ипотечный договора, об оформлении приобретенного жилья в общую долевую собственность. Этот пункт говорит о том, что каждый член семьи и даже дети, имеют право на жилье, только долю детей родители определяют самостоятельно. В дальнейшем, нотариальное засвидетельствование доли детей оградит вас от кучи проблем, если вы надумаете продавать это жилье.

- сертификат на материнский капитал

- копию паспорта, на чье имя выдавался сертификат.

В случае оформления кредитного договора на отца семейства, а сертификата — на мать ребенка — дополнительно потребуются копия его паспорта и свидетельство о браке.

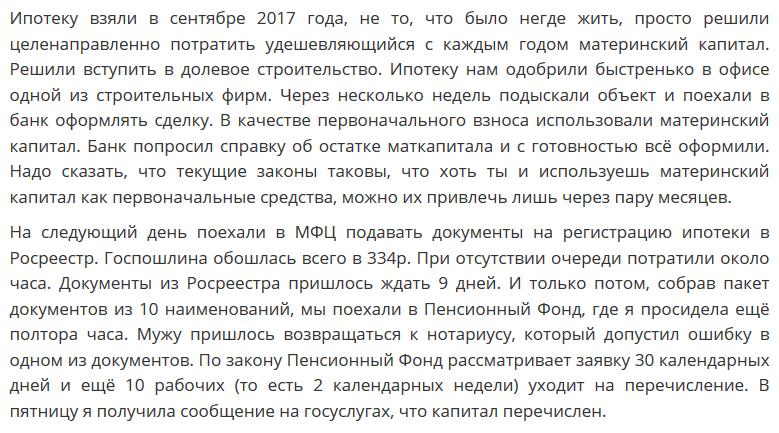

С этими документами нужно обратиться в Пенсионный фонд по месту прописки, где нужно еще заполнить заявление на распоряжение материнским капиталом. После проверки документов, Пенсионный фонд должен выдать вам уведомление о приеме документов. Важная информация: размер материнского капитала, который вы запрашиваете на погашение ипотеки, указанный в заявлении, не должен быть больше суммы задолженности по кредиту и процентов, не учитывая пеню и штрафы за нарушение ипотечного договора. Пеня, штрафы и прочие комиссии за невыполнение условий кредитного договора материнским капиталом не погашаются, а выплачиваются собственными силами.

Если вы подали в Пенсионный фонд документы на погашение ипотеки материнским капиталом — сроки рассмотрения вашей заявки — месяц. Если решение Пенсионного фонда положительное, вы уведомляете банк о досрочном погашении части или всей ипотеки под материнский капитал и в течение двух месяцев Пенсионный фонд перечислит деньги на счет вашего кредитора.

При подписании кредитного договора, обратите внимание на пункт о возможности досрочного погашения кредита. Часто банки прописывают в договорах штрафные санкции за досрочное погашение. Поэтому обратите внимание этот пункт, если вы планируете заранее закрыть ипотеку материнским капиталом, чтобы избежать в дальнейшем ненужных финансовых расходов. Можно прописать в договоре, что в случае досрочного погашения ипотеки, происходит пересчет ежемесячных выплат при сохраненном сроке кредита или уменьшение срока кредита при сохраненных ежемесячных выплатах.

Ипотека с материнским капиталом позволяет погасить часть или всю сумму задолженности только после подписания кредитного договора. Получить наличными средствами материнский капитал нельзя.

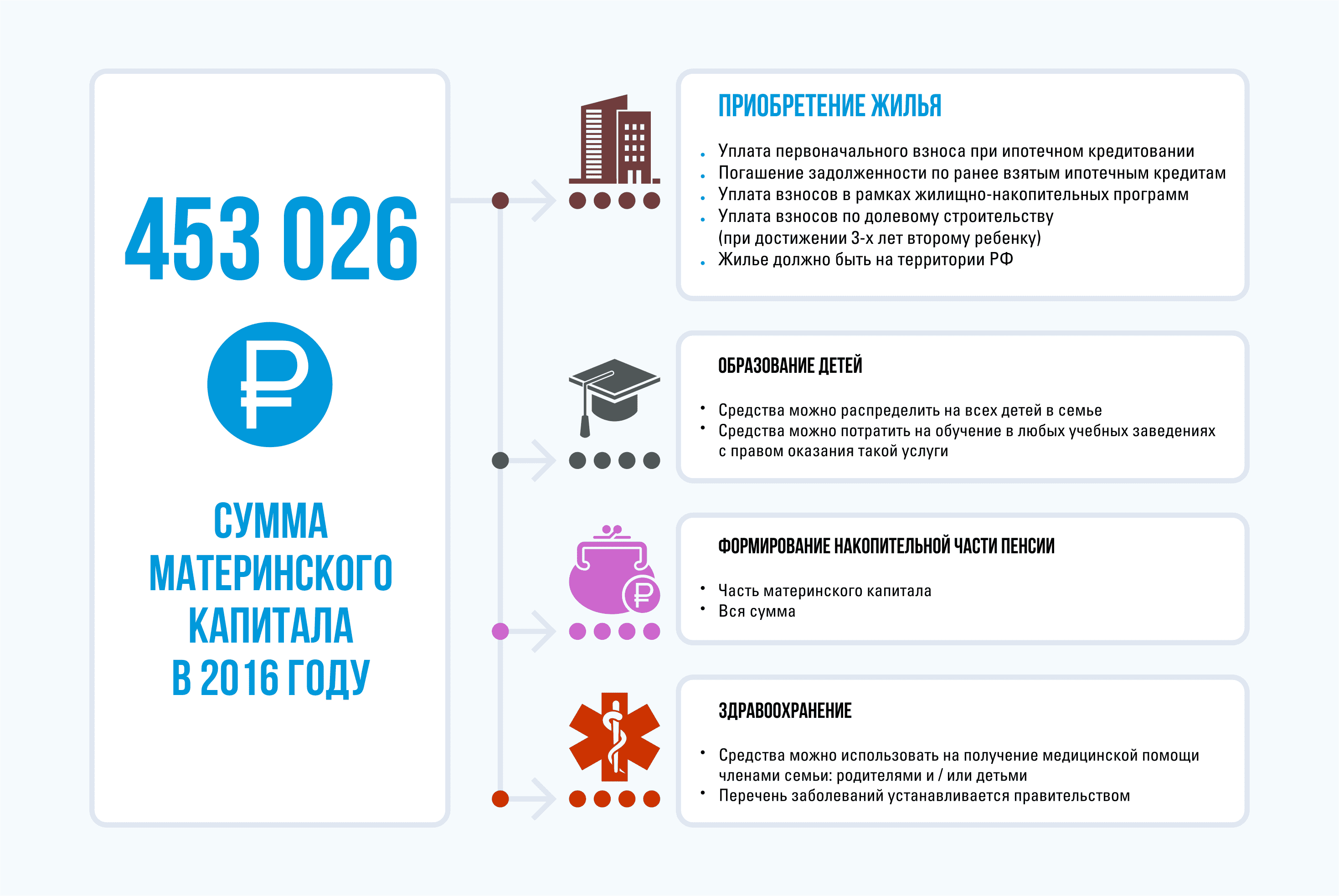

Кроме погашения ипотеки материнским капиталом, его можно использовать и в других целях — покупая или строя жилье, на ремонтные работы (но только в том случае, если они будут проведены собственными силами), на оплату обучения детей. За счет материнского капитала можно накапливать трудовую пенсию матери. Но по статистике больше всего используют материнский капитал на погашение ипотеки. Это говорит о том, что государство помогает семьям инвестировать ресурсы на приобретение жилья, беря часть рисков на себя. Для того, чтобы эти ресурсы работали на территории страны и возвращались в ее экономику, использование материнского капитала возможно только на территории Российской Федерации.

За счет материнского капитала можно накапливать трудовую пенсию матери. Но по статистике больше всего используют материнский капитал на погашение ипотеки. Это говорит о том, что государство помогает семьям инвестировать ресурсы на приобретение жилья, беря часть рисков на себя. Для того, чтобы эти ресурсы работали на территории страны и возвращались в ее экономику, использование материнского капитала возможно только на территории Российской Федерации.

Могу ли я получить ипотеку в декретном отпуске?

Да, вы можете получить ипотеку в декретном отпуске. Вот как

Вы решили создать семью и хотите переехать в большее место.

Последнее, о чем вы хотите беспокоиться, это то, получите ли вы разрешение на выплату жилищного кредита во время отпуска по беременности и родам.

Хорошая новость в том, что кредиторы по закону не могут отказать вам в ипотеке, потому что вы становитесь родителем. Но вам, возможно, придется перепрыгнуть через дополнительные препятствия, чтобы получить одобрение.

Это потому, что в декретном отпуске вы будете получать минимальный доход в течение определенного периода времени. И, по мнению кредиторов, есть шанс, что вы не вернетесь к работе.

Вот как убедиться, что вы получили разрешение на получение жилищной ссуды в декретном отпуске.

Найдите ипотеку в декрете. Начни здесь (5 мая 2021 г.)Перейти к:

Что нужно знать об отпуске по беременности и родам и одобрении ипотеки

Чтобы получить одобрение на получение ипотечной ссуды, кредиторы оценят ваш доход, активы и обязательства.Это то же самое, что и с любым другим соискателем жилищного кредита.

Вы по-прежнему должны быть финансово стабильным заемщиком.

Они также примут во внимание, будет ли ваш отпуск по беременности и родам оплачиваемым или неоплачиваемым, а также дату, когда вы планируете вернуться на работу.

В целом, выплата «лучше», чем невыплата, и большинство кредиторов хотели бы видеть доказательства того, что вы вернетесь к работе в течение 12 месяцев.

Отпуск по беременности и родам обычно не должен мешать вам получить разрешение на работу на дому, но вы должны понимать значение вашего отпуска.

Также очень важно изучить возможности и найти кредитора, подходящего для вашей текущей ситуации.

Сравните варианты жилищного кредита (5 мая 2021 г.) Должен ли я сообщить своему ипотечному кредитору, что я беременна?Ваш ипотечный кредитор не имеет права спрашивать, беременны ли вы или находитесь в декретном отпуске, когда вы подаете заявление на ипотеку.

Задание этого вопроса может считаться дискриминационным в соответствии с Законом о равных возможностях кредита.

Тем не менее, кредиторы и необходимы, чтобы убедиться, что вы можете погасить кредит без значительных финансовых затруднений. Это означает, что они могут спросить вас, ожидаете ли вы каких-либо изменений в ваших обстоятельствах в ближайшем будущем.

Ипотечные кредиторы не имеют права спрашивать, беременны ли вы или находитесь в декретном отпуске.

Тем не менее, им разрешено (фактически, требуется) для проверки текущего и будущего статуса занятости и дохода.

Отпуск по беременности и родам влияет на ваш доход.

И расходы, связанные с рождением ребенка, не говоря уже о текущих расходах по уходу за ребенком, также увеличили бы ваши расходы. Вероятно, это повлияет на вашу способность производить выплаты по ипотеке.

Если вы не выплатите ипотечный кредит, больше всего пострадает вы. Таким образом, в ваших интересах быть честным со своим ипотечным кредитором.

Свяжитесь с ведущими кредиторами сегодня (5 мая 2021 г.) Какие документы требуются во время декретного отпуска?Если вы покупаете дом, вам необходимо подтвердить свой доход одним из следующих способов:

- Предоставьте налоговую квитанцию T4 за год, предшествующий отпуску по беременности и родам (только для наемных сотрудников)

- Предоставьте письмо, подтверждающее вашу занятость , в котором указано, когда вы были приняты на работу, когда вы ожидаете вернуться на работу и вашу годовую зарплату

Если вы получаете почасовую оплату, необходимо учитывать количество часов, которые вы работаете в неделю. А если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать последовательность.

А если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать последовательность.

К счастью, есть варианты претендовать на получение жилищного кредита для тех, кто планирует взять отпуск по беременности и родам.

У FHA и Fannie Mae есть инструкции для заявителей на отпуск по беременности и родам.

ПравилаFHA делают поправки на любой временный отпуск, включая отпуск по беременности и родам.Если предположить, что заемщик намерен вернуться к работе, есть исключения.

Если ваша ипотека начинается с

после отпуска по беременности и родамДля домовладельцев, которые планируют вернуться на работу до или до того, как будет произведен первый регулярный платеж по ипотеке, кредитор будет использовать сумму дохода «до отпуска».

Это в основном означает, что вы будете утверждены на основе вашего уровня дохода до того, как уйдете в отпуск.

Если ваша ипотека начинается с

во время отпуска по беременности и родамЕсли заемщик намеревается вернуться к работе после первого обычного срока погашения ипотеки, кредитор может проверить текущие ликвидные резервы.

Может быть определено, достаточно ли у них свободных денежных средств, чтобы действовать в качестве резервного фонда на три месяца, в которые заемщик планирует остаться без работы.

Кредитор должен:

- Предоставьте письменное заявление заемщиков о намерении вернуться.

- Задокументируйте согласие работодателя с приемом на работу после отпуска по беременности и родам

- Подтвердите наличие достаточных активов для закрытия, а также дополнительный доход

Руководящие принципы Fannie Mae позволяют кредиторам рассчитать это как « временный доход », пока заявительница находится в декретном отпуске.

Этот дополнительный доход рассчитывается аналогично ссуде FHA.

Кредиторы определяют доступные денежные резервы после закрытия ссуды, включая сумму первоначального платежа и затраты на закрытие. Оставшиеся средства должны находиться на ликвидном счете, доступном заемщикам.

Этот расчет используется, если кредит будет закрыт и первый платеж должен быть произведен до того, как человек вернется к работе.

Подтвердите свое право на покупку жилья (5 мая 2021 г.) Почему отпуск по беременности и родам влияет на разрешение жилищного кредитаОтпуск по беременности и родам может повлиять на размер ожидаемого дохода человека или пары.В свою очередь, это влияет на их бюджет покупки дома. Вот почему.

Когда вы подаете заявление на ипотеку, кредиторы оценивают доход за последние два года работы. Они ищут стабильный доход, а также вероятность того, что доход продолжится. Отпуск по беременности и родам может повлиять на эту вероятность.

Ипотечные кредиторы ищут стабильный доход, а также вероятность того, что доход продолжится.

Отпуск по беременности и родам может повлиять на эту вероятность.

Например, когда два человека вместе подают заявку на ипотечную ссуду, кредитор складывает доход от обоих для квалификационных целей.

Если один заемщик зарабатывает 4000 долларов в месяц, а другой заемщик зарабатывает 3000 долларов, общий квалифицируемый доход составляет 7000 долларов.

Ваши ипотечные кредиторы запросят у вас две последние квитанции о зарплате за 30-дневный период вместе с двумя последними формами W2.

Для самозанятых кредиторы также потребуют две последние федеральные налоговые декларации.

Проблема для ипотечного кредитора возникает, когда эта пара предварительно одобрена на основе их ежемесячного дохода в размере 7000 долларов, но при этом имеется беременность.

Если женщина берет отпуск по беременности и родам и не получает ежемесячного дохода в течение этого периода, какие возможности есть у кредитора?

В конце концов, если женщина намеревается взять восемь недель отпуска для рождения ребенка и ухода за ним, соответствующий доход будет уменьшен.

Вот почему вам часто приходится предъявлять документы, подтверждающие ваши планы вернуться на работу и намерение вашего работодателя поддержать вашу зарплату перед отпуском.

>> По теме: Как купить дом с меньшим доходом

Примечание о Законе об отпуске по семейным обстоятельствам и медицинском отпуске и ипотеке, отвечающей требованиямУровень дохода, который вы получите во время отпуска по беременности и родам, будет зависеть от вашего работодателя и, возможно, от штата, в котором вы живете.

Для тех, кто работает в компании, насчитывающей не менее 50 сотрудников, работодатель должен соблюдать Закон о семейных и медицинских отпусках.

Если работник проработал в одной компании не менее 12 месяцев с минимальной 24-часовой рабочей неделей, работодатель должен соблюдать правила Закона, в первую очередь в том, что касается возвращения работника на работу после отпуска по беременности и родам.

В дополнение к возвращению на работу работодатель должен продолжать предоставлять те же льготы, пока лицо находится в декретном отпуске, включая медицинское страхование.

Стандартный срок отпуска по беременности и родам составляет от шести до восьми недель. Этот период является частью 12 рабочих недель в год, разрешенных для ухода за ребенком первого года обучения.

Для малых предприятий, у которых нет по крайней мере 50 сотрудников в одном месте, они не обязаны соблюдать Закон о семейных и медицинских отпусках.

Другие штаты, однако, установили льготы для тех, кто берет отпуск по беременности и родам и не имеет пособий по беременности и родам.

Например, в Калифорнии женщины могут получать выплаты штата по временной нетрудоспособности, которые составляют примерно две трети их заработной платы в течение периода от шести до восьми недель.

Не забудьте проконсультироваться с отделом кадров вашего работодателя или у государственных ресурсов, чтобы узнать, какие льготы вы будете получать во время отпуска.

Ваша ипотечная компания потребует эту информацию, чтобы одобрить получение жилищного кредита в декретном отпуске.

Узнайте, имеете ли вы право на ипотеку, даже при планировании отпуска по беременности и родам

Как и любой заявитель, не забывайте присматриваться и сравнивать кредиторов, когда вы находитесь в декретном отпуске.

Спросите о политике каждого кредитора.И ищите кредитного специалиста, имеющего опыт в этой области, который может не только предложить доступное финансирование, но и с которым легко работать.

Вы можете начать работу по ссылке ниже.

Подтвердите новую ставку (5 мая 2021 г.)Родильный дом погашает по ипотеке только основной долг. Возврат ипотеки материнским капиталом: документы, условия и порядок

Последние изменения: январь 2019 г.

Семьи с двумя детьми имеют право рассчитывать на помощь государства в решении важных жилищных вопросов.Среди популярных направлений реализации сертификата – покупка жилья и благоустройство жилищных вопросов. Если нужно ждать 3 года, пока ребенок приобретет жилье за счет капитала, то погашение ипотеки материнским капиталом доступно сразу после рождения.

Если нужно ждать 3 года, пока ребенок приобретет жилье за счет капитала, то погашение ипотеки материнским капиталом доступно сразу после рождения.

Есть особые требования к жилью, условия порядка регулируются федеральным законом.

Способы продажи капитала

Основным условием использования МК до 3-х летнего возраста ребенка является наличие зарегистрированной ипотеки.Варианты использования средств бюджета предполагают выделение средств:

- В качестве первоначального взноса по жилищному кредиту.

- На погашение процентов и основной суммы ипотечной задолженности, полностью или частично.

- Использование в военную ипотеку (для участников НИС).

Выплаты по ипотеке производятся единовременно в размере, равном общей сумме долга, или в форме частичного погашения ипотеки с пересмотром условий дальнейшего погашения.

Чтобы воспользоваться этим правом, они выбирают банки, известные своим успешным долгосрочным сотрудничеством с государством по ряду социальных проектов, в том числе МК. Если практически любой банк позволяет выплатить часть полученной ипотеки, то далеко не все реализуют схемы использования капитала для первого взноса.

Если практически любой банк позволяет выплатить часть полученной ипотеки, то далеко не все реализуют схемы использования капитала для первого взноса.

В зависимости от того, полностью ли погашена ипотека, или МК уменьшает сумму долга, уменьшая кредитную нагрузку на заемщика, порядок регистрации будет разным. Есть общие требования по реализации средств из бюджета. Например, обязательство уведомить банк о погашении до наступления срока погашения.

Какие требования к заемщику в лице владельца сертификата на маткапитал

Момент, когда можно использовать капитал, – это когда ребенок достигает трехлетнего возраста, однако для ипотечных заемщиков это ограничение снимается.

Для успешного получения транша от государства необходимо убедиться, что выполняются следующие условия:

- Заем, за счет которого было приобретено жилье, является адресным, т.е. направлен исключительно на улучшение жилищных условий семьи.

- Жилье должно соответствовать определенным требованиям, выдвигаемым кредитором (недвижимость в частной собственности, в неаварийном, относительно свежем здании, оборудованном современными коммуникациями.

- Объект для проживания российской семьи должен быть приобретен на территории Российской Федерации.

- При ипотечном кредитовании подавляющее большинство ссуд выдается сразу обоим супругам (если есть законный брак).

- После последней выплаты ипотечного долга важно успеть перерегистрировать жилье в общую долевую собственность в течение шести месяцев, при этом каждый член семьи будет владеть акциями. Это требование обеспечивается нотариально засвидетельствованным оформлением.

При регулярной покупке дома без кредита родители обязаны немедленно зарегистрировать собственность на всех, но в случае ипотеки необходимо подождать и только после этого ввести членов семьи в владельцев.

Несоблюдение данного условия влечет судебное оспаривание и аннулирование платежа с принудительным взысканием суммы государственных средств с заемщика.

Получение средств для погашения ипотеки по госпрограмме – это многоэтапная процедура, требующая взаимодействия с банком и ПФР.

Поскольку основанием для получения платежа является наличие договора об ипотеке, первое, что вам потребуется, это визит в банк и заключение ипотечной сделки.

Согласование с банком

Первые этапы ипотечной сделки с использованием капитала аналогичны стандартной последовательности действий:

- О предварительном одобрении сделки на основании поданного заявления. Кредитор оценивает платежеспособность и надежность человека, просматривая документы о доходах и изучая кредитную историю.

- Согласование банка действительно в течение 3-6 месяцев, в течение которых будущие заемщики ищут вариант с учетом требований, выдвигаемых финансовой структурой.

- Согласование выбранного жилья и условий кредита в банке. Оценка и подготовка документов к сделке.

- Передача аванса продавцу и оформление квитанции.

- Заключение договора купли-продажи и ипотеки. В то же время они приобретают страхование недвижимости и подписывают ипотеку.

- Покупатель переоформляет жилую площадь на себя, и банк перечисляет сумму за вычетом первого взноса на реквизиты продавца.

Поскольку разные банки реализуют разные программы с использованием matkapital, рекомендуется сначала изучить, доступна ли ипотека для определенного типа собственности от кредитора. Например, не все банки готовы кредитовать покупку комнат или жилья в долевом строительстве.

Страхование часто оформляется в дочерней компании, принадлежащей финансовому учреждению, или заемщику предоставляется список аккредитованных страховых организаций, в которых разрешено страхование залогового имущества.

Аналогичная ситуация и с оценкой имущества. Банк рекомендует обращаться к специалистам, с которыми сотрудничает и мнению которых доверяет.

Расчеты с продавцом не всегда осуществляются по безналичному расчету. По желанию при регистрации недвижимости в Росреестре средства будут храниться в ней после подписания договора и до момента перерегистрации объекта недвижимости.

После расчетов с продавцом ипотечная сделка считается завершенной, и заемщик получает квартиру и долговые обязательства перед банком.Обладатель сертификата, получив ссуду, вправе сразу использовать досрочное погашение по госпрограмме. Следующий этап связан с взаимодействием с ПФР и согласованием траншевых платежей.

Соответствие в ПФР

Пенсионный фонд России – государственный орган, наделенный всеми полномочиями по координации и контролю за исполнением закона о материнском капитале. Основанием для выделения средств по госпрограмме будет заявление родителя с просьбой прислать деньги для погашения ипотечной ссуды.

Помимо самого приложения, родитель должен подготовить обширный пакет бумаг, подтверждающих законность сделки и наличие права использования МК.

В пакете бумаг:

- Паспорт заявителя (другой документ, удостоверяющий личность).

- Семейное свидетельство, ранее полученное в ПФР.

- Договор ипотеки с банком.

- Договор купли-продажи недвижимости.

- Документ из банка с указанием суммы остатка задолженности.

- Свидетельство о браке (если родители состоят в законных отношениях).

- Личные документы на детей (справки).

- Документы на приобретаемое имущество.

- Письменное обязательство предоставить каждой равной доле в ипотечной недвижимости после отмены регистрационных ограничений на основании ипотеки.

Как правило, доли делятся между всеми членами семьи пропорционально, но родители имеют право отказаться от своего имущества в пользу несовершеннолетних.

Исходя из необходимого списка, заявлению в ПФР предшествует выдача справки и получение нотариального обязательства. Остальные документы уже должны быть у ипотечного заемщика.

На рассмотрение и проверку поданного обращения отводится 1 месяц.

Законодательством определены максимальные сроки ожидания решения ПФР, которые не могут превышать 30 дней. Через несколько дней после принятия решения Пенсионный фонд письменно уведомляет заемщика.

Через несколько дней после принятия решения Пенсионный фонд письменно уведомляет заемщика.

При положительном ответе организуется денежный перевод на сумму капитала или сумму оставшейся задолженности. В последнем случае оставшаяся часть капитала остается неиспользованной, и родители сохраняют за собой право направить их на другие варианты использования, разрешенные законом.

Пенсионный фонд перечисляет средства строго по реквизитам, указанным ипотечным кредитором. Получить наличные из бюджета в кассе невозможно.

Поскольку для досрочного погашения требуется предварительное уведомление банка, заемщик обязан уведомить банк о предстоящем переводе, который указывается в письменной форме до подачи заявления. В письменном заявлении клиент должен указать просьбу принять полученную сумму к погашению, а также пересчитать платежи, если платеж не окончательный и превышает общую сумму долговых обязательств.

Всего три варианта использования маткапитала при погашении ипотеки :

- Полная ликвидация долга и закрытие кредитной линии (возможно, если сумма кредита была небольшой или она была оформлена задолго до подачи заявки на материальный капитал).

- Уменьшение ежемесячных платежей за счет списаний с основного долга при сохранении срока действия договора.

- Уменьшение срока погашения без изменения платежей.

Если клиент полностью закрывает кредитные обязательства и досрочно расторгает договор, необходимо дополнительно проверить достаточность суммы. При отсутствии финансовых претензий к заемщику банк оформляет акт о погашении долга, а также выдает ипотеку, которая потребуется в Росреестре для передачи имущества в полную собственность и снятия ограничений.У родителей есть 6 месяцев, чтобы выполнить обязательство по передаче семейных паев.

Когда платеж лишь частично покрывает сумму долга, заемщик выдает новый график погашения (чаще всего банки настаивают на сохранении срока и сокращении платежа).

Выбор кредитора

В законе прямо указано, что кредит, который можно погасить с помощью МК, должен быть жилищным, т.е. он направлен исключительно на покупку жилья. В процессе проведения второй фазы продажи капитала для погашения ипотеки ПФР будет рассматривать соответствие финансового учреждения определенным параметрам, включая наличие лицензии.

В процессе проведения второй фазы продажи капитала для погашения ипотеки ПФР будет рассматривать соответствие финансового учреждения определенным параметрам, включая наличие лицензии.

Получение кредита микрофинансовой организации не дает права направления основных средств, а также потребительского кредита в банке.

Трудности ждут желающих получить ссуду в потребительском кооперативе. Практика показывает, что получить согласование в ПФР от клиентов сельскохозяйственных потребительских кооперативов сложно, даже если оно обеспечено ипотекой. Чтобы получить выплату, вам придется обратиться в суд и обжаловать решение ПФР, однако шансов на удовлетворение иска мало.

Когда можно отказаться?

В случае отклонения от норм ПФР может обнаружить в транзакции признаки мошенничества и отказать в одобрении.

В общий список причин отрицательного решения ПФР входят:

- прекращение права на материнский капитал;

- несоблюдение требований к порядку, нарушение правил действий;

- использование средств по требованию материнской компании выходит за рамки разрешенных областей использования капитала;

- превышение суммы в заявке на реальный остаток при наличии денежных средств;

- лишение или ограничение родительских прав;

- кредитор не соответствует требованиям ПФР.

Из-за высокого риска мошенничества со стороны отдельных родителей ПФР обязательно проверит личность отца и матери по:

- лишение прав детей, которым предоставлено право на получение материнского капитала;

- установленная виновность в совершении преступления против ребенка;

- Отказ усыновителя в правах.

Иногда причины отказа носят формальный характер и успешно обжалуются в суде.Каждая ситуация с погашением ипотеки за счет капитала индивидуальна; возникают сложности с подбором жилья и согласованием условий поселения с продавцом. Для успешного использования государственных средств по программе matkapital ипотечному заемщику необходимо заранее уточнить условия работы госпрограммы с банком, а также проконсультироваться с сотрудником отделения ПФР. При отсутствии принципиальных проблем с документами и соблюдением жилищно-кредитных условий процедура возврата ипотеки с помощью МК не вызывает особых затруднений.

Бесплатный вопрос юристу

Нужна консультация? Задайте вопрос прямо на сайте. Все консультации бесплатные. Качество и полнота ответа юриста зависят от того, насколько полно и ясно вы описываете свою проблему.

Целью обращения является распоряжение федеральными деньгами на погашение ипотечных кредитов.

Согласно Федеральному закону № 256, именно Пенсионный фонд осуществляет перевод денежных средств со счета материнского капитала.

Вам нужно будет заранее записаться на прием и собрать необходимый список документов.

После их прохождения нужно будет ждать 30 дней. Именно на этом сроке ПФР принимает решение.

Затем вам пришлют письмо по почте на указанный адрес с ответом. Если ваша заявка удовлетворена, то перевод денег будет в течении 30 дней.

Перечень документов для погашения ипотеки материнским капиталом в Пенсионный фонд

Чтобы использовать государственные деньги для выплаты ипотеки, не нужно ждать, пока ребенку исполнится три года. Сделать это можно сразу после получения сертификата. Для этого вам понадобится ряд документов.

Сделать это можно сразу после получения сертификата. Для этого вам понадобится ряд документов.

В перечень обязательных документов в Пенсионный фонд для погашения ипотеки за счет материнского капитала необходимо указать:

- Паспорт заявителя.

- Заявитель СНИЛ с детьми.

- Заявление.

- Обязанность передать детям доли в кредитном имуществе.

- Сертификат.

- Свидетельства о браке и рождении.

Дополнительно включают:

- Кредитный договор.

- Выписка из Единого государственного реестра, подтверждающая факт владения данным имуществом.

- Банковские реквизиты.

- Договор купли-продажи.

- Выписка из банка о непогашенном остатке.

Следует отметить, что в каждом отделе действуют свои правила обработки тех или иных документов. В основном различия касаются банковских выписок и обязательств.

Последний выдается у нотариуса и стоит от 1 до 12 тысяч рублей.

Чтобы сэкономить, не платите несколько раз, рекомендуется сдавать пробу в отделении ПФР, куда вы планируете подавать документы. С документами в ПФР на погашение ипотеки материнским капиталом разобрались, теперь поговорим о заявке, а конкретно о том, как ее написать, чтобы представители Пенсионного фонда не могли отказать.

Процесс написания заявления

Сотрудники ПФР особенно внимательно относятся к заявлению. Его необходимо правильно заполнить. Исправления не допускаются.Вы можете заполнить его перед специалистом или самостоятельно дома.

В нем должны быть указаны имя заявителя и его статус (мать, отец или другой законный представитель). Далее нужно написать номер СНИЛС.

Обязательно указать номер справки и ее серию, имена детей и паспортные данные. В паспортных данных необходимо указать не только серию и номер, но также место и дату выдачи. В конце обязательно укажите код объекта.

Что касается прописки, то она написана по подстрочному.

Вначале пишется название страны, затем название субъекта РФ, затем район (если вы не проживаете в основном городе субъекта), город, район, улица, дом и квартира. номер.

Если физический и юридический адреса не совпадают, то в том же порядке нужно указать, где именно вы проживаете в данный момент. Именно по этому адресу будет отправлено письмо.Обязательно включайте индекс в обоих случаях.

Ниже приводится стандартный блиц-опрос, который включает несколько вопросов о наличии непогашенной судимости и различных факторах, которые могут препятствовать выплате бюджетных средств.

Последний абзац подразумевает написание суммы, необходимой для перевода, и перечень представляемых документов. Для покупки недвижимости вы можете использовать всю сумму или только ее часть.

Способы подачи документов

Документы в Пенсионный фонд на материнский капитал можно подать лично или через уполномоченное лицо.В последнем случае этому человеку потребуется нотариально заверенная доверенность. Персональный способ передачи документов возможен по предварительной записи или в «живой очереди».

Персональный способ передачи документов возможен по предварительной записи или в «живой очереди».

Если вы решите пойти в день лечения, рекомендуется прийти в отделение ИПФ за пару часов до его начала. Это связано с тем, что многие люди хотят управлять государственными деньгами.

Таким образом, в день выдается не более 10 купонов. Все остальные заняты людьми, которые записываются онлайн.

Зарегистрироваться можно онлайн через официальный сайт ПФР.

Необходимо ввести свой номер СНИЛС и другие личные данные.

Будьте готовы к записи через 2-3 недели.

Однако вы точно будете знать, сколько времени у вас есть на подготовку документов и к какому времени они обязательно вас примут.

За несколько дней до визита вам позвонит специалист PFR, чтобы подтвердить ваш приезд, а также проинформирует вас о полном списке документов, которые вам понадобятся.

Также можно записаться на прием через Госуслуги.рф. Эта услуга также требует регистрации. Вы предоставляете все необходимые личные данные и номер мобильного телефона для регистрации. Затем вы получите проверочный код для проверки. Далее вам нужно будет выбрать желаемую услугу, регион и конкретно взятое отделение ПФР.

Вы предоставляете все необходимые личные данные и номер мобильного телефона для регистрации. Затем вы получите проверочный код для проверки. Далее вам нужно будет выбрать желаемую услугу, регион и конкретно взятое отделение ПФР.

Стоит отметить, что система онлайн-записи несовершенна, поэтому иногда бывает, что с разных сайтов записываются одновременно.Однако это не мешает специалистам принять обоих граждан, чтобы они могли сдать документы на распоряжение капиталом.

Также прорабатывается возможность подачи документов онлайн . Планировалось запустить эту функцию до 1 июня 2016 года, но она оказалась непродуманной, поэтому на данный момент ее корректируют.

После внесения всех исправлений граждане смогут отправить свои документы в электронном виде для погашения ипотеки за счет бюджетных средств.

Таким образом, вы легко можете подать документы на перевод маткапитала в счет погашения ипотеки.

Обращаем ваше внимание, что вам нужно будет передать детям долю в жилье в течение 6 месяцев после закрытия долга и снятия бремени.

В противном случае вы будете привлечены к административной и уголовной ответственности.

Вам также нужно будет вернуть полную сумму материнского капитала.

Последние изменения: июль 2018 г.

Если семья уже пользуется кредитом, то материнский капитал может быть направлен на погашение ипотечной или жилищной ссуды или ее части.Как правильно погасить ипотеку материнским капиталом? Обычно это позволяет покрыть от 10 до 40 процентов долга в зависимости от стоимости жилья. Организационные проблемы с порядком направления средств материнского капитала в ипотеку для держателей сертификатов редки.

- Главное условие – взятый заем должен улучшать жилищные условия семьи, а покупаемое жилье должно быть в России.

- В этом случае заемщиком может быть как мать ребенка, так и ее муж, с которым она проживает в официально зарегистрированном браке.

Материнский капитал – собственность всей семьи. Поручив ей улучшение жилищных условий, лицо, получившее свидетельство, берет на себя обязательство зарегистрировать приобретенное жилище в общей долевой собственности всех членов семьи. Причем пропорция детей законом не установлена: этот вопрос остается на рассмотрении родителей. Это может быть чисто символическое. Нотариально заверенная доля жилья для ребенка еще больше защитит от многочисленных проблем, связанных с продажей жилья, приобретенного на материнский капитал.

Причем пропорция детей законом не установлена: этот вопрос остается на рассмотрении родителей. Это может быть чисто символическое. Нотариально заверенная доля жилья для ребенка еще больше защитит от многочисленных проблем, связанных с продажей жилья, приобретенного на материнский капитал.

Этапы оформления ипотеки на материнский капитал

На первом этапе необходимо уведомить кредитора – банк, предоставивший ссуду, о своем желании направить средства материнского капитала на погашение ипотеки. Банк должен предоставить справку об остатке основной суммы и процентов, а также правоустанавливающие документы на приобретенное жилье, находящееся в залоге банка.

В территориальном отделении ПФ РФ держатель сертификата пишет заявление установленной формы об отчуждении средств материнского капитала.Кроме того, потребуются следующие документы: оригинал сертификата, кредитный (ипотечный) договор, справка о непогашенных остатках, полученная от банка, и, конечно же, копия паспорта держателя сертификата.

Если один из членов семьи (включая детей) не входит в число владельцев квартиры, приобретенной по ипотеке, то заемщик должен предоставить нотариально заверенное письменное обязательство зарегистрировать приобретенное жилье как общую долевую собственность с указанием конкретных долей в пределах через шесть месяцев после выплаты ипотеки.Если договор займа составляется на мужа, то потребуются его документы и копия свидетельства о браке.

Часть средств материнского капитала, запрашиваемая для погашения жилищной ссуды, не должна превышать сумму остатка основного долга и начисленных процентов без учета процентов и штрафов, взимаемых банковским учреждением за нарушение договорных обязательств. Пенсионный фонд и материнский капитал давно взаимосвязаны.Поданные документы специалисты проверят в течение одного месяца. В случае положительного решения средства, выделенные государством на поддержку семьи, будут переведены на счет кредитной организации в течение двух месяцев.

Условия использования материнского капитала под ипотеку

Предусматривает возврат всей суммы средств материнского капитала или его части в любое время после заключения договора.

На практике это можно сделать даже через несколько дней после выдачи кредита.Более того, данная банковская операция будет выступать в качестве досрочного погашения кредита.

В ряде банков действует мораторий на возможность досрочного погашения ипотечной ссуды в течение определенного периода. Также существуют программы, по которым в обмен на отказ от права на досрочное погашение кредита можно значительно снизить проценты по кредиту.

При досрочном погашении части ипотеки за счет материнского капитала есть две возможности пересчета выплат:

- сохранение срока кредита с уменьшением ежемесячных платежей;

- сокращение срока кредита с постоянным ежемесячным платежом.

Выгодно ли досрочно погашать ипотечный кредит

Одна стандартная формула гласит, что человек может отдать в ссуду 40% своего дохода. На оставшуюся сумму он должен жить комфортно. Это правда? Более того, большинство хочет поскорее расквитаться с такой ношей, как ипотека.

На оставшуюся сумму он должен жить комфортно. Это правда? Более того, большинство хочет поскорее расквитаться с такой ношей, как ипотека.

Большинство заемщиков ежемесячно вносят крупные суммы, но есть ли прибыль? Считается, что с такой стратегией можно больше потерять, чем получить.

Основная причина, по которой люди стараются погасить долг быстро, – это размер процентов.Любой сотрудник банка скажет вам, что переплата за 20 лет будет равна сумме первоначального кредита. Только в этом случае не учитываются инфляция и курс обмена. Поэтому клиенты иногда впадают в ступор, когда видят план выплат и сумму процентов, которые они должны заплатить. Поэтому они стараются приложить все усилия, чтобы погасить долг в кратчайшие сроки.

Практически все банки предлагают ипотеку по единой схеме, когда сначала заемщик платит проценты.Только к середине срока появится выплата на сумму основного долга. Каждый месяц нужно выплачивать ссуду одинаковую сумму, которая не меняется, но ее составляющие сильно меняются из года в год.

Вы можете найти банк, в котором есть другая система получения ссуды. Допустим, выплаты можно дифференцировать. Стоит отметить, что приятным бонусом станет возможность досрочного погашения кредита без штрафов и ограничений. Многие сразу смотрят на этот фактор, так как сложно найти того, кто выдаст кредит на таких условиях.

Есть только резервация, можно получить более приятные условия, если предоставите справку об официальных доходах. Именно тогда процентная ставка для вас может быть ниже.Банки и прочие кредитные организации не любят досрочное погашение долга. Такое поведение заемщика влечет за собой убытки, так как организация не получает тот процент, на который рассчитывала. Более того, средства уже добавлены на рекламу и другие маркетинговые гаджеты, а отдача меньше.Следует отметить, что при возможности банкам просто запретили бы досрочно погашать кредиты. Но в условиях жесткой конкуренции они не могут прийти к такой форме поведения. Кстати, заемщикам следует помнить, что сегодняшние деньги через пару лет станут «меньшей суммой» из-за инфляции и других условий. Поэтому, решив направить материнский капитал на погашение ипотеки, обязательно действуйте быстро и всегда уточняйте в банке, будет ли уменьшена основная задолженность или проценты по кредиту.

Есть вопросы по этой теме? Спросите нашего юриста через форму ниже или позвоните по номерам, указанным ниже.

У вас есть вопросы и уточнения? Наши специалисты рады вам помочь. Если вам нужна юридическая консультация по телефону, вы можете заказать обратный звонок с помощью формы онлайн-консультанта, и наш специалист перезвонит вам в удобное время.

Довольно часто среди граждан России возникает вопрос, как расплачиваться по ипотеке материнским капиталом Ведь государство предоставило прекрасную возможность направить ее на покупку жилой недвижимости.Сегодня все больше и больше российских семей желают воспользоваться этой привилегией.

В данной статье мы рассмотрим вопросы, связанные с тонкостями процедуры внесения материнского капитала для погашения ипотечной ссуды.

Что такое материнский капитал и как им распорядиться

Сначала рассмотрим понятие материнского капитала. Суть данной концепции выражается в двух составляющих:

- Как способ государственной поддержки семей, в которых растут двое и более детей

- Материнский капитал как способ улучшения демографической ситуации в России

Учитывая, что госпрограмма ставит перед собой задачу укрепления и повышения качества жизни семей, возможные способы использования выделенных государством денежных средств ограничены.

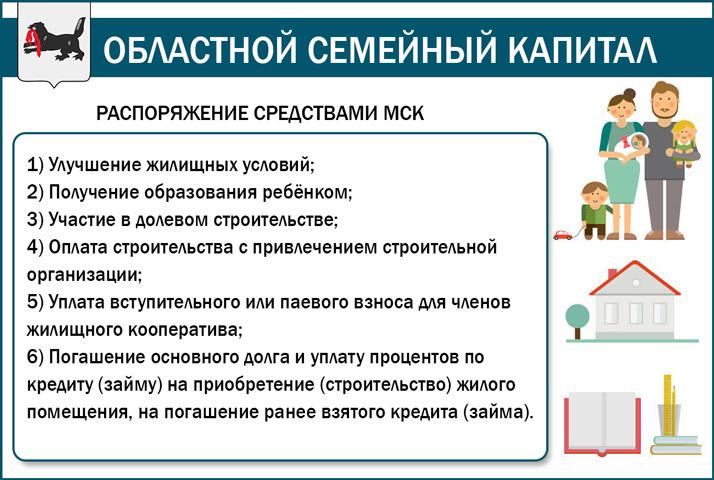

Использование материнского капитала возможно следующими способами:

- собственное жилье

- Перечислить сумму в Пенсионный фонд для увеличения пенсии матери в будущем

- Оплата образовательных услуг любого ребенка в семье

- Оплатить услуги или приобрести средства реабилитации и адаптации для детей-инвалидов

Как известно, наиболее востребован первый способ. Таким образом, вы можете на законных основаниях использовать средства материнского капитала для покупки своей недвижимости двумя способами:

- При прямой покупке недвижимости

- При оформлении ипотечной ссуды

Если вы выбрали второй вариант, то сумму материнского капитала можно использовать для оплаты уже выданного жилищного кредита (ипотеки) или использовать в качестве суммы первоначального взноса при заключении сделки.Вы должны знать, что вам не нужно ждать, пока ребенку исполнится 3 года, так как вы имеете право без проблем пользоваться средствами материнского капитала сразу после его получения.

Подчеркнем, что на законодательном уровне установлено, что средства семейного капитала можно использовать только для безналичных расчетов – наличными получить в кассе невозможно. Государство приняло такое решение, чтобы контролировать целевое использование выделенной денежной суммы. Поэтому, если вы планировали использовать средства материнского капитала при покупке или строительстве собственной недвижимости, вам необходимо обратиться в Пенсионный фонд России и написать соответствующее заявление.

Несмотря на строгие правила, установленные законом, бывают исключения. Например, если семья решила построить дом для жилья по собственному проекту, то половину материнского капитала можно получить еще до начала строительства на текущий счет в банке. Для получения второй части семейного капитала необходимо обратиться в Пенсионный фонд (это возможно не ранее чем через полгода с момента перечисления первой части материнского капитала) с пакетом документов и заявлением.Документы должны подтверждать стоимость выполненных работ. Например, это могут быть акты выполненных работ (возведение стен здания, заливка фундамента, установка кровли и т. Д.) Договора с подрядчиками.

Как оформить справку на право получения капитала

Если вы решили использовать материнский капитал для погашения ипотечной ссуды или по своему усмотрению, справка должна быть у вас под рукой. Для того, чтобы стать держателем заветной бумаги, вам необходимо посетить Пенсионный фонд России, причем сделать это можно в любой момент после появления соответствующего права.То есть у вас родился ребенок или вы его усыновили. Что нужно взять с собой?

Вам потребуется собрать следующий пакет документов:

- Паспорт гражданина РФ или иностранного гражданина. Обязательно наличие отметки о регистрации гражданина

- Свидетельство о рождении ребенка. Если вы гражданин иностранного государства, то вместо свидетельства о рождении малыша можно подать другой документ. Например, это может быть справка, подтверждающая, что ребенок является гражданином России .

Прочие документы – их перечень зависит от конкретной ситуации:

- Решение об усыновлении ребенка

- Если ваши интересы реализуются через представителя, вам потребуется доверенность.

- Если мать умерла, смерть сертификат необходимо принести.

- Решение суда о признании матери умершей

- Решение суда о лишении матери родительских прав

Дополнительно нужно будет написать заявление на получение справки о материнском капитале. После этого наберитесь терпения и ждите – в течение месяца ваше заявление будет рассмотрено, и Пенсионный фонд примет решение о предоставлении справки или отказе в выдаче семейного капитала.

Что делать в случае утери или повреждения сертификата

В жизни может случиться что угодно, а сертификат утерян, уничтожен или поврежден.Как быть в этом случае? Вам следует снова посетить Пенсионный фонд, где вам выдадут дубликат. Если данные держателя сертификата (ФИО, паспортные данные) были изменены, заявителю также необходимо будет обратиться в Пенсионный фонд.

Важно знать, что у сертификата нет срока годности. Его можно использовать на протяжении всей жизни матери или приемного родителя. Если случилось несчастье, и владелец справки умер, то право распоряжаться капиталом имеет второй супруг, ребенок до достижения им 23-летнего возраста или приемный родитель.

Как выплатить ипотечный кредит материнским капиталом

Если у вас на руках уже есть долгожданный сертификат, вы, как уже было сказано выше, получаете законное право использовать материнский капитал для погашения ипотеки или внесения первоначальный взнос. Чтобы во время процедуры вам не приходилось сталкиваться с непредвиденными ситуациями, предлагаем воспользоваться пошаговой инструкцией ниже:

1. Начальным этапом является обращение в финансовое учреждение, выдавшее вам ипотеку или дом. кредит для получения справки о процентах по кредиту и остатка основного долга.Кроме того, вам могут предоставить договор купли-продажи квартиры или свидетельство о праве собственности (правоустанавливающие документы), которые вы купили под залог. В большинстве случаев финансовые учреждения не усложняют жизнь заемщикам получением таких документов, но нельзя быть на 100% уверенным в том, что сложностей не возникнет.

2. Визит в Пенсионный фонд для написания заявления о перечислении семейного (материнского) капитала в счет выплаты ипотечной ссуды. Бланк вам выдаст сотрудник Пенсионного фонда, и вам не нужно будет за него платить.При себе необходимо иметь необходимый пакет документов:

- Свидетельство о материнском капитале;

- Паспорт гражданина России. Если вы являетесь гражданином иностранного государства и вам предоставлено право на получение материнского капитала, вам необходимо иметь при себе паспорт иностранного гражданина и документы, подтверждающие ваше место жительства;

- Документы, подтверждающие право на помещение – свидетельство о праве собственности на недвижимое имущество, которое было приобретено за счет заемных средств финансового учреждения.Дополнительно потребуется номер лицевого счета и выписка из домовой книги;

- Заявление поступающего гражданина о том, что после полного погашения стоимости приобретенного для жилья недвижимого имущества он обязуется выдать его всем членам семьи (детям, супругу) в долевую собственность. Этот документ должен быть нотариально заверен;

- Если по кредиту (договору ипотеки) есть еще созаемщик (например, это может быть второй супруг), то вам понадобятся следующие бумаги:

а) копии документов о гражданстве

б) документы, удостоверяющие личность (паспорт)

в) документ с указанием места жительства

г) документ, подтверждающий родство – свидетельство о браке

- Документы, подтверждающие наличие у заемщика долговых обязательств – это договор об ипотеке.Вам понадобится бумага, где указан размер долга – для этого нужно взять справку из банка.

Когда заемщик собирает весь необходимый пакет документов и передает его регистратору, необходимо получить от него расписку, подтверждающую факт получения документов. В квитанции должна быть указана дата их подачи. На рассмотрение обращения отводится 1 месяц, поэтому в течение этого срока вы должны получить положительный или отрицательный (в случае отказа) ответ.Более этого срока должностные лица не вправе рассматривать заявление.

3. Когда должностные лица Пенсионного фонда примут решение, вам придет уведомление – ответят, если дойдет до вас, если решение положительное, то вопрос остается мелким – обратитесь в банк. Следует обратить внимание на такой важный момент: из Пенсионного фонда средства по кредиту поступят на банковский счет только через 2 месяца.

4. В ситуации, когда сумма материнского капитала полностью погашает оставшуюся выплату, вам необходимо посетить кредитную организацию для получения справки об оплате долга и отсутствии к вам претензий.В случае частичного погашения долга вы имеете право:

- сократить срок жилищного кредита при сохранении первоначального размера взносов;

- Или пересчитать ежемесячный платеж.

Чтобы понять, как вы будете рассчитываться по счетам в финансовом учреждении в будущем, вам необходимо посетить кредитора и написать заявление. Так или иначе, у вас должен получиться новый график платежей.

Если банк отказывает в погашении ипотечного кредита капиталом

В случае, если банк дает вам отрицательный ответ при приеме средств материнского капитала для ипотечного кредита, мы можем смело отстаивать свои законные права.Сегодня на законодательном уровне государство обязывает абсолютно все без исключения банковские учреждения принимать материнский капитал в оплату ипотечной ссуды. Это касается всех банков, которые работают в России. Разница только в одном – какую часть долга может погасить заемщик. Этот вопрос будет определять банк.

Ряд банков позволяют своим потребителям использовать материнский капитал в качестве первоначального взноса. Некоторые потребители решают уменьшить размер основного долга за счет материнского капитала.Это наиболее выгодный вариант, так как проценты по кредиту будут начисляться уже на оставшуюся, то есть уменьшенную сумму долга, что значительно сократит переплату. Есть еще один вариант

Есть один важный момент – у вас нет права использовать средства семейного капитала для выплаты процентов, штрафов или других финансовых санкций по ипотечному кредиту.

Государственные субсидии и помощь многодетным семьям

Многие семьи, помимо материнского капитала, выделяемого на федеральном уровне, могут ходатайствовать о других субсидиях.Например, в большинстве регионов России на местном уровне утверждаются размеры выплат многодетным семьям, имеющим более двух детей. Сумма выделяется, как правило, после рождения третьего ребенка. Более того, у семьи есть более широкий спектр возможностей, на которые они могут потратить эти средства. Например, мать имеет право получать на руки ежемесячные выплаты определенной суммы, то есть наличными. Семья также имеет право купить автомобиль в собственность.

Следует отметить, что иногда программы улучшения демографической ситуации на региональном уровне превосходят федеральные по масштабности.Вы можете стать счастливым обладателем суммы от 100 000 до 500 000 рублей! В ряде регионов России разработаны специальные программы, гарантирующие возврат кредита в полном объеме, если в семье родится 3 ребенка.

Поэтому, прежде чем посещать Пенсионный фонд, поинтересуйтесь и займитесь сбором информации о программах фертильности, существующих в вашем районе. Это нужно сделать для того, чтобы одним махом «убить двух зайцев», то есть сделать сразу 2 дела и оформить все причитающиеся вам денежные выплаты и льготы.В такой ситуации вы значительно сократите время на решение жилищного вопроса. На сайте Пенсионного фонда размещено огромное количество информации по этому поводу. Кроме того, стоит посетить сайты региональных властей субъектов Российской Федерации.

Многие будущие соискатели ипотеки интересуются вопросом, как оплатить материнский капитал для выплаты первого взноса или для погашения части долга.

Если в семье, в которой родился ребенок, уже есть оформленный жилищный кредит, то справка может быть направлена на частичное погашение долга или даже на его полное погашение при наличии достаточных средств.

Существуют определенные условия возврата жилищного кредита через справку.

- Приобретаемое жилье должно находиться в Российской Федерации.

- Заемщиком может быть как мать, так и отец.

- Лицо, пользующееся сертификатом, должно разместить жилище в общей долевой собственности всех членов семьи.

Этапы получения ипотечной ссуды с использованием материнского капитала следующие:

- Уведомить банк о желании направить средства детского капитала на погашение ипотеки.Банк предоставляет документ об остатке суммы.

- В Пенсионный фонд РФ владелец справки пишет соответствующее заявление (а сам образец для получения справки можно найти по этой ссылке). Необходимо предоставить такие документы как: договор займа, оригинал справки, справка о непогашенном остатке, копия паспорта.

Если среди собственников нет члена семьи, заемщик также предоставляет нотариально оформленное обязательство зарегистрировать приобретенное имущество как общую долевую собственность в течение шести месяцев после полного погашения жилищного кредита.

- Размер материнского капитала, запрашиваемый для погашения ипотеки, не должен превышать сумму остатка. Информация о том, сколько совокупного материнского капитала представлена в этом обзоре.

- В случае положительного решения ПФ РФ денежные средства переводятся на расчетный счет в течение двух месяцев. Иногда после этого Пенсионный фонд запрашивает у банка отчет о поступлении средств. Отказ возможен, если с помощью детского капитала заемщик пытается погасить накопленные штрафы и пени.

- Материнский капитал можно использовать в любой момент после заключения ипотечного договора, даже через несколько дней после подписания кредитного договора.

При использовании свидетельства о досрочном погашении части ипотеки происходит пересчет платежей:

- Срок кредита сохраняется, ежемесячные выплаты уменьшаются

- Срок кредита сокращается, размер ежемесячного платежа остается прежним. одно и тоже.

По мнению экспертов, второй вариант более выгоден, но люди часто пытаются снизить ежемесячную кредитную нагрузку за счет сокращения выплат.

Таким образом, внести материнский капитал на оплату жилищной ипотеки довольно просто; основная сложность состоит только в сборе документов. Вы найдете список документов, необходимых для использования сертификата при погашении жилищного кредита. Если вас интересуют банки, работающие с этой программой, то перейдите на этот

Отпуск по беременности и родам почти не позволил этой паре получить ипотеку: вот что вам нужно знать

Для многих семей покупка дома и рождение ребенка – две большие мечты, внесенные в жизненный список дел.

Однако сочетание этих двух захватывающих событий, происходящих примерно в одно и то же время, может вызвать проблемы. Если вы беременны или молодая мама пытается претендовать на ипотеку, есть вероятность, что уход по беременности и родам может помешать вам получить одобрение на получение ссуды или покупку дома.

Кроме того, получение отпуска по отцовству или любого другого вида отпуска, включая инвалидность, может повлиять на то, сможете ли вы купить новый дом. Вот что вам нужно знать о листьях и кредиторах.

История одной женщины

Женщина из Мичигана, которую мы назовем Джейн (имя изменено, поскольку она просила сохранить анонимность), рассказывает историю своего ипотечного кредитования, когда она была беременна и собиралась уйти в декретный отпуск. Хотя ситуация с Джейн в конце концов разрешилась, будущая мама подверглась дополнительному стрессу со стороны своего ипотечного кредитора в последние месяцы беременности.

Здесь Джейн рассказывает свою историю трехлетней давности, когда они с мужем собирались купить свой первый дом:

« Я обратился в ипотечную компанию, и мы прошли предварительный отбор на основе доходов и кредитных факторов.В январе я сказал нашему ипотечному представителю, что мы ждем ребенка в июле.

После просмотра многих домов и нескольких предложений в мае мы наконец получили принятое предложение. Рынок жилья был намного более конкурентным, чем мы думали, и потребовалось время, чтобы найти дом. Нам сказали, что процесс (одобрения ипотеки) должен занять около 30 дней, если мы постараемся быстро подать необходимые документы для андеррайтеров.

Мой ипотечный представитель несколько раз говорил мне: «Надейся, что у тебя не будет этого ребенка.Он утверждал, что если я это сделаю, они не смогут закрыть дом, так как я буду в декретном отпуске и не смогу проверить свой доход. Это вызвало у меня невероятное беспокойство, поскольку задержки в нашем процессе (ремонт продавцом, оценка и переоценка) были полностью вне моего контроля.

Я кормилец. Сумма предварительного одобрения ипотеки в значительной степени зависела от моего дохода, поэтому (это) нужно было проверить.

После долгих разговоров и жалоб ипотечная компания наконец смогла назначить нам дату закрытия – день, когда мы вышли из больницы с моим новорожденным.Мы вышли из больницы и через пять минут закрылись в нашем доме.

В наши дни трудно поверить, что с женщинами будут обращаться таким же образом в процессе ипотеки ».

Почему отпуск по беременности и родам может вызвать проблемы с утверждением ипотеки

История Джейн поднимает ключевой вопрос: как отпуск по беременности и родам влияет на процесс утверждения ипотеки?

Когда вы подаете заявку на жилищный кредит, кредиторы учитывают два важных фактора, чтобы определить, имеете ли вы право на получение ипотеки: вероятность того, что вы выплатите свой кредит в соответствии с договоренностью (она же кредитоспособность) и ваша платежеспособность (она же платежеспособность).В то время как кредитоспособность определяется на основе вашего кредитного рейтинга, способность в значительной степени измеряется вашим доходом и статусом работы.

Если у вас большой кредит и ваш доход достаточен для получения ссуды, есть еще одна загвоздка. Кредитор не поверит вам на слово, когда дело доходит до того, где вы работаете и сколько денег зарабатываете. Для большинства типов ссуд ваш статус занятости и доход должны быть подтверждены вашим работодателем.

Кейси Флеминг, консультант по ипотеке из Кремниевой долины и автор книги «Руководство по ссуде: как получить наилучшую возможную ипотеку», говорит, что «пребывание в декретном отпуске может создать проблемы» во время процесса ипотеки, «но это не так». я должен.

«Все кредиторы должны определить (и задокументировать), что ваш доход, который они используют для получения ссуды, является стабильным, предсказуемым и, вероятно, продолжится», – объясняет Флеминг. «Это означает, что до тех пор, пока ваш работодатель желает письменно подтвердить, что вы сможете возобновить свою предыдущую должность (или аналогичную с аналогичной или более высокой оплатой), как только ваш декретный отпуск закончится, большинство кредиторов одобрят и закроют кредит.”

Большинство ипотечных кредиторов, добавляет Флеминг, требуют документально подтвержденной даты возврата.Некоторые кредиторы могут также потребовать, чтобы вы действительно вернулись к работе и подтвердили это, предоставив по крайней мере одну зарплату, подтверждающую ваше возвращение в послеродовой отпуск.

Упрощение процесса ипотеки во время отпуска по беременности и родам

Если вы женщина, планирующая приобрести дом во время отпуска по беременности и родам, вот несколько шагов, которые вы можете предпринять, чтобы облегчить этот процесс.

- Присмотреться. Покупка дома – самая крупная покупка, которую многие люди делают в своей жизни.У разных кредиторов разные критерии одобрения, и они могут быть готовы работать с людьми в разных ситуациях (отпуск по беременности и родам или иным образом). Разумно сравнить текущие ставки по ипотечным кредитам , получить несколько котировок и найти лучшее предложение, соответствующее вашей ситуации, прежде чем вы подпишетесь на пунктирной линии и сделаете 30-летнее обязательство. Также не забудьте выяснить, сколько дома вы можете себе позволить, чтобы получить четкое представление о своем бюджете на покупку жилья.

- Работа с ипотечным брокером. Вместо того, чтобы обращаться за ссудой в банк или ипотечного кредитора, Флеминг рекомендует работать с ипотечным брокером, который может покупать ссуды у разных кредиторов от вашего имени.

- Получите заранее письменное письмо-подтверждение. Если вы находитесь в декретном отпуске (или скоро собираетесь в отпуск), Флеминг также рекомендует заранее проверить, готов ли банк или ипотечный кредитор работать с вашим статусом занятости. Если кредитор отклонит ваш запрос, Флеминг рекомендует вам двигаться дальше и найти кого-то еще, кто поможет вам с ипотекой.

Конечно, если время подходит для вас, и вы можете закрыть ипотечный кредит до того, как уйдете в декретный отпуск, как Джейн, вы могли бы избавить себя от множества лишних хлопот.

Как сообщить о дискриминации в отпуске по беременности и родам