Изменения в книге покупок с 2019 года – 2019 :

Бланк книги покупок 2019 – 2020: форма и образец заполнения

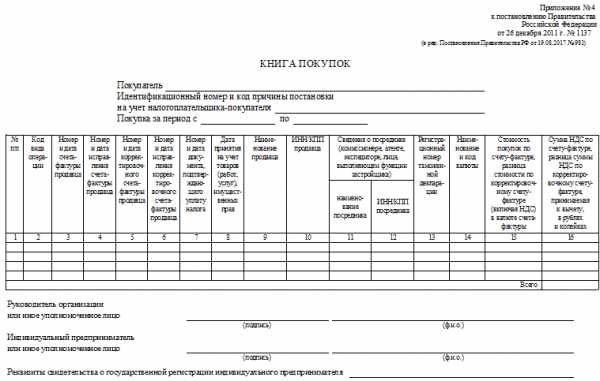

Бланк книги покупок нужен для регистрации документов, на основании которых применяется налоговый вычет по НДС. Сведения из книги включаются в НДС-декларацию, поэтому заполнению бланка книги покупок стоит уделять особое внимание. Рассмотрим нюансы заполнения книги покупок в 2019 году, приведем актуальный бланк и образец заполнения.

Где можно скачать книгу покупок 2019 (бланк, образец заполнения)

Форма книги покупок — 2019 и образец заполнения книги покупок

Итоги

Где можно скачать книгу покупок 2019 (бланк)?

Найти и скачать бланки книг покупок легко в интернете, например на сайтах справочно-правовых систем. При необходимости там можно увидеть не только форму, но и образцы заполнения книги покупок 2019 года.

При поиске актуальных бланков и образцов книги покупок примите во внимание, что размещенные в интернете формы не всегда учитывают произошедшие изменения законодательства. То есть найденный вами бланк по запросу «Книга покупок 2019» может быть неактуальной формы. В настоящее время применяется форма, утв. постановлением Правительства от 26.12.2011 №1137 в редакции постановления Правительства РФ от 19.08.2017 № 981.

Чтобы избежать ненужных поисков и исключить вероятность применения неактуальных форм бланков, скачивайте их на нашем сайте. Как это сделать, расскажем в следующем разделе.

Всегда свежие налоговые и бухгалтерские новости, а также актуальные формы документов вы найдете в материалах, подготовленных нашими специалистами:

Форма книги покупок — 2019 и образец заполнения книги покупок

Действующая форма книги покупок утверждена постановлением Правительства РФ от 26.12.2011 № 1137 (приложение 4), в ред. постановления Правительства РФ от 19.08.2017 № 981. Скачать эту форму можно на нашем сайте.

Скачать форму

От предыдущей актуальная версия бланка книги покупок отличается незначительно:

- графу 13 «Номер таможенной декларации» переименовали в «Регистрационный номер таможенной декларации»;

- в наименование графы, объединяющей графы 11 и 12 (о наименовании и реквизитах посредников), добавили упоминание о экспедиторах и застройщиках;

- в поле, предназначенном для подписи ИП книги покупок, в формулировку «Индивидуальный предприниматель» добавлено уточнение «или иное уполномоченное лицо».

В последней редакции постановления № 1137 вы найдете новые правила внесения изменений в книгу покупок, а также подкорректированный порядок заполнения отдельных ее граф.

Подробнее о порядке заполнения книги покупок узнайте здесь.

Пример заполнения книги покупок образца 2019 года:

Скачать образец книги покупок

Итоги

Всегда применяйте актуальный бланк книги покупок. Сейчас это бланк в редакции постановления Правительства РФ от 19.08.2017 № 981, которым в наименование отдельных граф были внесены технические поправки, уточнен порядок заполнения книги покупок, а также прописан новый порядок внесения в книгу покупок исправлений.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

| Продавец отгрузил товары, реализовал работы или услуги. | 1 |

| Компания передает товары, выполняет работы, услуги для собственных нужд. | 1 |

| Компания выполняет строительно-монтажные работы для собственного потребления. | 1 |

| Продавец получил суммы, связанные с оплатой товаров, работ или услуг. Например, проценты или дисконт по векселям, которые передал покупатель, если они больше процентов по ключевой ставке. | 1 |

| Продавец считает налог с межценовой разницы, если: — реализовал имущество, которое учитывал с НДС; — продал сельхозпродукцию и продукты ее переработки, которые ранее купил у физлиц; — купил у физлиц автомобили для перепродажи, а затем реализовал их. | 1 |

| Компания восстановила налог со стоимости имущества, которое передала в уставный капитал другой организации. | 1 |

| Компания реализовала товары на экспорт. | 1 |

| Продавец реализовал товары, работы или услуги через комиссионера или агента, который действует от своего имени. | 1 |

| Покупатель на общей системе вернул продавцу товары, принятые на учет. На стоимость товаров покупатель выставил счет-фактуру | 1 |

| Покупатель получил единый корректировочный счет-фактуру, в котором продавец уменьшил стоимость отгрузок. | 1 |

| Продавец составил корректировочный счет-фактуру или единый корректировочный счет-фактуру, в котором увеличил стоимость отгрузок. | 1 |

| Продавец получил аванс от покупателя. | 2 |

| Продавец получил предоплату через комиссионера или агента, который действует от своего имени. | 2 |

| Компания рассчитала НДС как налоговый агент, если перечислила оплату: — при покупке товаров, работ или услуг в РФ у иностранного продавца; — за аренду государственного или муниципального имущества или при его покупке. | 6 |

| Компания как посредник приобрела товары, работы или услуги в РФ у иностранного контрагента и удержала НДС в качестве налогового агента. | 6 |

| Компания безвозмездно реализует товары, работы или услуги. | 10 |

| Подрядчик ведет капитальное строительство, модернизацию или реконструкцию недвижимости. | 13 |

| Компания передала имущественные права по договору цессии. Например, если поставщик продал задолженность покупателя по оплате товаров (п. 1—4 ст.155 НК РФ). | 14 |

| Комиссионер выставил покупателю один счет-фактуру на товары комитента и собственные товары. В книге продаж комиссионер приводит налог только со стоимости собственных товаров. Цифру 15 ставит также агент, который действует от своего имени, если он включил в счет-фактуру свои товары и товары принципала. | 15 |

| Покупатель получил корректировочный счет-фактуру на уменьшение цены (тарифа). | 18 |

| Компания восстановила налог. Например, если покупатель получил товары и восстановил НДС, который ранее принял к вычету с аванса. Цифру 21 ставить не нужно, если компания: | 21 |

| — передала имущество в уставный капитал — обозначают «01»; | |

| — получила корректировочный счет-фактуру на уменьшение цены (тарифа) — обозначают «18». | |

| Продавец реализовал товары, работы, услуги покупателям на спецрежиме или физлицам. Бухгалтер выписал счет-фактуру или первичку со сводными данными за месяц или квартал. | 26 |

| Продавец получил аванс от покупателей на спецрежиме или физлиц. Бухгалтер выписал счет-фактуру или первичку на аванс со сводными данными за месяц или квартал. | 26 |

| Комиссионер реализовал товары комитента, выставил покупателям несколько счетов-фактур на одну дату и зарегистрировал их в журнале учета. Комитент выставил комиссионеру на эти отгрузки один сводный счет-фактуру. Цифру 27 также использует принципал, если выставил сводный счет-фактуру агенту, который действует от своего имени. | 27 |

| Комиссионер получил предоплату от покупателей, выписал несколько авансовых счетов-фактур на одну дату и зарегистрировал в журнале учета. Комитент выставил комиссионеру на эти авансы один сводный счет-фактуру. Цифру 28 также использует принципал, если выставил сводный счет-фактуру на аванс агенту, который действует от своего имени. | 28 |

| Компания самостоятельно корректирует налоговую базу, если цена сделки с взаимозависимым контрагентом не соответствует рыночной (п. 6 ст. 105.3 НК РФ). | 29 |

buhguru.com

Как изменится расчет НДС с 1 июля 2019 года: обзор нововведений

Изменения, предполагаемые в НДС с июля 2019 года. Новый перечень НДС вычетов и корректировка расчёта налога. Коды по операциям НДС и изменения для авиакомпаний.

К началу июля текущего года приурочены преобразования в разных сферах деятельности. Коснутся они и налогообложения, в т. ч. порядка применения и расчёта налога на добавленную стоимость, введения нового перечня вычетов и снижения ставок налога. Бизнесмены интересуются, что следует ждать от грядущих нововведений и кого конкретно они коснутся.

НДС: что это такое и для чего нужен

НДС — это налог на добавленную стоимость.

НДС оплачивают:

- продавцы товаров;

- лица, оказывающие услуги населению;

- производители товаров;

- покупатели, т. е. простые граждане.

НДС перечисляется в бюджет страны и составляет около 50% от всех поступлений по сборам.

Деньги расходуются на следующие государственные и национальные цели:

- социальную политику, образование, оказание медицинских услуг;

- оборону и защиту суверенитета, деятельность органов охраны правопорядка, безопасность;

- решение общегосударственных и экономических вопросов;

- защиту экологической обстановки;

- развитие сферы ЖКХ, СМИ, культуры;

- выплату национального долга;

- дотации и субсидии в бюджет.

Сумма налога при определении налоговой базы высчитывается как её процентная доля, соответствующая налоговой ставке. Также применяется раздельный учёт НДС.

Изменения в НДС с 1 июля 2019 года: чего ожидать

С указанного срока ожидается ряд изменений в правилах применения и расчёта НДС налогоплательщиками. Так, были внесены поправки в ряд статей Налогового кодекса РФ (146, 170, 171). Ориентироваться теперь стоит не только на указанный кодекс, но и на федеральный закон от 15.04.2019 № 63-ФЗ.

Законодательство предусматривает:

- введение нового перечня НДС вычетов;

- поправки в расчёте НДС;

- использование новой кодировки по операциям НДС;

- пересмотр ставки НДС для авиакомпаний.

Новый перечень НДС вычетов

Всем, кто выплачивает НДС, разрешено брать к вычету входящий предъявленный (либо импортный) НДС по товарам или услугам.

Важно соблюдать сразу два условия:

- работы будут реализованы за рубежом;

- данные виды услуг не приводятся в налоговом законодательстве.

Преобразования должны способствовать снижению налоговой нагрузки тех организаций, которые экспортируют услуги. Нововведения также помогут увеличить объём несырьевого экспорта.

Это актуально для компаний, которые осуществляют такие виды услуг иностранным компаниям:

- разработку программных продуктов и баз данных, их адаптацию и модификацию;

- оказание инжиниринговых услуг;

- оказание услуг в электронной форме;

- консультационные, юридические, бухгалтерские, аудиторские услуги, услуги по обработке информации;

- рекламные и маркетинговые услуги;

- сдачу в аренду некоторых видов движимого имущества и пр.

Изменения в расчёте НДС

Для товаров, используемых одновременно в обычной и льготной (не облагаемой НДС) деятельности, сумма налога, подлежащая вычету, будет определяться расчётным путём. Это же касается выполненных работ и оказанных услуг.

С этой целью рассчитывается пропорция. При этом исходят из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, облагаемых и не облагаемых НДС, в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

Предстоящие изменения коснуться и расчёта налога на добавленную стоимость

Предстоящие изменения коснуться и расчёта налога на добавленную стоимость

Операции по НДС на безвозмездной основе

Новым ФЗ внесены поправки и в ст. 146 НК РФ.

Они освобождают от НДС передачу на безвозмездной основе:

- объектов социально-культурного назначения в региональную или муниципальную казну;

- недвижимости в государственную казну;

- имущества в собственность РФ для целей организации или проведения научных исследований в Антарктике.

Делается это для упрощения налогового бремени в научной, культурной и социальной сферах.

Введение новых кодов по операциям НДС

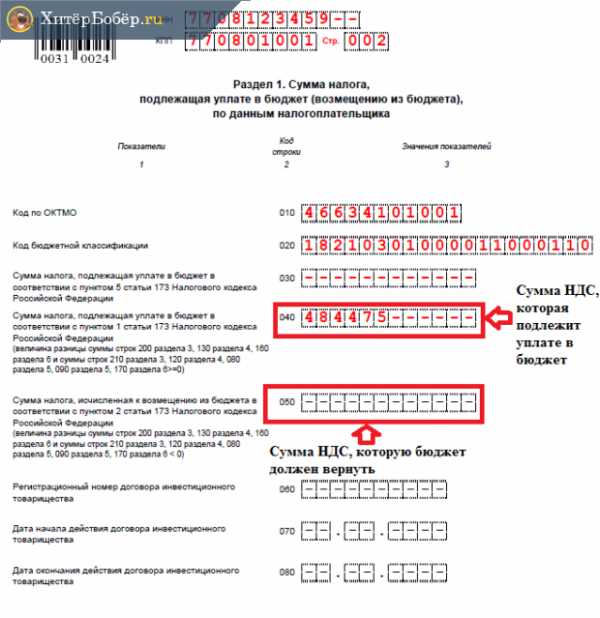

Коды операций используют при заполнении таких документов:

- налоговой декларации;

- книги покупок;

- книги продаж.

Чтобы данные из указанных документов прошли проверку в ИФНС, важно правильно указывать коды видов операций (КВО).

Законотворцы вводят новые коды операций по НДС, что важно учитывать при оформлении налоговой декларации

Законотворцы вводят новые коды операций по НДС, что важно учитывать при оформлении налоговой декларации

С июля текущего года будут действовать новые коды. Нововведения связаны с повышением ставки НДС до 20%, которое произошло в январе 2019 года. С тех пор возникла необходимость дополнительной корректировки.

Здесь можно ознакомиться с таблицей, в которой приведены новые коды.

Снижение ставки НДС для авиакомпаний

Нововведения касаются и налоговых льгот для авиакомпаний. Ранее обслуживание пассажиров на внутренних рейсах осуществлялось по ставке НДС 10%.

Исключением была авиация в:

- Республике Крым и, в частности, Севастополе;

- Калининградской области;

- Дальневосточном ФО.

Полёты по таким маршрутам обслуживались по нулевой ставке.

Теперь Правительство РФ приняло решение об установлении нулевой налоговой ставки НДС для авиакомпаний, курсирующим и по другим внутренним маршрутам. При этом нулевая ставка для указанных выше объектов будет действовать по 1 января 2021 года. Для остальных направлений предполагается бессрочное действие НДС в 0%. Таким образом, перелёты из одного региона в другой будут обходиться населению дешевле.

Для тех авиарейсов, которые будут осуществляться через Москву, налоговая ставка останется прежней, т. е. равной 10%.

Региональным авиакомпаниям новый закон позволит ежегодно экономить значительные средства, что, в свою очередь, позволит покрыть рост издержек на топливо. Помимо этого, налоговые льготы должны подтолкнуть авиакомпании к расширению сети своих маршрутов.

С июля текущего года произойдёт ряд изменений в НДС. Законодательство устанавливает пополнение перечня НДС вычетов, корректирует правила исчисления НДС к вычету при раздельном учёте. Изменения коснутся и авиакомпаний: для внутренних перевозок предполагается введение нулевой ставки НДС, если перелёт осуществляется в обход столицы.

hiterbober.ru