Код учета по месту нахождения 120 – Код места нахождения (учета) в налоговых декларациях и расчетах

Код места нахождения (учета) в налоговых декларациях и расчетах

Актуально на: 11 мая 2018 г.

При заполнении налоговых деклараций и расчетов на титульном листе необходимо указывать код места представления декларации (расчета) в налоговый орган. Как узнать код по месту нахождения (учета)? Для этого необходимо обратиться к порядку заполнения соответствующих декларации или расчета.

О применяемых в 2018 году кодах по месту нахождения (учета) при представлении основных налоговых деклараций и расчетов расскажем в нашей консультации и выделим наиболее типичные коды.

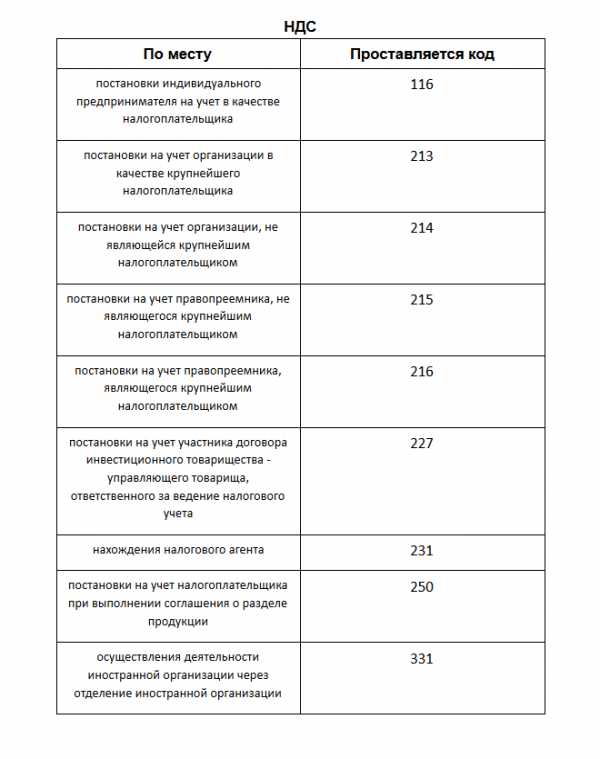

НДС

В показателе «По месту нахождения (учета) (код)» налоговой декларации по НДС указываются коды, которые приведены в приложении № 3 к Порядку, утвержденному Приказом ФНС от 29.10.2014 № ММВ-7-3/558@:

| Код | Наименование |

|---|---|

| 116 | По месту постановки индивидуального предпринимателя на учет в качестве налогоплательщика |

| 213 | По месту постановки на учет организации в качестве крупнейшего налогоплательщика |

| 214 | По месту постановки на учет организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту постановки на учет правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту постановки на учет правопреемника, являющегося крупнейшим налогоплательщиком |

| 227 | По месту постановки на учет участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета |

| 231 | По месту нахождения налогового агента |

| 250 | По месту постановки на учет налогоплательщика при выполнении соглашения о разделе продукции |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Обращаем внимание, что, как и по остальным декларациям и расчетам, коды учета по месту нахождения для ИП и организаций различны.

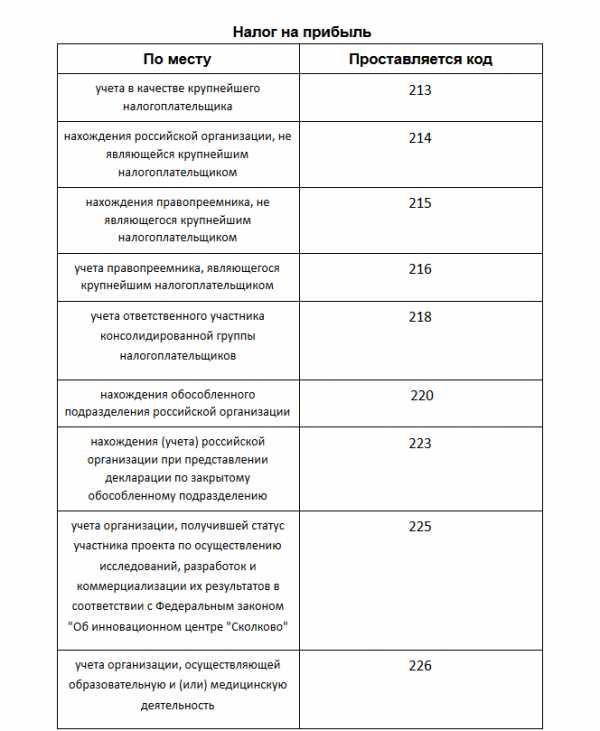

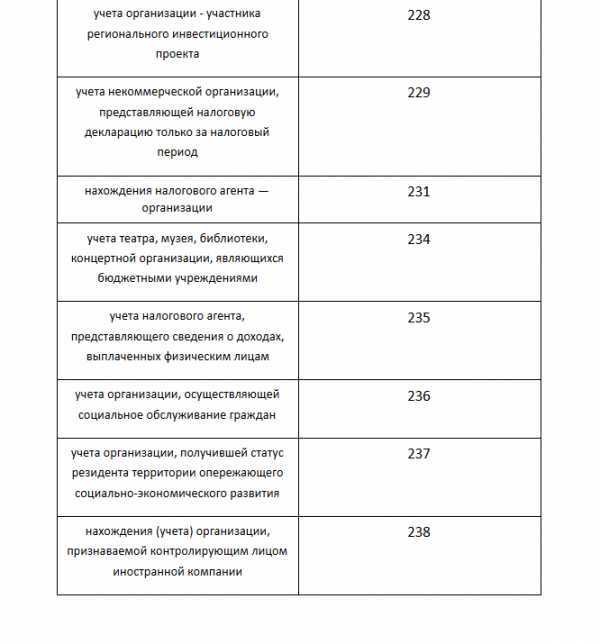

Налог на прибыль

Коды мест представления налоговой декларации по налогу на прибыль организаций приведены в Приложении № 1 к Порядку, утвержденному Приказом ФНС от 19.10.2016 № ММВ-7-3/572@:

| Код | Наименование |

|---|---|

| 213 | По месту учета в качестве крупнейшего налогоплательщика |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

| 218 | По месту учета ответственного участника консолидированной группы налогоплательщиков |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 223 | По месту нахождения (учета) российской организации при представлении декларации по закрытому обособленному подразделению |

| 225 | По месту учета организации, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре «Сколково» |

| 226 | По месту учета организации, осуществляющей образовательную и (или) медицинскую деятельность |

| 228 | По месту учета организации — участника регионального инвестиционного проекта |

| 229 | По месту учета некоммерческой организации, представляющей налоговую декларацию только за налоговый период |

| 231 | По месту нахождения налогового агента — организации |

| 234 | По месту учета театра, музея, библиотеки, концертной организации, являющихся бюджетными учреждениями |

| 235 | По месту учета налогового агента, представляющего сведения о доходах, выплаченных физическим лицам |

| 236 | По месту учета организации, осуществляющей социальное обслуживание граждан |

| 237 | По месту учета организации, получившей статус резидента территории опережающего социально-экономического развития |

| 238 | По месту нахождения (учета) организации, признаваемой контролирующим лицом иностранной компании |

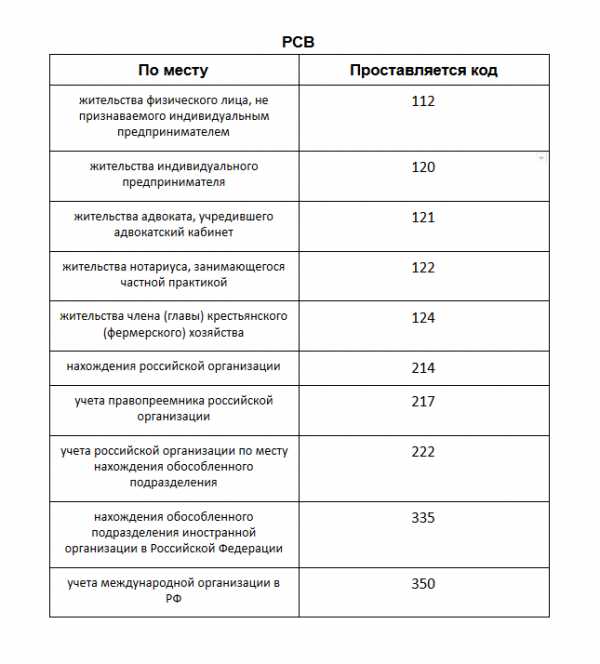

Расчет по страховым взносам (РСВ): по месту нахождения (учета) (код)

Поле «По месту нахождения (учета) (код)» расчета по страховым взносам заполняется в соответствии с кодами, приведенными в приложении № 4 к Порядку, утвержденному Приказом ФНС от 10.10.2016 № ММВ-7-11/551@:

| Код | Наименование |

|---|---|

| 112 | По месту жительства физического лица, не признаваемого индивидуальным предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в Российской Федерации |

| 350 | По месту учета международной организации в Российской Федерации |

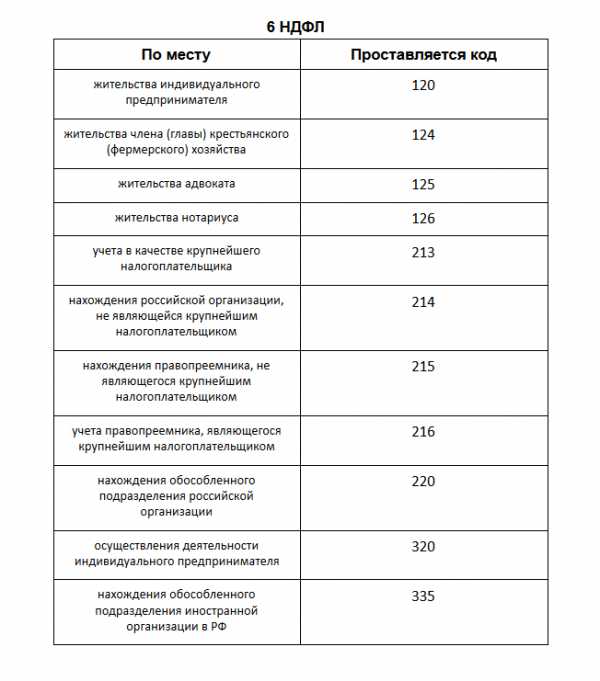

Форма 6-НДФЛ: коды по месту нахождения 2018

По строке «По месту нахождения (учета) (код)» указывается код места представления расчета налоговым агентом согласно приложению № 2 к Порядку, утвержденному Приказом ФНС от 14.10.2015 № ММВ-7-11/450@. Коды места нахождения (учета) в 6-НДФЛ применяются такие:

| Код | Наименование |

|---|---|

| 120 | По месту жительства индивидуального предпринимателя |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 125 | По месту жительства адвоката |

| 126 | По месту жительства нотариуса |

| 213 | По месту учета в качестве крупнейшего налогоплательщика |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 335 | По месту нахождения обособленного подразделения иностранной организации в Российской Федерации |

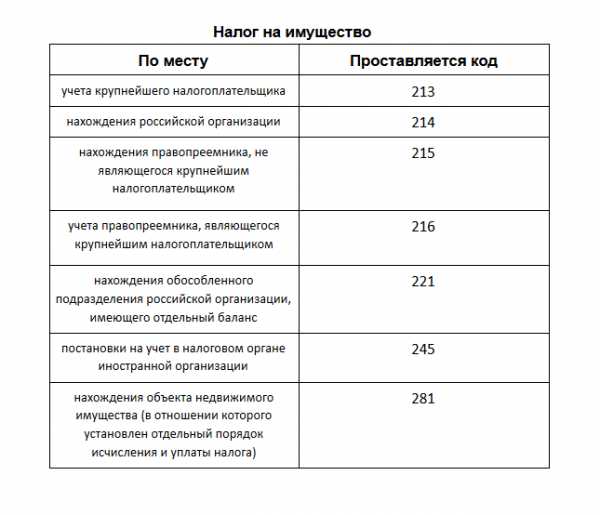

Налог на имущество организаций

Коды представления налоговой декларации по налогу на имущество организаций проставляются в соответствии с приложением № 3 к Порядку, утвержденному Приказом ФНС от 31.03.2017 № ММВ-7-21/271@:

| Код | Наименование |

|---|---|

| 213 | По месту учета в качестве крупнейшего налогоплательщика |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

| 221 | По месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 281 | По месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога) |

Аналогичные коды применяются и при заполнении налогового расчета по авансовому платежу по налогу на имущество организаций.

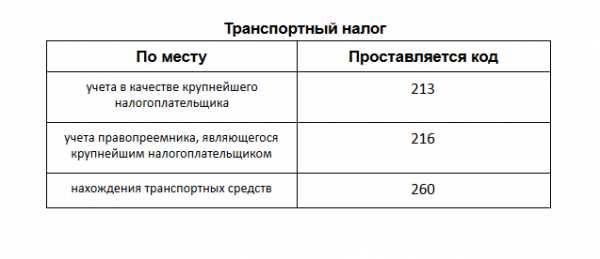

Транспортный налог

Коды места представления декларации по транспортному налогу приведены в приложении № 3 к Порядку, утвержденному Приказом ФНС от 05.12.2016 № ММВ-7-21/668@:

| Код | Наименование |

|---|---|

| 213 | По месту учета в качестве крупнейшего налогоплательщика |

| 216 | По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

| 260 | По месту нахождения транспортных средств |

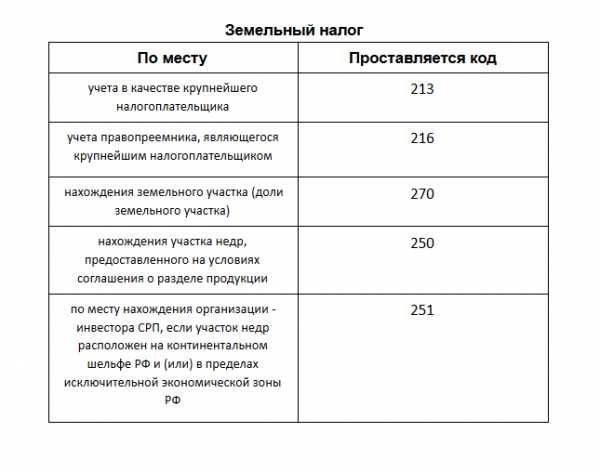

Земельный налог

Коды представления декларации в налоговый орган проставляются в соответствии с приложением № 3 к Порядку, утвержденному Приказом ФНС от 10.05.2017 № ММВ-7-21/347@:

| Код | Наименование |

|---|---|

| 213 | по месту учета в качестве крупнейшего налогоплательщика |

| 216 | по месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

| 270 | по месту нахождения земельного участка (доли земельного участка) |

| 250 | по месту нахождения участка недр, предоставленного на условиях СРП |

| 251 | по месту нахождения организации — инвестора СРП, если участок недр расположен на континентальном шельфе Российской Федерации и (или) в пределах исключительной экономической зоны Российской Федерации |

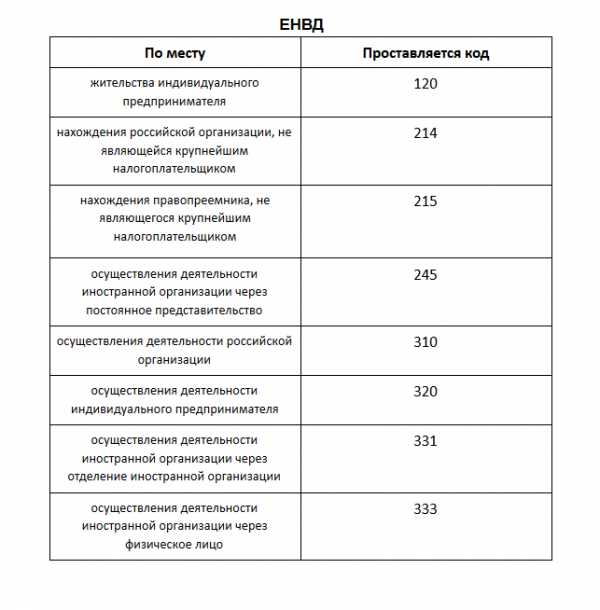

Коды по месту учета: ЕНВД 2018

Код места представления налоговой декларации по ЕНВД указывается согласно приложению № 3 к Порядку, утвержденному Приказом ФНС от 04.07.2014 № ММВ-7-3/353@:

| Код | Наименование |

|---|---|

| 120 | По месту жительства индивидуального предпринимателя |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 310 | По месту осуществления деятельности российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Декларация по УСН: код по месту нахождения (учета)

Код места представления декларации по УСН в налоговый орган по месту учета налогоплательщика указывается согласно приложению № 2 к Порядку, утвержденному Приказом ФНС от 26.02.2016 № ММВ-7-3/99@:

| Код | Наименование |

|---|---|

| 120 | По месту жительства индивидуального предпринимателя |

| 210 | По месту нахождения российской организации |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

Также читайте:

glavkniga.ru

Код учета по месту нахождения для ИП в 2019 году

Подавая отчетность в налоговый орган, код нахождения (учета) указывают на титульном листе бланка. Разберемся, что он означает, кому он нужен, и соберем все цифровые обозначения, необходимые для заполнения отчетностей, в одном месте. Из статьи вы узнаете, какие цифры указывать в каждом конкретном случае.

Что означают эти цифры

Эта комбинация из трех цифр помогает налоговому органу определить, от кого принята отчетность или расчет:

- от крупнейшего налогоплательщика или обычной организации;

- от головного предприятия или обособленного подразделения;

- от иностранной или от российской компании;

- от ИП или организации;

- от ИП, физлица, нотариуса или адвоката;

- и так далее.

Налоговой службе необходимы эти сведения для учета, контроля и сбора информации.

Кому нужно знать это значение

При заполнении деклараций по налогам и страховым расчетам важно верно указать этот реквизит. Поэтому код учета по месту нахождения для ООО — необходимая и важная информация, которую нужно знать.

Код учета по месту нахождения для ИП также важен, поскольку предприниматели сдают отчетность в налоговую службу. Даже физические лица, не являющиеся предпринимателями, указывают его значение, например, при заполнении расчета по страховым взносам.

Таким образом, знать нужную комбинацию цифр должны:

- юридические лица любых форм собственности;

- ИП;

- физические лица, не являющиеся ИП, в случае предоставления ими отчетности.

Как узнать код нахождения организации или ИП

К каждому приказу об утверждении формы отчета по налогу или взносам прикреплены приложения, в которых перечислены все возможные цифровые обозначения, которые могут быть указаны при внесении сведений именно в этот бланк. В этом материале все обозначения местоположения, указанные в приложениях к приказам и актуальные на 2019 год, собраны и представлены в виде таблиц.

Что указывать в декларациях и расчетах

Рассмотрим подробнее, какие цифры нужно указать в разных видах отчетности.

Код места нахождения учета в 6-НДФЛ

Значения приведены в Приложении № 2 к Порядку заполнения расчета, утвержденному Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

В форме 6-НДФЛ код по месту нахождения 214 — самый широко используемый. Его проставляют организации, которые не являются крупнейшими налогоплательщиками, то есть большинство компаний. Код 214 по месту нахождения (учета), однако, не является единственным. Всего при заполнении этой отчетности может быть использовано 11 значений. Поэтому проставляя код по месту учета в 6-НДФЛ, помните, что предприниматели, фермеры, адвокаты, нотариусы, крупнейшие налогоплательщики, обособленные подразделения (подробнее см. таблицу) указывают другие цифры.

6-НДФЛ — коды по месту нахождения (2018) в виде таблицы:

Значение в расчете по страховым взносам

Для заполнения формы РСВ по месту нахождения (учета) код можно найти в Приложении № 4 к Порядку, утвержденному Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Место нахождения (учета) — код 120 проставляют ИП, а физлица, не являющиеся ИП, указывают значение 112. Организации так же, как и при заполнении формы 6-НДФЛ, ставят 214.

Остальные значения наглядно покажет таблица:

В декларации по ЕНВД

Числовые значения приводятся в Приложении № 3 к Порядку, утвержденному Приказом ФНС России от 04.07.2014 № ММВ-7-3/353@ (ред. от 19.10.2016).

Код по месту учета 320 в ЕНВД означает, что отчет подает индивидуальный предприниматель там, где он осуществляет свою деятельность, а не живет. Подача отчетности происходит таким образом, если ИП работает не в том городе или регионе, в котором живет.

Если ИП осуществляет деятельность и сдает отчетность там же, где и проживает, он ставит 120.

Организации (не крупнейшие) по прежнему указывают 214, как и в приведенных выше примерах.

Остальные значения можно посмотреть в таблице.

Код по месту учета (ЕНВД 2019):

В декларации УСН

Приложение № 2 к Порядку, утвержденному Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, содержит числа, необходимые для заполнения декларации УСН. По сравнению с остальными отчетностями, возможностей для выбора не так много — всего три. Они предназначены для ИП, для российской организации и для правопреемника российской организации.

Код по месту нахождения 210 указывают небольшие компании на УСН, а 120 — предприниматели. Все значения смотрите в таблице.

Декларация УСН — код по месту нахождения (учета):

В декларации по налогу на прибыль

Приложение № 1 к Порядку, утвержденному Приказом ФНС от 19.10.2016 № ММВ-7-3/572@, включает все нужные числа, которые может содержать декларация. По месту нахождения учета для обычной российской организации это – 214, всего же значений девять. Подробнее покажет таблица:

В декларации по НДС

Приложение N 3 к Порядку, утвержденному Приказом ФНС от 29.10.2014 № ММВ-7-3/558@, содержит числа, которые указывает налогоплательщик в зависимости от местонахождения. В отчетности по НДС их особенно много — 17.

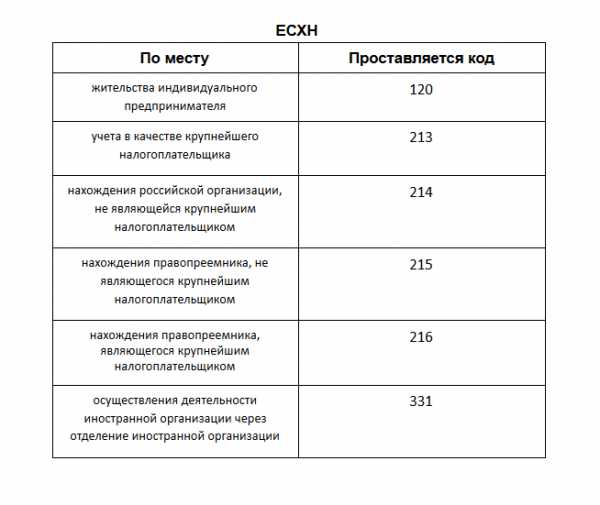

В декларации по единому сельхозналогу

Приложение № 3 к Порядку, утвержденному Приказом ФНС России от 28.07.2014 № ММВ-7-3/384@ (ред. от 01.02.2016), включает необходимые числа для декларации по единому сельхозналогу. Для организаций сохранено стандартное число — 214.

j

j

В отчетности по земельному налогу

Приложение № 3 к Порядку, утвержденному Приказом ФНС России от 10.05.2017 № ММВ-7-21/347@, включает необходимую информацию.

В отчете по налогу на имущество

Данные содержатся в Приложении № 3 к Порядку, утвержденному Приказом ФНС России от 31.03.2017 № ММВ-7-21/271@.

По транспортному налогу

Приложение № 3 к Порядку заполнения налоговой декларации по транспортному налогу, утвержденному Приказом ФНС России от 05.12.2016 № ММВ-7-21/668@, включает всего три обозначения:

- для крупнейших налогоплательщиков;

- их правопреемников;

- и по месту нахождения транспорта.

Основные обозначения для учета

Подробно изучив все таблицы, можно заметить, что организации, которые не являются крупнейшими налогоплательщиками и применяют общую систему налогообложения, во всех отчетностях указывают одни и те же цифры — 214. Отличие есть только для «упрощенцев»: в отчетности по УСН организации вписывают 210. А индивидуальные предприниматели во всех отчетностях, которые сдают, указывают 120. Таким образом, основными используемыми значениями являются:

- 214 — для компаний;

- 120 — для ИП.

ppt.ru

Код учета по месту нахождения для ИП

Для чего нужен код по месту учета по ЕНВД 2018

При переводе на вмененку всей деятельности или отдельных ее направлений налогоплательщик должен подавать в территориальное подразделение ИФНС декларацию. Эта обязанность распространяется как на юрлиц, так и на предпринимателей при условии использования обозначенного спецрежима. Если субъект одновременно работает на нескольких налоговых системах, понадобится составление раздельных отчетов. Перечень форм различается в зависимости от режимов.

Актуальный бланк декларации по вмененке на 2018 г. утвержден ФНС в Приказе № ММВ-7-3/353@ от 04.07.14 г. Здесь приведена форма документа, а также порядок его составления с разбивкой требований по листам и разделам. Когда заполняется декларация, по месту нахождения (учета) код проставляется в соответствии со значениями по Приложению 3 Приказа. Сведения указываются в специальной графе на титуле отчета. Одновременно данные вносятся в другие строки согласно действующему порядку.

Обратите внимание! Поскольку кодирование показателей необходимо для упрощения процедуры обработки отчетности, заполнять эти строки обязаны все налогоплательщики вмененки без исключений. Безошибочное внесение значений поможет не только налоговикам оперативно разнести данные, но и обезопасит компании от указания неверной информации.

Как внести в декларацию код по месту учета по ЕНВД в 2018 году

Чтобы правильно отчитаться перед налоговым органом, код по месту нахождения (учета) указывается в соответствующей строке. Показатель вносится в цифровом формате согласно Приложению 3 и заполняется слева направо. Не допускается проставление прочерка, указание нулей или отсутствие данных в ячейках. Почему?

Прежде всего, по той причине, что любой налогоплательщик вмененки обязан предварительно встать на учет в ИФНС. И не важно, о каком правовом статусе идет речь – юрлице или ИП. Чтобы перевести деятельность на ЕНВД, необходимо для начала подать заявление в налоговую инспекцию. И только после получения соответствующего разрешения, допускается использование этого спецрежима. Так как отчетность по вмененке подается по месту осуществления бизнеса, для уточнения ответственного контрольного органа разработаны значения показателей.

ЕНВД – расчет налога в 2018 году, пример

Значения кодов учета (мест представления) для декларации по ЕНВД:

- 120 – указывается теми предпринимателями, которые сдают декларацию в налоговые органы по адресу своего проживания.

- 214 – код 214 по месту нахождения (учета) предназначен для указания российскими юрлицами, не признаваемыми крупнейшими налогоплательщиками.

- 215 – предназначен для компаний-правопреемников, не признаваемых крупнейшими налогоплательщиками.

- 245 – указывается зарубежными компаниями при сдаче декларации по адресу ведения вмененной деятельности через представительство (постоянное).

- 310 – указывается российскими компаниями при сдаче декларации по адресу ведения вмененной деятельности.

- 320 – код по месту учета 320 в ЕНВД, а точнее в декларации по вмененке, применяется в случае представления отчета по адресу ведения деятельности на спецрежиме.

- 331 – указывается зарубежными компаниями при сдаче декларации по адресу ведения вмененной деятельности через отделение такого хозсубъекта.

Обратите внимание! Вмененный код учета по месту нахождения для ООО и физлица-предпринимателя будет различаться. Ведь учет ИП ведется с привязкой к адресу его проживания (120) или месту фактического ведения вмененного бизнеса (320). В то же время учет юрлиц будет зависеть от того, российская это компания или зарубежная; считается ли предприятие крупнейшим налогоплательщиком, а также выполнялись ли реорганизационные процедуры.

Что такое код места нахождения (учета) в 6-НДФЛ

Отчет под названием 6-НДФЛ является обязательным для всех налоговых агентов по подоходному налогу. Актуальный бланк утвержден налоговиками в своем Приказе № ММВ-7-11/450@ от 14.10.15 г. Помимо документа (Приложение 1) здесь представлены общий порядок внесения сведений (Приложение 2), правила сдачи в электронном формате (Приложение 3), а также закодированные значения обязательных показателей.

В 2018 году код по месту нахождения в 6-НДФЛ заполняется на основании дополнительного Приложения 2 к основному Приложению 2. Значения этого реквизита формы различаются в зависимости от того, в каком территориальном подразделение ИФНС прошел регистрацию налоговый агент. При этом некоторые данные совпадают с кодами для декларации по ЕНВД, а другие добавлены. К примеру, одинаковым является место нахождения (учета) код 120 для адреса проживания ИП. А добавлены значения 124-126, предназначенные для внесения главами КФХ, а также адвокатами, нотариусами.

Как заполнить в 6-НДФЛ код по месту нахождения (учета)

Внесение значения нужного территориального кода выполняется налоговым агентом на титуле ф. 6-НДФЛ. Показатель имеет цифровой формат и состоит из трех знаков. Данные указываются слева направо. Рассмотрим подробнее, как заполняется этот реквизит.

Значения кодов места представления для ф. 6-НДФЛ:

- 120 – используется предпринимателями при налоговой регистрации по адресу своего жительства.

- 124 – применяется главами/членами КФХ при налоговой регистрации по адресу своего жительства.

- 125 – указывается адвокатами при налоговой регистрации по адресу своего жительства.

- 126 – используется нотариусами при налоговой регистрации по адресу своего жительства.

- 213 – применяется юрлицами при налоговом учете в статусе крупнейшего налогоплательщика.

- 214 – в 6-НДФЛ код по месту нахождения 214 указывается обычными компаниями, не крупнейшими.

- 215 – предназначен для указания правопреемниками (не крупнейшими) для предоставления формы по адресу своего нахождения.

- 216 – для внесения правопреемниками, признанными крупнейшими.

- 220 – проставляется российскими ОП при подаче 6-НДФЛ по адресу нахождения таких подразделений.

- 320 – указывается ИП при подаче формы по адресу ведения хоздеятельности. К примеру, при представлении данных по персоналу, занятому во вмененной деятельности.

- 335 – предназначен для указания зарубежными ОП при подаче формы по адресу нахождения таких подразделений.

Обратите внимание! До 25-го марта 2018 г. для обычных предприятий действовал показатель по месту нахождения учета с кодом 212. После указанной даты значение заменено на код 214.

РСВ – код по месту нахождения (учета)

Актуальный бланк единого расчета по взносам на страхование утвержден ФНС в Приказе № ММВ-7-11/551@ от 10.10.16 г. Показатели кодов содержатся в Приложении 4 к Приложению 2, где определен порядок составления ЕРСВ. Действующие на 2018 г. значения выглядят следующим образом:

- 112 – при подаче данных по адресу проживания физлицом, не ИП.

- 120 – при подаче отчета ИП по адресу своего проживания.

- 121 – при подаче сведений адвокатом, имеющим собственный адвокатский кабинет, по адресу своего проживания.

- 122 – при подаче отчета частнопрактикующим нотариусом по адресу своего проживания.

- 124 – при подаче расчета главой/членами КФХ по адресу своего проживания.

- 214 – используется обычными российскими компаниями при сдаче отчета по адресу своего нахождения.

- 217 – предназначен для правопреемников отечественных фирм.

- 222 – используется ОП российских компаний при сдаче отчета по адресу нахождения таких подразделений.

- 335 – используется ОП зарубежных компаний при сдаче отчета по адресу нахождения таких подразделений.

- 350 – применяется международными структурами при подаче расчета по адресу налогового учета таких организаций.

Декларация по УСН – код по месту нахождения (учета)

Действующий в 2018 г. бланк утвержден ФНС в Приказе № ММВ-7-3/99@ от 26.02.16 г. Показатели кодов представлены в Приложении 2 к Приложению 3, где регулируется порядок составления этого отчета. Правила внесения кодов аналогичны приведенным выше. На 2018 год актуальны следующие значения:

- 120 – применяется предпринимателями на упрощенке при подаче отчета в ИФНС по адресу своего проживания.

- 210 – общий код по месту нахождения 210 используется всеми российскими компаниями при представлении декларации по адресу своего нахождения.

- 215 – предназначен для правопреемников, не относящихся к крупнейшим.

Как узнать код по месту нахождения (учета)?

Надежнее всего посмотреть значение кода непосредственно в нормативных документах. Актуальные версии законодательных актов содержатся на специальных бухгалтерских сайтах. Если юрлицо или ИП заполняет отчет в электронном виде, модули программного обеспечения уже содержат встроенные показатели. Остается только выбрать нужный в зависимости от категории налогоплательщика или налогового агента. При внесении кода ориентируйтесь на вид отчета и тип регистрации субъекта.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

Код места нахождения (учета) в 6-НДФЛ

Актуально на: 12 августа 2016 г.

Куда сдается 6-НДФЛ, мы рассказывали в нашей отдельной консультации. Место нахождения (учета) налогового агента в виде кода приводится на Титульном листе формы 6-НДФЛ (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@). О том, что указывать в качестве места нахождения (учета) в Расчете, поясним в нашей консультации.

Место нахождения (учета): код

Место нахождения (учета), куда предоставляется форма 6-НДФЛ, имеет свой код, предусмотренный Приложением № 2 к Порядку заполнения и представления Расчета (Приложение № 2 к Приказу ФНС от 14.10.2015 № ММВ-7-11/450@):

| Место нахождения (учета) | Код |

|---|---|

| По месту жительства индивидуального предпринимателя | 120 |

| По месту жительства адвоката | 125 |

| По месту жительства нотариуса | 126 |

| По месту учета российской организации | 212 |

| По месту учета в качестве крупнейшего налогоплательщика | 213 |

| По месту нахождения обособленного подразделения российской организации | 220 |

| По месту осуществления деятельности индивидуального предпринимателя | 320 |

| По месту нахождения обособленного подразделения иностранной организации в Российской Федерации | 335 |

Так, к примеру, индивидуальные предприниматели сдают форму 6-НДФЛ по месту своего учета, следовательно, в качестве кода места нахождения (учета) указывают 120. Но если ИП применяет ЕНВД или ПСН, то Расчет в отношении работников, занятых во вмененной или патентной деятельности, такой предприниматель должен представлять по месту постановки на учет в качестве плательщика ЕНВД или ПСН соответственно (абз. 6 п. 2 ст. 230 НК РФ). Следовательно, код места нахождения (учета) на Титульном листе формы 6-НДФЛ должен быть указан 320.

Также читайте:

Форум для бухгалтера:glavkniga.ru

Коды места представления декларации

Количество просмотров 817Код места учета указывается на титульном листе налоговой декларации по ЕНВД.

В первую очередь налоговики обращают внимание на то, чтобы декларация предоставлялась в налоговый орган по месту постановки на учет фирмы или ИП в качестве плательщика ЕНВД.

| Код | Наименование |

|---|---|

| 120 | По месту жительства индивидуального предпринимателя |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 310 | По месту осуществления деятельности российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Следует обратить внимание, что если налогоплательщик осуществляет деятельность, подпадающую под ЕНВД, на территории, подведомственной налоговому органу, где он состоит на учете по месту своего нахождения, то он должен указывать на титульном листе декларации в поле “по месту учета (код)” значение:

- 120 – по месту жительства индивидуального предпринимателя;

- 214 – по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком.

Если же плательщик осуществляет деятельность, в отношении которой применяется ЕНВД, не по месту своего нахождения, а на территории других муниципальных образований, то в поле “по месту учета (код)” указывается значение:

- 310 – по месту осуществления деятельности российской организации;

- 320 – по месту осуществления деятельности индивидуального предпринимателя.

Коды места представления декларации

<p> Код места учета указывается на титульном листе налоговой декларации по ЕНВД. </p> <p> В первую очередь налоговики обращают внимание на то, чтобы декларация предоставлялась в налоговый орган по месту постановки на учет фирмы или ИП в качестве плательщика ЕНВД. </p> <br> <table cellpadding=”5″> <tbody> <tr> <th> <b>Код</b> </th> <th> <b>Наименование</b> </th> </tr> <tr> <td> 120 </td> <td> По месту жительства индивидуального предпринимателя </td> </tr> <tr> <td> 214 </td> <td> По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком </td> </tr> <tr> <td> 215 </td> <td> По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком </td> </tr> <tr> <td> 245 </td> <td> По месту осуществления деятельности иностранной организации через постоянное представительство </td> </tr> <tr> <td> 310 </td> <td> По месту осуществления деятельности российской организации </td> </tr> <tr> <td> 320 </td> <td> По месту осуществления деятельности индивидуального предпринимателя </td> </tr> <tr> <td> 331 </td> <td> По месту осуществления деятельности иностранной организации через отделение иностранной организации </td> </tr> </tbody> </table> <br> <p> Следует обратить внимание, что если налогоплательщик осуществляет деятельность, подпадающую под ЕНВД, на территории, подведомственной налоговому органу, где <b>он состоит на учете по месту своего нахождения</b>, то он должен указывать на титульном листе декларации в поле “по месту учета (код)” значение: </p> <ul> <li><b>120</b> – по месту жительства индивидуального предпринимателя;</li> <li><b>214</b> – по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком.</li> </ul> <br> <p> Если же плательщик осуществляет деятельность, в отношении которой применяется ЕНВД, <b>не по месту своего нахождения</b>, а на территории других муниципальных образований, то в поле “по месту учета (код)” указывается значение: </p> <ul> <li><b>310</b> – по месту осуществления деятельности российской организации;</li> <li><b>320</b> – по месту осуществления деятельности индивидуального предпринимателя.</li> </ul>

Центр Бухгалтерских Услуг

Комплексное бухгалтерское сопровождение организаций и ИП, регистрация и ликвидация юридических лиц, юридическое консультирование и пр.

353925

Россия

Краснодарский край

Новороссийск

ул. Волгоградская, д. 47

8 (8617) 67-04-31

Центр Бухгалтерских Услуг

Комплексное бухгалтерское сопровождение организаций и ИП, регистрация и ликвидация юридических лиц, юридическое консультирование и пр.

353925

Россия

Краснодарский край

Новороссийск

ул. Волгоградская, д. 47

8 (8617) 67-04-31

Коды места представления декларации

Коды места представления декларации

Коды места представления декларации

Поделиться в социальных сетях:

cbu23.ru

Код по месту учета: ЕНВД

Компании и ИП на ЕНВД, представляя декларации в налоговый орган, обязаны правильно указать на титульном листе соответствующие трехзначные коды места учета (строка «по месту учета (код)»). Их заполняют, выбирая нужный шифр из установленного перечня. Разберем подробно, зачем нужны данные коды в декларации ЕНВД, и какие цифровые обозначения нужно в ней указывать.

Код места учета в декларации по ЕНВД

Бланк декларации ЕНВД в 2019 году заполняют по форме и в соответствии с Порядком, утвержденными приказом ФНС № ММВ-7-3/414@ от 26 июня 2018 г. Эту форму декларации используют с последнего квартала 2018 г., когда был разработан и утвержден порядок отражения вычетов по приобретению ККТ для плательщиков ЕНВД. В Приложении № 3 к данному приказу собраны перечни кодов мест представления по месту учета налогоплательщиков, используемые при заполнении декларации.

Читайте также: Онлайн-касса для ИП и ООО на ЕНВД 2019

В 2019 году предусмотрены 7 основных кодов места учета плательщиков ЕНВД: 2 из них предназначены для ИП, а остальные для российских и зарубежных организаций. В целом все коды делятся на 2 группы:

«Вмененщик» должен встать на учет по месту нахождения/месту жительства при осуществлении деятельности по оказанию автотранспортных услуг по перевозке грузов и пассажиров, развозной и разносной торговле, а также при размещении рекламы на транспорте. В остальных случаях «вмененная» деятельность регистрируется по месту ее ведения (п. 2 ст. 346.28 НК РФ).

ЕНВД – это региональный налог, взымаемый на региональном уровне. Законодательство одних российских регионов разрешает предпринимателям применять ЕНВД, других — нет. Поэтому с целью расширения рынка сбыта, а также для снижения налоговой нагрузки налогоплательщики создают множество торговых точек сбыта и обслуживания в разных регионах. Компании при этом официально открывают филиалы и подразделения, ИП этого делать не вправе. Но все они обязаны встать на учет в качестве плательщиков ЕНВД по месту ведения бизнеса, если открывают точку в другом регионе или в том же регионе, где и головная фирма, но с другим ОКТМО.

ИП обязаны вставать на учет как плательщики ЕНВД, даже если новую точку продаж открывают внутри одного ОКТМО, но на территории, подведомственной другой налоговой инмпекции. Компании могут не открывать обособленное подразделение для новой точки на ЕНВД, если она находится внутри одного ОКТМО и сдавать отчеты в ИФНС по месту своего нахождения. Именно эти факторы влияют на выбор кода места учета ЕНВД при заполнении декларации.

Таким образом, данные коды необходимы налоговым органам для идентификации плательщика, представившего декларацию по месту учета. Они несут также следующую информацию:

ИП это или организация;

российская или иностранная фирма;

крупнейший налогоплательщик или нет;

филиал или головная компания представила расчет по налогу.

Все эти данные обрабатываются ФНС для того чтобы собрать в единую базу полученные сведения и проконтролировать поступившую информацию.

Читайте также: Код налогового периода в декларации по ЕНВД

ЕНВД: код по месту учета ИП

Для ИП предусмотрены следующие цифровые обозначения места ведения учета:

«120» — при сдаче декларации по месту официального проживания ИП;

«320» — при представлении декларации по месту фактического ведения бизнеса: в другом регионе с другим ОКТМО и на территории, подведомственной всем другим налоговым, кроме той, к которой относится адрес его проживания.

Код по месту учета ЕНВД для российских юридических лиц

Для российских компаний предусмотрены следующие коды.

«214» — если декларация подается по месту регистрации компании, и фирма не выступает в качестве крупнейшего налогоплательщика. Данный код проставляют фирмы, зарегистрированные и ведущие деятельность ЕНВД в пределах одного и того же ОКТМО.

«310» – если расчет ЕНВД подают по месту ведения бизнеса. Данный код предназначен и для подразделений ООО, его филиалов и представительств, расположенных в районах с другим ОКТМО.

«215» — код проставляют компании-правопреемники не являющегося крупнейшим налогоплательщика, то есть фирмы, образованные в результате различных форм реорганизации: слияния, разделения и т.д.

Код места учета для иностранных компаний

Для иностранных фирм предусмотрены два отдельных кода:

«245» — код при ведении бизнеса на ЕНВД иностранной компанией через свое постоянное представительство по месту ведения такой деятельности;

«331» — код для налогоплательщиков ЕНВД — иностранных компаний, работающих через отделение иностранной фирмы, и сдающих декларацию в налоговый орган по месту ведения своего бизнеса.

Читайте также: КБК ЕНВД-2019 для ИП и юридических лиц

spmag.ru

код по месту нахождения учета

Код по месту нахождения – это цифровой показатель в декларациях по налогам. В статье приведены актуальные данные для различных деклараций.

При оформлении налоговых деклараций проставляется такие данные, как показатель по месту нахождения (учета), код указывается, как правило на титульном листе. Узнать это цифровое значение можно из правил заполнения соответствующих форм. Они, как правило, содержатся в соответствующих инструкциях и приказах ФНС. Код по месту нахождения для разных форм разный, в зависимости от содержания декларации. В статье приведем основные актуальные данные на 2019 года.

НДС

Значения указаны в Приказе ФНС от 29.10.2014г. в приложении №3 к порядку заполнения и соответствуют следующим данным.

Показатель | Наименование категории |

116 | По месту постановки индивидуального предпринимателя (ИП) в качестве плательщика сборов |

213 | Форма сдается там, где учтена компания в качестве крупнейшего налогоплательщика |

214 | Форма сдается там, где учтена компания, не отвечающая признакам, указанным в предыдущем пункте (обычные организации) |

215 | Правопреемник, не являющийся крупнейшим плательщиком |

216 | Правопреемник, как раз относящийся к категории крупнейших |

227 | Участник договора инвестиционного товарищества – управляющего товарища, ответственного за ведение налогового учета |

231 | Налоговый агент |

250 | Компании при выполнении договора, соглашения о разделе продукции |

331 | Иностранная организация, действующая через свои отделения |

Код по месту нахождения учета 214 – наиболее часто используемый в данной форме. Он шифрует информацию, что бланк предоставляется в ИФНС там, где зарегистрирована или находится на контроле конкретная фирма. Причем, ранее использовался код места нахождения учета 400. Сейчас он не применяется, как видно из даты Приказа ФНС, уже с 2015 года. Код по месту учета 400 сейчас не применяется.

Налог на прибыль

Значения приведены в Приложении №1 к Порядку, утвержденному Приказом ФНС от 19.10.2016г. Приведем основные.

Значение | Наименование |

213 | Крупнейший плательщик |

214 | Организация, не отчисляющая значительных сумм в качестве налогов, обычная компания |

220 | Обособленное подразделение |

231 | Налоговый агент |

238 | Контролирующее лицо иностранной фирмы |

Основные показатели идентичны приведенным в предыдущем пункте для НДС. Для некоммерческих компаний, а также занимающихся культурным и социальным обслуживанием населения, установлены отдельные данные. Например, музеи ставят в графе 234.

ЕНВД

Код по месту учета ЕНВД – это отдельное значение. Здесь действуют, в принципе, идентичные показатели, но есть своя специфика, связанная с сущностью ЕНВД. Особое внимание надо уделить цифровому знаку 310. Они утверждены в Приказе ФНС от 04.07.2014г.

Показатель | Наименование |

120 | Отчетность сдается там, где живет ИП |

214 | Аналогично ранее приведенным |

215 | Не крупнейший правопреемник |

245 | Иностранная фирма (через представительство) |

310 | Отчетность сдается там, где осуществляет деятельность российская фирма |

320 | Отчетность сдается там, где осуществляет деятельность ИП |

331 | Там, где ведет бизнес иностранная фирма |

УСН

А вот для этой формы цифровых знаков установлено меньше, всего три. Они содержаться в приказе налоговой службы от 26.02.2016г.

Знак | Название категории |

120 | Отчетность сдается там, где живет ИП |

210 | Там, где находится российская фирма |

215 | Там, где расположен правопреемник, не отчисляющий сборов в крупных размерах |

Очевидно, что организации ставит знак по месту нахождения учета – код 210. Основные группы повторяются, это очевидно, но специфика есть у каждой формы, так как и положения о налогах разные.

ppt.ru