Командировочные расходы каким расходам относятся к: Расходы на командировки всегда могут быть косвенными

Учитываются ли командировочные суточные при исчислении налога на прибыль? //

Организация отправляет сотрудника в однодневную командировку и выплачивает ему суточные.

Учитываются ли суточные при исчислении налога на прибыль? Облагаются ли суточные страховыми взносами?

По данному вопросу мы придерживаемся следующей позиции:

Работодатель вправе не начислять страховые взносы во внебюджетные фонды на выплачиваемую работнику при отправлении в однодневную командировку сумму, если она признается возмещением расходов работника, связанных с необходимостью выполнять трудовые обязанности во время командировки. При этом расходы должны быть документально подтверждены работником. В случае если работником не подтверждены документами произведенные им расходы, то работодатель обязан начислить страховые взносы во внебюджетные фонды на выплаченную ему по командировочному удостоверению сумму.

Равным образом признание в целях налогообложения прибыли рассматриваемых выплат при отсутствии подтверждающих расходы сотрудника документов может вызвать спор с контролирующим органом.

Обоснование позиции:

Налог на прибыль организаций

Объектом налогообложения и налоговой базой по налогу на прибыль для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признается прибыль (ее денежное выражение), которая представляет собой разницу между полученными ими доходами и величиной произведенных ими расходов, которые определяются в соответствии с главой 25 НК РФ (п. 1 ст. 247, п. 1 ст. 274 НК РФ).

В целях формирования налогооблагаемой прибыли налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ), под которыми понимаются обоснованные (экономически оправданные) и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, внереализационные расходы), осуществленные (понесенные) налогоплательщиком. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ). Расходы, связанные с производством и (или) реализацией, подразделяются на: материальные расходы, расходы на оплату труда, суммы начисленной амортизации и прочие расходы (п. 2 ст. 253 НК РФ).

В целях налогообложения прибыли расходы на командировки относятся к прочим расходам, связанным с производством и (или) реализацией, согласно пп. 12 п. 1 ст. 264 НК РФ.

При этом указанные расходы должны соответствовать критериям, перечисленным в п. 1 ст. 252 НК РФ, в частности, они должны быть документально подтверждены. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы.

Нормами трудового законодательства не предусмотрены выплаты в виде суточных при направлении работников в однодневные командировки (ст.ст. 166 и 168 ТК РФ). Вместе с тем если рассматривать суточные как дополнительные расходы работника, связанные с проживанием работника вне места постоянного жительства (ч. 1 ст. 168 ТК РФ), то такие расходы могут возникать и при однодневных командировках, причем сам факт возникновения подобных расходов обусловлен не длительностью командировки, а именно удаленностью от постоянного места проживания. Отказ от выплаты суточных в этой ситуации повлечет нарушение основных гарантий, предоставляемых работникам в соответствии с ТК РФ при направлении в служебные командировки (п. 8 рекомендаций Научно-консультативного совета при ФАС Поволжского округа по практике применения норм процессуального и налогового законодательства от 12.

Минфин России в письме от 21.05.2013 N 03-03-06/1/18005 рекомендует учитывать выплаты “суточных” (не относя их к таковым) как связанные “с возмещением затрат, произведенных работником, находящимся в служебной однодневной командировке” в составе прочих расходов на основании пп. 49 п. 1 ст. 264 НК РФ. Аналогичная позиция высказана в письмах Минфина России от 27.05.2013 N 03-03-06/1/18953, от 01.08.2013 N 03-03-06/1/30805, от 26.05.2014 N 03-03-06/1/24916, от 26.05.2015 N 03-03-06/30062 и от 16.07.2015 N 03-03-07/40892.

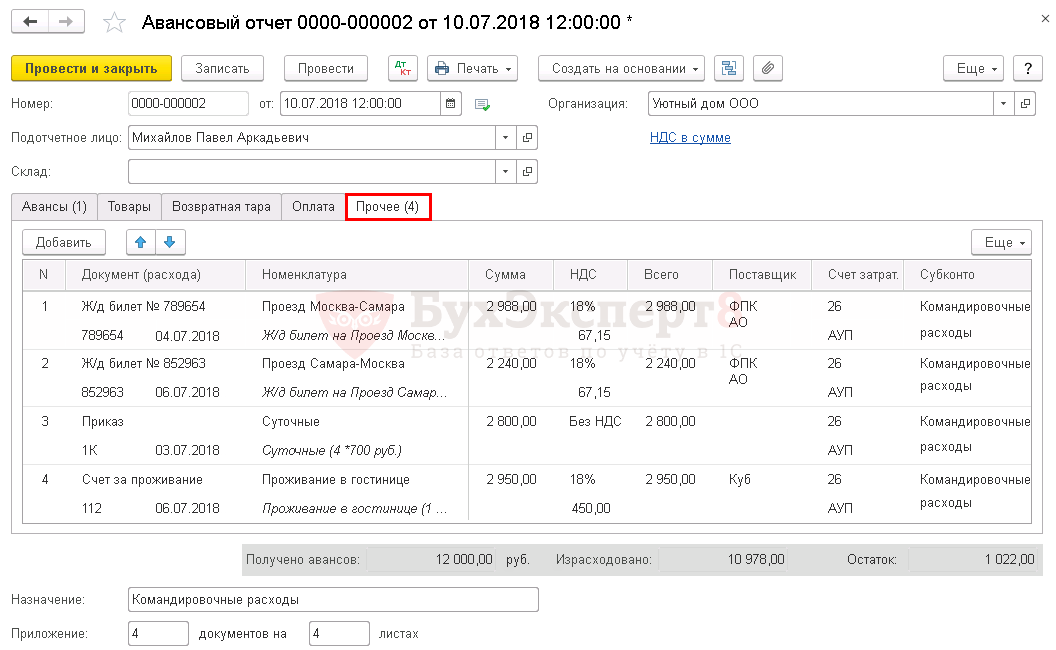

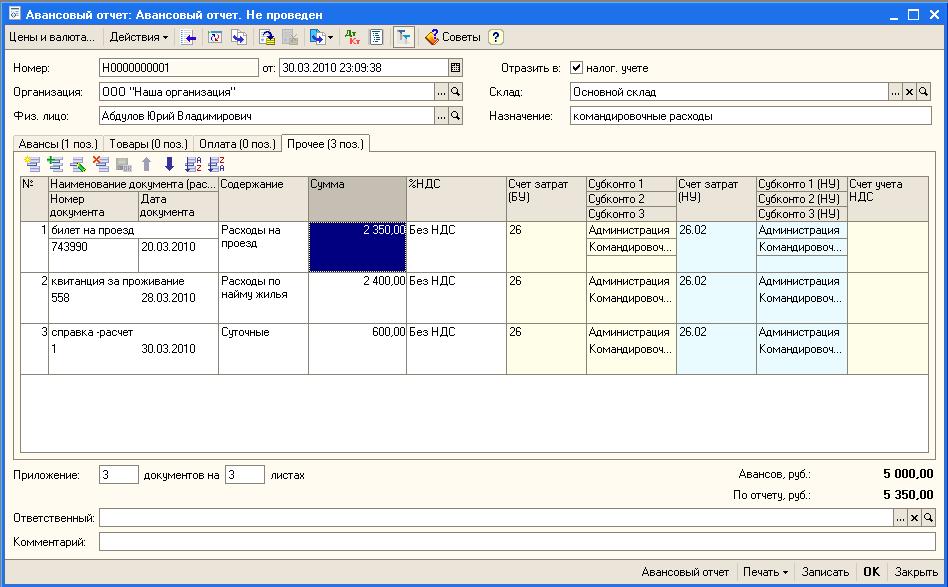

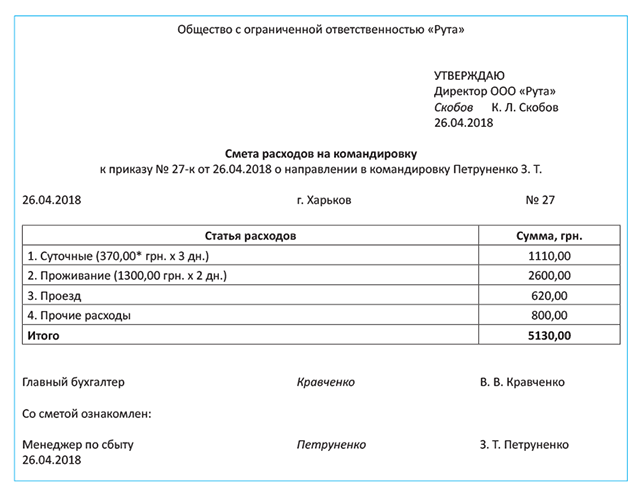

При этом обращается внимание, что согласно п. 24 Положения N 749 возмещение иных расходов, связанных с командировками, в случаях, порядке и размерах, определяемых коллективным договором или локальным нормативным актом, осуществляется при представлении документов, подтверждающих эти расходы. Приказ о направлении в командировку и служебное задание не являются документальным подтверждением фактически осуществленных расходов; расходы на командировки учитываются на основании утвержденного в установленном порядке авансового отчета и иных документов, свидетельствующих о фактически осуществленных затратах и подтверждающих фактический срок пребывания работника в служебной командировке, оформленных в соответствии с критериями ст.

При отсутствии документов, подтверждающих расходы сотрудника организации на проезд до места командирования и обратно, Минфин России указывает на невозможность признать понесенные расходы для целей налогообложения прибыли организаций (письмо Минфина России от 08.05.2015 N 03-03-06/1/26918).

Страховые взносы

В соответствии с ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования” (далее — Закон N 212-ФЗ) объектом обложения страховыми взносами признаются, в частности, выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

База для начисления страховых взносов определяется как сумма выплат и иных вознаграждений, предусмотренных ч. 1 ст. 7 Закона N 212-ФЗ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст. 9 Закона N 212-ФЗ, и учитывается отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом (ч.ч. 1, 3 ст. 8 Закона N 212-ФЗ).

1 ст. 7 Закона N 212-ФЗ, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст. 9 Закона N 212-ФЗ, и учитывается отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом (ч.ч. 1, 3 ст. 8 Закона N 212-ФЗ).

Не подлежат обложению страховыми взносами только суммы, прямо поименованные в ст. 9 Закона N 212-ФЗ (письма Минздравсоцразвития России от 26.05.2010 N 1343-19, от 07.05.2010 N 10-4/325233-19). Перечень выплат и вознаграждений, содержащийся в ст. 9 Закона N 212-ФЗ, является исчерпывающим и не подлежит расширительному толкованию (письмо Минздравсоцразвития России от 16.03.2010 N 589-19). Поэтому при отсутствии установленной связи между признанием каких-либо выплат расходами в целях налогообложения прибыли и их включением в облагаемую страховыми взносами базу необходимо руководствоваться непосредственно ст. 9 Закона N 212-ФЗ.

Согласно ч. 2 ст. 9 Закона N 212-ФЗ при оплате плательщиками страховых взносов расходов на командировки работников как в пределах территории РФ, так и за пределами территории РФ не подлежат обложению страховыми взносами, в том числе, суточные. При этом суточные не подлежат обложению страховыми взносами в размере, определенном в коллективном договоре или локальном нормативном акте (письмо Минздравсоцразвития России от 06.08.2010 N 2538-19).

2 ст. 9 Закона N 212-ФЗ при оплате плательщиками страховых взносов расходов на командировки работников как в пределах территории РФ, так и за пределами территории РФ не подлежат обложению страховыми взносами, в том числе, суточные. При этом суточные не подлежат обложению страховыми взносами в размере, определенном в коллективном договоре или локальном нормативном акте (письмо Минздравсоцразвития России от 06.08.2010 N 2538-19).

Поскольку действующим законодательством не установлена обязанность выплаты суточных при однодневных командировках в пределах РФ, то расходы страхователя при направлении работника в такую командировку не являются суточными независимо от основания их выплаты, в связи с чем такие суммы подлежат включению в базу для начисления страховых взносов, даже при наличии командировочного удостоверения (письмо ФСС РФ от 02.07.2013 N 15-03-14/05-6357 “О взносах с суточных”).

В то же время порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом (ст. 168 ТК РФ). В таком случае суммы возмещения документально подтвержденных расходов, вызванных необходимостью выполнять трудовые обязанности, подпадают под применение подпункта “и” п. 2 ч. 1 ст. 9 Закона N 212-ФЗ, в связи с чем не должны облагаться страховыми взносами. На это обращено внимание в письме Минтруда России от 06.11.2013 N 17-4/10/2-6751 (далее — Письмо N 17-4/10/2-6751).

168 ТК РФ). В таком случае суммы возмещения документально подтвержденных расходов, вызванных необходимостью выполнять трудовые обязанности, подпадают под применение подпункта “и” п. 2 ч. 1 ст. 9 Закона N 212-ФЗ, в связи с чем не должны облагаться страховыми взносами. На это обращено внимание в письме Минтруда России от 06.11.2013 N 17-4/10/2-6751 (далее — Письмо N 17-4/10/2-6751).

Заметим, что данное мнение основывается на правовой позиции, изложенной в определении ВАС РФ от 14.06.2013 N ВАС-7017/13 и постановлении Президиума ВАС РФ от 11.09.2012 N 4357/12 (смотрите также определения ВАС РФ от 06.03.2014 N ВАС-2082/14, от 24.01.2014 N ВАС-82/14), и именно этой позиции следуют нижестоящие суды при рассмотрении споров о включении в облагаемую базу рассматриваемых выплат.

В этом случае суды указывают на то, что выплаченные денежные средства при направлении сотрудников в однодневную командировку не являются суточными в силу определения, содержащегося в ТК РФ. Однако, исходя из их направленности и экономического содержания, они могут быть признаны возмещением иных расходов, связанных со служебной командировкой, произведенных с разрешения или ведома работодателя, в связи с чем не являются доходом (экономической выгодой) работника, и поэтому они не подлежат обложению страховыми взносами (смотрите, например, постановления ФАС Северо-Западного округа от 16. 01.2014 N Ф07-10641/13 по делу N А56-14899/2013, Восемнадцатого арбитражного апелляционного суда от 20.01.2014 N 18АП-13458/13, Девятнадцатого арбитражного апелляционного суда от 05.03.2014 N 19АП-261/14).

01.2014 N Ф07-10641/13 по делу N А56-14899/2013, Восемнадцатого арбитражного апелляционного суда от 20.01.2014 N 18АП-13458/13, Девятнадцатого арбитражного апелляционного суда от 05.03.2014 N 19АП-261/14).

В постановлении Двенадцатого арбитражного апелляционного суда от 06.03.2014 N 12АП-667/14 также сказано, что “…денежные средства (названные суточными), выплаченные предприятием своим работникам при направлении их в служебные командировки сроком на один день, представляют собой возмещение в установленном размере расходов работника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы, и не могут быть признаны доходом (экономической выгодой), следовательно, на указанные суммы не могут быть начислены страховые взносы”.

В соответствии с п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ “Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний” (далее — Закон N 125-ФЗ) объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы.

База для начисления страховых взносов определяется как сумма выплат и иных вознаграждений, предусмотренных п. 1 ст. 20.1 Закона N 125-ФЗ, начисленных страхователями в пользу застрахованных, за исключением сумм, указанных в ст. 20.2 Закона N 125-ФЗ (п. 2 ст. 20.1 Закона N 125-ФЗ). В силу п. 2 ст. 20.2 Закона N 125-ФЗ не подлежат обложению страховыми взносами суточные.

Поскольку выплаты при однодневной командировке (даже при наличии командировочного удостоверения) к суточным не относятся, норма об исключении таких выплат из облагаемой базы к ним, как к суточным, применяться не должна. Но по аналогии со страховыми взносами, уплачиваемыми в соответствии с Законом N 212-ФЗ, рассматриваемая выплата является возмещением документально подтвержденных расходов сотрудника, связанных с необходимостью выполнять трудовые обязанности, в этом качестве она не облагается страховыми взносами от несчастных случаев на производстве и профессиональных заболеваний (пп. 2 п. 1 ст. 20.2 Закона N 125-ФЗ). На это также обращено внимание в письме N 17-4/10/2-6751.

На это также обращено внимание в письме N 17-4/10/2-6751.

Хотелось бы обратить внимание на постановление АС Западно-Сибирского округа от 05.08.2015 N Ф04-21585/15 по делу N А45-18424/2014: по мнению судей, суточные за однодневные командировки не являются оплатой труда, а представляют собой компенсацию, цель выплаты которой — возместить сотруднику затраты, которые возникли у него в связи с выполнением трудовых обязанностей вне места постоянной работы. В качестве документов, подтверждающих величину расходов, суд принял маршрутный лист, ведомость учета разъездов, план-график, наряды на выполненные работы, при этом предоставление каких-либо дополнительных документов в подтверждение несения работниками дополнительных расходов по проживанию и питанию внутренним документом работодателя не предусмотрено.

Таким образом, полагаем, что в рассматриваемом случае работодатель вправе не начислять страховые взносы, уплачиваемые в соответствии с Законом N 212-ФЗ и в соответствии с Законом N 125-ФЗ, на выплачиваемую работнику при отправлении в однодневную командировку сумму, если она признается возмещением расходов работника, связанных с необходимостью выполнять трудовые обязанности во время однодневной командировки. При этом расходы должны быть подтверждены работником документами (приложенными к авансовому отчету) (постановление Тринадцатого арбитражного апелляционного суда от 21.03.2013 N 13АП-3311/13 по делу N А26-8887/2012).

При этом расходы должны быть подтверждены работником документами (приложенными к авансовому отчету) (постановление Тринадцатого арбитражного апелляционного суда от 21.03.2013 N 13АП-3311/13 по делу N А26-8887/2012).

В случае если работник не подтвердит документально произведенные им расходы, то работодатель обязан начислить на выплаченную ему сумму страховые взносы (письмо Минтруда России от 01.04.2015 N 17-3/В-156).

Иной подход к данной ситуации является спорным, его применение, скорее всего, повлечет за собой необходимость доказывать свою правоту в судебном порядке.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Пивоварова Марина

Информационное правовое обеспечение ГАРАНТ

http://www.garant.ru

Учет расходов по авансовым отчетам позже, чем они произведены: допустимо ли?

Риски в такой ситуации связаны с разными датами признания затрат, установленных кодексом для разных видов расходов.

В соответствии с пп. 5 п. 7 ст. 272 НК РФ если расходы по авансовому отчету связаны с командировками, представительскими или подобными расходами, то учитывать их нужно в периоде утверждения авансового отчета, а не в периоде, к которому данные расходы относятся (период командировки).

Контролеры в своих официальных разъяснениях указывали, что пп.5 п.7 ст. 272 НК РФ нужно применять даже если период командировки и дата утверждения авансового отчета относятся к разным периодам. Так в ситуации, когда сотрудник в 1 полугодии представил авансовый отчет с договором и актом об оказании услуг на получение визы, а отчет был утвержден уже в июле, Минфин России указал, что признавать расходы нужно в момент утверждения отчета (Письмо Минфина России от 18.07.2013 № 03-03-06/1/28117).

Так в ситуации, когда сотрудник в 1 полугодии представил авансовый отчет с договором и актом об оказании услуг на получение визы, а отчет был утвержден уже в июле, Минфин России указал, что признавать расходы нужно в момент утверждения отчета (Письмо Минфина России от 18.07.2013 № 03-03-06/1/28117).

Такую же позицию заняли судьи. ФАС Московского округа указывал, что командировочные и представительские расходы нужно учитывать в том периоде, в котором утвержден авансовый отчет. Инспекторы утверждали, что расходы относятся к тому периоду, в котором приобретены услуги, но суд их не поддержал (Постановления от 27.02.2012 по делу № А40-49520/11-20-208, от 18.11.2009 № КА-А40/10898-09 по делу N А40-9041/09-108-33).

Но сам факт арбитражной практики по этому вопросу свидетельствует, что претензии инспекторов не исключены. При этом, если расходы явно относятся к представительским, командировочным или иным подобным (прямо упомянутым в подпункте 5 пункта 7 статьи 272 НК РФ) вероятность отстоять позицию в суде высокая.

Однако нужно учитывать, что подотчетное лицо может оплачивать не только командировочные расходы. Пункт 2 статьи 272 НК РФ требует учитывать материальные расходы на дату передачи материалов в производство. То есть на дату утверждения авансового отчета расходы на приобретение МПЗ в налоговом учете в любом случае признать нельзя. Затраты на приобретение работ и услуг производственного характера тоже могут относиться к материальным расходам. В этом случае их также нужно признавать на дату подписания акта приемки-передачи работ и услуг (п. 2 ст. 272 НК РФ).

Поэтому вероятность претензий инспекторов значительно повышается, если подотчетное лицо будет оплачивать услуги производственного характера, которые нельзя прямо отнести к командировочным, представительским либо расходам на содержание транспорта.

Так, например, есть решение суда, в котором указано, что если подотчетное лицо оплатило услуги обучения, то, исходя из п. 2 ст. 272 НК РФ, датой признания затрат будет дата подписания акта приемки-передачи самих услуг. При этом момент утверждения авансового отчета и момент признания расходов по нему могут не совпадать. Правда, в том случае инспекторы наоборот настаивали на том, что командировочные расходы, связанные с обучением, нужно признавать в момент утверждения отчетов. Но суд отказал инспекторам, указав, что в силу п. 4 ст. 252 Кодекса, если затраты относятся одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты (Постановление ФАС Уральского округа от 10.12.2009 № Ф09-9824/09-С3).

Поэтому в целях снижения рисков и (или) предотвращения налоговых споров целесообразно заранее определить в учетной политике перечень расходов, которые должны учитываться в составе командировочных, и перечень услуг производственного характера, которые должны учитываться в составе материальных затрат. При этом материальные затраты целесообразно оплачивать напрямую (без выдачи средств под отчет). Если подотчетному лицу все же придется оплатить расходы, отнесенные учетной политикой в состав материальных, то учитывать такие затраты нужно будет по правилам пункта 2 статьи 272 НК РФ. То есть на дату подписания акта приемки-передачи услуг, либо на дату передачи в производство материалов.

При этом материальные затраты целесообразно оплачивать напрямую (без выдачи средств под отчет). Если подотчетному лицу все же придется оплатить расходы, отнесенные учетной политикой в состав материальных, то учитывать такие затраты нужно будет по правилам пункта 2 статьи 272 НК РФ. То есть на дату подписания акта приемки-передачи услуг, либо на дату передачи в производство материалов.

В заключение отметим еще один способ устранения формальных поводов для спора. Этот способ широко известен и повсеместно практикуется. Заключается он в том, чтобы подписывать документ с указанием даты того периода, в котором понесены расходы. Обращаем внимание, что фактически бухгалтерия всегда обрабатывает документы в текущем месяце за прошедший. Как правило, декабрьским отчетам присваивается дата 30 или 31 декабря, несмотря на то, что бухгалтер обрабатывал их уже в январе (а то и в феврале). При этом бухгалтерский учет и документооборот уже давно автоматизирован. Крупные компании или холдинги, зачастую, используют ERP системы. Однако, выбранные ими системы автоматизации документооборота никак не ограничивают действия бухгалтеров. Полагаем, что и в данном случае можно выбрать такое программное обеспечение, в котором был бы функционал внесения изменений в электронный документ и выбора даты.

Как правило, декабрьским отчетам присваивается дата 30 или 31 декабря, несмотря на то, что бухгалтер обрабатывал их уже в январе (а то и в феврале). При этом бухгалтерский учет и документооборот уже давно автоматизирован. Крупные компании или холдинги, зачастую, используют ERP системы. Однако, выбранные ими системы автоматизации документооборота никак не ограничивают действия бухгалтеров. Полагаем, что и в данном случае можно выбрать такое программное обеспечение, в котором был бы функционал внесения изменений в электронный документ и выбора даты.

О порядке учета командировочных расходов | ФНС России

Как учитывать командировочные расходы в выходные дни?

Федеральная налоговая служба для сведения и использования в работе направляет согласованную с Министерством финансов Российской Федерации (письмо от 11. 08.2014 № 03-03-10/39800) позицию по вопросу учета в целях исчисления налога на прибыль расходов, связанных с командированием работников выходные дни.

08.2014 № 03-03-10/39800) позицию по вопросу учета в целях исчисления налога на прибыль расходов, связанных с командированием работников выходные дни.Согласно статье 166 Трудового кодекса Российской Федерации (далее – ТК РФ) служебная командировка – поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.

В соответствии с пунктом 5 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства Российской Федерации от 13.10.2008 №749, оплата труда работника в случае привлечения его к работе в выходные или нерабочие праздничные дни производится в соответствии с трудовым законодательством Российской Федерации.

В соответствии со статьями 106 и 107 ТК РФ выходные дни и нерабочие праздничные дни – это время, в течение которого работник свободен от исполнения трудовых обязанностей.

Статьей 167 ТК РФ предусмотрено, что при направлении работника в служебную командировку ему гарантируется сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой.

Оплата труда в выходные и нерабочие праздничные дни производится в порядке, установленном статьей 153 ТК РФ.

В целях главы 25 «Налог на прибыль организаций» Налогового кодекса Российской Федерации (далее – НК РФ) налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в статье 270 НК РФ).

Согласно пункту 1 статьи 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком, при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

1. Согласно статье 255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

Пунктом 3 статьи 255 НК РФ установлено, что к расходам на оплату труда в целях налогообложения прибыли организаций относятся, в частности, начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда, в том числе надбавки к тарифным ставкам и окладам за работу в ночное время, работу в многосменном режиме, за совмещение профессий, расширение зон обслуживания, за работу в тяжелых, вредных, особо вредных условиях труда, за сверхурочную работу и работу в выходные и праздничные дни, производимые в соответствии с законодательством Российской Федерации.

Таким образом, если правила внутреннего распорядка, утвержденные руководителем организации, предусматривают режим работы в выходные и праздничные дни, затраты, связанные с выплатой компенсации работникам за дни отъезда в командировку и дни прибытия из командировки, приходящиеся на выходные дни, могут быть учтены в составе расходов на оплату труда на основании пункта 3 статьи 255 НК РФ при условии их соответствия критериям, установленным пунктом 1 статьи 252 НК РФ.

2. Согласно подпункту 12 пункта 1 статьи 264 Кодекса к прочим расходам, связанным с производством и реализацией, относятся, в частности, расходы на командировки, включая расходы на проезд работника к месту командировки и обратно к месту постоянной работы.

При отнесении затрат на оплату проезда работника к месту командировки и обратно к расходам, учитываемым в целях налогообложения прибыли организаций, необходимо принимать во внимание, что указанные затраты были бы понесены в любом случае вне зависимости от срока пребывания работника в месте назначения.

Расходы на приобретение проездного билета для проезда работника к месту командировки и обратно к месту постоянной работы в выходные дни, предшествующие дню начала командировки, или в выходные дни, следующие за датой окончания командировки, могут учитываться в расходах для целей налогообложения прибыли организаций.

При этом указанные расходы включаются в налоговую базу по налогу на прибыль, если дата выбытия из места командировки к месту постоянной работы (дата отправления работника к месту командировки) совпадает с датой, на которую приобретен такой проездной билет, а также если задержка выезда командированного из места командировки (либо более ранний выезд работника к месту назначения) произошла с разрешения руководителя, подтверждающего в соответствии с установленным порядком целесообразность произведенных расходов.

Доведите данное письмо до нижестоящих налоговых органов и налогоплательщиков.

Действительный государственный советник

Российской Федерации 2 класса

С.А. Аракелов

как подтвердить и принять к учету

В этой статье мы рассмотрим преимущества каршеринга по сравнению со служебным или личным автомобилем и узнаем, что законодательство говорит об использовании каршеринга в командировке. Расскажем, как командированному подтвердить траты на каршеринг, а бухгалтеру — учесть эти расходы.

Особенности каршеринга

Каршеринг — это вид краткосрочной аренды автомобиля. Стоимость поездки зависит от разных факторов: длительности, пробега, времени суток, модели автомобиля. Есть тарифы и с фиксированной стоимостью. Обычно каршеринг применяют для коротких поездок по городу. Сервисы каршеринга есть во многих странах мира, включая Россию. Ими пользуются как местные жители, так и путешественники.

Чтобы стать пользователем сервиса каршеринга, водитель должен

скачать мобильное приложение и зарегистрироваться: загрузить

фото паспорта и водительских прав, ввести данные банковской

карты. После этого нужно принять условия использования, прописанные

в договоре-оферте, и дождаться подтверждения заявки.

После этого нужно принять условия использования, прописанные

в договоре-оферте, и дождаться подтверждения заявки.

Для людей, которые умеют водить, каршеринг может быть выгоднее, чем такси, собственная машина или автомобиль, взятый в традиционном пункте проката. Бензин, мойка, страховка и техобслуживание часто уже включены в тариф. Поэтому все больше компаний задаются вопросом, можно ли использовать каршеринг для командировок. Некоторые сервисы предлагают особые условия для корпоративных клиентов, но в этой статье мы рассмотрим именно разовое использование каршеринга.

Преимущества каршеринга по сравнению со служебным и личным автомобилем такие:

- На порядок меньше сопутствующих документов: не нужно готовить путевой лист, заключать договор аренды автомобиля (если сотрудник едет на личном авто), собирать чеки с заправок и сервисов технического обслуживания.

- Не нужно оплачивать парковку автомобиля: каршеринговые

машины оставляют на городских стоянках в большинстве

случаев бесплатно.

- Не придется тратиться на бензин. Многие сервисы каршеринга предусматривают бесплатную заправку по топливной карте сервиса. Другие компании делают так, что автомобиль с пустым баком в принципе не виден пользователям. Третьи возмещают водителю траты на бензин при предъявлении чека.

- Не нужно проводить техобслуживание автомобиля и мыть его — за этим следят сами сотрудники сервиса каршеринга. Задача водителя — перед использованием автомобиля сфотографировать его и зафиксировать все царапины, трещины и другие повреждения.

Каршеринг и законодательство

Трудовой кодекс РФ и Положение о командировках гласят, что работодатель должен оплатить сотруднику проезд к месту командировки, а также возместить иные расходы, произведенные с ведома организации. В законодательстве не указывается, каким именно транспортом должен пользоваться командированный, а значит, выбор способа передвижения не ограничен.

Согласно письму московских налоговиков, расходы на аренду автомобиля допустимо учесть в числе командировочных расходов:

«...Суммы оплаты организацией аренды автомобиля или стоимости поездки на такси для проезда работников при нахождении их в командировке до места назначения и обратно, для проезда в аэропорт или на вокзал в местах отправления, назначения или пересадок относятся к числу компенсационных выплат, связанных с исполнением налогоплательщиками трудовых обязанностей, и согласно пункту 3 статьи 217 Кодекса освобождаются от обложения налогом на доходы физических лиц»

Возможность использования арендованного авто подтверждает и постановление ФАС, по которому расходы руководителя компании на аренду автомобиля во время командировки признаны правомерными.

Таким образом, арендовать машину во время командировки можно. Главное — подтвердить оправданность расходов и собрать соответствующие документы.

Подтверждающие документы для каршеринга

В упомянутом выше Письме УФНС РФ по Москве говорится:

«Таким образом, документальным подтверждением командировочных расходов в виде услуг каршеринга в целях налогообложения прибыли организаций могут являться авансовый отчет работника с приложением к нему надлежащим образом оформленных оправдательных документов, подтверждающих осуществленные расходы, наличие заключенного договора аренды транспортного средства, а также документов, подтверждающих факт использования арендованного автомобиля в целях исполнения служебного поручения в период нахождения в командировке»

Исходя из этого расходы на каршеринг можно подтвердить

несколькими документами.

1. Договор аренды автомобиля

Регистрируясь в приложении каршеринга, пользователь путем проставления соответствующей отметки принимает условия договора-оферты с каршеринговой компанией. Как правило, такие договоры обезличены, то есть в них не прописаны данные пользователя. Найти договор можно на сайте компании или скачать в личном кабинете в приложении. Например, клиент Belka Car при регистрации акцептует Договор присоединения и условия пользовательского соглашения.

Чтобы отчитаться о командировке, надо распечатать договор, а также скриншот профиля сотрудника в приложении.

Важный момент: если машина арендована за рубежом, то договор аренды нужно перевести на русский язык. Этого требует Положение по ведению бухучета в РФ.

2. Чек об оплате аренды

Сервисы каршеринга, как и агрегаторы такси, после

завершения поездки присылают пользователю чек на электронную

почту. Также его можно скачать из личного кабинета. Чек нужно

распечатать и приложить к авансовому отчету.

3. Маршрут поездки

Маршрут движения автомобиля можно отнести к иным документам, подтверждающим факт того, что командированный пользовался арендованной машиной. Обычно информация о маршруте содержится в разделе «Поездки»/«История поездок». Например, пользователи «Яндекс.Драйв» в разделе «Поездки» могут найти информацию о всех совершенных поездках. На карточке поездки указаны:

- адрес начала и окончания маршрута;

- время начала и окончания поездки;

- стоимость поездки.

Для отчета нужно сделать скриншот поездки, распечатать и приложить к отчету.

4. Служебная записка

В служебной записке нужно указать цель и маршрут поездки, ее стоимость. Также необходимо обосновать расходы на каршеринг в командировке — например, назвать причину, по которой невозможно было использовать общественный транспорт или такси.

Поскольку командированный оплачивает поездку из собственных

денег (сервисы каршеринга предусматривают оплату с карт

физических лиц), то именно служебная записка служит основанием

для компенсации его расходов работодателем. После того как записку

подписывает руководитель командированного, ее передают

в бухгалтерию.

После того как записку

подписывает руководитель командированного, ее передают

в бухгалтерию.

5. Авансовый отчет

Согласно пункту 26 Положения о командировках, вернувшись из рабочей поездки, сотрудник должен сдать в бухгалтерию заполненный авансовый отчет с описанием трат и подтверждением в виде чеков и других документов.

На обратной стороне отчета в таблице нужно прописать названия всех документов, которые подтверждают пользование каршерингом, а также сумму расходов.

Учет расходов на каршеринг

Исходя из статьи 217 Налогового кодекса РФ, те суммы, которые работодатель перечисляет работнику для компенсации целевых расходов на проезд к месту командировки и обратно, на поездки к вокзалу или аэропорту на месте, не облагаются НДФЛ. В соответствии с Положением по бухгалтерскому учету, расходы на проезд в командировке относятся к «расходам по обычным видам деятельности».

Компенсировать траты командированного на каршеринг можно двумя способами.

- Организация перед поездкой перечисляет сотруднику деньги на каршеринг, и по возвращении он отчитывается о тратах.

- Сотрудник оплачивает услуги сервиса своей банковской картой и после сдачи авансового отчета получает возмещение.

Еще можно почитать

Компенсация транспортных расходов в командировке

Командировка во время пандемии

Какие документы нужны для командировки в 2020 году

Как оформить отмену командировки в связи с коронавирусом

Туту Командировки — удобный и прозрачный сервис организации служебных поездок. Подробнее

Определение транспортных расходов

Что такое транспортные расходы?

Термин «транспортные расходы» относится к конкретным расходам, понесенным работником или самозанятым налогоплательщиком, который путешествует с деловыми целями. Транспортные расходы – это подмножество командировочных расходов, которые включают все расходы, связанные с деловыми поездками, такие как проезд на такси, топливо, плата за парковку, проживание, питание, чаевые, уборку, доставку и телефонные расходы, которые сотрудники могут понести и потребовать возмещения. от своих работодателей.Некоторые транспортные расходы могут подлежать вычету из налоговой декларации сотрудника.

Ключевые выводы

- Транспортные расходы – это подмножество командировочных расходов, которые относятся конкретно к стоимости деловых перевозок на автомобиле, самолете, поезде и т. Д.

- Расходы на топливо, парковку, проживание, питание и телефонную связь, понесенные сотрудниками, могут быть заявлены как транспортные расходы.

- Эти расходы могут быть вычтены для налоговых целей при соблюдении соответствующих ограничений и правил.

Как работают транспортные расходы

Транспортные расходы – это любые расходы, связанные с командировкой сотрудников компании. Сотрудник, который отправляется в командировку, обычно может требовать расходы на поездку, гостиницу, питание и любые другие связанные расходы в качестве транспортных расходов. Эти расходы могут также включать расходы, связанные с поездкой на временное рабочее место из дома при некоторых обстоятельствах. Например, сотрудник, чья область командировки не ограничивается налоговым домом, как правило, может требовать оплату этой поездки в качестве транспортных расходов.

Однако эти расходы уже по размеру. Они относятся только к использованию или стоимости обслуживания автомобиля, используемого для бизнеса или транспортировки по железной дороге, воздуху, автобусу, такси или любым другим транспортным средствам для деловых целей. Эти расходы могут также относиться к вычетам для юридических и индивидуальных предпринимателей при подаче налоговых деклараций. Однако поездка в офис и обратно не считается транспортными расходами.

Стоимость проезда не считается вычетом транспортных расходов.

Транспортные расходы могут подлежать налоговым вычетам только в том случае, если они напрямую связаны с основным бизнесом, на который работает физическое лицо. Например, если путешественник работает в одном бизнесе или торговле на одном или нескольких постоянных рабочих местах вдали от дома, например, на стройке, это считается транспортными расходами. Точно так же, если у путешественника нет установленного рабочего места, но он в основном работает в том же мегаполисе, в котором он живет, он может потребовать командировочные расходы, если он поедет на место работы за пределами своей городской зоны.С другой стороны, требование о транспортных расходах, когда вы фактически не совершали никаких деловых поездок, не допускается и может рассматриваться как форма налогового мошенничества.

Налогоплательщики должны вести хороший учет, чтобы требовать возмещения командировочных расходов. Квитанции и другие доказательства должны быть представлены при требовании возмещения связанных с поездкой расходов или расходов, не подлежащих налогообложению.

Особые соображения

По данным налоговой службы (IRS), командировочные или транспортные расходы определяются как: “…. обычные и необходимые расходы на поездку вдали от дома по работе, профессии или работе “. Кроме того, он определяет” поездку вдали от дома “как обязанности, которые” … требуют, чтобы вы находились вдали от общей области вашего налоговый дом значительно дольше, чем обычный рабочий день, и вам нужно выспаться или отдохнуть, чтобы соответствовать требованиям вашей работы, когда вы находитесь вдали от дома “.

IRS предоставляет рекомендации по транспортным расходам, вычету, амортизации, условиям, исключениям, ставкам возмещения и многому другому в Публикации 463.Издание устанавливает ставку возмещения за милю за использование вашего личного автомобиля для бизнеса. Путешественники, которые используют свои автомобили для работы, могут потребовать 57,5 центов за милю в 2020 налоговом году. Это меньше 58 центов, допущенных к 2019 году. Определенная IRS ставка, рассматриваемая как амортизация для стандартного коммерческого пробега, составляет 27 центов по состоянию на 1 января 2020 года.

Что такое дорожные расходы?

Путевые расходы определяются как обычные и необходимые расходы, связанные с вашим бизнесом, профессией или работой во время поездки вне дома.

Кто может вычитать командировочные расходы?

Дорожные расходы могут быть вычтены:

- Частные предприниматели

- Сотрудников

- Безработные

- Работники транспортной отрасли (с особым режимом)

Частные предприниматели

Самостоятельно занятые лица вычитают командировочные расходы, связанные с бизнесом, в то время как вне дома в качестве коммерческих расходов по графику Schedule C .

Минимальный уровень 2% скорректированного валового дохода (AGI) , а не применяется к самозанятым лицам, потому что вычет производится по Приложению C, а не к Приложению A (Форма 1040), где нижний предел 2% применяется к работникам. требуя невозмещенных коммерческих расходов ..

СотрудникиСотрудники используют форму 2106 или 2106-EZ (сокращенная форма), чтобы сообщить о деловых расходах и возмещении, полученном от своего работодателя, если таковое имеется.Невозмещенная часть деловых расходов сотрудника в размере переносится в График A, строка 21 в категории «Рабочие расходы и некоторые прочие вычеты» , где они сокращаются на 2% скорректированного валового дохода. Вычету подлежит только превышение более 2% AGI.

Например, если AGI составляет 40 000 долларов, а у сотрудника не были возмещены коммерческие расходы на общую сумму 850 долларов, только 50 долларов будут вычитаться, поскольку 2% x 40 000 долларов = 800 долларов.

Если вы являетесь сотрудником и совершаете однодневные поездки по для встречи с клиентами / клиентами, вам разрешается вычесть расходы на транспортировку , но не расходы на личное питание в пределах общего района вашего налогового дома.

Если вы являетесь сотрудником, вы можете использовать краткую форму 2106-EZ, если ваш работодатель не возместил вам расходы и вы не претендуете на амортизацию транспортного средства, используемого для бизнеса.

Подотчетный план

Согласно плану подотчетности, скидка на командировочные расходы составляет , а не , отраженная как доход в форме W-2 , если вы обосновали расходы вашему работодателю и вернули любые необоснованная часть надбавки.

Соглашение о возмещении или надбавке – это подотчетный план , если необходимо :

- Адекватно отчитываться перед работодателем о своих расходах; и

- Верните своему работодателю любое излишек возмещения или пособия, которое, как вы не показываете, было потрачено на обычные и необходимые деловые расходы.

Если вышеуказанные условия соблюдены и ваши расходы полностью возмещены , вы не должны сообщать о расходах или о возмещении при возврате. Однако, если возмещение меньше суммы, которую вы израсходовали, вы требуете вычет невозмещенной суммы ваших расходов по Форме 2106 и Приложению A.

Безработные

Безработный может вычесть дорожные расходы для поиска новой работы, включая питание и проживание.

Вычет заявлен в Приложении A и должен превышать 2% скорректированного валового дохода, чтобы получить какую-либо налоговую льготу. Только 50% расходов на питание подлежат вычету. Тем не менее, расходы на проживание составляют франшизы на 100% и человек.

Лица, впервые ищущие работу, могут, , а не , вычесть расходы, чтобы найти свою первую работу.

Рабочие транспортной отрасли

Работники или самозанятые лица в транспортной отрасли могут выбирать требовать особую ставку M&IE (питание и непредвиденные расходы).

Транспортные расходы

Транспортные расходы на дорогу от дома до места работы и обратно домой составляют 100% франшиза.

По прибытии в офис вы можете вычесть 100% стоимости:

- Транспорт между аэропортом и отелем, и

- Транспорт между отелем и всеми офисами.

Жилье

Расходы на проживание полностью вычитаются.Убедитесь, что у вас есть квитанции о проживании.

Советы по обслуживанию

Чаевые обслуживающему персоналу франшиза 100% . Например, такси, обработчики багажа и горничные.

Чаевые официантам / официанткам на питание только 50% франшиза .

Услуги- Расходы на химчистку и стирку полностью вычитаются.

- Плата за телефонную связь и Интернет, связанные с бизнесом, вычитается из собственной суммы.

Пособие на питание (продукты питания и напитки)

Вы можете требовать фактические расходы на питание, если вы ведете учет, или используйте стандартное питание (M&IE), которое периодически меняется.

Записывайте время, место и деловую цель поездок. Отсутствие учета может стоить вам вычета.

Развлекательные деловые партнеры в командировках

Вы можете вычесть:

- Расходы на еду и напитки, включая налоги и чаевые.Только 50% этих затрат подлежат вычету.

- Билеты на развлекательные мероприятия. Только 50% от номинальной стоимости билета подлежит вычету, даже если вы действительно платите больше, например, скальперу.

- Транспортные расходы до и от ресторана и / или развлекательного заведения вычитаются на 100%.

|

|---|

У вас есть вопросы по бухгалтерскому учету? Отправьте его мне по электронной почте.

командировочных расходов и списание налогов с предприятий | Малый бизнес

Компания имеет право вычесть из своих налогов ряд командировочных расходов, связанных с бизнесом, при условии, что эта поездка предназначена для прямой цели ведения бизнеса.Согласно данным Службы внутренних доходов США, вычитаемые поездки должны считаться «обычными и необходимыми», чтобы иметь право на вычет. Желательно вести подробный учет командировочных расходов.

Деловые рейсы

Ваш бизнес может вычесть расходы, связанные с отъездом сотрудников на конференции, деловые встречи и другие рабочие функции. Расходы на авиаперелеты, которые соответствуют критериям, включают все применимые сборы и сборы аэропорта, расходы на парковку и обработку багажа, услуги такси, автобусов и аренды автомобилей.Если супруг (а) или компаньон сопровождает вас или сотрудника в поездке и не имеет отношения к бизнесу, его или ее командировочные расходы не считаются действительными бизнес-расходами, подлежащими вычету.

Питание и проживание

Расходы на питание и проживание в командировке не облагаются налогом, поскольку продолжительность поездки требует ночевки. Связанные вычеты включают налоги, чаевые и услуги прачечной. Согласно IRS, расходы на питание и проживание, считающиеся «щедрыми или экстравагантными», недопустимы, хотя этот термин субъективен и открыт для толкования.

Развлечения

Расходы на развлечения, связанные с деловыми поездками, обычно вычитаются, хотя применяются некоторые исключения. Например, если вы отправляете сотрудника на конференцию и приказываете ему пригласить вашего крупнейшего клиента поиграть в гольф однажды днем, расходы, связанные с поездкой в гольф, будут вычтены как коммерческие расходы. Однако, если ваш сотрудник решает самостоятельно посетить музей во время простоя, это личные расходы и не подлежат вычету.

Путешествие на автомобиле бизнес-класса

При аренде автомобиля или другого транспортного средства для деловых поездок вычитается франшиза, как и сопутствующие налоги, плата за бензин и парковку.Использование личного автомобиля в деловых целях также подлежит вычету с использованием стандартного вычета пробега, который рассчитывается на основе количества миль, проеханных специально для деловых целей.

Комбинация деловых и личных поездок

Если вы берете личный отпуск, но выполняете в поездке некоторые бизнес-функции, часть ваших расходов может подлежать вычету из налогооблагаемой базы, но только в той мере, в какой они относятся непосредственно к бизнесу. Например, если вы читаете бизнес-отчеты в отпуске, это не означает, что стоимость вашей поездки вычитается.Однако, если во время отпуска вы отправляетесь в город, где живет крупный клиент, и вы водите его на обед, вы можете вычесть расходы на питание как связанные с бизнесом.

Ссылки

Биография писателя

Лиза МакКуэрри занимается бизнес-писательством с 1987 года. В 1994 году она открыла фирму, предлагающую полный комплекс услуг в области маркетинга и коммуникаций. Работа МакКуэрри отмечена наградами Управления малого бизнеса США, Международной ассоциации деловых коммуникаторов и Associated Press.Она также является автором нескольких научно-технических публикаций, а в 2012 году издательство Glass Page Books опубликовало свой первый роман для взрослых.

Как рассчитать командировочные расходы для предприятий

Фото NeONBRANDУправление расходами на командировки невероятно важно для успеха компании. Если вы работаете в этой области, значит, вы находитесь в авангарде управления денежными потоками и контролируете одни из самых больших накладных расходов в бизнесе. Это руководство поможет вам избавиться от стресса, связанного с управлением расходами, и поможет создать процесс, который, несомненно, произведет впечатление.

Что такое командировочные расходы?

Расходы на деловые поездки – это расходы, понесенные во время командировок с деловыми целями. Это может включать стоимость продуктов или услуг, необходимых для поездки, и обычно связано с поездкой вне дома на несколько дней или недель.

Какие командировочные расходы могут требовать сотрудники?

Ключевым правилом при заявлении о любых расходах является то, что они должны быть исключительно и обязательно понесены при выполнении вашей работы, поскольку она связана с бизнес-целями.Это означает, что вы, (в отличие от вашего бизнеса), не должны получать личную выгоду, требуя возмещения расходов.

Вот несколько примеров:

- Фактические расходы на поездку (самолет, билет на поезд, стоимость гостиницы и т. Д.)

- Расходы на проживание (еда и напитки, потребленные во время путешествия)

- Любые другие расходы, возникшие в связи с тем, что вы совершили поездку например развлечения.

Что не является законным командировочным расходом

Однако вам также необходимо учитывать то, что не входит в «Командировочные расходы».Этот список выглядит так:

- Поездка в обычный офис и обратно

- Любая поездка по личным причинам.

А как насчет вождения? Могу ли я требовать возмещения расходов, если я арендую автомобиль или использую свой собственный автомобиль для вождения по служебным причинам? Да, конечно. Чтобы узнать, сколько именно вы можете требовать, ознакомьтесь с нашим Руководством по количеству миль в Великобритании.

Вы обязаны отчитываться о командировочных расходах для целей налогообложения. Однако по некоторым расходам не требуется сообщать в HMRC.Такие расходы, как автобусное обслуживание сотрудников или услуги такси, когда совместное использование пассажиров недоступно, освобождаются от налоговой отчетности.

Как управлять процессом командировочных расходов

1. Определитесь с методом оплаты работнику

Есть два основных способа оплаты расходов:

- Попросите сотрудников заплатить им аванс с помощью личной карты / банковского счета / наличными, а затем попросите их подать претензии о расходах.

- Оплачивайте расходы напрямую с банковского счета компании или карты компании.

1. Кредитная / расходная карта компании

Несмотря на то, что закон не требует этого, предоставление сотрудникам требований о расходах может стоить времени; Возможно, вы захотите рассмотреть расходную карту компании, которая, по крайней мере, значительно упрощает отслеживание финансов. Есть много компаний, которые предлагают как отслеживание расходов, так и корпоративные кредитные карты, такие как Spendesk или Pleo – они позволят вам отслеживать и контролировать расходы из одного источника.

Если вы решите выбрать расходные карты компании, обязательно проведите небольшое исследование, прежде чем обращаться непосредственно в свой текущий корпоративный банк.У Плео есть хорошее руководство по выбору кредитной карты компании.

2. Оплата личными картами и подача претензий о расходах

Для многих малых и средних предприятий это более простой вариант. Попросить сотрудников оплачивать деловые расходы со своего личного счета – довольно стандартная практика. Возмещение расходов может занять много времени как для специалистов по администрированию, так и для персонала. Такие факторы, как запрос налоговых деклараций, только усложняют процесс. Более подробную информацию о налоговых последствиях возмещения расходов можно найти здесь.Если это предпочтительный метод для вашей компании, то рекомендуется использовать такое программное обеспечение, как Expensify или Spendesk. Это поможет вам оцифровать и отслеживать расходы.

2. Изложите четкую процедуру подачи и возмещения расходов

Независимо от того, используете ли вы формы на бумаге, электронные таблицы или программное обеспечение для расчетов, наличие очень четкого процесса поможет вам управлять горами электронных писем, но также установит ожидания для сотрудников, которые могут ожидать возмещения расходов. Заключение соглашений об уровне обслуживания с персоналом поможет вам своевременно получать необходимую информацию, а также предотвратит отправку сотрудниками последующих электронных писем с вопросами о статусе претензий.

Вот несколько вариантов процесса, которые вам следует рассмотреть:

- Прогноз расходов перед поездкой – попросите сотрудников составить прогноз перед поездкой, это заставит их учитывать свои расходы.

- Типы квитанций и счетов – обязательно укажите, в каком формате вы ожидаете предоставить доказательства (например, налоговый счет в формате PDF / физическая квитанция).

- Срок подачи претензий по расходам – Убедитесь, что все претензии по расходам поданы в течение 5 рабочих дней с момента подачи заявки. завершение командировки.

- Период возмещения расходов – Компания обязуется возместить персоналу в течение 15-30 дней с момента подачи заявления о расходах, в течение которого компания может запросить расходы.

Если вы решили не использовать программное обеспечение для управления расходами, убедитесь, что у вас есть стандартизированные формы отчетов о расходах, доступные для всех сотрудников.

3. Сообщите о расходной политике

Многие компании включают свою политику в отношении расходов в свою политику в отношении деловых поездок, и почти у всех есть проблемы с ее соблюдением.Независимо от того, какой вариант оплаты выбрала ваша компания, расходы вне правил компании оставляют бизнес в неловких ситуациях. Если вы дали кому-то кредитную карту компании, и они тратят не в соответствии с политикой, значит, деньги уже ушли. Если сотрудник купил что-то на своей личной карте и предъявил претензию о расходах вне политики, работодатель сталкивается с неприятным сценарием: либо оплата счета, либо недовольство сотрудника из кармана.

Лучший способ избежать этого – убедиться, что каждый сотрудник знает правила.Убедитесь, что вы четко и регулярно излагаете правила, чтобы у них не было оправдания, кроме как следовать им.

Вот способы добиться этого:

- Электронная почта всей компании каждый квартал – Отправляйте электронное письмо с политикой каждый квартал, это может не понадобиться, если у вас небольшая команда.

- Обсудите это на общих собраниях – Ваша работа важна и экономит деньги компании, и люди должны знать правила. На следующем собрании попросите выступить в течение нескольких минут с примерами (не называя имен) хороших и плохих требований о расходах

- Разместите его во внутренней сети своей компании – Убедитесь, что это действующий документ и легкодоступный.Свяжите его с документом Google или любым другим инструментом, который вы используете, это означает, что обновления не требуют, чтобы вы просили сотрудников удалить или игнорировать предыдущие версии,

По возможности автоматизируйте расходы для них с помощью такого инструмента, как TravelPerk, который избавляет сотрудников от необходимости сообщить о своих расходах на перелет и проживание.

Если вас беспокоит, что кто-то в вашей компании намеренно не соблюдает правила и выманивает у вас деньги, обязательно прочтите наше Руководство о том, как распознать и устранить мошенничество с расходами.

Как рассчитывать и отслеживать командировочные расходы на профессиональном уровне

Учитывая, что средняя компания будет тратить около 950 долларов на сотрудника в год только на поездки внутри страны, вполне вероятно, что администраторов и тех, кто занимается управлением расходами, попросят предоставить отчеты и разбивку о том, как компания тратит на поездки. Вот некоторые из элементов, которые значительно упростят вашу квартальную или годовую отчетность, если вы установите эти элементы сейчас.

1. Запишите все и отметьте все расходы

Звучит очевидно, но если вы не используете программное обеспечение, чтобы сделать это за вас, эти затраты времени на организацию каждой квитанции, счета-фактуры и отчета о расходах принесут огромные дивиденды, когда вы приступите к анализу расходов.Отчетность о командировках и расходах чрезвычайно важна, поскольку во многих странах эти расходы не облагаются налогом, что означает значительную экономию для компаний.

Прежде всего, убедитесь, что вы регулярно ведете исчерпывающий учет всех своих деловых расходов. Лучше всего делать это каждый день, но, по крайней мере, вы должны стремиться делать это два раза в неделю. Все, что вы тратите, нужно подсчитывать! Не упускайте наличные платежи, их легко пропустить, но они по-прежнему являются коммерческими расходами, и о них нельзя забывать.Лучший способ сделать это – выбрать одно из множества представленных на рынке программ для бухгалтерского учета. Вы можете увидеть наши рекомендации по основным игрокам здесь. Рекомендуется отмечать расходы, чтобы при необходимости можно было легко извлекать метаинформацию. Чем более детализированы ваши записи, тем лучше. Рассмотрите возможность группировки и маркировки командировочных расходов несколькими способами.

- По типу командировки (существующий клиент, продажи, корпоративное мероприятие)

- По отделам

- По типу расходов

Хорошей идеей будет убедиться, что ваши текущие расходы настроены в вашей системе бухгалтерского учета.Если вы знаете, что собираетесь платить поставщику каждый месяц, установите эту запись для повторения в будущие месяцы. Это гарантирует, что вы не пропустите это событие, и поможет вам лучше планировать будущее.

2. Рассчитать каждую поездку

Лучше всего видеть стоимость всей поездки, а не просто сразу разделять расходы на поездку и питание по отдельным таблицам. Это предоставит вам ценные данные, которые позволят вам сделать суждение о том, сколько выделить для будущих поездок в этот регион / мероприятие, и позволит вам определить поездки или персонал, которые, возможно, стоят больше, чем в среднем.Убедитесь, что учитывается каждый элемент каждой поездки, и просмотрите поездку в целом.

Это должно включать, но не ограничивается:

- Путевые расходы – самолет, поезд, аренда автомобиля, включая бензин, который вы залили в машину.

- Проживание – гостиница, Airbnb или где бы вы ни остановились.

- Wi-Fi подключений или что-нибудь еще, что вам нужно для ведения бизнеса в дороге.

3. Распределите свои расходы по категориям

Ваша бухгалтерская программа будет поставляться с предварительно установленными категориями, готовыми для вас, чтобы вы начали классифицировать свои расходы. Постарайтесь максимально придерживаться этих стандартных категорий. Это важно, потому что когда дело доходит до подачи налоговой декларации, вы сможете четко увидеть, какие области ваших расходов больше или меньше, чем они должны быть.

Для небольших и не повторяющихся расходов создайте поле «Разные расходы».

Спланируйте командировочные расходы

Подсчитав и записав все свои расходы, вы можете посмотреть на расходы за предыдущие годы и определить, сколько вы, вероятно, потратите. Это поможет вам увидеть, на что вы тратите слишком много, или заранее купить более дешевые авиабилеты, отели и т. Д. Посмотрите на сезонность, периодические расходы, приход новых сотрудников, открывающих новый национальный офис.

Как сократить командировочные расходы

Есть много способов сократить командировочные расходы, вот шесть, которые вы можете исправить прямо сейчас.

1. Вы должны остаться на ночь?

У большинства бюджетных авиалиний и даже железнодорожных компаний есть рейсы рано утром и поздно вечером. Хотя это может означать немного меньше сна, это также может быть хорошим способом сэкономить деньги, поскольку они означают, что вам не нужно платить за ночь в отеле или на Airbnb. Если вы используете инструмент с автоматизированной политикой поездок, вам следует подумать о том, чтобы все поездки с ночевкой требовали одобрения.

2. Получите баллы

Авиакомпании, отели, компании по аренде автомобилей и даже альтернативные поставщики жилья имеют программы лояльности, которые потенциально могут сэкономить вашему бизнесу много денег.Ознакомьтесь с различными вариантами, которые они предоставляют, чтобы узнать, какой из них наиболее выгоден для вас.

PRO TIP: Решения для бронирования деловых поездок, такие как TravelPerk, позволят вам зарегистрировать номер вознаграждения один раз, а затем автоматически накапливать баллы каждый раз, когда вы путешествуете.

3. Выключите такси

Такси, особенно в и из аэропортов, часто являются самым дорогим способом добраться до центра города после приземления вашего рейса. Сделайте обязательным для ваших сотрудников использование поездов, метро, автобусов или маршрутных такси, чтобы сэкономить до 50%, особенно для тех, кто путешествует в одиночку.

4. Получите корпоративные тарифы

Если у вас есть офис в более чем одном городе, и вы чаще всего путешествуете между офисами, возможно, стоит договориться о специальном корпоративном тарифе с близлежащими отелями. Фактически, вы можете сделать это всякий раз, когда заметите, что большая часть вашего путешествия проходит в один и тот же город. Гостиницы часто ценят повторный бизнес. У TravelPerk есть отличная команда по согласованию корпоративных ставок, которая может сделать это за вас.

4. Получите право на суточные

Предоставляете ли вы своим путешественникам суточные на питание и другие непредвиденные расходы? Обязательно настраивайте его для каждого города.Цены могут сильно колебаться, например, даже в пределах ЕС. Помните, что HMRC устанавливает ставки на питание и на то, что вы можете вернуть, поэтому держите суточные примерно на этом уровне, чтобы платить меньше.

5. Взыскать налог

Ежегодно компании не возвращают налог (НДС) на миллиарды командировочных расходов. Каждая компания, которая делает это, тратит на 5-25% больше, чем должна!

Компании из Великобритании имеют право на возмещение НДС при деловых поездках внутри страны посредством декларации по НДС в Великобритании.Британские компании также имеют право на возмещение НДС, уплаченного в других странах, но этот НДС возмещается различными способами (некоторые из них онлайн, а некоторые требуют заполнения бумажной формы). Щелкните здесь, чтобы ознакомиться с нашим руководством по подаче заявки на НДС при деловых поездках в Европу.

Конечно, существует некоторая путаница в том, как будет выглядеть возмещение НДС после Brexit. Чтобы получить все ответы, посмотрите, как Brexit повлияет на возмещение НДС в Великобритании.

бизнес-налоговых вычетов на командировочные расходы | Малый бизнес

Налоговая служба определяет командировочные расходы для целей налогообложения как «обычные и необходимые расходы на выезд из дома по делам, профессии или работе.«Они могут включать все, что полезно для вашего бизнеса. Не существует строгих правил относительно того, что является, а что не является расходом на командировку, но вы должны убедиться, что любые расходы, которые вы заявляете в качестве вычетов, могут быть обоснованы и объяснены, и вы всегда должны хранить квитанции.

На выезде из дома

Вам не нужно далеко уезжать, чтобы вычесть свои расходы. IRS определяет выезд вдали от дома как любое время, когда в соответствии с вашими обязанностями вы должны покинуть территорию вашего налогового дома на время, превышающее обычное рабочее время; или если вам нужен полноценный отдых (а не просто быстрый сон), чтобы поработать вдали от дома.Вам не обязательно уезжать на ночь, чтобы считаться путешествующим. Важно помнить, что вашим налоговым домом является город или район вашего обычного места работы, а не место проживания. Если вы работаете из дома или у вас нет основного места работы, ваше место жительства может быть использовано в качестве налогового дома.

Долгосрочные командировки

Командировочные расходы подлежат вычету, если они происходят во время временного командирования за пределами налогового дома. Если вы находитесь на бессрочной работе, например, вас переводят в новый офис, то ваши командировочные расходы не подлежат вычету.Любое назначение на срок более одного года автоматически классифицируется как бессрочное. Если вас направили на работу и вы ожидаете, что проработаете там более одного года, даже если вы действительно вернетесь домой раньше, ваши расходы не подлежат вычету. Точно так же, если вас отправляют на временное задание на срок менее одного года, но пока вы отсутствуете, назначение меняется на задание на срок более одного года, тогда любые командировочные расходы, возникшие после изменения, не подлежат вычету.

Поиск работы

Если вы путешествуете в поисках работы, например, если вы едете на собеседование в другой штат, вы можете вычесть расходы на поездку, если новая должность связана с вашей текущей сферой деятельности, торговлей или бизнесом. .Если вы путешествуете в поисках работы по новому виду работы или специальности, то расходы не подлежат вычету. Путешествие в поисках работы также не подлежит вычету, если вы были безработным в течение длительного периода времени.

Бизнес против Персональные командировки

Если вы путешествуете в основном по личным причинам, но вы ведете дела во время отсутствия, вы можете вычесть только те расходы, которые напрямую связаны с бизнесом. Если ваша поездка в основном деловая, но также включает в себя некоторые личные поездки, вы можете вычесть только командировочные расходы, связанные с бизнесом.Если вы путешествуете за пределами США и совмещаете деловые и личные поездки, применяются аналогичные правила, однако вы все равно можете вычесть полную стоимость поездки, если вы не имели существенного контроля над датами и расписанием поездки; вы находились за пределами США менее одной недели; или вы находились за пределами США более одной недели, но потратили менее 25 процентов своего времени на личные дела.

Франшиза расходов

Многие виды расходов подлежат вычету во время деловых поездок.Некоторые типичные вычитаемые расходы включают проезд между вашим домом и местом работы; использование собственного автомобиля или арендованного автомобиля во время рабочих поездок; тарифы на такси, связанные с деловыми встречами и поездками между гостиницей или аэропортом и встречами; питание; проживание; чаевые за услуги, которые подлежат вычету, например, в отелях и ресторанах; химчистка и стирка; расходы на аренду телефона или оборудования, связанные с работой; и любые другие необходимые расходы.

Ссылки

Писатель Биография

После получения диплома по биологии Лиза Маглофф работала во многих странах.Соответственно, она специализируется на написании статей о науке и путешествиях и писала для таких разнообразных изданий, как «Snowmass Sun» и «Caterer Middle East». Имея в своем активе множество опубликованных книг, газет и журналов, Маглофф обладает разнообразными знаниями во всем, от приготовления пищи до обслуживания ядерных реакторов.

Вычет командировочных расходов | ТОО «Legacy Professionals»

В соответствии с разделом 162 Налогового кодекса вычеты из скорректированного валового дохода разрешены для «всех обычных и необходимых расходов, оплаченных или понесенных в течение налогового года при ведении торговли или бизнеса. (1).” Включенные в категорию торговых или деловых расходов, командировочные расходы также могут быть вычтены, если они понесены вне дома и в связи с торговлей или бизнесом. Дорожные расходы, как правило, включают проездные (авиабилеты, пробег), питание и Ночлег.

Чтобы определить, связаны ли командировочные расходы с коммерческой или коммерческой деятельностью, Постановление 1.162-2 Казначейства гласит, что командировочные расходы должны быть «разумными и необходимыми» для ведения бизнеса налогоплательщика и напрямую относиться к ним ( 2). Путевые расходы, понесенные в основном в связи с личной деятельностью, считаются расходами на проживание и не подлежат вычету.

Если командировочные расходы включают в себя как деловую, так и личную составляющую, возможность вычета командировочных расходов будет зависеть от фактов и обстоятельств каждого случая. Самый важный фактор, который следует учитывать, – это время, которое вы тратите на деловые и личные дела во время поездки. Это вместе с основной целью поездки поможет определить, подлежат ли вычету стоимость авиабилетов или миль и какая часть питания и проживания подлежит вычету.Обычно, если основной целью поездки является деловая поездка, командировочные расходы вычитаются. Однако, если поездка носит личный характер и во время поездки состоится деловая встреча, только та часть проживания или питания, которая связана с деловой встречей, будет вычитаться как деловые расходы. Если налогоплательщик требует вычета командировочных расходов, он несет ответственность за ведение достаточных записей, подтверждающих основную цель поездки. Обширные записи, даты, время встреч и т. Д.являются хорошей практикой для обоснования таких выводов. Это может сбивать с толку, и IRS предлагает подробные инструкции для типичных и уникальных обстоятельств, включая поездки за пределы США и на круизных лайнерах. Мы всегда рекомендуем дважды сверяться с руководящими принципами IRS, чтобы убедиться, что вы делаете вычеты, наиболее подходящие для каждого набора обстоятельств.

Часто супруг (а) сопровождает налогоплательщика в командировке. Понесенные расходы, связанные с поездкой супруга, будут вычитаться только в том случае, если присутствие супруга преследует добросовестную деловую цель.Выполнение услуг, которые носят преимущественно социальный характер, не подлежат вычету. Налогоплательщик должен показать, что существует прямая связь между расходами и торговлей или бизнесом налогоплательщика. Супруг (а) должен принимать активное участие в деловой деятельности, проводимой во время поездки, чтобы командировочные расходы супруга были вычтены. Опять же, мы рекомендуем проверять индивидуальные обстоятельства на соответствие рекомендациям IRS.

Помимо дорожных расходов, налогоплательщик может вычесть стоимость посещения конгрессов, конференций или других встреч.Налогоплательщик может вычесть такие расходы только в том случае, если налогоплательщик «приносит пользу или продвигает интересы своей торговли или бизнеса таким посещением». Образовательные собрания, конференции и выставки, организуемые отраслевой торговой ассоциацией, как правило, удовлетворяют этому требованию.

(1) 26 U.S.C.A. §162 (а)

(2) 26 C.F.R. §1.162-2 Сокровищница. Рег.

Майк Уэст, CPA, менеджер, [email protected]

26 CFR § 1.162-2 – Командировочные расходы. | CFR | Закон США

§ 1.162-2 Дорожные расходы.

(a) Дорожные расходы включают проезд, питание и проживание, а также расходы, связанные с поездкой, такие как расходы на комнаты для проб, телефон и телеграф, стенографию и т. Д. Только такие командировочные расходы, которые являются разумными и необходимыми для поведения налогоплательщика бизнес и напрямую связанные с ним могут быть вычтены. Если поездка осуществляется не в служебных целях, проездные и связанные с ней расходы относятся к личным расходам, а питание и проживание – к расходам на проживание.Если поездка носит исключительно деловой характер, разумные и необходимые командировочные расходы, включая проезд, питание и проживание, а также путевые расходы, являются бизнес-расходами. О скидках на командировочные расходы при определении скорректированного валового дохода см. Раздел 62 (2) (B) и соответствующие правила.

(б)

(1) Если налогоплательщик едет в пункт назначения и в то время как в этом пункте назначения занимается как деловой, так и личной деятельностью, командировочные расходы в этот пункт назначения и обратно подлежат вычету только в том случае, если поездка связана в первую очередь с торговлей или бизнесом налогоплательщика.Если поездка носит преимущественно личный характер, командировочные расходы в пункт назначения и обратно не подлежат вычету, даже если налогоплательщик занимается коммерческой деятельностью, находясь в этом пункте назначения. Однако расходы в пункте назначения, которые должным образом относятся к торговле или бизнесу налогоплательщика, подлежат вычету, даже если командировочные расходы в пункт назначения и обратно не подлежат вычету.

(2) Связана ли поездка в первую очередь с торговлей или бизнесом налогоплательщика или носит преимущественно личный характер, зависит от фактов и обстоятельств в каждом конкретном случае.Количество времени в течение периода поездки, которое тратится на личную деятельность, по сравнению с количеством времени, потраченным на деятельность, непосредственно связанную с торговлей или бизнесом налогоплательщика, является важным фактором при определении того, является ли поездка преимущественно личной. Если, например, налогоплательщик тратит одну неделю в пункте назначения на деятельность, которая напрямую связана с его торговлей или бизнесом, а затем тратит дополнительные пять недель на отпуск или другую личную деятельность, поездка будет считаться в первую очередь личной по своему характеру. отсутствие явных доказательств обратного.

(c) Если жена налогоплательщика сопровождает его в командировке, расходы, относящиеся к ее поездке, не подлежат вычету, если не может быть надлежащим образом доказано, что присутствие жены в поездке имеет добросовестную деловую цель. Выполнение женой некоторых дополнительных услуг не означает, что ее расходы квалифицируются как вычитаемые коммерческие расходы. Те же правила применяются к любым другим членам семьи налогоплательщика, которые сопровождают его в такой поездке.

(d) Расходы, уплаченные или понесенные налогоплательщиком при посещении съезда или другого собрания, могут составлять обычные и необходимые деловые расходы в соответствии с разделом 162 в зависимости от фактов и обстоятельств каждого случая.Не будет делаться различие между самозанятыми лицами и наемными работниками. Тот факт, что сотрудник использует отпуск или отпуск, или что его присутствие на съезде является добровольным, не обязательно препятствует вычету. Размер вычетов по таким расходам будет зависеть от того, существует ли достаточная взаимосвязь между коммерческой деятельностью налогоплательщика и его присутствием на съезде или другом собрании, чтобы таким присутствием он приносил пользу или продвигал интересы своей торговли или бизнеса.Если соглашение используется в политических, социальных или иных целях, не связанных с торговлей или бизнесом налогоплательщика, расходы не подлежат вычету.

..Суммы оплаты организацией аренды автомобиля или

стоимости поездки на такси для проезда работников при

нахождении их в командировке до места назначения

и обратно, для проезда в аэропорт или на вокзал

в местах отправления, назначения или пересадок относятся

к числу компенсационных выплат, связанных с исполнением

налогоплательщиками трудовых обязанностей, и согласно пункту

3 статьи 217 Кодекса освобождаются от обложения налогом

на доходы физических лиц»

..Суммы оплаты организацией аренды автомобиля или

стоимости поездки на такси для проезда работников при

нахождении их в командировке до места назначения

и обратно, для проезда в аэропорт или на вокзал

в местах отправления, назначения или пересадок относятся

к числу компенсационных выплат, связанных с исполнением

налогоплательщиками трудовых обязанностей, и согласно пункту

3 статьи 217 Кодекса освобождаются от обложения налогом

на доходы физических лиц»