Командировочные расходы в 2019 году билеты налоговый учет: 2020 . ( ( ), 55 ) 2019 12 870 . ( .. 10%

Ответ Министра финансов РК от 9 декабря 2019 года на вопрос от 22 ноября 2019 года № 581895 (dialog.egov.kz) «О возмещении командировочных расходов сотруднику, предъявившему билет за проезд в междугороднем сообщении без фискального чека»

Ответ Министра финансов РК от 9 декабря 2019 года на вопрос от 22 ноября 2019 года № 581895 (dialog.egov.kz)

Сотрудник был направлен в село Чингирлау.

Для оплаты командировочных расходов сотрудник сдает билет на проезд пассажиров междугороднем сообщением со штампом ТОО «КазакстанЕлим» можно ли данный билет принимать для оплаты, если отсутствует фискальный чек?

Согласно билета стоимость проезда прописана в размере 2000 тенге, сбоку зафиксирована стоимость в размере 1000 тенге, согласно какой стоимости проезда оплачивать сотруднику?

При приеме билета на проезд по междугороднему перевозку требовать фискальный чек?

Уважаемая Гульнара Мендоллаевна!

В соответствии с положениями пунктов 1 и 3 статьи 242 Кодекса Республики Казахстан от 25 декабря 2017 года № 120-VI «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) расходы налогоплательщика в связи с осуществлением деятельности, направленной на получение дохода, подлежат вычету при определении налогооблагаемого дохода с учетом положений, установленных данной статьей и статьями 243 – 263 Налогового кодекса, за исключением расходов, не подлежащих вычету в соответствии с Налоговым кодексом.

Вычеты производятся налогоплательщиком по фактически произведенным расходам при наличии документов, подтверждающих такие расходы, связанные с его деятельностью, направленной на получение дохода.

В соответствии с подпунктом 1) пункта 1 статьи 244 Налогового кодекса вычету подлежат расходы на проезд к месту командировки и обратно, включая оплату расходов за бронь, на основании документов, подтверждающих расходы на проезд и за бронь.

В случае оформления проезда электронным билетом или электронным проездным документом документами, подтверждающими расходы на проезд и за бронь, являются:

– электронный билет, электронный проездной документ;

– документ, подтверждающий факт оплаты стоимости электронного билета, электронного проездного документа;

– документ, подтверждающий факт проезда (в том числе посадочный талон), выданный перевозчиком или лицом, у которого приобретен электронный билет или электронный проездной документ, на бумажном носителе или в электронном виде.

К расходам, предусмотренным данным подпунктом, не относятся расходы по проезду в пределах одного населенного пункта.

Абзацем первым пункта 1 статьи 166 Налогового кодекса установлено, что на территории Республики Казахстан денежные расчеты производятся с обязательным применением контрольно-кассовых машин (далее – ККМ), если иное не установлено данным пунктом.

Согласно пункту 3 статьи 190 Налогового кодекса, если иное не установлено пунктом 4 данной статьи, налоговый учет основывается на данных бухгалтерского учета.

Порядок ведения бухгалтерской документации устанавливается законодательством Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Документ показан в сокращенном демонстрационном режиме

Чтобы продолжить, выберите ниже один из вариантов оплаты

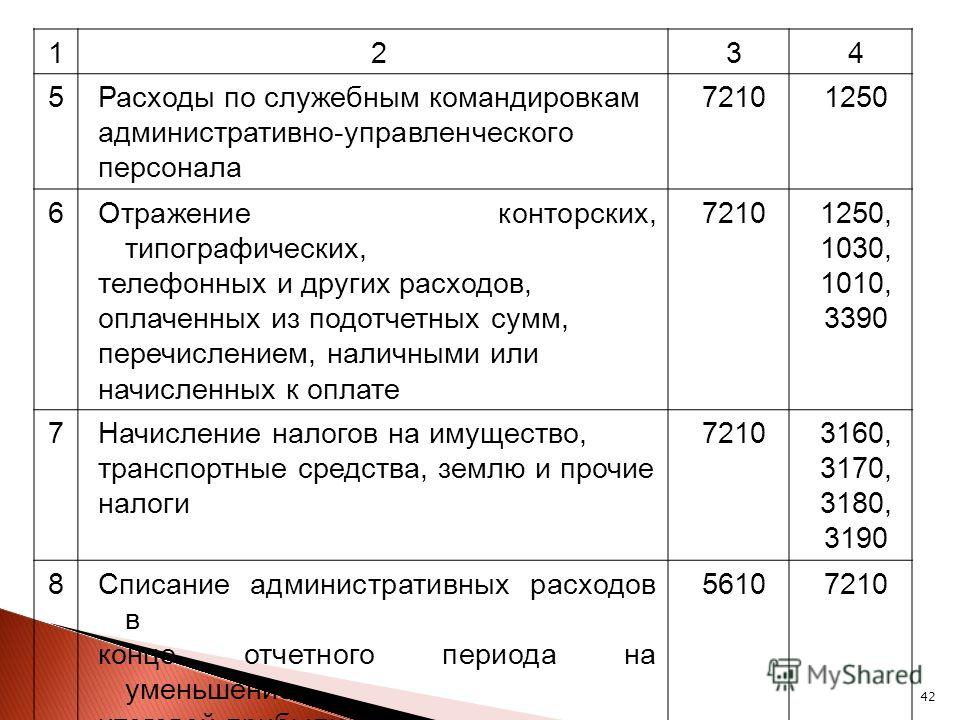

Разъяснение Министерства финансов, Министерства по налогам и сборам и Министерства труда и социальной защиты по налоговому учету отдельных видов командировочных расходов

Министерство финансов, Министерство по налогам и сборам и Министерство труда и социальной защиты в связи со вступлением в силу с 23 марта 2019 г. постановления Совета Министров Республики Беларусь от 19 марта 2019 г. № 176 «О порядке и размерах возмещения расходов, гарантиях и компенсациях при служебных командировках» в совместном письме от 07.06.2019 № 5-1-30/193/2-2-2-10/01283/1-2-12/2271 «Об отдельных видах командировочных расходов» дали следующие разъяснения по налоговому учету отдельных видов командировочных расходов.

постановления Совета Министров Республики Беларусь от 19 марта 2019 г. № 176 «О порядке и размерах возмещения расходов, гарантиях и компенсациях при служебных командировках» в совместном письме от 07.06.2019 № 5-1-30/193/2-2-2-10/01283/1-2-12/2271 «Об отдельных видах командировочных расходов» дали следующие разъяснения по налоговому учету отдельных видов командировочных расходов.

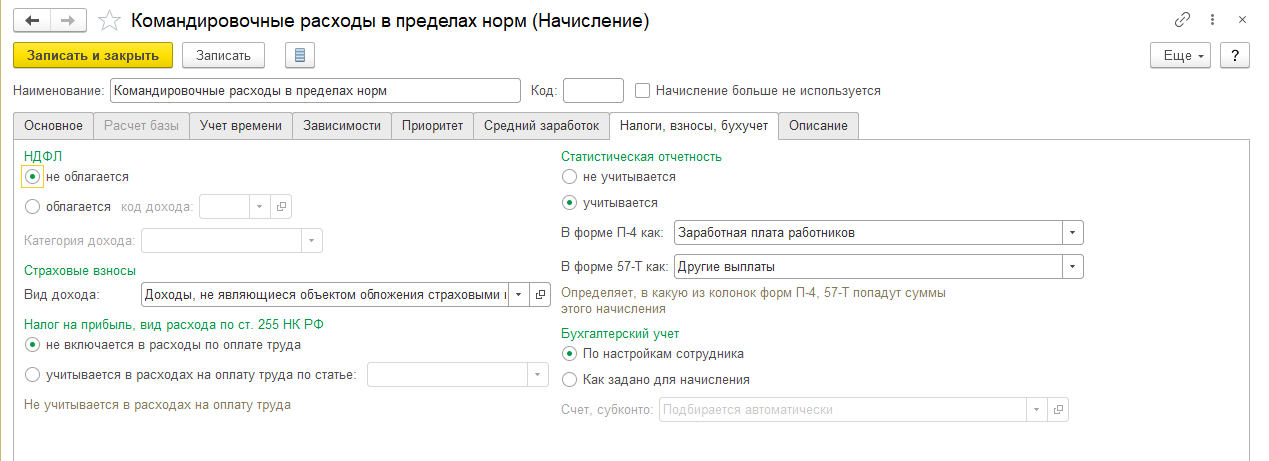

1) О налогообложении подоходным налогом с физических лиц доходов в виде возмещения расходов при направлении в командировку водителей, осуществляющих международные автомобильные перевозки.

В соответствии с разъяснениями, с учетом норм статьи 208 Налогового кодекса (далее – НК), главы 7 и в частности п.37 Положения о порядке и размерах возмещения расходов, гарантиях и компенсациях при служебных командировках, утвержденного Постановлением № 176, (далее – Положение о командировках) оплата расходов по найму жилого помещения и суточных, производимая командированным водителям, осуществляющим международные автомобильные перевозки, в виде общей выплаты без представления подтверждающих документов в пределах размеров, предусмотренных пунктом 37 Положения о командировках, подлежит освобождению от подоходного налога.

2) Об учете услуг по организации служебной командировки.

В разъяснениях говорится, что при направлении работника в командировку наниматель вправе заключить договор с организацией, оказывающей туристические услуги, или иным субъектом хозяйствования, оказывающим услугу по организации служебной командировки. При этом затраты на оплату вознаграждения такой организации в состав командировочных расходов не включаются, а должны учитываться при налогообложении прибыли в составе затрат по производству и реализации товаров (работ, услуг) (в случае объективной необходимости и обоснованности таких расходов).

Для включения данных расходов в состав затрат необходимо также, чтобы в акте выполненных работ, выставляемом исполнителем, присутствовала детальная расшифровка оказанных услуг с выделением размера вознаграждения исполнителя.

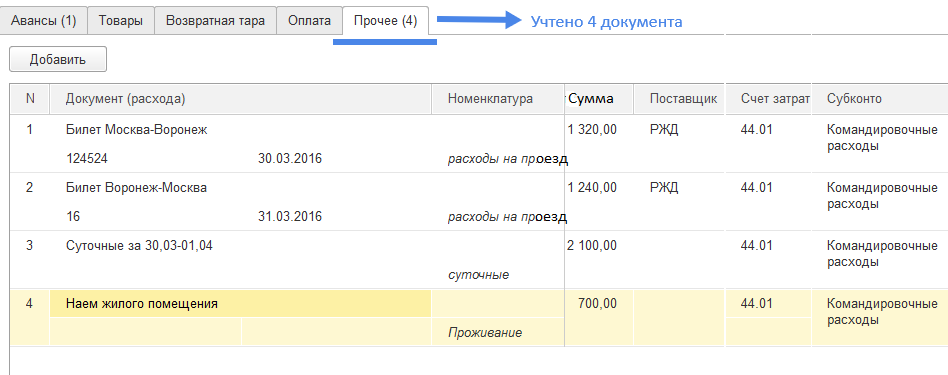

3) Об учете расходов по найму жилого помещения.

В разъяснениях сказано, что т.к. пунктами 15 и 16 Положения о командировках предусмотрено, что возмещение расходов по найму жилого помещения осуществляется без представления подтверждающих документов в размерах, установленных в приложениях 1 (при командировках в пределах Республики Беларусь) и 2 (при командировках за границу), то даже при наличии у нанимателя документов, подтверждающих расходы по найму жилого помещения на меньшую сумму, в состав нормируемых затрат включаются возмещаемые нанимателем расходы по найму жилого помещения в размерах, установленных в приложениях 1 и 2 Положения о командировках.

Если расходы по найму жилого помещения при командировании в пределах Республики Беларусь превышают размеры, установленные в приложении 1 к Положению о командировках, то возмещение данных расходов производится нанимателем на основании подтверждающих документов, но не выше стоимости одноместного номера в гостинице проживания и размер такого возмещения учитывается в составе нормируемых затрат.

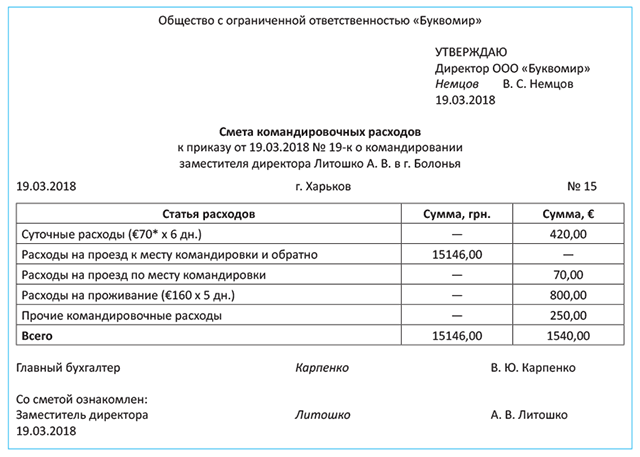

4) Об учете расходов на проезд по тарифам бизнес-класса.

В разъяснениях отмечается, что несмотря на то, что Положением о командировках предусмотрена возможность для нанимателя возместить при командировании за границу расходы командированного работника по проезду железнодорожным, воздушным и водным транспортом по тарифам бизнес-класса, такое возмещение может производиться при условии производственной необходимости и экономической целесообразности приобретения таких билетов, с разрешения нанимателя и при наличии подтверждающих документов.

В случае изменения условий командирования, в т. ч. сроков и места командировки, когда командированный работник вынужден приобретать за границей билеты по тарифам бизнес-класса, решения нанимателя о приобретении билетов по указанному тарифу не требуется.

ч. сроков и места командировки, когда командированный работник вынужден приобретать за границей билеты по тарифам бизнес-класса, решения нанимателя о приобретении билетов по указанному тарифу не требуется.

Ограничения по возмещению расходов по проезду по тарифам бизнес-класса при командировании в пределах Республики Беларусь отсутствуют.

Для целей исчисления налога на прибыль возмещаемые нанимателем расходы по проезду по тарифам бизнес-класса учитываются в составе нормируемых затрат.

5) Об учете расходов по проезду на такси.

Положением о командировках при командировании за границу предусмотрено, что командированным работникам возмещаются расходы по проезду на такси до вокзала, аэропорта или пристани, а также с вокзала, аэропорта или пристани к месту отправления, назначения и пересадок на внутренних линиях железнодорожного, воздушного, водного, автомобильного транспорта. Также установлено, что нанимателем командированному работнику могут быть возмещены в пределах места командировки за границей расходы на такси на основании подтверждающих документов.

В разъяснениях отмечается, что решение вопроса о возмещении командированному работнику расходов по проезду на такси должно приниматься нанимателем исходя из производственной необходимости и экономической целесообразности возмещения таких расходов. Возмещаемые расходы по проезду на такси включаются в состав нормируемых затрат.

При командировании в пределах Республики Беларусь командированным работникам оплата проезда на такси осуществляется за счет суточных и возмещению не подлежит.

Инновационная IT платформа для организации деловых поездок

ПОЛИТИКА В ОТНОШЕНИИ ОБРАБОТКИ ПЕРСОНАЛЬНЫХ ДАННЫХ

1.Назначение и область действия документа.

Политика в отношении обработки персональных данных

определяет позицию и намерения ООО «Сити Трэвел» (далее – СТ) в области обработки и защиты персональных данных

лиц, направляющих запрос на предоставление коммерческого предложения, обеспечении их целостности и

сохранности.

2. Цель и принципы обработки персональных данных.

Одна из приоритетных задач в работе СТ –

соблюдение действующего законодательства Российской Федерации в области информационной безопасности, а так же

требований федерального закона от 27.06.2006 года №152-ФЗ «О персональных данных», основной целью которого

является обеспечение защиты прав и свобод человека и гражданина при обработке его персональных данных, в том

числе защиты прав на неприкосновенность частной жизни, личную и семейную тайну. Под персональными данными

понимается любая информация, относящаяся прямо или косвенно к определенному или определяемому физическому

лицу. Целью сбора, обработки, хранения, а также других действий с персональными данными сотрудников, клиентов

или третьих лиц (далее субъектов персональных данных) является исполнение обязательств СТ при подготовке

коммерческого предложения.

– соблюдение законности получения, обработки, хранения, а также других действий с персональными данными;

– обработка персональных данных исключительно с целью исполнения обязательств по подготовке коммерческого предложения для оказания услуг;

– сбор только тех персональных данных, которые минимально необходимы для достижения заявленных целей обработки;

– выполнение мер по обеспечению безопасности персональных данных при их обработке и хранении;

– соблюдение прав субъекта персональных данных на доступ к его персональным данным.

3.Состав и способы обработки персональных данных.

В состав обрабатываемых в СТ персональных данных

могут входить:

– фамилия, имя, отчество;

– дата рождения или возраст;

– место работы и

должность;

– реквизиты и адрес компании-работодателя;

– служебный и мобильный номер телефона, адрес

электронной почты;

– другая информация, необходимая для исполнения обязательств по подготовке предложения

на оказание услуг.

СТ не обрабатывает персональные данные, касающиеся состояния здоровья, вероисповедания,

национальности субъекта. Персональные данные СТ получает только лично от субъекта. Обработка персональных

данных происходит как неавтоматизированным, так и автоматизированным способом. К обработке персональных данных

допускаются только сотрудники, прошедшие определенную процедуру допуска, к которой относятся:

–

ознакомление сотрудника с локальными нормативными актами (положения, инструкции и т.д.), строго

регламентирующими порядок и процедуру работы с персональными данными;

– взятие с сотрудника подписки о

соблюдении конфиденциальности в отношении персональных данных при работе с ними;

– получение сотрудником и

использование в работе минимально необходимых для исполнения трудовых обязанностей прав доступа к

информационным системам, содержащим в себе персональные данные. Периодически в СТ проводятся занятия с

сотрудниками, обрабатывающими персональные данные, по тематикам информационной безопасности и правилам работы

с информацией конфиденциального характера.

4.Хранение персональных данных.

Персональные данные субъектов хранятся в бумажном и электронном

виде. В электронном виде персональные данные хранятся в информационных системах персональных данных СТ, а так

же в архивных копиях баз данных этих систем. При хранении персональных данных соблюдаются организационные и

технические меры, обеспечивающие их сохранность и исключающие несанкционированный доступ к ним. К ним

относятся:

– назначение подразделения или сотрудника ответственного за тот или иной способ хранения

персональных данных;

– ограничение физического доступа к местам хранения и носителям;

– учет всех

информационных систем и электронных носителей, а также архивных копий.

5.Меры по обеспечению безопасности персональных данных при их обработке.

Обеспечение безопасности

персональных данных в СТ достигается следующими мерами:

– назначением сотрудника, ответственного за

организацию обработки персональных данных;

– проведением внутреннего аудита информационных систем,

содержащих персональные данные;

– определением списка лиц, допущенных к работе с персональными

данными;

– разработкой для операторов и администраторов информационных систем рабочих инструкций;

–

реализацией технических мер, снижающих вероятность реализаций угроз безопасности персональных данных;

–

проведением периодических проверок состояния защищенности информационных систем.

6.Пересмотр положений Политики.

Пересмотр положений настоящей Политики проводится периодически не

реже чем 1 раз в год, а также при изменении законодательства Российской Федерации в области персональных

данных. После пересмотра положений настоящей Политики, ее актуализированная версия публикуется на сайте.

Вычетов на командировочные расходы

Если вы уезжаете из дома с ночевкой по делам, вы можете вычесть следующие командировочные расходы:

- Тарифы на авиабилеты, поезда или автобусы – сюда входят билеты первого класса.

- Эксплуатация и обслуживание автомобиля, например:

- Фактические расходы или стандартный пробег

- Плата за проезд и парковка

Вы можете арендовать автомобиль, находясь вне дома по делам.Если вы это сделаете, вы можете вычесть только часть расходов, связанную с коммерческим использованием. Чтобы узнать больше, см. Совет по налогам на легковые и грузовые автомобили.

- Стоимость проезда на такси, пригородном автобусе и лимузине в аэропорт:

- В / из аэропорта или вокзала

- От одного покупателя к другому

- Из одного места деятельности в другое

- Транспортировка из места временного проживания на временное рабочее место

- Плата за провоз и транспортировку образцов и демонстрационных материалов

- Ночлег и питание.Если питание связано с бизнесом, вы можете вычесть 50% стоимости:

- Самостоятельное питание

- Еда для другого человека

Для получения дополнительной информации см. Совет по налогу на питание и развлечения.

- Расходы на химчистку и стирку

- Расходы на телефон, факс и Интернет

- Чаевые, связанные с вычетом командировочных расходов

- Прочие расходы, например гонорары публичной стенографистки или аренда компьютера

Вы не можете вычесть расходы, если они расточительны или экстравагантны.

Если ваша поездка предназначена в основном для бизнеса, но включает в себя некоторые личные дела, вы можете вычесть следующие расходы:

- Путевые расходы до места назначения и обратно

- Питание и проживание во время деловой части пребывания

Однако, если поездка совершается в основном по личным причинам, вы не можете вычесть эти расходы. Это верно, даже если вы ведете какие-то дела в пункте назначения. Вы можете вычесть коммерческие расходы, понесенные в пункте назначения, независимо от цели поездки.

Если вы посещаете собрание, которое приносит пользу вашему бизнесу или способствует его развитию, вы также можете вычесть соответствующие расходы. К ним относятся:

- Туда и обратно

- Питание

- подсказок

- Стоимость дисплея

Выезд за пределы США

Вы можете вычесть стоимость поездки за пределы США, если вся ваша поездка посвящена деловой деятельности. Вы можете отправиться в поездку в основном по делам, но заниматься там личными делами. В таком случае вам придется пропорционально распределить командировочные расходы между вашей деловой и личной деятельностью. Пропорциональные расходы включают питание и проживание в пути.

В таком случае вам придется пропорционально распределить командировочные расходы между вашей деловой и личной деятельностью. Пропорциональные расходы включают питание и проживание в пути.

Вы не можете вычесть расходы на поездку как форму обучения. Пример: если вы профессор истории Азии, вы не можете вычесть стоимость тура по Японии, даже если поездка улучшит ваши лекции.

Особые правила применяются к конвенциям, проводимым за пределами Северной Америки и на круизных лайнерах.

Для получения дополнительной информации см. Публикацию 463: Путевые расходы, развлечения, подарки и автомобильные расходы на сайте www.irs.gov.

Налог на поездки и развлечения для владельцев малого бизнеса (2019)

[Эта статья была обновлена с учетом нового налогового законодательства, вступившего в силу 1 января 2018 г.]

Вы совершили несколько поездок в прошлом году, и теперь, когда пришло время уплаты налогов, вы вычитаете все свои дорожные расходы, потому что это все круто, это все бизнес, верно? Тебе лучше посмотреть. Некоторые из ваших путевых расходов и расходов на развлечения могут быть не такими вычитаемыми, как вы думаете, и есть некоторые изгибы правил, которые могут повлиять на ваш налоговый счет.

Некоторые из ваших путевых расходов и расходов на развлечения могут быть не такими вычитаемыми, как вы думаете, и есть некоторые изгибы правил, которые могут повлиять на ваш налоговый счет.

Есть много налоговых вычетов для малого бизнеса, о которых вам следует знать. Вы можете уменьшить свой налогооблагаемый доход, который вы платите, если воспользуетесь имеющимися перерывами и возможностями. Вот несколько примеров прямо из Публикации 463 IRS «Путевые расходы, развлечения, подарки и автомобильные расходы», которые касаются такого рода вещей.

1. Снижена ставка возмещения пробега

Если вы (и ваши сотрудники) используете стандартную ставку возмещения миль IRS для вычета расходов на проезд вне обычных поездок на работу, возможно, вы берете слишком большой вычет.Мы привыкли, что с каждым годом ставка повышается. Но в 2017 году… он пошел вниз. В прошлом году этот показатель составлял 54 цента за милю. В этом году это 53,5 цента за милю. Почему? Вероятно, более низкая стоимость топлива.

2. Ваш дом не может быть вашим домом

Чтобы определить, уезжаете ли вы из дома, вы должны сначала определить местонахождение вашего налогового дома. Согласно Публикации 463, как правило, вашим налоговым домом является ваше постоянное место работы или место службы, независимо от того, где вы держите свой семейный дом.Если у вас более одного постоянного места работы, ваш налоговый дом будет вашим основным местом работы. Если у вас нет постоянного или основного места работы из-за характера вашей работы, то вашим налоговым домом может быть то место, где вы регулярно проживаете. Смущенный? Переезжай в Канаду.

3. Выдержка не полностью вычитается за арендованный автомобиль

Конечно, вы едете на машине, чтобы навестить клиента в Нэшвилле. Но собираетесь ли вы на небольшую прогулку, чтобы на день заглянуть в Эрмитаж Эндрю Джексона? Повезло тебе.Вы узнаете немного истории США. Но вам лучше не вычитать стоимость вашего арендованного автомобиля, потому что это было некоммерческое использование.

4. Возможно, вы захотите погладить эту рубашку

Вы сами стираете и гладите рубашки дома. Но давай … ты в дороге и детка, пора это пережить. Идите за золотом. Сдай эти рубашки в химчистку. Постирайте нижнее белье. Стоимость вычитается.

5. Остерегайтесь «щедрых» расходов

То, что это «бизнес», не означает, что он подлежит полной франшизе.IRS дает своим аудиторам свободу действий, чтобы определить, являются ли коммерческие расходы «чрезмерными» или нет – и это определение открыто для интерпретации. Возможно, именно поэтому вы захотите поесть в стейкхаусе Outback, а не в Ruth’s Chris… но этот риск полностью зависит от вас.

6. Можете расслабиться: стоимость телеграмм вычитается

Слава богу, скажете вы. Согласно Публикации 463, которая была – и я не придумываю – пересмотрена в декабре 2016 года, «расходы на телеграммы» остаются вычитаемыми командировочными расходами.Стоимость поиска места, которое все еще отправляет телеграммы в 2018 году, обсуждается.

7. Можно вычесть стоимость круиза (ну немного)

Это кажется гениальным ходом: некоторые люди, по-видимому, используют круизные лайнеры как средство деловых поездок. Тем не менее, IRS понимает этих умных людей и наложило ограничение на то, что вы можете вычесть. Например, если вы отправились в круиз Диснея на деловую встречу в мае прошлого года, вы можете вычесть максимум 688 долларов в день. Вы также можете вычесть до 2000 долларов в год на расходы на посещение конгрессов, семинаров или подобных встреч, проводимых на круизных лайнерах.Стоимость программы Weight Watchers после круиза не включена.

8. Вы можете вычесть только 50% расходов на питание

Это правило существует уже некоторое время, но многие мои клиенты его забывают. Об этом стоит помнить, когда вы собираетесь прыгнуть за еще одной бутылкой вина за 200 долларов за ужином. Пиво так же хорошо.

9. Вы помните билет на Coldplay, который стоил вам 500 долларов? У меня плохие новости .

..

..Концерт был не таким уж большим. А Закон о сокращении налогов и занятости 2018 года дает и отменяет: расходы на деловые развлечения больше не подлежат вычету, начиная с 2018 налогового года.Как пишет Алистер М. Невиус в своей статье для Journal of Accountancy: «Закон запрещает вычет за… деятельность, которая обычно считается развлечением, развлечением или отдыхом…» Вы можете дважды подумать, прежде чем покупать билеты на плей-офф или бронировать их. роскошная коробка, чтобы произвести впечатление на вашего лучшего клиента.

10. Ваши клубные и членские взносы также не вычитаются.

Многие мои клиенты забывают об этом. Вы вступаете в загородный клуб, чтобы использовать его для деловых встреч и мероприятий.Наслаждаться. Играть в гольф. Пить вино. Но не вычитайте расходы. Потому что … ты не можешь. В публикации 463 говорится, что вы не можете вычитать взносы, уплачиваемые загородным клубам, гольф-клубам и спортивным клубам, авиаклубам, гостиничным клубам и «клубам, работающим для обеспечения питания при обстоятельствах, которые обычно считаются благоприятными для деловых переговоров».

11. Деловые подарки ограничены до 25 долларов США

Вы можете вычесть не более 25 долларов на человека за деловые подарки, которые вы прямо или косвенно дарите в течение налогового года.Подарок компании, который предназначен для возможного личного использования или выгоды определенного лица или ограниченного класса людей, будет считаться косвенным подарком этому конкретному лицу или отдельным лицам из этого класса людей, которые получают подарок. Если вы дарите подарок члену семьи покупателя, этот подарок обычно считается косвенным подарком покупателю. Обман.

12. Храните квитанции в течение трех лет

Это правило. Он начинается с того момента, когда должен был быть подан возврат (даже если вы подали позже).

13. Не беспокойтесь о бухгалтерском учете вашего подрядчика

Вы не уверены, правильно ли ваш независимый подрядчик учитывает ваши командировочные расходы и расходы на развлечения? Не беспокойся об этом. Просто убедитесь, что вы сообщаете все, что вы ему платите, по шкале 1099 (при условии, что это более 600 долларов) в конце года, и пусть он об этом позаботится.

Видите, насколько вы теперь умнее, чем были всего несколько минут назад? Если вы так обязаны, я открыт для любых подарков наличными … Только держите их меньше 25 долларов, хорошо?

Присоединяйтесь к писателю и владельцу малого бизнеса Джину Маркс каждую среду в подкасте Small Biz Ahead.Вы также можете задать Джину вопрос в подкасте.

Следующие шаги: Вы хотите быть в курсе последних исследований и тенденций? Мы подготовили для вас еженедельную рассылку Small Biz Ahead Newsletter. Зарегистрируйтесь сегодня и начните получать еженедельную рассылку, наполненную новейшими инструментами и ресурсами, которые помогут вам вести успешный бизнес.

Как вычесть командировочные расходы для Национальной гвардии и резервов

Содержание- Вычитание пробега и дорожных расходов для службы охраны / резерва

- Право на участие

- Только служебная поездка

- Вы должны проехать не менее 100 миль до места службы

- Допустимые расходы

- Как отслеживать свои Командировочные расходы

- Пробег

- Жилье и другие расходы

- Что, если бы вы не отслеживали внимательно весь год?

- Как заявить о возмещении дорожных расходов по налогам

- Как отчисления из резерва повлияют на ваши налоги

- Исключения из командировочных отчислений

- Отчисления по более высокому стандарту усложняют разбивку по статьям для многих

- Резюме

В идеальном мире, все Члены гвардии и резерва получат возмещение путевых расходов, когда они явятся на дежурство учения. К сожалению, это не так. В то время как некоторым членам возмещаются их дорожные расходы, не все виды вооруженных сил и не все подразделения разрешают возмещение командировочных расходов для посещения регулярно запланированных учений.

К сожалению, это не так. В то время как некоторым членам возмещаются их дорожные расходы, не все виды вооруженных сил и не все подразделения разрешают возмещение командировочных расходов для посещения регулярно запланированных учений.

К счастью, члены Национальной гвардии и военных резервов (включая резервный корпус Службы общественного здравоохранения) могут иметь право вычитать командировочные расходы при подаче налоговых деклараций. Если вы живете более чем в 100 милях от места работы и остаетесь на ночь, вы можете вычесть расходы, связанные с поездкой, включая пробег, проживание в гостинице, плату за парковку, дорожные сборы и половину стоимости вашего питания, вплоть до федеральных суточных. пределы.

До последнего пересмотра налоговой системы, Закона о сокращении налогов и занятости от 2017 года, члены Резервного компонента также могли требовать возмещения расходов, если они живут менее чем в 100 милях от места проведения бурения. Однако недавние изменения в налоговом законодательстве внесли некоторые изменения в эти правила. (Мы рассмотрим это более подробно ниже).

(Мы рассмотрим это более подробно ниже).

Эти вычеты могут стоить сотни или даже тысячи долларов в год. Давайте подробнее рассмотрим эти вычеты, чтобы узнать, как их квалифицировать и требовать от налогов.

Вычитание пробега и дорожных расходов для караульной / резервной службы

Право на участие

Чтобы иметь право претендовать на эти расходы, вы должны состоять в резервном компоненте вооруженных сил США, включая армию, флот, корпус морской пехоты, военно-воздушные силы или резерв береговой охраны; Национальная гвардия армии США; Воздушная национальная гвардия США; или Резервный корпус Службы общественного здравоохранения. Эти вычеты на командировочные расходы не предоставляются военнослужащим, находящимся на действительной военной службе.

Только служебные командировки

Все связанные командировочные расходы должны быть понесены с единственной целью выполнения служебных обязанностей в Страже или Резерве. Если вы путешествуете не только по служебным обязанностям, вы не можете заявить об этом в качестве расходов в своей налоговой декларации.

Вы должны проехать не менее 100 миль до места работы

Если вы проехали более 100 миль до места своей работы, вы можете вычесть свои командировочные расходы, включив в них пробег, проживание, парковку, дорожные сборы и половину стоимости питания.По данным IRS:

Этот вычет ограничен обычной федеральной ставкой суточных (на проживание, питание и непредвиденные расходы) и стандартной ставкой пробега (для расходов на автомобиль) плюс любые сборы за парковку, паромные и дорожные сборы. Заявите об этих расходах в форме 2106 или 2106-EZ и внесите их в соответствующую строку формы 1040. Расходы, превышающие лимит, могут быть заявлены только в виде детализированного вычета в форме 1040, Приложение A. Источник.

2021 Пробег Тарифы: $ 0.56 (или 56 центов) за милю.

Допустимые расходы

Согласно IRS, вычитаемые командировочные расходы вдали от дома включают, помимо прочего, следующие расходы:

- Путешествуйте самолетом, поездом, автобусом или автомобилем между вашим домом и местом работы.

(Если вам предоставят билет или вы едете бесплатно в результате частой поездки или аналогичной программы, ваши расходы равны нулю.)

(Если вам предоставят билет или вы едете бесплатно в результате частой поездки или аналогичной программы, ваши расходы равны нулю.) - Использование автомобиля в командировке.Вы можете вычесть фактические расходы или стандартную ставку пробега, а также связанные с бизнесом сборы и плату за парковку. Если вы арендуете автомобиль, вы можете вычесть из расходов только ту часть, которая используется для бизнеса.

- Тарифы на такси или другие виды транспорта между аэропортом или вокзалом и вашим отелем, отелем и местом работы, а также от одного клиента к другому или от одного места деятельности к другому.

- Питание.

- Чаевые, которые вы платите за услуги, связанные с любыми из этих расходов.

- Химчистка, прачечная.

- Деловые звонки во время деловой поездки (включая деловое общение с помощью факсимильного аппарата или других устройств связи).

- Другие аналогичные обычные и необходимые расходы, связанные с вашей деловой поездкой (Эти расходы могут включать в себя проезд до делового обеда и обратно, гонорары государственной стенографистки, плату за аренду компьютера, а также эксплуатацию и обслуживание домашнего трейлера).

- Перевозка багажа, а также образцов или демонстрационных материалов между вашим постоянным и временным местом работы.

Как отслеживать свои командировочные расходы

Если вы планируете отслеживать свой пробег и другие расходы для целей налогообложения, вам необходимо вести чистую налоговую отчетность. Вот несколько советов:

Пробег

Хороший способ отслеживать пробег – вести журнал пробега в автомобиле. Запишите пробег вашего автомобиля, когда вы начинаете и останавливаете поездку, и записывайте общее количество миль, которые вы проехали. Записывайте это для каждой поездки, которую вы совершаете в течение года.Вы можете записывать пробег с помощью стандартного ноутбука, журнала пробега, приложения для смартфона или такого программного обеспечения, как Quicken. Обязательно укажите поездку в ваш дом и обратно, а также все связанные с этим поездки в и из вашего отеля и базы, если это служебная обязанность.

Если вам нужен быстрый и грязный способ отследить свой километраж, вы можете просто отслеживать, сколько раз вы ездили домой и обратно, к своему охранному или резервному подразделению, и умножать это на количество миль, показанное на Google Maps.

Расходы на проживание и прочие расходы

Всегда рекомендуется хранить все связанные квитанции, если вы берете налоговый вычет, особенно если вы будете складывать расходы на сумму за несколько месяцев. Сумма расходов, которую вы можете вычесть в форме 1040, ограничена обычной федеральной ставкой суточных (на проживание, питание и непредвиденные расходы) и стандартной ставкой пробега (для расходов на автомобиль), плюс любые сборы за парковку, паромные сборы и дорожные сборы. .

В некоторых случаях вы можете не получить квитанции обо всех расходах, таких как парковка и дорожные сборы.В таких случаях не забудьте записать расходы в дорожную записную книжку или другими способами. Например, вы можете распечатать квитанцию о платных дорогах, если у вас есть проездной, по которому отслеживается каждый проездной.

Что, если бы вы не отслеживали внимательно весь год?

Если вы узнали об этом вычете в середине года, вы все равно можете вычесть свой командировочный, даже если у вас нет отличных записей. Тем не менее, вам нужно быть осторожным – вы должны доказать свои расходы, если вы прошли аудит.Хороший способ получить разумную оценку вашего путешествия – использовать Google Maps, MapQuest или другой онлайн-картографический сервис, чтобы определить расстояние от вашего дома до вашего объекта.

Тем не менее, вам нужно быть осторожным – вы должны доказать свои расходы, если вы прошли аудит.Хороший способ получить разумную оценку вашего путешествия – использовать Google Maps, MapQuest или другой онлайн-картографический сервис, чтобы определить расстояние от вашего дома до вашего объекта.

Обязательно задокументируйте дни, в которых вы путешествовали, и количество поездок, и у вас должна быть довольно точная оценка пройденных вами миль. Было бы труднее определить, сколько вы могли заплатить за еду, дорожные сборы и другие расходы, если у вас нет хороших данных. Возможно, стоит забыть о других расходах, если вы не можете составить достаточно точный список расходов.Просто продолжайте вести записи с этого момента.

Как заявить о возмещении дорожных расходов по налогам

В конце года добавьте соответствующие командировочные расходы. Вы будете использовать эту информацию для заполнения формы 2106 «Деловые расходы сотрудников» (pdf) или формы 2016-EZ «Невозмещенные бизнес-расходы сотрудников» (pdf) – инструкции к форме 2106. Вы будете использовать эту информацию при заполнении налоговой формы 1040.

Вы будете использовать эту информацию при заполнении налоговой формы 1040.

Если вы используете программное обеспечение для подачи налоговой декларации, то ваша программа, скорее всего, спросит вас, есть ли у вас какие-либо связанные с этим дорожные расходы в связи с вашими обязанностями в охране или резерве.Если вы пользуетесь услугами профессиональной налоговой службы, обязательно сообщите эту информацию своему составителю налоговой декларации – он или она позаботится об этом за вас.

Вы можете найти соответствующую информацию в Публикации IRS 3, Руководстве по налогам для вооруженных сил и в нашей статье, посвященной советам по военному налогу.

Как отчисления на поездки влияют на ваши налоги

Вычет на командировочные расходы – это высший налоговый вычет из вашего валового дохода, то есть он напрямую уменьшает ваш доход до расчета налогов.Например, если ваш годовой доход составлял 50 000 долларов и у вас были 2500 долларов на расходы, связанные с поездкой, вы должны вычесть 2500 долларов из своего дохода в 50 000 долларов, в результате чего ваш налогооблагаемый доход составит 47 500 долларов. Конечно, это не включает другие налоговые вычеты, которые вы можете получить. Таким образом, вы можете облагаться налогом на меньший процент от вашего дохода после учета всех соответствующих налоговых вычетов.

Конечно, это не включает другие налоговые вычеты, которые вы можете получить. Таким образом, вы можете облагаться налогом на меньший процент от вашего дохода после учета всех соответствующих налоговых вычетов.

Исключения из командировочных вычетов

Вы не можете требовать возмещения миль или других расходов.Например, некоторые подразделения гвардии или резерва оплачивают проживание, когда их члены выезжают из города на тренировочные уик-энды. Если ваше подразделение разместит вас в отеле на выходные учений или возместит ваши расходы, вы также не можете претендовать на это в качестве налогового вычета. Это было бы двойным обманом и мошенничеством. Вы также не можете требовать расходы на пробег, если ваше подразделение возмещает вам проездные мили. Это касается всех сопутствующих расходов и возможных возмещений.

Вычеты по более высоким стандартам усложняют составление списков для многих

Изменения в налоговом законодательстве, внесенные в Закон о сокращении налогов и занятости от 2017 г. , внесли множество изменений в U.С. налоговая система. Стандартный вычет был увеличен, начиная с 2018 налогового года. Ставки почти удвоились с 2017 по 2018 год, увеличившись с 6350 долларов США до 12 000 долларов США для плательщиков единого налога и с 12 700 долларов США до 24 000 долларов США для пар.

, внесли множество изменений в U.С. налоговая система. Стандартный вычет был увеличен, начиная с 2018 налогового года. Ставки почти удвоились с 2017 по 2018 год, увеличившись с 6350 долларов США до 12 000 долларов США для плательщиков единого налога и с 12 700 долларов США до 24 000 долларов США для пар.

Другие изменения включали изменение шкалы подоходного налога, снижение налоговых ставок, а также сокращение или отмену некоторых детализированных вычетов. Многие вычеты по разным статьям были отменены, в том числе возможность вычитать невозмещенные расходы сотрудников по Таблице А их налогов.

Члены гвардии и резерва, которые путешествуют менее 100 миль от своего дома для выполнения своих военных обязанностей, больше не имеют права вычитать свои мили из своих налогов. До этих изменений они могли требовать командировочные расходы в качестве вычета по разным статьям с учетом 2% -ного ограничения (командировочные расходы должны составлять не менее 2% от вашего скорректированного валового дохода (AGI), прежде чем вы сможете претендовать на вычет из ваши налоги).

может быть разрешено возмещение этих расходов, если это предлагается их филиалом службы или подразделением.В противном случае расходы теперь полностью выплачиваются.

Чистое влияние изменения: Повышенный стандартный вычет, вероятно, компенсирует невозможность вычета командировочных расходов в качестве вычета по разным статьям.

Сводка

Изменения в 2018 налоговом году означают, что вам нужно отслеживать свой пробег, только если вы путешествуете более 100 миль в одну сторону до своего объекта. Тем не менее, это очень ценный вычет, и его стоит использовать, если вы имеете на это право.

Например, 100 миль в одну сторону превращаются в 200 миль туда и обратно. При цене 0,535 доллара за милю это будет составлять вычет 107 долларов за каждые выходные тренировки. Двенадцать из них будут равны вычету в 1284 доллара. Это минимальная ситуация и не включает другие расходы, такие как питание, дорожные сборы и т. Д.

Д.

Мой блок находится примерно в 210 милях от моего места жительства. Таким образом, мой годовой пробег составляет около 5040 миль. При ставке 0,535 доллара за милю 2018 года это дает сверхлимитный налоговый вычет в размере 2696 долларов.40. Когда я подаю налоговую декларацию каждый год, это имеет большое значение.

Итог: Обязательно задокументируйте свой пробег и другие расходы. Они быстро накапливаются и потенциально могут вернуть вам в карман сотни и более долларов.

Изображение создано на GetStencil.com.

Деловые обеды, командировочные и развлекательные расходы

Сара Дж. Фишер, CPA

Когда владельцы, менеджеры и продавцы посещают торговые выставки, звонят клиентам или оценивают поставщиков, они могут понести расходы на питание, поездки и развлечения.Многие из этих расходов могут подлежать вычету, если они должным образом обоснованы, но некоторые правила были изменены в соответствии с Законом о сокращении налогов и занятости (TCJA).

Деловые «развлекательные» расходы часто объединялись с расходами на питание и дорожные расходы и вычитались в размере 50%. Правила о расходах на развлечения кардинально изменились в соответствии с TCJA. В частности, он запрещает вычеты на большинство связанных с бизнесом расходов на развлечения, включая стоимость помещений, используемых для развлечения клиентов.

Примеры не подлежащих вычету расходов на развлечения в рамках TCJA включают:

- Билеты на спортивные мероприятия

- Лицензионные сборы за право сидения на стадионе или арене

- Личные ложи на спортивные мероприятия

- Билеты в театр

- Сборы в гольф-клуб и сборы за использование поля

- Членство в клубе

- Питание, связанное с развлечениями (например, обеды, полученные, когда бизнес не ведется)

- Экскурсии в гольф компании для клиентов и

- Охота, рыбалка и морские прогулки

Некоторые связанные с бизнесом расходы на развлечения могут все же вычитаться, но только в очень ограниченных обстоятельствах. Эти обстоятельства включают развлечения, представленные на мероприятии, открытом для публики, и расходы, связанные с общественной деятельностью сотрудников, например корпоративными вечеринками и мероприятиями по объединению команды.

Эти обстоятельства включают развлечения, представленные на мероприятии, открытом для публики, и расходы, связанные с общественной деятельностью сотрудников, например корпоративными вечеринками и мероприятиями по объединению команды.

Стоимость еды и напитков, приобретенных на развлекательных мероприятиях, может вычитаться на 50%, ЕСЛИ выполняются следующие требования: питание указывается отдельно от стоимости развлечения в счетах / счетах, присутствие налогоплательщика или его сотрудника и питание предоставляются деловому партнеру / клиенту, и обсуждались какие-то деловые вопросы.

Возможность вычета расходов на развлечения также зависит от типа бизнеса налогоплательщика. Например, расходы гида по рыбалке, связанные с поездкой на рыбалку с клиентами, вычитаются как обычные и необходимые деловые расходы. С другой стороны, дистрибьютору напольных покрытий будет отказано в вычете за рыбалку с клиентами в качестве развлечения, не подлежащего вычету.

Вычет за питание в соответствии с TCJA Питание в качестве вычета для бизнеса обычно остается вычетом 50% в соответствии с TCJA. Однако следует отметить некоторые изменения:

Однако следует отметить некоторые изменения:

- Деловые обеды для клиентов ранее вычитались из налогооблагаемой базы в размере 50%, если присутствовал налогоплательщик и еда не была ни щедрой, ни экстравагантной. Согласно новым правилам, для вычета этих обедов теперь требуется ведение / обсуждение бизнеса, чтобы получить вычет. В противном случае еда будет считаться бизнес-развлечением и, следовательно, не подлежит вычету.

- Питание, предоставляемое для удобства работодателя, и питание, предоставляемое время от времени сотрудникам, ранее полностью вычитались из налогооблагаемой базы как минимальная дополнительная льгота.Эти расходы теперь вычитаются из налогооблагаемой базы на 50% и не будут вычитаться после 2025 года, если не будет принято законодательство, изменяющее это положение.

- Аналогичным образом, канцелярская вода, кофе и закуски ранее полностью вычитались в качестве минимальной дополнительной льготы, однако теперь эти расходы подлежат вычету на 50% и не подлежат вычету после 2025 года в соответствии с правилами, действующими на момент публикации этой статьи.

В результате вышеуказанных изменений надлежащая документация будет иметь все большее значение для подтверждения / обоснования деловой цели питания.

Вы должны вести подробный учет для обоснования любых деловых расходов. Но это особенно важно для еды, развлечений и дорожных расходов. Почему? Эти расходы – горячие кнопки IRS, поэтому эти записи, вероятно, будут тщательно изучены, если вы пройдете аудит.

Надлежащее обоснование включает следующие данные о расходах:

- Сумма

- Время и место

- Деловая цель и

- Список присутствующих и их отношения с налогоплательщиком (клиент, консультант, потенциальный клиент, и т.п.).

Как правило, необходимо наличие документального подтверждения этих деловых расходов.

Питание, понесенное во время деловой поездки сотрудника, по-прежнему подлежит вычету в размере 50%. Если вы возмещаете сотрудникам расходы на питание и проезд, убедитесь, что они соблюдают все правила. И обеспечить соблюдение политики, которая требует своевременной подачи отчетов о расходах. Практически невозможно воссоздать журналы расходов в конце года или дождаться, пока IRS пришлет уведомление о недостатках.

И обеспечить соблюдение политики, которая требует своевременной подачи отчетов о расходах. Практически невозможно воссоздать журналы расходов в конце года или дождаться, пока IRS пришлет уведомление о недостатках.

Наконец, отслеживайте расходы на питание и развлечения отдельно.Если вы продолжите объединять эти расходы в один и тот же счет, вы, вероятно, создадите бремя расходов и времени, когда время уплаты налогов будет приближаться, и вашему налоговому бухгалтеру придется разделить обеды с развлечениями, не подлежащими вычету из налогооблагаемой базы.

Обзор политик и процедурЕсли вы еще этого не сделали, важно оценить политику вашей компании в отношении компенсации расходов, чтобы определить, оправдывают ли положения TCJA изменения, особенно в отношении расходов на питание и развлечения.

Сара Дж.Фишер, CPA, является ассоциированным директором налоговой службы Dalby Wendland’s Grand Junction. Она специализируется на налоговом планировании и подготовительных услугах для физических лиц и частных компаний в нескольких отраслях, включая автосалоны, производство и медицинскую практику, и является одним из специалистов фирмы по Закону о доступном медицинском обслуживании. Сара часто пишет гостевые статьи по личным и деловым вопросам для The Business Times и блога Далби Вендланда. Она также является ведущим для различных отраслевых организаций по налоговым вопросам и обновлениям, влияющим на их отрасль.Она является членом Американского института CPA и Колорадского общества CPA.

Сара часто пишет гостевые статьи по личным и деловым вопросам для The Business Times и блога Далби Вендланда. Она также является ведущим для различных отраслевых организаций по налоговым вопросам и обновлениям, влияющим на их отрасль.Она является членом Американского института CPA и Колорадского общества CPA.

Какие командировочные расходы можно (и нельзя) списать

Вычисление дорожных расходов, вероятно, регистрируется на фанометре на том же уровне, что и корневые каналы или купание диких кошек.

Турагентам задают непростые вопросы, когда дело касается дорожных расходов. Если во время семейного отпуска у вас будет несколько деловых встреч, какая часть поездки может быть списана на командировочные расходы? Если вы специализируетесь на Европе, означает ли это, что все поездки в Европу списываются с налогов?

Не волнуйтесь.Оставайтесь с нами, и мы выясним, что вы можете, а что нельзя списать на дорожные расходы. Я кое-что узнал, когда болтал с Джеем Элстадом, CPA (сертифицированным бухгалтером) с Riley Martin Ltd, и Рондой Масье Латен, выздоравливающим бухгалтером (мои слова, а не ее) и нынешним консультантом по путешествиям и владельцем Culinary Latitude.

Оказывается, подсчитать командировочные расходы намного проще, когда вы разговариваете с профессионалами. Итак, я здесь, чтобы поделиться с вами их мудростью. Начиная с прекрасного налогового органайзера HAR! Загрузите его сейчас и держите под рукой, пока будете читать статью!

Эта статья и налоговый органайзер HAR позаботятся о том, чтобы вы тщательно и эффективно отслеживали и регистрировали расходы.Будет ли весело отслеживать командировочные расходы? Гм, нет. Извините. Я не так хорош. Но я дам вам инструменты, которые помогут вам чувствовать себя увереннее, когда дело доходит до путевых расходов.

Я про самый дальний крик от настоящего бухгалтера или CPA. Эта статья является ресурсом и не предназначена для использования в качестве юридической или бухгалтерской консультации. Для этого вам нужно будет указать собственную цену за конверсию.

⭐️ ОСОБЕННОСТИ СТАТЬИ HAR: ⭐️

- Путевые расходы, которые вы можете и не можете вычесть: базовый обзор

- Любители

- Слон в комнате: отпуск – это командировочные расходы

- Сценарии командировочных расходов для туристических агентств

- Документирование командировочных расходов

-

2

1

2 Командировочные расходы, которые вы можете и не можете вычесть (базовый обзор)

Вы можете списать любые командировочные расходы, которые необходимы, разумны и обычны для вашей коммерческой деятельности.

Ниже приведены примеры дорожных расходов, которые вы можете (и не можете списать):

Ниже приведены примеры дорожных расходов, которые вы можете (и не можете списать):Путевые расходы, которые вы МОЖЕТЕ вычесть

1. Транспорт:

- Самолетом, поездом, автобусом или автомобилем между вашим домом и местом работы .

- Тарифы на такси или другие виды транспорта между аэропортом или вокзалом и вашим отелем, или отелем и местом работы ваших клиентов или клиентов, местом вашей деловой встречи или вашим временным местом работы.

- Использование личного автомобиля или аренда автомобиля: вы можете вычесть фактические расходы или стандартную ставку пробега (57,5 на 2020 год), а также связанные с бизнесом дорожные сборы и плату за парковку. Если вы арендуете автомобиль, вы можете вычесть из расходов только ту часть, которая используется для бизнеса.

2. Багаж или транспорт: Регистрируете багаж? Вы можете вычесть это.

Доставка выставочных материалов для выставки? Идите и спишите это тоже (если это между вашим постоянным и временным местом работы).

Доставка выставочных материалов для выставки? Идите и спишите это тоже (если это между вашим постоянным и временным местом работы).3. Жилье: Вы можете вычесть любое проживание, связанное с вашим бизнесом, как расходы, если это разумно и необходимо для вашего бизнеса (например, проживание в отеле / курорте во время туристической конференции).

Если вы приедете с милой / подругой / ребенком, вы можете вычесть расходы на проживание только в разумных пределах для одного человека за те ночи / дни, которые вы проработали.

4. Химчистка и прачечная: Если у вас есть счета за услуги прачечной или химчистки во время деловой поездки, сохраните эти квитанции для своих командировочных расходов.

5. Расходы на связь: (помимо вашего мобильного телефона): ваш мобильный телефон уже будет вычтен в другую категорию. Но если у вас есть какие-либо периферийные средства связи, такие как аренда спутникового телефона в Антарктиде (сладкий!) Для экстренных деловых звонков, вы можете вычесть их.

6. Чаевые: Чаевые включают любые чаевые для оплаты услуг, указанных в этом списке (плата за портье, обслуживание / уборка номеров, поездки на такси и т. Д.).

Примечание по наличным деньгам: если вы снимаете наличные за чаевые (или другие непредвиденные расходы) в банкомате, квитанция банкомата не является достаточным документом.Вы должны записать в квитанцию банкомата дату, место / услугу, сумму, на которую вы дали чаевые, если вы хотите использовать ее в качестве вычета.

7. Прочие: аналогичные обычные и необходимые расходы, связанные с вашей деловой поездкой. (например, использование бизнес-центра в отеле, наем переводчика, транспортировка в отель и обратно до делового мероприятия и т. д.)

8. Питание: Я оставил обеды напоследок, потому что это немного сложно. Но вот что вам нужно знать о питании:

- Вы можете вычесть 50% от общей стоимости еды.

- Питание не должно быть развлекательным. В 2018 году изменилось налоговое законодательство, в результате чего расходы на развлечения полностью не подлежали вычету. Таким образом, если вы идете на ужин в театр с клиентом, а порция еды не указана в вашем билете в театр, вы не можете вычесть ее.

- Есть два способа отслеживать / вычитать расходы на питание. Вы можете использовать суточные или отслеживать свои фактические расходы. Мы скоро рассмотрим это, так что следите за обновлениями

Путевые расходы, которые вы НЕ МОЖЕТЕ вычесть

Теперь менее интересная часть: вот примеры командировочных расходов, которые вы НЕ МОЖЕТЕ вычесть.

1. Развлечения: Развлечения являются допустимыми расходами. Собираетесь поиграть в гольф на курорте с потенциальным клиентом или менеджером по развитию бизнеса во время деловой конференции? Очень жаль .

. . вам придется делать это на свой счет.

. . вам придется делать это на свой счет.2. Семья / друзья / иждивенцы, путешествующие с вами: Если вы путешествуете с другом, членом семьи и / или иждивенцем, вы не можете вычесть их дорожные расходы.

Если вы чувствуете, что подпадаете под исключение из этого правила – e.грамм. вы компенсируете члену семьи / другу / иждивенцу за выполнение необходимых деловых операций во время поездки и имеете 1099 или W-2, чтобы доказать, что они работают на вас – поговорите со своим CPA.

3. Щедрый и экстравагантный: Щедрые и экстравагантные расходы не разрешены IRS. Тем не менее, они немного не уверены в том, что определяет расточительность или экстравагантность, говоря только: «Расходы не считаются расточительными или экстравагантными, если они разумны, исходя из фактов или обстоятельств».

Если вы думаете, что это может вас беспокоить, поговорите со своим CPA.

4. Компенсируемая поездка: Это может показаться очевидным, но если ваша поездка оплачена, вы не можете вычесть ее как расходы.

Например, если вы выступаете на конференции, и организатор мероприятий учитывает все время пребывания в отеле, вы не можете вычесть проживание.

Например, если вы выступаете на конференции, и организатор мероприятий учитывает все время пребывания в отеле, вы не можете вычесть проживание.То же самое касается использования баллов в программах лояльности для перелетов / проживания и т. Д.

5. Личный отпуск: Вы не можете вычесть личные поездки. Когда дело доходит до совмещения бизнеса с отдыхом (я имею в виду, действительно ли туристические агенты перестают работать?), Мы попадаем в серьезную серую зону.Это такая дурацкая фигура, что у нее есть отдельный раздел. Так что читайте дальше.

Любители (или любители путешествий)

Я не собираюсь тратить слишком много времени на разговоры о любителях. Просто знайте, что если вы продаете путешествия как хобби, то никакие из ваших путевых расходов недопустимы.

Как узнать, что вы любитель? У IRS есть длинный список, в который входят такие пункты, как «зависит ли ваш доход от дохода» и другие факторы, определяющие веселье.

IRS понимает, что для получения прибыли может потребоваться некоторое время.Как правило, вы приближаетесь к территории любителя в глазах IRS, если сообщаете об убытках 3 из пяти лет деловой активности. (Потеря означает, что вы заявляете о своих коммерческих расходах, превышающих ваш доход.)

Как и во всем, что связано с налогами, есть исключения в отношении того, какие расходы считаются убытками, но это выше моего уровня заработной платы. Теперь вы ясновидящий, так что вы знаете, что я собираюсь сказать. . . поговорите со своим бухгалтером или CPA.

Круизы и командировочные расходы

Круизы – это особые снежинки, и они регулируются своими собственными правилами, когда речь идет о дорожных расходах.Согласно IRS, «вы можете вычесть до 2000 долларов в год из своих расходов на посещение конгрессов, семинаров или подобных встреч, проводимых на круизных лайнерах. Все корабли, которые ходят, считаются круизными “.

Возможно, это не самая радостная новость для любителей круизов, которые тратят тысячи в год на семинары в море.

Но помните, я всего лишь посыльный (а не IRS).

Но помните, я всего лишь посыльный (а не IRS).Если вы хотите списать свои 2 тысячи в круизах, вам необходимо выполнить всевозможные строгие требования.

Ниже я копирую и вставляю то, что IRS сообщает по этому поводу, дословно (зачем изобретать велосипед):

Вы можете вычесть эти [круизные] расходы только при соблюдении всех следующих требований.

- Съезд, семинар или встреча напрямую связаны с активным ведением вашей торговли или бизнеса.

- Круизное судно – это судно, зарегистрированное в США.

- Все порты захода круизного лайнера находятся в Соединенных Штатах или во владении Соединенных Штатов.

- Вы прилагаете к декларации подписанное вами письменное заявление, в котором содержится информация о:

- Общее количество дней поездки (не включая дни транспортировки в порт круизного лайнера и обратно),

- Количество часов каждый день, которые вы посвятили запланированным деловым мероприятиям, и

- Программа запланированных деловых мероприятий собрания.

- Вы прилагаете к своей декларации письменное заявление, подписанное должностным лицом организации или группы, спонсирующей собрание, которое включает:

- График деловой активности на каждый день собрания и

- количество часов, в течение которых вы посещали запланированные деловые мероприятия.

Опять же, если вы думаете, что ваша круизная поездка / бизнес-модель является исключением, или у вас есть своя кость в этих правилах, не звоните мне.[Enter refrain] Поговорите со своим CPA.

Слон в комнате: ваш отпуск – это дорожные расходы?

Я знаю, что бухгалтеры и бухгалтеры повсюду, вероятно, будут уклоняться и покрывать малейшим шепотом вычитания поездок, которые имеют даже немного личного путешествия.

Но как туристического агента это сбивает с толку, поскольку вам нужно путешествовать, чтобы вести успешный и прибыльный бизнес.

Конечно, достаточно легко оправдать командировочные расходы на конференцию или ознакомительную поездку с сопровождением.Но когда дело доходит до вычета дорожных расходов для любой поездки, которая каким-либо образом связана с личным путешествием, вы попадаете в серьезную серую зону (я люблю называть это серой землей).

IRS не очень полезен, когда дело доходит до навигации по серой земле. Их вердикт таков: «Если ваша поездка была совершена в основном по личным причинам, например, из отпуска, вся стоимость поездки не подлежит вычету из личных расходов. Однако вы можете вычесть любые расходы, которые у вас есть в пункте назначения, которые напрямую связаны с вашим бизнесом.”

Не совсем точная копия. Вздох.

Я не могу посоветовать вам ваши налоги (поверьте, в этом сценарии проигрывают все). Но вот несколько наводящих вопросов, которые помогут вам определить, оправдана ли ваша поездка в качестве путевых расходов (и в какой степени).

1. Какова основная цель вашей поездки? В глубине души вы знаете, является ли ваша основная цель деловой или личной.

Если ваша основная цель – поехать в Мексику с семьей, вычесть расходы на поездку будет непросто.(Даже если вы продаете курорт или регион, в котором остановились.)

Если ваша основная цель – поехать в Мексику с семьей, вычесть расходы на поездку будет непросто.(Даже если вы продаете курорт или регион, в котором остановились.)Если основная цель вашей поездки – посетить выставку FAM в Оахаке, спонсируемую Советом по туризму Мексики, то это совсем другая история. О том, как совмещать приятное с полезным, мы поговорим позже. Но вот главный вывод: вы можете вычесть только те расходы на поездку, которые напрямую связаны с бизнесом. (Помните: разумное, обычное, необходимое).

2. Сколько времени в поездке уходит на деятельность, непосредственно связанную с деловой деятельностью? Вы можете списать только командировочные расходы, непосредственно связанные с хозяйственной деятельностью.Таким образом, если вы проведете 10 дней в Мексике со своей семьей, но потратите 3 дня на то, чтобы бросить семью, чтобы пойти на проверки на месте, которые вы запланировали несколько недель назад, вы можете разумно списать часть своей поездки как деловые расходы.

И наоборот, если вы отправляетесь в отпуск с семьей и решаете заскочить в ближайшие Sandals в последнюю минуту для самостоятельной «экскурсии» во имя деловой активности, это серьезный фол в глазах IRS. . (Мы рассмотрим сценарии позже).

3.Будет ли ваш бизнес получать доход от поездки? У вас может быть самая скучная и насыщенная деловая поездка в мире. Но если вы не предпримете добросовестных усилий, чтобы выполнить какие-либо последующие действия (кхм, заработать бабло) со всеми своими замечательными встречами и исследованиями, это может поднять красный флаг для IRS.

4. Необходима ли бизнес-деятельность для вашего бизнеса / ниши? Если ваша ниша – Италия, будет сложно списать со счетов поездку на Гавайи, если вы никогда не бронировали этот пункт назначения (и не планируете делать это в ближайшее время).

5. Требуется ли поездка для деловых операций, которые вы проводите? Работа за пределами налогового дома не считается автоматически путевыми расходами.

Чтобы вычесть командировочные расходы, деловая активность должна обусловливать поездку.

Чтобы вычесть командировочные расходы, деловая активность должна обусловливать поездку.Например, если я приезжаю к другу в Париж и провожу три полных дня, работая над этим сообщением в блоге о дорожных расходах, я не могу вычесть свою поездку как деловые расходы, потому что я мог легко проводить эти деловые операции из дома.Главный облом.

То же самое и с турагентами. Если вы находитесь в семейном отпуске, но все еще бронируете поездки и поддерживаете своих клиентов издалека, ваши командировочные расходы не подлежат вычету как командировочные расходы 1 , поскольку поездка не была обязательной для этой конкретной деловой активности.

В конце концов, вам нужно полагаться на свой здравый смысл (или, что еще лучше, здравый смысл вашего CPA или бухгалтера). Помните золотое правило: командировочные расходы должны быть разумными и необходимыми для вашего бизнеса.

Как вы решаете, что разумно? Следующие ниже сценарии помогут вам немного взглянуть на ситуацию.

Сценарии командировочных расходов для туристических агентов

Когда дело доходит до вычета любых командировочных расходов, которые (каким-либо образом) связаны с личными поездками, бухгалтеры / бухгалтеры, с которыми я беседовал, согласились действовать с осторожностью.

В качестве примера рассмотрим несколько сценариев. Пожалуйста, помните, что эти сценарии – всего лишь заметки для детской кроватки.Они предназначены для того, чтобы дать вам представление о местности, а не для того, чтобы посоветовать вам какую-либо форму или форму:

Сценарий 1:

Вы летите на ежегодную конференцию ASTA во вторник. и оставайся до пт. Все время расписано с конференц-мероприятиями, за исключением завтраков, которые вы покупаете каждое утро в курортном кафе и оплачиваете в номере. По чт. Вечером после конференции вы садитесь в Uber, чтобы встретить своего друга из колледжа, чтобы поужинать и выпить.Вы вылетаете рано утром в пятницу.

Путевые расходы полностью вычитаются, за исключением поездок Uber (туда и обратно), а также ужина и напитков с вашим другом.

Сценарий 2

Вас пригласили на сопровождаемый FAM на Гавайях. FAM составляет 3 дня, но вы решаете взять с собой семью и продлить поездку, выбрав 7-дневный семейный отпуск после FAM. Вы остаетесь с семьей на том же курорте, что и во время FAM.

Поскольку ваша деловая деятельность потребовала поездки на Гавайи, вы можете списать 100% стоимости полета и проезда в аэропорт и из аэропорта (если это разумно).Почему? Потому что вам в любом случае придется лететь на Гавайи и обратно, а также делать пересадку в аэропорт и обратно, чтобы вести свой бизнес.

Кроме того, вы также можете вычесть другие командировочные расходы, понесенные во время работы (например, питание и непредвиденные расходы). Если вы арендовали автомобиль, вы можете пропорционально распределить арендную плату в зависимости от того, какой процент времени вы использовали его для работы (например, 30% за 3 дня из десяти от общей стоимости могут быть вычтены).

Сценарий 3Вы находитесь в семейном отпуске в Диснейленде на 5 дней.Вы собираетесь за обедом в последнюю минуту, чтобы встретиться с новым менеджером на курорте, который вы часто бронируете. В остальное время вы проводите время с семьей, публикуя сообщения о проведенном вместе времени в социальных сетях вашего туристического агентства.

Ни одна из командировок не подлежит вычету, за исключением еды с менеджером отеля. Грустное лицо.

Сценарий 4

Фанатик бейсбола, вы решили поехать в Японию на турнир Japan Series. Пока вы там, вы приносите с собой работу и тратите три часа в день на бронирование поездок и поддержку своих путешествующих клиентов.В остальное время вы смотрите бейсбол и исследуете Японию.

Ни одна из ваших командировочных расходов не подлежит вычету, потому что ваша поездка в Японию не была обязательной для ваших деловых операций, которые вы там проводили.

Эти сценарии являются просто примерами. Я знаю, что сценарии из реальной жизни намного сложнее. Если вы совмещаете личные и деловые поездки, четко определите, в какие дни вы проводите работу, и задокументируйте свои встречи и деловую активность в эти дни.

Ронда любезно передала эту тему знакомому CPA. Вот что CPA сказал о Grayland: «Что ж, я думаю, лучший ответ – это то, какую часть расходов, по вашему мнению, вы могли бы доказать Налоговому управлению США, если бы они попросили, для работы, а не для удовольствия. Лично я подумайте, если бы IRS позвонил по вашему сценарию, это было бы очень трудно доказать, если вы не ведете подробный журнал поездок и не берете с собой супруга или друзей … Это может сработать, но будьте осторожны, потому что, если никто не платя вам за поездку в круиз для исследования в своих целях, тогда в лучшем случае IRS может классифицировать это как хобби, а в худшем – сказать, что это личные расходы, которые пытаются выдать за бизнес.”

В конце концов, проще всего документировать свою деловую активность и отслеживать расходы, если вы разделяете личные и деловые поездки. И давайте будем честными, это также лучше для вашего баланса между работой и личной жизнью!

В конечном итоге, вы необходимо убедиться, что вы проводите должную осмотрительность для записи и документирования своих поездок. Угадайте, что ?! У нас есть несколько инструментов, которые помогут вам в этом.

Документирование ваших командировочных расходов

Ввод ваших расходов на красивых листах это просто часть административного удовольствия, связанного с отслеживанием командировочных расходов.

Помимо беглого бухгалтерского учета, вам понадобятся квитанции, журналы и другая документация для подтверждения ваших командировочных расходов. Почему?

Если IRS приходит с аудиторским письмом, вам может потребоваться предоставить документы, подтверждающие, что ваши командировочные расходы (подождите) были разумными и необходимыми. Чтобы сделать вещи более увлекательными, IRS может обратиться к вам за объяснениями о поездках, которые вы совершили много лет назад.

Документ. Документ. Документ. Ронда Масье Латен рекомендует хранить / обновлять свои книги как минимум ежеквартально.Что касается дорожных расходов, я рекомендую просто убедиться, что у вас есть вся необходимая документация сразу после поездки.

Получите всю необходимую информацию: когда дело доходит до общих дорожных расходов, убедитесь, что в квитанциях есть все детали, необходимые для удовлетворения требований IRS.

Вот то, что IRS считает достаточно подробным:

- Пункт назначения

- Дата (даты), когда вы уехали и вернулись из поездки

- Количество дней, проведенных по делам

- Сумма расходов

Вот несколько советов, которые сделают этот процесс максимально безболезненным:1.Отслеживайте свои наличные на случай непредвиденных обстоятельств: Этот совет от Джея: если вы снимаете наличные на чаевые (или другие непредвиденные расходы) в банкомате, квитанция банкомата не является достаточным документом. Вы должны записать в квитанцию банкомата дату, место / услугу, сумму, на которую вы дали чаевые, если вы хотите использовать ее в качестве вычета.

2. В квитанциях на питание запишите, кто присутствовал и какое дело вы обсуждали: Это поможет вам пробудить память, если вам когда-нибудь понадобится предоставить дополнительную документацию для ваших расходов.

3. Для транспортных расходов, помимо поездки между аэропортом и гостиницей, запишите, куда вы собираетесь: Когда вы едете на совместную поездку на гала-концерт ASTA, запишите пункт назначения / мероприятие в квитанции.

4. Ведите подробные журналы / документацию о делах, которые вы ведете во время путешествия: Это особенно важно для «серых» путешествий. Это выгодно как для вас, так и для IRS. Но после поездки запишите свои действия, которые касаются того, как вы будете получать доход от поездки.

Собираетесь ли вы создать новую маркетинговую инициативу на основе посещенного вами сайта? Большой. Собираетесь ли вы следить за будущими потенциальными клиентами? Поразительнй. Вы расширяете список контактов с поставщиками, чтобы расширить свой бизнес? Запишите, как вы планируете продолжить поездку для развития вашего бизнеса.

На самом деле, как хороший деловой человек, вся эта информация будет у вас под рукой. На самом деле, нужно просто собрать всю эту информацию в одном месте.

Как долго я могу хранить всю эту забавную документацию?

IRS разрешено копать прошлое. Итак, вы хотите сохранить все свои налоговые документы. Если вы какое-то время в бизнесе, вероятно, у вас достаточно квитанций, чтобы оклеить весь дом обоями.

Итак, когда именно вы можете выбросить все это? Эмпирическое правило – хранить документацию для:

- 3 лет с даты подачи декларации или

- 7 лет, если вы подаете заявление о возмещении убытков

Если сигнал тревоги сработал, когда вы прочитали «практическое правило» Что касается налогов, то вы действительно понимаете дух этой статьи! Не бери это у меня.Прочтите более подробные рекомендации на сайте IRS или [введите воздержание] поговорите со своим CPA.

Инструменты отслеживания командировочных расходов:

Мы разработали несколько полезных вещей, которые помогут вам в вашем путешествии рассчитать ваши командировочные расходы. Калькулятор командировочных расходов и налоговый орган HAR

1. Калькулятор командировочных расходов

Теперь, когда вы знаете, какие из ваших командировочных расходов вы можете вычесть, у нас есть отличный ресурс, который вы можете использовать, чтобы приблизительно определить, сколько поездки можно списать.Это также ресурс, который поможет вам задокументировать цель ваших поездок (на случай, если вам нужно освежить память).

Посмотрите на калькулятор командировочных расходов. Но знайте, что если вы решите скопировать и загрузить шаблон для себя или своего бизнеса, вам нужно будет создать бесплатную учетную запись Airtable (по сути, это электронная таблица на стероидах).

Этот инструмент поможет рассчитать и отслеживать ваши командировочные расходы. Акцент здесь делается на приблизительных .

2. Налоговый органайзер HAR

Мы так взволнованы налоговым органайзером HAR, что собираемся разместить загрузку в нашей статье во второй раз! (На случай, если мы не убедили вас в начале статьи.

Теперь вы знаете свои фактические командировочные расходы и можете ввести свой счет! Ура! Но куда вы поместите всю эту восхитительную информацию? Правильно, в вашем налоговом органайзере HAR !

Еще не скачивали? Не стоит беспокоиться. Иди сюда.Так вот, если я могу так сказать, налоговый органайзер HAR – прекрасная вещь. Это форма, в которой вы рассчитываете все свои бизнес-расходы. Правильно, мы говорим здесь, не говоря уже о дорожных расходах!

Так что загрузите форму и протестируйте ее, указав свои командировочные расходы.

3. Приложения для отслеживания (HAR использует Expensify)

Чем больше вы путешествуете, тем труднее будет вспомнить, где? Почему? и что форс? ваших дорожных расходов.Если вас ошеломила мысль об отслеживании всех своих расходов, остановите все и загрузите приложение для отслеживания расходов.

Я уверен, что существует масса приложений по расходам, и мы не собираемся здесь подробно разбирать различные варианты. HAR использует Expensify. Он удобен в использовании и помогает очень быстро создавать отчеты.

Что вы используете? Сообщите нам в комментариях!

4. Калькулятор суточных ставок:

Ставки суточных зависят от того, куда вы собираетесь (и в каком году).Это отличный способ определения законных стандартных суточных в зависимости от пункта назначения. Помните, что если вы работаете не по найму, вы можете использовать только суточные на питание и непредвиденные расходы (M&IE), и вы все равно должны задокументировать все расходы.

3. Бухгалтерское программное обеспечение

Ниже приведен список программного обеспечения для бухгалтерского учета.

- Quickbooks и Freshbooks отлично подходят для небольших агентств или если вы только начинаете. Если вам нужен бесплатный вариант, вы можете использовать электронную таблицу Google или документ Excel.(HAR использует Quickbooks.)

- TRAMS и Globalware предназначены для крупных туристических агентств и предназначены для путешествий (в отличие от вышеуказанных программ). Для среднего агентства эти программы нерентабельны.

Вы также можете использовать бесплатные ресурсы, такие как таблицы Google или таблицы Excel.

Спасибо!

Не могу не подчеркнуть, как мало я знал о налогах до разговора с этими удивительными людьми: Ронда Масье Латен, спасибо за то, что поделились со мной своими очень редкими знаниями о гибридных поездках!

Джей Элстад имеет огромный опыт работы с профессионалами в области путешествий.Я позвонил Джею в его САМЫЙ ЗАГРУЗОЧНЫЙ сезон (mea culpa)! И знаете что, он даже не рассердился на меня. Фактически, он действительно приложил все усилия, чтобы ответить на мои вопросы и просмотреть эту статью.

Я также хочу поблагодарить одного бывшего бухгалтера, который потребовал, чтобы он оставался анонимным (вы знаете, кто вы!)

Сноски

15 налоговых советов для туристических агентств

Мысль о необходимости подготовить и подать налоговую декларацию для вашего Независимое туристическое агентство может вызвать у вас панику.Просто сделайте вдох и успокойтесь, потому что у нас есть 15 советов по налогам для турагентств, которые помогут упростить налоговое время.

Прежде чем мы углубимся в наши полезные советы по налогообложению для туристических агентств, мы должны подчеркнуть одну чрезвычайно важную вещь:

Что бы вы ни делали, не игнорируйте свои налоги. Вы не хотите получать телефонный звонок или письмо от IRS. Быть одитированным – это то, чего вы определенно не хотите.

Подача налоговой декларации для вашего независимого туристического агентства на дому не должна быть сложной задачей.Наши главные налоговые советы для туристических агентств не только легко понять, но они могут даже сэкономить вам деньги и дать вам большую налоговую льготу.

Без лишних слов, вот наш список лучших советов для турагентств:

- Организуйтесь и оставайтесь организованными

Если вы обнаруживаете, что просматриваете бумаги или роетесь в коробках в поисках информации, вам нужно организоваться. Создавайте папки с файлами на компьютере, чтобы упорядочить всю информацию по клиентам, курортам, круизным маршрутам и любым другим направлениям, и создавайте резервные копии этих файлов в физических папках с файлами, потому что всегда полезно иметь резервные копии.

Используйте программное обеспечение, такое как QuickBooks или Excel, чтобы вести текущую сумму расходов. Одним нажатием кнопки вы можете распечатать отчеты и использовать их для подготовки и подачи налоговой декларации.

- Резервное копирование файлов

Налоговая подсказка для туристических агентств №2 совмещает первую подсказку. Независимо от того, используете ли вы облачное программное обеспечение, такое как TravelWorks, или храните файлы на своем компьютере, убедитесь, что ваши ценные файлы защищены.

Вы можете инвестировать в услуги резервного копирования данных, чтобы обеспечить их безопасность.Два популярных варианта включают:

- Carbonite: стоимость от 59,99 долларов США с неограниченным пространством для хранения

- IDrive: доступны бесплатные и платные версии с объемом памяти 1 ТБ.

- Ищите часто упускаемые из виду вычеты

Пожалуй, самый прибыльный налоговый совет для туристических агентств: берите все, что вам разрешено! Вы можете не знать, сколько вычетов вам доступно. Вот лишь некоторые из вычетов, на которые чаще всего не обращают внимания:

- Страхование автомобиля: Если у вас есть обычное туристическое агентство с коммерческим транспортным средством, вы можете вычесть страхование.Лучше всего спросить об этом сертифицированного аудитора.

- IRA / 401K Взносов: Если вы не исчерпали свой IRA или взносы 401 (k), подумайте о том, чтобы добавить немного больше до 15 апреля. Если вам 59,5 лет или больше, вы можете внести деньги в свой IRA до 15 апреля -го , потребовать вычет и снять деньги позже без штрафных санкций.

- Страховые взносы

- Реклама и маркетинг

- Питание и развлечения

- Расходы на образование (конференции, съезды и семинары)

Это лишь краткий список часто игнорируемых .Узнайте у CPA, каких списаний вам может не хватать. И не забывайте: сохраняйте чеки !

- Учитывайте вычет из домашнего офиса

Поскольку независимые туристические агентства часто работают на дому, отличным налоговым советом для турагентов является вычет из домашнего офиса. Вы можете вычесть 5 долларов за квадратный фут офисного помещения, но не более 1500 долларов. Имейте в виду, что этот вывод требует, чтобы вы использовали домашний офис исключительно для работы, а не для декоративно-прикладного искусства, для гостей или в качестве домашнего спортзала.

- Капитальные затраты применимы к вашему бизнесу

Термин «капитальные затраты» также известен как менее формальный термин «оборудование и материалы» и включает в себя элементы, которые не нужно заменять каждый год, в том числе:

- Офисная мебель

- Компьютеры

- Программы для программного обеспечения

- Новое оборудование

Канцелярские товары также могут быть списаны, поэтому обязательно держите квитанции от покупки ручек, бумаги, чернил, тонера, блокнотов и всего, что вы используете в своем бизнесе .

Не упускайте из виду эту налоговую подсказку для туристических агентств, потому что в этой категории можно списать до 500 000 долларов!

- Нанять сертифицированного общественного бухгалтера (CPA)