Ндфл кбк 2019 за сотрудников – КБК по НДФЛ в 2019 году за сотрудников: таблица

КБК НДФЛ 2019 за сотрудников

Для того чтобы правильно перечислять налоги с доходов, в статье приведены актуальные КБК НДФЛ 2019 за сотрудников.

При перечислении налога (взноса) плательщик в платежном поручении обязан указать код бюджетной классификации в поле 104. Это требование записано в Приложении 3 к Положению Банка России от 19 июня 2012 года №383-П. Конкретный КБК по НДФЛ зависит от того, кто именно является плательщиком налога. В том случае, если плательщиком НДФЛ выступает организация (юридическое лицо) или ИП в качестве налогового агента, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ, то кбк ндфл 2019 за сотрудников будет следующим: 182 1 01 02010 01 1000 110.

КБК НДФЛ 2019 для ИП за себя

Если НДФЛ со своих доходов уплачивает ИП , то в поле 104 платежного поручения должно быть указан следующий КБК: 182 1 01 02020 01 1000 110.

КБК НДФЛ для физических лиц

Существуют ситуации, когда физическому лицу, не являющемуся индивидуальным предпринимателем, необходимо самому уплачивать НДФЛ на основании п.1-4 ст.228 Налогового Кодекса РФ. Примером может служить продажа недвижимости, срок владения которой не освобождает от уплаты налога на доходы физических лиц (п.17.1 ст.217, ст.217.1 НК РФ). В этом случае КБК НДФЛ в этом году для физических лиц будет 182 1 01 02030 01 1000 110.

НДФЛ: уплата пеней и штрафа

При перечислении пеней/штрафа плательщику необходимо указать следующие КБК:

Плательщик НДФЛ | КБК при уплате пеней | КБК при уплате штрафа |

Налоговый агент | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| Индивидуальный предприниматель за себя | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

Физлицо (не являющееся ИП) | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

www.yourbuhg.ru

КБК НДФЛ 2019 за сотрудников

C 2019 года меняются КБК, которые нужно применять для платежей в бюджет. Коды для перечисления НДФЛ новшества не затронут. Чтобы избежать ошибок в этом 20-значном коде, учитывайте особенности для разных видов платежей.

Код бюджетной классификации позволяет распределить средства, уплаченные в бюджет. Его обязательно указывают в платежках на перечисления налогов, взносов. Ошибка в этом реквизите будет стоить времени. Платить повторно налог не придется, но уточнить платеж с налоговой необходимо.

Отдельные коды есть для НДФЛ с зарплаты, для уплаты пеней и штрафа по налогу. Перечень актуальных в 2019 году кодов мы привели в статье. Также подробно рассмотрели, как заполнить этот реквизит в платежном поручении.

КБК по НДФЛ на 2019 год таблица

С 2019 года действует новый приказ Минфина, который устанавливает коды бюджетной классификации (от 08.06.2018 № 132н). Для удобства приведем актуальные коды в виде таблицы. КБК НДФЛ 2019 за сотрудников действует для перечисления налога как с зарплаты, так и с других выплаченных доходов — с отпускных, больничных, выходного пособия, материальной помощи. Его же применяют, когда рассчитываются с исполнителем-физическим лицом по договору подряда, другому договору гражданско-правового характера.

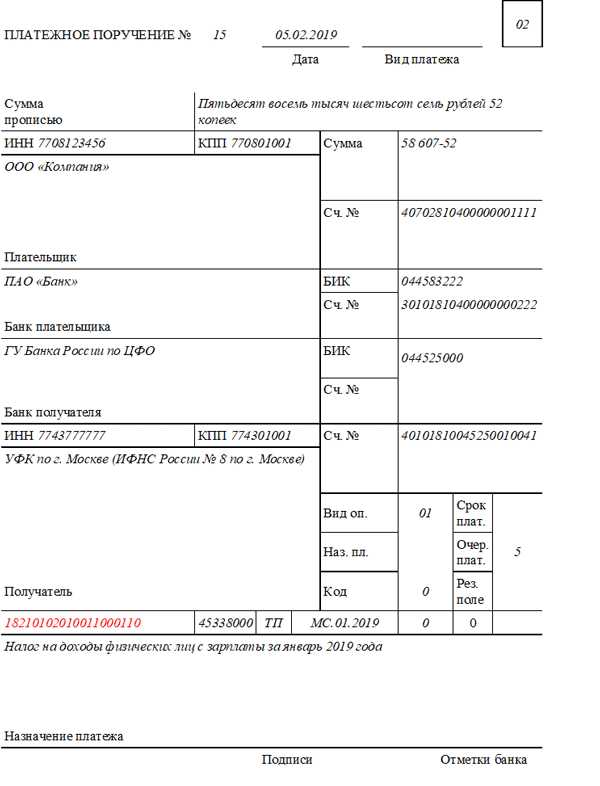

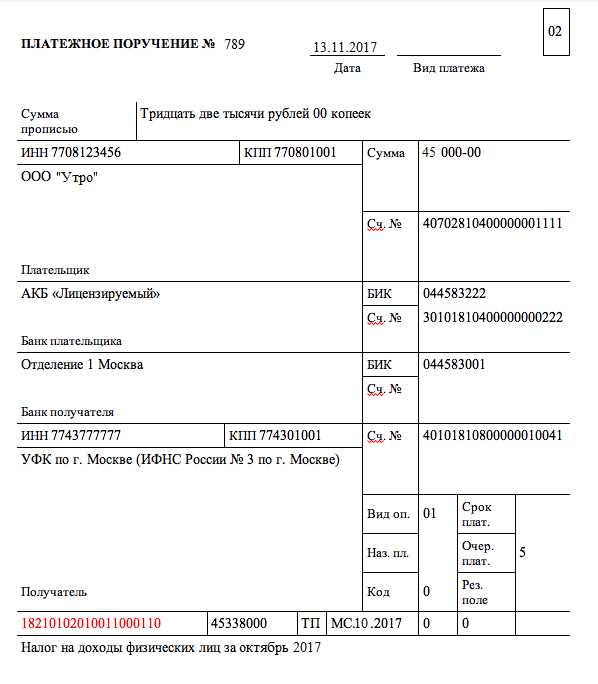

КБК НДФЛ 2019 за работников: образец платежки

При уплате подоходного налога в платежном поручении код указывают ниже названия получателя платежа. Это поле 104. Этот и следующие показатели обязательно заполнять, если перечисляете средства в бюджет. Также проставьте свой ОКТМО, основание платежа, налоговый период, за который вносите плату.

Получателем платежа по налогу будет УФК, укажите и инспекцию, в которой состоите на учете. Номер счета можно уточнить там же.

Вверху платежки проставьте код 02, который предусмотрен для налоговых агентов.

Учитывайте, что для перечисления НДФЛ с разных видов доходов установлены разные сроки (п. 6 ст. 226 НК). Потому для перечисления налога с зарплаты и, например, с больничных может потребовать составить отдельные платежки.

Образец платежки

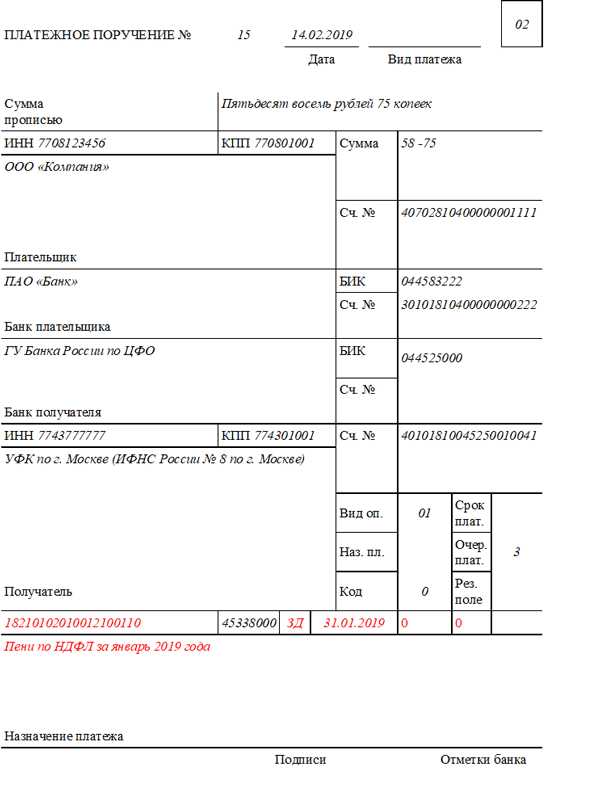

Если нужно уплатить пени, код будет отличатся. Поэтому составьте отдельную платежку.

Пример Бухгалтер обнаружил, что с некоторых доходов сотрудников налоги перечислили не вовремя. Кроме уплаты налога, необходимо перевести и пени. Налог перечислили на месяц позже. Особенности платежного поручения на пени такие:

- КБК — 18210102010012100110;

- Код основания платежа (поле 106)— «ЗД» — погашение налогового долга по собственной инициативе;

- Код налогового периода в поле 107 — 0 или точный период, к которому относятся пени.

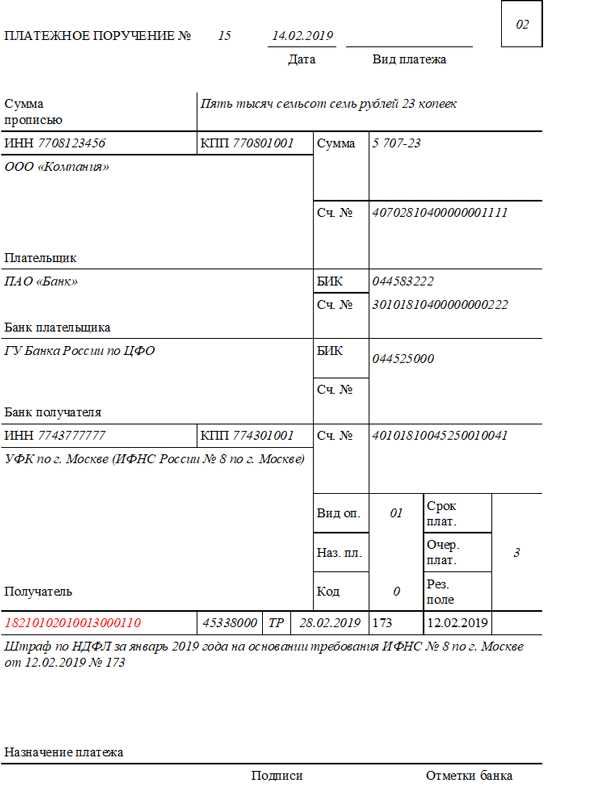

Код штрафа будет — 18210102010013000110. Как правило, штраф уплачивают на основании требования налогового органа. Номер и дату этого документа укажите в платежном поручении в полях 108 и 109. Проставьте в поле 107 для кода налогового периода срок оплаты из требования. Очередность платежа по инициативе налогового органа выше, чем обычная уплата налога. В поле 21 вместо «5» поставьте «3».

www.rnk.ru

КБК по НДФЛ на 2019 год за сотрудников

С КБК по НДФЛ в 2019 году сталкиваются все компании и ИП, выплачивающие в бюджет подоходный налог. Иногда эта проблема касается даже физических лиц. Этот код проставляют в платежном поручении. Ошибки с КБК приводят к тому, что платеж не проходит. Давайте рассмотрим, какие существуют КБК для уплаты НДФЛ за сотрудников в 2019 году, и что делать, если ошиблись с кодом.

КБК НДФЛ 2019 за сотрудников

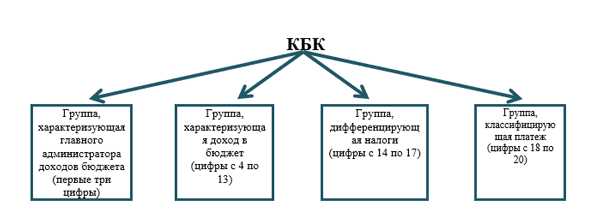

Код бюджетной классификации (КБК) по налогу на доходы физических лиц – это не просто хаотичный набор цифр. В нем зашифрована информация о получателе средств, сведения о том: какой платится налог, о виде платежа по данному налогу, в какой бюджет пойдут выплаченные деньги.

Таким образом, код нужен для того, чтобы средства уплаченные компанией, ИП, физлицом нашли своего адресата и дошли до ФНС.

Чаще всего код указывается в платежном поручении. Зная, что означает каждая цифра, вы сможете сами составить нужный код или воспользоваться уже готовыми комбинациями, которые вы найдете ниже.

Давайте проанализируем, из каких же цифр складывается код бюджетной классификации для подоходного налога. Он включает в себя 20 цифр. Их можно условно отнести к 4 группам:

Из этого следует, что кем бы ни являлся налогоплательщик: юрлицом, ИП, физлицом, какой бы платеж относительно налога он не делал: сам налог, пени по нему и пр. Первые три цифры кода будут неизменны – 182.

Теперь перейдем к следующим составляющим КБК по НДФЛ 2019.

- Цифры с 4 по 6, по сути, представляют с собой расшифровку вида платежа: налог, взнос и т.д. Для подоходного налога они также неизменны – 101.

- Цифры 7-8 – расшифровывают статью доходов. В коде подоходного налога они тоже никогда не меняются. Если составляете код при уплате налог самостоятельно, пишите во всех случаях 02.

- Цифры 9-11 – указывают, от кого поступил платеж:

– налоговый агент – 010;

– ИП – 020;

– самостоятельный резидент – 030;

– иностранец, работающий по патенту – 040.

- Цифры 12-13 представляют собой расшифровку бюджета, например для НДФЛ они всегда будут 01, что соответствует федеральному бюджету.

- Цифры 14-17 расскажут налоговикам, к какой категории относится данная выплата:

– непосредственно подоходный налог – 1000,

– пени за неуплату – 2100;

– проценты по – 2200;

– штраф по – 3000.

- Цифры 18 по 20 – это всего-навсего шифр дохода. При уплате всегда ставьте в конце 110, не зависимо компания вы или ИП, налог платите или пени.

Таким образом, любое заинтересованное лицо, зная обозначение каждой цифры КБК НДФЛ в 2019 году, сможет безошибочно собрать этот код. Однако этой трудоемкой работы можно избежать. Тем более ошибка автоматически влечет за собой неуплату вовремя налога.

КБК НДФЛ на 2019 для юридических лиц: таблица

Нижеприведенными коды пользуются, как правило, организации и ИП, уплачивающие подоходные налог за своих сотрудников. Это важно понимать, так как ИП, не имеющие работников, платят по иным КБК.

Стоит отметить, что до 1 января 2019 года к числу налоговых агентов относились российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в РФ, от которых или в результате отношений с которыми работник получил доходы (ст. 207 НК РФ).

В 2019 году налоговыми агентами также признаются российские организации, которые перечисляют денежное довольствие, зарплату, вознаграждения военнослужащим и лицам гражданского персонала (законопроект № 1078298-6).

|

Вид платежа для налоговых агентов |

КБК |

|---|---|

|

Уплата налога |

182 1 01 02010 01 1000 110 |

|

Пени |

182 1 01 02010 01 2100 110 |

|

Проценты |

182 1 01 02010 01 2200 110 |

|

|

182 1 01 02010 01 3000 110 |

КБК НДФЛ для предпринимателя, если у них нет работников

Очень часто у индивидуальных предпринимателей нет наемных работников. Они уплачиваю налог только со своих личных доходов. В этой ситуации ИП не являются налоговыми агентами, поэтому КБК по НДФЛ в 2019 году у них будут отличаться от тех, что используют организации.

|

Вид платежа |

КБК |

|---|---|

|

Уплата налога |

182 1 01 02020 01 1000 110 |

|

Пени |

182 1 01 02020 01 2100 110 |

|

Проценты |

182 1 01 02020 01 2200 110 |

|

Штрафы |

182 1 01 02020 01 3000 110 |

КБК по НДФЛ для физических лиц

Если гражданину надо заплатить налог самому и тогда он указывает в платежке КБК.

|

Вид платежа |

КБК |

|---|---|

|

Налог |

182 1 01 02030 01 1000 110 |

|

Пени |

182 1 01 02030 01 2100 110 |

|

Проценты |

182 1 01 02030 01 2200 110 |

|

Штрафы |

182 1 01 02030 01 3000 110 |

КБК НДФЛ для нерезидентов

|

Вид платежа |

КБК |

|---|---|

|

Налог |

182 1 01 02040 01 1000 110 |

|

Пени |

182 1 01 02040 01 2100 110 |

|

Проценты |

182 1 01 02040 01 2200 110 |

|

Штрафы |

182 1 01 02040 01 3000 110 |

Коды бюджетной классификации налогоплательщики в первую очередь указывают в платежном поручении. Этот реквизит неизменен независимо от того кто делает взносы в бюджет, а также о каком виде платежа идет речь: налог, штрафы или пени.

Для этого используйте поле 104.

В заполненном виде ваша платежка должна выглядеть приблизительно следующим образом:

www.zarplata-online.ru

КБК НДФЛ 2019 за сотрудников

КБК по НДФЛ в 2019 году: изменился или нет, таблица- СРОКИ УПЛАТЫ НДФЛ В 2019 ГОД

- Пособия и отпускные

- КБК ПО НДФЛ В 2019 ГОДУ: ТАБЛИЦА

- ОБРАЗЕЦ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ПО НДФЛ В 2019 ГОДУ

- КАК УТОЧНЯТЬ ПЛАТЕЖ ПО НДФЛ С 01.01.2019

- КБК НДФЛ 2019: что важно знать

- КБК НДФЛ за работников в 2019 году

- КБК пеней по НДФЛ за 2019 год

- КБК НДФЛ 2019 для юридических лиц по штрафам

- КБК для нерезидентов по НДФЛ

- КБК НДФЛ ИП за сотрудников и за себя

КБК по НДФЛ в 2019 году: изменился или нет, таблица

Какие коды бюджетной классификации по НДФЛ на 2019 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат в 2019 году? Приведем удобную таблицу с КБК по НДФЛ на 2019 год (для юридических лиц). Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

СРОКИ УПЛАТЫ НДФЛ В 2019 ГОД

По общему правилу, заплатить в 2019 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2019 года работодатель выплатил 8 февраля 2019 года. Датой получения дохода будет 31 января 2019 года, датой удержания налога – 8 февраля 2019. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 11 февраля 2019 года (поскольку 9 и 10 число – это суббота и воскресенье).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2019 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 31 марта 2019 года.

Удержанный НДФЛ в 2019 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

После того как в бюджет поступит НДФЛ, перечисленный налоговыми агентами, эти денежные средства распределяются между бюджетом субъекта РФ и бюджетами муниципальных образований (поселений, муниципальных районов, городских округов) по нормативам, установленным бюджетным законодательством.

КБК ПО НДФЛ В 2019 ГОДУ: ТАБЛИЦА

Однако КБК по НДФЛ за сотрудников в 2019 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2019 года по подоходному налогу.

Таблица с КБК на 2019 года по НДФЛ

| Вид НДФЛ | КБК в 2019 году |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

ОБРАЗЕЦ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ПО НДФЛ В 2019 ГОДУ

Далее приведем образец платежного поручения на перечисление НДФЛ в 2019 году. Код бюджетного классификации по НДФЛ указывается в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.

Читайте также на RF.biz:

- НДФЛ с отпускных когда платить в 2019 году

- Как выгодно взять отпуск в 2019 году по дням

- Срок сдачи 6 НДФЛ за 4 квартал 2018 года в 2019 году

- Налог с продажи квартиры в 2019 году, новый закон

КАК УТОЧНЯТЬ ПЛАТЕЖ ПО НДФЛ С 01.01.2019

Если при перечислении НДФЛ налоговый агент допустил ошибку, платеж можно уточнить при соблюдении трех условий:

- прошло не более трех лет с момента платежа;

- уточнение не приводит к образованию недоимки;

- несмотря на ошибку, деньги поступили в бюджетную систему.

Если платеж не поступил в бюджет, то уточнить платеж нельзя, а обязанность налогового аге

uenews.ru