Облагаются ли ндфл больничные листы: С 2021 года НДФЛ с больничных удерживают и работодатели, и ФСС –

НДФЛ с больничного листа в 2016 году, облагается ли НДФЛ больничный лист

В случае болезни сотрудника организация или ИП – работодатель обязаны оплатить ему период временной нетрудоспособности. Это гарантия, которую предоставляет всем занятым по трудовому договору гражданам Трудовой кодекс. Начисляется ли при этом НДФЛ? По сути своей компенсация периода временной нетрудоспособности является доходом физлица. Проще говоря, да, оплата больничного облагается налогом на доходы.

Облагается ли НДФЛ больничный лист

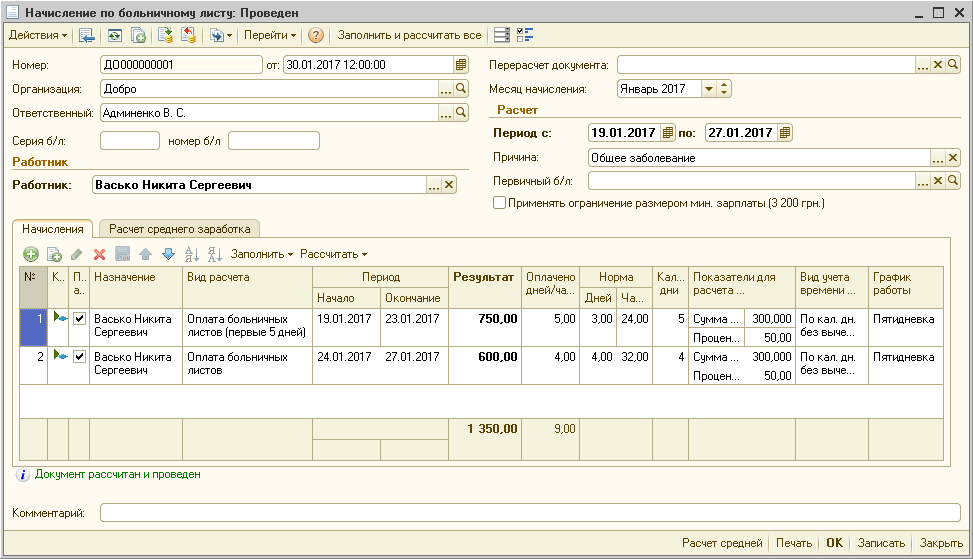

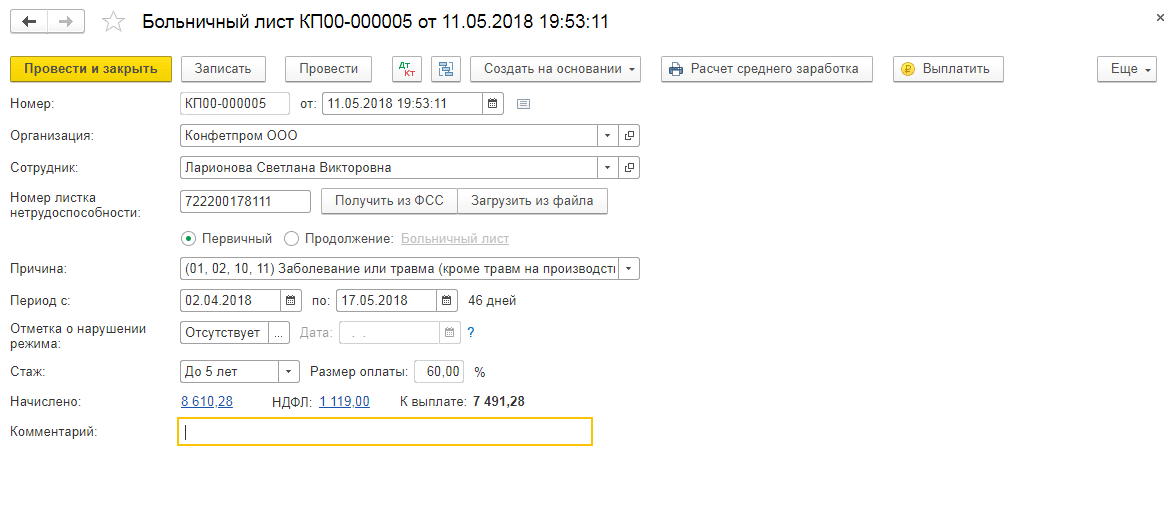

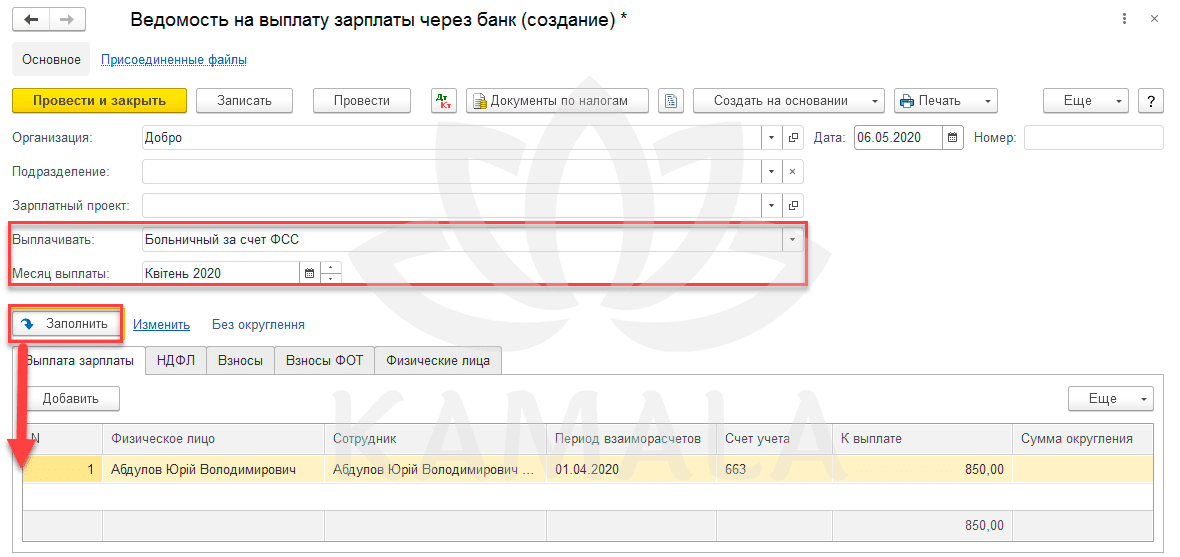

Итак, работнику по трудовому договору полагается оплата на период временной нетрудоспособности, начиная с первого дня больничного. Причем первые три дня оплачиваются за счет работодателя. Последующую оплату, которую фирма или ИП должны обеспечить своему заболевшему сотруднику, они могут впоследствии компенсировать за счет средств ФСС. Сделать это можно двумя способами: или последовательно до конца года уменьшая текущие выплаты по страховым взносам на временную нетрудоспособность, или подав в ФСС заявление на возмещение суммы переплаты, образовавшейся в связи с выплатой работникам соответствующих пособий.

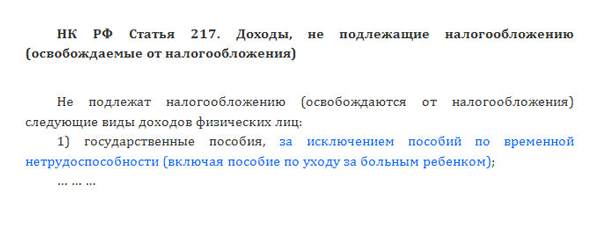

Берется ли НДФЛ с выплаты в той, и в другой части? Несомненно, он удерживается из всех перечисляемых сотруднику сумм пособия по временной нетрудоспособности. Такие выплаты не поименованы в списке не облагаемых налогом государственных пособий, установленных действующим законодательством на основании пункта 1 статьи 217 Налогового кодекса, поэтому облагаются НДФЛ в общем порядке, по ставке 13%.

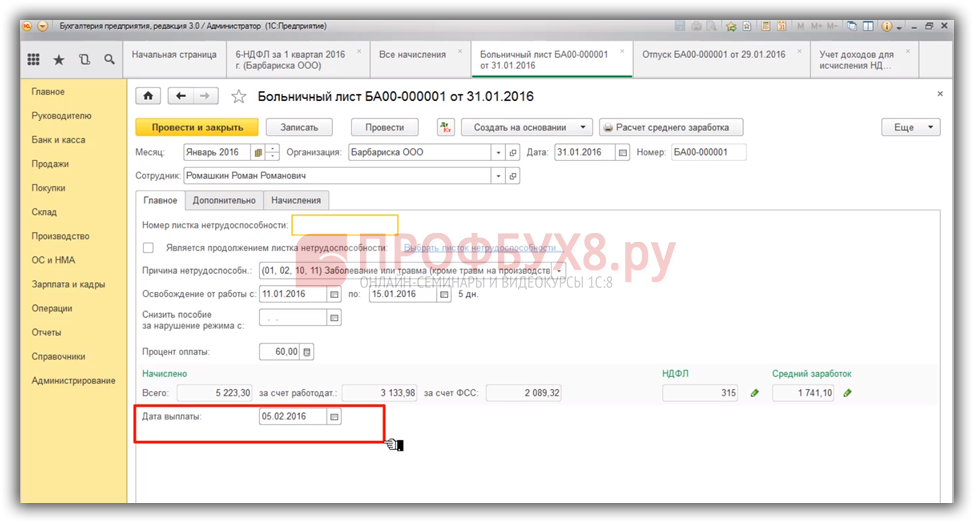

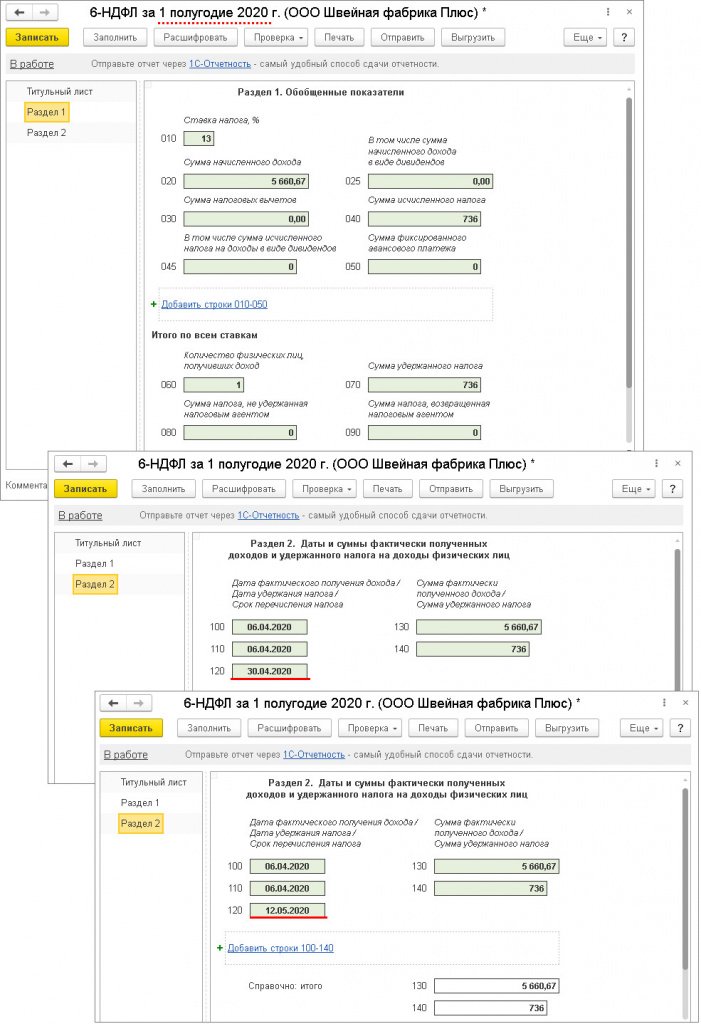

В вопросе же о том, когда берется НДФЛ с больничного листа, недавно произошли некоторые изменения. Так пункт 6 статьи 226 Налогового кодекса пополнился отдельным положением, согласно которому НДФЛ с больничного листа в 2016 году следует перечислять в бюджет не позднее последнего числа месяца, в котором выплачено пособие. В этом его отличие от порядка перечисления подоходного дохода с обычных зарплатных выплат. По последним налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты дохода налогоплательщику – физлицу.

Но к слову, НДФЛ – это единственный налог, уплачиваемый при начислении больничного, в том смысле, что взносами в ПФР, ФОМС и ФСС данная выплата, по аналогии с обычной зарплатой, не облагается.

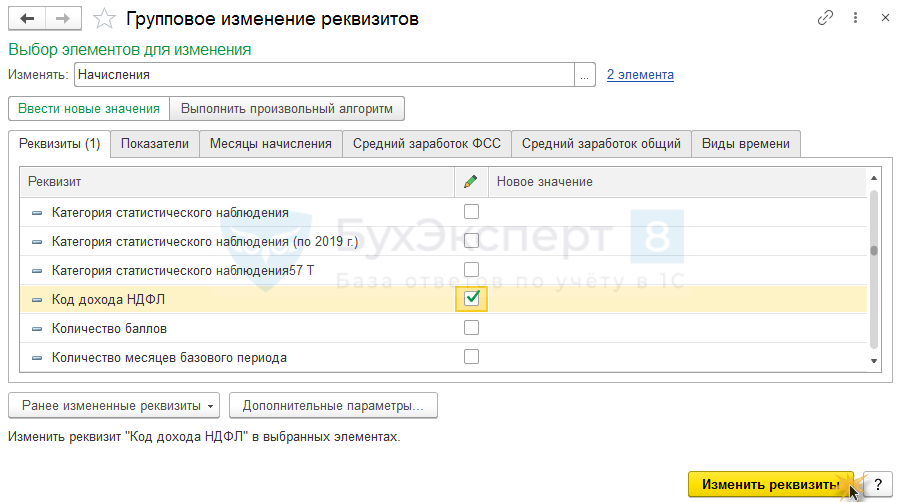

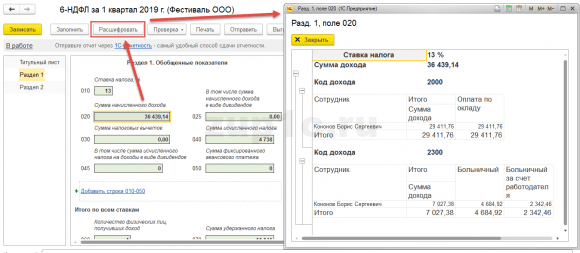

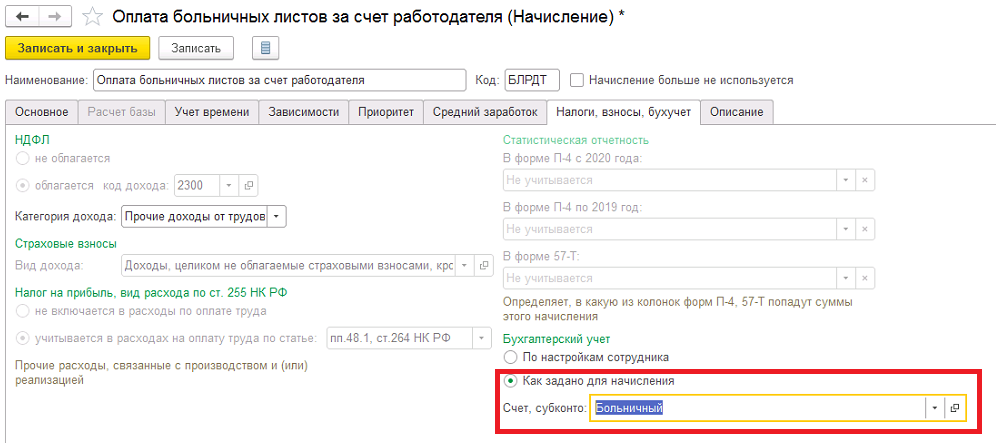

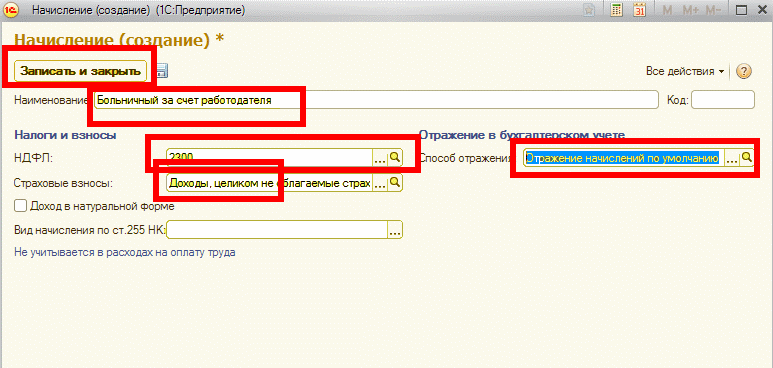

По итогам года выплаченные пособия отражаются в справках по форме 2-НДФЛ. Код дохода, который следует использовать в данном случае, – 2300. Кроме того по факту выплаты пособия по временной нетрудоспособности, его сумма включается в справки по форме 6-НДФЛ, которые с этого года налоговые агенты обязаны ежеквартально составлять на основании информации о доходах, выплаченных ими физлицам в отчетном периоде.

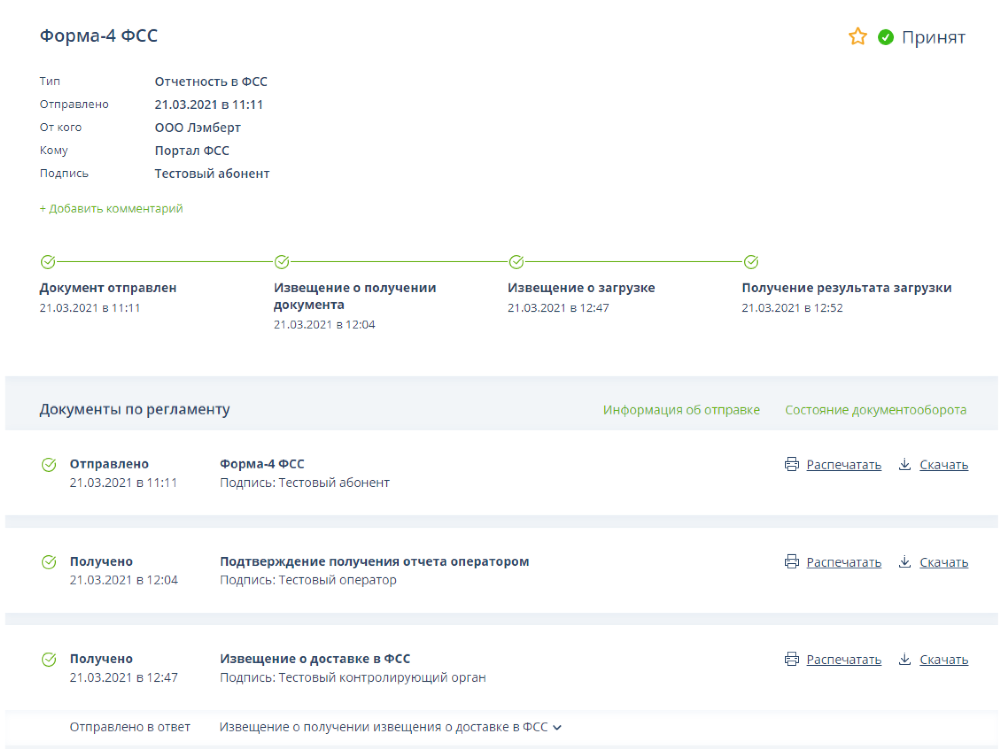

НДФЛ с больничных: пилотный проект

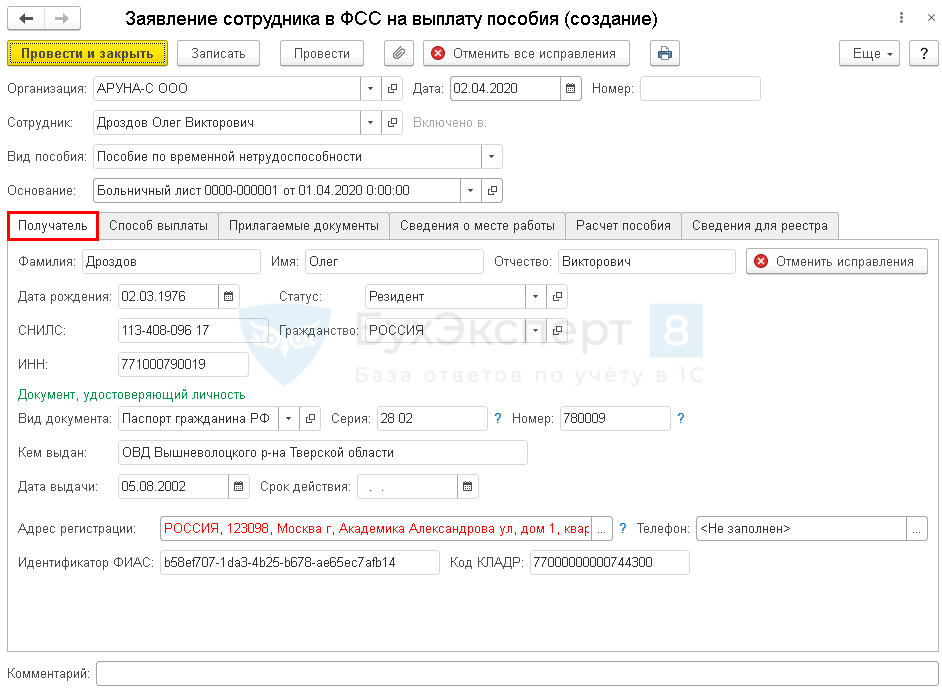

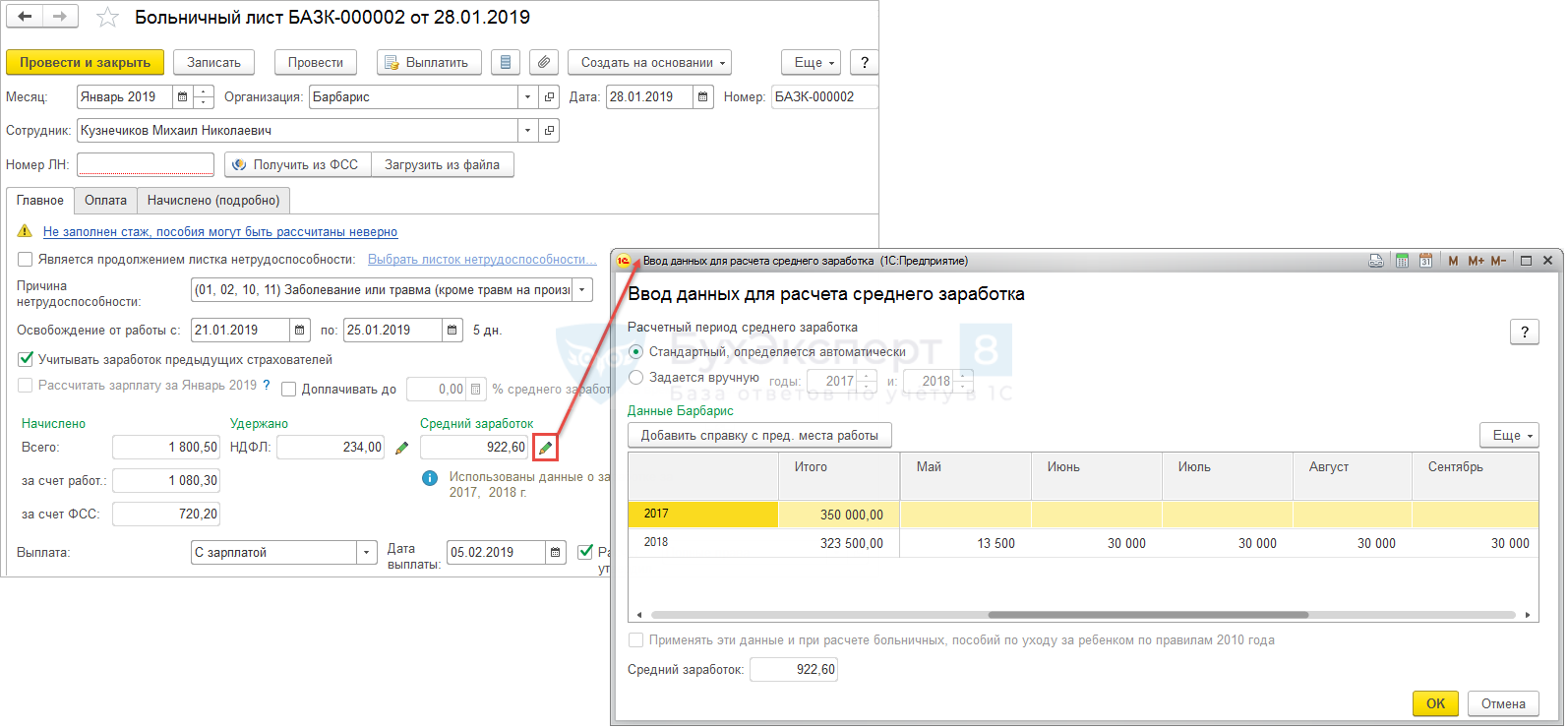

В некоторых субъектах Российской Федерации оплата больничного происходит напрямую из ФСС, то есть работодатель в расчетах оказывается не задействован. То есть фирма или индивидуальный предприниматель оплачивает лишь первые три дня временной нетрудоспособности, поскольку эти средства из ФСС в любом случае ему не возмещаются. Далее работодатель передает больничный лист сотрудника и справки о сумме его заработка за предыдущие два года под опись в территориальное отделение ФСС. Сделать это нужно в течение 5 дней с момента получения документов, в частности, больничного листа от сотрудника.

Берется ли НДФЛ с больничного листа в 2020 году

В процессе начисления пособий по временной нетрудоспособности необходимо учитывать, что НДФЛ с больничного листа в 2020 году берется в обычном порядке. Начисления сотруднику за период его фактического отсутствия на рабочем объекте по причине болезни регламентированы трудовым законодательством. Обязательство работодателя по выплате пособия по полученному от наемного работника больничному листу закреплено ст. 183 ТК РФ. Дополнительно норма прописана в Законе от 29.12.2006 г. № 255-ФЗ (ч. 1 ст. 13 и п. 1 ч. 1 ст. 2), но в этих нормативных актах нет пояснений, удерживается ли НДФЛ с больничного.

Общий подход

Первые трое суток пребывания на больничном должны быть оплачены работодателем из его средств, оставшиеся дни нетрудоспособности (если их причиной является болезнь) подлежат погашению из ресурсов, выделяемых ФСС. Обоснование приведено в статьях 3 и 6 Закона № 255-ФЗ. Назначение пособия осуществляется на протяжении 10 дней в календарном исчислении после предъявления работодателю закрытого больничного листа. Начисляется ли НДФЛ на больничный – этот вопрос встает перед бухгалтером на этапе перечисления суммы пособия работнику. Выплата должна быть произведена вместе с заработной платой.

Больничный и подоходный налог

Необлагаемые подоходным налогом суммы перечислены в Налоговом кодексе в п. 1 ст. 217. Если отдельная выплата не значится в этом списке, то она подлежит налогообложению по общим правилам. Облагается ли НДФЛ больничный лист – суммы, начисляемые на основании листка нетрудоспособности, не значатся в перечне исключений. Исчисляемое пособие, связанное с возникновением временной нетрудоспособности, является основанием для возникновения налоговых обязательств перед бюджетом.

ПРАВИЛО

Пособия по временной нетрудоспособности исключены из списка не облагаемых налогом государственных пособий, установленных действующим законодательством (п. 1 ст. 217 НК РФ). То есть со всей оплаты больничного листа удерживается НДФЛ непосредственно при ее выплате работнику (п. 1, 4 ст. 226 НК РФ). А перечислить налог в бюджет нужно не позднее последнего числа месяца, в котором работнику выплачено пособие по временной нетрудоспособности (п.6 ст.226 НК РФ).

Ключевые правила выплаты социальных пособий работодателями:

- Роль налогового агента для наемного сотрудника выполняет работодатель.

- За то, как будет удержан НДФЛ с больничного, ответственность несет работодатель, а не застрахованное лицо.

- Налоговые начисления должны затрагивать всю сумму пособия.

- Факт удержания подоходного налога по времени должен совпадать с датой выплаты дохода работнику. Обоснование приведено в ст. 226 НК РФ.

Если весь объем пособия выплачивается со счетов работодателя (с последующим частичным возмещением ФСС), облагается ли больничный НДФЛ – да, налог взимается.

Если работник трудится по договору гражданско-правового характера, берется ли НДФЛ с больничного такого физического лица – расчеты с этой категорией сотрудников регламентируются не трудовым, а гражданским правом. Ситуации, когда заболел человек, с которым подписано соглашение ГПХ на выполнение отдельных работ или оказание услуг, рассматриваются обособленно. У предприятия по таким работникам не возникают обязательства по выплате пособия по временной нетрудоспособности.

В отношении наемного персонала с больничного начисляется НДФЛ, 2020 год не внес коррективы в это правило. По физическим лицам, с которыми сотрудничество подтверждается договором ГПХ, предприятие не платит страховые взносы. Если нет перечислений страховых взносов, то нет и социальных гарантий в виде пособия на период временной нетрудоспособности.

Как быть участникам пилотного проекта ФСС – берется ли НДФЛ с больничного листа в этом случае:

- для пилотного проекта характерны прямые выплаты пособий работникам Фондом социального страхования;

- в сферу влияния работодателя входит только та часть пособия, которую предприятие обязано оплатить из своих ресурсов;

- у работодателя имеются сведения по начисленным суммам больничного в пределах первых трех дней болезни;

- как удержать НДФЛ (больничные) – пилотный проект подразумевает начисление и удержание налога работодателем с суммы за первые три дня, за оставшуюся часть пособия и налоговые обязательства по нему ответственность возлагается на ФСС.

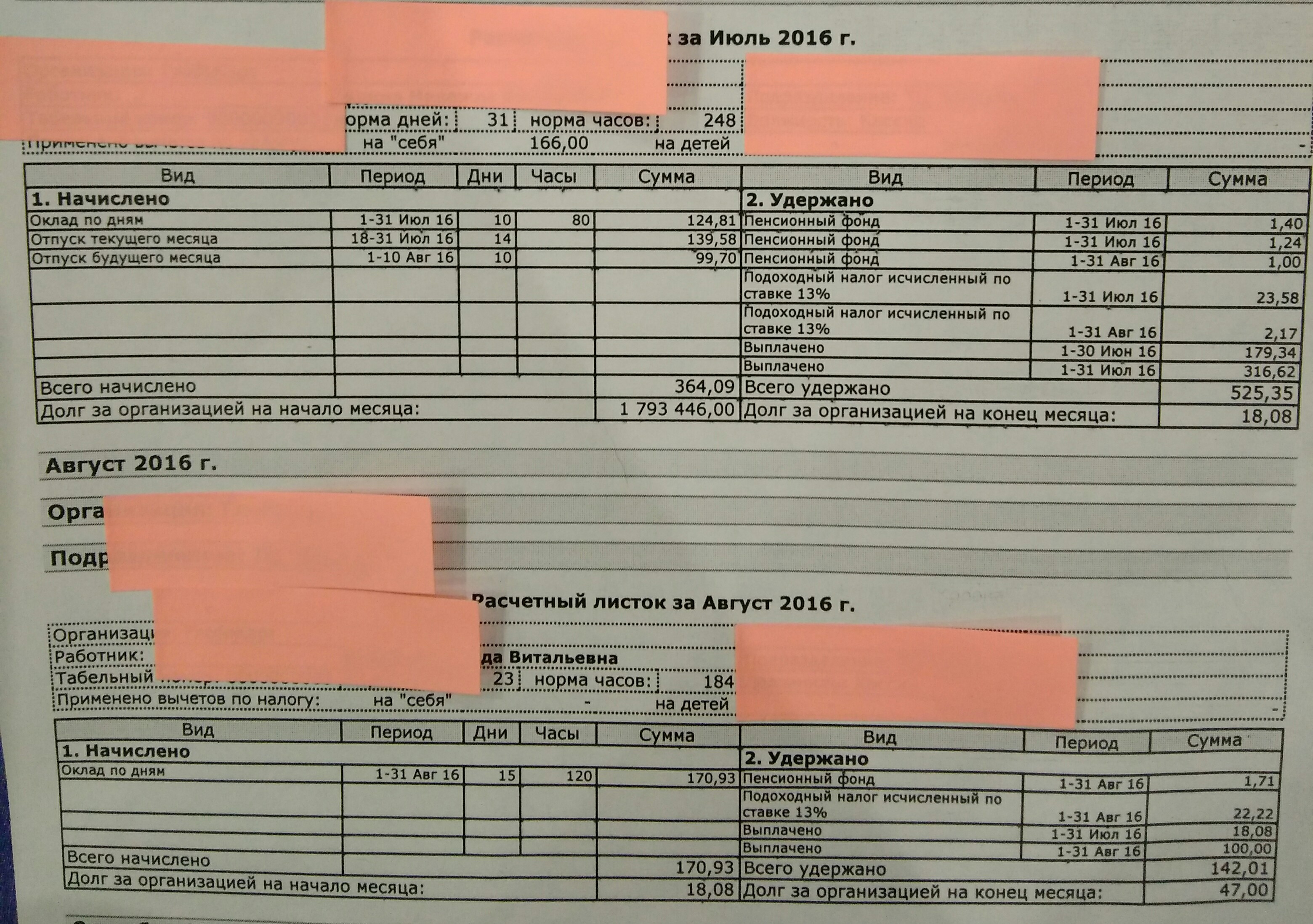

Суммы по больничным в налоговой отчетности

Социальные пособия, начисляемые по больничным листам, должны быть отражены в бланках 2-НДФЛ и 6-НДФЛ. Больничный облагается НДФЛ (2020 год не стал исключением из этого правила), а в этих отчетных формах показываются все суммы, по которым возникают обязательства по НДФЛ. Порядок заполнения 6-НДФЛ предполагает, что размер пособия будет указан в разделе 1 и 2 бланка. Отражение доходных величин должно соотноситься с периодом фактической выплаты средств.

Порядок заполнения 6-НДФЛ предполагает, что размер пособия будет указан в разделе 1 и 2 бланка. Отражение доходных величин должно соотноситься с периодом фактической выплаты средств.

При заполнении 6-НДФЛ есть несколько особенностей:

- НДФЛ с больничных в 2020 году удерживается в полном объеме, но с привязкой к дате выплаты пособия;

- если средства по листу нетрудоспособности перечисляются работнику последним месяцем отчетного квартала, то сумма попадает только в 1 раздел, в информационном блоке 2 раздела она будет отображена в следующем отчетном интервале.

Норма о том, как с больничного листа удерживается НДФЛ и показывается в форме 6-НДФЛ, оговорена в Письме ФНС от 13.03.2017 г. под № БС-4-11/[email protected] Отражение больничных пособий в справке 2-НДФЛ – обязательная процедура. Форма документа регламентируется приказами ФНС. Действующий шаблон закреплен Приказом от 30.10.2015 г. под № ММВ-7-11/[email protected]

Если в расчетном периоде были пособия социального типа, обусловленные наличием сумм по временной нетрудоспособности (больничный облагается НДФЛ), то их надо показать в справке для налоговой обособленно от других сумм. Алгоритм действий следующий:

Алгоритм действий следующий:

- в месяце, когда по учету был проведен больничный лист, размер доходных начислений делится на части – относящиеся к заработной плате и к пособию;

- в табличной части справки для рассматриваемого месяца будет выделено несколько строк;

- так как больничный лист облагается НДФЛ, средства, начисляемые за этот период, должны быть систематизированы и представлены в справке 2-НДФЛ;

- для больничных пособий предназначена отдельная кодировка доходной статьи – 2300 (полный перечень шифров по доходам физических лиц зафиксирован в Приложении 1 Приказа авторства ФНС от 10.09.2015 г. под № ММВ-7-11/[email protected]).

В справке 2-НДФЛ надо показывать, что больничный лист облагается НДФЛ в 2020 году по ставке 13%.

Код дохода больничного листа в справке 2-НДФЛ в 2021 году

Код больничного в справке 2-НДФЛ — 2300 при выплате пособия по временной нетрудоспособности. В случае расчета до фактического заработка указывают 4800.

2-НДФЛ больше нет

В 2021 году работодатели выдают работникам вместо 2-НДФЛ новую форму «Справка о доходах и суммах налога физического лица». Отдельного отчета больше не существует, справка стала приложением к расчету 6-НДФЛ, которое сдают ежегодно. Формат и порядок заполнения нового бланка утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753, в нем сказано, какой код больничного в справке 2-НДФЛ указывать налоговым агентам.

Новое приложение из 6-НДФЛ и прежняя форма 2-НДФЛ отличаются незначительно. В новом бланке больше нет полей для внесения данных о налоговом агенте, они указываются на титульном листе 6-НДФЛ. Удалено поле «Сумма налога, не удержанная налоговым агентом» и введен новый отдельный раздел 4 «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». В разделе 3 о вычетах добавлены поля для внесения сведений об уведомлениях от ИФНС.

Порядок кодировки доходов изменился незначительно, но код больничного в справке 2-НДФЛ в 2021 году не изменился.

Подробнее об оформлении нового бланка — «Справка 2-НДФЛ в 2021 году: бланк, коды и порядок выдачи работникам».

Все ли больничные отражаются в 2-НДФЛ

Вся доходность работника облагается подоходным налогом. В Налоговом кодексе РФ указано, отражаются ли больничные в 2-НДФЛ, — да, пособие по временной нетрудоспособности является доходом служащего независимо от источника выплат (п. 1 ст. 217 НК РФ). Перечисления по больничному указываются в составе сведений о суммах, выплаченных физическому лицу, для этого применяется специальный код больничного листа в справке 2-НДФЛ, утвержденный ФНС.

Но есть и исключения. В том же п. 1 ст. 217 НК РФ и в письме Минфина РФ № 03-04-06/8-118 от 18.04.2012 разъясняется, входит ли пособие по нетрудоспособности в состав данных в 2-НДФЛ — в документе отражают только выплаты по временной нетрудоспособности. Декретные и детские пособия не облагаются налогом на доходы физических лиц и не включаются в документ.

Кодировка социального пособия по временной нетрудоспособности

Вся доходность, которую выплачивает сотруднику налоговый агент, кодируется для упрощения налогового учета и разделения на доходные источники. Действующий код дохода больничного в справке 2-НДФЛ утвержден ФНС России: приказами № ММВ-7-11/387@ от 10.09.2015 и № ЕД-7-11/753@ от 15.10.2020. Он не изменился после утверждения нового бланка.

Действующий код дохода больничного в справке 2-НДФЛ утвержден ФНС России: приказами № ММВ-7-11/387@ от 10.09.2015 и № ЕД-7-11/753@ от 15.10.2020. Он не изменился после утверждения нового бланка.

По приказам ФНС код больничного листа за счет работодателя и выплат по временной нетрудоспособности от ФСС один и тот же — 2300. Доплату до фактического заработка отражают по коду 4800.

При заполнении справки отражайте пособие в фактический месяц выплат пособия по временной нетрудоспособности. Выплата от работодателя и от ФСС фиксируется в одной строке — без разбивки на источники и по коду 2300.

Представим основные показатели, включая код выплаты больничного в 2-НДФЛ, действующие в 2021 году, в таблице:

| Кодировка | Описание |

|---|---|

| 2000 | Оплата труда |

| 2001 | Вознаграждение руководства (директоров) |

| 2002 | Премия за достижение результата в работе |

| 2003 | Вознаграждения за счет прибыли |

| 2010 | Оплата по договорам гражданско-правового характера (ГПХ) |

| 2012 | Отпускные |

| 2720 | Подарки работникам |

| 2760 | Материальная помощь |

| 1400 | Сдача имущества в аренду (кроме транспорта) |

| 2400 | Сдача транспорта в аренду |

| 1010 | Дивиденды |

| 2013 | Компенсация за неиспользованный отпуск |

| 2014 | Выходное пособие |

| 2301 | Штрафы и неустойки по решению суда |

| 2520 | Доходность в натуральной форме — товары, работы, услуги, выполненные для налогоплательщика |

| 2530 | Заработная плата в натуральной форме |

| 2610 | Материальная выгода, которую работник получил от процентов по займам |

| 2611 | Невозвратный (прощенный) долг, который списали с баланса организации |

| 3020 | Банковские проценты по вкладам |

| 4800 | Универсальный шифр для доходности, не вошедшей в другие группировки |

Образец заполнения новой справки

Правовые документы

Какими налогами облагаются выплаты по больничному листу в 2021 году

Каждый работающий человек отчисляет в пользу государства некую сумму, равную 13% от его ежемесячных доходов. Но каждый человек может заболеть и просидеть дома несколько дней. За этот период он получит компенсацию. Облагаются ли какими-либо налогами выплаты по больничному листу?

Но каждый человек может заболеть и просидеть дома несколько дней. За этот период он получит компенсацию. Облагаются ли какими-либо налогами выплаты по больничному листу?

Облагается ли больничный НДФЛ

Существует несколько оснований для получения больничного листа. Основные из них – это болезнь, травма, беременность и роды, уход за ребёнком. От того, по какой причине выдан листок нетрудоспособности, зависит факт налогообложения выплат.

По факту, компенсация за дни болезни – это доход работающего человека. Следовательно, к доходу применяются все нормы налогообложения, в том числе и по НДФЛ. В то же время, эти выплаты не относятся к фонду оплаты труда, поэтому не должны облагаться подоходным налогом.

Однако эти выплаты также не являются и государственной компенсацией, поэтому облагаются также всеми предусмотренными в законодательстве взносами. Но, если работодатель будет учитывать эти выплаты в качестве базы для начисления взносов в ФСС, то они могут быть не приняты по следующим причинам:

- произошло нарушение действующего законодательства.

Например, бухгалтерия неправильно произвела расчёт среднего заработка для заболевшего работника;

Например, бухгалтерия неправильно произвела расчёт среднего заработка для заболевшего работника; - отсутствуют документы, подтверждающие право на выплаты. В данном случае, это сам больничный лист;

- больничный лист изначально был неправильно оформлен.

Согласно действующему налоговому законодательству, выплаты по больничному листу подлежат налогообложению в общем порядке. НДЛФ уплачивается за счет средств работника.

Подоходным налогом облагаются выплаты, полученные по больничному, выданному по следующим основаниям:

- работник заболел сам;

- у него заболел ребёнок или иной родственник, который требует за собой ухода;

- карантин по инфекционному заболеванию;

- получение травмы, как на производстве, так и в быту;

- потребность в получении дополнительного лечения в стационаре или в санатории.

Все выплаты по больничному листу начисляются только после того, как работник представит его в бухгалтерию. Согласно ст. 217 НК РФ, эти выплаты можно отнести к денежным доходам, соответственно:

Согласно ст. 217 НК РФ, эти выплаты можно отнести к денежным доходам, соответственно:

- если больничный лист выдан по причине болезни самого сотрудника, его ребёнка, родственника и по другой причине, то с полученного «больничного» пособия начисляются все необходимые налоги, сборы и взносы;

- если больничный выдан по причине беременности сотрудницы и её дальнейших родов, то никакие налоги и сборы с этих выплат не удерживаются. Женщина получает 100% заработка за весь период нетрудоспособности, который зависит от количества ожидаемых детей;

- если больничный выдан на том основании, что работник получил травму на производстве, то выплаты также не облагаются ни НДФЛ, ни обязательными страховыми взносами. Это происходит по той причине, что работник временно потерял нетрудоспособность по вине руководства, поэтому взимать с него ещё и дополнительные суммы государство посчитало неправильным.

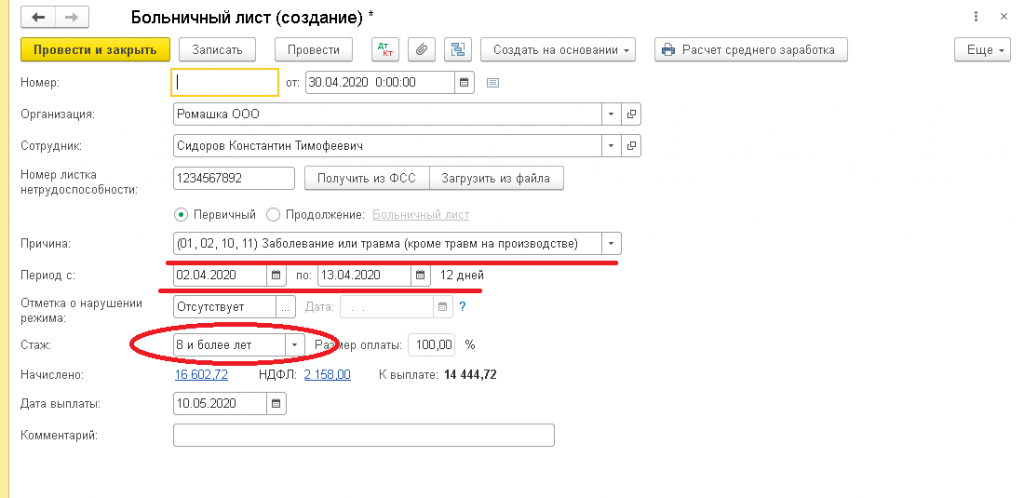

Каждый бухгалтер должен знать, что размер пособия по временной нетрудоспособности зависит от стажа самого работника. Работник может получить от 60% до 100% от рассчитанного на основании среднего заработка за день пособия. Только больничный, выданный в связи с беременностью и родами, оплачивается 100% вне зависимости от стажа работницы.

Работник может получить от 60% до 100% от рассчитанного на основании среднего заработка за день пособия. Только больничный, выданный в связи с беременностью и родами, оплачивается 100% вне зависимости от стажа работницы.

Минимальный срок болезни – 10 дней подряд. Если есть необходимость, терапевт может продлить до 30 дней. Если больной не идёт на поправку, то созывается специальная комиссия, которая может продлить период болезни до 1 года. За это время нужно либо выздороветь, либо оформить инвалидность.

Так как законодательно пособие по безработице относится к доходу, то на него необходимо делать соответствующие начисления:

- подоходный налог в размере 13% от получаемой на руки суммы;

- взносы в ПФР и ФСС;

- иные отчисления, которые связаны с социальными нуждами.

Никаких нюансов по начислению, удержанию или перечислению в бюджет нет. Всё происходит в обычном режиме.

Важно! Все начисления необходимо делать уже после того, как работник сдаст больничный лист в бухгалтерию. В течение 10 дней работнику должно быть назначено пособие, которое он получит в день выплаты очередной заработной платы.

В течение 10 дней работнику должно быть назначено пособие, которое он получит в день выплаты очередной заработной платы.

Если работник заболел после увольнения, то он имеет право на оплату листка нетрудоспособности. Важное условие! Болезнь должна наступить в течение 30 дней после увольнения, а сам работник не должен быть трудоустроен в этот период. Предъявить больничный бывшему работодателю он может в течение полугода после болезни. При этом он также должен представить доказательства того, что он не работал в этот период.

Как уже упоминалось выше, выплаты по больничному листу (за исключением некоторых случаев) поддаются налогообложению в размере 13% от начисленной суммы. Работодатель имеет право назначить своим работникам дополнительную материальную помощь в связи с определёнными основаниями болезни. Например, доплату до размера оклада в связи с болезнью ребёнка или самого работника. Если такие доплаты прописаны в коллективном договоре или ином нормативном локальном акте, то налогообложению они не подлежат.

На основании всего вышеизложенного можно сделать вывод, что:

- компенсация за период болезни замещает собой заработную плату, хотя и не относится к фонду оплаты труда. Поэтому НДЛФ нужно начислять во всех случаях, кроме прописанных в законе исключений;

- выплаты производится следующим образом – первые 5 дней оплачивает работодатель, а остальной период оплачивается из «кармана» ФСС. Поэтому в первые 5 дней НДФЛ выплачивается за счёт самого заболевшего работника, а за остальной период – ФСС платит НДЛФ;

- сам работник не принимает никакого участия в процессе начисления и уплаты НДФЛ. На руки он уже получает сумму, из которой произведены все необходимые удержания.

Такие правила действуют в России уже 10 лет, и бухгалтера уже «набили» руку по отчислению подоходного налога и других взносов в бюджет страны.

Больничные облагаются ли страховыми взносами

Выплаты на период болезни осуществляются за счёт средств самого работодателя, а также ФСС. Согласно ст. 9 закона 212-ФЗ, у работника нет обязанности по самостоятельному начислению необходимых взносов.

Согласно ст. 9 закона 212-ФЗ, у работника нет обязанности по самостоятельному начислению необходимых взносов.

Это факт обусловлен следующими причинами:

- страховые взносы уже являются частью пособия по нетрудоспособности;

- ФСС не должен делать отчисления в отношении самого себя.

Исходя из этого, можно сделать вывод, что выплаты по больничному листу облагаются только подоходным налогом. Такие правила действуют с 2009 года.

С 2018 года в оборот пущена новая форма больничного листа, в котором есть следующие основные строки:

- сумма, которую получит заболевший работник от Фонда соцстраха;

- сумма средств, которую заболевший работник получит от работодателя;

- итоговая строка, в которой указывается суммарное значение этих двух показателей.

Эти сроки обязан заполнять работодатель. На основании сделанных расчётов формируется платёжная ведомость, в которой указывается сумма к выплате. Когда работник получает эти средства на руки, он расписывается в этом документе об их получении.

Когда работник получает эти средства на руки, он расписывается в этом документе об их получении.

Расчёт делается бухгалтерской службой на основании следующих показателей:

- стаж данного сотрудника. Если он имеет общий страховой стаж менее 5 лет, то он может рассчитывать лишь на 60% от среднего заработка. Если величина общего стажа колеблется в пределах от 5 до 8 лет, то сотрудник получит 80%, если же стаж более 8 лет – то оплата будет производиться в размере 100% от среднего заработка;

- средний заработок этого работника за 1 рабочий день. Для расчёта следует брать показатели за последние 2 года. Именно для этих целей при увольнении выдаётся справка о среднем заработке;

- продолжительность болезни в днях.

Облагается ли больничный подоходным налогом

Выплаты по больничному листу облагаются подоходным налогом. Хотя эти средства не относятся к фонду оплаты труда, НДФЛ на них необходимо начислить. Делается это следующим образом:

- 5 дней болезни оплачиваются работодателем.

С этих выплат именно работодатель исчисляет, удерживает и уплачивает налог;

С этих выплат именно работодатель исчисляет, удерживает и уплачивает налог; - последующие дни оплачиваются Фондом социального страхования. Теперь на этот фонд легла обязанность по уплате налога.

Как и во всех остальных случаях, работник не имеет отношения к перечислению налога в бюджет. Этим занимается налоговый агент – ФСС и работодатель.

Облагаются ли больничные взносами в ПФР

Как уже упоминалось, выплаты по больничному листу производятся за счёт средств ФСС (полностью или частично). Та часть больничного листа, которая оплачивается за счёт средств этого фонда, не облагается никакими обязательными страховыми взносами.

В п. 1 ст. 9 Закона № 212-ФЗ сказано, что выплаты по больничному листу – это пособия, получаемые за счёт средств государственного фонда. Поэтому начислять и взимать страховые взносы с этих пособий нельзя.

В некоторых случаях, несколько дней болезни работника оплачиваются из «кармана» работодателя. Эти выплаты также не облагаются страховыми взносами по причине «государственности» пособий.

В п. 1 ст. 20. 2 Закона 125-ФЗ сказано, что «больничные» выплаты также не облагаются взносами за «травматизм».

Облагается ли больничный алиментами

Материальная поддержка ребёнку необходима всегда, вне зависимости от того, более родитель или нет. Так как, выплаты по больничному листку являются доходом гражданина, то алименты с них удерживаются.

Но есть важный нюанс! Алименты в пользу ребёнка или иного родственника взыскиваются с «больничных» выплат только в том случае, если есть решение суда или судебный приказ, то есть открыто исполнительное дело и выдан исполнительный лист. Он может быть выдан на основании:

- алиментного соглашения, которое супруги заключают между собой, но один решил его не исполнять;

- исполнительный лист, выданный на основании решения суда или судебного приказа.

Поэтому никакой другой документ не может являться основанием для удержания алиментов. Например, родитель передаёт деньги другому родителю на содержание их общего ребёнка. Никаких документов они не подписывали и не составляли. Таким образом, уплата производится на основании устной договорённости. Один родитель заболевает, а второй пишет ему на работу письмо с требованием о выплате ему некой суммы в качестве алиментов. На основании этого письма удержание не должно быть произведено. Это незаконно!

Никаких документов они не подписывали и не составляли. Таким образом, уплата производится на основании устной договорённости. Один родитель заболевает, а второй пишет ему на работу письмо с требованием о выплате ему некой суммы в качестве алиментов. На основании этого письма удержание не должно быть произведено. Это незаконно!

Чтобы удержание с выплат по листку нетрудоспособности было законным, необходимо предпринять следующие шаги:

- заключить алиментное соглашение или подать исковое заявление в суд с требованием о взыскании;

- дождаться решения суда по делу;

- передать это решение или судебный приказ в службу судебных приставов;

- получить на руки исполнительный документ;

- передать этот документ в бухгалтерию предприятия, на котором трудится алиментоплательщик.

Если предпринять такие действия, то алименты будут отчисляться каждый месяц в день выплаты заработной платы вне зависимости от того, болел ли алиментоплательщик в текущем месяце или нет.

Временная нетрудоспособность может повлиять только на размер получаемых алиментов. Например, работник по больничному получает лишь 60% от своего среднего заработка. Проболел он почти месяц, следовательно, получил намного меньшую заработную плату, чем за целый месяц работы. Если алименты взыскиваются в процентном соотношении к доходу, то получатель получит намного меньшую сумму.

Заключение

Выплата средств по больничному – это обязанность и работодателя и Фонда социального страхования. С получившейся за период временной нетрудоспособности суммы взыскиваются алименты, и на неё начисляется подоходный налог. От начисления всех видов страховых взносов эти суммы освобождены.

НДФЛ с больничного листа: удерживается ли подоходный налог?

Существует множество видов налогообложения, и листы временной нетрудоспособности не являются исключением. С него также удерживается подоходный налог, а сама процедура тщательно регламентируется законодательством РФ. Однако следует учитывать особенности удержания НДФЛ с больничного листа, чтобы не допустить критических ошибок.

Когда больничный облагается НДФЛ?

В соответствии с 1 пунктом 217 статьи НК РФ, оплата временной нетрудоспособности не освобождается от удержания налога на доходы физических лиц. То есть сумма пособия обязательно должна подлежать налогообложению в общем порядке.

Это также распространяется на больничный по уходу за ребёнком и применяется во всех остальных разновидностях больничных листов, оплачиваемых работодателем.

Однако НДФЛ не нужно удерживать, если больничный связан с беременностью или родами (именуется «больничный БиР»). Это единственное исключение, ведь с точки зрения законодательства, БиР приравниваются к социальному пособию. Поэтому он не облагается налогом, причём не имеет значения и схема данных выплат: сразу или частями.

С другой стороны, НДФЛ не нужно платить, если:

- Больничный не оформлен официально.

Когда работник заболевает, он направляется к врачу и проходит курс лечения. Первые 3 суток работодатель будет оплачивать больничный самостоятельно, а всё последующее время – за счёт Фонда Социального Страхования.

Первые 3 суток работодатель будет оплачивать больничный самостоятельно, а всё последующее время – за счёт Фонда Социального Страхования.

Затем сотрудник приносит больничный лист, и уже с него удерживается НДФЛ. Если какой-то пункт из этой цепи пропадёт (мошенничество с наличием болезни, отсутствие больничного и т. п.), это повлечёт за собой серьёзные правовые последствия, выяснение обстоятельств и, естественно, никакие налоги платить не придётся. По крайней мере, до момента решения данного вопроса.

- Заключён ГПД.

Работы, осуществляемые по схеме гражданско-правовых договоров, – это совершенно другая ситуация. Между работодателем и исполнителем не заключается трудовой договор, а значит, начинают действовать иные законы РФ.

При рабочих взаимоотношениях подобного характера работодателю не требуется оплачивать больничный: данный тип дохода не учитывается законодательством (федеральный закон № 255). Следовательно, удерживать НДФЛ будет невозможно с правовой точки зрения.

Удержание НДФЛ с больничного

При оформлении листа нетрудоспособности НДФЛ должен быть начислен на весь размер выплат. Т. к. пособия выплачиваются работодателем и ФСС одновременно, то оба этих субъекта являются налоговыми агентами.

Больничный лист по уходу за членом семьи будет оплачиваться исключительно ФСС.

Ставка по НДФЛ остаётся стандартной до сих пор – 13% от суммы доходов физического лица. Проценты рассчитываются по формуле:

размер дохода/100*13.

Денежные средства по больничному листу выдаются в день получения аванса или заработной платы (п. 1, 4 ст. 226 НК РФ). В этот момент работник получит пособие с уже подсчитанным и удержанным налогом. Сначала будет переведена сумма пособий от работодателя, за 3 суток, после чего ФСС переведёт свою часть.

Главной обязанностью работодателя является предоставление больничного листа в органы ФСС не позднее 10 суток с момента его получения. Произведя проверку, ФСС выплатит остаток суммы сотруднику.

Если расчёт будет произведён с ошибками, работник имеет законное право обжаловать сумму пособия. Для этого необходимо обратиться в трудовую инспекцию, прокуратуру или суд. Но прежде чем делать это, важно разобраться и прояснить главные причины, по которым произошли ошибки при начислении.

Разумнее всего будет заранее ознакомиться с правильным оформлением документов, потому что исправить их в итоге нельзя. Необходимо будет вновь явиться на врачебную комиссию, разбираться с ошибками заполнения, расчёта суммы пособия и т. д.

Сроки процедуры

Бухгалтер удерживает НДФЛ с больничного листа при расчёте размера пособия. Пунктом 6 статьи 226 НК РФ указан точный срок, когда НДФЛ должен быть перечислен в бюджет, а именно не позднее последнего дня месяца, во время которого сотруднику начислялось пособие по листу нетрудоспособности (больничному).

Также стоит помнить: хоть за больничный и удерживается НДФЛ, это не является обязательством для работодателя осуществлять страховые отчисления (пенсионное, социальное и т. д.) на размер пособия.

д.) на размер пособия.

Любой больничный облагается НДФЛ в общем порядке, если только он не связан с беременностью и родами. Правильно заполненные документы позволят избежать разговоров с трудовой инспекцией и повторного их оформления. В остальном никаких отличий, в сравнении с предыдущим годом, в данной процедуре не имеется.

Буду ли я получать налог на пособие по болезни?

Вспышка COVID-19 оказала огромное влияние на образ жизни и работы людей, и многие работники находят свою работу, непосредственно пострадавшую от пандемии. Многие работники, которые считают, что они, возможно, заразились коронавирусом, решили изолировать себя, а другие могут оказаться в ситуации, когда в ближайшем будущем им придется подумать о мерах самокарантина.

Для тех, кому посчастливилось иметь оплачиваемый отпуск по болезни, заработанные пособия помогут им возместить потерянный доход на время их оплачиваемого отпуска.Тем не менее, один вопрос, который часто возникает, заключается в том, увидят ли получающие отпуск по болезни размер своего пособия, уменьшенного за счет налогов. К сожалению, часто ответ будет положительным, но в некоторых ситуациях оплата за травму или болезнь не облагается налогом. Ниже мы рассмотрим правила, регулирующие оплату отпуска по болезни и налоги.

К сожалению, часто ответ будет положительным, но в некоторых ситуациях оплата за травму или болезнь не облагается налогом. Ниже мы рассмотрим правила, регулирующие оплату отпуска по болезни и налоги.

Источник изображения: Getty Images.

Общее правило

Большинство из тех, кто имеет право на отпуск по болезни, получают пособие непосредственно от своих работодателей.В этом случае оплата отпуска по болезни обычно включается в ваш федеральный налогооблагаемый доход. Это означает, что вам придется платить подоходный налог с денег, которые вы получаете в качестве отпуска по болезни.

Кроме того, ваш работодатель обычно обязан относиться к вашей оплате отпуска по болезни так же, как и к любой другой получаемой вами компенсации. Соответственно, вы увидите, что из вашей зарплаты вычитаются деньги, которые также идут на налоги на заработную плату социального обеспечения и Medicare.

Проще говоря, если ваш работодатель платит вам пособие по болезни, то налоги, которые вы платите, будут почти точно такими же, как ваши долги по обычной заработной плате.

Когда вы получаете стороннее пособие по болезни

Налоговые правила для оплаты отпуска по болезни немного усложняются, когда выплаты производит кто-то другой, а не ваш работодатель. Чаще всего отпуск по болезни у третьих лиц предоставляется через страховые компании, и здесь ключевые вопросы заключаются в том, кто предоставил стороннее покрытие и несете ли вы ответственность за какие-либо страховые взносы по этому покрытию с использованием до налогообложения или после уплаты налогов. долларов.

Если ваш работодатель оплачивает страховые взносы за отпуск по болезни для третьей стороны, то пособия обычно включаются в налогооблагаемый доход и также облагаются налогом на заработную плату.Однако налог на заработную плату больше не взимается, если болезнь длится более шести месяцев после того, как работник в последний раз выполнял работу для работодателя.

Если вы оплачиваете страховые взносы за отпуск по болезни для третьих лиц, их налогообложение зависит от того, использовали ли вы деньги до налогообложения или после уплаты налогов для уплаты страховых взносов. Если ваш работодатель разрешает вам переводить деньги, удерживаемые из вашей зарплаты до налогообложения, непосредственно в страховую компанию, отвечающую за обеспечение покрытия, тогда, когда эти льготы будут выплачены, они будут облагаться подоходным налогом.Им также обычно приходится удерживать налог с заработной платы.

Если ваш работодатель разрешает вам переводить деньги, удерживаемые из вашей зарплаты до налогообложения, непосредственно в страховую компанию, отвечающую за обеспечение покрытия, тогда, когда эти льготы будут выплачены, они будут облагаться подоходным налогом.Им также обычно приходится удерживать налог с заработной платы.

В отличие от этого, если вы полностью оплачиваете покрытие отпуска по болезни третьей стороной в долларах после уплаты налогов, то получаемые вами льготы не будут облагаться подоходным налогом, и не будет никаких последствий для налога на заработную плату. Так же, как вы не получили налоговой выгоды от уплаты страховых взносов, у вас не будет никаких налоговых обязательств с сумм, полученных вами по страховке.

О каких еще налоговых вопросах мне следует знать?

Есть и другие последствия выплаты отпуска по болезни для ваших налогов.По большей части оплата отпуска по болезни считается трудовым доходом. Это важно для людей, которые получают налоговую скидку на заработанный доход или хотят делать взносы на пенсионный счет, которые зависят от полученного дохода. Однако то же правило шести месяцев, которое применяется к налогооблагаемому отпуску по болезни, также применяется к его учету в качестве трудового дохода.

Однако то же правило шести месяцев, которое применяется к налогооблагаемому отпуску по болезни, также применяется к его учету в качестве трудового дохода.

Вы также захотите уточнить в налоговых органах вашего штата. Большинство штатов следуют тем же правилам, что и федеральное правительство, для целей налогообложения, но могут быть небольшие различия.

Необходимость платить налоги во время отпуска по болезни может показаться пощечиной в тяжелые времена. Тем не менее, если федеральное правительство не отреагирует на вспышку COVID-19 новыми правилами, работникам следует ожидать, что из их пособий по болезни будут и дальше вычитаться налоги.

Выдан оплачиваемый отпуск по болезни и семейный отпуск по коронавирусу

В соответствии с недавно принятым законом , подходящие малые и средние работодатели могут потребовать два новых возмещаемых налоговых кредита на заработную плату, предназначенных для возмещения им, доллар за долларом, затрат на предоставление своим сотрудникам отпуска в связи с коронавирусом. Облегчение было введено в действие в соответствии с Законом о реагировании на коронавирус в первую очередь для семей, P.L, 116-127, подписанным президентом Дональдом Трампом 18 марта 2020 года.

Облегчение было введено в действие в соответствии с Законом о реагировании на коронавирус в первую очередь для семей, P.L, 116-127, подписанным президентом Дональдом Трампом 18 марта 2020 года.

Закон требует оплачиваемого отпуска по болезни и расширенного семейного отпуска, а также отпуска по болезни для работников, пострадавших от коронавируса, и создает возмещаемые кредиты для правомочных работодателей. Приемлемые работодатели – это предприятия и освобожденные от налогов организации с численностью менее 500 сотрудников, которые обязаны предоставлять оплачиваемый отпуск по болезни и отпуск для семьи и по болезни в соответствии с законом.Правомочные работодатели смогут претендовать на эти кредиты на основании отпуска, который они предоставят в период с 1 апреля 2020 г. по 31 декабря 2020 г.

Эквивалентные кредиты доступны самозанятым лицам при аналогичных обстоятельствах. Частные предприниматели будут требовать скидку в своей налоговой декларации и уменьшат расчетные налоговые платежи.

Малые предприятия с менее чем 50 сотрудниками имеют право на освобождение. Чтобы снизить нагрузку на бизнес во время пандемии, новые требования подлежат 30-дневному неисполнению со стороны Министерства труда (DOL), если работодатели приложат добросовестные усилия для их соблюдения.IRS обозначило контуры этого облегчения в IR-2020-57 и указало даты вступления в силу в Уведомлении 2020-21.

Для немедленного использования льгот по оплачиваемым отпускам и для облегчения движения денежных средств работодателей, IRS сообщает, что правомочные работодатели, которые оплачивают отпуск по болезни или по уходу за ребенком, смогут удерживать сумму налога на заработную плату, равную сумме квалифицируемых по болезни и уходу за ребенком. отпуск по уходу за ребенком, который они оплатили, а не депонируют в IRS.

Налоги на заработную плату, которые доступны для удержания, включают удержанные федеральные подоходные налоги, долю работника в налогах на социальное обеспечение и медицинскую помощь, а также долю работодателя в налогах на социальное обеспечение и медицинскую помощь для всех сотрудников.

Если вкладов работодателя по налогу на заработную плату недостаточно для покрытия расходов на оплаченный отпуск по болезни и уходу за ребенком, работодатели смогут подать запрос об ускоренной выплате в IRS, отправив упрощенную форму заявки, которая не была опубликована как этого письма. IRS заявляет, что рассчитывает обработать эти запросы в течение двух недель или меньше. Подробности этой новой ускоренной процедуры будут объявлены на следующей неделе.

Освобождение от налогов для малых предприятий

Малый бизнес с менее чем 50 сотрудниками будет иметь право на освобождение от требований об отпуске, связанных с закрытием школ или недоступностью ухода за детьми, когда требования могут поставить под угрозу способность бизнеса продолжать работу.IRS заявляет, что освобождение от налогов будет доступно «на основе простых и четких критериев, которые сделают его доступным в обстоятельствах, представляющих угрозу для жизнеспособности бизнеса работодателя как непрерывного предприятия». DOL призван предоставить руководство по чрезвычайным ситуациям для объяснения этого стандарта.

DOL призван предоставить руководство по чрезвычайным ситуациям для объяснения этого стандарта.

Срок неисполнения

DOL издаст временную политику неисполнения, которая предоставляет работодателям период времени для соблюдения закона. В соответствии с этой политикой DOL не будет возбуждать принудительные меры против любого работодателя за нарушение закона, если работодатель действовал разумно и добросовестно, чтобы соблюдать закон.Вместо этого DOL сосредоточится на оказании помощи работодателям в соблюдении требований в течение 30-дневного периода.

Даты вступления в силу

Налоговые льготы для оплаты квалифицированных отпусков по болезни и отпусков по семейным обстоятельствам будут применяться к заработной плате, выплаченной за период, начинающийся 1 апреля 2020 г. и заканчивающийся 31 декабря 2020 г. Кроме того, дни, приходящиеся на период, начинающийся 1 апреля 2020 г., и заканчивающиеся 31 декабря 2020 г., будут учитываться при начислении эквивалентных сумм квалифицированных отпусков по болезни и соответствующих квалификационных отпусков по семейным обстоятельствам для определенных самозанятых лиц.

Примеры

IRS предоставило следующие примеры того, как удержание налогов на заработную плату будет работать:

Если правомочный работодатель заплатил 5000 долларов за отпуск по болезни и в противном случае должен внести 8000 долларов в качестве налога на заработную плату, включая налоги, удерживаемые со всех его сотрудников, работодатель может использовать до 5000 долларов из 8000 долларов налогов, которые он собирался внести для оформления отпуска с установленным требованием. платежи. По закону работодатель должен будет внести оставшиеся 3000 долларов только в день следующего обычного депозита.

Если правомочный работодатель заплатил 10 000 долларов по больничному листу и должен был внести 8 000 долларов в виде налогов, работодатель мог бы использовать все 8 000 долларов налогов, чтобы уплатить квалифицированный отпуск и подать запрос на ускоренный кредит на оставшиеся 2 000 долларов.

Для получения дополнительных новостей и отчетов о коронавирусе и о том, как CPA могут справиться с проблемами, связанными со вспышкой, посетите страницу ресурсов по коронавирусу JofA .

– Салли П.Шрайбер , JD, ( [email protected] ) – старший редактор JofA .

федеральных налоговых льгот теперь доступны, когда некоторые сотрудники используют экстренный оплачиваемый отпуск, чтобы помочь другим получить или восстановиться от вакцины COVID-19

Федеральная налоговая служба (IRS) объявила, что некоторые работодатели могут требовать федеральные налоговые льготы, когда сотрудники используют оплачиваемый экстренный отпуск для сопровождения человека для получения вакцины против COVID-19 и / или для ухода за человеком, выздоравливающим после травмы, инвалидности, болезни или состояния, связанного с вакциной.Этот кредит доступен некоторым частным работодателям с 499 или менее сотрудниками в США, а также определенным государственным работодателям, которые добровольно предоставляют сотрудникам оплачиваемый отпуск по различным причинам, связанным с COVID-19.

С 1 апреля по 30 сентября 2021 года Закон об американском плане спасения от 2021 года расширяет налоговые льготы для частных работодателей с 499 или менее сотрудниками в США, которые добровольно решают предоставить оплачиваемый отпуск по болезни и / или по семейным обстоятельствам в экстренных случаях в соответствии с истекшим в противном случае. стандартов, содержащихся в Законе об экстренном оплачиваемом отпуске по болезни (EPSLA) Закона об экстренном оплачиваемом отпуске по болезни (EPSLA) и Законе о расширении экстренного семейного отпуска по болезни (EFMLEA) Закона о реагировании на коронавирус для семей (FFCRA).С 1 апреля 2021 года покрываемое использование в соответствии с и EPSLA и EFMLEA включает, среди других причин для отпуска, что «сотрудник находится в практически аналогичных условиях, как указано министром здравоохранения и социальных служб после консультации с секретарями. труда и казначейства ».

стандартов, содержащихся в Законе об экстренном оплачиваемом отпуске по болезни (EPSLA) Закона об экстренном оплачиваемом отпуске по болезни (EPSLA) и Законе о расширении экстренного семейного отпуска по болезни (EFMLEA) Закона о реагировании на коронавирус для семей (FFCRA).С 1 апреля 2021 года покрываемое использование в соответствии с и EPSLA и EFMLEA включает, среди других причин для отпуска, что «сотрудник находится в практически аналогичных условиях, как указано министром здравоохранения и социальных служб после консультации с секретарями. труда и казначейства ».

Ранее термин «в основном схожие условия» не определялся, поэтому он не влиял на управление отпусками. Однако теперь есть определение, которое работодатели должны учитывать при оценке запросов на отпуск.Хотя в уставе предполагается, что это будет зависеть от конкретного сотрудника, теперь определенные параметры сосредоточены на «физическом лице», которое, как определяет FFCRA, включает:

- Ближайший член семьи;

- Лицо, регулярно проживающее в доме работника; или

- Аналогичное лицо, с которым у служащего есть отношения, которые создают ожидание, что служащий будет заботиться о человеке.

Кроме того, теперь, когда «в основном схожие условия» имеет определенное значение, и сотрудники теперь могут использовать отпуск по этой причине, работодатели должны помнить о проблемах, связанных с оплатой труда, связанных с этой конкретной причиной отпуска.Независимо от того, используется ли выходной как экстренный оплачиваемый отпуск по болезни или экстренный оплачиваемый отпуск по семейным обстоятельствам, работодатели, добровольно соблюдающие и запрашивающие федеральные налоговые льготы, должны оплачивать сотрудникам отпуск, взятый по этим новым причинам, в размере двух третей от их обычной ставки (рассчитанной в соответствии со стандартами FFCRA). . Более того, для этих конкретных отсутствий максимальная дневная сумма оплаты в соответствии с законом и для которой предоставляются налоговые льготы, составляет 200 долларов.

Хотя объявление IRS касается федерального закона и федеральных налоговых льгот, оно может повлиять на работодателей, подпадающих под действие местных законов об оплачиваемых отпусках по болезни, действующих в настоящее время в Окленде, Калифорния, и округе Колумбия (возможно), поскольку оба этих закона включают использует эту теперь определенную причину «практически аналогичного состояния». Однако обратите внимание, что оба местных закона устанавливают свои собственные стандарты расчета ставок заработной платы, которые не обязательно будут полностью соответствовать федеральным стандартам. Например, в Окленде используется более высокий дневной предел оплаты в размере 511 долларов, в то время как в округе Колумбия дневного ограничения оплаты нет. Соответственно, возможно , что работодатели, добровольно соблюдающие федеральный закон и подпадающие под действие этих обязательных местных законов, могут получить федеральные налоговые льготы только в размере или от суммы оплаты, которую они производят за соответствующее отсутствие в соответствии с местным законодательством.Например, предположим, что согласно постановлению Окленда сотрудник получит 250 долларов за однодневное отсутствие, связанное с «практически аналогичным состоянием». Поскольку в лучшем случае федеральные налоговые льготы могут быть доступны на сумму 200 долларов (а не 250 долларов, уплаченных работодателем), работодатель будет иметь право получить федеральный налоговый кредит только на 200 долларов из выплаченной суммы в 250 долларов.

Однако обратите внимание, что оба местных закона устанавливают свои собственные стандарты расчета ставок заработной платы, которые не обязательно будут полностью соответствовать федеральным стандартам. Например, в Окленде используется более высокий дневной предел оплаты в размере 511 долларов, в то время как в округе Колумбия дневного ограничения оплаты нет. Соответственно, возможно , что работодатели, добровольно соблюдающие федеральный закон и подпадающие под действие этих обязательных местных законов, могут получить федеральные налоговые льготы только в размере или от суммы оплаты, которую они производят за соответствующее отсутствие в соответствии с местным законодательством.Например, предположим, что согласно постановлению Окленда сотрудник получит 250 долларов за однодневное отсутствие, связанное с «практически аналогичным состоянием». Поскольку в лучшем случае федеральные налоговые льготы могут быть доступны на сумму 200 долларов (а не 250 долларов, уплаченных работодателем), работодатель будет иметь право получить федеральный налоговый кредит только на 200 долларов из выплаченной суммы в 250 долларов.

Как всегда, вопросы, связанные с оплачиваемыми отпусками, могут быть сложными, поэтому работодатели, особенно работающие в нескольких юрисдикциях, должны проконсультироваться с юристом, если у них возникнут вопросы по поводу этого нового события.

100% налоговая скидка для оплаты квалифицированного отпуска в связи с коронавирусом

Поскольку COVID-19 начал быстро распространяться по стране, законодатели приступили к работе над подготовкой Закона о реагировании на коронавирус в первую очередь для семей (FFCRA). Этот закон вступил в силу 18 марта 2020 года и предоставил 100% возмещаемую налоговую льготу для работодателей, оплачивающих квалифицированный отпуск работникам. Закон о налоговых льготах в связи с COVID от 2020 года продлил кредит до 31 марта 2021 года.

Совсем недавно Закон о американском плане спасения 2021 года (ARPA) продлил налоговый кредит до сентября.31 января 2021 г. и вносит несколько дополнительных изменений. В этом сообщении блога мы рассмотрим три ключевых момента: оплачиваемый отпуск по болезни, отпуск по семейным обстоятельствам и отпуск по болезни, а также 100% возвращаемый налоговый кредит, который вы можете потребовать при оплате любого типа отпуска.

Согласно FFCRA, работодатели должны были предоставить сотрудникам оплачиваемый отпуск по болезни продолжительностью до двух недель или 10 дней по обычной ставке до 31 декабря 2020 года. Закон о налоговых льготах в связи с COVID разрешил работодателям добровольно выплачивать заработную плату по болезни и претендовать на кредит до 31 марта 2021 года.

В соответствии с ARPA работодатели не обязаны предоставлять оплачиваемый отпуск по болезни в экстренных случаях. Это добровольно . Кроме того, ARPA сбрасывает 10 дней (80 часов) оплачиваемого отпуска по болезни, которые сотрудники могут использовать в период с 1 апреля 2021 года по 30 сентября 2021 года. Сотрудники, занятые полный рабочий день, могут получать свою обычную ставку оплаты до 80 часов. Для сотрудников, работающих неполный рабочий день, оплачиваемый отпуск по болезни, который они могут получить, равен среднему количеству часов, которое они отработали за две недели.

Сумма оплачиваемых отпусков по болезни не может превышать 511 долларов в день или 5110 долларов в общей сложности.

Кроме того, работодатели могут решить предоставить сотрудникам оплачиваемый отпуск по болезни продолжительностью до 10 дней в размере двух третей их ставки заработной платы, если сотрудники не могут работать, потому что они:

В этих случаях выплачиваемая сумма отпуск по болезни, получаемый сотрудниками, не может превышать 200 долларов в день или 2000 долларов в общей сложности.

Работодатели не могут требовать, чтобы сотрудники сначала использовали другие формы оплачиваемого отпуска. Все сотрудники, независимо от того, как долго они работали, имеют право на оплачиваемый отпуск по болезни в экстренных случаях.

Ознакомьтесь с часто задаваемыми вопросами IRS для получения дополнительной информации о расширении налоговых льгот для оплачиваемых отпусков по болезни и по семейным обстоятельствам.

Экстренный отпуск по семейным обстоятельствам и отпуск по болезни

FFCRA расширило Закон о семейных и медицинских отпусках 1993 года (FMLA). В соответствии с этим расширением работодатели были обязаны предоставлять работникам до 12 недель экстренного отпуска по семейным обстоятельствам и отпуска по болезни, 10 из которых должны быть оплачены, если работник не может работать из-за того, что школа или место опеки его ребенка закрыты в результате COVID-19.Это требование истекло 31 декабря 2020 года, но опять же Закон о налоговых льготах в связи с COVID продлил кредит до 31 марта 2021 года.

В соответствии с этим расширением работодатели были обязаны предоставлять работникам до 12 недель экстренного отпуска по семейным обстоятельствам и отпуска по болезни, 10 из которых должны быть оплачены, если работник не может работать из-за того, что школа или место опеки его ребенка закрыты в результате COVID-19.Это требование истекло 31 декабря 2020 года, но опять же Закон о налоговых льготах в связи с COVID продлил кредит до 31 марта 2021 года.

Согласно ARPA, работодатели могут добровольно предоставить сотрудникам до 12 недель отпуска по семейным обстоятельствам и отпуска по болезни, начиная с 1 апреля 2021 года.

ARPA позволяет сотрудникам получать зарплату в течение всего 12-недельного периода. Ставка оплаты труда составляет две трети от обычной ставки оплаты труда сотрудника, до 200 долларов в день и всего 12 000 долларов. Сотрудники имеют право на получение экстренного отпуска по семейным обстоятельствам и отпуска по болезни по любой из следующих причин:

- Получение положительного диагноза на COVID-19

- Испытываете симптомы COVID-19 или помещаете в карантин в соответствии с рекомендацией врача

- В соответствии с федеральными, государственными или местными распоряжениями о самоизоляции или карантине

- НОВИНКА | Получение или ожидание результатов диагностики или теста на COVID-19, если сотрудник подвергся воздействию или работодатель запросил тест или диагностику

- НОВИНКА | Получение вакцины COVID-19

- НОВИНКА | Восстановление после болезни или состояния после вакцинации от COVID-19

Кто соответствует критериям работника?

Любой сотрудник, проработавший не менее 30 дней, может иметь право на этот продленный отпуск. Однако некоторые работодатели могут решить не предоставлять оплачиваемый отпуск по болезни и отпуск по семейным обстоятельствам работникам, которые являются поставщиками медицинских услуг или службами экстренной помощи. Работодатели с 50 или менее сотрудниками освобождаются от предоставления расширенного отпуска, если это ставит под угрозу жизнеспособность их бизнеса.

Однако некоторые работодатели могут решить не предоставлять оплачиваемый отпуск по болезни и отпуск по семейным обстоятельствам работникам, которые являются поставщиками медицинских услуг или службами экстренной помощи. Работодатели с 50 или менее сотрудниками освобождаются от предоставления расширенного отпуска, если это ставит под угрозу жизнеспособность их бизнеса.

Работник может использовать оба вида отпусков – оплачиваемый отпуск по болезни и расширенный семейный отпуск и отпуск по болезни. Если они это сделают, они получат максимум 14 недель оплачиваемого отпуска.

Налоговый кредит согласно FFCRA

FFCRA предоставляет 100% возмещаемый налоговый кредит работодателям, в том числе самозанятым лицам, которые оплачивают отпуск по болезни, расширенный семейный отпуск и отпуск по болезни по причинам, связанным с COVID-19.Право на получение кредита имеют предприятия и освобожденные от налогов организации, в которых работает менее 500 сотрудников. У вас меньше 500 сотрудников, если на момент отпуска сотрудника вы нанимаете в США менее 500 сотрудников, работающих полный или неполный рабочий день.

Кредит представляет собой компенсацию в соотношении доллар к доллару. Он покрывает 100% заработной платы за квалифицированный отпуск по болезни (до 80 часов) и до 10 недель заработной платы за квалифицированный отпуск по семейным обстоятельствам, выплачиваемой за отпуск, взятый в период с 1 апреля 2020 года по 31 марта 2021 года.

Налоговый кредит по ARPA

С 1 апреля 2021 года ARPA также предоставит 100% возвращаемый налоговый кредит работодателям, оплачивающим отпуск по болезни, семейный отпуск и отпуск по болезни. Подобно зачету по правилам FFCRA, он имеет те же критерии приемлемости для предприятий и организаций, освобожденных от налогов. Он покрывает 100% заработной платы за квалифицированный отпуск по болезни (до 80 часов) и до 12 недель заработной платы за квалифицированный отпуск по семейным обстоятельствам, выплачиваемой за отпуск, взятый с 1 апреля 2021 года по 30 сентября 2021 года.

При расчете кредитов работодатели могут включить соответствующие расходы по плану медицинского страхования и свою долю налога Medicare на эту заработную плату.

Как получить налоговый кредит

Правомочные работодатели могут требовать налоговые льготы каждый квартал в своих федеральных налоговых декларациях – Форма 941, Ежеквартальная федеральная налоговая декларация работодателя. Другой вариант для работодателей – удерживать федеральные налоги на трудоустройство, которые они бы депонировали, в пределах приемлемой суммы кредита. Эти налоги включают федеральный подоходный налог, удерживаемый с работников, а также долю работодателя и работников в налогах на социальное обеспечение и бесплатную медицинскую помощь.Вот дополнительная информация от IRS о том, как запросить кредит.

Как сообщить об оплачиваемом отпуске по болезни и семейном отпуске

Это руководство IRS по отчетности по состоянию на 29 января 2021 г. Никакой дополнительной информации, касающейся изменений в ARPA, выпущено не было.

IRS требует, чтобы работодатели сообщали о выплаченных сотрудникам квалифицированных выплатах по болезни и отпуску по семейным обстоятельствам в графе 14 формы W-2 или в отдельном отчете. Работодатель должен отдельно указать:

Работодатель должен отдельно указать:

- – общая сумма квалифицированного отпуска по болезни, выплаченного в связи с тем, что сотрудник был помещен в карантин или у него был диагностирован COVID-19;

- – общая сумма оплаты квалифицированного отпуска по болезни, выплаченная в связи с тем, что работник ухаживал за больным COVID-19; и

- – общая сумма выплаченной заработной платы за квалифицированный отпуск по семейным обстоятельствам.

IRS рекомендует работодателям использовать следующий язык при выдаче формы W-2 или отчетов сотрудникам. Работодатели могут изменять его по мере необходимости.