Отпуск за свой счет в табеле отмечается отпуск: Отпуск за свой счет код в табеле

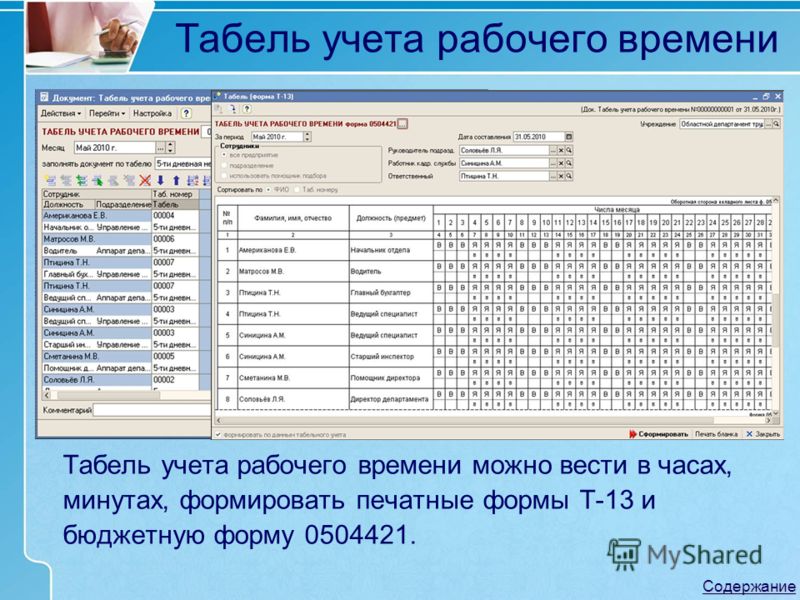

Табель учета рабочего времени, позволяющий верно оплатить отпуск

Источник: журнал «Главбух»

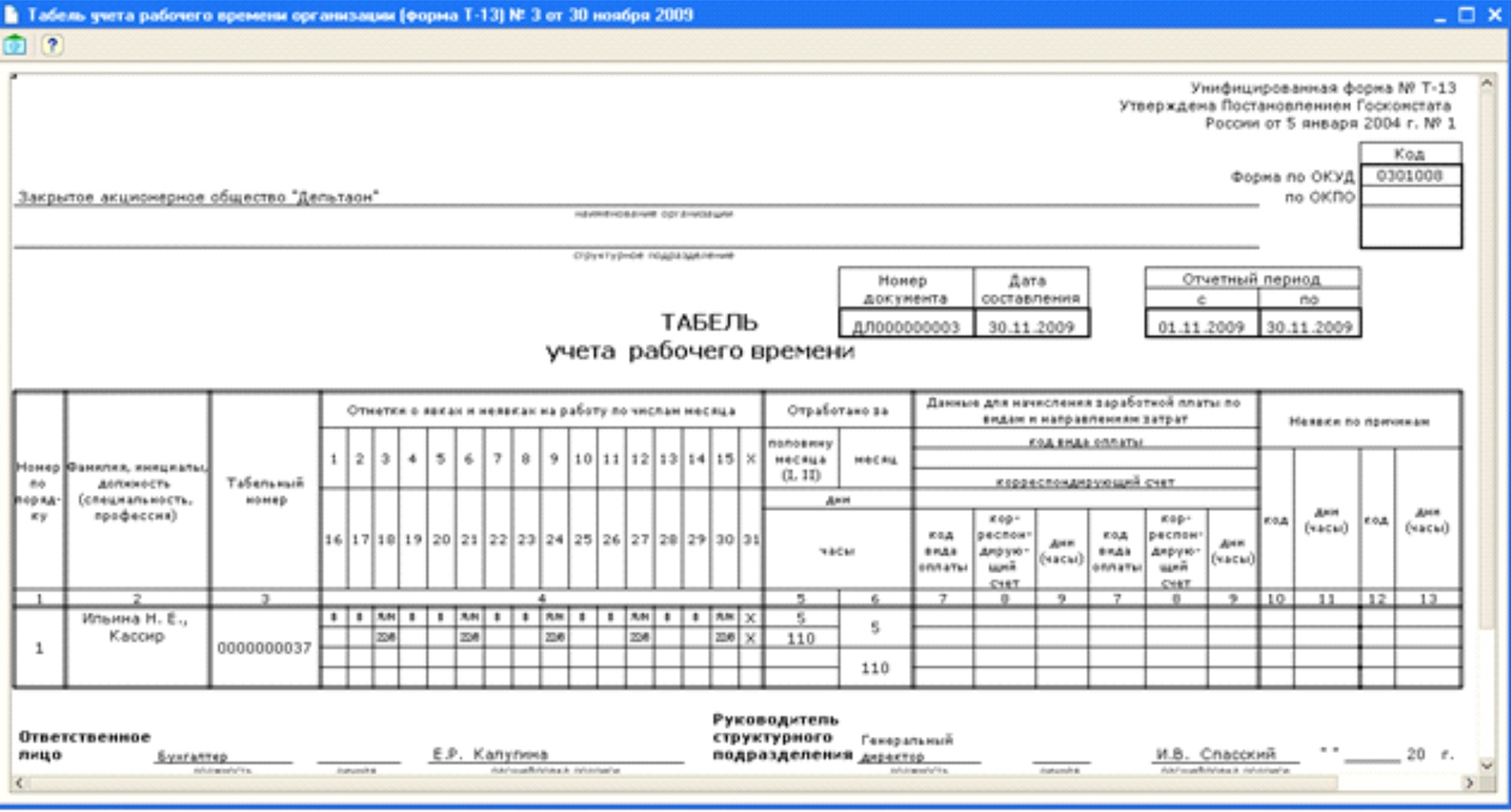

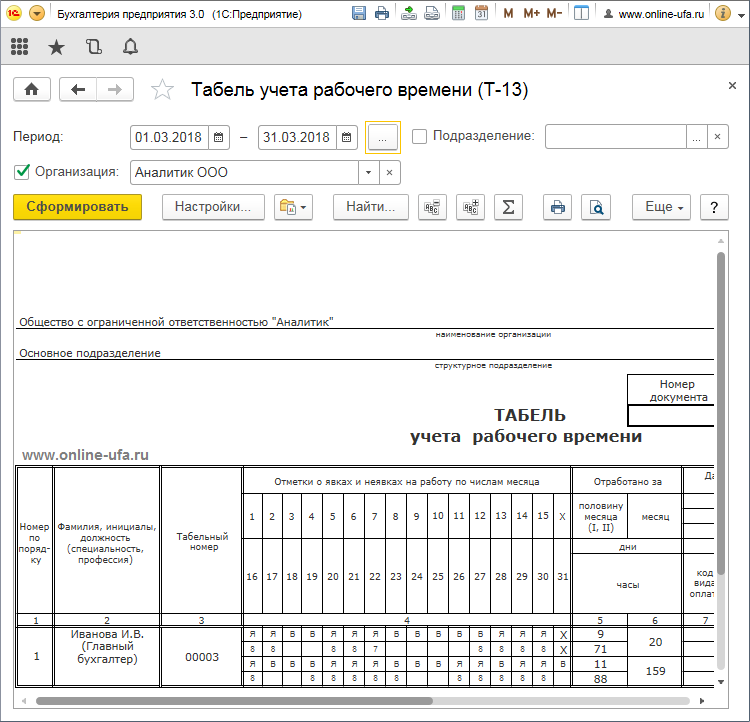

Заполняя табель учета рабочего времени по каждому сотруднику, нужно использовать целый перечень кодов. И особая путаница всегда возникает в ситуациях с отпусками. Между тем ошибка в коде чревата неточностями в расчете выплат работникам. Статья поможет избежать этого.

В унифицированной форме табеля для каждого буквенного кода есть цифровой аналог. Например, отпуск в табеле учета рабочего времени отмечается кодом ОТ или 09. Вы можете использовать любой из них, но буквенные коды нагляднее. Указывать сразу оба кода нет смысла.

Для собственной формы табеля компания вправе ввести свою кодировку, но это опять же может привести к путанице и неверному расчету зарплаты. Поэтому проще использовать привычные коды из унифицированного бланка.

Самые распространенные коды для заполнения табеля

| Период | Какой код ставить в табеле | |

|---|---|---|

| буквенный | цифровой | |

| Рабочий день | Я | 01 |

| Служебная командировка | К | 06 |

| Ежегодный основной оплачиваемый отпуск | ОТ | 09 |

| Ежегодный дополнительный оплачиваемый отпуск | ОД | 10 |

| Отпуск по беременности и родам (или в связи с усыновлением новорожденного) | Р | 14 |

| Отпуск по уходу за ребенком до достижения им трех лет | ОЖ | 15 |

| Отпуск без сохранения зарплаты, предоставленный работнику по разрешению работодателя | ДО | 16 |

| Отпуск без сохранения зарплаты, предоставленный в силу закона, например, при рождении ребенка | ОЗ | 17 |

| Временная нетрудоспособность с назначением пособия | Б | 19 |

| Временная нетрудоспособность без назначения пособия, например, когда превышен лимит оплачиваемых дней по детскому больничному | Т | 20 |

| Выходные и нерабочие праздничные дни | В | 26 |

| Дополнительные выходные дни (оплачиваемые), например, предоставленные донорам | ОВ | 27 |

| Дополнительные выходные дни (неоплачиваемые), например, предусмотренные коллективным договором | НВ | 28 |

| Неявки по невыясненным причинам (до выяснения обстоятельств) | НН | 30 |

Сотрудник в отпуске заболел

За те дни отпуска, на которые пришлась болезнь, работнику нужно выплатить пособие по временной нетрудоспособности (ст.

Но компании не всегда удается до окончания отпуска взять с сотрудника заявление с просьбой продлить период отдыха на дни болезни. Например, работник может находиться на больничном до последнего дня отпуска или просто не иметь возможности подъехать в офис для оформления заявления. Как правило, сотрудники сообщают о том, что заболели, по телефону.

Рассмотрим две возможные ситуации.

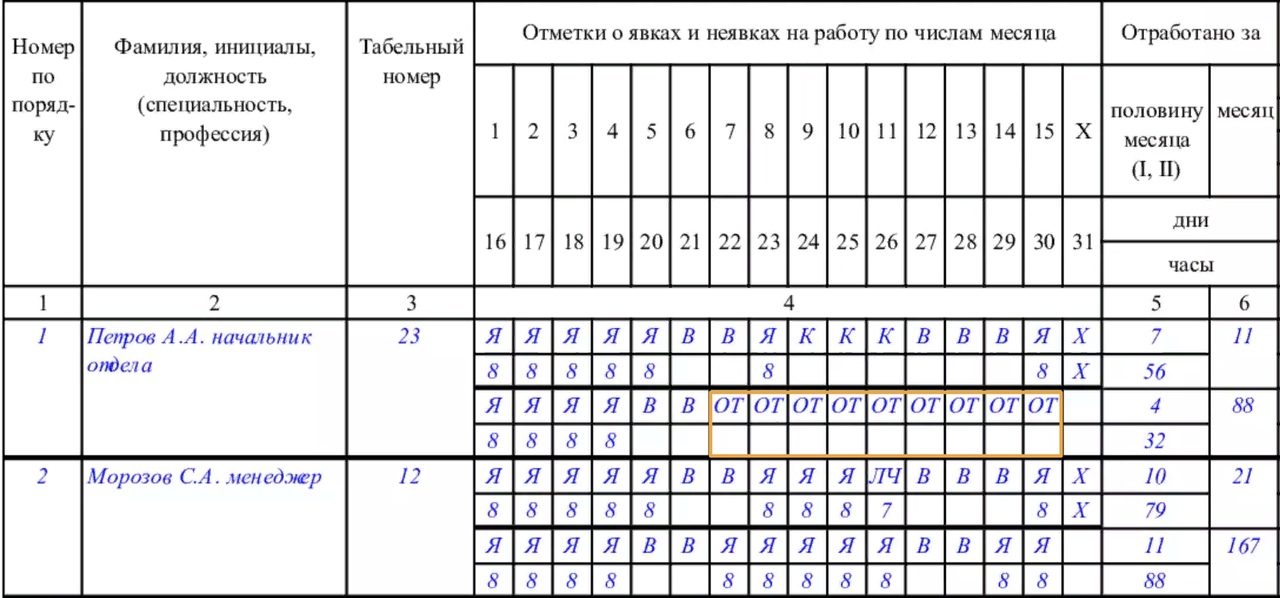

Первая — сотрудник вообще не сообщил, что болел. Значит, отпуск в табеле учета рабочего времени нужно отмечать кодом ОТ. А если болезнь выйдет за рамки отпуска, начиная со дня, когда сотрудник должен был выйти на службу, ставьте напротив его фамилии отметки о неявке на работу по невыясненным причинам (код НН). А когда работник принесет больничный лист исправьте отметки в табеле, указав напротив дней болезни код Б, а напротив дней отпуска — коды ОТ или ОД (основной или дополнительный отпуск).

Вторая ситуация — сотрудник сообщил о своей болезни в компанию. Тогда начиная с первого дня болезни вы можете ставить код Б. А после выздоровления продолжаете указывать отпускной код до тех пор, пока сотрудник не выйдет на работу. Если же он появится на службе сразу после выздоровления (то есть не будет догуливать отпуск), ставьте код Я.

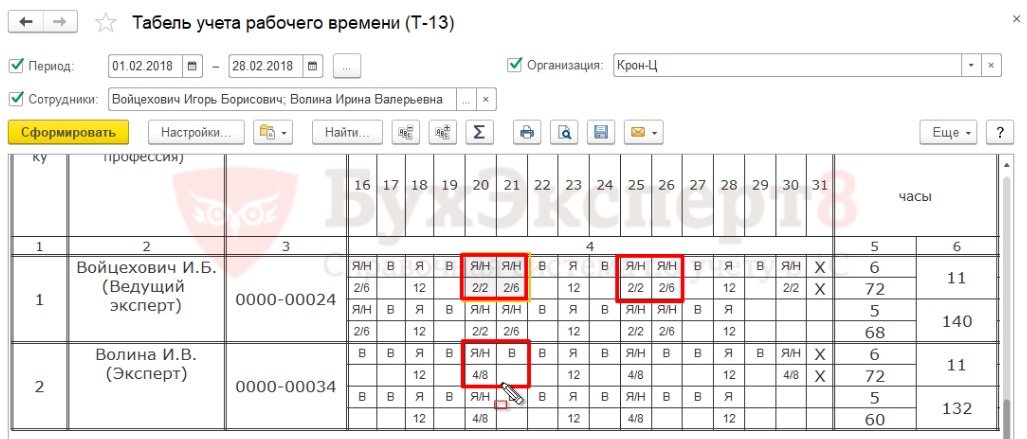

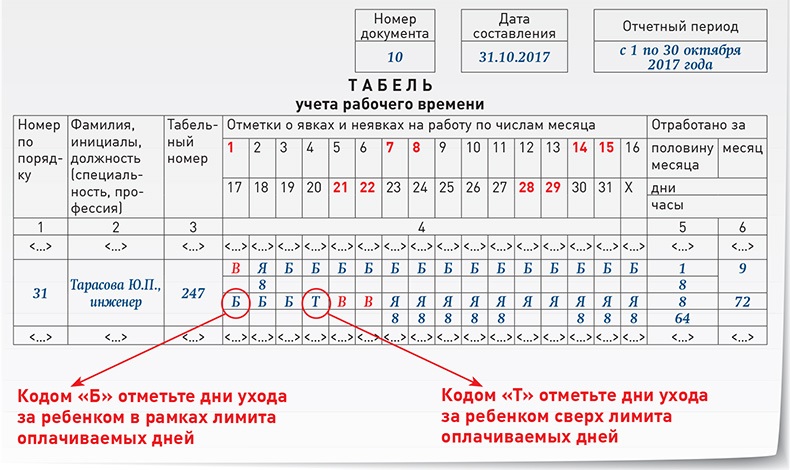

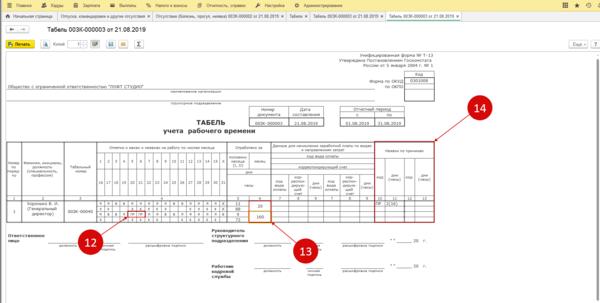

Пример 1: Как отмечать в табеле болезнь во время ежегодного отпуска

Работник ООО «Вектор» Тарасов С. С. ушел в ежегодный отпуск со 2 июня на 14 календарных дней. 6 июня он заболел, о чем своевременно уведомил компанию. То есть Тарасов успел отгулять лишь четыре дня отпуска. Выздоровел он только 16 июня. По договоренности сторон Тарасов догулял отпуск сразу после выздоровления. На работу он вышел 27 июня.

Образец заполнения табеля по Тарасову — см. ниже.

На отпуск пришелся праздничный день

Предположим, сотрудник со 2 по 30 июня находится в ежегодном оплачиваемом отпуске. 12 июня — праздничный день. В табеле учета рабочего времени этот день надо обозначить кодом В (выходной нерабочий день).

12 июня — праздничный день. В табеле учета рабочего времени этот день надо обозначить кодом В (выходной нерабочий день).

Дело в том, что праздники не входят в число календарных дней оплачиваемого отпуска (ст. 120 ТК РФ). Отмечать их в табеле как дни отпуска с кодом ОТ будет неверно. А вот обычные выходные дни (то есть субботы и воскресенья), когда сотрудник был в ежегодном отпуске, в табеле отмечать кодом В не надо. Они входят в число календарных дней отпуска.

Таким образом, в табеле учета рабочего времени только праздничный день 12 июня нужно отметить кодом В, а все остальные дни — кодом ОТ (или ОД).

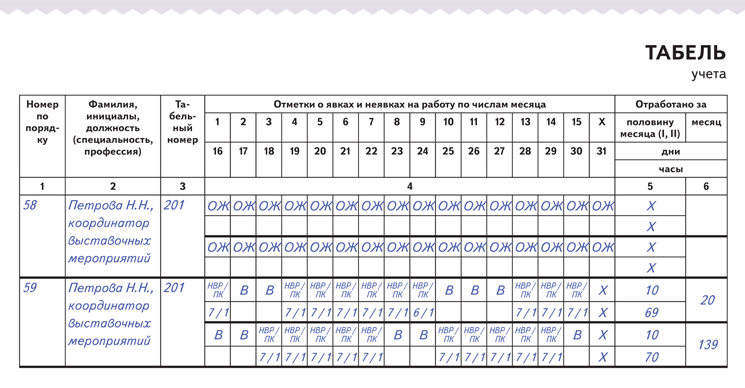

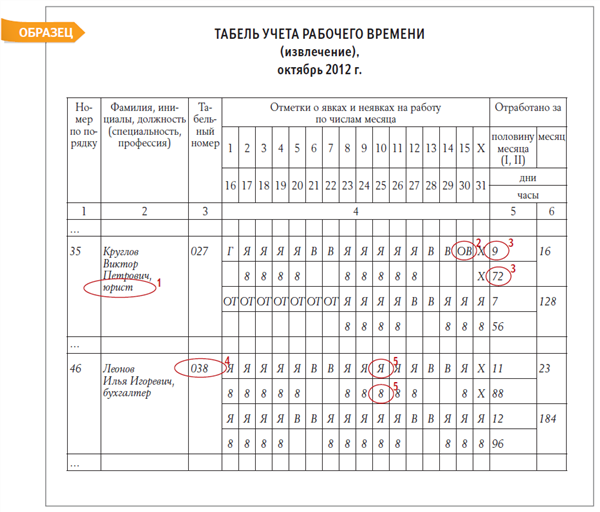

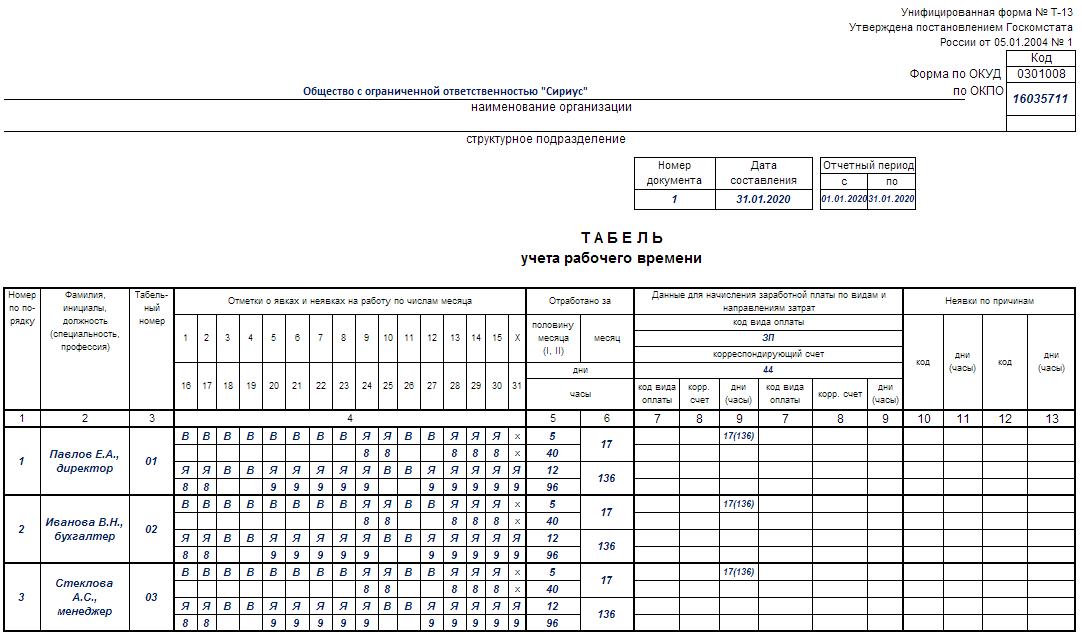

Пример 2: Как отмечать в табеле дни оплачиваемого отпуска

Сотрудник компании Могилев А. В. идет в отпуск со 2 июня на 28 календарных дней. В табеле бухгалтер отметит кодом ОТ все дни отпуска, кроме праздничного дня 12 июня. Его надо отметить кодом В, как и 1 июня — воскресенье. Получается, что в июне у Могилева не будет ни одного рабочего дня.

Образец заполнения табеля по Могилеву — выше.

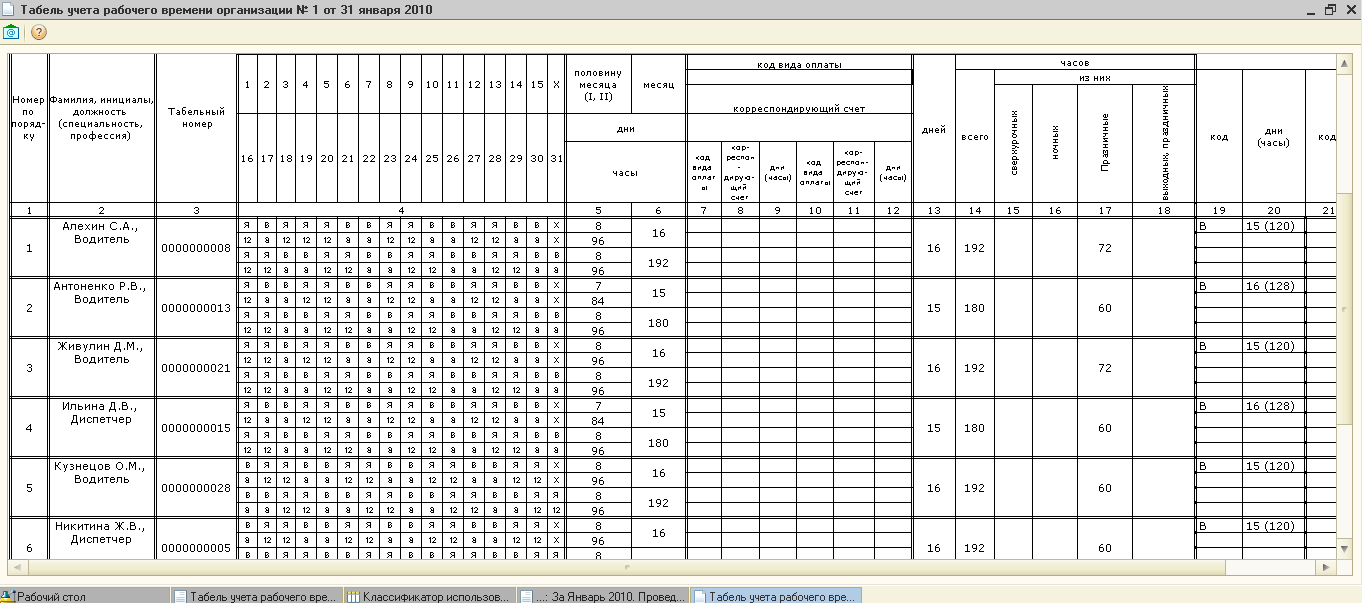

Работник берет отпуск с последующим увольнением

По письменному заявлению работника вы можете предоставить ему отпуск с последующим увольнением. Днем увольнения в таком случае будет последний день отпуска (ст. 127 ТК РФ). Именно эту дату надо указать в трудовой книжке

При этом последним днем фактической работы сотрудника будет день, предшествующий началу отпуска. Другими словами, трудовые отношения с работником прекращаются с момента начала отпуска. Именно такой вывод сделан в определении Конституционного суда РФ от 25 января 2007 г. № 131-О-О. Аналогичная точка зрения отражена и в письме Роструда от 24 декабря 2007 г. № 5277-6-1.

Тем не менее работодатель должен вести учет рабочего времени до последнего дня отпуска. Даже несмотря на то, что при предоставлении отпуска с последующим увольнением компания обязана в последний рабочий день выдать работнику трудовую книжку и полностью с ним рассчитаться. То есть в табеле надо отразить все дни отпуска вплоть до его окончания. Такие разъяснения мы получили в Роструде.

Такие разъяснения мы получили в Роструде.

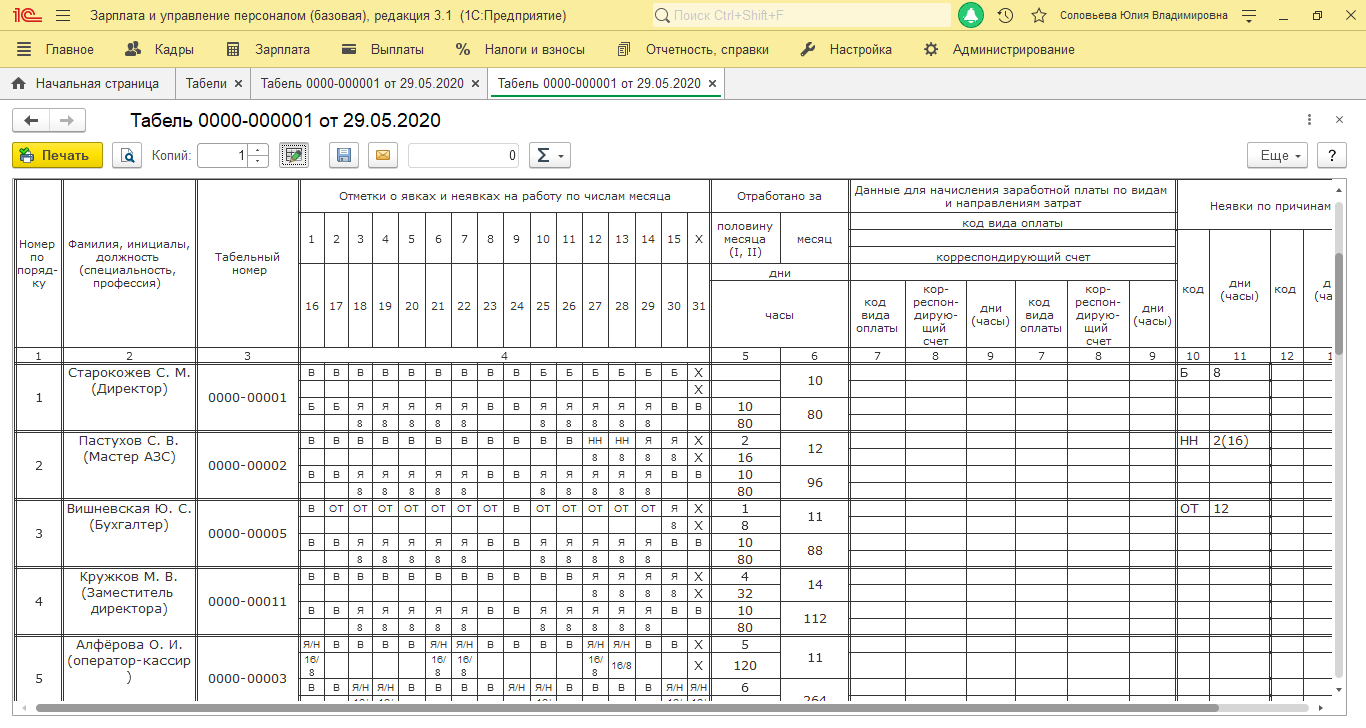

Пример 3: Как отметить в табеле отпуск с последующим увольнением

Работница ООО «Вектор» Харламова А. И. написала заявление на отпуск с последующим увольнением, которое администрация согласовала. Последний день работы — 2 июня, отпуск с 3 июня на 28 календарных дней.

В таком случае в табеле 1 июня нужно отметить кодом В, а 2 июня кодом Я. А все остальные дни июня — кодом ОТ. Исключение — 12 июня. Тут нужно поставить код В. Кроме того, кодом ОТ нужно будет отметить и последний день отпуска — 1 июля.

Образец заполнения июньского табеля по Харламовой мы привели выше.

Сотрудник взял отпуск за свой счет

Кодировка для отпуска без сохранения зарплаты зависит от того, по какой причине его взял работник.

Если по семейным обстоятельствам и другим уважительным причинам с согласия работодателя, поставьте в табеле код ДО (отпуск без сохранения заработной платы, предоставленный по разрешению работодателя). Если предоставить отпуск ваша компания обязана по Трудовому кодексу, например в случае свадьбы или рождения ребенка, то в табеле отразите код ОЗ (отпуск без сохранения заработной платы при условиях, предусмотренных законодательством). Наконец, отпуск за свой счет по коллективному договору или отраслевому соглашению в табеле отмечается кодом ДБ (ежегодный дополнительный отпуск без сохранения заработной платы).

Если предоставить отпуск ваша компания обязана по Трудовому кодексу, например в случае свадьбы или рождения ребенка, то в табеле отразите код ОЗ (отпуск без сохранения заработной платы при условиях, предусмотренных законодательством). Наконец, отпуск за свой счет по коллективному договору или отраслевому соглашению в табеле отмечается кодом ДБ (ежегодный дополнительный отпуск без сохранения заработной платы).

Подходящим кодом надо отметить все дни отпуска — и рабочие, и выходные. В том числе и праздничные дни. Ведь они не входят в число дней только ежегодного оплачиваемого отпуска. Если же праздник приходится на время отпуска за свой счет, то на его продолжительность это никак не влияет.

Пример 4: Как отмечать в табеле дни отпуска без сохранения зарплаты

Сотрудник ООО «Вектор» Самохвалов Ю.Г. написал заявление на отпуск за свой счет по семейным обстоятельствам в период с 9 по 25 июня. Директор согласился дать сотруднику такой отпуск. В табеле бухгалтер отметил кодом ДО все дни с 9 по 25 июня — и обычные рабочие дни, и выходные, и праздничный день 12 июня.

Образец заполнения табеля по Самохвалову — выше.

Сотрудница вышла на работу во время детского отпуска

Сотрудницы, которые находятся в детском отпуске, вправе работать неполный день или на дому (ст. 256 ТК РФ). В этом случае у них есть право и на пособие по уходу за ребенком до полутора лет, и на зарплату.

Такое двойственное положение сотрудницы требует и особого заполнения табеля. Его надо дополнить еще одной строкой. И в первой строчке проставлять код ОЖ — отпуск по уходу за ребенком до достижения им возраста трех лет, а во второй код Я — продолжительность работы в дневное время (либо В — выходной).

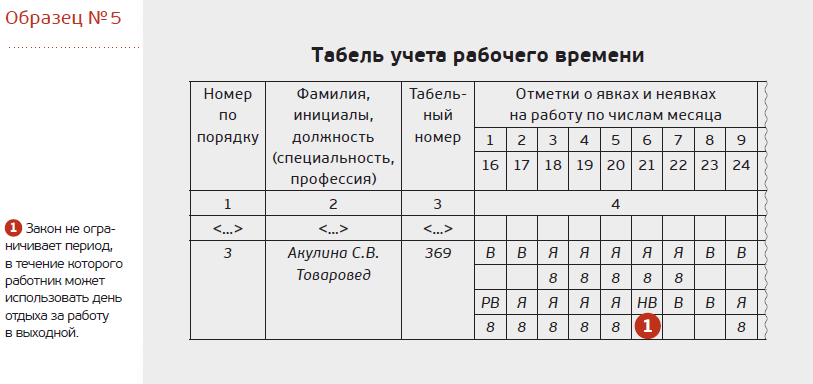

Пример 5: Как отмечать в табеле дни работы во время детского отпуска

Сотрудница ООО «Вектор» Маслова О. А. находится в отпуске по уходу за ребенком. Одновременно она трудится четыре дня в неделю — со вторника по пятницу. Рассмотрим на примере июня, как заполнять табель.

Во-первых, все дни месяца без исключения нужно отметить кодом ОЖ. Во-вторых, рабочие дни следует отметить кодом Я, обычные выходные — кодом В, а все нерабочие понедельники — кодом НВ (дополнительные выходные дни без сохранения зарплаты).

Во-вторых, рабочие дни следует отметить кодом Я, обычные выходные — кодом В, а все нерабочие понедельники — кодом НВ (дополнительные выходные дни без сохранения зарплаты).

Образец заполнения табеля по Масловой — выше.

Но одновременно с отпуском по уходу за ребенком оформить еще и ежегодный оплачиваемый отпуск не получится. Так считают и чиновники (письмо Роструда от 15 октября 2012 г. № ПГ/8139-6-1), и судьи (постановление Пленума Верховного суда РФ от 28 января 2014 г. № 1). То есть работать неполный день во время детского отпуска можно, а одновременно находиться в двух отпусках нельзя.

Если же сотрудница заболеет, она может рассчитывать и на больничные, и на пособие по уходу. Ведь у этих выплат разные основания.

18 ответов на вопросы работодателей

И. В. Морозова

автор статьи, ведущий эксперт по вопросам расчетов с персоналом и суммированному учету рабочего времени

Президент объявил дни с 4 по 7 мая нерабочими с сохранением заработной платы. Разбираемся, каких сотрудников можно не освобождать от работы, как это оформить, как выплачивать зарплату, перечислять налоги, что делать с отпусками, больничными и т.д.

Разбираемся, каких сотрудников можно не освобождать от работы, как это оформить, как выплачивать зарплату, перечислять налоги, что делать с отпусками, больничными и т.д.

В целях сохранения тенденции сокращения распространения новой коронавирусной инфекции (COVID-19), укрепления здоровья граждан Российской Федерации и в соответствии со статьей 80 Конституции Российской Федерации постановляю:

1. Установить с 4 по 7 мая 2021 г. включительно нерабочие дни с сохранением за работниками заработной платы.

2. Органам публичной власти, иным органам и организациям определить количество служащих и работников, обеспечивающих с 1 по 10 мая 2021 г. включительно функционирование этих органов и организаций.

3. Настоящий Указ вступает в силу со дня его официального опубликования.

В. Путин

Москва, Кремль 23 апреля 2021 года № 242

Вопрос

Предприятие не может в мае 2021 года всех работников освободить от работы. Как оформить дни с 4 по 7 мая?

Ответ

Как установлено в тексте Указа Президента РФ от 23. 04.2021 № 242, организации могут определить перечень работников, которые будут обеспечивать функционирование организации в период майских праздников.

04.2021 № 242, организации могут определить перечень работников, которые будут обеспечивать функционирование организации в период майских праздников.

При этом список работающих сотрудников работодатель определяет по своему усмотрению. Надо распределить работников по категориям и издать приказ, в котором будет установлено, что делать работникам каждой категории. В приказе надо перечислить:

- какие именно дни являются нерабочими и на основании какого документа;

- какие гарантии сохраняются за работниками в этот период;

- как будут оплачиваться эти дни;

- кто контролирует исполнение;

- каким работникам придется работать в эти дни.

Ознакомить сотрудников с приказом можно любым удобным способом. Приказ можно разместить на стенде, на корпоративном сайте или направить по электронной почте сотрудникам. Приказ будет основанием для бухгалтерии правильно рассчитать заработную плату сотрудникам.

Вопрос

Можно ли всех работников заставить работать в период с 4 по 7 мая 2021 года?

Ответ

Запрет на работу в эти нерабочие дни не установлен. Это значит, что компании вправе сами решить, кто из сотрудников будет продолжать работать, а кто нет. Но если работодатель захочет вызвать всех работников, то ему надо быть готовым доказать необходимость их присутствия в организации в эти дни.

Это значит, что компании вправе сами решить, кто из сотрудников будет продолжать работать, а кто нет. Но если работодатель захочет вызвать всех работников, то ему надо быть готовым доказать необходимость их присутствия в организации в эти дни.

Вопрос

Меняется ли норма рабочего времени из-за нерабочих дней с 4 по 7 мая?

Ответ

Из-за нерабочих дней по Указу Президента норма рабочего времени в мае 2021 года не меняется. Норма рабочего времени определяется в порядке, установленном приказом Минздравсоцразвития от 13.08.2009 № 588н. Нерабочие дни с 4 по 7 мая 2021 года не исключаются из нормы рабочего времени, она остается прежней.

Вопрос

Как вести табель в мае 2021 года?

Ответ

Для табеля работодатель может внести дополнительное условное обозначение нерабочих дней и утвердить изменения приказом. Можно предусмотреть код «ОН», «НОД», « НДД» или другие. Аналогичные рекомендации представлял Минтруд в 2020 году.

Вопрос

Как будет производиться оплата труда за нерабочие дни в мае 2021 года?

Ответ

Указом Президента РФ от 23.04.2021 № 242 установлены нерабочие дни с сохранением за работниками заработной платы. Таким образом, наличие в мае 2021 года нерабочих дней не является основанием для снижения заработной платы работникам.

Порядок оплаты дней с 4 по 7 мая зависит от отметок в табеле учета рабочего времени.

Если в нерабочие дни с 4 по 7 мая работник продолжал трудиться в офисе, на рабочем месте или удаленно, в оплате его труда ничего не меняется. Оплата производится в обычном, а не повышенном размере, так как нерабочие дни не относятся к выходным или нерабочим праздничным дням. Повышенная оплата работающим может быть установлена работодателем самостоятельно.

Всем неработающим лицам необходимо сохранить обычную заработную плату, то есть оплатить этот период так, как будто они работали.

Если работнику установлена сдельная оплата труд, за неотработанные нерабочие дни ему необходимо заплатить компенсацию. Конкретных правил, как ее считать нет, поэтому надо установить свой вариант и закрепить его в локальных документах компании. К примеру, платить компенсацию можно исходя из заработка за выработку объема продукции по норме или МРОТ.

Конкретных правил, как ее считать нет, поэтому надо установить свой вариант и закрепить его в локальных документах компании. К примеру, платить компенсацию можно исходя из заработка за выработку объема продукции по норме или МРОТ.

Вопрос

Прошу разъяснить ситуацию с заработной платой, которая в соответствии с указом Президента РФ должна быть сохранена за нерабочие дни. Подразумевается ли под термином «зарплата» оклад либо вся сумма, которую обычно получает человек?

Ответ

В нерабочие дни сотрудники должны получить именно заработную плату, предусмотренную трудовым договором. Размер оплаты должен соответствовать тому, который работник получил бы, если бы отработал эти дни полностью (отработал норму рабочего времени при повременной оплате, выполнил норму труда при сдельной оплате). Порядок и условия осуществления стимулирующих выплат определяются локальными актами конкретного работодателя и коллективными договорами (при их наличии).

Вопрос

В какие сроки выплачивать работникам заработную плату за апрель 2021 года?

Ответ

Если компания объявила нерабочими дни с 4 по 7 мая для всех работников, в том числе, для кадровиков и бухгалтеров, зарплату нужно выдать не позднее 30 апреля, то есть в предшествующий рабочий день.

Если бухгалтеров и кадровиков перевели на удаленку, а зарплату компания переводит работникам на банковские карты, день выплаты можно не переносить. Перечислите деньги в сроки, установленные Правилами внутреннего трудового распорядка.

Невыплата в установленные сроки начисленной заработной платы работникам влечет материальную, административную и уголовную ответственность.

Вопрос

В какие сроки перечисляется НДФЛ с апрельской заработной платы?

Ответ

НДФЛ с заработной платы, выплаченной 30 апреля, необходимо заплатить в бюджет не позднее 11 мая. Такой перенос срока уплаты прямо предусмотрен п. 7 ст. 6.1 НК РФ.

Если перечислили зарплату работникам в обычные сроки, например, 5 мая, то крайний срок уплаты НДФЛ — 6 мая.

Вопрос

Работник находится в очередном отпуске, на который попадают нерабочие дни с 4 по 7 мая 2021 года. Продлевается ли его отпуск на эти дни?

Ответ

Нерабочие дни по указу Президента не относятся к выходным или нерабочим праздничным дням. Если работник находится в отпуске в нерабочие дни по указам Президента, то отпуск на эти дни не продлевается.

Если работник находится в отпуске в нерабочие дни по указам Президента, то отпуск на эти дни не продлевается.

Срочно! Нерабочие дни в мае 2021

Получите ответы на все вопросы с учетом законодательства и разъяснений ведомств. Обезопасьте себя от ошибок и штрафов – активируйте доступ к КонсультантПлюс на 3 дня.

3 дня бесплатно

Вопрос

Работник в апреле оформил часть очередного отпуска на период с 3 по 8 мая. Надо ли отменять этот отпуск или его можно оставить?

Ответ

В продолжительность отпуска не включаются только праздничные дни (ст. 120 ТК РФ). Нерабочие дни по Указу президента не относятся к выходным или нерабочим праздничным дням. Поэтому предоставить отпуск на период нерабочих дней по желанию работника возможно.

Эти дни оплачиваются как обычные дни ежегодного отпуска. В табеле учета рабочего времени дни отпуска с 4 по 7 мая отмечаются кодами «ОТ» или «09». Пересчитывать отпускные не нужно.

Вопрос

Что делать, если работник должен был приступить к работе после окончания отпуска 5 мая 2021 года?

Ответ

Если отпуск сотрудника закончится в период с 4 по 7 мая, то оставшиеся дни нерабочей недели указываются в табеле так же, как и остальным сотрудникам.

Если этот работник относится к категории сотрудников, которые будут обеспечивать функционирование организации в период майских праздников, то в табеле будет буквенный код «Я».

Если работник будет после отпуска отдыхать в нерабочие дни по Указу Президента, то в табеле надо поставить буквенный код «НОД» (нерабочий оплачиваемый день) и сохранить заработную плату.

Вопрос

Как учитывать дни с 4 по 7 мая 2021 года в расчете среднего заработка?

Ответ

Ответ на вопрос зависит от того, работал сотрудник в эти дни или сидел дома (письмо Минтруда от 18.05.2020 № 14-1/В-585):

- если в нерабочие дни человек трудился, в т. ч. на удаленке, то исключать их из расчета не нужно. То есть посчитать средний заработок надо в обычном порядке.

- если с 4 по 7 мая 2021 года сотрудник не работал, то при исчислении среднего заработка дни, объявленные нерабочими, а также фактически начисленные за этот период суммы, при расчете среднего заработка не учитываются.

Вопрос

Работник оформил часть очередного отпуска на период между майскими праздниками, получил отпускные, сейчас хочет отпуск отменить. Можно ли ему отказать?

Ответ

Чтобы зря не тратить дни отпуска из-за того, что он выпал на экстренные выходные, работник может попросить его отменить. В то же время работодатель вправе отказать работнику, ведь отпуск переносят только по соглашению сторон (ст. 124 ТК РФ). Дни отпуска, которые совпали с нерабочими днями по Указу Президента, считаются использованными в обычном порядке.

Отменить оформленный и оплаченный отпуск можно только по обоюдному согласию сторон. Если руководитель согласится перенести отпуск, нужно издать приказ. В таком случае придется пересчитать отпускные и внести изменения в зарплатную отчетность.

Вопрос

Надо ли отменять отпуск без сохранения заработной платы, который был оформлен с 4 по 7 мая 2021 года?

Ответ

Если работник запросил и оформил отпуск за свой счет, то нет оснований отменять приказ.

Отзыв из отпуска за свой счет законодательством не урегулирован. Значит, этот отпуск считается предоставленным и использованным.

Но если отмена этого отпуска не противоречит интересам работодателя, то по просьбе работника отпуск без сохранения заработной платы можно отменить, издав соответствующий приказ.

Вопрос

Работник оформил донорские дни с 4 по 7 мая 2021 года. Можно ли их отменить или перенести на другое время?

Ответ

Отмена или перенос дополнительных дней отдыха работникам-донорам допустима лишь в том случае, если это предусмотрено коллективным договором в подобных случаях.

Аналогично решается вопрос переноса или отмены отгулов за работу в выходные или нерабочие праздничные дни, которые были оформлены на период с 4 по 7 мая 2021 года.

Вопрос

Как быть с больничными, которые выпали на нерабочие дни?

Ответ

Оплачивайте как обычно первые три дня болезни. Остальное оплатит ФСС.

Вопрос

Можно ли увольнять работников в период действия Указа?

Ответ

Увольнение в нерабочий день ТК РФ не запрещено, но проводится с учетом определенных обстоятельств.

Если компания объявила нерабочими дни с 4 по 7 мая для всех работников, в том числе, для руководителя, кадровиков и бухгалтеров, то оформление прекращения трудовых отношений в этот период также не осуществляется.

В случае сокращения численности или штата работников, если истекает срок уведомления в нерабочие дни, то увольнение производится в ближайший следующий за окончанием нерабочего оплачиваемого периода рабочий день.

Если руководителя, бухгалтеров и кадровиков перевели на удаленку, то вопросы, связанные с увольнением, в том числе по инициативе работника, решаются в обычном порядке.

Вопрос

Надо ли переносить дату увольнения, если последний день работы выпал на нерабочий?

Ответ

Сотрудник вправе уволиться по собственному желанию в любое время, никаких ограничений закон не устанавливает. Поэтому сотрудник может подать заявление об увольнении и указать дату увольнения, которая выпадает на нерабочий день.

Поэтому сотрудник может подать заявление об увольнении и указать дату увольнения, которая выпадает на нерабочий день.

Сотруднику можно предложить согласовать другую дату, которая попадет на рабочий день, например, 11 мая. Если сотрудник не согласен, то оформлять увольнение надо именно в дату, о которой просит сотрудник. Устанавливать дату увольнения самостоятельно или игнорировать заявление об увольнении работодатель не вправе.

Если в заявлении сотрудник не указал желаемую дату увольнения и двухнедельный срок предупреждения истекает в нерабочий день, то оформите увольнение в первый ближайший рабочий день.

Образовательное мероприятие по теме

Вы можете посетить семинары автора статьи, чтобы получить ответ на свои вопросы.

И. В. Морозова – ведущий эксперт по вопросам расчетов с персоналом и суммированному учету рабочего времени. Автор книг и публикаций по вопросам труда и заработной платы

На какой срок можно предоставить отпуск за свой счет? Как его оформить?

Правила предоставления отпуска без сохранения заработной платы установлены ст. 128 ТК РФ. Отпуск без сохранения заработной платы может быть предоставлен:

128 ТК РФ. Отпуск без сохранения заработной платы может быть предоставлен:

– на усмотрение работодателя;

– в соответствии с обязанностью работодателя.

Обязательное предоставление отпуска

В ч. 2 ст. 128 ТК РФ перечислены случаи, когда работодатель по заявлению работника должен предоставить определенное количество дней отпуска без сохранения зарплаты в году. Например, работодатель должен предоставить неоплачиваемый отпуск:

- на свадьбу или при рождении ребенка – 5 календарных дней;

- в связи со смертью близкого родственника – 5 календарных дней;

- пенсионеру – 14 календарных дней в году;

- родителям, женам и мужьям военнослужащих, сотрудников ОВД, федеральной противопожарной службы, таможенных органов, сотрудников учреждений и органов уголовно-исполнительной системы, погибших или умерших вследствие ранения, контузии или увечья, полученных при исполнении обязанностей военной службы (службы) либо вследствие заболевания, связанного с прохождением военной службы (службы), – 14 календарных дней в году;

- инвалиду – 60 календарных дней в году;

- участникам ВОВ – 35 календарных дней в году.

Неважно, сколько таких событий было в году. Если, к примеру, сотрудница третий раз за год выходит замуж, отказать ей в отпуске нельзя.

Кроме того, работники, которые совмещают работу с получением высшего или среднего профессионального образования на основании статей ч. 2 ст. 173 и ч. 2 ст. 174 ТК РФ вправе рассчитывать на отпуск за свой счет от 10 дней до 2 месяцев в зависимости от причины (подробнее смотрите в таблице).

В отпуске продолжительностью до одного месяца нельзя также отказать одному из родителей, опекуну, попечителю ребенка до 16 лет, работающему в районах Крайнего Севера и приравненных к ним местностях (ст. 319 ТК РФ). А также остальным сотрудникам, работающим на Крайнем Севере – для проезда к месту использования основного отпуска и обратно (ст. 322 ТК РФ).

Приведенный перечень случаев, когда работодатель обязан предоставить работнику отпуск без сохранения заработной платы (за свой счет), не исчерпывающий. Согласно абз. 7 ч. 2 ст. 128 ТК РФ обязанность предоставить отпуск за свой счет может быть предусмотрена иными федеральными законами либо коллективным договором.

Согласно абз. 7 ч. 2 ст. 128 ТК РФ обязанность предоставить отпуск за свой счет может быть предусмотрена иными федеральными законами либо коллективным договором.

Например, ветеранам боевых действий из числа лиц, указанных в подп. 1-5 п. 1 ст. 3 Федерального закона от 12.01.1995 N 5-ФЗ положено до 35 календарных дней в году.

Случаи, когда работодатель по своей инициативе обязуется отпускать сотрудников в отпуск без содержания, должны быть прописаны в ПВТР, например свадьба родственников, 1 сентября и т.д.

На усмотрение работодателя

В остальных случаях отпуск без сохранения зарплаты по семейным обстоятельствам или по другой причине работодатель может предоставить любому работнику на любой срок (ч. 1 ст. 128 ТК РФ). Максимальная продолжительность для неоплачиваемого отпуска не установлена, за исключением отдельных случаев. Например, для государственных и муниципальных служащих он составляет один год (ч. 15 ст. 46 Федерального закона от 27.07.2004 N 79-ФЗ, ч. 6 ст. 21 Федерального закона от 02.03.2007 N 25-ФЗ).

15 ст. 46 Федерального закона от 27.07.2004 N 79-ФЗ, ч. 6 ст. 21 Федерального закона от 02.03.2007 N 25-ФЗ).

Предоставлять отпуск за свой счет в часах ТК РФ не запрещает, минимальной продолжительности этого времени отдыха нет. Оформить его можно так же, как отпуск в календарных днях. Сотрудник в заявлении указывает количество часов, затем работодатель издаст приказ об отпуске. При использовании формы N Т-6 в разделах «Б» и «В» понадобится предусмотреть графы, чтобы отразить количество часов отпуска.

Оформление отпусков

В табеле время отпуска за свой счет отмечается кодом «ДО» или «16», если предоставлен по разрешению работодателя. Когда работник идет в отпуск, который предусматривает закон, ставится код «ОЗ» или «17». Сведения об отпуске за свой счет вносятся в разд. VIII личной карточки работника формы N Т-2. Время отпусков без сохранения зарплаты, которое превышает 14 календарных дней в течение рабочего года, исключается из подсчета отпускного стажа (абз. 6 ч. 1 ст. 121 ТК РФ). Поэтому, если отпуск предоставляли в часах, их нужно суммировать и переводить в календарные дни.

6 ч. 1 ст. 121 ТК РФ). Поэтому, если отпуск предоставляли в часах, их нужно суммировать и переводить в календарные дни.

В табель учета рабочего времени вносятся две отметки. Время отпуска за свой счет отразите кодом «ДО» или «16», а рабочие часы – кодом «Я» или «01». Работу сотрудника в этот день оплачивается пропорционально отработанным часам (ч. 3 ст. 93 ТК РФ).

Полный текст документа смотрите в СПС КонсультантПлюс Ссылки на документы доступны только пользователям КонсультантПлюс – клиентам компании «ЭЛКОД». Дополнительную информацию по приобретению СПС КонсультантПлюс Вы можете получить ЗДЕСЬ.Ежегодный оплачиваемый дополнительный отпуск в табеле: обозначение

Статья акутальна на: Май 2021 г.

Трудовые будни и жизнь преподносят разные ситуации, поэтому надо знать, как умело отразить каждую штатную и не очень ситуацию в табеле учета трудового времени. Также нужно понимать какие буквенные обозначения в табеле учета рабочего времени использовать.

Содержание статьи

Ведение табеля

Рабочее время – это важная составляющая ведения учета любой организации. С его помощью удается контролировать деятельность предприятия и дисциплинировать подчиненных. Для упрощения процедуры была специально разработана унифицированная форма в виде табеля по учету рабочего времени.

На каждом предприятии назначают ответственного сотрудника (из отдела кадров, бухгалтерии и т. д.), который специализируется на ведении табеля. Его составляют исходя из специфики деятельности компании и количества персонала.

Смысл букв

В бухгалтерской практике распространены случаи возникновения ошибок, которые имеют место при заполнении табеля. Зачастую они связаны с неправильной расстановкой условных обозначений. Чтобы не допустить ошибок в процессе заполнения табеля, необходимо придерживаться следующих рекомендаций.

Чтобы не допустить ошибок в процессе заполнения табеля, необходимо придерживаться следующих рекомендаций.

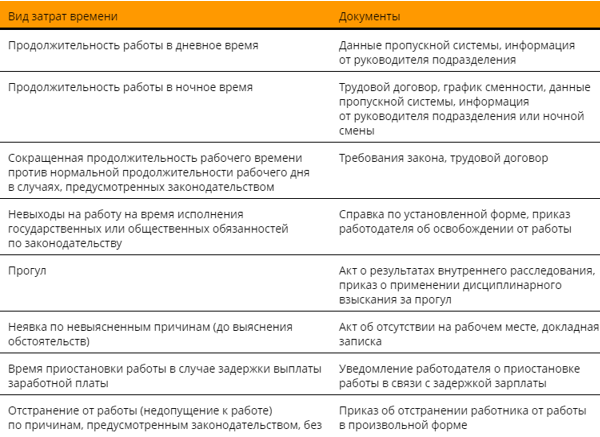

- Я (01) – часы работы (различают дневные и вечерние). Для проставления данных можно ориентируются на отметки пропускной службы (охраны). При этом руководитель отдельного подразделения должен подтвердить факт присутствия сотрудников.

- Н (02) – работа ночью. Для занесения информации тоже учитывают отметки пропускной службы. Начальник подтверждает присутствие на работе.

- РВ (03) – труд сотрудников в праздничные дни. В процессе внесения данных обращают внимание на отметки охраны или пропускного пункта. Руководящий состав подтверждает факт нахождения подчиненного на рабочем месте.

- С (04) – часы работы сверхурочно. Должен быть составлен приказ на имя руководителя относительно необходимости и одобрения работы сверх нормы. Документ по сверхурочной работе подписывает сотрудник и подтверждает пропускная служба.

- К (06) – служебная командировка. Составляют приказ о необходимости выездной работы, который подписывает сотрудник.

При этом иногда оформляют удостоверение и задание о направлении по служебным поручениям. По прибытии составляется отчет.

При этом иногда оформляют удостоверение и задание о направлении по служебным поручениям. По прибытии составляется отчет. - ОТ (09) – ежегодный оплачиваемый отдых (основной). На отдел кадров возложена функция составления приказа с наличием подписи самого работника.

- ОД (10) – дополнительный оплачиваемый отдых, который предусмотрен действующим законодательством (нормативными актами либо коллективным договором). Необходимо составление приказа с наличием подписи самого сотрудника.

- У (11) – отпуск для обучения с сохранением з/п. Может выдаваться для повышения квалификации, с отрывом от производственного процесса и т. д. Его оформляют на основании составленного приказа об отпуске, направления на курсы по повышению квалификации и т. п.

- УВ (12) – укороченные трудовые часы (актуально для обучающихся сотрудников без отрыва от производства). При этом предусмотрена возможность частичного сохранения оплаты труда.

- УД (13) – предоставление дополнительного отпуска по причине обучением без сохранения оплаты труда.

Составляют приказ, который подписывает работник.

Составляют приказ, который подписывает работник. - Р (14) – отпуск по беременности и родам. Составляют приказ, который подписывает сам работник.

- ОЖ (15) – отпуск по уходу за ребенком (частично оплачивается). Отдел кадров составляет приказ, подписывается самим работником.

- ДО (16) – отпуск без сохранения з/п, предоставляемый согласно разрешению работодателя. Составляется приказ и подписывается самим работником.

- ОЗ (17) – неоплачиваемый отпуск (без сохранения з/п). Составляется приказ и подписывается самим работником.

- Б (19) – временная нетрудоспособность (не считая случаи, которые предусмотрены кодом «Т»). Таким символом обозначают также отпуск по уходу за больным человеком и по причине карантина. Во всех случаях должны быть оформлены листки нетрудоспособности.

- Т (20) – нетрудоспособность, которую не оплачивают. Она может быть представлена бытовой травмой, необходимостью ухода за больным человеком и т. д.

- ЛЧ (21) – часы сокращения труда работникам и служащим.

Необходимо позаботится о наличии приказа руководителя организации.

Необходимо позаботится о наличии приказа руководителя организации. - РП (31) или НП (32) – простои не по вине сотрудника. Составляется приказ руководителя организации.

- Г (23) – невыходы с сохранением з/п. Необходимо составить приказ руководителя организации.

- ПР (24) – прогулы, которые представляют собой неявку на рабочее место в течение не менее 4-х рабочих часов непрерывно. В эту категорию относят также административный арест, нахождение в вытрезвителе, псевдозабастовки и т. д. Отметку проставляют на основании предоставленных докладных записок от начальников отделов, объяснительных записок сотрудников, актов комиссий и т. д.

- НС (25) – отработанные часы в рамках неполного рабочего дня по инициативе работодателя. Отметки в табеле ставят на основании выписок из трудового договора, приказов и т. д.

- В (26) – выходные дни. Учитываются установленные на законодательном уровне.

- ЗБ (29) – забастовки. Проставляют отметку на основании документации, которая подтверждает законность проводимого мероприятия.

- НН (30) – неявки по неизвестным причинам. При этом отсутствует документация, которая может объяснить основания отсутствия работника.

Как видно, важное юридическое значение несут за собой буквенные обозначения в табеле учета рабочего времени. Поскольку закон только дает ориентир на них, для удобства в работе их можно менять, объединять, а также придумать свои буквенные обозначения в табеле учета рабочего времени.

Статьи по теме (кликните, чтобы посмотреть)

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

sovetnik36.ru

Код дополнительного отпуска в табеле

НО 34 Отстранение от работы (недопущение к работе) по причинам, предусмотренным законодательством, без сохранения заработной платы НБ 35 Время приостановки работы в случае задержки выплаты заработной платы НЗ 36 Обозначение дней до вступления в должность или после освобождения с нее (увольнения, переводы и т. п.) Х 37 Открыть в формате Word временная нетрудоспособность без назначения пособия в случаях предусмотренных законодательством образец заполнения табеля учета рабочего времени обозначение отпуска в табеле образец табеля учета рабочего времени Вид документа:

п.) Х 37 Открыть в формате Word временная нетрудоспособность без назначения пособия в случаях предусмотренных законодательством образец заполнения табеля учета рабочего времени обозначение отпуска в табеле образец табеля учета рабочего времени Вид документа:

- табельный учет

- табель учета рабочего времени

- Кадровое делопроизводство и Трудовое право

Обозначение отпуска в табеле учета рабочего времени

Табель нужно заполнить правильно, в противном случае возможны проблемы во время пересчёта отпускных часов в календарные дни. Необходимо обозначить 2 пункта в столбце определённого дня:

- с помощью буквы «Я» либо числа «01» в табеле учета обозначается количество часов рабочего времени, когда работник трудился на работе;

- с помощью кода «ДО», либо числа «16» в табеле обозначается пребывание сотрудника в неоплачиваемом отпуске за свой счет по договоренности с работодателем, при этом отмечается количество часов, приходящихся на этот период.

Обозначения и коды в табеле учета рабочего времени

Аналогичная сплошная регистрация производится при нахождении работников в отпуске по беременности и родам (Р), в отпуске по уходу за ребенком по достижению им возраста трех лет (ОЖ) и неоплачиваемом отпуске (ДО). 4. Каким образом обозначаются выходные дни в отпуске? Если при нахождении работника в ежегодном основном оплачиваем отпуске (ОТ) или в ежегодном дополнительном оплачиваемом отпуске (ОД) на период его отдыха выпадает выходной праздничный день, в табеле код ОТ или ОД подлежит замене на В (выходные дни и нерабочие праздничные дни), потому что, в соответствии со статьей 120 ТК РФ, нерабочие праздничные дни, приходящиеся на период оплачиваемого отпуска, в число календарных дней отпуска не включаются. 5.

Отпуск в табеле учета рабочего времени

Как обозначаются оплачиваемые дни? Случаи, когда предоставленный отдых для учебы оплачиваются, подробно рассмотрены в данной статье. Для ученического отпуска с сохранением среднего заработка ставится следующий код обозначения:

Как обозначить учебный отгулы в табеле, буквенным кодом или цифровым, решает компания самостоятельно. Можно применять любое удобное обозначение. Какой код ставится для отгулов без оплаты? Особенности предоставления неоплачиваемых выходных можно изучить здесь.

Можно применять любое удобное обозначение. Какой код ставится для отгулов без оплаты? Особенности предоставления неоплачиваемых выходных можно изучить здесь.

Учебный отпуск, для которого заработок не сохраняется, обозначается по-другому в табеле:

Опять же удобный способ обозначения для компании определяется самостоятельно. Можно ставить как числовой код, так и буквенный. Заполнение формы Т-13 Обозначения в табеле проставляется за каждый день (календарный) обучения.

Код дополнительного отпуска в табеле

Более того, в локальном нормативе организации может быть закреплен и некий смешанный вариант применения либо предполагающий использование совершенно других кодов. Работодатель также вправе самостоятельно разработать и применять бланк табеля с условными обозначениями в нем. Когда работник уходит в обычный оплачиваемый отпуск, а в фирме применяется форма Т-12 или Т-13, в таблице учета, которая приведена в табеле, фиксируется буквенный код ОТ или цифровой код 09 за каждый день отпуска работника.

Если отдых дополнительный, то проставляется другой код: ОД (10). Отражение прочих отпусков: учебного и без сохранения заработной платы В положениях ст.

Как обозначить отпуск за свой счет в табеле

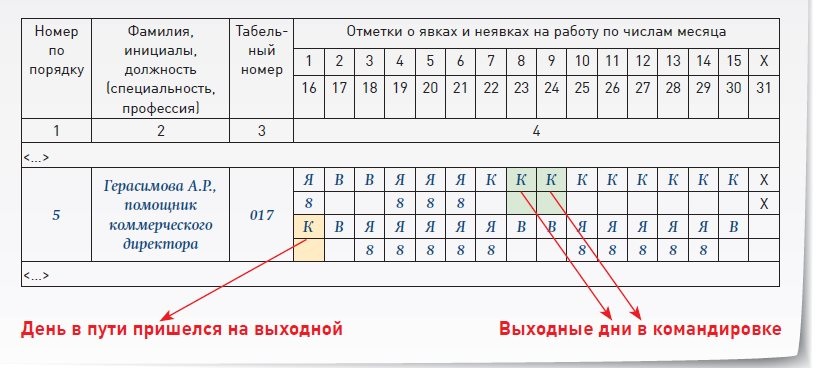

Как обозначаются выходные дни в командировках? По вопросу кодового обозначения выходных дней при командировании существуют две точки зрения: одни считают, что ставить надо код К (командировка), вторые утверждают, что ставить надо код В (выходной день). У тех и других есть свои разумные и обоснованные законодательством аргументы, но единого подхода не существует, поэтому исходите из собственной сложившейся практики. 3. Отмечаются ли выходные дни в табеле, когда работник болеет? При нахождении работника на больничном код Б (временная нетрудоспособность) проставляется за весь период временной нетрудоспособности, в том числе выходные и праздничные дни.

Подробнее о том, как оплачивается больничный в выходные дни.

Страница не найдена

Если предоставить отпуск ваша компания обязана по Трудовому кодексу, например в случае свадьбы или рождения ребенка, то в табеле отразите код ОЗ (отпуск без сохранения заработной платы при условиях, предусмотренных законодательством). Наконец, отпуск за свой счет по коллективному договору или отраслевому соглашению в табеле отмечается кодом ДБ (ежегодный дополнительный отпуск без сохранения заработной платы). Подходящим кодом надо отметить все дни отпуска — и рабочие, и выходные.

Наконец, отпуск за свой счет по коллективному договору или отраслевому соглашению в табеле отмечается кодом ДБ (ежегодный дополнительный отпуск без сохранения заработной платы). Подходящим кодом надо отметить все дни отпуска — и рабочие, и выходные.

В том числе и праздничные дни. Ведь они не входят в число дней только ежегодного оплачиваемого отпуска. Если же праздник приходится на время отпуска за свой счет, то на его продолжительность это никак не влияет. Пример 4: Как отмечать в табеле дни отпуска без сохранения зарплатыСотрудник ООО «Вектор» Самохвалов Ю.Г.

написал заявление на отпуск за свой счет по семейным обстоятельствам в период с 9 по 25 июня.

Последний день работы — 2 июня, отпуск с 3 июня на 28 календарных дней. В таком случае в табеле 1 июня нужно отметить кодом В, а 2 июня кодом Я. А все остальные дни июня — кодом ОТ. Исключение — 12 июня.

Тут нужно поставить код В. Кроме того, кодом ОТ нужно будет отметить и последний день отпуска — 1 июля. Образец заполнения июньского табеля по Харламовой мы привели выше. Сотрудник взял отпуск за свой счет Кодировка для отпуска без сохранения зарплаты зависит от того, по какой причине его взял работник.

Образец заполнения июньского табеля по Харламовой мы привели выше. Сотрудник взял отпуск за свой счет Кодировка для отпуска без сохранения зарплаты зависит от того, по какой причине его взял работник.

Если по семейным обстоятельствам и другим уважительным причинам с согласия работодателя, поставьте в табеле код ДО (отпуск без сохранения заработной платы, предоставленный по разрешению работодателя).

Код дополнительного отпуска в табеле

Источник: журнал «Главбух» Заполняя табель учета рабочего времени по каждому сотруднику, нужно использовать целый перечень кодов. И особая путаница всегда возникает в ситуациях с отпусками. Между тем ошибка в коде чревата неточностями в расчете выплат работникам.

Статья поможет избежать этого. В унифицированной форме табеля для каждого буквенного кода есть цифровой аналог. Например, отпуск в табеле учета рабочего времени отмечается кодом ОТ или 09. Вы можете использовать любой из них, но буквенные коды нагляднее.

Указывать сразу оба кода нет смысла. Для собственной формы табеля компания вправе ввести свою кодировку, но это опять же может привести к путанице и неверному расчету зарплаты. Поэтому проще использовать привычные коды из унифицированного бланка.

Для собственной формы табеля компания вправе ввести свою кодировку, но это опять же может привести к путанице и неверному расчету зарплаты. Поэтому проще использовать привычные коды из унифицированного бланка.

Отпуск в табеле учета рабочего времени

Трудовое законодательство определяет порядок контроля часов работы, ведь каждый из них должен быть оплачен работодателем. Для этого ему необходимо правильно вести табель учёта рабочего времени подчинённых и корректно отмечать их фактическое местонахождение. В данной статье будет рассмотрен вопрос обозначения отпуска в табеле учета рабочего времени.

Основные элементы табеля учёта рабочего времени и правила его ведения на предприятии

Как известно, рассматриваемый документ является базовым в вопросе контроля выхода или не выхода на работу сотрудников предприятия. На основании внесённых данных производится начисление зарплаты и пособий. Однако, это – не единственное его предназначение. Табель нужен:

- Налоговой инспекции.

Проводимая выплата заработной платы тщательно проверяется налоговиками, а внесённые данные позволяют, в дальнейшем, провести анализ отчислений в бюджет.

Проводимая выплата заработной платы тщательно проверяется налоговиками, а внесённые данные позволяют, в дальнейшем, провести анализ отчислений в бюджет. - Инспекции по труду. Вопрос возможного превышения допустимых норм рабочего времени подлежит пристальному вниманию трудовой инспекции.

- Фонду социального страхования. Представители этого учреждения также изучают табель учёта рабочего времени на предмет корректности внесённых данных, поскольку больничные компенсируются за счёт ФСС.

Вести этот документ должен сотрудник предприятия, назначенный отдельным приказом, на основании которого он обязан осуществлять учёт рабочего времени на предприятии. Обычно это – работник бухгалтерии или кадровый инспектор. Если предприятие большое, то круг ответственных лиц может пропорционально расширяться.

Законодательством утверждены две унифицированные формы табеля учёта рабочего времени – Т-12 для ручного учёта и Т-13, если процесс автоматизирован.

Учётчику следует знать, как правильно вести этот документ, чтобы не допустить ошибок. Важно отметить, что неверное внесение данных может привести к неправильному начислению зарплаты, что чревато проверками и судебными разбирательствами.

Важно отметить, что неверное внесение данных может привести к неправильному начислению зарплаты, что чревато проверками и судебными разбирательствами.

Обязательными элементами табеля являются:

- Регистрационный номер документа и дата его составления.

- Ф.И.О. сотрудников, их должности и табельные номера. Если на предприятии трудится совместитель, то по каждому месту работы у него будет отдельный табельный номер, по которому будет вестись персонифицированный учёт.

- Отметки о выходе на работу (буквенные или числовые значения). Проставляются по факту выхода или невыхода на работу.

- Подпись учётчика и руководства предприятия/компании.

Когда завершается отчётный период, табельщиком, совместно с кадровым инспектором, проводится сверка имеющихся данных. Отдельное внимание уделяется тем работникам, которые находятся в отпуске, потому как им выплачиваются пособия.

Как правильно обозначить отпуск в табеле учёта рабочего времени

Основанием для ухода человека в отпуск является приказ работодателя, изданный в соответствии с заявлением работника. Опираясь на первый документ, учётчик вносит сведения в табель учёта рабочего времени.

Опираясь на первый документ, учётчик вносит сведения в табель учёта рабочего времени.

Для удобства предусмотрено множество условных обозначений, соответствующих местонахождению работника в конкретный день. Отпуск в табеле учета рабочего времени отмечается рядом буквенных символов и числовых кодов. Чтобы быть уверенным, что каждый отпускник правильно отмечен в табеле, нужно знать эти условные обозначения и правильно их применять. Код отпуска в табеле учета рабочего времени может отличаться в зависимости от его вида.

Ежегодный основной оплачиваемый отпуск является базовым видом отдыха, в который уходят все без исключения работники. Для того, чтобы обозначить эти дни, нужно использовать буквенное обозначение ОТ и числовой шифр 09.

Если сотрудник ушёл в дополнительный оплачиваемый отпуск, указывается ОД или 10 соответственно.

Сотрудники предприятий нередко проходят обучение в высших учебных заведениях. Учебный отпуск в табеле учета рабочего времени обозначается, как У (11), если работник отдыхает с сохранением зарплаты. Если же он взял отпуск на обучение за свой счёт, то табельщику следует отметить эти дни, как УД (13).

Распространёнными также являются дни отпуска по беременности и родам, отмечаемые, как Р (14) и декрета по уходу за ребёнком до трёх лет. В этом случае применяется условное обозначение ОЖ (15).

Неоплачиваемый отпуск в табеле учета рабочего времени обозначается как ДО (16). Под этим же кодом допускается указание дней дополнительного отдыха некоторым категориям работников без сохранения зарплаты.

Работа с табелем учёта рабочего времени очень кропотлива и требует внимательности, особенно если предприятие достаточно крупное. Поэтому рекомендуется заполнять его в максимально спокойных условиях и с минимальным влиянием отвлекающих факторов. Если же ошибка случилась и какой-то день отпуска отмечен как рабочий, допускается внесение изменений, однако это должно быть сделано максимально оперативно, до выплаты зарплаты.

Особенности фиксации дней отпуска в табеле учёта рабочего времени в 2021 году

Отсутствие работника по уважительной причине должно подтверждаться соответствующим документом. Если он в отпуске, то должен быть издан приказ и, прежде чем отмечать день отдыха, следует проверить наличие официального документа на предприятии.

Анализ законодательства страны показал, что в текущем году процедура оформления табеля учёта рабочего времени не претерпела каких-либо изменений. Тем не менее, вопрос отметки дней отдыха имеет свои особенности.

Так, у многих предпринимателей возникает вопрос касательно вышеописанных шифров. Могут ли они отличаться он законодательно определенных? Запретов на разработку собственного набора условных обозначений в табеле нет. Главным условием является закрепление соответствующих изменений в ЛНА (локальных нормативных актах) предприятия.

Кроме этого, важно обратить внимание на график сменности. Если на предприятии сменщик уходит в отпуск, то обычно ответственным лицом подаётся информация о человеке, выходящем ему на замену, в подменном графике работы конкретного лица, разрабатываемом индивидуально на конкретный период.

Отличная статья 0

Вопрос по ЗУП 2.5: Как отразить в программе отпуск без сохранения заработной платы? совет от 02.10.2016

Вопрос:

Вопрос по ЗУП 2.5: Как отразить в программе отпуск без сохранения заработной платы?

Ответ:

Решение: Предоставление отпуска сотруднику (сотрудникам) регистрируется (кроме отпуска по беременности и родам и отпуска по уходу за ребенком) в подсистеме кадрового учета документом Отпуска организаций (меню Кадровый учет – Учет невыходов – Отпуска организаций или Рабочий стол – закладка Кадровый учет – Отпуска). Для регистрации отпуска, предоставляемого сотруднику без сохранения заработной платы создаем документ Невыходы в организациях (меню Расчет зарплаты по организациям – Неявки – Невыходы в организациях). Создать документ можно на основании кадрового документа Отпуска организаций с помощью обработки Анализ неявок (последовательно нажимая на кнопки Создать документы, Рассчитать, Провести). Для этого в документе Отпуска организаций нажмите на кнопку Открыть начисления. Поля документа Невыходы в организациях заполняются автоматически на основе данных документа Отпуска организаций. В табличной части Начисления в колонке Сотрудник указывается сотрудник, которому предоставляется отпуск, в колонке Невыход указывается причина отсутствия на работе – Отпуск за свой счет, в колонке Подразделение – подразделение организации, в котором числится сотрудник, в колонках Дата начала и Дата окончания указывается дата начала и окончания отпуска. Колонки Зачесть в норму дней и Зачесть в норму часов заполняются автоматически. При расчете заработной платы сотрудника оплата за отработанное время рассчитывается с учетом периода нахождения сотрудника в отпуске без сохранения заработной платы. Для начисления отпуска без сохранения заработной платы в программе предназначен предопределенный вид расчета Отпуск за свой счет из планов видов расчета Основные начисления организаций (меню Расчет зарплаты по организациям – Настройка расчета зарплаты – Основные начисления организаций). В табеле учета рабочего времени отпуск без сохранения заработной платы в соответствии обозначается буквенным кодом ДО (отпуск без сохранения заработной платы, предоставляемый работнику по разрешению работодателя).

Обоснование:

Как вносится в табель учета рабочего времени отпуск за свой счет

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

- Для жителей Москвы и МО – +7 (495) 332-37-90

- Санкт-Петербург и Лен. область – +7 (812) 449-45-96 Доб. 640

На предприятии, которое использует труд наемных работников, обязательным является заполнение табеля учета рабочего времени. Этот документ напрямую связан как с кадровым учетом, так и используется для целей бухгалтерского учета. Его отсутствие может повлечь за собой крупные штрафные санкции со стороны Инспекции по труду и фискальных органов. В настоящей статье речь пойдет о специфике этого документа, правилах и регулярности его заполнения, о том, кто обязан вести табель, о законодательных нормах учета рабочего времени и о проблемах, с которыми сталкиваются кадровые специалисты. Учет рабочего времени производится на каждом предприятии любой формы собственности для целей бухгалтерского учета, в части начисления заработной платы и определения затрат производственной деятельности.

Заполняя табель учета рабочего времени по каждому сотруднику, нужно использовать целый перечень кодов. И особая путаница всегда возникает в ситуациях с отпусками.

Коды табеля учета рабочего времени — это специальные условные обозначения и сокращения, которые отражают фактический период работы сотрудников за месяц и используются при заполнении документа. Разберем их подробно. Для фиксации действий служащих на рабочем месте используются формы Т и Т утв.

Отпуск в табеле учета рабочего времени

Российское законодательство предполагает несколько видов отпуска, каждый из которого бухгалтер должен правильно обозначить в табеле. К одному из этих видов относится освобождение работника от труда без начисления заработка, но с сохранением за ним рабочего места. Отпуск без сохранения содержания следует обозначить в табеле правильными кодовыми обозначениями, это позволит бухгалтеру правильно начислить заработную плату.

При наличии весомых причин для оформления, руководитель отказать работнику не может замужество, рождение ребенка, смерть родственника — порядок предоставления отпуска без сохранения заработной платы. Для подтверждения обстоятельств работник предоставляет вместе с заявлением необходимые бумаги, являющиеся основанием для отражения данного факта в документации. После издания приказа об отпуске без заработной платы , с содержанием которого обязательно знакомят сотрудника, кадровой службой отмечаются изменения в личной карточке, в табеле учета личного времени проставляются соответствующие кодовые обозначения.

Информация в документ вносится каждый день, по окончании месяца подводятся итоги по каждому работнику отработанные дни и даты отсутствия на работе и начисляется заработная плата. Следует знать, что не весь отпускной период без сохранения содержания отражается в табеле одинаково в зависимости от оснований.

Все отлучки трудящегося с рабочего места отражаются в табеле в виде буквенного или цифрового обозначения. Учетные документы не обязывают неукоснительного заполнения того или иного символа или кода. Кадровой службой самостоятельно определяется порядок ведения учета рабочего времени. Последний не надо путать с отпусками, прописанными в ст. Этот отдых предоставляется добровольным пожарным, героям труда, кавалерам орденов Славы, по уходу за детьми, если это зафиксировано в коллективном договоре.

Возникают моменты, когда находясь в отпуске без содержания, сотрудник чувствует недомогание и обращается к врачу. Но больничный лист ему могут оформить только после окончания неоплачиваемого отпуска. Оплачивается ли больничный в отпуска за свой счет? Если сотрудник заболел в отпускной период без сохранения заработной платы, то в табеле все равно отмечаются обозначения ЗО ДО или их буквенные коды в период, согласованный с руководством. В подобных ситуациях больничный необходимо оформлять лишь по окончании отпуска, тогда и будет рассчитано пособие по временной нетрудоспособности ст.

Читайте также: Продолжительность отпуска без сохранения заработной платы. Учет неоплачиваемых дней отпуска без сохранения заработной платы также важен для расчета возникновения права сотрудника на ежегодный отпуск.

Табель учета необходимо вести на любом предприятии независимо от его организационно-правовой формы. Его оформление контролируется налоговой службой и комиссией по труду. Заполнения документа верными символами позволяет получить более полную информацию о причинах отсутствия сотрудника на рабочем месте, а также правильно рассчитать заработную плату.

Этот сайт использует Akismet для борьбы со спамом. Узнайте, как обрабатываются ваши данные комментариев. Search for:. Автор Ольга Лазарева Добавить комментарий Отменить ответ.

Вам также может понравиться. Нужно ли предоставлять отпуск без сохранения заработной платы работающим пенсионерам по ТК РФ?

Как отразить отпуск в табеле. Сотрудник взял отпуск за свой счет

Российское законодательство предполагает несколько видов отпуска, каждый из которого бухгалтер должен правильно обозначить в табеле. К одному из этих видов относится освобождение работника от труда без начисления заработка, но с сохранением за ним рабочего места. Отпуск без сохранения содержания следует обозначить в табеле правильными кодовыми обозначениями, это позволит бухгалтеру правильно начислить заработную плату. При наличии весомых причин для оформления, руководитель отказать работнику не может замужество, рождение ребенка, смерть родственника — порядок предоставления отпуска без сохранения заработной платы.

Как в табеле отметить отпуск без сохранения заработной платы?

Акция месяца подпишитесь со скидкой 8 88 Активировать демодоступ. Зарегистрируйтесь, чтобы получить этот файл и все новые образцы документов, которые нужны кадровой службе в году. Регистрация займет не больше минуты. Пожалуйста, зарегистрируйтесь или войдите на сайт со своим логином и паролем. Это бесплатно. Заполните короткую форму регистрации , чтобы продолжить тестирование на сайте.

Табель учета рабочего времени в Украине (бланк образец, пример заполнения, рекомендации)

Трудовой кодекс РФ предусматривает несколько разновидностей отпуска, одним из которых выступает отпуск за счет работника, когда за ним сохраняется рабочее место в организации, но не зарплата. Отпуск без сохранения зарплаты — это вид освобождения сотрудника от выполнения трудовых обязанностей, при котором заработок работнику не выплачивается ст. При этом по его окончании работник имеет право вернуться в компанию на свое прежнее рабочее место. Обратиться к работодателю с целью получения отпуска без содержания работника побуждают существенные обстоятельства, а именно смерть близкого родственника, серьезное заболевание или заключение брака. При наличии документарного подтверждения таких обстоятельств наниматель не имеет права отказать работнику. Стоит отметить, что указание времени отпуска без сохранения зарплаты в табеле не всегда имеет одинаковое буквенное обозначение. Аббревиатура-код отражает основание для освобождения сотрудника от выполнения трудовых обязанностей.

Коды в табеле учета рабочего времени

Табель учета рабочего времени. На любом предприятии заработная плата выплачивается на основании данных об учете фактически отработанного времени. Такие данные для целей бухгалтерского учета и начисления заработной платы требуют бланка первичного учета. В Украине таким бланком считается табель учета рабочего времени.

На основании данных, внесенных в табель, работодатель производит расчет заработной платы и полагающихся работнику социальных выплат.

Он делит такие отпуска на два вида. Перечень этих категорий работников событий см. Отказать в предоставлении отпуска, установленного ст.

Табель учета рабочего времени: расшифровка сокращений

.

Табель учета рабочего времени. Пример заполнения

.

Примеры обозначения отпуска без сохранения заработной платы в табеле учета рабочего времени

.

.

.

| Приложение 4 к Инструкции по заполнению форм государственной статистической отчетности по труду УСЛОВНЫЕ ОБОЗНАЧЕНИЯ (в ред. постановления Минстата от 03.12.2007 N 439) ——T————————————————————————¬ Но это до 01.01.2009г. |

Пять способов списать свой следующий отпуск

Планируете отпуск и боитесь всех затрат? Хотя есть много способов сэкономить на отдыхе, есть еще один способ, который можно попробовать, если вы хотите путешествовать со скидкой: списать часть поездки на налоги.

Экономия не будет мгновенной, но вы оцените ее с учетом налоговых поступлений в следующем году. Хитрость в том, что вам нужно добавить немного работы в свой досуг. По словам сотрудников Turbo Tax, любой предмет, который считается «обычным и необходимым» в отношении вашей работы или бизнеса, может считаться списанием налога.

Что такое франшиза?

Вот некоторые командировочные расходы, которые вы можете вычесть, если разберете налоги:

Поездки: Если основная цель вашей поездки связана с бизнесом, вы можете списать свои транспортные расходы. Если вы едете в пункт назначения и обратно, вычет будет 50 центов за милю.

Но даже если ваш отпуск – это в первую очередь удовольствие, а во-вторых бизнес, часть ваших дорожных расходов может быть вычтена.Обратите внимание на количество миль, необходимое для поездки от вашего отеля до выставки или другого мероприятия, которое вы собираетесь посетить. Вы можете использовать правило 50 центов за милю для этой и любой другой деловой части поездки.

Гостиницы: Расходы на проживание также могут быть вычтены. Turbo Tax предупреждает, что при этом учитываются только рабочие дни.

Питание: Естественно, вы должны есть, пока вас нет. Здесь опять же, вычеты могут производиться только на питание, связанное с бизнесом.Имейте в виду, что списывается 50% вашего обеда, и что дядя Сэм может вызвать некоторые подозрения, если ваши списанные обеды включают в себя филе миньон и бутылку Bond Estates Melbury Red за 305 долларов.

Также обратите внимание, что вы можете списать только свою порцию еды, а не всю семью. Однако, если вы идете обедать с группой сверстников и решаете оплатить счет, вы можете включить все обеды с вычетом 50%.

Мероприятия: Вы можете вычесть стоимость входа на мероприятие, связанное с бизнесом, и любые материалы, которые вам могут потребоваться для выездного семинара.Подумайте логически: если что-то, что вы покупаете, не имеет прямого отношения к деловой части вашей поездки – например, с вашей семьей из пяти человек в Диснейуорлд, пока вы посещаете отраслевую конференцию в Орландо, – вам не следует пытаться требовать это о ваших налогах.

Превратите отпуск в командировку

Теперь, когда вы взволнованы списанием части или всего отпуска, давайте подумаем о том, как вы можете увеличить налоговые вычеты в своем следующем загородном путешествии:

Посетите семинар

По словам адвоката Барбары Велтман, любая конференция, которая имеет отношение к вашей работе и может помочь вам расширить ваши знания, может рассматриваться как налоговый вычет.«Если курс связан с вашими профессиональными навыками, вы можете вычесть свои командировочные расходы и стоимость обучения», – пишет она в US News & World Report.

Если у вас уже запланированы летние каникулы, проверьте веб-сайты профессиональных организаций, чтобы узнать, будет ли конференция проходить, пока вы находитесь в пункте назначения. Убедитесь, что во время поездки у вас есть время для посещения соответствующих занятий.

Напишите об этом

Если у вас есть собственный блог и вы думаете, что в следующий отпуск можно написать пару постов, вы можете подумать о том, чтобы списать часть или все свои расходы.

Если вы путешествуете в экзотическое место или отправляетесь в необычное путешествие и думаете, что другие захотят узнать об этом, подумайте о том, чтобы рассказать о своей идее в журнале путешествий или в разделе о путешествиях в местной газете. Если редакторы согласятся, что ваш отпуск будет тем, что их читатели хотели бы узнать, и вы получите письменное задание, вы только что получили писательское дело и налоговый вычет.

Просто помните, что для того, чтобы предметы считались вычетом, вы должны за них заплатить.Если в журнале говорится, что он покроет ваши дорожные расходы, или если курорт предлагает оплатить ваше пребывание, это прекрасно, но вы не можете вычесть эти расходы из своих налогов.

Волонтер

Вот способ сделать что-то хорошее для других, а также для своего банковского счета. «Если вы работаете волонтером вне дома, ваши расходы могут быть вычтены как невозмещенный благотворительный взнос, если вы перечисляете свои вычеты», – пишет Велтман. «Вы должны показать, что в путешествии нет значительного элемента удовольствия, отдыха или отпуска.”

Проведите небольшое исследование

Это довольно широкая категория. Писатель, работающий над романом или научной работой, может отправиться на определенный сайт за вдохновением или информацией. Владелец малого бизнеса, желающий переехать или расширить, может посетить предлагаемый объект, чтобы почувствовать местный деловой и социальный климат. Как всегда, совмещая такую поездку с семейным отдыхом, не забудьте списать только исследовательские аспекты.

Найдите эксперта в своей области

Вы пытаетесь начать новый бизнес и ищете мудрого совета? Вы начинающий мастер, который хочет посетить мастерскую признанного профессионала? Свяжитесь со своим потенциальным наставником и постарайтесь найти время, чтобы провести с ним время.Пригласите их пообедать и подумать – только не хвастайтесь тем, что вам возместят, когда придет время уплаты налогов.

Само собой разумеется, что вы должны хранить все свои квитанции, но мы повторим это здесь для максимального эффекта. Если IRS решит, что ему нужны доказательства того, что ваш отпуск был связан с «обычной и необходимой» деловой деятельностью, вам нужно будет иметь точный отчет о том, что вы сделали и сколько потратили, и как это связано с вашей карьерой.

Начисление отпусков и дней болезни во время пандемии

Работая и живя в условиях ограничений COVID-19, многие сотрудники отложили отпуск и больничные до тех пор, пока ограничения, вероятно, не будут сняты, что, возможно, привело к наибольшему накоплению обязательств за компенсируемое отсутствие на работе, которое мы когда-либо видели.

Бухгалтеры и аудиторы в этом году должны проявлять особую осторожность при расчете, раскрытии и проверке обязательств за оплачиваемые отсутствия на работе. Кроме того, менеджеры и люди, которые их консультируют, должны начать думать о финансовых и операционных затратах на погашение этих обязательств.

Определение компенсируемых отсутствий

Во время работы большинство сотрудников зарабатывают право брать выходные по разным причинам, включая отпуск, болезнь, личный уход и время, проведенное с семьей.Политика работодателя может предусматривать накопленных прав , которые переносятся на будущие периоды, если они не используются в текущем периоде. Они также могут предусматривать законных прав , которые создают обязательство по оплате оплачиваемого отсутствия даже после увольнения. Компаниям следует позаботиться о том, чтобы их политика соответствовала государственным и местным законам. Кроме того, компании, осуществляющие деятельность за пределами США, должны соблюдать законы стран, в которых работают их сотрудники.

FASB обозначил эти выходные как оплачиваемых отсутствия на работе . ОПБУ США требует начисления обязательства в отношении стоимости этих будущих отсутствий при соблюдении всех следующих условий:

- Обязанность работодателя оплачивать будущие отсутствия на работе возникает в связи с уже оказанными работниками услуг;

- Обязательство относится к правам, которые переходят или накапливаются;

- Возможна выплата компенсации; и

- Сумма к выплате может быть разумно оценена (FASB ASC, параграф 710-10-25-1).

Это определение проясняет, что компании с политикой «используй или потеряй» в отношении отпусков или выплаты по болезни не нужно будет накапливать обязательства, потому что дни болезни и отпуска их сотрудников не переходят и не накапливаются.

Организации не обязательно учитывают выходные дни так же, как больничные; Компания может предоставить права на отпускные дни, но не даже накопленные права на больничные. Больничные дни будут начисляться только в том случае, если компания разрешит сотрудникам делать банковские операции в эти дни и использовать их в качестве компенсируемого отсутствия, когда они не чувствуют себя плохо, т.е.е., они накапливаются или накапливаются.

При начислении оплачиваемого отсутствия на работе следует учитывать содержание политики работодателя в отношении отпусков и больничных, а не их форму. Когда прошлые практики работодателя указывают на то, что сотрудники получают оплачиваемые отсутствия на работе сверх своих законных прав и установленных правил, ответственность за компенсируемые отсутствия на работе должна охватывать всю разумно оцениваемую компенсацию, которая может быть выплачена, а не только те компенсируемые отсутствия, на которые сотрудники имеют законное право.

Начисление оплачиваемого отсутствия на работе

Бухгалтерам лучше всего использовать балансовый подход для начисления оплачиваемых отсутствий на работе, оценки обязательств на конец периода и затем соответствующей корректировки расходов. Чтобы подготовить начисление, бухгалтер должен умножить текущую заработную плату для каждого сотрудника на количество накопленных и подтвержденных отсутствий на работе на конец периода. На рисунке 1 показан практический макет электронной таблицы для предприятия с четырьмя сотрудниками, в котором каждый сотрудник указан в отдельной строке и заполнены столбцы с указанием количества неоплаченных дней по болезни, количества невыполненных отпускных дней и текущей заработной платы за день.

Для почасовых работников текущая дневная оплата будет рассчитываться как почасовая ставка компенсации на дату начисления, умноженная на общее количество часов, подлежащих компенсации за один день. Ставка почасовой компенсации должна включать соответствующие затраты на дополнительные льготы и заработанные налоги работодателя. Для наемных работников, получающих ежегодную зарплату, разделите годовую заработную плату, включая стоимость дополнительных пособий и налогов работодателя, на среднее количество рабочих дней в году.

СтандартыFASB не устанавливают ставки для начисления оплачиваемого отсутствия на работе.Бухгалтеры могут выбирать между текущей ставкой или вероятной ставкой компенсации, когда сотрудник будет использовать дни отпуска, со скидкой до текущей стоимости. Для проверки многие бухгалтеры используют текущий курс.

Чтобы вычислить начисление для каждого сотрудника, умножьте общее количество дней на заработную плату в день, как показано на Приложении 1.

Запись в журнале начисления отпускных

Вашим трудолюбивым сотрудникам то и дело нужен отпуск. Многие работодатели предоставляют сотрудникам отпуск, но сотрудники могут не сразу использовать заработанный отпуск.Когда у сотрудников начисляется время отпуска, необходимо создать запись журнала начисления отпусков. Прочтите, чтобы понять основы начисления отпусков и как рассчитать и записать накопленный отпуск в своих книгах.

Что такое начисление отпусков?

Начисление отпуска – это отпуск, который работник получает в зависимости от вашей политики в отношении оплачиваемого отпуска. Как работодатель, вы должны определить, как относиться к неиспользованному отпуску сотрудника. Вы несете ответственность за расчет начислений отпусков и создание записи журнала начислений отпусков для обновления и балансировки ваших книг.

Начисление отпускных может не требоваться. Проверьте обязательства вашего бизнеса по начислению отпусков в Совете по стандартам финансового учета (FASB). В зависимости от критериев FASB в начислении отпускных может не быть необходимости.

Многие работодатели применяют политику начисления отпусков по принципу «используй или потеряй». Это требует, чтобы сотрудники использовали отпуск к определенной дате, например к концу года. Работодатели также могут определить, можно ли перенести какой-либо из накопленных отпусков на следующий год.То, как вы ведете учет начисления отпусков, зависит от FASB, законов вашего штата и вашей политики начисления отпусков.

Когда записывать проводку журнала начисления отпусков

Вы должны записывать начисленные отпускные в виде записи в журнале вашего бизнеса. Определите, планируете ли вы записывать начисление отпускных за каждый платежный период: ежемесячно, ежеквартально или ежегодно.

Оценивайте методы начисления отпусков не реже одного раза в год, чтобы гарантировать точность, и учитывать любые изменения в ставках заработной платы или неиспользованное время отпуска.Будьте организованы, составив расписание с напоминаниями, чтобы записывать в своих книгах накопление отпускных.

Как рассчитать отпускные

Теперь, когда вы знаете больше об учете начисления отпусков, вам нужно знать, как рассчитать накопленный отпуск. Выполните следующие действия, чтобы рассчитать начисленные отпускные для каждого сотрудника:

- Рассчитайте продолжительность отпуска с начала периода. Вы можете хранить эту информацию в базе данных, например, в программном обеспечении для хронометража или расчета заработной платы.

- Добавьте количество заработанных часов отпуска.

- Вычтите количество часов отпуска, использованных сотрудником.

- Умножьте количество накопленных часов отпуска на почасовую ставку сотрудника, чтобы получить общий накопленный отпуск, который вы должны указать в своих книгах.

Пример расчета отпускных

Допустим, у сотрудника 50 часов неиспользованного отпуска. Сотрудник получает дополнительные пять часов отпуска и использовал 10 часов в течение месяца.

Начислено 45 часов (50 часов + 5 дополнительных часов – 10 часов использовано). Сотрудник зарабатывает 20 долларов в час. Общая сумма отпуска составит 900 долларов (45 часов x 20 долларов за час).

Запись в журнале

После того, как вы подсчитаете время отпуска, накопленное для каждого сотрудника, вам нужно будет записать его в бухгалтерские книги своей компании. Обязательно записывайте начисленный отпуск в конце отчетного периода.

Вы будете дебетовать один счет и кредитовать противоположный счет.Списание и кредитование счетов зависят от того, начисляется ли отпуск или используется сотрудником.

Добавление отпускных

При добавлении начисления отпускных вы списываете свой счет расходов на отпуск и зачисляете его на счет кредиторской задолженности за отпуск.

Кредитный отпуск к оплате, поскольку начисление отпусков считается обязательством. Обязательства увеличиваются за счет кредитов и уменьшаются за счет дебетования. Запишите обратное, дебетовав счет отпускных расходов.

| Дата | Счет | Облигации | Дебет | Кредит |

|---|---|---|---|---|

| XX / XX / XXXX | 9018 9018 9018 XXX / XXXX||||

| Отпуск к оплате | X |

Учет любого накопленного отпуска, создавая записи журнала.Когда сотрудник использует выходные дни, вы должны отменить начисление в своих книгах с помощью дополнительной записи в журнале.

Сотрудник использует отпуск

После того, как сотрудник использует отпускное время или обналичивает его, вы создадите запись в журнале, дебетовав свой счет к оплате за отпуск и кредитуя денежный счет.

Денежные средства – это активный счет, который увеличивается за счет дебета и уменьшается за счет кредита. Вы уменьшите свой денежный счет, поскольку сотрудник использует или обналичивает свой отпуск.

| Дата | Счет | Облигации | Дебет | Кредит |

|---|---|---|---|---|

| XX / XX / XXXX | 9018 9018 9018 К оплате за отпуск | |||

| Денежные средства | X |

Примеры записей журнала начисления отпусков

Сделайте запись журнала при добавлении накопленных отпусков.

На примере расчета начисления отпусков узнайте, как записывать записи журнала.

Сотрудник наработал 45 часов и зарабатывает 20 долларов в час. Общая сумма отпуска составит 900 долларов (45 часов x 20 долларов за час).

Запишите 900 долларов как запись в журнале, дебетовав Отпускные расходы и зачислив отпускные к оплате.

| Дата | Счет | Облигации | Дебет | Кредит |

|---|---|---|---|---|

| XX / XX / XXXX | 9019 9019 9019 9019 | Отпуск к оплате | Накопленный отпуск | 900 |

Допустим, тот же сотрудник хочет использовать 5 часов накопленного отпуска.Сделайте запись в журнале 100 долларов, дебетовав отпускные к оплате и зачислив денежный счет (5 часов x 20 долларов в час).

| Дата | Счет | Облигации | Дебет | Кредит | |||

|---|---|---|---|---|---|---|---|

| XX / XX / XXXX | 9018 9018 9018 9019 9018 | 9019 9018 | Денежные средства | Отпуск использованный | 100 |

Нужен простой способ записи в журнале вашей компании накопленного времени отпуска? Программа бухгалтерского учета Patriot проста в использовании и предназначена для владельцев малого бизнеса.Попробуйте бесплатно сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Собственный бизнес? Вот как списать свой следующий отпуск

Готовы убежать от снега и расслабиться на теплом пляже? Мечтаете о следующем лыжном отпуске? Если вы работаете не по найму или являетесь владельцем малого бизнеса, вы знаете, что не всегда легко уйти. В отличие от ваших друзей, работающих в офисе, у вас не будет оплачиваемых отпусков, и не всегда есть кому позаботиться о ваших клиентах, пока вас нет.

Однако у владельцев малого бизнеса есть уникальное преимущество – это способность сочетать бизнес и отдых, когда дело касается путешествий. Если все сделано правильно, можно провести несколько дней столь необходимых отдыха и развлечений, снизив при этом свои налоговые счета.

Вот что вам нужно знать, чтобы легально оплатить часть вашего отпуска.

Основная цель поездки должна быть деловой

Первое, что нужно знать, это то, что вы можете вычесть транспортные расходы, если основная цель вашей поездки – деловая поездка. Будет трудно оправдать расходы на авиабилеты для 7-дневной поездки на Флорида-Кис, когда у вас всего один день встреч.