Соотношения 6 ндфл и рсв – Контрольное соотношение 6-НДФЛ и РСВ 2019

РСВ и 6-НДФЛ: контрольные соотношения

Расчеты по страховым взносам (РСВ) и 6-НДФЛ должны сдавать в ФНС все субъекты хозяйствования, имеющие наемный персонал и производящие выплаты физлицам. После перехода к налоговикам функций контроля расчетов с бюджетом по страховым отчислениям у ФНС появилась возможность сопоставлять данные отчетности по подоходному налогу и страховым взносам. Специалистами налогового органа разработаны как внутренние контрольные соотношения по каждому виду отчета, так и междокументные, их надо учитывать всем налогоплательщикам при самостоятельной предварительной проверке содержания сдаваемых в налоговую инспекцию расчетов. Недавно контрольные соотношения были дополнены, рассмотрим их подробнее.

Сверка РСВ и 6-НДФЛ: контрольные соотношения

Содержание контрольных соотношений по отчетным формам доводится до налогоплательщиков письмами ФНС.

Контрольные соотношения по форме 6-НДФЛ приведены в письме ФНС от 10.03.2016 г. № БС-4-11/3852@. С его помощью сверяется корректность выведения сумм по налоговым вычетам, начисленному налогу и фиксированным авансовым платежам.

Актуальные показатели для сверки данных между расчетом 6-НДФЛ и РСВ представлены в письмах ФНС от 29.12.2017 г. № ГД-4-11/27043@, и в недавнем письме от 20.03.2019 № БС-4-11/4943@, дополнившем письмо № БС-4-11/3852@ одним новым междокументным соотношением.

Сначала проводится проверка 6-НДФЛ, контрольные соотношения проверяются и в рамках отчета РСВ. Когда проверка отчетных форм завершена, начинается сопоставление данных разных отчетов налогоплательщика по правилам, зафиксированным в междокументных контрольных соотношениях. Если на любом этапе возникают несоответствия, специалисты налогового органа вправе истребовать у налогоплательщика пояснения.

Рассмотрим, какие предусмотрены для РСВ и 6-НДФЛ контрольные соотношения в 2019 году:

Если предпринимателем или предприятием был подан расчет 6-НДФЛ, обязательно должен быть сдан и отчет по страховым взносам (РСВ). Если это правило нарушено, налоговики направляют в адрес налогоплательщика требование о предоставлении отчетности, при невыполнении требования нанимателю выписывается штраф.

Проверять надо и суммовые соотношения 6-НДФЛ и РСВ. Налоговая база для НДФЛ (начисленный доход в строке 020 за минусом дивидендов в строке 025) должна быть больше или равна базе для исчисления «пенсионных» страховых взносов (это число берется из строки 050 подраздела 1.1 к разделу 1 РСВ). При несоблюдении такого требования налоговики направляют налогоплательщику запрос о предоставлении пояснений. Данное соотношение не подходит для самопроверки ИП на ПСН или на ЕНВД, нельзя ее применять и в отношении юридических лиц, имеющих обособленные подразделения.

В первом случае непредставление отчетности по страхвзносам считается нарушением налогового законодательства, это чревато для работодателя штрафными санкциями. Во второй ситуации возникают числовые расхождения РСВ и 6-НДФЛ, которые могут быть обусловлены объективными причинами, то есть не всегда несоответствию предшествует ошибка бухгалтера.

Дополнительные требования для междокументарной сверки отчетности по доходам наемных работников обозначены Письмом ФНС от 20.03.2019 г. № БС-4-11/4943@. Согласно введенному письмом соотношению, начисленные доходы, за минусом дивидендов по 6-НДФЛ (разность строк 020 и 025), должны быть равны или больше, чем сумма начисленных физлицам выплат с учетом необлагаемых взносами сумм по РСВ (строка 030 Приложения 1 к разделу 1 РСВ). Сравнение производится в целом по отчетному периоду, эта формула применима для налогоплательщиков, имеющих обособленные подразделения (в итоговых показателях должны быть учтены суммы по «обособкам»). Если такое соотношение РСВ и 6-НДФЛ 2019 года нарушено, это свидетельствует о занижении суммы начисленного дохода, и налоговики направляют работодателю запрос на предоставление пояснений.

Ответить на требование налогового органа о даче пояснений следует в течение 5 дней. При допущении в отчетности ошибки, надо подать корректирующие формы. При подтверждении факта наличия налогового правонарушения инспектором составляется акт проверки.

Расхождения РСВ и 6-НДФЛ – пояснения

Неравенство в суммах начисленных доходов по данным разных отчетов может иметь место, если в отчетном периоде были выплаты, подлежащие налогообложению НДФЛ, но не являющиеся базой для страховых отчислений (например, оплата аренды физлицу по договору ГПХ страхвзносами не облагается, но из нее удерживается НДФЛ). Поэтому нестыковки между формами РСВ и 6-НДФЛ не всегда свидетельствуют о наличии в отчетах ошибок. Причину возникновения таких расхождений придется объяснить, при этом нужно учесть следующие рекомендации по составлению пояснений для ИФНС:

объяснительная формируется в произвольном виде;

в ней следует указать реквизиты (номер, дату) запроса налоговиков, на который работодатель отвечает;

при даче пояснений нужно акцентировать внимание на отсутствии ошибок в обоих отчетах;

необходимо привести поясняющую информацию именно по тем суммам, из-за которых возникли расхождения.

spmag.ru

РСВ и 6-НДФЛ сравнивают по новым контрольным соотношениям | Журнал «Главная книга»

Если у вас установлена СПС КонсультантПлюс или есть подписка на печатный журнал «Главная книга», укажите компанию, которая вас обслуживает

— Выберите регион — Москва Санкт-Петербург Алтайский край Амурская область Архангельская область Астраханская область Белгородская область Брянская область Владимирская область Волгоградская область Воронежская область Еврейская автономная область Забайкальский край Ивановская область Иркутская область Калининградская область Калужская область Камчатский край Кемеровская область – Кузбасс Кировская область Костромская область Краснодарский край Красноярский край Курганская область Курская область Ленинградская область Липецкая область Магаданская область Московская область Мурманская область Нижегородская область Новгородская область Новосибирская область Омская область Оренбургская область Орловская область Пензенская область Пермский край Приморский край Псковская область Республика Адыгея Республика Алтай Республика Башкортостан Республика Бурятия Республика Дагестан Республика Ингушетия Республика Карачаево-Черкессия Республика Карелия Республика Коми Республика Крым Республика Марий Эл Республика Мордовия Республика Саха (Якутия) Республика Северная Осетия (Алания) Республика Татарстан Республика Тыва (Тува) Республика Удмуртия Республика Хакасия Республика Чечня Республика Чувашия Ростовская область Рязанская область Самарская область Саратовская область Сахалинская область Свердловская область Севастополь Смоленская область Ставропольский край Тамбовская область Тверская область Томская область Тульская область Тюменская область Ульяновская область Хабаровский край Челябинская область Чукотский автономный округ Ярославская область

Нажимая кнопку «Получить доступ», вы принимаете условия предоставления доступа. Пробный доступ дается один раз в полгода и привязывается к номеру телефона.

glavkniga.ru

ФНС проверят 6-НДФЛ и РСВ по новым контрольным соотношениям

31 июля завершилась отчетная кампания за 2 полугодие. Налоговики приступили к проверке отчетов, которые предоставили бухгалтеры. Проверка пройдет по новым контрольным соотношениям. Налоговики довели до нижестоящих инспекций соответствующее письмо от 20.03.19 № БС-4-11/4943@.

Налоговики проверят 6-НДФЛ и РСВ по новому контрольному соотношению. Уже сейчас можно удостовериться, что в Ваших отчетах нет расхождений. Если они есть, то отправляйте корректировки.

Новое контрольное соотношение

Инспекторы сверят вознаграждения в расчете по взносам с доходами за вычетом дивидендов в 6-НДФЛ (письмо ФНС от 20.03.19 № БС-4-11/4943@.

Новое соотношение, которое проверят:

строка 020 расчета 6-НДФЛ – строка 025 расчета 6-НДФЛ ≥ графы 1 строки 030 подраздела 1.1 расчета по взносам.

Показатель не совсем новый, таким образом проверяли расчет по взносам в 2017 году (письмо ФНС от 13.03.17 № БС-4-11/4371@). Но соотношение отменили и решили сравнивать доход из 6-НДФЛ с базой по взносам из строки 050 подраздела 1.1 (письмо ФНС от 29.12.17 № ГД-4-11/27043@).

Квартальная отчетность держит бухгалтера в напряжении 4 раз в году. Но есть отчеты, за которые ФНС выписывает штрафы ежемесячно. Речь о СЗВ-М. Арбитражный суд вынес судьбоносное решение для «штрафников». Эксперты журнала «Зарплата» изучили постановление и рассказали, гарантированно отменить штраф за СЗВ-М

Как отменить штраф за СЗВ-М

Робот-пылесос при подписке на «Зарплату»!

Дарим робот-пылесос+30 дней чтения при подписке на “Зарплату”. Оплатите счет с подарком. Или оплатите картой у нас на сайте.

Скачать счет

www.zarplata-online.ru

О несоблюдении контрольного соотношения 6-НДФЛ и РСВ

ВОПРОС

Как правильно заполнить отчеты 6-НДФЛ и РСВ за полугодие, если ситуация такая:

- Согласно новому письму ФНС от 20.03.2019 № БС-4-11/4943, между отчетами должно соблюдаться соотношение, строка 20 отчета 6-НДФЛ должна быть больше или равна строке 30 отчета РСВ.

- Но так как согласно письму от 24.09.2018 г. №03-15-05/68049 Министерства Финансов, на компенсацию за задержку заработной платы начисляются взносы, а по письму Минфина России от 28.02.2017 г. №03-04-05/11096 – на компенсацию за задержку заработной платы НДФЛ не начисляется, то на эту сумму 6-НДФЛ меньше суммы РСВ…А это нарушение – они должны быть равны, или 6-НДФЛ больше!

ОТВЕТ

Само по себе несоблюдение контрольного соотношения не является нарушением законодательства о налогах и сборах.

Таким образом, вам потребуется представить письменное пояснение налоговому органу по выявленным расхождениям, обосновав причины расхождения показателей. Так как в рассматриваемой ситуации ошибок по исчислению сумм налога и страховых взносов нет, то в пояснениях укажите: ошибок, противоречий и несоответствий в отчетности нет, а также нет и оснований для исправления и подачи “уточненки”. Обязательно распишите причины расхождений и почему вы считаете, что ошибок нет. К пояснениям вы можете приложить подтверждающие документы.

ОБОСНОВАНИЕ

Контрольными соотношениями, направленными Письмами ФНС России от 29.12.2017 N ГД-4-11/27043@, от 20.03.2019 N БС-4-11/4943@, предусмотрена сверка между собой суммы начисленного дохода налогоплательщика, за исключением сумм начисленного дохода на дивиденды, и базы для начисления страховых взносов, сумм выплат и иных вознаграждений, исчисленных в пользу физических лиц (строка 020 разд. 1 расчета 6-НДФЛ минус строка 025 разд. 1 расчета 6-НДФЛ больше или равна строке 050 графы 1 подраздела 1.1 Приложения 1 к разд. 1 расчета по страховым взносам и строка 020 разд. 1 расчета 6-НДФЛ минус строка 025 разд. 1 расчета 6-НДФЛ больше или равна строке 030 графы 1 подраздела 1.1 Приложения 1 к разд. 1 расчета по страховым взносам).

Вместе с тем на практике не всегда такое соотношение действительно выполнимо, так как некоторые суммы по-разному облагаются НДФЛ и страховыми взносами.

В качестве действия проверяющего указано следующее: в соответствии с п. 3 ст. 88 НК РФ направить письменное уведомление НП о выявленных ошибках, противоречиях, несоответствиях с требованием, представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НП установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ.

Таким образом, само по себе несоблюдение контрольного соотношения не является нарушением законодательства о налогах и сборах.

В связи с этим вам потребуется представить письменное пояснение налоговому органу по выявленным расхождениям.

Так, если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается плательщику с требованием представить в течение пяти рабочих дней необходимые пояснения или внести соответствующие исправления в установленный срок (п. 6 ст. 6.1, п. 3 ст. 88 НК РФ).

Учитывая изложенное, при получении от налогового органа требования о представлении пояснений по расхождениям показателей расчета по форме 6-НДФЛ и расчета по страховым взносам вам необходимо будет направить пояснения в произвольной форме, обосновав причины расхождения показателей.

Так как в рассматриваемой ситуации ошибок по исчислению сумм налога и страховых взносов нет, то в пояснениях укажите: ошибок, противоречий и несоответствий в отчетности нет, а также нет и оснований для исправления и подачи “уточненки”. Обязательно распишите причины расхождений и почему вы считаете, что ошибок нет. К пояснениям вы можете приложить подтверждающие документы (п. 4 ст. 88 НК РФ).

www.ascon-spb.ru

Появилось новое контрольное соотношение между 6-НДФЛ и РСВ

Письмом от 20.03.2019 N БС-4-11/4943@ ФНС направила дополнительное междокументное контрольное соотношение показателей расчета 6-НДФЛ:

строка 020 – строка 025 > = строка 030 Приложения 1 к разделу 1 РСВ

В 6-НДФЛ строка 020 «Сумма начисленного дохода», строка 025 «В том числе сумма начисленного дохода в виде дивидендов». В РСВ строка 030 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц».

Соотношение применяется к отчетному периоду по налоговому агенту в целом, с учетом обособленных подразделений.

Таким образом, если в 6-НДФЛ сумма начисленного дохода за вычетом дивидендов меньше суммы выплат в РСВ, то занижена сумма начисленного дохода в форме 6-НДФЛ.

Такая ситуация может возникнуть, например, если квартальная премия начислена в одном квартале, а выплачена в следующем.

На заметку: при получении от налогового органа требования о представлении пояснений по расхождениям показателей расчета по форме 6-НДФЛ и РСВ необходимо в пятидневный срок внести исправления в отчетность или направить пояснения в произвольной форме, обосновав причины расхождения показателей. Как это грамотно сделать читайте в консультации эксперта ФНС России «Как ответить на требование о представлении пояснений по расхождениям показателей 6-НДФЛ и расчета по страховым взносам?».

Полный текст документа смотрите в СПС КонсультантПлюс Ссылки на документы доступны только пользователям КонсультантПлюс – клиентам компании «ЭЛКОД». Дополнительную информацию по приобретению СПС КонсультантПлюс Вы можете получить ЗДЕСЬ.www.elcode.ru

Контрольные соотношения 6-НДФЛ – проверяем декларацию (2019 – 2020)

Нормативная база по КС за 2019 год

Как проверить, верен ли расчет 6-НДФЛ

Анализ 6-НДФЛ и реально поступивших в бюджет сумм

Анализ соответствия 6-НДФЛ и 2-НДФЛ

Сравним 6-НДФЛ и РСВ

Прочие КС

Нормативная база по КС за 2019 год

Для проверки практически любого расчета или декларации существуют КС, то есть формулы, по которым необходимо сравнить строки внутри декларации или данные в разных расчетах. Как проверяют 6-НДФЛ налоговые специалисты?

Контрольные соотношения 6-НДФЛ за 2019 год обозначены в письме ФНС России от 10.03.2016 № БС-4-1/3852@ и дополнены письмом ФНС от 20.03.2019 №БС-4-11/4943@.

Структура письма такова:

- представлена формула для проверки соответствия строк и показателей;

- дана ссылка на пункт НК РФ, который может быть нарушен из-за несоответствия;

- описаны действия проверяющего в случае выявленного нарушения.

Сейчас большинство отчетов представляются в налоговую инспекцию в электронном виде при помощи операторов электронного документооборота (ЭДО) и специальных программ, которые всегда предлагают перед отправкой отчета проверить корректность его заполнения. В этих программах используются внутридокументные КС, разработанные налоговой службой. Однако, учитывая сложность заполнения расчета 6-НДФЛ, бухгалтеру важно знать контрольные соотношения 6-НДФЛ наизусть и уметь проанализировать расчет самостоятельно.

Как проверить, верен ли расчет 6-НДФЛ

Верен ли расчет 6-НДФЛ – как проверить? Для ответа на этот вопрос разберем КС, рекомендованные налоговой службой. Сначала рассмотрим соответствия внутри документа 6-НДФЛ.

На титульном листе контролю подвергается дата представления расчета. Если соотношение не выполнено, значит, расчет представлен не вовремя, и проверяющий начинает кампанию по привлечению налогоплательщика к ответственности.

Налоговые вычеты суммарно по всем физлицам, которым был начислен доход, не могут быть больше начисленного дохода. Если соотношение не выполнено, налоговики потребуют дать пояснения по данному несоответствию или внести исправления в расчет.

Рассчитываем исчисленный налог путем умножения налоговой базы (начисленный доход за минусом вычетов) на ставку налога. Если равенство не соблюдается, проверяющий попросит пояснить или исправить цифры в соответствующих строках.

Сумма фиксированного авансового платежа, уплаченного иностранным работником по патенту, не может быть больше суммы исчисленного налога. При нарушении этого неравенства действия проверяющих аналогичны предыдущим двум пунктам.

Анализ 6-НДФЛ и реально поступивших в бюджет сумм

Следующий этап контроля — проверка данных формы 6-НДФЛ с реально уплаченными налоговым агентом суммами НДФЛ за расчетный период согласно карточке расчетов с бюджетом.

В бюджет в части НДФЛ от налогового агента должна была поступить сумма не меньше, чем разность удержанного налога и налога, возвращенного налоговым агентом физлицам, показанным в расчете 6-НДФЛ. Если неравенство не выполнено, значит, налоговый агент не доплатил налог, поэтому проверяющий потребует дать пояснения.

Проверяется соответствие даты фактического перечисления налога в бюджет законодательству. Если неравенство не выполнено, значит, налог был уплачен в бюджет с опозданием, что грозит требованием о пояснениях со стороны налоговых органов.

Анализ соответствия 6-НДФЛ и 2-НДФЛ

В отношении НДФЛ формы 6-НДФЛ представляются в контролирующие органы каждый квартал, а справки 2-НДФЛ ежегодно. Их также необходимо сличить друг с другом.

Не знаете свои права?

Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

ВАЖНО! Контрольные соотношения в 6-НДФЛ и 2-НДФЛ исследуют не квартально, а по результатам года. При сверке 6-НДФЛ и 2-НДФЛ с признаком «1» все КС должны быть тождественны, то есть должно соблюдаться равенство проверяемых строк.

Сравнение ведется по каждой процентной ставке. Если равенство не выполнено, то общая сумма дохода отражена в 6-НДФЛ или в 2-НДФЛ в большем или в меньшем размере.

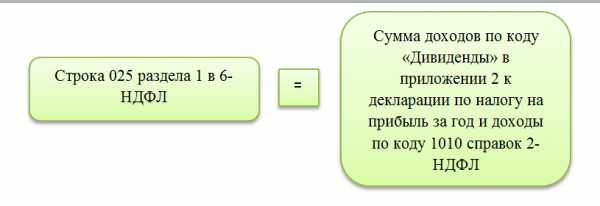

Проверяется корректность заполнения данных о доходах в виде дивидендов. Если это не выполнено, сумма дивидендов в каком-то отчете указана неверно.

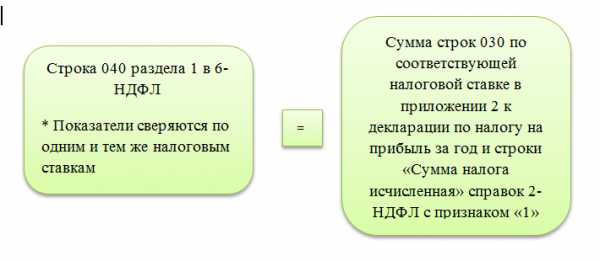

Сравнивать суммы исчисленного налога необходимо по каждой процентной ставке. Если при контроле получаем неравенство, имеем в форме 6-НДФЛ или в справке 2-НДФЛ некорректную сумму исчисленного налога.

Сличаются суммы неудержанного налога. При невыполнении равенства получаем заниженную или завышенную неудержанную сумму налога.

Проверяется соответствие количества физических лиц, получивших облагаемый НДФЛ доход от налогового агента.

Сравним 6-НДФЛ и РСВ

Контрольные соотношения между 6-НДФЛ и РСВ установлены в письме ФНС России от 29.12.2017 № ГД-4-11/27043. Здесь определено всего два КС. Первое условие: если представлен расчет 6-НДФЛ, значит, расчет страховых взносов за этот же период также должен быть представлен.

Сумма начисленного дохода за минусом дохода в виде дивидендов должна быть не меньше базы для начисления страховых взносов за отчетный период.

При выявлении несоответствий между 6-НДФЛ и 2-НДФЛ, а также между 6-НДФЛ и РСВ проверяющий направляет налоговому агенту требование о даче пояснений или внесении исправлений в отчеты. Если по пояснениям или при их отсутствии выявлен факт нарушения налогового законодательства, проверяющий составляет акт проверки.

Прочие КС

Вернемся к письму № БС-4-1/3852@, где приведено еще несколько соотношений для контроля. Если строка 050 раздела 1 в 6-НДФЛ больше нуля, значит, должно быть выдано уведомление о праве на уменьшение налога на сумму авансов при патенте иностранного гражданина. Если нет информации об уведомлении, значит, нет права указывать сумму фиксированного аванса.

В определенных случаях возможно сопоставить 6-НДФЛ и данные декларации налога на прибыль. Если в отчетный год были выплаты физическим лицам по доходам-дивидендам или по ценным бумагам, то к годовой декларации по прибыли заполняется приложение 2, которое и подвергается сравнению:

Это показатели общей суммы начисленного дохода:

Здесь указаны общие суммы начисленных дивидендов:

Здесь указаны общие суммы начисленных дивидендов:

Это исчисленная сумма налога:

Это исчисленная сумма налога:

Проверяем соответствие неудержанной налоговым агентом суммы налога:

Проверяем соответствие неудержанной налоговым агентом суммы налога:

ВАЖНО! В письме Минфина от 29.01.2015 № 03-04-07/3263 (доведено до налоговых инспекций для использования в работе письмом ФНС от 02.02.2015 № БС-4-11/1443) сказано: если сведения о выплаченных физлицам дивидендах отражены в приложении 2 к декларации по налогу на прибыль, то дублировать эти сведения в справках по форме 2-НДФЛ не нужно.

***

Для самоконтроля при составлении расчета 6-НДФЛ следует использовать КС, разработанные в ФНС. Исследование соответствия цифр проводится как внутри документа, так и при сличении с иными формами отчетности. Если сравнивать справки 2-НДФЛ или отчетность при ОСНО, то в этом случае речь идет только об итоговых расчетах 6-НДФЛ за год. При выявлении несоответствий проверяющий сначала направит требование о даче пояснений, на которые необходимо ответить в течение 5 дней.

Еще больше материалов по теме — в рубрике “НДФЛ”.

nsovetnik.ru