Выдача под отчет в 2019 г новости – Порядок выдачи подотчетных сумм в 2019 году

Докумены для авансового отчета в 2019 году: новшества

Какой новый список документов для авансового отчета в 2019 году? Какие документы изменились? Что прикладывать к отчету по итогам командировки? Если ли новый перечень в законе? Поясним, что именно изменилось.

Вводная информация об авансовом отчете

Срок сдачи авансового отчета – не позднее 3 рабочих дней со дня истечения срока, на который выданы деньги (п. 6.3 Указания N 3210-У).

Документы, подтверждающие расходы, – кассовые чеки, счета-фактуры, квитанции и т.д. – прикладываются е к авансовому отчету.А что меняется в 2019 года в части списка прикладываемых документов? Поясним далее.

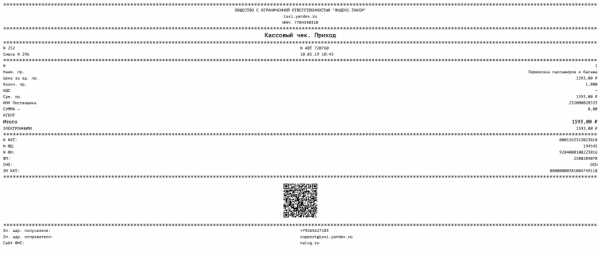

Кассовые чеки

Кассовый чек, который выдают сотруднику при покупке, подтверждает, что тот оплатил покупку. Кроме того, из кассового чека проще всего понять, на что подотчетник потратил деньги компании. Минфин полагает необходимым прикладывать кассовые чеки к авансовому отчету (письмо от 31.05.2018 № 03-03-06/1/37141).

С 1 июля 2019 года чеки будут обязаны почти все продавцы. Так, допустим, онлайн-кассу обязаны будут использовать ИП на патенте, которые не нанимали сотрудников (Федеральный закон от 03.07.2018 № 192-ФЗ). Это означает, что если подотчетник что-то купил у него, то чек должен быть. Ранее чека могло не быть, поскольку его не был обязан выдавать ИП-продавец.

Если же продавец и после 1 июля 2019 года откажется выдавать чек, то нужно взять у него квитанцию об оплате, в которой должны быть обязательные реквизиты, в том числе подпись (п. 2.1, 3 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ).

Также обратите внимание, что с 1 июля 2018 года НА ВСЕХ чеках должен быть QR-код (Федеральный закон от 03.07.2018 № 192-ФЗ). “Старые” чеки уже, по сути, вне закона.

Электронные чеки

Электронный чек имеет такую же юридическую силу, что и обычный бумажный (п. 4 ст. 1.2, п. 1 ст. 4.7 Закона № 54-ФЗ).

Скажите работникам, чтобы они называли адрес электронной почты компании, чтобы собирать все чеки в одном месте. Удобнее всего завести под них отдельный почтовый ящик. В авансовом отчете можно будет указать “электронный чек”.

БСО с 1 июля 2019 года

С 1 июля 2019 года типографские БСО станут запрещены. После этой даты бланки необходимо будет печатать только через онлайн-кассу в фискальном режиме (ст. 1.1, п. 2 ст. 2 Закона № 54-ФЗ, п. 8 ст. 7 Закона № 290-ФЗ). Фактически такой бланк будет мало отличаться от обычного онлайн-чека. Данные о нем так же автоматически попадут в ИФНС. Вывод: с 1 июля 2019 года от продавцов нужно требовать онлайн-чек или распечатанный на кассе БСО.

Сам электронный БСО в 2019 года внешне почти не отличается от электронного кассового чека.

Документы о проезде

Самолет

Чтобы подтвердить авиаперелет, понадобится не только сам билет, но и посадочный талон. Его выдают пассажиру при регистрации на рейс. В нем должна быть отметка о досмотре (письмо Минфина от 06.06.2017 № 03-03-06/1/35214). Это подтверждение того, что сотрудник действительно сел в самолет. Талон можно оформить в электронном виде (приказ Минтранса от 14.01.2019 № 7). Получить его можно, к примеру, на электронную почту или держать на смартфоне.

В таком случае – потребуйте от сотрудника распечатку талона. Иначе компания рискует потерять расходы, а у сотрудника удержат НДФЛ со стоимости билета.

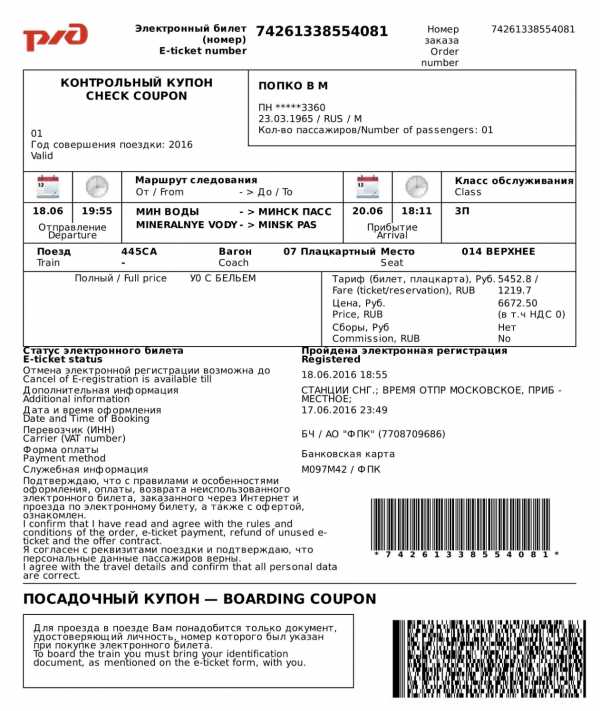

ЖД

Если сотрудник пользовался жд транспортом (поездом) по электронному билету, то он должен пройти электронную регистрацию. Отметка об этом будет в билете “Пройдена электронная регистрация”. Если отметки нет – расходы принимать нельзя.

Такси

Расходы на такси тоже подлежат документальному подтверждению. Но чаще всего поездку оформляют через приложение в телефоне. В таком случае нужен электронный чек. Его можно получить прямо через приложение.

Но налоговики считают, что нужна первичка с подписью (письмо Минфина от 12.09.2018 № 03-03-06/1/65357). Поэтому:

- дополнительно к чеку работнику стоит попросить у водителя квитанцию с его подписью;

- имейте в виду, что некоторые сервисы по заказу такси предлагают доставить подписанную квитанцию на адрес компании;

- попросите сотрудника также распечатать из приложения маршрут поездки. Это позволит подтвердить ее производственную цел поездки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Подотчетные расходы и ККТ

Актуально на: 22 августа 2018 г.

После внесения изменений в Закон N 54-ФЗ «О применении контрольно-кассовой техники… » среди профессионального сообщества, да и самих налоговиков не было единого мнения о том, нужно ли использовать ККТ в отношении сумм, выданных под отчет. Причем этот вопрос возникал по поводу двух операций: при выдаче средств под отчет работнику и в момент оплаты работником приобретенного для организации товара, материалов и проч.

Мнения разделились. Некоторые налоговики на местах считали, что из двух указанных выше ситуаций применять ККТ нужно только непосредственно при покупке товаров подотчетным работником. При реализации один чек должен сформировать продавец, а другой – работник с признаком расчета «расход» (Письмо УФНС по г. Москве от 14.06.2018 N 17-26/2/125945@). И не имеет значения, кто является продавцом – организация, ИП или физическое лицо, а также как расплачивается сотрудник – наличными деньгами или с использованием электронных средств платежа.

Другие же придерживались точки зрения, что при покупке товаров за счет подотчетных средств должен быть оформлен только один чек – продавцом товаров (Письмо Межрайонной ИФНС № 21 по Челябинской области от 07.08.2018 № 13-23/11844@). Работник же при этом никакой чек выбивать не должен, как и организация при выдаче ему подотчетных денежных средств.

Ситуацию разъяснила ФНС.

Чек должен быть только один

Из письма ведомства можно сделать два вывода. Во-первых, выдача денег работнику под отчет равно, как и возврат им неизрасходованных средств, не подпадают под определение «расчетов», приведенное в Законе N 54-ФЗ (ст. 1.1 Закона от 22.05.2003 N 54-ФЗ). Стало быть, применять ККТ не надо так же, как и в случае выдачи сотруднику зарплаты, материальной помощи и иных выплат (п. 3 Письма ФНС от 10.08.2018 N АС-4-20/15566@).

Во-вторых, независимо от того, приобретает покупатель товар как подотчетное лицо для организации (для ИП) или как обычное физическое лицо, чек должен выдавать только продавец. А сам подотчетник никакой фискальный документ при оплате оформлять не обязан. Такой порядок применим до 01.07.2019 года (п. 2 Письма ФНС от 10.08.2018 N АС-4-20/15566@).

После указанной даты продавцу необходимо будет отражать в чеках наименование организации – покупателя (ФИО ИП – покупателя), а также ИНН. В том числе если рассчитываться за покупку будет подотчетное лицо. Благодаря этому по одному чеку можно будет идентифицировать обе стороны сделки (пп. «д» п. 15 ст. 1, п. 2 ст. 4 Закона от 03.07.2018 N 192-ФЗ).

Также читайте:

glavkniga.ru

Подотчетные лица: изменения 2018

Актуально на: 21 августа 2018 г.

Лица, которые получили от организации деньги под отчет и должны в ее интересах произвести расходы или приобрести имущество, именуются подотчетными лицами. Это, например, работники, отправляемые в командировку, или сотрудники, приобретающие для своего работодателя ТМЦ. Хотя подотчетником не обязательно должен быть работник организации: деньги под отчет могут быть выданы, например, лицу, которое выполняет работы по ГПД.

Для упорядочения расчетов с подотчетными лицами организация может разрабатывать Положение о расчетах с подотчетными лицами или иной аналогичный документ. Может также утверждаться перечень лиц, которые имеют право получать деньги под отчет. Как правило, для этого издается приказ, форму которого мы приводили в отдельном материале.

Основанием для выдачи денег под отчет может быть распорядительный документ юрлица (скажем, приказ) или письменное заявление подотчетника (п. 6.3 Указания ЦБР от 11.03.2014 № 3210-У). Подробнее об основаниях для выдачи денег под отчет, мы рассказывали в нашей консультации, где приводили также образец соответствующего приказа.

Синтетический учет с подотчетными лицами ведется на счете 71 «Расчеты с подотчетными лицами» (Приказ Минфина от 31.10.2000 № 94н). Подробнее о типовых бухгалтерских записях по учету расчетов с подотчетными лицами мы рассказывали здесь.

В настоящее время особый интерес представляет порядок применения ККТ при расчетах с подотчетными лицами. Подробнее об этом расскажем в нашем материале.

Выдача подотчетнику и возврат им денег: применять ли ККТ

Напомним, что ККТ в общем случае применяется всеми организациями и ИП при проведении ими расчетов. А нужно ли использовать ККТ при выдаче денег подотчетному лицу или при возврате им подотчетных средств?

Напомним, что расчеты – это прием (получение) и выплата денежных средств наличными деньгами или в безналичном порядке за товары, работы, услуги, в т.ч. в виде предварительной оплаты или авансов (ст. 1.1 Федерального закона от 22.05.2003 № 54-ФЗ). Казалось бы, при выдаче денег под отчет или при возврате подотчетниками неизрасходованного аванса производятся расчеты. Нужно ли применять в таком случае ККТ?

По мнению московского Управления ФНС, выдача наличных из кассы под отчет по существу не является расчетом в смысле, заложенным в понятие «расчеты» Федеральным законом от 22.05.2003 № 54-ФЗ. Следовательно, применять ККТ в этом случае не нужно (Письмо УФНС по г. Москве от 14.06.2018 № 17-26/2/125945@). Высказанная региональными налоговиками позиция была подтверждена федеральным налоговым ведомством в более позднем письме (Письмо ФНС от 29.06.2018 № 17-15/138351@).

Распространив логику на возврат денег подотчетником, применять ККТ при принятии от подотчетного лица неизрасходованных средств работодатель также не должен.

О применении ККТ при расчетах через подотчетное лицо

А что делать организации, которая выдала деньги под отчет, и этот подотчетник приобрел товары или услуги? Должна ли организация, за счет которой был произведен расчет, в момент оплаты выдавать чек с признаком «расход»?

Налоговое ведомство полагает, что если подотчетник не предъявил доверенность, подтверждающую, что он действует от имени организации, будет считаться, что операция произведена с физическим лицом. Следовательно, ни подотчетник, ни организация, выдавшая ему деньги, выдавать чек ККТ не должны. Применять ККТ должен только продавец товаров, работ или услуг.

И даже в случае, когда подотчетник предъявляет доверенность и считается, что расчет производится между организациями, применяться должна только одна единица ККТ и формироваться будет только один кассовый чек. Чек ККТ, как и в предыдущем случае, выдает (направляет) продавец (Письмо ФНС от 10.08.2018 № АС-4-20/15566@).

Обращаем внимание, что с 01.07.2019 обязательным реквизитом чека при расчетах между организациями (ИП) станет в том числе наименование покупателя (клиента) (наименование организации, Ф.И.О. ИП) (пп. «д» п. 15 ст. 1, п. 2 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ). Чек, сформированный после указанной даты, позволит идентифицировать обеих сторон расчетов. В связи с этим необходимости использовать ККТ одновременно продавцом и покупателем тем более не возникнет.

Также читайте:

glavkniga.ru