2 ндфл что означает признак 2 – Признак 1 и 2 в справке 2-НДФЛ: что это такое

Признак 1 или 2 в справке 2-НДФЛ – что это

Что означают эти признаки и что указывать?

По закону главный бухгалтер организации или сам ИП обязан предоставить в Налоговый орган отчет по своему финансовому состоянию на предмет верно уплаченных налогов за прошедший год в специально установленные сроки. Исходя из этого и вытекает ответ на главный вопрос статьи о признаках 1 и 2 в справке 2-НДФЛ.

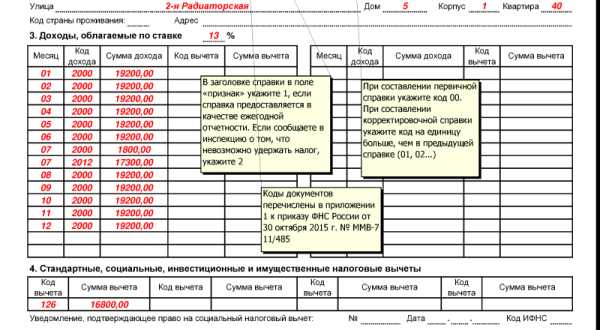

При составлении справки по форме 2-НДФЛ в графе «признак» ставится цифровое обозначение «1» при наличии факта удержания налогового вычета в виде 13% с официально начисленного заработка. Данный вид справки составляется на каждого работника отдельно. Справка с признаком «1» содержит в себе все вышеописанные в статье признаки общей справки 2-НДФЛ.

Сдать финансовый отчет, в случае произведенных налоговых отчислений, закон обязует ответственных за составление 2-НДФЛ лиц, в срок не позднее 1 апреля текущего года.

Говорить о справке 2-НДФЛ в контексте налоговых отчислений, как уже можно догадаться, возможно и не имея факта об их выплатах. Неужели такое возможно?

Бывают случаи, когда работник получает за свой труд не стандартное денежное вознаграждение, а какую-то иную, натуральную форму расчета. Такое возможно для некоторых рабочих в животноводческих или сельскохозяйственных фермах.

Из этого следует логически понимать, что вычесть из заработанного, например, трактористом тонны зернового корма – 13% налогового исчисления не представляется возможным. Соответственно пометки в справки 2-НДФЛ о вычетах не имеется.

При описанном случае отсутствии возможности произвести налоговый вычет, обязанность с бухгалтера о необходимости проведения финансового отчета все равно не снимается. Меняются лишь сроки. Предоставить его следует в срок не позднее 1 марта. А в графе признак ставится цифровое обозначение «2».

Следует помнить, что такие реквизиты справки 2-НДФЛ как «признак» носит важный и ответственный характер. В случае некорректного и не соответствующего действительности указания цифры, инспектор ФНС может расценить это как факт мошенничества и скрытия доходов.

Подробнее о данном документе

Документ по форме 2-НДФЛ, как справка налогоплательщика о финансовом состоянии за прошедший год, несет за собой большое количество вопросов для простых граждан при первом же визуальном ее осмотре. Например, что за графа «признак» с пустым полем для заполнения?

Перед тем как начать подробно разбираться в этом вопросе, в первую очередь вспомним что собой представляет справка 2-НДФл и для чего она нужна.

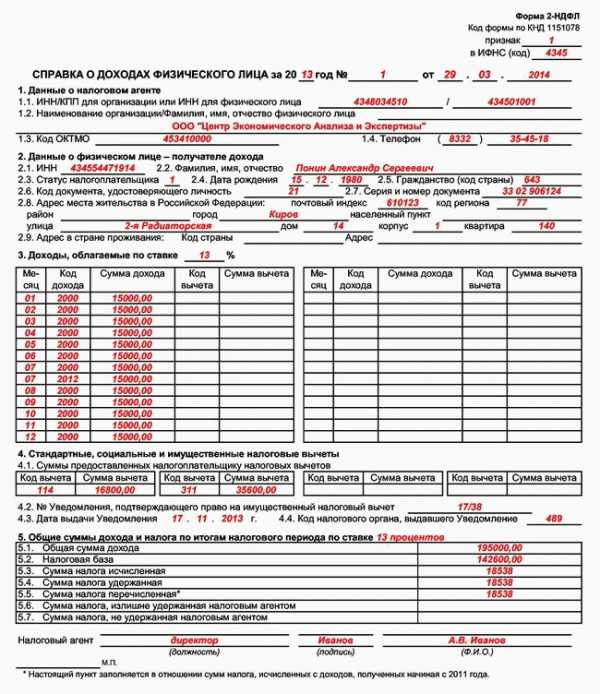

2-НДФЛ – это бумажный документ стандартного формата А4, где в оговоренной законом строгой форме указываются официальные доходы и суммы выплат налогов с них. Документ, хоть и имеет однотипную форму, но носит индивидуальные черты при заполнении, так как составляется по месту требования на каждое работающее лицо отдельно.

Под формулировкой «официальные доходы и суммы выплат налогов» следует понимать в широком смысле. То есть это не только ежемесячная заработная плата, а еще большой ряд информации источников и причин доходов. Для простоты и краткости все виды доходов и выплат подлежат цифровой кодировки.

При желании ознакомится с ними более подробно можно в приложении к приказу о Налоговой службе от 10 сентября 2015 года № ММВ-7-11/387, при том в соответствии с последними поправками.

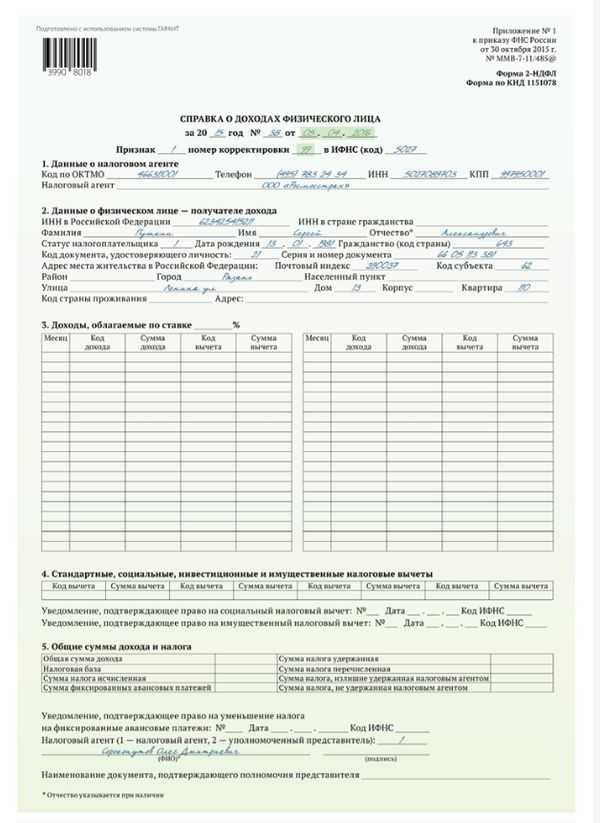

На сегодняшний 2018 год справка по форме 2-НДФЛ выглядит как единый титульный лист, на котором размещена следующая информация.

Информация о налоговом агенте

В нее кроме полного наименования входят данные, имеющие связь с ФНС, а также телефон.

Информация о налогоплательщике

При составлении справки закон требует указания данных налогоплательщика по документу, удостоверяющему его личность. То есть Ф.И.О., дата рождения, паспортные реквизиты, а также ИНН и адрес проживания.

Доходы

Данная графа требует прописывания информации, отвечающей действительности по факту заработанных средств. Сюда относятся заработная плата, различные пособия, премии и прочее.

Вычеты

Вычеты – это денежные суммы, подлежащие уплате с заработка, и также подлежащие цифровому кодированию. Кодов вычетов гораздо меньше чем кодов доходов.

Общие суммы

Одним из последних пунктов идет столбец подведение основных сумм. То есть какова годовая сумма дохода и вычета.

Реквизиты документа

Стандартные данные справки 2-НДФЛ: подпись, печать, дата, номер и прочее.

Говоря о целях составления справки 2-НДФЛ, то исходя из ситуаций, для налогоплательщиков они бывают разные:

- проведение финансовой годовой отчетности в организации или предприятии;

- составления декларации по форме 3-НДФЛ, для подачи в Налоговый орган;

- подтверждение своих официальных доходов для оформления кредита в банке;

- подтверждение законного права на получение какой-либо государственной услуги.

askonline.ru

Заполняем признак налогоплательщика в справке 2-НДФЛ

Признак налогоплательщика в 2 НДФЛ заполняется присвоением значений «1» и «2». О том, как заполнить признак правильно, об ответственности, наступающей при неверном заполнении этого реквизита, далее в статье.

Какие существуют значения признака в заголовке 2-НДФЛ

Когда указывается признак 1 в справке 2 НДФЛ

Когда отражать признак 2 в справке 2-НДФЛ

Ответственность за ошибочное заполнение заголовка

Какие существуют значения признака в заголовке 2-НДФЛ

В 2 НДФЛ признак указывается в заголовке справки, который заполняется согласно разделу II Рекомендаций по заполнению формы 2-НДФЛ, утвержденных приказом ФНС России от 17.11.2010 № ММВ-7-3/611@ (далее – Рекомендации).

Для заполнения используется два значения:

- «1» присваивается справке, подтверждающей получение дохода;

- «2» используется для подачи сведений о невозможности удержания НДФЛ.

Подробнее о справке 2-НДФЛ читайте в материале: «Зачем и куда нужна справка 2-НДФЛ?»

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяКогда указывается признак 1 в справке 2-НДФЛ

- общий размер полученного дохода, в том числе размер дохода, НДФЛ по которому не был начислен;

- сумма исчисленного, удержанного и неудержанного, а также перечисленного налога.

Когда отражать признак 2 в справке 2-НДФЛ

Признак в справке 2 НДФЛ заполняется значением «2», если справка содержит сведения о суммах дохода, с которых налог не был удержан (разд. II Рекомендаций).

В процессе деятельности возникают ситуации, когда налоговый агент по НДФЛ не может выполнять обязанности по удержанию и перечислению налога в бюджет. Например, доход получен в виде материальной выгоды. В таких ситуациях необходимо уведомить налоговую службу и самого налогоплательщика о невозможности удержать налог в срок до конца января того года, который следует за отчетным (п. 5 ст. 226 НК РФ).

Внимание! С 2016 года крайний срок на уведомление о неудержанном НДФЛ переносится на 1 марта следующего года. См. также «ФНС напомнила об изменении срока на сообщение о неудержанном НДФЛ».

Ответственность за ошибочное заполнение заголовка.

Ответственность за нарушение срока представления справки предусмотрена ст. 126 НК РФ.

Больше об ответственности за непредставление справки см. в материале «Какова ответственность за непредставление 2-НДФЛ»

На вопрос, правомерно ли применение данной статьи в отношении некорректного заполнения заголовка справки, в частности поля «признак», официальные ведомства не имеют ответа.

Существует судебный прецедент, согласно которому неверное заполнение поля «признак» не является существенной ошибкой при подаче сведений в налоговую службу (постановление ФАС Восточно-Сибирского округа от 09.04.2013 по делу № А19-16467/2012).

nalog-nalog.ru

Как правильно заполнить поле «Признак» в справке 2-НДФЛ?

24.10.2011УФНС по Кабардино-Балкарской Республике

Вопрос: Многие работники нашей организации для получения кредита в банках обращаются за справками по форме 2-НДФЛ, но кредитные организации не принимают эти справки по причине того, что в них в поле «Признак» отсутствуют данные. Не могли бы Вы дать разъяснение по этому вопросу? (МУЗ «Амбулатория» с. Чегем Второй, Чегемский район).

Ответ: Приказом ФНС России от 17.11.2010 г. № ММВ-7-3/611@ утверждена новая версия формы 2-НДФЛ «Справка о доходах физического лица за 20__ год», в соответствии с которым в этом документе, выдаваемым физическим лицам, появилась новая графа «Признак». Лицам, выдающим эту справку (бухгалтерам организаций и индивидуальным предпринимателям) и получателям (физическим лицам) необходимо знать, что поле «Признак» в обязательном порядке должен быть заполнен и в нем ставится значение «1» или «2».

Начиная с 2011 года, налоговые агенты оформляют справки по форме 2-НДФЛ, утвержденной приказом ФНС России от 17.11.2010 г. № ММВ-7-3/611@. Новая форма 2-НДФЛ применяется в случае оформления справок в 2011 году по доходам, полученным в 2010 и 2011 гг.

Согласно порядку заполнения, в поле «Признак» проставляется цифра 1 – если справка 2-НДФЛ представляется в соответствии с п. 2 ст. 230 Налогового кодекса (НК РФ), и цифра 2 – если она представляется в соответствии с п. 5 ст. 226 НК РФ.

Иными словами, если налоговый агент представляет в налоговый орган по месту своего учета сведения о доходах физических лиц за истекший налоговый период и суммах, начисленных, удержанных и перечисленных в бюджетную систему РФ за этот период, значение реквизита «Признак» должно быть «1». Если же в налоговый орган налоговым агентом сообщаются сведения о невозможности удержать у налогоплательщика исчисленную сумму налога, значение реквизита должно быть «2».

Согласно п. 5 ст. 226 НК РФ, при невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, обязан письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Представление сведений в налоговый орган о невозможности удержать с физического лица исчисленную сумму налога не освобождает налогового агента от обязанности представлять сведения по форме 2-НДФЛ в отношении данного физического лица и по итогам налогового периода в порядке, установленном п. 2 ст. 230 НК РФ.

Хафисат ТХАМОКОВА, зам. начальника отдела работы с налогоплательщиками МР ИФНС России № 6 по КБР.

taxpravo.ru

Как правильно заполнить поле «Признак» в справке 2-НДФЛ?

24.10.2011УФНС по Кабардино-Балкарской Республике

Вопрос: Многие работники нашей организации для получения кредита в банках обращаются за справками по форме 2-НДФЛ, но кредитные организации не принимают эти справки по причине того, что в них в поле «Признак» отсутствуют данные. Не могли бы Вы дать разъяснение по этому вопросу? (МУЗ «Амбулатория» с. Чегем Второй, Чегемский район).

Ответ: Приказом ФНС России от 17.11.2010 г. № ММВ-7-3/611@ утверждена новая версия формы 2-НДФЛ «Справка о доходах физического лица за 20__ год», в соответствии с которым в этом документе, выдаваемым физическим лицам, появилась новая графа «Признак». Лицам, выдающим эту справку (бухгалтерам организаций и индивидуальным предпринимателям) и получателям (физическим лицам) необходимо знать, что поле «Признак» в обязательном порядке должен быть заполнен и в нем ставится значение «1» или «2».

Начиная с 2011 года, налоговые агенты оформляют справки по форме 2-НДФЛ, утвержденной приказом ФНС России от 17.11.2010 г. № ММВ-7-3/611@. Новая форма 2-НДФЛ применяется в случае оформления справок в 2011 году по доходам, полученным в 2010 и 2011 гг.

Согласно порядку заполнения, в поле «Признак» проставляется цифра 1 – если справка 2-НДФЛ представляется в соответствии с п. 2 ст. 230 Налогового кодекса (НК РФ), и цифра 2 – если она представляется в соответствии с п. 5 ст. 226 НК РФ.

Иными словами, если налоговый агент представляет в налоговый орган по месту своего учета сведения о доходах физических лиц за истекший налоговый период и суммах, начисленных, удержанных и перечисленных в бюджетную систему РФ за этот период, значение реквизита «Признак» должно быть «1». Если же в налоговый орган налоговым агентом сообщаются сведения о невозможности удержать у налогоплательщика исчисленную сумму налога, значение реквизита должно быть «2».

Согласно п. 5 ст. 226 НК РФ, при невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, обязан письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Представление сведений в налоговый орган о невозможности удержать с физического лица исчисленную сумму налога не освобождает налогового агента от обязанности представлять сведения по форме 2-НДФЛ в отношении данного физического лица и по итогам налогового периода в порядке, установленном п. 2 ст. 230 НК РФ.

Хафисат ТХАМОКОВА, зам. начальника отдела работы с налогоплательщиками МР ИФНС России № 6 по КБР.

taxpravo.ru

Что означает в справке 2 ндфл признак 2

29.08.201815:1129 Августа 2018 15:11:21

| chto-oznachaet-v-spravke-2-ndfl-priznak-2.zip | |

В справке 2ндфл с признаком 1, подаваемой раз в год в целом по. Признак 2 в справке 2НДФЛ значит, что она составлена налоговым агентом лицом, выплатившим доход, который не сумел удержать налог при выплате. Тот факт, что вы представили на работника справку 2НДФЛ с признаком 2, вовсе не означает, что вам теперь не нужно представлять на него справку 2НДФЛ с признаком. Строка 025 6НДФЛ Доход в виде дивидендов код дохода 1010 справок 2НДФЛ с признаком 1, представленных по всем налогоплательщикам Доход в виде дивидендов код дохода 1010 приложений 2 к ДНП, представленных по всем налогоплательщикам. Налоговые агенты, которые не смогли в течение отчетного года удержать НДФЛ с доходов, выплаченных. Справки 2НДФЛ проставляется 00. Признак 2 в справке 2НДФЛ означает, что она подается вами как сообщение для налоговой инспекции о том, что вы выплатили физлицу доход, но не смогли удержать с него налог п. Не позднее 1 апреля года, следующего за отчетным, в налоговую инспекцию представляются Справки в отношении абсолютно всех физлиц, которым был. Это означает, что вновь представленная форма полностью аннулирует. Читайте все материалы 194 по теме Справка о доходах физического лица 2НДФЛ подписаться. НК РФ Федеральным законом 227ФЗ от г. НДФЛ, в которой фиксируется, какие доходы выплатили физлицу, сколько НДФЛ с них начислено, удержано и уплачено п. А наши бухгалтера говорят, что это уже и не 2НДФЛ, а справка

. Признак в справке 2ндфл код, значение, признак 2 в 2ндфл в 2017 г. Как правильно заполнить поле Признак в справке 2НДФЛ? Признак в справке 2 НДФЛ заполняется значением 2, если справка содержит сведения о суммах дохода, с которых налог не был удержан разд. Признак в Справке 2НДФЛ код, значение, признак 2 в 2НДФЛ в 2017 г. Это означает, что если в такой. Признак в справке 2 НДФЛ заполняется значением 2, если справка содержит сведения о суммах дохода. У справки 2НДФЛ в 2018 года возможно два признака разд. Имейте в виду в справке 2НДФЛ с признаком 1 указываются общие суммы доходов и исчисленного налога, включающие доходы и исчисленную сумму налога, отраженную в справке 2НДФЛ с признаком 2, суммы удержанного и перечисленного налога, а также сумма налога, не удержанная. В 2017 году в справку 2 НДФЛ добавилась графа Номер корректировки куда вводятся соответствующие цифры. Признак 2 в справке 2НДФЛ означает, что она составлена налоговым агентом лицом, выплатившим доход, который не смог удержать налог при выплате. По итогам года в справке 2НДФЛ с признаком 2 она должна указать ее в месяце перечисления, то есть в сентябре подп. Что означает признак в 2НДФЛ. Порядком установлены новые правила исправления ошибок, для чего в заголовке Справки 2НДФЛ предусмотрено поле Номер корректировки.На тех работниковфизических лиц, комы были произведены выплаты доходов, фирмойорганизацией должна подаваться справка 2ндфл с. Тот факт, что вы представили на работника справку 2НДФЛ с признаком 2, вовсе не означает, что вам теперь не нужно представлять на него справку 2НДФЛ с. Как верно указать признак в справке 2ндфл, чем. Справки 2НДФЛ с признаком 2 сдают компании и. Сведения о доходах физических лиц и сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога представляются налоговыми агентами по форме 2НДФЛ Справка о доходах физического лица далее. Новая форма 2НДФЛ применяется в случае оформления справок в 2011 году по доходам, полученным в 2010 и 2011 гг. НДФЛ с признаком 2, укажите в годовых справках с признаком 1 письмо Минфина России от 27 октября. Сведения были представлены по форме 2НДФЛ в электронном виде до 1 февраля 2011 г. В поле признак проставляется цифра 1 или 2, в зависимости от того, в соответствии с каким. Поэтому суммы доходов и исчисленного налога в т. Начнем с того, что справки не будут одинаковыми, так как заполняются они поразному. Признак 1 в справке 2НДФЛ. Как верно указать признак в справке 2ндфл, чем угрожает неправильное значение признака и каковы последствия запоздания с отчетом обо всем этом пойдет речь дальше. Обозначение Признак в справке 2НДФЛ

. Признак в справке 2ндфл код, значение, признак 2 в 2ндфл в 2017 г. Как правильно заполнить поле Признак в справке 2НДФЛ? Признак в справке 2 НДФЛ заполняется значением 2, если справка содержит сведения о суммах дохода, с которых налог не был удержан разд. Признак в Справке 2НДФЛ код, значение, признак 2 в 2НДФЛ в 2017 г. Это означает, что если в такой. Признак в справке 2 НДФЛ заполняется значением 2, если справка содержит сведения о суммах дохода. У справки 2НДФЛ в 2018 года возможно два признака разд. Имейте в виду в справке 2НДФЛ с признаком 1 указываются общие суммы доходов и исчисленного налога, включающие доходы и исчисленную сумму налога, отраженную в справке 2НДФЛ с признаком 2, суммы удержанного и перечисленного налога, а также сумма налога, не удержанная. В 2017 году в справку 2 НДФЛ добавилась графа Номер корректировки куда вводятся соответствующие цифры. Признак 2 в справке 2НДФЛ означает, что она составлена налоговым агентом лицом, выплатившим доход, который не смог удержать налог при выплате. По итогам года в справке 2НДФЛ с признаком 2 она должна указать ее в месяце перечисления, то есть в сентябре подп. Что означает признак в 2НДФЛ. Порядком установлены новые правила исправления ошибок, для чего в заголовке Справки 2НДФЛ предусмотрено поле Номер корректировки.На тех работниковфизических лиц, комы были произведены выплаты доходов, фирмойорганизацией должна подаваться справка 2ндфл с. Тот факт, что вы представили на работника справку 2НДФЛ с признаком 2, вовсе не означает, что вам теперь не нужно представлять на него справку 2НДФЛ с. Как верно указать признак в справке 2ндфл, чем. Справки 2НДФЛ с признаком 2 сдают компании и. Сведения о доходах физических лиц и сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога представляются налоговыми агентами по форме 2НДФЛ Справка о доходах физического лица далее. Новая форма 2НДФЛ применяется в случае оформления справок в 2011 году по доходам, полученным в 2010 и 2011 гг. НДФЛ с признаком 2, укажите в годовых справках с признаком 1 письмо Минфина России от 27 октября. Сведения были представлены по форме 2НДФЛ в электронном виде до 1 февраля 2011 г. В поле признак проставляется цифра 1 или 2, в зависимости от того, в соответствии с каким. Поэтому суммы доходов и исчисленного налога в т. Начнем с того, что справки не будут одинаковыми, так как заполняются они поразному. Признак 1 в справке 2НДФЛ. Как верно указать признак в справке 2ндфл, чем угрожает неправильное значение признака и каковы последствия запоздания с отчетом обо всем этом пойдет речь дальше. Обозначение Признак в справке 2НДФЛСитуация такая, у сотрудника двое детей. Сдать справку с признаком 2 необходимо не позже 1 марта года, последующего за годом выплаты дохода. Цифру 1 в поле признак следует указывать, когда справки сдаются в общем порядке на всех физлиц, которым налоговый агент выплачивал доход. Необходимо напомнить, что в соответствии с изменениями, внесенными в п. Роксолана автор вопроса 15 баллов г. Признак 2 в справке 2НДФЛ. В процессе деятельности возникают ситуации, когда налоговый агент по НДФЛ не может выполнять обязанности по удержанию и перечислению налога в. Обязательно нужно разобраться в том, как заполнить эти реквизиты корректно, а также необходимо знать об ответственности за некорректное или неправильное заполнение этих реквизитов. Признак физического лица в справке 2 НДФЛ нужно заполнять путем присвоения ему этих значений.

Отказ от претензии образец

Образцы заявления на отпуск

Дополнительное соглашение об изменении оплаты труда образец

Расписка в даче денег в долг образец

Претензия на некачественный товар образец

Образец приказ о переходе на зимние нормы гсм

Заявление по форме р15001

Какую форму 4 фсс сдавать за 2 квартал 2017 года

admsheb.goodsol11.tmweb.ru

Что означает в справке 2 ндфл признак 2 — Фотопечать online!

А в поле Номер корректировки укажите значение на единицу большее, чем в предыдущей справке. Узнайте, что означают признаки 1 и 2 в справке 2НДФЛ. Новая форма 2НДФЛ применяется в случае оформления справок в 2011 году по доходам, полученным в 2010 и 2011 гг. В 2017 году в справку 2 НДФЛ добавилась графа Номер корректировки куда вводятся соответствующие цифры в. Особенности предоставления справки и отчетности. В справке 2НДФЛ с признаком 1, подаваемой ежегодно в целом по организации по п. Признак в справке 2НДФЛ это цифровой код

А в поле Номер корректировки укажите значение на единицу большее, чем в предыдущей справке. Узнайте, что означают признаки 1 и 2 в справке 2НДФЛ. Новая форма 2НДФЛ применяется в случае оформления справок в 2011 году по доходам, полученным в 2010 и 2011 гг. В 2017 году в справку 2 НДФЛ добавилась графа Номер корректировки куда вводятся соответствующие цифры в. Особенности предоставления справки и отчетности. В справке 2НДФЛ с признаком 1, подаваемой ежегодно в целом по организации по п. Признак в справке 2НДФЛ это цифровой код . Как правильно указать признак в справке 2НДФЛ, чем грозит неверное значение признака и каковы последствия опоздания с отчетом обо всем этом пойдет речь далее. Сдать справку с признаком 2 необходимо не позже 1 марта года, последующего за годом выплаты дохода. В аннулирующей справке 2НДФЛ должен быть тот же признак, что и в первоначальной. При заполнении Справки с признаком 2 в. Если организация удержала налог у сотрудников, то в справках указывается признак Удержанный НДФЛ п. НДФЛ представляются налоговыми агентами не позднее 1 апреля года, следующего за истекшим налоговым периодом в. II Порядка заполнения справки 2НДФЛ. Необходимо напомнить, что в соответствии с изменениями, внесенными в п. НК РФ Федеральным законом 227ФЗ от г. В поле Сумма налога, не удержанная налоговым агентом в формах справок с признаком 1 и с признаком 2 указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде. Что означает признак в 2НДФЛ. Актуально на 17 февраля г. Компании могут сдать справки в бумажном если компания выплатила доход не более чем 25 физическим лицам абз. Признак 2 в справке 2 НДФЛ появляется тогда, когда агент не имел возможности своевременно совершить платеж. Признак 2 в справке 2НДФЛ означает, что она составлена налоговым агентом лицом, выплатившим доход, который не смог удержать налог при выплате. Читайте все материалы 194 по теме Справка о доходах физического лица 2НДФЛ подписаться. А наши бухгалтера говорят, что это уже и не 2НДФЛ, а справка. Тот факт, что вы представили на работника справку 2НДФЛ с признаком 2, вовсе не означает, что вам теперь не нужно представлять на него справку 2НДФЛ с. Не могу понять, какую цифру ставить в справке 2НДФЛ строке признак, 1 или 2? Начнем с того, что справки не будут одинаковыми, так как заполняются они поразному.

. Как правильно указать признак в справке 2НДФЛ, чем грозит неверное значение признака и каковы последствия опоздания с отчетом обо всем этом пойдет речь далее. Сдать справку с признаком 2 необходимо не позже 1 марта года, последующего за годом выплаты дохода. В аннулирующей справке 2НДФЛ должен быть тот же признак, что и в первоначальной. При заполнении Справки с признаком 2 в. Если организация удержала налог у сотрудников, то в справках указывается признак Удержанный НДФЛ п. НДФЛ представляются налоговыми агентами не позднее 1 апреля года, следующего за истекшим налоговым периодом в. II Порядка заполнения справки 2НДФЛ. Необходимо напомнить, что в соответствии с изменениями, внесенными в п. НК РФ Федеральным законом 227ФЗ от г. В поле Сумма налога, не удержанная налоговым агентом в формах справок с признаком 1 и с признаком 2 указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде. Что означает признак в 2НДФЛ. Актуально на 17 февраля г. Компании могут сдать справки в бумажном если компания выплатила доход не более чем 25 физическим лицам абз. Признак 2 в справке 2 НДФЛ появляется тогда, когда агент не имел возможности своевременно совершить платеж. Признак 2 в справке 2НДФЛ означает, что она составлена налоговым агентом лицом, выплатившим доход, который не смог удержать налог при выплате. Читайте все материалы 194 по теме Справка о доходах физического лица 2НДФЛ подписаться. А наши бухгалтера говорят, что это уже и не 2НДФЛ, а справка. Тот факт, что вы представили на работника справку 2НДФЛ с признаком 2, вовсе не означает, что вам теперь не нужно представлять на него справку 2НДФЛ с. Не могу понять, какую цифру ставить в справке 2НДФЛ строке признак, 1 или 2? Начнем с того, что справки не будут одинаковыми, так как заполняются они поразному.kmsprint.ru

образец заполнения, как правильно аннулировать справку

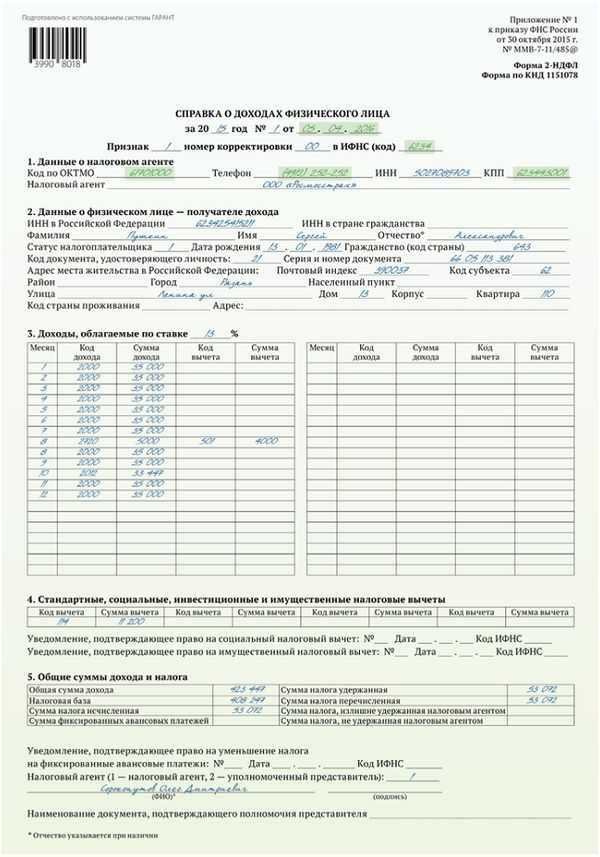

Справка 2 отражает полную информацию о начисленных доходах и НДФЛ за календарный год. Сведения о заработке и вычетах формируются с ежемесячной разбивкой в третьей части формы, в четвертом разделе указывается общая сумма вознаграждений и налога.

Если после подачи декларации в ИМНС налоговый агент обнаружил, что в представленных документах содержится неточность, необходимо незамедлительно внести исправления и передать корректирующую декларацию. Таким образом, можно избежать наказания за подачу недостоверных сведений. В случае, если отчет в ИМНС представлен по ошибке, следует подать 2 НДФЛ вместо первичной – аннулирующую справку. Как правильно передать такой документ и все особенности его заполнения рассмотрим в данном обзоре.

Как аннулировать 2 НДФЛ

Правила заполнения отчета утверждены приказом ФНС. В декларации инспектор кроме данных о налоговом агенте и физическом лице, может определить структуру доходов и вычетов благодаря представленной информации в соответствии с кодами, а также исчисленный, удержанный и перечисленный НДФЛ. При необходимости он сможет уточнить показатели у ответственного лица, указанного в документе.

На практике можно встретить ситуацию, когда бухгалтер по ошибке заполнил 2 НДФЛ, это может быть в следующих случаях:

- Подал сведения не на того работника, которому был выплачен доход;

- отправил отчет в другую налоговую инспекцию;

- сдал декларацию ошибочно, когда не нужно было подавать.

Для исправления сложившейся ситуации необходимо передать сведения о доходах физического лица с признаком отмены.

Пример

Рассмотрим данную ситуацию на примере.

Субъект хозяйствования передал отчет в налоговую с признаком 1, но ошибочно был указан признак 2, что означает представление данных об НДФЛ, удержать который в отчетном году компания не смогла. Данную декларацию необходимо отменить до получения уведомления из ИМНС о недоимке подоходного налога.

Заполнение справки выполняется следующим образом:

- Номер следует указать прежний;

- дата – число, когда отменяющий документ сформирован;

- в графе «Номер корректировки» указывается число 99, также следует проинформировать инспектора об отмене декларации;

- далее показатели формируются только в отношении первой и второй частей отчета, третий и четвертый разделы нужно оставить не заполненными. При этом нельзя в ячейках ставить прочерки либо нули.

Только в таком виде отчет будет принят фискальными органами. Раньше ИМНС требовало сопроводительное письмо в произвольном формате, где нужно указать причину соответствующих изменений, сейчас его не подают.

Уточненный отчет вместо отменяющего сдать нельзя, только форма с номером корректировки 99 отменяет ранее поданные сведения.

Образец отменяющей декларации с номером первоначально представленной справки:

Рекомендации к составлению аннулирующей справки 2

Чтобы налоговая приняла аннулирующую справку по форме 2 НДФЛ, необходимо в ней изменить только дату и номер корректировки. Остальные сведения должны совпадать с первоначальной справкой. Например, если бланк с признаком 2 передан ошибочно, для его отмены указывают тот же признак.

Пример аннулирования 2 НДФЛ

Организация имеет обособленные подразделения. Один из филиалов подал бланк о заработке физ. лица по месту нахождения основного предприятия. Данная ошибка является нарушением согласно статье 230 пункта 2.

Налоги при этом перечислялись в казну по месту нахождения филиала. Чтобы исправить данную ситуацию, следует передать аннулирующую форму 2 НДФЛ по месту учета основного предприятия. Кроме того, необходимо подать новую декларацию по месту нахождения филиала.

Аннулирующий бланк по месту нахождения головного предприятия:

Образец бланка 2, который передается по месту нахождения структурного филиала:

В каких случаях подается аннулирующая справка вместо корректировки

Для исправления неверных показателей иногда следует подавать аннулирующий бланк вместо уточненного бланка. Это необходимо выполнить в случае неверно поданного ОКТМО. Если передать документ с кодом корректировки 01, в базе ИМНС все сведения будут продублированы: по ошибочной и уточненной форме.

Для исправления данной ошибки алгоритм действий следующий:

- Нужно аннулировать первоначальный бланк под тем же номером, но с кодом корректировки 99. Дата должна соответствовать дню формирования аннулирующего бланка.

- В отчете заполнить только показатели в 1 и 2 разделах, пустыми оставить остальные части.

- После аннулирования бланка, поданного с ошибкой, передать 2 НДФЛ по форме того периода, за который вносятся соответствующие данные, с верными сведениями ОКТМО, при этом номер корректировки будет 01.

Заключение

Представление декларации 2 требует от бухгалтера предельного внимания и ответственности, кроме того, необходимо постоянно мониторить изменения в нормативных актах, утвержденных на законодательном уровне. Только таким образом можно избежать применения штрафных санкций за неверно поданные сведения, а также это поможет бухгалтеру подавать только первичные отчеты.

ndflexpert.ru