Как правильно заполнить платежное поручение по ндфл в 2019 году – 2019 :

Платежка по НДФЛ 2019 — образец заполнения и форма

Правила формирования

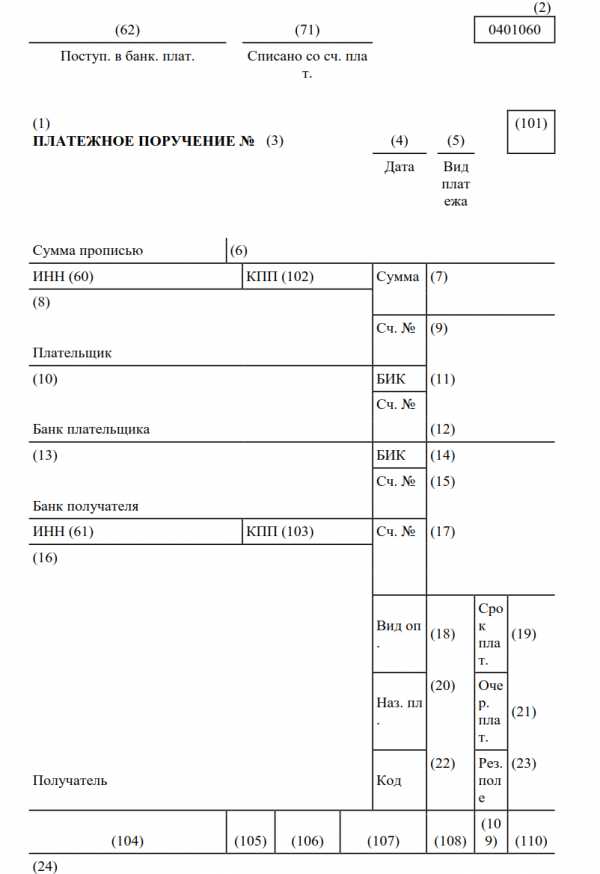

Платежка на перечисление подоходного налога — это унифицированная форма, ее номер по ОКУД — 0401060. Заполняется она по правилам, утвержденным Приказом Минфина № 107н от 12.11.13. В этом отношении все идентично тому, как формировалась платежка НДФЛ 2017, образец заполнения не изменился.

НДФЛ платежка с 2019 должна заполняться корректно, по всем правилам, которые установлены ИФНС. Иначе плательщик рискует направить денежные средства на невыясненные платежи, а Федеральное казначейство может просто не увидеть и не провести уплату. Как следствие, в налоговой инспекции не зачтут взнос.

Сроки перечисления

Прежде чем составить образец платежки по НДФЛ в 2019 году, разберем такой важный момент, как сроки уплаты подоходного налога. Они определены в п. 6 ст. 226 НК РФ. Организации, выступающие в роли налоговых агентов, в обязательном порядке уплачивают налог на доходы физических лиц в период, не превышающий один день с момента выплаты доходов.

Иные сроки установлены для отпускных и пособий по больничным листам. В таких случаях уплату по НДФЛ необходимо направить в бюджет не позже последнего дня месяца, в котором сотрудники получили денежные средства.

Как заполнить платежное поручение на выплату подоходного налога

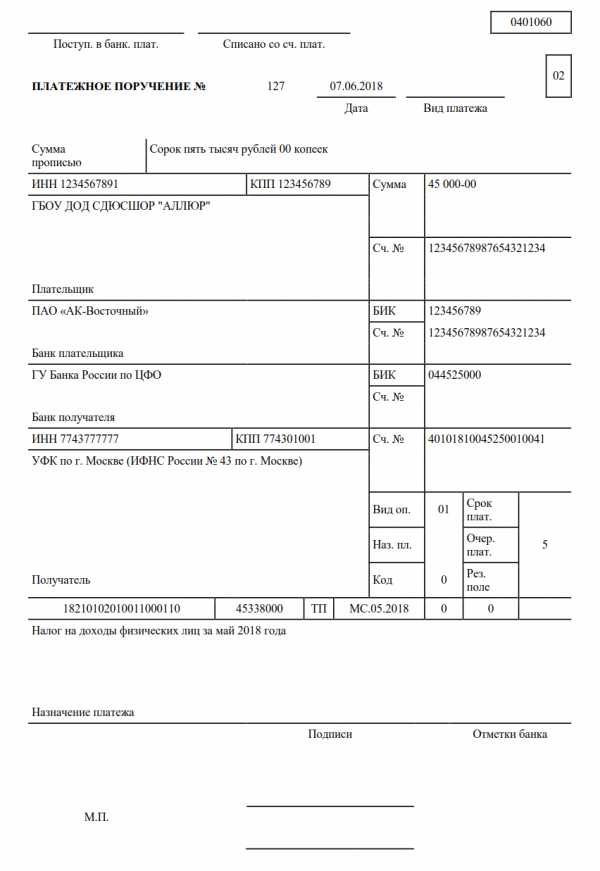

Для того, чтобы подготовить образец платежки по ндфл 2019 г., составим пошаговую инструкцию заполнения:

- В первую очередь заполняются реквизиты платежного поручения: номер по порядку и дата формирования (поля 3 и 4).

- В поле 101 каждая организация-плательщик вносит собственный статус. Физические лица ставят значение 13. Бюджетные и некоммерческие организации — 02 («налоговый агент»).

- Сумма (7) вносится в полных рублях. Далее указывается сумма прописью (6).

- Плательщик должен корректно заполнить все свои реквизиты — ИНН, КПП, наименование, а также платежные реквизиты своего банка.

- Получатель указывается следующим образом: «Управление Федерального казначейства по », а в скобках — название территориальной ИФНС. Т

- Затем необходимо указать ИНН, КПП и реквизиты банка получателя.

- В ячейке 18 «Вид операции» впишите цифры 01.

- 104 — это поле для внесения кода бюджетной классификации. В 2019 г. необходимо указывать КБК 18210102010011000110.

- 105 — код ОКТМО. Он устанавливается в соответствии с общероссийским классификатором.

- Строка 21 — это очередность платежа. Если плательщик перечисляет подоходный налог с сумм ежемесячного вознаграждения или заработной платы, то ставится значение 5. Если же платеж совершается в соответствии с требованием налоговой инспекции, то указывается значение 3.

- Строка 106 обозначает целевую направленность платежа. Для перечисления подоходного взноса проставляется значение ТП — текущий платеж.

- Строка 107 — период, за который производится уплата.

- 108 и 109 — поля для указания реквизитов перечислений, совершаемых по требованию налоговых инспекций. Для текущих платежей проставляется значение 0.

- Строка 24 — назначение платежа. В ней необходимо корректно указать наименование взноса и расчетный период.

Скачать незаполненный бланк

Скачать готовый образец

Образец платежки НДФЛ 2019 заполнен в соответствии со всеми норами и правилами, действующими в этом году.

gosuchetnik.ru

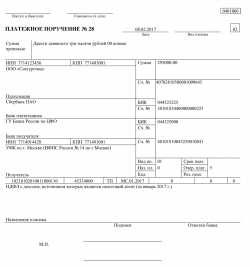

Платежка на штраф по ндфл 2019 образец

Как заполнить платежное поручение на штрафы (нюансы)?

Как заполнить платежное поручение на штрафы? С этим вопросом время от времени сталкивается любой бухгалтер. Составление такого документа имеет свои нюансы, с которыми мы будем разбираться в этой статье. Узнать, как правильно заполнить платежку на уплату штрафа, можно из нашей видеоинструкции: Основным нормативным документом, определяющим порядок заполнения платежек, является приказ Минфина РФ от 12.11.2013 № 107н (приложение 2).

Остановимся на основных моментах. ВАЖНО! КБК по недоимке, пеням и штрафам по одному и тому же налогу разные, значит, нужно оформлять отдельные платежки для их оплаты. ВАЖНО! При составлении или воспроизведении платежного поручения на бумаге заполнять код можно на 2 и более строках.

ВАЖНО! С 6 февраля 2017 года поменялись реквизиты для уплаты налогов, пеней, сборов и штрафов в Москве и Московской области.

Подробнее см. в статьях: Вы можете скачать форму платежного поручения на нашем сайте.

Образец платежного поручения по НДФЛ в 2019 году

Например, если вы уплачиваете НДФЛ с заработной платы за январь 2019 года в феврале, в поле 107 нужно указать: «МС.01.2018».

Рассмотрим, как в этом случае будет заполняться платежное поручение (при необходимости вы его сможете скачать). Узнавайте первыми о важных налоговых изменениях Есть вопросы? Получите быстрые ответы на нашем форуме!

Получить ответ Новое

Платежное поручение по НДФЛ в 2019 году: образец

Главное, обратить внимание на ключевые реквизиты.

А если в феврале 2019 года была произведена выплата отпускных за март, в поле 107 нужно указать: «МС.02.2018». Смотрите также: Приводим образец платежного поручения на уплату НДФЛ с заработной платы, выплаченной в феврале 2019 года за январь 2019. Есть вопрос? Наши эксперты помогут за 24 часа!

Здесь для юрлиц и ИП есть отличия. Расскажем, как правильно заполнить платежное поручение по НДФЛ. Очередность платежа (поле 21). В третью очередь банки списывают налоги по поручению налоговой (ст. 855 ГК РФ). То есть, по инкассо. Если же компания платит налоги сама, то это 5-я очередь. Значит, надо поставить «5». Плательщик (поле 8).

В поле 8 ИП заполняет Ф.И.О. и в скобках — «ИП», а также адрес регистрации по месту жительства или адрес по месту пребывания (если нет места жительства).До и после информации об адресе надо поставить знак «//». Остальные реквизиты общие, одинаковы и для организаций, и для ИП.

Дата документа (поле 109). При оплате НДФЛ до сдачи декларации в поле 109 надо ставить «0».

Но декларацию компания не сдает, поэтому в любом случае ставят «0».

Как сформировать образец платежки на штраф в налоговую в 2019 году

Использовать документацию можно, если ее применение не противоречит действующему законодательству.

Платежное поручение – документ, обязывающий кредитное учреждение, в котором находятся финансы фирмы, перевести часть денег получателю.

Капитал поступит контрагенту в зависимости от скорости проведения операций в банке.

Получатель может иметь счет в этой же организации или выполнять обслуживание в другом банке. На процедуру проведения операции факт не влияет. Документ имеет строгую форму.

Субъекты хозяйственной деятельности используют бланк формы 0401060. Сотрудники организации, ответственные за проведение операции, должны самостоятельно заполнять формуляр.

Действие можно выполнить с помощью: программы 1С; банковского приложения Клиент-банк; программы Word.

Платежное поручение по НДФЛ в 2019 году: образец

Оформить бесплатный доступ к журналу «Российский налоговый курьер» на 3 дня Компании и ИП с сотрудниками обязаны перечислять с их доходов налог в ИФНС.

Для этого нужно заполнить платежное поручение по НДФЛ с новыми реквизитами, образец платежки в 2019 году вы найдете ниже. Будьте внимательны! Перечислить НДФЛ нужно не позднее следующего дня после выплаты зарплаты.

А если речь идет о пособиях, то не позднее последнего дня месяца, когда оно было выдано работнику.

Платежное поручение на перечисление НДФЛ необходимо заполнить на определенном бланке. Это форма 0401060. Читайте также: Ниже мы привели наглядный образец новых платежек по НДФЛ в 2019 году. Теперь обратимся к проблемным полям платежки.

В этой таблице мы указали все реквизиты, которые нужно заполнить, чтобы платежное поручение по НДФЛ точно дошло до бюджета.

КБК для уплаты пени по НДФЛ в 2019 году: образец платежного поручения

В «Школе Зарплатоведа» обновлен курс «Выплаты работникам». Пройдите учебный курс, посмотрите видеолекции и получите диплом государственного образца.

КБК на пени по НДФЛ — единый для всех случаев, с которыми могут столкнуться компании в своей работе. А вот другие важные реквизиты платежки выбираются в зависимости от ситуации.

А именно влияет то, как платит организация пени.

Возможны три варианта: 1) добровольно, по итогам самостоятельной проверки документов; 3) по итогам проверки на основании финального акта. Так вот статус плательщика во всех случаях оформления ПП юрлицами будет одинаковым — 02. Четыре другие показателя, которые мы отразили в таблице, отличаются по вариантам.

Смотрите в зависимости от варианта какие именно значения ставить. Отдельные реквизиты для заполнения платежки на уплату пени по НДФЛ юрлицами в 2019 году Наименование поля (его номер)

Заполнение платежного поручения в 2019 году: образец

Актуально на: 11 января 2019 г.

Образец платежного поручения НДФЛ Чтобы деньги попали в бюджет, необходимо правильно заполнить платежное поручение на перечисление того или иного обязательного платежа.

Правила заполнения платежного поручения прописаны в Приказе Минфина России от 12.11.2013 N 107н. Мы свели эти основные правила в таблицу:

- номер счета Федерального казначейства;

- наименование банка получателя.

Ошибки же в других реквизитах некритичны – деньги все равно поступят в бюджет.

А исправить ошибку можно уточнением платежа (п. 7 ст. 45 НК РФ). Для вашего удобства мы приведем образец заполнения платежного поручения. Для примера мы выбрали НДФЛ, перечисляемый в бюджет налоговым агентом.

Образцы платежных поручений по налогам и взносам вы найдете в нашем Календаре.

Причем, если в соответствующем поле вы укажете код своей ИФНС, то в образцах платежек вы увидите реквизиты именно вашей налоговой инспекции/вашего ФСС.

Платежное поручение по НДФЛ в 2019 году

Серпухову (ИФНС России № 25 по г.

Серпухову)». В 21-е поле “Очередность платежа” поставьте 5 при стандартной уплате и 3 при уплате по требованию налоговиков.

В Поле 22 “УИН” поставьте ноль. В 24-м поле «Назначение платежа» приведите дополнительную информацию о перечислении налога, например, “НДФЛ за май 2019 года”.

В 61-м поле “ИНН получателя” укажите ИНН налоговой, где зарегистрирована компания или ее обособленное подразделение. В 101-м поле «Статус плательщика» поставьте “02”, если компания или ИП являются налоговыми агентами. Когда ИП платит НДФЛ со своих доходов, он ставит “09”.

В 103-м поле “КПП получателя” укажите ИНН инспекции, где зарегистрирована компания или налоговой, где зарегистрировано обособленное подразделение. Поле 104 “КБК” — очень важный реквизит.

Образец заполнения платежки по НДФЛ

Для того, чтобы деньги попали по назначению, необходимо правильно заполнить платежное поручение на перечисление обязательного платежа.

Значение КБК зависит от статуса налогового агента и плательщика НДФЛ.

Форма платежного поручения утверждена положением ЦБ РФ от 19.06.2012 N 383-П«Положение о правилах осуществления перевода денежных средств»

(далее Положение 383-П ).

Порядок заполнения платежек на уплату налогов установлен Приказом Минфина России от 12.11.2013 N 107н

«Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации»

. Уплата налога может быть произведена налогоплательщиком самостоятельно либо иным лицом за него (п.1 ст.45 НК РФ ).

Уплата налога осуществляется в валюте Российской Федерации (п. 5 ст. 45 НК РФ). В случае неуплаты или неполной уплаты налога в установленный срок производится взыскание налога в порядке, предусмотренном статьями 46 , 47 , 48 НК РФ . Платежное поручение разбито на поля, каждое из которых имеет свой номер.

Уникальные номера закреплены в Положении 383-П.

credit-helper.ru

Платежное поручение по оплате пени по НДФЛ в 2019 году

Как составить платежное поручение по оплате пени по НДФЛ в 2019 году, подробно изложено в соответствующих Приказ и иных нормативных актах. Обращая на них внимание можно исключить вероятность допущения ошибок.

Для возможности перечисления средств в бюджет, крайне важно правильно верно составить платежное поручение, в противном случае нужная сумма не будет зачислена на требуемый счет.

В частности, при наличии ошибок платежка будет отнесена к категории невыясненных со всеми вытекающими последствиями.

Правила формирования платежного поручения подробно изложены в Приказе Минфине № 107н от ноября 2013 года.

Используя специально разработанную форму можно исключить вероятность возникновения многочисленных недоразумений.

Основные сведения

В российском законодательстве отображены сроки, в течении которых плательщик должен в обязательном порядке внести плату в установленном размере.

В случае игнорирования периодов оплаты, то это может повлечь за собой начисление неустойки в виде пени. ОБ этом подробно должно быть описано в соответствующем договоре, а также в действующем законодательстве РФ.

Неустойка может быть:

- фиксированной;

- либо же напрямую зависеть от процентного соотношения за каждый день имеющейся просрочки.

Законодательство РФ не предусматривает возможности достичь нужных договоренностей в устной форме. В частности речь идет о формировании письменного договора.

В период исчисления пени, вне зависимости от того, о ПФР идет речь либо об ФСС ил УФНС, в обязательном порядке должно быть взято во внимание:

Размер, для которого осуществляется расчет пени, должен быть взят во внимание только тот, который ранее не был по каким-либо причинам уплачен.

К основным признакам пени принято относить:

- использование за просрочку возложенных обязательств;

- ежедневные начисления;

- процентное соотношение.

Расчет пени осуществляется таким образом:

- Изначально устанавливается размер долговых обязательств.

- Далее следует выяснить период просрочки.

- После этого определяется ставка неустойки.

- Далее происходит расчет пени за день. В данном случае сумма долговых обязательств подлежит умножению на ставку.

- Устанавливается суммарный размер пени.

Помимо этого не стоит забывать об особенностях пени, которые заключаются в следующем:

- сумма ответственности должна быть известна для каждой стороны;

- неустойка подлежит начислению по причине выявленного нарушения, при этом наличие убыток является необязательным;

- нет необходимости в подтверждении размера пени.

Соответствующее уведомление о необходимости уплатить штрафную пеню высылают представители налогового органа либо же фонда.

Самостоятельно нет необходимости совершать уплату, поскольку в таком случае есть большая вероятность допущения ошибок.

Определения

Под платежным поручением подразумевается документ, благодаря которому собственник расчетного счета вправе выдать персональное распоряжение на осуществление перевода денежных средств на иной счет в установленном размере.

Благодаря этому допускается возможность произвести расчет:

- за какие-либо товары или услуги;

- перечислить аванс;

- погасить задолженность по кредитам;

- уплатить пеню и совершить многочисленные государственные платежи и взносы.

Иными словами, путем распоряжению о перечислении средств банку допускается возможность обеспечить любое законное передвижение средств.

Платежное поручение должно быть сформировано в четком соответствии с правилами и порядком Министерства финансов.

Во многом это связано с тем, что такие платежи подлежат обработке в автоматическом режиме. При этом не играет роли формирование поручения:

- в бумажной форме;

- в электронной;

- передача через интернет.

Достаточно сложный бланк поручения, который был разработан и утвержден Центральным Банком РФ подлежит грамотному составлению, поскольку цена ошибки серьезная.

Назначение документа

На основании составленного платежного поручения банк от имени своего клиента осуществляет перевод денежных средств между счетами.

К примеру, юридические лица оставляют за собой право произвести:

- перевод средств с персонального счета на счет контрагента;

- платеж в бюджет либо же иные компании.

Физические лица также не защищены от возможности столкнуться с подобной документацией, к примеру:

- во время погашения задолженности по кредитам;

- пополнения депозитов;

- оплаты многочисленных товаров и услуг.

В данной ситуации средства может перечислить только их собственник, а безналичные расчеты осуществляет только банк, причем с персонального разрешения владельца расчетного счета.

В нынешнем году система банковского обслуживания полностью автоматизированная, из-за чего нет необходимости лично обращаться в банковское учреждение — составить документ можно в электронном виде.

Более того, невозможно говорить о том, что на основании одного составленного поручения допускается возможность совершить несколько платежей.

Стоит обращать внимание на то, что период исполнения поручения составляет:

| 3 рабочих банковских дня | В случае перевода средств в пределах одного российского региона |

| 5 рабочих банковских дней | В случае перевода средств по стране |

Исходя из многолетней практики, средства перечисляются в течении суток.

Законодательная база

В соответствии со статьей 75 Налогового Кодекса России пения подлежит начислению за каждый день просрочки. В ней же подробно дано определение неустойки.

В случае возникновения неуплаты по независящим от плательщика оснований, то он оставляет за собой право не уплачивать пению в соответствии со ст. 330 Гражданского Кодекса РФ.

О разновидностях неустоек подробно изложено в ст. 394 ГК РФ. Правила заполнения платежного поручения по совершению таких типов неустоек изложены в Приказе Минфина № 107н от ноября 2013 года.

Что нужно знать

Платежное поручение по уплате пени по НДФЛ не влечет за собой какой-либо сложности. При этом крайне важно соблюдать установленные правила, чтобы исключить вероятность допущения ошибок.

По этой причине целесообразно рассмотреть этот вопрос подробней.

Как правильно сформировать

Правила заполнения рассматриваемой платежки заключаются в следующем:

| Поле | Разъяснения для указания данных |

| 104 | Отображается код бюджетной классификации |

| 105 | Следует заносить данные ОКТМО. В случае с муниципальным образованием, кодовое значение включает в себя 8 знаков. В случае с указанием населенного пункта — 11 символов |

| 110 | Нет необходимости в заполнении |

| 101 | Отображается статус 08 вне зависимости от разновидности налога |

| 21 | Необходимо проставить значение “5”. В случае указания иного значения, банк не сможет совершить платеж |

| 24 | Именуется как “назначение платежа”. В него необходимо указать дополнительные сведения, с целью перечисления средств |

Особого внимания заслуживает заполнение полей, поскольку в случае занесения недостоверных сведений, платеж будет считаться таковым как неактуальным.

От стандартного платежного документа различается таким образом:

| Поле “Разновидность платежа” не подлежит заполнению | О том факте, что деньги уплачиваются за пеню, станет известно непосредственно из КБК |

| Основание для платежа также различается | В случае добровольного внесения платежа следует указать “ЗД” |

| В зависимости от оснований, платежка будет иметь разный налоговый период | Добровольное погашение – 0, так как периодичности нет. Если уплачивается пеня по требованию (основание – ТР), то указывается конкретный период – квартал, месяц или год |

| Если неустойка выплачивается лично | То в поле 108 «номер документа» проставляется 0. Если на основании требования или акта, то необходимо указать документ |

Зная об имеющихся нюансах можно исключить вероятность занесения ошибочных данных. Только после проверки указанных реквизитов платежку можно передать в банк.

Образец платежного поручения по оплате пени по НДФЛ в 2019 году

Если наемным работникам начисляется зарплата, то работодатель в лице компании выступает налоговым агентом.

Именно на него возложена обязанность по верному и своевременному исчислению, включая удержание у физических лиц налога для возможности перечисления в бюджет.

Удержать налог можно за счет любой суммы, которая начисляется налогоплательщику либо через третьих лиц.

По месту непосредственной регистрации подлежит уплате налог в казну. Но встречаются ситуации, при которых НДФЛ удержать не представляется возможным.

Видео: заполняем платежное поручение на уплату пеней

Но что делать в данной ситуации? Налогоплательщик в обязательном порядке должен поставить в известность об этом налоговый орган.

Сделать это нужно до момента завершения налогового отчетного периода. После уведомления обязанность по удержанию налога приостанавливается.

В случае уведомления в установленный период, то пеня не может подлежать начислению. В случае завершения периода и не уведомления налогового органа, то неустойка подлежит начислению в обязательном порядке.

В период формирования платежного документа, как отмечалось ранее, крайне важно указывать такие немаловажные реквизиты, как:

- код КБК;

- статус;

- очередность;

- ОКТМО;

- вид;

- основание для осуществления операции;

- налоговый период;

- номер бланка;

- дату составления;

- тип платежа.

Платежный документ должен быть сформирован в 4 экземплярах, которые подлежат передаче в финансовое учреждение налогоплательщика.

Необходимо обращать внимание на то, что в случае добровольной уплаты рассчитанного налога, то рекомендуется сразу и уплатить пеню.

Как минимум, это дает возможность исключить вероятность возникновения многочисленных налоговых последствий.

В какие сроки нужно сдать

В какой именно период необходимо уплатить пеню — не указано в нормах российского законодательства. Во многом это связано с тем, что такая оплата уже связана с просрочкой.

По этой причине рекомендуется внести оплату при первой возможности, чтобы исключит дальнейшие начисления штрафных санкций.

Одновременно с этим, в статье 226 Налогового Кодекса России указан период, который отведен для перечисления исчисленного НДФЛ.

В частности, оплата должна быть произведена:

| Не позднее последнего числа календарного месяца включительно, в котором был факт начисления выплат | В случае начисления выплат налогоплательщику прибыли в форме пособий по случаю временной утраты дееспособности и отпускных, бухгалтера компании должны сформировать платежную документацию и передать в банк в установленный законом срок |

| Не позднее календарного дня, который следует за днем начисления налогоплательщику дохода по факту | В случае начисления иных разновидностей доходов, которые не входят в вышеуказанные ситуации. В частности речь идет о начислении зарплаты и доходов в натуральной форме |

Соблюдая указанные периоды можно исключить вероятности начисления штрафной пени и тем самым избежать многочисленных налоговых последствий. В противном случае неустойки не избежать.

Напоследок хотелось бы отметить — формирование платежного документа по пени в случае неуплаты своевременно НДФЛа не влечет за собой сложностей.

Одновременно с этим нужно помнить, что в случае недостоверного указания реквизитов. пеня продолжит начисление со всеми вытекающими последствиями, поскольку платеж не совершиться.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

jurist-protect.ru