Кбк ндфл 2019 для ип – КБК по НДФЛ в 2019 году за сотрудников: таблица

КБК НДФЛ 2018-2019 за сотрудников, для ИП и физлиц, с дивидендов, пени

Содержание страницы

За сотрудников

КБК для уплаты НДФЛ за сотрудников

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты пени по НДФЛ за сотрудников

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | пени | 182 1 01 02010 01 2100 110 |

| проценты | 182 1 01 02010 01 2200 110 | |

| штрафы | 182 1 01 02010 01 3000 110 | |

Для ИП

КБК для уплаты НДФЛ для ИП

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

| НАЛОГ | КБК |

|---|---|

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

ФАЙЛЫ

Скачать КБК для уплаты НДФЛ в .PDFСкачать КБК для уплаты НДФЛ в формате картинки .JPG

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ!

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.

assistentus.ru

Коды бюджетной классификации (КБК) для НДФЛ 2019 – TvoeDelo 24-7

Коды бюджетной классификации (КБК) для уплаты (налог, штрафы и пени) НДФЛ в 2019 году.

Налог на доходы физических лиц, взимаемый с доходов, источников которых является налоговых агент (коды налога, пени и штрафа):

| НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ | Налог | 182 1 01 02010 01 1000 110 |

| Пени | 182 1 01 02010 01 2100 110 | |

| Штраф | 182 1 01 02010 01 3000 110 |

Налог на доходы физических лиц, взимаемый с доходов, полученных нерезидентами, которые трудятся у граждан РФ на основании патента (коды налога, пени и штрафа):

| НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 Налогового кодекса РФ | Налог | 182 1 01 02040 01 1000 110 |

| Пени | 182 1 01 02040 01 2100 110 | |

| Штраф | 182 1 01 02040 01 3000 110 |

Налог на доходы физических лиц, взимаемый доходов граждан РФ (коды налога, пени и штрафа):

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ | Налог | 182 1 01 02030 01 1000 110 |

| Пени | 182 1 01 02030 01 2100 110 | |

| Штраф | 182 1 01 02030 01 3000 110 |

Налог на доходы физических лиц, взимаемый с лиц, зарегистрированных в качестве ИП, а также нотариусов, адвокатов и т.д. (коды налога, пени и штрафа):

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: предпринимателей; частных нотариусов; других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса РФ | Налог | 182 1 01 02020 01 1000 110 |

| Пени | 182 1 01 02020 01 2100 110 | |

| Штраф | 182 1 01 02020 01 3000 110 |

Поделиться “Коды бюджетной классификации (КБК) для НДФЛ 2019”

tvoedelo24-7.ru

КБК НДС 2018-2019 для ИП

Мы рассказывали в нашей консультации, что плательщиками НДС признаются в том числе индивидуальные предприниматели (ИП), которые находятся на общей системе налогообложения или ЕСХН (с 01.01.2019) и не освобождены от исполнения обязанностей налогоплательщика по ст. 145 НК РФ, а также те ИП, независимо от применяемого налогового режима, которые ввозят товары на территорию РФ.

В сроки, установленные законодательством, ИП должен производить уплату НДС в бюджет. В платежном поручении, оформляемом на уплату НДС, предприниматель должен указать в поле 104 соответствующий код бюджетной классификации (КБК) (Положение о правилах осуществления перевода денежных средств, утв. ЦБР 19.06.2012 № 383-П). О том, какой КБК должен указывать ИП при перечислении НДС в 2018 году, расскажем в нашем материале.

Какие КБК при перечислении НДС?

Приказом Минфина от 01.07.2013 № 65н предусмотрено, что при перечислении в налоговую инспекцию НДС в 2018-2019 годах применяется следующий основной КБК:

182 1 03 01000 01 1000 110

Обращаем внимание, что данный КБК указывают в платежках не только ИП, но и организации. При этом как плательщики, так и налоговые агенты. Различать нужно только то, уплачивается ли сам налог, штраф или пени по нему. От этого будут зависеть 14-ый и 15-ый разряды КБК. Ведь если предприниматель просрочил уплату НДС и ему были начислены пени, то они перечисляются по отдельному КБК:

182 1 03 01000 01 2100 110

А вот если ИП перечисляет штраф по НДС (к примеру, в связи с несвоевременной сдачей налоговой декларации), то КБК нужно указать такой:

182 1 03 01000 01 3000 110

НДС по импорту: КБК

Если предприниматель занимается импортом из стран ЕАЭС, то несмотря на то, что НДС уплачивается в налоговую инспекцию, КБК указываются особые – в них в качестве 6-го разряда вместо «3» нужно указать «4». Следовательно, при уплате НДС, пени и штрафа по нему КБК будут такие:

182 1 04 01000 01 1000 110;

182 1 04 01000 01 2100 110;

182 1 04 01000 01 3000 110.

А вот если импорт ведется не из стран ЕАЭС, ввозной НДС нужно перечислять на таможню. Соответственно, код администратора доходов бюджета будет не ФНС, а ФТС. Следовательно, вместо кода 182 на месте 1-го – 3-ьего разрядов КБК нужно указать 153. Поэтому НДС-КБК будут уже такие:

153 1 04 01000 01 1000 110;

153 1 04 01000 01 2100 110;

153 1 04 01000 01 3000 110.

Напоминаем, что ошибка в КБК при уплате НДС не является критичной. Повторно платить налог не придется — достаточно направить в инспекцию заявление об уточнении КБК.

glavkniga.ru

| На этиловый спирт из пищевого сырья (за искл. дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый в РФ | 182 1 03 02011 01 1000 110 | 182 1 03 02011 01 2100 110 | 182 1 03 02011 01 3000 110 |

| На этиловый спирт из непищевого сырья, производимый в РФ | 182 1 03 02012 01 1000 110 | 182 1 03 02012 01 2100 110 | 182 1 03 02012 01 3000 110 |

| На этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый в РФ | 182 1 03 02013 01 1000 110 | 182 1 03 02013 01 2100 110 | 182 1 03 02013 01 3000 110 |

| На спиртосодержащую продукцию, производимую в РФ | 182 1 03 02020 01 1000 110 | 182 1 03 02020 01 2100 110 | 182 1 03 02020 01 3000 110 |

| На табачную продукцию, производимую в РФ | 182 1 03 02030 01 1000 110 | 182 1 03 02030 01 2100 110 | 182 1 03 02030 01 3000 110 |

| На автомобильный бензин, производимый в РФ | 182 1 03 02041 01 1000 110 | 182 1 03 02041 01 2100 110 | 182 1 03 02041 01 3000 110 |

| На прямогонный бензин, производимый в РФ | 182 1 03 02042 01 1000 110 | 182 1 03 02042 01 2100 110 | 182 1 03 02042 01 3000 110 |

| Акциз на темное судовое топливо, ввозимое в Россию | 153 1 04 02210 01 0000 110 | – | – |

| Акциз на нефтяное сырье, направленное на переработку | 182 1 03 02390 01 0000 110 | – | – |

| Акциз на темное судовое топливо, производимое на территории РФ | 182 1 03 02400 01 0000 110 | – | – |

| Акциз на темное судовое топливо, ввозимое на территорию РФ | 182 1 04 02210 01 0000 110 | – | – |

| На автомобили легковые и мотоциклы, производимые в РФ | 182 1 03 02060 01 1000 110 | 182 1 03 02060 01 2100 110 | 182 1 03 02060 01 3000 110 |

| На дизельное топливо, производимое в РФ | 182 1 03 02070 01 1000 110 | 182 1 03 02070 01 2100 110 | 182 1 03 02070 01 3000 110 |

| На моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые в РФ | 182 1 03 02080 01 1000 110 | 182 1 03 02080 01 2100 110 | 182 1 03 02080 01 3000 110 |

| На вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые в РФ | 182 1 03 02090 01 1000 110 | 182 1 03 02090 01 2100 110 | 182 1 03 02090 01 3000 110 |

| На пиво, производимое в РФ | 182 1 03 02100 01 1000 110 | 182 1 03 02100 01 2100 110 | 182 1 03 02100 01 3000 110 |

| На алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ | 182 1 03 02110 01 1000 110 | 182 1 03 02110 01 2100 110 | 182 1 03 02110 01 3000 110 |

| На алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ | 182 1 03 02130 01 1000 110 | 182 1 03 02130 01 2100 110 | 182 1 03 02130 01 3000 110 |

| На алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую в РФ | 182 1 04 02110 01 1000 110 | 182 1 04 02110 01 2100 110 | 182 1 04 02110 01 3000 110 |

| На топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих при 280-360 гр., производимое в РФ | 182 1 03 02210 01 1000 110 | 182 1 03 02210 01 2100 110 | 182 1 03 02210 01 3000 110 |

www.gazeta-unp.ru

КБК для ИП в 2018 году

Некоторые КБК, указываемые предпринимателями при перечислении налогов и страховых взносов, едины для всех ИП, независимо от применяемого режима налогообложения. А некоторые коды бюджетной классификации «предназначаются» все-таки конкретному режиму.

КБК: взносы ИП-2018

КБК по страховым взносам представляют самую большую группу кодов, которые необходимы предпринимателям абсолютно всех режимов налогообложения.

ИП-работодатели при заполнении платежек по страховым взносам в 2018 году должны указывать следующие КБК:

Стоит отметить, что если ИП перечисляет задолженность по взносам за периоды, истекшие до 01.01.2017, то КБК по страховым взносам совсем другие. Исключение составляют КБК по взносам по доптарифам, а также по взносам «на травматизм» – они одинаковы как для периодов с 01.01.2017, так и для периодов, истекших до этой даты.

Приведем КБК, которые нужно указывать при уплате взносов за периоды, истекшие до 2017 года:

| Вид взноса | КБК |

| Страховые взносы на ОПС | 182 1 02 02010 06 1000 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1011 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1000 160 |

КБК: взносы ИП за себя

КБК по взносам ИП за себя также едины для всех, независимо от применяемого режима. Причем, как и при уплате работодательских взносов, КБК зависит от периода, за который ИП перечисляет взносы за себя:

| Вид взноса | КБК |

|---|---|

| За периоды начиная с 01.01.2017 | |

Страховые взносы на ОПС за себя (в.ч. 1%-ные взносы*) | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС за себя | 182 1 02 02103 08 1013 160 |

| За периоды, истекшие до 01.01.2017 | |

| Страховые взносы на ОПС за себя | 182 1 02 02140 06 1100 160 |

| Страховые взносы на ОПС за себя (1%-ные взносы) | 182 1 02 02140 06 1200 160 |

| Страховые взносы на ОМС за себя | 182 1 02 02103 08 1011 160 |

*Приказом Минфина от 28.02.2018 № 35н отменен отдельный КБК для уплаты 1%-ных взносов, введенный ранее Приказом Минфина от 27.12.2017 N 255н. Тем, кто уже успел перечислить 1%-ные на отдельный КБК, скорее всего, придется уточнить платеж.

КБК для ИП в 2018 году: коды по налогам для всех режимов

Приведем основные КБК по налогам, используемые ИП независимо от режима налогообложения:

| Налог | КБК |

|---|---|

| НДФЛ (ИП выступает в роли налогового агента) | 182 1 01 02010 01 1000 110 |

| НДС (ИП выступает в роли налогового агента) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

КБК для ИП на ОСН в 2018 году

Предприниматели-общережимники являются плательщиками НДФЛ в части своих доходов и плательщиками НДС:

| Налог | КБК |

|---|---|

| НДФЛ | 182 1 01 02020 01 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

КБК для ИП на спецрежимах в 2018 году

Для каждого спецрежимного налога утвержден свой КБК:

| Налог | КБК |

|---|---|

| Налог при УСН: | |

| — при объекте «доходы» | 182 1 05 01011 01 1000 110 |

| — при объекте «доходы минус расходы» (налог, уплачиваемый в обычном порядке, а также минимальный налог) | 182 1 05 01021 01 1000 110 |

| ЕНВД | 182 1 05 02010 02 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

КБК ИП: специфические налоги

ИП могут являться плательщиками и других налогов. Например, плательщиками водного налога или НДПИ. КБК по этим, а также другим «редким» налогам вы найдете в другом материале.

glavkniga.ru

КБК по НДФЛ на 2019 год за сотрудников, для юридических лиц

С КБК по НДФЛ в 2019 году сталкиваются все компании и ИП, выплачивающие в бюджет подоходный налог. Иногда эта проблема касается даже физических лиц. Этот код проставляют в платежном поручении. Ошибки с КБК приводят к тому, что платеж не проходит. Давайте рассмотрим, какие существуют КБК для уплаты НДФЛ за сотрудников в 2019 году, и что делать, если ошиблись с кодом.

Главные новости декабря для бухгалтера

КБК НДФЛ 2019 за сотрудников

Код бюджетной классификации (КБК) по налогу на доходы физических лиц (НДФЛ) – это не просто хаотичный набор цифр. В нем зашифрована информация о получателе средств, сведения о том: какой платится налог, о виде платежа по данному налогу, в какой бюджет пойдут выплаченные деньги.

Таким образом, КБК по НДФЛ нужен для того, чтобы средства уплаченные компанией, ИП, физлицом нашли своего адресата. В случае, когда речь идет о НДФЛ, администратором поступающих денег будет ФНС.

Главные новости декабря для бухгалтера

Чаще всего КБК указывается в платежном поручении. Зная, что означает каждая цифра, вы сможете сами составить нужный код или воспользоваться уже готовыми комбинациями, которые вы найдете ниже.

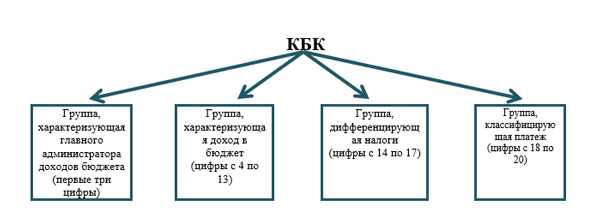

Давайте проанализируем, из каких же цифр складывается код бюджетной классификации для подоходного налога. Он включает в себя 20 цифр. Их можно условно отнести к 4 группам:

Важно! Первая, вторая и третья цифра КБК НДФЛ в 2019 году всегда будет 182. И означают они, что администратором бюджетных поступлений в данном случае выступает ФНС РФ.

Из этого следует, что кем бы ни являлся налогоплательщик: юрлицом, ИП, физлицом, какой бы платеж относительно НДФЛ он не делал: сам налог, пени по нему и пр. Первые три цифры КБК будут неизменны – 182.

Изменения декабря 2018 года для бухгалтера по зарплате

Теперь перейдем к следующим составляющим КБК по НДФЛ 2019.

- Цифры с 4 по 6, по сути, представляют с собой расшифровку вида платежа: налог, взнос и т.д. Для подоходного налога они также неизменны – 101.

- Цифры 7-8 – расшифровывают статью доходов. В коде подоходного налога они тоже никогда не меняются. Если составляете код при уплате НДФЛ самостоятельно, пишите во всех случаях 02.

- Цифры 9-11 – указывают, от кого поступил платеж:

– налоговый агент – 010;

– ИП – 020;

– самостоятельный резидент – 030;

– иностранец, работающий по патенту – 040.

- Цифры 12-13 представляют собой расшифровку бюджета, например для НДФЛ они всегда будут 01, что соответствует федеральному бюджету.

- Цифры 14-17 расскажут налоговикам, к какой категории относится данная выплата по НДФЛ:

– непосредственно подоходный налог – 1000,

– пени за неуплату НДФЛ – 2100;

– проценты по НДФЛ – 2200;

– штраф по НДФЛ – 3000.

- Цифры 18 по 20 – это всего-навсего шифр дохода. При уплате НДФЛ всегда ставьте в конце 110, не зависимо компания вы или ИП, налог платите или пени.

Таким образом, любое заинтересованное лицо, зная обозначение каждой цифры КБК НДФЛ в 2019 году, сможет безошибочно собрать этот код. Однако этой трудоемкой работы можно избежать. Тем более ошибка автоматически влечет за собой неуплату вовремя налога.

Мы составили уже все возможные коды КБК НДФЛ для разных категорий плательщиков. И вы можете ознакомиться с ними ниже.

КБК НДФЛ 2019 для юридических лиц

Нижеприведенными КБК пользуются, как правило, организации и ИП, уплачивающие подоходные налог за своих сотрудников. Это важно понимать, так как ИП, не имеющие работников, платят по иным КБК.

Будьте внимательны! Эти КБК предназначены исключительно для налоговых агентов.

Стоит отметить, что до 1 января 2019 года к числу налоговых агентов относились российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в РФ, от которых или в результате отношений с которыми работник получил доходы (ст. 207 НК РФ).

В 2019 году налоговыми агентами также признаются российские организации, которые перечисляют денежное довольствие, зарплату, вознаграждения военнослужащим и лицам гражданского персонала (законопроект № 1078298-6).

|

Вид платежа по НДФЛ для налоговых агентов |

КБК |

|---|---|

|

НДФЛ |

182 1 01 02010 01 1000 110 |

|

Пени по НДФЛ |

182 1 01 02010 01 2100 110 |

|

Проценты по НДФЛ |

182 1 01 02010 01 2200 110 |

|

Штрафы по НДФЛ |

182 1 01 02010 01 3000 110 |

Внимание! У Роструда новые требования к расчету зарплаты. Подробности на семинаре>>>

КБК НДФЛ для ИП, если у них нет работников

Очень часто у индивидуальных предпринимателей нет наемных работников. Они уплачиваю НДФЛ только со своих личных доходов. В этой ситуации ИП не являются налоговыми агентами, поэтому КБК по НДФЛ в 2010 году у них будут отличаться от тех, что используют организации.

Внимание! Эти же коды ставят в платежках адвокаты и нотариусы, уплачивающие подоходных со своих личных доходов.

|

Вид платежа по НДФЛ для ИП, не имеющих работников |

КБК |

|---|---|

|

НДФЛ |

182 1 01 02020 01 1000 110 |

|

Пени по НДФЛ |

182 1 01 02020 01 2100 110 |

|

Проценты по НДФЛ |

182 1 01 02020 01 2200 110 |

|

Штрафы по НДФЛ |

182 1 01 02020 01 3000 110 |

КБК по НДФЛ для физических лиц

Если физлицу нужно заплатить в налоговую НДФЛ, оно также заполняет платежные документы, где указывает КБК. Коды бюджетной классификации для резидентов, отличаются от всех прочих. Смотрите нижеследующую таблицу.

|

Вид платежа по НДФЛ для резидентов, платящих, в том числе НДФЛ с продажи имущества |

КБК |

|---|---|

|

НДФЛ |

182 1 01 02030 01 1000 110 |

|

Пени по НДФЛ |

182 1 01 02030 01 2100 110 |

|

Проценты по НДФЛ |

182 1 01 02030 01 2200 110 |

|

Штрафы по НДФЛ |

182 1 01 02030 01 3000 110 |

КБК НДФЛ нерезидентов

|

Вид платежа по НДФЛ для иностранцев, работающих в РФ по патенту |

КБК |

|---|---|

|

НДФЛ |

182 1 01 02040 01 1000 110 |

|

Пени по НДФЛ |

182 1 01 02040 01 2100 110 |

|

Проценты по НДФЛ |

182 1 01 02040 01 2200 110 |

|

Штрафы по НДФЛ |

182 1 01 02040 01 3000 110 |

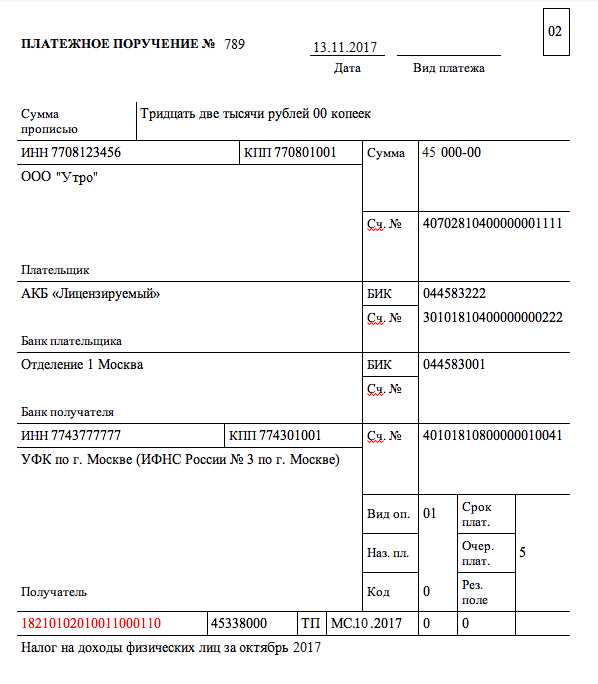

Коды бюджетной классификации по НДФЛ налогоплательщики в первую очередь указывают в платежном поручении. Этот реквизит неизменен независимо от того кто делает взносы в бюджет, а также о каком виде платежа идет речь: налог, штрафы или пени.

КБК по НДФЛ в 2019 году все без исключений вписывают в поле 104.

В заполненном виде ваша платежка должна выглядеть приблизительно следующим образом:

Помните, пожалуйста! Ошибка в КБК по НДФЛ приведет к тому, что ваш платеж не будет зачислен на счет налоговой, а значит, перед вашей компанией повиснет долг. Он грозит штрафами и пенями. Поэтому при оформлении платежек будьте внимательны.

Пени и штрафы по НДФЛ (КБК) на 2019 год

Несмотря на то, что вписать КБК НДФЛ в платежку – дело элементарное, ошибки все же возможны. Пусть это вас не пугает. При ошибочном написании нужно немедленно написать письмо в ИФНС по вашему местонахождению для уточнения КБК. Это вытекает из письма Минфина от 19.01.2018 № 03-02-07/1/2145.

Важно! Не нужно повторно платить НДФЛ, пени и штрафы по нему, если вы ошиблись в указании КБК. Достаточно просто написать заявление на уточнении КБК НДФЛ в отделение ФНС. А дальше налоговая сама перенаправит платеж по нужным реквизитам.

Итак, вы ошиблись с кодом, что предпринять:

- Не делайте повторный платеж налога;

- Компания или ИП пишут заявление на уточнение КБК по НДФЛ в налоговую инспекцию по месту своего нахождения.

- Территориальный орган ФНС решает вопрос об уточнении налогового платежа на день его фактической уплаты.

Обратите внимание! При ошибочном указании КБК по НДФЛ не исключено, что вам начислят пени, но перечислять их не нужно. Если компания заплатила подоходный налог вовремя, то после уточнения КБК, пени аннулируются.

- Инспекторы ФНС принимают решение об уточнении в течение 10 рабочих дней со дня получения заявления от организации. О принятом решении налоговики извещают компанию в течение пяти дней после утверждения своего решения.

www.zarplata-online.ru

КБК по УСН в 2019 году для ООО и ИП (15 и 6 процентов)

В статье — все КБК по УСН на 2019 год для ООО, АО и ИП. Коды утверждены приказом Минфина от 08.06.2018 № 132н.

В статье вы найдете:

- КБК для УСН «Доходы» 6% в 2019 году для ИП и юридических лиц (АО и ООО)

- КБК для УСН «Доходы минус расходы» 15% для ИП и юридических лиц (АО и ООО)

- Коды по минимальному налогу

- Коды для пени и штрафов

Разницы между КБК для ООО и ИП, применяющих упрощенную систему налогообложения, нет. Ключевым моментом является только объект налогообложения — доходы или доходы минус расходы.

КБК УСН «Доходы» 6% в 2019 году

Если налогоплательщик выбирает объект налогообложения «доходы», то расчет единого налога производится по ставке 1-6 процентов. Для того, чтобы не ошибиться в КБК, обратите внимание на 7-11 разряды (должно быть «01011»). Если вы перечисляли налог, но в платежном поручении по ошибке указали КБК пеней платеж можно уточнить, подробнее в статье “Минфин разрешил уточнять КБК”

КБК УСН 6 процентов для ИП

Название КБК доходы | Номер КБК |

|---|---|

Налог УСН за 2018 год в 2019 году | 182 1 05 01011 01 1000 110 |

Авансовые платежи по УСН за 1, 2 и 3 кварталы 2019 года | 182 1 05 01011 01 1000 110 |

Налог по УСН за 2019 год в 2019 году | 182 1 05 01011 01 1000 110 |

Обратите внимание, что в приказом Минфина от 08.06.2018 № 132н изменены КБК по страховым взносам. Подробности читайте в статье Минфин поменял КБК по взносам

КБК УСН 6% для юридических лиц ООО и АО

Название КБК доходы | Номер КБК |

|---|---|

Налог УСН за 2018 год в 2019 году | 182 1 05 01011 01 1000 110 |

Авансовые платежи по УСН за 1, 2 и 3 кварталы 2019 года | 182 1 05 01011 01 1000 110 |

Налог по УСН за 2019 год в 2019 году | 182 1 05 01011 01 1000 110 |

КБК для УСН «Доходы минус расходы» в 2019 году

Если налогоплательщик выбирает объект налогообложения «доходы минус расходы», то расчет единого налога производится по ставке 5-15 процентов.

Для объекта налогообложения «доходы минус расходы» 7-11 разряд в КБК – «01021».

КБК УСН 15% для ИП

Название КБК доходы минус расходы | Номер КБК |

|---|---|

Налог УСН за 2018 год в 2019 году | 182 1 05 01021 01 1000 110 |

Авансовые платежи по УСН за 1, 2 и 3 кварталы 2019 года | 182 1 05 01021 01 1000 110 |

Налог по УСН за 2019 год в 2019 году | 182 1 05 01021 01 1000 110 |

КБК УСН 15% для юридических лиц ООО и АО

Название КБК доходы минус расходы | Номер |

|---|---|

Налог УСН за 2018 год в 2019 году | 182 1 05 01021 01 1000 110 |

Авансовые платежи по УСН за 1, 2 и 3 кварталы 2019 года | 182 1 05 01021 01 1000 110 |

Налог по УСН за 2019 год в 2019 году | 182 1 05 01021 01 1000 110 |

КБК по минимальному налогу

Минимальный налог вправе уплачивать только налогоплательщики с объектом налогообложения «доходы минус расходы». Главное условие для этого – налог к уплате по УСН оказался ниже минимума (1% от дохода).

Название | Номер |

|---|---|

Минимальный налог за 2018 год в 2019 году | 182 1 05 01021 01 1000 110 |

Авансовые платежи за 1, 2 и 3 кварталы 2019 года | минимальный налог по авансам не уплачивается! |

Налог по УСН за 2019 год в 2019 году | 182 1 05 01021 01 1000 110 |

КБК для пени по УСН

При несвоевременной уплате налога начисляются пени, которые налогоплательщик может уплатить самостоятельно, не дожидаясь требования налоговой инспекции.

Название | Номер |

|---|---|

пени по УСН «доходы» | 182 1 05 01011 01 2100 110 |

пени по УСН «доходы минус расходы» | 182 1 05 01021 01 2100 110 |

КБК для штрафов по упрощенке в 2019 году

При несвоевременной уплате налога начисляются штрафы, которые выписывает налоговая.

Название | Номер |

|---|---|

штрафы по УСН «доходы» | 182 1 05 01011 01 3000 110 |

штрафы по УСН «доходы минус расходы» | 182 1 05 01021 01 3000 110 |

В программе “Упрощенка 24/7” платежки на уплату налогов формируются автоматически с верным КБК. Больше нет необходимости сверять и отслеживать изменения КБК, так как они всегда актуальны и обновляются экспертами. Рассчитать налог и сформировать платежку на уплату можно бесплатно, получив полноценный доступ к программе на 30 дней.

Попробовать бесплатно

www.26-2.ru