Сотрудник идет в отпуск с 1 числа когда начислять отпускные – Если отпуск с 1 числа какой месяц начисления

Отпуск с первого числа месяца

— Средний дневной заработок для оплаты отпусков определяют за последние 12 календарных месяцев. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале – по 28-е (29-е) число включительно) <ст. 139 ТК РФ; п. 4, 10 Положения, утв. Постановлением Правительства РФ от 24.12.2007 № 922>. Каких-либо исключений для отпусков, начинающихся с 1-го числа месяца, не предусмотрено. То есть, если работник уходит в отпуск, скажем, с 01.06.2018, расчетным будет период с 01.06.2017 по 31.05.2018.

Выплатить отпускные работнику необходимо не позднее чем за три дня до начала отпуска <ст. 136 ТК РФ>. Получается, что в случае, когда дата начала отпуска приходится на 1-е число месяца, отпускные должны быть выплачены еще до окончания расчетного периода.

Можно предложить два варианта расчета отпускных в такой ситуации.

Вариант 1. Изначально сумму отпускных вы рассчитываете, учитывая последний месяц расчетного периода как не полностью отработанный. Напомним, чтобы посчитать количество календарных дней в неполном календарном месяце нужно среднемесячное число календарных дней (29,3) разделить на количество календарных дней в этом месяце и умножить на количество календарных дней, приходящихся на отработанное в этом месяце время <п. 10 Положения, утв. Постановлением Правительства РФ от 24.12.2007 № 922>. Таким образом, при подсчете среднего заработка отработанное время вы определяете на дату расчета отпускных. А в сумме выплат учитываете, в том числе суммы, причитающиеся сотруднику за время работы в последнем месяце расчетного периода с 1-го числа по день расчета отпускных. А уже после окончания последнего месяца расчетного периода делаете перерасчет и при необходимости доплачиваете отпускные работнику.

Вариант 2. Зарплату за еще не отработанные дни вы считаете авансом и последний месяц расчетного периода учитываете как полностью отработанный. Однако если после выплаты отпускных работник, например, заболеет перед отпуском, или, скажем, ему будет начислена премия, отпускные придется пересчитать.

glavkniga.ru

Сотрудник идет в отпуск с начала месяца. Как рассчитать отпускные?

Источник: журнал «Главбух»

Расчет отпускных похож на экзамен для бухгалтера. Даже в совсем простой ситуации могут быть вопросы Рассмотрим одну из них. А в конце статьи — советы, на какие еще важные моменты обратить внимание при расчете отпускных.

Допустим, сотрудник идет в отпуск с 1 числа. Отпускные надо начислить и выплатить самое позднее за 3 дня до этого. Включать ли в расчет зарплату за тот месяц, в котором делается расчет? Ведь он еще не отработан до конца.

Ответ. Расчетный период зависит именно от даты начала отпуска, а не от даты начисления отпускных. Поэтому вся зарплата за месяц, в котором начислены отпускные, попадет в расчет среднего заработка.

К примеру, работник идет отдыхать с 1 июня. Отпускные надо начислить и выдать не позже, чем за 3 дня до отпуска, т.е. 28 мая. Период с 29 по 31 мая еще не отработан и зарплата не начислена. Тем не менее, бухгалтер включит в расчет среднего заработка зарплату за весь май. Ведь расчетный период – с 1 июня 2014 года по 31 мая 2015 года.

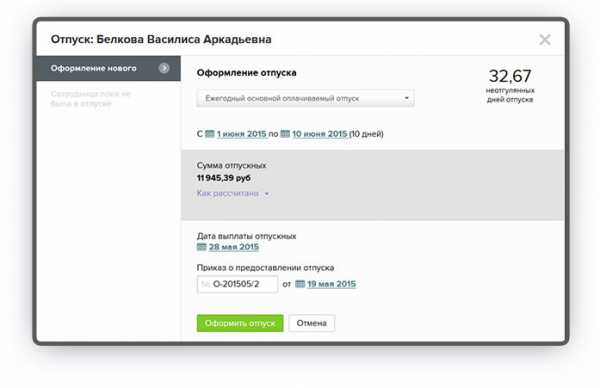

О такой ситации вам не нужно думать вовсе, если вы оформляете отпуск в Программе Главбух, онлайн-сервисе по расчету и оформлению выплат сотрудникам. Дату начала отпуска вы указываете отдельно от даты выплаты отпускных. И выбираете самостоятельно.

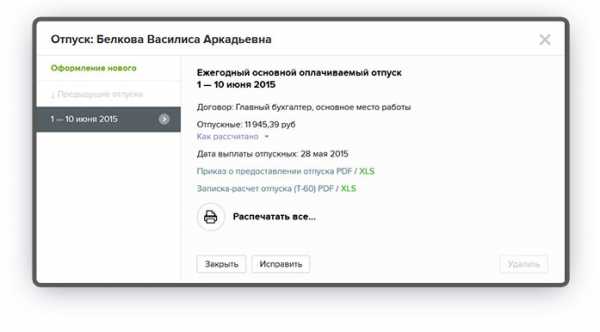

Программа сразу же сообщит сумму отпускных и оформит необходимые документы: приказ на отпуск и записку-расчет по форме Т-60.

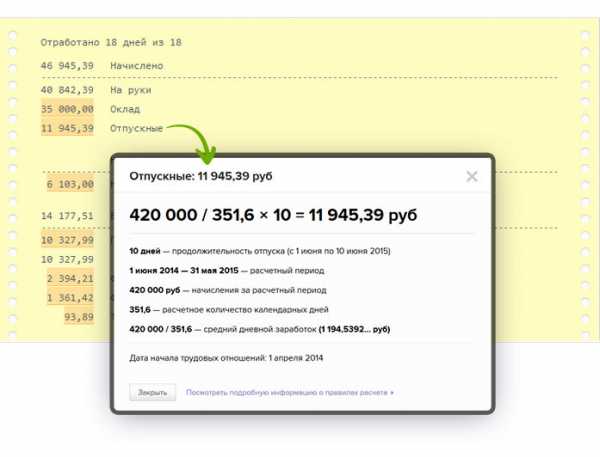

А подробный расчет можно посмотреть в разделе «Зарплата» за тот месяц, в котором было начисление. Просто кликните по сумме в строке «Отпускные» на желтом листке.

На что обратить внимание при расчете отпускных

Проверьте, те ли выплаты вы учли при определении заработка за расчетный период

Суммируются все выплаты за расчетный период, которые предусмотрены системой оплаты труда: оклад, надбавки, премии, поименованные в трудовом договоре или других документах компании. Не берутся в расчет материальная помощь, денежные подарки к праздникам и т.п.

Также не включаются выплаты из среднего заработка (больничные пособия, отпускные, командировки, отпуск по уходу за ребенком, выходное пособие и пр).

Программа Главбух определяет самостоятельно, какие выплаты нужно брать в расчет компенсации за отпуск, а какие нет.

Посмотрите, все ли периоды исключаются из расчетного

Из расчетного периода надо исключить все дни и начисленные за них суммы, когда сотрудник не работал. Но при этом за ним сохранялся средний заработок или вовсе ничего не получал. Это отпуска, командировки, больничные, простои по уважительной причине и др.

Прогулы по вине сотрудника остаются в расчетном периоде. Они уменьшают средний заработок. Ведь это за время начислений нет.

Важно! Время отдыха не исключается из расчетного периода. Например, выходные и праздничные дни учитываются при расчете отпускных. Конечно, если они не приходятся на исключаемые периоды.

Программа Главбух рассчитает отпускные сама. Вам не нужно помнить об исключаемых периодах и вообще формулу расчета отпускных.

Получите гостевой доступ и посмотрите, как считаются отпускные.

otchetonline.ru

Зарплата и управление персоналом 8 редакции 3.1 – Учет без забот

- Опубликовано 27.10.2016 10:11

- Просмотров: 38757

Ситуация, когда сотрудник уходит в отпуск с 1 числа месяца, достаточно часто вызывает вопросы у наших клиентов и читателей: отпускные необходимо выплатить за 3 дня до начала отпуска, предыдущий месяц еще не полностью отработан, и заработная плата не начислена, но этот месяц должен быть включен в расчет среднего. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась.

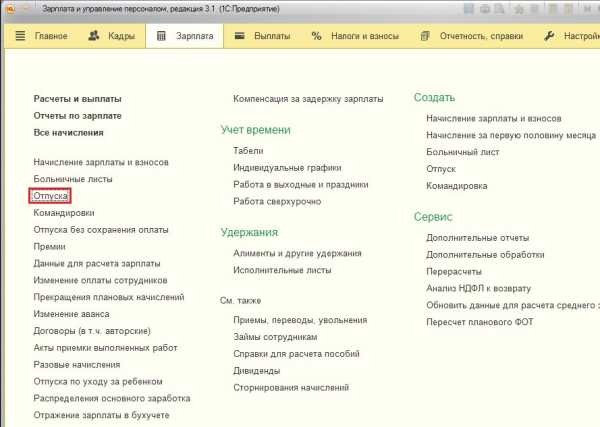

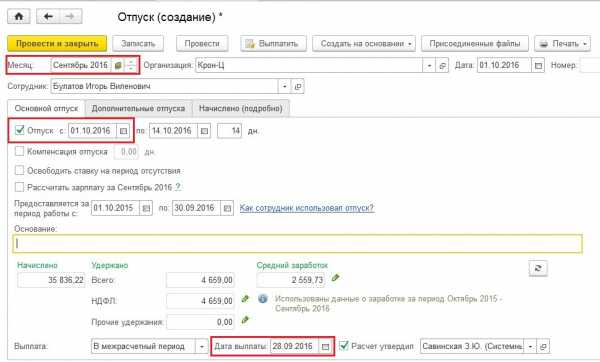

Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3.1. Для начисления отпускных переходим на вкладку «Зарплата» и выбираем пункт «Отпуска».

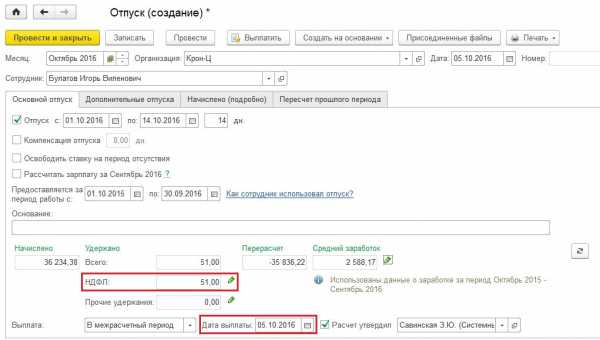

Добавляем новый документ и внимательно заполняем все поля. Отпуск начинается с 1 октября, дата выплаты – 28 сентября, в качестве месяца начисления выбираем сентябрь.

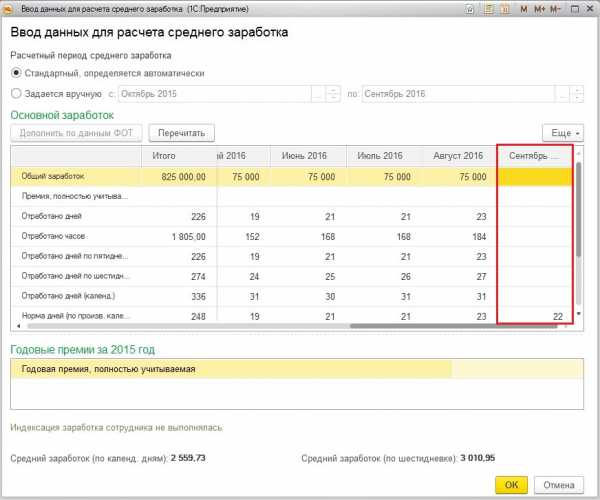

Если мы посмотрим расчет среднего заработка, то увидим, что заработная плата за сентябрь в него не вошла.

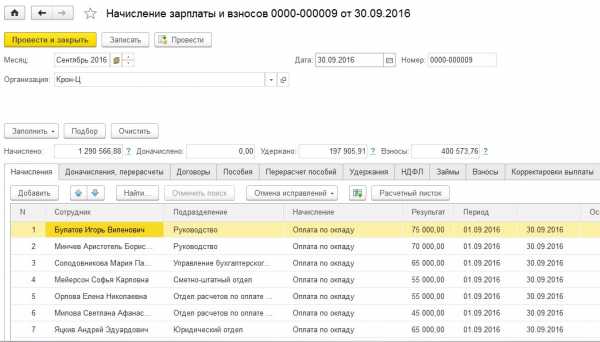

Отпускные мы выплачиваем сотруднику в той сумме, которую рассчитали по данному документу, затем начисляем и выплачиваем зарплату за сентябрь.

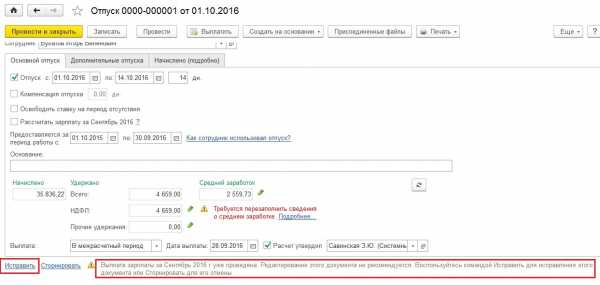

После того, как появились данные о заработной плате за сентябрь, отпускные нужно пересчитать. До 2016 года можно было просто зайти в созданный ранее документ, рассчитать его заново и доплатить сотруднику разницу в суммах в случае увеличения среднего заработка. Но с приходом 6-НДФЛ ситуация изменилась: теперь мы исчисляем и уплачиваем НДФЛ в разрезе дат получения дохода, налог с отпускных был рассчитан на дату 28 сентября, затем был удержан и перечислен в бюджет, поэтому теперь этот НДФЛ пересчитывать нежелательно. Если сумма отпускных увеличится, и это изменение отразится той же датой получения дохода, то окажется, что налог в бюджет мы недоплатили, поэтому нам необходимо действовать по-другому. Снова открываем документ начисления отпуска и обращаем внимание на нижний левый угол формы.

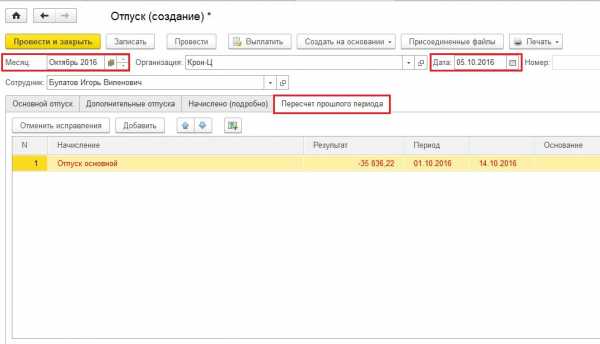

В том случае, если заработная плата за предыдущий месяц рассчитана и выплачена, в документе появляется ссылка «Исправить» и предупреждающая надпись о том, что вносить изменения в существующий документ не рекомендуется. А вот команда «Исправить» как раз подойдет для нашей цели. При нажатии на ссылку создается новый документ, в котором осуществляется перерасчет суммы отпускных, при этом предыдущая сумма сторнируется и начисляется новая, с учетом последнего расчета заработной платы.

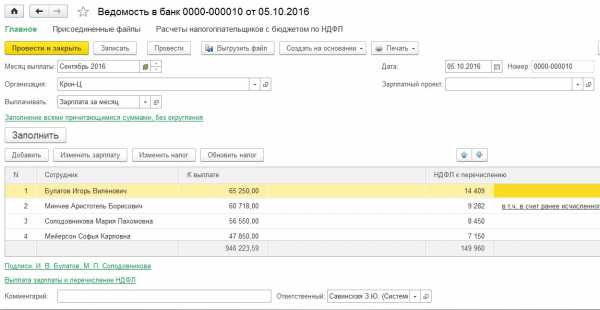

В нашем случае средний заработок увеличился, разницу в суммах отпускных мы сотруднику оперативно выплачиваем, при этом датой получения дохода, которая отразится в 6-НДФЛ, уже будет являться другое число – 5 октября.

Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3.1

Ситуация, когда сотрудник уходит в отпуск с 1 числа месяца, достаточно часто вызывает вопросы у наших клиентов и читателей: отпускные необходимо выплатить за 3 дня до начала отпуска, предыдущий месяц еще не полностью отработан, и заработная плата не начислена, но этот месяц должен быть включен в расчет среднего. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась.

Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3.1. Для начисления отпускных переходим на вкладку «Зарплата» и выбираем пункт «Отпуска».

Добавляем новый документ и внимательно заполняем все поля. Отпуск начинается с 1 октября, дата выплаты – 28 сентября, в качестве месяца начисления выбираем сентябрь.

Если мы посмотрим расчет среднего заработка, то увидим, что заработная плата за сентябрь в него не вошла.

Отпускные мы выплачиваем сотруднику в той сумме, которую рассчитали по данному документу, затем начисляем и выплачиваем зарплату за сентябрь.

После того, как появились данные о заработной плате за сентябрь, отпускные нужно пересчитать. До 2016 года можно было просто зайти в созданный ранее документ, рассчитать его заново и доплатить сотруднику разницу в суммах в случае увеличения среднего заработка. Но с приходом 6-НДФЛ ситуация изменилась: теперь мы исчисляем и уплачиваем НДФЛ в разрезе дат получения дохода, налог с отпускных был рассчитан на дату 28 сентября, затем был удержан и перечислен в бюджет, поэтому теперь этот НДФЛ пересчитывать нежелательно. Если сумма отпускных увеличится, и это изменение отразится той же датой получения дохода, то окажется, что налог в бюджет мы недоплатили, поэтому нам необходимо действовать по-другому. Снова открываем документ начисления отпуска и обращаем внимание на нижний левый угол формы.

В том случае, если заработная плата за предыдущий месяц рассчитана и выплачена, в документе появляется ссылка «Исправить» и предупреждающая надпись о том, что вносить изменения в существующий документ не рекомендуется. А вот команда «Исправить» как раз подойдет для нашей цели. При нажатии на ссылку создается новый документ, в котором осуществляется перерасчет суммы отпускных, при этом предыдущая сумма сторнируется и начисляется новая, с учетом последнего расчета заработной платы.

В нашем случае средний заработок увеличился, разницу в суммах отпускных мы сотруднику оперативно выплачиваем, при этом датой получения дохода, которая отразится в 6-НДФЛ, уже будет являться другое число – 5 октября.

Понравилась статья? Подпишитесь на рассылку новых материалов

Наши обучающие курсы и вебинары

Отзывы наших клиентов

Также по теме:

Добавить комментарий

xn--80abbnbma2d3ahb2c.xn--p1ai

Если отпуск начинается с 1 числа когда начислять отпускные

Нужно ли отражать отпускные в расчете 6-НДФЛ?

Вопрос Отпускные были выплачены в конце 29, 30, 31 декабря 2015г. Начислены 31 января 2019г. Т.к. у нас происходит начисление от выручки, то мы не можем начислять отпускные в декабре, т.к.

не представляется возможным рассчитать зарплату за декабрь, пока не будет известна выручка.

Как заполнить 6 НДФЛ. Ответ Отражать выплаты 2015 года в расчете 6-НДФЛ не нужно. Налог с отпускных, который организация удержала и перечислила в декабре, относится к 2015 году.

Расчёт отпуска в 2019 и 2019 году: примеры расчета

, расчет отпускных в 2019 году, определение отпускного стажа, количества дней отпуска, расчетного периода, выплат за расчетный период, отпускных. Чтобы провести правильный расчёт отпуска в 2019 и 2019 году (примеры расчета вы найдете ниже), определите: продолжительность расчетного периода,который учитывается при подсчете среднего заработка; заработок работника за расчетный период; средний дневной заработок работника; итоговую сумму.

Тема: Отпуск 1 числа, каким месяцем начислять

Отпуск 1 числа, каким месяцем начислять Все-таки, пожалуйста, если кто знает, подскажите каким же месяцем начислять отпуск, который начался 1 апреля, но который выплатился по предварительному расчету 25 марта, в каких законодательных актах про это говорится.

т.к. я апрельский отпуск начисляю в апреле, просто от того, что он апрельский, да просто от того, что 25 марта у меня нет мартовской начисленной зарплаты, чтоб отпуск расчитался правильно, да просто от того, чтоб потом не пересчитывать ни отпуск ни мартовскую зарплату (вдруг работник с 25 марта до 31 марта заболеет или возьмет без содержания (как узнаешь то все эти мартовские выходы невыходы, которые так важны для апрельских отпускных?).

Как определить расчетный период для оплаты отпускных

Прежде чем рассчитывать заработок сотрудника для, определите, за какой период эти сведения собирать.

Речь идет о так называемом расчетном периоде.

Важно учитывать, что его продолжительность ограничена, а некоторые промежутки времени из него нужно исключать.Эта рекомендация поможет вам не ошибиться в расчете.

Какова продолжительность расчетного периода для Вообще продолжительность расчетного периода зависит от того, сколько времени сотрудник трудится у работодателя.

Как рассчитать и оформить отпуск (примеры)

Разное Как рассчитать и оформить отпуск (примеры) Существует множество нюансов при определении отпускных, начиная от учета премий, больничных, командировок и заканчивая тем, какие дни необходимо учитывать.

Рассмотрим на примерах порядок оплаты за полагающийся отдых. В целом порядок расчета несложен.

Если отпуск начинается с 1 числа когда начислять отпускные

Опубликовано 27.10.2019 10:11 Просмотров: 567 Ситуация, когда сотрудник уходит в отпуск с 1 числа месяца, достаточно часто вызывает вопросы у наших клиентов и читателей: отпускные необходимо выплатить за 3 дня до начала отпуска, предыдущий месяц еще не полностью отработан, и заработная плата не начислена, но этот месяц должен быть включен в расчет среднего.

Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась. Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3.1.

Сроки выплаты заработной платы, премий, отпускных и других начислений

Константин Николаев 2014-04-22

Рассмотрим, когда необходимо производить выплату заработной платы и других начислений, какими документами регламентируются выплаты, а также ответственность за несвоевременную выплату начислений.

Рассмотрим, когда необходимо производить выплату заработной платы и других начислений, какими документами регламентируются выплаты, а также ответственность за несвоевременную выплату начислений.Сроки выплаты заработной платы Согласно статьи 136 Трудового кодекса РФ.

Минтруда разъяснило, как правильно начислять отпускные

Все расчеты, касающиеся выплат отпускных, следует исчислять в календарных днях.

Если работник уходит в отпуск, допустим, в понедельник ему необходимо выплатить не раньше пятницы, считают в Минтруде. На официальном сайте Министерства труда и социальной политики РФ размещена информация

«О необходимости перерасчета отпускных сумм с учетом изменения среднемесячного числа календарных дней».

pomoshjuristov.ru

Начисление отпускных, если отпуск с 1 числа

В расчетную ведомость по заработной плате за какой месяц включать сумму начисленных отпускных, если начало отпуска приходится на 1-е число? Например: отпуск с 01.03.2016г. В расчет включаем 12 месяцев, предшествующих началу отпуска, т.е. с 01,03,2015 по 29,02,2016гг. Т.к. отпускные должны быть выданы не позднее 3 дней до начала отпуска, начисляем без учета февраля (з/п за февраль заранее нет возмозности начислить-сотрудник на сдельщине). Производим расчет и выдачу отпускных без учета февраля, после начисления з/п за февраль – делаем перерасчет отпускных. Здесь все ясно. Вопрос в том, в какой месяц включать начисление отпускных? Ведь выплата по ним произведена в феврале, а перерасчет в марте, и начало отпуска в марте?

Сумму отпускных вы включаете в ведомость по зарплате того месяца, когда вы начисляете эти суммы. Так, если отпуск сотрудника начинается 1 марта, выдать ему отпускные вы обязаны не позднее за 3 дня до начала отпуска, то есть в феврале.

В этом случае вы начисляете отпускные в феврале. Отражаете эту операцию в бухучете также в феврале. Если вы являетесь малым предприятием и не создаете резервы на оплату отпусков, то всю сумму отпускных вы можете включить в бухучете в расходы февраля. Несмотря на то, что сам отпуск будет в марте. Дело в том, что с 2011 года затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, в бухгалтерском балансе в качестве расходов будущих периодов (отдельной строкой) могут не отражаться (п. 65 Положения по ведению бухгалтерского учета, утвержденного приказом Минфина России от 29.07.98 № 34н).

Начислить страховые взносы с отпускных в такой ситуации нужно также в феврале, когда начислены сами выплаты (ч. 1 ст. 7 и ч. 1 ст. 11 Федерального закона от 24.07.2009 № 212-ФЗ и письма Минтруда России от 04.09.2015 № 17-4/Вн-1316, от 12.08.2015 № 17-4/ООГ-1158 и от 17.06.2015 № 17-4/В-298).

Если же впоследствии, то есть в марте, вы выяснили, что начислили работнику отпускных меньше, чем нужно, вы начисляете доплату уже в марте. То есть, указываете сумму этой доплаты в расчетной ведомости за март, делаете бухгалтерские проводки в марте и начисляете страховые взносы на доплату в этом месяце.

Если вы применяете УСН с объектом доходы минус расходы, то суммы выплаченных отпускных вы вправе включить в расходы на дату выплаты денег сотруднику (подп. 6 п. 1 ст. 346.16 и подп. 1 п. 2 ст. 346.17 НК РФ).

www.26-2.ru

Если начало отпуска приходится на первые дни месяца (Кокурина М.А.)

Работнику, уходящему в отпуск с первых чисел месяца, отпускные нужно выплатить в предыдущем месяце. Учесть в расходах эти суммы лучше в периоде, на который приходится такой отпуск, а вот уплатить НДФЛ придется еще до его начала.

Рассчитываем отпускные

Если работник уходит в отпуск с 1, 2 или 3-го числа месяца, то отпускные ему нужно выплатить еще в предыдущем месяце. Чтобы деньги он получил не позднее чем за 3 календарных дня до начала отпуска <1>. Поэтому рассчитывать отпускные придется, когда последний месяц расчетного периода отработан еще не полностью. Тем не менее в расчет среднего заработка включайте полный месяц. Например, если сотрудник пойдет в отпуск с 1 июля, то в расчетный период войдут полные 12 месяцев с 1 июля 2016 г. по 30 июня 2017 г.

Кстати, если на момент расчета отпускных вам неизвестно точно, какая зарплата у работника за последний в расчетном периоде месяц, то возьмите при подсчете отпускных, к примеру, чистый оклад. Если потом зарплата сотрудника за последний месяц расчетного периода изменится (допустим, работнику начислили премию уже после выплаты отпускных), то пересчитаете отпускные.

Шаг 1. Рассчитайте отпускные после того, как станет известна зарплата за последний месяц расчетного периода.

Шаг 2. Сравните выплаченную перед отпуском сумму с суммой из шага 1:

– если сумма выплаченных работнику отпускных больше, чем должна быть, то засчитайте переплату в счет следующей выплачиваемой зарплаты;

– если сумма выплаченных отпускных меньше, чем должна быть, то доплатите разницу, например, в ближайшую выплату зарплаты.

——————————–

<1> Статьи 14, 136 ТК РФ; Письмо Роструда от 30.07.2014 N 1693-6-1.

Начисляем страховые взносы и уплачиваем НДФЛ

Страховые взносы нужно начислить в месяце выплаты отпускных, а уплатить их не позднее 15-го числа следующего месяца.

К примеру, если отпуск с 1 июля 2017 г., то нужно с отпускных:

– начислить страховые взносы в июне;

– уплатить страховые взносы не позднее 17 июля 2017 г. (с учетом того, что 15 и 16 июля – выходные дни) <2>;

– начисленные в июне страховые взносы включить в отчетность по страховым взносам за полугодие 2017 г. <3>.

Страховые взносы с доплаты (если она будет) начислите в месяце ее выплаты, уплатите взносы не позднее 15-го числа следующего за ним месяца.

С суммы отпускных, рассчитанных в предшествующем отпуску месяце, нужно удержать НДФЛ и перечислить его в бюджет не позднее последнего дня месяца, в котором выплачены отпускные. Например, при отпуске с 1 июля 2017 г.:

– отпускные должны быть начислены и выплачены не позднее 27 июня;

– НДФЛ должен быть уплачен в бюджет не позднее 30.06.2017 <4>.

С суммы доплаты удерживайте и уплачивайте НДФЛ в таком же порядке в месяце, в котором сделана доплата.

——————————–

<2> Пункт 3 ст. 431, п. 7 ст. 6.1 НК РФ.

<3> Письмо Минтруда России от 17.06.2015 N 17-4/В-298.

<4> Пункт 6 ст. 226, подп. 1 п. 1 ст. 223 НК РФ; Письма Минфина России от 10.04.2015 N 03-04-06/20406; ФНС России от 24.10.2013 N БС-4-11/190790.

Учитываем отпускные в расходах

Отпускные безопаснее включать в расходы по налогу на прибыль в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени их выплаты сотруднику. Например, если отпуск с 1 июля 2017 г., то отпускные, выплаченные в июне (во II квартале), лучше включить в расходы по налогу на прибыль в III квартале. Это позиция Минфина <5>. И поэтому, если вы включите отпускные в расходы на дату их начисления, возможен спор с проверяющими <6>.

Страховые взносы, начисленные на отпускные, признаются прочими расходами, связанными с производством и (или) реализацией, в периоде их начисления <7>.

——————————–

<5> Письма Минфина России от 25.10.2016 N 03-03-06/2/62147, от 12.05.2015 N 03-03-06/27129.

<6> Пункт 4 ст. 272, п. 7 ч. 2 ст. 255 НК РФ.

<7> Подпункты 1, 45 п. 1 ст. 264, подп. 1 п. 7 ст. 272 НК РФ; Письмо Минфина России от 09.06.2014 N 03-03-РЗ/27643.

Проводим отпускные в бухучете

В месяцах начисления отпускных и доплаты разницы, если первоначально отпускных выплатили меньше, сделайте такие проводки:

|

Содержание операции |

Дт |

Кт |

|

Начислены отпускные работнику |

20 (26, 44, 96) |

70 |

|

Начислены страховые взносы на сумму отпускных |

20 (26, 44, 96) |

69 |

|

Удержан НДФЛ с отпускных |

70 |

68, субсчет “НДФЛ” |

|

Перечислен НДФЛ в бюджет |

68, субсчет “НДФЛ” |

51 |

|

Выплачены отпускные работнику |

70 |

51 |

* * *

Лучше не выплачивать отпускные намного раньше начала отпуска. Потому что есть вероятность, что работник, допустим, заболеет до начала отпуска. И отпускные придется пересчитывать.

xn—-ctbbdccf4eebbnlpq5kj.xn--p1ai

Отпуск с первого числа когда начислят отпускные

Изначально сумму отпускных вы рассчитываете, учитывая последний месяц расчетного периода как не полностью отработанный. Напомним, чтобы посчитать количество календарных дней в неполном календарном месяце нужно среднемесячное число календарных дней (29,3) разделить на количество календарных дней в этом месяце и умножить на количество календарных дней, приходящихся на отработанное в этом месяце время <п. . Таким образом, при подсчете среднего заработка отработанное время вы определяете на дату расчета отпускных. А в сумме выплат учитываете, в том числе суммы, причитающиеся сотруднику за время работы в последнем месяце расчетного периода с 1-го числа по день расчета отпускных. А уже после окончания последнего месяца расчетного периода делаете перерасчет и при необходимости доплачиваете отпускные работнику. Вариант 2.

Если отпуск с 1 числа какой месяц начисления

ВниманиеОсобенности начисления и уплаты налогов считаются динамичной категорией. НК РФ ежегодно подвергается изменениям, и ответственным работодателям нужно пристально следить за внесенными поправками в законодательство. Особое внимание уделяется обсуждениям, когда платить НДФЛ с отпускных, и какой срок перечисления выплат установлен налоговым законодательством.

Когда платить НДФЛ с отпускных Содержание

- 1 Привилегия оплачиваемого отпуска

- 2 Обязанности налогового агента

- 3 Временные рамки удержания НДФЛ с отпускных

- 4 Особенности оплаты НДФЛ при компенсации за неиспользованный отпуск

- 4.1 Видео — Сроки уплаты НДФЛ и взносов с отпускных

Привилегия оплачиваемого отпуска Сотрудник, оформленный на основании трудового соглашения, имеет законное право претендовать на оплачиваемый отдых на протяжении 28 календарных дней.

Отпуск в следующем месяце, отпускные — в текущем

ИнфоВ нашем случае средний заработок увеличился, разницу в суммах отпускных мы сотруднику оперативно выплачиваем, при этом датой получения дохода, которая отразится в 6-НДФЛ, уже будет являться другое число – 5 октября. Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3.1 Ситуация, когда сотрудник уходит в отпуск с 1 числа месяца, достаточно часто вызывает вопросы у наших клиентов и читателей: отпускные необходимо выплатить за 3 дня до начала отпуска, предыдущий месяц еще не полностью отработан, и заработная плата не начислена, но этот месяц должен быть включен в расчет среднего. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась.

Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3.1.

Отпуск с 1 числа когда начислять отпускные ндфл в 2017 году

В нашей статье «ФНС разъсянила контрольные даты по НДФЛ и взносам с отпускных» — комментарии специалистов ФНС, таблица-шпаргалка с контрольными датами, а также образцы 6-НДФЛ, платежек и проводки. Страховые взносы. В базу для начисления обязательных страховых взносов, уплачиваемых в ПФР, ФФОМС и ФСС РФ, надо включать отпускные, за тот месяц, в котором они начислены (ч. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ, письма Минтруда от 12.08.2015 № 17-4/ООГ-1158, от 17.06.2015 № 17-4/В-298). Взносы, начисленные на отпускные, надо уплатить: — в ПФР, ФФОМС и ФСС (на страхование на случай временной нетрудоспособности и в связи с материнством) — не позднее 15-го числа месяца, следующего за месяцем, в котором начислены отпускные (ч.

5 ст.

Работник идет в отпуск с 4 числа когда начислять отпускные

ВажноОтпускные отдельно в ее тексте не выделены. При этом из всех пунктов, имеющихся в статье, с отпускными однозначно увязывается только текст подп. 1 п. Ндфл с отпускных: когда платить в 2017 году? Особенности оплаты НДФЛ при компенсации за неиспользованный отпуск Во время увольнения работодатель может столкнуться с ситуацией, когда у сотрудника накопились неизрасходованные отпускные дни. Денежная компенсация в этом случае предусмотрена в обязательном порядке.

Ввиду того, что материальная компенсация считается прибылью, полученной физлицом, она подлежит налогообложению. В отличие от отпускных, подоходный налог с этой суммы вносится в казну не позже дня идущего за днем перечисления средств.

Расчет отпускных, если начало отпуска 1 числа

Вопрос-ответ по теме

- Число учитываемых календарных дней при расчете среднего заработка

- Перенос отпуска после прерывания его, в связи с производственной необходимостью

- Учет оценочных обязательств по оплате отпусков

- Расчет отпускных с учетом районного коэффициента

- Расчет отпускных для основного и дополнительного отпуска

Вопрос Сотрудник идет в ежегодный очередной отпуск с 01.11.2015. Как правильно и последовательно отразить действия в 1с ЗУП 8.2. У нас такие варианты: 1. Чтобы сделать выплату 27-го октября, мы должны провести начисление в октябре 2015 года.

Создали начисление отпускных в октябре, расчетный период выбираем с 01.11.14 по 31.10.15. На основании документа начисления — формируем ведомость выплаты в октябре(выбирая «выплачивать отпускные), выплатили. НДФЛ отражаем октябрем и перечисляем 27-го октября.

Правда, в этом случае, вы рискуете, тем, что если вдруг работник, например заболеет, вам придется делать пересчет отпускных или вообще перенос отпуска на более поздний период. Вариант 2. Вы делаете расчет отпускных без учета октябрьской зарплаты, а после закрытия месяца, вы пересчитываете отпускные и производите доплату. Выбор остается за Вами. Внимание! Узнайте, примут ли ваши 4-ФСС, 6-НДФЛ, РСВ за 2 квартал. Это бесплатно и займет не более минуты вашего времени Проверить НДФЛ с зарплаты нужно удерживать у работника и перечислять в бюджет лишь при окончательном расчете за месяц. Ведь днем получения дохода в виде оплаты труда признается последний день месяца, за который начислена зарплата (п. 2 ст. 223 НК РФ). НДФЛ с отпускных. Отпускные не являются платой за труд, поскольку отпуск — это время, в течение которого работник свободен от исполнения трудовых обязанностей (ст.

106 и 107 ТК РФ).

Отпуск с первого числа когда начислят отпускные

Появятся специальные правила для уплаты НДФЛ с отпускных. НДФЛ, удержанный при выплате работнику отпускных, перечисляется налоговым агентом не позднее последнего числа месяца, в котором производились такие выплаты (абз. 2 п. 6 ст. 226 НК РФ в новой редакции). Частые ошибки, которые находят налоговики в 6-НДФЛ В таблице ниже собраны ошибки, из-за которых придется подавать уточненный расчет 6-НДФЛ.

Если исправите эти ошибки прежде, чем их найдут налоговые инспекторы, избежите штрафа по статье 126.1 НК РФ. Полную таблицу со всеми ошибками и 100 решений для заполнения 6-НДФЛ за полугодие найдете в курсе Отчетность в Школе. Получить доступ Обратите внимание! Мы собрали все спорные вопросы по уплате НДФЛ с отпускных и обратились к чинвникам.

Отпуск с первого числа когда начислять отпускные

Кроме того, налоговый кодекс РФ не содержит правил, предписывающих учитывать отпускные пропорционально дням отпуска, приходящимся на каждый отчетный (налоговый) период (письмо ФНС России от 06.03.2015 № 7-3-04/[email protected]). Отметим, что суды в преобладающем большинстве всегда поддерживали такой подход (см., например, Постановление ФАС Западно-Сибирского округа от 07.11.2012 № А27-14271/2011, Московского округа от 24.06.2009 № А40-48457/08-129-168, Уральского округа от 08.12.2008 № А07-6787/08). Обратите внимание: страховые взносы начисляются в момент определения суммы отпускных независимо от длительности отдыха, приходящегося на разные месяцы (ч.

3 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ). В расходах по налогу на прибыль страховые взносы тоже учитываются единовременно — на дату начисления (пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ).

Тем не менее, бухгалтер включит в расчет среднего заработка зарплату за весь май. Ведь расчетный период – с 1 июня 2014 года по 31 мая 2015 года. О такой ситации вам не нужно думать вовсе, если вы оформляете отпуск в Программе Главбух, онлайн-сервисе по расчету и оформлению выплат сотрудникам. Дату начала отпуска вы указываете отдельно от даты выплаты отпускных. И выбираете самостоятельно. Программа сразу же сообщит сумму отпускных и оформит необходимые документы: приказ на отпуск и записку-расчет по форме Т-60. А подробный расчет можно посмотреть в разделе «Зарплата» за тот месяц, в котором было начисление.

Просто кликните по сумме в строке «Отпускные» на желтом листке.

02zakon.ru