Ставка по ипотеке цб рф – что зависит от ключевых размеров ставки рефинансирования, как снизить процент по ипотеке

что зависит от ключевых размеров ставки рефинансирования, как снизить процент по ипотеке

Для начала сразу же стоит сказать о том, что ипотечная ставка ЦБ РФ на сегодня не составляет абсолютно никакого значения. В финансовом мире такого понятия не существует. Почему мы вынесли его в заголовок статьи? Потому что многие наши потенциальные читатели это понятие путают с ключевой ставкой рефинансирования ЦБ РФ, от которой и правда в некоторой мере зависит ипотечная ставка жилищного кредитования.

Поэтому можно сказать о том, что ипотечная ставка ЦБ РФ на сегодня составляет 7,5 %, хотя на самом деле это показатель ключевого рефинансирования.

Что он означает для финансиста и работы банка? Ключевая ставка рефинансирования устанавливается советом Центрального Банка России один раз в квартал. Последний параметр был утвержден 09 февраля текущего года и вступил в действие с 09.02.2018 года. Действовать он будет до следующего заседания ЦБ РФ по данному вопросу. Ключевая ставка на сегодня 7,5 %.

Для любого банка это означает, что он может взять определённую сумму денег в долг у центрального банка под 7,5 % годовых. Для того, чтобы извлечь из данного процесса прибыль, банк затем полученные финансы должен перекредитовать населению под более высокую ставку. например, если он выдает ипотеку за счет заемных средств, полученных под 7,5 % годовых, клиенту под 8,5 % годовых, то его потенциальная прибыль составит 1 %. Соответственно, наиболее выгодные условия ипотечного кредитования предоставляют те кредитные организации, которые имеют собственные финансовые резервы и возможности для привлечения портфеля вкладов населения.

Как ключевая ставка влияет на ипотеку?

Потенциальному и действующему ипотечному заемщику необходимо знать о том, как влияет размер ключевой ставки на ипотеку и другие виды кредитования. Выше уже описан механизм взаимодействия Центрального Банка России со всеми остальными кредитными учреждениями путем регулирования ставки рефинансирования.

Прямого влияния на размер ставки по ипотечному кредитному договору нет. Но при понижении ставки рефинансирования происходит постепенное регулирование всего финансового рынка. Банки вынуждены снижать процентные ставки по всей линейке финансовых продуктов, предлагаемых населению.

Для заёмщиков снижение ставки рефинансирования ЦБ РФ – это возможность:

- обратиться в свое финансовое учреждение с заявлением, в которому указывается просьба о снижении долговой нагрузки в связи с произошедшими изменениями на финансовом рынке страны;

- обратиться в другое кредитное учреждение для рефинансирования существующего ипотечного кредитного договора;

- получить другой кредит на более выгодных условиях;

- обратиться в органы финансового мониторинга с просьбой обосновать законность высокой процентной ставки по действующему договору жилищного кредитования.

Для снижения действующей процентной ставки по ипотечному договору лучше всего обращаться в специализированное агентство жилищного ипотечного кредитования. АИЖК специально сформированная государством структура, которая стоит на страже интересов потенциальных и действующих ипотечных заемщиков. Здесь вам смогут подобрать подходящие условия по рефинансированию действующей ипотеки с целью существенного снижения действующей ставки.

Уточнить размер ключевой ставки ЦБ РФ можно на официальном сайте этой главной финансовой организации страны. Самые крупные банки при существенном снижении данного финансового показателя сами предлагают своим заемщикам снижение процентной ипотечной ставки в одностороннем порядке. Такие прецеденты уже существуют. Примерно в 70 % случаев после написания заявления заемщик получает снижение процентной ставки по действующему договору.

Что будет с ключевой ставкой дальше?

Центральный банк России является единственным финансовым регулятором в стране. За счет ключевой ставки регулируется уровень инфляционных процессов и стимулируется рост экономики. В макроэкономической перспективе повышение ключевой ставки оправдано толкьо в условиях экономической нестабильности. Резкое повышение этого параметра в 2015 году было связано с тем, что была необходимость остановить высокую волатильность национальной валюты.

На рынке процветали финансовые спекуляции: брокеры брали дешевые кредиты в рублевом эквиваленте и в огромном количестве скупали валюту. В результате провоцировался значительный рост курса доллара и евро. Это негативно сказывалось на уровне инфляции в стране. Повышение ключевой ставки прервало данный замкнутый круг. Спекулятивные операции прекратились, рост курс основных бивалютных корзин затормозился и стабилизировался.

Что будет дальше с ключевой ставкой – зависит от экономической ситуации в стране. Чем более стабильной она будет, тем выше вероятностью продолжения тренда на снижение ключевой ставки ЦБ РФ.

По прогнозам экспертов к началу 2020 года ключевая ставка центрального банка России может опуститься до 4-5 % годовых. И это откроет путь бизнеса, в том числе и строительного, к дешевым финансовым активам. В это период процентная ставка по ипотечному жилищному кредитованию может опуститься до 5 – 6 % годовых.

Посмотрите на видео рассказ о том, как влияет ключевая ставка Центрального Банка Российской Федерации на ситуацию с кредитами, курсом рубля и основных валют:

ipotekoi.ru

ЦБ поднял ключевую ставку на 0,25 п. п.: как это отразится на ипотеке :: Деньги :: РБК Недвижимость

С весны 2018 года ключевая ставка составляла 7,25%, а ставки по ипотеке снизились до рекордных 9–9,5%. Предыдущее заседание совета директоров банка прошло 27 июля — тогда, как и два раза ранее, ставка была оставлена без изменений.

Однако в начале сентября глава Центробанка Эльвира Набиуллина сообщила, что появились некоторые факторы, которые «позволяют положить на стол» вопрос о возможном повышении ключевой ставки.

Эксперты, опрошенные «РБК-Недвижимостью», прогнозировали, что усиление санкций в отношении России может привести к повышению ключевой ставки ЦБ. И в этом случае снова можно ожидать ужесточения условий ипотечного кредитования, роста ставок по ипотеке и, как следствие, оттока заемщиков. Банки просто вынуждены будут повысить ставки и по потребительским, и по ипотечным кредитам.

Прогнозы экспертов уже подтвердил Сбербанк, который предсказал повышение ключевой ставки Центробанка до конца года до 7,5%. В связи с этим банк заявил, что не видит оснований для дальнейшего снижения ставок по своим кредитам.

Что будет с ипотекой: прогнозы экспертов

Рустам Арсланов, директор по продажам ГК «Гранель»:

— При повышении ЦБ РФ ключевой ставки банки будут вынуждены поднять ставки по ипотечным кредитам. Сейчас ставки по ипотеке достигли исторического минимума. Если они увеличатся на 1–1,5%, то это не сильно отразится на рынке недвижимости. Но если ставки по ипотеке вырастут до уровня 15% и выше — покупательная способность значительно уменьшится, что скажется на уровне продаж недвижимости.

Сергей Шлома, директор департамента вторичного рынка компании «Инком-Недвижимость»:

— Нужно иметь в виду, что в условиях санкционного давления (прежде всего на банки) кредитные деньги могут подорожать, а ипотечные ставки стать менее привлекательными для потенциальных покупателей. Если у банков из-за действия санкций возникнут проблемы с ликвидностью, то они будут предъявлять более жесткие требования к потенциальным ипотечникам, что приведет к сокращению числа таких покупателей на рынке недвижимости.

Наталия Кузнецова, генеральный директор компании «Бон Тон»:

— В то же время ипотека остается очень востребованным продуктом, а для многих россиян — единственным способом решить жилищные проблемы. Кроме того, сегодня на рынке жилья — огромный объем предложений по привлекательным ценам, предпосылок для их резкого роста нет. Поэтому даже при стабилизации ипотечных ставок будет наблюдаться активность в сегменте ипотечного кредитования.

realty.rbc.ru

Связь ставки Центробанка на сегодня с ипотечной ставкой

Ставка Центробанка по ипотеке на сегодня опустилась до 7,25%, приближаясь тем самым к уровню весны 2014 года. Понижение этого показателя сулит более выгодные условия кредитования всем заёмщикам, поскольку понижение ключевой ставки непосредственно влияет на ставки по всем видам кредитов, в том числе по ипотеке.

Связь ключевой ставки Центробанка с ипотекой

Ключевая ставка – это та ставка, под которую Центробанк выдаёт кредиты любым коммерческим банкам. Процесс кредитования между ЦБ и коммерческими банками происходит постоянно и выступает одним из основополагающих принципов действия банковской системы.

Дело в том, что коммерческий банк, даже самый крупный, не всегда имеет в своём распоряжении достаточное количество денег, которые нужно выдать клиентам. Каждый день люди снимают зарплату со своих карт, берут кредиты и ипотеки, и на все это у банка должны быть деньги.

Источником средств выступают вклады, платежи по уже выданным кредитам, средства на счетах и дебетовых картах и др. Однако этого не всегда достаточно, из-за чего коммерческий банк обращается в Центробанк за кредитом. Ставка по нему всегда заложена в стоимость кредитных продуктов, предоставляемых банком.

Иными словами, ставка по ипотеке любого банка – это ключевая

ставка плюс прибыль коммерческого банка. Таким образом, когда снижается ключевая ставка, банки тоже снижают процент по ипотеке и другим кредитам.Динамика ключевой ставки

Ключевая ставка Центробанка РФ совершила резкий скачок в конце 2014 года до 17%. По официальным данным, такой подъем был вызван острой необходимостью понижения девальвационных и инфляционных рисков. С тех пор данный показатель имеет медленную, но верную тенденцию к снижению, и в апреле 2018 года уже достиг прежнего, докризисного уровня.

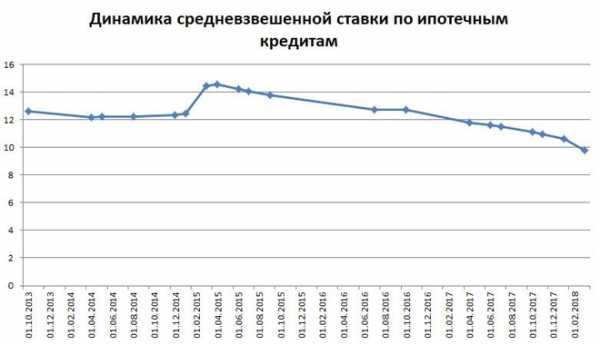

Динамика средневзвешенной ставки по ипотечным займам за аналогичный период подтверждает связь процента по ипотеке и ключевой ставки. Однако данные показывают, что скачок условий кредитования был не таким резким – это отчасти связано с тем, что коммерческий банк не обязан изменять условия предоставления своих услуг прямо пропорционально изменениям в денежно-кредитной политике Центробанка.

Понижение ключевой ставки – это хороший повод подумать о рефинансировании. Возможны два варианта – обратиться за рефинансированием в сторонний банк, или же подать заявление в свой банк на изменение условий кредитования в связи с понижением ключевой ставки.

Тенденции ипотечного кредитования на 2018 год

Эксперты считают, что на сегодня в ипотечном кредитовании складывается крайне благоприятная ситуация. По данным ЦБ РФ, на 1 марта 2018 года средневзвешенная ставка по ипотеке составила 9,79% годовых, однако, уже к концу года прогнозируется снижение до 8,5-9%, а самые смелые прогнозы обещают падение этого показателя ниже 8%.

К 2024 году, по словам министра строительства и ЖКХ, планируется выйти на такой уровень, где процент по ипотечным кредитам составит всего 7%. Такой ориентир задал президент России Владимир Путин, и министерство строительства и ЖКХ подтверждает реальность таких прогнозов.

Крупнейшие коммерческие банки, в том числе ВТБ, подтверждают рост востребованности ипотеки и планируют увеличивать объем портфеля по жилищному кредитованию. В связи с понижением ставок более востребованным становится рефинансирование.

Компании-застройщики часто предлагают клиентам субсидировать часть ставки. Правда, такая услуга исключает возможность использования других скидок по сделке, поэтому прежде, чем соглашаться на подобное предложение, нужно тщательно просчитывать выгоду по обоим вариантам.

ДАТА ПУБЛИКАЦИИ: 15.04.2018

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Не только ставка ЦБ РФ — эксперты назвали причины роста ставок по ипотеке

Москва, 22 октября 2018, 18:28 — REGNUM В ситуации со Сбербанком РФ и повышением основным российским банком ставок по основной продуктовой линейке можно сказать, что в условиях удорожания стоимости кредита в рыночных условиях мы ещё можем столкнуться с дальнейшим ростом ставок в стране — по явно экономическим причинам, считает руководитель аналитического департамента «Международного финансового центра» Роман Блинов.

Сбербанк 22 октября заявил о повышении ипотечных ставок на 0,4%. Ранее, в сентябре, Центробанк впервые за долгое время повысил ключевую ставку на 0,25 процентных пункта до 7,5%.

«В мире идёт процесс ужесточения ставок в мировой экономике, и это тоже косвенно влияет на рост и изменение ставок внутри страны. В стране процентной ставки по кредиту ниже ставки рефинансирования быть по кредитам не может, такого не бывает, а в условиях, когда банки проводят рефинансирование кредитов по ранее заключённым договорам, банки преследуют и свою выгоду, именно этим и обусловлены ставки зачастую выше предыдущих».

Руководитель департамента ипотеки агентства недвижимости «Бон Тон» Ольга Шихова напоминает, что уровень ставок находится в зависимости от ключевой ставки, которая не так давно была повышена на 0,25% и составила 7,5%. Причиной для небольшого, но символичного увеличения показателя стали макроэкономические факторы и недостаточная устойчивость российской экономики перед внешними факторами.

«В ближайшей перспективе логично ожидать реакции со стороны остальных игроков банковского сектора, которые ожидали изменений в Сбербанке, чтобы скорректировать и свои условия. Средний уровень ставки по ипотеке, скорее всего, будет колебаться вокруг 9,5%».

Руководитель департамента оценки компании ФинЭкспертиза Алексей Баскаков тоже считает, что решение Сбербанка о повышении ставки обусловлено сентябрьским повышением ключевой ставки ЦБ РФ на 0,25%:

«26 октября состоится очередное заседание Совета директоров Центробанка, и если на нем будет принято ожидаемое некоторыми экспертами решение о дальнейшем повышении ключевой ставки, следует полагать, что банки повысят ставки и по ипотечным, и по потребительским кредитам».

Управляющий партнёр Единой Городской Службы «Помощь дольщикам» Жанна Малис уточняет, что повышение ставок Сбербанка по ипотечным кредитам связано с заседанием ЦБ РФ, но не с тем, которое было 14 сентября, а с тем, которое ожидается 26 октября.

«Повышение ставки Сбербанка по ипотечному кредитованию в первую очередь связано с возможным повышением учетной ставки Центрального банка. Такое решение может быть принято Центробанком на очередном заседании 26 октября.

Так, на данный момент размер ключевой ставки составляет 7,5%. Такой размер ключевой ставки был установлен в сентябре 2018 года и, по словам Эльвиры Набиуллиной, был призван ограничить инфляционные риски. В этом же заявлении Э.С. Набиуллина не исключила возможность дальнейшего повышения ставки.

Первое в истории, начиная с 2014 года, повышение ставки рефинансирования обусловлено прогнозированием новых инфляционных рисков со стороны внешних условий (так, к 2019 году планируется повышение инфляции до 5%). Также принимается во внимание и общее состояние экономики (замедленный рост ВВП, повышение НДС).

Если же учесть, что ЦБ предоставляет кредиты коммерческим банкам по заданной ключевой ставке, увеличенной на 1,75 процентного пункта, получается, что данные кредиты предоставляются банкам по ставке в 9,25%. Если же прогнозируется повышение ставки по ипотечному кредитованию до 9,9%, разумно было бы предположить в качестве основания такого повышения изменение ключевой ставки Центрального банка».

Генеральный директор сервиса онлайн-займов «Робот Займер» Сергей Седов считает, что дело не только в ключевой ставке: длительный период профицита ликвидности закончился для многих банков неожиданным оттоком средств сразу по нескольким каналам.

«Поднимать процентные ставки по потребкредитам и ипотечному кредитованию банки вынудили сразу три фактора: во-первых, в августе и сентябре мы наблюдали масштабный отток и валютных, и рублевых вкладов населения. Это было связано с паническими настроениями вкладчиков на фоне обострения санкционной риторики Запада.

Во-вторых, Центробанк в сентябре поднял на 0,25 п.п. ключевую ставку — в целом по той же причине ожидания ужесточения санкций в отношении России и для противодействия общему тренду оттока иностранного капитала с нашего развивающегося рынка на фоне растущих ставок в США.

В-третьих, банки лишились значительного притока ликвидности со стороны Центрального банка. Он приостановил покупки валюты для пополнения резервов до конца 2018 года, чтобы ослабить давление на рубль из-за ожидания ужесточения санкций. Процентные ставки по потребительским кредитам и ипотеке, скорее всего, будут постепенно расти и в дальнейшем.

Например, — в случае, если будет введен новый пакет санкций, или Центробанк продлит мораторий на покупку валюты на открытом рынке, или поднимет ключевую ставку в 2019 году. Вероятность этих событий сегодня существует.

Читайте также: Рост ставок по кредитам и ипотекам продолжится в 2019 году — эксперт

regnum.ru

Новые требования ЦБ по ипотеке защитят россиян от долговой ямы

Намерения Центробанка пересмотреть правила выдачи ипотечных кредитов с низким первоначальным взносом ограждают заемщиков от дополнительных рисков, которые могут возникнуть в перспективе на фоне непростой экономической ситуации в стране, считает главный экономист Института фондового рынка и управления Михаил Беляев.

Новые требования ЦБ по ипотеке

Центробанк не исключает ужесточения условий получения ипотечных займов. Рынок ипотечного кредитования в России растет быстрыми темпами, но в регуляторе настаивают, что необходимо сохранять стандарты кредитования на высоком уровне и не допускать чрезмерно больших рисков.

По подсчетам ЦБ, на сегодняшний день больше 40% ипотечных кредитов в стране выдается с первоначальным взносом менее 20%. И их доля на протяжении последних кварталов только увеличивается. Сейчас по таким кредитам действуют повышенные коэффициенты в 150%, но если ситуация не изменится, то ЦБ планирует их увеличить до 200% с января следующего года.

«Никаких дополнительных рисков такая мера не создает, она наоборот ограждает от них заемщиков. 20% от стоимости квартиры для первоначального взноса по ипотеке, конечно, не очень большой взнос, и он вынуждает банки докредитовывать достаточно крупную сумму. Здесь обязательно стоит учитывать неясные перспективы с дальнейшим развитием нашей экономики.

И в МЭР, и в ЦБ ожидают на два ближайших года экономического роста меньше 2%. Понятно, что с заработками и повышением заработной платы дело будут также обстоять не лучшим образом, поэтому оставлять в качестве ипотечного долга столь крупные суммы достаточно рискованно», – объясняет собеседник ФБА «Экономика сегодня».

Ипотечные кредиты гораздо проще погашать на фоне падения процентных ставок и роста реальных заработных плат, но при возникновении кризиса ситуация может обернуться массовыми неплатежами. Наиболее рискованной категорией заемщиков эксперты называют тех, кто взял кредит с первым взносом до 10%. В случае же повышения регулятором коэффициентов риска банки вынуждены будут частично пересмотреть свои бизнес-модели и более тщательно отбирать заемщиков.

Комплексный подход к ипотеке

«С одной стороны ипотечные кредиты считаются наименее рискованными по сравнению со всеми остальными в том смысле, что люди стараются их выплачивать аккуратно и без задержек, так как боятся потерять квартиру как единственное жилье. Но с другой стороны уже сейчас намечаются тревожные нотки, так как многие заемщики для обеспечения текущего взноса по ипотеке используют второй, третий и четвертый кредиты, прибегая в том числе к услугам микрофинансовых организаций.

Подобная тенденция является одним из самых тревожных сигналов, который заставляет Центробанк действовать в правильном направлении. Регулятор стремится отточить правило ипотечного кредита, чтобы риск общей суммы, предстоящей к погашению, оставался минимальным, и люди могли с ним справиться, не оказываясь в долговой яме. Граждане от такого шага тоже выиграют. Хотя возможность накопить первый взнос по ипотеке несколько отдалится, но они смогут принять решение о покупке на жилья на холодную голову», – считает Михаил Беляев.

Напомним, что в Центробанке также сейчас рассматривается вариант предоставления банками услуги по реструктуризации ипотечного кредита в случае потери заемщиком работы. По словам главы ЦБ Эльвиры Набиуллиной, такое право у заемщика в отношении кредита должно быть. Новые нормы могут быть включены в стандарты ответственного ипотечного кредитования, который сейчас обсуждается на уровне ЦБ и АИЖК.

Еще одним нововведением на рынке ипотеки, которое снижает риски, Беляев называет использование накопительных касс для ипотеки. Другими словами, сначала на определенных условиях вы накапливаете деньги на счете в банке, после чего эта сумма используется в качестве первого взноса по ипотечному кредиту. Если за время работы с банком мы зарекомендовали себя как аккуратный плательщик, и показали способным накопить необходимую сумму, то ипотека вам предоставляется на льготных условиях, под сниженные проценты. В целом ЦБ вырабатывает комплексный подход к регулированию рынка ипотеки.

Читайте нас в Яндексе

Автор: Павел Бойков

rueconomics.ru

Ключевая ставка ЦБ РФ на сегодня 2018 год

Ключевая ставка ЦБ РФ на сегодня 2018 год таблица, официальный сайт

Совет директоров Банка России 14 сентября 2018 года принял решение повысить ключевую ставку на 0,25 процентного пункта, до 7,50% годовых. Изменение внешних условий, произошедшее с предыдущего заседания Совета директоров, существенно усилило проинфляционные риски.

Банк России прогнозирует годовую инфляцию в интервале 5–5,5% по итогам 2019 года с возвращением к 4% в 2020 году. Этот прогноз учитывает принятые решения по ключевой ставке и о приостановке покупки иностранной валюты на внутреннем рынке в рамках бюджетного правила. Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки, принимая во внимание динамику инфляции и экономики относительно прогноза, а также учитывая риски со стороны внешних условий и реакции на них финансовых рынков.

По прогнозу Банка России, который учитывает принятые решения по ключевой ставке и о приостановке покупки иностранной валюты в рамках бюджетного правила, темпы прироста потребительских цен составят 3,8–4,2% к концу 2018 года. Годовая инфляция достигнет максимума в первом полугодии 2019 года и составит 5,0–5,5% на конец 2019 года. Квартальные темпы прироста потребительских цен в годовом выражении замедлятся до 4% уже во втором полугодии 2019 года. Годовая инфляция вернется к 4% в первой половине 2020 года, когда эффекты произошедшего ослабления рубля и повышения НДС будут исчерпаны.

ЦБ поднял ключевую ставку на 0,25 п. п.: как это отразится на ипотеке

Центробанк поднял ключевую ставку на 0,25 процентных пункта. Такое решение было принято на заседании совета директоров ЦБ в пятницу, 14 сентября, сообщает пресс-служба банка. Это первое повышение ключевой ставки за почти четыре года — в последний раз она поднималась в декабре 2014-го.

Ипотечные ставки находятся в прямой зависимости от ключевой ставки ЦБ. Так, например, с августа 2014 года ключевая ставка составляла 8% и постепенно росла, на тот период ставки по ипотеке составляли около 12,2–12,3%. В декабре 2014 года Банк России резко поднял ключевую ставку с 10,5% до 17%, а к январю 2017-го этот показатель снова снизился до 10%. Ипотечные ставки в тот момент составляли уже 13,23–13,46%. На протяжении всего 2017 года ключевая ставка Центробанка стремительно снижалась, а следом за ней уменьшались и ставки по ипотеке. К лету ключевая ставка составляла уже 9%, а ипотечная — 12,1%. К концу года соотношение было таким: 8,25% — ключевая ставка, 11,15% — средняя ставка по ипотечным кредитам.

Эксперты, опрошенные «РБК-Недвижимостью», прогнозировали, что усиление санкций в отношении России может привести к повышению ключевой ставки ЦБ. И в этом случае снова можно ожидать ужесточения условий ипотечного кредитования, роста ставок по ипотеке и, как следствие, оттока заемщиков. Банки просто вынуждены будут повысить ставки и по потребительским, и по ипотечным кредитам. Прогнозы экспертов уже подтвердил Сбербанк, который предсказал повышение ключевой ставки Центробанка до конца года до 7,5%. В связи с этим банк заявил, что не видит оснований для дальнейшего снижения ставок по своим кредитам.

Прогноз экспертов об изменении ключевой ставки ЦБ РФ на 2018 год

Потенциальное наложение санкций США на российские гособлигации может привести к росту ключевой ставки ЦБ, что в свою очередь повысит ипотечные ставки и увеличит стоимость кредитов для девелоперов, считают эксперты, опрошенные РИА Недвижимость.

В начале апреля США ввели новые санкции против РФ. В санкционный список попал ряд крупных российских бизнесменов и подконтрольные им компании, в частности, Олег Дерипаска и контролируемые им En+ Group, «Группа ГАЗ», «Базовый элемент» и «Русал», Виктор Вексельберг и его группа «Ренова», а также Сулейман Керимов, Кирилл Шамалов, глава «Газпрома» Алексей Миллер, глава ВТБ Андрей Костин.

После этого курс рубля обвалился более чем на 10%. При этом остается возможность введения санкций против российских долговых обязательств.

Ключевая ставка ЦБ РФ, что это такое

Ключевая ставка — годовой процент, под который ЦБ РФ выдает кредиты коммерческим банкам. Вслед за регулятором свои кредитные ставки, как правило снижают и банки. Вместе с тем, стоит отметить, что в России традиционно приняты фиксированные ставки по кредитам, тогда как на Западе больше распространены плавающие.

Ставка рефинансирования и ключевая ставка

Годовой процент, который обычные банки должны уплатить Центробанку, беря у него кредиты, называется ставкой рефинансирования. Вместе с тем, существует ключевая ставка, введенная в России с сентября 2013 г., представляющая собой минимальный процент, под который банки получают недельные займы от ЦБ РФ, она же является максимальной ставкой по депозитам, принимаемым Центробанком от коммерческих банков.

С 2016 года понятие «ставка рефинансирования Центрального Банка Российской Федерации» фактически стало означать ключевую ставку. Эти показатели ЦБ РФ уравнял между собой в 2016 г., ранее же их значения устанавливались независимо друг от друга. Таким образом, отдельно ставка рефинансирования ЦБ на 2018 год не принимается, но в обиходе этот термин продолжает использоваться, подразумевая ставку ключевую.

rf.biz

Прогноз Минфина по 8% ипотеке зависит от ставки ЦБ

В Минфине ожидают снижение ставки по ипотеке примерно до 8%. Как отмечает главный экономист Института фондового рынка и управления Михаил Беляев, в рамках данного прогноза можно предположить, что ключевая ставка Центрального банка будет находиться на уровне 6% и никак не ниже, что представляется еще оптимистичным вариантом.

Прогноз Минфина по ставке ипотеки к 2024 году

Ставка по ипотеке к 2024 году должна снизиться примерно до 8%, при этом улучшать жилищные условия должны не менее чем 5 миллионов семей ежегодно, заявил первый вице-премьер, министр финансов Антон Силуанов в ходе своего выступления в Совете федерации. В то же время по итогам прошлого года этот показатель составил 3 миллиона семей.

«Конечно, ставка в 8% не самая радостная, по сравнению с западными странами она считается довольно высокой. В рамках данного прогноза можно предположить, что ключевая ставка Центрального банка будет находиться на уровне 6% и никак не ниже, что представляется еще оптимистичным вариантом.

Текущий прогноз позволяет предположить, что следующие пять лет мы будем жить в условиях жесткого стеснения в кредитных заимствованиях, что ограничивает возможности для развития экономики. А в этих условиях трудно говорить о всеобщей занятости и о повышении заработной платы, что отбрасывает тень на прогнозы Минфина», – комментирует собеседник ФБА «Экономика сегодня».

В то же время Сбербанк планирует уже в течение текущего года существенно снизить среднюю ставку по ипотеке. Как заявил глава банка Герман Греф на встрече с президентом России Владимиром Путиным, средний показатель уменьшится за счет рефинансирования старых, выданных по высоким ставкам займов в ипотечном портфеле Сбербанка.

Ставка, зарплата и стоимость квартиры

«Теперь по поводу 5 миллионов семей – тут, как ни странно, помогает демографический провал. У нас огромное количество молодежи только готовится вступать на путь ипотеки, но в то же время многие из них наследуют недвижимость в регионах. Впоследствии они продают свои доли, получают деньги и используют их для первоначального взноса в покупке более комфортного жилья. На бумаге мы видим улучшение жилищных условий, не нулевые покупки.

Я бы выделил три ключевых фактора, от которых зависит перспектива спроса на ипотеку – ставка, зарплата и стоимость самой квартиры. Ипотека может получить некое дополнительное оживление еще и в силу демонстрационного эффекта, когда в руках у заемщика скапливается несколько жилых площадей, что стимулирует его к размену и улучшению жилью с привлечением кредита», – считает Михаил Беляев

Ранее помощник президента России Андрей Белоусов заявлял, что к 2024 году средняя ставка по ипотечным кредитам в стране должна снизиться до 7%. Финансовый аналитик компании «Открытие Брокер» Тимур Нигматуллин назвал планы реализуемыми, не исключив, что в какой-то момент у ЦБ появится возможность снизить ключевую ставку заметно ниже текущего уровня, до 6% или 5% годовых. Снижению ставки будут способствовать низкая инфляция, инфляционные ожидания и политика ЦБ .

В то же время некоторые категории граждан смогут воспользоваться механизмами дополнительного субсидирования и получить ипотеку еще на более доступных условиях. В первую очередь речь идет о семьях с детьми. Эксперты не исключают, что такой механизм может работать даже эффективнее материнского капитала.

Но для того, чтобы ежегодно жилищные условия могли улучшать не менее пяти миллионов семей вместо нынешних трех, только снижения ставки недостаточно. Прежде всего, необходимо увеличить объемы ввода жилья до 120 млн квадратных метров, в связи с чем стоит активнее внедрять новые технологии в строительство, снижающие цену квадратного метра.

Читайте нас в Яндексе

Автор: Андрей Петров

rueconomics.ru