Уплата ндфл с отпускных – Когда платить НДФЛ с отпускных в 2018 году

Перечисление ндфл с отпускных – Всё о бухгалтерии

Когда надо перечислять в бюджет НДФЛ с отпускных

Организация должна исчислить и удержать НДФЛ при выплате дохода (Пункты 1, 2 ст. 226 НК РФ). По общему правилу датой фактического получения дохода работником является дата его выплаты (Подпункт 1 п. 1 ст. 223 НК РФ). Но для доходов, которые относятся к оплате труда, установлен свой срок — последний день месяца, за который эти доходы начислены (Пункт 2 ст. 223 НК РФ). Вот и получается, что дата получения дохода в виде отпускных зависит от того, как их квалифицировать: как оплату труда или как иные выплаты. В итоге мы имеем две точки зрения на то, как определять дату получения дохода и, следовательно, дату перечисления НДФЛ в бюджет. Ведь пока у работника нет дохода, не с чего платить НДФЛ. Накануне летнего сезона тема отпусков особенно актуальна. И один из вечных вопросов — когда с отпускных, выданных работнику, должен быть перечислен НДФЛ?

Позиция 1. Безопасная: перечисляем НДФЛ с отпускных при их выплате

О том, что НДФЛ с отпускных нужно перечислять в бюджет уже при их выплате

Таким образом, если вы согласны с таким подходом, то перечисляйте удержанный НДФЛ в бюджет в следующие сроки (Пункт 6 ст. 226 НК РФ):

(если) отпускные перечисляются работнику на счет в банке (или по заявлению работника на счет третьего лица), то в день перечисления денег;

(если) деньги на отпускные были получены в банке и потом из кассы выплачены работнику, то в день получения средств в банке;

(если) деньги выплачены работнику из кассы за счет имеющихся там наличных, то в день получения работником денег или на следующий за ним день.

Понятно, что при перечислении НДФЛ таким образом вопросов к вам у налоговиков не будет.

Внимание! За несвоевременное перечисление НДФЛ налоговики могут доначислить пени (Статья 75 НК РФ).

Позиция 2. Опасная: перечисляем НДФЛ в последний день месяца, в котором выплачены отпускные

В последнее время суды приходят к выводу, что отпускные — одна из составляющих оплаты труда и они становятся доходом работника в последний день месяца. за который они начислены (Пункт 2 ст. 223 НК РФ). Поэтому перечислять НДФЛ с отпускных нужно в последний день месяца, в котором они выплачены (Постановления ФАС СЗО от 30.09.2010 по делу N А56-41465/2009, от 19.04.2010 по делу N А56-11879/2009, от 13.03.2008 по делу N А56-17909/2007; ФАС ЗСО от 29.12.2009 по делу N А46-11967/2009; ФАС УО от 05.08.2010 N Ф09-9955/09-С3, от 04.03.2008 N Ф09-982/08-С2, Двадцатого арбитражного апелляционного суда от 23.12.2010 по делу N А68-14429/09-825/13).

Примечание

Однажды суд даже решил, что исчислить НДФЛ с отпускных надо по итогам месяца, в котором закончился отпуск, а перечислить налог в бюджет можно лишь в день выдачи зарплаты за этот месяц (Постановление ФАС МО от 22.10.2010 N КА-А40/9604-10). По его мнению, даже исчисление налога (а уж тем более перечисление) до окончания отпуска в принципе невозможно. Но если следовать такой логике, то налог работодатель не может не только исчислить, но и удержать. А тогда и выплачивать отпускные надо “по полной”, то есть без удержания НДФЛ. Но с таким аргументом суда согласиться трудно. Ведь в НК дата признания дохода никак не увязана с датой окончания отпуска.

Как бы то ни было, позиция, сформировавшаяся в судебной практике, выгодна работодателям. Мало того что у организации до конца месяца будут некоторые “свободные” деньги, так еще и количество платежек на уплату НДФЛ уменьшается. Особенно это будет заметно в период с мая по сентябрь, когда сотрудники уходят в отпуск один за другим.

Правда, при применении этого варианта возможны споры с налоговиками. Но вероятность того, что вам удастся отстоять свою правоту, опираясь на уже существующие решения судов, велика.

В любом случае всю сумму отпускных работника в карточке по НДФЛ следует записать в доходы того месяца, когда они были выплачены (Письмо Минфина России от 06.03.2008 N 03-04-06-01/49). Это правило распространяется и на ситуации, когда отпуск начинается в одном месяце и заканчивается в другом. То есть делить отпускные пропорционально количеству дней, приходящихся на каждый месяц, не надо.

НДФЛ с отпускных в 2017 году

В статье разберем порядок уплаты НДФЛ с отпускных в 2017 году и расскажем, что писать в расчете 6-НДФЛ и справках 2-НДФЛ.

За время отпуска как ежегодного, так и дополнительного, работнику выплачиваются отпускные. Организация, выплачивающая отпускные, является налоговым агентом и обязана исчислить, удержать и уплатить в бюджет НДФЛ с отпускных в 2017 году. При этом порядок начисления налога в этой ситуации несколько иной, нежели в случае с зарплатой. Подробности – далее.

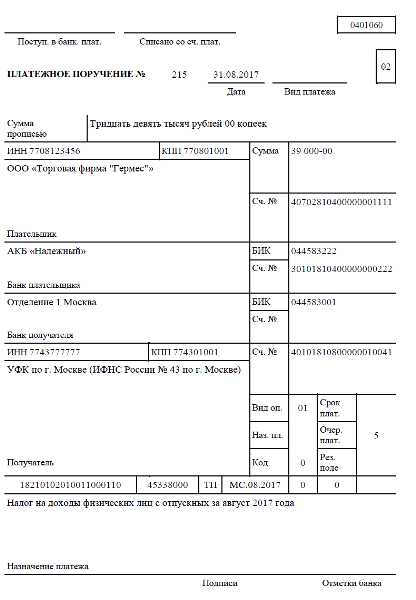

Пример заполнения платежного поручения по НДФЛ с отпускных скачать>>>

Посмотрите, все спорные вопросы по отпускным, а также их решения в нашей статье «ФНС разъсянила контрольные даты по НДФЛ и взносам с отпускных «.

Удержание НДФЛ с отпускных в 2017 году

Удержание НДФЛ с отпускных производится в момент начисления суммы отпускных работникам. То есть на руки работники организации получают денежные суммы уже с удержанием налога:

- по ставке 13%;

- 30% – для работников-нерезидентов.

Отпускные выплаты граждане получают как путем перечисления на лицевые счета в банках, так и наличными в кассе учреждения.

С 2017 года произошли значительные изменения в работе бухгалтера: платить взносы надо будет в ИНФС по новым КБК, станет больше отчетности, поменяются сроки ее сдачи и др. Обзор главных новшеств смотрите в нашей таблице.

Срок уплаты НДФЛ с отпускных в 2017 году

Срок уплаты НДФЛ с отпускных в 2017 году не изменился. Он, как и прежде, не зависит от того, выплачиваются ли отпускных сотрудникам с расчетного счета, снимаются ли для этого наличные или выдаются из выручки.

Платить НДФЛ с отпускных в 2017 году надо не позднее последнего числа месяца, в котором были такие выплаты. А если этот день выпадает на выходной, то срок переносится на ближайший рабочий день.

Ниже мы привели сравнительную таблицу по срокам уплаты НДФЛ.

Не допустить ошибок в расчете НДФЛ – надо оформить подписку на журнал «Зарплата». Ведь в каждом номере журнала вас ждут решения по самым горячим проблемам – все написано доступным и простым языком со ссылками на законодательство и арбитражную практику.

Таблица. Сроки уплаты НДФЛ в 2017 году

Куда платить НДФЛ с отпускных

НДФЛ с отпускных в 2017 года надо перечислить в бюджет по месту учета компании. Если у компании есть обособленные подразделения, которые выплачивали доходы своим работникам, НДФЛ надо уплатить по месту нахождения каждого такого подразделения (письма ФНС от 01.02.16 № БС-4-11/1395@, Минфина от 01.07.16 № 03-02-07/1/38432). Для этого в платежке надо указать:

- КПП обособленного подразделения;

- код ОКТМО по месту его нахождения.

Далее остановимся на заполнении платежки на уплату НДФЛ с отпускных в 2017 году. Но прежде отметим. Если вы в один день выдали и зарплату, и отпускные, потребуется оформить две платежки по НДФЛ. Подробности в статье «Новое письмо ФНС про платежки по НДФЛ ».

В самом платежном поручении в поле 101 «Статус налогоплательщика» надо вписать 02.

В поле 60 указать ИНН организации, в поле 102 – КПП организации (если перечисляется за обособленное подразделение, то его ИНН).

В поле 104 нужно указать код бюджетной классификации 182 1 01 02010 01 1000 110

В поле 106 указывается ТП, а в поле 107 – период, за который уплачивается налог. Например, при уплате НДФЛ с отпускных за февраль, в поле 107 проставляется МС.02.2017.

В полях 108, 109 ставится ноль. Поле 110 можно оставить пустым

Как показать НДФЛ с отпускных в 2017 году в 6-НДФЛ

Много вопросов вызывает заполнение раздела 2 формы 6-НДФЛ. Так, если в течение какого-либо месяца работникам выплачивались отпускные в разные дни, то нужно заполнить несколько блоков. Если же некоторым работникам отпускные выдавались в один день, такие выплаты можно объединить и записать в одном блоке.

В строках 100 и 110 указывается дата выплаты отпускных. В строке 120 записывается последний день месяца, в котором выплачены отпускные. Это срок, до которого следует перечислить НДФЛ в бюджет (п. 6 ст. 226 НК РФ). А в строках 130 и 140 – начисленная сумма и удержанный налог с отпускных. Подробнее в статье «Отпускные и пособия в форме 6-НДФЛ».

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Читайте в журнале «Зарплата»

Как осуществить перечисление НДФЛ с отпускных в 2017 году

Помимо зарплаты в течение года работодатель выплачивает своим сотрудникам отпускные платежи, которые обычно затрагивают ежегодный очередной отпуск. Эти средства обеспечивают работниками право на отдых.

Тем не менее, отпускные облагаются НДФЛ, поскольку являются доходами. При этом порядок начисления подоходного налога в этой ситуации несколько иной, нежели в случае со стандартным окладом.

Целесообразно детально рассмотреть вопросы перечисления НДФЛ с отпускных выплат в 2017 году.

Право на ежегодный оплачиваемый отпуск имеет каждый сотрудник. При этом, прежде чем отпустить работника отдыхать компания предоставляет ему отпускные, которые служат его материальным обеспечением в период отсутствия на рабочем месте.

Размер отпускных выплат зависит от целого ряда факторов, в том числе (ст. 136 ТК РФ ):

- от длительности отпуска;

- от среднего размера зарплаты работника;

- от периода времени, за который осуществляется расчет.

Важно помнить, что размер отпускных зависит от среднемесячного дохода работника. При этом во внимание принимаются не только зарплата, но и регулярные премии, материальная помощь, получаемые в течение года, предшествующего отпуску.

Работодатель обязан осуществить уплату работнику отпускных, по меньшей мере, за три дня до выхода его в отпуск. В это же время и осуществляется удержание НДФЛ с этой суммы (ст. 226 НК РФ ).

Что нужно знать

Зачастую работодатели задаются вопросом: нужно ли платить НДФЛ с отпускных? Несмотря на то, что такого рода платеж не является окладом, премией или компенсацией – он выступает доходом работника.

Поэтому начисление подоходного налога и его уплата в казну с такого рода выплат является обязательной (ст. 223 НК РФ ).

Как правило, отпускные предоставляются сотруднику фирмы одним из следующих способов:

- В виде наличности с кассовой выручки.

- В форме наличности, перечисленной с кассового счета налогового агента.

- В порядке безналичного перечисления (со счета налогового агента в банке на счет плательщика).

Порядок и сроки перечисления НДФЛ с отпускных в бюджет зависит от того, каким именно способом осуществлялся расчет с работником, в частности:

- если сотрудник фирмы получает средства в виде наличности, то перечисление налога в казну осуществляется в день выдачи денег;

- если отпускные перечисляются на карту или счет работника, то расчет по НДФЛ работодатель осуществляет в день перечисления.

Ошибочным считается перечисление налога раньше срока выплаты отпускных в момент их расчета и отражения в платежных ведомостях.

Объект налогообложения

При начислении подоходного налога на отпускные выплаты в качестве объекта обложение признается доход, полученный в виде платежей.

Их работник-гражданин РФ получает перед уходом на очередной отдых от работодателя, действующего (ст. 208 НК РФ):

- на территории России;

- за ее пределами.

Стоит отметить, что налоговая база по НДФЛ рассчитывается отдельно по каждому виду доходов.

6-НДФЛ — что это такое смотрите в статье: 6-НДФЛ .

В какие сроки осуществляется перечисление НДФЛ в 2017 году, читайте здесь .

Поскольку отпускные платежи выступают специфическим видом дохода, то по ним определяется самостоятельный объект налогообложения – суммарный размер выплат работнику к отпуску.

Непосредственно сама же сумма отпускных платежей определяется на основе следующей формулы:

Объект налогообложения в денежном выражении в дальнейшем умножается на налоговую ставку (13%), что позволяет выяснить точную сумму платежа в бюджет.

Законодательное закрепление

Вопросы, касающиеся начисления и уплаты отпускных находят подробное отношение во многих российских нормативных актах, в частности:

Источники: http://www.pnalog.ru/material/kogdanado-perechislyat-ndfl-otpusknye, http://www.zarplata-online.ru/art/160554-qqkp-16-m10-ndfl-s-otpusknyh-v-2017, http://buhonline24.ru/nalogi/ndfl/ndfl-s-otpusknyh.html

buhnalogy.ru

Уплата НДФЛ с отпускных – основные нормы законодательства

Многие работодатели, бухгалтеры и представители налоговых органов сомневаются в вопросе расчета НДФЛ с отпускных работника. Проблема заключается в том, что отпускные не могут отнести к определенной квалификации: к оплате труда сотрудника или к прочим выплатам. А от квалификации зависит время выплаты и удержания НДФЛ. Попробуем изучить данный вопрос более подробно и узнать, облагаются ли вообще отпускные НДФЛ?

Денежные выплаты работнику перед отпуском

Всем нам известно, что каждый сотрудник имеет право на ежегодный оплачиваемый отпуск продолжительностью в 28 календарных дней. Перед тем, как уйти отдыхать и наслаждаться отпускными денечками, сотрудник должен получить свои заслуженные отпускные. Но как же правильно их рассчитать?

На начисление отпускных зависят следующие факторы:

- продолжительность отпуска;

- размер средней заработной платы;

- период, за который производится расчет.

Те дни, которые сотрудник проводит на отдыхе, оплачиваются работодателем согласно среднему заработку в день данного сотрудника. Но чтобы его высчитать, необходимо учесть тот самый расчетный период, который включает в себя все отработанные сотрудником дни в течение календарного года до момента ухода им в отпуск. Стоит отметить, что при расчете во внимание берутся абсолютно все выплаты, которые производились работнику в период расчета: заработная плата, регулярные премии, материальная помощь и прочее.

Отпускные сотруднику должны выдать не позже, чем за три дня до его ухода на каникулы. Они могут быть выданы как на руки, так и на банковскую карту.

Но удерживается ли НДФЛ с отпускных? И в какую категорию все-таки стоит отнести данную выплату? Найдем ответы на эти вопросы далее.

Уплата НДФЛ с отпускных: основные моменты

Начнем с того, что с отпускных НДФЛ обязательно удерживают. А вот что касается категории, в которую входят отпускные, то к оплате труда их отнести никак нельзя. Эта выплата является некой гарантией того, что сотрудник имеет право отдохнуть положенное ему время. Когда необходимо перечислять НДФЛ в данном случае?

Согласно письму Министерства финансов Российской Федерации № 03-04-06/8-306 от 15 ноября 2011 года, отпускные относятся к иным выплатам работнику, так как их нельзя отнести к окладу и стимулирующим, компенсационным выплатам. Что касается даты, когда нужно будет перечислить НДФЛ, то здесь следует заглянуть в Налоговый кодекс Российской Федерации. В нем статьи 223 и 226 гласят о том, что фактический день выплаты отпускных и будет являться датой их выплаты. Следовательно, НДФЛ с данного дохода нужно будет выплатить сразу же после получения денежных средств работником.

Отпускные могут быть выданы работнику тремя способами:

- выданы наличными из кассовой выручки;

- выданы наличными, которые сняли в банке со счета налогового агента;

- путем безналичного расчета. Денежные средства переводят со счета в банке налогового агента на карточку или счет в банке сотрудника.

От того, каким путем выдавались отпускные, зависят сроки перечисления НДФЛ.

Уплачиваем НДФЛ согласно установленным срокам

Итак, рассмотрим подробнее каждый способ выдачи отпускных и уплаты с них НДФЛ:

- если работодатель выплачивает сотруднику отпускные наличными, которые были взяты из кассовой выручки, то НДФЛ он должен уплатить сразу в этот же день или на следующий.

Например: бухгалтером были выплачены работнику отпускные из кассы. Выплату произвели в среду. Следовательно, в четверг необходимо уплатить НДФЛ. Если же выдача отпускных производилась в пятницу, то НДФЛ уплачивают сразу же после выходных, то есть в понедельник; - когда отпускные работнику выдаются наличными, которые были сняты в банке со счета налогового агента, НДФЛ нужно будет уплатить сразу в день снятия денежных средств. День выплаты отпускных сотруднику здесь роли не играет.

Например: бухгалтером были сняты со счета в банке денежные средства во вторник. Работник получил их на руки только лишь в пятницу. Так вот, НДФЛ следовало уплатить именно во вторник, когда деньги были сняты со счета; - в том случае, когда отпускные перечисляются сотруднику безналичным путем, то есть со счета на карту или иной счет работника, НДФЛ уплачивается в тот день, когда производилось само перечисление денежных средств.

Например: отпускные работнику на его зарплатную карту перечислили со счета в банке в среду. Значит НДФЛ необходимо уплатить также, в среду.

Возникшие споры по дате уплаты НДФЛ

Как уже упоминалось ранее, вокруг отпускных, а именно определения их к конкретной категории, гуляет множество споров и разногласий. Все дело в том, что не все считают, что отпускные не относятся к оплате труда. Возникающие споры инспекторов и работодателей довольно часто приходится наблюдать работникам суда.

Кстати говоря, достаточно много случаев, когда судья постановлял выплачивать НДФЛ с отпускных в конце каждого месяца, как и с заработной платы. В свою очередь налоговая инспекция оспаривает такие решения, ведь отпускные признают иными доходами работника, которые не относятся к оплате труда. Палка о двух концах.

Чтобы не быть голословными, рекомендуем ознакомиться с постановлением ФАС Северо-Западного округа №А42-6610/2010 от 21.07.2011 года и постановлением ФАС Западно-Сибирского округа №А27-17765/2010 от 18.10.2011 года. Здесь можно увидеть, что споры касающиеся удержания налогов с доходов имеют место быть.

Таким образом, некоторые суды поддерживают обратившихся работодателей в том, что НДФЛ с отпускных выплачивать нужно в конце месяца, а не одновременно с выплатой денежных средств работнику. Но, конечно же, не все придерживаются этого мнения.

Не смотря на разногласия и споры вокруг данного вопроса, правильней будет произвести уплату НДФЛ одновременно с выплатой отпускных работнику. В таком случае работодателю не придется вести споры с представителем налоговой инспекции в суде, доказывая свою правоту.

Кстати говоря, именно об этом говорит Высший Арбитражный суд в своем постановлении № 11709/11 от 07 февраля 2012 года. Он рекомендует производить отчисление налогов сразу же, как только произвелась выплата отпускных сотруднику.

Оцените статью: Поделитесь с друзьями!ipshnik.com

Уплата НДФЛ с отпускных и больничных за январь

НДФЛ с отпускных и больничных: кто платит

НДФЛ с отпускных/больничных платят (п. 1, 7 ст. 226 НК РФ):

- организации;

- обособленные подразделения, выплачивающие доходы работникам;

- ИП-работодатели.

Безусловно, НДФЛ с отпускных и больничных вышеназванные лица платят, только если в конкретном месяце они производили такие выплаты работникам.

Когда платить НДФЛ с отпускных

Срок уплаты НДФЛ с отпускных и больничных отличается от срока уплаты «зарплатного» НДФЛ. Так, НДФЛ с этих выплат уплачивается в бюджет не позднее последнего числа месяца, в котором работникам выплачивались отпускные и больничные пособия (п. 6 ст. 226 НК РФ).

При нарушении срока уплаты НДФЛ с отпускных/больничных ИФНС начислит налоговому агенту пени (ст. 75 НК РФ) и штраф (ст. 123 НК РФ).

Правильность расчета пени, произведенного налоговиками, можно проверить при помощи нашего Калькулятора.

Компенсация за неиспользованный отпуск: НДФЛ

При увольнении работнику выплачивается компенсация за неиспользованный отпуск (ст. 127 ТК РФ). Эта компенсация облагается НДФЛ (п. 3 ст. 217 НК РФ). НДФЛ с такой выплаты уплачивается по «зарплатным правилам», т. е. не позднее дня, следующего за днем выплаты компенсации (п. 6 ст. 226 НК РФ).

6-НДФЛ: больничные и отпускные

Суммы выплаченных работникам отпускных и больничных должны отражаться в 6-НДФЛ соответствующего периода.

Подробнее об отражении таких выплат в расчете 6-НДФЛ вы можете прочитать в отдельном материале.

Отпускные в 2-НДФЛ

Информация о всех доходах, выплаченных работнику в течение календарного года, отражается в справке 2-НДФЛ, в т.ч. информация об отпускных и больничных. Причем тому или иному доходу, указываемому в 2-НДФЛ, присваивается свой персональный код (Приложение № 1 к Приказу ФНС от 10.09.2015 N ММВ-7-11/387@). Так, отпускным соответствует код «2012», а больничным пособиям – «2300».

КБК НДФЛ

НДФЛ с отпускных и больничных уплачивается на следующие КБК:

| Что уплачивается | КБК |

|---|---|

| Сам налог | 182 1 01 02010 01 1000 110 |

| Пени | 182 1 01 02010 01 2100 110 |

| Штраф | 182 1 01 02010 01 3000 110 |

Образец платежного поручения по НДФЛ вы найдете ниже.

glavkniga.ru

Уплата НДФЛ с отпускных и больничных

Суммы отпускных нужно отражать в форме 6-НДФЛ за тот период, в котором они выплачены работникам. Обратите внимание: начисленные, но не выплаченные отпускные не включаются в расчет по форме 6-НДФЛ (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

В форме 6-НДФЛ отпускные отражаются следующим образом.

Раздел 1:

- строка 020 – отпускные выплаты, перечисленные сотрудникам в отчетном периоде, вместе с НДФЛ;

- строки 040 и 070 — НДФЛ с выплаченных отпускных.

Раздел 2:

- строки 100 и 110 — даты выплаты отпускных, выплаченных в последнем квартале отчетного периода;

- строка 120 — последний день месяца, в котором выплачены отпускные. Если этот день выпадает на выходной, нужно указать следующий рабочий день;

- строка 130 — отпускные вместе с НДФЛ;

- строка 140 – НДФЛ, удержанный с отпускных.

Если организация (налоговый агент) производит перерасчет суммы отпускных и, соответственно, суммы НДФЛ, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом перерасчета (письмо ФНС РФ от 24.05.2016 № БС-4-11/9248).

Пособия по больничным отражаются в форме 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные пособия в расчет не включаются (письма ФНС РФ от 25.01.2017 № БС-4-11/1249@, от 01.08.2016 № БС-4-11/13984@).

Доход в виде пособия по временной нетрудоспособности считается полученным в день его выплаты (перечисления на счет налогоплательщика). Следовательно, по строке 020 раздела 1 расчета по форме 6-НДФЛ данный доход отражается в том периоде представления, в котором этот доход считается полученным.

В разделе 2 расчета по форме 6-НДФЛ данная операция отражается следующим образом:

- строки 100 и 110 — дата выплаты;

- строка 120 — последний день месяца, в котором выплачены пособия.

Если это выходной, указывается первый рабочий день следующего месяца.

- строка 130 — пособия вместе с НДФЛ;

- строка 140 — удержанный с пособий налог.

Если отпуск сотрудника начался в одном квартале, а закончился в другом, то никаких особенностей в заполнении формы 6-НДФЛ в данном случае нет. Ведь отпускные отражаются в форме за тот период, когда они фактически выданы работнику.Правда, если последний день квартала выпал на выходной, то нюансы заполнения 6-НДФЛ все же есть. Они описаны в письме ФНС РФ от 05.04.2017 № БС-4-11/6420@.

В этом случае суммы, выплаченные в последнем месяце квартала, нужно отразить только в разделе 1. В раздел 2 отпускные включаются только в отчет за следующий квартал.

Как отразить пересчет отпускных в форме 6-НДФЛ читайте здесь.

www.v2b.ru

НДФЛ с отпускных – оплата, сроки, берется ли, удерживается, надо ли уплачивать, высчитывается ли, как рассчитать, облагаются ли

Помимо заработной платы в продолжение года работодатель начисляет сотруднику отпускные платежи. Право работников на их получение закрепляется действующим ТК РФ, в котором дополнительно устанавливается их право не выполнять рабочие обязательства во время отдыха.

Происходит ли оплата НДФЛ с отпускных в 2018 году? Да, эти средства облагаются подоходным налогом, поскольку являются доходом граждан.

Однако порядок его начисления несколько отличается, нежели сравнивать со стандартной заработной платой.

Общие сведения

Получение ежегодного отпуска в соответствии с утвержденным графиком – право каждого сотрудника. Отпускная компенсация выплачивается вместо заработной платы, причем для её расчета используется несколько параметров.

Так, сумма отпускных средств будет определяться несколькими факторами, установленными ст. 136 ТК РФ:

- продолжительностью пребывания в отпуске;

- средним размером заработной платы сотрудника;

- расчетным периодом, который используется для определения.

Стоит учитывать, что сумма компенсации напрямую определяется среднемесячным окладом сотрудника.

К нему прибавляются дополнительные премии и поощрения, выплачиваемые по документальным основаниям.

Особенности оплаты

Одной из особенностей оплаты отпускных является обязанность работодателя выплатить эти средства за 3 дня до выхода сотрудника на отдых.

В это же время удерживается подоходный налог с суммы – положение устанавливается ст. 26 НК РФ.

Расчет

Для определения размера взимаемого подоходного налога потребуется рассчитать сумму отпускных средств.

Для этого потребуется воспользоваться следующей формулой:

средний доход за день = заработная плата сотрудника за месяц/ количество календарных дней*отработанные месяцы.

После этого полученное значение увеличивается на продолжительность отпуска.

Формула расчета устанавливается законодательными актами. В некоторых случаях используется районный коэффициент, выплачиваемый сотрудникам, работающим на территории с суровыми климатическими условиями.

Размер

Чтобы рассчитать размер НДФЛ с отпускных средств, важно следовать инструкции:

- Уменьшить значение компенсации на сумму вычетов, которые полагаются к выплате сотруднику (стандартные, налоговые, профессиональные и т.д.). Это положение закрепляется ст. 218-221 НК РФ.

- Вычесть взносы на медицинское и социальное страхование, взносы в ПФР РФ. Подобная необходимость регламентируется ст. 7 ФЗ № 212.

- Вычет отчислений на страхование от профессиональных травм и болезней, несчастных случаев – закрепляется ст. 20 ФЗ № 125.

- На всю оставшуюся сумму средств начислить подоходный налог, ставка которого равна 13%.

Важно, что сотрудник, по собственному усмотрению, может разделить отпуск на несколько частей (статья 125 ТК РФ). В таком случае НДФЛ будет взиматься только с фактически выплаченной компенсации.

Все положенные вычеты устанавливаются в общем порядке – сокращают размер налогооблагаемой базы. Подобные моменты тщательно регламентированы действующим законодательством.

Правовое регулирование

Во многих нормативно-правовых актах закреплены вопросы, касающиеся начисления и последующей уплаты отпускных средств.

К ним относятся:

- ст. 136 ТК РФ – определяет обязанность каждого работодателя по начислению сотрудникам компенсации в связи с их выходом в отпуск, дополнительно статьей устанавливаются сроки их выплаты;

- ст. 139 ТК РФ – устанавливает порядок, в соответствии с которым рассчитывается средняя дневная заработная плата, она используется для определения размера отпускных платежей;

- ст. 233 ТК РФ – регламентирует дату фактического получения отпускных средств и порядок обложения их НДФЛ;

- ст. 226 ТК РФ – предусматривает начисление подоходного налога на отпускные средства и его последующее перечисление в бюджет.

НДФЛ с отпускных

У работодателей нередко возникает вопрос – облагается ли компенсация, выплачиваемая в связи с оформлением отпуска, НДФЛ? При ответе важно учитывать, что она является заменой заработной плате, поскольку сотрудник во время отдыха не выполняет рабочие обязательства. Как любой источник дохода, в РФ она входит в налогооблагаемую базу.

Письмо Министерства финансов РФ №8-306 устанавливает, что отпускные средства не рассматриваются в качестве заработной платы или премии, следовательно, подоходный налог на них будет начисляться в отдельном порядке.

Берется ли?

Высчитывается ли налог с отпускных средств? Да, его начисление и уплата в государственную казну является обязательной – устанавливается ст. 233 НК РФ.

Компенсация в связи с выходом на отдых может выплачиваться работнику одним из нескольких способов:

- путем оформления кассовой выручки;

- наличными средствами, которые переводятся со счета налогового агента;

- в виде безналичного перевода, причем оказываются задействованы несколько счетов – налогового агента и плательщика НДФЛ.

Сроки уплаты

Сроки уплаты подоходного налога зависят от способа, в соответствии с которым работодатель рассчитывается с сотрудником:

- если средства передаются наличным платежом, то НДФЛ уплачивается в день их выдачи;

- если компенсация переводится на банковскую карту или банковский счет сотрудника, то расчет будет произведен в день передачи.

СТ. 208 НК РФ подразумевает необходимость уплаты НДФЛ с отпускных средств, если работодатель находится на территории РФ или за её границами.

Налогооблагаемая база рассчитывается в отдельности по каждому источнику заработка.

Отпускные платежи представляют собой специфический вид дохода, поэтому они используются для определения самостоятельного объекта обложения налогом – суммарного размера выплат.

Назначение платежа

Подоходный налог, начисляемый на отпускные средства, отображается в особом порядке.

Важно учитывать следующие нюансы:

- В налоговом учете. При обложении отпускных выплат налогом, затраты выводятся как расходы на оплату трудовой деятельности.

- В бухгалтерском учете. Отпускная компенсация и страховые отчисления будут рассматриваться в виде расходов по основной деятельности. При этом затраты (налоговые отчисления) будут учитываться в месяце, в котором они были выплачены.

Компенсация за неиспользованные дни и налог

При увольнении сотрудника работодатель обязан выплатить ему компенсацию за неиспользованный отпуск (статья 126, статья 127 ТК РФ). Она назначается вместе с заработной платой, выплачиваемой при оставлении рабочих обязательств.

И с выплаченной зарплаты, и с отпускных средств взимается подоходный налог, ставка которого, также как и в предыдущих случаях, составляет 13%.

Налог взимается в день выплаты средств, которые могут начисляться бывшему сотруднику, как наличным расчетом, так и безналичным путем – на банковскую карту или личный счет.

На видео о перечислении налога

nam-pokursu.ru

когда платить, срок перечисления в 2017 году

Особенности начисления и уплаты налогов считаются динамичной категорией. НК РФ ежегодно подвергается изменениям, и ответственным работодателям нужно пристально следить за внесенными поправками в законодательство. Особое внимание уделяется обсуждениям, когда платить НДФЛ с отпускных, и какой срок перечисления выплат установлен налоговым законодательством.

Когда платить НДФЛ с отпускных

Привилегия оплачиваемого отпуска

Сотрудник, оформленный на основании трудового соглашения, имеет законное право претендовать на оплачиваемый отдых на протяжении 28 календарных дней. Работникам, чьи профессии официально признаны опасными или вредными для здоровья, полагается дополнительный отпуск, протяженностью от 7 дней.

Официальное планирование отпускного сезона начинается после прохождения 6-месячного порога непрерывного соблюдения договорных обязательств

Если существует необходимость воспользоваться правом на отпуск раньше установленного срока, при обоюдном согласии участников трудового соглашения это возможно. Разрешение работодателя на отпуск не требуется женщинам, планирующим декретный отпуск либо усыновившим ребенка, не достигшего возраста в 3 месяца.

Исполнителям, работающим в рамках гражданско-правовых соглашений, оплачиваемый за счет работодателя отпуск не положен.

Не позднее 3 календарных дней перед выходом сотрудника в отпуск работодатель обязан выплатить отпускное пособие. Сумма к оплате калькулируется с учетом среднего заработка сотрудника за 1 день. Полученную величину нужно умножить на число дней, которые работник проведет в отпуске. Выплата производится наличкой либо в виде перевода на банковский счет физлица.

Обязанности налогового агента

Отпускные облагаются НДФЛ аналогично налогообложению зарплаты:

- 13%: для работников, являющихся налоговыми резидентами РФ;

- 30%: для сотрудников, не принадлежих к разряду налоговых резидентов РФ.

Работодатель переводит НДФЛ в ИФНС по месту регистрации.

За невыполнение налоговых обязательств предусмотрены штрафные санкции.

Размер штрафа — 20% от суммы налога

Временные рамки удержания НДФЛ с отпускных

Основной принцип — перевести средства в государственную казну не позже даты получения сотрулеикрм наличных или денежного перевода на карточный счет. Споры специалистов, вызванные различными трактовками сроков в связи с отождествлением понятий заработной платы и отпуска с точки зрения получения дохода, привели к временным разграничениям по выплатам.

Таблица 1. Сроки уплаты в зависимости от типа дохода

| Тип дохода | Граничный срок уплаты НДФЛ |

|---|---|

| Зарплата | День, идущий за датой выплаты |

| Прибыль, полученная в натуральном эквиваленте | День, идущий за датой выплаты |

| Оплата по больничному листу | Последнее число месяца, в котором проведена выплата в рамках пособия |

| Отпускные | Последнее число месяца выплаты |

Ограничения по срокам сдвинулись на последний день месяца, в котором проводились выплаты. Ввиду появившихся нововведений данный вид налога дает налоговому агенту преимущество провести выплату одновременно по нескольким сотрудникам, что удобно во время летних отпусков.

Если выплаты по листу нетрудоспособности осуществлялись в одном месяце с отпускными, допускается их проведение единым платежным поручением.

Примеры уплаты НДФЛ с отпускных:

- Сотрудник предоставил заявление с просьбой предоставить оплачиваемый отпуск 4 июля 2017 г. на 28 календарных дней. Согласно НК РФ выплату следует перечислить не позже чем за 3 дня до начала отпуска — 1 июля 2017 г. Граничный срок перевода подоходного налога в государственный бюджет — до 31 июля включительно.

- Если бы работник планировал отпуск с 1 июля 2017 г., отпускные следует перечислить не позднее 28 июня 2017 г., а уплатить НДФЛ — до 30 июня включительно.

Праздничные дни, выпадающие на период отпуска, не включаются в счет отпускных дней.

Особенности оплаты НДФЛ при компенсации за неиспользованный отпуск

Во время увольнения работодатель может столкнуться с ситуацией, когда у сотрудника накопились неизрасходованные отпускные дни. Денежная компенсация в этом случае предусмотрена в обязательном порядке.

Ввиду того, что материальная компенсация считается прибылью, полученной физлицом, она подлежит налогообложению. В отличие от отпускных, подоходный налог с этой суммы вносится в казну не позже дня идущего за днем перечисления средств.

Видео — Сроки уплаты НДФЛ и взносов с отпускных

Понравилась статья?

Сохраните, чтобы не потерять!

nalog-expert.com

Уплата НДФЛ с отпускных и больничных за май

НДФЛ с отпускных и больничных: кто платит

НДФЛ с отпускных/больничных платят (п. 1, 7 ст. 226 НК РФ):

- организации;

- обособленные подразделения, выплачивающие доходы работникам;

- ИП-работодатели.

Безусловно, НДФЛ с отпускных и больничных вышеназванные лица платят, только если в конкретном месяце они производили такие выплаты работникам.

Когда платить НДФЛ с отпускных

Срок уплаты НДФЛ с отпускных и больничных отличается от срока уплаты «зарплатного» НДФЛ. Так, НДФЛ с этих выплат уплачивается в бюджет не позднее последнего числа месяца, в котором работникам выплачивались отпускные и больничные пособия (п. 6 ст. 226 НК РФ).

При нарушении срока уплаты НДФЛ с отпускных/больничных ИФНС начислит налоговому агенту пени (ст. 75 НК РФ) и штраф (ст. 123 НК РФ).

Правильность расчета пени, произведенного налоговиками, можно проверить при помощи нашего Калькулятора.

Компенсация за неиспользованный отпуск: НДФЛ

При увольнении работнику выплачивается компенсация за неиспользованный отпуск (ст. 127 ТК РФ). Эта компенсация облагается НДФЛ (п. 3 ст. 217 НК РФ). НДФЛ с такой выплаты уплачивается по «зарплатным правилам», т. е. не позднее дня, следующего за днем выплаты компенсации (п. 6 ст. 226 НК РФ).

6-НДФЛ: больничные и отпускные

Суммы выплаченных работникам отпускных и больничных должны отражаться в 6-НДФЛ соответствующего периода.

Подробнее об отражении таких выплат в расчете 6-НДФЛ вы можете прочитать в отдельном материале.

Отпускные в 2-НДФЛ

Информация о всех доходах, выплаченных работнику в течение календарного года, отражается в справке 2-НДФЛ, в т.ч. информация об отпускных и больничных. Причем тому или иному доходу, указываемому в 2-НДФЛ, присваивается свой персональный код (Приложение № 1 к Приказу ФНС от 10.09.2015 N ММВ-7-11/387@). Так, отпускным соответствует код «2012», а больничным пособиям – «2300».

КБК НДФЛ

НДФЛ с отпускных и больничных уплачивается на следующие КБК:

| Что уплачивается | КБК |

|---|---|

| Сам налог | 182 1 01 02010 01 1000 110 |

| Пени | 182 1 01 02010 01 2100 110 |

| Штраф | 182 1 01 02010 01 3000 110 |

Образец платежного поручения по НДФЛ вы найдете ниже.

glavkniga.ru