Как отразить в 6 ндфл увольнение – Как правильно отразить расчет при увольнении в 6-НДФЛ

6 НДФЛ при увольнении в 2019 году. Как отразить?

С 01.01. 2016 года введена форма 6 НДФЛ, которая должна отражаться в отчетности ежеквартально для большей прозрачности финансовых операций. 6 НДФЛ при увольнении также входит в обязательную часть отчетности. В этот отчет входит как основная часть полученных сотрудником средств, так и компенсация отпуска. Законодательством установлено, как отразить все выплаты и отчисления в бухгалтерских книгах.

Особенности 6 НДФЛ

Любой налогоплательщик, которым представлен работодатель, должен предоставлять информацию по перечислениям в форме 6.

Важно! НДФЛ 6 не отменяет сдачу НДФЛ 2, так как они не являются взаимозаменяемыми. Каждый вид отчетности имеет свои установленные сроки.

6 НДФЛ работодатель должен сдавать каждый квартал с учетом правильного заполнения всех документов.

Список предоставляющих отчет налоговых агентов:

- юридическое лицо любого типа;

- ИП;

- частный нотариус;

- адвокат;

- любое физическое лицо, которое занимается частной практикой.

Данная отчетность осуществляется на основе всех доходов физического лица за указанный период в три месяца.

Важно! Работодатель обязан платить отчисления в бюджет за своих сотрудников до самого увольнения включительно. В ряде случаев, например, при сокращении, этот срок может быть продлен. Отчетностью занимается также работодатель.

Сроки отчетности строго регламентированы. Например, после отчетного квартала идет месяц, до конца которого работодатель обязан предоставить отчет, включающий все выплаты, в том числе уволенным сотрудникам.

Годовой вариант отчетности предоставляется до 1.04 включительно последующего года.

Как и куда сдавать отчетность

По стандартной схеме отчетность предоставляется в налоговый орган. Для физического лица он должен быть расположен в месте проживания, а для юридического в месте регистрации. Есть несколько исключений:

- сотрудники предприятий, которые имеют подразделения обособленного типа, сдают отчетность в налоговый орган по месту нахождения. По каждому обособленному подразделению отчетность идет своя. Если подразделения расположены в одном месте, но регистрация производилась в разных органах, то сдача отчетности производится по месту регистрации;

- ИП, организации сдают отчетность в том налоговом органе, где происходила регистрация;

- Если ИП применяет ЕНВД или ПСНО, то также по месту регистрации данных форм налогообложения.

Сдавать отчетность можно в двух вариантах. Первым вариантом является заполненная от руки или напечатанная форма, которую сдают лично или с помощью почты. Второй вариант называется электронным, то есть все придется заполнять и сдавать в электронном виде с применением специальной подписи электронного характера.

Важно! Если организация имеет в своем распоряжении больше 25 сотрудников, то 6 НДФЛ можно сдать только в электронном варианте.

Получается, что работодатель в зависимости от своего статуса сдает отчетность в соответствующий налоговый орган. Эта отчетность обязательно должна иметь все финансовые взаимоотношения с сотрудниками. Также работодатель должен соблюдать форму заполнения, так как отразить 6 НДФЛ требуется правильно. В противоположном случае могут начаться налоговые проверки.

По ТК РФ день увольнения считается также днем получения всех выплат сотрудником. Но есть ряд нюансов, если расчет был произведен на следующий день. По правильной форме датировка должна соответствовать таким требованиям:

- графа (строка) №100 – дата увольнения;

- графа №110 – день расчета;

- графа №120 – день выплаты налога.

День выплаты налога является последующим днем за расчетом. Это обязательное правило, так как отчисления должны производиться в течение суток с момента увольнения. Также стоит учесть, что в момент расчета все налоговые моменты уже должны быть удержаны из окончательной суммы дохода сотрудника.

Отражение в отчетности и примеры

При стандартном варианте в 6 НДФЛ учитывается заработная плата и компенсация за отпуск, которые должны быть выданы в последний рабочий день при расчете. Все эти данные вносятся в отчет.

Пример:

увольнение 6 НДФЛ

Увольняемому компенсация и зарплата при расчете были выданы в день увольнения – 10 сентября. В строках 100 и 110 проставляется эта дата. В соответствии с налоговым кодексом на следующий день, если он является рабочим, производится перечисление всех удержанных средств. Это значит, что в графе 120 проставляется 11 сентября. Так как имеется идентичность датировки отчислений, то графы 130 и 140 суммируются.

Если имелось выходное пособие или компенсация различного характера, то налог взымается только при превышении трехкратного среднего заработка. Если превышения нет или размер выплат равен трехкратному заработку, то данные в отчетности не отображаются. Это связано с тем, что в НДФЛ 6 вносится только та часть сумм, от которой по законодательству идут отчисление.

При необходимости компенсацию за отпуск и зарплату можно разделить на два блока. Часто это необходимо, если расчет был произведен раньше. Тогда зарплата устанавливается как получение дохода на день увольнения, а компенсация на реальное время получения сотрудником выплат. Стоит учитывать, что срок отчислений все равно остается тем же, то есть через день уже потребуется отправить удержанные суммы в налоговый орган.

Важно! В строке 130 указывается сумма, с которой удерживается налог, а в 140 сама величина налога. Если имеется выходное пособие с превышающим стандарт размером, то в 130 графе прописывается сумма превышения, а в 140 удержанный с нее налог.

Работодателю требуется помнить, что данный порядок установлен налоговым законодательством. Заполнением формы должен заниматься только опытный бухгалтер, который не совершит ошибок. Если ошибка была совершена, то в налоговый орган отправляется специальное письмо с новыми и правильными данными по НДФЛ 6. Это позволит заменить неправильную отчетность, которая была отправлена.

В соответствии с новыми постановлениями и налоговым законодательством каждое лицо обязано предоставлять данные о своих доходах в форме НДФЛ 6. За работников данную операцию производит работодатель. Все данные при увольнении также должны быть внесены в ежеквартальную отчетность со всеми суммами, которые были выплачены и удержаны с сотрудника.

u-volnenie.ru

Увольнение сотрудника в выходной день в 2019

Каждый работодатель должен вести поквартальную отчетность и своевременно предоставлять данные в контролирующие органы. Большинство трудностей возникает, если расторжение сотрудника осуществляется не по стандартным условиям. Увольнение сотрудника в выходной день — как отразить в 6 НДФЛ? Данный вопрос может озадачить даже опытного бухгалтера, так как отчетность требует предельной точности при внесении данных. Неправильно указанная информация может негативно отразиться на всей организации и привести к применению штрафных санкций со стороны контролирующего органа.

Можно ли уволить в выходной

На законодательном уровне нет запрета на поведения расторжения трудового соглашения с сотрудником в выходной день. Главным требованием является присутствие лица, ответственного за выдачу документов и денежных средств, на рабочем месте. Для этого работодатель может вызвать его в выходной день с последующей оплатой выхода.

Если по какой-то причине работодатель не может рассчитать работника в выходной день, то следует:

- попросить сотрудника переписать заявление с указанием рабочей даты;

- воспользоваться правом, предоставляемым статьей 14 ТК России, о переносе расчета на следующий рабочий день,

- произвести расчет с работником раньше срока – в последний рабочий день перед выходным.

Важно знать! При выборе двух последний вариантов работодатель должен учитывать, что сотрудник может подать в суд за нарушение своих прав, так как при переносе увольнения на следующую рабочую дату фактически осуществляется задержка расчет, а при преждевременном увольнении сотрудник теряет дни, когда он может осуществить отзыв заявления. Полная ответственность за невыдачу с работодателя снимается после личной передачи документов работнику, о чем будет свидетельствовать его подпись в соответствующем журнале, или отправки уведомления о необходимости получения книжки, если сотрудник не явился в день расчета.

Так как в ТК нет четких указаний по поводу расторжения трудовых отношений в выходной день, работодатель обязан самостоятельно осуществлять выбор, основываясь на нормах действующего законодательства.

Что такое 6-НДФЛ

Организация обязана своевременно предоставлять отчеты в органы Налоговой службы обо всех начислениях и перечислениях НДФЛ в бюджет государства. Сдача отчета по форме 6-НДФЛ должна осуществляется ежеквартально, что позволяет налоговым органам в полной мере осуществлять контроль за деятельность организации, а также проверять правильность расчета и своевременность перечисления денежных средств по подоходному налогу.

В соответствии с НК России предоставлять отчеты по форме 6-НДФЛ обязаны все лица, которые имеют статус налоговых агентов. К их числу можно отнести:

- юридических лиц, в роли которых выступают организации и предприятия;

- индивидуальных предпринимателей;

- частных нотариусов;

- адвокатов и иных физлиц, которые занимаются частной практикой.

В данной отчетности должны быть учтены все доходы, которые получает физлицо за период отчетности. К их числу можно отнести оплату труда, компенсацию за отпуск, который еще был не использован, или выплаты по больничному листу, а также иные денежные выплаты, предусмотренные коллективным или индивидуальным трудовым договором, а также нормативными актами организации.

Важно знать! Работодатель обязан сдавать отчет, заполненный по форме 6-НДФЛ, не позднее последних чисел месяца, следующего за отчетным периодом (кварталом). При ежегодной отчетности документ должен быть предоставлен не позднее 1 апреля года который следует за отчетным периодом (годом).

Отчет должен быть предоставлен в органы ФНС для физлиц – по месту проживания, для юрлиц – по месту регистрации. Сделать это можно несколькими способами:

- при личном виде в отделение контролирующего органа;

- с помощью заказного письма с уведомлением о получении. В такой ситуации к форме 6-НДФЛ необходимо приложить документ с описью всего вложенного в письмо;

- осуществить заполнение и отправку документа в электронном виде. Для этого документ должен быть заверен цифровой подписью отправителя.

Важно знать! На законодательном уровне закреплено, что юрлицо, в штате которого трудится больше 25 человек, может отправлять отчеты только в электронной форме.

Заполнение формы

-

- бланк 6 ндфл_Страница_1

-

- бланк 6 ндфл_Страница_2

Независимо от дня расторжения договора трудоустройства с сотрудником, ответственное лицо обязано своевременно заполнить и предоставить в налоговый орган отчет по форме 6-НДФЛ. Стоит учесть, что не всегда дата получения перечисления налога может совпадать с датой полного расчета с сотрудником. Так при заполнении формы ответственное лицо обязано указать в строке:

- 100 – фактический день расторжения трудового соглашения с сотрудником, так как в этот момент он получает доход;

- 110 – фактический день передачи денежных средств сотруднику. Если он соответствует дню увольнения, то необходимо указать дату, что и в строке 100. При выплате в другой день, необходимо указать дату фактического получения выплат сотрудником;

- 130 – сумму, которая была начислена сотруднику при расторжении договора;

- 140 – сумму НДФЛ, которые были перечислены в бюджет с денежных средств, выданных сотруднику;

- 120 – дата перечисления НДФЛ в бюджет государства. Обычно указывается следующий день после полного расчета с сотрудником.

Важно знать! Если дата расчета с сотрудником выпала на выходной день, то налог должен быть перечислен в следующий рабочий день. В связи с этим дата расчета и дата перечисления НДФЛ может не совпадать.

Каждый работодатель обязан вести полную отчетность всех средств, начисляемых работнику и перечисляемых в бюджет в виде налогов. При расторжении трудового соглашения работодатель должен отразить факт получения работником дохода – оплаты труда и иных видов выплат, предусмотренных действующим законодательством. Данное обязательство сохраняется даже при проведении процедуры увольнения в выходной день. В такой ситуации датой перечисления НДФЛ в бюджет считается следующий рабочий день.

u-volnenie.ru

Компенсация отпуска при увольнении в 2019 в 6 НДФЛ

В 6 НДФЛ отражаются все доходы, облагаемые налогом. Компенсация за неиспользованный отпуск при увольнении в 6 НДФЛ также должна отражаться. Существует несколько особенностей при внесении в отчетность данного типа выплаты. Стоит учитывать, что весь регламент по внесению и отчетности прописан и установлен Налоговым кодексом.

Основные моменты

Компенсация за неиспользованный отпуск относится к основным выплатам, которые должны быть перечислены сотруднику в последний рабочий день. Если сотрудник не находится в этот день на рабочем месте, то крайним сроком выплаты является следующий день за увольнением. Фактически компенсация включается в полноценный расчет при увольнении.

Важно! Под компенсацией подразумевается две выплаты. Первая относится к неиспользованному обязательному ежегодному отпуску, а вторая за дополнительные отпускные дни, на которые имеют право некоторые категории работников.

Стоит учесть, что дополнительные дни, которые начисляются от стажа или же от особых условий работы также должны быть оплачены, если увольняемый их своевременно не отгулял.

Требуется помнить, что компенсация за отпуск и отпускные относятся к разным категориям доходов и правила внесения в отчетность у них разные. Также стоит учесть важную особенность компенсации. Она отражается в 6 НДФЛ, которое регламентирует квартальную отчетность, так как данная выплата считается облагаемым налогом доходом. Именно по этой причине ее требуется отражать в отчетности. И если в первом разделе она должна быть отражена в совокупности с остальными доходами, то во втором отделе ее лучше отражать отдельно от заработной платы, выплачиваемой за период работы до момента увольнения.

Важно! При наличии компенсации за отпуск она должна отражаться в отчетности по форме 6 НДФЛ в обязательном порядке. Правила внесения являются стандартными для основных выплат.

Отчетность

При увольнении сотрудника ему выплачивается выплата, которую считают компенсацией за все не отгулянные дни отпуска. Это регламентировано статьей 127 ТК РФ. В соответствии с 3 пунктом статьи 217 НК РФ обложение налогом идет по общему порядку.

Важно! Дата фактического получения компенсации, то есть дохода прописывается в графе 100 (ст. 223 НК РФ). Получается, что в этот день идет удержание НДФЛ с выплаты и сотрудник получает сумму уже с произведенным вычетом налогов. Это прописано в статье 226 Налогового кодекса.Сроки перечисления удержанных налоговых отчислений при увольнении производятся не позднее дня, следующего за днем дохода. Существует исключение, когда перечисление производится позже в первый рабочий день, если фактический день перевода выпадает на праздник или выходной.

Стоит учитывать, что правила заполнения по отчетности в форме 6 НДФЛ являются обязательными для выполнения. На процесс увольнения и соответствующие ему выплаты при проверках финансовой деятельности обращают внимание, как налоговые органы, так и трудовые инспекции. При любом нарушении или отсутствии сходства с полученными данными назначается проверка. Если проверяющий получит доказательство нарушений или финансовых ошибок, то последуют санкции различного типа в отношении руководителя и самой организации.

Стандартный порядок отчетности по компенсации за отпуск:

- при расчете по увольнению сотруднику выплачивается компенсация;

- дата выплаты проставляется в соответствующую графу;

- в этот же день, то есть в момент получения дохода взимается отчисление;

- в графе 120 проставляется дата крайнего срока перечисления удержанного налога с дохода увольняемого. Это может быть как следующий день, так и дата дохода в зависимости от фактической отправки средств. Если дата приходится на выходной, то последующий первый день рабочего характера и будет днем перечисления. В таком случае в графу проставляют эту дату;

- в графах 130 и 140 должны быть проставлены полная сумма компенсации и отчисления из нее по налогам соответственно.

Важно! Если компенсация выплачивается в один день с заработной платой и другими типами доходов по увольнению, то лучше не суммировать данные выплаты, а разбить на два блока. То есть в одном будет заработная плата и расчет, а второй блок покажет отчисления из компенсации.

Примеры и частые случаи

По отражению в 6 НДФЛ компенсации есть два наиболее частых варианта. При первом случае выплата производится в день полноценного расчета, то есть в крайний рабочий день.

Пример 1:

При расчете в день увольнения даты в строках 100 и 110 совпадают. В графе 120 проставляется следующий день. Например, увольнение производилось 12.04. Получение дохода и удержание (110) также 12.04. Дата крайнего перечисления 13.04. Графа 130 – полная сумма компенсации. 140 – удержанная сумма налога.

Важно! У резидентов РФ и не резидентов различные ставки на налогообложение. Это требуется учесть при наличии сотрудника-иностранца, который увольняется. Отчетность идет в соответствии с типом налогообложения каждого конкретного сотрудника.

Законодательством разрешено компенсацию выплачивать до фактической даты увольнения. В таком случае дата увольнения будет другой.

Пример 2:

Сотрудника увольняют 15 числа, но компенсацию выплатили 14. В таком случае в первую графу записывается дата увольнения. Далее в графу 110 проставляется дата получения дохода, то есть 14 число. В 120 графе также прописывается следующий день — снова 15 число. В остальные графы все вносится согласно стандартному плану.

При увольнении в один день, а произведенном расчете на следующий день порядок также стандартный. В графе 100 проставляется день увольнения, а в 110 уже день расчета, то есть следующее число. Заполнение финансовых данных не меняется.

В 6 НДФЛ отражается компенсация за неиспользованный отпуск, так как такой тип дохода облагается налогом. Внесение в отчетность производится по стандартному плану, но с выделением такой выплаты в отдельную графу. Налог отчисляется сразу в момент получения дохода увольняемым, а переводится в налоговый орган уже до крайнего срока, то есть до следующего дня включительно.

u-volnenie.ru

Как заполнить 6-НДФЛ для компенсации при увольнении?

Как заполнить 6-НДФЛ – компенсация при увольнении отражается в этой справке, которая подлежит направлению в налоговый орган. Основные моменты, касающиеся отражения расчета в 6-НДФЛ при увольнении трудящегося, рассмотрим далее.

Отражение расчета при увольнении в 6-НДФЛ: основные моменты

Расчет при увольнении в 6-НДФЛ (зарплата и дата получения дохода, компенсация отпуска)

Отражение больничного в 6-НДФЛ

Отражение расчета при увольнении в 6-НДФЛ: основные моменты

С 1 января 2016 года в обязанность предприятий вошла ежеквартальная сдача отчетной документации 6-НДФЛ, которая представляет собой консолидированные данные по всем членам трудового коллектива о полученных доходах, налоговых льготах, перечисленных налогах и связанных с этим показателях.

В законодательную базу по указанному отчету входят:

- Налоговый кодекс РФ;

- приказ ФНС от 14.10.2015 № ММВ-7-11/450@;

- письменные разъяснения Минфина по конкретным вопросам.

В форму 6-НДФЛ внесены изменения Приказом ФНС от 17.01.2018 № ММВ-7-11/18@. Обновленный бланк вступил в силу с 26.03.2018. За 2017 год 6-НДФЛ можно сдать и по новой, или по старой форме. А за 1 квартал 2018 года нужно отчитываться только на новом бланке.

Отчетный документ 6-НДФЛ состоит из 2 разделов:

- Консолидированные показатели.

- Сведения о реально полученных доходах и перечисленных налогах.

1-й раздел генерируется нарастающим итогом от начала года, 2-й — исходя из данных за отчетный квартал.

Скачать актуальный бланк 6-НДФЛ можно здесь.

Несмотря на большое количество различных пояснений, данных Минфином РФ, часто возникают вопросы по заполнению, особенно если требуется отразить информацию об уволившемся сотруднике или о выплатах по больничной документации. Рассмотрим как отразить в 6-НДФЛ увольнение сотрудника подробнее.

Расчет при увольнении в 6-НДФЛ (зарплата и дата получения дохода, компенсация отпуска)

В отношении уволившегося специалиста в 6-НДФЛ попадает информация по выплаченной ко дню прекращения рабочих отношений зарплате и компенсации за отпуск. Особое внимание уделяется заполнению граф 100, 110 и 120 из 2-го раздела отчетной формы 6-НДФЛ при увольнении сотрудника:

- дата выплаты доходной части;

- дата удержания налогового отчисления;

- дата перечисления выплаты.

Если отпускная компенсация и зарплата за текущий месяц выданы одним днем, то эти суммы можно указать в общем блоке. Тогда даты выплаты доходной части (графа 100) и удержания налога (графа 110) будут совпадать с последним рабочим днем увольняющегося (ст. 84.1 ТК РФ и п. 3 ст. 226 НК РФ), а днем перевода налога (графа 120) будет указан следующий день (п. 6 ст. 226 НК РФ).

Если же специалист уходит в отпуск с предстоящим увольнением, то есть вначале получает доход в виде отпускных, а позднее расчет по зарплате, то даты получения (графа 100) и исчисления налога (графы 110 и 120) будут разными, а значит, и указывать этот доход необходимо двумя блоками. При этом подоходный налог с отпускных уплачивается не позднее крайнего дня месяца, в котором были сделаны выплаты, а не на следующий день после удержания, как в случае с зарплатой и отпускной компенсацией.

При выплате выходных пособий, сумма которых менее 3-кратного (6-кратного для работающих на Крайнем Севере) размера среднемесячного заработка увольняющегося, подоходный налог не взыскивается, а потому фиксировать эти выплаты в 6-НДФЛ нет нужды.

Если же увольнительное пособие превысило лимит, излишки нужно показать в отчетной форме в графе 020 раздела 1 и графе 130 раздела 2. В графах 070 и 140 нужно указать НДФЛ с превышения. Даты выдачи, удержания и перечисления налога будут такими же, как в примере выше.

О том, как рассчитать компенсацию за отпуск при увольнении, читайте здесь.

Отражение больничного в 6-НДФЛ

Что касается больничных выплат, то в 6-НДФЛ фиксируются только те, с которых взыскивается подоходный налог. Соответственно, больничные, связанные с заболеванием (в том числе и ребенка), в отчетной форме отражаются, а больничные по беременности и родам — нет.

В графе 100 указывается дата приобретения дохода — день оплаты больничного, который совпадает с днем удержания налогового отчисления (графа 110). А вот датой перечисления всех больничных за месяц (графа 120) может быть последний день месяца, в котором производились выплаты (абз. 2 п. 6 ст. 226 НК РФ).

При формировании отчетного документа 6-НДФЛ увольнительные компенсации не следует смешивать с зарплатным доходом штатных сотрудников, больничными или отпускными выплатами. Это позволит не запутаться и избавит от лишних вопросов со стороны работников налоговой службы.

***

В статье мы рассмотрели наиболее проблемные моменты, которые могут возникнуть при заполнении справки 6-НДФЛ в случае увольнения служащего. Данную справку организациям требуется представить с 1 января 2016 года. В отношении уволенного сотрудника в нее вносятся сведения о его зарплате, компенсации за отпуск и другие данные.

Больше информации о 6-НДФЛ — в нашей специальной рубрике, посвященной этой отчетной форме.

Читайте нас в Яндекс.Дзен

Яндекс.Дзенnsovetnik.ru

как отразить выходное пособие и другие выплаты, примеры заполнения

Увольнение работника предполагает жёстко установленную законодательством процедуру. И в этой ситуации работодатель, являющийся налоговым агентом, должен оформить на человека декларацию по форме 6-НДФЛ. Оформление этого документа до сих пор вызывает определённые вопросы. Разберёмся, как грамотно сформировать отчётность, какие выплаты должны быть в нём указаны, как корректно указать в расчёте информацию по срокам учёта подоходного налога декларантом.

Виды выплат при увольнении работника и порядок их отражения в 6-НЛФЛ

При расторжении трудового контракта работодатель обязан выплатить увольняющемуся сотруднику:

- Заработную плату за время, отработанное человеком в прошедшем оплачиваемом периоде. За основу стандартно берётся оклад, установленный в трудовом контракте. Формула расчёта при неполном периоде выглядит стандартно: оклад делится на количество рабочих смен в месяце (как правило, согласно производственному календарю) и умножается на число рабочих дней, в которые работник осуществлял трудовую деятельность.

- Премиальные, а также надбавки за совмещение, переработку (если были и задокументированы). Если в трудовом соглашении или в доп. соглашениях к нему фигурирует премия, и работник выполнил все поставленные KPI-задачи, предприятие должно выплатить человеку и сумму премиальных. Правда, как правило, работодатель устанавливает во внутренних локальных актах условие, что для получения премии сотрудник обязан отработать весь период, за который начисляется поощрение. Если же этот факт не был закреплён в документе, вознаграждение может быть выплачено, но только тогда, когда работодатель по собственной инициативе решит поощрить увольняющегося сотрудника. Так, если сотрудник до увольнения проработал 15 дней и при этом ему положена премия в объёме 50% от зарплаты, расчёт будет выглядеть следующим образом (смотри пример ниже). При этом при выплате нужно учесть и удержать НДФЛ.Сначала считается стоимость одной смены, затем выплаты за 15 дней, а из полученного результата вычисляется сумма премиальных

- Сумму компенсации за неиспользованный оплачиваемый отпуск. Здесь должны учитываться уже использованные дни отпуска. Стандартный расчёт неиспользованных дней отдыха от работы состоит из количества полных отработанных месяцев (причём если человек доработал до 15 числа, то считается, что он отработал полный месяц), умноженных на число 2,33 (число дней, которые нарабатываются за каждый месяц), за вычетом количества дней, которые уже были отгуляны. Полученная цифра умножается на показатель среднедневного заработка, которая рассчитывается индивидуально.

Отметим, что если человек брал отпуск авансом, включаются дополнительные правила, которые могут предусматривать и удержание из зарплаты, но только при увольнении по собственному желанию, прекращении контракта по виновным действиям работника либо по его добровольному согласию. Другие варианты (если человек отказывается подписывать удержание) могут быть решены в суде. В расчёте может получиться и отрицательный показатель

В расчёте может получиться и отрицательный показатель - Выходное пособие — так называемые отступные — начисляются при увольнении по определённым основаниям. Так, при прекращении трудовых отношений по причине:

- Ликвидации предприятия либо закрытия ИП (снятии с учёта).

- Сокращении штата в компании.

- Если в трудовом договоре прописаны дополнительные договорённости при такой ситуации.

Нюансы при формировании 6-НДФЛ

Отметим, что все вышеперечисленные выплаты должны быть перечислены увольняющемуся в день расторжения договора, если же сотрудник не появился в этот день, то расчёт с ним должен быть произведён на следующий день после того, как человек подал бывшему работодателю соответствующее заявление. И эта дата в первую очередь отражается в отчёте 6-НДФЛ.

Ещё нужно понимать, что при заполнении расчёта 6-НДФЛ должно учитываться одно правило — в отчёте отражаются только данные по выплатам, которые предусматривают удержание и уплату в бюджет подоходного налога. Начисления, в которых не был учтён НДФЛ в отчётности не фигурируют. Об этом говорит само название расчёта.

В связи с этим нужно уточнить, что не все выплаты, которые проходят при увольнении, подлежат НДФЛ-удержанию. И поэтому не всё, что перечисляется человеку, отражается в форме 6-НДФЛ.

Нормативные акты, регулирующие выплаты при увольнении, устанавливают, что 4 вида выплат подлежат налогообложению и, соответственно, фигурируют в отчёте:

- Зарплата — в полном объёме. Здесь Налоговый кодекс признаёт фактической датой ту, когда человеком был получен доход — его финальный рабочий день на предприятии. Подоходный налог должен быть перечислен в госбюджет на следующий день после выплаты ЗП.

- Премиальные — аналогично. И в первом, и во втором случае, как правило, начисления идут одновременно (что влияет на отражение сведений во втором разделе декларации).

- Компенсация при не использованном отпуске. Здесь НК РФ устанавливает срок обложения — в день фактического перечисления выплат.

- Но здесь есть нюанс — по согласованию сторон трудовых взаимоотношений эта компенсация может быть заменена на отпускной период, состоящий из всех неотгулянных работником дней, после чего сразу может последовать увольнение. В данном варианте как регламентирует статья 127 ТК РФ днём расторжения контакта признаётся финальный день отпуска (статья 127 ТК РФ). Но полноценный расчёт с работником в этом случае должен быть произведён в последний день до начала отпуска.

- По ТК РФ компенсация за отпуск должна быть начислена и выдана за 3 дня до его наступления.

- Соответственно, эти выплаты должны быть отражены в 6-НДФЛ день в день. А вот для платежа по НДФЛ в бюджет законодательством установлена крайняя дата — окончание месяца, в котором доход был получен (а не на следующий день после компенсации, как в случае с зарплатой и прочими мотивационными выплатами).

- Ещё один нюанс при учёте НДФЛ в отчёте — больничный лист, если увольняющийся человек ушёл с предприятия сразу после листка нетрудоспособности. В этом варианте датой получения дохода считается день выплаты. Срок перечисления НДФЛ не должен перетекать тот месяц, в который человеком получен доход.

Исключение здесь составляет (как следует из всего вышесказанного) выходное пособие. Именно отступные являются НДФЛ-необлагаемыми. Но и это ещё не всё. Сюда же относятся и выплаты в сумме среднемесячной заработной платы, которые начисляются за второй — третий месяцы, которые даются человеку для трудоустройства при его увольнении.

Заметим, что это относится только к суммам, которые не превышают трёх средних заработков (а для районов, признанных северными, — шести). Если же отступные превышают расчётный лимит, они фиксируются в 6-НДФЛ при увольнении, причём берётся именно разница.

Ещё один момент, который фиксируется в расчёте, — даты удержания подоходника с этих выплат. И если этот срок фактически совпадает с выплатами, то третий показатель — даты перечисления НДФЛ — имеют свойство не совпадать с выплатой и удержанием. Для визуализации выделим эти пункты в отдельную таблицу. Так, правила, утверждённые фискальным регулятором в распоряжении №ММВ-7–11/450@, устанавливают алгоритм действий расчётчика при выплатах доходов и переводе НДФЛ при увольнении и, соответственно, внесения информации в 6-НДФЛ:

Таблица: последовательность выплат дохода и перечисления НДФЛ при увольнении

Порядок внесения данных в 6-НДФЛ при расторжении договора и примеры

Если идти по структуре формы, то детали по выплатам, удержаниям и платежам при увольнении сотрудника участвуют в обоих разделах декларации, но сложности и вопросы, как правило, возникают только по разделу №2, так:

- В разделе №1 нарастающим итогом за отчётный период должны быть отражены суммарные обобщённые данные по начисленному доходу и сумме удержаний, а также количеству физ. лиц, которые получили доход от налогового агента-работодателя.

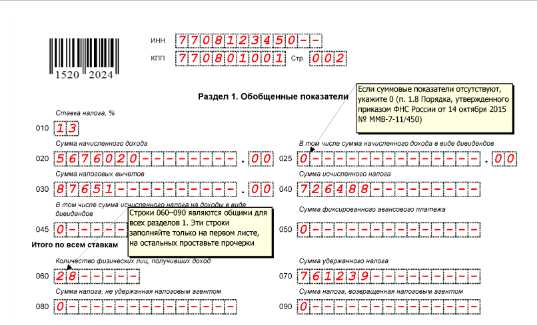

Так заполняется раздел №1 формы 6-НДФЛ

Так заполняется раздел №1 формы 6-НДФЛ - Заметим, что все виды выплат и сроки уплаты налогового сбора фиксируются в определённых блоках второго раздела. Группируются они по датам фактических выплат и перечисления НДФЛ. Таким образом, внося данные в расчёт 6-НДФЛ при расторжении договора, нужно в строке 130 отразить выплаты:

- заработной платы, премиальных и прочих доплат за труд;

- отпускной компенсации;

- отступного пособия при увольнении по определённым статьям, если они превышают расчётный лимит.

- Далее в строке 140 отчёта 6-НДФЛ должна быть зафиксирована сумма НДФЛ, сроки начисления, удержания и уплаты налогового сбора по каждой из вышеперечисленных выплат (строчки №100, 110 и 120).

Разберёмся, как правильно отразить прекращение отношений с работником в форме 6-НДФЛ на практических примерах.

Заполняем форму при увольнении в середине месяца

Когда нужно отразить в декларации увольнение работника с середины месяца, стандартно заполняется первый и второй разделы расчёта 6-НДФЛ, где вносятся следующие данные:

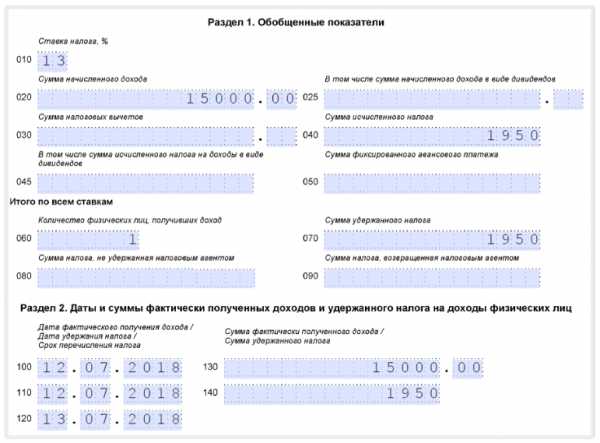

- Вводные: работник уходит 12 июля 2018, начисления составили 15 000 ₽, из них 10 000 ₽ — заработная плата за месяц увольнения, и 5 000 ₽ — компенсация за неотгулянный отпуск.

- В разделе №1 (строка 020) нужно показать начисленную и уплаченную total-сумму выплат, в нашем случае — 15 000 ₽. Исчисленный налог, если к работнику применяется стандартная ставка в 13%, составит 1 950 ₽. Соответственно, в строчках 040 и 070 указываем именно эту сумму:

- Блок 040 — сколько исчислено по НДФЛ.

- Блок 070 — сколько удержано НДФЛ.

- Далее в этом разделе нужно указать количество физ. лиц, которые получили доход — 1 человек.

- В разделе №2 в соответствующих блоках проставляем те же суммы, только с датами проводок:

- Блок со строчками №100 и 130 — дата, когда доход был выплачен физ. лицу и сумма начисленной зарплаты и компенсации.

- Блок с нумерацией 110 и 140 — дата и сумма удержанного подоходника.

- И последний блок — дата, когда исчисленный НДФЛ был перечислен в налоговую (в нашем случае — следующий день после выплаты ЗП и компенсации).

Пример заполнения расчёта 6-НДФЛ при увольнении в середине месяца выглядит так

Пример заполнения расчёта 6-НДФЛ при увольнении в середине месяца выглядит так

Вносим данные в отчёт, если день увольнения приходится на крайний день квартала

В этом варианте нужно опираться на комментарии налоговиков (подробная информация есть в разъяснениях фискального контролёра №БС-4–11/20829@ от 2 ноября 2016). Дело в том, что когда дата по платежу НДФЛ в бюджет перетекает в следующий квартал, сумму финального расчёта с работником и НДФЛ, который с него удержан, нужно показать в разделе №1. А в разделе №2 фиксировать эти показатели не следует. Эти данные будут отражены в следующем квартале, на который придётся дата перечисления НДФЛ. При заполнении 6-НДФЛ этот случай будет выглядеть так:

- Вводные: допустим, человек уходит 29 июня 2018. Сохраним те же суммы, которые указаны в примере выше.

- Первый раздел заполняется по стандартным правилам.

- А в разделе №2 финальный расчёт с сотрудником попадёт только в квартал III, где:

- В блоке со строчками №100 и 130 будет стоять дата, когда человек получил доход, и total-сумма выплат.

- Блок с нумерацией 110 и 140 — та же дата и total-сумма НДФЛ, который был удержан.

- И финальный блок раздела — срок перечисления подоходника налоговикам, который в нашем варианте переходит на следующий отчётный период.Пример заполнения расчёта 6-НДФЛ при увольнении в конце квартала

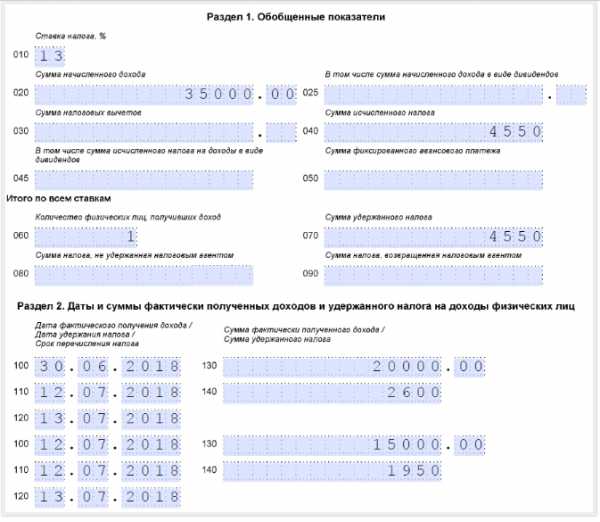

Заполнение 6-НДФЛ при увольнении, если выплаты идут за 2 месяца

Когда до момента прекращения трудовых отношений сотруднику не была выплачена заработная плата за период, предшествовавший месяцу окончания работы, то её выплата по законодательству должна состояться в финальный день трудоустройства в компании. В этом варианте, как уже упоминалось, дата получения зарплаты должна быть проведена/отражена в крайний день месяца, за который она начислена (смотри пункт 2 статьи 223 НК РФ). Значит, работодателю нужно внести данные в 2 блока второго раздела:

- Вводные: дополнив уже приведённый пример обстоятельством, что человеку при расторжении договора 12.07.2018 нужно перечислить ЗП не только за отработанные в июле дни (всё те же 10 000 ₽), но и окончаловку за июнь в размере 20 000 ₽, а также компенсацию за неиспользованный отпуск.

- Значит, нужно внести в первый раздел total-сумму по всем положенным выплатам (доходу) — в строчке 020, а итог по начисленному и удержанному НДФЛ — в 040 и 070 соответственно.

- А в разделе №2 оформить 2 блока со строками №100—140, при этом:

- В первом блоке должны быть отражены показатели по зарплате и начислениям/удержаниям за июнь.

- А во втором — финальный расчёт по ЗП и отпуску.

Пример заполнения расчёта 6-НДФЛ при увольнении и выплатах за 2 месяца

Пример заполнения расчёта 6-НДФЛ при увольнении и выплатах за 2 месяца

Отражаем в расчёте при увольнении отгулянный авансом отпуск

Интересный вариант, когда увольняющийся человек брал так называемый отпуск авансом, то есть время отдыха было ещё не наработано на тот период, но отпускные уже были выплачены (это требование законодательства при оформлении оплачиваемого отпуска, даже если он берётся авансом). В итоге, при увольнении, когда период отгулянного отпуска ещё не наработан на момент увольнения, у сотрудника в определённых ситуациях, о которых уже упоминалось ранее, — расторжение контракта по собственному желанию, по виновным действиям увольняющегося, а также при обоюдных договорённостях об удержании, переплаченные отпускные вычитаются из расчёта:

- Предположим, что работник всё так же уходит 12.07.2018, и при начисленной зарплате в 10 000 ₽ за ним остался долг перед предприятием в объёме 5 000 ₽ за отпуск. Это означает, что нужно произвести удержание за незаработанные, но использованные дни отдыха.

- Сумма дохода и, соответственно, облагаемая база по подоходному налогу должна быть сокращена на сумму удержания, а в декларации 6-НДФЛ нужно отразить показатели по окончательному расчёту с учётом вычета. А это значит, что по сравнению с примером под номером один, разница будет только в расчётных суммах дохода и НДФЛ.

Пример заполнения расчёта 6-НДФЛ при удержании за отпуск, взятый авансом

Пример заполнения расчёта 6-НДФЛ при удержании за отпуск, взятый авансом

Видеоинструкция: как отразить уволенных работников при сдаче расчёта в ИФНС

Что делать в случае ошибки при заполнении

Норма налогового права, которая регламентирует корректировку сданного фискальному регулятору отчёта, установлена в статье 81 НК РФ. Здесь в пункте №6 указано, что исправление ошибок в расчёте является обязанностью декларанта, а также что при обнаружении некорректных данных налоговый агент должен предоставить в ИФНС уточнённый расчёт. Причём уточнёнка должна быть оформлена:

- при выявлении факта, что в расчёте 6-НЛФЛ отражены неполные данные по основным показателям, которые привели к сокращению суммы налогового сбора, подлежащего к перечислению фискальному контролёру;

- если нарушены права сотрудника при выплате расчётной суммы.

Ключевые рекомендации по вопросу предоставления уточнённого расчёта по декларации 6-НДФЛ даны налоговиками в Письме от 12.08.2016 № ГД-4–11/14772.

Помимо скорректированной информации, в расчёте на титульном листе отображается номер предоставляемой отчётности. Если сдаётся первичный документ, указывается код «000», а уточнёные декларации идут, соответственно, под номерами «001», «002» и т. д.  У уточнённой декларации нумерация начинается с кода «001»

У уточнённой декларации нумерация начинается с кода «001»

Стандартная санкция при обнаружении в отчёте 6-НДФЛ некорректных сведений — штраф в сумме 500 ₽, который устанавливается за каждую ошибочную декларацию вне зависимости от того, кому предоставлен документ. Это установлено относительно новой статьёй 126.1 НК РФ.

Отметим, что некорректные данные в расчёте, сданном в налоговую службу, необходимо исправить в течение пяти рабочих дней. Если срок будет пропущен, компания будет оштрафована на 5 000 ₽.

Но есть в законодательном акте и комментарий, предполагающий освобождение предприятия-агента от штрафа. Так, в пункте 2 вышеприведённой нормы есть указание, которое даёт возможность исправить ошибку без финансовых потерь, если декларант:

- Самостоятельно нашёл ошибку в уже выданном на руки уволенному работнику или сданном в ИФНС расчёте.

- Предоставил уточнёнку до момента, когда налоговики указали на некорректно заполненный расчёт или неполные данные в расчёте.

Порядок освобождения от ответственности при предоставлении уточнённого отчёта регламентирован пунктами 3 и 4 статьи 81 НК РФ.

А ещё нужно указать, что далеко не все ошибки, допущенные при оформлении расчёта 6-НДФЛ, влекут за собой подачу уточнёнки. Выделим самые распространённые неточности, когда нет необходимости корректировать данные в уже сданном отчёте, и при этом санкции не последуют. Сюда относятся, к примеру, ситуации когда:

- Заработная плата уволенного (премиальные), выплаченная в конце отчётного периода (квартала, полугодия, 9 месяцев), была включена в расчёт 6-НДФЛ за тот же период. По сути, если увольнение прошло крайним днём месяца, соответственно, финальная ЗП была перечислена в этот же день, доход должен быть отражён в этом же периоде (в разделе №1 декларации), а перечисление НДФЛ в следующем отчётном периоде. Но если в разделе №2 всё-таки был указан перечисленный подоходник, то уточнёнку делать не нужно. Тем более что уволенного человека это вообще не касается. Но здесь нужно внимательно отнестись к отражению этой суммы в следующем отчётном периоде по компании в целом, чтобы не задублировать сумму этого показателя.

- Раздел №2 при увольнении был разбит по налоговым ставкам (13%, 15% и пр.). По правилам внесения сведений в 6-НДФЛ конкретизировать такие данные в отдельных блоках раздела не нужно. Здесь важна только хронология, а информация, по какому тарифу прошло удержание, излишняя. Но если это было сделано, уточнёнка не подаётся. Это является просто ошибкой при оформлении, а связи с тем, что недостоверных данных в расчёте нет, то штраф за это не вменяется. Да и для уволенного (опять же) это несущественно.

Правильное оформление расчёта 6-НДФЛ при увольнении работника — важная процедура. Ошибки при внесении данных могут привести к штрафам и разбирательствам с фискальным регулятором. Но есть ситуации, когда ошибки не караются контролёрами. Но тем не менее при заполнении расчётных данных нужно очень внимательно относиться к цифрам и срокам уплаты налогового сбора, а также учитывать все нюансы по специфике финальных компенсаций.

49 лет, высшее образование (филолог, журналист, маркетинг). Есть опыт работы как в индивидуальном предпринимательстве, так и в крупном корпоративном бизнесе. Оцените статью: Поделитесь с друзьями!biznes.guru

В расчёте может получиться и отрицательный показатель

В расчёте может получиться и отрицательный показатель Так заполняется раздел №1 формы 6-НДФЛ

Так заполняется раздел №1 формы 6-НДФЛ Пример заполнения расчёта 6-НДФЛ при увольнении в середине месяца выглядит так

Пример заполнения расчёта 6-НДФЛ при увольнении в середине месяца выглядит так Пример заполнения расчёта 6-НДФЛ при увольнении и выплатах за 2 месяца

Пример заполнения расчёта 6-НДФЛ при увольнении и выплатах за 2 месяца Пример заполнения расчёта 6-НДФЛ при удержании за отпуск, взятый авансом

Пример заполнения расчёта 6-НДФЛ при удержании за отпуск, взятый авансом