Платежное поручение в 2019 году образец ип – Образец платежного поручения по страховым взносам в 2019 году по ИП

образец для ИП и юр.лиц

Как составить платежное поручение на уплату ЕНВД в 2019 году ИП и юридическим лицам? Образец платежки и верными КБК и другими реквизитами приведем в данном материале и доступен для скачивания.

Срок уплаты ЕНВД в 2019 году

Рассчитанную сумму ЕНВД перечислите в бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). Об этом сказано в пункте 1 статьи 346.32 Налогового кодекса РФ.

Последний срок уплаты ЕНВД может приходиться на нерабочий день. В таком случае налог нужно перечислить в бюджет на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Далее в таблице обобщим сроки уплаты ЕНВД в 2019 году:

| Сроки уплаты ЕНВД в 2019 году | |

| За IV квартал 2018 года | Не позднее 25.01.2019 |

| За I квартал 2019 года | Не позднее 25.04.2019 |

| За II квартал 2019 года | Не позднее 25.07.2019 |

| Не позднее 25.10.2019 | |

Реквизиты для уплаты ЕНВД 2019

Сумму ЕНВД вносите на реквизиты ИФНС, в которых организация или ИП зарегистрированы в качестве плательщика ЕНВД (п. 2 ст. 346.28 НК РФ). Так нужно делать независимо от того, образовано ли по месту ведения деятельности, облагаемой ЕНВД, обособленное подразделение или его не существует.

В целях уплаты в 2019 году опирайтесь на следующие КБК:

- единый «вмененный» налог – 182 1 05 02010 02 1000 110;

- пени – 182 1 05 02010 02 2100 110;

- штрафы – 182 1 05 02010 02 3000 110.

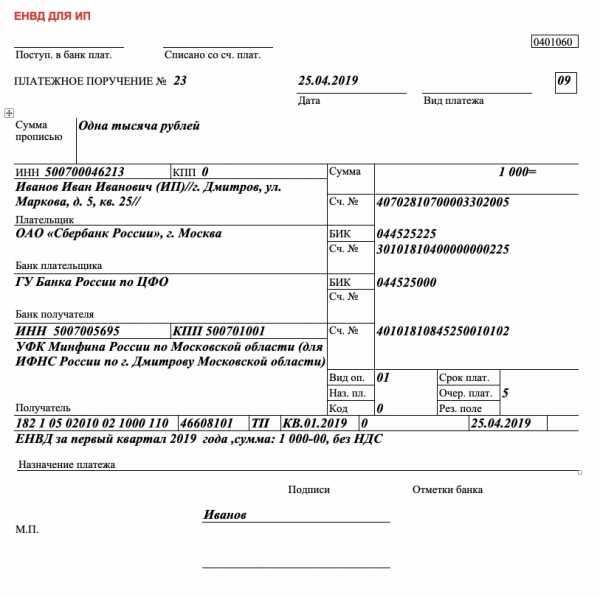

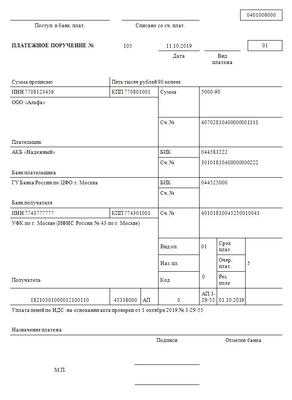

Образец платежного поручения для ИП 2019

В поле 101 “Статус плательщика” надо поставить код “09” (приложение 5 к приказу Минфина России от 12.11.13 № 107н). При таком статусе обязательно должен быть заполнен ИНН или УИН (поле 22)

СКАЧАТЬ ОБРАЗЕЦ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ИП 2019Приведем образец платежного поручения по ЕНВД для ИП в 2019 году:

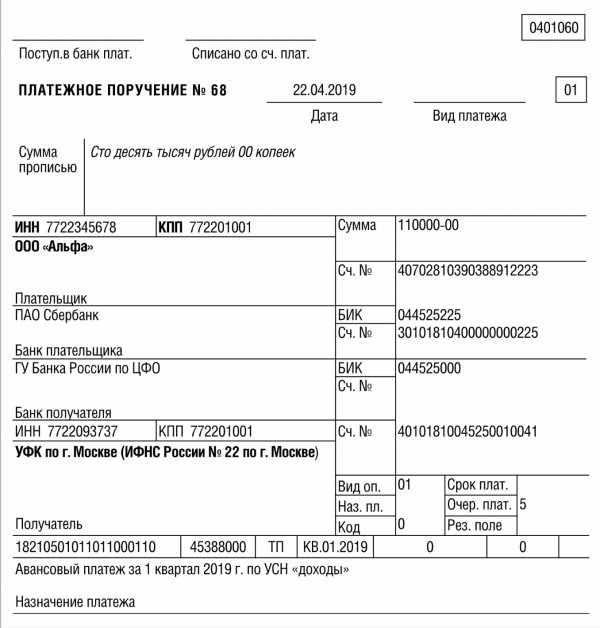

Образец платежного поручения для юридических лиц 2019

Организации, в отличие от ИП, ставят в платежном поручении по ЕНВД статус плательщика “01”, так как компания является налогоплательщиком.

СКАЧАТЬ ОБРАЗЕЦ ПЛАТЕЖКИ ЕНВД 2019 ДЛЯ ЮР.ЛИЦПриведем образец платежного поручения по ЕНВД для организаций в 2019 году:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Образец платежки по УСН “доходы” 6 процентов в 2019 году

Как выглядит образец платежки по УСН “доходы” 6 процентов в 2019 году? Поясним.

Сроки уплаты авансовых платежей и УСН 2019

Авансовые платежи по единому налогу перечислите не позднее 25-го числа первого месяца, следующего за отчетным периодом (квартал, полугодие и девять месяцев). То есть не позднее 25 апреля, 25 июля и 25 октября. Такой порядок установлен статьей 346.19 и пунктом 7 статьи 346.21 НК. Бывает, что срок уплаты приходится на выходной или нерабочий праздничный день. Тогда единый налог или аванс по нему нужно перечислить в бюджет в ближайший рабочий день (п. 7 ст. 6.1 НК).

- 25.04.2019 – авансовый платеж за 1 квартал

- 25.07.2019 – авансовый платеж за полугодие

- 25.10.2019 – авансовый платеж за 9 месяцев

- 31.03.2020 – налог за 2019 г.

За просрочку налога при УСН, минимального налога и авансовых платежей придется платить пени (ст. 75 НК).

Пример платежки по УСН 2019 (6 процентов)

Платежные поручения на перечисление налога (авансовых платежей) оформляйте согласно Положению ЦБ от 19.06.2012 № 383-П и с учетом Правил, утвержденных приказом Минфина от 12.11.2013 № 107н.

Единый налог и авансовые платежи по нему перечисляйте на счет в территориальном управлении Казначейства России по реквизитам налоговой инспекции, к которой прикреплена организация по месту ее нахождения. То есть по адресу, по которому организацию зарегистрировали. Он указан в ЕГРЮЛ (п. 2 ст. 54 ГК). Даже если у организации есть обособленные подразделения, единый налог и авансовые платежи перечисляйте по реквизитам инспекции, в которой зарегистрировано головное отделение.

Для ИП – это налоговая инспекция, где его поставили на учет по месту жительства.

В поле 16 «Получатель» укажите сокращенное наименование органа Федерального казначейства и в скобках – сокращенное наименование администратора доходов: название и номер налоговой инспекции или территориального отделения ФСС России. Например, «УФК по г. Москве (ИФНС № 43 по г. Москве)». Название получателя не должно превышать 160 символов (приложение 11 к Положению, утвержденному ЦБ от 19.06.2012 № 383-П).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите

buhguru.com

Платежное поручение по НДС в 2019 году: образец

С 2019 года ставка НДС повысилась до 20% и изменилась платежка. Однако КБК и требования к заполнению платежки остались прежние. В статье рассмотрим, как составить платежное поручение по НДС в 2019 году. Вы также можете посмотреть и скачать образец.

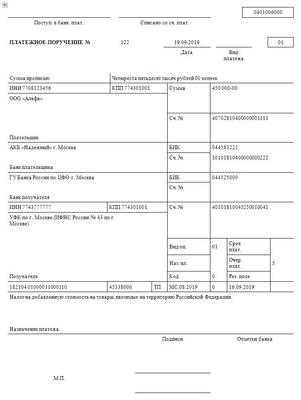

Образец платежки по НДС в 2019 году

Рассмотрим образец заполнения платежного поручения на уплату налога на добавленную стоимость для юридических лиц: плательщиков НДС, импортеров и налоговых агентов в 2019 году.

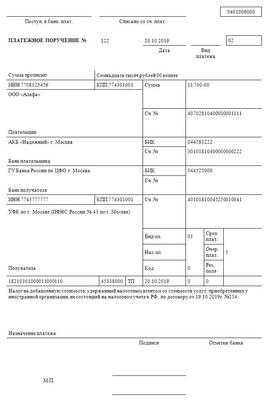

Образец платежного поручения на уплату пени по НДС в 2019 году

Пени для юридических лиц по-прежнему начисляют в том случае, когда оплата налога проходит несвоевременно.

Какие требования к заполнению платежки по НДС с 2019 году

В соответствии с правилами заполнения платежных поручений, утвержденных приказом Минфина России от 12 ноября 2013 года № 107н, налогоплательщик при перечислении НДС в бюджет должен указать следующие сведения:

- «Статус плательщика» (поле 101)

– если НДС уплачивает юридическое лицо – код «01»

– если НДС уплачивает индивидуальный предприниматель – код «09»

– если НДС уплачивает компания или индивидуальный предприниматель как налоговые агенты – код «02»

- «ИНН плательщика» (поле 60)

В поле 60 указывается ИНН компании или индивидуального предпринимателя, осуществляющих платеж по налогу на добавленную стоимость в бюджет РФ

- «КПП плательщика» (поле 102)

В поле 102 указывается КПП компании-плательщика. Индивидуальный предприниматель также заполняет поле 102, ставит «0».

- «Плательщик» (поле 8)

В поле 102 организация (или обособленное подразделение) указывает свое краткое наименование. Индивидуальный предприниматель – ФИО.

- «ИНН получателя» (поле 61)

В поле 61 необходимо поставить ИНН той налоговой инспекции, куда плательщик перечисляет налог на добавленную стоимость

- «КПП получателя» (поле 103)

В поле 103 – КПП той налоговой инспекции, куда плательщик отправляет налог на добавленную стоимость

- «Получатель» (поле 16)

В поле 16 указывается налоговая инспекция, в которую перечисляется налог на добавленную стоимость. Поставить только номер налоговой инспекции недостаточно. Например: «ИФНС № 25». Это не верно. Плательщик должен внести данные по ИФНС следующим образом: «УФК по г. Москве (ИФНС № 25 по г. Москве)»

- «Очередность платежа» (поле 21)

Поле 21 заполняется согласно очередности списания платежей со счета, установленной ст. 855 ГК РФ. Код «3» предусмотрен для особых случаев (задолженность перед бюджетом). Как правило, налогоплательщики указывают «5».

- «КБК» (поле 104)

В поле 104 необходимо поставить код бюджетной классификации в соответствии с Указаниями Минфина России, утвержденные от 1 июля 2013 года № 65 н (в редакции от 20 июня 2016 года).

- «ОКТМО» (поле 105)

В поле 105 указывается код согласно Общероссийскому классификатору территорий муниципальных образований. Для организаций – код по месту нахождения, а для индивидуальных предпринимателей – по месту жительства.

- «Основание платежа» (поле 106)

– если НДС является текущим платежом, то в поле 106 необходимо поставить «ТП»

– если есть задолженность по НДС и налогоплательщик добровольно ее погашает, то «ЗД»

– если налоговая инспекция прислала требование по уплате НДС и налогоплательщик погашает задолженность на основании данного документа, то «ТР»

– если налогоплательщик перечисляет НДС по акту проверки в связи с задолженностью (до выставления требования), то «АП»

- «Период, за который уплачивается налог/взнос» (поле 107)

Поле 107 заполняется следующим образом:

– «КВ.ХХ.ГГГГ» (ХХ – номер квартала, ГГГГ – год) Например: «КВ.01.2019» (за 1 квартал 2019 года)

– «МС.ХХ.ГГГГ» (ХХ – номер месяца, ГГГГ – год) Например: «МС.01.2019» (при ввозе товаров с территории Таможенного союза период составляет 1 месяц)

– при уплате НДС в качестве налогового агента в поле 107 необходимо поставить дату выплаты денежных средств иностранному контрагенту (при приобретении у него работ и услуг, местом реализации которых является РФ).

Согласно п. 4 ст. 174 НК РФ платежное поручение на уплату налога отправляется одновременно с выплатой (перечислением) денежных средств иностранному контрагенту.

- «Номер документа» (поле 108)

– если в поле 106 «ТП» или «ЗД», то в поле 108 указывается «0»

– если в поле 106 «ТР», то указывается № требования налоговой инспекции об уплате налога

– если в поле 106 «АП», то № решения, вынесенного по результатам проверки

- «Дата документа» (поле 109)

– если в поле 106 «ТП» или «ЗД», то «0»

– если в поле 106 «ТР», то указывается дата требования налоговой инспекции об уплате налога

– если в поле 106 «АП», то дата решения, вынесенного по результатам проверки

- «Тип платежа» (поле 110)

Поставьте «0».

- «Назначение платежа» (поле 24)

Пояснение к платежу. Например, назначения платежного поручения могут быть такими:

– 1/3 НДС, начисленного по результатам деятельности за 2 квартал 2019 года, первый платеж

– налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации

– налог на добавленную стоимость, удержанный налоговым агентом со стоимости услуг, приобретенного у иностранной организации, не состоящей на налоговом учете в Российской Федерации, по договору от 20 декабря 2018 года, № 185

Какой КБК для НДС в 2019 году

Реквизиты для оплаты НДС зависят от того, в какую налоговую инспекцию перечисляется налог, а вот КБК для всех налогоплательщиков един.

|

НДС на товары (работы, услуги), реализуемые на территории России |

||

|---|---|---|

|

налог |

пени |

штраф |

|

182 1 03 01000 01 1000 110 |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) |

||

|

налог |

пени |

штраф |

|

182 1 04 01000 01 1000 110 |

182 1 04 01000 01 2100 110 |

182 1 04 01000 01 3000 110 |

|

НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) |

||

|

налог |

пени |

штраф |

|

153 1 04 01000 01 1000 110 |

153 1 04 01000 01 2100 110 |

153 1 04 01000 01 3000 110 |

Сроки перечисления НДС в 2019 году

Уплата налога производится по месту нахождения компании. Порядок и сроки установлены Налоговым кодексом РФ. Так, согласно п.1 ст. 174 НК РФ налог на добавленную стоимость перечисляется в бюджет равными долями не позднее 25 числа каждого из трех месяцев, следующих за истекшим отчетным кварталом.

|

Срок уплаты НДС |

|

|---|---|

|

4 квартал 2018 года |

|

|

Не позднее 25.01.2019 |

Первый платеж |

|

Не позднее 25.02.2019 |

Второй платеж |

|

Не позднее 25.03.2019 |

Третий платеж |

|

1 квартал 2019 года |

|

|

Не позднее 25.04.2019 |

Первый платеж |

|

Не позднее 27.05.2019 |

Второй платеж |

|

Не позднее 25.06.2019 |

Третий платеж |

|

2 квартал 2019 года |

|

|

Не позднее 25.07.2019 |

Первый платеж |

|

Не позднее 26.08.2019 |

Второй платеж |

|

Не позднее 25.09.2019 |

Третий платеж |

|

3 квартал 2019 года |

|

|

Не позднее 25.10.2019 |

Первый платеж |

|

Не позднее 25.11.2019 |

Второй платеж |

|

Не позднее 25.12.2019 |

Третий платеж |

www.rnk.ru