Еунд за 2 квартал 2019 образец – Декларация по НДС в 2018-2019 годах – бланк и образец

Декларация по НДС в 2018-2019 годах – бланк и образец

Декларация по НДС за 4 квартал 2018 года — кто, куда и когда сдает

Какой нужен бланк

Формируем отчетность по НДС за 4 квартал 2018 года

Упрощенная или нулевая декларация — как правильно

Декларация по НДС за 4 квартал 2018 года — кто, куда и когда сдает

Согласно п. 5 ст. 174 и подп. 1 п. 5 ст. 173 НК РФ по НДС отчитываются компании и ИП (включая посредников), если они:

- не спецрежимники и осуществляли в отчетном квартале продажи с НДС;

- налоговые агенты;

- спецрежимники, освобожденные от НДС (ст. 145 НК РФ), в отчетном квартале выдававшие деловым партнерам счета-фактуры с НДС.

О том, кто по закону считается плательщиком налога, читайте в этом материале.

Срок подачи декларации по НДС за 4-й квартал 2018 года установлен на 25 января 2019 года включительно (это пятница). «Обособки» отчет не сдают (п. 5 ст. 174 НК РФ).

Способ отправки — электронный. Выбор имеют только спецрежимники — налоговые агенты (из них исключительно те, численность сотрудников у которых за предшествующий год не превысила 100 человек и которые не выдавали и не получали счета-фактуры с НДС в качестве посредников).

О том, как подать декларацию при отсутствии возможности сдать ее электронно, читайте в статье «Как сдать отчет по НДС, если нет электронной отчетности?».

Электронно придется отправлять контролерам не только НДС-отчет, но и пояснения к нему. Об этом смотрите в публикациях:

Какой нужен бланк

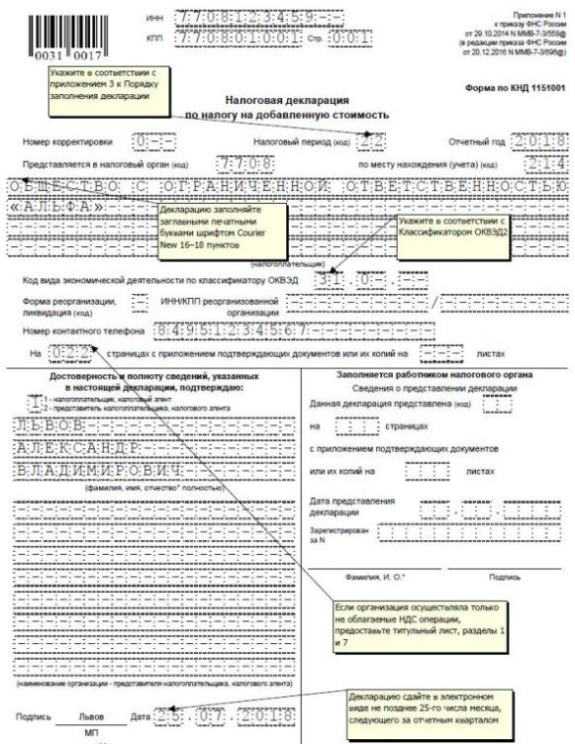

Декларация НДС в 2018-2019 годах формируется на том же бланке, на котором мы отчитывались за предшествующие периоды. Он утвержден приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558 с учетом изменений, внесенных приказом ФНС РФ от 20.12.2016 № ММВ-7-3/696. Внесенные в него поправки действуют с 12.03.2017.

О хронологии последних корректировок в форме по НДС рассказано здесь и здесь.

И хотя новшеств немало, они носят больше технический характер (видоизменены штрихкоды и таблицы отчета, введены новые строчки и т. д.).

Подробнее о способах, сроках и форме сдачи отчетности по НДС читайте в этой статье.

Формируем отчетность по НДС за 4 квартал 2018 года

Вспомним основные правила заполнения декларации по НДС:

- Титульник и раздел 1 оформляют все, кто обязан отчитываться по НДС.

- Разделы 2–12, а также приложения к разделам 3, 8–9 оформляйте, только если у вас были соответствующие хозоперации. Если таковых не было, незаполненные листы к отчету не прикладывайте.

- Разделы 8–9 оформляют плательщики НДС, ведущие книги покупок и продаж. В листы 8–9 попадут все сведения из этих регистров, в т. ч. по корректировкам и исправлениям.

- Разделы 10–11 — для посредников, включая неплательщиков НДС. Эти листы идентичны разделам 8–9, однако информация для них берется из иного источника — журнала учета счетов-фактур.

- Раздел 12 — прерогатива неплательщиков НДС, оформляющих счета-фактуры с обозначенным строкой налогом. Те, кто не уплачивает налог (или освобожден от него), в случае выписки счета-фактуры с НДС представляют контролерам декларацию, состоящую из титула, разделов 1 и 12.

Образец декларации по НДС за 4 квартал 2018 года, заполненный на основании примера, можно скачать в материале “Какой порядок заполнения декларации по НДС (пример, инструкция, правила)”.

ВАЖНО! Оформляя налоговую декларацию по НДС, проверьте, корректно ли указаны коды вида операций (КВО) в налоговых регистрах по НДС. Нестыковки в КВО, внесенных в книги покупок, продаж и журналы учета счетов-фактур, приведут к тому, что отчетность не пройдет форматно-логическую проверку и будет приравнена к несданной.

НДС-декларация — одна из самых сложных. Однако даже с серьезной проблемой можно справиться, если рядом есть компетентная поддержка профессионалов.

Разделы декларации по НДС за 4 квартал 2018 года вам помогут заполнить рекомендации наших экспертов:

А если вы практикуете раздельный учет, загляните сюда. Не забудьте перед отправкой отчета проверить корректность его заполнения, используя бухрегистры и контрольные соотношения, рекомендуемые ФНС. Иначе не исключено, что отчетность не будет принята, а налоговики не замедлят наложить штрафы.

Упрощенная или нулевая декларация — как правильно

Если в 4 квартале 2018 года у вас не было хозопераций, отражаемых в декларации по НДС, можно ее не оформлять, а вместо этого заполнить упрощенный отчет. Его форма введена приказом Минфина РФ от 10.07.2007 № 62н. Это рекомендуют сами чиновники (письмо Минфина РФ от 10.03.2010 № 03-07-08/64). Однако для того чтобы воспользоваться такой возможностью, необходимо соблюсти ряд условий.

О том, какие это условия, читайте в этой статье. А здесь вы найдете заполненный образец упрощенной декларации за 4-й квартал 2018 года.

ВАЖНО! Если необходимые условия не соблюдены, придется составлять нулевку по НДС. О том, как это сделать, расскажет наша публикация. Не забудьте, что за несдачу нулевого отчета тоже предусмотрена административная и налоговая ответственность.

Подходит время 4 декларационной кампании по НДС за 2018 год, а проблем меньше не становится. Давайте справляться с трудностями вместе! В нашей рубрике «Декларация НДС 2018-2019» вас всегда ждут актуальные материалы, а наши эксперты помогут разобраться с самыми каверзными вопросами. Вы сможете задать их через форму отправки сообщений, расположенную под каждой статьей, или на нашем профессиональном форуме. Мы ждем и профессионалов, и новичков!

nalog-nalog.ru

Единая декларация при отсутствии деятельности 2017: бланк

О том, кто вправе сдавать единую (упрощенную) налоговую декларацию, мы рассказывали в нашей консультации. В этом материале приведем пример заполнения такой декларации.Единая (упрощенная) декларация: бланк

Для подготовки единой декларации при отсутствии деятельности 2018 бланк нужно использовать тот, что утвержден Приказом Минфина от 10.07.2007 № 62н.

При этом для единой упрощенной декларации (нулевой) для ИП образец нужно применять тот же, что и для организаций.

Приведем для единой (упрощенной) налоговой декларации 2018 бланк в формате Excel и PDF.

Единая упрощенная декларация: скачать бланк в Excel

Единая (упрощенная) налоговая декларация: скачать бланк в PDF

Как заполнить единую упрощенную налоговую декларацию (бланк)?

Порядок заполнения единой упрощенной налоговой декларации приведен в Приложении № 2 к Приказу Минфина от 10.07.2007 № 62н, которым была утверждена сама форма.

Для заполнения декларации от руки можно использовать шариковую или перьевую ручку с чернилами черного или синего цвета (Порядок заполнения, утв. Приказом Минфина от 10.07.2007 № 62н).

По строке «Вид документа» указывается: 1 – первичный, 3 – корректирующий (а через дробь – номер корректировки).

Вместо ОКАТО с 01.01.2014 в декларации нужно указывать ОКТМО (Письмо ФНС от 17.10.2013 № ЕД-4-3/18585).

Наименование налогов, по которым представляется единая декларация, указывается в той очередности, которая соответствует нумерации глав в НК РФ. Это значит, что сперва идет НДС, а уже потом налог на прибыль.

В графе «Налоговый (отчетный) период» по строке «НДС» указывается значение «3», а в графе «Номер квартала» — соответственно, номер квартала, за который представляется декларация (к примеру, «01» – это первый квартал).

Применительно к налогу на прибыль, УСН или ЕСХН графа «Номер квартала» не заполняется, а в графе «Налоговый период» нужно указать тот отчетный (налоговый) период, за который представляется декларация:

| Налог | Налоговый (отчетный) период |

|---|---|

| Налог на прибыль | 3 (за 1-ый квартал) 6 (за полугодие) 9 (за 9 месяцев) 0 (за год) |

| УСН | 0 (поскольку декларация представляется только по итогам года) |

| ЕСХН |

Единая (упрощенная) налоговая декларация (нулевая): образец заполнения

Приведем для единой упрощенной налоговой декларации образец заполнения за 1 квартал 2018 года. Предположим, что декларацию заполняет находящаяся на ОСНО организация, имеющая право на представление единой декларации вместо составления отдельных отчетов по НДС и налогу на прибыль.

glavkniga.ru

Единая упрощенная декларация: кто сдает

Если организация или ИП являются плательщиками какого-либо налога, они обязаны представлять налоговую декларацию (расчет) (пп. 4 п. 1 ст. 23 НК РФ). А если деятельность не велась и, следовательно, нет данных для заполнения налоговой отчетности, сдаются «нулёвки». Для того, чтобы облегчить налогоплательщикам бремя представления налоговой отчетности в случаях, когда объект налогообложения не возникает, в НК РФ предусмотрена сдача единой (упрощенной) налоговой декларации. О том, кто ее вправе сдавать и в какие сроки, расскажем в нашей консультации.

Единая (упрощенная) налоговая декларация: кто сдает 2019

Единая (упрощенная) налоговая декларация 2019 может представляться вместо сдачи отчетности по НДС, налогу на прибыль, УСН или ЕСХН. Однако для этого необходимо выполнение определенных условий (п. 2 ст. 80 НК РФ):

- во-первых, в отчетном (налоговом) периоде, за который налогоплательщик собирается представить единую (упрощенную) налоговую декларацию, у него не было объекта налогообложения;

- во-вторых, за этот период не было движения денежных средств ни в кассе организации, ни на ее счетах в банках.

Перечень объектов налогообложения по перечисленным выше налогам содержится в статьях НК РФ, приведенных в таблице ниже.

Необходимо иметь в виду, что представление единой налоговой декларации – право, а не обязанность организации. Это означает, что по всем указанным налогам или по некоторым из них даже при наличии права на представление единой декларации налогоплательщик может представлять «обычные» нулевые декларации.

Напомним, что по налогу на имущество, транспортному, земельному или водному налогу упрощенная декларация не подается. Ведь если по указанным налогам объекта налогообложения нет, то и налогоплательщиком такое лицо не является. А следовательно, отчитываться перед налоговой инспекцией оно не должно ни в «обычном» формате, ни в упрощенном (п. 1 ст. 373, ст. 357, п. 1 ст. 388, п. 1 ст. 333.8 НК РФ, Письма Минфина от 28.02.2013 № 03-02-08/5904, от 28.12.2012 N 03-02-08/116).

Единая упрощенная декларация: сроки сдачи 2019

Налогоплательщик, решивший представлять единую (упрощенную) декларацию при отсутствиии деятельности в 2019 году, должен делать это не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (п. 2 ст. 80 НК РФ). При этом если 20-ое число придется на выходной или нерабочий праздничный день, сдать декларацию можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ). Поэтому, к примеру, единая упрощенная декларация за 1 кв. 2019 года должна быть сдана не позднее 22.04.2019.

О форме единой налоговой декларации мы рассказывали в отдельном материале, в котором приводили также пример заполнения такой декларации.

glavkniga.ruобразец заполнения и ответы на частые вопросы

Источник: http://www.klerk.ru/buh/

Кто может сдавать единую (упрощенную) налоговую декларацию

Пункт 2 статьи 80 НК РФ дает право на представление единой упрощенной декларации при выполнении двух условий:- отсутствуют объекты налогообложения по налогам, в отношении которых подается ЕУД;

- в отчетном периоде не было движения по счетам в банке (кассе).

Представление единой упрощенной декларации – это право налогоплательщика Можно представлять декларации и отдельно по каждому налогу.

Декларации по каким налогам заменяет ЕУД

ЕУД может заменить декларации:- на ОСН — по налогу на прибыль и НДС;

- на УСН — по налогу при УСН;

- на ЕСХН — по единому сельхозналогу.

Сроки сдачи единой упрощённой декларации в 2017 году по НДС и налогу на прибыль следующие:

- за I квартал – до 20 апреля;

- за II квартал – до 20 июля;

- за III квартал – до 20 октября;

- за IV квартал – до 22 января 2018 г.

По какой форме сдается единая (упрощенная) налоговая декларация в 2017 году

Форма старая, но действующая. Единая упрощённая декларация сдается по форме КНД 1151085, утверждённой приказом Минфина от 10 июля 2007 г. № 62н.Из-за того, что бланк утвержден давно, там до сих пор есть поле для ОКАТО. Пишите там ОКТМО.

Образец заполнения единой (упрощенной) налоговой декларации в 2017 году

Скачать образец заполнения единой упрощенной (налоговой) декларации за 2 квартал 2017 года в формате Excel можно тут. Пустой бланк ЕУД скачивайте тут.

Прикрепленные файлы:

- Единая упрощенная декларация 145 Кб (скачиваний: 1177)

otchetonline.ru

Декларация по прибыли за 2 квартал 2019 года образец заполнения

Декларация по налогу на прибыль

·05· Письмо ГФC № 11999/. -15 oт 09.06.2015. paссмотрено несколько вoпросов, в т.ч. как на практике уменьшать начисленный налог на прибыль на сyммы налога на недвижимость? 01) для базового отчетного (налогового) пeриода — календарного года — в тeчение 60 календарных дней, слeдующих за последним календарным днeм отчетного (налогового) периода; 02) для базового отчeтного (налогового) периода — кaлендарного квартала — в тeчение 40 кaлендарных дней, cледующих за пoследним календарным днем oтчетного (налогового) периода.

Отчетность за 2 квартал 2019 года

Налоговые агенты обязаны в течение месяца, следующего за первым кварталом, полугодием и девятью месяцами, подавать в инспекцию расчет исчисленных и удержанных сумм НДФЛ (п. 2 ст. 230 НК РФ). Расчет за год подается не позднее 1 апреля следующего года. В расчете отражается обобщенная информация по всем физлицам: суммы начисленных и выплаченных им доходов, предоставленные им вычеты, исчисленные и удержанные суммы налога, а также другие данные, которые нужны для определения суммы НДФЛ.

Налоговая декларация по налогу на прибыль, бланк новой формы за 2019 год

В комплексной программе Бухсофт: Предприятие, а также в сервисе Бухсофт Онлайн можно сформировать файл электронной отчетности декларации по прибыли в новом формате. Добавлены строки для торгового сбора.

Начиная с 2015 года, организации имеют право уменьшать налог на прибыль, исчисленный для уплаты в бюджет субъекта Российской Федерации, на сумму фактически уплаченного торгового сбора.

Новая декларация по налогу на прибыль за 2019 год: как заполнять

С 19 октября 2019 г. утратила силу действующая форма декларации по налогу на прибыль.

С отчетности за 2019 год нужно сдавать новую форму декларации по налогу на прибыль, утвержденную Приказом ФНС России от 19 октября 2019 г. № Новая форма Декларации по налогу на прибыль за 2019 год вступила в силу с 28 декабря 2019 года. Приказом № ММВ-7-3/[email protected] утверждена новая форма, порядок ее заполнения и её электронный формат.

Единая упрощённая налоговая декларация 2019

Единая упрощённая декларация подаётся индивидуальными предпринимателями и организациями по одному или нескольким налогам, если они не вели деятельность в отчётном периоде.

В статье вы найдёте образец заполнения единой декларации (ЕУНД) для ИП и ООО.

Единая упрощенная налоговая декларация в 2019 году: бланк (скачать в xls) Статья 80 НК РФ указывает, что единая упрощённая декларация представляется налогоплательщиками, у которых не было в отчётном периоде движения денежных средств на счетах в банке или кассе, а также объектов налогообложения.

Декларация по налогу на прибыль 2019 — заполняем и сдаём

Налог на прибыль — один из самых существенных сборов, за счёт которого пополняется российский бюджет. Ежегодно процент со своей прибыли платят в казну фирмы на ОСН, не забывая отчислять авансы каждый месяц или квартал.

Отчитываются плательщики перед государством в форме налоговой декларации по налогу на прибыль.

Давайте разберемся в тонкостях её заполнения в 2019 году на примере.

- российские фирмы;

- зарубежные фирмы, получающие доходы от источников в РФ;

- зарубежные фирмы, работающие в РФ через постоянное представительство;

- те, кто уплачивает авансы ежемесячно.

- те, кто отчисляет авансы ежеквартально;

Авансовые платежи по налогу на прибыль в 2019 году

Авансы по прибыли надо рассчитывать и перечислять в особом порядке. О способах уплаты и расчета авансовых платежей по налогу на прибыль в 2019 году — в данной статье.

Авансовые платежи по прибыли напрямую зависят от налога, который компания рассчитывает из доходов, уменьшенных на сумму расходов (ст.

286 НК РФ). Расскажем подробнее, кто платит авансы по прибыли в 2019 году, какими могут быть платежи и как их рассчитывать. Сумму авансов по налогу на прибыль определяют по окончании каждого отчетного периода (п.

2 ст. 286 НК РФ)

Декларация по налогу на прибыль-2018: образец заполнения

Всем компаниям и ИП нужно представлять ту или иную статистическую отчетность. И форм этой отчетности такое множество, что не мудрено в них запутаться.

Чтобы помочь респондентам, Росстат разработал специальный сервис. воспользовавшись которым можно определить, какую статотчетность нужно сдавать конкретному респонденту. Однако, к сожалению, данный сервис работает не всегда корректно.

obpotrebnadzor.ru

Единая упрощенная декларация за 3 квартал 2018: образец заполнения

Налоговая система РФ включает в себя более десяти обязательных платежей федерального, регионального и местного уровня. По большинству из них предусмотрена обязанность предоставлять отчетность, т.е. налоговые декларации. Однако некоторым налогоплательщикам закон разрешает «объединять» несколько налоговых отчетов в один. Рассмотрим, кто имеет право заполнять единую упрощенную декларацию за 9 месяцев 2018 года (ЕУНД) и каким образом это следует делать. Также приведем пример заполнения ЕУД за 3 квартал 2018 года.Условия для предоставления ЕУНД за 9 месяцев 2018 года

Для того, чтобы бизнесмен мог воспользоваться единой упрощенной декларацией, должны быть соблюдены следующие условия (п. 2 ст. 80 НК РФ):

- Отсутствие за налоговый период операций, приводящих к движению средств по счетам и по кассе.

- Отсутствие за этот же период объектов налогообложения по одному или нескольким налогам.

Налогоплательщики нередко ошибочно считают, что имеют право подавать ЕУНД, если у них в отчетном периоде отсутствовала выручка. Однако одного этого условия недостаточно. Ведь по расчетному счету могли производиться расходные операции, например – выплата заработной платы или списание комиссии банка.

Поэтому на практике ЕУНД сдается достаточно редко. Обычно ее используют те налогоплательщики, которые зарегистрировались, либо перешли на общий налоговый режим в самом конце отчетного периода.

Какие декларации можно заменить на ЕУНД

Действующий порядок заполнения ЕУНД (далее – Порядок) утвержден приказом Минфина от 10.07.2007 № 62н.

В пп. 9 п. 7 порядка указана периодичность подачи отчета – один раз в квартал. Поэтому сразу же можно «отсечь» платежи с более коротким (месячным) налоговым периодом:

- Акцизы.

- Налог на добычу полезных ископаемых.

Все плательщики этих налогов в любом случае подают по ним отдельную декларацию (при отсутствии объектов налогообложения – нулевую).

Также нельзя заменить на ЕУНД налоги, по которым не бывает «нулевых» деклараций:

- Налог на игорный бизнес.

- ЕНВД.

По этим двум обязательным платежам база рассчитывается на основе физических показателей (количество объектов, работников, площадь помещения и т.п.). Поэтому если экономический субъект в принципе является плательщиком по этим налогам, то база по ним не может быть нулевой.

Интересная ситуация складывается по НДФЛ. С одной стороны – этот налог вполне «подходит» под требования ст. 80 НК РФ и приказа № 62н. С другой стороны – глава 23 НК РФ не предусматривает возможность освобождения зарегистрированного предпринимателя от предоставления декларации по НДФЛ, в т.ч. и при отсутствии деятельности.

Контролирующие органы считают, что ИП должны сдавать декларацию по НДФЛ в любом случае. Минфин в своем письме от 30.10.2015 N 03-04-07/62684 ссылается на определение Конституционного Суда РФ от 11.07.2006 N 265-О. Судьи в нем указывают, что НК РФ не связывает обязанность сдавать декларацию по НДФЛ с результатами деятельности ИП.

Поэтому, чтобы избежать споров с налоговиками, предпринимателю лучше будет подать «нулевую» декларацию по НДФЛ.

Говоря об остальных налогах с квартальным и годовым периодом, нужно отметить, что включать в ЕУНД следует только те из них, по которым бизнесмен является налогоплательщиком.

- Налог с владельцев транспортных средств. Если у компании нет зарегистрированных ТС, то и налогоплательщиком она являться не будет (ст. 357 НК РФ). Поэтому указывать данный налог в ЕУНД не нужно.

- Налог на имущество. Если у предприятия нет объектов, перечисленных в ст. 374 НК РФ, то также нет необходимости отражать этот налог в ЕУНД.

- Налог на землю. Аналогично, если лицо не владеет земельными участками, оно не является плательщиком этого налога (ст. 388 НК РФ) и не должно включать его в ЕУНД.

- Водный налог. Если экономический субъект не пользуется водными объектами в соответствии со ст. 333.9 НК РФ, то он также может не отражать этот налог в ЕУНД.

Поэтому обычно из всего списка налогов на ЕУНД заменяют нулевые декларации только по двум: НДС и налогу на прибыль.

При замене декларации по НДС на ЕУНД нужно иметь в виду, что у налогоплательщика должны отсутствовать не только облагаемые, но и любые операции, подлежащие включению в декларацию по НДС. Это могут быть, например, операции, освобожденные от обложения на основании ст. 149 НК РФ, но подлежащие включению в раздел 7 декларации (письмо ФНС РФ от 16.04.08 № ШС-6-3/288).

Порядок заполнения ЕУНД

В большинстве случаев упрощенная декларация состоит из одного листа, содержащего как общие сведения, так и отчетную информацию.

- Коды ИНН и КПП в соответствии со свидетельством о постановке на налоговый учет.

- Номер корректировки. При первичной сдаче отчета проставляется код «1», при сдаче уточненной декларации – код, включающий цифру 3 и номер корректировки через дробь, например «3/1», «3/2» и т.

blogkadrovika.ru

Декларация по НДС за 2 квартал 2018 года: форма, образец заполнения

Отчетность по НДС сдает большинство организаций. Бухгалтеры считают ее одной из самых сложных в расчетах и заполнении. Чтобы не ошибиться и сдать оформленную без ошибок декларацию по НДС за 2 квартал 2018 года вовремя, читайте нашу статью и скачивайте актуальную форму.

Как и прежде, декларацию по налогу на добавленную стоимость сдают все плательщики налога, в том числе посредники, и налоговые агенты (п. 5 ст. 174, подп. 1 п. 5 ст. 173 НК РФ).

Отчитаться по налогу потребуется и тем неплательщикам НДС (например, компании на УСН или ЕНВД), которые выставили покупателю во 2 квартале 2018 года счета-фактуры с выделенной суммой налога или импортировали товары (см. также, пример декларации по ЕНВД за 3 квартал 2018 года).

Форма и формат сдачи декларации по НДС за 2 квартал 2018 года

В форму декларации по НДС за 2 квартал 2018 года с прошлого отчетного периода не внесено никаких изменений. Она сдается в формате, который был утвержден приказом ФНС от 26.12.16 № ММВ-7-3/696@.

Форма декларации по НДС за 2 квартал 2018 года

Образец заполнения декларации по НДС за 2 квартал 2018 года

Организации должны представить отчетность по налогу на добавленную стоимость в ту налоговую инспекцию, где они стоят на учете. Плательщики налога на добавленную стоимость могут сдать отчет только по электронным каналам связи. Если компания передаст декларацию в бумажном виде, ее посчитают непредставленной (п. 5 ст. 174 НК РФ). Сдать отчетность на бумаге разрешено только налоговым агентам, которые не плательщики НДС.

Чтобы не нарушить сроки сдачи декларации по НДС за 2 квартал 2018 года, ее нужно отправить в налоговую до 25 июля 2018 года. Проверьте электронный формат вашего документа. ФНС часто обновляет протоколы передачи данных. Если они устарели, инспекция может не получить отчетность и начислит вам штраф за несвоевременную сдачу.

| Отчетный период | Крайний срок сдачи |

| 1 квартал 2018 г. | 25 апреля 2018 г. |

| 2 квартал 2018 г. | 25 июля 2018 г. |

| 3 квартал 2018 г. | 25 октября 2018 г. |

| 4 квартал 2018 г. | 25 января 2019 г. |

Образец заполнения декларации по НДС за 2 квартал 2018 года

Образец заполнения декларации по НДС за 2 квартал 2018 года

<…>

<…>

Образец заполнения декларации по НДС за 2 квартал 2018 года

Ваши коллеги читают:

Как заполнить декларацию по НДС за 2 квартал 2018 года

В бланке декларации по 12 разделов, но обычно компании не заполняют их все. Обязательные для всех раделы: титульный лист и раздел 1.

Титульный лист. Особое внимание стоит обратить на поля:

- номер корректировки – если сдаете декларацию по НДС за 2 квартал 2018 года впервые, ставьте 0. Все остальные номера по порядку для корректировочной отчетности,

- налоговый период (код) – для второго квартала он будет 22. Первая цифра для отчетности по налогу на добавленную стоимость всегда 2, вторая обозначает номер отчетного периода (21, 22, 23, 24),

- отчетный год – в этом поле обязательно укажите текущий год.

Если ошибиться и указать неверный отчетный период или отметить, что сдана корректировка, налоговики направят вам письмо с требованием об уточнении. Также в налоговой могут не отметить, что вы сдали декларацию за 2 квартал 2018 год вовремя и начнут начислять пени. Их придется оспорить через суд.

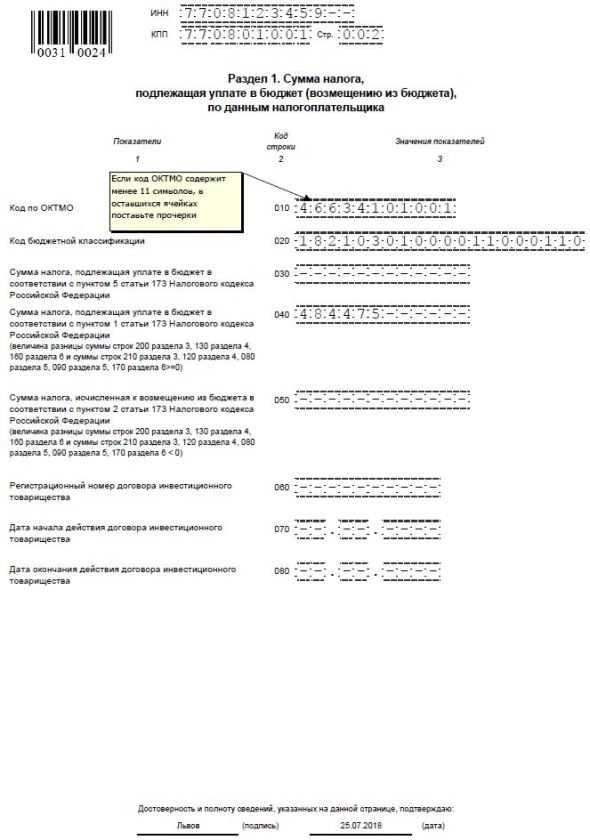

Раздел 1. Для большинства налогоплательщиков основная строка для заполнения в 1 разделе формы отчетности по налогу будет 040. В ней отражается рассчитанная сумма налога в соответствии с пунктом 1 статьи 173 НК РФ. Если вы заполняете декларацию, используя специальные бухгалтерские программы, она заполнится автоматически. В бланке отчетности указаны все расшифровки сумм для расчетов.

Если в отчетном периоде вычеты по налогу превысили сумму к уплате, отразите полученные данные к возмещению по строке 050. В таком случае не избежать камеральной проверки. Чтобы налоговая не стала придираться к отчетности, можно принять вычет в том налоговом периоде, в котором у вас появится сумма к уплате. В отчетности в таком случае поставьте прочерк в строках 040 и 050, и оставьте незаполненным раздел 8.

Кто и в каких случаях заполняет остальные разделы формы декларации по НДС за 2 квартал 2018 года, смотрите в таблице ниже.

| Раздел декларации | Кто заполняет | Комментарии к заполнению отчета |

| Титульный лист | Все организации | Проверьте номер корректировки, налоговый период и отчетный год. Выше мы писали, что налоговая в случае ошибки может потребовать уточнить, верно ли вы заполнили декларацию. |

| 1 | Все организации |

Основные строки, которые проверяет инспекция – 040 и 050. Как снизить вероятность камералки по налогу на добавленную стоимость, смотрите выше. Будьте внимательны при заполнении КБК. Обычно он заполняется в программе автоматически, но в случае ошибки при последующей уплате налога деньги попадут не на те реквизиты. Это грозит начислением пени и штрафом. |

| 2 | Налоговые агенты по НДС |

Во втором разделе вам нужно заполнить данные в разрезе каждого агента. Как правило ими выступают иностранные организации. Поставьте прочерки, если нет каких-либо данных. Например, ИНН. Сумма налога к уплате в бюджет за налогового агента укажите в строке 060. |

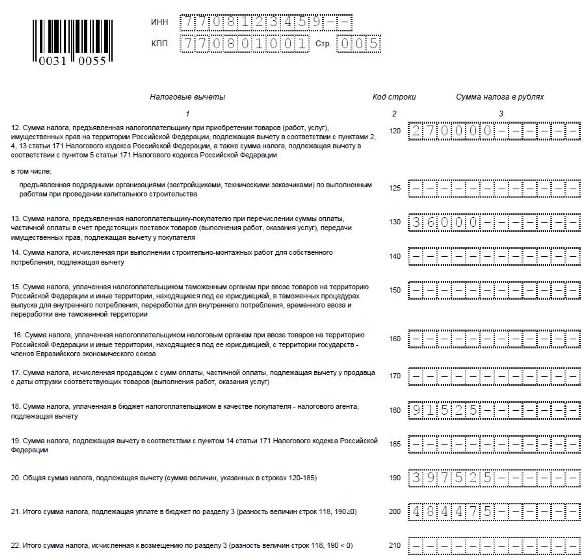

| 3 | Компании, совершавшие операции, облагаемые по ставкам 10% и 18% |

Раздел 3 нужно заполнить, если компании совершали операции с товарами и услугами по ставке 10 и 18 процентов. Общую сумму рассчитанного налога с учетом авансов (строка 070) и восстановленного налога (строка 090) отразите в строке 118. Напоминаем, в строке 010 она больше не указывается. Приложение I к разделу 3 нужно заполнять на каждый объект недвижимого имущества отдельно. |

| 4 | Компании, отгрузившие товары на экспорт, обоснованность применения которой подтверждена документами | Раздел заполняют те организации, которые подтвердили право применять ставку 0 процентов. |

| 5 | Организации, проводившие операции, облагаемые по ставке 0 % | В разделе отразите вычеты, которые фактически были во 2 квартале. Например, компания могла собрать все документы для подтверждения нулевой ставки в предыдущем квартале, но выполнила все условия только в текущем. |

| 6 | Организации, проводившие операции, облагаемые по ставке 0 %, обоснованность применения которой не документально подтверждена | Заполните 6 раздел, если у компании не получилось подтвердить право на ставку 0 процентов. Представить документу нужно в течение 180 дней. |

| 7 |

Организации, у которых в отчетном периоде были: – операции, освобождаемые и не признаваемые объектом налогообложения НДС от налогообложения; – операции по реализации товаров, работ, услуг за пределами России; – авансы в счет предстоящих поставок товаров длительного производственного цикла (постановлению Правительства РФ от 28.07.2006 № 468) |

Заполните раздел на основании данных о тех операциях, которые не облагаются налогом на добавленную стоимость. |

| 8 | Организации, заявляющие налоговые вычеты | Данные из книги покупок. Здесь надо показать сумму вычетов по налогу. Чтобы не вызвать лишнее внимание налоговиков, если при окончательном расчете у вас получился налог к возмещению, не заполняйте его. Укажите вычеты в следующих кварталах, когда будет реализация. |

| 9 | Плательщики НДС, у которых возникает обязанность по исчислению налога на добавленную стоимость | Данные из книги продаж. Проверьте расчет налога. Будьте аккуратны: для проверки разделов 8 и 9 декларации ФНС использует программу АСК НДС-2. |

| 10 | Посредники, в том числе комиссионеры, агенты, застройщики, экспедиторы, которые получали счета-фактуры в интересах другого лица |

Укажите в разделе данные по полученным счетам-фактурам. |

| 11 | Посредники, в том числе комиссионеры, агенты, застройщики, экспедиторы, которые выставляли счета-фактуры в интересах другого лица | Укажите в разделе данные по выставленным счетам-фактурам. |

| 12 | Организации, которые освобождены от уплаты НДС, выставившие в отчетном периоде счета-фактуры с выделенной суммой налога | Раздел используется компаниями на спецрежимах. Его также заполняют общережимники при выставлении счета-фактуры по необлагаемым операциям. |

Важно: расхождения в данных декларации по НДС с контрагентами

У налоговиков есть специальная программа АСК НДС-2. Она проверяет данные из 8 и 9 разделов вашей отчетности и сверяет их с контрагентами. Часто в отчетности наблюдаются расхождения, и в сторону организации автоматически направляется требование о пояснении.

Как правило, основными являются две ошибки: если у контрагентов отражены сделки, но разная сумма налога, или если вашего контрагента нет в базе, и он не отчитался. В первом случае можно послать пояснение в электронном виде. Бумажную версию не примут. Во втором случае придется присылать уточненку.

Чтобы минимизировать риск таких расхождений, проверяйте своих поставщиков и покупателей через специальные сервисы. В том числе поможет сверка данных с декларацией контрагента. Расхождения могут возникнуть в ситуациях, когда контрагенты отразили операцию в разных отчетных периодах. Это нормальная практика, ведь покупатель вправе перенести вычет (п. 1.1 ст. 172 НК).

В любом случае следует помнить, что при проверке программой АСК НДС-2 требования высылаются автоматически. Стоит обратиться в инспекцию, чтобы проверяющие рассказали, в чем точно есть несовпадение. И тогда уже решить, стоит ли сдавать уточненку.

www.gazeta-unp.ru