Образец платежки по ндфл в 2019 году с новыми реквизитами: Что-то пошло не так

Росприроднадзор | Реквизиты

Уважаемые природопользователи!

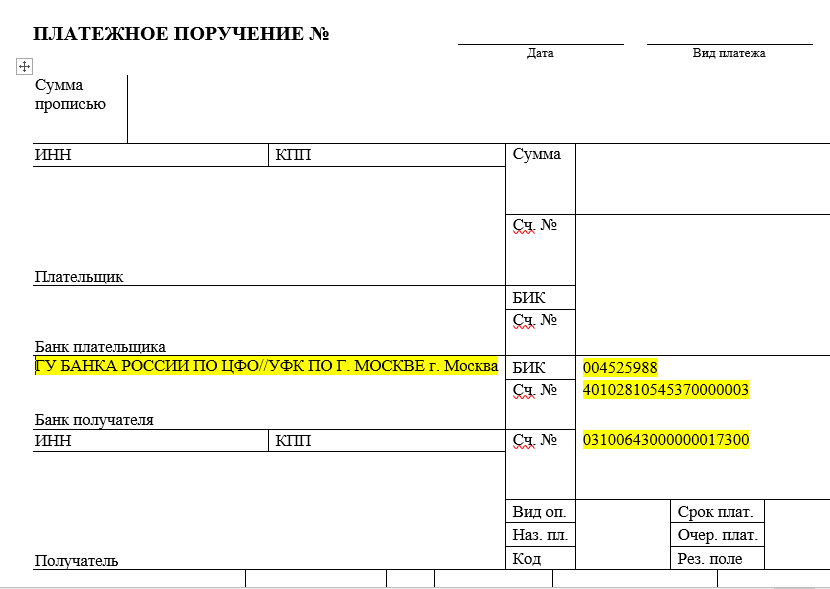

Волжско-Камское межрегиональное управление Росприроднадзора информирует об изменении с 01.01.2021 года банковских реквизитов в связи со вступлением в силу Федерального закона от 27.12.2019 № 479-ФЗ (ред. От 15.10.2020) «О внесении изменений в Бюджетный кодекс Российской Федерации в части казначейского обслуживания и системы казначейских платежей»:

на территории Республики Татарстан:

|

|

Банковские реквизиты (до 01.01.2021) |

Банковские реквизиты

(с 01. |

|

Наименование получателя |

УФК по Республике Татарстан (Волжско-Камское межрегиональное управление Росприроднадзора, л/с 04111780650) |

|

|

Банк получателя |

ОТДЕЛЕНИЕ-НБ Республики Татарстан, г. Казань |

ОТДЕЛЕНИЕ-НБ РЕСПУБЛИКА ТАТАРСТАН БАНКА РОССИИ//УФК по Республике Татарстан г. Казань |

|

БИК |

049205001 |

019205400 |

|

Расчетный счет |

40101810800000010001 |

03100643000000011100 |

|

Корреспондентский счет |

- |

40102810445370000079 |

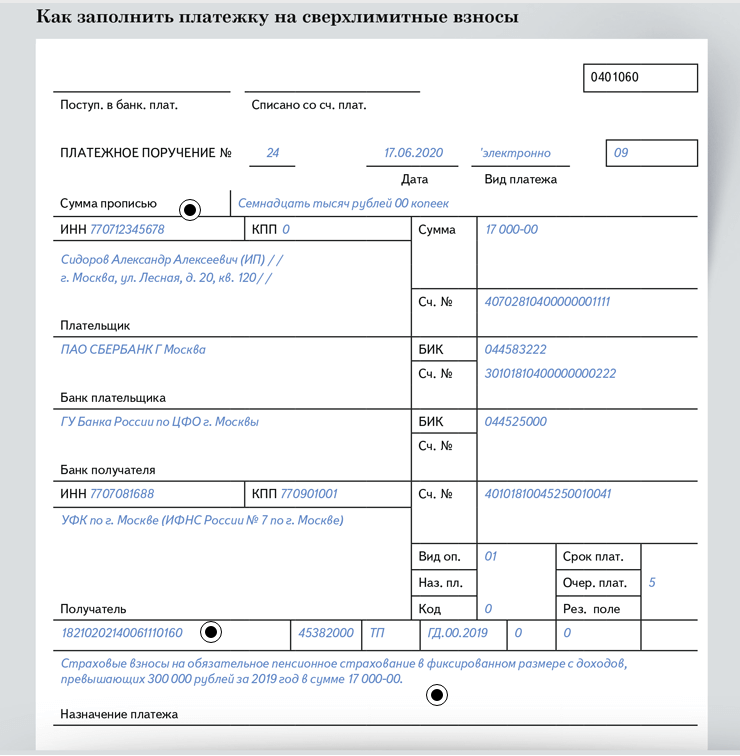

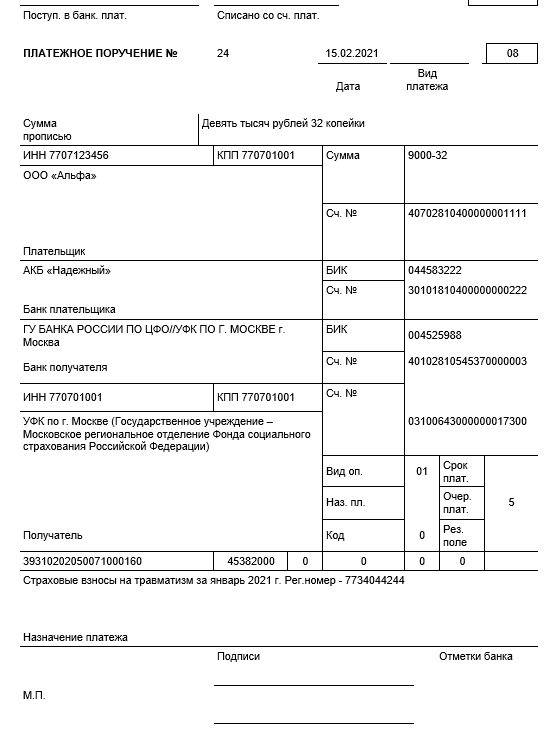

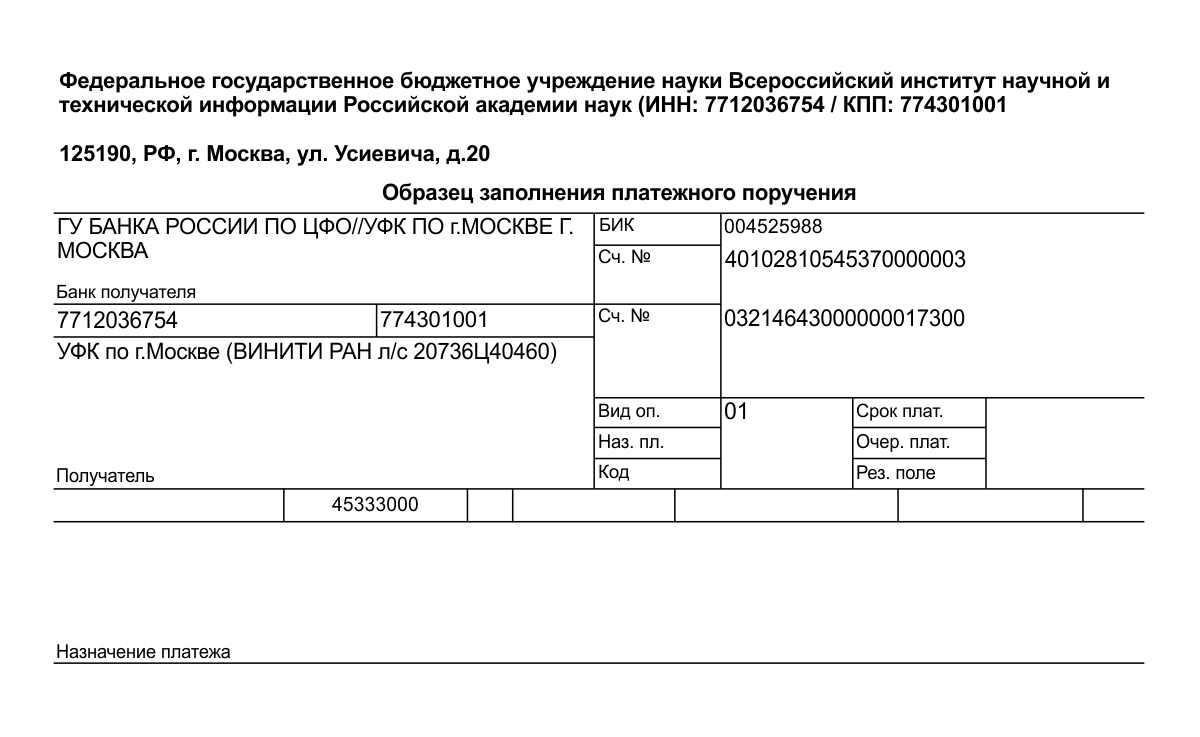

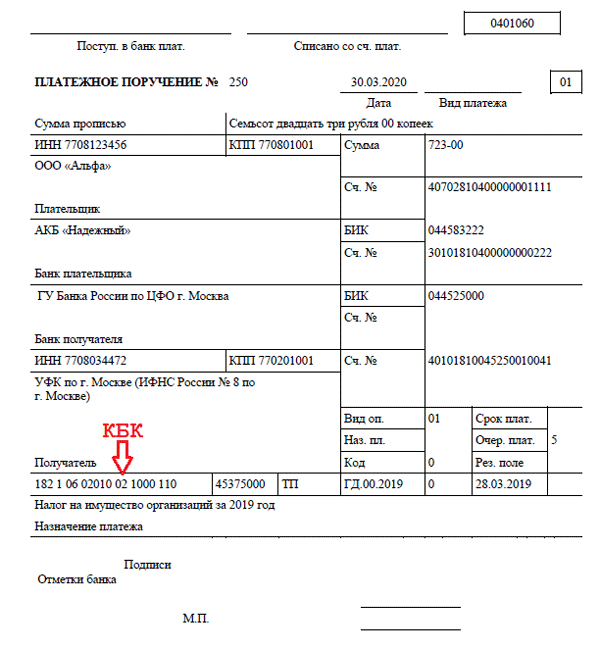

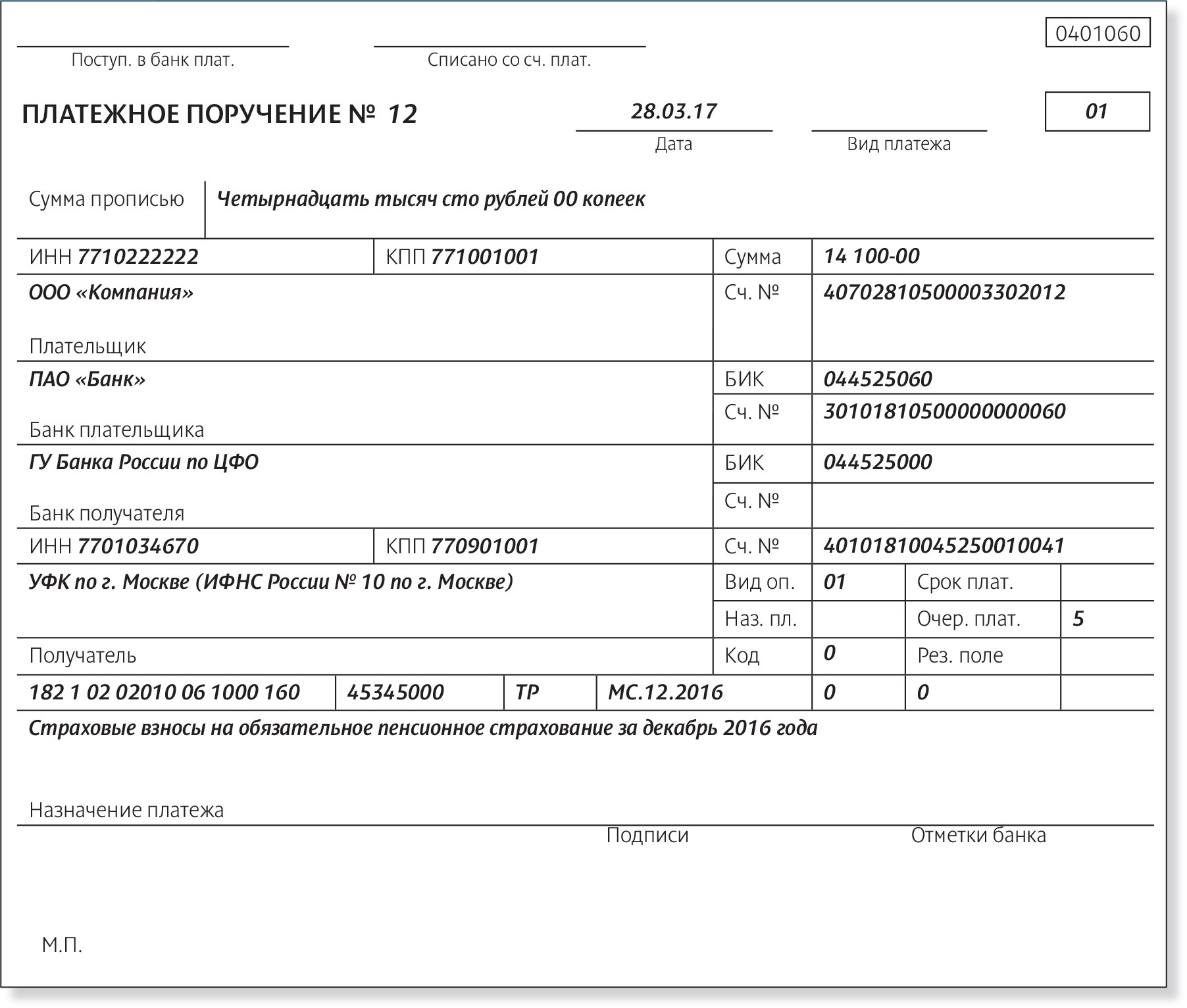

Образец платежного поручения на территории Республики Татарстан

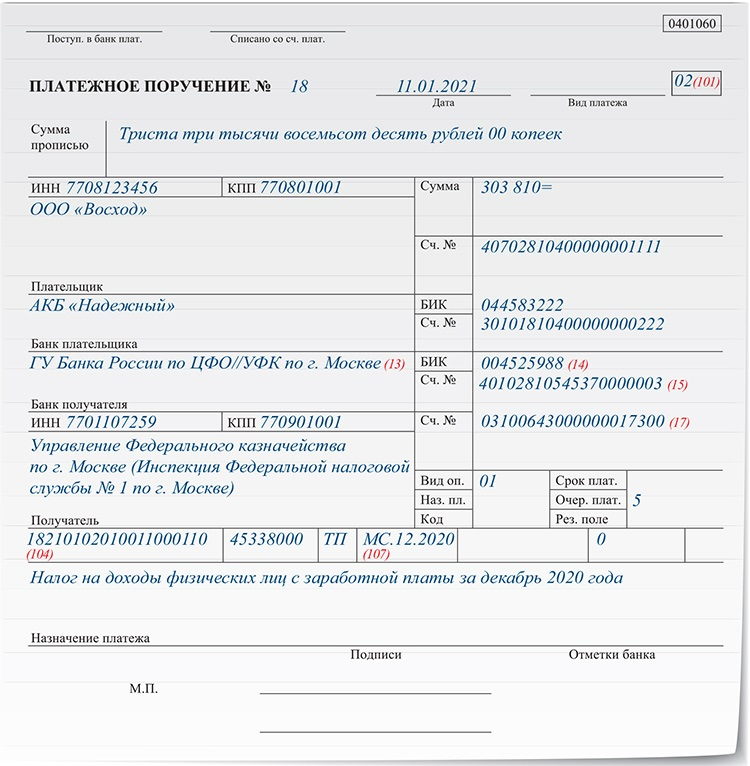

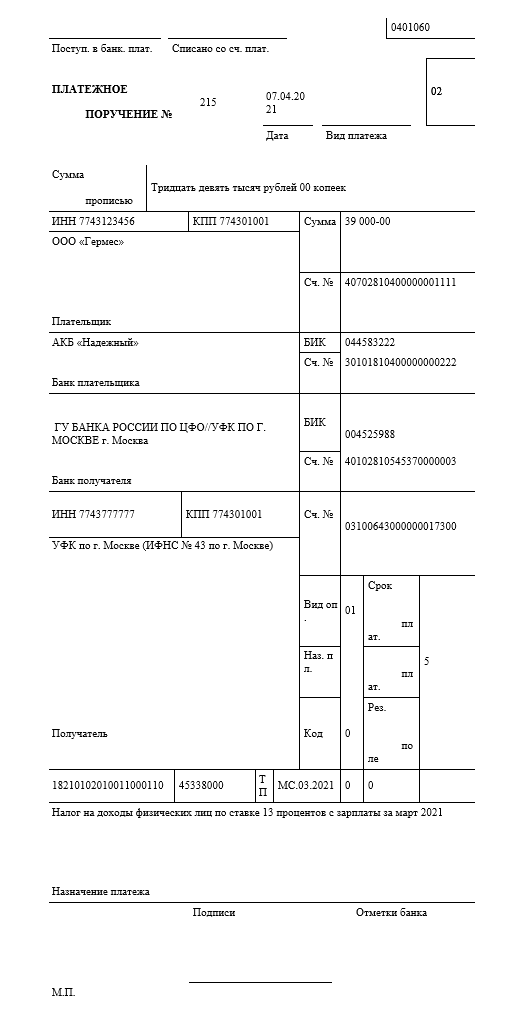

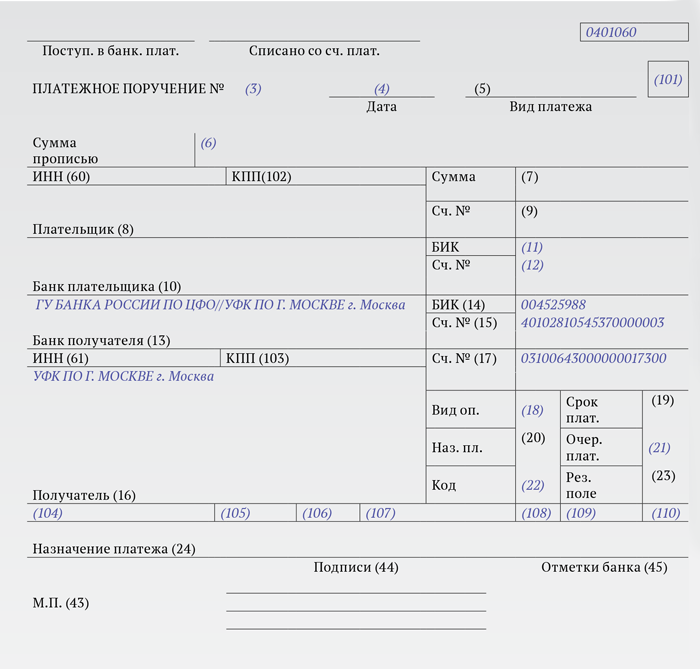

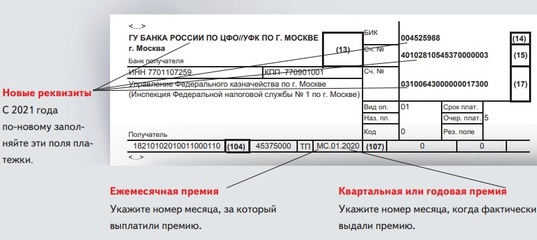

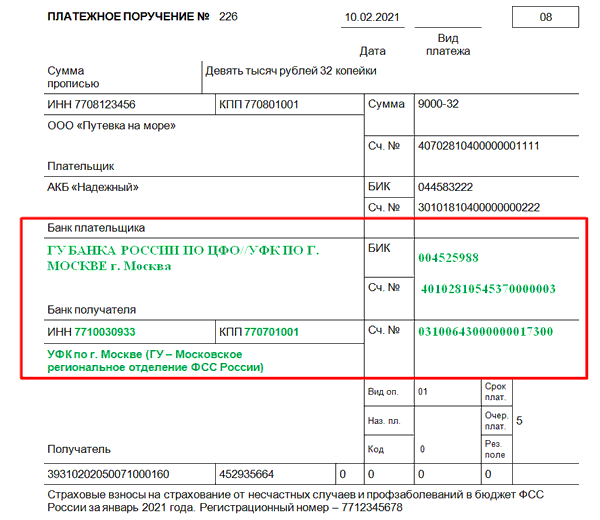

Важно: Новые реквизиты с 2021 года при оплате налогов и взносов

Добрый день, уважаемые ИП!

Что случилось? С 1 января 2021 года необходимо указывать новые реквизиты Федерального казначейства при оплате налогов и взносов (правда, будет переходный период, но об этом чуть ниже).

Более того, появится еще один обязательный реквизит, который необходимо будет заполнить в платежном поручении.

Это номер счета, входящий в состав единого казначейского счета.

Информация об этом изменении уже опубликована на официальном сайте ФНС:

…в платежных поручениях в обязательном порядке должен указываться номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС), значение которого указывается в реквизите «15» платежного поручения.

https://www.nalog.ru/rn77/about_fts/docs/10100678/

Также по ссылке ниже приведена таблица новых реквизитов для всех регионов РФ:

https://www.nalog.ru/html/sites/www.new.nalog.ru/docs/about_fts/pril16504_081020.xlsx

Что изменится?

Если внимательно посмотреть на платежное поручение для оплаты налогов и взносов, то всегда можно увидеть реквизиты получателя платежа.

Например, для ИФНС Советского р-на Нижнего Новгорода они сейчас такие:

А с 1 января 2021 года они обновятся + добавится номер банковского счета, входящего в состав единого казначейского счета (ЕКС), значение которого указывается в реквизите «15» платежного поручения.

Переходный период

Отмечу, что новые реквизиты вводятся с 1 января 2021 года, но они будут действовать одновременно со старыми реквизитами до 1 мая 2021 года.

Начиная 1 мая 2021 года, при заполнении платежных поручений на оплату налогов и взносов необходимо будет использовать только новые реквизиты Федерального казначейства.

Что делать?

В январе 2021 года необходимо будет обновить настройки реквизитов своих учетных программ.

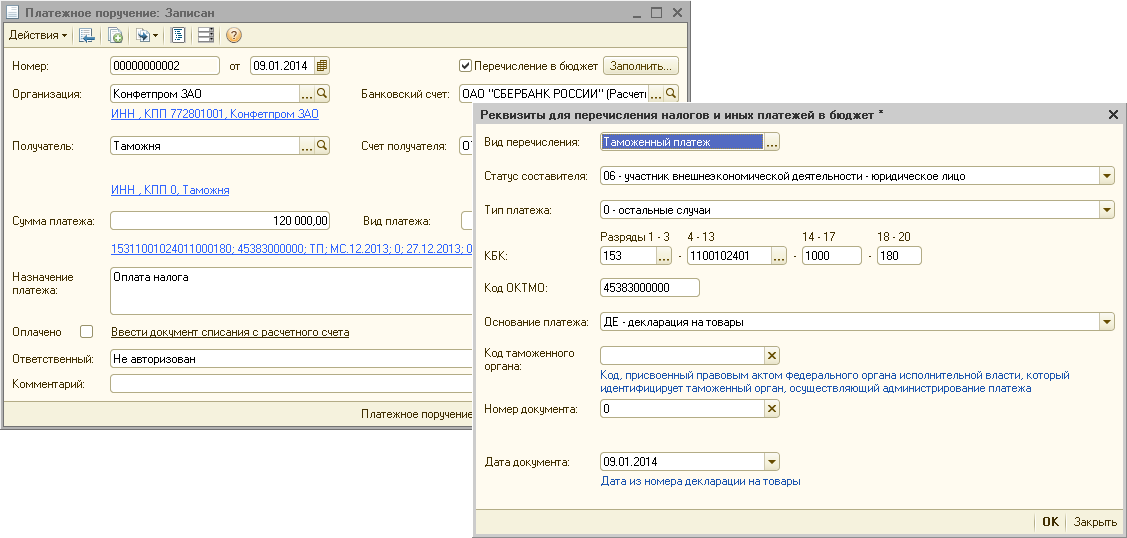

Например, в «1С» необходимо будет указать/проверить реквизиты своей налоговой инспекции. Скорее всего, «1С» будет автоматически обновлять эти данные, но проверить не помешает. Новые реквизиты можно будет посмотреть на официальном сайте ФНС:

https://service.nalog.ru/addrno.do

Если вообще не используете бухгалтерские программы и сервисы, то для формирования платежек на оплату налогов и взносов лучше использовать официальный сервис ФНС:

https://service. nalog.ru/payment/

nalog.ru/payment/

В нем всегда актуальные реквизиты.

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2021 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2021 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2021 год

- И многое другое!

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Советую прочитать:

- Какой код ОКВЭД нужно указывать при заполнении налоговой декларации?

- Декларация по УСН изменится в 2021 году.

Это важно, возьмите на заметку.

Это важно, возьмите на заметку. - ФНС разрешила учитывать расходы при расчете взносов ИП «за себя» для ИП на УСН «доходы минус расходы»

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Платежки по ндфл в году образец. Как заполнить платежное поручение на штрафы (нюансы)

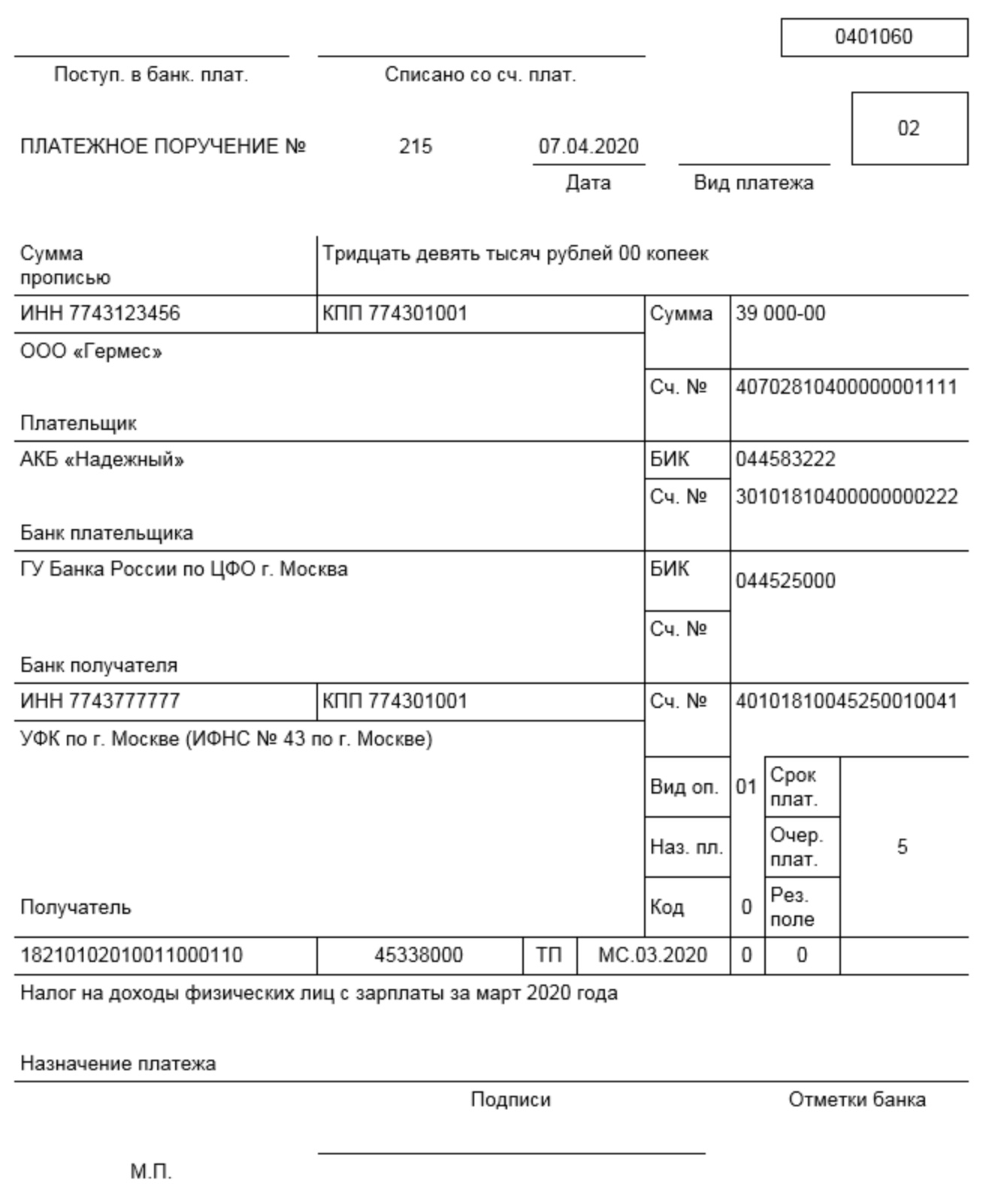

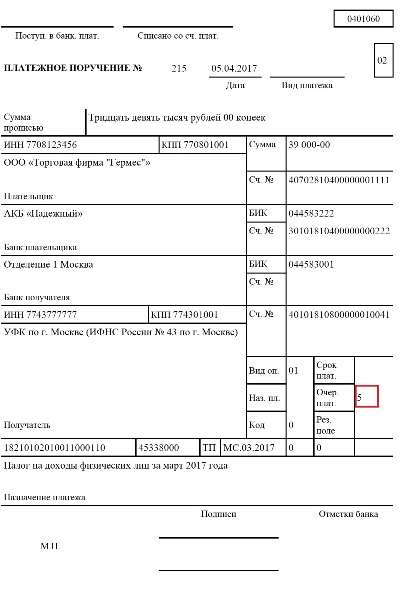

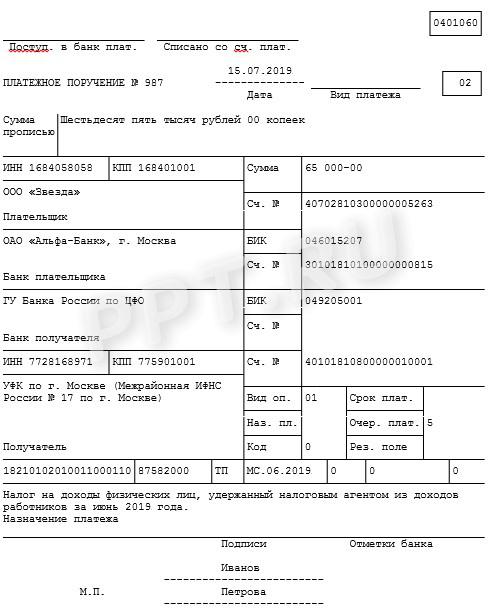

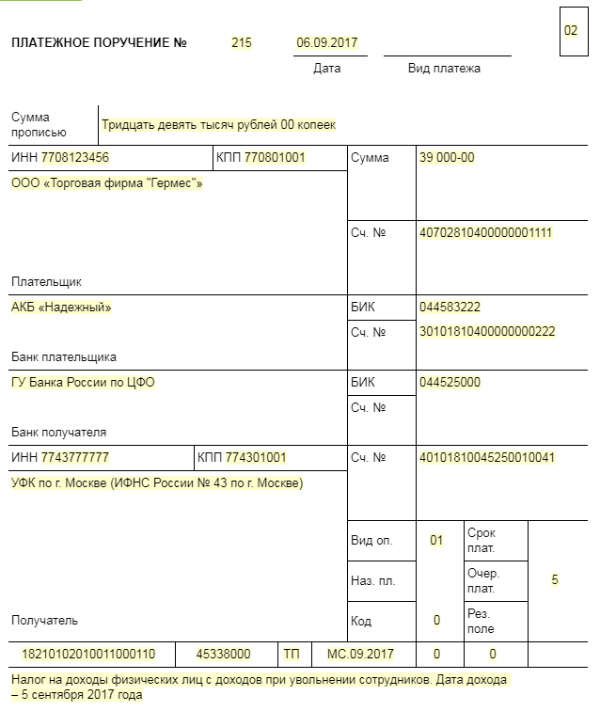

Все компании и ИП, являющиеся работодателями, должны платить с доходов своих работников НДФЛ в бюджет. Для этого необходимо оформить платежный документ. В статье вы найдете правила, по которым надо оформлять платежное поручение по НДФЛ в 2017 году, а также образец платежки.

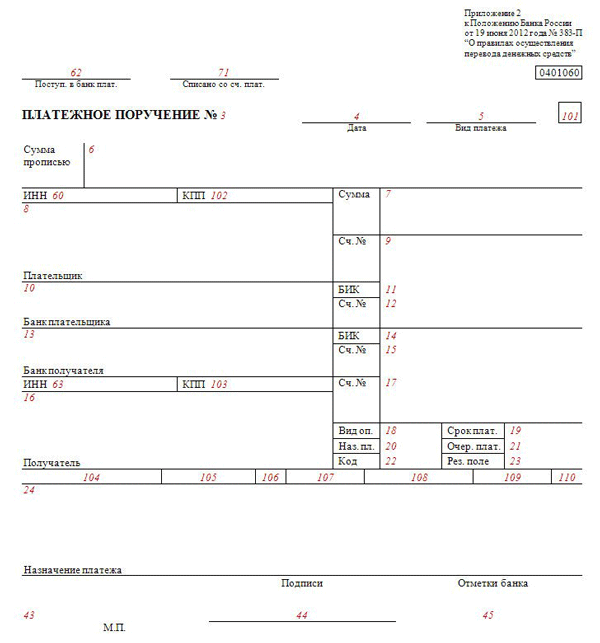

По какой форме составлять платежку на уплату НДФЛ в 2017 году

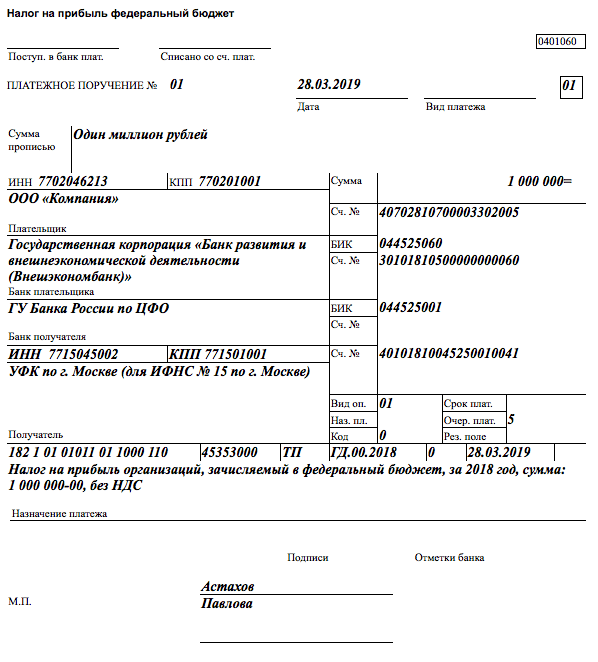

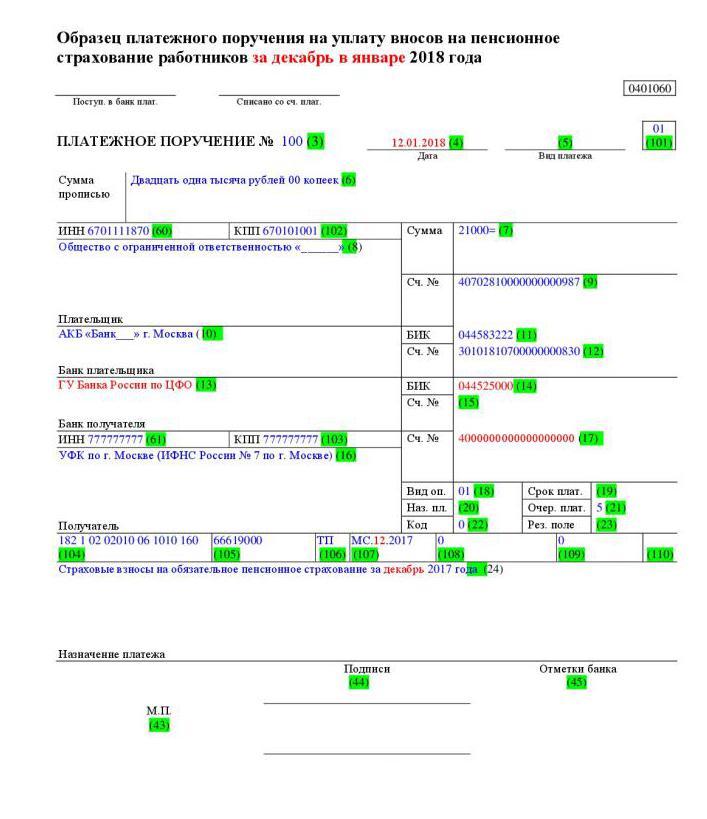

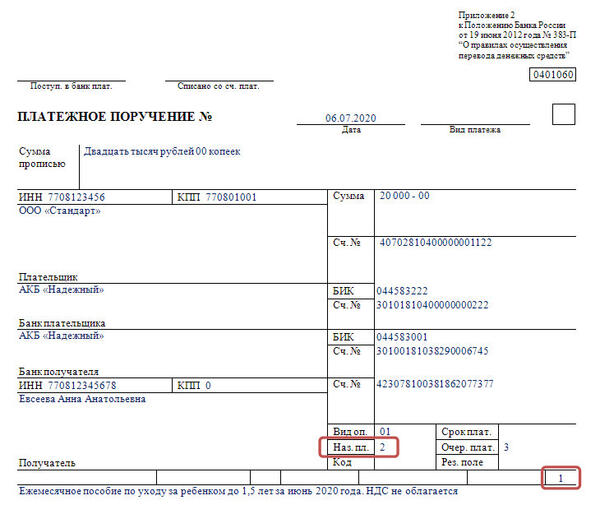

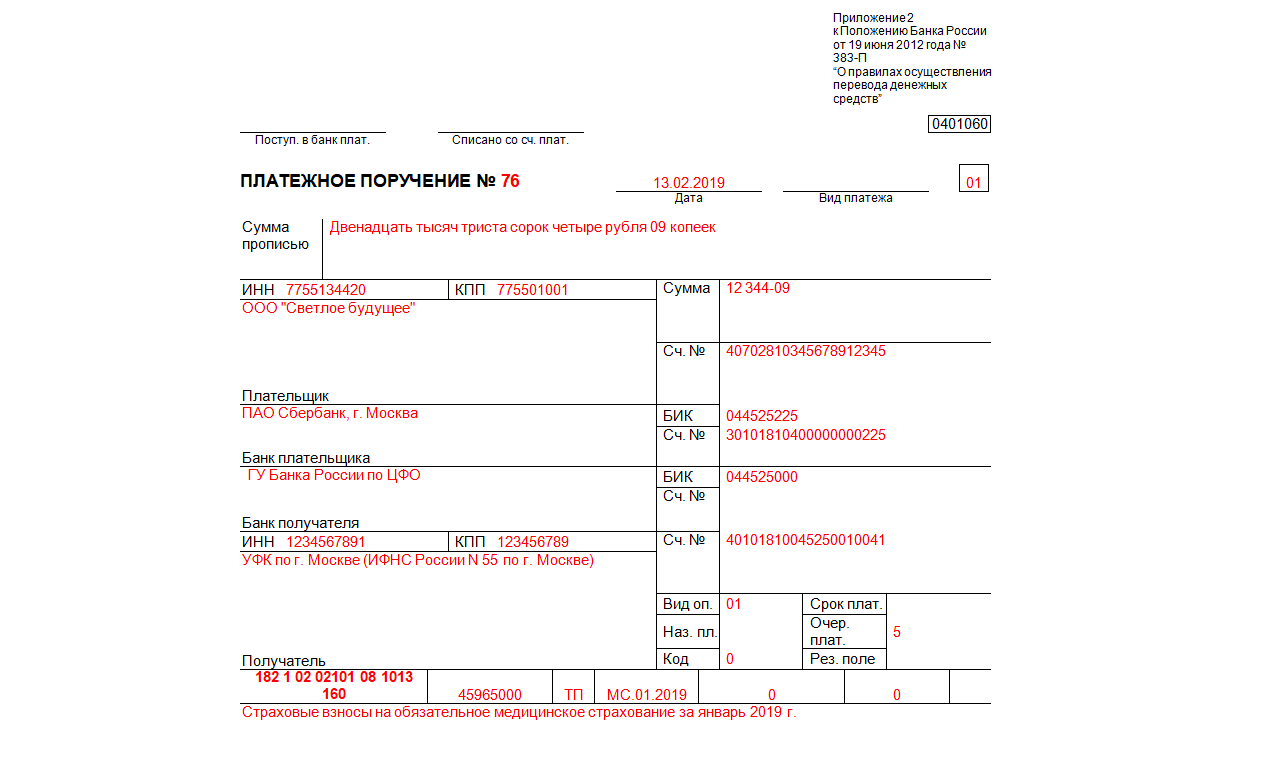

Платежное поручение по НДФЛ в 2017 году (образец заполнения ниже) надо составлять по форме 0401060, которая приведена в приложении 2 к Положению Банка России от 19.06.2012 № 383-П.

Каждому полю платежки присвоен свой номер.

Штраф по НДФЛ: образец платежного поручения

Как заполнить платежное поручение по НДФЛ в 2017 году

Вся необходимая информация о правилах заполнения платежек содержится в приложении 1 к Положению Банка России от 19.06.2012 № 383-П и приказе Минфина России от 12.11.2013 № 107н.

Рассмотрим, как заполнить отдельные поля платежного поручения на уплату НДФЛ.

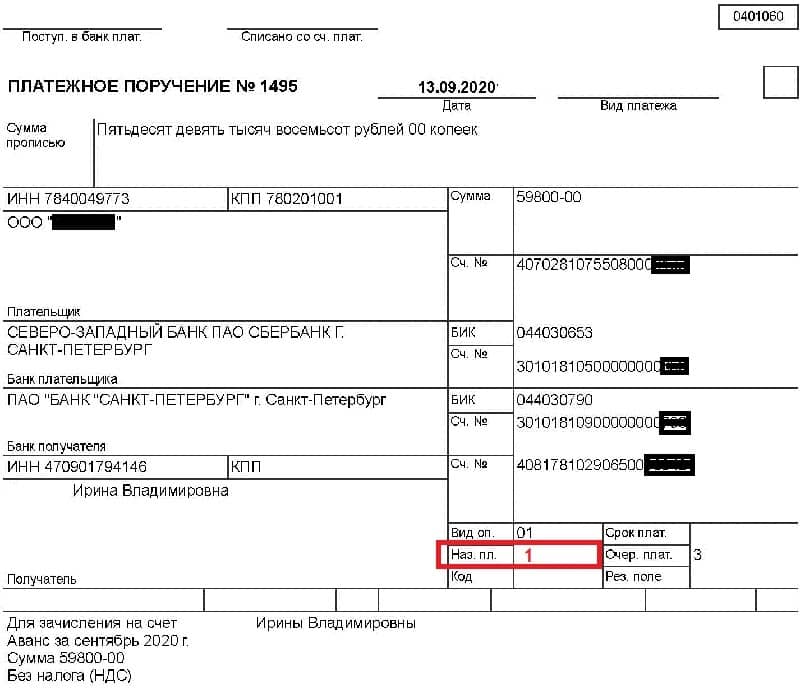

Так, оформляя платежное поручение по НДФЛ в 2017 году, в поле 21 надо вписать очередность платежа, которая установлена российским законодательством. При уплате НДФЛ следует использовать такие коды (п. 2 ст. 855 ГК РФ и письмо Минфина России от 20.01.2014 № 02-03-11/1603):

- 5 – для текущих платежей;

- 3 – при уплате налога по требованию налоговой инспекции.

Поле 22 «Код» предназначено для уникального идентификатора начислений (УИН).

В поле 101 проставляется статус плательщика. Так как при уплате налогов с доходов работников компания или ИП являются налоговыми агентами, в поле 101 надо ставить 02.

В поле 104 указывается 20-значный КБК. Например, уплачивая НДФЛ с заработной платы. В поле 104 надо вписать 182 1 01 02010 01 1000 110. Полный список КБК по НДФЛ в 2017 году за сотрудников смотрите в отдельной статье на нашем сайте.

В поле 105 надо вписать ОКТМО. Конкретный номер указан в Общероссийском классификаторе территорий муниципальных образований ОК 033-2013, утвержденном приказом Росстандарта от 14.06.2013 № 159-ст. Для муниципальных образований коды ОКТМО состоят из 8 знаков, для населенных пунктов – из 11 знаков.

В поле 106 надо указать двузначный буквенный код основания платежа. При уплате текущих налогов это будет код «ТП», а погашая задолженность по требованию налоговой инспекции – код «ТР».

В поле 107 платежного поручения по НДФЛ в 2017 году проставляется налоговый период. В письме от 12.07.2016 № ЗН-4-1/[email protected] ФНС разъяснила, как правильно заполнить поле 107.

По текущим платежам по НДФЛ надо писать не крайний срок уплаты налога, в месяц, за который он перечисляется.

Соответственно число платежек на перечисление НДФЛ с разным значением поля 107 равно количеству периодов, на которые попадают даты получения доходов, выплаченных в один день. Даты получения дохода надо определять по статье 223 НК РФ.

В поле 108 указывается номер документа. Если исполняется требование налоговой инспекции, то вписывается номер документа, на основании которого гасится недоимка или перечисляются пени, штрафы. Знак «№» при этом не проставляется. А вот когда уплачиваются текущие платежи, в поле 108 проставляется 0.

В поле 109 вписывается дату документа, на основании которого исчисляете налог. Заполнять это поле надо только при условии уплаты налога по требованиям, полученным из инспекции. В остальных случаях надо ставить 0.

В остальных случаях надо ставить 0.

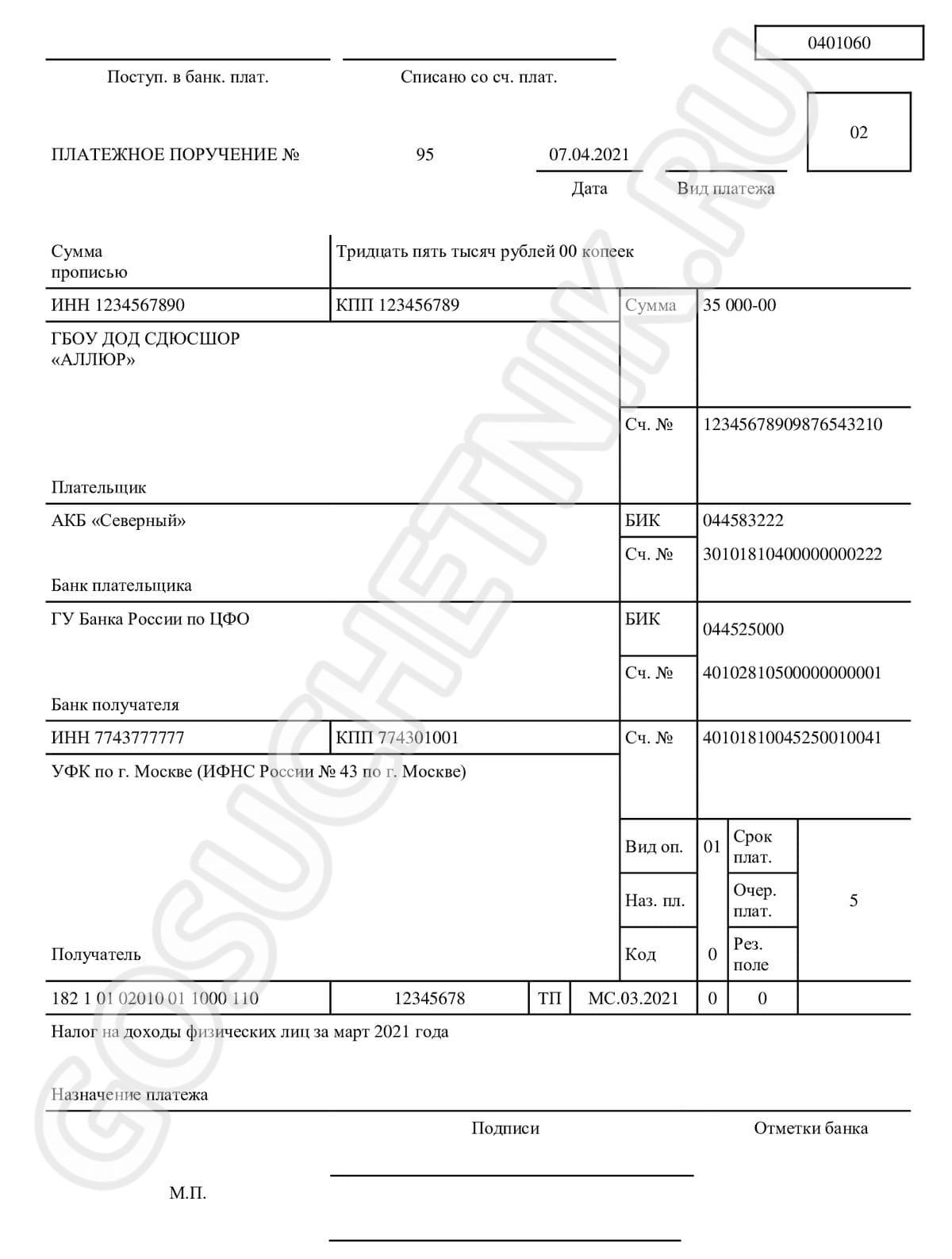

Образец платежного поручения по НДФЛ в 2017 году

Уплата налога состоит в подготовке платежных поручений. При заполнении платежного поручения по НДФЛ в 2017 году в сравнении с предыдущими годами не произошло каких-либо значительных изменений, можно руководствоваться приведенным ниже образцом.

Особенности уплаты НДФЛ

Исчисленные налоговым агентом суммы налога на доходы физических лиц должны быть удержаны из дохода и перечислены в бюджет. Отличие указанного налога состоит в том, что он удерживается не из средств самой организации, а за счет дохода конкретного физического лица. Вместе с тем обязанность по составлению платежного поручения по НДФЛ в 2017 году за сотрудников возложена на работодателя (налогового агента). НДФЛ должен быть уплачен в установленные законодательством сроки. Существуют общее правило, а также определенные исключения. Напомним, что в основных случаях налог нужно перечислить в бюджет не позднее следующего дня после выплаты дохода. Кроме того, отметим, что уплата налога производится либо самими организациями, либо обособленными подразделениями при их наличии.

Кроме того, отметим, что уплата налога производится либо самими организациями, либо обособленными подразделениями при их наличии.

Общие требования к заполнению платежки по НДФЛ в 2017 году

Каких-либо новых требований в указанном периоде к платежным поручениям не предъявляется, то есть можно использовать бланки, по которым производилась уплата в 2016 году. Как правило, каких-либо вопросов о том, как заполнить платежку по НДФЛ, у компаний не возникает.

Важно помнить, что при внесении данных в платежное поручение каждое предусмотренное поле должно быть заполнено. В противном случае банк может не принять документ на исполнение либо уплата не пройдет.

Отметим общие реквизиты, которые заносятся в любую платежку вне зависимости от осуществляемой операции.

Необходимо привести идентифицирующие данные по плательщику и получателю платежа (НДФЛ), такие как:

Уплачиваемая сумма указывается прописью и цифрами в двух полях. Вид платежа можно не указывать, если банк этого не требует.

На что обратить внимание при заполнении платежки по НДФЛ в 2017 году

Также в поле 22 (код) указываем 0, поскольку в рассматриваемом случае речь идет об уплате текущего налога и уникальный идентификатор платежа нам не известен. В поле очередность платежа проставляем цифру 5 (текущий платеж по налогу). Вид операции – 01. Иные графы – назначение платежа кодовое, срок платежа, резервное поле оставляем пустыми.

В поле назначение платежа указываем — налог на доходы физических лиц, удержанный налоговым агентом с доходов работников, за определенный период.

Значение КБК в платежке по уплате НДФЛ в рассматриваемом случае необходимо внести следующее — 182 1 01 02010 01 1000 110.

ТП означает текущий платеж.

Узнать свой ОКТМО можно, обратившись к электронному ресурсу ФНС России по адресу https://www.nalog.ru/rn77/service/oktmo/ .

Период, за который производится платеж, нужно указывать в определенном виде, например МС.01.2017, где МС означает месяц, 01 указывает конкретный месяц (январь), 2017 — соответственно, год.

Также на платежном поручении проставляются печать организации (при ее наличии) и подпись должностного лица. В поле «отметки банка» будут проставлены подпись и штамп банка при приеме платежного поручения на исполнение.

В самом крайнем поле сверху справа необходимо указать статус плательщика. Поскольку в данном случае речь идет об исполнении обязанности налогового агента, то нужно проставить цифру 02. Расшифровки всех кодов приведены в Приложении № 5 к Приказу Минфина России от 12.11.2013 N 107н.

Образец заполнения платежного поручения за январь 2017 года по уплате НДФЛ приведен ниже. Для удобства заполняемые поля, на которые следует обратить особое внимание, выделены красным цветом.

образец заполнения платежного поручения по НДФЛ в 2017 году

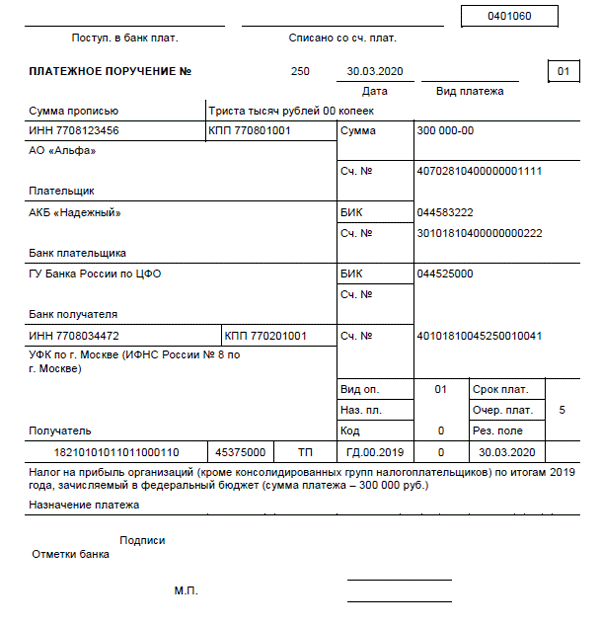

В поручении по НДФЛ все реквизиты должны соответствовать назначению платежа. Тогда не придется оформлять документ повторно и уточнять его статус. Образец платежного поручения по НДФЛ с новыми реквизитами в 2019 году поможет перечислить налог своевременно с любых доходов физических лиц.

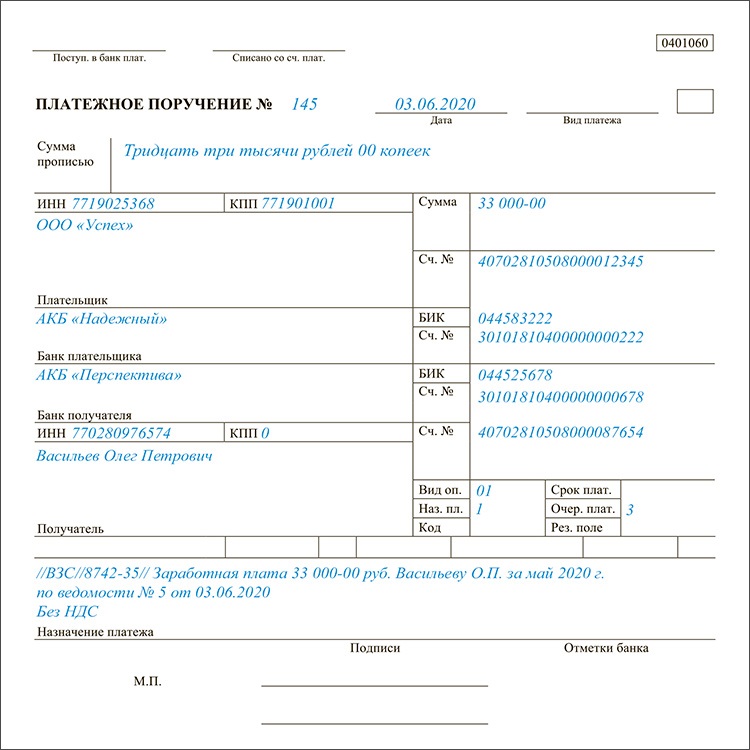

Платежные поручения по НДФЛ должны быть заполнены строго в соответствии с порядком, установленным ФНС России и ЦБ РФ. Расскажем, как заполнять платежки для уплаты налога с разных видов дохода на примерах.

Образец заполнения платежного поручения по НДФЛ в 2019 году

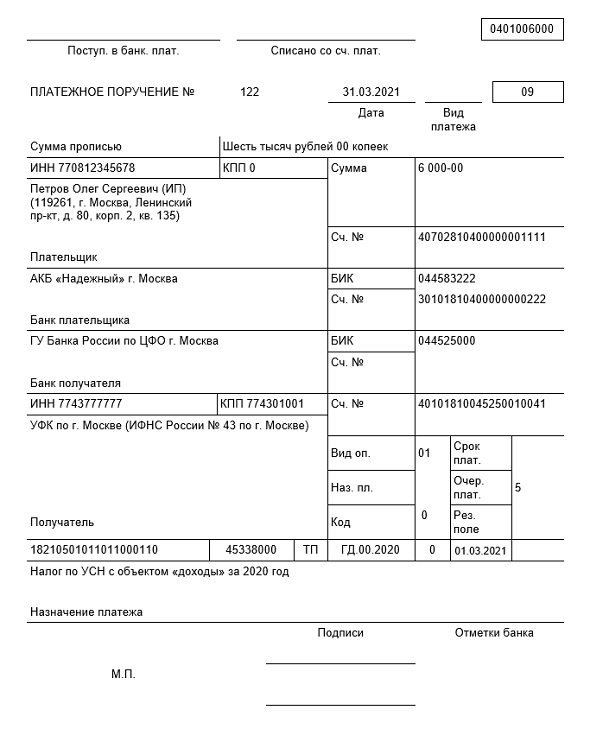

Особых трудностей при подготовке платежек на подоходный налог нет. Главное, обратить внимание на ключевые реквизиты. Здесь для юрлиц и ИП есть отличия. Расскажем, как правильно заполнить платежное поручение по НДФЛ.

Заполнение платежного поручения по НДФЛ в 2019 году

Статус плательщика (поле 101). При перечислении НДФЛ с зарплаты и дивидендов организация (либо ИП) является налоговым агентом, поэтому в поле 101 надо поставить код “02” . ИП при уплате налога за себя в поле 101 ставят код “09” (приложение 5 к приказу Минфина России от 12.11.13 № 107н).

КБК (поле 104). В поле 104 надо поставить код бюджетной классификации, который составит из 20 знаков. Для НДФЛ, исчисленного с зарплаты и дивидендов, КБК одинаковый – 182 1 01 02010 01 1000 110 . Для НДФЛ, который платит предприниматель с доходов от своей деятельности, КБК – 182 101 02020 01 1000 110 . Для НДФЛ, удержанного с доходов работников по разным ставкам, – 182 1 01 02010 01 1000 110.

Для НДФЛ, исчисленного с зарплаты и дивидендов, КБК одинаковый – 182 1 01 02010 01 1000 110 . Для НДФЛ, который платит предприниматель с доходов от своей деятельности, КБК – 182 101 02020 01 1000 110 . Для НДФЛ, удержанного с доходов работников по разным ставкам, – 182 1 01 02010 01 1000 110.

Налоговый период (поле 107). В реквизите 10 знаков, их надо поделить точками. Первые два – периодичность платежа (МС). Вторые два – номер месяца (01 – 12). Последние четыре – год, за который платят налог. При уплате налога на себя ИП в поле 107 ставит 10 знаков, которые делят точками. Первые два – периодичность платежа (КВ, ПЛ, ГД). Вторые два – номер квартала (03-04), полугодия (01), для годового платежа – 00. Последние четыре – год, за который предприниматель платит налог.

Очередность платежа (поле 21). В третью очередь банки списывают налоги по поручению налоговой (ст. 855 ГК РФ). То есть, по инкассо. Если же компания платит налоги сама, то это 5-я очередь. Значит, надо поставить “5”.

Значит, надо поставить “5”.

Плательщик (поле 8). В поле 8 ИП заполняет Ф.И.О. и в скобках – “ИП”, а также адрес регистрации по месту жительства или адрес по месту пребывания (если нет места жительства). До и после информации об адресе надо поставить знак “//”.

Остальные реквизиты общие, одинаковы и для организаций, и для ИП.

Дата документа (поле 109). При оплате НДФЛ до сдачи декларации в поле 109 надо ставить “0”. Но декларацию компания не сдает, поэтому в любом случае ставят “0”. При погашении недоимки: без требования инспекции – значение “0”, по требованию – дата требования.

Код (поле 22). При текущих платежах в реквизите “Код” (поле 22) надо поставить “0”, при платежах по требованию инспекции – 20-значный номер, если он есть в требовании. Если номера в требовании нет – значение “0”.

Номер документа (поле 108). В поле 108 компания заполняет номер документа, который является основанием платежа. Для текущих платежей и погашения задолженности надо поставить “0”. А при платежах по требованию инспекции – номер требования.

А при платежах по требованию инспекции – номер требования.

Код ОКТМО (поле 105). В поле 105 надо заполнить код ОКТМО. Если налог зачисляется в федеральный, территориальный или местный бюджет, этот код 8-значный. Если налог распределяется между поселениями, входящими в состав муниципального образования, надо ставить 11 знаков.

Основание платежа (поле 106). В поле 106 компания записывает значение “ТП” – по текущим платежам. Если погашает задолженность, то ставит “ЗД”.

Тип платежа (поле 110). Поле не заполняют (Указание Банка России от 06.11.15 № 3844-У).

Компании Москвы и Московской области с 6 февраля 2017 года в платежках по налогам пишут другие реквизиты: название банка получателя, КПП и корреспондентский счет (см. таблицу).

Из этого обзора вы узнаете, на что надо обратить внимание при заполнении платежного поручения по НДФЛ в 2017 году и какие были изменения на этот счёт. Это поможет компаниям и ИП без проблем исполнить свои обязанности налоговых агентов.

Бланк

По закону заполнение платежного поручения в 2017 году по НДФЛ выполняют на бланке, который закреплён Приложением № 2 Положения ЦБ РФ от 19 июня 2012 года № 383-П.

Состав реквизитов платежного поручения по НДФЛ в 2017 году остался прежним. Форма платёжки не приобрела каких-либо важных дополнений или изменений. Поэтому выглядит точно так же, как образец 2016 года.

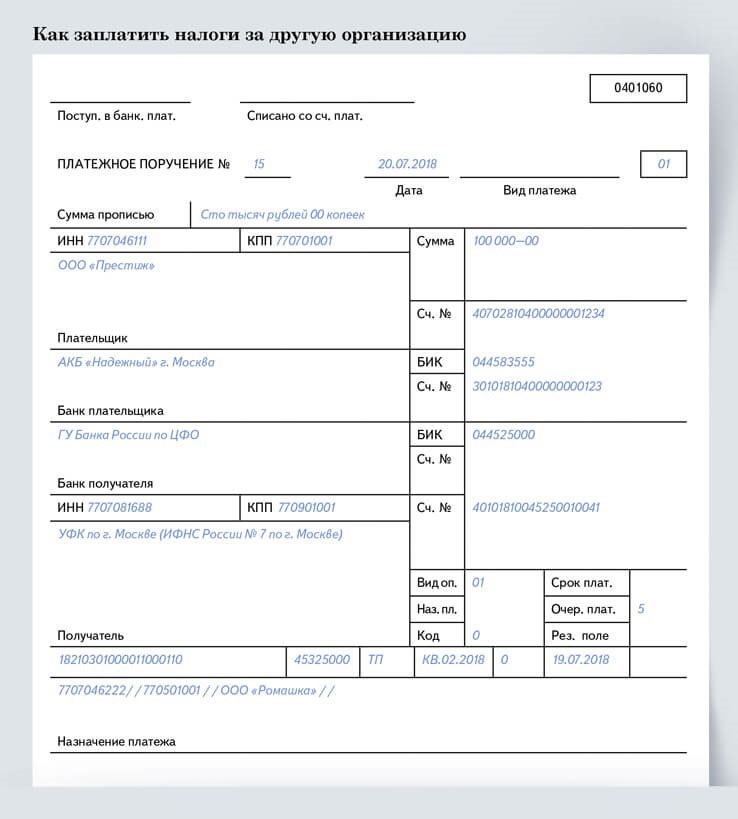

Имейте в виду: с 25 апреля 2017 года начали действовать изменения в платежное поручение по НДФЛ в 2017 году относительно его заполнения третьими лицами. Порядок теперь официально закреплён в редакции приказа Министерства России от 05 апреля 2017 года № 107н.

Имейте в виду, что оформление платежного поручения в 2017 году по НДФЛ с нарушениями приведет к тому, что придется:

- уточнять данные платежа;

- проверять реквизиты;

- искать допущенную ошибку;

- снова переводить НДФЛ в казну.

Чтобы понимать, как заполнить правильно платежное поручение по НДФЛ в 2017 году правильно, чтобы денежные средства дошли по назначению, нужно быть в курсе некоторых нюансов.

Статус составителя

Строка 101 обозначает статус составителя в платежном поручении по НДФЛ за 2017 год. Если заявитель – обычное физлицо, то ставит в этом поле значение «13». Налоговый агент – «02».

Когда коммерсант перечисляет подоходный налог за себя, статус ИП в платежном поручении по НДФЛ за 2017 год должен быть «09».

Актуальные КБК по подоходному налогу

Что касается КБК в платежном поручении по НДФЛ за 2017 год, то их актуальные значения для строки 104 таковы:

| КБК по НДФЛ в 2017 году | |

|---|---|

| Вид НДФЛ | КБК на 2017 год |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

Очередность налогового платежа

Хотим также обратить ваше внимание на поле 21 – это очередность платежа в платежном поручении по НДФЛ в 2017 году. В стандартной ситуации – когда у фирмы достаточно средств на банковских счетах – в этом поле проставляют значение «5». Поскольку налоги – это 5-я очередь после отчислений по исполнительным документам и зарплатным выплатам, которые должна сделать бухгалтерия предприятия.

В стандартной ситуации – когда у фирмы достаточно средств на банковских счетах – в этом поле проставляют значение «5». Поскольку налоги – это 5-я очередь после отчислений по исполнительным документам и зарплатным выплатам, которые должна сделать бухгалтерия предприятия.

Таким образом, в этом поле проставляют значение от 1 до 5. Напомним, что платежные поручения банки исполняют по мере их поступления от организации. И когда средств на счёте мало, очередность играет роль.

Банк не может отказать в принятии платёжки по НДФЛ, если неправильно проставлена очередность платежа (стр. 21). Этот вывод следует из письма Минфина от 20.01.2014 № 02-03-11/1603.

Дата документа

Поле 109 – это дата документа в платежном поручении по НДФЛ в 2017 году. В большинстве случаев здесь компания проставляет «0». Он символизирует добровольный налоговый платёж, по которому:

- отчётность ещё не сдана;

- нет требования из ИФНС на его перечисление в казну.

Вид платежа

Поле 5 – это вид платежа в платежном поручении по НДФЛ в 2017 году. Надо отметить, что существует масса требований к заполнению данного реквизита. Причем иногда противоречивых. Поэтому на практике советуем действовать так:

Надо отметить, что существует масса требований к заполнению данного реквизита. Причем иногда противоречивых. Поэтому на практике советуем действовать так:

- указать «срочно»;

- в идеале – нечего не указывать в этом поле.

Мы подготовили для вас видеоинструкцию по заполнению платежки на уплату пеней.

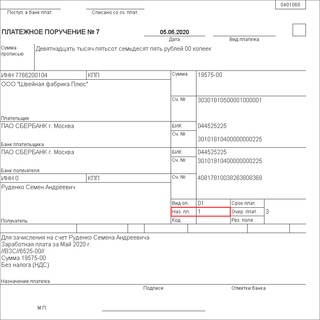

Уплата пеней платежным поручением в 2018-2019 годах

Прежде всего, напомним, что посредством пеней обеспечивается своевременность уплаты обязательных платежей. В то же время пеня — это не санкция, а обеспечительная мера.

Подробнее о пенях по налогам читайте в этой статье .

У платежного поручения на пени есть как сходства с платежкой по основному платежу (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее.

Итак, отличие 1-е — КБК (поле 104). Для пеней по налогам всегда есть свой код бюджетной классификации, в 14-17-м разрядах которого указывается код подвида дохода — 2100. С этим кодом связано существенное изменение в заполнении платежных поручений: с 2015 года мы больше не заполняем поле 110 «Тип платежа».

С этим кодом связано существенное изменение в заполнении платежных поручений: с 2015 года мы больше не заполняем поле 110 «Тип платежа».

Ранее при уплате пеней в нем проставляли шифр пеней ПЕ. Теперь мы оставляем это поле пустым, а то, что это именно пени, можно понять как раз из КБК.

ВНИМАНИЕ! С 2019 года порядок определения КБК регулирует новый НПА — приказ Минфина от 08.06.2018 № 132н. Приказ от 01.07.2013 № 65н утратил силу. Но на общем порядке присвоения КБК пеням это не отразится.

Основание платежа — 2-я особенность платежки на пени

2-е отличие платежки по пеням — основание платежа (поле 106). По текущим платежам мы ставим здесь ТП. По пеням же возможны следующие варианты:

- Мы самостоятельно посчитали пени и платим их добровольно. В этом случае основание платежа, скорее всего, будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования ИФНС, ведь пени мы, как правило, перечисляем не за текущий период, а за прошлые.

- Уплата пеней по требованию ИФНС. В этом случае основание платежа будет иметь вид ТР.

- Перечисление пеней на основании акта проверки. Это основание платежа АП.

Особенность 3-я — поле 107 «Налоговый период»

В зависимости от того, что послужило основанием для платежа, будет различаться и заполнение этого поля:

- При добровольной уплате пеней (основание ЗД) здесь будет стоять 0, ведь пени не имеют периодичности уплаты, которая присуща текущим платежам. Если вы перечисляете пени за какой-то 1 конкретный период (месяц, квартал), стоит указать его, например, МС.02.2019 — пени за февраль 2019 года.

- При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании.

- При погашении пеней согласно проверочному акту (основание АП) тоже ставят 0.

Как указать номер и дату документа — основания уплаты пеней

Если вы платите пени самостоятельно, в полях 108 «Номер документа» и 109 «Дата документа» ставьте 0.

Во всех остальных случаях в поле 108 приведите номер документа — основания платежа (например, требования), при этом знак «№» не ставьте.

В поле 109 укажите:

- дату требования ИФНС — для основания платежа ТР;

- дату решения о привлечении (об отказе в привлечении) к налоговой ответственности — для основания АП.

Образец платежного поручения на уплату пеней в 2019 году можно посмотреть и скачать на нашем сайте:

Если пени — по взносам

Все указанные выше особенности платежек по пеням сейчас относятся и к уплате пеней по страховым взносам (кроме взносов на травматизм), ставшим с 2017 года платежами в налоговую.

О порядке оформления платежных поручений по страховым взносам узнайте из этого материала .

Однако эти изменения не коснулись взносов на страхование от несчастных случаев, и пени по ним, как и сами эти взносы, платятся по-прежнему в соцстрах. При уплате в ФСС и взносов, и пеней по ним в полях 106 «Основание платежа», 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставляют 0 (пп. 5, 6 приложения 4 к приказу Минфина России от 12.11.2013 № 107н). А если пени платятся по требованию фонда и по акту проверки, их реквизиты приводятся в назначении платежа.

5, 6 приложения 4 к приказу Минфина России от 12.11.2013 № 107н). А если пени платятся по требованию фонда и по акту проверки, их реквизиты приводятся в назначении платежа.

Итоги

Платежное поручение на уплату пеней оформляется аналогично платежке на уплату налогов (указывается тот же статус плательщика, те же реквизиты получателя и того же администратора доходов).

Уплата пеней по видам налогов и сборов производится по отдельным КБК, в 14-17-м разрядах 14-17 которых указывается код подвида дохода — 2100. В особом порядке заполняются отдельные поля платежки на перечисление пени («Основание платежа» и «Налоговый период»).

Колумбия – Налогообложение международных руководителей

Опишите (a) граждане каких стран могут въезжать в Колумбию как граждане без визы , (b) какие виды деятельности они могут выполнять и (c) максимальную продолжительность пребывания.

a.) Граждане следующих стран / юрисдикций могут въезжать в Колумбию без визы: Андорра, Антигуа и Барбуда, Аргентина, Австралия, Австрия, Багамы, Барбадос, Бельгия, Белиз, Боливия, Бразилия, Канада, Корея, Коста-Рика. , Хорватия, Кипр, Чешская Республика, Дания, Доминиканская Республика, Эквадор, Сальвадор, Словакия, Словения, Испания, Финляндия, Франция, Германия, Гранада, Греция, Гватемала, Гайана, Гондурас, Гонконг, Венгрия, Индонезия, Исландия, Израиль , Италия, Ямайка, Япония, Лихтенштейн, Литва, Люксембург, Малайзия, Мальта, Мексика, Монако, Норвегия, Новая Зеландия, Нидерланды, Панама, Парагвай, Перу, Португалия, Румыния, Сент-Китс и Невис, Сан-Марино, Сент-Люсия, Сент Винсент и Гренадины, Сингапур, Швеция, Швейцария, Тайвань, Тринидад и Тобаго, Турция, Соединенное Королевство Великобритании и Северной Ирландии, Уругвай, США, Венесуэла.Гостевая виза не требуется для тех, у кого есть паспорт Гонконг – САР.

, Хорватия, Кипр, Чешская Республика, Дания, Доминиканская Республика, Эквадор, Сальвадор, Словакия, Словения, Испания, Финляндия, Франция, Германия, Гранада, Греция, Гватемала, Гайана, Гондурас, Гонконг, Венгрия, Индонезия, Исландия, Израиль , Италия, Ямайка, Япония, Лихтенштейн, Литва, Люксембург, Малайзия, Мальта, Мексика, Монако, Норвегия, Новая Зеландия, Нидерланды, Панама, Парагвай, Перу, Португалия, Румыния, Сент-Китс и Невис, Сан-Марино, Сент-Люсия, Сент Винсент и Гренадины, Сингапур, Швеция, Швейцария, Тайвань, Тринидад и Тобаго, Турция, Соединенное Королевство Великобритании и Северной Ирландии, Уругвай, США, Венесуэла.Гостевая виза не требуется для тех, у кого есть паспорт Гонконг – САР.

b.) Посетители, которым не требуется виза, могут заниматься туристической деятельностью или выяснять административные или судебные ситуации.

c.) Максимальный срок пребывания составляет 90 дней с возможностью продления еще на 90 дней.

Опишите (а) нормативную базу для деловых путешественников , являющихся гражданами визы (особенно применимый тип визы), (б) какие действия они могут выполнять в рамках этого типа визы и (в) максимальную продолжительность пребывания.

Для краткосрочной командировки гостевая виза (или виза типа «V») является лучшим вариантом для бизнес-путешественника, имеющего национальную визу. Этот тип визы предоставляется, в частности, в следующих двух сценариях: Первый – для проведения деловых переговоров, исследования рынка, планов или процедур для прямых инвестиций и создания коммерческой компании, переговоров, заключения контрактов или коммерческого представительства.

В дополнение к туристической деятельности и разъяснению административных или судебных ситуаций, этот тип визы предоставляет владельцу разрешение на работу, тем не менее, это разрешение на работу варьируется в зависимости от сценария, по которому была предоставлена виза.Для первого сценария разрешение на работу открыто и до такой степени разрешает личное оказание услуг в любой законной деятельности в Колумбии.

Кроме того, эта виза позволяет владельцу проводить деловые переговоры, исследования рынка, планы или процедуры для прямых инвестиций и создания бизнеса.

Наконец, этот тип визы действителен до 2 лет в зависимости от деятельности, которую предлагает иностранец в Колумбии. Тем не менее, для этой визы срок пребывания на национальной территории, разрешенный держателю, будет составлять максимум 180 непрерывных или прерывистых дней без возможности продления за каждые 365 дней использования визы.

Опишите процесс получения вышеуказанных типов виз и опишите (а) необходимые документы (включая любые требования к легализации или переводу), (б) этапы процесса, (в) время обработки и (г) место подачи заявления .

Общие необходимые документы: паспорт, проездной или действительный пропуск с копией, в хорошем состоянии и с свободным местом для визы, копия документа, подтверждающего, что иностранец имеет законное, обычное или разрешенное пребывание в соответствии с иммиграционной службой страны. нормативные документы.

Процесс подачи заявки осуществляется в электронном виде через веб-сайт Министерства иностранных дел.

Срок рассмотрения заявления на визу составляет 30 дней с момента оплаты заявки.

Существуют ли какие-либо программы безвизового въезда или определенные категории виз для сотрудников службы технической поддержки, находящихся на краткосрочных заданиях?

Visa V Prestador de Servicios temporales, позволяет только лицам, не имеющим визы, въезжать на национальную территорию для оказания специализированной технической помощи в государственном или частном учреждении.Это разрешение выдается на срок до двух лет.

Форма 1099G / 1099INT | Налог Вирджинии

Найдите свой 1099G / 1099INT

Чтобы узнать свой 1099G / INT, вам понадобится скорректированный валовой доход из последней поданной в Вирджинии налоговой декларации (строка 1 или сумма обоих столбцов строки 1 для декларации за неполный год).

Обратите внимание: В этом 1099-G не включена информация о пособиях по безработице, полученных в прошлом году. Если вы ищете информацию о безработице, посетите веб-сайт VEC .

Если вы ищете информацию о безработице, посетите веб-сайт VEC .

1099G Поиск

Примечание: Мы не будем отправлять бумажные формы 1099G / 1099INT налогоплательщикам, которые решили получать их в электронном виде, если только мы не получим от налогоплательщика запрос на бумажные копии этих форм. Мы автоматически рассылаем бумажные формы налогоплательщикам, которые не решили получать их в электронном виде.

О вашем 1099G / INT

Что такое форма 1099G / INT?

Форма 1099G / 1099INT – это отчет о доходах, полученных вами от налогов штата Вирджиния в течение 2020 года.IRS требует, чтобы государственные органы сообщали об определенных платежах, произведенных в течение года, поскольку эти платежи считаются налогооблагаемым доходом для получателей. Налоговая служба штата Вирджиния должна сообщать о любых суммах возмещения или переплаты, выданных в течение 2020 года, физическим лицам, которые потребовали детализированные вычеты в своих налоговых декларациях за год, указанный в поле 3 формы. Мы также должны сообщать о любых уплаченных процентах по возврату средств.

Мы также должны сообщать о любых уплаченных процентах по возврату средств.

IRS обычно требует, чтобы суммы возмещения и процентов указывались в двух отдельных формах: форме 1099G (возврат и переплата) и форме 1099INT (проценты).Чтобы избежать путаницы, которая может быть вызвана отправкой нескольких отчетов за один и тот же налоговый год, мы выпускаем единый отчет, в котором указаны отдельные суммы возмещения и процентов.

Что мне делать с этим заявлением? Нужно ли мне платить указанную сумму?

Форма 1099G / 1099INT не является счетом, и вам не следует отправлять какие-либо платежи в ответ на выписку. Если вы готовите свои собственные налоги, вам следует ознакомиться с федеральными инструкциями по возврату подоходного налога штата или посетить веб-сайт IRS для получения дополнительной информации.Если вашими налогами занимается специалист по налогам, вам следует передать это заявление составителю вместе с другой вашей налоговой информацией, например W-2.

В этом отчете указана сумма возврата и процентная ставка. Что я должен указывать как доход?

Возможно, вам потребуется указать обе суммы как доход. В таком случае проценты будут включены в другой процентный доход, который вы указываете в своей федеральной декларации. Для получения информации о федеральных требованиях к отчетности посетите веб-сайт IRS .

Почему я должен указывать свой возврат как доход?

При вычислении детализированных вычетов в вашей федеральной налоговой декларации вам разрешается вычесть подоходный налог штата, уплаченный в течение года. Большинство людей вычитают сумму удержанного подоходного налога, как показано в форме W-2, плюс любые расчетные налоговые платежи штата Вирджиния, которые они сделали в течение года. Поскольку этот вычет уменьшает федеральный налогооблагаемый доход, если какая-либо часть государственного налога, удержанного в федеральной декларации, впоследствии будет возвращена, эта сумма должна быть указана как налогооблагаемый доход за год, в котором было оформлено возмещение.

Пример: Джон Джонс вычел 5000 долларов США в виде подоходного налога штата из своей федеральной декларации за 2019 год, исходя из суммы, удержанной в штате Вирджиния из его W-2. Когда он подал декларацию в Вирджинии за 2019 год, он обнаружил, что имеет право на возмещение в размере 1000 долларов, которое было выдано 1 июня 2020 года. Это означает, что он заплатил только 4000 долларов в качестве подоходного налога штата за 2019 год, а не 5000 долларов, которые он требовал. Следовательно, г-н Джонс должен будет сообщить разницу в 1000 долларов (сумма его возмещения) в его федеральном доходе за 2020 год.

Я получил возмещение в Вирджинии в течение 2020 года, но налог Вирджинии применил эти деньги к счету на следующий год. Разве это не значит, что это утверждение неверно? Должен ли я по-прежнему указывать это как доход?

Закон штата Вирджиния требует, чтобы мы возвращали или зачисляли неоплаченные счета. Использование средств не меняет того факта, что вы заявили в выписке о переплате за год. Даже если вы на самом деле не получили чек, произошла транзакция по переплате, и вы подпадаете под те же федеральные требования к отчетности, как если бы вы получили чек на возмещение.

Даже если вы на самом деле не получили чек, произошла транзакция по переплате, и вы подпадаете под те же федеральные требования к отчетности, как если бы вы получили чек на возмещение.

Я показал переплату в своей декларации за 2019 год, но деньги были применены в качестве кредита до 2020 года. Так как я не получил возмещение, мне все равно нужно сообщать об этом?

Возврат и кредит – это просто разные типы операций по переплате. Мы должны указать любую допустимую переплату в вашем отчете за 2019 год в нашей форме 1099G / 1099INT. В результате к вам применяются те же федеральные требования к отчетности, как если бы вы получили чек на возмещение.

В этом заявлении говорится, что возврат был произведен за 2018 год.Я уже сообщал об этом возмещении в моем федеральном доходе за 2019 год. Вы можете исправить утверждение? Если нет, что мне делать?

Мы обязаны сообщать о транзакциях возврата в том году, в котором они действительно произошли. Поскольку ваш возврат за 2018 год был выдан в 2020 году, мы не можем оформить форму 1099G / 1099INT, как если бы транзакция была проведена в 2019 году. Вам следует связаться с IRS, чтобы узнать, следует ли вам изменить федеральную декларацию за 2019 год или предпринять какие-либо другие действия для исправления сообщение об ошибке.

Вам следует связаться с IRS, чтобы узнать, следует ли вам изменить федеральную декларацию за 2019 год или предпринять какие-либо другие действия для исправления сообщение об ошибке.

В этой выписке показано возмещение 1500 долларов за 2019 год. Я получил возмещение на эту сумму, но несколько месяцев спустя изменил свой возврат, и мне пришлось вернуть 500 долларов.Разве в заявлении не должно быть сказано, что мой чистый возврат составил 1000 долларов?

Согласно федеральному закону, налогоплательщик штата Вирджиния должен указывать фактическую сумму возмещения или кредита. Мы не можем вычесть эту сумму против других транзакций. Таким образом, ваша форма 1099G / 1099INT верна в том виде, в котором она была выдана. Для получения информации о том, как сообщить о доходах и вычесть платеж из федеральной налоговой декларации за 2019 г., посетите веб-сайт IRS .

В этом заявлении говорится, что возврат был произведен за 2018 год. Почему я должен сообщать об этом сейчас? Почему возврат средств за 2018 год был осуществлен в 2020 году?

Наши записи показывают, что возврат средств за 2018 год был осуществлен на ваш счет в течение 2020 года и что вы потребовали детализированные вычеты за 2018 год. Возврат мог быть результатом внесения исправлений в возврат или других корректировок, внесенных в вашу учетную запись. Поскольку сделка состоялась в 2020 году, доход будет указан в вашей федеральной декларации за 2020 год. Если у вас нет записи о подаче исправленной декларации Вирджинии за 2018 год или о разрешении претензии или спора, связанных с вашей декларацией за 2018 год, в течение 2020 года, пожалуйста, свяжитесь с представителем службы поддержки клиентов по телефону 804.367.8031 или напишите нам по адресу PO Box 1115, Richmond, Virginia 23218-1115 для объяснения.

Возврат мог быть результатом внесения исправлений в возврат или других корректировок, внесенных в вашу учетную запись. Поскольку сделка состоялась в 2020 году, доход будет указан в вашей федеральной декларации за 2020 год. Если у вас нет записи о подаче исправленной декларации Вирджинии за 2018 год или о разрешении претензии или спора, связанных с вашей декларацией за 2018 год, в течение 2020 года, пожалуйста, свяжитесь с представителем службы поддержки клиентов по телефону 804.367.8031 или напишите нам по адресу PO Box 1115, Richmond, Virginia 23218-1115 для объяснения.

Я проверил свои записи и уверен, что это утверждение неверно. Что я должен делать?

Свяжитесь с представителем отдела обслуживания клиентов по телефону 804.367.8031 или напишите нам по PO Box 1115, Richmond, Virginia 23218-1115, чтобы запросить письмо с исправлением. Обязательно укажите свой номер социального страхования и объясните, почему вы считаете, что форма 1099G / 1099INT неверна.

Меры, принятые для поддержки налогоплательщиков

Многие налоговые администрации расширили свои цифровые каналы связи за последние годы, от большого цифрового взаимодействия с налоговой администрацией до прямого обмена цифровыми сообщениями, использования веб-чата, социальных сетей, мобильных приложений и т. Д.Более широкое использование таких услуг, в том числе за счет усилий по переключению налогоплательщиков на эти каналы, может помочь в сокращении физических контактов (например, через налоговые органы) и поможет быстрее реагировать на запросы налогоплательщиков.

Для решения конкретных проблем, поднятых COVID-19, администрация может пожелать рассмотреть возможность создания выделенных веб-страниц, медиа-стратегий, горячих линий (возможно, с функциями обратного вызова), изменений в мобильных приложениях, обновления виртуальных помощников и т. Д. … а также рассмотрение того, как они могут получать сообщения через посредников.

Налоговые администрации могут также захотеть провести анализ различных опасений, выражаемых налогоплательщиками, которые могут дать обратную связь для рассмотрения того, где дополнительные меры (администрация или политика) могут быть полезны. Также будет важно тщательно отслеживать проблемы с конкретными услугами (например, длительное время ожидания на телефонных линиях) и рассмотреть возможность разработки дополнительных сообщений (например, часто задаваемых вопросов) или вмешательств по принципу «один ко многим» и, по возможности, изменений в раз, когда услуги доступны.Налоговая администрация также может пожелать рассмотреть возможность перераспределения некоторых сотрудников для оказания помощи там, где к конкретной услуге предъявляются очень высокие требования.

Также будет важно тщательно отслеживать проблемы с конкретными услугами (например, длительное время ожидания на телефонных линиях) и рассмотреть возможность разработки дополнительных сообщений (например, часто задаваемых вопросов) или вмешательств по принципу «один ко многим» и, по возможности, изменений в раз, когда услуги доступны.Налоговая администрация также может пожелать рассмотреть возможность перераспределения некоторых сотрудников для оказания помощи там, где к конкретной услуге предъявляются очень высокие требования.

Налоговые администрации могут также пожелать рассмотреть, как лучше всего сообщить о принимаемых ими мерах налогоплательщикам, находящимся в невыгодном цифровом положении, и как их проще всего решить, например, с помощью телефона, факсов, почты или посредством связи члены семьи и т. д.

Страновые меры

Албания

Были введены расширенные услуги для налогоплательщиков, такие как более широкое использование цифровых каналов, выделенные горячие линии и более длительные часы работы телефонных центров, где это практически осуществимо и целесообразно. Способ предоставления услуг налогоплательщикам в каждом региональном налоговом управлении был реорганизован посредством: электронной почты, телефонных контактов (опубликованных на веб-сайте налоговой администрации), колл-центра, живого чата на веб-сайте налоговой администрации, подачи запросов из электронной учетной записи каждого налогоплательщика и их обращение со стороны сотрудников службы налогоплательщиков.

Способ предоставления услуг налогоплательщикам в каждом региональном налоговом управлении был реорганизован посредством: электронной почты, телефонных контактов (опубликованных на веб-сайте налоговой администрации), колл-центра, живого чата на веб-сайте налоговой администрации, подачи запросов из электронной учетной записи каждого налогоплательщика и их обращение со стороны сотрудников службы налогоплательщиков.

Информационные уведомления и практические инструкции по использованию, а также информационные видеоролики о том, как заполнить онлайн-форму «Для получения финансовой помощи», также были подготовлены и опубликованы на веб-сайте Главного налогового управления (GDT).Также на электронную учетную запись налогоплательщика отправлялись всплывающие сообщения, уведомляющие их о деятельности, которая закрыта в установленные сроки.

Были внедрены четкие коммуникационные стратегии, включая выделенные веб-страницы, многогранные средства массовой информации и / или дополнительные меры, принятые для выявления уязвимых налогоплательщиков и их охвата. GDT реализует план коммуникации, который направлен на информирование общественности о любых изменениях, влияющих на повседневные операции налоговой администрации, с целью защиты ее интересов и бизнеса в целом.

GDT реализует план коммуникации, который направлен на информирование общественности о любых изменениях, влияющих на повседневные операции налоговой администрации, с целью защиты ее интересов и бизнеса в целом.

План коммуникации включает следующую аудиторию: налогоплательщики, физические лица, ключевые клиенты, банки-корреспонденты, другие важные регулирующие органы, персонал и третьи стороны. Использование как традиционных, так и социальных сетей.

Каналы для коммуникационных усилий:

Пресс-релизы, видеоконференции, ежедневное присутствие в СМИ Генерального директора, поддержка и информирование всех налогоплательщиков обо всех процедурах и реформах политики.

Электронная почта, веб-сайты, FB и различные социальные сети.Видеосообщения, иллюстрирующие использование и ввод данных в соответствии с новыми правилами и дополнительными онлайн-сервисами.

Электронная подача уведомлений, скрипты контакт-центра и т. Д.

Объявления в региональных дирекциях, филиалах и сервисных центрах и т.

Д.

Д.Выделенный адрес электронной почты и горячая линия по телефону для кризисных налоговых вопросов.

Сообщите о доступности и побудите налогоплательщиков использовать онлайн-услуги налогового агентства.

Повышение доступности удаленной помощи налогоплательщикам, включая увеличение рабочего времени и увеличение штата сотрудников телефонных контактных центров.

Предоставьте дополнительные возможности для подачи налоговой декларации, чтобы настроить и обновить вашу систему электронной регистрации и новый метод онлайн-оплаты налогов.

Ангола

Налоговая администрация разработала четкую коммуникационную стратегию для информирования налогоплательщиков. Сюда входят специализированные веб-страницы, часто задаваемые вопросы (регулярно обновляемые), многогранные средства массовой информации и использование социальных сетей.Налоговая администрация также рекомендовала налогоплательщикам использовать удаленные сервисы для выполнения налоговых обязательств.

Австралия

Линия экстренной поддержки ATO имеет приоритет с сокращенным временем ожидания (в настоящее время менее 10 секунд) для любых налогоплательщиков, нуждающихся в поддержке или дополнительной информации в нынешних обстоятельствах. После объявления первоначального пакета стимулирующих мер со стороны федерального правительства окна обслуживания были увеличены для оказания помощи налогоплательщикам. На веб-сайте ATO появилась дополнительная информация о налогоплательщиках и ответы на часто задаваемые вопросы.

В дополнение к линии экстренной поддержки, ATO создала временную контактную точку по электронной почте для дополнительных проблем или конкретных вопросов по COVID-19, которые должны быть адресованы ATO, обновлений на веб-сайте ATO с дополнительными сообщениями и в социальных сетях.

Австрия

Налоговая администрация Австрии рекомендовала налогоплательщикам использовать телефонные или цифровые каналы для связи с налоговой службой. Только в экстренных случаях возможна личная встреча. Веб-страница отсылает налогоплательщиков к существующим услугам (например,грамм. телефон горячей линии, портал налогоплательщиков для подачи онлайн-документов и т. д.).

Веб-страница отсылает налогоплательщиков к существующим услугам (например,грамм. телефон горячей линии, портал налогоплательщиков для подачи онлайн-документов и т. д.).

На своем веб-сайте администрация предоставила форму, которую налогоплательщики могут использовать для подачи заявления на налоговые льготы. Заполненную форму можно либо отправить на электронную почту, специально созданную для этой цели, либо загрузить через онлайн-портал налогоплательщиков.

Азербайджан

В целях предотвращения распространения инфекции COVID-19 (COVID-19) и с учетом рекомендаций Специальной рабочей группы были введены ограничения для структурных подразделений Государственной налоговой службы (ГНС), обслуживающих клиентов. , а именно центры обслуживания налогоплательщиков и Call-центр.Тем не менее, адреса электронной почты и номера телефонов были оперативно размещены на официальном веб-сайте и в социальных сетях, чтобы налогоплательщики могли оперативно связаться с сотрудниками. Кроме того, была предоставлена необходимая ИТ-инфраструктура, позволяющая сотрудникам Call-центра удаленно подключаться к внутренней онлайн-системе.

Кроме того, была предоставлена необходимая ИТ-инфраструктура, позволяющая сотрудникам Call-центра удаленно подключаться к внутренней онлайн-системе.

Для оценки воздействия пандемии на экономику проводится необходимая работа по выявлению наиболее пострадавших налогоплательщиков, включая уязвимых налогоплательщиков.Департамент СМИ и коммуникаций через официальный сайт СТС и аккаунты в социальных сетях регулярно публикует обновленную контактную информацию сотрудников центров обслуживания налогоплательщиков и Информационного центра.

Департамент СМИ и коммуникаций разместил несколько информационных видеороликов и информации на официальном сайте и в социальных сетях.

Беларусь

Все шире используются цифровые каналы и услуги телефонии.

Бельгия

Налогооблагаемым лицам предлагается вести свои административные дела в Интернете или по телефону, поскольку все информационные центры и офисы больше не доступны для общественности.Об этом было сообщено (i) в Интернете и по почте; (ii) уведомление для представителей бухгалтерской профессии, доступное на веб-сайте FPS Finance; и (iii) плакаты в офисах.

Белиз

Реклама на радио и телевидении используется для общения с налогоплательщиками. Офисы остаются открытыми, а персонал работает на ротационной основе. Часы работы сокращены.

Босния и Герцеговина

Администрация косвенного налогообложения (ITA) создала оперативный штаб, работающий круглосуточно и без выходных.Через эту штаб-квартиру мы общаемся со всеми другими учреждениями в Боснии и Герцеговине и передаем всю новую информацию о косвенных налогах налогоплательщикам через веб-сайт и средства массовой информации.

ITA открыла восемь таможенных постов 24 часа в сутки. Подача деклараций по НДС и акцизам осуществляется в электронном виде, а также осуществляется отправка определенных запросов. Связь с налогоплательщиками осуществляется в электронном виде. Колл-центр доступен для налогоплательщиков.

ITA осуществляет кризисную коммуникацию через свой веб-сайт и средства массовой информации в Боснии и Герцеговине.Вся новая информация о косвенных налогах публикуется.

Бразилия

Receita Federal do Brasil (RFB) основывает свою коммуникацию в основном на Интернете и средствах массовой информации. На веб-сайте и в интранете RFB теперь отображается кнопка «COVID-19» со всеми предпринятыми мерами. В «Официальном вестнике» публикуются все акты РФБ, касающиеся поддержки налогоплательщиков.

Расширенные услуги уже созданы или развертываются:

Услуги чата были расширены, теперь открыты с 7:00 до 19:00, а требуемая численность персонала увеличилась.Кроме того, объем услуг чата увеличился и теперь включает в себя: урегулирование долгов, регистрацию, взыскание долгов, рассрочки, исчисление налоговых кредитов, руководство по социальному обеспечению, руководство для МСП, отраслевое руководство, руководство по налогообложению занятости, копии деклараций.

Чат-бот разрабатывается для решения вопросов налогоплательщиков с помощью цифрового приложения.

У налогоплательщиков есть возможность получения услуг по почте.

Канада

Веб-страницы правительства Канады (через www.canada.ca) были обновлены, чтобы предоставить единую точку отсчета для актуальной информации о реакции федерального правительства на пандемию COVID-19, включая обновленные страницы, освещающие меры по освобождению налогоплательщиков. Кроме того, Служба офицеров по связям с общественностью CRA, предлагая помощь владельцам малых предприятий в понимании их налоговых обязательств, настраивает предлагаемую информацию, обеспечивая осведомленность малых предприятий о любых изменениях, таких как сроки подачи и оплаты, упреждающие меры по оказанию помощи и т. Д.

Кроме того, CRA переводит ряд услуг с очных встреч на телефонные и электронные платформы:

Чтобы уменьшить необходимость личных встреч с налогоплательщиками и составителями налоговых деклараций, а также снизить административную нагрузку, начиная с 18 марта 2020 года CRA принимает временную административную меру для облегчения электронной авторизации представителей на счетах налогоплательщиков.

Программа CRA Outreach, помогающая людям лучше понять свои налоговые обязательства и получить льготы и кредиты, на которые они имеют право, предлагается по телефону и, по возможности, посредством вебинаров.

Служба связи CRA, традиционно доступная лично, теперь доступна по телефону.

В свете проблем, стоящих перед Программой подоходного налога для добровольцев сообщества, обычно предлагаемой в ходе личного общения, изучаются дополнительные меры по поощрению физических лиц подавать свои налоговые декларации в электронном виде.

Чили

Налоговая администрация Чили (SII) предоставляет налогоплательщикам новости и информацию о новых процедурах через социальные сети, электронную почту, веб-сайт и средства массовой информации.Сообщения сопровождаются графическими материалами, чтобы проиллюстрировать налогоплательщикам, что они могут / разрешают делать, как действовать и какая документация необходима для этих целей. В то время как социальные сети также используются для ответа на конкретные запросы налогоплательщиков, средства массовой информации в основном ориентированы на более широкое распространение новостей и процедур для более широкой аудитории.

В то время как социальные сети также используются для ответа на конкретные запросы налогоплательщиков, средства массовой информации в основном ориентированы на более широкое распространение новостей и процедур для более широкой аудитории.

Чтобы обеспечить внутреннее согласование и стандартизацию коммуникаций с налогоплательщиками, каждое сообщение, текстовое или графическое, предварительно передается внутренней аудитории (как фронтальной, так и вспомогательной) через интранет-сайт SII и недавно выпущенную платформу социального бизнеса.

Для связи с налоговыми органами были реализованы дополнительные каналы связи, в том числе социальные сети и выделенная электронная почта. Кроме того, были предприняты усилия, чтобы горячие линии оставались открытыми. В каждом офисе SII есть специальный электронный ящик для получения требований и документации налогоплательщиков, что является виртуальным продолжением личных процедур.

Другие меры, принятые для удаленного предоставления услуг, включают:

Авторизация физических квитанций через Интернет

На данный момент налогоплательщикам разрешено отправлять по электронной почте любую необходимую документацию, относящуюся к их обязанностям как таковым, включая аккредитацию места жительства, аккредитации профессионального звания для медицинских работников и т.

д.Любые результаты или, при необходимости, запросы на дополнительную информацию будут отправлены по электронной почте.

д.Любые результаты или, при необходимости, запросы на дополнительную информацию будут отправлены по электронной почте.Принимая во внимание сложившуюся исключительную ситуацию, SII внедрила чрезвычайную систему, разрешающую выставление электронных счетов налогоплательщикам. Эти счета будут выставлены в соответствии с риском неисполнения обязательств налогоплательщиком и конкретной ситуацией. Эта мера позволяет вести бизнес налогоплательщика и, кроме того, предотвращает любые ненужные поездки в офисы SII.

С налогоплательщиками, которые ранее были приглашены для подтверждения согласия на SII, но которые не могли присутствовать, будут связываться для продолжения процесса удаленно, поэтому это не будет рассматриваться как возможное нарушение.

Китай (Народная Республика)

Помимо обучения налоговых служащих, налоговые органы Китая распространили информацию обо всех политиках и мерах среди плательщиков налогов и сборов через различные платформы. К ним относятся официальные веб-сайты, горячие линии, WeChat (многоцелевое приложение для обмена сообщениями, социальными сетями и мобильными платежами) и текстовые сообщения, а также ответы на вопросы посредством онлайн-интервью и видеодемонстраций.Подробно Государственная налоговая администрация (ГНА):

К ним относятся официальные веб-сайты, горячие линии, WeChat (многоцелевое приложение для обмена сообщениями, социальными сетями и мобильными платежами) и текстовые сообщения, а также ответы на вопросы посредством онлайн-интервью и видеодемонстраций.Подробно Государственная налоговая администрация (ГНА):

Опубликовал набор часто задаваемых вопросов : 166 часто задаваемых вопросов и ответов, относящихся к горячей политике, опубликовано .

Опубликовано подробное руководство по онлайн-сервису : STA опубликовало подробный список из 185 вопросов, которые можно обрабатывать онлайн, чтобы побудить плательщиков налогов и сборов решать эти вопросы в режиме самообслуживания и призвали региональные налоговые органы предоставлять еще более широкий спектр услуг;

Предоставляется индивидуальное обслуживание через горячую линию и WeChat : сотрудники налоговой службы ответили на индивидуальные вопросы и удовлетворили потребности плательщиков налогов и сборов с помощью таких платформ, как горячая линия обслуживания налогоплательщиков 12366 и WeChat.

Рекомендуемая запись на прием до физического посещения залов обслуживания : По вопросам, требующим физического присутствия, помимо дезинфекции зала обслуживания налогоплательщиков, сотрудники налоговой службы должны назначать встречи с плательщиками налогов и сборов, чтобы обеспечить смещение рабочего времени.

Кроме того, с целью поддержки предприятий и улучшения деловой среды, STA запустила проект Spring Breeze 2020 по всей стране, предложив 24 меры по улучшению обслуживания налогоплательщиков:

Во-первых, повышение эффективности и действенности налогов и оплата сборов с учетом удобства и пользы людей.Например, запуск «бесконтактных» налоговых услуг и расширение охвата онлайн-сервисов до более чем девяноста процентов;

Во-вторых, содействие институциональной реформе и инновациям. Например, продвижение реформы электронных счетов-фактур и выдача UKEY стартапам бесплатно, а также упрощение и оптимизация процедур декларирования и продвижение интеграции деклараций по налогу на имущество;

В-третьих, усиление адресной помощи предприятиям с упором на развитие.

Например, углубление «сотрудничества между банком и налоговой администрацией», увеличение количества вовлеченных предприятий, чтобы способствовать развитию предприятий.

Например, углубление «сотрудничества между банком и налоговой администрацией», увеличение количества вовлеченных предприятий, чтобы способствовать развитию предприятий.

Кроме того, были проведены и транслировались онлайн-семинары на национальном уровне для распространения информации о политике и мерах среди плательщиков налогов и сборов через официальный веб-сайт.

Несколько виртуальных классов, организованных Национальным налоговым институтом, были предоставлены налоговым служащим на разных уровнях, которые охватывают политику и меры, принятые для борьбы с COVID-19, руководящие принципы работы, а также советы по безопасности и охране здоровья.

Колумбия

Коммуникационные кампании разрабатываются для продвижения использования технологий, например Приложение и веб-сайт ДИАНА, чтобы связаться с ДИАНом и выполнить налоговые обязательства.

Коста-Рика

Налогоплательщик имеет доступ ко всем услугам, предоставляемым налоговой администрацией по электронной почте. Услуги, предоставляемые колл-центром, также были усилены, чтобы повысить способность реагирования.

Услуги, предоставляемые колл-центром, также были усилены, чтобы повысить способность реагирования.

Через веб-сайт Министерства финансов были улучшены каналы связи с его различными зависимостями, чтобы пользователь мог лучше сообщать свои формальности налоговой администрации.

С 13 апреля налоговая администрация начнет виртуальные брифинги по мерам, связанным с COVID-19.

Хорватия

Запросы налогоплательщиков, связанные с кризисом COVID-19, можно направлять в колл-центр, по электронной почте или через Интернет. Расширенный сервис также предоставляется через онлайн-портал (ePorezna / eTax). Запросы, касающиеся COVID-19, являются приоритетными.

Кипр

Продвигаются онлайн-услуги. Регулярно публикуются объявления о принятых мерах и доступных вариантах обслуживания.

Чешская Республика

Налоговая администрация предоставляет информацию по выделенной телефонной линии, и вся информация публикуется на специальной веб-странице.

Дания

Веб-страница, посвященная вопросам COVID-19, была добавлена на веб-сайт Датской таможенной и налоговой администрации. Кроме того, Датское налоговое управление общается через социальные сети, пресс-релизы и напрямую с соответствующими предприятиями. Например, к 18 марта 2020 года агентство обратилось к 140 000 самозанятых лиц, призывая их, где это уместно, пересмотреть и изменить свою предварительную регистрацию предполагаемого ожидаемого дохода в 2020 году.Этот механизм повсеместно доступен онлайн в соответствии с действующим законодательством, но с учетом обстоятельств мог бы помочь налогоплательщикам сократить авансовые платежи по подоходному налогу с физических лиц, которые в противном случае должны были бы быть уплачены 20 марта 2020 года.

Кроме того, Датское налоговое управление общается через социальные сети, пресс-релизы и напрямую с соответствующими предприятиями. Например, к 18 марта 2020 года агентство обратилось к 140 000 самозанятых лиц, призывая их, где это уместно, пересмотреть и изменить свою предварительную регистрацию предполагаемого ожидаемого дохода в 2020 году.Этот механизм повсеместно доступен онлайн в соответствии с действующим законодательством, но с учетом обстоятельств мог бы помочь налогоплательщикам сократить авансовые платежи по подоходному налогу с физических лиц, которые в противном случае должны были бы быть уплачены 20 марта 2020 года.

Кроме того, 17 марта 2020 года Датское налоговое агентство открыло специальную горячую линию для предприятий для срочных запросов.

Доминиканская Республика

Все базовые услуги налогового администрирования предоставляются по цифровым каналам (виртуальный офис налогоплательщиков, электронная почта, колл-центр, социальные сети и другие цифровые платформы), и доступ к этим услугам продвигается, чтобы уменьшить личную помощь в офисах.

Налоговая администрация четко и четко опубликовала и разработала стратегии обеспечения непрерывности бизнеса. Были продвинуты альтернативные каналы связи, и информация была опубликована на его веб-сайте, в социальных сетях, газетах и в интервью, чтобы охватить наиболее уязвимые налогоплательщики.

Сальвадор

Большинство услуг в основном предоставляется онлайн. Налоговые декларации и отчеты должны подаваться исключительно в Интернете, как и запросы на оплату.В онлайн-сервисы были внесены улучшения, всегда с целью уменьшения присутствия налогоплательщиков в офисах. Помощь налогоплательщикам предоставляется через телефонный центр и по электронной почте. Персонал помогает из дома. Персональный или очный обслуживающий персонал усилил колл-центр.

Существует постоянная связь через каналы учетной записи в социальных сетях, предоставляющая информацию о сроках и онлайн-услугах, а также любую другую связанную информацию, которая была обновлена.

Финляндия

Что касается связи с налогоплательщиками, то на веб-сайте финской налоговой администрации есть информация на финском, шведском и английском языках, а также постоянно обновляется страница новостей по вопросам COVID-19. Клиентам рекомендуется использовать онлайн-сервисы, поскольку большинство налоговых вопросов можно решить с помощью MyTax (онлайн-сервис для налогоплательщиков). Информация предоставляется через Twitter, Facebook и информационные бюллетени, и администрация активно взаимодействует с журналистами, чтобы предоставить им точную информацию об изменениях.

Клиентам рекомендуется использовать онлайн-сервисы, поскольку большинство налоговых вопросов можно решить с помощью MyTax (онлайн-сервис для налогоплательщиков). Информация предоставляется через Twitter, Facebook и информационные бюллетени, и администрация активно взаимодействует с журналистами, чтобы предоставить им точную информацию об изменениях.

Франция

На веб-сайте налоговой администрации создана специальная веб-страница. На веб-странице есть предварительно созданная форма, которую налогоплательщики могут использовать для запроса отсрочки уплаты налогов.

Грузия

Налоговая служба Джорджии (GRS) обратилась к налогоплательщикам и другим заинтересованным сторонам с просьбой использовать дистанционные и электронные услуги, а не посещать пункты обслуживания. Подавляющее большинство услуг доступно онлайн, поэтому можно выполнять налоговые обязательства и получать услуги с минимальной потребностью в физическом контакте с налоговым органом.Увеличены номера телефонов пунктов обслуживания и увеличено количество сотрудников колл-центра и тех, кто отвечает на электронные письма. .

.

О доступности всех электронных услуг было объявлено на веб-сайте GRS и странице в Facebook, и GRS тесно общалась со средствами массовой информации. Кроме того, анализ GRS на ежедневной основе, который часто запрашивают налогоплательщики, чтобы соответствующие инструкции и документы могли быть предоставлены в электронном виде.

Гватемала

Веб-сайт налоговой администрации (SAT) и социальные сети использовались для предоставления соответствующей информации налогоплательщикам и широкой общественности.Для охвата уязвимых налогоплательщиков используются различные каналы СМИ.

Доступен контакт-центр, в котором сотрудники работают удаленно из дома, чтобы оказывать налоговую и таможенную помощь и консультировать налогоплательщика. Онлайн-обучение осуществляется через SAT Gateway. Услуга виртуального помощника (чат-бот) предоставляется на портале SAT для ответов на налоговые и таможенные вопросы.

Гондурас

Цифровые каналы и эксклюзивные горячие линии Налоговой администрации Гондураса были внедрены до кризиса COVID-19. Цифровые каналы, такие как социальные сети и веб-чат, имеют увеличенное время работы.

Цифровые каналы, такие как социальные сети и веб-чат, имеют увеличенное время работы.

Присутствие Налоговой администрации Гондураса в социальных сетях увеличилось благодаря четким коммуникационным стратегиям и ответам налогоплательщиков на конкретные консультации.

Венгрия

Администрация разместила на своем сайте новый раздел, содержащий информацию для помощи налогоплательщикам в чрезвычайных ситуациях. Он также опубликовал часто используемые формы в удобных для загрузки и распечатанных форматах (pdf).Поскольку подавляющее большинство налоговых вопросов можно решать в электронном виде, всем клиентам предлагается выбрать между электронным или телефонным администрированием, избегая личных контактов. Чтобы информировать клиентов, на сайт был добавлен пункт меню, посвященный опциям онлайн-администрирования (NAV Online).

Исландия

Налоговая и таможенная служба Исландии приложили особые усилия для: (i) обеспечения возможности самообслуживания и сокращения личных контактов; и (ii) охватить налогоплательщиков, говорящих на иностранном языке, которые обычно относятся к группам, наиболее зависимым от полного личного обслуживания. Новые инструкции были опубликованы на исландском, английском и польском языках, чтобы налогоплательщики могли просматривать свои налоговые декларации в Интернете, не посещая налоговую инспекцию лично. Инструкции на иностранном языке составлены с учетом обстоятельств, типичных для иностранных рабочих. Кроме того, были разработаны специальные инструкции на исландском, английском и польском языках, чтобы облегчить людям использование множества возможностей самообслуживания и электронных возможностей, доступных на веб-сайте налоговой и таможенной службы Исландии.Эта информация / инструкции размещены на веб-сайте налоговой и таможенной службы Исландии и на странице в Facebook, а также доступны в печатном виде во всех налоговых офисах.

Новые инструкции были опубликованы на исландском, английском и польском языках, чтобы налогоплательщики могли просматривать свои налоговые декларации в Интернете, не посещая налоговую инспекцию лично. Инструкции на иностранном языке составлены с учетом обстоятельств, типичных для иностранных рабочих. Кроме того, были разработаны специальные инструкции на исландском, английском и польском языках, чтобы облегчить людям использование множества возможностей самообслуживания и электронных возможностей, доступных на веб-сайте налоговой и таможенной службы Исландии.Эта информация / инструкции размещены на веб-сайте налоговой и таможенной службы Исландии и на странице в Facebook, а также доступны в печатном виде во всех налоговых офисах.

Ирландия

Определенным телефонным линиям выделены дополнительные ресурсы для обработки запросов налогоплательщиков, возникших в результате воздействия COVID-19. Услуга находится под контролем, и в случае необходимости решения будут приниматься с учетом меняющихся обстоятельств.

Кроме того, информация, касающаяся налогоплательщиков, постоянно распространяется через веб-сайт налоговых поступлений, пресс-релизы и электронные сводки для практикующих специалистов (стандартное цифровое сообщение, предназначенное для практикующих налоговиков, как правило, для объявления обновлений технических рекомендаций по налогообложению).

Израиль

Налоговая администрация Израиля (ITA) использует ряд каналов для связи с налогоплательщиками и представителями: специальная электронная почта, специальная система обслуживания для управления заявлениями налогоплательщиков, а также телефонные центры. Чтобы решить текущую ситуацию, был предпринят ряд шагов:

Для работы с онлайн-заявками через существующие каналы была направлена дополнительная рабочая сила (акцент на заявки, касающиеся услуг, таких как: удержание сертификатов, своевременная подача документов, возврат средств , уменьшенное удержание для платежей за границу и т. д.)

Работа тематических почтовых ящиков (например, представительства, налогообложение недвижимости)

Укрепление центров обработки вызовов.

Услуги «лицом к лицу» в максимально возможной степени перенаправляются на цифровые каналы.

Представителям и налогоплательщикам рекомендуется работать издалека.

Был опубликован специальный номер факса для пожилых людей, не использующих цифровые каналы.

Сотрудников призвали проявлять осторожность в отношении безопасности данных и их использования неустановленными лицами.

Был создан единый общенациональный сервисный центр для всех приложений налогообложения недвижимости (по телефону и через Интернет) вместо того, чтобы управлять отдельными центрами во многих местах. В этот единый центр были выделены кадры и опубликованы доступные номера телефонов.

Кроме того, налоговые представители и налогоплательщики были проинформированы через различные каналы СМИ и на веб-сайте ITA о шагах, предпринятых ITA, в режиме реального времени.На веб-сайте ITA доступна расширенная и доступная информация о кризисе COVID-19. Высокопоставленные должностные лица ITA и Министерства финансов дали интервью по соответствующим вопросам.

Высокопоставленные должностные лица ITA и Министерства финансов дали интервью по соответствующим вопросам.

Италия

Была создана структурированная коммуникационная политика, основанная, среди прочего, на пресс-релизах, выпускаемых параллельно с выпуском циркулярных заметок, на создании веб-страницы, посвященной COVID-19, и на использовании социальных сетей. .

Также Налоговое управление Италии предложило налогоплательщикам использовать (уже существующие) электронные каналы для запроса услуг.Для оказания общей помощи Агентство также предлагает налогоплательщикам использовать специальный бесплатный номер телефона.

Япония

NTA объявило и опубликовало свои действия и меры, такие как продление периода подачи налоговой декларации (см. Раздел «Продление сроков»), через пресс-релиз, веб-сайт NTA, Twitter, а также связавшись с налоговые бухгалтеры и другие соответствующие организации.

Услуги по поддержке налогоплательщиков в течение периода подачи налоговой декларации, такие как информационные центры для поддержки индивидуальных налогоплательщиков по вопросам регистрации и консультационные услуги по процедурам электронной подачи, также были расширены в связи с продлением периода подачи налоговой декларации.

Кения

Текущие целевые информационные кампании были проведены по вопросам безопасности налогоплательщиков, налоговых обязательств, способов упрощения формальностей, например онлайн-доступ к налоговым службам, общение налогоплательщиков с налоговым агентством Кении (KRA), часы работы и т. д. KRA улучшает целевую страницу своего веб-сайта, чтобы включить в нее информацию о решениях для клиентов, ищущих таможню, внутренние налоги, поставщиков и общую информацию. Целевая страница также будет включать информацию о президентских директивах в отношении налогов и сообщениях генерального комиссара.Налогоплательщикам предлагается получить доступ к налоговым услугам KRA с помощью существующих онлайн-платформ.

KRA также позволило своим сотрудникам работать из дома, настроив свои устройства для удаленного доступа к системе. Это означает, что запросы налогоплательщиков обрабатываются удаленно соответствующими менеджерами по работе с клиентами и менеджерами по работе с клиентами – для клиентов с менеджерами по работе с клиентами.

В то время как личное взаимодействие с клиентами было приостановлено, для налогоплательщиков, которым требуются физические документы, было отправлено сообщение о том, что они могут использовать адрес электронной почты контакт-центра для их доставки.Система управления звонками контакт-центра имеет функцию обратного звонка, которая позволяет персоналу на переднем плане перезванивать налогоплательщикам, чтобы при необходимости поддержать их. Поддержка клиентов была дополнительно усилена через чат-платформу колл-центра. Клиентам также предлагается самостоятельно поддерживать себя с помощью функции IVR KRA. Не голосовые команды контакт-центра (например, электронная почта, чат, социальные сети) теперь могут работать из дома (вне офиса). Персонал по-прежнему может оказывать поддержку клиентам вне часов работы.

Корея

Связь осуществляется через домашнюю страницу налоговой администрации, блог, социальные сети и другие места, где постоянно обновляется информация о налоговой поддержке людей, пострадавших от COVID-19.

Кроме того, администрация активно рекламирует возможность подачи налоговых деклараций и официальных запросов сертификатов в режиме онлайн. Кроме того, недавно сформированная рабочая группа по COVID-19 дает рекомендации по мерам поддержки налогоплательщиков.

Латвия

Связь с налогоплательщиками осуществляется в электронном виде, по телефону, в Системе электронного декларирования (EDS) и в социальных сетях.Информация предоставляется на официальном сайте налоговой администрации, а также распространяется через традиционные СМИ (пресс-релизы, телефонные интервью) и социальные сети (Facebook, Twitter, Instagram).

Клиенты могут получать услуги через ЭЦП и звонить в справочную службу. В системе EDS есть специальная кнопка для вопросов, связанных с COVID-19. Возможности этих функций были увеличены.

Акцизные марки доставляются предприятиям почтовыми службами.

Литва

На веб-сайте налоговой администрации был создан раздел вопросов и ответов, посвященный последствиям COVID-19. Информация о налогоплательщиках, которым будут предоставлены меры помощи (приостановление взыскания долга, освобождение от просроченных платежей, беспроцентные налоговые ссуды), будет объявлено на сайте.

Информация о налогоплательщиках, которым будут предоставлены меры помощи (приостановление взыскания долга, освобождение от просроченных платежей, беспроцентные налоговые ссуды), будет объявлено на сайте.

Для удобства налогоплательщиков в телефонную линию колл-центра налоговой администрации добавлен отдельный пункт меню «Отсрочка налогов».

Чтобы ускорить оказание поддержки предприятиям, столкнувшимся с проблемами, связанными с COVID-19, будет применяться принцип единого окна в отношении запросов, адресованных в налоговую администрацию и Правление Государственного фонда социального страхования.

Малайзия

IRBM опубликовало пресс-релиз об услугах, предоставляемых налогоплательщикам в период действия приказа о контроле за передвижением, через свой официальный портал и объявления через социальные сети (например, Facebook). IRBM также опубликовал ряд часто задаваемых вопросов.

Мальта

Были приняты меры для продолжения предоставления услуг удаленно. Налогоплательщикам рекомендуется использовать больше онлайн-услуг, таких как видеозвонки с нашими должностными лицами.

Налогоплательщикам рекомендуется использовать больше онлайн-услуг, таких как видеозвонки с нашими должностными лицами.

Все коммуникационные стратегии были централизованы в одном государственном учреждении (Мальтийское предприятие). На сайте Malta Enterprise была размещена специальная веб-страница под названием «Поддержка предприятий, пострадавших от COVID-19». Malta Enterprise – агентство экономического развития Мальты, независимое от налоговой администрации.

Молдова

Для усиления и поддержания процесса связи с налогоплательщиками Государственная налоговая служба (ГНС) ввела в действие ряд связанных действий, таких как оказание помощи и поддержки по специальной линии помощи в Информационном центре (с рабочая программа 24/7), а также размещение обновленной информации на официальном сайте СТС и на странице Facebook.ГНС призвал налогоплательщиков использовать следующие каналы связи:

Информационный центр ГНС с выделенной линией, время работы которого увеличено до 24/7;

официальный адрес электронной почты;

Facebook-страница;

обобщенные основы налоговой практики, доступные на официальной веб-странице;

электронные фискальные услуги.

Новая Зеландия

Информация была опубликована на веб-сайте Inland Revenue (IR), чтобы помочь пострадавшим налогоплательщикам принимать решения относительно характера и сроков предоставления налоговых льгот.IR переводит клиентов на цифровые каналы (самообслуживание через онлайн-портал, myIR или электронную почту), чтобы избежать дополнительной нагрузки на существующие телефонные ресурсы. IR получает высокий уровень контактов с клиентами (звонки и веб-сообщения) по всем каналам в связи с COVID-19.