6 ндфл отпускные в декабре 2019 – Отпускные в 6-НДФЛ в 2019 году: примеры заполнения

Пример заполнения 6-НДФЛ за 1 квартал 2019 с отпускными

В 6-НДФЛ за 1 квартал отпускные отражаются по правилам, описанным в налоговом законодательстве и разъясняющих письмах чиновников. Что это за правила? Какие нюансы при отражении отпускных в 6-НДФЛ могут возникнуть? В статье мы ответим на эти вопросы, а также подскажем, как облегчить процедуру расчета отпускных.

Как отразить отпуск в 6-НДФЛ

Разбираемся с переходящим отпуском в 6-НДФЛ (рекомендации ФНС)

Пример отражения переходящего отпуска в 6-НДФЛ

Электронный помощник для расчета отпускных

Итоги

Как отразить отпуск в 6-НДФЛ

Чтобы правильно отразить в 6-НДФЛ отпускные, необходимо учесть несколько важных правил, связанных:

- с особенностями налогообложения отпускных;

- нюансами отражения отпускных в 6-НДФЛ.

Как отпускные облагаются НДФЛ и когда исчисленный с их суммы налог необходимо удержать и переправить в бюджет, показано на рисунке:

Доход сотрудников в виде отпускных и НДФЛ, исчисленный и удержанный с этих сумм, отражается в 6-НДФЛ в следующем порядке:

В разделе 1 (стр. 020, 040 и 070) приводятся обобщенные сведения по всем выплаченным с начала года отпускным и связанным с ними НДФЛ. В разделе 2 детализируется информация по отпускным, выплаченным за последние 3 месяца.

Кроме общих правил необходимо учесть разъяснения чиновников, детализирующие сложные моменты, возникающие в практической деятельности и вызывающие затруднения при отражении отпускных в 6-НДФЛ.

Разбираемся с переходящим отпуском в 6-НДФЛ (рекомендации ФНС)

Отражение в налоговых отчетах переходящих выплат порой вызывает у бухгалтера затруднения. К таким расходам налоговики относятся с повышенным вниманием и часто находят в налоговых расчетах и декларациях связанные с ними ошибки.

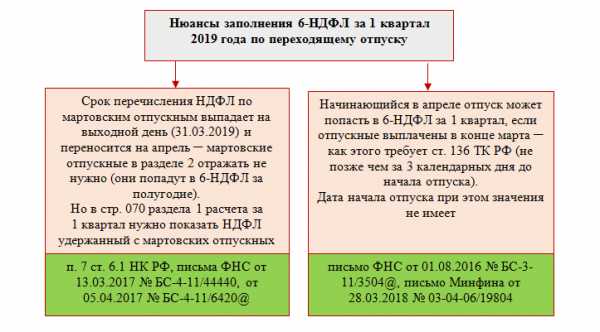

При отражении переходящего отпуска в 6-НДФЛ за 1 квартал необходимо учитывать следующее:

Если при заполнении 6-НДФЛ за 1 квартал 2019 года по отпускным все-таки возникнут затруднения, за разъяснением нужно обращаться в Минфин (ст. 34.2 НК). Ранее ФНС рекомендовала обращаться в инспекции по нюансам заполнения 6-НДФЛ — вопросы можно было задать инспектору письменно, устно, по телефону или при личной встрече (письмо ФНС России от 27.07.2016 № БС-3-11/3426). Сейчас ФНС запретила подчиненным консультировать налогоплательщиков (письмо от 27.12.2018 № ГД-4-19/25766).

Пример отражения переходящего отпуска в 6-НДФЛ

Покажем на примере порядок заполнения 6-НДФЛ за 1 квартал 2019 года с переходящим отпуском.

Несколько сотрудников ООО «Электромир» уходят в отпуск в ближайшие месяцы (согласно графику отпусков):

- финансовый директор Коновалов П. А. — с 28.02.2019;

- менеджер отдела продаж Хабарова А. С. — с 28.03.2019;

- сторож Гарафеев Н. Г. — с 01.04.2019.

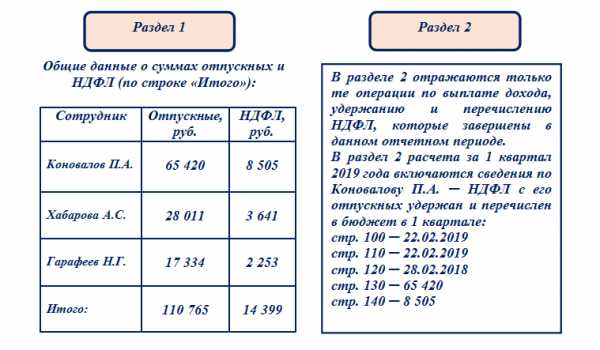

Первые два отпуска заканчиваются в апреле, а последний — начинается в апреле. Какие из этих отпускных в 6-НДФЛ за 1 квартал 2019 года попадут? Чтобы разобраться с этим вопросом, бухгалтер ООО «Электромир» составил таблицу ключевых дат:

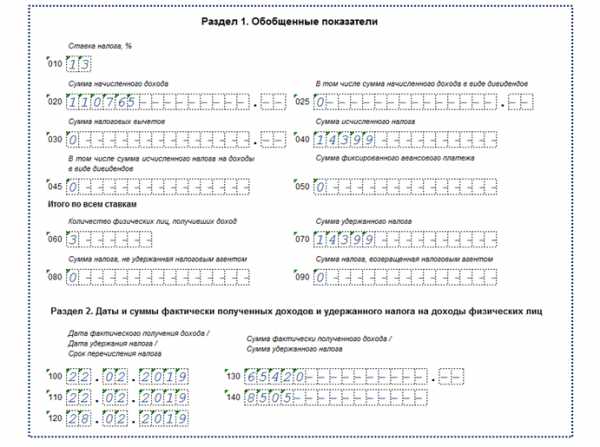

Как распределится информация в 6-НДФЛ по указанным отпускным, смотрите на рисунке:

По двум сотрудникам, получившим отпускные в марте 2019 года, дата перечисления НДФЛ в бюджет приходится на 31.03.2019 (выходной), поэтому она переносится на ближайший рабочий день (01.04.2019). Следовательно, данные об их отпускных будут отражены в разделе 2 расчета 6-НДФЛ за полугодие 2019 года.

Как выглядят разделы 1 и 2 расчета за 1 квартал 2019 года по данным примера, смотрите на образце. Для наглядности примера условно считаем, что других выплат, кроме отпускных, в этом периоде не было:

Электронный помощник для расчета отпускных

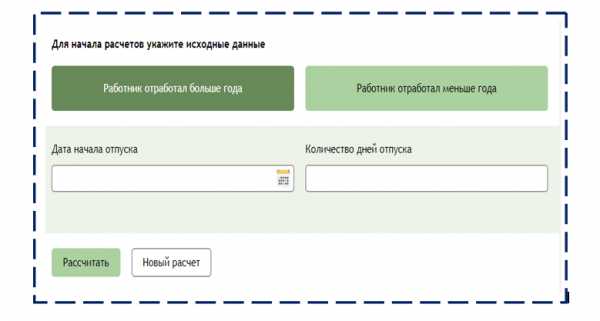

В 6-НДФЛ отражаются отпускные, величина которых рассчитывается отдельно. Чтобы облегчить процедуру исчисления суммы отпускных выплат, разработано множество электронных помощников. Прямо на нашем сайте вы можете воспользоваться одним из них — калькулятором отпускных.

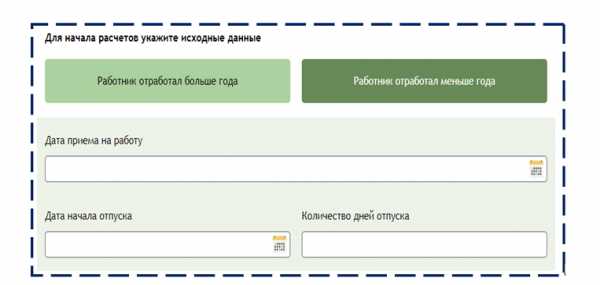

Для начала работы с калькулятором отпускных введите исходные данные:

Если работник отработал меньше года, после выбора этого условия дополнительно появится поле, в которое необходимо ввести дату его приема на работу:

После заполнения исходных данных нажмите на кнопку «Рассчитать». Появится блок полей для ввода данных о полученной работником зарплате и днях, не входящих в расчет. Причем калькулятор сам определяет, за какие месяцы нужны данные. К примеру, если отпуск продолжительностью 28 календарных дней предоставлен с 05.02.2019, необходимо ввести данные за период с февраля 2018-го по январь 2019 года:

После заполнения данных при нажатии на кнопку «Рассчитать» появится результат расчета:

Калькулятор выдает подсказки (при нажатии на знак «?»), позволяет распечатать готовый расчет и мгновенно пересчитать результат, если введенные данные были подкорректированы.

С другими полезными онлайн-помощниками вас познакомит специальная рубрика «Калькуляторы».

Итоги

Отпускные являются облагаемым НДФЛ доходом и отражаются в 6-НДФЛ. В первом разделе расчета отпускные нужно показать в общей сумме по всем сотрудникам, а также отразить начисленный и удержанный НДФЛ. Во втором разделе детализируется информация по суммам выплаченных отпускных и исчисленного с них НДФЛ, а также ключевым датам (выплаты отпускных, удержания и перечисления налога).

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

6-НДФЛ за 2018 год: как отразить зарплату, больничные, отпускные

Рассмотрим, как отражаются в расчете по форме 6-НДФЛ заработная плата, пособие по временной нетрудоспособности, отпуск, контрольные соотношения с формой 2-НДФЛ за 2018 год.

Содержание

Зарплата в 6-НДФЛ

Датой фактического получения дохода (дата для строки 100) в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день (рис. 1), а также независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата удержания налога (дата для строки 110) – дата выплаты из документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода. Если следующий день – выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

Заработная плата за декабрь 2018 года выплачена в январе 2019 года

Пример

Заработная плата за декабрь выплачена в январе 2019 года – 10.01.2019.Если зарплата за декабрь 2018 года выплачена в январе 2019 года, то налог удержанный при выплате, не включается в строку 070 расчета за 2018 год (рис. 1). Дата удержания налога приходится на другой отчетный период – 1 квартал 2019 года. Поэтому, сумма удержанного налога отразится в строке 070 раздела 1 отчета за 1 квартал 2019 года (рис. 2). Также налог не включается и в строку 080 расчета за 2018 год, т.к. он удержан. В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за декабрь в январе месяце не отразилась в строке 080 расчета за 2018 год, дата подписи отчета должна быть не ранее чем дата выплаты зарплаты за декабрь – 10.01.2019.

Кроме того, в раздел 2 расчета за 2018 год выплаченная в январе зарплата за декабрь не попадет, так как срок перечисления налога приходится на другой отчетный период – 1 квартал 2019 года (рис. 2).

Рис. 1

Рис. 2

Заработная плата за декабрь 2018 года выплачена в последний рабочий день декабря (29.12.2018)

Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 09.01.2019 (так как с 30.12.2018 по 08.01.2019 – выходные дни). В такой ситуации заработная плата за декабрь будет отражена в разделе 1 расчета за 2018 год и в разделе 2 расчета за I квартал 2019 года. В раздел 2 расчета за 2018 год зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120). Удержанный налог при выплате зарплаты за декабрь включается в строку 070 расчета за 2018 год, т.к. удержан в этом отчетном периоде.

Рис. 3

Пособие по временной нетрудоспособности в 6-НДФЛ

Дата фактического получения дохода в виде пособий – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты. Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты. Поле Дата выплаты заполняется равной дате ведомости. Т.е реальная дата фактического получения дохода (дата для строки 100) это дата, указанная в поле Дата выплаты документа на выплату пособия (рис. 6). Дата удержания налога (дата для строки 110) это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты (определяется автоматически).

Больничный начислен в ноябре 2018 года, а выплачен в декабре 2018 года

Пример

Пособие по временной нетрудоспособности начислено в ноябре месяце. Выплачено пособие в декабре – 05.12.2018.

Пособие по временной нетрудоспособности начислено в ноябре 2018 года с помощью документа Больничный лист (рис. 4). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 05.12.2018. Дата удержания налога и дата фактического получения дохода в виде пособия это дата указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 31.12.2018. Так как это выходной день, то срок перечисления налога переносится на следующий за ним рабочий день, в нашем случае – 09.01.2019 (так как с 30 декабря по 08 января – новогодние праздники).

Рис. 4

В такой ситуации сумма пособия будет отражена в разделе 1 расчета за 2018 год и в разделе 2 расчета за I квартал 2019 года (рис. 5). В раздел 2 расчета за 2018 год пособие не попадет, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате пособия в декабре включается в строку 070 расчета за 2018 год, т. к. удержан в этом отчетном периоде.

Рис. 5

Больничный начислен в декабре 2018 года, а выплачен в январе 2019 года

Пример

Пособие по временной нетрудоспособности начислено в декабре месяце. Выплачено в январе – 10.01.2019 (рис. 6).

В такой ситуации пособие отразится в разделе 1 и 2 расчета за 1 квартал 2019 года, так как дата фактического получения этого дохода определяется как день его выплаты. Для целей НДФЛ это пособие является доходом января 2019 года (рис. 7).

Рис. 6

Рис. 7

Отпускные в 6-НДФЛ

Дата фактического получения дохода в виде отпускных – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты. Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты. Поле Дата выплаты заполняется равной дате ведомости. Т.е реальная дата фактического получения дохода (дата для строки 100) это дата, указанная в поле Дата выплаты документа на выплату отпускных (рис. 8). Дата удержания налога (дата для строки 110) это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Пример

Отпускные начислены в ноябре 2018 года, а выплачены в декабре 2018 года – 04.12.2018.

Отпускные начислены с помощью документа Отпуск (рис. 8). В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается! Дата фактического получения дохода в виде отпускных, а также дата удержания налога – день выплаты дохода. Отпускные выплачены – 04.12.2018. Дата удержания налога и дата фактического получения дохода в виде отпускных это дата указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т.е. 31.12.2018. Так как это выходной день, то срок перечисления налога переносится на следующий за ним рабочий день, в нашем случае – 09.01.2019 (так как с 30 декабря по 08 января – новогодние праздники).

Рис. 8

В такой ситуации сумма отпускных будет отражена в разделе 1 расчета за 2018 год и в разделе 2 расчета за I квартал 2019 года (рис. 9). В раздел 2 расчета за 2018 год отпускные не попадут, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате отпускных в декабре включается в строку 070 расчета за 2018 год, т. к. удержан в этом отчетном периоде.

Рис. 9

Контрольные соотношения с формой 2-НДФЛ

Расчет по форме 6-НДФЛ за 2018 год сверяется со сведениями по форме 2-НДФЛ и приложениями № 2 к декларации по налогу на прибыль за 2018 год. Контрольные соотношения для формы 6-НДФЛ представлены в письме ФНС России от 10.03.2016 № БС-4-11/3852@.

Сверка предусмотрена для следующих строк 6-НДФЛ:

- строка 020 по соответствующей ставке (строка 010) должна быть равна сумме строк “Общая сумма дохода” по соответствующей ставке налога справок 2-НДФЛ с признаком 1, и строк 020 по соответствующей ставке налога приложений № 2 к декларации по налогу на прибыль. Если это соотношение не выполняется, то возможно занижена или завышена сумма начисленного дохода;

- строка 025 должна быть равна сумме дохода в виде дивидендов (по коду дохода 1010) справок 2-НДФЛ с признаком 1, и дохода в виде дивидендов (по коду дохода 1010) приложений № 2 к декларации по налогу на прибыль. Если это соотношение не выполняется, то возможно занижена или завышена сумма начисленного дохода в виде дивидендов;

- строка 040 по соответствующей ставке налога (строка 010) должна быть равна сумме строк “Сумма налога исчисленная” по соответствующей ставке налога справок 2-НДФЛ с признаком 1, и строк 030 по соответствующей ставке налога приложений № 2 к декларации по налогу на прибыль. Если это соотношение не выполняется, то возможно занижена или завышена сумма исчисленного налога;

- строка 080 должна быть равна сумме строк “Сумма налога, не удержанная налоговым агентом” справок 2-НДФЛ с признаком 1, и строк 034 приложений № 2 к декларации по налогу на прибыль. Если это соотношение не выполняется, то возможно занижена или завышена сумма налога, не удержанная налоговым агентом;

- строка 060 должна равняться общему количество справок 2-НДФЛ с признаком 1 и приложений № 2 к декларации по налогу на прибыль. Если это соотношение не выполняется, то возможно занижено или завышено количество физических лиц, получивших доход, или не в полном объеме представлена сведения по форме 2-НДФЛ.

Обратите внимание! Для строк 070 и 090 сверка с 2-НДФЛ не предусмотрена. Эти строки сверяются с карточкой расчетов с бюджетом налогового агента (КРСБ НА), которая ведется в налоговом органе на основании данных о поступивших платежах по НДФЛ. Должно выполняться контрольное соотношение: (строка 070 – строка 090) <= уплачено НДФЛ с начала налогового периода по данным КРСБ НА.

Рекомендуем убедиться, что расчет по форме 6-НДФЛ соответствует подготовленным отчетным сведениям по форме 2-НДФЛ.

Итоговые данные по сведениям 2-НДФЛ в программе можно получить с помощью печатной формы документа 2-НДФЛ для передачи в ИФНС – Реестр (дополнительный с 2014 г.), рис. 10.

Итого справок в реестре должно соответствовать строке 060 расчета 6-НДФЛ (в рассматриваемом примере 15 = 15), общая сумма дохода должна равняться сумме строк 020 по всем ставкам налога, общая сумма налога исчисленная – сумме строк 040 по всем ставкам.

Рис. 10

Примеры по заполнению расчета по форме 6-НДФЛ в других программах “1С”: 1С:БП 3.0, 1С:ЗКГУ 3.

Источник: 1С:ИТС.

buh.ru

6 ндфл прошли отпускные за декабрь 2019 года

ИНН и КПП;

- в реквизите «по месту нахождения (учета) (код)» указать «215», крупнейшим налогоплательщикам – «216»;

- в реквизите «налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 – преобразование, 2 – слияние, 3 – разделение, 5 – присоединение, 6 – разделение с одновременным присоединением, 0 – ликвидация;

- показать «ИНН/КПП реорганизованной организации»;

- подтвердить достоверность и полноту сведений.

В составе новой формы 6-НДФЛ также есть изменения, не связанные с реорганизацией:

- крупнейшим налогоплательщикам нужно приводить КПП по свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика.

Как показать отпускные в 6-ндфл – практические примеры

ВниманиеЗаверяет 6-НДФЛ и его разделы руководитель организации, индивидуальный предприниматель (адвокат, нотариус) или представитель по доверенности. Если расчет заполняют и сдают в электронном виде, его нужно подписать усиленной квалифицированной электронной подписью. Далее рассмотрим особенности заполнения каждого из разделов.

Важно

Титульный лист расчета за 1 квартал 2018 года При составлении 6-НДФЛ за 1 квартал 2018 года в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года отметьте «000», если 6-НДФЛ за 1 квартал 2018 года сдается впервые.

Онлайн журнал для бухгалтера

ИнфоНДФЛ с него.Таким образом, в разделе 2 6-НДФЛ отпускные, как правило, окажутся отраженными отдельно от иных осуществленных выплат из-за несовпадения срока оплаты НДФЛ с них (письмо ФНС России от 11.05.2016 № БС-4-11/8312). В разделе 1 этой формы они войдут в общие суммы сделанных за отчетный период начислений доходов (стр. 020), удерживаемого с этих доходов налога (стр. 040) и фактически удержанного налога (стр. 070). На границе периодов срок оплаты НДФЛ с отпускных, подчиняющийся общему порядку переноса его на ближайший рабочий день, если он попадает на выходной (п.

7 ст. 6.1 НК РФ), может перейти на следующий за отчетным периодом квартал. В такой ситуации строки 020, 040 и 070 будут заполнены в периоде выплаты дохода, а в раздел 2 данные по этой выплате попадут только в следующем отчетном периоде.

6 ндфл за 2018 отпускные за декабрь

ФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

В строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» укажите:

- 1 – если расчет 6-НДФЛ за 1 квартал 2018 года подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации).

Как правильно отразить в форме 6-ндфл отпускные?

Премия за месяц Премию за месяц отражайте так же, как зарплату (Письмо ФНС от 14.09.2017 № БС-4-11/18391). В разделе 1 укажите:

- в строках 020 и 040 – премии, начисленные за все месяцы отчетного периода (январь, февраль и март 2018 год), и исчисленный с них НДФЛ;

- в строке 070 – НДФЛ с премий, удержанный до конца марта 2018 года. Эта сумма обычно меньше НДФЛ из строки 040. Ведь налог с премии за последний месяц удерживают уже в следующем квартале (в апреле). Суммы в строках 040 и 070 будут совпадать, только если премию за март 2018 года выплатили не позднее последнего рабочего дня квартала – 30 марта 2018 года.

В разделе 2 расчета 6-НДФЛ за 1 квартал 2018 года покажите все премии, выплаченные январе, феврале и марте. Исключение – премии, выплаченные в последний рабочий день квартала (30 марта). Их включайте в раздел 2 6-НДФЛ за 2 квартал 2018 года.

Пример заполнения 6-ндфл с отпускными

В отчёте за девять месяцев (третий квартал):

- В разделе 1 суммы доначисленные по отпуску не отражаются.

- В разделе 2 заполняются следующие строки:

100 06.07.17; 130 2000; 110 06.07.17; 140 260; 120 31.07.17. Как проверяют налоговики После получения отчёта налоговики вносят в карточку расчётов предприятия с бюджетом сроки уплаты налога по строкам 120 и удержанный НДФЛ по строкам 140 согласно 6-НДФЛ. Затем, сравниваются даты и суммы фактических платежей в бюджет по банку.

Если при проверке обнаруживается, что подоходный налог, указанный по строкам 140 уплачен в меньшем размере или позже дня, указанного в строках 120, то в карточке предприятия о расчётах с бюджетом отражается недоимка. Предприятию выставляется штраф: 20 процентов от суммы неудержанного или просроченного налога.

Как отразить в 6-ндфл переходящие отпускные

Важно Если это день приходится на выходной или праздничный день, то датой перечисления для строки 120 будет ближайший рабочий день.

- Строка 120 определяет, в отчет за какой период попадут отпускные и налог по ним в Разделе 2.

- Вот и все «хитрости»! В ООО «Башмачок» директор Кожемякин К.К.

уходит в отпуск с 8 января 2018 года. 28 декабря 2017 года ему выплатили отпускные, в этот же день был перечислен НДФЛ.

- Дата получения дохода и удержания НДФЛ – 28 декабря.

- Дата перечисления НДФЛ – 9 января, т.к.31 декабря приходится на выходной день, а первый рабочий день после новогодних каникул – 9 января.

Таким образом, отпускные Кожемякину попадут в Раздел 1 отчета за 2017 год: и в Раздел 2 отчета за 1 квартал 2018 года. 9.

Отпускные: как отразить в 6-ндфл, образец заполнения

А вот в расчет за I квартал 2018 года данные нужно включить, поскольку в разделе 2 следует опираться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. Для зарплаты за декабрь 2017 года, которую выплатили до НГ, срок уплаты НДФЛ – первый рабочий день после 31 декабря 2017 года, то есть 9 января 2018 года. Объясним почему. Зарплату вы начислили только 31 декабря 2017 года.

Деньги, которые выплатили за декабрь до 31 декабря – это аванс. Зачет начисленной зарплаты в счет аванса можно произвести только 31 декабря 2017 года. Этот день и будет датой фактического получения дохода сотрудниками.

А НДФЛ с зарплаты платят не позже дня, следующего за датой получения дохода.

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат. Об особенностях учета в 6-НДФЛ авансов по зарплате читайте в статье «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?». Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой Как отразить отпускные в 6-НДФЛ? В большинстве случаев ситуации по НДФЛ с отпускных сводятся к 2 вариантам:

- отпускные выплачивают отдельно от зарплаты по мере начисления — тогда они показываются в отдельных строках раздела 2 формы 6-НДФЛ по двум причинам: имеет место свой срок выплаты дохода и особый срок оплаты НДФЛ с него;

- отпускные выплачивают вместе с зарплатой (например, при отпуске с последующим увольнением) — в этом случае их все равно надо показать в отдельных строках раздела 2 формы 6-НДФЛ, т. к.

Премию, выплаченную вместе с зарплатой за этот же месяц, укажите вместе с зарплатой в одном блоке строк 100 – 140. Если премия выплачена отдельно, заполните отдельный блок, указав (Письмо ФНС от 10.10.2017 № ГД-4-11/20374):

- в строке 100 – последний день месяца, за который начислена премия;

- в строке 110 – день выплаты премии;

- в строке 120 – следующий рабочий день после выплаты премии.

Квартальная или годовая премия Премию за период больше месяца – квартал, год и т.п. отражайте в 6-НДФЛ за период, в котором она выплачена (Письмо Минфина от 23.10.2017 № 03-04-06/69115). В разделе 1 укажите:

- в строке 020 – все премии за период больше месяца, выплаченные в отчетном периоде (в январе, феврале или марте 2018 года) вместе с НДФЛ;

- в строках 040 и 070 – НДФЛ с выплаченных премий.

В разделе 2 покажите премии, выплаченные в 1 квартале.

yurburo61.ru