6 ндфл за 1 квартал 2019 года заполнение: 6-НДФЛ за 1 квартал 2019: бланк и образец заполнения

6-НДФЛ в 2020 году: сроки сдачи, правила заполнения

Сроки и порядок подачи 6-НДФЛ

В 2020 году срок сдачи годовой отчетности по форме 6-НДФЛ перенесен на месяц раньше. Так как 1 марта – выходной, крайняя дата подачи расчета за 2019 год – 2 марта.

Периодичность отправки в налоговую инспекцию квартальных отчетов в течение года не изменилась:

- до 30 апреля – расчет за 1 квартал 2020 года;

- до 31 июля – полугодовой расчет;

- до 2 ноября – расчет за 9 месяцев;

- не позднее 1 марта 2021 года – за 2020 год.

Подробно об изменениях в правилах сдачи отчетности по НДФЛ мы писали раньше. Напомним основные моменты.

Изменен порядок подачи отчетности 6-НДФЛ: электронный формат обязателен для компаний с количеством сотрудников 10 и более. Если штат меньше, работодатель имеет право сдавать расчет на бумаге.

Если в результате проверки налоговой инспекции была доначислена сумма подоходного налога, организация должна выплатить недоимку за счет своих средств.

В форме 6-НДФЛ для закрытых обособленных подразделений в поле «Форма реорганизации (ликвидация)» вносится код «9». Указываются ИНН и КПП головной организации, код ОКТМО – «обособки».

Заполнение 6-НДФЛ за 2019 год

Бланк расчета остался прежним. Заполнить необходимо титульный лист и разделы 1 и 2.

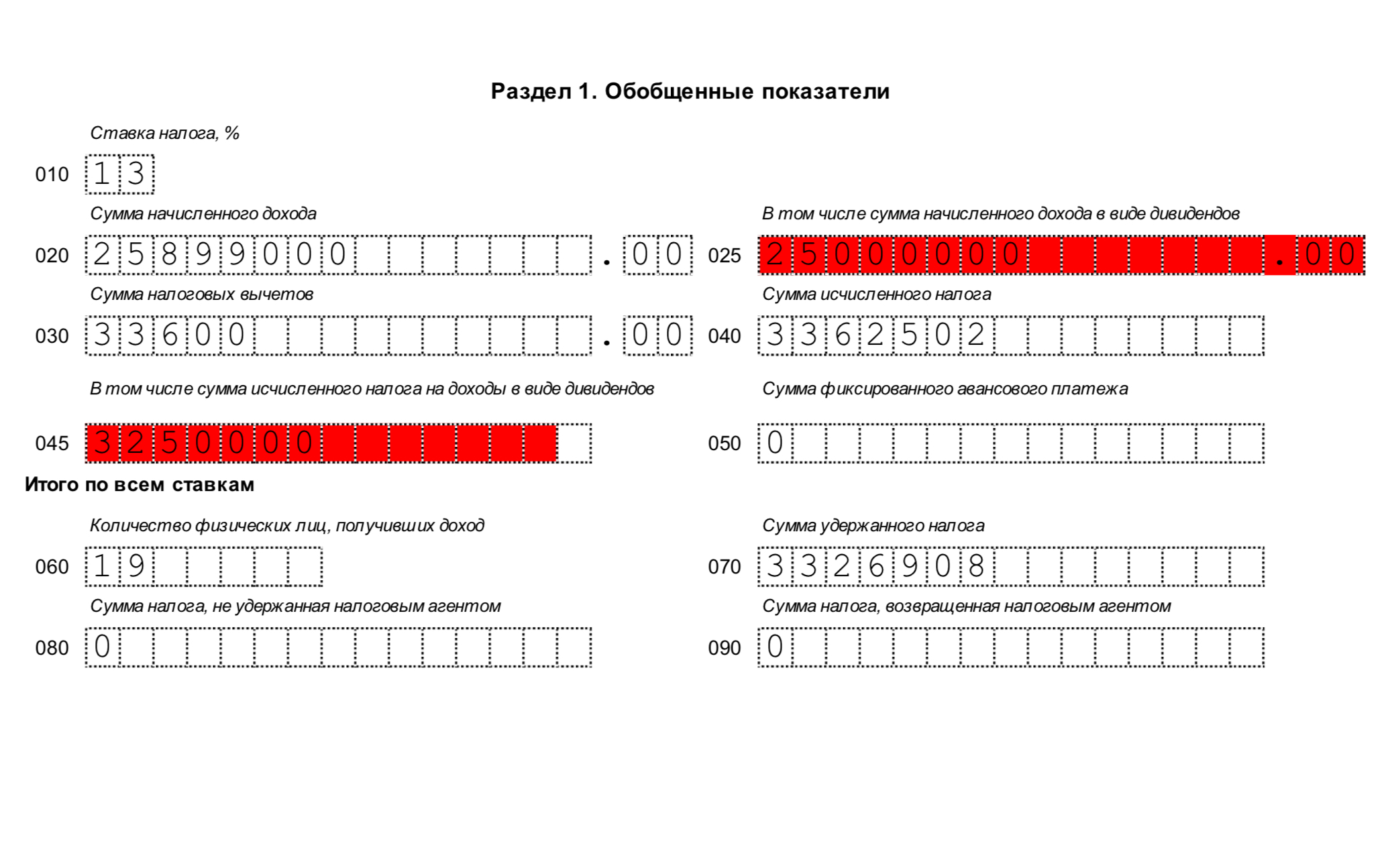

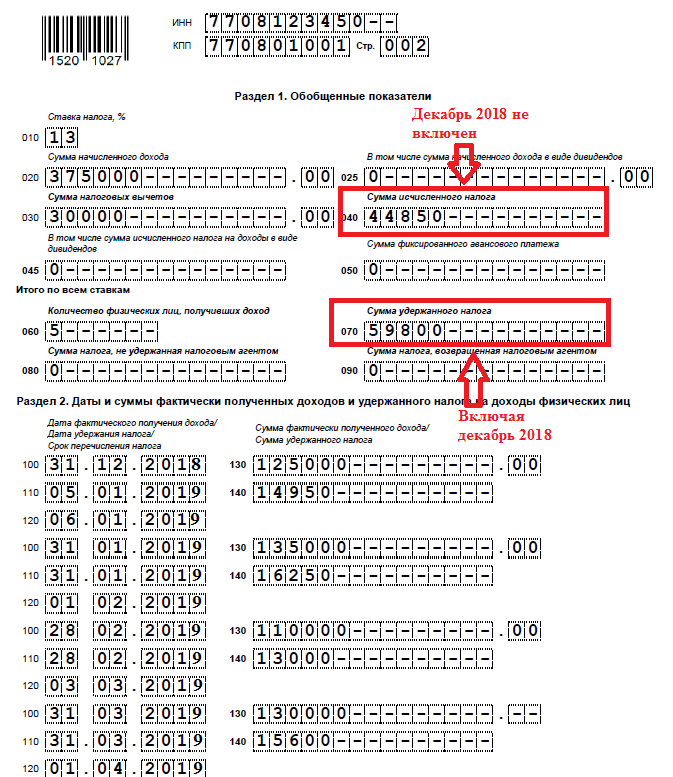

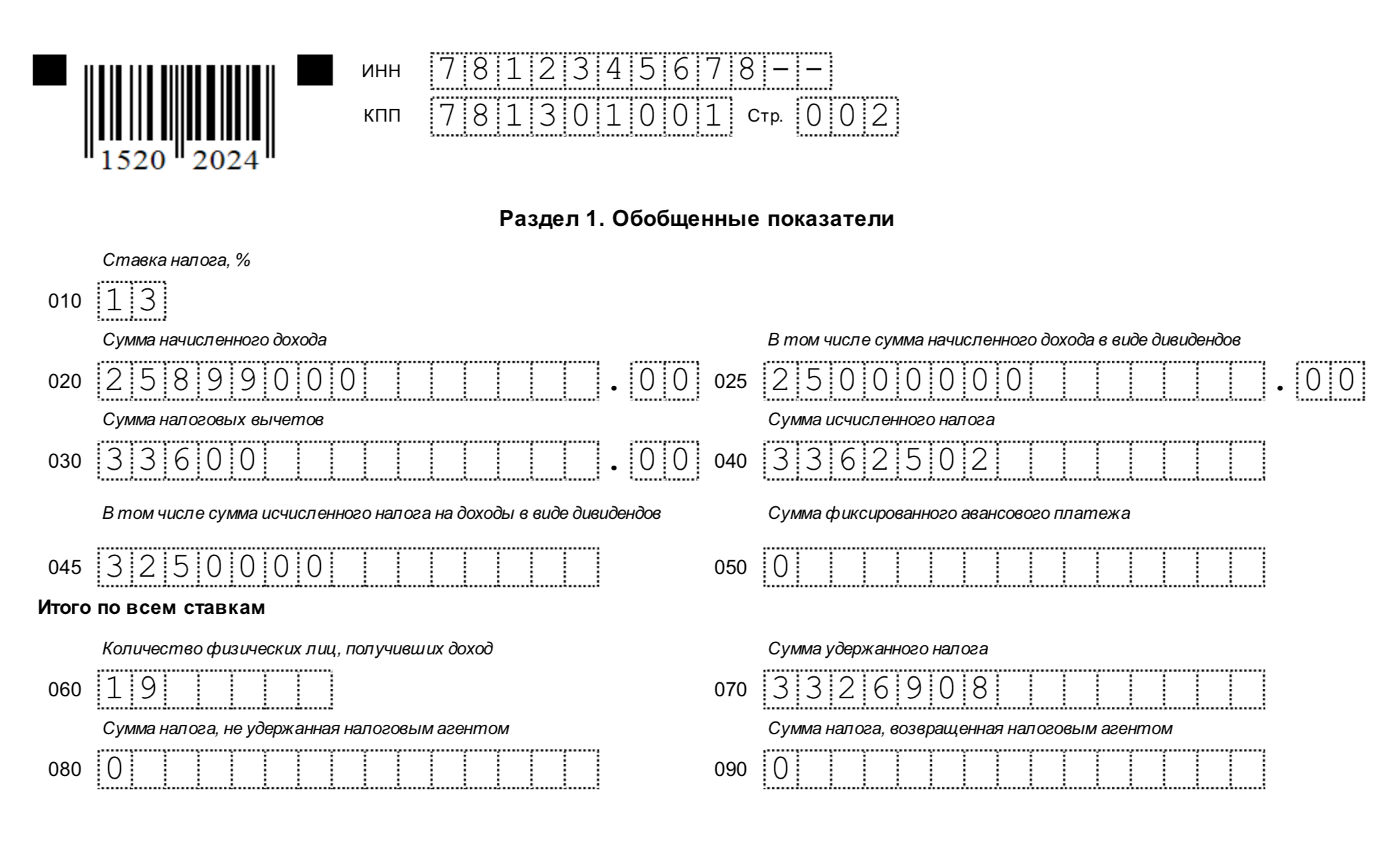

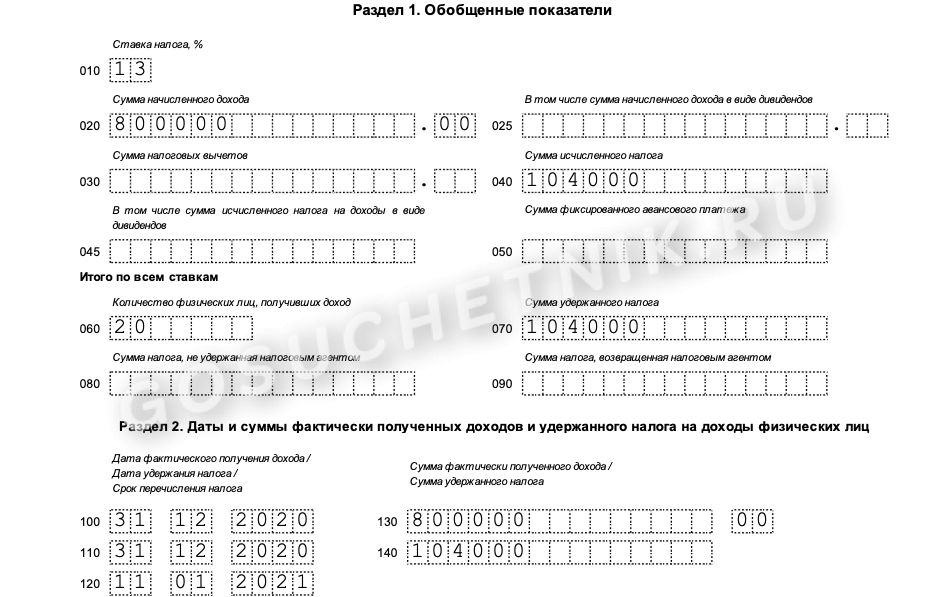

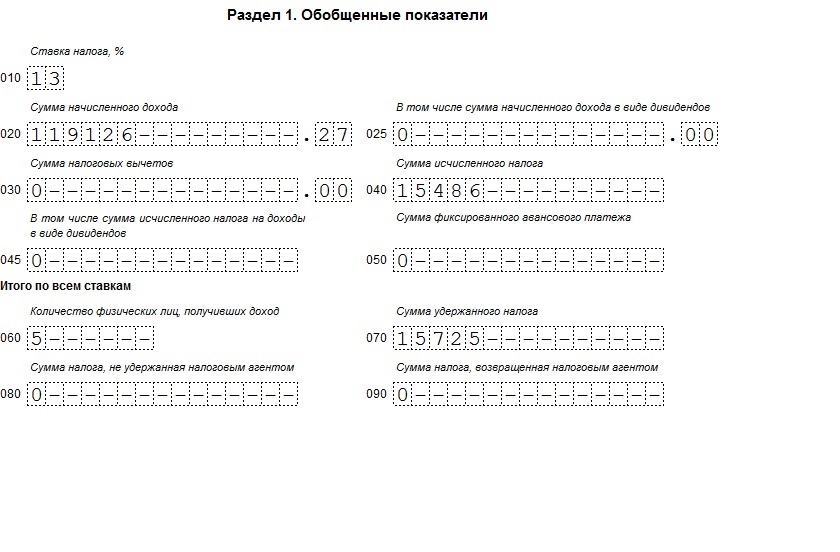

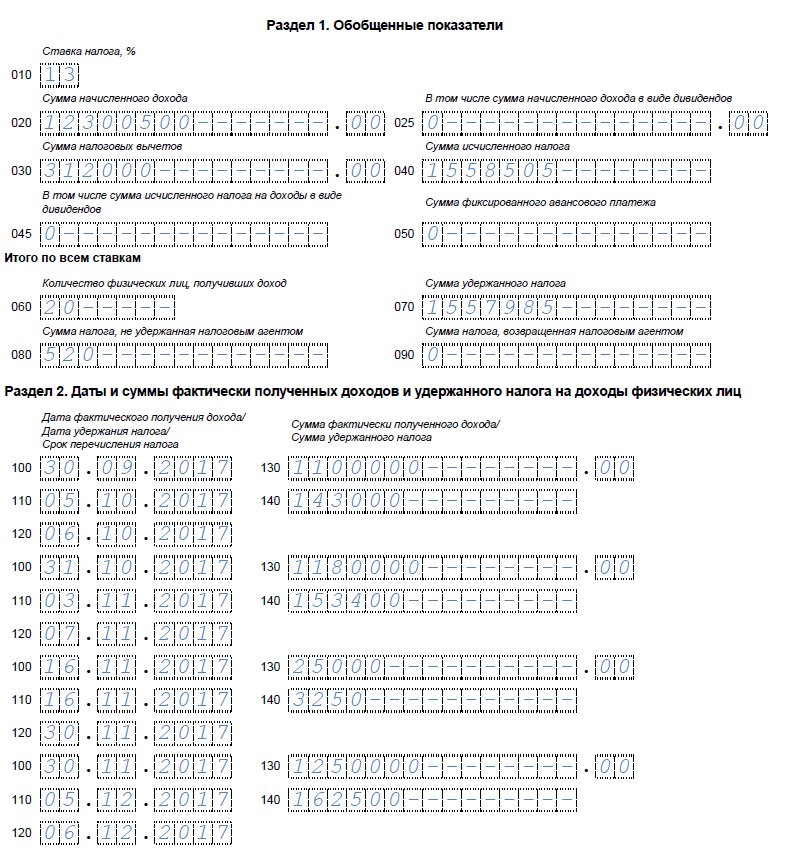

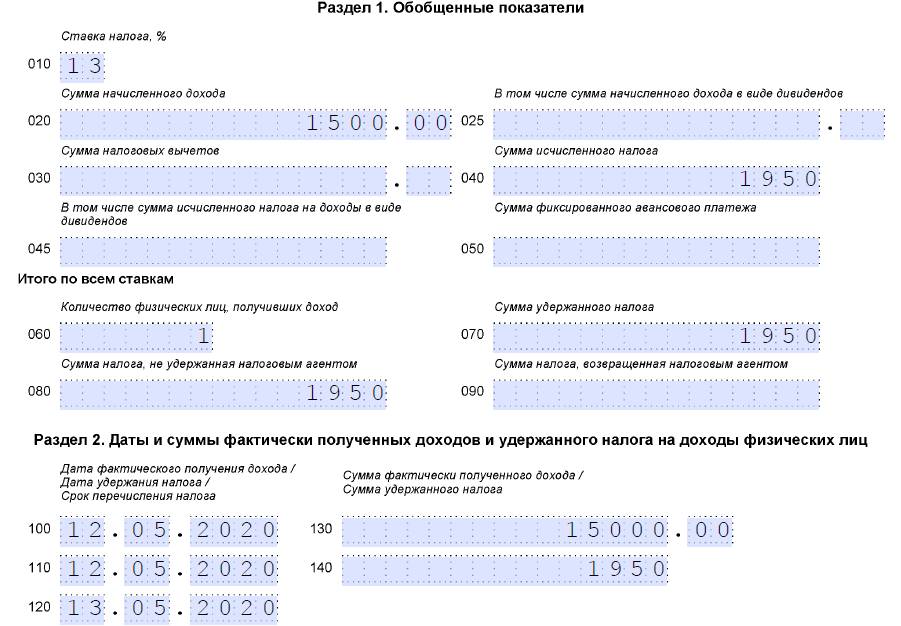

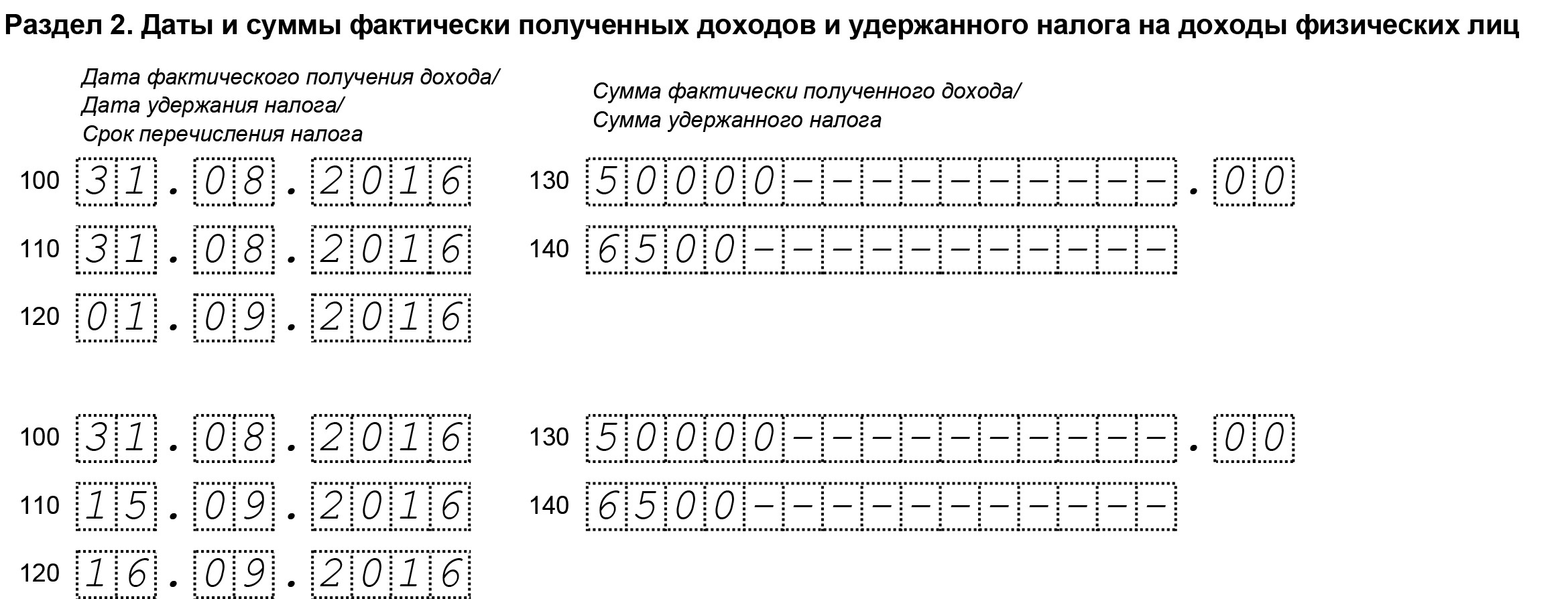

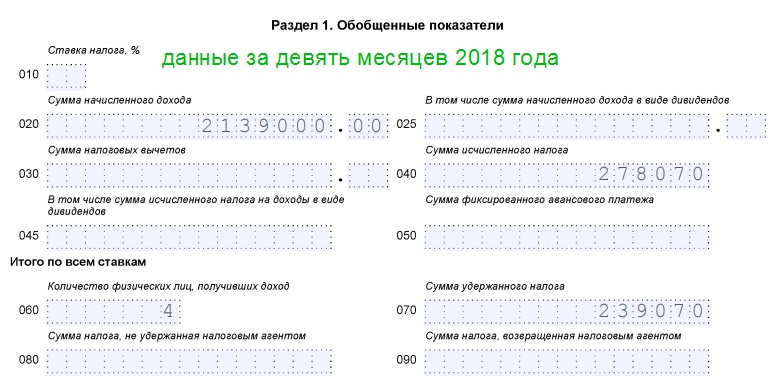

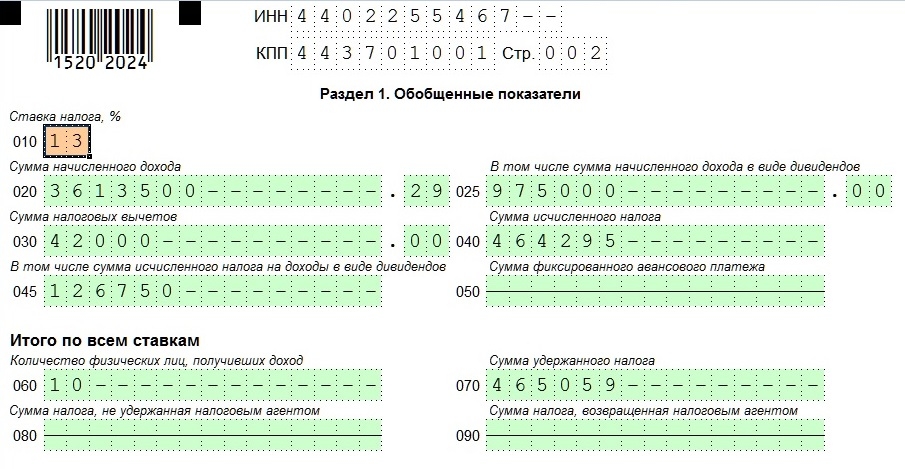

В разделе 1 указываются выплаты, вычеты и налог по ним с начала года. При этом если доходы физлиц облагаются по разным ставкам НДФЛ, они отражаются отдельно – строки 010-050 заполняются для каждой ставки. Данные в строки 060-090 («Итого по всем ставкам») вносятся только единожды на первой странице.

Стоит обратить внимание на правильность отражения в первом разделе декабрьских выплат. Учитывать ли зарплату за декабрь, зависит от того, когда выплаты произведены:

Строки 025 и 045 заполняют только работодатели, которые выплачивали дивиденды.

В строке 060 вписывается число физлиц, чьи доходы отражены в 6-НДФЛ. Работники, у которых не было облагаемых доходов, не учитываются.

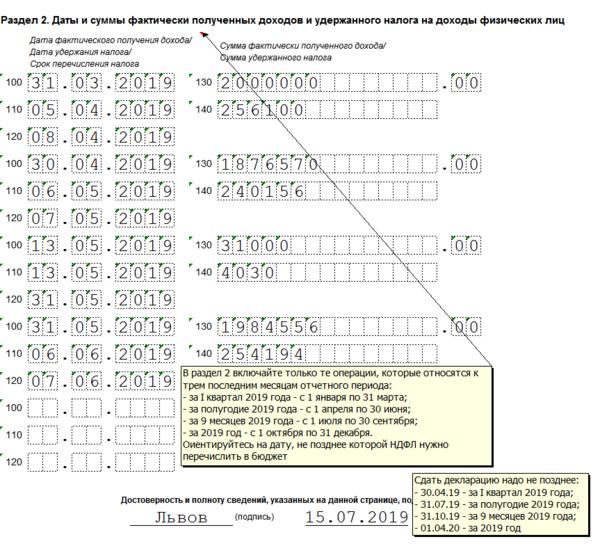

Раздел 2 содержит сведения за последний квартал отчетного года только по выплатам, перечислить по которым налог нужно было именно в эти три месяца. Если срок перечисления налога еще не наступил, то данная операция в разделе 2 не отражается.

Даты фактического получения дохода и удержания налога, а также срок перечисления налога отражаются следующим образом:

Важно! Выплаченная 31.12.2019 заработная плата за декабрь, а также НДФЛ с нее, не отражаются во втором разделе, даже если налог был перечислен в этот же день. Эти суммы нужно будет указать в разделе 2 расчета 6-НДФЛ за 1 квартал текущего года. Декабрьская премия отражается так же, как зарплата.

Квартальные и годовые премии в 6-НДФЛ

Вносить ли сведения о премиях за квартал и год в расчет, зависит от даты их перечисления.

Важно! Если квартальная или годовая премия выплачена работнику до 30 декабря включительно, в строки 100 и 110 раздела 2 вписывается одна дата – дата перечисления суммы.

Больничные и отпускные в 6-НДФЛ

Пособия по больничным и отпускные отражаются в 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные суммы в расчет включать не нужно.

В 1 и 2 раздел 6-НДФЛ за 2019 года вписываются сведения о больничных и отпускных, выплаченных в декабре. Если больничный закрыли в декабре, а пособие перечислили в январе текущего года, данные в расчет не включаются.

Проверить правильность заполнения расчета можно с помощью обновленных контрольных соотношений. Среднюю заработную плату работника следует сравнивать с МРОТ, а среднюю зарплату по организации – с аналогичным показателем в отрасли в регионе. Если размеры сумм не дотягивают, налоговики могут заподозрить в занижении базы и провести проверку.

«Нулевой» расчет 6-НДФЛ

Если организация или ИП не начисляли и не выплачивали физлицам доходы, облагаемые подоходным налогом, подавать «нулевой» расчет 6-НДФЛ не нужно. Также если в компании нет работников, то обязанности по сдаче расчета не возникает. Но рекомендуется сообщить в налоговую инспекцию о том, что отчетность отправляться не будет и указать причину. Если этого не сделать, ИФНС может приостановить операции по счетам компании или оштрафовать за несданный отчет. В случает предоставления «нулевого» расчета 6-НДФЛ, налоговая примет его в установленном порядке.

Консультант Плюс для бухгалтеров

Закажите бесплатный сборник КонсультантПлюс «Изменения в законодательстве для бухгалтеров 2020» и получите доступ ко всем важнейшим новостям в бухгалтерском и кадровом законодательстве. В сборнике собрана актуальная справочная информация, календарь бухгалтера на 2020, обзоры изменений по страховым взносам и многое другое.

Заполнить расчет сумм налога на доходы физических лиц

Заполнить расчет сумм налога на доходы физических лицВсе организации и индивидуальные предприниматели, у которых есть работники, должны сдавать отчетность по утвержденной форме 6-НДФЛ.

Срок сдачи

Отчет сдается ежеквартально:

- За первый квартал, полугодие, девять месяцев — не позднее последнего числа месяца, следующего после завершения отчетного периода (например, за I квартал 2019 — не позднее 30 апреля 2019).

- За год — не позднее 1 марта года, следующего за истекшим налоговым периодом.

Последний раз сдается за 2020 год. Начиная с 1 квартала 2021 года необходимо представлять форму «6-НДФЛ (со справками 2-НДФЛ)».

Ответственность за несданную отчетность

Как сформировать

- В разделе «Отчетность/Налоговая» или «Учет/Отчетность/Налоговая» (в зависимости от конфигурации) создайте отчет «6-НДФЛ».

- На титульном листе проверьте реквизиты организации.

- Перейдите в раздел 1, нажмите «+Запись» и укажите ставку налога. Если выплаты облагались по разным ставкам, добавьте несколько записей.

Заполните суммы дохода и налога нарастающим итогом с начала года. Доходы, освобождаемые от НДФЛ, указывать не нужно.

- В разделе 2 нажмите «+Запись» и заполните данные за текущий период не нарастающим итогом.

Если у вас несколько филиалов, заполните отчет по каждому их них.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

В разделе «ФНС» создайте отчет «6-НДФЛ Расчет сумм налога на доходы физ. лиц, исчисленных и удержанных налоговым агентом».

- На титульном листе проверьте реквизиты организации.

- Нажмите «Редактировать Раздел 1», затем — «Добавить». В открывшемся окне укажите ставку налога, заполните суммы дохода и налога нарастающим итогом с начала года.

Если выплаты облагались по разным ставкам, добавьте несколько записей.

- Нажмите «Редактировать Раздел 2» и заполните данные за текущий период не нарастающим итогом.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Также вы можете посмотреть встроенную справку по заполнению.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

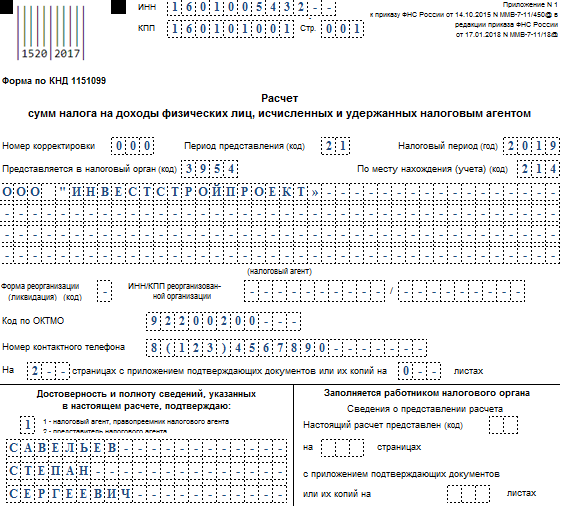

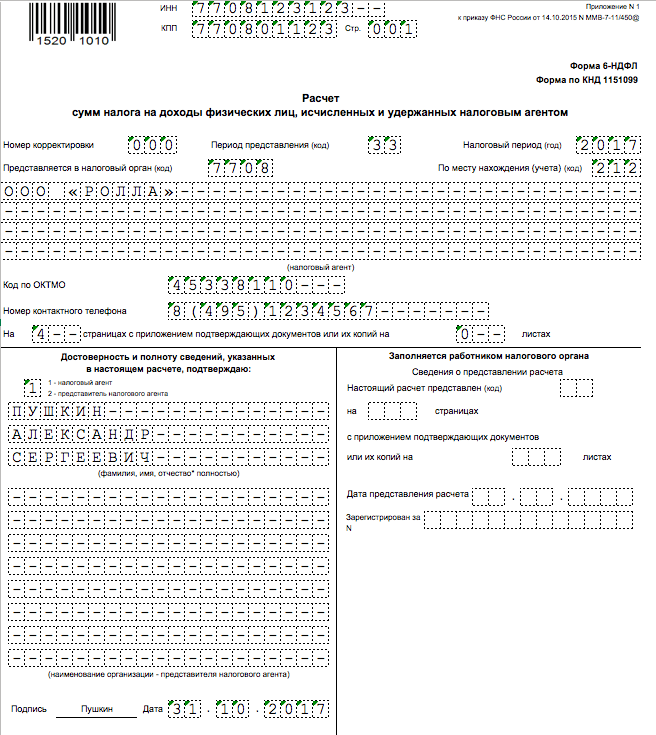

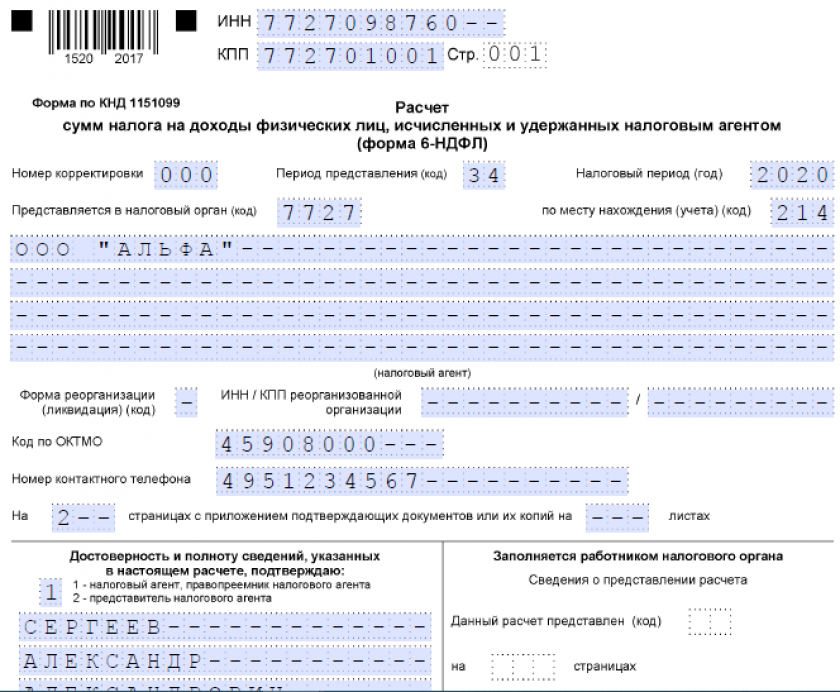

Расчет по форме 6-НДФЛ в 2020 году

Поле «ИНН». ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»).

Поле «КПП». ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения (обособленные подразделения указывают КПП по своему месту нахождения).

Поле «Номер корректировки». Ставится: «000» (если за налоговый период (квартал) расчет сдается первый раз), «001» (если это первое исправление), «002» (если второе) и т.д.

Поле «Период представления (код)». Указывается код периода, за который сдается расчет (см. Приложение 1).

Поле «Налоговый период (год)». Указывается год налогового периода, за который сдается расчет (например, 2019).

Поле «Представляется в налоговый орган (код)». Указывается код налогового органа, в который подается расчет 6-НДФЛ. Код вашей ИФНС вы можете узнать при помощи этого сервиса.

Поле «По месту нахождения (учета) (код)». Указывается код места представления расчета в налоговый орган (см. Приложение 2

Поле «налоговый агент». Индивидуальным предпринимателям необходимо построчно заполнить свою фамилию, имя и отчество. Организации пишут свое полное наименование в соответствии с учредительными документами.

Поле «Форма реорганизации (ликвидация) (код)». Заполняется только в отношении реорганизованных/ликвидированных компаний. Указывается код реорганизации (см. Приложение № 4). Также вписывается ИНН/КПП реорганизованного юрлица.

Заполняется только в отношении реорганизованных/ликвидированных компаний. Указывается код реорганизации (см. Приложение № 4). Также вписывается ИНН/КПП реорганизованного юрлица.

Поле «Код по ОКТМО». Организации указывают код ОКТМО по месту нахождения (нахождения обособленного подразделения). ИП указывают код по ОКТМО по месту жительства.

ИП применяющие ЕНВД или ПСН указывают код ОКТМО того муниципального образования в котором они состоят на учете в качестве плательщиков этих налогов.

Узнать код ОКТМО можно при помощи этого сервиса.

Поле «Номер контактного телефона»

. Указывается телефонный код города и номер телефона, по которому можно будет с вами связаться работникам налоговой инспекции (например, «+74950001122»).Поле «На страницах». В данном поле указывается количество страниц, из которых состоит расчет 6-НДФЛ (например, «002»).

Поле «c приложением подтверждающих документов или их копий». Здесь ставится количество листов у документов, которые прилагаются к расчету 6-НДФЛ (например, доверенность представителя). Если таких документов нет, то поставьте прочерки.

Если таких документов нет, то поставьте прочерки.

Блок «Доверенность и полнота сведений, указанных в настоящем расчете, подтверждаю».

В первом поле необходимо указать: «1» (если расчет подтверждает ИП или руководитель организации), «2» (если представитель налогового агента).

В остальных полях этого блока:

- Если расчет сдает ИП, то ему необходимо поставить только подпись и дату подписания расчета.

- Если расчет сдает организация, то необходимо построчно указать ФИО руководителя в поле «фамилия, имя, отчество полностью». После чего руководителю необходимо поставить подпись и дату подписания расчета.

- Если расчет сдает представитель (физическое лицо), то необходимо построчно указать ФИО представителя в поле «фамилия, имя, отчество полностью». После этого представителю необходимо поставить подпись, дату подписания и указать наименование документа, подтверждающего его полномочия.

- Если расчет сдает представитель (юридическо лицо), то в поле «фамилия, имя, отчество полностью» пишется ФИО уполномоченного физического лица этой организации.

После этого, данному физлицу необходимо поставить подпись, дату подписания и указать документ, подтверждающий его полномочия. Организация в свою очередь заполняет свое наименование в поле «наименование организации».

После этого, данному физлицу необходимо поставить подпись, дату подписания и указать документ, подтверждающий его полномочия. Организация в свою очередь заполняет свое наименование в поле «наименование организации».

Обзор новой формы 6-НДФЛ с 2021 в 1С ЗУП

Что изменилось?

С 2021 года форма 2-НДФЛ интегрируется в состав формы 6-НДФЛ на основании нового федерального закона, принятого 19 сентября 2019 года, который утверждает правки в НК. Закон № 325-ФЗ «О внесении изменений в части I и II НК РФ».

Приказом ФНС от 15.10.2020 № ЕД-7-11/753@ утверждена новая форма 6-НДФЛ и уже за 1 квартал 2021 года отчитываться нужно будет по ней.

Состав новой формы 6-НДФЛ

- Титульный лист;

- Раздел 1 «Данные об обязательствах налогового агента» Данные аналогичны Разделу 2 предыдущей формы.

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» Данные аналогичный разделу 1 предыдущей формы 6-НДФЛ.

- Приложение № 1 «Справка о доходах и суммах налога физического лица» Это мигрировавшие справки 2-НДФЛ, заполняются раз в год при заполнение годовой отчетности.

Обзор и заполнение 6-НДФЛ в 1С

Новая форма в конфигурации 1С Зарплата и Управление персоналом появилась в релизе номер 3.1.16.133, для сдачи отчета по новой форме проверьте, чтобы Ваш релиз соответствовал этому или был новее.

Для того, чтобы посмотреть и заполнить новую форму откроем ее в разделе Отчетность, справки – 1С-Отчетность

В открывшемся окне, кликаем по кнопке Создать, в открывшемся списке раскрываем папку Отчетность по физлицам и выбираем 6-НДФЛ (с 2021 года), кликаем дважды по строке.

Перед нами откроется окно выбора периода отчетности, попробуем заполнить отчет 6-НДФЛ за 1 квартал 2021 года.

Кликаем по кнопке Создать, перед нами откроется форма отчета.

По кнопке Заполнить, попробуем сформировать отчет.

Заполнение первого раздела 6-НДФЛ

Раздел 1 аналогичен Разделу 2 предыдущей версии отчета, главное отличие это появление кода КБК, по которому заполняется перечисленный НДФЛ, при перечислении НДФЛ по 15 % ставке отчет формируется по двум КБК, КБК 18210102010011000110 для ставки 13% и КБК 18210102080011000110 для ставки 15%

В поле 020 приводится обобщенная по всем физлицам сумма НДФЛ, удержанная за три последних месяца отчетного периода:

В поле 021 заполняется дата, не позднее которой необходимо уплатить удержанный НДФЛ. Указывается планируемая дата перечисления НДФЛ.

В поле 022 указана сумма подлежащая перечислению в указанную дату.

В поле 030 указывается сумма возвращенная организацией физическим лицам сумма НДФЛ согласно ст. 231 НК РФ. Возврат НДФЛ теперь отражается только в Разделе 1 новой формы 6-НДФЛ.

В поле 031 указывается дата возврата налога согласно ст. 231 НК РФ

В поле 032 указывается сумма налога возвращенная физлицам.

Заполнение второго раздела 6-НДФЛ

Приложение №1 подлежит заполнению при составлении 6-НДФЛ за календарный год и полностью копирует применяющуюся сейчас 2-НДФЛ.

Новая форма применяется с представления расчета 6-НДФЛ за первый квартал 2021 года.

Основы исчисления налогов для физических лиц

ФС-2019-6, апрель 2019

Налоговая система США работает на распределительной основе. Это означает, что налогоплательщики должны платить большую часть своего налога в течение года по мере получения или получения дохода. Налогоплательщики, как правило, должны платить не менее 90 процентов (однако см. Снижение штрафа за 2018 год ниже) своих налогов в течение года путем удержания, расчетных или дополнительных налоговых платежей или их комбинации. Если они этого не сделают, при подаче заявления они могут выплатить расчетный налоговый штраф.

Это означает, что налогоплательщики должны платить большую часть своего налога в течение года по мере получения или получения дохода. Налогоплательщики, как правило, должны платить не менее 90 процентов (однако см. Снижение штрафа за 2018 год ниже) своих налогов в течение года путем удержания, расчетных или дополнительных налоговых платежей или их комбинации. Если они этого не сделают, при подаче заявления они могут выплатить расчетный налоговый штраф.

IRS отмечает, что все больше налогоплательщиков подлежат расчетным налоговым штрафам, которые применяются, когда кто-то недоплачивает свои налоги. Число людей, заплативших этот штраф, подскочило с 7,2 миллиона в 2010 году до 10 миллионов в 2017 году, то есть почти на 40 процентов. Размер штрафа варьируется, но может составлять несколько сотен долларов.

Закон о сокращении налогов и занятости, вступивший в силу в декабре 2017 года, изменил способ расчета налога для большинства налогоплательщиков, включая тех, кто имеет значительный доход, не подлежащий удержанию. В результате многим налогоплательщикам может потребоваться корректировка суммы налога, которую они платят ежеквартально, с помощью расчетной налоговой системы.

В результате многим налогоплательщикам может потребоваться корректировка суммы налога, которую они платят ежеквартально, с помощью расчетной налоговой системы.

Вот несколько простых советов в помощь налогоплательщикам:

Кто может нуждаться в уплате ориентировочных налогов

Физическим лицам, включая индивидуальных предпринимателей, партнеров и акционеров корпорации S, может потребоваться произвести расчетные налоговые платежи, если:

- Они ожидают, что при подаче налоговой декларации они будут должны не менее 1000 долларов.

- они задолжали налог в предыдущем году.

Налогоплательщики, которым может потребоваться произвести расчетные налоговые платежи, включают тех, кто:

- получает доход, не полученный от работодателя, например проценты, дивиденды, алименты, прирост капитала, призы и награды. У

- удерживается налог с зарплаты или пенсии, но этого недостаточно. У

- несколько рабочих мест, но не каждый работодатель удерживает налоги.

- работает не по найму.

- является представителем компании прямых продаж или продаж на дому.

- участвует в деятельности по совместному использованию экономики, где они не работают в качестве сотрудников.

Наемные и наемные работники могут избежать расчетных налоговых платежей, если работодатель удерживает налог из их заработной платы. Чтобы определить правильную сумму удержания, используйте Оценщик налоговых удержаний, доступный на IRS.gov. Затем, основываясь на его рекомендациях, они могут использовать Форму W-4, Свидетельство о удержании удерживаемого пособия сотрудника, чтобы сообщить своему работодателю, какую сумму налога удерживать из их заработной платы.Любой желающий может изменить размер удержания в любое время в течение года.

Когда платить ориентировочные налоги

Для расчетных целей налогообложения в году четыре платежных периода. Налогоплательщики должны производить платежи каждый квартал. Для большинства людей срок первого ежеквартального платежа – 15 апреля. Следующие платежи должны быть произведены 15 июня и 15 сентября, а последний квартальный платеж должен быть произведен 15 января следующего года. Если эти даты приходятся на выходные или праздничные дни, крайний срок – следующий рабочий день.

Следующие платежи должны быть произведены 15 июня и 15 сентября, а последний квартальный платеж должен быть произведен 15 января следующего года. Если эти даты приходятся на выходные или праздничные дни, крайний срок – следующий рабочий день.

Фермеры, рыбаки и люди, чей доход в течение года неравномерен, могут иметь разные правила. См. Публикацию 505 «Удержание налогов и расчетный налог» для получения дополнительной информации.

Если налогоплательщик не платит достаточно или платит поздно, может применяться штраф.

Как рассчитать ориентировочные налоги

IRS рекомендует всем пройти проверку зарплаты в 2019 году, даже если они сделали ее в 2018 году, чтобы определить, нужно ли им корректировать налоговые удержания или производить расчетные налоговые платежи в течение года.Хотя это особенно важно для тех, у кого есть налоговый счет за 2018 год, это также важно для тех, чей возврат больше или меньше, чем ожидалось. Изменяя размер удержания сейчас или производя расчетные налоговые платежи, любой налогоплательщик может лучше гарантировать получение требуемого возмещения в следующем году. Для тех, кто имеет задолженность, расчетные налоговые платежи в 2019 году – лучший способ предотвратить очередной налоговый сюрприз через год.

Для тех, кто имеет задолженность, расчетные налоговые платежи в 2019 году – лучший способ предотвратить очередной налоговый сюрприз через год.

Налогоплательщики также должны вносить корректировки в течение года, если происходят изменения.При подсчете налогов ежегодно налогоплательщики должны учитывать жизненные события, такие как брак или рождение ребенка, которые могут повлиять на их налоги. Им также следует скорректировать последние изменения в налоговом законодательстве.

Физические лица, индивидуальные предприниматели, партнеры и акционеры корпорации S обычно используют лист формы 1040-ES. Им нужно будет знать ожидаемый скорректированный валовой доход. Им также необходимо будет оценить свой налогооблагаемый доход, налоги, отчисления и кредиты. Некоторые налогоплательщики считают полезным использовать информацию из налоговой декларации за предыдущий год при заполнении рабочего листа.Их оценки должны быть максимально точными, чтобы избежать штрафов.

Некоторые налогоплательщики получают доход неравномерно в течение года. Например, предприятие по ремонту лодок может вести больше бизнеса летом. Такие налогоплательщики могут рассчитывать свой доход в годовом исчислении. Согласно этому методу, они будут платить неравные налоговые платежи в зависимости от того, когда они получают свой доход, а не четыре равных платежа. Это может помочь им избежать штрафа или снизить его, поскольку при использовании этого метода требуемый платеж за один или несколько периодов может быть выше.См. Рабочий лист 2-9 в Публикации 505.

Например, предприятие по ремонту лодок может вести больше бизнеса летом. Такие налогоплательщики могут рассчитывать свой доход в годовом исчислении. Согласно этому методу, они будут платить неравные налоговые платежи в зависимости от того, когда они получают свой доход, а не четыре равных платежа. Это может помочь им избежать штрафа или снизить его, поскольку при использовании этого метода требуемый платеж за один или несколько периодов может быть выше.См. Рабочий лист 2-9 в Публикации 505.

Как платить ориентировочные налоги

Налогоплательщики могут платить онлайн, по телефону или по почте. Электронная система уплаты федеральных налогов и прямая оплата IRS – это два простых способа оплаты. В качестве альтернативы налогоплательщики могут запланировать снятие средств в электронном виде для до четырех расчетных налоговых платежей во время электронной подачи формы 1040.

Налогоплательщики могут производить платежи чаще, чем раз в квартал. Им просто нужно выплатить сумму за каждый период к концу квартала. Посетите IRS.gov/payments для получения информации об оплате.

Посетите IRS.gov/payments для получения информации об оплате.

Штрафы по расчетным налогам

Если налогоплательщик недоплатил свои налоги, ему, возможно, придется заплатить штраф. Это применимо независимо от того, платили ли они посредством удержания или посредством расчетных налоговых платежей. Штраф может также применяться за просроченные расчетные налоговые платежи, даже если кому-то причитается возмещение при подаче налоговой декларации.

Как правило, налогоплательщики не обязаны платить штраф, если они соответствуют любому из следующих условий:

- Они должны по налоговой декларации менее 1000 долларов США.

- В течение года они платили меньшую из этих двух сумм:

- не менее 90 процентов (однако см. Снижение штрафа в 2018 году ниже) налога за текущий год

- 100 процентов налога, указанного в их налоговой декларации за предыдущий год – эта сумма может увеличиться до 110 процентов на основе скорректированного валового дохода

Чтобы узнать, имеют ли они задолженность по штрафу, налогоплательщики должны использовать форму 2210.

IRS может отменить штраф, если кто-то недоплатил из-за необычных обстоятельств и непреднамеренного пренебрежения.Примеры включают:

- несчастный случай, катастрофа или другая необычная ситуация.

- физическое лицо вышло на пенсию по достижении 62 лет в течение налогового года, когда применялись расчетные налоговые платежи.

- физическое лицо стало инвалидом в течение налогового года при применении расчетных налоговых платежей.

Существуют особые правила недоплаты для фермеров и рыбаков. Публикация 505 содержит дополнительную информацию.

2018 Снижение штрафа

IRS отказывается от предполагаемого налогового штрафа для многих налогоплательщиков, у которых размер удерживаемого федерального подоходного налога и расчетные налоговые выплаты в 2018 году не соответствовали их совокупным налоговым обязательствам за год.Штраф обычно не взимается с любого налогоплательщика, который уплатил не менее 80 процентов своих общих налоговых обязательств в течение года посредством удержания федерального подоходного налога, ежеквартальных расчетных налоговых платежей или их комбинации. Обычный процентный порог составляет 90 процентов, чтобы избежать штрафа.

Обычный процентный порог составляет 90 процентов, чтобы избежать штрафа.

Расчет отказа обычно отражается в коммерчески доступном налоговом программном обеспечении и в последней версии Формы 2210 «Недоплата расчетного налога физическими лицами, имуществом и трастами» и инструкциях к ней.

Эта льгота предназначена для того, чтобы помочь налогоплательщикам, которые не смогли должным образом скорректировать размер удерживаемого у источника дохода и расчетные налоговые платежи, чтобы отразить ряд изменений в соответствии с Законом о сокращении налогов и рабочих местах.

Обновленные таблицы федеральных налоговых удержаний, выпущенные в начале 2018 года, в значительной степени отражают более низкие налоговые ставки и увеличенные стандартные вычеты, вызванные новым законом. Как правило, это означало, что налогоплательщики меньше удерживали налоги в 2018 году и видели больше в своих зарплатах. Однако таблицы удержания не могли полностью учесть другие изменения, такие как приостановка освобождения от иждивенцев и сокращение вычетов по статьям. В результате некоторые налогоплательщики могли уплатить слишком мало налогов в течение года, если бы они не представили должным образом пересмотренную форму удержания W-4 своему работодателю или не увеличили свои расчетные налоговые платежи.

В результате некоторые налогоплательщики могли уплатить слишком мало налогов в течение года, если бы они не представили должным образом пересмотренную форму удержания W-4 своему работодателю или не увеличили свои расчетные налоговые платежи.

IRS и партнерские группы провели обширную информационно-просветительскую кампанию в течение 2018 года, чтобы побудить налогоплательщиков проводить «Проверку зарплаты», чтобы избежать ситуации, когда у них удерживается слишком много или слишком мало налогов при подаче налоговых деклараций.

Хотя ожидается, что большинство подателей налоговых деклараций за 2018 год по-прежнему получат возмещение, у некоторых налогоплательщиков неожиданно возникнет задолженность по дополнительному налогу при подаче налоговой декларации.

Дополнительная информация:

Публикация 505 (2021 г.), Удержание налогов и расчетный налог

Подоходный налог удерживается из заработной платы большинства сотрудников. Ваша заработная плата включает вашу обычную заработную плату, бонусы, комиссионные и отпускные. Сюда также входят возмещения и другие расходы, выплачиваемые по безотчетному плану. См. Дополнительная заработная плата , далее, для определения подотчетных и безотчетных планов.

Сюда также входят возмещения и другие расходы, выплачиваемые по безотчетному плану. См. Дополнительная заработная плата , далее, для определения подотчетных и безотчетных планов.

Если ваш доход настолько низок, что вам не придется платить подоходный налог за год, вы можете быть освобождены от удержания.Это объясняется в разделе «Освобождение от удержания налога » ниже.

Вы можете попросить своего работодателя удержать подоходный налог с безналичной заработной платы и другой заработной платы, не подлежащей удержанию. Если ваш работодатель не согласен удерживать налог или если удерживается недостаточная сумма, вам, возможно, придется заплатить расчетный налог, как описано в главе 2.

Определение суммы удержанного налога с использованием формы W-4

Сумма подоходного налога, удерживаемого вашим работодателем из вашей регулярной заработной платы, зависит от трех факторов.

Форма W-4 включает четыре этапа, которые предоставят вашему работодателю информацию для расчета вашего удержания. Выполняйте шаги со 2 по 4, только если они относятся к вам.

Выполняйте шаги со 2 по 4, только если они относятся к вам.

Шаг 1.

Введите вашу личную информацию, включая ожидаемый статус подачи. Ваш ожидаемый статус подачи документов будет определять стандартные вычеты и налоговые ставки, используемые для расчета вашего удержания.

Шаг 2.

Выполните этот шаг, если вы (1) одновременно работаете на нескольких работах или (2) состоите в браке и планируете подать совместную декларацию, и ваш супруг (а) также работает.

. Если у вас или вашего супруга есть другая работа, выполните шаги с 3 по 4 (b) только в одной форме W-4. Ваше удержание будет наиболее точным, если вы сделаете это в форме W-4 для наиболее высокооплачиваемой работы. .

Шаг 3.

Выполните этот шаг, если у вас есть иждивенцы и вы считаете, что имеете право претендовать на налоговый кредит на ребенка или кредит для других иждивенцев в своей налоговой декларации. Кроме того, завершите этот шаг, если вы хотите включить оценку других ваших налоговых кредитов (например, кредита на образование или иностранного налогового кредита).

Кроме того, завершите этот шаг, если вы хотите включить оценку других ваших налоговых кредитов (например, кредита на образование или иностранного налогового кредита).

Шаг 4.

Выполните этот необязательный шаг, чтобы выполнить другие настройки.

Прочие доходы (не от работы).

Вычеты (кроме стандартных).

Любые дополнительные суммы, которые вы хотите удерживать по каждому чеку.

Когда вы начинаете новую работу, вы должны заполнить форму W-4 и передать ее своему работодателю. У вашего работодателя должны быть копии формы.Если вам понадобится изменить информацию позже, вы должны заполнить новую форму.

Если вы работаете только часть года (например, вы начинаете работать после начала года), может быть удержана слишком большая сумма налога. Вы можете избежать чрезмерного удержания, если ваш работодатель согласится использовать метод неполного года. Для получения дополнительной информации см. Part-Year Method , далее.

Part-Year Method , далее.

Работник, также получающий пенсию.

Если вы получаете пенсию или аннуитетный доход и начинаете новую работу, вам нужно будет заполнить форму W-4 вашему новому работодателю.Однако вы можете разделить удержание между пенсией и работой любым способом.

Изменение вашего удержания

В течение года могут произойти изменения в вашем семейном положении, корректировки, вычеты или кредиты, которые вы ожидаете требовать в своей налоговой декларации. В этом случае вам может потребоваться предоставить вашему работодателю новую форму W-4, чтобы изменить размер удержания.

Если изменение личных обстоятельств приводит к уменьшению суммы удержания, на которое вы имеете право требовать, вы должны предоставить своему работодателю новую форму W-4 в течение 10 дней после того, как произойдет изменение.

Вы можете полагаться на предлагаемые правила при определении того, должны ли вы предоставлять новую форму W-4 вашему работодателю в случае изменения статуса, и, если вы сделаете такой выбор, применяются следующие правила.

Изменение статуса, приводящее к удержанию суммы меньше, чем ваше налоговое обязательство.

Если у вас есть одно из изменений в следующем списке, и у вас не будет удержанного налога до конца 2021 года для покрытия ваших налоговых обязательств за 2021 год, вам необходимо предоставить новую форму W-4 своему работодателю. в течение 10 дней с даты изменения.

Ваш статус регистрации меняется с «Женат, подает совместно» (или соответствующая вдова (вдова)) на главу семьи или не замужем (или подает заявление в браке отдельно) или с главы семьи на «холост» (или подает заявление о браке отдельно).

Вы или ваш супруг начинаете другую работу, и вы решили использовать Таблицу для нескольких рабочих мест или Оценщик налоговых удержаний, чтобы учесть вашу другую работу при определении вашего удержания.

Вы или ваш супруг начинаете другую работу и в результате подаете новую форму W-4 от 2021 года, и вы или ваш супруг устанавливаете флажок в шаге 2 (c) (в этом случае вы должны предоставить новую форму W-4.

для вашего первого задания и установите флажок в шаге 2 (c)).

для вашего первого задания и установите флажок в шаге 2 (c)).Вы или ваш супруг ожидаете повышения обычной заработной платы (не бонуса) более чем на 10 000 долларов на второй или третьей работе, и флажок Формы W-4, Шаг 2 (c) не установлен в вашей Форме W-4. .

Вы больше не рассчитываете, что сможете претендовать на Детский налоговый кредит, который вы учли в ранее заполненной форме W-4.

Ваши другие кредиты, которые вы учли в ранее заполненной форме W-4, уменьшились более чем на 500 долларов.

Ваши удержания уменьшаются более чем на 2300 долларов США по сравнению с суммой, которую вы учли в ранее предоставленной Форме W-4.

У вас больше нет разумных оснований требовать освобождения от удержания.

Изменение статуса, приводящее к удержанию налогов, покрывающих ваши налоговые обязательства.

Если у вас есть изменение статуса, указанное в предыдущем разделе, вам не нужно предоставлять новую форму W-4 на 2021 год, если после изменения у вас будет удержано достаточно налога на оставшуюся часть 2021 года для покрытия ваших налоговых обязательств. .Однако, если у вас будет достаточно удержанного налога на 2021 год, чтобы покрыть ваши налоговые обязательства после изменения или изменения статуса, но ваш статус подачи документов изменится с совместного подачу документов в браке (или соответствующей требованиям вдовы) на главу семьи или на холостого ( или подача заявления в браке отдельно) или от главы семьи к холостому (или состоящему в браке подаче отдельно) в течение 2021 года, вы должны предоставить своему работодателю новую форму W-4 на 2022 год до 1 декабря 2021 года или, если позднее, через 10 дней после дата изменения статуса подачи, которое вступит в силу в 2022 году.

.Однако, если у вас будет достаточно удержанного налога на 2021 год, чтобы покрыть ваши налоговые обязательства после изменения или изменения статуса, но ваш статус подачи документов изменится с совместного подачу документов в браке (или соответствующей требованиям вдовы) на главу семьи или на холостого ( или подача заявления в браке отдельно) или от главы семьи к холостому (или состоящему в браке подаче отдельно) в течение 2021 года, вы должны предоставить своему работодателю новую форму W-4 на 2022 год до 1 декабря 2021 года или, если позднее, через 10 дней после дата изменения статуса подачи, которое вступит в силу в 2022 году.

В противном случае, если вы хотите изменить размер удержания по какой-либо другой причине, как правило, вы можете сделать это в любое время. В Таблице 1-1 приведены примеры личных и финансовых изменений, которые следует учитывать.

Таблица 1-1. Личные и финансовые изменения

| Фактор | Примеры |

|---|---|

| Изменение образа жизни | Брак Развод Рождение или усыновление ребенка Покупка нового дома Выход на пенсию Подача заявки о банкротстве в главе 11 |

| Доход от заработной платы | Вы или ваш супруг начинаете или прекращаете работать, либо начинаете, либо прекращаете работу |

| Изменение суммы налогооблагаемого дохода, не подлежащего удержанию | Процентный доход Дивиденды Прирост капитала Доход от самостоятельной занятости Распределение IRA (включая некоторые Roth IRA) |

| Изменение суммы корректировок дохода | Вычет IRA Проценты по студенческому кредиту Вычет Расходы на алименты |

| Изменение суммы детализированных вычетов или налоговых льгот | Медицинские расходы Налоги Процентные расходы Подарки на благотворительность Расходы на иждивенцев Кредит на образование Налоговый кредит на ребенка Кредит на заработанный доход |

Если вы измените размер удержания, вы можете потребовать от вашего работодателя удержания, используя метод накопительной заработной платы , позже.

Проверка вашего удержания

После того, как вы предоставите своему работодателю форму W-4, вы можете проверить, является ли сумма налога, удерживаемого из вашей заработной платы, слишком большой или слишком маленькой. Если удерживается слишком много или слишком мало налогов, вы должны предоставить своему работодателю новую форму W-4, чтобы изменить размер удержания. Вы можете получить пустую форму W-4 у своего работодателя или распечатать ее с IRS.gov.

. Вы можете использовать Оценщик налоговых удержаний по адресу IRS.gov/W4App вместо рабочих листов в этой публикации или включенных в форму W-4 или W-4P, чтобы определить, нужно ли вам увеличить или уменьшить размер удержания..

Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации.

Посетите IRS.gov/W4App для получения дополнительной информации.

Вам следует постараться, чтобы размер удерживаемого вами удержания соответствовал вашим фактическим налоговым обязательствам. Если удерживается недостаточная сумма налога, вы должны будете заплатить налог в конце года и, возможно, придется заплатить проценты и штраф.Если удерживается слишком большая сумма налога, вы потеряете возможность использовать эти деньги до тех пор, пока не получите возмещение. Всегда проверяйте удержание, если в вашей жизни произошли личные или финансовые изменения или изменения в законодательстве, которые могут изменить ваши налоговые обязательства. См. Примеры в Таблице 1-1.

Примечание.

Вы не можете предоставить своему работодателю платеж для покрытия удерживаемого федерального подоходного налога с заработной платы и заработной платы за прошлые периоды выплаты заработной платы или платежа по расчетному налогу.

Когда следует проверять удержание?

Чем раньше в году вы проверите свое удержание, тем легче будет получить правильную сумму удержанного налога.

Вам следует проверить свое удержание в любой из следующих ситуаций.

Вы получаете квитанцию (выписку) о зарплате за полный период выплаты заработной платы в 2021 году, в которой указан удержанный налог на основе налоговых ставок 2021 года.

Вы готовите налоговую декларацию за 2020 г. и получаете:

Большой возврат, или

Остаток к оплате:

Больше, чем вы можете с комфортом заплатить, или

Подлежит штрафу.

Изменения в вашей жизни или финансовом положении влияют на ваши налоговые обязательства. См. Таблицу 1-1.

В налоговое законодательство внесены изменения, влияющие на ваши налоговые обязательства.

Как вы проверяете удержание?

Вы можете использовать рабочие листы и таблицы в этой публикации, чтобы узнать, правильно ли вы удерживаете сумму налога. Вы также можете использовать Оценщик налоговых удержаний в IRS.gov / W4App. Если вы используете рабочие листы и таблицы в этой публикации, выполните следующие действия.

Вы также можете использовать Оценщик налоговых удержаний в IRS.gov / W4App. Если вы используете рабочие листы и таблицы в этой публикации, выполните следующие действия.

Заполните Рабочий лист 1-3, чтобы спрогнозировать общую сумму ваших обязательств по федеральному подоходному налогу на 2021 год.

Заполните Рабочий лист 1-5, чтобы спрогнозировать общий объем федеральных удержаний на 2021 год, и сравните его с прогнозируемыми налоговыми обязательствами из рабочего листа 1-3.

Если у вас неверная сумма удерживаемого налога, в строке 6 Рабочего листа 1-5 будет показано, как корректировать удерживаемую сумму каждый день выплаты жалованья.Для получения информации о способах увеличения суммы удерживаемого налога см. Как увеличить размер удерживаемого налога? , позже.

Если строка 5 рабочего листа 1-5 показывает, что у вас удерживается больше налогов, чем необходимо, см. Как уменьшить размер удержания? , позже, о способах уменьшения суммы налога, удерживаемого вами каждый день выплаты жалованья.

Подробные инструкции по заполнению новой формы W-4 для корректировки вашего удержания приведены в Рабочей таблице 1-5.

. Таблицы в этой публикации отражают изменения, описанные в разделе «Что нового в 2021 году».Однако, поскольку Оценщик удержания налогов не отражает всех этих изменений, вам следует использовать таблицы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Как увеличить размер удержания?

Вы можете увеличить размер удержания, указав дополнительную сумму, которую вы хотите удерживать из каждой зарплаты в Форме W-4.

Запрос на удержание дополнительной суммы.

Вы можете запросить удержание дополнительной суммы из каждой зарплаты, введя дополнительную сумму в Шаге 4 (c) Формы W-4.Чтобы узнать, следует ли вам требовать удержания дополнительной суммы, заполните Рабочие листы 1-3 и 1-5. Заполните новую форму W-4, если сумма на Рабочем листе 1-5, строка 5:

– это больше, чем вы хотите заплатить вместе с налоговой декларацией или расчетными налоговыми платежами в течение года, или

Приведет к уплате штрафа при подаче налоговой декларации за 2021 год.

Что делать, если у меня более одной работы или у моего супруга тоже есть работа?

Вам с большей вероятностью потребуется увеличить размер удержания, если у вас более одной работы или если вы состоите в совместном браке, и ваш супруг (а) также работает.В этом случае вы можете увеличить размер удержания для одной или нескольких работ.

Вы можете применить сумму, указанную на Рабочем листе 1-5, строка 5, только к одной работе или разделить ее между заданиями любым удобным для вас способом. Для каждой вакансии определите дополнительную сумму, которую вы хотите применить к этой работе, и разделите эту сумму на количество дней зарплаты, оставшихся для этой работы в 2021 году. Это даст вам дополнительную сумму для ввода в форму W-4, которую вы подадите для этой работы. Вам необходимо предоставить своему работодателю новую форму W-4 для каждой работы, для которой вы меняете свое удержание.

Пример.

Мег Грин работает в магазине и зарабатывает 46 000 долларов в год. Ее муж Джон работает на фабрике, зарабатывает 68 000 долларов в год, и ему осталось 49 зарплатных периодов. В 2021 году у них также будет 184 доллара США в виде налогооблагаемых процентов и 1000 долларов США в виде прочего налогооблагаемого дохода. Они рассчитывают подать совместную налоговую декларацию. Мэг и Джон заполняют Рабочие листы 1-3, 1-4 и 1-5. Строка 5 Рабочего листа 1-5 показывает, что они будут должны дополнительно 4 459 долларов после вычета суммы удержанных налогов за год.Они могут разделить 4 459 долларов по своему усмотрению. Они могут указать дополнительную сумму в любой из своих Форм W-4 или разделить ее между собой. Они решают удержать дополнительную сумму из заработной платы Джона, поэтому они вносят 91 доллар (4 459 долларов ÷ 49 оставшихся дней зарплаты) в его Форму W-4 на этапе 4 (c).

Ее муж Джон работает на фабрике, зарабатывает 68 000 долларов в год, и ему осталось 49 зарплатных периодов. В 2021 году у них также будет 184 доллара США в виде налогооблагаемых процентов и 1000 долларов США в виде прочего налогооблагаемого дохода. Они рассчитывают подать совместную налоговую декларацию. Мэг и Джон заполняют Рабочие листы 1-3, 1-4 и 1-5. Строка 5 Рабочего листа 1-5 показывает, что они будут должны дополнительно 4 459 долларов после вычета суммы удержанных налогов за год.Они могут разделить 4 459 долларов по своему усмотрению. Они могут указать дополнительную сумму в любой из своих Форм W-4 или разделить ее между собой. Они решают удержать дополнительную сумму из заработной платы Джона, поэтому они вносят 91 доллар (4 459 долларов ÷ 49 оставшихся дней зарплаты) в его Форму W-4 на этапе 4 (c).

Как уменьшить размер удержания?

Если ваши заполненные Рабочие листы 1-3 и 1-5 показывают, что у вас может быть больше удержанных налогов, чем ваше прогнозируемое налоговое обязательство на 2021 год, вы можете уменьшить свои удержания, следуя инструкциям в Рабочих листах 1-5.

В таблице 1-2 показаны многие налоговые льготы, которые вы можете использовать для уменьшения удержания. Полный список кредитов, на которые вы можете претендовать, см. В Инструкциях по заполнению форм 1040 и 1040-SR 2020 г.

Шаг 3 формы W-4 содержит инструкции по определению суммы налогового кредита на ребенка и кредита для других иждивенцев. Вы также можете указать другие налоговые льготы в шаге 3 формы W-4. Для этого заполните Рабочий лист 1-6 и добавьте сумму из строки 11 этого рабочего листа к сумме, которую вы вводите для других иждивенцев в Шаге 3 Формы W-4.Включение этих кредитов увеличит вашу зарплату и уменьшит сумму любого возмещения, которое вы можете получить при подаче налоговой декларации.

Когда вступит в силу ваша новая форма W-4?

Если изменение касается текущего года, ваш работодатель должен ввести в действие вашу новую форму W-4 не позднее начала первого периода расчета заработной платы, заканчивающегося на 30-й день после дня, в который вы передаете своему работодателю пересмотренную форму, или позднее. Форма W-4.

Форма W-4.

Если изменение касается следующего года, ваша новая форма W-4 вступит в силу только в следующем году.

Пенсионеры, возвращающиеся на работу

Когда вы впервые начали получать пенсию, вы сообщили плательщику, сколько налога удерживать, если таковой имеется, заполнив Форму W-4P, Свидетельство об удержании пенсионных или аннуитетных выплат (или аналогичную форму). Однако, если ваша пенсия выплачивается военными или из определенных планов отсроченной компенсации, вы заполнили форму W-4 вместо формы W-4P. Вы заполнили любую форму на основе вашего прогнозируемого дохода на тот момент. Теперь, когда вы возвращаетесь на работу, ваша новая форма W-4 (переданная вашему работодателю) и ваша форма W-4 или W-4P (находящаяся в файле с вашим пенсионным планом) должны работать вместе, чтобы определить правильную сумму удержания для ваша новая сумма дохода.

Используйте рабочие листы, прилагаемые к форме W-4P, чтобы выяснить, на сколько налоговых льгот вы имеете право требовать. Начните с Таблицы личных надбавок. Затем, если вы будете перечислять свои вычеты, требовать корректировки дохода или иметь дополнительный доход (например, проценты или дивиденды), заполните Таблицу вычетов, корректировок и дополнительного дохода.

Начните с Таблицы личных надбавок. Затем, если вы будете перечислять свои вычеты, требовать корректировки дохода или иметь дополнительный доход (например, проценты или дивиденды), заполните Таблицу вычетов, корректировок и дополнительного дохода.

Третий рабочий лист, таблица множественных пенсий / доходов более одного раза, является наиболее важным в данной ситуации.Если у вас более одного источника дохода, чтобы иметь достаточно удерживаемых средств для покрытия налога на ваш более высокий доход, вам может потребоваться меньшее количество удерживаемых пособий или потребовать, чтобы ваш работодатель удерживал дополнительную сумму из каждой зарплаты.

После того, как вы выяснили, на сколько пособий вы имеете право претендовать, посмотрите на доход как от вашей пенсии, так и от вашей новой работы, а также как часто вы получаете выплаты. Вы сами решаете, как разделить удерживаемые вами пособия между этими источниками дохода.Например, вы можете «забрать домой» большую часть своей еженедельной зарплаты, чтобы использовать ее в качестве денег на расходы, и использовать свою ежемесячную пенсию для «оплаты счетов». В этом случае измените форму W-4P на нулевые льготы и потребуйте все, на что вы имеете право, указанную в вашей форме W-4.

В этом случае измените форму W-4P на нулевые льготы и потребуйте все, на что вы имеете право, указанную в вашей форме W-4.

Есть несколько способов получить более точное представление о том, какая сумма налога будет удержана при подаче заявления на получение определенного количества надбавок.

Используйте таблицы удержания в Pub.15-T, Федеральные методы удержания подоходного налога.Для определения суммы, которая будет удерживаться из пенсии или аннуитета, используйте таблицы в Разделе 3 или Разделе 5 Pub. 15-T, которые используются для форм W-4 с 2019 года или ранее. Таблицы в этих разделах также применимы к формам W-4P, включая формы W-4P 2021 года.

Свяжитесь с вашим пенсионным фондом и в отдел заработной платы вашего работодателя.

И помните, это не окончательное решение. Если вы не получили правильную сумму удержания в первых отправленных вами формах W-4 и W-4P, вам следует изменить размер удержания, используя информацию и рабочие листы в этой публикации или ресурсы, упомянутые выше.

Вы должны проходить через этот процесс каждый раз, когда меняется ваша жизненная ситуация, будь то по личным или финансовым причинам. Вам может потребоваться больше удерживаемого налога, или вам может понадобиться меньше.

Таблица 1-2. Налоговые льготы за 2021 год

| Для получения дополнительной информации о … | См … |

| Кредит на усыновление | Инструкции по заполнению формы 8839 |

| Кредит на расходы по уходу за детьми и иждивенцами | Паб.503, Расходы по уходу за детьми и иждивенцами |

| Детский налоговый кредит (включая дополнительный детский налоговый кредит) | 2020 Инструкции для форм 1040 и 1040-SR |

| Кредит для других иждивенцев | 2020 Инструкции для форм 1040 и 1040-SR |

| Кредит заработанного дохода | Паб. 596, Кредит заработанного дохода (EIC) 596, Кредит заработанного дохода (EIC) |

| Образовательные кредиты | Паб. 970, налоговые льготы для образования |

| Кредит для пожилых людей и инвалидов | Паб.524, Кредит для пожилых людей и инвалидов |

| Зачет иностранного налога (за исключением любого зачета, который применяется к заработной плате, не подлежащей удержанию подоходного налога в США, поскольку они подлежат подоходному налогу, удерживаемому иностранным государством) | Паб. 514, Иностранный налоговый кредит для физических лиц |

| Общий бизнес-кредит | Форма 3800, Общий бизнес-кредит |

| Налоговый кредит на медицинское страхование | Инструкции по заполнению формы 8885 |

| Ипотечный кредит | Паб.530, Налоговая информация для домовладельцев |

| Кредит на квалифицированный электромобиль | Форма 8834 |

| Кредит для минимального налога за предыдущий год (если вы уплатили альтернативный минимальный налог в предыдущем году) | Инструкции по заполнению формы 8801 |

| Кредит сберегательных пенсионных взносов (сберегательный кредит) | Паб. 590-A, Взносы в индивидуальные пенсионные соглашения (IRA) |

| Кредит держателям облигаций налогового кредита | Инструкции по заполнению формы 8912 |

| Льготный налоговый кредит | Паб.974, налоговый кредит на премию (PTC) |

| Кредиты на отпуск по болезни и по семейным обстоятельствам для отдельных самозанятых лиц | Инструкции по заполнению формы 7202 |

Получение правильной суммы удержанного налога

В большинстве случаев налог, удерживаемый из вашей заработной платы, будет близок к налогу, указанному вами в декларации, если вы будете следовать этим двум правилам.

Но поскольку рабочие листы и методы удержания не учитывают все возможные ситуации, возможно, вам не будет удержана нужная сумма.Скорее всего, это произойдет в следующих ситуациях.

Вы женаты и оба работаете.

У вас одновременно несколько работ.

У вас есть доход, не связанный с заработной платой, например проценты, дивиденды, алименты или пособие по безработице.

По возвращении вы должны будете получить дополнительные суммы.

Ваше удержание основано на устаревшей информации формы W-4 в течение значительной части года.

Вы работаете только часть года.

Вы меняете размер удержания в течение года.

Вы облагаетесь дополнительным налогом по программе Medicare или NIIT. Если вы ожидаете ответственности по дополнительному налогу на Medicare или NIIT, вы можете потребовать, чтобы ваш работодатель удержал дополнительную сумму удерживаемого подоходного налога по форме W-4.

Если любая из этих ситуаций относится к вам, вы можете использовать оценщик налоговых удержаний в IRS.gov / W4App, чтобы узнать, нужно ли вам изменить размер удержания.

. Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Если у вас есть доход от самозанятости или у вас есть задолженность по налогу на самозанятость, вам следует использовать таблицы в этой публикации, чтобы определить, следует ли вам платить расчетный налог.

Если вы работаете только часть года и ваш работодатель соглашается использовать метод удержания неполного года, с каждой выплаты заработной платы будет удерживаться меньше налогов, чем если бы вы работали весь год. Чтобы иметь право на использование метода неполного года, вы должны соответствовать обоим следующим требованиям.

Вы должны использовать календарный год (12 месяцев с 1 января по 31 декабря) в качестве налогового года. Вы не можете использовать финансовый год.

Вы не должны рассчитывать на работу более 245 дней в году.Чтобы определить этот предел, подсчитайте все календарные дни, в которые вы работаете (включая выходные, отпуск и больничные), начиная с первого дня, когда вы работаете за заработную плату, и заканчивая вашим последним днем работы. Если вас временно уволили на 30 дней или меньше, считайте и эти дни. Если вас увольняют более чем на 30 дней, не считайте эти дни. Вы не выполните это требование, если начнете работать до 1 мая и планируете работать до конца года.

Как подать заявку на метод неполного года.

Вы должны письменно попросить своего работодателя использовать этот метод. В запросе должны быть указаны все три из следующих пунктов.

Дата вашего последнего рабочего дня у любого предыдущего работодателя в текущем календарном году.

Что вы не планируете работать более 245 дней в текущем календарном году.

Что вы используете календарный год в качестве налогового года.

Если вы измените размер удержания в течение года, возможно, слишком большой или слишком маленький налог был удержан за период до того, как вы внесли это изменение.Вы можете компенсировать это, если ваш работодатель согласится использовать метод удержания совокупной заработной платы до конца года. Вы должны письменно попросить своего работодателя использовать этот метод.

Чтобы иметь право на участие, ваши платежные периоды (еженедельно, раз в две недели и т. Д.) Должны быть одинаковыми с начала года.

Подсказки для расчета вашего удержания

Оценщик налоговых удержаний.

Если вы обеспокоены тем, что из вашей заработной платы удерживается слишком много или слишком мало подоходного налога, IRS предоставляет на своем веб-сайте оценку удержания.Перейдите на IRS.gov/W4App. Это может помочь вам определить правильную сумму удержания в любое время в течение года.

. Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Правила, которые должен соблюдать ваш работодатель

Возможно, вам будет полезно узнать некоторые правила удержания налогов, которым должен следовать ваш работодатель.Эти правила могут повлиять на то, как заполнять форму W-4 и как решать проблемы, которые могут возникнуть.

Новая форма W-4.

Когда вы начинаете новую работу, ваш работодатель должен предоставить вам форму W-4 для заполнения. Начиная с вашего первого дня выплаты жалованья, ваш работодатель будет использовать информацию, указанную вами в форме, для расчета вашего удержания.

Если вы позже заполните новую форму W-4, ваш работодатель может ввести ее в действие в кратчайшие сроки. Крайним сроком его вступления в силу является начало первого расчетного периода, заканчивающийся через 30 или более дней после его подачи.

Нет формы W-4.

Если вы не предоставите своему работодателю Форму W-4, он должен относиться к вам так, как если бы вы отметили поле для подачи одиночного или семейного заявления отдельно на шаге 1 (c) и не сделали никаких записей на шаге 2, шаге 3 или Шаг 4 формы W-4 2021 года. Однако, если вы работали на одного и того же работодателя в 2019 году, получали заработную плату в 2019 году и не предоставили Форму W-4, ваш работодатель должен продолжать рассматривать вас как холостяка и требовать нулевых надбавок по Форме W-4 2019 года.

Возврат удержанного налога.

Если вы обнаружите, что с вас удерживается слишком много налогов из-за того, что вы не учли всех своих иждивенцев или вычетов, на которые вы имеете право, вы должны предоставить своему работодателю новую форму W-4. Ваш работодатель не может выплатить ранее удержанные налоги. Вместо этого потребуйте полную удержанную сумму при подаче налоговой декларации.

Однако, если ваш работодатель удержал сумму налога, превышающую правильную для действующей у вас формы W-4, вам не нужно заполнять новую форму W-4, чтобы ваше удержание было снижено до правильной суммы.Ваш работодатель может выплатить неверно удержанную сумму. Если вам не вернут деньги, в вашей форме W-2 будет отражена полная фактически удержанная сумма, которую вы должны потребовать при подаче налоговой декларации.

IRS проверит ваше удержание.

Ваше удержание или любое требование о полном освобождении от удержания подлежит рассмотрению IRS. Ваш работодатель может потребовать отправить копию формы W-4 в IRS. Существует штраф за предоставление ложной информации в форме W-4.См. Penalties ниже.

Если IRS определит, что вы завысили размер удержания или не можете претендовать на полное освобождение от удержания, IRS выпустит уведомление, в котором указывается разрешенный для сотрудника механизм удержания (обычно называемый «письмом о блокировке»). как вам, так и вашему работодателю.

IRS предоставит период времени, в течение которого вы можете оспорить решение, прежде чем ваш работодатель изменит ваше удержание. Если вы считаете, что имеете право требовать полного освобождения от удержания или что решение IRS было неверным иным образом, вы должны подать новую форму W-4 и письменное заявление в поддержку ваших требований, сделанных по форме W-4, которые уменьшат федеральный доход. удержание налогов в IRS.Контактная информация (бесплатный номер телефона и адрес офиса IRS) будет указана в письме о закрытии. В конце этого периода, если вы не ответите или если ваш ответ неадекватен, ваш работодатель должен будет отказать на основании первоначального письма о запрете на участие.

После того, как письмо о блокировке вступит в силу, ваш работодатель должен удерживать налог на основе ставки удержания (семейного положения) и максимального удержания, указанного в этом письме.

Если позже вы считаете, что имеете право требовать освобождения от удержания или иным образом скорректировать удержание, вы можете заполнить новую форму W-4 и письменное заявление в поддержку требований, сделанных в форме W-4, и отправить их непосредственно в Адрес IRS указан в письме о закрытии.Ваш работодатель должен продолжать рассчитывать размер вашего удержания на основе, ранее определенной IRS, до тех пор, пока IRS не сообщит вашему работодателю иное.

В любое время, до или после того, как письмо о блокировке вступит в силу, вы можете предоставить своему работодателю новую форму W-4, которая не требует полного освобождения от удержания и приводит к удержанию большего подоходного налога, чем указано в блокировке. письмо. Затем ваш работодатель должен удержать налог на основании этой новой формы W-4.

Дополнительную информацию можно получить в IRS.губ. Введите в поле поиска “ вопросы о соблюдении удержания ”.

Освобождение от удержания

Если вы подаете заявление об освобождении от удержания, ваш работодатель не будет удерживать федеральный подоходный налог с вашей заработной платы. Освобождение применяется только к подоходному налогу, но не к налогу на социальное обеспечение или Medicare.

Вы можете подать заявление об освобождении от удержания на 2021 год, только если применимы обе из следующих ситуаций.

В 2020 году у вас было право на возмещение всего удержанного федерального подоходного налога, поскольку у вас не было налоговых обязательств.

В 2021 году вы ожидаете возмещения всего удержанного федерального подоходного налога, поскольку вы ожидаете, что не будете нести налоговых обязательств.

Используйте рисунок 1-A, чтобы помочь вам решить, можете ли вы подать заявление об освобождении от удержания. Не используйте рисунок 1-A, если вы:

Возраст 65 лет и старше,

Слепые,

Детализирует вычеты по вашему возврату в 2021 году, или

Потребует налоговые льготы по вашей декларации за 2021 год.

Студенты.

Если вы студент, вы не освобождаетесь автоматически. Если вы работаете только неполный рабочий день или летом, вы можете претендовать на освобождение от удержания.

Пример 1.

Вы учитесь в старшей школе и рассчитываете заработать 2500 долларов на летней работе. Вы не ожидаете получить какой-либо другой доход в течение года, и ваши родители смогут заявить о вас как о иждивенце на основании своей налоговой декларации.Вы работали прошлым летом, и из вашей заработной платы удерживали федеральный подоходный налог в размере 375 долларов. Все 375 долларов были возвращены, когда вы подали декларацию за 2020 год. Используя рисунок 1-A, вы обнаружите, что можете требовать освобождения от удержания.

Рисунок 1-A: Освобождение от удержания в форме W-4

Рисунок 1-А. Освобождение от удержания в форме W-4Рисунок 1-A. Освобождение от удержания по форме W-4

Резюме: Это блок-схема, используемая для определения того, имеет ли налогоплательщик право требовать освобождения от удержания в своей Форме W-4.

Начало

Это начало блок-схемы.

Решение (1)

В 2020 году имели ли вы право на возмещение ВСЕГО федерального подоходного налога, удержанного из-за НЕТ налоговых обязательств?

| ЕСЛИ Да, перейти к решению (2) |

| ЕСЛИ не продолжать обработку (a) |

Процесс (а)

Вы НЕ МОЖЕТЕ требовать освобождения от удержания.

Решение (2)

Сможет ли кто-нибудь (например, ваш родитель) на 2021 год объявить вас иждивенцем?

| ЕСЛИ Да, перейти к решению (4) |

| ЕСЛИ «Нет», переходить к решению (3) |

Решение (3)

Будет ли ваш общий доход в 2021 году больше суммы, указанной ниже для вашего статуса подачи?

| Одноместный: 12550 долл. США |

| Глава семьи: 18 800 |

| Женат, подача документов отдельно для ОБЕИХ 2020 и 2021 годов: 12,550 |

| Другой статус в браке (включая доход ОБОИХ супругов, поданных отдельно или совместно): 25,100 |

| Вдова (вдова): 25 100 |

| ЕСЛИ Да Продолжить обработку (a) |

| ЕСЛИ НЕ ПРОДОЛЖАТЬ ПРОЦЕСС (b) |

Процесс (б)

Вы МОЖЕТЕ потребовать освобождения от удержания.

Решение (4)

Будет ли ваш доход в 2021 году больше 1100 долларов?

| ЕСЛИ Да, перейти к решению (5) |

| ЕСЛИ НЕ ПРОДОЛЖАТЬ ПРОЦЕСС (b) |

Решение (5)

Будет ли ваш доход в 2021 году включать более $ 350 незаработанного дохода (проценты, дивиденды и т. Д.)?

| ЕСЛИ Да Продолжить обработку (a) |

| ЕСЛИ «Нет», переходить к решению (6) |

Решение (6)

Будет ли ваш общий доход в 2021 году составлять 12550 долларов или меньше?

| ЕСЛИ Да Продолжить обработку (b) |

| ЕСЛИ не продолжать обработку (a) |

конец

Это конец блок-схемы.

Нажмите здесь, чтобы увидеть текстовое описание изображения.

Пример 2.

Факты те же, что и в примере , за исключением того, что у вас также есть сберегательный счет и вы ожидаете получить доход от процентов в размере 400 долларов в течение года. Используя рисунок 1-A, вы обнаружите, что не можете претендовать на освобождение от удержания, потому что ваш нетрудовой доход будет более 350 долларов, а ваш общий доход будет более 1100 долларов.

. Возможно, вам придется подать налоговую декларацию, даже если вы освобождены от удержания.См. Паб. 501, чтобы узнать, нужно ли вам подавать декларацию. .

. Возраст 65 лет и старше или слепой . Если вам 65 лет или больше, или вы слепой, используйте Рабочий лист 1-1 или Рабочий лист 1-2 , чтобы решить, можете ли вы подать заявление об освобождении от удержания. Не используйте листы, если вы будете перечислять вычеты или требовать налоговые льготы в своей налоговой декларации за 2021 год. Вместо этого см. Детализация вычетов или запрос кредитов далее..

Детализация вычетов или истребование кредитов.

Если у вас не было налоговых обязательств за 2020 год, вы:

Детализируйте вычеты, или

Требовать налогового кредита,

Требование освобождения от удержания.

Чтобы подать заявление об освобождении от налогов, вы должны предоставить своему работодателю форму W-4. Напишите «Освобождение» в форме под шагом 4 (c) и выполните шаги 1 (a), 1 (b) и 5. Не выполняйте никаких других шагов.

Если вы подаете заявление об освобождении от налогов, но позже ваша ситуация изменится и вам все-таки придется платить подоходный налог, вы должны подать новую форму W-4 в течение 10 дней после изменения. Если вы подаете заявление об освобождении от налогов в 2021 году, но ожидаете, что у вас будет задолженность по подоходному налогу за 2022 год, вы должны подать новую форму W-4 до 1 декабря 2021 года.

Ваше заявление об освобождении от уплаты налогов может быть рассмотрено IRS. См. Ранее рассмотрение IRS вашего удержания налогов .

Освобождение действительно только на 1 год.

Вы должны предоставлять своему работодателю новую форму W-4 до 15 февраля каждого года, чтобы продолжить освобождение от уплаты налогов.

Доплата

Дополнительная заработная плата включает премии, комиссионные, сверхурочную работу, отпускные, определенные выплаты по болезни и надбавки на расходы по определенным планам.Плательщик может рассчитать удержание из дополнительной заработной платы, используя тот же метод, который используется для вашей обычной заработной платы. Однако, если эти выплаты указаны отдельно от обычной заработной платы, ваш работодатель или другой плательщик дополнительной заработной платы может удерживать подоходный налог с этой заработной платы по фиксированной ставке 22% при определенных обстоятельствах, как описано в разделе о дополнительной заработной плате в Pub. 15.

Расходные пособия.

Возмещение или другие надбавки к расходам, выплачиваемые вашим работодателем по безотчетному плану, рассматриваются как дополнительная заработная плата.Безотчетный план – это договоренность о возмещении, которая не требует от вас отчитываться или доказывать свои деловые расходы своему работодателю или не требует, чтобы вы возвращали платежи работодателя, превышающие ваши доказанные расходы.

Возмещение расходов или другие надбавки, выплаченные по плану с подотчетностью, превышающие ваши доказанные расходы, рассматриваются как выплаченные по плану без подотчетности, если вы не вернете лишние платежи в течение разумного периода времени.

Подотчетный план.

Чтобы план был подотчетным, договор о возмещении или выплате вашего работодателя должен включать все три из следующих правил.

Ваши расходы должны быть связаны с бизнесом. То есть вы должны были оплатить или понести вычитаемые расходы при оказании услуг в качестве сотрудника вашего работодателя.

Вы должны надлежащим образом отчитаться перед своим работодателем об этих расходах в разумные сроки.

Вы должны вернуть любое излишек возмещения или пособия в течение разумного периода времени.

Избыточное возмещение или надбавка – это любая выплачиваемая вам сумма, превышающая расходы, связанные с бизнесом, которые вы надлежащим образом отразили перед своим работодателем.

Определение разумного периода времени зависит от фактов и обстоятельств вашей ситуации. Однако, независимо от этих фактов и обстоятельств, действия, совершенные в сроки, указанные в следующем списке, будут рассматриваться как совершенные в разумные сроки.

Вы получите аванс в течение 30 дней с момента возникновения расходов.

Вы должным образом учитываете свои расходы в течение 60 дней после их оплаты или понесения.

Вы возвращаете любое излишек возмещения в течение 120 дней после оплаты или понесения расходов.

Вам выдается периодический отчет (не реже одного раза в квартал), в котором вас просят либо вернуть, либо надлежащим образом отразить невыплаченные авансы, и вы выполняете его в течение 120 дней с момента выписки.

Безотчетный план.

Любой план, не соответствующий определению подотчетного плана, считается безотчетным планом.

Для получения дополнительной информации о планах с подотчетной и безотчетной ответственностью см. Главу 6 Pub. 463, Путевые расходы, развлечения, подарки и автомобильные расходы.

Ежеквартальные расчетные налоговые платежи по федеральным налогам на 2021 год

Как правило, Налоговая служба (IRS) требует, чтобы вы производили ежеквартальные расчетные налоговые платежи за 2021 календарный год, если применяются оба следующих условия:

- , вы ожидаете, что задолженность по федеральному налогу за 2021 год составит не менее 1000 долларов США после вычета федеральных налоговых удержаний и возмещаемых кредитов, и

- вы ожидаете, что федеральные удерживаемые и возвращаемые кредиты будут меньше меньшего из следующих значений:

- 90% налога должны быть указаны в вашей федеральной налоговой декларации за 2021 год, или

- 100% налога, указанного в вашей федеральной налоговой декларации за 2020 год (применяется только в том случае, если ваша налоговая декларация за 2020 год охватывает 12 месяцев – в противном случае см. Только правило 90% выше).

Для расчета ваших ежеквартальных расчетных федеральных налоговых платежей вы должны оценить ваш скорректированный валовой доход, налогооблагаемый доход, налоги, отчисления и кредиты за календарный 2021 год. Форма 1040-ES включает расчетную налоговую ведомость, которая поможет вам рассчитать вашу федеральную оценку налоговые платежи.

Часто задаваемые вопросы

1. Каковы даты подачи налоговых платежей за квартал?

| Срок выплаты | Срок погашения |

|---|---|

| 1 января – 31 марта 2021 г. | 15 апреля 2021 |

| 1 апреля – 31 мая 2021 г. | 15 июня 2021 г. |

| 1 июня – 31 августа 2021 г. | 15 сентября 2021 г. |

| 1 сентября – 31 декабря 2021 г. | 18 января 2022 г. * |

* Вам не нужно производить платеж, подлежащий уплате 18 января 2022 года, если вы подадите налоговую декларацию за 2021 год до 31 января 2022 года и оплатите весь остаток, причитающийся с вашей декларацией.

2. Как мне производить ежеквартальные ориентировочные федеральные платежи?

IRS предлагает различные методы для проведения квартальных расчетных налоговых платежей на 2021 год:

3. Что делать, если я своевременно не уплачу достаточную сумму федерального подоходного налога за 2021 календарный год?

Как правило, если вы не платите достаточно налога своевременно, удерживая или производя расчетные налоговые платежи, от вас могут потребовать уплаты штрафа.

Подробное описание штрафа за недоплату, включая исключения из этого штрафа, можно найти в публикации 505 IRS «Удержание налогов и расчетный налог».

4. Как получить дополнительную информацию о предполагаемых федеральных налоговых платежах за квартал?

Пожалуйста, обратитесь к Инструкциям по форме 1040-ES и Публикации 505 Налогового управления США «Удержание налогов и расчетный налог» для получения дополнительной информации о ежеквартальных расчетных федеральных налоговых платежах или проконсультируйтесь с вашим личным налоговым консультантом.

Даты уплаты налогов DOR и продление

Обзор

Это сроки подачи документов за календарный год. Регистраторы финансового года должны определить сроки платежа на основе даты окончания налогового периода.Информация о продлении и предполагаемой дате платежа приведена ниже.

Срок погашения не позднее 15 марта 2021 г.Форма 355S (S Corporation)

- Подайте налоговую декларацию за 2020 год (форма 355S) и уплатите причитающиеся налоги. Если вы запрашиваете время для подачи декларации, убедитесь, что вы внесли сумму, которую, по вашему мнению, вы должны в виде налога, в качестве дополнительного платежа.

Форма 355 (C Corporation)

- Подайте налоговую декларацию за 2020 год (форма 355) и уплатите причитающиеся налоги.Если вы запрашиваете время для подачи декларации, убедитесь, что вы внесли сумму, которую, по вашему мнению, вы должны в виде налога, в качестве дополнительного платежа.

Форма 355SC: ( Security Corporation)

- Подайте налоговую декларацию за 2020 год (форма 355SC) и уплатите причитающиеся налоги. Если вы запрашиваете время для подачи декларации, убедитесь, что вы внесли сумму, которую, по вашему мнению, вы должны в виде налога, в качестве дополнительного платежа.

Форма 355U (корпоративная объединенная)

- Подайте налоговую декларацию за 2020 год (форма 355U) и уплатите причитающиеся налоги.Если вы запрашиваете время для подачи декларации, убедитесь, что вы внесли сумму, которую, по вашему мнению, вы должны в виде налога, в качестве дополнительного платежа.

Форма M-990T (Некоммерческий налог)

- Подайте налоговую декларацию за 2020 год (форма M-990T) и уплатите причитающиеся налоги. Если вы запрашиваете время для подачи декларации, убедитесь, что вы внесли сумму, которую, по вашему мнению, вы должны в виде налога, в качестве дополнительного платежа.

Форма 180: (Налоговая декларация определенных корпораций, ассоциаций и организаций, занимающихся продажей алкогольных напитков)

- Подайте налоговую декларацию за 2020 год (форма 180) и уплатите причитающиеся налоги.

- Корпоративным акцизным налогоплательщикам автоматически продлевается срок подачи налоговых деклараций, если они уплатили большую из (1) 50% от общей суммы налога, в конечном итоге подлежащую уплате, или (2) минимальный корпоративный акциз к первоначальной дате платежа для подачи декларации.

- Если вы запрашиваете время для подачи декларации, убедитесь, что вы внесли сумму, которую, по вашему мнению, вы должны в виде налога, в качестве дополнительного платежа.Нет нулевых расширений, для подачи расширения необходимо произвести оплату.

- Подача заявления о продлении в IRS не считается подачей заявления о продлении срока для штата Массачусетс.

- Расширение – это продление времени, в течение которого можно подать заявление о неуплате, за любую причитающуюся сумму будут начислены проценты, даже если в файле есть действительное расширение.

Форма 355S: до 15 сентября 2021 г. или ранее

- Подайте налоговую декларацию за 2020 год (форма 355S) и уплатите причитающиеся налоги, проценты и штрафы.Этот срок применяется только в том случае, если у вас есть действительное продление времени для подачи декларации. В противном случае см. 15 марта.

Форма 355: до 15 октября 2021 г. или ранее

- Подайте налоговую декларацию за 2020 год (форма 355) и уплатите причитающиеся налоги, проценты и штрафы. Этот срок применяется только в том случае, если у вас есть действительное продление времени для подачи декларации. В противном случае см. 15 апреля.

Форма 355 SC: Срок сдачи не позднее 15 октября 2021 года

- Подайте налоговую декларацию за 2020 год (форма 355SC) и уплатите причитающиеся налоги, проценты и штрафы.Этот срок применяется только в том случае, если у вас есть действительное продление времени для подачи декларации. В противном случае см. 15 апреля.

Форма 355U: до 15 ноября 2021 г. или ранее

- Подайте налоговую декларацию за 2020 год (форма 355U) и уплатите причитающиеся налоги, проценты и штрафы. Этот срок применяется только в том случае, если у вас есть действительное продление времени для подачи декларации. В противном случае см. 15 апреля г.

Форма M-990T: до 15 декабря 2021 г. или ранее

- Подайте налоговую декларацию за 2020 год (форма M-990T) и уплатите причитающиеся налоги, проценты и штрафы.Этот срок применяется только в том случае, если у вас есть действительное продление времени для подачи декларации. В противном случае см. 15 апреля.

| Первый взнос | Срок погашения не позднее 15 марта 2021 г. |

| Второй взнос | Срок погашения не позднее 15 июня 2021 г. |

| Третий взнос | Срок погашения не позднее 15 сентября 2021 г. |

| Четвертый взнос | Срок погашения не позднее 15 декабря 2021 г. |

| Первый взнос | Срок погашения не позднее 15 марта 2021 г. |

| Второй взнос | Срок погашения не позднее 15 июня 2021 г. |

| Третий взнос | Срок погашения не позднее 15 сентября 2021 г. |

| Четвертый взнос | Срок погашения не позднее 15 декабря 2021 г. |

Для получения дополнительной информации посетите:

19 | Департамент доходов штата Айова

Применяется ли продление срока подачи и оплаты, указанное в Приказе 2020-01, к требуемым расчетным выплатам подоходного налога?

(добавлено 29.03.21)

№Приказ 2020-01 не предусматривает продления срока подачи и уплаты требуемых расчетных налоговых выплат по подоходному налогу.

Применяется ли продление подачи и выплаты, указанное в Приказе 2021-01, к требуемым расчетным платежам по подоходному налогу?

(обновлено 29.03.21)