Авансовые отчеты как правильно вести 2019: инструкции и образец заполнения на 2019–2020 год

инструкции и образец заполнения на 2019–2020 год

Что такое авансовый отчёт

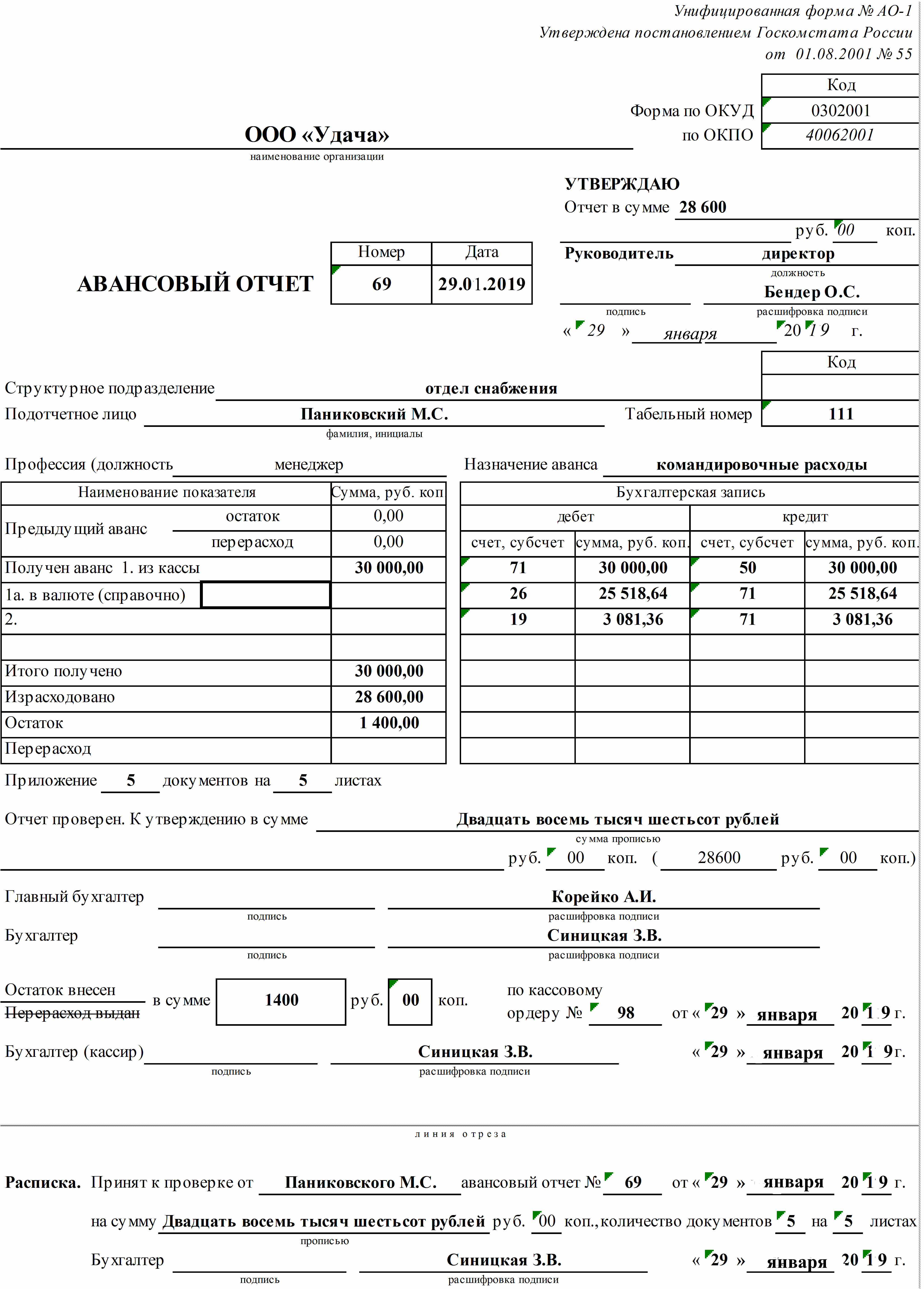

Авансовый отчёт — это документ, который подтверждает использование аванса для выполнения определённого служебного поручения или хозяйственных нужд подотчётными лицами.

Подотчётные лица — это сотрудники, которые могут получать деньги организации с целью оплаты расходов, непосредственно связанных с деятельностью этой организации. В бухгалтерии обычно имеется приказ со списком лиц, которые могут брать деньги на хозяйственные расходы под отчёт.

В авансовом отчёте обязательно указывается полученная подотчётным лицом сумма и фактический расход. Отчёт подкрепляется документы, подтверждающими расходы. Остаток подотчётные лица возвращают, а в случае невозврата эта сумма удерживается из зарплаты.

Четыре правила оформления

Существуют четыре основных правила, которым должны следовать бухгалтеры при оформлении авансовых отчётов:

Форму отчёта устанавливает компания.

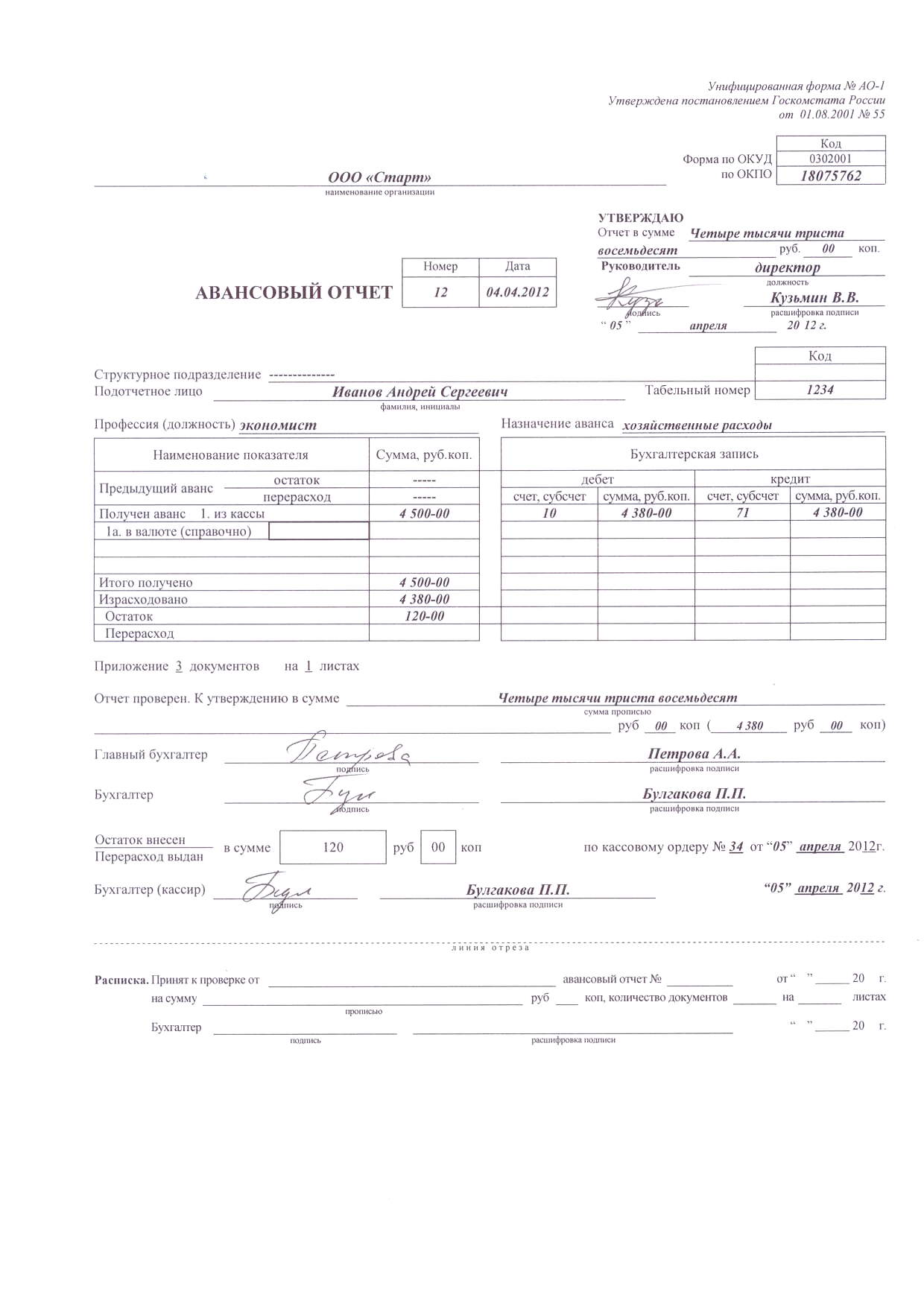

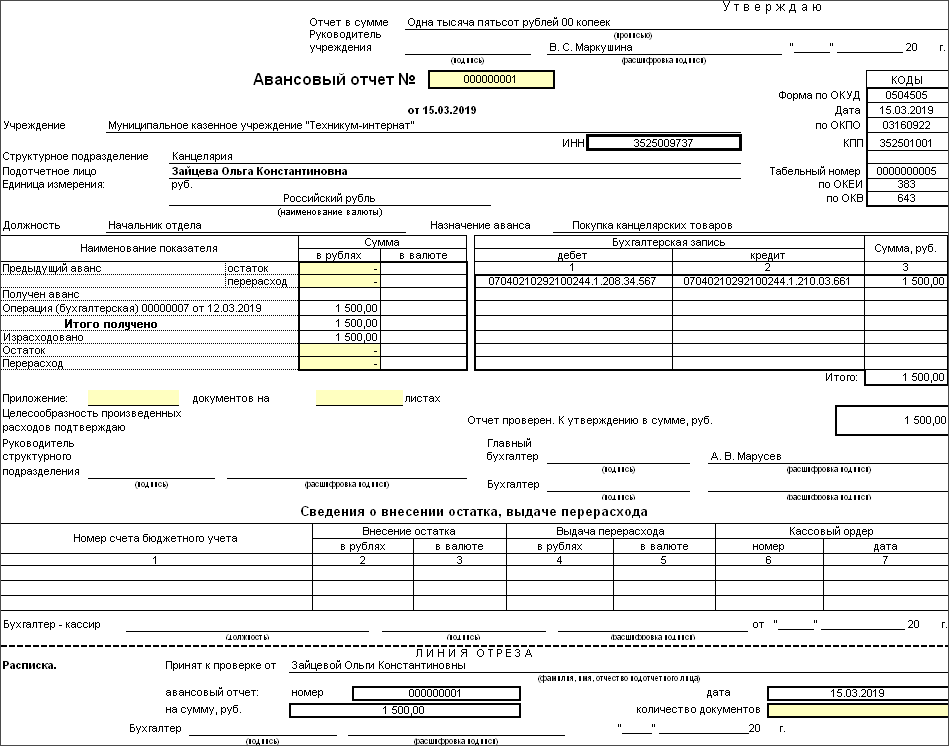

Руководитель должен утвердить оригинальную форму отчёта приказом. Однако, за основу берётся унифицированная форма N АО-1 «Авансовый отчёт».

Руководитель должен утвердить оригинальную форму отчёта приказом. Однако, за основу берётся унифицированная форма N АО-1 «Авансовый отчёт».Руководитель устанавливает срок для подотчётного лица. По истечении этого срока подотчётное лицо должно отчитаться по авансу. У него его есть три рабочих дня на то, чтобы сдать отчёт.

Руководитель устанавливает срок для бухгалтера. В течение этого срока бухгалтер должен проверить отчёт. Затем документ должен быть передан либо главному бухгалтеру, либо руководителю для утверждения.

Бухгалтер подписывает отчёт у руководителя и главного бухгалтера. Без этих подписей документ будет считаться недействительным.

Обязательные реквизиты, которые должны быть в документе, указаны в п. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ.

Используя онлайн-сервис для организации электронного документооборота можно упростить составление и оформление отчётов.

Заполнение авансового отчёта

Авансовый отчёт заполняется в единичном экземпляре. В заполнении участвуют как и бухгалтерия, так и подотчётное лицо. Порядок ведения и заполнения авансовых отчётов описан в Указании Банка России от 11.03.2014 N 3210-У.

Подотчётное лицо

Последовательность действий при заполнении авансового отчёта подотчётным лицом:

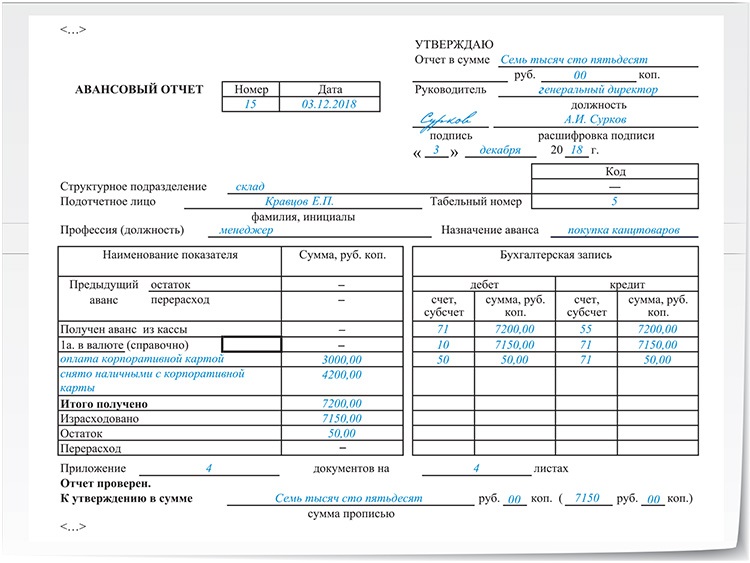

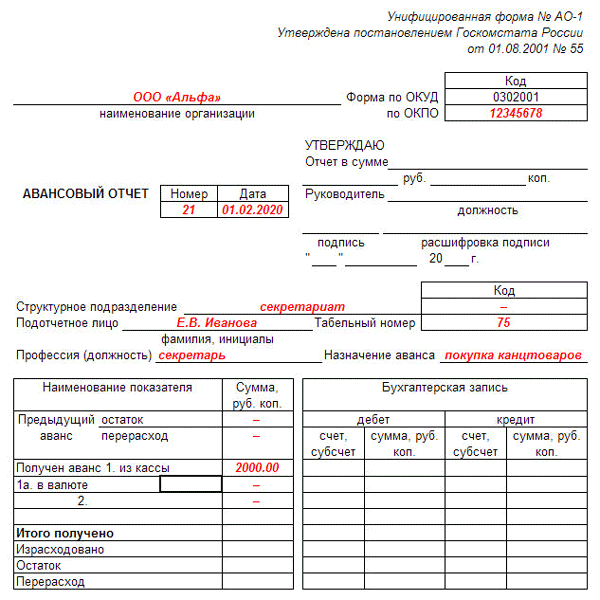

Сотрудник вписывает свои ФИО, должность и табельный номер.

Сотрудник заполняет графу «Назначение аванса». В ней должна быть указана категория расходов: командировочные расходы, покупка расходников для офисного оборудования, представительские расходы и т.д.

На оборотной стороне в графах со 2 по 4 сотрудник перечисляет реквизиты документов, подтверждающих расходы, в графе 5 записывает суммы затрат.

Подтвердить расходы могут:

кассовые и товарные чеки;

электронные чеки;

товарные накладные;

приходные кассовые ордера;

транспортные документы (проездные билеты, талоны).

Все документы, которые подтверждают расходы должны быть приложены к отчёту, чтобы фирма смогла принять расходы к вычету НДС.

Бухгалтер

После того как бухгалтер получит документ от подотчётного лица, он должен выполнить следующий алгоритм действий:

Присвоить номер отчёту и проставить дату приёма документа.

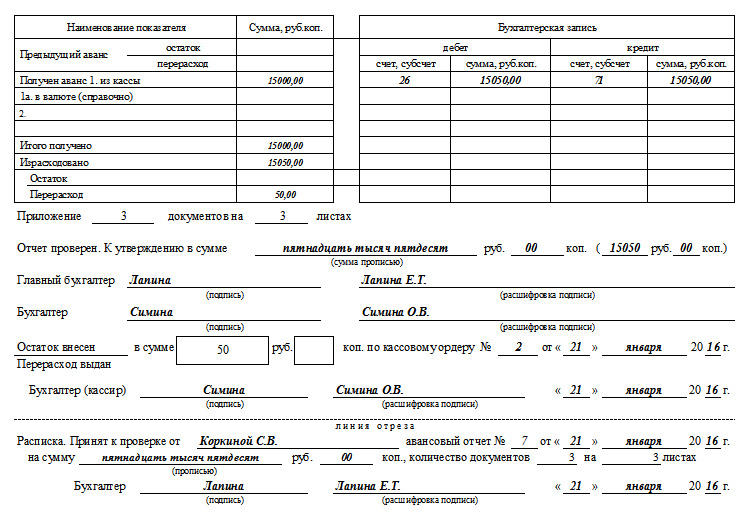

Заполнить отрывную расписку о принятии отчёта к проверке, содержащую ФИО подотчётного лица, реквизиты авансового отчёта, сумму выданных денег и количество подтверждающих документов. Заполненную расписку бухгалтер выдаёт подотчётному лицу.

Заполнить таблицу отчёта следующими данными:

сведения об остатке или перерасходе по предыдущему авансу;

сведения о сумме текущего аванса;

общая сумма полученных и израсходованных денег;

сумма остатка либо перерасхода;

информация о бухгалтерских счетах, где отражается подотчёт.

В графе 7 бухгалтер записать суммы расходов, принятых к учёту, в графе 9 — дебет счёта. Графу 8 бухгалтер заполняет, если сотрудник получал аванс в валюте.

После этого документ утверждает руководитель и заполняет оставшиеся графы вверху лицевой стороны.

Только правильно заполненный авансовый отчёт позволяет учитывать потраченные деньги в расходах и, соответственно, в налоговом учёте. Чтобы всё шло по плану, можно выдать подотчётным сотрудникам памятки и чек-листы. В них нужно напечатать инструкцию по заполнению отчёта и список подтверждающих документов.

Учимся оформлять авансовые отчёты на примерах (1С:Бухгалтерия 8.3, редакция 3.0)

Учимся оформлять авансовые отчёты на примерах (1С:Бухгалтерия 8.3, редакция 3.0)2016-12-08T12:30:37+00:00По моему наблюдению для начинающих бухгалтеров оформление авансовых отчётов представляет значительную трудность на первых порах.

Сегодня мы рассмотрим азы этого дела, а также наиболее популярные случаи из жизни. Все эксперименты будем ставить в 1С:Бухгалтерия 8.3 (редакция 3.0).

Итак, начнём

Не мне вам рассказывать, что за расчёты с подотчетными лицами в бухгалтерии отвечает 71 счёт:

Выдача активов отражается работнику по дебету этого счёта, а списание – по кредиту.

Ну, например, выдали 5000 под отчёт из кассы:

Работник отчитался об использовании этих средств, например, на оплату общехозяйственных расходов… ну, например, за электричество:

Почему я сказал активов? Всё потому, что выдавать работнику мы можем:

- Наличные денежные средства (из кассы через РКО)

- Безналичные денежные средства (переводом с расчётного счёта организации на карточный счёт сотрудника)

- Денежные документы (например, билеты на самолёт для командировки)

Давайте рассмотрим каждый из перечисленных выше примеров.

Выдача наличных денежных средств из кассыДля выдачи аванса из кассы мы оформляем расходный кассовый ордер (в тройке это документ “Выдача наличных”):

В виде операции указываем “Выдача подотчетному лицу”:

Проводка получилась такой:

Выдача безналичных денежных средствВ этом случае перечисление денежных средств осуществляется на карточный счёт сотрудника (счёт, к которому привязана банковская карта, при помощи которой сотрудник сможет снять эти деньги).

В тройке эта операция оформляется обычным документом “Списание с расчетного счета”:

Также не забываем указать в виде операции “Перечисление подотчетному лицу”:

Проводка получилась такой:

Выдача денежных документовДенежным документом может являться, например, билет на самолёт, который организация приобрела для сотрудника, который едет в командировку.

После покупки этот билет учитывается по дебету счёта 50.03:

При выдаче этого билета сотруднику под отчёт (перед командировкой) бухгалтерия оформляет документ “Выдача денежных документов”:

А на закладке “Денежные документы” указывает этот самый билет:

Проводка получилась такой (списали билет со счёта 50.03):

Отдельно упомяну:

- Мы имеем право выдавать под отчёт только работникам организации – лицам, с которыми у нас заключён трудовой или гражданско-правовой договор.

- Список таких лиц утверждается отдельным приказом руководителя.

- В этом же приказе оговаривается максимальный срок, через который работник должен отчитаться перед бухгалтерией; если работник уезжает в командировку – то этот срок автоматически продлевается до его возвращения.

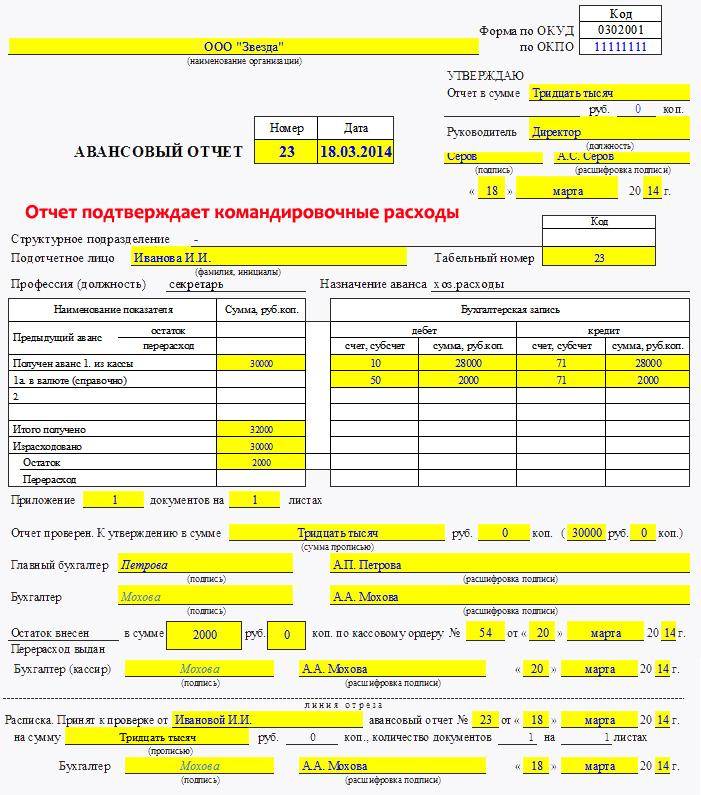

Но ведь активы выдаются сотруднику не просто так, а для выполнения определённого служебного поручения. Поэтому наступает момент, когда работник должен отчитаться перед бухгалтерией по форме АО-1.

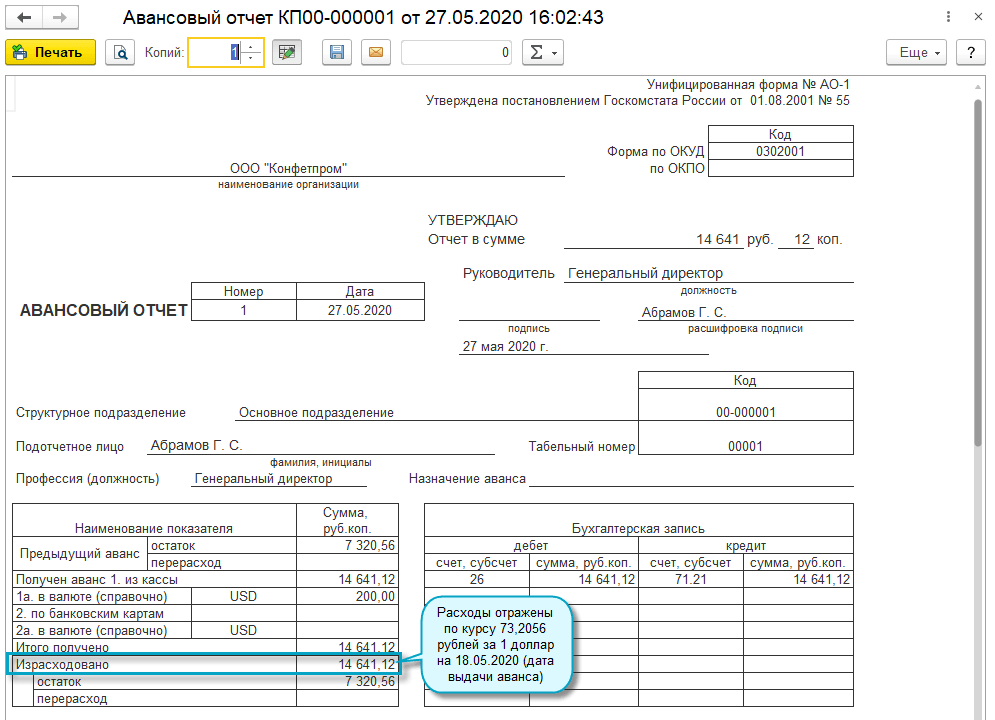

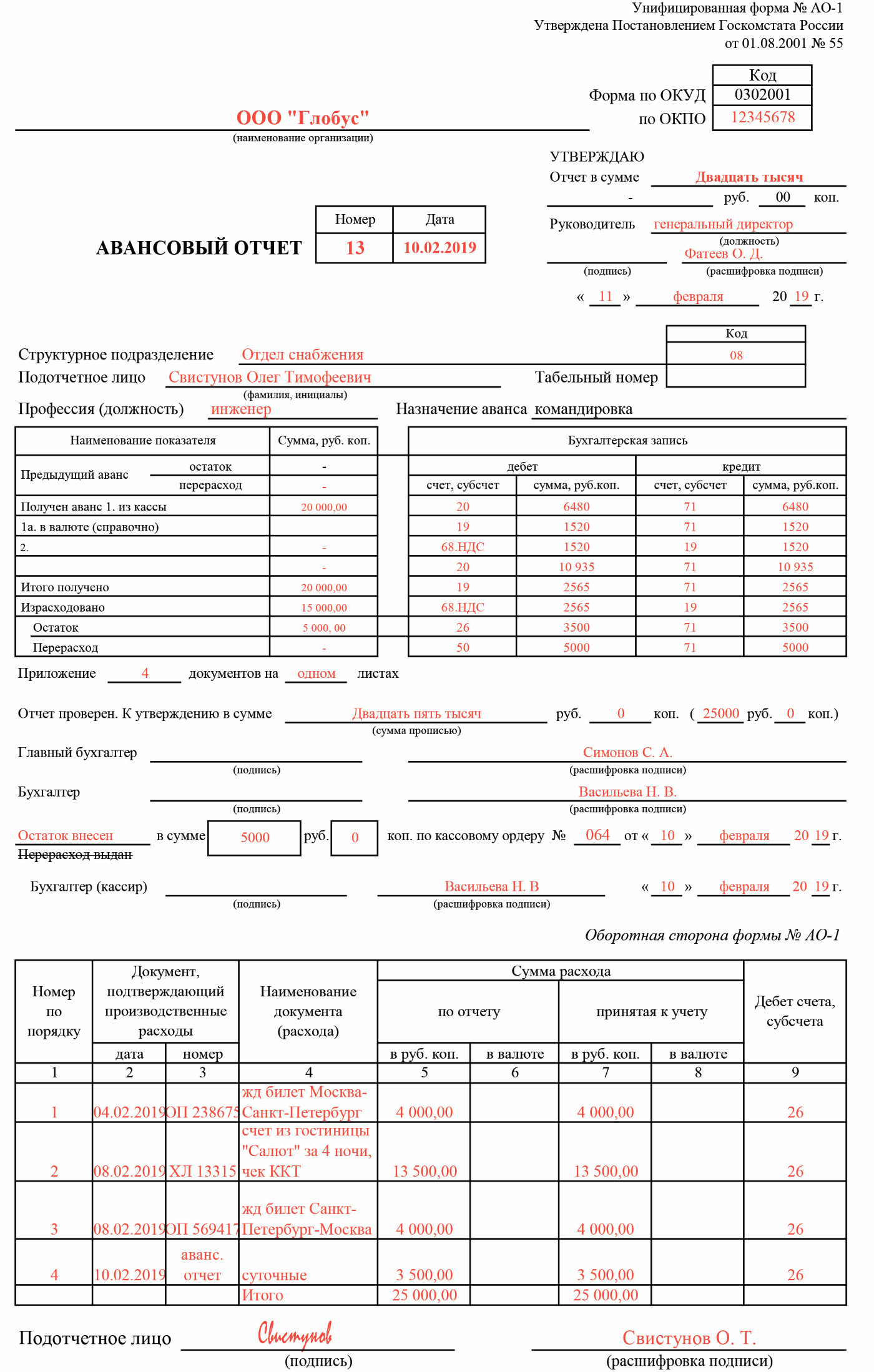

Это такая печатная форма в которой указывается:

- всё, что мы выдали сотруднику под отчёт

- всё, на что он потратил эти деньги (или не потратил, а может вообще перерасход был)

- к этой форме прилагаются оправдательные документы (чеки, накладные, акты, билеты…)

Вот вам пример формы АО-1:

Этот отчёт (АО-1) составляется работником совместно с бухгалтерией и утверждается руководителем. В самом низу указывается количество документов и листов, на которых они приложены к отчёту (чеки обычно целыми пачками наклеивают на листы формата А4).

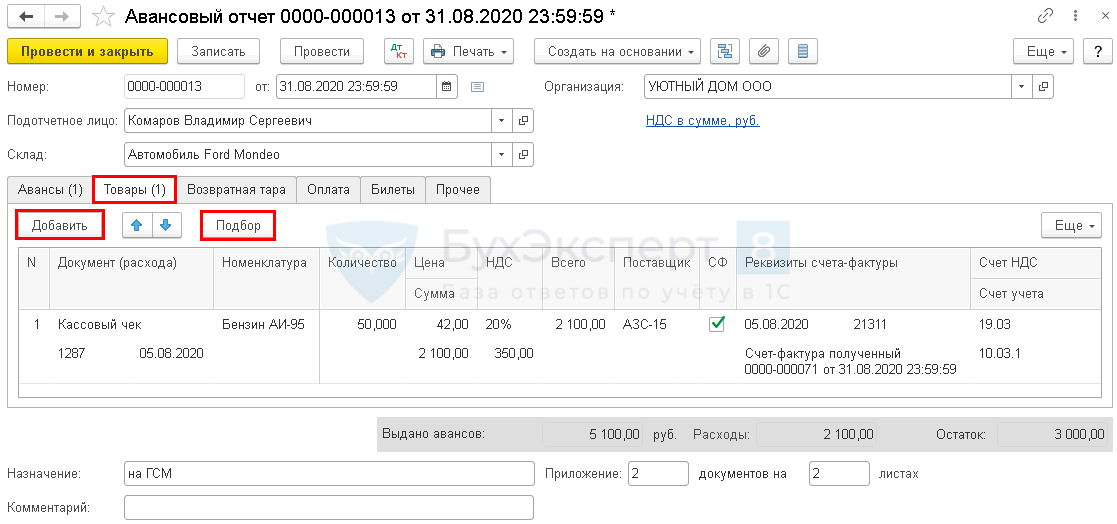

Так вот, чтобы напечатать такой отчёт (АО-1), списать с сотрудника задолженность по 71 счёту, а также принять расходы в тройке существует документ “Авансовый отчет”:

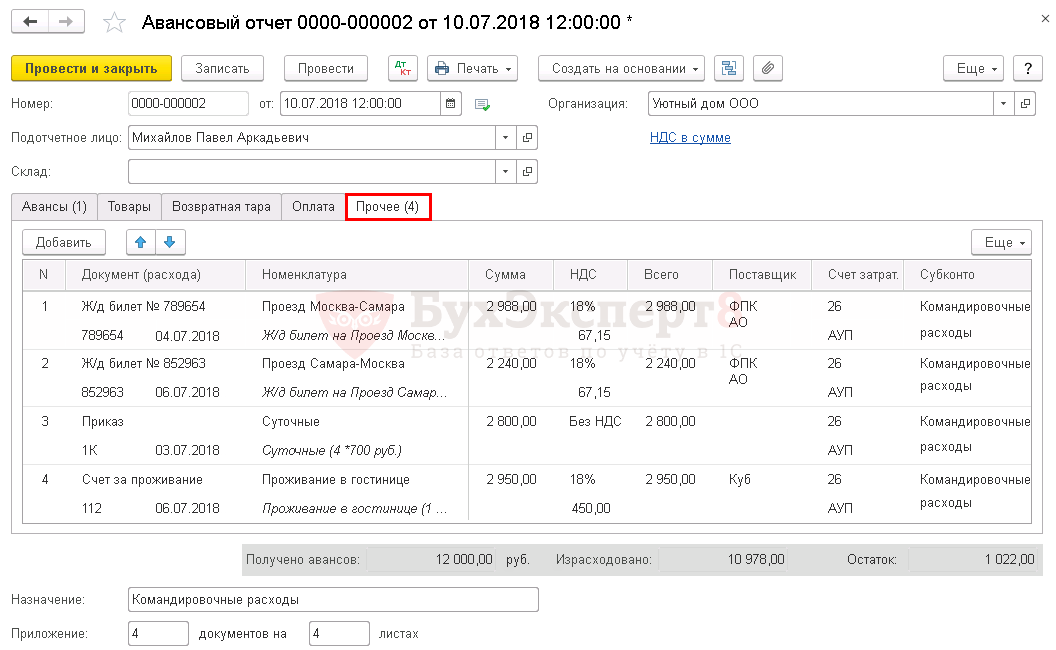

Пробежимся вкратце по его закладкам:

Примеры авансовых отчётов из жизниЗаполняем закладку “Авансы”:

Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

Заполняем закладку “Товары” (купили кучу всего и поставили на десятку):

Вот проводки этой закладки:

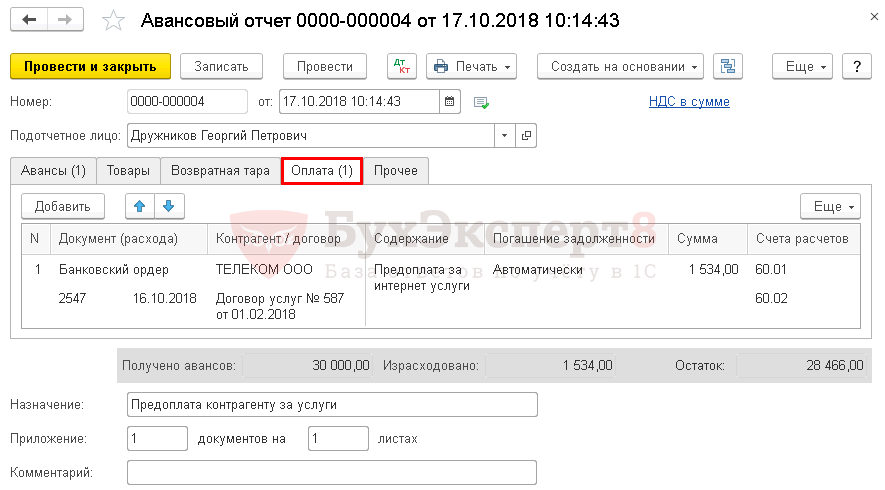

Заполняем закладку “Оплата”(гасим долг перед поставщиками, ну или оплачиваем аванс):

Вот проводки:

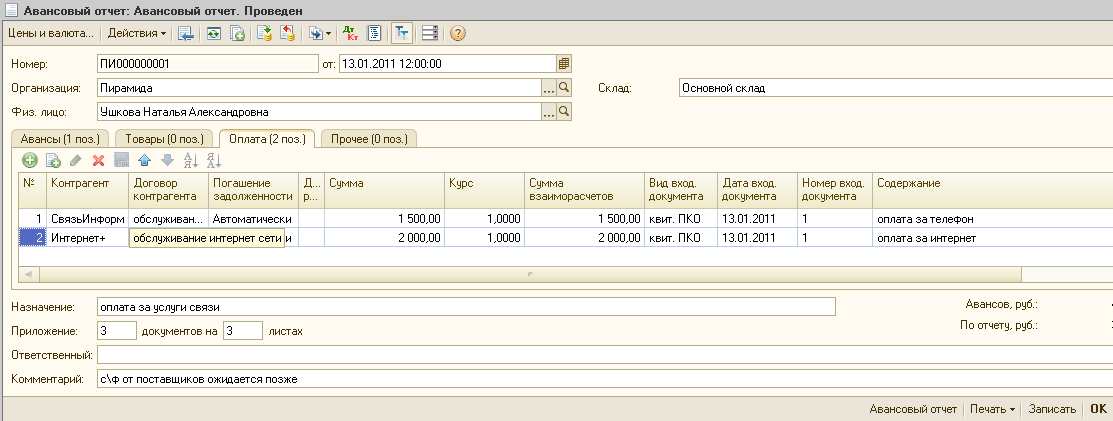

Примеры заполнения закладки “Прочее”.

Оплата услуг связи:

Оплата объявлений в газете:

Списание суточных и долга за командировочных билетов:

Оплата за какие-то услуги (сразу списываем на 26):

Кстати, на закладках “Товары” и “Прочее” присутствует галка “СФ”, если её поставить, то по этой строке введётся Счёт-фактура полученная:

Причём она будет привязана прямо к авансовому отчёту:

После заполнения документа “Авансовый отчёт” осталось лишь его распечатать :

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки. ..

..

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Налоговые риски при учете авансовых отчетов

Большой интерес у проверяющего инспектора всегда вызывают авансовые отчеты предприятия. Налоговики при своем визите проверят наличие оправдательной документации, подтверждающей правомерность затрат, а также соответствие чеков, квитанций, слипов банковских карт утвержденному законом порядку их оформления. А в случае, если инспектор обнаружит нарушения при оформлении расходов организации, предприятию грозит начисление штрафов.

Поэтому рекомендуется внимательно относиться к оформлению такого документа, как авансовый отчет.

Закон допускает применение на предприятии произвольной формы авансового отчета, главное – это соблюдение правил учета информации о расходовании подотчетных средств.

В качестве затрат, отнесённых к расходам предприятия, могут быть приняты только подотчетные суммы, выданные сотруднику для оплаты товаров или услуг, которые выполнены в интересах организации.

В качестве расходов признаются товары или услуги, оплата которых позволит предприятию увеличить доходы или избежать дополнительных расходов. В этом случае расходы разрешено учесть, как экономически обоснованные.

Оплаты, произведенные без экономического обоснования, не подлежат учету в качестве расходов организации. Такие траты признаются расходами на личные нужды подотчетного лица, а суммы таких покупок удерживаются из дохода сотрудника с последующим начислением НДФЛ.

Дата авансового отчета и дата утверждения авансового отчета

Среди информации, обязательной для указания в авансовом отчете, присутствуют две даты: дата составления авансового отчета и дата его утверждения. Есть также и даты на кассовых чеках, билетах, квитанциях, товарных чеках, бланках строгой отчетности, которые работник прилагает в качестве обоснования затрат. Разберемся, о чем они могут рассказать налоговому инспектору, и как правильно оформить авансовый отчет, утверждение которого происходит позднее его составления.

Рассмотрим авансовый отчет: дата составления – это число по календарю, когда сотрудник составляет отчет о расходовании выданных ему подотчетных средств, прикладывает все чеки и квитанции, оформленные в соответствии с требованиями закона и подписывает бланк. Кстати, отчитаться за денежные средства, полученные подотчет, сотрудник обязан не более, чем через 3 дня после совершения покупки, оплаты услуги или возвращения из командировки.

Даты на подтверждающей расходы документации должны соответствовать отчетному периоду, указанному в распоряжении руководителя предприятия. Руководитель обязан в приказе о выдаче подотчетному лицу денежных средств указать срок, на который деньги выдаются сотруднику, и дату, когда работник обязан отчитаться за расходы.

Руководитель обязан в приказе о выдаче подотчетному лицу денежных средств указать срок, на который деньги выдаются сотруднику, и дату, когда работник обязан отчитаться за расходы.

Подписанный авансовый отчет сотрудник передает в бухгалтерию, где в установленный руководителем срок, он проверяется на правильность составления и соответствия подтверждающей документации требованиям закона.

Дата утверждения авансового отчета, что это за реквизит бланка отчетности за полученные подотчет суммы? Утверждение авансового отчета выражается в подписи руководителя на бланке предоставленной отчетности по расходам денежных средств, полученным сотрудником, после проверки этого отчета бухгалтером. Соответственно, при подписи отчета руководитель ставит дату утверждения авансового отчета – она-то и отражается в налоговом учете. НК признает именно дату утверждения, как дату, с которой связаны все налоговые последствия для работодателя.

Дата составления и утверждения будут отличаться от дат, которыми выписаны оправдательные документы, и именно дата утверждения авансового отчета по командировке играет важную роль в налоговом учете.

Дата составления и утверждения будут отличаться от дат, которыми выписаны оправдательные документы, и именно дата утверждения авансового отчета по командировке играет важную роль в налоговом учете.Последний день месяца, в котором авансовый отчет по командировочным расходам утвержден, фиксируется, как дата фактического получения дохода работником. Соответственно, при расчете НДФЛ будет указана именно дата утверждения авансового отчета по командировке (при оплате суточных).

По налогу на прибыль при рассмотрении авансовых отчетов дата их утверждения признается датой расходов на представительские или другие подобные нужды организации.

В документе «Авансовый отчет» дата составления и дата утверждения могут не совпасть, если руководитель подпишет подтверждение позднее их составления.

Согласно 402-ФЗ дата составления является обязательным реквизитом авансового отчета, порядок утверждения авансовых отчетов Закон никак не регламентирует. Не дает Закон пояснений и, в какие сроки руководитель обязан подписать отчеты. В то же время все налоговые последствия возникают при рассмотрении налоговиками именно даты утверждения авансового отчета.

В то же время все налоговые последствия возникают при рассмотрении налоговиками именно даты утверждения авансового отчета.

Для урегулирования вопросов, связанных с датами составления и утверждения, руководителю надлежит разработать и утвердить в организации внутренний документ: приказ или положение о порядке формирования и предоставления авансовых отчетов на предприятии.

Кроме того, этот вопрос рекомендуется отразить и в учетной политике компании. Во внутренней документации руководитель вправе предусмотреть, что отражение в учете авансовых отчетов бухгалтеру следует вести по дате составления отчета. Такое распоряжение не противоречит закону, потому что дата утверждения не является обязательным реквизитом авансового отчета.

Тогда при случае, когда дата утверждения авансового отчета не совпадает с датой составления, бухгалтер отразит в учете авансовые отчеты по дате их составления, а на вопрос налоговиков о правомерности своих действий предоставит приказ руководителя.

Авансовый отчет за расходы прошлых лет

При утверждении на предприятии документации, регламентирующей порядок оформления и учета авансовых отчетов, следует обязательно указать срок предоставления авансового отчета.

Если руководителем не установлены сроки предоставления отчетности по израсходованным подотчетным средствам, они составляют по закону три дня с даты осуществления затрат или с даты возвращения сотрудника из командировки.

Ведь бывают случаи, когда авансовый отчет не может быть предоставлен в установленный законом срок, да и в сроки, прописанные в учетной политике и приказе об авансовых отчетах, работник по уважительной причине не уложился. Такие случаи, как исключения, также следует учесть в документации об авансовых отчетах, чтобы бухгалтер смог учесть предоставленные с опозданием расходы.

К таким случаям относятся, например, предоставленные чеки за предыдущий год по затратам на долгосрочную командировку. В этом случае бухгалтеры авансовые отчеты проводят с опозданием.

Дата утверждения авансового отчета (расходы прошлых лет учитываются особым образом) в этом случае может совпадать с датой составления авансового отчета.

Авансовый отчет по дате утверждения за расходы прошлых лет учитывается бухгалтером на основании распоряжения руководителя компании.

Нарушение правил оформления авансовых отчетов за расходы прошлых лет могут негативно сказаться на заключении результатов проверки работы бухгалтерии предприятия после визита проверяющего инспектора.

Поэтому сотрудникам рекомендуется сдавать авансовый отчет вовремя, финансистам внимательно проверять все даты на чеках, квитанциях и накладных. Авансовые отчеты с расходами прошлых лет, учтенные с ошибками, инспектор может признать экономически необоснованными затратами и не зачесть такие расходы, что повлечет пересчет налогов, штрафные санкции и начисление дополнительных платежей.

Налоговики не советуют затягивать с авансовыми отчетами и утверждать их в течение месяца совершения расходов.

Авансовые отчеты по командировке за границу

Аванс для расходов в загранкомандировке на предприятии вправе получить лицо, которое заключило с организацией трудовой договор и не имеет задолженностей по предыдущим суммам, выданным этому лицу подотчет. Запрещено выдавать подотчет денежные средства лицам, не находящимся с организацией в трудовых отношениях, а также передавать для совершения расходов выданные деньги третьим лицам.

Выплата производится бухгалтером компании наличными денежными средствами через кассу, при этом кассир выписывает на имя сотрудника соответствующие документы. Деньги правомерно перечислить работнику на зарплатную банковскую карту, личную карту сотрудника или предоставить подотчетному лицу для расчетов корпоративную банковскую карту.

При необходимости предоставить денежные средства работнику для оплаты расходов в заграничной командировке, бухгалтер может выдать или перечислить работнику денежные средства в валюте (сотрудник также будет обязан собрать все чеки и квитанции, чтобы затем вложить их в авансовый отчет) на карточку. Подтверждение, что курсовая разница возникла, прикрепляется бухгалтером в виде пояснительной записке об изменении курса валюты за подписью руководителя к авансовому отчету.

Подтверждение, что курсовая разница возникла, прикрепляется бухгалтером в виде пояснительной записке об изменении курса валюты за подписью руководителя к авансовому отчету.

В пояснительной записке рекомендуется указать, какая с момента перечисления валюты до даты утверждения авансового отчета возникла курсовая разница: положительная или отрицательная. Далее курсовую разницу бухгалтер учитывает в бухгалтерском учете.

Для предприятий, относящихся к бюджетной сфере, командировки оформляются по такому же алгоритму, что и в коммерческой организации. Авансовый отчет (в бюджетном) по командировке за границу (в валюте также выдаются денежные средства наличными или перечисляются на банковскую карту) оформляется с приложением оправдательной документации и пояснительной запиской в случае возникновения курсовой разницы.

Еще один особенный случай учета расходов на командировку относится к производственной практике студентов на дневной форме обучения. Одаренных учащихся некоторые учебные заведения направляют на практику в самые престижные подразделения предприятия, предоставляющего такую возможность, которые иногда функционируют не в том же городе России, где студент учится.

Если предприятие заинтересовано в студенте, как в перспективном сотруднике в будущем, руководитель организации вправе принять решение о направлении его на производственную практику за счет предприятия.

Возникает случай, когда студенту оплачивают проезд до места прохождения преддипломной практики из кассы предприятия. Надлежит ли в этом случае запросить с учащегося авансовый отчет? Что важнее: даты в билетах или даты по графику производственной практики студентов 2019 года обучения?

В рассматриваемом случае студент не связан с предприятием, направляющим его на практику, трудовыми отношениями. Находясь на дневной форме обучения, студент не вправе заключить трудовой договор с предприятием, соответственно, он не может от лица компании нести расходы в интересах организации. Поэтому выплаты на подобные цели предприятие может произвести только из чистой прибыли.

При оплате затрат на командировки из чистой прибыли, организация не ограничена законодательством документацией для подтверждения правомерности таких расходов. Поэтому даты на билетах и даты, указанные в графике производственной практики могут не совпадать, для налогового учета это не имеет никакого значения.

Поэтому даты на билетах и даты, указанные в графике производственной практики могут не совпадать, для налогового учета это не имеет никакого значения.

Выводы

Дата, когда отчет по авансам был составлен – обязательный реквизит авансового отчета, дата утверждения – таковым не является, но ее НК рассматривает, как точку отсчета для наступления налоговых последствий для организации.

Руководителю надлежит утвердить на предприятии алгоритм заполнения и учета отчетов по полученным авансам подотчет, прописать срок предоставления и порядок их утверждения.

Налоговики проверят правильность оформления авансовых отчетов и прикрепленную к ним подтверждающую документацию. Копии чеков и квитанции не будут приняты инспектором, как подтверждение затрат. Все неправильно оформленные отчеты не будут признаны проверяющим, бухгалтеру организации потребуется доначислить налоги, уплатить пени и штрафы.

Во избежание спорных ситуаций с налоговиками рекомендуется строго выполнять требования закона по выдаче подотчетных сумм и оформлению авансовых отчетов.

Авансовый отчет и работа с подотчетными лицами

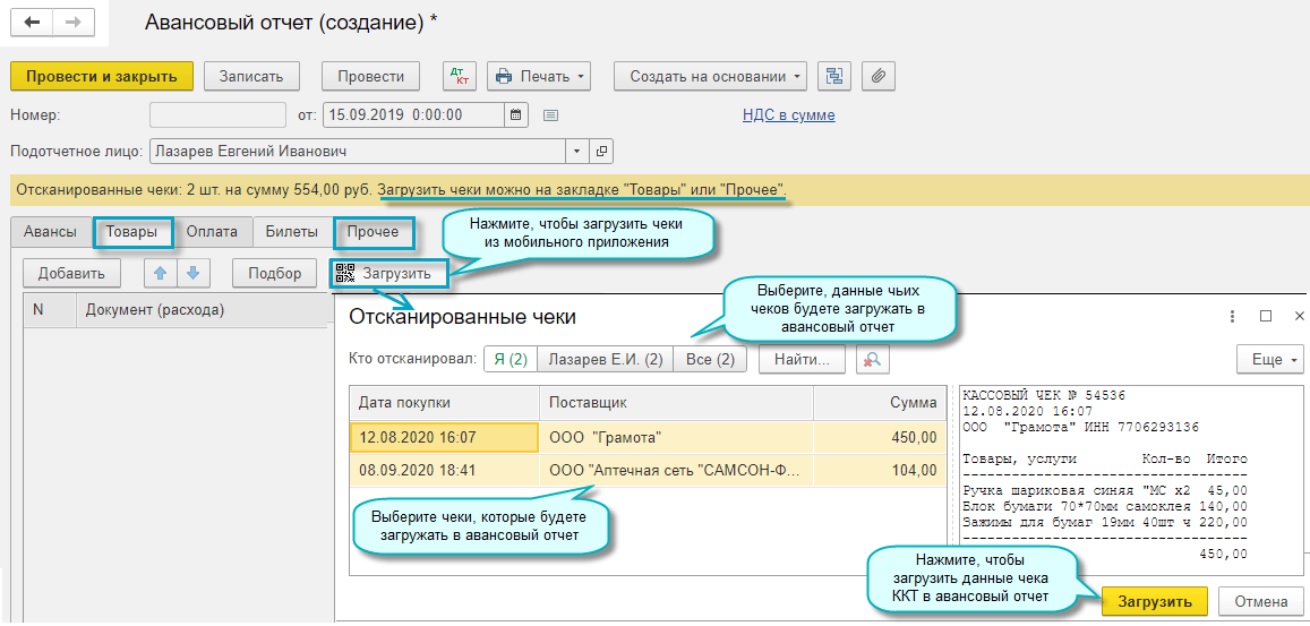

Авансовый отчет – такой привычный и простой на первый взгляд документ, но тем не менее при работе с ним у пользователей программы 1С:Бухгалтерия 8, редакция 3 частенько возникают различные вопросы. В нашей новой статье мы рассмотрим, где найти, как заполнить этот документ и какие проводки он делает.

Итак, начнем с того что, как правило, сначала мы выдаем деньги подотчетному лицу либо из кассы, либо переводим с расчетного счета. Для корректной и автоматической работы программы это нужно сделать правильно.

Документ Выдача наличных (РКО) создаем с видом операции Выдача подотчетному лицу:

При списании с расчетного счета также выбираем соответствующий вид операции Перечисление подотчетному лицу:

После того, как наш подотчетник принес нам всевозможные документы, нам надо составить авансовый отчет. Этот документ находится в разделе Банк и касса:

Создаем новый авансовый отчет. Заполняем организацию, подотчетное лицо, при оприходовании товаров обязательно указываем склад. После заполнения реквизитов документа переходим к рассмотрению каждой закладки Авансового отчета.

Заполняем организацию, подотчетное лицо, при оприходовании товаров обязательно указываем склад. После заполнения реквизитов документа переходим к рассмотрению каждой закладки Авансового отчета.

Первая заклад Авансы. Здесь мы должны указать документы, которыми были выданы деньги подотчетному лицу и по которым мы составляем отчет. Это может быть как РКО так и списание с р/с:

И вот при выборе документов аванса и будет важно, как мы оформили в программе эту выдачу. Так как программа автоматически подбирает расходные кассовые ордера или списания с расчетного счета только по данному лицу и соответствующим видом операции!

Т.е. если мы выбрали вид операции прочее списание, например, и указали счет 71, то конечно проводку мы получили правильную, но вот программа не сможет подобрать в авансовом отчете эти документы.

Теперь переходим к закладке Товары. Эта закладка заполняется в том случае, если наш сотрудник купил какие то товары, оплатил их сразу и мы хотим принять их к учету авансовым отчетом не используя счет 60. При этом, если поставщик предъявил НДС, который мы будем принимать к вычету, то здесь же, при установке флажка СФ и заполнении реквизитов счета фактуры программа автоматически при проведении сформирует счет-фактуру полученный:

При этом, если поставщик предъявил НДС, который мы будем принимать к вычету, то здесь же, при установке флажка СФ и заполнении реквизитов счета фактуры программа автоматически при проведении сформирует счет-фактуру полученный:

Какие же проводки в этом случае делает документ? Посмотрите как интересно. Мы оприходовали товар на 41 счет минуя 60. Кстати, если вместо товаров надо оприходовать материалы, надо просто изменить счет учета в документе ну или для автоматического заполнения счетов учета правильно вести справочник номенклатуры. Как настроить счета учета можно прочитать в нашей статье Счета учета номенклатуры.

Закладка Возвратная тара заполняется в том случае, если к нам поступил товар в таре, которую надо вернуть поставщику. Такая ситуация встречается крайне редко, поэтому я предлагаю не рассматривать ее.

Если же мы через авансовый отчет хотим провести оплату поставщику и при этом отдельно оформлять в программе документ Поступление (акт, накладная) то для этого надо использовать закладку Оплата. Здесь также важно правильно заполнить реквизиты документа оплаты, поставщика, договор. И здесь мы уже не указываем счет-фактуру. Он отражается при формировании накладной.

Здесь также важно правильно заполнить реквизиты документа оплаты, поставщика, договор. И здесь мы уже не указываем счет-фактуру. Он отражается при формировании накладной.

В этом случае проводки документа будут такие:

Т.е. еще раз обратим внимание на то, что по одной и тоже накладной надо заполнять только одну закладку в авансовом отчете ИЛИ Товары ИЛИ Оплата. В противном случае суммы проводок будут задвоенными.

Ну и последняя закладка в авансовом отчете, это Прочее. Здесь, как правило отражают командировочные расходы, расходы на билеты, оплаты получения каких-то справок, почтовые расходы. Если, например, нам надо принять к вычету НДС, выделенный в билете, то оформить эту операцию надо аналогично той, что мы делали на закладке Товары. Т.е. установить флажок СФ, заполнить все реквизиты счета-фактуры и при проведении авансового отчета, программа все сделает автоматически: сформирует счет-фактуру, выделит и примет к вычету НДС:

В этом же разделе для каждого расхода важно правильно указать счет затрат, на которые будут относиться эти расходы и все субконто:

В этом случае документ делает вот такие проводки:

Теперь давайте посмотрим печатную форму документа. По кнопке Печать мы получаем унифицированную форму, в которой отражены суммы выданного сотруднику аванса, суммы израсходованных денег и задолженность за подотчетным лицом.

По кнопке Печать мы получаем унифицированную форму, в которой отражены суммы выданного сотруднику аванса, суммы израсходованных денег и задолженность за подотчетным лицом.

В нашем случае мы выдавали деньги в подотчет двумя суммами: из кассы и с расчетного счета. Сотрудник отчитался не за всю сумму, поэтому он остался должен нам 9100. Конечно лучше все таки проверять расчеты с подотчетными лицами по ОСВ по счету 71:

Значит нам остается только оформить возврат неиспользованных средств в кассу. Самый удобный и быстрый способ – это создание документа Поступление наличных на основании авансового отчета:

При таком формировании документа программа все сделает сама: выберет правильный вид операции, подотчетное лицо, подставит именно ту сумму, которую должен вернуть сотрудник и даже все реквизиты печатной формы заполнит автоматически:

Ну и напоследок проверяем ОСВ по счету 71:

Все в порядке. Все расчеты с подотчетником закрыты.

Вот и все, что я хотела вам рассказать про заполнение документа Авансовый отчет. Как видите, при аккуратном заполнении всех реквизитов и параметров программа сама поможет вам все сделать правильно.

Если у вас остались вопросы пишите нам. Спасибо что вы с нами.

| Руководитель службы заботы Буданова Виктория |

Чек и товарный чек для авансового отчета в 2020 и 2021 году

Чек и товарный чек для авансового отчета — это документы, подтверждающие расходы подотчетного лица. Принять к учету допускается только те формы, которые отвечают новым законодательным требованиям.

Почему бухгалтерия требует подтверждающие документы

В п. 6.3 указания ЦБ РФ №3210-У от 11.03.2014 сказано, что подотчетные лица обязаны сдавать авансовые отчеты вместе с подтверждающей документацией, но какой чек нужен для отчета в бухгалтерию, в указаниях Центробанка не сказано. По сути, это любой финансовый формуляр, подтверждающий расходы и содержащий обязательные реквизиты бухгалтерской первички. В противном случае бланк нельзя принять к бухучету.

По сути, это любой финансовый формуляр, подтверждающий расходы и содержащий обязательные реквизиты бухгалтерской первички. В противном случае бланк нельзя принять к бухучету.

Повсеместный переход на онлайн-кассы внес существенные изменения в порядок ведения расчетов с подотчетными лицами. Практически все продавцы товара, работ или услуг обязаны проводить покупку через онлайн-ККМ. Покупателю выдается фискальный кассовый чек (далее ФКЧ) или БСО нового образца. Закон №54-ФЗ четко определил, какой чек можно принять к авансовому отчету, и принятие к учету формуляров, не соответствующих новому регламенту по применению онлайн-касс, несет для компании налоговые риски.

Требования к документам, подтверждающим расходы

В пункте 6.1 ст. 4.7 Федерального закона №54-ФЗ регламентированы единые требования к чекам для авансового отчета 2020 года. Норматив устанавливает более 20 реквизитов, к ним относятся:

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и Ф.

И. О. кассира (продавца), выбившего ФКЧ;

И. О. кассира (продавца), выбившего ФКЧ; - наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара.

Законодатели предусмотрели некоторые особенности, характерные для каждого вида фискальной документации.

Кассовый чек

Еще в 2019 году с введением Федерального закона №129-ФЗ от 06.06.2019 стали действовать новые правила, какие чеки принимаются к авансовому отчету в 2020 году, поэтому проверьте, чтобы фискальный бланк содержал дополнительные реквизиты:

- наименование покупателя;

- ИНН покупателя;

- страна происхождения товара;

- номер таможенной декларации;

- сумма акциза.

Какие реквизиты допустимо не указывать в бумажном ФКЧ, определяет ФНС (п. 1.1 ст. 4.7 закона №54-ФЗ). Например, в нем могут отсутствовать номер смены и номер ФКЧ за смену.

Товарный чек

Подотчетные лица, отчитывающиеся в бухгалтерию, обычно прикладывают кассовый и товарный чеки для авансового отчета, хотя при наличии фискального (кассового) товарный необязателен. А разрешено ли принять авансовый отчет, если работник предоставил только товарный?

Да, организация вправе учесть расходы по авансовому отчету, к которому приложен только ТЧ (письмо Минфина №03-01-15/52653 от 16.08.2017). Работодатель не несет ответственности за то, что продавец не соблюдает кассовое законодательство.

К тому же подотчетное лицо или его руководитель не уполномочены проверять, обязан ли продавец применять онлайн-ККТ. Следовательно, признайте расходы, даже если работник сдал товарный чек без кассового для авансового отчета в 2020 году, но обратите внимание, что такие документы могут повлечь налоговые риски в части признания расходов при налогообложении.

Чек, полученный в электронной форме

Если подотчетнику выдали электронный ФКЧ, то он тоже является фискальным документом, подтверждающим расходы. Достаточно ли чека для авансового отчета? Да, достаточно, но документ необходимо распечатать.

Для этого скачайте онлайн-чек по ссылке из сообщения, направленного продавцом на электронную почту или в СМС. Затем электронный документ распечатайте и приложите к АО. Цифровой бланк должен содержать все реквизиты, предусмотренные приказом ФНС №ММВ-7-20/229@ от 21.03.2017 (ред. от 29.08.2019). В противном случае документ не является подтверждением затрат по подотчету.

Бланки строгой отчетности

Вместо ФКЧ продавец вправе выдавать специализированные БСО. Платежная квитанция без кассового чека к авансовому отчету принимается на общих основаниях. Требования к реквизитам бланка строгой отчетности те же, они закреплены в п. 6.1 ст. 4.7 Федерального закона №54-ФЗ.

Какими документами нельзя подтвердить расходы

Представители Минфина и ФНС неоднократно указывали бухгалтерам на то, какие чеки нельзя принимать к авансовому отчету:

- документ выцвел, реквизиты нечитаемы;

- ФКЧ не содержит обязательных реквизитов;

- содержание операции по платежке не соответствуют подотчету, например оплата гостиничного номера не совпадает с датами командировки;

- документ поврежден, часть обязательных реквизитов утрачена.

Электронный посадочный талон

Оплату проезда командированных работников учитывайте в налоговых расходах на основании распечатанного электронного билета, посадочного талона (письмо Минфина №03-03-06/1/4908 от 28.01.2020).

При потере электронного билета расходы на перелет подтвердит справка авиакомпании, что командированный летел рейсом, указанным в билете. Если нет справки, Минфин разрешает обосновать расходы билетом и документами, косвенно подтверждающими перелет (письмо Минфина №03-03-05/12957 от 28.02.2019), — отметкой в загранпаспорте и т. п.

Для выдачи наличных денег работнику под отчет (далее – подотчетное лицо) на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер 0310002 оформляется согласно распорядительному документу юридического лица, индивидуального предпринимателя либо письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

Подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии – руководителю) авансовый отчет с прилагаемыми подтверждающими документами. Проверка авансового отчета главным бухгалтером или бухгалтером (при их отсутствии – руководителем), его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем. |

Для выдачи наличных денег работнику под отчет (далее – подотчетное лицо) на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер 0310002 должен оформляться согласно распорядительному документу юридического лица, индивидуального предпринимателя либо письменному заявлению подотчетного лица. Распорядительный документ юридического лица, индивидуального предпринимателя допускается оформлять на несколько выдач наличных денег одному или нескольким подотчетным лицам с указанием фамилии (фамилий) и инициалов, суммы (сумм) наличных денег и срока (сроков), на который они выдаются.

Подотчетное лицо обязано в срок, установленный руководителем юридического лица, индивидуальным предпринимателем, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии – руководителю) авансовый отчет с прилагаемыми подтверждающими документами. Проверка авансового отчета главным бухгалтером или бухгалтером (при их отсутствии – руководителем), его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем.

|

Авансовые отчеты как правильно вести 2021

Вконтакте

Google+

Одноклассники

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Авансовые отчеты как правильно вести 2021». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

На сегодняшний день нет унифицированного, строго обязательного к заполнению образца отчета, тем не менее, большинство бухгалтеров по старинке предпочитают использовать ранее общеприменимую форму. Это понятно: в него включена вся необходимая информация, в том числе —

- сведения об организации, выдавшей деньги,

- сотруднике, их получившем,

- точная сумма средств,

- цели, на которые они были предназначены.

- здесь же отражаются произведенные расходы с приложением всех подтверждающих документов. Кроме того, отчет содержит подписи сотрудников бухгалтерии, выдавших деньги и принявших остаток, а также того работника, на которого были оформлены подотчетные средства.

ВАЖНО! Прежде чем выдать в подотчёт новую сумму, следует проверить, что данное подотчётное лицо отчиталось за все ранее выданные суммы, по которым срок отчёта наступил.

Денежные средства под отчёт могут быть выданы наличными деньгами из кассы учреждения, перечислены на карту учреждения для расчётов с финансовым органом или зарплатную карту работника.

Тратьте подотчетные суммы только на разрешенные цели

Больше нет обязательного срока для сдачи в бухгалтерию авансового отчёта и подтверждающих документов.

Если распорядительный документ отсутствует, то работник, получивший денежные средства под отчет, должен отчитаться по ним в течение рабочего дня.

Контроль за правильностью и своевременностью проведения подотчетных операций должен быть систематическим. В рамках предложенного примера выдачу денежных средств произведём безналичным способом путём составления в программе заявки на кассовый расход (рис. 3).

Новые правила кассовых операций и выдачи наличных под отчёт в 2021 году

В документах должны быть проставлены даты расходов, иначе период их совершения подтвердить не получится.

Денежные средства можно потратить только на те цели, на которые они были выданы. Если денежные средства остались, то сотрудник возвращает остаток при предоставлении отчёта по израсходованным суммам.

Авансовые отчеты могут встречаться даже в самой маленькой организации. Сделать авансовый отчет в 1С не составит труда, эта операция полностью автоматизирована.

Сделать авансовый отчет в 1С не составит труда, эта операция полностью автоматизирована.

Если работник не израсходовал всю сумму аванса, то остаток он должен вернуть. Проверка авансового отчета, его утверждение и окончательный расчет по нему осуществляются в срок, установленный руководителем (п. 6.3 Указания ЦБ от 11.03.2014 № 3210-У). То есть вернуть неизрасходованные суммы сотрудник должен в этот срок. Сотрудник вносит их в кассу организации.

Кассир обязан проверить, что выдаёт деньги тому человеку, который указан в документах. Раньше требования к проверке были серьёзнее: надо было запрашивать паспорт, предусматривался особый порядок работы с доверенностью. Теперь это не обязательно: кассир сам может решать, как проверить получателя.

Здесь же необходимо показать почтовые марки, которые были использованы и отражались в учете как денежные документы.

Затем в отчет вносятся автографы бухгалтера и главного бухгалтера, а также сведения об оставшихся или излишне потраченных средствах – в нужных ячейках указывается конкретная сумма и кассовый ордер, по которому она проходит. Кассир, принявший остаток или выдавший перерасход также ставит под документом свою подпись.

Кассир, принявший остаток или выдавший перерасход также ставит под документом свою подпись.

Несмотря на обилие разъясняющих писем, указаний, методических рекомендаций и инструкций, многие вопросы остаются спорными. Сотрудник, чьим «рукам» доверены подотчетные средства, постоянно вынужден думать, как собрать документы, подтверждающие его расходы, а бухгалтерия — проверять представленные бумаги и чеки построчно.

Законодательство не запрещает выдавать денежные средства под отчет путем их перечисления на банковскую карту такого работника.

Новое в отчете-2020. Поскольку авансовые расчеты по налогу на имущество с 2020 года отменены, а их уплата — нет, имеет смысл для начисления этих платежей к уплате использовать бухгалтерскую справку-расчет.

Несмотря на серьезное название и важное значение документа, его заполнение не является большой сложностью.

Не рекомендуется приглашать на представительский обед партнеров по бизнесу в выходной день или праздник.

Несмотря на серьезное название и важное значение документа, его заполнение не является большой сложностью.

Выдавайте наличные деньги под отчет только за счет выручки. Если ее нет, нужно снимать деньги со счета в банке.

Можно ли сдать авансовый отчет в электронном виде

Практически любая организация посылает курьеров с деньгами и важными документами к контрагентам, командирует сотрудников, выдает представительские суммы и т.д. Нюансов учета подотчетных денег множество.

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

С используют для отражения операций с подотчетными лицами. При выдаче средств суммы проводятся по Дт 71, при отнесении расходов — по Кт 71.

Командировочный авансовый отчет сотрудник сдает в бухгалтерию в течение трех дней после возвращения.

Станьте корпоративным клиентом

Этот бланк первичного документа обязателен для всех государственных и муниципальных учреждений. Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

Выдача средств организацией лицу, находящемуся с ней в трудовых отношениях, — стандартная бизнес-практика. Деньги, которые компания при участии бухгалтерии передает под отчет, сопровождаются документацией, подтверждающей их целевое использование. Документы тщательно рассматриваются контролирующими органами.

На практике по каждому пункту списка у бухгалтера могут возникнуть определенные требования, а у подотчетных лиц вопросы.

Для чего нужен авансовый отчет

Если рассматриваются дни, когда приобретаются товарно-материальные ценности или работнику оказываются какие-либо услуги, то могут возникнуть вопросы, связанные с привлечением работника к выполнению трудовых обязанностей в выходные дни. Порядок работы в выходные дни установлен Трудовым Кодексом РФ и контролируется трудовой инспекцией.

В заявлении от работника теперь не обязательно указывать сумму аванса и срок, на который его нужно выдать. Подпись руководителя на заявлении также не обязательна. Приказ о выдаче средств можно издать сразу на несколько человек. В приказе перечисляют фамилии работников, суммы и сроки выдачи денег под отчет.

Прежде чем подотчётному лицу выдать аванс, предварительно нужно в программе 1С заполнить заявление на выдачу аванса (рис. 1).

Чаще всего выдача денежных средств происходит на командировочные расходы или расходы, связанные с хозяйственно-бытовой деятельностью фирмы (покупка канцтоваров, офисной бумаги, предметов мебели и т.д.). Но прежде чем выдать финансы, бухгалтер должен получить соответствующее распоряжение или приказ от директора предприятия, в котором будет указана точная сумма и цели выдачи аванса.

Правила выдачи наличных из кассы

По моему наблюдению для начинающих бухгалтеров оформление авансовых отчётов представляет значительную трудность на первых порах.

Организации и ИП теперь могут вести кассовые операции через автоматические устройства без участия кассира. Главное, чтобы устройство умело распознавать на банкноте не менее четырех защитных признаков. Полный список признаков приводить не будем, его можно посмотреть в п. 1.1. Положения ЦБ РФ от 29.01.2018 № 630-П.

После того, как бухгалтер проверил авансовый отчет, его утверждает руководитель организации. Сделать это нужно в разумный срок, который также устанавливается руководителем. Организации и ИП – субъекты малого бизнеса могут не устанавливать кассовый лимит (п. 2 Указаний ЦБ РФ от 11.03.2014 № 3210-У). То есть на конец рабочего дня в кассе можно оставлять любую нужную сумму.

Теперь организации и ИП могут решать самостоятельно, через какой период времени работник должен сдать авансовый отчет. Выдавать деньги работнику снова можно даже тогда, когда он еще не отчитался за прошлые суммы.

Хотя правила наличных расчетов (п. 1 Указаний ЦБ РФ от 09.12.2019 № 5348-У) и содержат еще несколько вариантов, на практике такие ситуации встречаются редко. Например: можно напрямую истратить наличку, поступившую по договору займа от МФО или ломбарда.

С 30 ноября 2020 года работают новые правила для кассовых операций. Выдавать наличные под отчёт станет проще, появятся новые правила приёма и выдачи денег, а обособленные подразделения смогут не вести кассовые книги. Есть и другие изменения.

К авансовому отчету сотрудник прикладывает документы, подтверждающие расходы: проездные билеты, чеки, квитанции и т.д.

Бланк авансового отчета и образец заполнения

В некоммерческих организациях для учета применяется счет 71, расчеты с подотчетными лицами. Взаиморасчеты производятся в разрезе каждого лица. Корреспондирующий счет при выдаче денег: счет 50 «Касса», если выданы наличные денежные средства; счет 51 «Расчетный счет», если деньги переведены на банковскую карту работника.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

В этом случае перечисление денежных средств осуществляется на карточный счёт сотрудника (счёт, к которому привязана банковская карта, при помощи которой сотрудник сможет снять эти деньги).

Вконтакте

Google+

Одноклассники

Похожие записи:

Публикация 538 (01/2019), Отчетные периоды и методы

Метод бухгалтерского учета – это набор правил, используемых для определения того, когда и как доходы и расходы отражаются в вашей налоговой декларации. Ваш метод бухгалтерского учета включает в себя не только ваш общий метод бухгалтерского учета, но также и порядок учета, который вы используете для любого существенного объекта.

Вы выбираете метод учета при подаче первой налоговой декларации. Если вы позже захотите изменить свой метод учета, вы должны получить одобрение IRS.См. Изменение метода учета, позже.

Не требуется единого метода учета для всех налогоплательщиков. Вы должны использовать систему, которая четко отражает ваши доходы и расходы, и вы должны вести записи, которые позволят вам подать правильный отчет. В дополнение к своим постоянным бухгалтерским книгам вы должны вести любые другие записи, необходимые для подтверждения записей в ваших бухгалтерских книгах и налоговых деклараций.

Из года в год необходимо использовать один и тот же метод учета. Метод бухгалтерского учета четко отражает доход только в том случае, если все статьи валовых доходов и расходов из года в год рассматриваются одинаково.

Если вы не используете регулярно метод бухгалтерского учета, который четко отражает ваш доход, ваш доход будет пересчитан в соответствии с методом, который, по мнению IRS, явно отражает доход.

Кассовый метод

Большинство частных лиц и многие малые предприятия (как объясняется в разделах Исключенные организации, и , исключения, позже) используют кассовый метод учета. Как правило, если вы производите, покупаете или продаете товары, вы должны вести инвентаризацию и использовать метод начисления для продаж и покупок товаров.См. Инвентаризация, позже, для исключения из этого правила.

При кассовом методе вы включаете в свой валовой доход все статьи дохода, которые вы фактически или конструктивно получаете в течение налогового года. Если вы получаете недвижимость и услуги, вы должны включить их справедливую рыночную стоимость (FMV) в доход.

Конструктивная расписка.

Доход конструктивно получен, когда сумма зачисляется на ваш счет или предоставляется вам без ограничений.Вам не обязательно владеть им. Если вы уполномочиваете кого-то быть вашим агентом и получать за вас доход, считается, что вы его получили, когда ваш агент получает его. Доход считается неконструктивным, если ваш контроль над его получением подвергается существенным ограничениям или ограничениям.

Пример.

Вы являетесь налогоплательщиком календарного года. Ваш банк зачислил и предоставил проценты на ваш банковский счет в декабре 2018 года. Вы не снимали их и не записывали в свои книги до 2019 года.Вы должны включить сумму в валовой доход за 2018 год, когда вы конструктивно получили процентный доход.

Вы не можете держать чеки или откладывать вступление во владение аналогичным имуществом с одного налогового года на другой, чтобы отложить уплату налога с дохода. Вы должны сообщать о доходе за год, когда недвижимость была получена или предоставлена вам без ограничений.

При кассовом методе, как правило, вы вычитаете расходы в том налоговом году, в котором вы их фактически оплачиваете.Сюда входят коммерческие расходы, ответственность за которые вы оспариваете. Однако вы не сможете вычесть заранее оплаченные расходы. Вместо этого вам может потребоваться капитализировать определенные затраты, как описано ниже в разделе Единых правил капитализации.

Расходы оплачены заранее.

Расходы, которые вы оплачиваете заранее, подлежат вычету только в том году, к которому они относятся, если только расходы не подпадают под правило 12 месяцев.

Согласно правилу 12 месяцев от налогоплательщика не требуется капитализировать уплаченные суммы для создания определенных прав или льгот для налогоплательщика, которые не выходят за рамки более раннего из следующего.

через 12 месяцев после начала действия права или льготы, или

Конец налогового года, следующего за налоговым годом, в котором производятся выплаты.

Если вы не применяли общее правило (заранее оплаченные расходы вычитаются только в том году, к которому они применяются) и / или правило 12 месяцев к заранее оплаченным расходам, вы должны получить одобрение от IRS. перед использованием общего правила и / или правила 12 месяцев.См. Изменение метода учета , далее.

Пример 1.

Вы являетесь налогоплательщиком календарного года и в 2018 году заплатили 3000 долларов США за страховой полис бизнеса, который действует в течение трех лет (36 месяцев), начиная с 1 июля 2018 года. Общее правило, согласно которому авансированные расходы подлежат вычету только в течение года. к которому он применяется, применимо к этому платежу, потому что платеж не соответствует правилу 12 месяцев. Таким образом, только 500 долларов США (6/36 x 3000 долларов США) подлежат вычету в 2018 году, 1000 долларов США (12/36 x 3000 долларов США) подлежат вычету в 2019 году, 1000 долларов США (12/36 x 3000 долларов США) подлежат вычету в 2020 году, а оставшиеся 500 долларов США подлежат вычету в 2021 году. .

Пример 2.

Вы являетесь налогоплательщиком за календарный год и 1 июля 2018 г. платите 10 000 долларов США за страховой полис бизнеса, который действует только в течение одного года, начиная с 1 июля 2018 г. Применяется правило 12 месяцев. Таким образом, в 2018 году вычитается полная сумма налогообложения в размере 10 000 долларов США.

Следующие компании не могут использовать кассовый метод, включая любую комбинацию методов, включающую кассовый метод. (См. Особые правила для фермерских хозяйств , далее.)

Корпорация (кроме корпорации S) со среднегодовой валовой выручкой за 3 предшествующих налоговых года, превышающей 25 миллионов долларов (с учетом инфляции). См. Тест брутто-поступления, ниже.

Партнерство с корпорацией (кроме корпорации S) в качестве партнера со средним годовым валовым доходом за 3 предыдущих налоговых года, превышающим 25 миллионов долларов (с учетом инфляции). См. Тест брутто-поступления, ниже.

Налоговое убежище, как определено в разделе 448 (d) (3).

Следующие организации могут использовать кассовый метод учета.

Любая корпорация или товарищество, кроме налогового убежища, которое соответствует критериям валовой выручки, описанным ниже.

Корпорация квалифицированного персонального обслуживания (PSC).

Проверка валовых поступлений.

Корпорация или товарищество, не являющееся налоговым убежищем, которое отвечает критерию валовой выручки, обычно может использовать кассовый метод. Корпорация или товарищество соответствуют требованиям, если их среднегодовая валовая выручка за 3 предшествующих налоговых года составляла 25 миллионов долларов или меньше (с учетом инфляции).

Определите среднегодовую валовую выручку предприятия по:

Сумма валовой выручки за 3 предыдущих налоговых года; и

Делим сумму на 3.

См. Проверка валовых поступлений для соответствующих налогоплательщиков, для получения дополнительной информации. Как правило, партнерство применяет тест на уровне партнерства. Валовая выручка за короткий налоговый год выражена в годовом исчислении.

Правила агрегирования.

Организации, которые являются членами аффилированной сервисной группы или контролируемой группы корпораций, рассматриваемых как единый работодатель для целей налогообложения, должны агрегировать свои валовые поступления, чтобы определить, удовлетворен ли критерий валовых поступлений.

Перейти на метод начисления.

Корпорация или товарищество, не прошедшие тест на валовую выручку за какой-либо налоговый год, не могут использовать кассовый метод и должны перейти на метод начисления, действующий для налогового года, в котором предприятие не соответствует этому критерию. Чтобы запросить изменение, организация должна подать форму 3115. См. Инструкции к форме 3115.

Особые правила для фермерских хозяйств.

Как правило, налогоплательщику, занимающемуся торговлей или фермерским хозяйством, разрешается использовать кассовый метод для ведения своего фермерского бизнеса.Однако определенные корпорации (кроме S-корпораций) и партнерства, у которых есть партнер, который является корпорацией, должны использовать метод начисления для своего сельскохозяйственного бизнеса, если они не соответствуют тесту валовой выручки, описанному выше.

См. Главу 2 Pub. 225, Farmer’s Tax Guide , для получения дополнительной информации.

Квалифицированная корпорация персональных услуг (PSC).

Квалифицированный PSC – это корпорация, которая соответствует следующим критериям функциональности и владения, может использовать кассовый метод.

Функциональный тест.

Корпорация проходит функциональный тест, если не менее 95% ее деятельности связаны с оказанием услуг в области здравоохранения, ветеринарии, права, инженерии (включая геодезию и картографирование), архитектуры, бухгалтерского учета, актуарной науки, исполнительского искусства, или консультации.

Проверка владения.

Корпорация соответствует критерию владения, если практически все ее акции принадлежат, прямо или косвенно, в любое время в течение года одному или нескольким из следующих лиц.

Сотрудников, оказывающих услуги корпорации в области, прошедшей функциональную проверку.

Пенсионеры, оказавшие услуги в этих сферах.

Имущество сотрудника, описанного в (1) или (2).

Любое другое лицо, которое приобрело акции по причине смерти сотрудника, указанного в (1) или (2), но только на двухлетний период, начинающийся с даты смерти.

Косвенное владение обычно принимается во внимание, если акциями косвенно владеют через одно или несколько товариществ, S-корпораций или квалифицированных PSC. Акции, принадлежащие одному из этих предприятий, считаются собственностью владельцев предприятия пропорционально их доле владения в этом предприятии. Другие формы косвенного владения акциями, такие как акции, принадлежащие членам семьи, обычно не учитываются при определении того, соответствует ли тест на владение акциями.

Для целей теста на право собственности лицо не считается сотрудником корпорации, если только это лицо не оказывает корпорации более минимальных услуг.

Перейти на метод начисления.

Корпорация, не прошедшая функциональную проверку ни за один налоговый год; или не соответствует критериям владения в любое время в течение любого налогового года, должны перейти на метод начисления, действующий в течение года, в котором корпорация не соответствует ни одному из критериев. Корпорация, не прошедшая функциональный тест или тест владения, не рассматривается как квалифицированный PSC в любой части этого налогового года.

Метод начисления

При использовании метода начисления вы обычно указываете доход в том году, в котором он был получен, и вычитаете или капитализируете расходы в том же году.Целью учета по методу начисления является сопоставление доходов и расходов за соответствующий год.

Как правило, вы включаете сумму в валовой доход за тот налоговый год, в котором произошли все события, определяющие ваше право на получение дохода, и вы можете определить эту сумму с достаточной точностью. В соответствии с этим правилом вы указываете сумму своего валового дохода не ранее следующих дат.

При получении оплаты.

Когда сумма дохода причитается вам.

Когда вы получаете доход.

Когда титул переходит.

Ориентировочная выручка.

Если вы включаете разумно оцененную сумму в валовой доход, а позже определяете, что точная сумма отличается, примите во внимание разницу в налоговом году, в котором вы делаете это определение.

Изменение графика платежей.

Если вы оказываете услуги по базовой ставке, указанной в контракте, вы должны начислять доход по базовой ставке, даже если вы согласны получать платежи по сниженной ставке.Продолжайте эту процедуру, пока не завершите обслуживание, а затем учтите разницу.

Как правило, вы указываете авансовый платеж за товары, услуги или другие предметы как доход в год получения платежа. Однако, если вы используете метод начисления, вы можете отложить включение авансового платежа в доход до следующего года. Тем не менее, вы не можете отложить включение любых платежей после этого налогового года.

Для этого необходимо внести авансовые платежи:

Включается в валовую выручку в соответствии с методом бухгалтерского учета, который вы используете для целей налогообложения, и

Включен в доход в вашей применимой финансовой отчетности (описанной в разделе 451 (b) (1)).

См. Раздел 451 (c) для получения дополнительной информации. Также см. Порядок получения доходов 2004-34, 2004-22, I.R.B. 991 (или любой другой преемник) и Уведомление 2018-35, 2018-18 I.R.B. 520 (или любой его преемник).

Финансовая отчетность.

Любой авансовый платеж, который вы включаете в валовой доход в своей налоговой декларации, должен быть включен не позднее, чем когда доход будет включен в соответствующий финансовый отчет (или другой финансовый отчет, указанный IRS.См. Раздел 451 (b) для получения дополнительной информации и списка применимых финансовых отчетов.

Утверждение IRS.

Вы должны заполнить форму 3115, чтобы получить разрешение IRS на изменение вашего метода учета предоплаты за услуги. См. Форму 3115 и инструкции к форме 3115.

Авансовый платеж при продаже

Применяются особые правила для включения доходов от авансовых платежей по соглашениям о будущих продажах или иного отчуждения товаров, предназначенных в основном для продажи покупателям в ходе обычной коммерческой деятельности или бизнеса.Однако правила не применяются к оплате (или части оплаты) за услуги, которые не являются неотъемлемой частью основных видов деятельности, охватываемых соглашением. Соглашение включает подарочный сертификат, который можно обменять на товары. Причитающиеся и подлежащие оплате суммы считаются полученными.

Особые правила применяются к отсрочке авансовых платежей от продажи некоторых подарочных карт. См. Порядок получения доходов 2011-18, 2011-5 I.R.B. 443, как изменено и разъяснено Порядком налогообложения 2013-29, 2013-33 I.R.B. 141 (или любой его преемник).

Как сообщать о платежах.

Как правило, включайте авансовый платеж в доход в том году, в котором вы его получили. Однако вы можете использовать альтернативный метод, обсуждаемый далее.

Альтернативный метод отчетности.

Согласно альтернативному методу, авансовый платеж обычно включается в доход за предыдущий налоговый год, в котором вы:

Включить авансовые платежи в валовую выручку в соответствии с методом бухгалтерского учета, который вы используете для целей налогообложения, или

Включите любую часть авансовых платежей в доход для финансовых отчетов в соответствии с методом бухгалтерского учета, использованным для этих отчетов.Финансовые отчеты включают отчеты для акционеров, партнеров, бенефициаров и других собственников для целей кредитования и консолидированные финансовые отчеты.

Пример.

Вы – продавец. Вы используете метод начисления и учитываете продажу товаров при отгрузке товаров. Вы используете этот метод как для налоговой, так и для финансовой отчетности. Вы можете включить авансовые платежи в валовые поступления для налоговых целей: (a) налоговый год, в котором вы получаете платежи; или (b) налоговый год, в котором вы отправляете товары.Однако см. Исключение для инвентарных товаров, позже.

Информационный график.

Если вы используете альтернативный метод представления авансовых платежей, вы должны ежегодно прилагать к своей налоговой декларации выписку со следующей информацией.

Итого авансовые платежи, полученные в текущем налоговом году.

Итого авансовые платежи, полученные в предыдущие налоговые годы и не включенные в прибыль до текущего налогового года.

Общая сумма платежей, полученных в предыдущие налоговые годы, включенных в прибыль текущего налогового года.

Исключение для инвентарных товаров.

Если у вас есть соглашение о продаже товаров, должным образом включенных в запасы, вы можете отложить включение авансового платежа в доход до конца второго налогового года, следующего за годом, когда вы получили авансовый платеж, если в последний день налогового года вы соответствуете следующим требованиям.

Вы учитываете предоплату альтернативным способом (обсужденным ранее).

Вы получили значительный аванс по соглашению (обсуждается далее).

У вас есть достаточно аналогичных товаров в наличии или доступных через ваш обычный источник поставок для выполнения условий соглашения.

Эти правила также применяются к соглашению, например к подарочному сертификату, которое может быть удовлетворено товарами, которые не могут быть идентифицированы в том налоговом году, когда вы получаете авансовый платеж.

Если вы соответствуете этим условиям, все авансовые платежи, которые вы получаете до конца второго налогового года, включая платежи, полученные в предыдущие годы, но не представленные в отчетности, должны быть включены в доход ко второму налоговому году, следующему за налоговым годом получения существенного аванса. платежи. Вы также должны вычесть за этот второй год все фактические или предполагаемые затраты на товары, необходимые для выполнения условий соглашения. Если вы рассчитали стоимость, вы должны принять во внимание любую разницу между оценкой и фактической стоимостью при доставке товара.

Примечание.

Вы должны сообщать обо всех авансовых платежах, которые вы получаете после второго года в полученном году. Дальнейшая отсрочка не допускается.

Существенные авансовые платежи.

По соглашению о будущей продаже у вас есть значительные авансовые платежи, если к концу налогового года общие авансовые платежи, полученные в течение этого года и предыдущих налоговых лет, равны или превышают общие затраты, которые, по разумным оценкам, могут быть включены в инвентаре из-за договоренности.

Пример.

Вы являетесь налогоплательщиком календарного года по методу начисления, который учитывает авансовые платежи по альтернативному методу. В 2013 году вы заключили договор купли-продажи товаров, включенных в ваш инвентарь. Общая цена контракта составляет 50 000 долларов, и вы оцениваете, что ваши общие затраты на инвентаризацию товаров будут составлять 25 000 долларов. По договору вы получаете следующие авансовые платежи.

| 2014 | 17 500 долл. США |

| 2015 | 10 000 |

| 2016 | 7 500 |

| 2017 | 5 000 |

| 2018 | 5 000 |

| 2019 | 5 000 |

| Итого цена контракта | 50 000 долл. США |

Ваш клиент попросил вас доставить товар в 2020 году.В ваших запасах на конец 2015 года у вас было достаточно товаров, указанных в контракте, для выполнения контракта. Поскольку авансовые платежи, полученные вами к концу 2015 года, превысили расходы, которые вы оценили, эти платежи представляют собой значительные авансовые платежи.

Для 2017 года включите в доход все платежи, полученные вами до конца 2017 года, второго налогового года после налогового года, в котором вы получили значительные авансовые платежи. Вы должны включить 40 000 долларов в объем продаж за 2017 год (общая сумма, полученная с 2014 по 2017 год) и включить в инвентарные запасы стоимость товаров (или аналогичных товаров) в наличии.Если таких товаров нет, то оцените стоимость, необходимую для выполнения контракта.

Дальнейшая отсрочка не допускается. Вы должны включить в валовой доход аванс, который вы получаете за каждый оставшийся год действия контракта. При доставке товаров в 2020 году примите во внимание разницу между оценочной стоимостью проданных товаров и фактической стоимостью.

Утверждение IRS.

Вы должны заполнить форму 3115, чтобы получить разрешение IRS на изменение вашего метода учета авансовых платежей по продажам.См. Форму 3115 и инструкции к форме 3115.

Согласно методу начисления, вы обычно вычитаете или капитализируете коммерческие расходы, если применимы оба следующих условия.

Тест по всем событиям выполнен. Тест считается выполненным, когда:

Произошли все события, фиксирующие факт ответственности, а

Ответственность может быть определена с разумной точностью.

Произошли экономические показатели.

Как правило, вы не можете вычесть или капитализировать коммерческие расходы до тех пор, пока не будут достигнуты экономические показатели. Если ваши расходы связаны с недвижимостью или услугами, предоставленными вам, или с использованием вами собственности, экономические результаты возникают по мере предоставления собственности или услуг или использования собственности. Если ваши расходы связаны с недвижимостью или услугами, которые вы предоставляете другим, экономическая эффективность происходит по мере того, как вы предоставляете имущество или услуги.

Пример.

Вы являетесь налогоплательщиком календарного года. Вы покупаете канцелярские товары в декабре 2016 года. Вы получаете расходные материалы и счет в декабре, но оплачиваете счет в январе 2017 года. Вы можете вычесть расходы в 2016 году, поскольку для устранения обязательства произошли все события, сумма обязательства может будет определено, а экономические показатели достигли 2016 года.

Ваши канцелярские товары могут рассматриваться как повторяющийся товар, о чем будет сказано ниже. Если да, вы можете вычесть их в 2016 году, даже если поставки не будут доставлены до 2017 года (когда наступят экономические показатели).

Компенсация работникам и деликтная ответственность.

Если вы обязаны производить выплаты в соответствии с законодательством о компенсациях работникам или в порядке удовлетворения любых деликтных обязательств, экономические показатели будут наблюдаться в момент совершения вами выплат. Если от вас требуется вносить платежи в специальный расчетный фонд, учрежденный по решению суда для ответственности за нарушение правонарушения, экономические показатели наступают в момент совершения вами платежей.

Налоги.

Экономические показатели обычно рассчитываются как расчетный подоходный налог, налоги на имущество, налоги на занятость и т.оплачиваются. Однако вы можете рассматривать налоги как повторяющуюся статью, о чем будет сказано ниже. Вы также можете выбрать метод начисления налога на недвижимость по тарифу. См. Главу 5 Pub. 535 для получения информации о налогах на недвижимость.

Прочие обязательства.

Прочие обязательства, экономические показатели которых возникают в процессе осуществления вами платежей, включают обязательства за нарушение контракта (в отношении случайных, косвенных и заранее оцененных убытков), нарушение закона, скидки и возмещения, призы, призы, джекпоты, страхование и гарантию. и сервисные контракты.

Проценты.

Экономические результаты возникают с течением времени (когда заемщик использует, а кредитор отказывается от использования денег кредитора), а не по мере осуществления платежей.

Компенсация за услуги.

Как правило, экономические показатели достигаются, когда работник оказывает услугу работодателю. Однако вычеты на компенсацию или другие выплаты, выплачиваемые работнику в год, следующий за экономическими показателями, регулируются правилами, регулирующими отсроченную компенсацию, отсроченные выплаты и накопительные планы социальных выплат.Для получения информации о программах вознаграждения сотрудников см. Pub. 15-B, Руководство работодателя по дополнительным льготам.

Отпускные.

Вы можете удержать текущий вычет из отпускных, заработанных вашими сотрудниками, если вы выплачиваете его в течение года или, если сумма сохраняется, в течение 2½ месяцев после окончания года. Если вы платите позже этого срока, вы должны вычесть ее в том году, в котором она была фактически выплачена. Сумма предоставляется, если ваше право на нее не может быть аннулировано или отменено.

Исключение для повторяющихся элементов.

Исключение из правила экономических показателей позволяет рассматривать определенные повторяющиеся статьи как понесенные в течение налогового года, даже если экономические показатели еще не наступили. Исключение применяется, если соблюдены все следующие требования.

Тест по всем событиям, обсуждавшийся ранее, выполнен.

Экономические показатели наступают на более раннюю из следующих дат.

8½ месяцев после окончания года.

Дата своевременной подачи налоговой декларации (включая продления) за год.

Эта статья является повторяющейся по своему характеру, и вы последовательно учитываете аналогичные статьи, как возникшие в том налоговом году, в котором выполняется критерий всех событий.

Либо:

Товар не является материалом, или

Начисление статьи в год, в котором выполняется критерий всех событий, дает лучшее соответствие с доходом, чем начисление статьи в год экономических показателей.

Это исключение не распространяется на компенсацию работникам или гражданско-правовую ответственность.

Скорректированная доходность.

У вас может быть возможность подать исправленный возврат и рассматривать обязательство как возникшее в соответствии с исключением повторяющихся позиций. Вы можете сделать это, если экономические результаты по обязательству наступят после того, как вы подадите налоговую декларацию за год, но в течение 8,5 месяцев после окончания налогового года.

Повторяемость и согласованность.

Чтобы определить, является ли элемент повторяющимся и постоянно ли отражается в отчетности, рассмотрите частоту возникновения (или ожидаемого возникновения) элемента и аналогичных элементов и то, как вы сообщаете эти элементы для целей налогообложения. Новые расходы или расходы, не понесенные каждый год, могут рассматриваться как повторяющиеся, если есть разумные основания ожидать, что они будут производиться регулярно в будущем.

Существенность.

Факторы, которые следует учитывать при определении существенности повторяющейся статьи, включают размер статьи (как в абсолютном выражении, так и по отношению к вашим доходам и другим расходам) и ее учет в вашей финансовой отчетности.

Статья, считающаяся существенной для целей финансовой отчетности, также считается существенной для целей налогообложения. Однако в определенных ситуациях несущественная статья для целей финансового учета рассматривается как существенная для целей экономической деятельности.

Сопоставление расходов с доходами.

Затраты, непосредственно связанные с выручкой периода, правильно распределяются на этот период. Общепринятые принципы бухгалтерского учета (GAAP) являются важным фактором для определения того, приводит ли начисление расхода в конкретный год к лучшему соответствию доходу, к которому он относится.

Например, если вы сообщаете о доходе от продаж в год продажи, но не отправляете товары до следующего года, расходы по доставке более правильно соотносятся с доходом в год продажи, чем в год отгрузки товаров. Расходы, которые практически невозможно связать с доходом определенного периода, например расходы на рекламу, следует относить к периоду, в котором эти затраты были понесены. Однако требование соответствия считается выполненным для определенных видов расходов. Эти расходы включают налоги, выплаты по договорам страхования, гарантии и обслуживания, скидки, возмещения, призы, призы и джекпоты.

Расходы, которые вы оплачиваете заранее, подлежат вычету только в том году, к которому они относятся, если только расходы не подпадают под правило 12 месяцев. Согласно правилу 12 месяцев, налогоплательщик не обязан капитализировать уплаченные суммы для создания определенных прав или льгот для налогоплательщика, которые не выходят за рамки более раннего из следующего.

через 12 месяцев после начала действия права или льготы, или

Конец налогового года, следующего за налоговым годом, в котором производятся выплаты.

Если вы не применяли общее правило (заранее оплаченные расходы вычитаются только в том году, к которому они применяются) и / или правило 12 месяцев к заранее оплаченным расходам, вы должны получить одобрение IRS перед использованием общее правило и / или правило 12 месяцев. См. Изменение метода учета , далее, для получения информации о том, как получить одобрение IRS. См. Расходы, оплаченные авансом в разделе Кассовый метод , ранее, для примеров, иллюстрирующих применение общих правил и 12-месячных правил.

Деловые расходы и проценты, причитающиеся связанному лицу, которое использует кассовый метод учета, не подлежат вычету, пока вы не произведете платеж, и соответствующая сумма не будет включена в валовой доход связанного лица. Определите отношение для этого правила на конец налогового года, в котором расходы или проценты в противном случае подлежали бы вычету. См. Раздел 267 Налогового кодекса и Pub. 542, Корпорации, для определения связанного лица.

Запасы

Инвентаризация необходима, чтобы четко показать доход, когда производство, покупка или продажа товаров является фактором, приносящим доход. Если вы должны учитывать товарно-материальные запасы в своем бизнесе, вы должны использовать метод начисления для учета покупок и продаж. Однако см. Исключения, далее. См. Также Метод начисления, ранее.

Чтобы рассчитать налогооблагаемую прибыль, вы должны оценить свои запасы в начале и в конце каждого налогового года.Чтобы определить стоимость, вам нужен метод идентификации предметов в вашем инвентаре и метод оценки этих предметов. См. Определение стоимости и Оценка инвентаризации, позже.

Правила оценки запасов не одинаковы для всех предприятий. Используемый вами метод должен соответствовать общепринятым принципам бухгалтерского учета для аналогичных предприятий и четко отражать доход. Ваши методы инвентаризации должны быть последовательными из года в год.

Обсуждаемые здесь правила применяются только в том случае, если они не противоречат единым правилам использования заглавных букв раздела 263A и правилам текущей рыночной цены раздела 475.

Исключение для налогоплательщиков малого бизнеса

Если вы являетесь налогоплательщиком малого бизнеса (определение которого приведено ниже), вы можете отказаться от ведения инвентаризации, но все равно должны использовать метод учета инвентарных запасов, который четко отражает доход. Если вы решите не вести инвентаризацию, вы не будете считаться неспособным четко отразить доход, если ваш метод учета инвентарных запасов рассматривает запасы как не связанные с ними материалы или материалы или соответствует вашей методике финансового учета запасов.Однако, если вы решите вести инвентаризацию, вы, как правило, должны использовать метод начисления и ежегодно оценивать запасы для определения стоимости проданных товаров.

Налогоплательщик малого бизнеса.

Вы квалифицируетесь как налогоплательщик малого бизнеса, если вы

Иметь среднюю годовую валовую выручку не более 25 миллионов долларов (с учетом инфляции) за 3 предыдущих налоговых года, и

не являются налоговым убежищем (как определено в разделе 448 (d) (3)).

Если ваша компания не существовала в течение всех трех налоговых лет, используемых для расчета средней валовой выручки, рассчитайте среднее значение за период, за который она существовала. Если у вашего бизнеса есть предприятие-предшественник, включите валовые поступления предприятия-предшественника за период 3 налоговых года при подсчете средних валовых поступлений. Если у вашего предприятия (или организации-предшественника) были короткие налоговые годы для любого из трех налоговых лет, пересчитайте валовую выручку вашего бизнеса за короткие налоговые годы, которые являются частью трех налоговых лет.

Учет запасов как непредвиденных материалов и принадлежностей.

Если вы учитываете запасы как материалы и принадлежности, которые не являются случайными, вы вычитаете суммы, уплаченные за приобретение или производство товаров, подлежащих инвентаризации, рассматриваемых как материалы и принадлежности в том году, в котором они впервые были использованы или потреблены в вашей деятельности.

Финансовый учет запасов.

Ваш финансовый учет запасов определяется в зависимости от метода учета, который вы используете в своем применимом финансовом отчете (как определено в разделе 451 (b) (3)), или, если у вас нет применимого финансового отчета, в отношении к методу учета, который вы используете в своих книгах и записях, которые были подготовлены в соответствии с вашими бухгалтерскими процедурами.

Изменение метода учета запасов.

Если вы хотите изменить свой метод учета запасов, вы должны заполнить форму 3115. См. Инструкции к форме 3115.

Товаров, включенных в товарно-материальные запасы

Ваш инвентарь должен включать все следующее.

Товары.

Включите в инвентарь следующие товары.