Что входит в фот заработной платы: Что такое ФОТ. Объясняем простыми словами — Секрет фирмы

Фонд оплаты работ в реальном секторе

Вернуться к списку статей

Любая организация вне зависимости от сферы и отраслевых отличий, направленности и особенностей организационной структуры занимается планированием. Важной частью планирования является грамотное формирование фонда оплаты труда.

Наряду с плановыми показателями по прибыли, расчёт фонда оплаты труда всегда был и остается неотъемлемой частью ведения бизнеса. ФОТУ заслуженно уделяется пристальное внимание во избежание неучтенных расходов, связанных с незапланированными тратами.

Существуют известные шаблоны расчета ФОТ, которые обычно применяют при ежегодном планировании. Правильный расчет ФОТ повышает эффективность работы предприятия и рентабельность. При формировании ФОТ важно ориентироваться на текущую ситуацию на рынке труда и уровень заработных плат сотрудников. Точный расчет ФОТ позволяет не переплачивать при найме персонала и в тоже время удерживать эффективных сотрудников, которые напрямую влияют на прибыль бизнеса.

В зависимости от масштаба организации в формировании фонда оплаты труда может участвовать собственник бизнеса, исполнительный или генеральный директор, директор по персоналу (HRD).

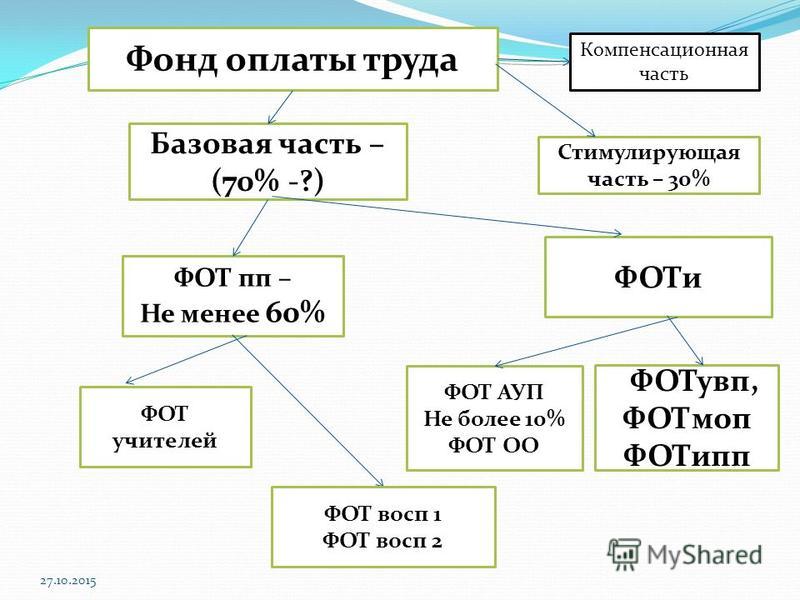

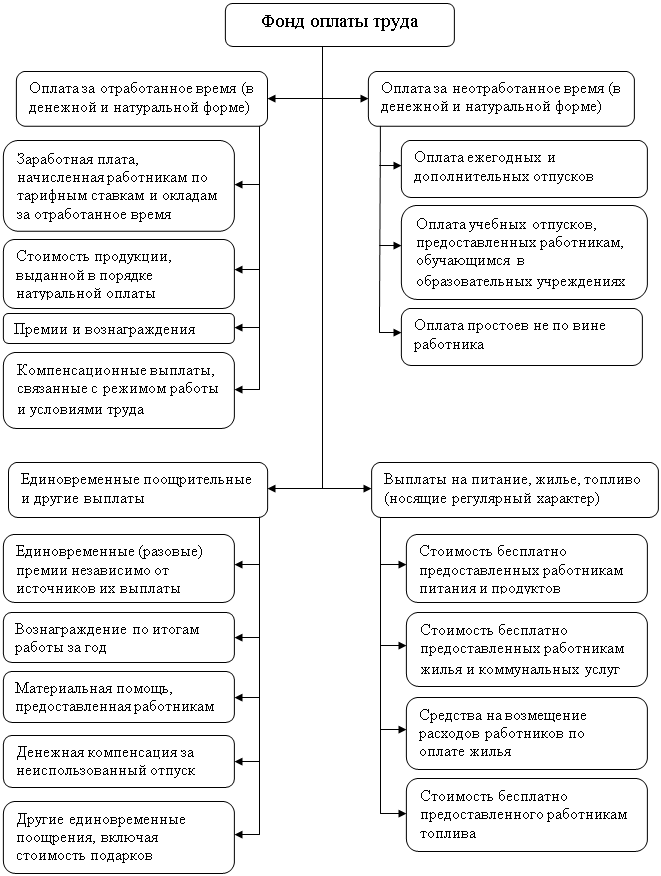

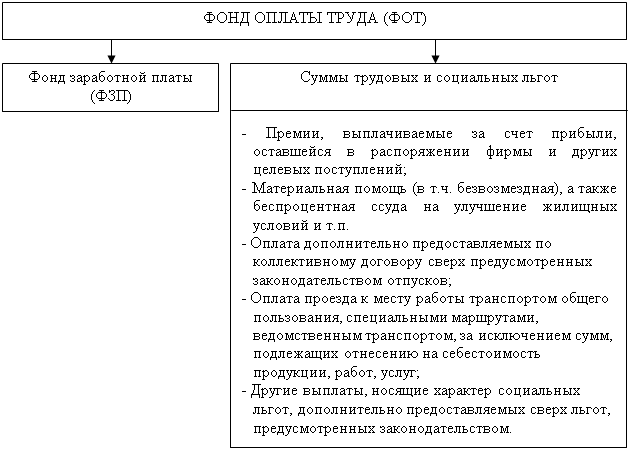

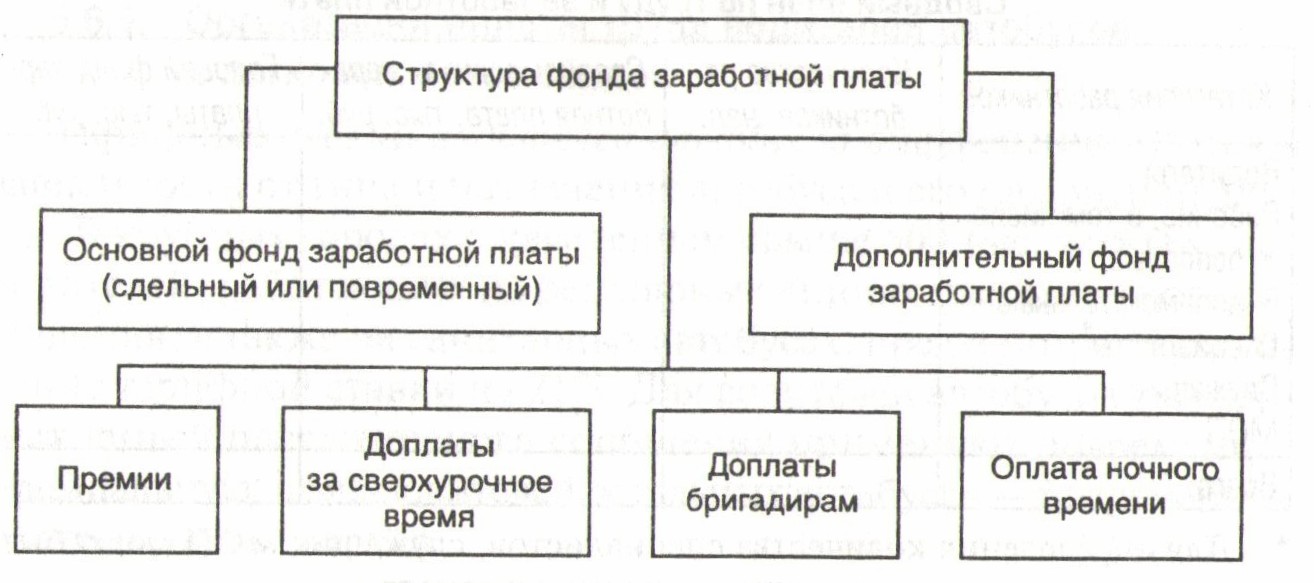

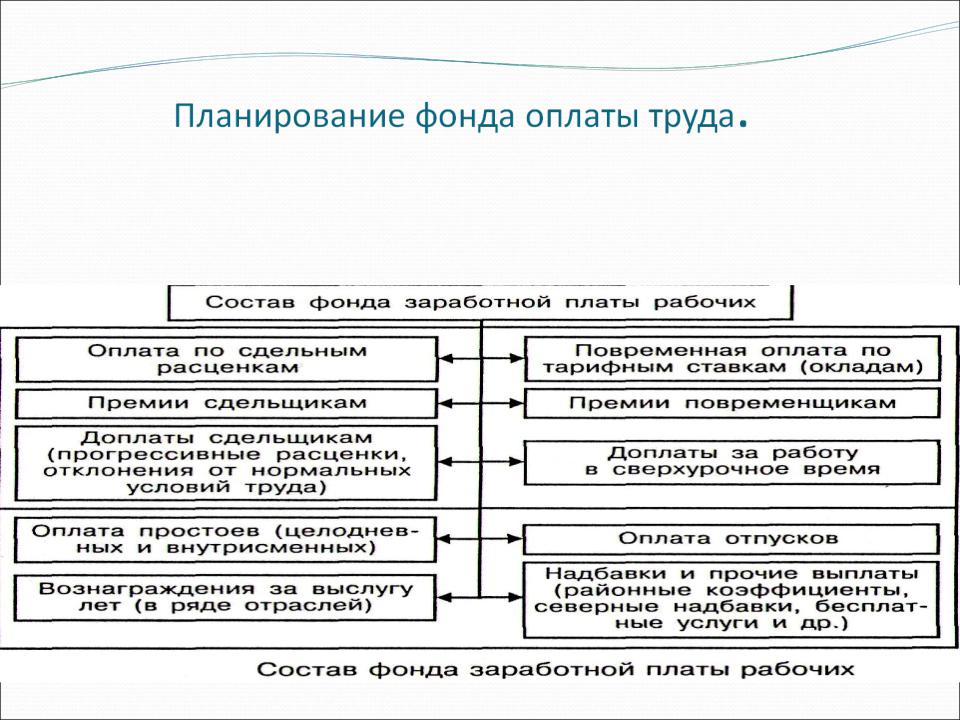

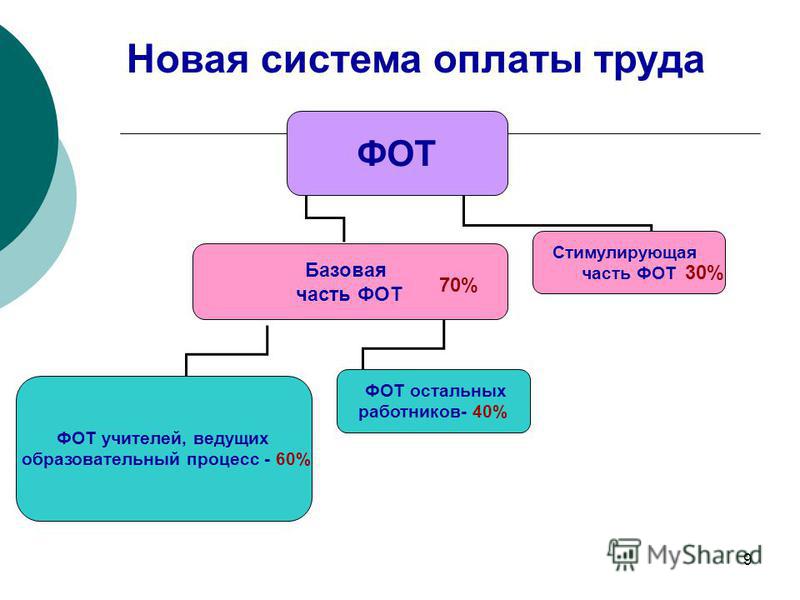

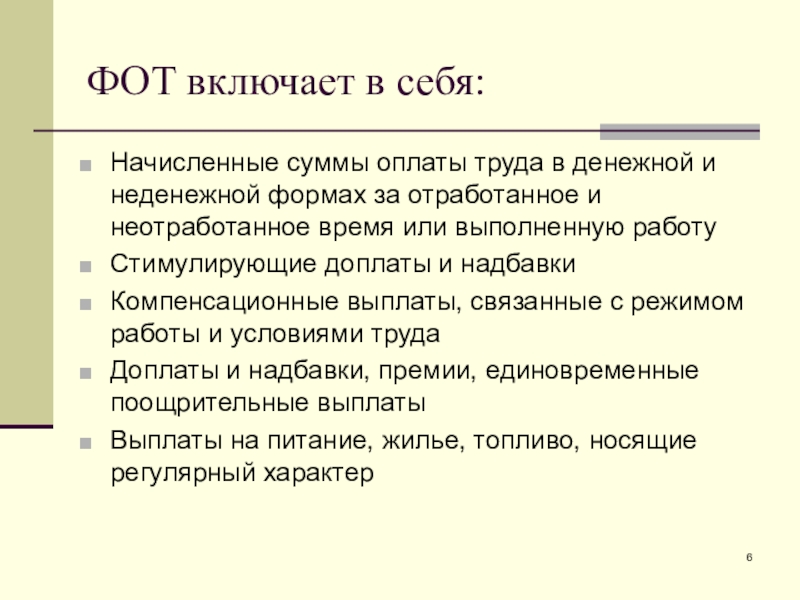

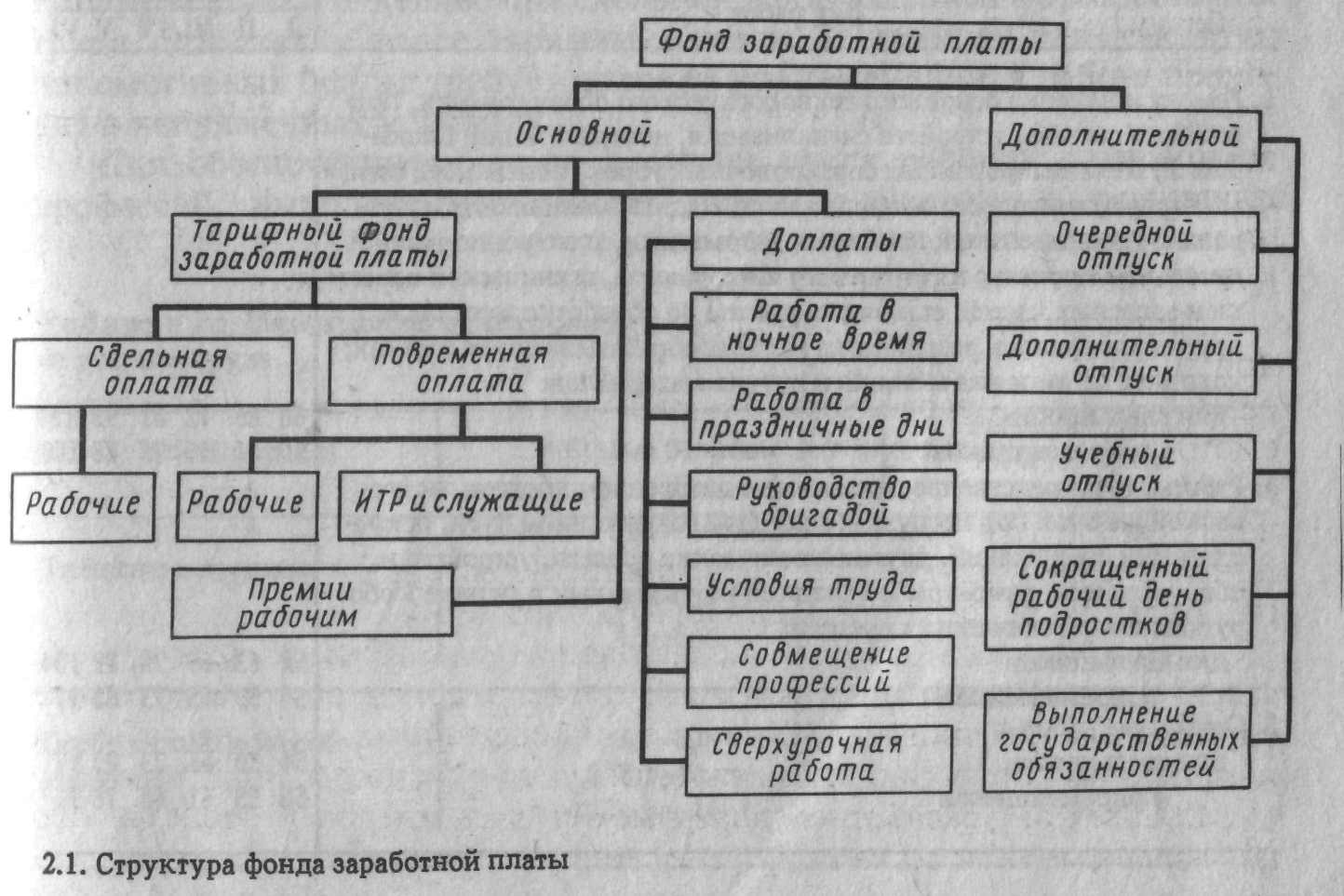

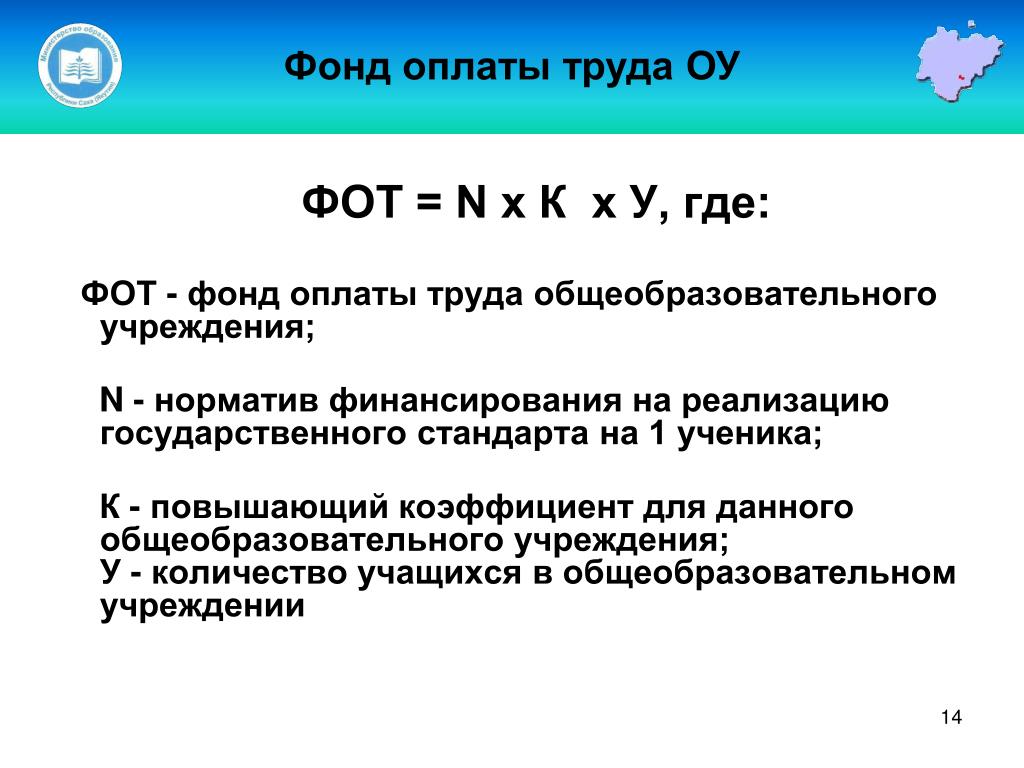

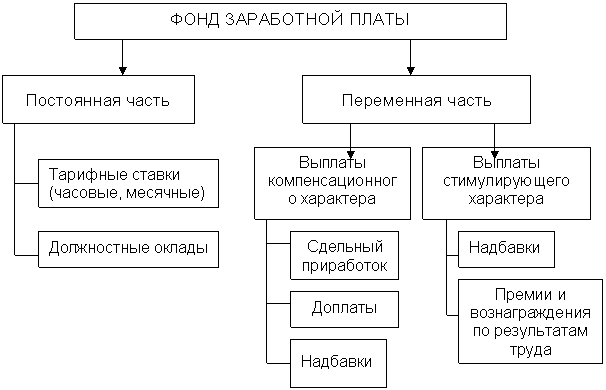

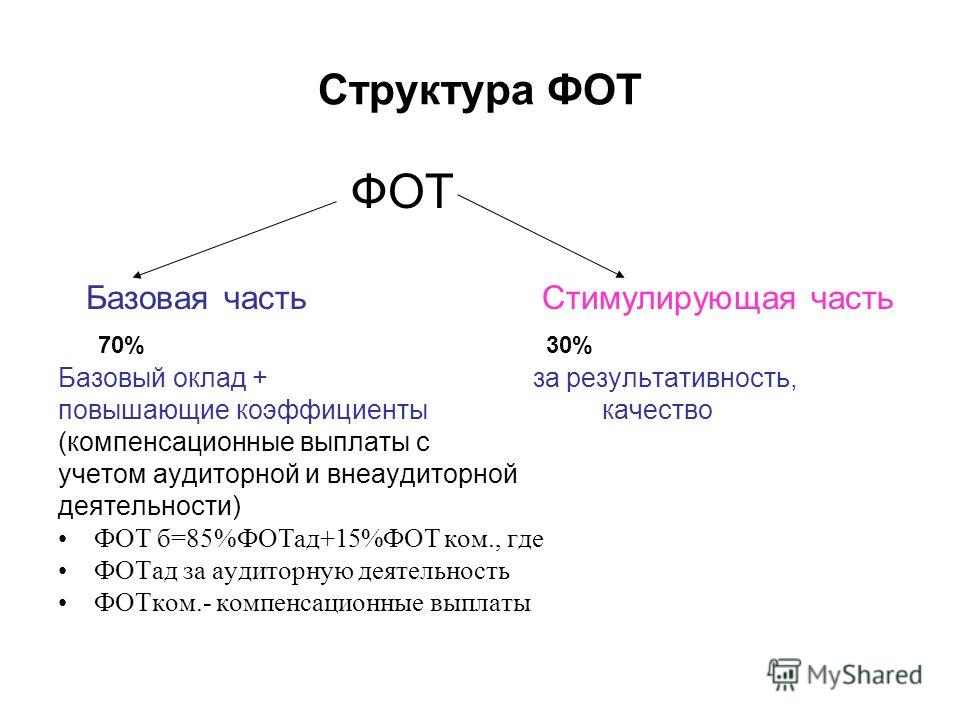

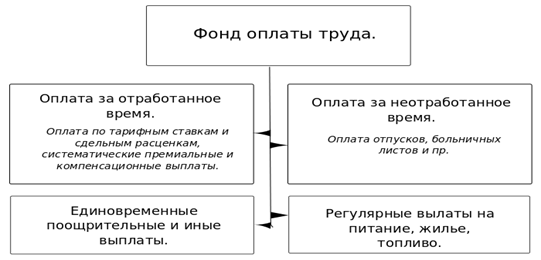

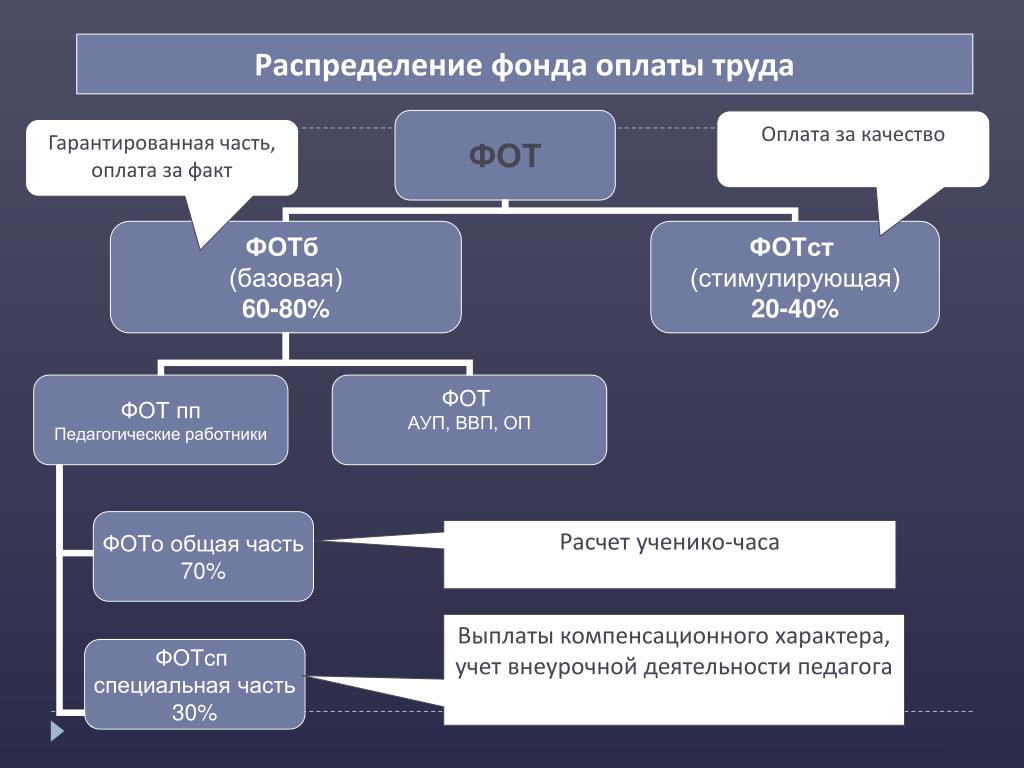

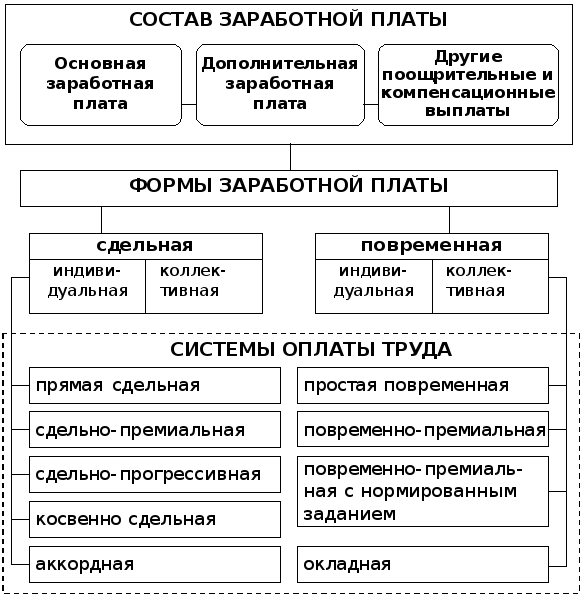

При расчёте фонда оплаты труда учитываются два параметра: фонд заработной платы (ФЗП) и премиальный фонд (ПФ). К первому относятся фиксированные части поощрений труда сотрудников, ко второму — различного рода надбавки и премии. В организациях, в которых не предусмотрен премиальный фонд, ФЗП и ФОТ могут совпадать.

«Административный Ресурс» специализируется на проведении исследований рынка заработных плат для реального и ИТ-сектора. В настоящее время идет подготовка годового отчета за 2021 год по заработным платам более чем 100 должностей. Наши исследования позволяют белорусским и международным компаниям на рынке Беларуси правильно рассчитать свои финансы для формирования заработных плат, материальной и нематериальной мотивации на следующий финансовый год.

Получить исследование в моей отрасли

Каждая компания обязана уделить вопросу формирования фонда оплаты труда должное внимание. Верно просчитанный ФОТ позволяет иметь конкурентное преимущество на рынке труда, снижает отток персонала, что, в свою очередь, экономит ресурсы и существенно снижает расходы в будущем периоде. И, безусловно, укрепляет HR-бренд, повышает мотивацию и вовлеченность сотрудников.

Верно просчитанный ФОТ позволяет иметь конкурентное преимущество на рынке труда, снижает отток персонала, что, в свою очередь, экономит ресурсы и существенно снижает расходы в будущем периоде. И, безусловно, укрепляет HR-бренд, повышает мотивацию и вовлеченность сотрудников.

При расчете ФОТ важно знать реальные заработные платы в вашей отрасли и оперировать только цифрами. Поскольку фонд оплаты труда — показатель плановый, опираться мы будем на предыдущий подотчётный период. Возьмём, к примеру, прошедший год, чтобы было легче произвести расчет. Вы сможете посчитать его, используя среднее значение заработной платы по всему предприятию.

Среднее значение заработной платы определяется как сумма всех расходов по зарплате по отношению к параметру ССЧ (среднесписочная численность), то есть, к примеру, если в прошлом месяце в компании работало 10 сотрудников, сложив их зарплаты за один месяц в прошлом подотчётном периоде, необходимо эту сумму разделить на 10.

Чтобы посчитать ФЗП на год, необходимо среднее значение заработной платы умножить на среднесписочную численность и на 12 месяцев.

Такой расчёт позволяет спрогнозировать, сколько потребуется финансового ресурса при найме новых сотрудников и расширении штата. Это позволит нанимать персонал, основываясь на текущем положении дел, а не просто на личных ощущениях и предположениях. Проводимые исследования заработных плат позволяют опираться на реальные цифры материальных компенсаций в Вашей сфере, удерживая достойных сотрудников в компании.

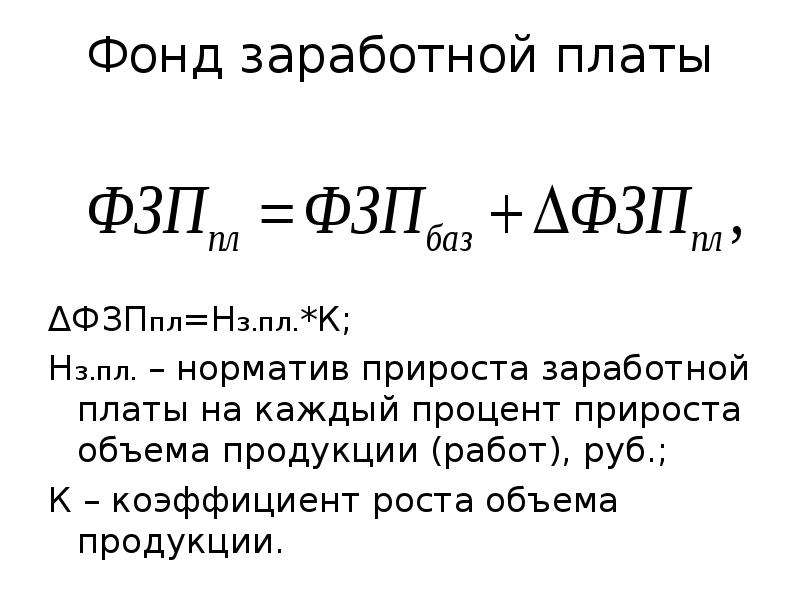

Существует ещё один способ расчёта фонда заработных плат, позволяющий связать фонд оплаты труда работников с общим положением дел компании, прибылью, которую получает предприятие и другими не статичными факторами.

Например, для торговой организации формула будет выглядеть следующим образом:

ФЗП=ВП-Р-А-П-Н

В представленной формуле ВП — это валовая прибыль компании. В общем понимании от этой суммы нужно отнять все расходы и получить допустимый фонд оплаты труда работников. Вычитаются все расходы (Р), амортизация (А), проценты (П), а также налоги (Н) и любые другие отчисления. Если значение получается положительным и большим в сравнении с общей суммой зарплат сотрудников, то есть возможность в расширении штата. Если нет, компания работает с убытком.

В общем понимании от этой суммы нужно отнять все расходы и получить допустимый фонд оплаты труда работников. Вычитаются все расходы (Р), амортизация (А), проценты (П), а также налоги (Н) и любые другие отчисления. Если значение получается положительным и большим в сравнении с общей суммой зарплат сотрудников, то есть возможность в расширении штата. Если нет, компания работает с убытком.

Если идти дальше, то можно рассчитывать ФОТ не только на будущий год, но и на меньшие периоды, что позволит получить более точные данные, а, следовательно, иметь возможность существенно экономить или, как минимум, подготовиться к определённым расходам в будущем. Можно сегментировать по должностям, выделять отдельно человеко-часы, что позволит получить более точные значения.

В отличие от фонда оплаты труда работников у вас не всегда есть возможность предугадать начисления премий и подобных нефиксированных расходов в будущем подотчётном периоде. Рассчитывается премиальный фонд по аналогии с зарплатным, однако здесь следует ориентироваться исключительно на прошедший период, определив общую сумму премий, и средний размер премии на одного человека в условленный период. Тогда при расширении штата у вас будет возможность спроецировать рост этой статьи расходов относительно предполагаемого количества новых кадровых единиц.

Рассчитывается премиальный фонд по аналогии с зарплатным, однако здесь следует ориентироваться исключительно на прошедший период, определив общую сумму премий, и средний размер премии на одного человека в условленный период. Тогда при расширении штата у вас будет возможность спроецировать рост этой статьи расходов относительно предполагаемого количества новых кадровых единиц.

Чтобы получить общее значение фонда оплаты труда сотрудников, складываем ФЗП и ПФ. К премиальному фонду следует отнести все возможные внеплановые выплаты: премии и надбавки.

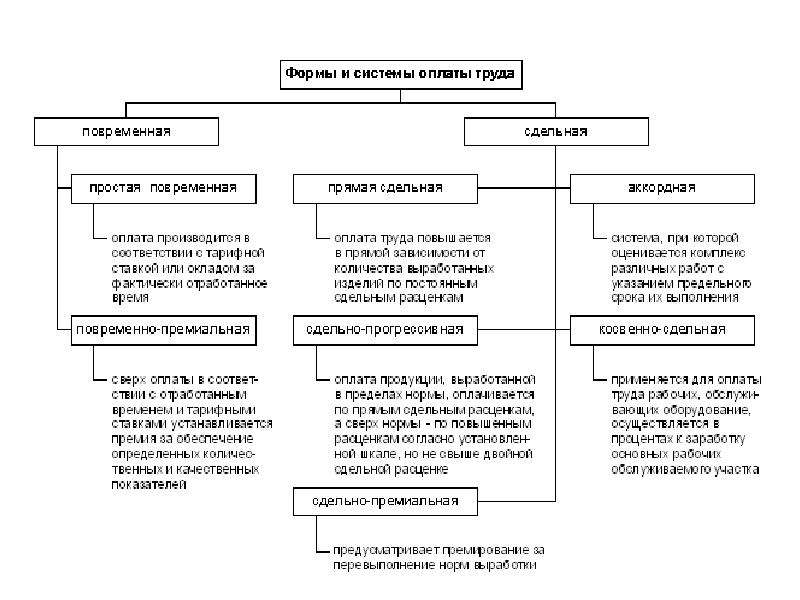

Для производств, специализирующихся на изготовлении какой-либо продукции, для которых есть возможность измерить в материальном ключе работу сотрудников, существует ещё одна простая формула для расчёта фонда оплаты труда сотрудников. В этом случае ФОТ будет равен произведению планового показателя необходимой выпущенной продукции и стоимости одной единицы производимого товара. Это возможно при сдельной форме расчёта с сотрудниками.

Каждый собственник бизнеса понимает, насколько важная и обычно весомая статья затрат, связанная с выплатами сотрудникам. Даже в самом простом бизнесе — это значение будет достаточно существенным. Что же говорить про крупные компании с огромным штатом сотрудников?

Чтобы хоть примерно ощутить всю серьёзность этого вопроса, произведём небольшой расчёт. Для компании, скажем, в 50 сотрудников повысим среднюю зарплату на $ 10. Казалось, сумма незначительная для любого бизнеса, но вот, что с ней происходит в проекции времени. В месяц расчёт фонда оплаты труда сотрудников покажет увеличение на $ 500, за год эта сумма превратится в $ 6000. А если переплат будет 50 $ в месяц на каждого сотрудника по отношению к среднерыночной стоимости таких же специалистов? И теперь ответьте для себя на вопрос, готовы ли вы пренебречь подобными суммами из-за недостаточного внимания, уделённого вопросу формирования фонда оплаты труда сотрудников, который опирается на реальную ситуацию в вашей нише.

«Административный Ресурс» совместно с Digital Unicorn предоставляют вам возможность получить достоверную информацию о ЗП, бонусах и бенефитах в вашей отрасли по имеющимся в вашем штате должностям.

Получить консультацию по исследованию

Вид деятельности предприятия | Среднемесячная заработная плата по отрасли | Среднемесячный фонд рабочего времени | Поправочный коэффициент | Размер минимальной часовой оплаты труда* (сум. | |||||

средний разряд работ по отрасли | тарифный коэффициент среднего разряда работ, применявшийся в I полугодии 2000 г. | поправочный коэффициент, применяе | |||||||

| 1. Производственные предприятия | |||||||||

| 1.1. Промышленность | 17919,8 | 168,0 | 5 | 2,741 | 2,741 | 54,5 | |||

1. 2. Строительство 2. Строительство | 14838,0 | 168,0 | 4 | 2,502 | 2,502 | 49,4 | |||

| 1.3. Транспорт | 14499,2 | 168,0 | 3 | 2,276 | 2,276 | 53,1 | |||

| 2. Сельское хозяйство | 7392,0** | 125,4 | 3 | 2,276 | 2,276 | 36,3 | |||

3. Торговля, общепит Торговля, общепит | 7400,3 | 168,0 | 2 | 2,068 | 2,068 | 29,8 | |||

| 4. Бытовое обслуживание населения | 10420,4 | 168,0 | 3 | 2,276 | 2,276 | 38,2 | |||

| 5. Общая коммерческая деятельность | 15417,3 | 168,0 | 6 | 2,991 | 2,991 | 43,0 | |||

6. Финансы, кредит, страхование Финансы, кредит, страхование | 19530,0 | 168,0 | 5 | 2,741 | 2,741 | 59,4 | |||

| 7. Информационно-вычислительное обслуживание, включая связь и коммуникации | 27946,2 | 168,0 | 8 | 3,521 | 3,521 | 66,1 | |||

| 8. Коммунальное обслуживание | 10420,4 | 168,0 | 3 | 2,276 | 2,276 | 38,2 | |||

9. Прочие отрасли и виды деятельности Прочие отрасли и виды деятельности | 8542,3 | 168,0 | 3 | 2,276 | 2,276 | 31,3 | |||

Учёт зарплаты на УСН — Контур.Бухгалтерия — СКБ Контур

Расходы на оплату труда

Компании и ИП на «упрощенке» с объектом налогообложения «доходы — расходы могут учесть расходы на оплату труда в составе расходов при расчете налоговой базы (п. 1 ст. 346.16, п. 2 ст. 346.18 НК РФ). Сделать это нужно, руководствуясь правилами главы 25 НК РФ (ст. 255, подп. 6 п. 2 ст. 346.16 НК РФ).

Компании на УСН используют кассовый метод признания доходов и расходов, поэтому расходы на оплату труда можно учесть только после их выплаты (п. 2 ст. 346.17 НК РФ).

К расходам на оплату труда относятся:

- начисления в пользу сотрудников по тарифным ставкам, окладам, сдельным расценкам;

- стимулирующие начисления и надбавки;

- компенсации, связанные с режимом работы и условиями труда;

- затраты компании на содержание работников.

Полный перечень расходов на оплату труда содержится в статье 255 НК РФ.

Ведите бухучет, автоматически рассчитывайте заработную плату и отправляйте отчеты онлайн

Попробовать бесплатноКакие расходы на оплату труда нельзя учесть в полном объеме

Некоторые расходы, относящиеся к расходам на оплату труда, нельзя учесть в полном объеме. В частности, к ним относятся:- затраты по договорам на добровольное страхование работников, негосударственное пенсионное обеспечение;

- затраты по дополнительным взносам на накопительную часть пенсии;

- расходы на возмещение процентов, уплаченных работниками по кредитам и займам на приобретение или строительство жилья (п. 16, п. 24.1 ст. 255 НК РФ).

Например, совокупная сумма взносов по договорам долгосрочного страхования жизни сотрудников, добровольного пенсионного страхования и (или) негосударственного пенсионного обеспечения сотрудников учитывается при налогообложении в размере не больше 12 % от суммы расходов организации на оплату труда (абз. 7 п. 16 ст. 255 НК РФ).

7 п. 16 ст. 255 НК РФ).

Расходы на возмещение затрат сотрудников по уплате кредитов и займов на приобретение или строительство жилья можно включить в расчет налоговой базы, если они не превышают 3% от суммы расходов на оплату труда (п. 24.1 ст. 255 НК РФ).

Расходы на оплату труда и налоговая база

Чтобы расходы на оплату труда можно было включить в расчет налоговой базы по единому налогу, должен быть выполнен ряд условий.

- Такие расходы должны быть экономически обоснованны, документально подтверждены и направлены на получение дохода (п. 1 ст. 252 НК РФ).

- Расходы на оплату труда должны быть предусмотрены нормами действующего законодательства, трудовыми (коллективными) договорами (ст. 255 НК РФ, ст. 423 ТК РФ).

Учесть в расходах можно затраты, понесенные компанией не только в денежной, но и в натуральной форме.

Кроме того, законодательство содержит перечень расходов, которые учесть нельзя (ст. 270 НК РФ). Например, это вознаграждения, не предусмотренные трудовыми (коллективными) договорами, материальная помощь и т. д. (п. 21, 23 ст. 270 НК РФ).

д. (п. 21, 23 ст. 270 НК РФ).

Что такое заработная плата? – Определение и компоненты

Если в вашем бизнесе есть сотрудники, вам придется вести расчет заработной платы. Избежать этого невозможно, но что такое заработная плата?

Начисление заработной платы может означать несколько разных вещей:

- Заработная плата относится к работникам, которым вы платите, а также к информации о сотрудниках.

- Заработная плата — это также сумма, которую вы платите сотрудникам в течение каждого платежного периода.

- Или расчет заработной платы может относиться к процессу фактического расчета и распределения заработной платы и налогов.

Давайте углубимся в части платежной ведомости.

Что такое начисление заработной платы и какие части включены в программу начисления заработной платы?

Из чего состоит фонд заработной платы на микроуровне? В этом разделе я разбиваю информацию о сотрудниках, отработанные часы, оклады и заработную плату, отчисления, а также чистую и валовую заработную плату.

Информация о сотрудниках

Прежде чем вы сможете начать начисление заработной платы, вам необходимо собрать некоторую информацию от ваших сотрудников. Каждый сотрудник должен заполнить форму W-4.Эта форма предоставит вам информацию об удержании федерального подоходного налога каждого сотрудника, а также его имя, адрес и номер социального страхования. Вам нужна вся эта информация для правильного запуска и распределения заработной платы.

Каждый раз, когда вы нанимаете нового сотрудника, ему нужно будет заполнить форму W-4.

Отработано часов

Если у вас есть сотрудники с почасовой оплатой, вы должны отслеживать часы их работы. Это гарантирует, что вы будете платить своим сотрудникам надлежащую сумму.

Если у вас есть наемные работники, вы можете отслеживать часы их работы, чтобы убедиться, что они тратят все свое время.

Выходной

Вы также можете отслеживать время, когда ваши сотрудники уходят с работы в отпуск, на больничный и в отпуск. Как оплачивается больничный в вашей компании? Это важно, если у вас есть политика, в которой указано, сколько времени сотрудникам разрешено брать отпуск.

Как оплачивается больничный в вашей компании? Это важно, если у вас есть политика, в которой указано, сколько времени сотрудникам разрешено брать отпуск.

Заработная плата

Заработная плата — это фиксированная сумма, которую вы можете выплачивать сотруднику. Как правило, работнику назначается годовая заработная плата, которая затем делится на количество периодов оплаты в году.

Например, вы назначаете сотруднику годовой оклад в размере 28 600 долларов.Вы платите сотруднику каждую неделю, а это означает, что еженедельная зарплата будет составлять 550 долларов США до вычетов (28 600 долларов США / 52 недели).

Заработная плата — это то, что вы платите сотруднику в зависимости от отработанных часов. Вы устанавливаете конкретную ставку оплаты для каждого почасового работника. Чтобы рассчитать общую заработную плату сотрудника, вы должны умножить ставку заработной платы на количество часов, отработанных сотрудником.

Например, вы платите сотруднику 12 долларов в час. На этой неделе сотрудник отработал 34 часа. Вы будете должны сотруднику 408 долларов до вычетов (12 долларов x 34 часа).

На этой неделе сотрудник отработал 34 часа. Вы будете должны сотруднику 408 долларов до вычетов (12 долларов x 34 часа).

Оплата сверхурочных

Все неосвобожденные сотрудники должны получать оплату за сверхурочную работу. Сюда входят как неосвобожденные почасовые, так и наемные работники. Сверхурочные часы обычно начинаются после того, как сотрудник отработает 40 часов в неделю. Оплата за сверхурочную работу в полтора раза выше обычной ставки.

Проверьте требования штата к сверхурочной работе и узнайте, как рассчитать сверхурочную работу там, где находится ваш бизнес. В некоторых штатах действуют другие требования к сверхурочной работе, например двойная оплата.

Дополнительные льготы

Дополнительные льготы — это вид компенсации.Преимущества могут включать помощь в образовании, медицинское страхование, пенсионные планы и скидки для сотрудников. Любые льготы, которые вы предлагаете, должны быть включены в платежную ведомость. Некоторые льготы облагаются налогом.

Прочие выплаты

Ваши сотрудники могут иметь дополнительные источники оплаты. Работники сферы обслуживания могут получать чаевые. Сотрудники должны сообщать вам обо всех чаевых, а чаевые облагаются налогом на заработную плату. Вы также можете платить своим сотрудникам комиссионные или премиальные. Вы должны включать комиссионные и бонусы при расчете заработной платы.

Вычеты

Вычет — это любые деньги, которые вы вычитаете из общей заработной платы работника.

Налоги на заработную плату

Вы будете вычитать налоги с заработной платы из заработной платы каждого работника. Сумма, которую вы удерживаете с каждого сотрудника, будет варьироваться в зависимости от общего заработка и информации формы W-4.

Налоги на заработную плату включают федеральный подоходный налог, подоходный налог штата, местный подоходный налог, федеральный налог на безработицу, налог штата на безработицу, налог на Medicare и налог на социальное обеспечение.

Украшения

Наложение ареста на имущество представляет собой вычет после вычета налогов по решению суда. Наложение ареста используется для погашения просроченной задолженности работника. Вас могут попросить вычесть деньги из зарплаты сотрудника для оплаты неуплаченных налогов, просроченных кредитов и просроченных алиментов. Если вам необходимо вычесть штраф, вы получите уведомление из суда.

Чистая и брутто-зарплата

Вы будете показывать чистую и валовую заработную плату сотрудника в платежной квитанции. Зарплата брутто – это общая заработная плата работника.В формах IRS обычно запрашивается валовая заработная плата работника.

Чистая заработная плата — это заработная плата работника после вычета всех вычетов. Чистая заработная плата — это заработная плата работника. Банки и другие поставщики кредитов обычно хотят знать чью-то чистую зарплату.

Варианты запуска расчета заработной платы

У вас есть три решения для расчета заработной платы, когда дело доходит до расчета заработной платы.

- Расчет заработной платы вручную. Вам придется научиться начислять зарплату. Этот вариант будет для вас самым трудоемким.IRS предоставляет налоговые таблицы, которые можно использовать для расчета удержания федерального подоходного налога (см. Публикацию 15-T).

- Воспользуйтесь услугами бухгалтера по расчету заработной платы. Передача расчета заработной платы бухгалтеру по расчету заработной платы может высвободить часть вашего драгоценного времени. Аккаунт позаботится обо всем процессе начисления заработной платы за вас. Однако этот вариант может оказаться самым дорогим.

- Используйте программное обеспечение для расчета заработной платы. Большинство программ для расчета заработной платы стоят недорого. Программное обеспечение для расчета заработной платы автоматизирует большую часть вашей программы расчета заработной платы, что означает, что вы тратите меньше времени на расчет заработной платы.

Программное обеспечение для расчета заработной платы может рассчитать заработную плату и налоги, а некоторые даже сдадут налоги за вас.

Программное обеспечение для расчета заработной платы может рассчитать заработную плату и налоги, а некоторые даже сдадут налоги за вас.

Необходимо учитывать множество деталей. Независимо от того, являетесь ли вы новым или опытным работодателем, важно понимать этот аспект вашего бизнеса. Во-первых, узнать о частях заработной платы. Затем найдите способ начисления заработной платы, который поможет вам вернуться к ведению бизнеса.

Наши услуги по подаче налогов на заработную плату упрощают и упрощают расчет заработной платы. И это тоже доступно! Попробуйте сегодня с бесплатной пробной версией без каких-либо обязательств.

Эта статья была обновлена по сравнению с первоначальной датой публикации 10 января 2011 г.

Это не юридическая консультация; Для большей информации, пожалуйста нажмите сюда.Что входит в обязательство по заработной плате? | Малый бизнес

Обязательства по выплате заработной платы включают деньги, которые вы платите своим сотрудникам за оказанные услуги, удержания, которые вы берете из их зарплаты, и ваши расходы по заработной плате как работодателя. Удержание происходит из валовой заработной платы ваших сотрудников; однако это является частью вашей ответственности как работодателя.Вы отправляете соответствующие обязательства в соответствующие учреждения и документируете их в финансовом журнале вашей компании.

Удержание происходит из валовой заработной платы ваших сотрудников; однако это является частью вашей ответственности как работодателя.Вы отправляете соответствующие обязательства в соответствующие учреждения и документируете их в финансовом журнале вашей компании.

Вознаграждение

Вознаграждение работникам включает регулярную заработную плату. Дополнительная заработная плата, такая как оплата сверхурочных, ретроактивная оплата, задолженность, выходное пособие, премии, бонусы, комиссионные, призы и накопленная оплата отпуска по болезни, являются формами компенсации работникам. При оценке ваших обязательств по заработной плате учитывайте дополнительные льготы, которые вы предоставляете своим сотрудникам, такие как медицинское страхование, пенсионные планы, оплачиваемый отпуск и личные дни.

Удержание

Обязательное удержание из заработной платы ваших сотрудников остается обязательством до тех пор, пока вы не передадите платеж в соответствующее агентство. Такое удержание включает федеральный и, если применимо, подоходный налог штата и местный налог; налоги на социальное обеспечение и медицинскую помощь; и, если применимо, наложение ареста на заработную плату и государственное страхование по безработице и инвалидности. Взносы сотрудников на добровольные пособия, такие как страхование здоровья, жизни и инвалидности; пенсионные планы; помощь в усыновлении; а счета с гибкими расходами остаются пассивами до тех пор, пока вы не заплатите деньги соответствующему поставщику.

Такое удержание включает федеральный и, если применимо, подоходный налог штата и местный налог; налоги на социальное обеспечение и медицинскую помощь; и, если применимо, наложение ареста на заработную плату и государственное страхование по безработице и инвалидности. Взносы сотрудников на добровольные пособия, такие как страхование здоровья, жизни и инвалидности; пенсионные планы; помощь в усыновлении; а счета с гибкими расходами остаются пассивами до тех пор, пока вы не заплатите деньги соответствующему поставщику.

Налоги и страхование работодателей

Ваша доля обязательств включает налоги на социальное обеспечение и Medicare, а также федеральные налоги и налоги штата по безработице. В зависимости от вашего местоположения правительство штата и местные органы власти могут потребовать от вас уплаты дополнительных налогов, таких как налог на профессиональное обучение и местный налог на заработную плату. Государство также может обязать вас нести компенсацию работникам. Ваша часть налогов и страховки остается обязательством до тех пор, пока вы не заплатите их соответствующему агентству.

Платеж

Процесс перечисления денежных средств по обязательствам различается.Например, вы уплачиваете федеральный подоходный налог ваших сотрудников, а также удержания в Medicare и Social Security, а также свою долю налогов Medicare и Social Security вместе, непосредственно в налоговую службу. Вы платите государственный, а в некоторых случаях и местный подоходный налог, удерживаемый в налоговой службе штата. Вы платите федеральное страхование по безработице в IRS, а выплаты штата по страхованию от безработицы — в агентство по трудоустройству штата. Вы также должны подавать периодические налоговые отчеты в эти агентства, чтобы сообщать о своих обязательствах.Вы отправляете платежи за добровольные отчисления соответствующему поставщику в соответствии с его графиком.

Документация

Чтобы обеспечить точность финансовых записей, задокументируйте расходы и обязательства по заработной плате в платежной ведомости или общем журнале вашей компании. Сделайте отдельную запись в платежной ведомости, чтобы зафиксировать общую сумму заработной платы и расходов на оклад за период выплаты по дебету. Затем перечислите удержания ваших сотрудников, в зависимости от типа, как кредиты. Общая сумма кредитов должна равняться общей сумме дебета. Сделайте отдельную запись для записи вашей доли обязательств.В этом случае запишите общую сумму налога на заработную плату и суммы страховки по дебету. Затем укажите их по отдельности как кредиты. Общая сумма кредитов должна равняться общей сумме дебета. Обратите внимание в журнале, что удержанные налоги и налоги с работодателя будут представлены в соответствующие агентства позднее.

Затем перечислите удержания ваших сотрудников, в зависимости от типа, как кредиты. Общая сумма кредитов должна равняться общей сумме дебета. Сделайте отдельную запись для записи вашей доли обязательств.В этом случае запишите общую сумму налога на заработную плату и суммы страховки по дебету. Затем укажите их по отдельности как кредиты. Общая сумма кредитов должна равняться общей сумме дебета. Обратите внимание в журнале, что удержанные налоги и налоги с работодателя будут представлены в соответствующие агентства позднее.

Что такое расчет заработной платы (определение и примеры)

- Руководство по трудоустройству

- Развитие карьеры

- Что такое расчет заработной платы (определение и примеры)

22 февраля 2021 г.

3 Все сотрудники организации получают

выплаты через отдел заработной платы.Процесс документирования записей о вознаграждении сотрудников известен как расчет заработной платы. Бухгалтеры по расчету заработной платы играют важную роль в обеспечении правильного ведения записей, чтобы сотрудники могли получать надлежащий заработок за выполненную работу и чтобы финансовые операции выполнялись гладко.

В этой статье мы расскажем, что такое расчет заработной платы, что входит в расчет заработной платы, примеры этой концепции и как начать учет заработной платы.

Связано: Управление операциями: все, что вам нужно знать

Что такое расчет заработной платы?

Учет заработной платы состоит из регистрации и отслеживания данных о вознаграждениях сотрудников, таких как деньги, удерживаемые из каждой зарплаты, а также налоги и льготы, которые получает сотрудник.Бухгалтеры по расчету заработной платы используют записи финансового журнала для обобщения транзакций организации и общего денежного потока. Записи по заработной плате подпадают под действие главной книги, в которой сортируется вся финансовая информация. После того, как вся информация о заработной плате задокументирована для сотрудника, отдел кадров может извлечь эти данные и отправить их своему менеджеру, чтобы добавить их к своей оценке производительности.

См. также: Как подготовиться к оценке эффективности

Что входит в расчет заработной платы?

Бухгалтеры по расчету заработной платы должны использовать свои навыки, чтобы точно вводить соответствующую информацию в бухгалтерскую книгу. Все расходы, обязательства и активы должны быть зарегистрированы для финансовых целей и целей соответствия. Вот полный список того, что вы должны добавить при документировании компенсации работникам:

Все расходы, обязательства и активы должны быть зарегистрированы для финансовых целей и целей соответствия. Вот полный список того, что вы должны добавить при документировании компенсации работникам:

Заработная плата до вычета налогов, оклады, премии и комиссионные

Удержанные налоги с работодателя и работника

Расходы на дополнительные льготы работодателя

Заработная плата брутто, оклады, премии и комиссионные

Вы должны учитывать все доходы, полученные работником в течение финансового года.Это включает в себя годовой оклад, дополнительную заработную плату и оплату за сверхурочную работу, если это применимо. Если ваш работодатель предлагает оплату за сверхурочную работу, уточните у своего руководителя и отдела кадров, утверждена ли она для конкретного сотрудника. Вы также должны подтвердить, какие сотрудники получили комиссию по сделкам, которые они закрыли для организации.

Удержанные налоги с работодателей и работников

Налоги, удерживаемые из заработной платы работников, должны учитываться отдельно. Сотрудник может определить, сколько он хочет удержать, заполнив форму W-4 в первый день работы.

Сотрудник может определить, сколько он хочет удержать, заполнив форму W-4 в первый день работы.

Некоторые примеры налогов удержаны от зарплаты сотрудника и стоимости работодателей включают в себя:

федеральных подоходных налогов

Налоги на социальное обеспечение

Налоги на Medicare

Medicare налоги

Государственные доходные налоги (при необходимости)

Удержание заработной платы, страховых взносов и сберегательных планов

В зависимости от льгот, которые предлагает работодатель, они будут удерживать часть страховых взносов работника, пенсионных сбережений или взносов в некоммерческие организации.Таким образом, вы можете сегментировать, как удерживаются части заработной платы сотрудников, кроме целей налогообложения.

Расходы на дополнительные льготы работодателя

Бухгалтеры по расчету заработной платы должны включать расходы работодателя на управление медицинскими и стоматологическими льготами, предоставление оплачиваемых отпусков, выход на пенсию и компенсацию работникам, если это необходимо. Вся информация, собранная здесь, может помочь вам в составлении бюджета и узнать, можете ли вы расширить преимущества, предлагаемые сотрудникам.

Вся информация, собранная здесь, может помочь вам в составлении бюджета и узнать, можете ли вы расширить преимущества, предлагаемые сотрудникам.

Связано: Hard Skills vs. Soft Skills

Примеры расчета заработной платы

Вы можете вести записи тремя разными способами, чтобы гарантировать правильность регистрации заработной платы:

Начальные записи. Записи — это стандартный метод ввода данных платежной ведомости.Это относится только к заработной плате сотрудников, налогам и удержаниям, а не компании.

Начисленная заработная плата: Эта запись происходит в конце отчетного периода компании. Это может быть либо ежеквартально, либо ежегодно, но это будет зависеть от размера компании и степени срочности, с которой внешние заинтересованные стороны должны просматривать финансовую информацию.

Платежи вручную: Пример вставки платежа вручную происходит, когда вам нужно отправить чек сотруднику прямо на его домашний адрес.

Если вы корректируете заработную плату работника, то выдача чека может быть оправдана для учета изменения.

Если вы корректируете заработную плату работника, то выдача чека может быть оправдана для учета изменения.

Как начать учет заработной платы

Если вам нужна помощь, чтобы начать отслеживать платежную ведомость, ознакомьтесь с этими шагами, которые помогут вам начать работу.

Сортировать основные предметы для учетной записи Payroll

Определить документы работника

Рассчитать сумму платежей

Документ заработной платы на расходы

Файловые налоги

1.Сортировка основных статей для расчета заработной платы

Когда вы начинаете бизнес, вам нужно будет принять четкое решение о том, как вы будете платить своим сотрудникам. Типы вознаграждения, которые вы предлагаете, могут определить продолжительность жизни сотрудника и количество усилий, необходимых для выполнения задач и проектов, назначенных их руководителем.

Давайте разберем, какой предварительный выбор вам придется сделать:

Заработная плата

Во-первых, вам необходимо зарегистрировать свой бизнес в Налоговой службе, чтобы получить федеральный идентификационный номер работодателя.

После завершения решите, сколько вы хотите платить своим сотрудникам. Вы должны компенсировать сотрудников в зависимости от того, сколько им платят конкуренты в вашей отрасли. Проведите SWOT-анализ, который поможет вам определить заработную плату конкурентов и посмотреть, является ли предлагаемая вами заработная плата сильной стороной вашего бизнеса. То, как вы платите заработную плату, имеет отношение к тому, как вы документируете информацию о заработной плате.

После завершения решите, сколько вы хотите платить своим сотрудникам. Вы должны компенсировать сотрудников в зависимости от того, сколько им платят конкуренты в вашей отрасли. Проведите SWOT-анализ, который поможет вам определить заработную плату конкурентов и посмотреть, является ли предлагаемая вами заработная плата сильной стороной вашего бизнеса. То, как вы платите заработную плату, имеет отношение к тому, как вы документируете информацию о заработной плате.Периоды оплаты

Подумайте, хотите ли вы, чтобы ваши сотрудники работали почасово или ежегодно. Сотрудникам, работающим неполный рабочий день, как правило, платят почасово, поэтому подумайте, сколько сотрудников вам понадобится и сколько часов они будут работать в вашей компании.Кроме того, определите, хотите ли вы платить сотрудникам один раз в месяц или в неделю. Работники также обычно платят сотрудникам раз в полгода или раз в две недели.

Преимущества

Узнайте, какая пропускная способность у вас есть, когда речь идет о преимуществах, которые вы можете предложить.

Получите информацию от отраслевых экспертов о том, какую компенсацию предлагают ваши конкуренты. Таким образом, его можно сравнить с рынком, на котором вы работаете. Медицинское страхование и планы 401 (k) являются одними из самых популярных предлагаемых льгот, но вы должны иметь представление о том, сколько вы предоставите для финансирования этого плана, и сколько работник вычитает из своей зарплаты.

Получите информацию от отраслевых экспертов о том, какую компенсацию предлагают ваши конкуренты. Таким образом, его можно сравнить с рынком, на котором вы работаете. Медицинское страхование и планы 401 (k) являются одними из самых популярных предлагаемых льгот, но вы должны иметь представление о том, сколько вы предоставите для финансирования этого плана, и сколько работник вычитает из своей зарплаты.2. Соберите документы сотрудников

После того, как вы закончите процессы расчета заработной платы, вы можете составить все формы, которые вам нужно заполнить сотрудниками при их приеме на работу. Таким образом, информация, которую они заполняют, вставляется непосредственно в систему расчета заработной платы.

Сотрудникам необходимо заполнить следующие формы для целей расчета заработной платы:

Форма I-9: каждый гражданин США должен заполнить эти документы, прежде чем он начнет работать в организации, и они должны принести правильные формы требуемой документации.

федеральным правительством, включая водительские права, карточку социального обеспечения и свидетельство о рождении.

федеральным правительством, включая водительские права, карточку социального обеспечения и свидетельство о рождении.Форма W-4: Форма W-4 определяет налоговый статус работника, а также возможность получения дополнительных пособий для своих иждивенцев. Эта информация имеет жизненно важное значение при подаче налоговой декларации и показывает, сколько правительство может вычесть из их зарплаты.

Форма разрешения на прямой депозит: Сотрудник заполняет эту форму, если он хочет, чтобы его чек был депонирован на его банковский счет. Прямой депозит — лучший вариант для бухгалтера по расчету заработной платы, который стремится избежать ручных платежей при подаче информации о сотрудниках.

3. Расчет суммы выплат

Централизованная система программного обеспечения является незаменимым средством для хранения информации о заработной плате. Это сэкономит вам много времени на всех этапах процесса, таких как отправка необходимых платежей и форм в электронном виде, и может отправлять вам напоминания о приближающихся сроках выполнения важных задач.

4. Документация заработной платы по расходам

Внедрение списка настройки планов счетов для настройки документации финансовых операций организации.Здесь вы можете напрямую учитывать свои расходы и обязательства, используя то, что указано выше, и вы можете отображать расходы, вычитая сумму, удержанную или подлежащую налогообложению.

5. Файл налогов

Узнайте чистую заработную плату ваших сотрудников, вычитая все вычеты из брутто-зарплаты. Сумма этой цифры дает работнику и правительству окончательное число того, сколько они получат за зарплату. Кроме того, сохраните все документы, требуемые местными, государственными и федеральными законами в случае аудита.

Что такое обязательства по заработной плате? – businessnewsdaily.com

- Наряду с заработной платой работников обязательства работодателя по заработной плате включают налоги на заработную плату, добровольные отчисления сотрудников и расходы на обслуживание заработной платы.

- Налоги с заработной платы уплачиваются как работодателем, так и работником.

- Программное обеспечение для расчета заработной платы может автоматизировать процессы расчета заработной платы, упростить отчетность по заработной плате и помочь предотвратить мошенничество с заработной платой.

- Эта статья предназначена для работодателей, которые хотят узнать больше об обязательствах по выплате заработной платы, а также о том, как их платить и отслеживать.

Обязательства — это факт жизни владельца бизнеса. Обязательства по заработной плате влияют не только на здоровье вашего бизнеса, но и на средства к существованию ваших сотрудников. Эти обязательства должны оплачиваться своевременно и тщательно отслеживаться. В противном случае предприятия могут столкнуться с высокой текучестью кадров, а также штрафами от Налоговой службы США (IRS).

У вас есть варианты, когда дело доходит до управления вашими обязательствами по заработной плате. Независимо от того, решите ли вы вести расчет заработной платы самостоятельно, нанять бухгалтера или инвестировать в программное обеспечение для расчета заработной платы, это руководство поможет вам изучить основы обязательств по заработной плате, включая различные типы и способы их отслеживания.

Что такое обязательства по заработной плате?

Обязательства по заработной плате — это расходы на заработную плату, которые компания должна, но не оплатила. Эти обязательства могут появляться каждый раз, когда вы запускаете платежную ведомость. Обязательства могут включать компенсацию работникам, удержания и расходы, такие как доля работодателя в налогах на социальное обеспечение и Medicare.

Типы обязательств по заработной платеЗаработная плата сотрудников

Наиболее очевидным обязательством при расчете заработной платы является заработная плата сотрудников.Работники могут получать заработную плату ежедневно, еженедельно, два раза в месяц или по любому другому согласованному графику. До обработки платежной ведомости невыплаченная заработная плата является обязательством, поскольку вы должны деньги своим сотрудникам за работу, которую они уже выполнили.

Заработная плата рассчитывается по-разному в зависимости от того, работают ли работники на окладе или на почасовой основе.

- Наемные работники: Разделите их годовой оклад на количество периодов оплаты в году, чтобы найти сумму за один период оплаты. Дополнительные суммы могут включать бонусы или поощрения.

- Почасовые рабочие: Умножьте общее количество отработанных ими часов на согласованную почасовую ставку. Дополнительные суммы могут включать оплату сверхурочных или поощрения.

Знаете ли вы? Как работодатель вы не несете налоговых обязательств при работе с подрядчиками или фрилансерами. Работники, работающие по контракту, обязаны платить налоги ежеквартально или ежегодно.

Оплачиваемый отпуск (PTO)

Ведение счета ответственности PTO дает больше преимуществ, чем просто знание того, когда ваши сотрудники взяли выходной.Основная причина отслеживать отгулы сотрудников — точно знать, сколько денег у вас будет на руках, если сотрудник уволится, не используя отгулы.

Отслеживать PTO несложно, если вы используете лучшее программное обеспечение для расчета заработной платы.

Во-первых, введите формулу, которую вы используете, чтобы предоставить сотрудникам PTO. Например, они могут получать 0,05 часа PTO за каждый отработанный час. После регистрации ставки ВОМ и отработанных часов это число умножается на почасовую ставку сотрудника. Сумма – это деньги, за которые вы будете нести ответственность, если сотрудник уволится, не используя свой ВОМ.

Во-первых, введите формулу, которую вы используете, чтобы предоставить сотрудникам PTO. Например, они могут получать 0,05 часа PTO за каждый отработанный час. После регистрации ставки ВОМ и отработанных часов это число умножается на почасовую ставку сотрудника. Сумма – это деньги, за которые вы будете нести ответственность, если сотрудник уволится, не используя свой ВОМ.Если ваш бизнес не позволяет перенос отгулов с одного года на другой, начисления отгулов сбрасываются в конце года. Аналогичным образом, если у вашего бизнеса есть неограниченная политика PTO, начисление PTO не применяется.

Налоги с заработной платы

Каждый работодатель должен удерживать налоги с заработной платы со своих сотрудников и представлять эти удержания в IRS вместе со своими собственными налоговыми платежами. Но вы не переводите налоги в IRS автоматически, когда удерживаете эти средства. Налоги на заработную плату считаются обязательствами до наступления крайнего срока для перевода средств федеральным, государственным и местным агентствам.

Удержанный налог с заработной платы включает следующее:

- Федеральный подоходный налог. Это все удержания, которые охватывают годовой доход работника и статус регистрации (женат, не женат и т. д.).

- Государственный подоходный налог. В зависимости от штата существуют разные правила удержания и уплаты государственного подоходного налога. Некоторые штаты не взимают подоходный налог.

- Налог на социальное обеспечение и медицинскую помощь (FICA). Налоги на социальное обеспечение и Medicare удерживаются из валовой заработной платы по налоговой ставке FICA, равной 7.65% (как для работодателей, так и для работников). Все самозанятые платят обе суммы, что в сумме составляет 15,3%, но могут вычесть половину налога на самозанятость при заполнении налоговых деклараций.

- Федеральный закон о налоге на безработицу (FUTA) и Закон штата о налоге на безработицу (SUTA).

Только работодатели обязаны платить налоги FUTA. Работодатели платят налоги по безработице, и наряду с деньгами от федерального правительства и штатов работники могут собирать еженедельные выплаты, когда теряют работу.

Только работодатели обязаны платить налоги FUTA. Работодатели платят налоги по безработице, и наряду с деньгами от федерального правительства и штатов работники могут собирать еженедельные выплаты, когда теряют работу.

- Страхование компенсации работникам. Если этого требует государство, работодатель должен приобрести компенсационное страхование работников. Эта страховка помогает защитить компанию от потери доходов, если работник получит травму на работе. Страхование компенсации работникам покрывает медицинские расходы и потерянную заработную плату пострадавшего работника. Страховка на 100% оплачивается работодателем, а стоимость может варьироваться в зависимости от отрасли и количества занятых.

- Наложение ареста на заработную плату. Если работодатель получает уведомление о том, что его работнику наложен арест на заработную плату по решению суда, работодатель должен удержать правильную сумму заработной платы и передать деньги третьему лицу.

Как правило, эту информацию предоставляет суд. Наложение ареста на заработную плату производится на основе дохода работника до любых вычетов, за исключением федеральных, государственных и местных налогов; другие начисления заработной платы; обязательные пенсионные взносы; и судебные алименты.

Как правило, эту информацию предоставляет суд. Наложение ареста на заработную плату производится на основе дохода работника до любых вычетов, за исключением федеральных, государственных и местных налогов; другие начисления заработной платы; обязательные пенсионные взносы; и судебные алименты.

Чтобы точно рассчитать налоги с заработной платы сотрудников, вы должны попросить своих сотрудников заполнить и отправить форму W-4.

Другие типы сотрудников, с которыми может работать ваша компания, включают подрядчиков и фрилансеров , которые обычно берут почасовую оплату или фиксированную плату. Эти работники обычно заполняют форму 1099 вместо формы W-4.

Знаете ли вы? По состоянию на 2021 год семь штатов не взимают подоходный налог: Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг.

Расходы на услуги по расчету заработной платы

Если для управления расчетом заработной платы вы пользуетесь услугами бухгалтера, программного обеспечения для расчета заработной платы или профессиональной организации работодателей (PEO), эти расходы также будут добавлены к вашим обязательствам по расчету заработной платы.

Компании, занимающиеся расчетом заработной платы, обычно взимают плату с работодателей тремя способами: за частоту, за сотрудника в месяц (PEPM) и по фиксированной цене. Ценообразование PEPM является наиболее популярным и может быть наиболее рентабельным. Например, если вы платите за частоту и еженедельно обрабатываете платежную ведомость, вы будете платить заработную плату еженедельно.

Если вы выберете тарифный план с фиксированной ценой, вы можете платить за большее количество работников, чем у вас есть. Например, если фиксированный план взимает 150 долларов США за до 25 сотрудников, а у вас всего девять сотрудников, план PEPM может быть значительно дешевле.Кроме того, фиксированные планы часто имеют ограничение на количество сотрудников, что не идеально подходит для компаний, которые планируют экспоненциальный рост.

Прочие расходы на заработную плату

Наряду с федеральными, государственными и местными налоговыми обязательствами, как работодатель, вы также несете ответственность за добровольные отчисления.

Они могут включать следующее:

Они могут включать следующее:- Страхование здоровья, зубов, зрения и жизни. Любые взносы работодателя в планы медицинского страхования работников относятся к расходам на заработную плату. Оставшаяся часть премии, выплачиваемой работником, вычитается из заработной платы до уплаты налогов (до вычета любых налогов).Если общие годовые медицинские расходы сотрудника превышают 10% его скорректированного валового дохода, он может указать свои медицинские расходы с помощью формы 1040, Приложение A: Детализированные вычеты.

- Пенсионные отчисления. Сотрудники вносят свой вклад в свои пенсионные планы. Работодатели отмечают пенсионные планы как расходы только в том случае, если они предлагают соответствие компании.

- Союзные взносы. Работодатель обязан удерживать профсоюзные взносы из заработной платы работника и направлять их в соответствующий профсоюз.Членские взносы рассчитываются после уплаты налогов, что означает отсутствие налоговых льгот.

Однако работники могут использовать стоимость профсоюзных взносов при перечислении своих ежегодных налогов в качестве вычета после уплаты налогов.

Однако работники могут использовать стоимость профсоюзных взносов при перечислении своих ежегодных налогов в качестве вычета после уплаты налогов.

Все эти удержания являются обязательствами до тех пор, пока вы не переведете деньги в соответствующие учреждения.

Обязательства по заработной плате и порядок их выплаты

Вид ответственности Способ оплаты Выплата заработной платы брутто чеком или депозитом сотрудникам Федеральный подоходный налог Используйте форму 941 для отчетности и подачи. Налоги FUTA Используйте форму 940 для отчетности и подачи документов. Медикэр и налоги на социальное обеспечение (FICA) Используйте форму 941 для отчетности и подачи. Совет: Изменения в налоговом законодательстве, изменения статуса сотрудников и работники, которые меняют информацию о налогах и удержаниях, могут значительно изменить обязательства по заработной плате каждый платежный период.

Как отслеживать обязательства по заработной плате

Крайне важно, чтобы ваша платежная ведомость была систематизирована и своевременно обновлялась. Это обеспечит бесперебойную работу вашего бизнеса и позволит справиться с проблемами финансового роста по мере их возникновения.

- Сохраняйте копии платежных документов и обязательно датируйте их. Хранение копий поможет вам следить за сроками.

- Установите напоминания , чтобы уложиться в сроки выплаты заработной платы.

- Имейте денежный резерв , чтобы вовремя платить своим сотрудникам, даже если ваши продажи убыточны.

- Откройте отдельный счет для расчета заработной платы , если выплаты вашим сотрудникам с вашего бизнес-счета становятся слишком сложными.

- Используйте программное обеспечение для расчета заработной платы , которое предлагает автоматический расчет заработной платы и налогов.

Некоторые службы программного обеспечения для расчета заработной платы будут депонировать ваши налоговые обязательства по заработной плате за вас. Вы можете прочитать о некоторых из лучших программных решений для расчета заработной платы в нашем обзоре OnPay и нашем обзоре Rippling.

Некоторые службы программного обеспечения для расчета заработной платы будут депонировать ваши налоговые обязательства по заработной плате за вас. Вы можете прочитать о некоторых из лучших программных решений для расчета заработной платы в нашем обзоре OnPay и нашем обзоре Rippling.

Большинство программных решений для расчета заработной платы доступны по цене, поскольку они автоматизируют процессы и исключают человеческий фактор.Программное обеспечение для расчета заработной платы также может помочь автоматизировать адаптацию сотрудников, обучение компании, подачу налоговых деклараций, начисление заработной платы и вычеты ошибок и многое другое.

Знаете ли вы разницу между расходами на заработную плату и стоимостью рабочей силы? « Отдел заработной платы

Размещено Арианой 30 января 2018 г.Знаете ли вы, что стоимость рабочей силы может быть одной из самых больших статей расходов в малом бизнесе? По данным U.

В отделе расчета заработной платы мы обнаружили, что управление расходами на заработную плату может быть трудным аспектом для некоторых владельцев малого бизнеса, когда дело доходит до ведения бизнеса. Кроме того, у некоторых владельцев бизнеса возникают проблемы с определением цены на свою продукцию, когда речь идет о стоимости труда и других расходах.Поэтому мы хотим воспользоваться этой возможностью, чтобы ответить на некоторые основные вопросы, которые могут возникнуть у владельцев малого бизнеса о расходах на заработную плату и стоимости рабочей силы. Что такое расходы на заработную плату? S., она уступает только стоимости недвижимости.С. Министерство труда. В зависимости от отрасли, в которой вы работаете, затраты на оплату труда могут варьироваться от 10% до 30% и более. Для вашего малого бизнеса ваши затраты на рабочую силу могут быстро съесть ваши доходы, если они не отслеживаются и не корректируются соответствующим образом.

S., она уступает только стоимости недвижимости.С. Министерство труда. В зависимости от отрасли, в которой вы работаете, затраты на оплату труда могут варьироваться от 10% до 30% и более. Для вашего малого бизнеса ваши затраты на рабочую силу могут быстро съесть ваши доходы, если они не отслеживаются и не корректируются соответствующим образом.Расходы на заработную плату — это сумма, которую вы платите своим сотрудникам в виде окладов и заработной платы в обмен на работу, которую они выполняют для вашего бизнеса.

Любая компенсация, которую вы даете своим сотрудникам, должна быть включена в расходы на заработную плату, включая бонусы, опционы на акции, комиссионные и другие деньги, потраченные на ваших сотрудников.

Любая компенсация, которую вы даете своим сотрудникам, должна быть включена в расходы на заработную плату, включая бонусы, опционы на акции, комиссионные и другие деньги, потраченные на ваших сотрудников.Кроме того, любые льготы, которые вы предоставляете своим работодателям, также относятся к расходам на заработную плату. Расходы на заработную плату — это часть, которую вы платите за планы медицинского обслуживания ваших сотрудников и/или пенсионные фонды.

Кроме того, он также включает сумму, которую ваш бизнес платит в виде налогов федеральным, государственным и местным агентствам на основе валовых показателей заработной платы. Однако налоговые удержания из зарплаты сотрудников не включаются в ваши расходы на заработную плату, поскольку они уже включены в валовую заработную плату.

Что такое стоимость труда?Стоимость рабочей силы – это общая сумма всех окладов, заработной платы и других форм дохода, выплачиваемых работникам.

Он также включает общие суммы всех вознаграждений работникам и федеральных, государственных и местных налогов на заработную плату, уплаченных вашим предприятием (а не ту часть, которую заплатили ваши сотрудники).

Он также включает общие суммы всех вознаграждений работникам и федеральных, государственных и местных налогов на заработную плату, уплаченных вашим предприятием (а не ту часть, которую заплатили ваши сотрудники).Затраты на оплату труда разбиваются на прямые и косвенные (накладные) расходы. Прямые затраты на оплату труда – это те затраты, которые непосредственно связаны с производством продукции.К прямым затратам относится заработная плата работников, которые непосредственно производят продукцию. Косвенные затраты на оплату труда – это расходы, связанные с обеспечением производства продукции. Косвенные расходы включают в себя заработную плату офисных работников, сотрудников службы безопасности или сотрудников, обслуживающих заводское оборудование. Работа, которую они выполняют, не имеет прямого отношения к производству продукта.

В отличие от расходов на заработную плату, стоимость рабочей силы также включает суммы, уплачиваемые наемным работникам. Независимый подрядчик (также называемый фрилансером) предоставляет работу для вашего бизнеса, когда это необходимо, но он не является сотрудником.

Почему важно знать разницу между ними? Им платят на контрактной основе с использованием формы IRS 1099 для сообщения о платежах.

Им платят на контрактной основе с использованием формы IRS 1099 для сообщения о платежах.Поскольку расходы на заработную плату могут быть значительными расходами для вашего бизнеса, вы должны знать, как разумно управлять своими расходами на заработную плату. Точно так же, если вы не понимаете всех расходов, связанных с вашим бизнесом, стоимость вашей рабочей силы может выйти из-под контроля.

Другая причина заключается в том, что стоимость вашей рабочей силы (плюс ваши материальные и накладные расходы) должна быть учтена в ценах на вашу продукцию.Если вы не включите общие затраты, понесенные вашей компанией, в цену продажи, сумма прибыли, которую вы получите, будет ниже, чем вы ожидаете. Кроме того, если потребительский спрос на вашу продукцию снижается или конкурент вынуждает вас снижать цены, вам придется снизить стоимость рабочей силы, если вы хотите сохранить прибыль. В этих случаях вам нужно будет сократить свою рабочую силу, расторгнуть контракты с наемными работниками, сократить производство или снизить стоимость других прямых или косвенных статей, включенных в стоимость производства, таких как сырье, оборудование и т.

д.

д.Вам также необходимо понимать стоимость рабочей силы, если вы занимаетесь калькуляцией работ, которая относится к методу учета, используемому для отслеживания затрат, связанных с созданием определенного продукта. При расчете стоимости работы учитывается не только стоимость вашей рабочей силы, но также материалы и накладные расходы на работу. Вы можете использовать этот метод учета, чтобы определить, сможете ли вы сократить расходы на будущие работы. Или вы можете захотеть выставлять клиентам дополнительные счета за любые понесенные дополнительные расходы.

Что делать, если вам нужна помощь в управлении расходами на заработную плату и стоимостью рабочей силыЕсли вам нужна помощь в определении расходов на заработную плату и стоимости рабочей силы вашего малого бизнеса, обратитесь в отдел расчета заработной платы, расположенный в Браунсбурге, штат Индиана.Грейс Уокер, наш опытный бухгалтер, может помочь вам понять, как рассчитать ваши расходы на заработную плату и стоимость рабочей силы, чтобы вы могли принимать обоснованные решения, когда речь идет о ценообразовании вашей продукции, найме дополнительных сотрудников или рабочих по контракту или снижении производственных затрат в вашем бизнесе.

.

.Для получения дополнительной информации о наших бухгалтерских услугах позвоните Терезе Рэй, владелице отдела расчета заработной платы, по телефону 317-852-2568. Она будет рада поговорить с вами о ваших потребностях и о том, как аутсорсинг вашей бухгалтерии, а также вашей заработной платы может принести пользу вашему бизнесу.С помощью отдела расчета заработной платы вы можете надлежащим образом управлять расходами на заработную плату и трудозатратами, чтобы держать их под контролем, чтобы ваш малый бизнес оставался прибыльным.

— Ариана из отдела блогов отдела заработной платы

Теги: бухгалтерский учет, бухгалтер, бухгалтерия, Браунсбург, сотрудники, работодатели, Грейс Уокер, Индиана, аутсорсинг, малый бизнес, владельцы малого бизнеса, Тереза Рэй, Отдел расчета заработной платы

Размещено в: Бухгалтерия и бухгалтерский учет, управление малым бизнесом

Учет заработной платы – Настройка и расчет заработной платы персонала

Что такое расчет заработной платы?

Учет заработной платы — это, по сути, расчет, управление, учет и анализ вознаграждения сотрудников Вознаграждение Вознаграждение — это любой вид вознаграждения или выплаты, которую физическое лицо или работник получает в качестве оплаты за свои услуги или работу, которую они выполняют для организации или компании.

Он включает в себя любую базовую заработную плату, которую получает работник, наряду с другими видами оплаты, которые начисляются в ходе их работы, которые. Кроме того, учет заработной платы также включает сверку пособий и удержание налогов и отчислений, связанных с компенсациями. На расчет заработной платы сильно влияют законодательные требования каждой страны (он также может зависеть от требований штата или местного города).

Он включает в себя любую базовую заработную плату, которую получает работник, наряду с другими видами оплаты, которые начисляются в ходе их работы, которые. Кроме того, учет заработной платы также включает сверку пособий и удержание налогов и отчислений, связанных с компенсациями. На расчет заработной платы сильно влияют законодательные требования каждой страны (он также может зависеть от требований штата или местного города).Резюме

- Расчет заработной платы по существу представляет собой расчет, управление, учет и анализ вознаграждения сотрудников.

- Ключом к расчету заработной платы является распознавание того, когда концепция принимается работодателем или работником.

Основные расходы на расчет заработной платы

Расходы на оплату труда относятся к обязательствам (расходам), принятым на себя работодателем. Они финансируют компенсацию, выплачиваемую работникам за их непосредственный труд или как следствие обязательных выплат, определенных законодательными требованиями.

Сумма всех перечисленных выше понятий образует начисленный расход на содержание работника в фонде заработной платы.

В соответствии с принципами бухгалтерского учета все начисленные расходыНачисленные расходыНачисленные расходы – это расходы, которые признаются, даже если денежные средства не были выплачены. Обычно они объединяются в пары с выручкой по принципу соответствия, который должен соответствовать принципу соответствия. Принцип соответствия гласит, что все расходы должны совпадать в периоде, когда сообщаются все соответствующие доходы (это не зависит от даты платежа). Например, если работник принят на работу в первый день декабря, но получил оплату в первую неделю января, расходы, связанные с трудом работника, должны быть признаны в декабре.

Примечание: Оплата труда работников не всегда признается расходом. Например, если труд работников использовался для производства продукта или актива, компенсация (включая резервы) должна быть зарегистрирована как стоимость производства продукта (запасов) или актива и признана в качестве расхода при продаже запасов (через себестоимость продаж).

).

).Обязательства к исполнению в рамках расчета заработной платы

Обязательства к исполнению связаны с удержаниями или вычетами из заработной платы работников.Эти удержанные суммы не выплачиваются непосредственно работникам, а позже выплачиваются государственным учреждениям или частным компаниям. Наиболее распространенные удержания в соответствии с законодательством США:

- Федеральные удержания: Удержания по федеральному подоходному налогу

- Удержания штата: Удержания по подоходному налогу штата

- К оплате FICA: Удержания на социальное обеспечение и Medicare

- Медицинское страхование сотрудников: отчисления на медицинское страхование

- 401K: отчисления на пенсионные сбережения.

Прочие удержания включают:

- Удержания по решению суда: Удержания из заработной платы, назначенные судом для конкретных целей.

- Профсоюзные взносы

Настройка расчета заработной платы

Перед началом процесса найма работодатели должны выполнить некоторые важные требования или соображения.

Они соответствуют федеральному законодательству США и могут различаться в зависимости от штата.

Они соответствуют федеральному законодательству США и могут различаться в зависимости от штата.1. Федеральный идентификационный номер работодателя (EIN)

Используется для отслеживания федеральных налоговых платежей. Компания должна получить EIN от IRS.

2. Тип и периодичность оплаты

После определения уровня заработной платы (в соответствии с должностью, опытом, отраслью и т. д.) и типа (почасовая или годовая заработная плата) выберите период, в течение которого сотрудники будут получать оплату . Платежи обычно выбираются еженедельно, раз в две недели или ежемесячно. Сроки выплаты не должны быть больше, чем ежемесячно.

3. Вознаграждения и страхование работников

Если работодатели предлагают дополнительные льготы, такие как страхование или пенсионный план 401K, они должны будут решить, какой взнос вносить в качестве работодателя и какую часть расходов должен взять на себя работник чтобы получить пользу.

4. Формы сотрудников

При найме сотрудников важно собрать всю информацию, касающуюся права на работу в США, а также личную информацию. Наиболее важными формами являются форма I-9 (для проверки наличия у работника гражданства или права работать в США по разрешению на работу), форма W-4 (личная информация сотрудников — заполнив эту форму, вы получите информация, необходимая для расчета удержания, применимого к сотруднику) и Форма прямого депозита.

Расчеты в расчете заработной платы

После создания компании для найма сотрудников и сбора всей информации, касающейся сотрудников, компания должна будет выполнить следующие шаги:

- Рассчитать прямую и косвенную оплату труда: Когда заканчивая месяц, просуммируйте все расходы на прямую компенсацию, такие как заработная плата и сверхурочные (большинство удержаний и резервов рассчитывается на основе этих понятий).

- Затем просуммируйте косвенные понятия, такие как комиссионные и бонусы (проверьте свои федеральные требования и требования штата, чтобы узнать, должны ли они быть включены в расчет удержаний или вычетов).

- Расчет удержаний и вычетов: после определения основы для каждого удержания или вычета в соответствии с предыдущим шагом рассчитайте налоги и удержания из заработной платы ваших сотрудников в соответствии с применимыми требованиями.

- Расчет резервов: Резервы — это начисленные расходы, которые создают обязательства. Типы обязательств. Существует три основных типа обязательств: текущие, долгосрочные и условные обязательства. Обязательства — это юридические обязательства или долги, которые будут выплачены в будущем.Расходы, возникающие в результате требований законодательства, таких как праздники и отпуска, признаются резервами в том периоде, в котором они были понесены, хотя они оплачиваются в последующие месяцы. Они являются результатом договорных отношений с работником.

- Запись записей в книгах.

- Генерация платежей: после расчета и регистрации бухгалтерских проводок компаниям необходимо генерировать платежи сотрудникам, государственным организациям (связанные с удержаниями) и другим организациям.

Этот процесс часто может быть передан по контракту третьим сторонам, таким как Ceridian.

Этот процесс часто может быть передан по контракту третьим сторонам, таким как Ceridian. - Расчет апостериорных корректировок резервов: Из-за характера резервов, которые основаны на оценках, важно пересчитать и скорректировать резервы, если это необходимо.

Похожие материалы

CFI является официальным поставщиком услуг аналитика по финансовому моделированию и оценке (FMVA)Стать сертифицированным аналитиком по финансовому моделированию и оценке (FMVA)® Сертификация аналитика по финансовому моделированию и оценке (FMVA)® от CFI поможет вам обретете уверенность, которая вам нужна в вашей финансовой карьере.Зарегистрируйтесь сегодня!® Станьте сертифицированным аналитиком по финансовому моделированию и оценке (FMVA)® Сертификация CFI по финансовому моделированию и оценке (FMVA)® поможет вам обрести уверенность, необходимую для вашей финансовой карьеры. Зарегистрируйтесь сегодня! программа сертификации, призванная превратить любого человека в финансового аналитика мирового класса.

Чтобы продолжать учиться и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI ниже:

Чтобы продолжать учиться и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI ниже:- Руководство по заработной плате бухгалтера Руководство по заработной плате бухгалтера В этом руководстве по зарплате бухгалтера мы приводим средние значения вознаграждения для тех, кто работает как в государственной, так и в частной бухгалтерии.Бухгалтеры несут ответственность за проверку финансовой отчетности для обеспечения точности и соответствия существующим законам и правилам, решение связанных с налогами задач, таких как расчет

- Начисленный доходНачисленный доходНачисленный доход — это доход, который компания будет признавать и отражать в своих бухгалтерских записях, даже если денежные средства еще не получено. Из-за характера учета по методу начисления компаниям иногда необходимо регистрировать доход до получения платежа.

- Калькулятор заработной платыКалькулятор заработной платыЭтот калькулятор заработной платы можно использовать для расчета вашего годового эквивалента заработной платы на основе заработной платы или ставки, которую вы получаете в час.

Следуйте приведенным ниже инструкциям, чтобы преобразовать почасовой доход в годовой и определить свою годовую заработную плату. Просто введите свою информацию, и эта форма будет ежечасно превращаться в зарплату. Определение и лучшие практики

Следуйте приведенным ниже инструкциям, чтобы преобразовать почасовой доход в годовой и определить свою годовую заработную плату. Просто введите свою информацию, и эта форма будет ежечасно превращаться в зарплату. Определение и лучшие практикиМногие работодатели считают реестр заработной платы незаменимой частью своего бизнеса, поскольку он помогает им поддерживать в порядке как свои платежные ведомости, так и свои бюджеты.В нем перечислены сведения о заработной плате каждого сотрудника, такие как отработанные часы, валовая заработная плата, отчисления и чистая заработная плата. Реестры заработной платы также предоставляют сводную информацию о сотрудниках, которая может быть полезна при внесении налоговых платежей, подаче налоговых деклараций и выполнении других основных бухгалтерских задач.

Определение регистра заработной платы

Реестр заработной платы — это инструмент, который записывает информацию о выплате заработной платы по каждому сотруднику — валовую заработную плату, вычеты, удержанный налог, чистую заработную плату и другую информацию, связанную с заработной платой — за каждый период выплаты и дату выплаты.

Он существует во многих формах, от ручных буклетов и специальных регистров, созданных в Excel, до отчетов, создаваемых специальным программным обеспечением для расчета заработной платы. Независимо от формата, регистры заработной платы, как правило, имеют одну и ту же базовую структуру.

Он существует во многих формах, от ручных буклетов и специальных регистров, созданных в Excel, до отчетов, создаваемых специальным программным обеспечением для расчета заработной платы. Независимо от формата, регистры заработной платы, как правило, имеют одну и ту же базовую структуру.Структура регистра заработной платы

Регистры расчета заработной платы обычно представляют собой серию простых диаграмм (по одной для каждого сотрудника в течение определенного периода оплаты), которые включают следующую информацию:

- Даты платежного периода (начало и конец)

- Дата выплаты

- часов работы

- Применимые ставки оплаты (обычные или сверхурочные)

- Общая валовая заработная плата

- Применимые налоги с работников и работодателей

- Вычеты пособий

- Взносы на выплату пособий работодателю

- Чистая заработная плата

- Реквизиты для нетто-платежа (бумажный чек, прямой депозит или платежная карта)

Обратите внимание, что законы о ведении учета заработной платы различаются в разных юрисдикциях.

Для обеспечения соблюдения работодатели должны быть знакомы с требованиями, применимыми к их рабочей силе, и хранить соответствующую документацию в течение периода времени, установленного федеральными, государственными и местными органами власти.

Для обеспечения соблюдения работодатели должны быть знакомы с требованиями, применимыми к их рабочей силе, и хранить соответствующую документацию в течение периода времени, установленного федеральными, государственными и местными органами власти.Формы ведомостей расчета заработной платы

Базовые шаблоны реестра заработной платы можно найти в Интернете или создать в таких программах, как Excel. В большинстве магазинов канцелярских товаров также есть книги, специально отформатированные для записи информации о заработной плате. Для обеспечения высочайшей точности многие малые и крупные предприятия полагаются на автоматизированные цифровые решения для расчета заработной платы, такие как решения, предлагаемые ADP, которые могут интегрироваться с программным обеспечением для бухгалтерского учета и другими программами.

Как использовать и вести реестр заработной платы: передовой опыт

Поддержание важных данных о заработной плате в актуальном состоянии и легкодоступных имеет важное значение для работодателей, чтобы устранять неожиданные расхождения без путаницы.

Всякий раз, когда работодатели удерживают налоги и вычеты из заработной платы, выплачивают зарплату работникам или перечисляют налоговые платежи в государственные органы, эта информация должна одновременно документироваться в журнале учета заработной платы. Такая регулярная процедура ввода данных при строгом соблюдении может помочь обеспечить точный учет заработной платы.

Всякий раз, когда работодатели удерживают налоги и вычеты из заработной платы, выплачивают зарплату работникам или перечисляют налоговые платежи в государственные органы, эта информация должна одновременно документироваться в журнале учета заработной платы. Такая регулярная процедура ввода данных при строгом соблюдении может помочь обеспечить точный учет заработной платы.Еще одним важным шагом в ведении реестра заработной платы является проведение проверок. В ходе этого процесса работодатели согласовывают свои расчеты по заработной плате и следят за тем, чтобы их методы бухгалтерского учета и ведения документации соответствовали правилам. Лучше всего проводить аудит заработной платы каждый платежный период.

Функции регистра заработной платы

Как минимум, реестры заработной платы помогают бизнесу:

- Учет оплаченных часов

- Анализ исходящих расходов на одного сотрудника или на всю организацию

- Отслеживание вычетов сотрудников и удержанных налогов

Но вряд ли это предел полезности реестра заработной платы.

Работодатели также используют его для:

Работодатели также используют его для:- Согласование расходов на заработную плату с главной бухгалтерской книгой

- Запись и отслеживание времени отпуска сотрудников, например, болезни, отпуска и оплачиваемого отпуска (PTO)

- Проверка операций прямого депозита и взносов работодателя в планы отложенной компенсации, такие как 401(k)

Хотя все эти функции можно выполнять вручную, специальное программное обеспечение для расчета заработной платы предоставляет информацию одним нажатием кнопки, что делает отчетность быстрой и простой.

Регистры расчета заработной платы: расходы на заработную плату и налоги

Регистры заработной платы показывают работодателям, сколько денег им нужно откладывать на расходы по заработной плате, например:

- Федеральный закон о страховых взносах (FICA): налоги, удерживаемые из заработной платы работников

- Налоги FICA, подлежащие уплате работодателем

- Федеральный подоходный налог, удерживаемый с заработной платы работников

- Государственный и местный подоходный налог, удерживаемый с заработной платы работников (если применимо)

- Федеральные налоги по безработице, уплачиваемые работодателем

- Государственные налоги по безработице, уплачиваемые работодателем

- Государственные налоги на безработицу, удерживаемые из заработной платы работников (если применимо)

- Государственная компенсация работникам, выплачиваемая работодателем

- Пособия и другие добровольные отчисления из заработной платы работников

- Взносы работодателя на пособия и пенсионные сбережения

- Причитающиеся суммы наложения ареста на заработную плату сотрудников

В случае аудита эти записи расходов на заработную плату могут помочь сделать процесс максимально безболезненным.

Ухоженный реестр заработной платы также полезен при подготовке налоговых отчетов по заработной плате, в том числе:

Ухоженный реестр заработной платы также полезен при подготовке налоговых отчетов по заработной плате, в том числе:Часто задаваемые вопросы о регистрах заработной платы

Что такое регистр заработной платы?

Реестр заработной платы — это запись информации о заработной плате для каждого сотрудника за каждый период оплаты. Это помогает работодателям сверять свои платежные ведомости и готовить квартальные и годовые налоговые отчеты.

Является ли журнал заработной платы рабочим листом?

Регистры расчета заработной платы можно создавать с помощью электронных таблиц, хотя это может быть не идеальным для большинства работодателей.С программным обеспечением для расчета заработной платы проще вести точный учет заработной платы и быстро составлять отчеты.

Что такое журнал расчета заработной платы?

Журналы расчета заработной платы — это записи всех транзакций по заработной плате. Эта информация также отражается в записях сводного уровня в главной бухгалтерской книге предприятия.

Когда требуются конкретные данные о заработной плате, например, во время аудита, бухгалтеры обычно обращаются к журналу заработной платы, а не к главной книге.

Когда требуются конкретные данные о заработной плате, например, во время аудита, бухгалтеры обычно обращаются к журналу заработной платы, а не к главной книге.Является ли журнал расчета заработной платы тем же, что и журнал расчета заработной платы?

Несмотря на то, что они записывают большую часть одной и той же информации, журналы расчета заработной платы и регистры заработной платы не идентичны.Реестры расчета заработной платы обычно более подробны, чем журналы расчета заработной платы, и содержат конкретную информацию о каждом сотруднике. Из-за объема конфиденциальной информации, включенной в реестр заработной платы, доступ, как правило, ограничивается только уполномоченными лицами в компании, такими как менеджер по заработной плате.

Это руководство предназначено для использования в качестве отправной точки при анализе обязательств работодателя по заработной плате и не является исчерпывающим источником требований. Он предлагает практическую информацию по предмету и предоставляется с пониманием того, что ADP не предоставляет юридические или налоговые консультации или другие профессиональные услуги.

Программное обеспечение для расчета заработной платы может рассчитать заработную плату и налоги, а некоторые даже сдадут налоги за вас.

Программное обеспечение для расчета заработной платы может рассчитать заработную плату и налоги, а некоторые даже сдадут налоги за вас. Если вы корректируете заработную плату работника, то выдача чека может быть оправдана для учета изменения.

Если вы корректируете заработную плату работника, то выдача чека может быть оправдана для учета изменения. После завершения решите, сколько вы хотите платить своим сотрудникам. Вы должны компенсировать сотрудников в зависимости от того, сколько им платят конкуренты в вашей отрасли. Проведите SWOT-анализ, который поможет вам определить заработную плату конкурентов и посмотреть, является ли предлагаемая вами заработная плата сильной стороной вашего бизнеса. То, как вы платите заработную плату, имеет отношение к тому, как вы документируете информацию о заработной плате.