Что значит ндфл 2 – Что такое справка 2-НДФЛ: для чего нужна

Что такое справка 2-НДФЛ и для чего она нужна?

Довольно часто, особенно в случаях, когда необходимо обратиться в финансовое учреждение, от граждан требуют предъявления справки 2-НДФЛ.

Что скрывается за этой загадочной и малопонятной аббревиатурой? Постараемся разобраться.

Как расшифровывается слово НДФЛ?

Для чего нужна справка 2-НДФЛ?

Зачем в банк нужна справка 2-НДФЛ?

Где взять справку 2-НДФЛ?

Как заполнить справку 2-НДФЛ самостоятельно?

Как расшифровывается слово НДФЛ?

Для большинства работающих граждан слово НДФЛ не представляет никакой загадки: это сочетание букв расшифровывается как Налог на Доходы Физических Лиц. Согласно законодательству нашей страны, почти все виды доходов граждан, кроме некоторых отдельных категорий, облагаются налогом, который так и называется – подоходным, или НДФЛ. Для того, чтобы взимать справедливую сумму налога, ФНС собирает сведения о доходах каждого налогоплательщика, и на основании этих сведений рассчитывается сумма удерживаемого налога.

Справка 2-НДФЛ отражает размер доходов налогоплательщика за определенный период – как правило, за последний год или 6 месяцев текущего года.

Для чего нужна справка 2-НДФЛ?

Чаще всего справку 2-НДФЛ необходимо предъявлять в банке, либо другой финансовой организации, когда вам нужно обратиться туда за получением кредита на крупную сумму. Обычно она требуется при оформлении ипотеки, либо автокредита.

Иногда при смене места работы сотрудник отдела кадров может потребовать у вас справку 2-НДФЛ с предыдущего места работы. Поэтому при увольнении желательно получить этот документ вместе с трудовой книжкой.

Существуют и другие ситуации, в которых может понадобиться справка 2-НДФЛ:

— для оформления налоговых вычетов;

— для оформления, либо перерасчета пенсии;

— для участия в хозяйственном или трудовом споре в суде;

— для усыновления или оформления опекунства над ребенком;

— для расчета размера алиментов и т.д.

Если в каких-либо целях требуется подтверждение уровня ваших доходов, без справки 2-НДФЛ не обойтись.

Зачем в банк нужна справка 2-НДФЛ?

Банковское учреждение, которое решает вопрос о предоставлении вам кредита, должно быть уверено в том, что вы сможете вернуть запрошенную сумму денег. Основанием для этой уверенности, как правило, является размер доходов, который подтверждает справка 2-НДФЛ. Исходя из размера ежемесячного дохода (это может быть зарплата, гонорары, роялти, оплата оказываемых вами услуг и т.д.), банк принимает решение, справитесь вы с ежемесячными выплатами по кредиту или нет.

При этом специалисты кредитного отдела банка обязательно учитывают, какая сумма останется в вашем распоряжении после выплаты кредитного взноса, и будет ли ее достаточно для обеспечения ваших базовых потребностей.

Где взять справку 2-НДФЛ?

Если вы трудитесь по найму на предприятии, в компании либо организации, вам достаточно обратиться к работодателю, и тот оформит справку 2-НДФЛ в трехдневный срок, а возможно, и быстрее. При этом не нужно предъявлять никаких дополнительных документов – только написать заявление и отдать его руководителю предприятия или вашему непосредственному начальнику.

В справке 2-НДФЛ должны содержаться:

— наименование компании либо организации работодателя, ее реквизиты;

— сведения о сотруднике, которому выдается справка;

— облагаемая налогом сумма дохода помесячно;

— суммы налоговых вычетов с кодами;

— итоговые суммы доходов, налогов и вычетов за указанный в справке период.

Как заполнить справку 2-НДФЛ самостоятельно?

Сотрудник не вносит самостоятельно никаких сведений в справку 2-НДФЛ. Это входит в обязанности работодателя, который может поручить заполнение разделов стандартной формы бухгалтеру, либо выполнить это сам.

Кроме того, сегодня разработаны специальные бухгалтерские программы и приложения к наиболее популярным программным продуктам, которые автоматически заполняют справку на любого сотрудника компании, исходя из сведений в базе данных предприятия.

www.mnogo-otvetov.ru

Что значит НДФЛ? Как понять 2-НДФЛ справка? Расшифровка НДФЛ…

С тех пор, как у нас случился капитализм, государство пытается содрать с простых граждан последнюю копейку, придумывая все новые и новые ухищрения. В этой статье мы поговорим о таком интересном явлении на экономическом небосклоне РФ, как НДФЛ. Что значит НДФЛ? Рекомендую прочечть ещё несколько толковых статей, например, что значит Новый Год, что такое НКО, что значит НДФЛ? Эта аббревиатура расшифровывается, как “Налог на Доходы Физических Лиц”. А кто такие физические лица? Это мы с вами граждане, вот так нас и “прищучивают” по-всякому, хоть стой, хоть падай.

С тех пор, как у нас случился капитализм, государство пытается содрать с простых граждан последнюю копейку, придумывая все новые и новые ухищрения. В этой статье мы поговорим о таком интересном явлении на экономическом небосклоне РФ, как НДФЛ. Что значит НДФЛ? Рекомендую прочечть ещё несколько толковых статей, например, что значит Новый Год, что такое НКО, что значит НДФЛ? Эта аббревиатура расшифровывается, как “Налог на Доходы Физических Лиц”. А кто такие физические лица? Это мы с вами граждане, вот так нас и “прищучивают” по-всякому, хоть стой, хоть падай.НДФЛ – это налог на доходы от физических лиц, и является обязательным, индивидуально безвозмездным платежом, который берётся с физических лиц из денежных средств им принадлежащих для обеспечения финансовой деятельности государства

У многих на языке вертится вопрос, что значит 2-НДФЛ справка?

2-НДФЛ – это специальный документ, в котором прописывается информация об заработной плате, удержанных налогах и источнике вашего дохода

Выдаётся работодателем, как правило, за 12 месяцев и содержит следующие разделы:

общая сумма удержанных налогов, вычетов, общая сумма дохода;

доход, облагаемой по базовой ставке 13% каждый месяц;

информация о вашем работодателе, его реквизиты, наименование;

имущественные, социальные, стандартные налоговые вычеты с кодами;

информация о сотруднике.

Этот документ можно получить в вашей бухгалтерии. При этом время затраченное на её оформление не должно превышать трёх дней со дня подачи запроса (согласно 62 статье Трудового Кодекса РФ). Данная справка должна быть заверена печатью организации и завизирована руководителем.

xn—-7sb3abqfg0a4g2a.xn--p1ai

Что такое, где взять и какой срок действия справки 2

В некоторых жизненных ситуациях нам требуется подтверждать перед различными инстанциями свой доход от заработной платы, удержания налогов, страховые взносы за определенный период. Для этих нужд существует специальная форма документа. Называется она 2 – НДФЛ. Что это такое, где взять и какой срок действия справки 2 – НДФЛ, разберем ниже в статье.

Что такое 2 – НДФЛ

НДФЛ – это аббревиатура, обозначающая “налог на доходы физических лиц”. В нашей стране им облагается все работающее население, удерживается он из заработной платы по ставке 13% от суммы. Зачастую мы его даже не замечаем, так как работодатель автоматически отчисляет эту часть суммы на счета налоговых органов. Однако для многих служб это важная информация о гражданине как платежеспособном налогоплательщике. 2 – НДФЛ – это регламентированный документ, справка, которая подтверждает доходы гражданина в случаях, когда это необходимо. Случаев таких может быть очень много. Начинается все с оформления детских пособий и заканчивается выдачей кредитов и займов. Каждый конкретный случай имеет свои тонкости оформления.

Где получить справку о доходах

Когда мы встречаемся с необходимостью представить данную справку, часто возникает вопрос, где же ее взять. Далеко ходить не нужно. Справку о доходах обязан по запросу предоставить главный бухгалтер работодателя со всеми внесенными реквизитами и суммами за требуемый период. Обычно этот период составляет год, но справка может выдаваться и поквартально, и по полугодиям. При увольнении – соответственно, за количество отработанных месяцев. Необходимо помнить, что для конкретных целей срок действия справки 2-НДФЛ ограничен. Рассчитывайте время, когда вы сможете представить требуемый документ в нужное вам место. Иначе, срок действия справки 2-НДФЛ истечет, и придется снова запрашивать ее у своего бухгалтера.

В каких случаях необходима 2-НДФЛ

Пригодиться такая справка может во многих инстанциях и структурах. Например, при оформлении детского пособия. Социальным институтом требуется понимать, действительно ли вы нуждаетесь в помощи. При одобрении кредита, банк с помощью данной справки может удостовериться, что вы платежеспособный человек, и вовремя погасите задолженность. Налоговая видит в ней информацию об удержанных ею суммах, узнает, нет ли нарушений и недостач. И при этом для каждой отдельной службы срок действия справки 2-НДФЛ различается. Чтобы не потеряться во времени, уточняйте, когда она должна быть принесена, и от какого числа выписана.

Срок действия справки 2-НДФЛ для банка составляет тридцать календарных дней. Если прошло больше, банк не примет ее, и не выдаст вам кредит. В некоторых случаях срок действия справки 2-НДФЛ для кредита банк может установить и менее тридцати дней на свое усмотрение.

Правила заполнения 2-НДФЛ

Как и любой официальный документ, справка о доходах должна составляться с учетом регламентируемых правил. Данная справка обязательно должна содержать следующие поля: наименование организации-работодателя, данные сотрудника (ИНН, СНИЛС, паспортные данные, занимаемая должность), сумма дохода сотрудника по месяцам, налоговые вычеты, полагающиеся сотруднику, их коды, сумма всех вычетов, удержаний и доходов. В самой справке должны быть указаны даты, когда она была выписана, и сколько действует. Срок действия справки 2-НДФЛ для налоговой определить легче всего. Все прописано в налоговом кодексе Российской Федерации. Сотрудник должен отчитываться о своих доходах перед налоговой раз в год. Для всех остальных случаев и используется данная дата.

Если вы собрались ехать за границу, вам тоже понадобится данный документ. Но по его заполнению необходимо проконсультироваться в посольстве. Законодательство разных стран требует разных реквизитов заполнения в содержании 2-НДФЛ. Вполне возможно, что в другой стране предпочтут справку на фирменном бланке организации с дополнительными информационными полями. Срок действия справки 2-НДФЛ для визы тоже определят в посольстве. Чтобы ваша поездка не сорвалась, потрудитесь заранее узнать все интересующие вопросы оформления документов.

Типичные ошибки заполнения

Человек – не робот, ему свойственно ошибаться. Поэтому и в справке могут быть как незначительные, так и весомые помарки. Особенно часто это наблюдается в организациях с неавтоматизированным заполнением документов. Да и показания в базе данных могут быть внесены изначально ошибочные. Поэтому при получении справки на руки, сразу проверьте правильность отраженной информации, чтобы не пришлось несколько раз ездить и переделывать документ. Описки быть не может по определению. Иначе документ теряет свою юридическую силу. Обязательно присутствие на бланке подписей руководителя и главного бухгалтера. И, конечно, все цифры должны быть актуальными. Очень часто происходит обидная ситуация, и документ не принимают в месте назначения из-за отсутствия всего одной подписи. Своевременная проверка документации – гарантия правильного расхода времени, средств и нервов. Иметь такую привычку – одна из главных обязанностей каждого человека. Тогда будет гораздо меньше нерациональных движений и действий.

businessman.ru

Для чего нужна справка 2 НДФЛ и как ее заполнить?

НДФЛ — это налог на доход физического лица. Каждый, кто официально устроен на каком-либо предприятии, выплачивает этот налог по умолчанию.

А если быть более точным, данный налог выплачивает сам работодатель. Эта бумажка с информацией о том, выплачивает ли работник данный сбор, и в какой сумме, запрашивается тоже у него.

Выдается данный документ с информацией за определенный период, обычно это период в один год.

Но все же, для чего нужна справка 2 НДФЛ? Необходимость в ней может возникнуть по разным причинам, например:

- При попытке получения кредитных средств.

- При оформлении на следующее рабочее место.

- Когда граждане пытаются уменьшить исходный объем суммы ежемесячного налогового вычета из зарплаты по определенным причинам.

- Для того, чтобы определить размер пенсионных выплат.

- Когда пара пытается усыновить ребенка.

- При судовых разбирательствах по поводу выплаты алиментов.

- Когда происходят трудовые разбирательства и т.д.

Вы оказались в ситуации, когда нужно получить эту бумагу? Разберем подробнее, какие данные она содержит, а также где и как вам могут её выдать.

Какая информация содержится в справке 2 НДФЛ?

Данная форма содержит следующую информацию:

- Все необходимые данные о работодателе, такие как: реквизиты предприятия, название, сведение о его владельце.

- Информация о сотруднике, а именно: паспортные данные, адрес проживания и т.д.

- Ежемесячный доход без вычета, который и облагается ставкой (согласно актуальному законодательству).

- Все вычеты согласно назначению, их сумма и соответствующие коды.

- Общая сумма налогового вычета и удержаний.

Вся эта информация в справке 2 НДФЛ обычно заполняется бухгалтером на предприятии, если такой имеется. А если нет – то тем, кто отвечает за выдачу заработной платы.

Для чего нужна справка 2 НДФЛ и кто может ее потребовать?

№1. При вопросах, связанных с отчетностью в ФНС

Данную выписку предоставляют в налоговую инспекцию:

- Либо согласно приказу Федеральной Налоговой Службы РФ от 17.11.2010 по второму положению 230 статьи (https://base.garant.ru/57407441), когда с выплаченного налоговым агентом дохода необходимо удержать и начислить в бюджет подоходный налог.

- Либо при невозможности удержать данный вычет, о чем нужно вовремя оповестить и предоставить доказательства в виде справки 2 НДФЛ.

№2. При изменении места работы (в случае с официальным трудоустройством по трудовой книге).

Когда человек переходит на новое место работы, для того чтобы получить сумму налогового вычета в стандартном размере, ему необходимо предоставить ту самую справку 2 НДФЛ.

Это необходимо для предоставления всех данных о его доходах или удержаниях, которые рассчитываются с начала года.

№3. При заполнении налоговой декларации.

Декларация заполняется с учетом информации за год, соответственно, форма, содержащая информацию о ежемесячных доходах и вычетах, поможет в более достоверной подаче информации.

№4. При оформлении займа кредитных средств в банковском учреждении.

Поскольку в данном документе указывается сумма ежемесячных доходов и она служит подтверждением того, что заемщик работает на предприятии.

И еще один момент: в случае неуплаты можно будет отыскать неплательщика по координатам рабочего места.

Объяснять кому-либо то, для чего и кому нужны эти сведения, нет необходимости, так как документ должны выдавать по простому запросу.

В каком случае предъявление справки 2 НДФЛ не обязательно?

В том случае, когда место работы, предприятие или частное лицо не является налоговым агентом, а это значит, что само предприятие не удерживает часть доходов, необходимости в данной справке нет.

В данном случае все происходит таким образом, что физические лица, которые получают доход без вычета налоговой ставки, перечисляют ее самостоятельно.

Это не так удобно, ведь расчет и своевременная выплата ложатся на плечи человека, который, в большинстве случаев, не имеет достаточно опыта, чтобы всегда делать это согласно действующему законодательству. Также, в отдельных случаях, когда речь о доходах, которые не поддаются налогообложению, они не вычисляются вообще.

Речь о таких случаях как:

- Выплата пособия от государства не поддается вычитанию налога НДФЛ.

- Исключением является выплата от службы занятости.

- Выплата компенсации.

- Возмещение какого-либо, учитываемого законодательством, нанесенного вреда.

- Оплаты стоимостей спортинвентаря и других принадлежностей спортивным организациям.

- При возмещении расходов (например, расходы на повышение квалификации).

- Выплаты донорам крови и т.д., так как они считаются вознаграждением за добровольную помощь.

- Другие виды вознаграждений за волонтерскую деятельность или деятельность на некоммерческой основе.

Как правильно заполняется справка 2 НДФЛ?

Поскольку речь идет об официальном документе, тем более, о бумаге, связанной с НК РФ, очень важно то, насколько правильно она заполнена. Ведь большинство ошибок, которые были сделаны во время внесения данных в документацию такого рода, заканчиваются судебными разбирательствами с государством.

- Изначально, очень важно указать верные данные налогового агента, а именно, адрес, название, реквизиты предприятия и т.д. Если будет неправильно указано хоть что-то из перечисленных фактов и это обнаружится при тщательной проверке, могут возникнуть сомнения в их подлинности. Даже если вы просто «опечатались».

- То же самое касается и данных о том, кто получает доход, и для кого выдается эта справка.

- Информация о самих доходах, которые поступают, ведь именно от них зависит сумма вычисленного платежа по ставке.

- Коды, по которым начисляются доходы. Это может быть код о вознаграждении за выполнение труда (2000), код, по которому происходит начисление премии (4800) и т.д.

Если были произведены вычеты из зарплаты, штрафы или какие-либо другие санкции, они тоже указываются в форме 2 НДФЛ.

Также, справка 2 НДФЛ имеет такое понятие как «признак», который указывается в заглавье. Делается это при помощи цифры «1», которая ставится в случае, когда налог уже был удержан агентом, и «2», в обратном случае.

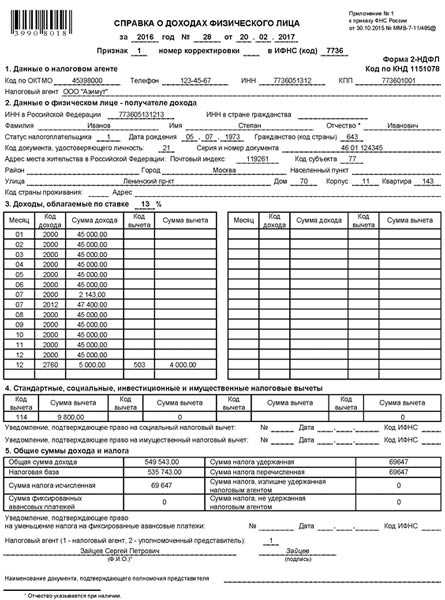

Более подробно то, как выглядит справка НДФЛ, можно наблюдать на примере, но лучше всегда следить за изменениями, которые происходят в налоговом законодательстве.

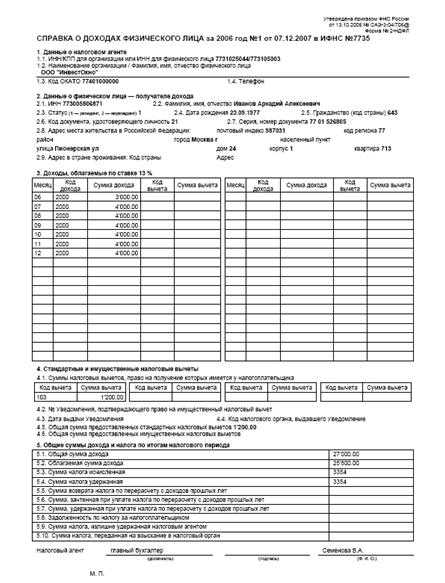

Пример справки 2 НДФЛ:

Какие могут возникнуть ошибки при заполнении справки 2 НДФЛ?

- Все подписи уполномоченных лиц должны быть поставлены лишь синей ручкой.

- На форме обязательно должна стоять подпись уполномоченного лица налогового агента, а именно – сотрудника бухгалтерии.

- Указание даты в правильной форме, а именно, указание ее НЕ в формате «00.00.0000».

- Печать поставлена не в месте для печати.

- Подпись перекрыта печатью.

Всех этих пунктов стоит избегать для того, чтобы далее к этому документу не было никаких вопросов.

В случае, если среди данных нет идентификационного номера, но при этом все сведения известны и достоверны, ее обязаны принять. В любом случае, нельзя указывать неверный ИНН, так как это послужит причиной непринятия справки.

Как получить выписку из ЕГРЮЛ в налоговой?

Кто может выдать справку 2 НДФЛ?

К числу тех, кто владеет полномочиями, законодательство относит:

- частных предпринимателей;

- организации;

- юристов;

- нотариусов и т.д.

Руководство подтверждает данный документ подписью и печатью в соответствующих местах.

Выдают справку налоговые агенты не только по запросу физического лица, но и в качестве определенного обязательства. Эти сведения передаются в налоговую инспекцию на каждого сотрудника.

Если речь о некоммерческих организациях и сотрудники не получают доход, то и в подаче сведений об их доходе, соответственно, нет необходимости.

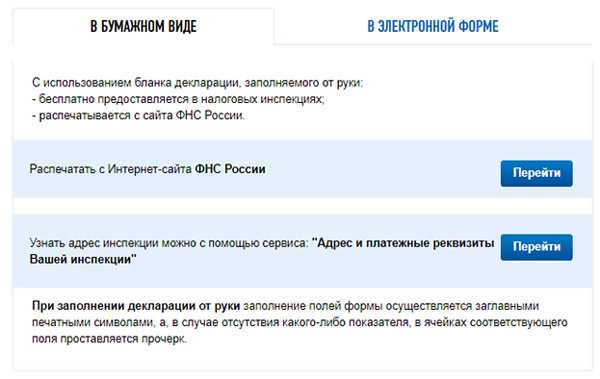

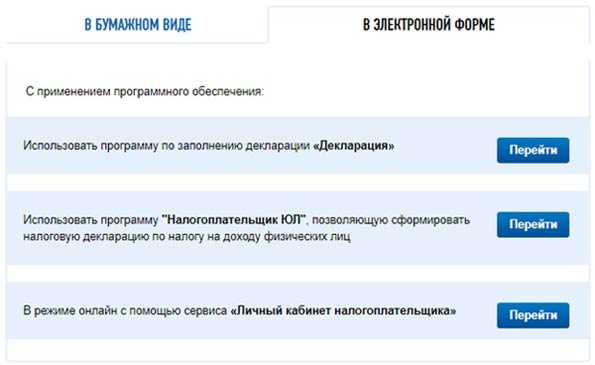

1) Каким образом совершается подача документов?

Процесс подачи документов в налоговую инспекцию может происходить несколькими путями.

Один из них – это стандартная подача при помощи личного обращения, и подтверждение его справками в бумажном виде.

Еще один способ, который сопровождается бумажной документацией – это предъявление справки 2 НДФЛ в налоговую инспекцию при помощи заказного письма. В этом случае, датой подачи сведений будет не день их получения, а именно дата отправки, поэтому нет необходимости переживать из-за того, что они поступят не вовремя.

Для обоих этих вариантов существует инструкция, заботливо размещенная на сайте ФНС России: https://www.nalog.ru/rn77/fl/pay_taxes/income/pay_taxes

Наиболее прогрессивной идеей является отправка в электронном виде. Для того, чтобы разобраться, как это сделать, тоже есть готовая инструкция: https://www.nalog.ru/rn77/fl/pay_taxes/income/pay_taxes

Для подачи любой документации есть определенные сроки. Предпринимателем (налоговым агентом) отчетность подается один раз в год. Очевидно, что отчетность составляется за прошедший год.

2) Как вносить изменения в справку 2 НДФЛ?

Конечно, несмотря на то, что внимательность при заполнении любой документации очень важна, ошибок не всегда можно избежать. Именно для таких случаев предусмотрены действия, которые производятся в случае допущения помарок, указания ошибочных сведений или же для уточнения некоторых неточностей.

В том случае, если все же была совершена ошибка, и она нуждается в корректировке, создается отдельно корректировочный вариант, в котором есть примечания о том, что данная справка подлежала исправлениям.

В итоге, в откорректированной справке указаны лишь достоверные данные и ей присвоен номер, который свидетельствует о том, что это справка об изменениях.

Подведем итог. Независимо от того, для чего нужна справка 2 НДФЛ вам, очень важно придерживаться основных правил ее заполнения.

Как написано выше, неправильное заполнение или несвоевременное исправление приведет к определенным негативным последствиям, как самого налогового агента, так и того, кто является физическим лицом, получающим доход.

Что нужно знать о справке 2 ндфл?

Получите актуальную информацию из видео:

При запросе этой выписки с целью получения кредита, существует нюанс, а именно то, что она должна быть выдана не ранее, чем за один календарный месяц до сделки.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

biznesprost.com

Заполнение справки о доходах 2-НДФЛ

До 1 апреля все бизнесмены, независимо от применяемого режима, должны сдать сведения о доходах, выплаченных гражданам в течение 2010 г. Для этого предусмотрена форма 2-НДФЛ (далее – Справка), утвержденная Приказом ФНС России от 17 ноября 2010 г. N ММВ-7-3/611@. В Приказе, помимо бланка, приводятся Рекомендации по заполнению, Формат представления сведений в электронном виде, а также Справочники, коды из которых указываются в Справке.

Примечание. ФНС России утвердила новую форму Справки 2-НДФЛ. Она применяется с отчетности 2010 г.

Прежняя Справка, утвержденная Приказом ФНС России от 13 октября 2006 г. N САЭ-3-04/706@, теперь не действует, отчитываться за 2010 г. нужно на новом бланке. В целом форма бланка и отражаемые сведения сохранились.

Справка умещается на одной странице, где данные группируются в пяти разделах: сведения о налоговом агенте (предпринимателе), о физлице (работнике), выплаты, облагаемые НДФЛ, предоставляемые вычеты, сумма дохода и налога по итогам года.

Общие требования

Справка оформляется на каждого работника, а также по каждой ставке налога, по которой облагаются выплаты (13, 30, 35, 9 процентов). На одного сотрудника может быть оформлено несколько Справок. Например, если бизнесмен в течение года (налогового периода) выплачивал суммы, облагаемые по ставкам 13 и 35 процентов, то составляется две отдельные Справки на данного человека. Ставка НДФЛ указывается в заголовке разд. 3 Справки.

Примечание. Если в течение года одному человеку выплачивались суммы, облагаемые по ставкам 13 и 35 процентов, то составляется две отдельные Справки на данного человека.

Если в течение года сотрудник уволен, а потом снова оформлен на работу, на него оформляется общая Справка, где указываются выплаты в целом за отчетный год. Если сотрудник в период, пока он не числился в штате, работал где-то, тот работодатель составит на него Справку по выплатам в этот небольшой период. Коммерсант отношения к тем суммам при заполнении формы 2-НДФЛ не имеет и в составляемой Справке не показывает.

Все суммовые показатели в Справке отражаются в рублях и копейках через десятичную точку. Исключение – суммы налога, которые пишутся в целых рублях. Копейки округляются по правилам математики: менее 50 коп. отбрасываются, а 50 коп. и более округляются до полного рубля.

На бланке заполняются все реквизиты и показатели, за исключением разд. 4, где указываются налоговые вычеты.

Остается неясным способ представления Справки. Прежде, если у коммерсанта было 10 сотрудников и менее, допускалось представление Справок в бумажном виде. По более чем 10 физлицам отчитываться нужно было в электронном виде (на съемном носителе или через Интернет). В настоящий момент из Налогового кодекса положение о возможности отчитываться на бумаге исключено. Порядок сдачи сведений утверждается ФНС России, но в Приказе к бланку 2-НДФЛ ничего не говорится о том, можно ли подавать Справки на бумаге.

Примечание. Прежде, если у коммерсанта было менее 10 сотрудников, допускалось представление Справок в бумажном виде. Сейчас из Налогового кодекса возможность отчитываться на бумаге исключена.

Заполнение формы 2-НДФЛ

В заголовке Справки указывается год, за который она заполняется. Рядом пишется порядковый номер Справки, дата составления, а также четырехзначный номер налоговой службы, где коммерсант состоит на налоговом учете. Новый показатель – поле “признак”. Здесь ставится цифра 1, если Справка представляется агентом по итогам года (п. 2 ст. 230 НК РФ), и цифра 2, когда агент подает Справку при невозможности удержать налог с выплаты.

В этом случае коммерсант обязан сообщить в инспекцию о выплате и неудержанной сумме налога в течение месяца после окончания налогового периода (календарный год), в котором гражданину выплачен доход, то есть до 1 февраля (п. 5 ст. 226 НК РФ).

В разд. 1 отражаются данные о налоговом агенте. Бизнесмен указывает свои ИНН, Ф.И.О. (полностью без сокращений), код ОКАТО, контактный телефон. Раздел 2 предназначен для сведений о сотруднике, на которого заполняется Справка (таблица 1).

Заполнение информационных разделов Справки 2-НДФЛ

Заголовок

за 20___ год – Год, за который представляется Справка о доходах

N _____ – Порядковый номер Справки в отчетном периоде, присваиваемый коммерсантом (налоговым агентом)

от __.__.____ – Дата (число, номер месяца, год) составления Справки. Например, 25 февраля 2011 г. записывается так: 25.02.

в ИФНС N _____ – Четырехзначный номер налоговой инспекции, в которой коммерсант (налоговый агент) состоит на учете. Например: 5032, 50 – код региона, 32 – код налоговой инспекции

признак ______ – Цифра 1 пишется, если Справка представляется по итогам года (п. 2 ст. 230 НК РФ), цифра 2 – когда Справка оформляется при невозможности удержания налога с выплаты гражданину (п. 5 ст. 226 НК РФ)

1. Данные о налоговом агенте

1.1 ИНН – ИНН предпринимателя (фирмы дополнительно указывают свой КПП)

1.2 Фамилия, имя, отчество физического лица – Пишутся полностью без сокращений, так же, как указано в паспорте

1.3 код ОКАТО – Код по месту жительства индивидуального предпринимателя, даже если бизнесмен работает в разных регионах

1.4 Телефон – Контактный телефон для уточнения данных в случае необходимости. При отсутствии телефона данный реквизит не заполняется

2. Данные о физическом лице – получателе дохода

2.1 ИНН – ИНН сотрудника, на которого заполняется Справка 2-НДФЛ. При отсутствии номера строка не заполняется

2.2 – Фамилия, имя, отчество – Ф.И.О. полностью, без сокращений, в соответствии с документом, удостоверяющим личность. Для иностранцев разрешается использование букв латинского алфавита. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность

2.3 – Статус налогоплательщика – Если сотрудник является резидентом, пишется 1, для нерезидентов ставится цифра 2. Для физлиц, которые не являются резидентами РФ, но признаются в качестве высококвалифицированных специалистов (Федеральный закон от 25 июля 2002 г. N 115-ФЗ), ставится код 3

2.4 Дата рождения – Указывается число (2 цифры), номер месяца (2 цифры), год рождения (4 цифры). Например, 01.02.1984

2.5 – Гражданство (код страны) – Код страны, гражданином которой является физлицо. Коды берутся из Общероссийского классификатора стран мира (ОКСМ). Например, код 643 – код России, код 804 – код Украины. При отсутствии гражданства ставится код страны, выдавшей документ, удостоверяющий личность (раньше при отсутствии гражданства ставился код 999)

2.6 – Код документа, удостоверяющего личность – Код приводится в Справочнике. Код паспорта гражданина РФ – 21, вида на жительство – 12, разрешения на временное проживание в РФ – 15

2.7 – Серия, номер документа – Реквизиты документа, удостоверяющего личность. При этом знак “N” не проставляется

2.8 – Адрес места жительства в Российской Федерации – Полный адрес постоянного места жительства в России. Указываются почтовый индекс, код региона, район, город, населенный пункт, улица, дом, корпус, квартира. Код региона берется из Справочника. При отсутствии какого-либо элемента адреса поле не заполняется и в Справке может отсутствовать. В отношении нерезидентов и иностранцев пункт не заполняется, если заполнен п. 2.9

2.9 – Адрес в стране проживания – Заполняется в отношении нерезидентов, а также иностранных граждан. Указывается код страны в соответствующем поле, далее адрес записывается в произвольной форме (допускается при написании использование букв латинского алфавита)

Раздел 3 Справки представляет собой таблицу, где указываются сведения о доходах, полученных физлицами в денежной и натуральной формах. В заголовке раздела указывается ставка налога, по которой облагаются доходы, отраженные в Справке (13, 9, 35 процентов). Напомним, если работник получает доходы, облагаемые по разным ставкам, оформляется несколько Справок.

Далее в хронологическом порядке пишется порядковый номер месяца, фактически полученный в этом месяце доход и соответствующий код дохода, который берется из Справочника.

Датой фактического получения дохода считается день выплаты, в том числе перечисления средств на счет физлица в банке, день передачи доходов в натуральной форме (ст. 223 НК РФ). Например, бизнесмен нанимает лиц по гражданско-правовым договорам. Выплаченные им доходы указываются в Справке 2-НДФЛ на дату выплаты (выдачи на руки или перечисления на счет в банке), а не начисления.

Примечание. Выплаты по гражданско-правовым договорам указываются в Справке 2-НДФЛ на дату выплаты, а не начисления.

К примеру, договор заключен в декабре 2010 г., в этом же месяце работа выполнена, подписан акт о приемке работ, но деньги выплачены только в январе 2011 г. Выплаченная сумма считается доходом 2011 г. и в Справку за 2010 г. не попадет. Когда расчеты с подрядчиком осуществляются по частям, суммы указываются в Справке по мере выплаты. Допустим, в ноябре 2010 г. перечислено 20 процентов оговоренной суммы, в декабре – 50 процентов, а в январе – оставшиеся 30 процентов. Значит, в Справке за 2010 г. будут показаны доходы в ноябре и декабре. Январская сумма будет учтена в Справке за 2011 г.

В отношении зарплаты действуют свои правила. Датой фактического получения дохода считается последний день месяца, за который начислена зарплата. По закону зарплата должна выплачиваться не реже двух раз в месяц, но в Справке выплата за месяц пишется единой суммой. Разбивка станет ошибкой. При увольнении до истечения календарного месяца датой фактического получения дохода является последний день работы, за который начислена оплата. Получается, зарплата, а также удержанный с нее налог отражаются в Справке в том месяце, за который выплата начислена, а не когда фактически выдана. Если зарплата, начисленная в декабре 2010 г., выплачена в январе 2011, сумма указывается в Справке за декабрь 2010 г.

Если доход выплачен в одном месяце, но начислен за два (например, отпускные), то сумма отражается полностью в месяце, когда она фактически выплачена (Письма Минфина России от 6 марта 2008 г. N 03-04-06-01/49, ФНС России от 10 апреля 2009 г. N 3-5-04/407@).

Сумма дохода указывается полностью без учета вычетов. Если в течение месяца выплачивались несколько сумм одного кода, они суммируются и пишутся в Справке по одной строке.

Напротив тех видов доходов, в отношении которых предусмотрены профессиональные вычеты или которые облагаются НДФЛ не в полном размере, в графе “Код вычета” указывается код соответствующего вычета, выбираемый из Справочника, а в графе “Сумма вычета” – соответствующая сумма вычета. Стандартные вычеты, имущественный и социальный вычеты в разд. 3 Справки не отражаются.

В разд. 4 теперь отражаются не только стандартные и имущественные (п. 2 ст. 220 НК РФ), но и социальные вычеты (пп. 4 п. 1 ст. 219 НК РФ). Раздел заполняется, только если работнику данные вычеты предоставлялись, в противном случае раздел (или отдельные пункты) будет пустым. В п. 4.1 указываются суммы вычетов и соответствующие им коды. Пункты 4.2, 4.3, 4.4 предназначены только для информации об имущественном вычете. Общая величина предоставленных сотруднику вычетов теперь в разделе не определяется (таблица 2).

Таблица 2. Заполнение раздела 4 “Стандартные, социальные и имущественные налоговые вычеты” Справки 2-НДФЛ

|

Пункт |

Наименование поля |

Отражаемые данные |

|

4.1 |

Суммы |

Указывается код вычета, который берется из |

|

4.2 |

N Уведомления, |

Номер Уведомления, представленного работником, на |

|

4.3 |

Дата выдачи |

Число, номер месяца и год выдачи Уведомления, |

|

4.4 |

Код налогового |

Код инспекции, в которой сотрудник получил |

Заметим, что суммы вычетов, на которые налогоплательщик имеет право, могут не соответствовать суммам вычетов, фактически предоставленных физическому лицу. Иногда сотрудник претендует на вычет, превышающий сумму полученных им доходов (например, имущественный вычет в связи с приобретением жилья). ФНС России считает, что в подобных случаях в графе “Сумма вычета” п. 4.1 разд. 4 следует вписывать суммы фактически предоставленного вычета, поскольку в противном случае невозможно определить неиспользованный остаток имущественного вычета, который сотрудник сможет получить в следующем году (Письмо от 3 июня 2009 г. N 3-5-03/749).

В разд. 5 подводятся итоги, определяется общая сумма доходов и вычетов по итогам года. Раздел сокращен – семь пунктов вместо десяти. Этот раздел – расчетный (таблица 3).

Таблица 3. Заполнение раздела 5 “Общие суммы дохода и налога по итогам налогового периода” Справки 2-НДФЛ

|

Пункт |

Наименование поля |

Отражаемые данные |

|

5.1 |

Общая сумма |

Общая сумма доходов по итогам года без учета |

|

5.2 |

Налоговая база |

Расчетный показатель. Величина, указанная в |

|

5.3 |

Сумма налога |

С величины, показанной в п. 5.2, рассчитывается |

|

5.4 |

Сумма налога |

Сумма НДФЛ, удержанная при выплате дохода в |

|

5.5 |

Сумма налога |

Указывается сумма налога, перечисленная за |

|

5.6 |

Сумма налога, |

Сумма налога, излишне удержанная в предыдущие |

|

5.7 |

Сумма налога, не |

Указывается исчисленная сумма налога, которую |

Заполненная Справка подписывается коммерсантом (внизу бланка). При этом необходимо указать фамилию и инициалы лица, подписавшего справку. Здесь же в поле “М.П.” ставится печать (нижний левый угол бланка), которая не должна закрывать подпись.

Статьи по теме:

www.pnalog.ru

что это такое, для чего она нужна и как ее заполнить

Что такое справка 2-НДФЛ и для чего она нужна?

Как вы знаете, сокращение НДФЛ расшифровывается как налог на доходы физических лиц. Данный налог выделяется среди остальных тем, что перечисляется непосредственно налогоплательщиком, а проходит через работодателя, что создаёт массу сложностей и путаницы как для налогового агента (работодателя), так и для работника.

В данной статье будут раскрыты основные подводные камни этой юридической деятельности и то, как нужно правильно работать с документацией по этому налогу (конкретно – со справкой вида 2-НДФЛ), чтобы у вас не возникало проблем.

Справка 2 НДФЛ содержит:

- сведения о работодателе: его наименование, реквизиты;

- данные сотрудника;

- доход помесячно;

- вычеты с кодами;

- общая сумма доходов, вычетов и удержанных налогов.

[box type=»download»] Получить эту справку вы можете в бухгалтерии предприятия, на котором вы работаете. Должны вы её получить, согласно нормам трудового законодетнльства, не позднее, чем через три дня. Номера на ней не будет, но должны быть подпись вашего начальника и печать организации.[/box]

Также она выдаётся органу Федеральной Налоговой Службы через работодателя один раз за налоговый период (для НДФЛ он равен одному году).

Кому нужна справка 2-НДФЛ?

- Чаще всего 2-НДФЛ может быть затребована кредитной организацией, когда к ним обращаются для получения кредита. В любом случае от вас потребуют справку 2-НДФЛ, если вы хотите взять недвижимость в ипотеку либо же автомобиль в кредит.

- Требуют справку этого вида и в отделах кадров предприятий, когда вы меняете рабочее место, переходя на работу к другому работодателю. Не забудьте её потребовать, увольняясь с прежнего места, хотя иногда её и выдают без лишних требований и вопросов сразу.

- Справка НДФЛ необходима налоговым органам для оформления налоговых вычетов определённым категориям лиц (родители и опекуны детей, обучающихся на дневной форме обучения высших учебных заведений, инвалиды Великой Отечественной войны, лица, награждённые государственными наградами Российской Федерации и Советского Союза и так далее).

- 2-НДФЛ требуется Пенсионным Фондом РФ для оформления вам пенсии.

- Она может требоваться органами опеки и попечительства при усыновлении ребёнка.

- Применяется для судебных разбирательств.

- Справка требуется для расчёта выплат по алиментам.

- Данный документ могут у вас потребовать в посольских и консульских органах при оформлении виз на выезд в иное государство. Тем не менее, обычно хватает и выписки с места работы.

Как выдается справка 2 НДФЛ?

То, как следует выдавать справки 2-НДФЛ, описано в Налоговом Кодексе Российской Федерации. Так, налоговое законодательство возлагает на работодателя по заполнению справок данной формы для своих работников.

Заполнение справки 2-НДФЛ проводят единожды в год для органов налогового контроля и по требованию сколько угодно раз для работника, с доходов которого перечисляется налог на доходы физических лиц.

Таким образом, выдаётся эта справка только через работодателя. Такое ограничение проводится налоговым законодательством.

Также стоит отметить, что предприниматель-не работодатель для себя самого, из чего следует, что он не может выдать 2-НДФЛ самому себе.

Всё же, порой эта справка нужна и ему (так, без неё подчас он не может получить кредит в банке). В таком случае обычно обращаются в юридические агентства, чтобы справку оформили там.

Но зачастую такие фирмы, что выполняют подобные юридические действия, могут находиться вообще в другом регионе, что значит, получение справки будет удовольствием не из дешёвых.

В ваших расходах по приобретению справки помимо транзакции (организации переезда) роль сыграет период, за который делается справка и указанные в ней доходы, а также то место, куда её предъявляют: если справку требуют от вас налоговые органы, службы судебных приставов, прочие государственные органы, то она обойдётся дороже, нежели чем справка, которая будет предъявлена в банк или иное кредитное учреждение.

Как заполнять справку 2-НДФЛ?

- В справке 2-НДФЛ, которая подаётся согласно п. 2 ст. 230 НК РФ (в орган Федеральной Налоговой Службы), отражается ставка на все категории доходов , а также все вычеты. Если весь объём не умещается на 1 странице, то она оформляется на необходимом количестве страниц, на каждой из которых должно быть указано «Справка о доходах физического лица за 20__ год», её номер и дата выдачи.

- В справке 2-НДФЛ, которая подаётся согласно п. 5 ст. 226 НК РФ, отражается только та налоговая база, с которой не удержан налог, а также неудержанные суммы. Такая справка описывает ситуацию невозможности удержания НДФЛ с данного лица и необходима работнику для того, чтобы самому возместить эту сумму в случае, если налог не смог внести налоговый агент-работодатель, для чего необходимо будет заполнить налоговую декларацию.

- В справке 2-НДФЛ, которая подаётся согласно п. 3 ст. 230 НК РФ, ст. 62 ТК РФ (в соответствии с требованием работника), должны перечисляться все статьи доходов и их суммы, ставка НДФЛ по каждой категории и суммы вычетов. Согласно нормам трудового права, данная справка без кода должна быть выдана работнику в трёхдневный срок после того, как он её затребует.

Корректировка справки

Отчёт для корректировки всегда соответствует таковым кондициям:

- В нём должны содержаться справки 2-НДФЛ, но только подлежашие исправлению;

- Корректирующий отчёт не может быть отправлен в один день с первичным.

- Номера новых справок и корректируемых должны совпадать.

Нововведения в бланке справки 2 НДФЛ:

- С 2014 года в справке 2-НДФЛ нужно указывать коды ОКТМО вместо ОКАТО.).

- Федеральная Налоговая Служба внесла изменения в порядок подачи справок 2-НДФЛ . Теперь одна справка должна содержать одинаковую комбинацию реквизитов: ИНН налогового агента, КПП (для организации), ОКТМО, отчетный год, признак поданных сведений. [box type=»download»] Также запрещено приносит справки на дискетах, теперь в вашем распоряжении DVD, CD, флэш-карты и так далее. При использовании санкционированных ФНС криптографических средств защиты можно подавать справки 2-НДФЛ и по электронной почте через сеть Интернет.[/box]

Важные моменты:

- Компания не может быть оштрафована за ошибки в предоставленных ею справках формы 2 –НДФЛ, а её счета не могут быть заблокированы в силу того, что налоговое законодательство Российской Федерации предусматривает штрафы только за намеренное введение в заблуждение органов Федеральной Налоговой Службы, а также в силу того, что подобные санкции предусмотрены касательно деклараций о доходах, а справка 2-НДФЛ декларацией не является. Можно получить подобные проблемы только в случае невыплаты налогов, пеней и штрафов касательно налога на доходы физических лиц.

- При реорганизации предприятия компания-правопреемник не должна вносить справки 2-НДФЛ в органы налоговой службы.

Заключение

Справка формы 2НДФЛ в первую очередь необходима работодателю для отчётов по своей деятельности как налогового агента касательно перечисления налога на доходы физических лиц. Также у вас её могут потребовать при переходе на новое рабочее место.

Согласно нормам налогового законодательства Российской Федерации, выдаётся она исключительно работодателем, один раз за налоговый период – в ФНС и неограниченное количество раз – работнику.

urist7.ru