Кбк ндфл 2019 год: Налог на доходы физических лиц (НДФЛ) | ФНС России

КБК 3-НДФЛ в 2019 году

При заполнении Налоговой Декларации 3-НДФЛ необходимо указывать определенные коды бюджетной классификации. Они должны соответствовать виду полученного дохода.

КБК 3-НДФЛ 2019Налоговую Декларацию подают физические лица, которые получили в отчетном периоде, указанные в НК РФ, а также индивидуальные предприниматели на ОСНО (общей системе налогообложения) и физические лица, занимающиеся частной практикой. Законодательством установлены определенные коды бюджетной классификации.

КБК для физических лиц в 3-НДФЛ 2019

| Виды доходов | КБК |

| Налог на доходы физ. лиц с доходов, источником которых является налоговый агент (исключение: доходы, с которых оплата налога исчисляется в соответствии со ст. 227, 227.1, 228 НК РФ (перерасчеты, недоимка, задолженность и так далее) | 182 1 01 02010 01 1000 110 |

Налог на доходы физ. лиц с доходов, источником которых является налоговый агент (исключение: доходы, с которых оплата налога исчисляется в соответствии со ст. 227, 227.1, 228 НК РФ (пени по соответствующему платежу) лиц с доходов, источником которых является налоговый агент (исключение: доходы, с которых оплата налога исчисляется в соответствии со ст. 227, 227.1, 228 НК РФ (пени по соответствующему платежу) | 182 1 01 02010 01 2100 110 |

| Налог на доходы физ. лиц с доходов, источником которых является налоговый агент (исключение: доходы, с которых оплата налога исчисляется в соответствии со ст. 227, 227.1, 228 НК РФ (проценты по соответствующему платежу) | 182 1 01 02010 01 2200 110 |

| Налог на доходы физ. лиц с доходов, источником которых является налоговый агент (исключение: доходы, с которых оплата налога исчисляется в соответствии со ст. 227, 227.1, 228 НК РФ (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ) | 182 1 01 02010 01 3000 110 |

| Налог на доходы физических лиц с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемые контролирующими лицами этой компании (сумма платежа (перерасчеты, недоимка, задолженность по соответствующему платежу, в том числе отмененному) | 182 1 01 02050 01 1000 110 |

| Налог на доходы физических лиц с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемые контролирующими лицами этой компании (пени по соответствующему платежу) | 182 1 01 02050 01 2100 110 |

| Налог на доходы физических лиц с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемые контролирующими лицами этой компании (проценты по соответствующему платежу) | 182 1 01 02050 01 2200 110 |

| Налог на доходы физических лиц с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемые контролирующими лицами этой компании (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ) | 182 1 01 02050 01 3000 110 |

Физлица платят НДФЛ и ВЗ по новым бюджетным счетам в 2019 году

Для надлежащего ведения оперативного учета налога (сбора) ГФС введены в действие новые коды бюджетной классификации:

- 11010501 – «налог на доходы физических лиц, уплачиваемый физическими лицами, которые не подлежат обязательному декларированию»;

- 11011001 – «военный сбор, уплачиваемый по результатам декларирования».

Итак, отныне:

І. Налогоплательщик – физическое лицо, которое обязано уплатить налог, но освобождено от подачи декларации (при нотариальном удостоверении договоров и/или при выдаче свидетельств о праве на наследство и т.д.) оплачивает:

- налог по коду бюджетной классификации «11010501» – «налог на доходы физических лиц, уплачиваемый физическими лицами, которые не подлежат обязательному декларированию»;

- военный сбор по коду бюджетной классификации «11011000» – «военный сбор».

ІІ. Налогоплательщик – физическое лицо, которое обязано подать декларацию, определить и оплатить свои налоговые обязательства, платит:

- налог по коду бюджетной классификации «11010500» – «налог на доходы физических лиц, уплачиваемый физическими лицами по результатам годового декларирования»;

- военный сбор по коду бюджетной классификации «11011001» – «военный сбор, уплачиваемый по результатам декларирования».

Кроме того, как отмечает Офис ВПП ГФС, для платежей, которые не претерпели изменений в соответствии с требованиями нормативно-правовых актов, счета (с признаком «9») продолжают действовать в 2019 году.

С 03.01.2019 закрыты бюджетные счета для уплаты акцизного налога по следующим кодам классификации доходов бюджетов:

- 14020700 «Табак и табачные изделия по ставке в процентах к обороту по реализации товара (продукции)»;

- 14020900 «Мотоциклы и велосипеды»;

- 14021200 «Операции по отчуждению ценных бумаг и операции с деривативами, которые справлялись до 1 января 2015 года»;

- 14030700 «Табак и табачные изделия по ставке в процентах к обороту по реализации товара (продукции)»

- 14030900 «Мотоциклы и велосипеды».

С реквизитами новых бюджетных счетов на 2019 год можно ознакомиться в новости.

Годовая отчетность без проблем!

Скидка -60% на онлайн-сервис отчетности Liga:REPORT для юридических лиц.

Неплательщикам НДС – 581 грн/год

Плательщикам НДС – 845 грн/год

ФЛП – 337 грн/год

Детали акции —> здесь

Физическое лицо, являющееся налоговым резидентом РФ, предоставило процентный заем организации.

Вопрос:Физическое лицо, являющееся налоговым резидентом РФ, предоставило процентный заем организации.

Какой КБК следует указать в расчетных документах при перечислении НДФЛ, удержанного с дохода в виде процентов по договору займа?

Рассмотрев вопрос, мы пришли к следующему выводу:

В расчетных документах на перечисление налоговым агентом НДФЛ, удержанного из дохода налогоплательщика — физического лица, являющегося резидентом РФ, в виде процентов по договору займа указывается код КБК 182 1 01 02010 01 1000 110.

Обоснование вывода:

Физические лица, являющиеся налоговыми резидентами РФ, признаются плательщиками НДФЛ (п. 1 ст. 207 НК РФ). Объектом налогообложения для данных лиц признается, в частности, доход, полученный от источников в РФ (в данной ситуации — от российской организации) (п. 1 ст. 209 НК РФ).

1 ст. 207 НК РФ). Объектом налогообложения для данных лиц признается, в частности, доход, полученный от источников в РФ (в данной ситуации — от российской организации) (п. 1 ст. 209 НК РФ).

В соответствии с пп. 1 п. 1 ст. 208 НК РФ проценты, полученные от российской организации, относятся к доходам от источников в РФ. Поскольку проценты по договору займа удовлетворяют определению процентов, приведенному в п. 3 ст. 43 НК РФ, мы можем квалифицировать данный вид дохода как доход в виде процентов, полученных от российской организации.

Согласно п. 1 ст. 224 НК РФ проценты, полученные от российской организации физическими лицами — налоговыми резидентами РФ, облагаются НДФЛ по ставке в размере 13% (письмо Минфина РФ от 08.09.2011 N 03-04-06/6-213).

Отметим, что в соответствии с п. 1 ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми физическое лицо получило доходы, указанные в п. 2 ст. 226 НК РФ, обязаны исчислить, удержать у физического лица и уплатить сумму НДФЛ. Доходы в виде процентов по договору займа, полученные физическим лицом от Вашей организации, входят в состав доходов, в отношении которых Вы обязаны исполнить вышеперечисленные обязанности (п. 2 ст. 226 НК РФ).

Доходы в виде процентов по договору займа, полученные физическим лицом от Вашей организации, входят в состав доходов, в отношении которых Вы обязаны исполнить вышеперечисленные обязанности (п. 2 ст. 226 НК РФ).

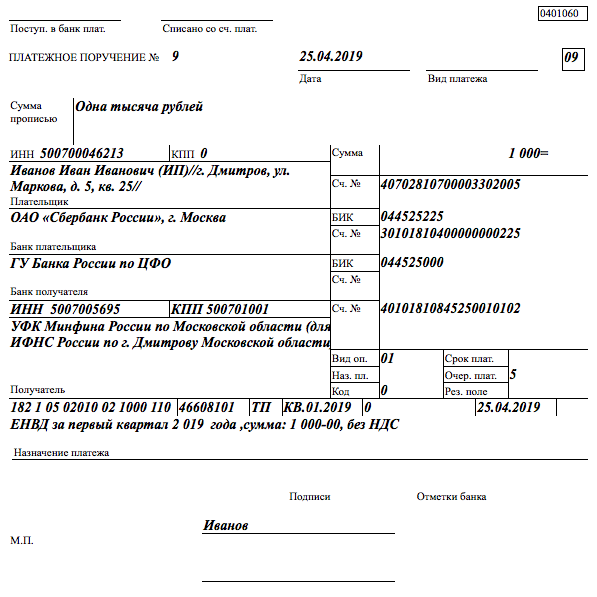

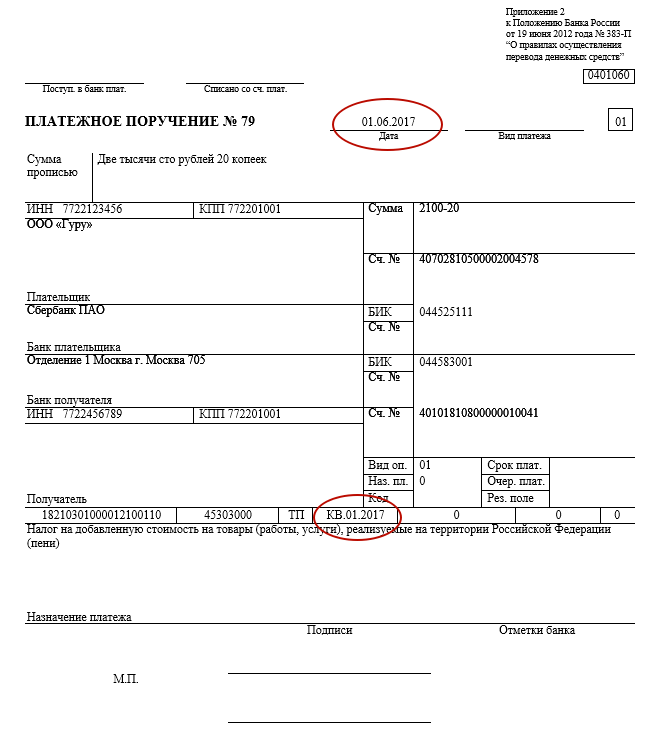

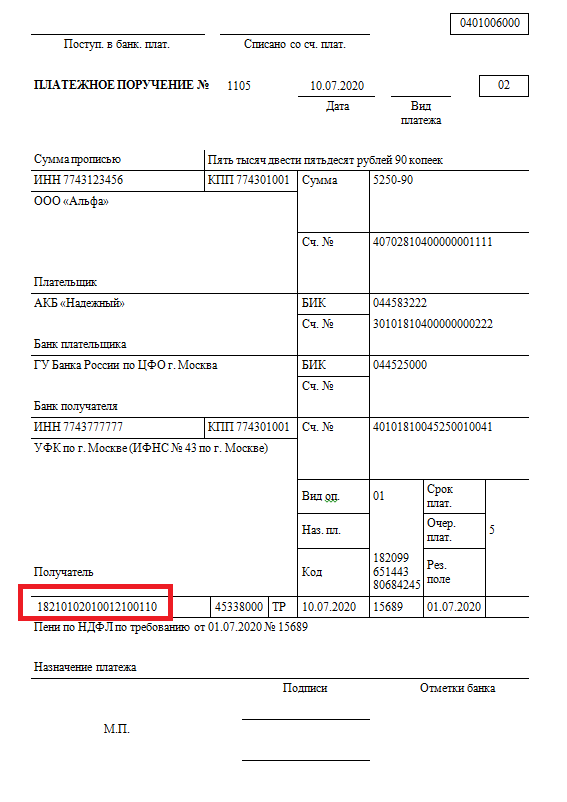

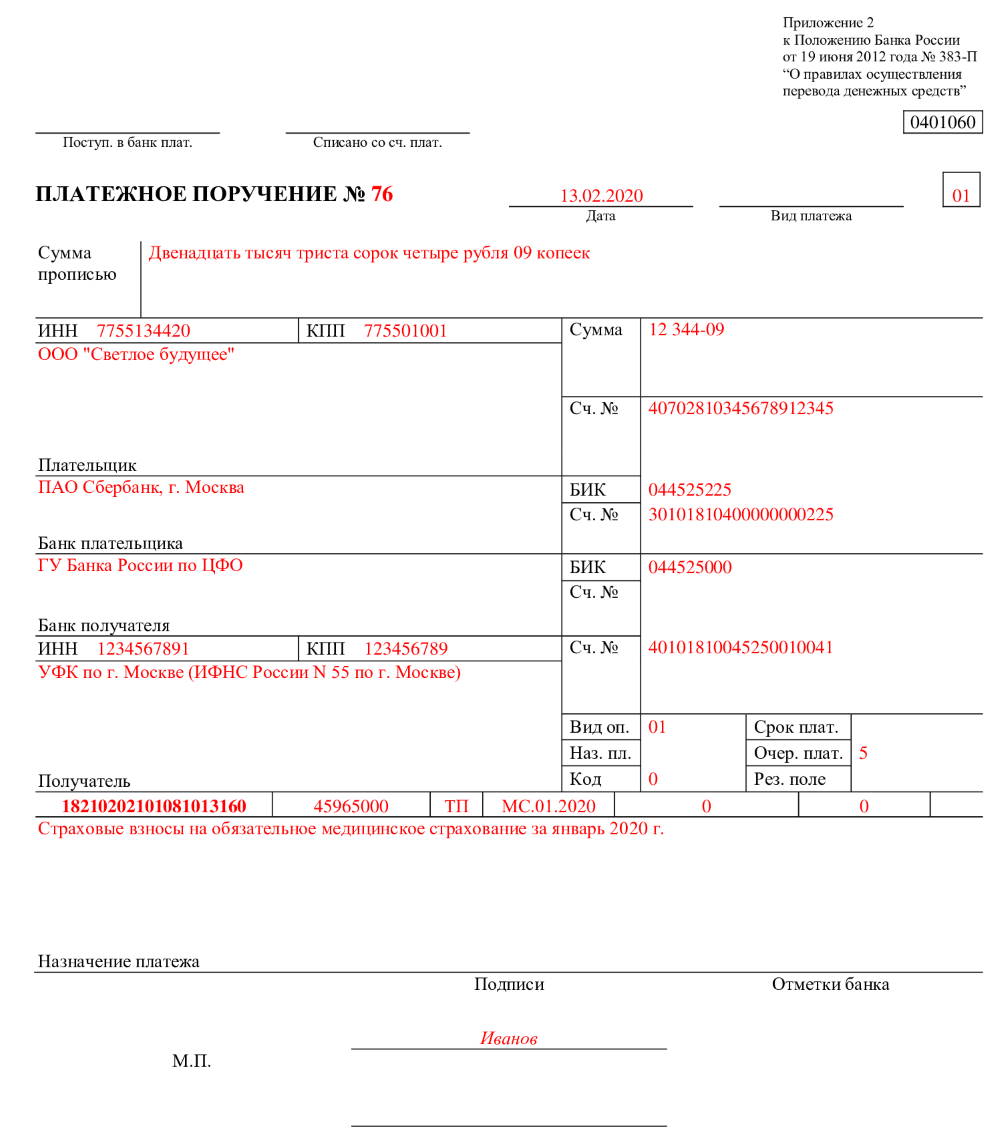

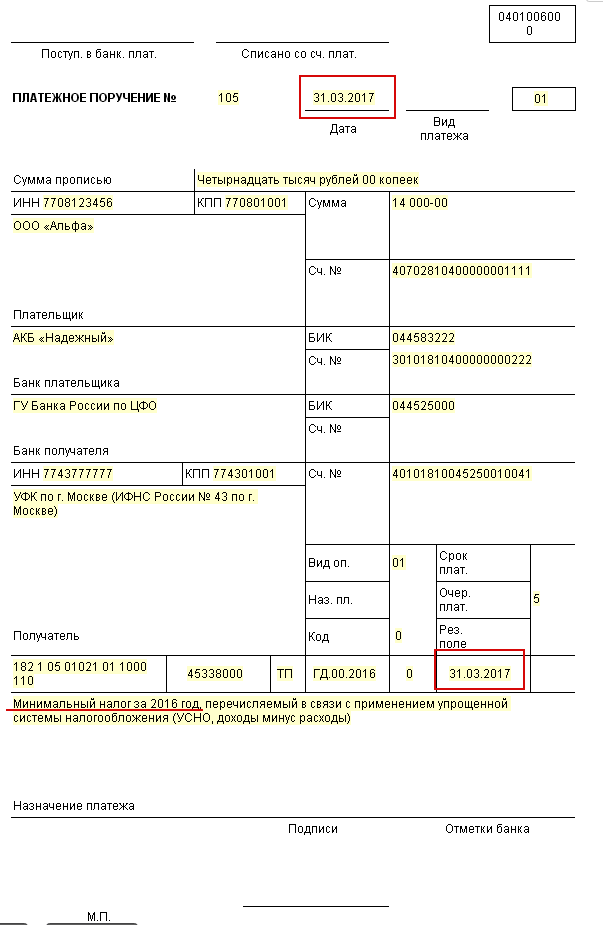

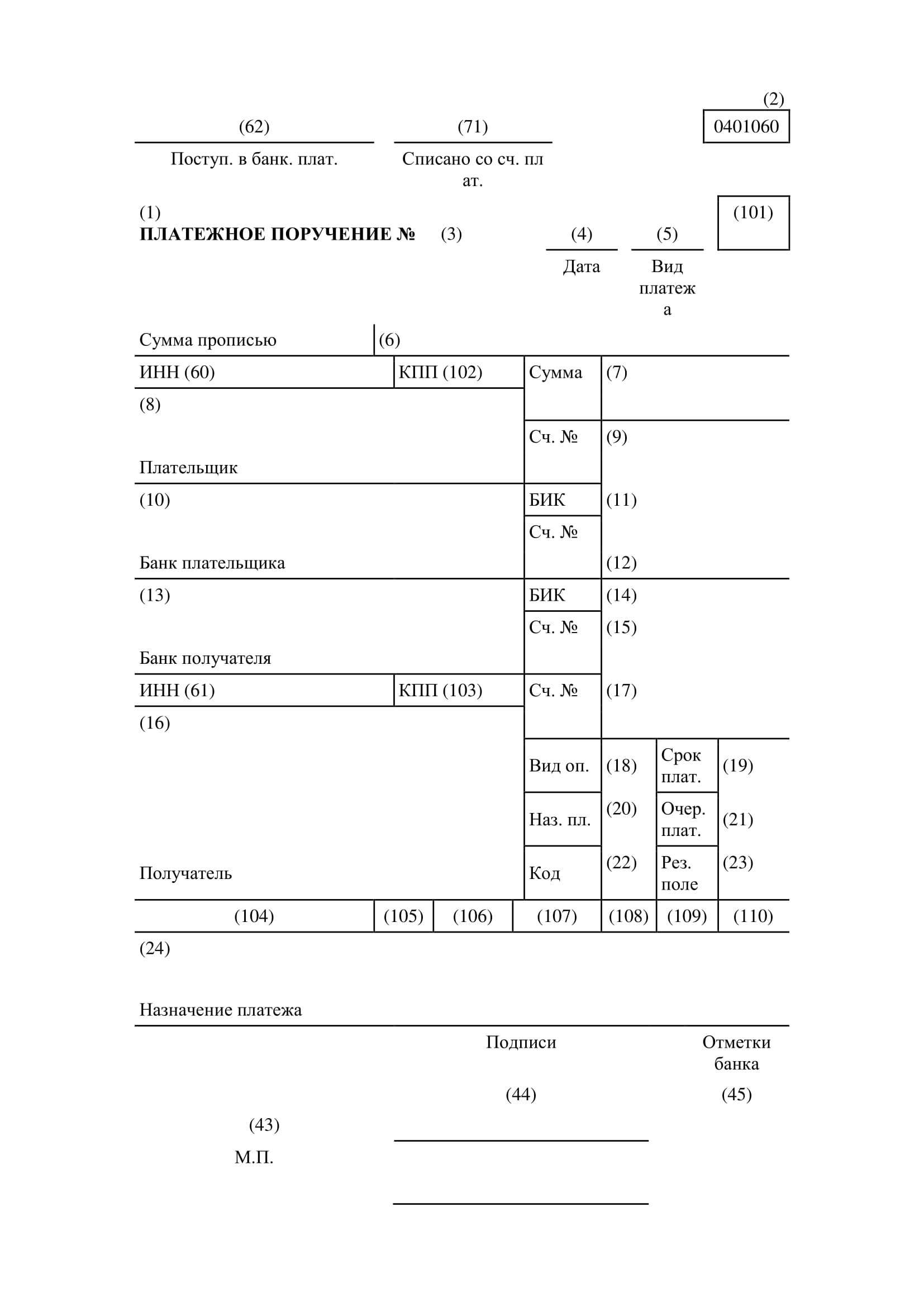

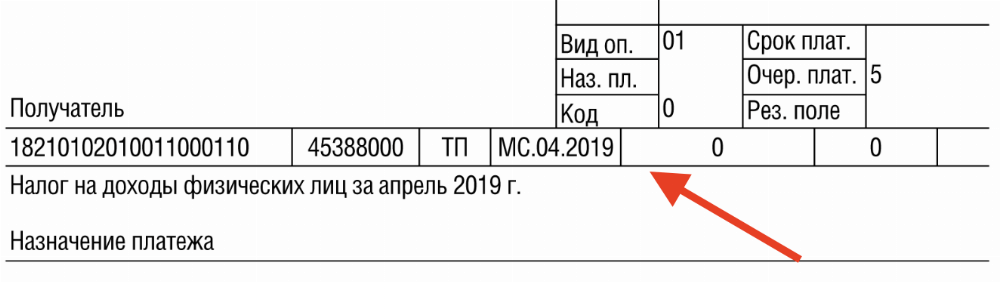

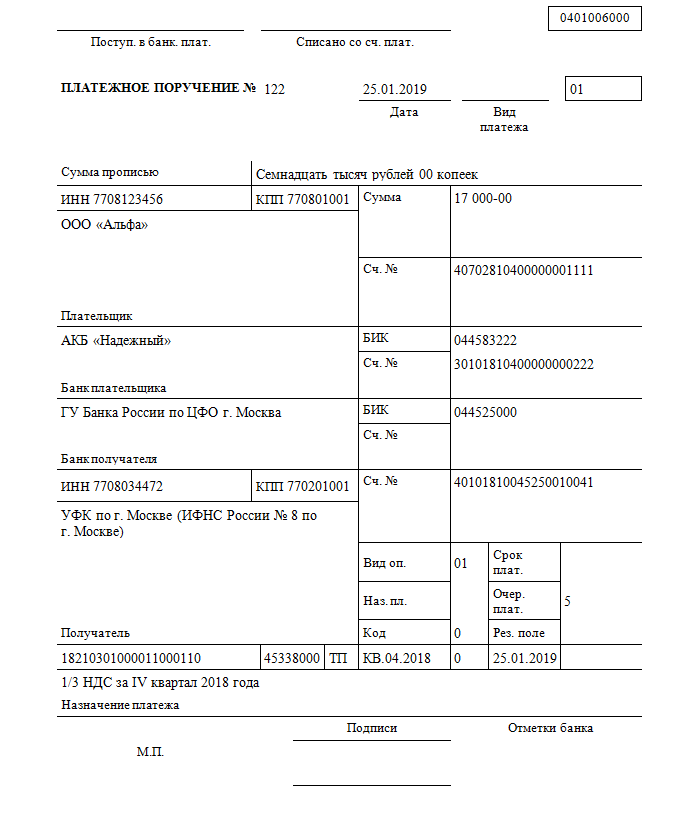

При заполнении расчетных документов на уплату налога необходимо указывать информацию, позволяющую идентифицировать платеж, перечисляемый в бюджетную систему РФ, в частности, в поле 104 указывается показатель кода бюджетной классификации (КБК) в соответствии с классификацией доходов бюджетов РФ (п.п. 2, 3 Правил, утвержденных приказом Минфина России от 24.11.2004 N 106н «Об утверждении Правил указания информации в полях расчетных документов на перечислении налогов, сборов и иных платежей в бюджетную систему Российской Федерации»).

В 2012 году действуют новые КБК, утвержденные приказом Минфина России от 21.12.2011 N 180н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» (далее — Приказ N 180н). Приказ N 180н введен в действие с 1 января 2012 года и является обязательным для применения при исполнении бюджетов бюджетной системы РФ в 2012 году (письмо Минфина России от 16.

В Приложении 1 к Приказу N 180н содержится информация, что для НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ, предусмотрен код КБК 182 1 01 02010 01 1000 110 («182» в данном случае — код ФНС, «1 01 02010 01 1000 110» — соответствующий вид налога). Аналогичный вывод можно сделать на основании письма Минфина России от 30.12.2011 N 02-04-09/6082.

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТ

Самойлюк Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Монако Ольга

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Уплатить НДФЛ по декларациям за 2019 год необходимо не позднее 15 июля 2020 года

Уплатить НДФЛ по декларациям за 2019 год необходимо не позднее 15 июля 2020 года

Опубликовано: 13. 07.2020

07.2020

Просмотров: 527

Отчитаться о полученных в 2019 году доходах необходимо до 30 июля текущего года. Если в 3-НДФЛ отсутствует налог к уплате за счет налоговых вычетов, срок уплаты НДФЛ в 2020 году 15 июля может не беспокоить налогоплательщиков. Однако если в 3-НДФЛ исчислен налог, выполнить свою обязанность по уплате НДФЛ необходимо не позднее 15 июля 2020 года, несмотря на более поздний срок представления самой декларации.

Напоминаем, что представить декларацию 3-НДФЛ необходимо в налоговый орган по месту своего учета. Так, это следует сделать, если в 2019 году налогоплательщик продал недвижимость, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, выиграл в лотерею, сдавал имущество в аренду или получал доход от зарубежных источников.

Также сдать декларацию должны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие.

Доход необходимо задекларировать самостоятельно, если налоговый агент не удержал НДФЛ при его выплате и не сообщил в налоговый орган о невозможности удержать налог. Если же он выполнил эту обязанность, то налоговый орган самостоятельно рассчитает сумму налога и пришлет уведомление, на основании которого необходимо будет уплатить НДФЛ в срок, указанный в таком уведмолении.

Предельный срок подачи декларации 30 июля 2020 года не распространяется на получение налоговых вычетов. В этом случае направить декларацию можно в любое время в течение года.

Удобнее всего заполнять декларацию 3-НДФЛ онлайн с помощью сервиса «Личный кабинет налогоплательщика для физических лиц». Большая часть информации уже предзаполнена. Также сдать декларацию можно через мобильное приложение «Налоги ФЛ», доступное на iOS и Android. Облегченные сценарии позволяют сформировать и отправить документ буквально в несколько кликов. Также с 2020 года у граждан появилась возможность направлять декларации на бумаге не только через налоговые инспекции, но и через МФЦ, если в регионе принято решение об оказании в них этой услуги.

Белогорск, Амурская область

что такое, как узнать, пени, для ИП и физ лиц

В данной статье подробно изложена про факт того, каким образом есть возможность узнать кбк налога для 3 ндфл, что это за код и зачем он так важен, где его нужно указывать и типичные ошибки, связанные с кодом.

Как узнать КБК налога для 3 НДФЛ

Код бюджетной классификации на 2020 год является актуальным при процедуре заполнения полей в декларации. Он обозначает номер статьи определенного бюджета, куда в дальнейшем отправятся деньги. Подобный код является обязательным для указания в документах, которые являются платежными.

Бюджет пополняется прибылью с помощью своевременной оплаты необходимых налогов. Поскольку численность налогов является высокой, каждый налог имеет конкретный код бюджетной классификации в соответствующей декларации. Значение начальных цифр обычно указывает код, который присвоен администратору конкретного платежа. Ставка НДФЛ определяется государством.

Что это за код и зачем он нужен

КБК был придуман с целью возможности отслеживания расходов и прибыли с уточнением путей финансирования, провести контролирования финансов с помощью определенных кодов. С помощью специальных кодов происходит сопоставление различных коэффициентов, которые содержатся в бюджете. Подобные коды помогают в правильной группировке использования финансов. Это также окажет влияние в определение нецелевого применения доходов. Классификация бюджета производится с целью значительного упрощения контролирования финансового состояния. Коды классификации являются разделенными по отдельным группам. Это делается с целью упрощения процесса поиска в дальнейшем. Прибыльные статьи действующего бюджета классифицируются по соответствующим ресурсам прибытия доходов. Статьи расходов в свою очередь способны показать векторы, направления которых скоординируют использование средств.

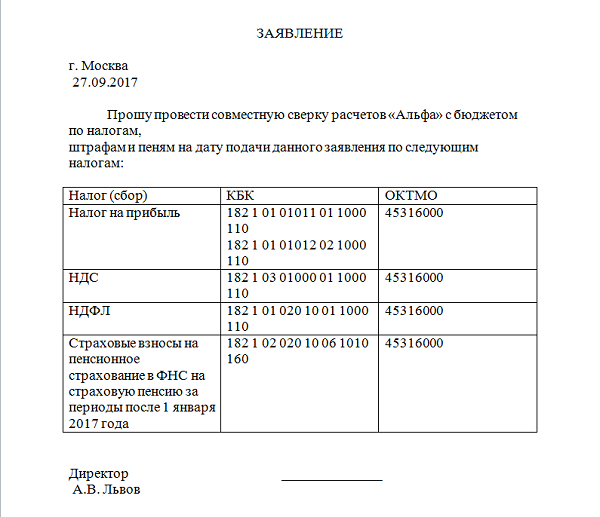

Важность использования кодов является очень высокой. Именно с помощью кодов государство распоряжается финансовыми потоками. Если по какой-то причине, код был выведен ошибочно или в значении кода допущено некорректное значение, соответствующий платеж не сможет потупить по указанному адресу, что в свою очередь спровоцирует появление новых сложностей. Как вариант, подобная ошибка может означать тот факт, что конкретный налогоплательщик не получит штраф за несвоевременную оплату, которую имеет на данный момент. Для исправления ситуации нужно обратиться к сотрудникам налоговой службы. Если они проведут соответствующие уточнения по данному платежу, пеня будет исправлена корректно. С целью предоставления налоговым органам подобной информации необходимо составить заявление о зачете соответствующего налога с одного кбк на другой. Для этого можно просмотреть предыдущие образцы и воспользоваться наиболее актуальным. При этом, в 2017 году что такое были несколько другие правила. Актуальность необходимых кодов перепроверяется обязательно.

Если по какой-то причине, код был выведен ошибочно или в значении кода допущено некорректное значение, соответствующий платеж не сможет потупить по указанному адресу, что в свою очередь спровоцирует появление новых сложностей. Как вариант, подобная ошибка может означать тот факт, что конкретный налогоплательщик не получит штраф за несвоевременную оплату, которую имеет на данный момент. Для исправления ситуации нужно обратиться к сотрудникам налоговой службы. Если они проведут соответствующие уточнения по данному платежу, пеня будет исправлена корректно. С целью предоставления налоговым органам подобной информации необходимо составить заявление о зачете соответствующего налога с одного кбк на другой. Для этого можно просмотреть предыдущие образцы и воспользоваться наиболее актуальным. При этом, в 2017 году что такое были несколько другие правила. Актуальность необходимых кодов перепроверяется обязательно.

Расшифровка кодов 3 НДФЛ

Указывание корректного кбк 3-НДФЛ является обязательной частью заполнения.

Этот код способен отразить те суммы, которые были начислены для налогоплательщика на оплату. Еще этот код отражается в документе, который является по своей структуре платежным и способствует перечислению налога. Код состоит из 20 цифр, которые можно разделить на определенные группы. Совокупность данных представляет собой конкретную необходимую информацию. Например, код 182 1 01 02010 01 1000 110.

Если проводить детальный анализ по актуальному году, стоит отметить, были проведены соответствующие изменения в справочнике кбк, поэтому начальные 3 цифры показывают информацию о том, какому конкретно администратору будут перечислены данные средства. Следующая цифра является показателем налога на определенный доход. 2 последующие определяют номер статьи и еще две, расшифровывают подстатью прибыли бюджета. Остальные показатели являются классификацией выплаты. Последние три цифры отвечают за те поступления, которые отправятся напрямую в соответственную инстанцию.

Когда в декларации случайным образом допускается ошибка, сотрудники соответствующей организации имеют право на то, чтобы отразить данные по корректному коду, однако при этом незамедлительно потребуют подачи отчетности с корректным КБК.

Актуальные коды кбк в 2020 году:

| Виды платежа | Код КБК |

| Взносы за пенсионное страхование для ИП | 182 1 02 02140 06 1110 160 |

| Страховые взносы за работников | 182 1 02 02010 06 1010 160 |

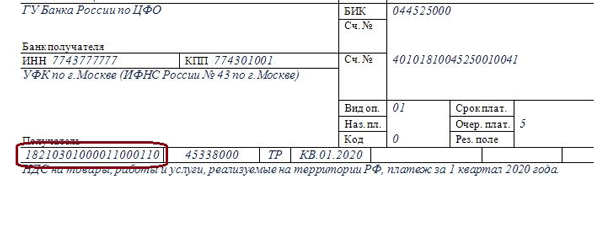

| НДС на товары, которые реализуются на территории России | 182 1 03 01000 01 1000 110 |

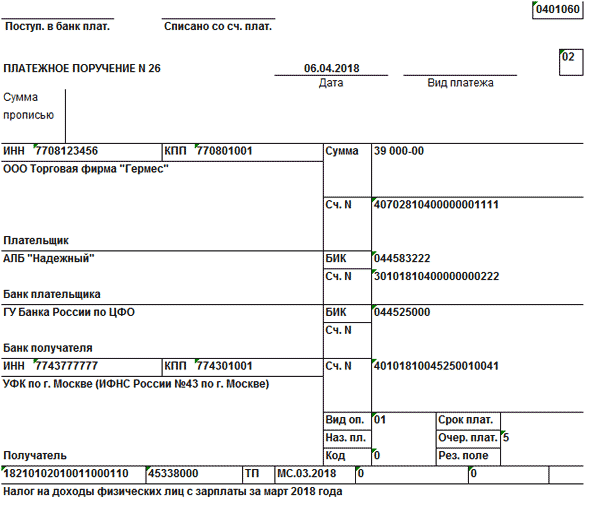

| НДФЛ за работников ИП, ООО, АО и проч. | 182 1 01 02010 01 1000 110 |

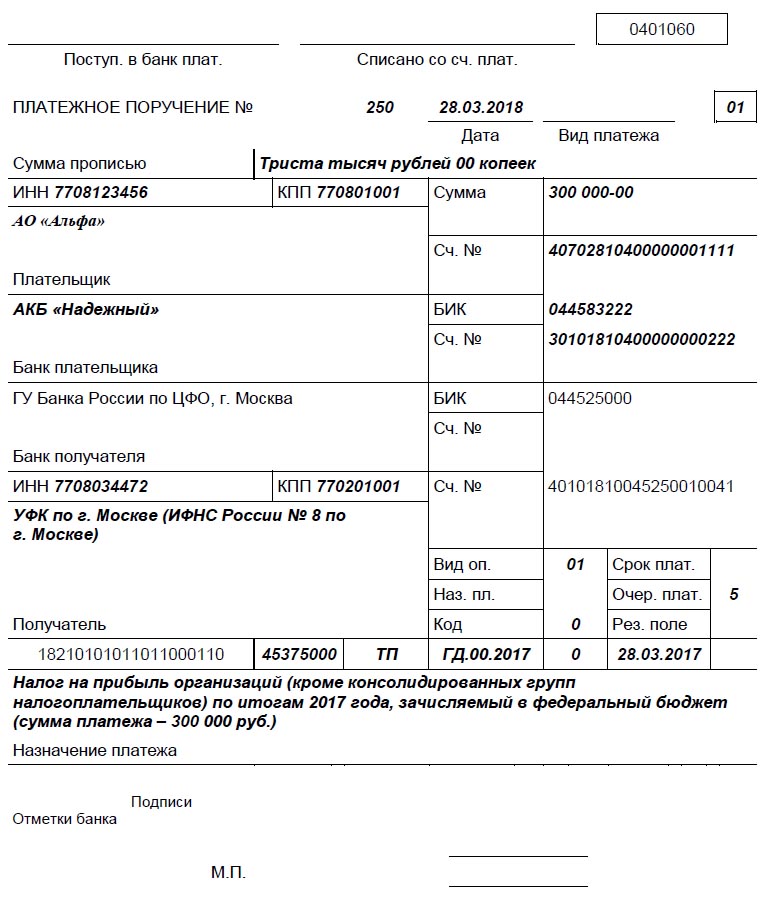

| Налог на прибыль, которая зачисляет я в федеральный бюджет | 182 1 01 01011 01 1000 110 |

| Транспортный налог с физических лиц | 182 1 06 04012 02 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Госпошлина в суды юрисдикции | 182 1 08 03010 01 1000 110 |

Где указывать КБК

Подобная информация характеризует размер прибыли и то каким образом

совершена классификация финансирования. Используется она для ведения учета и

создания бюджета. Каждый налогоплательщик должен корректно заполнять платежки,

поскольку ошибка может привести к тому, что средства уйдут в другом

направлении. В этом случае государство назначит штраф. КБК указывают для того,

чтобы избежать подобных ситуаций.

Используется она для ведения учета и

создания бюджета. Каждый налогоплательщик должен корректно заполнять платежки,

поскольку ошибка может привести к тому, что средства уйдут в другом

направлении. В этом случае государство назначит штраф. КБК указывают для того,

чтобы избежать подобных ситуаций.

Поле поручения содержит свой код, с помощью которого устанавливаются правила заполнения различных реквизитов. Каждый гражданин должен быть осведомлен в том, как правильно заполнить КБК, поскольку это необходимо для того, чтобы корректно оплатить налоги.

КБК в 3 ндфл для физических лиц

Плательщиками налогов на получаемый доход выступают лица, которые являются резидентами страны и те физические лица, которые получают доход от тех источников, которые находятся в стране.

Обязаны предоставить декларацию:

- Физ. лица,

которые являются зарегистрированными в настоящем законодательстве и совершают

деятельность предпринимателя, которые не имеют при этом юридического лица.

Размер налога определяется благодаря сумме доходов, которые были получены

благодаря деятельности.

Размер налога определяется благодаря сумме доходов, которые были получены

благодаря деятельности. - Нотариусы, которые являются частниками и занимаются практикой. Сумма налога определяется в процентном соотношении от общей суммы налогов.

- Физические лица, которые осуществили продажу действующего имущества.

Физические лица предоставляют декларацию по месту своего жительства. Этот процесс осуществляется с целью:

- чтобы вычеты налогов производились по стандартной процедуре;

- чтобы получить налоговые вычеты из государственной регистрациивзносов на обязательное социальное страхование;

- чтобы получить налоговые вычеты на профессиональном уровне.

Подобная декларация подписывается налогоплательщиком. Налоговая обязана принять декларацию к поставить на копии декларации дату предоставления. В случае, если подобная декларация была отправлена почтой, днем предоставления является дата отправки письма.

Кбк в 3 ндфл для юридических лиц

Все юридические лица, которые находятся на учете налогов обязуются передать

декларацию 3-НДФЛ за 2020 год в налоговую в указанные сроки, независимо от того

осуществляется ли деятельность предприятия на данный момент времени. Освобождение какого-либо лица, которое обязуется регулярно платить налоги в

органы местного от оплаты налогов из-за неосуществлением ведения деятельности

как предпринимателя не предусмотрено.

Освобождение какого-либо лица, которое обязуется регулярно платить налоги в

органы местного от оплаты налогов из-за неосуществлением ведения деятельности

как предпринимателя не предусмотрено.

В том случае, если декларация с необходимой информацией не будет предоставлена вовремя, государство имеет право наложить штраф на сумму 5% от суммы налога, который не оплачен.

Типичные ошибки

В том случае, если в документе была допущена какая-либо ошибка, а долг от государства еще не начислен, налогоплательщик может подать соответственное заявление с указанием информации о том, что была допущена ошибка. К этому заявлению обычно прилагается документ, который представляет собой подтверждение того факта, что налоги были оплачены и указать просьбу о том, что необходимо уточнить реквизиты данного платежа.

Какой код бюджетной классификации кбк в 3 ндфл на 2020 год

Поскольку КБК налога для 3 НДФЛ принадлежит к группе тех реквизитов, которые позволяют установить особенности какого-либо платежа, в случае если КБК был указан ошибочно, действующий плательщик налога имеет право написать соответствующее заявление на возврат с целью уточнения деталей платежа. Если был начислен штраф, за него нужно заплатить.

Реквизиты для перечисления страховых взносов

ВНИМАНИЮ СТРАХОВАТЕЛЕЙ!!!

C 1 января 2020 года, в соответствии с приказом Минфина

России от 29 ноября 2019 г. № 207н «Об утверждении кодов (перечней кодов)

бюджетной классификации РФ, относящихся к федеральному бюджету и бюджетам

государственных внебюджетных фондов РФ», утвержден приказ Фонда социального

страхования РФ от 25 декабря 2019 г. № 741 «Об осуществлении Фондом социального

страхования Российской Федерации бюджетных полномочий главного администратора

доходов бюджета Фонда социального страхования Российской Федерации и

региональными отделениями Фонда социального страхования РФ бюджетных полномочий

администраторов доходов бюджета Фонда социального страхования Российской

Федерации», и приказом Фонда № 649 от 26. 10.2019 г. “О внесении изменений

в приложении №2 и №3 к приказу Фонда социального страхования РФ от 25.12.2019

№741”, в котором изменены коды доходов:

10.2019 г. “О внесении изменений

в приложении №2 и №3 к приказу Фонда социального страхования РФ от 25.12.2019

№741”, в котором изменены коды доходов:

|

с 1 января 2020 г. |

|

|

39311607090070000140 |

Иные штрафы, неустойки, пени, уплаченные в соответствии с законом или договором в случае неисполнения или ненадлежащего исполнения обязательств перед Фондом социального страхования РФ |

|

39311610040070000140 |

Платежи, уплачиваемые в целях возмещения Фонду социального страхования РФ ущерба, причинённого в результате предоставления работодателями недостоверных сведений, содержащихся в документах, выдаваемых ими застрахованным лицам и необходимых для назначения, исчисления и выплаты пособий по временной нетрудоспособности по беременности и родам, ежемесячного пособия по уходу за ребенком

|

|

39311610125010000140 |

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020

г.

|

|

39311601230070000140 |

Поступления по административным штрафам правонарушения, выявленные должностными лицами Фонда

|

Назначение платежа:

КБК 393 102 02050 07 1000 160 – страховые взносы на

обязательное социальное страхование от несчастных случаев на производстве и

профессиональных заболеваний

КБК 393 102 02050 07 2100 160 – пени по обязательному

социальному страхованию от несчастных случаев на производстве и

профессиональных заболеваний

КБК 393 102 02050 07 3000 160 – штрафы по обязательному

социальному страхованию от несчастных случаев на производстве и

профессиональных заболеваний

КБК 393 117 04000 01 6000 180 – поступления капитализированных

платежей предприятий

С 1 января 2017 года страховые вносы на обязательное социальное

страхование на случай временной нетрудоспособности и в связи с материнством,

пени и штрафы следует перечислять на счет налогового органа ФНС

России.

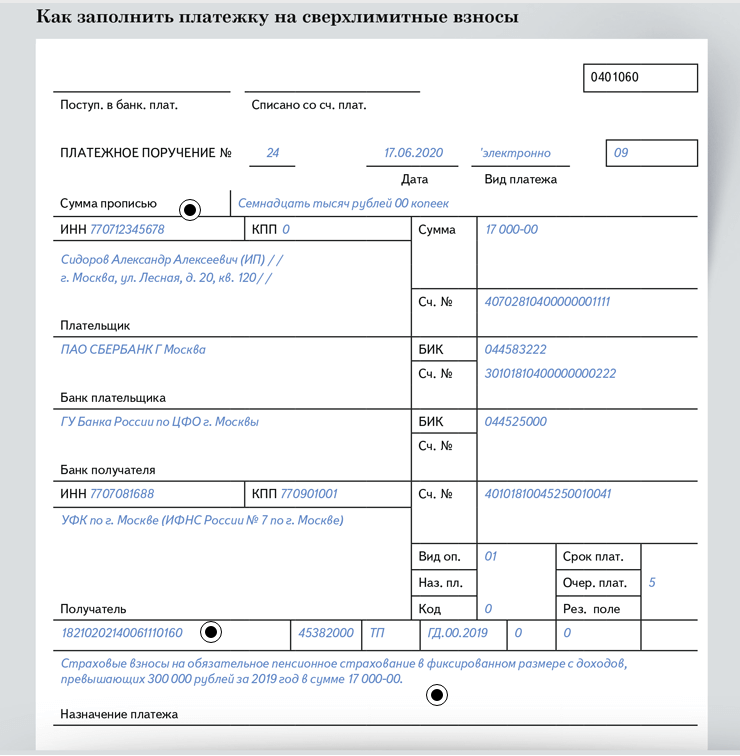

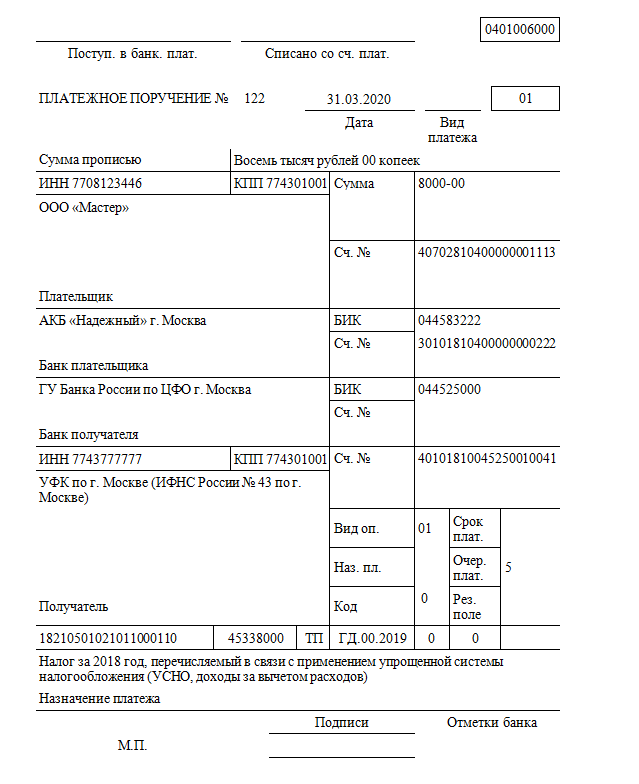

Образец платежного поручения до 31.12.2020г.

В связи с вступлением в силу положений Федерального закона от 27.12.2019г. № 479 – ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации в части казначейского платежей»

страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также пени и штрафы следует перечислять по следующим реквизитам:

Образец платежного поручения с 01.01.2021г.

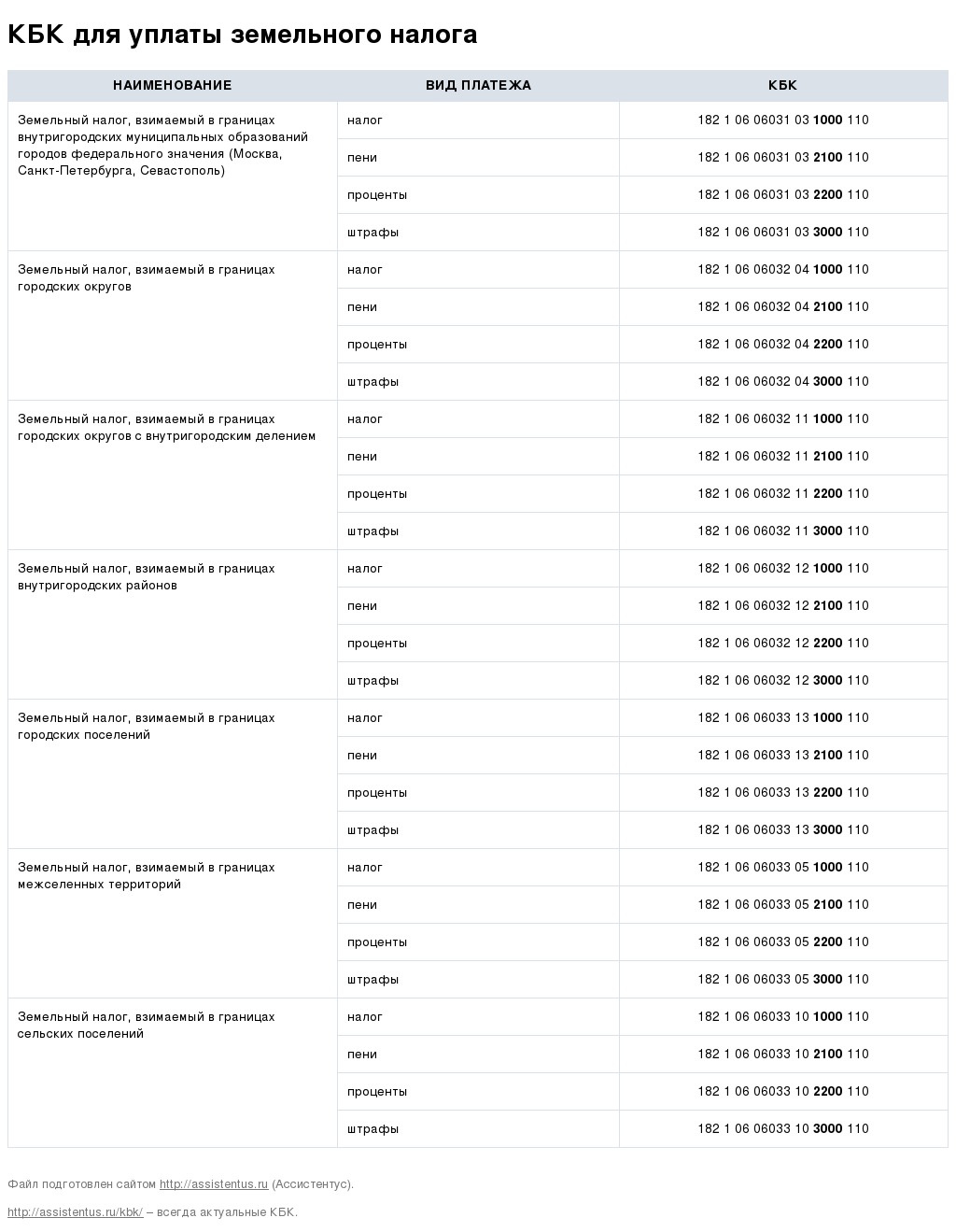

На заметку: КБК для оплаты налога по УСН в 2019 году

Добрый день, уважаемые ИП!

В марте почти все ИП на УСН платили взносы “за себя” для того, чтобы потом сделать налоговый вычет из налога по УСН за 1-й квартал 2019-го.

Судя по количеству вопросов, многие упорно составляют платежки и квитанции в ручном режиме, без всякой автоматизации…. Ну да ладно. Это личное дело каждого.

А я напомню КБК для тех, кто будет платить налог по УСН. Как раз в апреле будут платить до 25 числа авансовые платежи по УСН за 1 квартал.

Как раз в апреле будут платить до 25 числа авансовые платежи по УСН за 1 квартал.

Как говорится, превентивно публикую КБК, чтобы вопросов потом меньше было.

КБК по УСН “доходы”

- Налог 18210501011011000110

- Пени 18210501011012100110

- Штраф 18210501011013000110

КБК по УСН “доходы минус расходы”

- Налог 18210501021011000110

- Пени 18210501021012100110

- Штраф 18210501021013000110

Обратите внимание

Сейчас в 26 регионах РФ идет смена реквизитов ФНС, будьте аккуратнее. Заплатите “не туда”, будете потом бегать платежи уточнять.

Вот здесь писал про смену реквизитов:

Важно: с 4 февраля 2019 года меняются реквизиты для уплаты налогов и взносов в 26 регионах РФ

P.S. А еще лучше купите программу для ведения учета ИП. На рынке сейчас полно предложений, на любой вкус и цвет. Сам использую “1С. Предприниматель”, под мои задачи этой программы хватает с избытком.

P. P.S. Ну, а если не пользуетесь программами, то квитанции и платежки лучше формировать при помощи официального сервиса ФНС:

P.S. Ну, а если не пользуетесь программами, то квитанции и платежки лучше формировать при помощи официального сервиса ФНС:

https://service.nalog.ru/payment/index.html

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

https://www.youtube.com/c/DmitryRobionek

Советую прочитать по теме:

- Как платить налог по УСН “доходы” в 2019 году: КБК, частые вопросы, сроки и т.д.

- ИП на УСН “доходы” без сотрудников заплатил обязательные взносы за себя за 2018 год в 2019 году. Можно ли их вычесть из налога по УСН?

- Лимиты по УСН для ИП на 2019 год. Кто имеет право применять упрощенку?

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

доходов CBC. CBK для оплаты NDFL. Что нужно CBK

В поле 104 платежного поручения (Приложение 3 к Положению Банка России от 19.06.2012 N 383-П) плательщик должен указать ЦБК, в который зачислен тот или иной налог.

Выбор CBC на НДФЛ зависит от того, кто именно перечисляет этот налог.

CBC NDFL-2019 для сотрудников

Если в NDFL в бюджете указана организация или ИП в качестве налогового агента, то CBC в платежном поручении будет: 182 1 01 02010 01 1000 110.

Между прочим, образец платежного поручения по подоходному налогу с физических лиц, перечисленных с платежами сотрудников, вы найдете в.

CBC NDFL для IP для себя

Если налог с его дохода оплачивается ИП на OSN, то в в поле 104 выплат следует указать 182 1 01 02020 01 1000 110.

ЦБК НДФЛ физ.

В некоторых ситуациях обычный врач (не ИП) вынужден самостоятельно платить НДФЛ (п. 1-4 ст. 228 Налогового кодекса РФ).Например, при продаже недвижимости, владение которой не дает освобождения от НДФЛ (п. 17.1 ст. 217, ст. 217.1 Налогового кодекса РФ). В этом случае документ физического платежа должен указывать на KBK 182 1 01 02030 01 1000 110.

1-4 ст. 228 Налогового кодекса РФ).Например, при продаже недвижимости, владение которой не дает освобождения от НДФЛ (п. 17.1 ст. 217, ст. 217.1 Налогового кодекса РФ). В этом случае документ физического платежа должен указывать на KBK 182 1 01 02030 01 1000 110.

CBK NDFL-2019: Дивиденды

При выплате NDFL из дивидендов CBC также зависит от того, кто перечисляет налог:

Здесь стоит отметить, что, в принципе, врачам не нужно думать о том, что указывает CBC .Ведь по идее НДФЛ с выплаченными дивидендами должен держать налогового агента, и даже если он этого не делает, не нужно декларировать доход в виде дивидендов физически. А НДФЛ оплачивается на основании уведомления, полученного от IFX (п. 6 ст. 228 Налогового кодекса РФ), в котором будет указан необходимый CBC.

CBC NDFL: Пени и штраф

При перечислении штрафа / штрафа плательщик указывает следующий CBK.

Код бюджетной классификации (БК) должен быть известен, чтобы отчитываться по налогам и уплачивать их. В платежном поручении на уплату налога в обязательных Пунктах КБС. Это должно быть отражено в поле 104 платежного поручения. Благодаря правильному указанию кода CBC конкретный платеж зачисляется по назначению.

В платежном поручении на уплату налога в обязательных Пунктах КБС. Это должно быть отражено в поле 104 платежного поручения. Благодаря правильному указанию кода CBC конкретный платеж зачисляется по назначению.

Если в платежном поручении на уплату налога неверно указан код бюджетной классификации, платеж не будет зачислен.Следовательно, сумма будет «зависать» как просроченная, несмотря на то, что она была уплачена налогоплательщиком. Поэтому крайне важно при заполнении «платежей» правильно заполнить все номера ЦБК.

Информация о ЦБК также будет заполнена при заполнении декларации по конкретному налогу.

Изменения в ЦБК по НДФЛ в 2016 году

Инструкция о порядке применения бюджетной классификации Российская Федерация Утверждена приказом Минфина России от 1 июля 2013 г.65н. CBC представляет собой комбинацию из 20 цифр, разделенных на несколько блоков. Каждому налогу соответствует его код бюджетной классификации. Причем, в зависимости от ситуации его кодом может быть один и тот же налог.

В 2016 году плательщики и налоговые агенты по НДФЛ должны использовать тот же ЦБК, что и в 2015 году, то есть никаких изменений в кодах бюджетной классификации не произошло.

Какие kbk сотрудникам следует указать в 2016 году?

Для NDFL существует несколько CBC, которые используются в зависимости от ситуации.Например, для НДФЛ, выплачиваемого компанией или индивидуальным предпринимателем из заработной платы своих сотрудников, CBC будет 182 1 01 02010 01 1000 110. Причем не имеет значения, гражданин какой страны является сотрудником. Иными словами, ТБК для НДФЛ от заработной платы сотрудников едина для всех: как для сотрудников-граждан РФ, так и для сотрудников-иностранцев.

Но для уплаты фиксированного авансового платежа по НДФЛ, который производится иностранным лицом при оформлении патента, КБК Другое: 182 1 01 02040 01 0000 110.В данном авансовом платеже НДФЛ указан не работодатель, а непосредственно иностранный гражданин в порядке, предусмотренном статьей 227. 1 Налогового кодекса Российской Федерации. Размер фиксированного авансового платежа будет уменьшен на НДФЛ, который рассчитает компания, в которой работает иностранец (п. 6 ст. 227.1 Налогового кодекса РФ).

1 Налогового кодекса Российской Федерации. Размер фиксированного авансового платежа будет уменьшен на НДФЛ, который рассчитает компания, в которой работает иностранец (п. 6 ст. 227.1 Налогового кодекса РФ).

ЦБК: НДФЛ от дивидендов

Бывает, что компания выплачивает НДФЛ не только «зарплатным» доходом, но и другим доходом, например, дивидендами.Что касается налога с «дивидендных» выплат ЦБК, то же, что и НДФЛ с заработной платой сотрудников: 182 1 01 02010 01 1000 110.

Если получателем дивидендов является юридическое лицо, то при перечислении с них налога ЦБК будет отличаться: 182 1 01 01040 01 1000 110.

CBK при оплате NDFL за IP

Для граждан, зарегистрированных в качестве индивидуального предпринимателя, при выплате НДФЛ из своего дохода (а не с выплат своим работникам) КБК будет иметь вид: 182 1 01 02020 01 1000 110.

ЦБК при возврате НДФЛ из бюджета

Граждане, желающие воспользоваться вычетом социального налога или налога на имущество Для проверки, а не с помощью работодателя, в конце года необходимо заполнить декларацию 3-НДФЛ. Там они должны указать ЦБК, на который зачисляется НДФЛ из заработной платы: 182 1 01 02010 01 1000 110.

Там они должны указать ЦБК, на который зачисляется НДФЛ из заработной платы: 182 1 01 02010 01 1000 110.

CBK: пени и штрафы на ndfl

CBC При оплате штрафов, которые должны быть указаны в платежном поручении, будут ваши собственные: в зависимости от того, кто перечисляет штрафы.Если в копейках:

- налоговый агент, затем CBC 182 1 01 02010 01 2100 110;

- физическое лицо, затем СВС 182 1 01 02030 01 2100 110;

- ИП, далее КБК 182 1 01 02020 01 2100 110.

Что касается CBC для штрафов за неуплату NDFL, тот же принцип имеет тот же принцип. Код зависит от того, кто перечисляет суммы штрафа:

- налоговый агент, затем CBC 182 1 01 02010 01 3000 110;

- физическое лицо, затем СВС 182 1 01 02030 01 3000 110;

- ИП, далее КБК 182 1 01 02020 01 3000 110.

С ЦБК по НДФЛ в 2019 году все компании и ИП сталкиваются с уплатой налога на прибыль в бюджет. Иногда эта проблема касается даже отдельных людей. Этот код проставляется в платежном поручении. Ошибки с CBC приводят к тому, что оплата не проходит. Давайте посмотрим, какие существуют CBC для уплаты НДФЛ для сотрудников в 2019 году, и что делать, если сделали работу с кодом.

Этот код проставляется в платежном поручении. Ошибки с CBC приводят к тому, что оплата не проходит. Давайте посмотрим, какие существуют CBC для уплаты НДФЛ для сотрудников в 2019 году, и что делать, если сделали работу с кодом.

CBC NDFL 2019 для сотрудников

Код бюджетной классификации (КБК) по налогу на прибыль физических лиц – это не просто хаотичный набор цифр.Это зашифрованная информация о получателе средств, информация о том: какой налог уплачен, о форме оплаты по этому налогу, какой бюджет будет уплачен.

Таким образом, код нужен для того, чтобы средства, уплаченные Компанией, ИП, физраствора нашли своего адресата и дошли до ФНС.

Чаще всего код указывается в платежном поручении. Зная, что означает каждая цифра, вы можете составить желаемый код или воспользоваться готовыми комбинациями, которые вы найдете ниже.

Разберем, с каких цифр код бюджетной классификации по налогу на прибыль.Он состоит из 20 цифр. Их условно можно отнести к 4 группам:

Из этого следует, что налогоплательщиком был любой: Юрлица, ИП, физ сало, какой бы платеж в отношении налога он ни делал: сам налог, штрафы по нему и т. Д. Первые три цифры кода останутся неизменными – 182.

Д. Первые три цифры кода останутся неизменными – 182.

Теперь перейдем к следующим компонентам CBC на PPC 2019.

- Цифры с 4 по 6, по сути, представляют собой расшифровку типа платежа: налог, взнос и т. Д. По налогу на прибыль они также неизменны – 101.

- Рисунки 7-8 – расшифровка доходной статьи. В кодексе подоходного налога они тоже никогда не меняются. Если вы делаете код при уплате налога самостоятельно, во всех случаях пишите 02.

- Цифры 9-11 – укажите от кого получен платеж:

– Налоговый агент – 010;

– ИП – 020;

– самостоятельный резидент – 030;

– Иностранец работает по патенту – 040.

- На рисунках 12-13 представлена расшифровка бюджета, например, для НФФЛ всегда будет 01, что соответствует федеральному бюджету.

- Цифры 14-17 расскажут налоговым органам, к какой категории относится этот платеж:

– прямой подоходный налог – 1000,

– штрафы за неуплату – 2100;

– проценты по – 2200;

– Штраф 3000.

- Цифры с 18 по 20 представляют собой общий доходный шифр. Когда вы платите, всегда ставьте в конце 110, независимо от того, какая у вас компания или IP, налоговые платежи или штрафы.

Таким образом, любой желающий, зная обозначение каждой цифры CBC Ndfl в 2019 году, сможет накопительно набрать этот код.Однако этой трудоемкой работы можно избежать. Тем более ошибка автоматически влечет за собой неуплату налога в срок.

ЦБК НДФЛ на 2019 год для юридических лиц: Таблица

Коды обычно используют, как правило, организации и ИП, которые платят подоходный налог для своих сотрудников. Это важно понимать, поскольку IP, у которых нет работников, платят на другом KBK.

Стоит отметить, что до 1 января 2019 года к налоговым агентам относились российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, юристы, штатные юристы, а также обособленные подразделения иностранных организаций в Российской Федерации, из которых или как в результате отношений, в которых работник получил доход (ст. 207 Налогового кодекса РФ).

207 Налогового кодекса РФ).

В 2019 году налоговые органы также признают российские организации, перечисляющие денежное довольствие, заработную плату, вознаграждение военнослужащим и лицам гражданского персонала (счет № 1078298-6).

ЦБК НДФЛ для предпринимателя без работников

Очень часто индивидуальные предприниматели Наемных работников нет. Они платят налог только со своего личного дохода. В этой ситуации ИП не являются налоговыми агентами, поэтому CBC по PPFL в 2019 году будет отличаться от тех, которые используются организациями.

ЦБК по НДФЛ для физических лиц

Если гражданину необходимо заплатить налог самому, то в нем указывается платеж ТГК.

Вид платежа | |

|---|---|

182 1 01 02030 01 1000 110 | |

182 1 01 02030 01 2100 110 | |

Проценты | 182 1 01 02030 01 2200 110 |

182 1 01 02030 01 3000 110 |

КБК НДФЛ для нерезидентов

Вид оплаты | |

|---|---|

182 1 01 02040 01 1000 110 | |

182 1 01 02040 01 2100 110 | |

Проценты | 182 1 01 02040 01 2200 110 |

182 1 01 02040 01 3000 110 |

Коды бюджетной классификации налогоплательщиков в первую очередь указываются в платежном поручении. Этот реквизит не меняется независимо от того, кто делает взносы в бюджет, а также от того, о каком виде платежа идет речь: налог, штрафы или пени.

Этот реквизит не меняется независимо от того, кто делает взносы в бюджет, а также от того, о каком виде платежа идет речь: налог, штрафы или пени.

Для этого используйте поле 104.

В заполненном виде ваша штукатурка должна выглядеть примерно так:

Сотрудникам

CBK для выплаты НДФЛ для сотрудников

ЦБК на оплату ногтевых госпиталей для сотрудников

CBK для оплаты NDFL за IP

CBK для оплаты ndfl ndfl для IP

Физическим лицам

CBC для оплаты ндфл для физических лиц

ЦБК на оплату ногтевого госпиталя для физических лиц

Из дивидендов и патентных работ

ЦБК на выплату дивидендов НДФЛ С

ЦБК для уплаты НДФЛ гражданам, работающим на основании патента

Файлы

Некоторые уточнения CBC по налогу на прибыль

НДФЛ полагает, вычтенные из суммы доходов физических лиц документально подтвержденные расходы и взяв определенный процент от этой стоимости (налоговая ставка. ). Отдельно начисляются резиденты НДФЛ и нерезиденты РФ, но это не касается сотрудников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследование, продажа недвижимости старше 3 лет, подарки от близких родственников и т. Д.). Декларация о доходах дает физическим лицам право на определенные налоговые вычеты.

). Отдельно начисляются резиденты НДФЛ и нерезиденты РФ, но это не касается сотрудников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследование, продажа недвижимости старше 3 лет, подарки от близких родственников и т. Д.). Декларация о доходах дает физическим лицам право на определенные налоговые вычеты.

В ситуации, когда доходом является заработная плата, налог на нее берет государство не с работника после начисления, а с налогового агента. – Работодатель, который будет давать зарплату работнику с уже внесенным налоговым бюджетом.

НДФЛ из дохода работника

Платить налоговому агенту ежемесячно в день выплаты заработной платы, максимум на следующий день. В случае больничных и отпускных, налог перечисляется налоговому агенту не позднее окончания их выплаты. Неважно, кто является налоговым агентом – юридическое или физическое, ООО или ИП.

Отпускные выплаты также подлежат НДФЛ, потому что это такая же заработная плата, только за период отдыха. Налог необходимо уплатить до истечения месяца, в котором работник получил отпуск.

Налог необходимо уплатить до истечения месяца, в котором работник получил отпуск.

ВНИМАНИЕ! Ндфл с аванса не взимается. Работодателю запрещено платить НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги рассчитываются по формуле: налоговая база умноженная на налоговую ставку. Различия в том, что принимается база и устанавливается процентная ставка.

По НДФЛ, наемный работник резидент РФ или нет. Если в течение года он пробыл в стране более 182 дней, то в НДФЛ будет начислена резидентская ставка – 13%.Нерезиденты должны платить по ставке почти втрое выше – для них есть показатель 30%.

Актуально КБК.

ЦБК для налога, внесенного налоговым агентом – 182 1 01 02010 01 1000 110.

Если процедура произошла, появится возможность уплатить штраф в CBC 182 1 01 02010 01 2100 110.

Назначенный штраф должен быть погашен CBC 182 1 01 02010 01 3000 110.

Интерес к этому виду NDFL Calling для CBC 182 1 01 02010 01 2200 110.

НДФЛ под выплату дивидендов

Если физическое лицо получает прибыль от участия в организациях, необходимо произвести оплату налоговому агенту (организации). Физически перечисляет НДФЛ самостоятельно, если, будучи резидентом РФ, получает дивиденды из-за границы.

ЦБК при удержании налогового агента будет такой же, как и для заработной платы НДФЛ: 182 1 01 02010 01 1000 110.

Физически для этой цели необходимо использовать CBC 182 1 01 02030 01 1000 110.

Какие коды бюджетной классификации по НДФЛ на 2018 год утверждены? Какие КБК взимают налог с доходов физических лиц от заработной платы, продаж и других платежей? Приведем удобную таблицу с CBC для PMFL на 2018 год. Также в статье вы можете ознакомиться с моделью платежного поручения на оплату NDFL.

Когда включать НДФЛ в 2018 г.

Общее правило

По общему правилу выплачивать в 2018 году НДФЛ необходимо не позднее дня, следующего за днем выплаты работнику (физический лизинг) дохода. Так, допустим, 9 февраля 2018 года работодатель выплатил зарплату за январь 2018 года. Датой получения дохода будет 31 января 2018 года, датой удержания налога – 9 февраля 2018 года. Дата, не позднее чем НДФЛ необходимо выплатить в бюджет, в нашем примере – 12 февраля 2018 г. (поскольку 10-е и 11-е числа – это суббота и воскресенье).

Так, допустим, 9 февраля 2018 года работодатель выплатил зарплату за январь 2018 года. Датой получения дохода будет 31 января 2018 года, датой удержания налога – 9 февраля 2018 года. Дата, не позднее чем НДФЛ необходимо выплатить в бюджет, в нашем примере – 12 февраля 2018 г. (поскольку 10-е и 11-е числа – это суббота и воскресенье).

Льготы и праздники

NDFL, удерживаемый за счет пособия по временной нетрудоспособности, пособия по уходу за ребенком и налогов на отпуск, необходимо перечислить не позднее последнего числа месяца, в котором был выплачен доход.Например, работник уходит в отпуск с 6 по 23 марта 2018 года. Его отпуск был оплачен 1 марта. В этом случае датой получения дохода и датой удержания Ndfl является 1 марта, а последней датой, когда NDFL должен быть внесен в бюджет – 30 марта 2018 года.

Индивидуальный ПМФЛ в 2018 году, в общем, оплачивает реквизиты ИФНС, в котором зарегистрирована организация (п. 1 п. 7 ст. 226 Налогового кодекса РФ). ИП, в свою очередь, оплачивают НДФЛ проверке по месту жительства. Тем не менее, ИП, ведущие бизнес по ENVD или патентной системе налогообложения, перечисляют инспекционный налог по месту учета в связи с управлением такой деятельностью.

Тем не менее, ИП, ведущие бизнес по ENVD или патентной системе налогообложения, перечисляют инспекционный налог по месту учета в связи с управлением такой деятельностью.

CBC в 2018 г .: Таблица

В 2018 году произошли некоторые изменения в части CBC. См. “”. Однако CBC для NDFL для сотрудников в 2018 году не изменился и остался прежним. Не менял и ТГК по НДФЛ для ИП. Приведем таблицу актуальных основных ТБС по налогу на прибыль 2018 года.

Читайте также Каков табель НДС на 1 квартал 2018 года

Таблица с КБС на 2018 год по НДФЛ

Образец платежного поручения по НДФЛ в 2018 годуДалее мы приводим образец платежного поручения для листинга НДФЛ В 2018 году. Код бюджетной классификации Ндфл указывается в поле 104 купюр. В этом платеже налогового агента указан НДФЛ с заработной платой сотрудников.

В поле 104.

Если ошибка

Несмотря на то, что внесение НДФЛ ЦБК в платеж элементарно, ошибки все же возможны. Что делать? При ошибочном написании CBC Ndfl вы должны немедленно написать письмо в IFTS по вашему местонахождению для разъяснений cBK. Об этом следует из электронного письма Минфина от 19 января 2017 г. № 03-02-07 / 1/2145.

Что делать? При ошибочном написании CBC Ndfl вы должны немедленно написать письмо в IFTS по вашему местонахождению для разъяснений cBK. Об этом следует из электронного письма Минфина от 19 января 2017 г. № 03-02-07 / 1/2145.

Не нужно повторно платить НДФЛ, пени и пени по нему, если ошиблись в инструкциях ЦБК.Достаточно просто написать заявление о разъяснении НДФЛ ЦБС в ИФНС. И тогда налоговая сама перенаправит платеж на необходимые реквизиты.

В случае ошибочных указаний КБС по НДФЛ не исключено, что в 2018 году начисляется штраф, но их перечислять не нужно. Если компания вовремя уплатила налог на прибыль, то после выяснения ЦБК штрафы аннулируются.

Новости | Фонд КБК | КБК Фонд

2020 положил конец некоторым мероприятиям и программам Фонда, которые были запланированы на год.Однако совет нашего фонда и сотрудники по связям с общественностью быстро адаптировались, сотрудничая с нашими замечательными партнерами по сообществу и донорами. При их поддержке мы смогли собрать ресурсы и спланировать некоторые мероприятия в течение года. Вот некоторые основные моменты наших недавних праздничных мероприятий:

Вот некоторые основные моменты наших недавних праздничных мероприятий:

Спортивный факультет Университета Питтсбурга, Центр взаимодействия с общественностью Питта и Мейсон Лодж № 36 пожертвовали индеек, начинку, картофель, консервированные овощи, подливку, десерт и маски для лица Спортивного факультета Питтсбургского университета 46 домам престарелых Skyline Terrace и еще 31 семье. дополнительные семьи 21 ноября 2020 г.Эти предметы были упакованы в холодильник для дорожных сумок Pitt и доставлены от двери до двери сотрудником KBK по связям с общественностью Марсией Скотт, директором по взаимодействию с сообществом Pitt и масонами из ложи № 36. Жители были очень благодарны и пришли в восторг, когда узнали, что сумка Питта была им оставлена!

Фонд поддержки сообщества KBK Foundation (CSS) в этом году не проводил ежегодного праздничного семейного ужина. В сотрудничестве с Rhino Security дети в возрасте от 0 до 14 лет получили возможность получить игрушку благодаря щедрости Корпуса морской пехоты США и Mason Lodge № 36.

19 декабря 2020 года несколько партнеров собрались, чтобы доставить 100 праздничных обедов по всему горному округу. В число партнеров входили Совет арендаторов Бедфорда, The Center That CARES, Питтсбургское отделение Ассоциации игроков НФЛ и наши собственные сотрудники службы безопасности KBK.

Одно из наших крупнейших мероприятий в этом году было полностью свернуто. Наш праздник в этом году был подарком игрушек. Раздача этой игрушки происходила только по предварительной записи. Подъемы запрещены.Гарфилд Коммонс принимал их 21 декабря, а Келли Гамильтон – 22 декабря.

Наконец, в день Рождества в сотрудничестве с Prism, Treehouse, Foot Locker LA и другими общественными партнерами офис мэра Аджи Браун (Комптон) организовал розыгрыш для молодежи Комптона, Калифорния. Дети были номинированы их сообществом, и фонд смог подарить детям подарочные карты от Target и Footlocker! Было так здорово видеть их улыбающиеся лица и с нетерпением ждать будущих возможностей в Комптоне.

Хотите присоединиться к нам и изменить мир к лучшему? Мы собираем деньги в пользу Фонда KBK https://www.gofundme.com/f/kbkfoundation. Любое пожертвование поможет произвести впечатление. Заранее спасибо, это дело так много значит для нас! #WeServU

баксов, неделя 1, против

святыхЭто снова то время года! Футбол вернулся после мучительно долгого ожидания после межсезонья, которое провели «Буканьерс». Ажиотаж, царивший с марта, определенно повлиял на то, как аналитики и медиа-эксперты оценивают Tampa Bay сейчас, и многие помещают Bucs в десятку лучших команд.

Это резкое изменение по сравнению с прошлым годом.

А почему бы и нет? Том Брэди, возможно, величайший квотербек всех времен, теперь вооружен наступательным арсеналом, который включает широких приемников Майка Эванса и Криса Годвина, его старого приятеля Роба Гронковски, тайтэндов Кэмерона Брэйта и О. Ховард, бегущие бэки Лешона Маккоя, Рональда Джонса II и Леонарда Фурнетта, а также стабильная линия нападения, добавившая один из лучших отборов драфта этого года на правый фланг.

Не говоря уже о защите.

После огромных успехов во второй половине 2019 года, когда “ Букс ” зафиксировали наибольшее количество мячей и передач, защищенных среди всех команд, они продолжили с того места, где остановились в тренировочном лагере в этом году. В общем, к концу 2020 года они могут стать одним из главных защитников НФЛ.

Узнайте, где приземлились Bucs в рейтинге мощи на этой неделе. А чтобы обеспечить постоянную защиту вашей электроники и бытовой техники, зарегистрируйтесь сегодня в системе Zap Cap от Tampa Electric! Получите БЕСПЛАТНУЮ установку при регистрации до 30 ноября, 44 доллара США.95 значение. Посетите http://tampaelectric.com/zapcap

Топ 5 НФЛ: Руководители, 49ers, Вороны, Святые, Титаны

NFC Юг: Святые (4), Соколы (18), Пантеры (29)

Неделя 1 Рейтинг противников: Святые (4)

CBSSports.com, Пит Приско

Топ 5 НФЛ: Руководители, Упаковщики, Святые, 49ers, Стилерс

NFC Юг: Святые (3), Соколы (13), Пантеры (30)

Неделя 1 Рейтинг противников: Святые (3)

Топ 5 НФЛ: Вожди, Вороны, Святые, 49ers, Титаны

NFC Юг: Святые (3), Соколы (16), Пантеры (31)

Неделя 1 Рейтинг противников: Святые (3)

NFL Top 5: Вороны, вожди, святые, 49ers, Bills

NFC Юг: Святые (3), Соколы (26), Пантеры (30)

Неделя 1 Рейтинг противников: Святые (3)

Топ 5 НФЛ: Руководители, Вороны, 49ers, Saints, Seahawks

NFC Юг: Святые (4), Соколы (18), Пантеры (28)

Неделя 1 Рейтинг противников: Святые (4)

Брайан С.

Kabateck – Kabateck LLP

Kabateck – Kabateck LLPКак признанный на национальном уровне и уважаемый адвокат по делам потребителей, Брайан Кабатек является выдающимся лидером в борьбе за доступ к системе правосудия. Он активно выступает в зале суда и в Капитолии штата Калифорния за права и защиту потребителей.

В результате энергичного судебного разбирательства г-на Кабатека от имени его клиентов было возвращено более миллиарда долларов. Он выиграл много многомиллионных вердиктов, судебных решений и урегулирований в области телесных повреждений, недобросовестности страхования, судебных разбирательств в отношении фармацевтических препаратов, смерти в результате противоправных действий, групповых исков, массовых правонарушений и судебных разбирательств по делам о стихийных бедствиях.

Обладая глубокими знаниями в области права и динамичным стилем выступления, г-н Кабатек часто выступает аналитиком национальных, местных и юридических СМИ. Он регулярно появляется на станциях CNN, MSNBC, CBS, NBC, ABC, FOX и CW. Помимо телевизионных выступлений, г-н Кабатек часто выступает на семинарах, в юридических школах и отраслевых мероприятиях.

Помимо телевизионных выступлений, г-н Кабатек часто выступает на семинарах, в юридических школах и отраслевых мероприятиях.

Как бывший президент Адвокатской палаты Калифорнии (CAOC), г-н Кабатек использовал свои сильные лидерские способности, чтобы внести изменения в некоторые из наиболее спорных проблем штата.Под его руководством он достиг консенсуса по вопросам, включая защиту безопасности пациентов и финансирование судов. Он неустанно работал с Законодательным собранием Калифорнии и Департаментом страхования Калифорнии, чтобы разработать множество законов для некоторых из крупнейших отраслей промышленности штата.

Способность г-на Кабатека совмещать юридический и политический мир сделала его стратегическим и откровенным защитником прав потребителей и пациентов. В ноябре избиратели решат, отменять ли действовавший несколько десятилетий закон MICRA, который ограничивает неэкономический ущерб в размере 250 000 долларов.Г-н Кабатек является лидером в борьбе за отмену этого устаревшего и ошибочного закона, который лишает наиболее уязвимых жертв государства возможности получить компенсацию, которую они заслуживают в случаях врачебной халатности.

Г-н Кабатек имеет большой опыт работы на всех судебных форумах по всей Калифорнии. Он представил дела в Верховном суде штата Калифорния, Апелляционном суде Калифорнии, Апелляционном суде девятого округа и Федеральном окружном апелляционном суде.

Маккенси Александер может оказать большое влияние на «Цинциннати Бенгалс»

«Бенгалс» сделали несколько ходов в межсезонье в надежде улучшить свою защиту.

Они потратили четыре из семи выбранных на драфте игроков на защитников. Они также добавили шесть защитников в свободную волю, в том числе пять предполагаемых игроков в стартовом составе.

Бывший угловой защитник Миннесотских Викингов Маккенси Александер оказался незамеченным, но ключевым дополнением. В марте 26-летний футболист подписал с Bengals контракт на один год на 4 миллиона долларов.

Александр заполнит пустоту, которую Даркез Деннард оставил позади в качестве стартового никелевого защитника.

В прошлом сезоне у него не было пропущенных отборов, и он был четвертым лучшим отбором углового в лиге по версии Pro Football Focus.

Первые четыре года своей карьеры он провел в Миннесоте после того, как «Викинги» выбрали его во втором раунде драфта НФЛ 2016 года.

Продукт Клемсона появился в 55 играх, сделав 10 запусков. Он перешел на никелевую роль после того, как Терренс Ньюман ушел на пенсию два года назад.

Александр обладает хорошей скоростью, впечатляющим владением мячом и отличным отбором мяча. Защитная спина 5-10, 192 фунта имеет идеальный размер для угла прорези и использует быстрые всплески скорости, чтобы делать подкаты на открытом поле и закрывать игроков с мячом.

Александр изучает игру и постоянно работает над ее совершенствованием. Поклонники Бенгалса заметят его чванство и уверенность на поле и за его пределами. Его подход хорошо согласуется с видением Зака Тейлора новой эры футбола в Цинциннати.

Александр будет работать со знакомым лицом. Bengals подписали Trae Waynes, который провел первые пять сезонов своей карьеры в Миннесоте. Дуэт должен хорошо сочетаться с Уильямом Джексоном III. Цинциннати также подписал охрану Вонн Белл в свободное агентство.

Цинциннати также подписал охрану Вонн Белл в свободное агентство.

Оборонительный ремонт – долгожданное зрелище. Александр – ключевая фигура, которая должна немедленно оказать влияние в Цинциннати.

Новый облик второстепенного «Бенгалс» будет опробован в начале сезона 2020 года, когда они встретятся с Кинаном Алленом, Майком Уильямсом, Оделлом Бекхэмом-младшим и Джарвисом Лэндри в своих первых двух играх года.

Великий святой Дерленд Мур, сыгравший 13 сезонов НФЛ, умер в возрасте 68 лет после продолжительной болезни

Организация Святых Нового Орлеана оплакивает смерть одного из ее великих деятелей на этой неделе.Дерланд Мур, один из лучших игроков, когда-либо появлявшихся в команде, умер в возрасте 68 лет после продолжительной болезни. Мур, линейный игрок защиты, был выбран во втором раунде Saints в 1973 году и заслужил там награду Pro Bowl, прежде чем провести один год с New York Jets, который также оказался его последним годом в лиге. Он уйдет на пенсию после сезона 1986 года, и с тех пор был увековечен введением в Зал славы Святых Нового Орлеана, а также Зал спортивной славы Миссури.

Уроженец Малдена, штат Миссури, пробился в НФЛ через Университет Оклахомы, но это был не его первый выбор. Изначально он стремился играть за Университет Миссури, но они жестко вооружили его, так сказать, и это стало еще большим подспорьем для его огня, когда он, в конце концов, стал Рано.

«В Университете Миссури я спросил их, могу ли я пройти дальше», – однажды объяснил Мур инцидент на веб-сайте Святых. “Они сказали мне, что это будет пустой тратой моего времени и их тоже.Итак, мы каждый год играли в Университете Миссури, и я позаботился о том, чтобы они заплатили определенную цену. Они получили игру на 120 процентов.

«Я получал игровой мяч каждый год, когда мы играли против Миссури. Дэн Девайн был главным тренером в Университете Миссури. Это был мой второкурсник, и я пригвоздил одного из бегущих защитников. Он полетел под их скамейку запасных.

«Это было на их стороне поля, и игра проходила в Оклахоме. Итак, я встал и увидел Дэна Дивайна прямо там, и я сказал: «Привет, тренер Девайн, Дерланд Мур.Помнить? Я был недостаточно хорош, чтобы играть для тебя ». Затем я бегал трусцой по полю и услышал его голос: «Вы позволите мне пересмотреть свое мнение?» »

С этого момента Мур построил карьеру в НФЛ, достаточно хорошую не только для вышеупомянутого Зала славы святых. также назван одним из 50 лучших игроков команды за все время, а также отмечен 40-й и 50-й юбилейной командой.

«Было чертовски приятно оказаться в 50-й команде Нового Орлеана как лучший из лучших», Мур сказал о чести.«Это было чертовски приятное чувство. В этом есть несколько хороших парней. Джон Хилл был частью этого.

» Джон скончался год назад. На самом деле мы с Джоном прожили вместе три года, так что мы были близкими друзьями. Быть частью этого вместе с ним и Арчи Мэннингом, Стэном Броком, Томми Майерсом, Рики Джексоном и остальными этими парнями было особенным ».

Как и Мур, и поэтому его никогда не забудут.

продуктов Hy-Vee на год и комплект задней двери Vikings для ветеранов-сюрпризов

Моссберг, пехотинец, работавший наводчиком во время командировки в Ирак, получил травму, изменившую его жизнь, когда упал с военного грузовика.

«Я расколол колено, и у меня возникла куча проблем, но через шесть месяцев после возвращения из Ирака у меня начались сильные боли и опухание икр, поэтому я испытал свой первый из многих будущих сгустков крови. , – пояснил Моссберг. «За последние пять лет у меня было более 20 тромбов в левой икре и два – в легком. Они могли убить меня в любой момент, так что это своего рода последствия того, что произошло за границей».

Моссберг начал часто ездить в клинику Мэйо, пытаясь найти решение около полутора лет назад.

«Я терял чувствительность в ноге. У меня постоянно образовывались тромбы, я принимал препараты для разжижения крови и все такое. Это было нехорошо, поэтому мы пошли к Мейо и проводили, я не могу сказать, сколько дней в году, пытаясь сделать тестирование и выяснение.

«Моя нога умирала по крайней мере два раза в день», – сказал Моссберг. «Просто стоя на работе, я приходил домой, и мне приходилось идти прямо в спальню, ставить обогреватель и идти спать. Это просто не та жизнь, чтобы жить».

У Моссберга и его жены Занеты есть дочь и сын.Вивиана любит баскетбол, и Моссберг надеется, что маленького сына Рагнара увлечет хоккей.

«У меня есть двое маленьких детей, которых я так люблю и с которыми хочу поиграть, и, как бы безумно это ни звучало, последним этапом было удаление моей ноги, называемое« снятием проблемы », – сказал он.

Похоже, что у Моссберга не было другого способа обеспечить устойчивое облегчение, он перенес операцию. Ему придется заново учиться ходить с протезом ноги, делая физические и умственные успехи на своем пути.

«Я хотел бы быть частью [их участия в спорте], насколько это возможно, и, кроме того, у меня есть много других друзей с ампутированными конечностями, которые действительно подтолкнули меня мысленно к тому, чтобы быть в лучшем месте и подготовил меня к этому, прежде чем я это сделал », – сказал Моссберг.

Этот код способен отразить те суммы, которые были начислены для налогоплательщика на оплату. Еще этот код отражается в документе, который является по своей структуре платежным и способствует перечислению налога. Код состоит из 20 цифр, которые можно разделить на определенные группы. Совокупность данных представляет собой конкретную необходимую информацию. Например, код 182 1 01 02010 01 1000 110.

Этот код способен отразить те суммы, которые были начислены для налогоплательщика на оплату. Еще этот код отражается в документе, который является по своей структуре платежным и способствует перечислению налога. Код состоит из 20 цифр, которые можно разделить на определенные группы. Совокупность данных представляет собой конкретную необходимую информацию. Например, код 182 1 01 02010 01 1000 110. Размер налога определяется благодаря сумме доходов, которые были получены

благодаря деятельности.

Размер налога определяется благодаря сумме доходов, которые были получены

благодаря деятельности. , подлежащие зачислению в бюджет Фонда социального страхования РФ по

нормативам, действовавшим в 2019 году

, подлежащие зачислению в бюджет Фонда социального страхования РФ по

нормативам, действовавшим в 2019 году