Код дохода в справке 2 ндфл 2019 год компенсация при увольнении: Какой код дохода нужно указать для отпускных в справке 2-НДФЛ?

Код выходного пособия в справке 2 НДФЛ

Выходное пособие – предусмотренная ТК РФ, материальная помощь, которая выплачивается тем, кого увольняют не по «плохим» статьям нормативного акта (совершение аморального проступка, прогул, пьянство на рабочем месте).

Последняя выплата

Выходное пособие – предусмотренная ТК РФ, материальная помощь, которая выплачивается тем, кого увольняют не по «плохим» статьям нормативного акта (совершение аморального проступка, прогул, пьянство на рабочем месте). Право на получение выходного пособия имеют все категории увольняемых, обозначенные в специальном Законе, независимо от должности, стажа работы, выполняемой трудовой функции, пола и социального статуса. Эту помощь платят и работающим пенсионерам, которые приравнены в правах к трудоспособным по возрасту сотрудникам.

Кроме того, лишение пенсионеров «отступных», расценивается как дискриминация работников по возрастному признаку, что, в свою очередь, грозит санкциями администрации работодателя.

Целью выплаты выходного пособия является оказание финансовой поддержки увольняемым работникам в период поиска работы. Также такую помощь можно назвать материальной компенсацией за потерю работы по «косвенной вине» работодателя (например, при сокращении штата, при невозможности переезда в другую местность в связи со сменой предприятием места нахождения) или поощрительной помощью тем, кто обязан отдать государству долг, увольняясь по причине необходимости прохождения срочной воинской или альтернативной службы.

Кому положено выходное пособие?

Глава 27 ТК РФ устанавливает исчерпывающий перечень категорий увольняемых, которым положена выплата выходного пособия.

Это лица, которые вынуждены прекратить трудовые правоотношения с работодателем по причине:

- Отказа переводится в другую местность вместе с предприятием при смене им места расположения;

- Отказа от выполнения трудовой функции по причине изменения существенных условий труда или положений трудового договора;

- Несоответствия квалификации и навыков работника занимаемой должности;

- Невозможности выполнения трудовой функции по причине резкого ухудшения здоровья;

- Восстановления в должности работника, на месте которого трудится увольняемый;

- Грубого нарушения работодателем норм действующего трудового законодательства (систематического или единовременного), положений коллективного или трудового договора

- Призыва на срочную воинскую или альтернативную службу.

При этих формулировках увольнения, работник получает помощь в размере среднего двухнедельного заработка.

При этих формулировках увольнения, работник получает помощь в размере среднего двухнедельного заработка. - Ликвидации, реорганизации, банкротства предприятия. сокращения должности работника.

В этом случае увольняемый имеет право на выходное пособие, равное среднемесячному заработку.

Коллективный и/или трудовой договор может вмещать пункты, согласно которым предусмотрен увеличенный размер выходного пособия или его выплата больший, нежели установлено законодательством, период. При составлении договорной документации необходимо учитывать правило, при котором положение сторон соглашения может быть только улучшено, по сравнению с имеющимися правовыми нормами.

Например, по закону при увольнении в связи с сокращением штата, выходное пособие оплачивается в виде единоразовой помощи на месяц, последующий за датой увольнения. В особых случаях оплачивается второй месяц (очень редко – 3-й) после увольнения, при условии, что бывший работник не может трудоустроиться по независимым от него причинам и зарегистрировался в местной службе занятости в срок 2 недели от даты увольнения. Положения коллективного договора могут продлить термин выплат или увеличить их размер. Урезание количества и/или качества благ, предусмотренных нормативными актами, считается незаконным.

Положения коллективного договора могут продлить термин выплат или увеличить их размер. Урезание количества и/или качества благ, предусмотренных нормативными актами, считается незаконным.

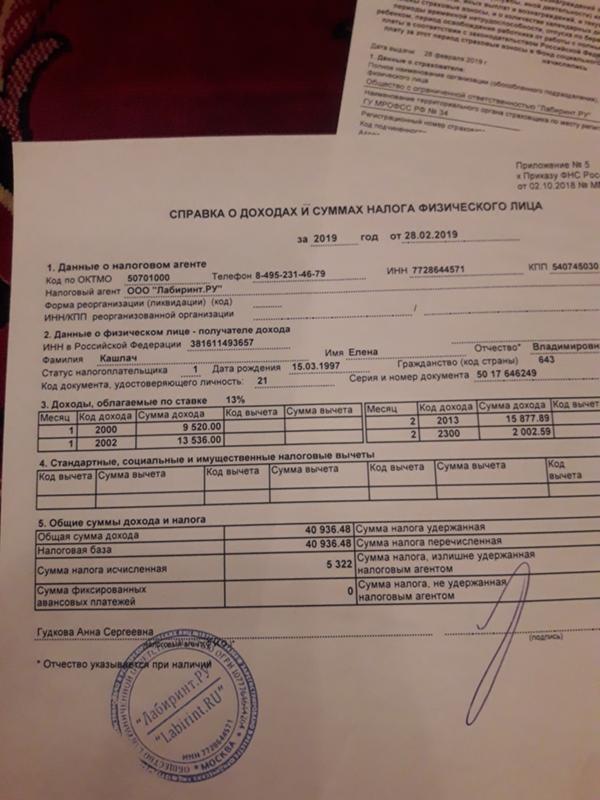

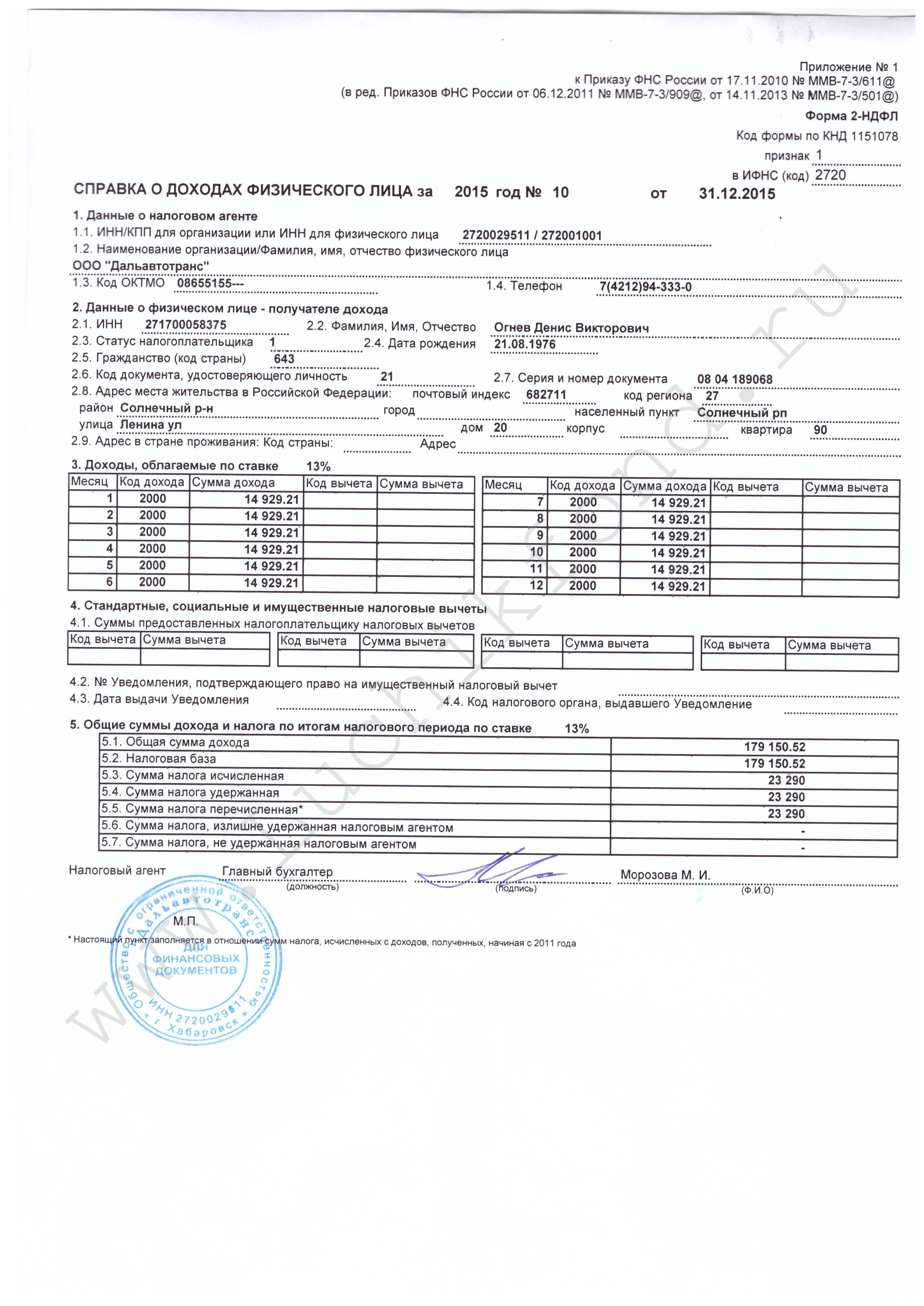

Справка 2-НДФЛ о доходах

Налог на доход с физических лиц (НДФЛ) – это отчисления, которые производятся со всех доходов гражданина. Он исчисляется в процентах от полученных средств, размер налогообложения напрямую зависит от наличия или отсутствия гражданства у человека. Налоговые ставки изменяются также в зависимости от того, откуда были получены средства.

Работодатель отвечает и отчитывается лишь за те отчисления, которые он делает лично из заработной платы числящихся у него сотрудников. За остальные доходы обязан отчитываться сам гражданин и делать это следует не реже одного раза в год. Индивидуальные предприниматели, которые имеют наемных работников, а также юридические лица, обязаны насчитывать НДФЛ ежемесячно и перечислять его в бюджет в установленном порядке. Отчетность по 2-НДФЛ позволяет налоговым службам контролировать правильность и полноту отчислений, а также вести общий учет доходов и расходов работающих лиц.

Налоговые отчисления вне зависимости от частоты их выплаты всегда имеют общий годовой учет, поэтому при переходе от одного нанимателя к другому крайне важно предоставить по новому месту работы сведения о ранее отчисленных суммах. Такой порядок позволяет высчитывать совокупный годовой доход и правильно производить расчеты по налогам и сборам

Основное назначение

Справка 2-НДФЛ позволяет предоставить полные сведения о том, какая сумма доходов была получена физическим лицом на этом предприятии, а также, сколько денежных средств с него удержали. Работодатели отчисляют налоги за каждого работающего у них человека, но получить сведения на руки физлицо может только о себе, потому что эти данные являются конфиденциальными. Справка 2-НДФЛ позволяет сделать такую индивидуальную выборку из общего налогового отчета.

Сведения о полученной заработной плате и удержанных с нее процентах можно получить только у своего работодателя. Этот документ нередко запрашивается сотрудниками на протяжении всего срока работы.

При увольнении справка по форме 2-НДФЛ дает возможность правильно исчислить общий размер доходов за текущий календарный период, а соответственно и рассчитать налоговые отчисления. Обычно в форму вносятся сведения о суммах за год, но может содержать и меньшее количество месяцев.

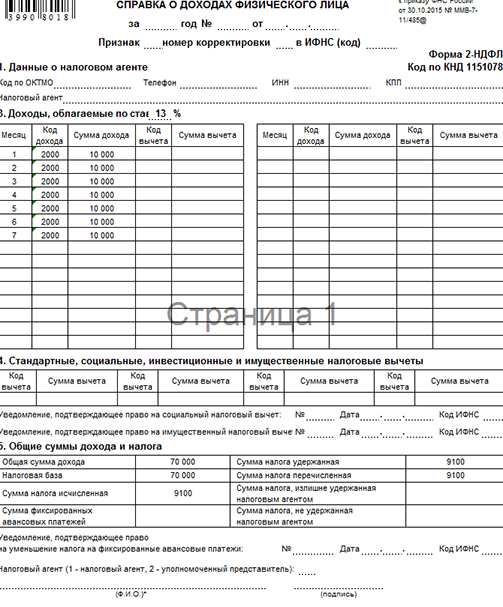

Справка заполняется по специальному шаблону, который обязательно содержит:

Наименование юридического лица и указание его банковских, налоговых и платежных реквизитов

Особое внимание уделяется индивидуальному коду, который определяет, под каким номером фирма зарегистрирована в налоговом реестре.

Налоговая ставка, применяемая к данному работнику.

Суммы дохода помесячно и итоговым числом.

Размер исчислений общей суммой.. Если на протяжении рассматриваемого периода у наемного лица были иные вычеты, то они также указываются

Если на протяжении рассматриваемого периода у наемного лица были иные вычеты, то они также указываются.

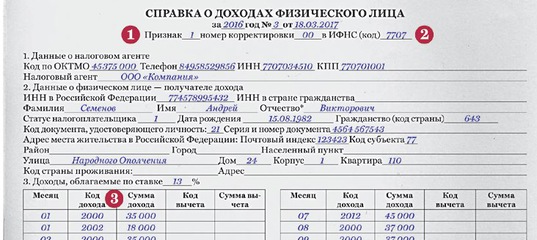

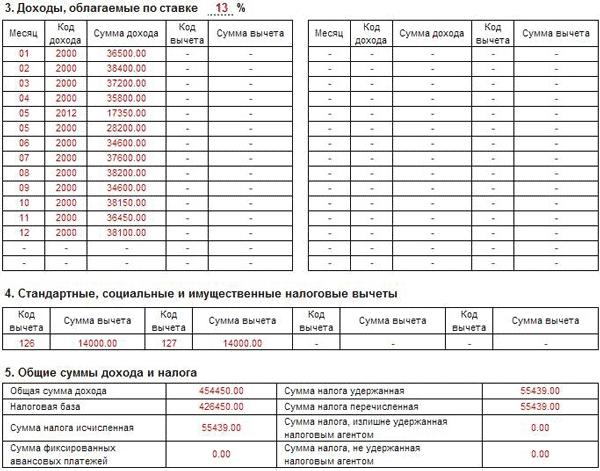

Коды доходов и вычетов

При заполнении налоговых форм используется кодированная система введения информации.

Это позволяет сэкономить место под вносимые сведения и систематизировать обработку данных. Для каждого вида доходов и вычетов существует свой уникальный код. Полная таблица принятых кодов довольно обширна и позволяет конкретизировать любую сумму, а также разъяснить, за что она была начислена или удержана.

Наиболее распространенными кодами доходов считаются:

- Заработная плата – 2530.

- Отпускная компенсация – 2012.

- Пособие по нетрудоспособности – 2300.

- Вознаграждения за труд – 2000.

- Поощрительные премии – 2002.

- Разовая финансовая помощь от руководителя – 2762.

Каждый налоговый вычет имеет свой код, который при увольнении должен быть внесен напротив сумм, исчисленных с заработной платы.

Правила оформления документа

Вид декларации утвержден 30 октября 2015 года. В обязательные требования при заполнении 2 НДФЛ входит оформление следующих полей:

Информация о работодателе, реквизиты. Сокращения допускаются только согласно уставным актам

- информация о получателе прибыли – физ. лице;

- прибыль, подлежащая налогообложению;

- вычеты, которые применены в отчетном периоде;

- сумма прибыли и НДФЛ.

В информационном поле об агенте необходимо указать полную информацию о юр лице.

В графе сведений о физ. лице сообщают следующее:

- Фамилию, имя, отчество;

- гражданство и статус как налогоплательщика;

- место регистрации и место жительства;

- паспортные данные.

Прибыль, с которой удерживают НДФЛ, отражают с разбивкой по месяцам. Одновременно указывают код дохода и налоговых вычетов с указанием сумм. Если физ. лицо имело право на иные вычеты – социальные или имущественные, эти сведения отражают в справке 2 и указывают, что такое право было представлено.

Если физ. лицо имело право на иные вычеты – социальные или имущественные, эти сведения отражают в справке 2 и указывают, что такое право было представлено.

Бланк в обязательном порядке заверяют у руководителя или иного уполномоченного лица и ставят печать. Справка считается недействительной без печати.

В отношении расчета 2 НДФЛ действует порядок оформления: не допускаются исправления, при обнаружении ошибок выдают новый бланк в кратчайшие сроки.

За искажение сведений, затягивание по времени к налоговому агенту применяют административные санкции.

Справки при увольнении по письменному запросу работника

В статье 84.1 Трудового кодекса утвержден порядок увольнения и перечислен список документов, которые наниматель обязан выдавать сотруднику в последний день работы.

К такому виду относятся:

- Справка о доходах работника с учетом выходного пособия при увольнении;

- о страховых суммах в пенсионный фонд России;

- о стаже работы в компании.

Декларация 2 НДФЛ относится к виду справок, которые выдаются по письменному требованию. Юр лицо отказать бывшему работнику в этом праве не может, так как показатели в этих справках касаются только сотрудника и работы вплоть до увольнения носят приватную информацию, касающуюся конкретного человека.

При выдаче декларации по письменному заявлению учитывают следующее:

- Сведения предоставляются только безвозмездно;

- декларацию представляют не позднее 3-х дней с момента регистрации заявления;

- не в каждой организации работает кадровый сотрудник, который подготовит бумаги о стаже физ. лица в этой компании. В таком случае, если работник увольняется, обязанность по выдаче ложится на бухгалтера.

Справки в ПФР содержат информацию персонифицированного учета. Эти сведения необходимы для накоплений взносов на новом рабочем месте.

Компенсация за неиспользованный отпуск в 2018 году

Все остальные пособия, в том числе определенные коллективным договором, не облагаются налогами. Какой код дохода нужно указать для отпускных в справке 2-ндфл? Ведь все это может определяться коллективным и трудовым документом, на основании которых действует работодатель. Сроки Выплачивается в день увольнения в виде средне-месячной заработной платы.

Какой код дохода нужно указать для отпускных в справке 2-ндфл? Ведь все это может определяться коллективным и трудовым документом, на основании которых действует работодатель. Сроки Выплачивается в день увольнения в виде средне-месячной заработной платы.

На второй месяц до периода трудоустройства предлагается аналогичная сумма в качестве вознаграждения. Если имеется судебное постановление или распоряжение Биржи труда, то выплачивается аналогичный платеж предыдущим пунктам, и на третий месяц.Выплаты Двухнедельное пособие получают граждане, у которых имеется следующая ситуация:

в связи с переводом сотрудника на иное трудовое место.

Код дохода ндфл компенсация за неиспользованный отпуск при увольнении

При увольнении сотрудника бухгалтер выдает справку 2 НДФЛ для предоставления по новому месту работы. Документ отражает информацию обо всех вознаграждениях работника, которые облагаются налогом.

Помимо заработной платы, сотруднику выплачивают компенсацию за не отгулянный отпуск.

Поскольку такие суммы облагаются налогом, бухгалтеров интересует вопрос, под каким кодом дохода в справке 2 НДФЛ обозначается компенсация за неиспользованный отпуск.

Иногда сотрудникам не удается отдохнуть вовремя, у многих при смене работы имеются в запасе остатки отпусков, тогда их заменяют денежной выплатой (облагается НДФЛ). Ставка налога — 13%, перечисляется в последний рабочий день вместе с расчетом. Если человек отдыхал авансом, при увольнении «лишние» дни удерживаются из окончательного расчета.

Компенсация за неиспользованный отпуск код дохода НДФЛ 2017

Доходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы

Помимо преимуществ найма сотрудников в штат, у компании возникает целый ряд обязанностей. Работодатель должен производить расчет и перечисление обязательных взносов в государственные фонды России. Также к обязанностям можно отнести необходимость исполнения функций налогового агента по подоходному налогу.

Также к обязанностям можно отнести необходимость исполнения функций налогового агента по подоходному налогу.

Код дохода компенсация за неиспользованный отпуск при увольнении 2018

Ответ на данный вопрос неоднократно давали и налоговики, и Минфин, в том числе в письмах, которые мы упоминали раньше: вне зависимости от дат начала и окончания отпуска, периодом получения дохода будет являться месяц, в котором отпускные были фактически выплачены.

136 ТК РФ ). А вот в справке 2-НДФЛ зарплату за месяц надо показывать одной суммой, потому что датой получения дохода считается последний день месяца, за который начислена зарплата. 3. Неверно указывают коды ОКАТО структурных подразделений НДФЛ идет в разрезе ОКАТО, множа без ограничения количество карточек и лицевых счетов.

Рекомендуем прочесть: Сайте федеральной службы судебных приставов фссп

Какой код дохода нужно указать для отпускных в справке 2-НДФЛ

П. 2 ст. 230 НК РФ определено обязательство работодателя каждый год предоставлять налоговикам справки 2-НДФЛ. Они должны быть составлены с отражением полученных от предприятия выплат в разрезе месяцев начисления, кодов видов дохода и обособленных подразделений, а также с указанием налоговых вычетов, которыми получатель выплат пользуется.

Они должны быть составлены с отражением полученных от предприятия выплат в разрезе месяцев начисления, кодов видов дохода и обособленных подразделений, а также с указанием налоговых вычетов, которыми получатель выплат пользуется.

Таким образом, любой неправильно заполненный реквизит справки о доходах физлиц (в т. ч. код дохода — 2017 для компенсации за неиспользованный отпуск) формально может быть признан недостоверными сведениями.

Нередко субъекты, ответственные за формирование справки 2-НДФЛ, выбирают в рассматриваемом нами случае код не 4800, а 2000 «Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей» или 2012 «Суммы отпускных выплат». Однако оплата неотгулянного отпуска носит компенсационный характер, в связи с чем указание кода 4800 представляется более правильным.

Компенсация при увольнении код дохода ндфл 2018

- Код дохода для компенсации за неиспользованный отпуск при увольнении в 2018 году

- Онлайн журнал для бухгалтера

- Компенсация за неиспользованный отпуск при увольнении в 2018 году: код дохода

- Какой код дохода нужно указать для отпускных в справке 2-ндфл?

- Ндфл при оплате выходного пособия

- Ipc-zvezda.

ru

ru - Ндфл с выходного пособия при увольнении

В документе заработная плата указывается как две отдельные суммы. В ТК РФ написано, что зарплата должна выплачиваться два раза в месяц. По форме справки 2-НДФЛ зарплата за 30- 31 день показывается одной суммой.

Дата получения дохода обозначена как последний день месяца, в который происходило начисление зарплаты

Важно также правильно указать код дохода НДФЛ в 2018 году. Получить компенсацию при увольнении могут сотрудники, что проработали в организации как минимум две недели

Если сотрудник отработал меньше, чем полмесяца, то компенсация за отпуск не включается. Решение принимается на основе пункта 35 Правил об очередных и дополнительных отпусках. Постановление было утверждено еще в 1930 году.

Если сотрудник трудился на протяжении рабочего года в компании как минимум 5 с половиной месяцев, то ему положено 28 календарных дней отпуска.

Код компенсации за отпуск в 2018 году

Код дохода — отпускные имеют индивидуальный 4-значный номер — обязателен для проставления в справке 2-НДФЛ. Рассмотрим, каким он может быть. Почему отпуск надо учитывать отдельно от основного заработка? Действующий код дохода НДФЛ в 2017 году для отпускных и для его компенсации Какой период начисления по коду дохода отпускных должен быть в справке 2-НДФЛ? Итоги Почему отпуск надо учитывать отдельно от основного заработка? Отпускные выплаты работнику являются одной из форм социальных гарантий, предусмотренных ст. 114 ТК РФ. Но рассматривать их как оплату труда нельзя, так как во время отпуска работник де-факто не трудится.

- трехкратный размер среднемесячного заработка – для обычных работодателей;

- шестикратный – в районах Крайнего Севера и приравненных к ним местностях

2301 штрафы и неустойки, которые выплачивает организация на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом РФ от 07. 02.92 № 2300-1 2611 списанный в установленном порядке безнадежный долг с баланса организации 3021 доход в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года Вычеты 619 положительный финрезультат по операциям, учитываемым на индивидуальном инвестиционном счете Где указывается код дохода для компенсации при увольнении в 2018 году Коды по доходам нужны при заполнении справки 2-НДФЛ.

02.92 № 2300-1 2611 списанный в установленном порядке безнадежный долг с баланса организации 3021 доход в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года Вычеты 619 положительный финрезультат по операциям, учитываемым на индивидуальном инвестиционном счете Где указывается код дохода для компенсации при увольнении в 2018 году Коды по доходам нужны при заполнении справки 2-НДФЛ.

Справка о доходах при увольнении

Справка о доходах при расторжении трудового договора не входит в пакет обязательных к выдаче бланков, но должна предоставляться по требованию самого увольняемого. К тому же ее можно затребовать даже после того, как договор расторгнут, отказать в ее выдачи организация не вправе, а подготовить документ необходимо в трехдневный срок.

Чтобы получить справку 2-НДФЛ вместе со всеми иными документами при увольнении, работнику не понадобится производить каких-то дополнительных действий. Теоретически он просто обязан оповестить о своем желании работодателя, просьба выражается кадровым служащим, бухгалтерам или самому руководителю. Устной формулировки должно быть достаточно для удовлетворения потребности.

Теоретически он просто обязан оповестить о своем желании работодателя, просьба выражается кадровым служащим, бухгалтерам или самому руководителю. Устной формулировки должно быть достаточно для удовлетворения потребности.

Если по каким-то причинам наниматель отказывается от выдачи документа или, ссылаясь на свою занятость, отговаривает от ее получения, лучше подстраховать себя письменной просьбой.

Письменная просьба о подготовке бланка может выражаться в произвольной форме

Важно не то, как она будет составлена, а то, что она представляется

При написании заявления следует соблюсти два важных пункта:

- В тексте прошения четко изложить свою просьбу, с указанием срока его подачи.

- Зарегистрировать бланк при подаче. Сделать это можно путем подачи его нанимателю напрямую или отправкой документа по почте заказным письмом.

При письменном прошении отказать в просьбе наниматель не сможет, согласно законодательным нормам.

Назначение справки 2-НДФЛ

Справка 2 НДФЛ при увольнении позволяет подтвердить наличие официальных доходов за предыдущий период и показать, что подоходный налог был уплачен.

Этот документ может понадобиться:

- Для предоставления в налоговую инспекцию.

- При обращении к банковским организациям для оформления кредитных сумм.

- Для нового работодателя, чтобы подтвердить свои доходы и выплаты.

Новый наниматель может воспользоваться ею для:

- Расчета больничной компенсации.

- Произведение налогового вычета на детей.

- Начисление иных компенсаций и льгот.

Расширение границ требования данного документа не позволяет с уверенностью сказать, где может понадобиться бланк для каждого конкретного уволенного, поэтому лучше оформить его при увольнении, чтобы впоследствии не тратить время на его получение.

Перед оформлением справки следует определиться с тем, какие именно финансовые сведения в нее необходимо включать. Чтобы не путаться с тем, какие суммы включаются, а какие исключаются из бланка, следует уяснить главное – прописываются только те сведения, которые подлежали налогообложению.

Нельзя учитывать такие материальные выплаты:

- Пособие, выплачиваемое при сокращении штатов или при ликвидации предприятия.

- Государственные компенсации за время в декрете и отпуске по уходу за ребенком.

- Компенсации за причиненный моральный или физический вред.

- Иные необлагаемые подоходным налогом суммы.

При заполнении самой формы указываются поэтапно следующие сведения:

- Год, за который предоставляются сведения.

- Порядковый номер бланка и дата оформления.

- Код налогового органа, куда поддаются сведения об уплаченном налоге.

- Реквизиты работодателя, как юридического лица.

- Сведения об увольняемом, его ФИО, ИНН, гражданство и адрес проживания.

- Налоговая ставка, по которой производятся отчисления.

- Доходы помесячно и итоговой суммой.

- Вычеты, произведенные в каждом месяце из начисленных сумм.

Справка заверяется главным бухгалтером предприятия и его директором. Подписи скрепляются печатью, после чего документ отдается на руки работнику.

Документы, выдаваемые при увольнении

Процедура увольнения строго регламентируется законодательными нормами. При ее проведении, главное, произвести полный расчет с работником и выдать ему все причитающиеся документы на руки. Фактически стороны должны закрыть взаимные претензии друг к другу, чтобы впоследствии не поднимать документацию для решения дополнительных вопросов. Получение всех обязательных бланков на руки позволяет увольняемому в будущем сэкономить время на дополнительные поездки к бывшему нанимателю для получения не забранных ранее документов.

При расторжении трудового договора с сотрудником наниматель обязан в обязательном порядке выдать ему на руки:

- Трудовую книжку с записью о работе в данной организации.

- Медицинскую книжку, если таковая имелась.

- Документы об образовании, при условии, что их оригиналы хранились у нанимателя. Речь идет не о дипломах, а о сертификатах повышения квалификации, удостоверениях о полученных в процессе работы навыках и иное.

- Справку, которая позволит на будущей работе производить начисления по листкам нетрудоспособности в случае болезни работника.

- При сокращении сотрудника ему выдается справка для центра занятости.

По требованию самого увольняемого ему выдаются:

- Копии приказов о приеме и увольнении.

- Заверенные копии бланков о поощрениях и переводах.

- Справка о доходах за последние 12 месяцев по форме 2-НДФЛ.

Все бумаги требуют соответственного заполнения и заверения, наниматель обязан придерживаться установленных норм оформления.

Обязанность нанимателя по выдаче документов сотруднику

Выдавать при увольнении справку – не право, а обязанность нанимателя без напоминаний физ. лица об этой необходимости. Если справку не выдали вовремя, это выполняется после обращения работника в короткие сроки. Эта норма закреплена в статье 62 ТК.

При увольнении физ. лица работодатель предоставляет справку только по устному обращению сотрудника, который уточняет, за какой период нему нужен расчет. Однако, если он предоставлен вовремя, лучше подкрепить просьбу заявлением о выдаче.

Предприятие выступает в роли налогового агента, который делает ежемесячные расчеты с физ. лицами – сотрудниками организации по выплате заработка, кроме того, начислять, удерживать и передавать НДФЛ в казну.

На практике нередки такие ситуации, когда при увольнении отчет 2 НДФЛ с последнего места не выдан вовремя по причине образования задолженности перед работником, а также при обнаружении ошибок в ведении бухучета компании.

После письменного заявления сотрудника, отчет 2 НДФЛ выдается не позднее трех дней, только в том случае, если при нарушении этого срока физ. лицо обратится в трудовую инспекцию.

Количество экземпляров отчета не регламентировано. При необходимости работник после увольнения обращается с письменной просьбой к руководителю компании о выдаче нескольких бланков, и он не вправе отказать.

Компенсация отпуска при увольнении в 1с 8.3 бухгалтерия

Далее в части окна «Отражение в бухгалтерском учете» указываем:

- Способ: тот, какой Вам подходит для отнесения затрат.

- Если Вы плательщик ЕНВД, тоже выберите нужный Вам вариант.

Нажимаем кнопку «записать». Вот что должно получиться: Получите 267 видеоуроков по 1С бесплатно: Начисление и расчет отпуска в 1С 8.3 при увольнении Теперь переходим к документу начисления отпускных в 1С Бухгалтерия. Как я уже говорил ранее, сумму компенсации Вы должны посчитать вручную.

Создаем новый документ. Так как сотрудник увольняется, в данном документе можно произвести еще и окончательный расчет. Но я все же советую сделать отдельные документы, будет меньше путаницы.

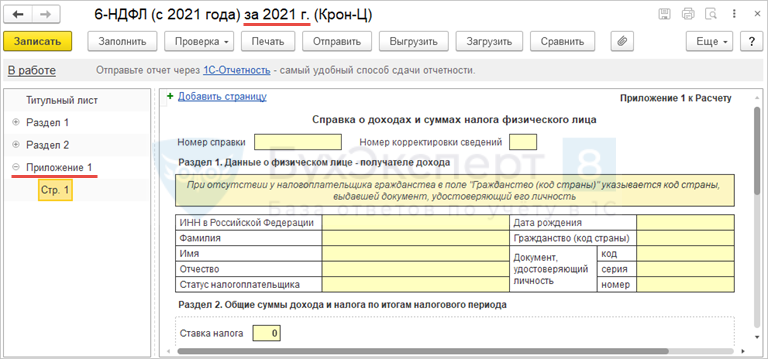

Корректировка 2-НДФЛ

Если налоговая служба выявила несоответствия и обнаружила неточности, их придется исправить. Делать новые расчеты обязан бухгалтер предприятия. При внесении исправленных сведений в бланке, в специально отведенной для этого строке проставляется код от 01 и больше, который соответствует количеству исправлений.

Исправлять ошибки в уже заполненной форме нельзя, бухгалтеру придется оформить новый бланк, проставив отметку о том, что он является корректирующим ранее поданные сведения. Каждое исправление подвергается обязательным штрафным начислениям.

Откорректированные формы подаются с внесением реальной даты подачи. Передавать их в налоговую службу необходимо стандартными для организации способами:

- В электронном виде.

- В бумажном варианте.

При заполнении корректирующего отчета в него вносятся только исправленные данные.

При увольнении в последний рабочий день работодатель должен предоставить работнику справку о его доходах по форме 2-НДФЛ. Если работодатель сам не выдает работнику данный документ, то работник вправе самостоятельно его попросить у работодателя в момент увольнения или позже по письменному запросу в форме заявления.

В последнем случае работодатель обязан выдать справку 2-НДФЛ в течение трех дней с момента обращения сотрудника.

Справка включает данные о выплаченных суммах работнику с января текущего года по день увольнения. Отражаются все начисленные выплаты, за исключением тех, с которых не удерживался подоходный налог, например, выходное пособие, не превышающее трехмесячного заработка.

Начисленное выходное пособие свыше трехмесячного заработка, а также компенсация неиспользованных дней отпуска также включается в перечень доходов, подлежащих отражение 2-НДФЛ.

Выплаты, не указанные в ТК РФ

В ТК РФ не установлены такие основания аннулирования трудового соглашения с организацией, как расторжение соглашения по инициативе по взаимному согласию и выход работника на пенсию.

Есть и другие случаи, не указанные в Трудовом Кодексе. При возникновении таких ситуаций работодателю сложно отнести выплаты к категории компенсаций из-за порядка обложения данных сумм подоходным налогом на льготных условиях.

Законодательством не установлены основания для расширения списка льгот. Статьей 217 ТК РФ закреплено, что оплата НДФЛ в неполном размере возможна только в случае выплат, зафиксированных на уровне федерального и местного законодательства.

К ним не относится ряд начислений:

- Выходные пособия.

- Среднемесячная зарплаты, получаемая во время трудовой деятельности.

- Компенсационные выплаты уволенным руководителям, их заместителям и главным бухгалтерам фирмы (по инициативе собственника имущества фирмы или по решению компетентного госоргана), если их размер превышает СМЗ в три раза (на Крайнем Севере – в 6 раз). Это закреплено в статье 181 ТК РФ.

Получается, что работодатель имеет право самостоятельно определить перечень оснований для начисления компенсаций при аннулировании трудового соглашения (как обычного, так и повышенного размера). Это возможно даже в случае увольнения по согласию сторон (ст. 78 ТК РФ).

2 НДФЛ выдается за какой период

На новом трудовом месте бухгалтеру понадобятся доходы физ. лица за последний год. Также нужна поданная декларация о сумме вычетов и “совокупный” размер НДФЛ при увольнении. Кроме того, понадобятся сведения о начислениях и удержаниях за произвольный отрезок времени для иных целей, это зависит от конкретных задач.

Так, например:

- Для получения ссуды при обращении в кредитные организации инспектор потребует информацию о заработке за квартал или полугодие;

- для получения средств из государственных фондов справка понадобится за указанный работником период, например, годовой период.

Справка 2 НДФЛ выдается после увольнения при обращении сотрудника, и по окончании отчетного года.

У бухгалтера возникает вопрос, за какой период выдается справка 2, если необходима информация о доходах за два и больше лет. В таком случае работодатель выдает справку, отдельно за каждый год.

Если за декларацией обратилась женщина, получающая пособие по уходу за ребенком до полутора лет, в справке укажут, что за этот период времени заработок с предприятия не перечисляли, а источник доходов для нее – пособие от ФСС. Организация выдаст уведомление о том, что прибыль не выплачивалась и НДФЛ не удерживался.

Отчетность по формам 6-НДФЛ и 2-НДФЛ за 2017 год

2 апреля 2018 г. – такой срок установлен для сдачи налоговыми агентами отчетности за 2017 г. по подоходному налогу: справок 2-НДФЛ и расчета 6-НДФЛ. Принимая отчеты, налоговики проверяют соответствие не только внутренним контрольным соотношениям, но и внешним, то есть сопоставляют показатели этих форм между собой.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Налоговая утвердила обновленные формы отчетности по НДФЛ

- Справка о доходах физического лица (форма 2-НДФЛ) утверждена Приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ (в ред. Приказа ФНС РФ от 17.01.2018 № ММВ-7-119@). Однако за 2017 год можно сдавать по старой форме или новой (Информация ФНС РФ).

Кроме того, коды видов доходов и вычетов для заполнения 2-НДФЛ утверждены Приказом ФНС РФ от 10.09.2015 № ММВ-7-11/387@.

- Расчет 6-НДФЛ — форма и порядок заполнения утв. Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (в ред. Приказа ФНС РФ от 17.01.2018 № ММВ-7-11/18@, срок введения обновленной формы — 26.03.2018, однако за 2017 год можно представить расчет по старой форме).

Сроки сдачи отчетности по НДФЛ

По общему правилу Справка по форме 2-НДФЛ представляется ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом с при знаком «1». При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога справка представляется не позднее 1 марта года, следующего за истекшим налоговым периодом с признаком «2»:

- за 2017 г. – 01.03.2018

- за 2018 г. – 01.03.2019

С признаком «1» справка представляется в сроки:

- за 2017 г. – 02.04.2018

- за 2018 г. – 01.04.2019

Расчет по форме 6-НДФЛ представляется ежеквартально. Сроки сдачи расчета в 2018 году следующие:

- за 2017 г. – 02.04.2018

- за 1 квартал 2018 г. – 03.05.2018

- за полугодие 2018 г. – 31.07.2018

- за 9 месяцев 2018 г. – 31.10.2018

- за 2018 г. – 01.04.2019

Отчетность филиалов

| Кто выплатил доход | Куда сдавать 2-НДФЛ и 6-НДФЛ |

|---|---|

| Филиал | Филиал |

| Два и более филиалов, зарегистрированных в одной ИФНС, но в разных муниципальных образованиях | В ИФНС, где филиалы стоят на учете. Отчетность сдается по каждому филиалу |

| Два и более филиалов, зарегистрированных в одном муниципальном образовании, но стоящих на учете в разных ИФНС | По выбору организации:

|

Отчетность по НДФЛ при реорганизации

- Отчетность сдается до окончания реорганизации,

- Если не успели, то отчитаться за реорганизованную организацию должен правопреемник (правопреемники), который подает отчетность по НДФЛ в инспекцию по месту своего учета,

- Специальных сроков подачи сведений правопреемником не установлено.

Для заполнения отчетности по НДФЛ необходимо помнить о важных «контрольных» датах

| Вид дохода | Дата удержания | Дата перечисления |

|---|---|---|

| Доход в неденежной форме | Удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 % суммы выплачиваемого дохода в денежной форме | Не позднее дня, следующего за днем выплаты налогоплательщику дохода в натуральной форме |

| Доход в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков | НДФЛ удерживается непосредственно из доходов налогоплательщика при их фактической выплате | Не позднее последнего числа месяца, в котором производились такие выплаты |

Дата фактического получения дохода (ст. 223 НК РФ)

| Вид дохода | Дата фактического получения дохода |

|---|---|

| Доход в денежной форме | День выплаты, в том числе день перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц |

| Доход в натуральной форме | День передачи дохода в натуральной форме |

| Доход в виде материальной выгоды от экономии на процентах по заемным средствам | Последний день каждого месяца в течение срока, на который выданы средства (пп. 4, 5, 7 п. 1 ст. 223 НК РФ) |

| Доход в виде материальной выгоды, полученной при приобретении товаров (работ, услуг) у взаимозависимых лиц (пп. 2 п. 1 ст. 212 НК РФ) | День приобретения товаров (работ, услуг) |

| Доход в виде материальной выгоды, полученной при приобретении товаров (работ, услуг) у взаимозависимых лиц (пп. 2 п. 1 ст. 212 НК РФ) | День приобретения товаров (работ, услуг) |

| Доход в виде материальной выгоды, полученной при приобретении ценных бумаг (пп. 3 п. 1 ст. 212 НК РФ) | День приобретения ценных бумаг. В случае если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на них, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг |

| Доходы в виде оплаты труда | Последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) |

| Доходы в виде оплаты труда в случае прекращения трудовых отношений до истечения календарного месяца | Последний день работы, за который налогоплательщику был начислен доход |

| Доходы, возникающие в связи с возмещением работнику командировочных расходов (например, суточные сверх нормы) | Последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (пп. 6 п. 1 ст. 223 НК РФ) |

| Доход, получаемый в результате списания безнадежного долга с баланса организации | День списания в установленном порядке безнадежного долга с баланса организации |

| Доход, получаемый в результате зачета встречных однородных требований | День зачета встречных однородных требований |

Особые случаи определения даты получения дохода

Премия:

- за декабрь — последний день месяца, за который начислен доход

- за период больше месяца — день выдачи дохода

Вознаграждение подрядчику — день выплаты дохода

Сложные моменты заполнения справки 2-НДФЛ

Обязанности налогового агента по предоставлению справки 2-НДФЛ, если НДФЛ не был удержан следующие:

- Налоговый агент обязан уведомить налоговый орган о невозможности удержать налог. Справка представляется в срок не позднее 1 марта года, следующего за истекшим налоговым периодом.

- В справке указывается признак «2» или «4» (если сдает правопреемник).

Налоговый агент в справке 2-НДФЛ обязан сообщить:

- о невозможности удержать налог,

- о суммах дохода, с которого не удержан налог,

- о сумме неудержанного налога.

Представить эту же справку 2-НДФЛ с признаком «1» или «3» (для правопреемника) в срок не позднее 1 апреля года, следующего за истекшим налоговым периодом. При этом, 2-НДФЛ с признаком 1 не сдается по договорам купли — продажи, по договорам с ИП, по доходам в виде дивидендов (если организация АО).

Дубликат сообщения о невозможности удержать НДФЛ, необходимо направить налогоплательщику (п.5 ст. 226 НК РФ). Форма сообщения — произвольная.

Зарплата за декабрь 2017 года

Всегда вызывает трудности отражение в справке суммы НДФЛ, исчисленной, исчисленной с зарплаты за декабрь текущего года. Налог за декабрь, (как и сумма дохода в соответствующих строках раздела 3), отражается в справке 2-НДФЛ за 2017 год в полях:

- «Сумма налога исчисленная»

- «Сумма налога удержанная»

- «Сумма налога перечисленная».

В данном случае не имеет значение тот факт, что налог удержан и перечислен в бюджет в 2018 году (Письма ФНС от 02.03.2015 № БС-4-11/3283, от 03.02.2012 № ЕД-4-3/1692@).

Дивиденды в справке 2-НДФЛ

Сумма выплаченных дивидендов отражается в разд. 3 по ставке — 13%. Сумма дивидендов указывается полностью, без уменьшения на сумму удержанного налога. Код дохода для дивидендов — «1010».

Если при расчете НДФЛ учитывались дивиденды, полученные от других организаций, то в той же строке разд. 3, где указана сумма дивидендов, пишется вычет с кодом «601». Если вычет не предоставлялся, то в графе «Сумма вычета» ставится «0».

Вычет с дивидендов в разд. 4 не отражается.

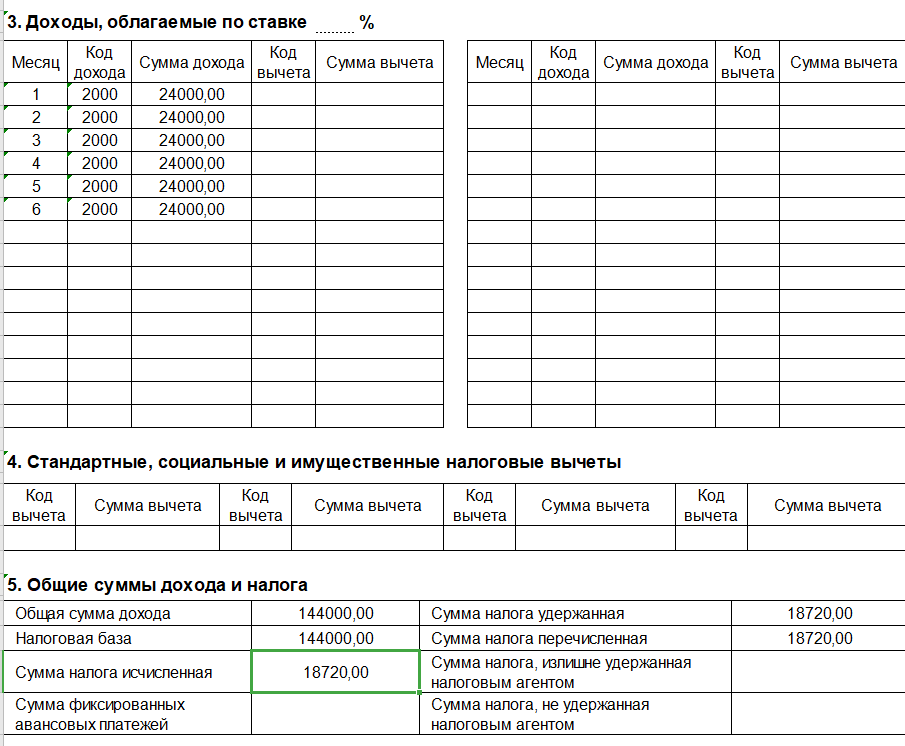

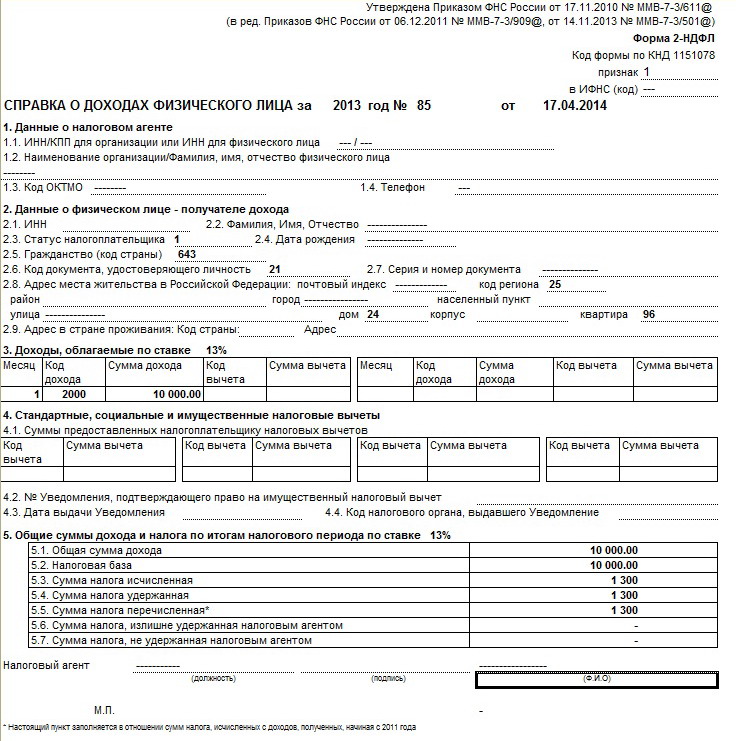

Справка 2-НДФЛ при увольнении сотрудника

В день увольнения сотруднику необходимо выдать на руки справку 2-НДФЛ. В справке отражаются доходы работника с начала года и по месяц увольнения включительно.

В 2-НДФЛ не отражается сумма выходного пособия, выплаченного работнику при увольнении в силу того, что данный доход не подлежит налогообложению в части, не превышающей в целом трехкратный размер среднего месячного заработка (3 ст. 217 НК РФ).

Выходное пособие, выплаченное сверх этой суммы, отражается в 2-НДФЛ по коду дохода — 2014. Компенсация за неиспользованный отпуск отражается по коду 2013.

Практические вопросы заполнения расчета 6-НДФЛ

Зарплата за декабрь 2017 года

Дата уплаты НДФЛ — следующий день после выдачи (перечисления) зарплаты.

- Если дата выдачи (перечисления) зарплаты:

- до 29.12.2017 года, то НДФЛ перечисляется в декабре и отражается в разделе 2 расчета 6-НДФЛ за 2017 год

- 29.12.2017 года, то НДФЛ перечисляется в январе и отражается в разделе 2 расчета 6-НДФЛ за 2018 год

В аналогичном порядке отражается выплата премии за декабрь 2017 года, премии за период больше месяца, а также вознаграждение подрядчику.

- Срок уплаты НДФЛ по доходам в виде отпускных за январь и пособия по временной нетрудоспособности за декабрь 2017 года — последний день месяца, в котором выдан доход. Следовательно, срок уплаты НДФЛ — январь 2018 года и в расчете данная операция отражается в 1 квартале 2018 года.

Таким образом все отпускные, выплаченные в декабре 2017 года, не будут отражаться в раздел 2 формы 6-НДФЛ за 2017 год. Выданные в декабре 2017 года отпускные отразятся только в разделе 1 формы 6-НДФЛ за 2017 год. В разделе 2 годовой формы они не отразятся в силу того, что крайний срок уплаты НДФЛ приходится на 2018 год.

Зарплата за месяц выплачена до его окончания

(Письмо ФНС РФ от 24.03.2016 № БС-4-11/5106)

Пример: Работникам организации заработная плата за апрель выплачена 25 апреля 2018 года.

В разделе 2 указывается:

- в строке 100 — 30.04.2018

- в строке 110 — 25.04.2018

- в строке 120 — 26.04.2018

- в строке 130 — сумма зарплаты

- в строке 140 — сумма удержанного НДФЛ.

Рекомендуем еще материалы по теме:

Расчет 6-НДФЛ: сложные вопросы

15 сложных моментов по заполнению 6-НДФЛ и 2-НДФЛ

Заполнение годового расчета 6-НДФЛ и увязка данных с 2-НДФЛ

Для отображения формы необходимо включить JavaScript в вашем браузере и обновить страницу.

6 112

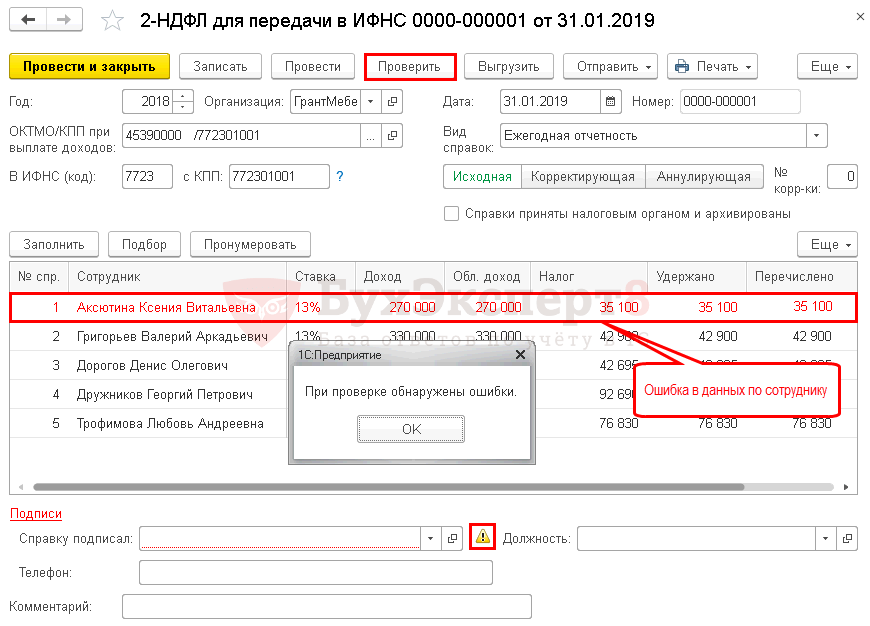

Ошибки при заполнении 2-НДФЛ в 1С

- Опубликовано 11.02.2019 18:15

- Автор: Administrator

- Просмотров: 31104

До 1 апреля 2019 года работодатели обязаны отчитаться о доходах, которые они выплатили физическим лицам, а также об удержанном НДФЛ с этих сумм. Если юридическое лицо или индивидуальный предприниматель воспользовались трудом наемных работников и/или осуществляли в течение отчетного года другие виды выплат физическим лицам (например, дивиденды, аренда имущества у физического лица, выплаты по договору гражданско-правового характера), то они обязаны предоставить этот отчет в налоговую.

Напомним, что индивидуальные предприниматели не сдают 2-НДФЛ на самого себя.

Способ подачи 2-НДФЛ в налоговую напрямую зависит от количества справок, которые входят в отчет. Если их число не превышает двадцати пяти справок (одна справка равна одному физическому лицу, которое получало доход на вашем предприятии), то можно подать 2-НДФЛ на бумажном носители, отправив его по почте или предоставить лично в налоговую. Если количество справок более 25, то в этой ситуации необходимо воспользоваться телекоммуникационным каналам связи, то есть через интернет с помощью оператора электронного документооборота между налогоплательщиками и инспекциями (например, с помощью сервиса 1С-Отчетность, который позволяет отправлять отчеты напрямую из программы 1С).

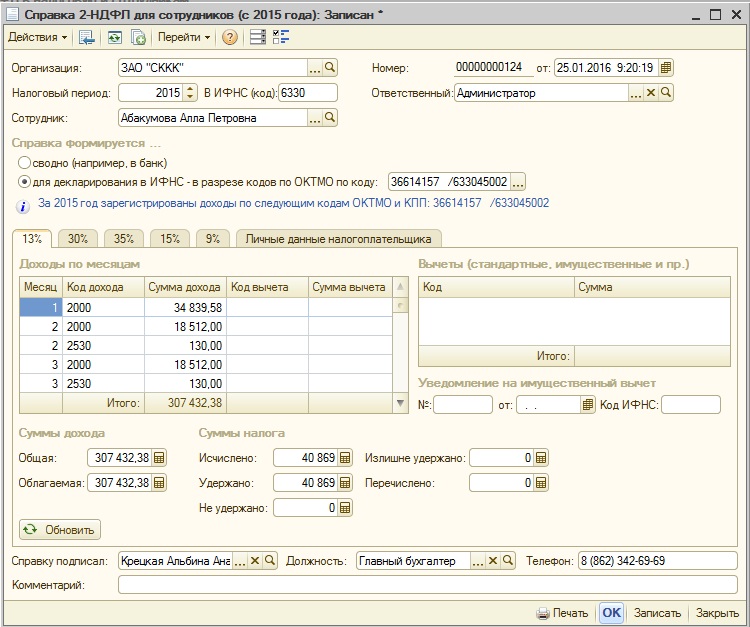

Если для расчета и учета заработной платы, вы используете продукты фирмы 1С (Зарплата и управление персоналом, Зарплата и кадры государственного учреждения, Бухгалтерия предприятия и др.), то формирование сведений о доходах физических лиц в этих программах происходит автоматически. Для корректного заполнения необходимо

– отразить все доходы, выданные физическим лицам в отчетном периоде;

– занести информацию о праве на вычеты сотрудников и об их предоставлении;

– рассчитать и учесть все суммы исчисленного, удержанного и перечисленного НДФЛ.

Кроме этого, необходимо проверить корректность заполнения персональных данных в справочнике “Физические лица”.

В этой статье рассмотрим самые популярные ошибки при заполнении 2-НДФЛ в программных продуктах 1С, а также способы их исправления.

1. Старая форма отчета

Каким бы ни был банальным вопрос, но он является самым популярным в период с января по март, потому что налоговая ежегодно публикует приказы об утверждении форм справок, порядка заполнения и предоставления. В этом году с 1 января 2019 года вступил приказ ФНС РФ от 02.10.2018 года № ММВ-7-11/566@, который распространяется на отчетность за 2018 год.

Напоминаем, что для программных продуктов 1С: Зарплата и кадры бюджетного учреждения, редакция 1.0 и 1С: Зарплата и Управление Персоналом, редакция 2.5 (базовые и проф версии) с марта 2018 года не выпускались обновления в связи со снятием этих программ с поддержки, поэтому ни о какой новой форме в этих конфигурациях речи не идет.

В конфигурации 1С: Зарплата и Управление Персоналом, редакция 3 новая форма 2-НДФЛ появляется в релизах 3.1.8.214 и 3.1.5.379.

В конфигурации 1С: Зарплата и кадры государственного учреждения, редакция 3 форма 2-НДФЛ приводится в соответствие с приказом ФНС РФ в релизах 3.1.8.214 и 3.1.5.379.

Перед заполнением отчета проверьте релиз. Сделать это можно, нажав на кнопку информация о программе .

После обновления программы создайте отчет 2-НДФЛ, НЕ копируя предыдущий, укажите дату создания отчета 31.03.2019 г. (независимо от даты формирования) и нажмите “Заполнить”.

2. Сумма дохода меньше, чем в полном своде / анализе / ОСВ / расчетном листке

Для начала следует отметить, что такая ситуация не обязательно будет ошибкой. В первую очередь необходимо проанализировать начисления декабря, которые попадают в общую сумму дохода в своде, анализах и т.д., и найти суммы, которые не нашли отражение в 2-НДФЛ. Чаще всего это годовые премии, больничные листы и выплаты по договору гражданско-правового характера, начисленные в декабре 2018 года, но выплаченные в январе 2019 года.

В этой ситуации мы можем наглядно посмотреть различия налогового и бухгалтерского учета НДФЛ. Для целей бухгалтерского учета большое значение имеет дата начисления дохода, в то время, как для налогового учета в приоритете дата выплаты, так называемая дата фактического получения дохода, которая определяется в зависимости от кода дохода, присвоенного начислению.

Если у начисления код дохода 2000 “Вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним” (который используется для начислений оплаты труда), то дата фактического получения дохода во всех регистрах налогового учета равна последнему дню месяца.

Для других кодов (например, код дохода 2012 обозначаются суммы отпускных выплат, 2002 – премии, а 2013 – больничные листы и т.д., подробнее о кодах дохода смотрите в приказе ФНС РФ от 10.09.2015 N ММВ-7-11/387@) дата фактического получения дохода во всех регистрах налогового учета равно дню выплаты.

Поэтому если премия начислена 20 декабря 2018 года, а выплачена 10 января 2019 года, то в бухгалтерском учете – это доход 2018 года, в то время, как для налогового учета – это доход января 2019, который не будет попадать в 2-НДФЛ, так как дата фактического получения находится за границами отчетного периода.

Вы также можете столкнуться с такой ситуацией в течение года, когда, например, премия или отпускные начислены в одном месяцев, а в 2-НДФЛ попадают в тот месяц, когда была выплата. Но стоит обратить внимание, что такое поведение нормально для кодов дохода, отличных от 2000-ного.

Если же начисления и выплаты были в пределах одного месяца, а программа все равно переносит это начисление в другой период, то смотрим пункт 3 этой статьи.

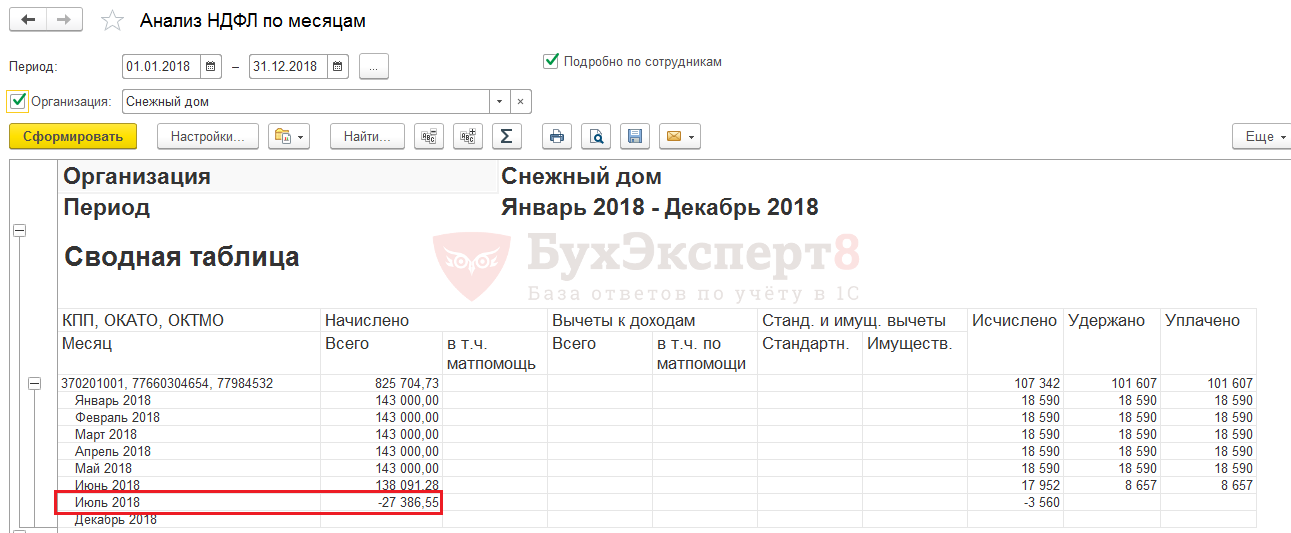

3. Сумма попадает в 2-НДФЛ со знаком минус или не в тот месяц

Рассмотрим эту ситуацию и пути ее исправления на демо-организации ООО “Крон-Ц” и сотруднике Булатов Игорь Виленович. В мае 2018 года начисляем и выплачиваем ему отпускные полностью, однако в 2-НДФЛ эта сумма попадает в июнь.

Для быстрого обнаружения ошибки лучше всего использовать регистры накопления, в которых хранится вся информация. Для этого необходимо для начала зайти в Главное меню – Сервис – Параметры и включить функцию “Отображать команду Все функции”.

Далее заходим в Главное меню – Все функции – Регистры накопления – Учет доходов для исчисления НДФЛ и в строке поиск вводим ФИО необходимого сотрудника.

Если вы работаете в облачной версии программы с помощью сервиса 1C fresh, то доступ к разделу Все функции у Вас закрыт. Для того, чтобы добраться до регистра необходимо нажать “Перейти по ссылке” и вставить в строку e1cib/list/РегистрНакопления.СведенияОДоходахНДФЛ.

Также функционал программы позволяет позволяет установить период, сделать отбор и отсортировать данные для удобства пользователя. На скриншоте у меня регистр с отбором по сотруднику, установленным периодом – 2018 год, а также дополнительно настроен отбор по коду дохода 2012. В этом регистре мы видим, что по какой-то причине 08.06.2018 происходит сторнирование суммы отпускных с 14.05.2018. Для того, чтобы разобраться в причине, можем двойным щелчком по нужной строчке перейти в документ, которые сделал запись в этом регистре.

Напомню, что главной в учете НДФЛ является дата получения дохода, поэтому неудивительно, что записи регистров по учету НДФЛ формируются из ведомостей на выплату (обратите внимание на колонку Регистратор).

С виду ничем не примечательная ведомость, которая была заполнена автоматически без ручного вмешательства, внутри имеет вот такой вид (открывается по нажатию на кнопку “Изменить зарплату”):

По какой-то причине в эту ведомость подтягивается документ-основание для выплаты Отпуск, хотя у нас есть отдельная ведомость 14.05.2018, которой был выплачен отпуск в полном размере. Такое происходит, когда бухгалтером при начислении и выплате нарушена хронологическая последовательность.

Для исправления этой ошибки нужно удалить записи, которые имеют отношения к отпускным. В данной ситуации мы оставляем только одну строку с заработной платой и нажимаем ОК.

После этих действий ошибка уходит.

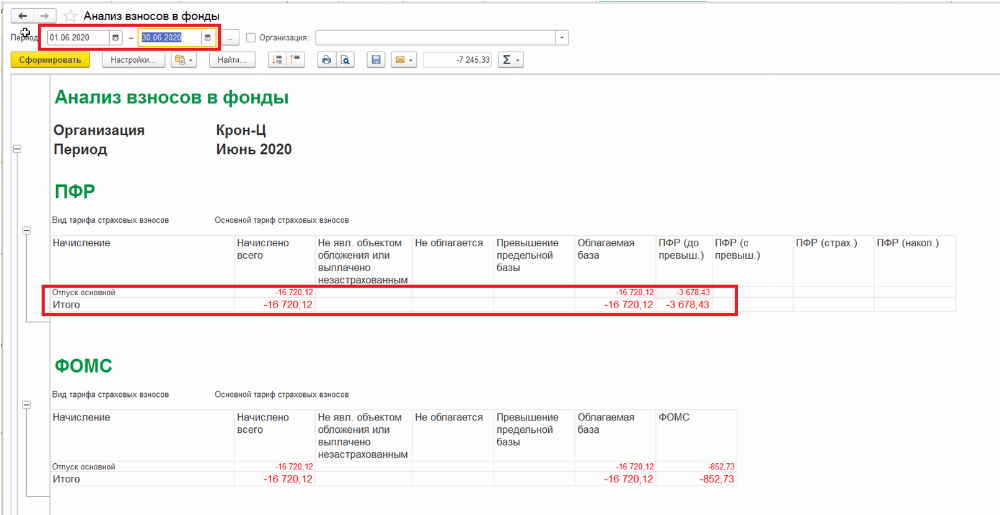

4. Не заполнено «Перечислено»

При формировании 2-НДФЛ в табличной части документа в столбце “Перечислено” не отражаются суммы НДФЛ, или указаны неверные значения, которые отличаются от сумм в столбцах “Налог” и “Удержано”.

Такое происходит, если в ведомости на выплату заработной платы не стоит галочка “Налог перечислен вместе с зарплатой”, которая появляется при нажатии на гиперссылку “Выплата зарплаты и НЛФЛ”.

Не рекомендую использовать документ “Перечисление НДФЛ в бюджет”, который находится в разделе Налоги и взносы, так как программа не корректно распределяет суммы перечисленного НДФЛ между сотрудниками.

5. Суммы «Налог», «Удержано» и «Перечислено» не равны

Если вы уверены, что у вас нет задолженность перед бюджетом по НДФЛ, а программа все равно ставит цифры в графу “Не перечислено” или “Излишне перечислено”, то для исправления этой ошибки воспользуйтесь отчетом “Анализ НДФЛ по месяцам”, который находится в разделе Налоги и взносы – Отчеты по налогам и взносам.

В этом отчете есть возможность сделать отбор по конкретному сотруднику в разделе настройки и сформировать по месяцам.

Анализируя данные в колонках “Исчислено”, “Удержано” и “Перечислено” можно увидеть в каком месяце эти суммы не равны.

Нажав правой кнопкой на сумму, выбираем расшифровать и указываем поле Регистратор. Появляется список документов, которые создавали движения по регистрам учета НДФЛ.

При анализе расшифровки мы обнаруживаем, что в одной из ведомостей некорректно подтянулась сумма налога. Заходим в эту ведомость, выделяем строку с сотрудником и нажимаем Обновить налог.

Сумма в графе НДФЛ к перечислению должна измениться. Для проверки сформируем снова отчет Анализ НДФЛ по месяцам.

Автор статьи: Наталья Кутыгина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Вьетнам – Подоходный налог – KPMG Global

Какие категории обычно облагаются подоходным налогом?

Как правило, большинство видов вознаграждений и определенных пособий в натуральной форме, получаемых физическим лицом от работы во Вьетнаме, обычно облагаются налогом независимо от того, где они выплачиваются:

- заработная плата, заработная плата и статьи в характере заработной платы и заработной платы

- пособий, включая пособия на жизнь к получению работниками

- вознаграждение к получению во всех формах, таких как брокерская комиссия, оплата за участие в научно-исследовательском проекте; гонорары за письменные книги или газетные статьи или за перевод документов и так далее; оплата за участие в педагогической деятельности; культурные и художественные представления, спортивные состязания и игры и т. д .; и дебиторская задолженность по рекламе и другим услугам

- платежей, подлежащих получению в результате участия в профессиональных и деловых ассоциациях, в корпоративных советах управления и инспекционном комитете, в советах управления проектами, в управленческих и корпоративных советах и других организациях

- прочие денежные или неденежные вознаграждения, кроме заработной платы, на которые работник имеет право и которые выплачиваются работнику или от имени работника работодателем

- денежных или неденежных бонусов (в том числе бонусов в виде акций).

Внутригрупповые статутные директора

Будет ли нерезидент Вьетнама, который в рамках своей работы в компании группы, также назначен статутным директором (т. Е. Членом Совета директоров в компании группы, расположенной во Вьетнаме), инициирует личное налоговое обязательство в Вьетнам, даже если не выплачивается отдельное вознаграждение / вознаграждение директора за его обязанности в качестве члена совета директоров?

Да. Если гонорар / вознаграждение отдельного директора не выплачивается, их совокупный доход будет оцениваться для определения их дохода из Вьетнама.

a) Будет ли начато налогообложение независимо от того, присутствует ли член совета директоров физически на заседаниях совета директоров во Вьетнаме?

Да. Нерезиденты облагаются налогом даже в тех случаях, когда они не находятся во Вьетнаме.

b) Будет ли ответ отличаться, если затраты прямо или косвенно начисляются / распределяются между компанией, расположенной во Вьетнаме (то есть в качестве общего вознаграждения за управление, в которое включены обязанности члена совета директоров)?

№Если стоимость начисляется без наценки, ее можно использовать в качестве дохода из Вьетнама для расчета налога наемного работника. В противном случае их реальный мировой доход будет оцениваться для определения их дохода из Вьетнама.

c) В случае возникновения налогового обязательства, как будет определяться налогооблагаемый доход?

Налогооблагаемый доход (доход, полученный из Вьетнама) определяется путем пропорционального распределения дохода сотрудника во всем мире по отношению к количеству дней, в течение которых работник находится во Вьетнаме.Если сотрудник не находится во Вьетнаме, будут использоваться его рабочие дни для вьетнамской компании в течение налогового года.

Налог на прибыль – KPMG Global

Вычеты для членов семьи иждивенцев разрешены в качестве вычетов из суммы подлежащего уплате валового налога.

Базовый вычет для супруга с доходом менее 2840,51 евро составляет 800 евро; однако эта сумма постепенно уменьшается для доходов до 15 000 евро. Для дохода от 15 000 до 40 000 евро базовый вычет составляет 690 евро.Для доходов, превышающих 40 000 евро, вычет в размере 690 евро постепенно уменьшается до нуля для доходов, превышающих 80 000 евро.

Дополнительный вычет для супруга (в размере от 10 до 30 евро) взимается с дохода от 29 000 до 35 200 евро.

Базовый вычет на ребенка составляет 950 евро. Увеличивается на:

- 200 евро за каждого ребенка, если в семье трое и более детей.

- 400 евро на каждого ребенка-инвалида.

Однако, начиная с 2019 финансового года, вышеуказанные вычеты применяются, если ребенок в течение налогового года:

получает доход меньше 4.000 до 24 лет

- получает доход менее 2,840,51 за 24 года.

Эти суммы уменьшаются по мере увеличения дохода следующим образом.

- для лица, имеющего одного ребенка, вычет больше не применяется при доходе более 95 000 евро

- для налогоплательщиков с двумя детьми, вычет недоступен при доходе более 110 000 евро

- на троих детей, вычет недоступен при доходе более 125000 евро

- на четверых детей, вычет недоступен, если доход превышает 140 000 евро

- на пятерых детей, вычет недоступен, если доход превышает 155 000 евро.Дополнительный вычет применяется для лиц с четырьмя и более детьми-иждивенцами.

Вычет равен 1 200 евро, независимо от суммы дохода.

Эти вычеты доступны также нерезидентам; однако они должны будут иметь возможность подтвердить родство с помощью местного свидетельства о родстве. Согласно Закону ЕС 2013 bis (дело Schumacker), для квалификации нерезидент должен выполнять не менее 75 процентов своей трудовой деятельности в Италии (не менее 75 процентов).

Согласно особым правилам, разрешены следующие дополнительные вычеты из совокупного дохода.

- Алименты, выплаченные бывшему супругу, за исключением выплаты алиментов, в размере, установленном судом.

- Взносы на социальное обеспечение и социальное обеспечение, выплачиваемые в соответствии с требованиями законодательства, даже если выплачиваются за границей.

- Добровольные отчисления на социальное страхование, выплачиваемые в Италии в размере до 5 164,57 евро, при соблюдении дополнительных условий.

- Обязательные взносы на социальное обеспечение, выплачиваемые домашнему персоналу, няне и помощникам по уходу за престарелыми, в размере до 1 549,37 евро в год.

Налоговые льготы в размере до 19 процентов от следующих вычитаемых расходов разрешены только налогоплательщикам-резидентам.

- Медицинские расходы, превышающие 129,11 евро в любой год, понесенные налогоплательщиком, их супругами и другими иждивенцами, включая расходы, взимаемые специалистами.

- Взносы по добровольному страхованию жизни и от несчастных случаев, не превышающие 1 291 евро.14 при соблюдении дополнительных условий.

- Проценты, выплаченные резиденту банка в ЕС в связи с ипотечным кредитом, обеспеченным недвижимостью в Италии; максимум до 4000 евро в год (если каждый из супругов владеет совместной собственностью, вычет будет рассчитываться пропорционально проценту владения).

- Проценты, выплачиваемые резиденту банка в ЕС в связи с сельскохозяйственными займами в пределах заявленного дохода от земли.

- Расходы на похороны до 1 евро.550,00.

- Плата за обучение в средней школе и университетах, не превышающая плату за обучение, выплачиваемую государственным школам и университетам.

- Расходы, связанные с начальной и средней школой, не более 800,00 евро.

- Расходы, выплачиваемые агенту по недвижимости, но не более 1000 евро.

- Гранты на определенные общественные цели.

Национальная налоговая премия за подоходный налог вводится в мае 2015 года, пропорционально полученному годовому доходу. Закон о бюджете Италии на 2018 год изменил применимые пороговые значения; Таким образом, бонус выплачивается за заработную плату, не превышающую годовой валовой суммы 24 600 евро (минимальный предел годовой валовой заработной платы составляет 8 000 евро).Премия составляет 80 евро в месяц и пропорционально уменьшается для годовой брутто-зарплаты от 24 600 до 26 600 евро.

Руководство работодателя (Положения об удержании налогов и обязанности работодателя) – Подразделение доходов

(a) Регистрация для удержания подоходного налога

(b) Запрос формы

(c) Наем новых сотрудников – Форма W-4, W-4A или SD / W4A

(d) Отчетность о новых приемах на работу

(e) Компенсация за выплату Сотруднику

(f) Отчет о полученной компенсации – Форма W-2

(g) Ежегодная сверка налоговых деклараций у источника

(h) Отчетность данных о годовой заработной плате сотрудников

Важное примечание: Пересмотренные требования к подаче документов см. В разделах часто задаваемых вопросов по отчетности W-2 и 1099.

(i) Common Paymaster

(j) Отчетность по 1099 данным

(a) Регистрация для удержания подоходного налога штата Делавэр

Закон штата Делавэр требует, чтобы каждый работодатель регистрировался в налоговом управлении штата Делавэр. Регистрация осуществляется путем заполнения комбинированной заявки на регистрацию (CRA) в форме Делавэра.

Налоговым агентамДелавэр будет присвоен тот же идентификационный номер, что и их федеральный идентификационный номер работодателя.Если налоговый агент не имеет федерального идентификационного номера работодателя, заполните федеральную форму SS-4, которую можно получить в ближайшем офисе налоговой службы. После того, как вы заполнили форму, вы можете позвонить в офис IRS и получить свой федеральный идентификационный номер по телефону. После того, как вы получите свой федеральный идентификационный номер, заполните форму CRA или свяжитесь с нашим Главным бизнес-разделом по телефону (302) 577-8778.

(б) Запрос формы

Если вы новый бизнес, ваша первоначальная налоговая декларация находится в пакете комбинированного заявления на регистрацию.Пожалуйста, используйте эту начальную форму, чтобы перевести свой первый удерживаемый платеж. Если вы не получите буклет в течение четырех (4) недель после совершения платежа, сообщите об этом в раздел бизнес-справочника. Помните, что все новые работодатели обязаны ежемесячно подавать налоговые декларации. Если ваш бизнес уже создан и у вас есть буклет с купонами, но вам нужно изменить свой федеральный идентификационный номер и / или адрес, используйте купон запроса на изменение, содержащийся в буклете, с указанием типа изменения.Обратите внимание, что мы не выпускаем новые буклеты для изменения адреса, поскольку ваши денежные переводы регистрируются по вашему федеральному идентификационному номеру. Тем не менее, соответствующее обслуживание выполняется в Мастер-файле для вашей учетной записи при подготовке к следующей рассылке материалов Отдела. Если формы недоступны для своевременной подачи, вам следует отправить письмо с переводом по адресу: BUSINESS MASTER FILE SECTION, DELAWARE DIVISION OF REVENUE, P.O. Box 8750, Wilmington, Delaware 19899-8750, с указанием:

- Федеральный идентификационный номер

- Название и адрес компании

- Окончание налогового периода (укажите, является ли декларация ежемесячной или квартальной.)

- Имя и номер телефона лица, ответственного за подачу деклараций

(c) Наем новых сотрудников – Форма W-4 или W-4A

Получите от каждого сотрудника подписанную федеральную форму W4, W4A или форму штата Делавэр SD / W4A или W-4NR при приеме на работу. (См. Раздел 15 об освобождении от удержания и надбавках)

(d) Отчетность о новых приемах на работу

Закон штата Делавэр требует, чтобы каждый работодатель, который должен удерживать подоходный налог штата Делавэр со своих сотрудников, также должен сообщать о найме новых сотрудников в Отдел по поддержке детей.Отчет должен быть составлен в течение 20 дней после приема на работу нового сотрудника (ов) и должен содержать имя сотрудника, адрес и номер социального страхования, а также дату и статус найма сотрудника. Кроме того, также требуются имя, адрес и федеральный идентификационный номер работодателя (FEIN) работодателя. Отчет может быть составлен с использованием федеральной формы W-4 или аналогичной формы по вашему выбору. Отчет может быть в бумажном виде и отправлен по почте в Управление новых сотрудников штата Делавэр, P.O. Box , Atlanta, GA 30364 или по факсу (855) 481-0047.Отчеты могут быть сделаны на электронных или магнитных носителях, и работодатель из нескольких штатов может решить отчитываться перед одним штатом. Для получения дополнительной информации о межгосударственной или электронной подаче заявок посетите веб-сайт DCSS по адресу http://newhire.dhss.delaware.gov или позвоните в Отдел поддержки детей по телефону (302) 577-7171.

(e) Выплата компенсации работнику

Удерживайте налог с каждой выплаты компенсации в соответствии со свидетельством сотрудника об освобождении от налогов и применимыми таблицами ставок удержания, указанными на обратной стороне этого проспекта, или на основе любой другой формулы, утвержденной директором налогового отдела.

Подайте декларацию в Налоговое управление и уплатите полную сумму удержанного налога в требуемые даты подачи.

(f) Отчет о заработанной компенсации – Форма W-2

Все работодатели должны предоставить каждому сотруднику заявление об удержании налога в форме W-2, в котором указана общая заработная плата и сумма удержанного подоходного налога в штате Делавэр. Этот отчет должен предоставляться работнику не позднее 31 января каждого года, в котором указывается заработная плата, выплаченная в течение предыдущего года, или, если увольнение происходит до этой даты, не позднее, чем через тридцать дней после последней выплаты заработной платы.

(g) Ежегодная сверка налоговых деклараций у источника выплаты

Каждый работодатель должен подавать выверку удержанного подоходного налога за каждый год. Все работодатели должны подавать ежегодную выверку / перевод удержанного подоходного налога, заполнив форму W-3 вместе с дубликатом федеральной формы W-2 с указанием суммы налога Делавэра, удержанного с каждого сотрудника. Форма W-3 должна быть сдана не позднее 28 -го февраля каждого года, в котором указываются суммы удержания за предыдущий календарный год.

(h) Отчетность данных о годовой заработной плате сотрудников

См. Ответы на часто задаваемые вопросы по отчетам W-2 и 1099.

(i) Common Paymaster

Подразделение не принимает перевод удерживаемых налогов от общего кассира по одной декларации для нескольких работодателей. Каждый работодатель, удерживающий налог в штате Делавэр, должен указать удержанную сумму под своим федеральным идентификационным номером и подавать ежегодную выверку.

(j) Отчетность по 1099 данным

Любая организация, которая должна сообщать о доходах по федеральной форме 1099, должна предоставить Делавэру информацию для следующих платежей:

- Все платежи резидентам Делавэра , которые указываются либо в форме 1099MISC, либо в форме 1099R; и

- Все выплаты нерезидентам заработной платы, гонораров или другой компенсации за услуги, оказанные в Делавэре, если такие выплаты указаны в форме 1099MISC или форме 1099R.

Каждый раз, когда физическое или юридическое лицо обязано сообщить эти формы в Налоговую службу на магнитных носителях, они также должны сообщить информацию о возврате в Налоговое управление штата Делавэр на магнитных носителях. Конкретные декларации серии 1099, которые необходимо подавать, включают только формы 1099MISC и 1099R. Все остальные, включая 1099DIV и 1099INT, не нужно подавать для целей удержания. См. Технический информационный меморандум 97-7 для дополнительных требований к подаче формы 1099.Данные, представленные плательщиками, будут в формате, описанном в текущей публикации IRS 1220 (Rev. 6-98), каталожный номер 61275P и ежегодные обновления к ней.

Законодательное собрание Аризоны

Сессия: 2021 г. – Пятьдесят пятое заседание Законодательного собрания – Первая очередная сессия 2020 г. – Законодательный орган пятьдесят четвертого уровня – Вторая очередная сессия 2019 г. – Законодательный орган пятьдесят четвертого уровня – Первая очередная сессия 2018 г. – Законодательный орган пятьдесят третьего созыва – Первая специальная сессия 2018 г. – Пятьдесят третье Законодательное собрание – Первая специальная сессия 2018 г. Вторая очередная сессия 2017 – Пятьдесят третья сессия Законодательного собрания – Первая очередная сессия 2016 – Пятьдесят второй Законодательный орган – Вторая очередная сессия 2015 – Пятьдесят второй Законодательный орган – Первая специальная сессия 2015 – Пятьдесят второй Законодательный орган – Первая очередная сессия2014 – Пятьдесят первая Законодательная власть – Вторая специальная сессия 2014 – Пятьдесят первая Законодательная власть – Вторая специальная сессия 2014 -первый законодательный орган – вторая регулярная сессия 2013 г. – пятьдесят первая законодательная власть – первая специальная сессия 2013 г. – пятьдесят первая легислатура – первая очередная сессия 2012 г. – пятидесятая законодательная власть – вторая регулярная сессия 2011 г. – пятидесятая законодательная власть – четвертая специальная сессия 2011 г. – пятидесятая законодательная власть 2011 г. – третья специальная сессия 2011 г. – пятидесятая сессия законодательного собрания 2011 г. – третья специальная сессия Вторая специальная сессия 2011 – Пятидесятый законодательный орган – Пихта -я специальная сессия 2011 г. – пятидесятый законодательный орган – первая очередная сессия 2010 г. – сорок девятый законодательный орган – девятая специальная сессия 2010 г. – сорок девятое законодательное собрание – восьмая специальная сессия 2010 г. – сорок девятое законодательное собрание – седьмая специальная сессия 2010 г. – сорок девятое законодательное собрание – шестая специальная сессия 2010 г. – сорок девятое законодательное собрание – девятая специальная сессия 2010 г. Законодательное собрание – Вторая очередная сессия 2009 – Сорок девятая легислатура – Пятая специальная сессия 2009 – Сорок девятая законодательная власть – Четвертая специальная сессия 2009 – Сорок девятая легислатура – Третья специальная сессия 2009 – Сорок девятая легислатура – Вторая специальная сессия 2009 – Сорок девятая сессия 2009 – Первая специальная сессия – Сорок девятая сессия Законодательного собрания – Первая очередная сессия 2008 г. – Сорок восьмой Законодательный орган – Вторая очередная сессия 2007 г. – Законодательный орган сорок восьмого созыва – Первая очередная сессия 2006 г. – Законодательный орган сорок седьмого созыва – Первая специальная сессия 2006 г. – Сорок седьмой Законодательный орган – Вторая регулярная сессия 2005 г. – Сорок седьмое заседание Законодательного собрания – Первая очередная сессия 2004 года – Сорок шестая сессия Законодательного собрания – Вторая очередная сессия сион 2003 г. – сорок шестой законодательный орган – вторая специальная сессия 2003 г. – сорок шестой законодательный орган – первая специальная сессия 2003 г. – сорок шестой законодательный орган – первая регулярная сессия 2002 г. – сорок пятое законодательное собрание – шестая специальная сессия 2002 г. – сорок пятое законодательное собрание – пятая специальная сессия 2002 г. – сорок пятая сессия. Законодательное собрание – Четвертая специальная сессия 2002 – Сорок пятое Законодательное собрание – Третья специальная сессия 2002 – Законодательное собрание сорок пятого – Вторая регулярная сессия 2001 – Законодательное собрание сорок пятого – Вторая специальная сессия 2001 – Законодательное собрание сорок пятого созыва – Первая специальная сессия 2001 – Сорок пятое Законодательное собрание – Первая регулярная сессия 2000 – Сорок четвертый Законодательный орган – Седьмая специальная сессия 2000 г. – Сорок четвертый Законодательный орган – Шестая специальная сессия 2000 г. – Законодательный орган Сорок четвертый – Пятая специальная сессия 2000 г. – Сорок четвертый Законодательный орган – Четвертая специальная сессия 2000 г. – Сорок четвертый Законодательный орган – Вторая регулярная сессия 1999 г. – Сорок четвертый Законодательный орган – Третья специальная сессия 1999 – Сорок четвертая сессия Законодательного собрания – Вторая специальная сессия 1999 – F Законодательный орган сорок четвертого созыва – Первая специальная сессия 1999 – Законодательный орган сорок четвертый – Первая очередная сессия 1998 г. – Законодательный орган сорок третьего созыва – Шестая специальная сессия 1998 г. – Законодательный орган сорок третьего созыва – Пятая специальная сессия 1998 г. – Законодательный орган сорок третьего созыва – Четвертая специальная сессия 1998 г. – Сорок третий Законодательный орган – Третья специальная сессия 1998 г. – Сорок третья сессия Законодательного собрания – Вторая регулярная сессия 1997 г. – Законодательный орган 43-го созыва – Вторая специальная сессия 1997 г. – Законодательный орган 43-го созыва – Первая специальная сессия 1997 г. – Сорок третий Законодательный орган – Первая регулярная сессия 1996 г. – Сорок второй Законодательный орган – Седьмая специальная сессия 1996 г. – Сорок -второй законодательный орган – шестая специальная сессия 1996 г. – сорок второй законодательный орган – пятая специальная сессия 1996 г. – сорок второй законодательный орган – вторая регулярная сессия 1995 г. – сорок второй законодательный орган – четвертая специальная сессия 1995 г. – сорок второй законодательный орган – третья специальная сессия 1995 г. – сорок второй законодательный орган – второй Специальная сессия 1995 – Сорок вторая сессия Законодательного собрания – Первая Специальная сессия 1995 – Сорок вторая d Законодательный орган – первая регулярная сессия 1994 г. – сорок первый законодательный орган – девятая специальная сессия 1994 г. – сорок первый законодательный орган – восьмая специальная сессия 1994 г. – сорок первый законодательный орган – вторая регулярная сессия 1993 г. – сорок первый законодательный орган – седьмая специальная сессия 1993 г. – сорок первый законодательный орган – шестая специальная сессия Сессия 1993 г. – Сорок первый Законодательный орган – Пятая специальная сессия 1993 г. – Сорок первый Законодательный орган – Четвертая специальная сессия 1993 г. – Сорок первый Законодательный орган – Третья Специальная сессия 1993 г. – Сорок первый Законодательный орган – Вторая специальная сессия 1993 г. – Сорок первый Законодательный орган – Первая Специальная сессия 1993 г. – Сорок первая Законодательный орган – первая регулярная сессия 1992 – сороковой законодательный орган – девятая специальная сессия 1992 – сороковой законодательный орган – восьмая специальная сессия 1992 – сороковой законодательный орган – седьмая специальная сессия 1992 – сороковой законодательный орган – пятая специальная сессия 1992 – сороковой законодательный орган – шестидесятая специальная сессия 1992 года – регулярная сессия 1991 года – сороковой законодательный орган – шестидесятая специальная сессия 1991 года – Четвертая специальная сессия1 991 – Сороковой законодательный орган – третья специальная сессия 1991 – сороковой законодательный орган – вторая специальная сессия 1991 – сороковой законодательный орган – первая специальная сессия 1991 – сороковой законодательный орган – первая регулярная сессия 1990 – тридцать девятый законодательный орган – пятая специальная сессия 1990 – тридцать девятая легислатура 1990 – четвертая специальная сессия девятая законодательная власть – третья специальная сессия 1990 – тридцать девятая законодательная власть – вторая очередная сессия 1989 – тридцать девятая законодательная власть – вторая специальная сессия 1989 – тридцать девятая законодательная власть – первая специальная сессия 1989 – тридцать девятая законодательная власть – первая очередная сессия

DOR Информация об удержании и подаче налоговых деклараций Связано с прекращением взаимности подоходного налога между штатами Висконсин и Миннесота

Срок действия соглашения о взаимности между штатами Висконсин и Миннесота истек 1 января 2010 года.Соглашение позволяло резидентам одного штата подавать единую налоговую декларацию о доходах в свой штат, если они работали через границу. Отмена коснется жителей Висконсина и Миннесоты.

Информация для рабочих

- Жители Висконсина, работающие в Миннесоте

- Жители Миннесоты, работающие в Висконсине

Информация для работодателей

- Работодатели в Висконсине, нанимающие жителей Миннесоты

- Работодатели из Миннесоты, нанимающие жителей Висконсина

- Я житель Висконсина, работаю в Миннесоте.Как на меня повлияет прекращение действия соглашения о взаимности?

Начиная с 1 января 2010 года, ваш работодатель из Миннесоты будет удерживать подоходный налог штата Миннесота из доходов от личных услуг, таких как оклады, заработная плата, комиссии и сборы.

Ваш работодатель из Миннесоты будет использовать федеральную форму W-4 или Миннесотскую форму W-4MN для определения суммы подоходного налога штата Миннесота, удерживаемого из вашей заработной платы. Свяжитесь с вашим работодателем в Миннесоте, если у вас есть вопросы по форме W-4 или W-4MN.

Будет ли мой работодатель удерживать налог штата Висконсин из моей заработной платы?

Нет, подоходный налог штата Висконсин не удерживается из этого дохода. Видеть специальный режим удержания, объявленный министром доходов.

Нужно ли мне производить расчетные налоговые платежи штата Висконсин?

Все ситуации индивидуальны, но обычно кредит на подоходный налог, уплаченный Миннесоте, будет компенсировать подоходный налог штата Висконсин на заработную плату в Миннесоте, поэтому расчетные налоговые платежи не потребуются.Однако, если у вас есть доход, не подлежащий удержанию, такой как проценты, дивиденды, прирост капитала, пособие по безработице и т. Д., Вам может потребоваться расчетные налоговые платежи.

Что мне нужно делать?

- Подайте налоговую декларацию Миннесоты за 2020 год в 2021 году в качестве нерезидента. Все доходы от личных услуг, полученные в Миннесоте, будут сообщаться Миннесоте.

- Подайте налоговую декларацию о доходах в Висконсине за 2020 год (форма 1) в 2021 году.Вы будете сообщать обо всех полученных доходах, включая заработную плату в Миннесоте, в своей декларации из штата Висконсин. Висконсин разрешит зачет налога на чистый доход, уплаченного Миннесоте с дохода, который облагается налогом как в Висконсине, так и в Миннесоте.

Вопросы?

Если у вас есть вопросы о подоходном налоге в Висконсине, обращайтесь в Налоговое управление штата Висконсин:

Если у вас есть вопросы о подоходном налоге Миннесоты, обращайтесь в Налоговое управление Миннесоты:

- Я житель Миннесоты, работаю в Висконсине.Как на меня повлияет прекращение действия соглашения о взаимности?

Начиная с 1 января 2010 года, ваш работодатель в Висконсине будет удерживать подоходный налог штата Висконсин из вашего дохода от личных услуг, такого как заработная плата, комиссионные и заработанные гонорары.

Что мне нужно делать?

- Файл а Форма WT-4, Свидетельство об освобождении от удержания налогов в Висконсине, у вашего работодателя в Висконсине. Форма WT-4 используется для определения суммы подоходного налога штата Висконсин, удерживаемого из вашей заработной платы.Свяжитесь с вашим работодателем в Висконсине, если у вас есть вопросы по заполнению формы WT-4.

- Подайте налоговую декларацию о доходах нерезидентов штата Висконсин за 2020 год (форма 1NPR) в 2021 году, если ваш валовой доход в Висконсине составлял 2000 долларов или более. Вся заработная плата, полученная в Висконсине, облагается налогом в Висконсине.

- Подайте налоговую декларацию о доходах в Миннесоте за 2020 год в 2021 году. Вы укажете весь полученный вами доход, включая заработную плату в Висконсине, в своей налоговой декларации в Миннесоте. Миннесота может разрешить зачет подоходного налога, уплаченного в Висконсин с дохода, который облагается налогом как в Висконсине, так и в Миннесоте.

Вопросы?

Если у вас есть вопросы о подоходном налоге в Висконсине, обращайтесь в Налоговое управление штата Висконсин: