Кто относится к итр на предприятии: Что такое итр работники в строительстве. Инженерно технический персонал это

ИТР-работники. Расшифровка аббревиатуры, перечень должностей

Кто такие ИТР? Расшифровка этого термина у современника может вызвать определенные трудности.

Согласно трактовке «Краткого экономического словаря», под аббревиатурой ИТР скрывается категория работников, именуемых инженерно-техническими. Сегодня мы намерены поближе познакомиться с данным понятием.

ИТР-работники – это кто?

Главный признак принадлежности к упомянутым лицам – полномочия руководить производством и организовывать рабочий процесс. Инженерно-технический работник (ИТР) относится к данной категории на основании занимаемой им должности. При этом конкретный представитель может обладать средним специальным или высшим образованием. Например, инженер-техник может и не иметь обязательного высшего образования.

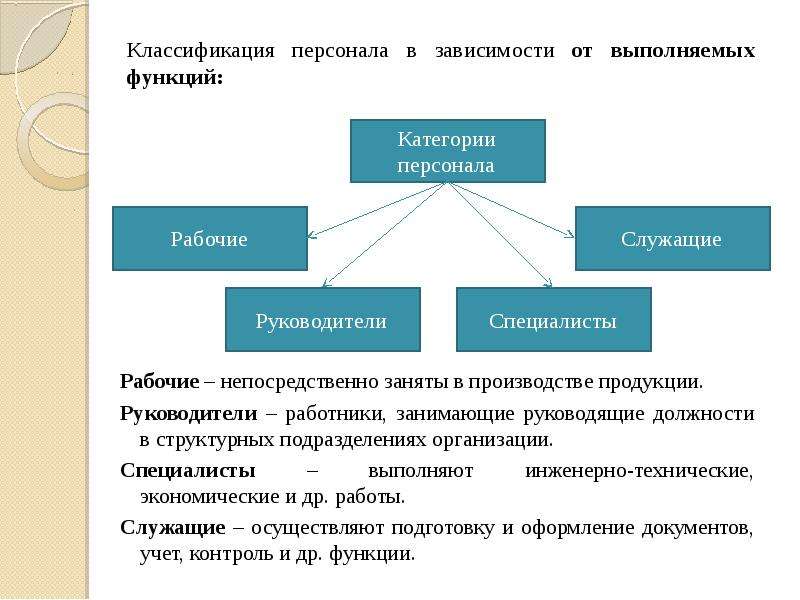

В наши дни данное понятие утратило официальный статус. Теперь ИТР-работники – это, скорее, разговорный термин. Согласно данным Квалификационного справочника работ и профессий, а также Единого классификатора профессий, существует три категории служащих. Первая представлена руководителями, вторая – специалистами, на долю третьих приходятся все остальные, именуемые прочими видами служащих или техническими исполнителями.

Первая представлена руководителями, вторая – специалистами, на долю третьих приходятся все остальные, именуемые прочими видами служащих или техническими исполнителями.

В другом нормативном документе, именуемом Единой номенклатурой должностей служащих (дата утверждения которого – 1967 г.), этих самых служащих разделяют по характеру деятельности на категории, а внутри каждой из них – на группы.

Какие категории включает в себя понятие ИТР

ИТР-работники – это все, кого можно отнести к руководителям, специалистам или техническим исполнителям. Категория руководителей включает тех, кто занимается руководством как всей организации, так и отдельными ее службами и подразделениями, а также заместителей последних.

Специалистов ЕНДС относят к одной из нескольких различных групп. Первая группа – те, кто занят на работах, связанных с сельским или лесным хозяйством, зоотехникой, рыбоводством. Вторая – работники экономической или инженерно-технической сферы. Специалисты третьей группы трудятся в сфере международных отношений. Четвертая группа – работники сферы искусства, культуры, науки, образования, здравоохранения. Пятая – юридического профиля. Таким образом, мы видим, что круг специалистов достаточно широк.

Четвертая группа – работники сферы искусства, культуры, науки, образования, здравоохранения. Пятая – юридического профиля. Таким образом, мы видим, что круг специалистов достаточно широк.

Техническими исполнителями именуются работники, задача которых состоит в учете, контроле, подготовке необходимой документации и ее оформлении, а также хозяйственном обслуживании. Таким образом, морально устарело понятие ИТР, расшифровка которого уже не так актуальна. Оно заменено в наши дни понятием административно-технического персонала (или АТП).

Перечень должностей ИТР

Развитие научно-технического прогресса ведет к усилению функции тех, кого принято именовать инженерно-техническими работниками. Количество их относительно общей численности всех категорий трудящихся растет, особенно в таких отраслях, как промышленность и строительство.

Кого же конкретно мы без риска ошибиться можем причислить к упомянутой категории? Если ориентироваться на старый Типовой перечень должностей, основанный на постановлении Совмина СССР N 531 (за 1973 г. ) и утвержденный в 1979 г., то речь идет о руководителях (кроме тех, кого назначают на должность вышестоящие органы), главных (старших) специалистах различных наименований, начальниках контор, производств, хозяйств, служб, филиалов, участков, бюро, инспекций, отделов и отделений, станций, кабинетов, складов, мастерских, хранилищ, лабораторий, групп, пунктов, секторов, площадок, резервов, экспедиций, баз, парков, питомников, камер и касс.

) и утвержденный в 1979 г., то речь идет о руководителях (кроме тех, кого назначают на должность вышестоящие органы), главных (старших) специалистах различных наименований, начальниках контор, производств, хозяйств, служб, филиалов, участков, бюро, инспекций, отделов и отделений, станций, кабинетов, складов, мастерских, хранилищ, лабораторий, групп, пунктов, секторов, площадок, резервов, экспедиций, баз, парков, питомников, камер и касс.

Кто еще входит в данную категорию

А еще кто относится к ИТР-работникам? Перечень их достаточно длинен. В него следует включить начальников агентств, аэропортов и аэродромов, электростанций, элеваторов, гидроузлов, котельных, вентиляций, очистных сооружений, депо, поездов, подстанций, вахт, водопроводов, перевозок, погрузочно-разгрузочных работ, пристаней и причалов, транспорта, цехов (корпусов), фабрик, пусковых работ и т. п.

Кроме того, ИТР-работники – это те, кто занимает должности заведующих архивами, канцеляриями, секциями, управляющих отделениями и участками, руководителей групп. Кроме того, это мастера, прорабы, бригадиры и пр., командиры и капитаны.

Кроме того, это мастера, прорабы, бригадиры и пр., командиры и капитаны.

Что же касается специалистов ИТР, то данная аббревиатура применима к огромному списку должностей – агрономам, архитекторам, администраторам, арбитрам, биологам, бухгалтерам, ревизорам, врачам, геодезистам и геологам, дежурным и диспетчерам, инженерам, картографам и инспекторам, нормировщикам, операторам, программистам и переводчикам, редакторам, сметчикам, социологам, фармакологам, товароведам, художникам, энергетикам и юрисконсультам. Список этот весьма обширен, и смысла приводить его полностью в данной небольшой статье нет.

Заработную плату за выполнение своих обязанностей такие работники получают в форме должностного оклада. То есть некой фиксированной суммы, установленной администрацией предприятия и зависящей от степени сложности, а также объема исполняемых обязанностей, роли и важности данной конкретной должности в рабочем процессе и непосредственных трудовых условий.

Размер должностного оклада оговаривается при приеме специалиста либо руководителя на работу и не зависит от производственных результатов предприятия или конкретного подразделения.

Оценка труда ИТР ведется по полноте, качеству и объему, а также своевременному исполнению закрепленных за ними обязанностей.

Таким образом, категория работников ИТР оплату за свой труд имеет повременного характера. В зависимости от занимаемой должности, собственной квалификации, уровня сложности и объема выполняемых обязанностей, а также условий труда в конкретной отрасли предусмотрена система должностных окладов для всех видов ИТР. Схемы этих окладов выработаны на основании целого ряда нормативных документов, в частности Квалификационного справочника.

Только ли “голый” оклад?

Помимо твердых сумм оклада, имеется система доплат, надбавок и различных премиальных выплат.

Премируются такие работники в связи с ростом выпуска продукции и снижением ее себестоимости, соблюдением договорных обязательств, увеличением производительности труда, экономией сырья и топлива.

Администрация предприятия самостоятельно определяет те или иные показатели и условия премирования. В случае ухудшения качества производимой продукции или выявления других негативных факторов премии могут быть не выплачены.

В случае ухудшения качества производимой продукции или выявления других негативных факторов премии могут быть не выплачены.

Определенные виды доплат, связанные с совмещением должностей либо профессий, увеличением объема работ либо расширением обслуживаемой зоны, устанавливаются к окладам ИТР по усмотрению руководства. Они могут выплачиваться из сэкономленного фонда заработной платы.

Могут ли меняться суммы зарплат ИТР?

Решения об изменении должностных окладов в сторону как повышения, так и понижения принимаются по итогам аттестации, которая обязательна для данной категории работников с определенной периодичностью – не реже одного раз в 3 или в 5 лет.

При неудовлетворительных итогах такой аттестации возможна как отмена определенных видов доплат и надбавок, так и полное освобождение сотрудника от его должности.

О нормировании труда ИТР

Задача грамотной организации труда служащих и ИТР с целью улучшения структуры управленческого аппарата, оптимизации расходования рабочего времени и сокращения расходов предполагает нормирование. Любой вид работы управленческого характера способен быть нормально организован лишь при наличии конкретной информации о количестве времени и числе работников, требующихся для ее осуществления.

Любой вид работы управленческого характера способен быть нормально организован лишь при наличии конкретной информации о количестве времени и числе работников, требующихся для ее осуществления.

По сравнению с нормированием труда рабочего, та же процедура в отношении ИТР и служащих – задача более сложная. Ведь в данном случае мы имеем дело с процессом с преобладанием умственного труда, который непосредственно измерить не представляется возможным. Например, инженер-техник на производстве непосредственно за станком не стоит – он руководит процессом. Так как же оценить его труд?

Главная задача при нормировании деятельности таких сотрудников – установление трудоемкости каждого из видов работ, которая ими выполняется, и расчет нужного числа работников. Оба действия переплетены между собой. Первое из них необходимо для успешного разделения трудовых обязанностей и оптимального распределения работников в соответствии с квалификационными характеристиками.

Второе – установление численного состава данной категории работающих служит установке оптимальных пропорций между отдельными должностями, выстраиванию аппарата управления рациональным путем, планировке требуемого штата и фонда зарплаты.

РАБОТНИКИ, ИНЖЕНЕРНО-ТЕХНИЧЕСКИЕ (ИТР) – это… Что такое РАБОТНИКИ, ИНЖЕНЕРНО-ТЕХНИЧЕСКИЕ (ИТР)?

- РАБОТНИКИ, ИНЖЕНЕРНО-ТЕХНИЧЕСКИЕ (ИТР)

работники, осуществляющие организацию и руководство производственным процессом на предприятии.

Большой экономический словарь. — М.: Институт новой экономики. А.Н. Азрилиян. 1997.

- РАБОТНИКИ, ДОМАШНИЕ

- РАБОТНИКИ, НАЕМНЫЕ

Смотреть что такое “РАБОТНИКИ, ИНЖЕНЕРНО-ТЕХНИЧЕСКИЕ (ИТР)” в других словарях:

работники инженерно-технические — ИТР Работники, осуществляющие организацию и руководство производственным процессом на предприятии. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет Синонимы ИТР … Справочник технического переводчика

РАБОТНИКИ, ИНЖЕНЕРНО-ТЕХНИЧЕСКИЕ — (ИТР) работники, осуществляющие организацию и руководство производственным процессом на предприятии … Большой бухгалтерский словарь

Инженерно-технические работники архива — Инженерно технические работники (ИТР) это специалисты различного профиля высшей или средней квалификации, осуществляющие техническое обслуживание имеющегося в архиве кинофотофоно , микрофильмирующего, реставрационного, копировального оборудования … Официальная терминология

ИТР — См.

РАБОТНИКИ, ИНЖЕНЕРНО ТЕХНИЧЕСКИЕ … Большой бухгалтерский словарь

РАБОТНИКИ, ИНЖЕНЕРНО ТЕХНИЧЕСКИЕ … Большой бухгалтерский словарьИнженерно-технический работник — ИНЖЕНЕРНО ТЕХНИЧЕСКИЕ РАБОТНИКИ (ИТР) работники, осуществляющие организацию и руководство производственным процессом на предприятии. Работники, занимающие должности инженера или техника, агронома, зоотехника и т.п., относятся к ИТР,… … Википедия

ИТР — инженерно техническая рота инженерно технические работники (мн.ч.) инженерно технические работники иностранные технические разведки исправительно трудовые работы … Словарь сокращений русского языка

ИТР — 3.7 ИТР инженерно технические работники Источник … Словарь-справочник терминов нормативно-технической документации

ИТР — [и тэ эр] инженерно технические работники … Малый академический словарь

ГОСТ Р 54906-2012: Системы безопасности комплексные. Экологически ориентированное проектирование.

Общие технические требования — Терминология ГОСТ Р 54906 2012: Системы безопасности комплексные. Экологически ориентированное проектирование. Общие технические требования оригинал документа: 3.1.3 авария радиационная: Авария на радиационно опасном объекте, приводящая к выходу… … Словарь-справочник терминов нормативно-технической документации

Общие технические требования — Терминология ГОСТ Р 54906 2012: Системы безопасности комплексные. Экологически ориентированное проектирование. Общие технические требования оригинал документа: 3.1.3 авария радиационная: Авария на радиационно опасном объекте, приводящая к выходу… … Словарь-справочник терминов нормативно-технической документацииСлужащие

Численность инженерно-технических работников – Справочник химика 21

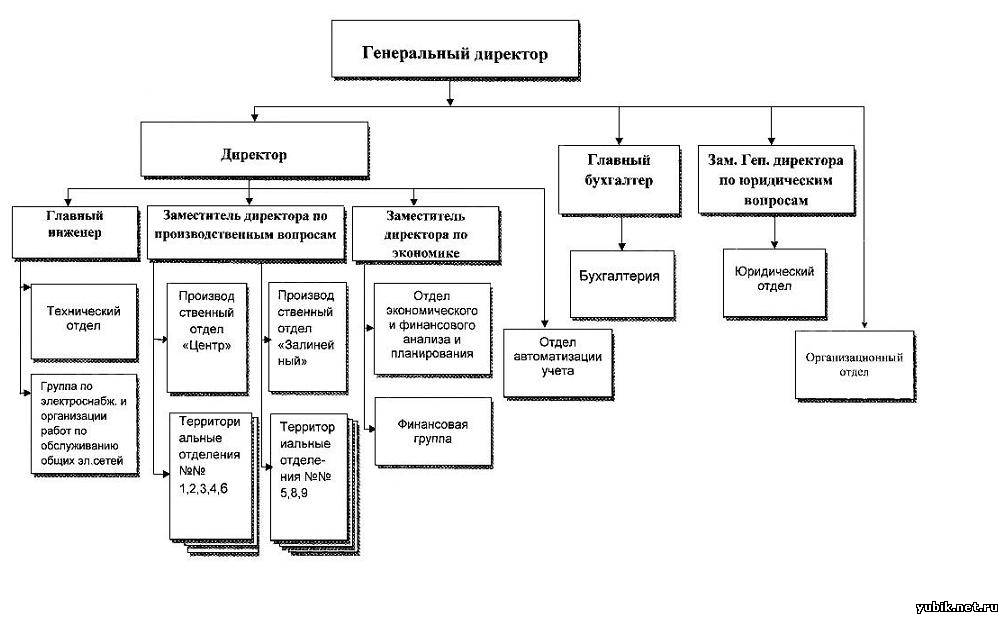

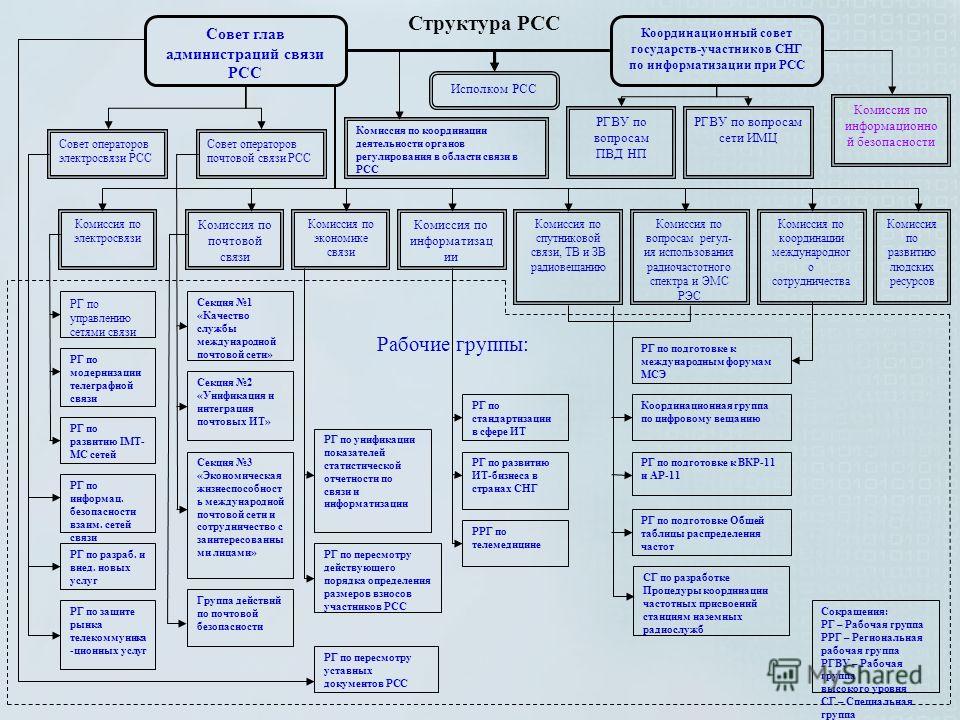

Численность ИТР и служащих определяется производственной структурой предприятия и схемой управления им. В нефтеперерабатывающей промышленности действуют нормативы численности инженерно-технических работников и служащих нефтеперерабатывающих предприятий и их подразделений. По функциям управления весь персонал разделен на 13 групп. Численность каждой из них рассчитывают в зависимости от определенных факторов. [c.211]

По функциям управления весь персонал разделен на 13 групп. Численность каждой из них рассчитывают в зависимости от определенных факторов. [c.211]

Б. Расчёт численности инженерно-технических работников [c.180]

Численность инженерно-технических работников и служащих определяют на основе нормативов численности по отдельным [c.190]

В основу планирования численности инженерно-технических работников и служащих должны быть положены схемы управления цехами и заводом. В соответствии с этими схемами составляется штатное расписание, т. е. перечень должностей инженерно-технических работников и служащих. Контрольным показателем правильности расчета числа ИТР и служащих является их удельный вес в оби ем числе работников завода или процентное отношение к числу рабочих. [c.275]

При планировании численности инженерно-технических работников, служащих и младшего обслуживающего персонала важное значение имеют типовые штаты. [c.238]

[c.238]

Методика разработки оптимальных соотношений численности инженерно-технических работников вспомогательного технического персонала в отраслях народного хозяйства. М. НИИ труда, 1971.

Численность инженерно-технических работников и служащих определяют на основе типовых схем и структур аппарата управления объединения, заводов, цехами. В типовых штатных расписаниях указываются количество и перечень должностей работников для выполнения отдельных функций управления. [c.238]

Расчет численности инженерно-технических работников и служащих производится по нормативам численности, разработанным по функциям управления 18.38), с учетом особенностей каждой отрасли промышленности. [c.169]

Степень централизации управленческих функций (отношение численности инженерно-технических работников и служащих, занятых в аппарате управления предприятием, к общей численности этих категорий работающих на предприятии).

Штаты определяются на основе отраслевых нормативов численности инженерно-технических работников и служащих структурных подразделений, разрабатываемых отраслевыми научно-исследовательскими институтами. [c.370]

Численность инженерно-технических работников и служащих зависит от масштабов производства, производственной структуры предприятия, объема работы в каждом его подразделении и схемы управления производством. Плановую численность работников этих категорий принимают согласно утвержденным штатным расписаниям. При составлении штатного расписания устанавливают число штатных должностей, необходимых для нормальной производственно-технической работы, управления и обслуживания производства. [c.245]

Численность инженерно-технических работников, служащих и младшего обслуживающего персонала определяют, исходя из отраслевых нормативов, а при их отсутствии по прогрессивным

На предприятиях, где вследствие малой численности инженерно-технических работников и служащих нецелесообразно создавать структурные подразделения (отделы, бюро и др. ), назначаются соответствуюшие -исполнители по функциям управления. [c.457]

), назначаются соответствуюшие -исполнители по функциям управления. [c.457]

Численность инженерно-технических работников и служащих определяют на основе типовых схем и структур заводоуправления и управления цехами. В типовых штатных расписаниях указываются количество и перечень должностей работников для выполнения отдельных функций управления. Размер численности по выполнению отдельных функций зависит от мощности предприятия, стоимости основных производственных фондов, числа объектов и ряда других факторов, характерных для данной функции. [c.268]

Численность инженерно-технических работников и служащих устанавливается по штатному расписанию. В аппарате заводоуправления она зависит от структуры предприятия, схемы управления и объема работы в каждом отделе. Число ИТР и [c.191]

Все расходы па железных дорогах делят на зависящие и не зависящие от объема работы. К зависящим относят те расходы, которые при росте объема работы увеличиваются в той же степени, как и изменение объемных измерителей работы подвижного состава, например, расходы на оплату труда локомотивных бригад, смазочные и обтирочные материалы, топливо и электроэнергию на тягу поездов, текущий ремонт локомотивов. Но есть и такие расходы, которые меняются при увеличении объема перевозок (независящие), например, численность инженерно-технических работников депо и расходы на оплату их труда. В локомотивном хозяйстве примерно 80—85% расходов относят к зависящим и 20— 15% — к независящим. [c.295]

К зависящим относят те расходы, которые при росте объема работы увеличиваются в той же степени, как и изменение объемных измерителей работы подвижного состава, например, расходы на оплату труда локомотивных бригад, смазочные и обтирочные материалы, топливо и электроэнергию на тягу поездов, текущий ремонт локомотивов. Но есть и такие расходы, которые меняются при увеличении объема перевозок (независящие), например, численность инженерно-технических работников депо и расходы на оплату их труда. В локомотивном хозяйстве примерно 80—85% расходов относят к зависящим и 20— 15% — к независящим. [c.295]

Численность инженерно-технических работников и служащих определяется на основе типовых схем и структур заводоуправления и управления цехами. В типовых штатных расписаниях указываются количество и перечень должностей работников для выполнения отдельных функций управления. Численность по той или иной функции зависит от мощности предприятия, стоимости основных производственных фондов, количества установок и ряда других параметров, характерных для данной функции. Например, число работников для линейного руководства определяется в зависимости от стоимости основных производственных фондов и численности работающих, число работников для контроля качества продукции — в зависимости от объема выработанной продукции и количества технологических установок. [c.220]

Например, число работников для линейного руководства определяется в зависимости от стоимости основных производственных фондов и численности работающих, число работников для контроля качества продукции — в зависимости от объема выработанной продукции и количества технологических установок. [c.220]

Передача функций контроля за качество.м продукции самому производственнику вполне оправдала себя. Широкое внедрение новой техники, рост деловой квалификации и общего культурно-технического уровня рабочих, быстрое увеличение численности инженерно-технических работников создают все предпосылки, позволяющие резко повысить ответственность непосредственных исполнителен за качество продукции. [c.110]

Численность инженерно-технических работников и служащих определяется отдельно по каждой категории работников на основании штатных расписаний, составляемых по каждому предприятию на базе рациональных типовых структур и схем управления, утверждаемых вышестоящей организацией. [c.278]

[c.278]

Численность инженерно-технических работников, служащих и младшего обслуживающего персонала планируют на основании типового штатного расписания и нормативов в зависимости от группы депо, установленной Министерством путей сообщения. Численность и должностной состав инженерно-технических работников и служащих локомотивных депо определяются согласно нормативам численности. Так, заместитель начальника депо по эксплуатации назначается при наличии в депо не менее 80 маши-

Пример 1. На заводе асбестовых технических изделий числен- ность промышленно-производственного персонала составляет 3540 человек, в том числе рабочие — 81%, инженерно-технические работники — 14%, служащие — 2%, работники охраны — 2%. Предположено механизировать учетно-расчетные операции и сократить численность инженерно-технических работников на 12%, служа- щих —на 5%, внедрить автоматическую сигнализацию для охраны. [c.49]

Пример 4. Численность инженерно-технических работников установки [c.138]

Численность инженерно-технических работников установки [c.138]

Рациональное размещение новых предприятий и производств существенно влияет на повышение эффективности производства. Выбор оптимального варианта осуществляют с учетом экономических, социальных и экологических факторов с применением экономико-математических методов, основанных на нахождении минимума приведенных затрат на выпуск продукции вновь строящихся предприятий. Для выбора оптимального варианта размещения предприятий широко используют модели транспортной задачи, решаемой методами линейного программирования, Совершенствование организационной структуры управления не4)теперерабатывающими предприятиями возможно путем укрупнения цехов и участков, централизации и специализации работ, концентрации функций управления вспомогательными службами, оптимизации численности инженерно-технических работников и служащих, широкого применения экономико-математических методов, электронно-вычислительной техники, организационной техники и средств связи. Необходим системный подход к проектированию структур управления. [c.328]

Необходим системный подход к проектированию структур управления. [c.328]

Совершенствование организационной структуры управления нефтеперерабатывающими и нефтехимичеокими предприятиями возможно путем укрупнения цехов и участков, централизации и специализации работ, концентрации функций управления вспомогательными службами, оптимизации численности инженерно-технических работников и служащих. Необходим системный подход к проектированию структур управления. Для обеспечения эффективности мероприятий по повышению качества управления следует разрабатывать план совершенствования структуры управления предприятием. [c.346]

Примечание. Численность инженерно-технических работников группы технадзора вентбюро типа Б может быть определена при количестве условных вентиляционных установок от 200 до 700 — 1 инженерно-технический работник на каждые последующие 700 (в том числе неполных) условных вентустановок добавляется по 1 технику.

[c.459]

[c.459]При расчете штатов ИТР необходимо та же использовать отраслевую методику определения перспективной потребности в инженерах и техниках для различных предприятий химической промышленности. Расчет численности инженерно-технических работников, занятых непосредственно в цехах, осуществляется по нормам, согласно которым в подчинении мастера должно быть не менее 25 рабочих. Должность старшего мастера устанавливают при условии, что в его подчинении находится не менее 3 мастеров. Должность начальника участка вводят на участках с большоц и разнообразной номенклатурой изделий, а также в случае необходимости координировать работу смен, возглавляемых старшими мастерами. В подчинении начальника участка должно находиться не менее 2 старших мастеров. [c.111]

В объединениях и на предприятиях важное значение имеет установление в соответствии с Методикой рациональных соотношений численности инженерно-технических работников и вспомогательного технического персонала (18. 37]. К последнему относится ряд технических исполнителей (группы со второй по нулевую служащих), а также некоторые профессии рабочих и МОП (ротаторщик, телетайпист, курьер). [c.123]

37]. К последнему относится ряд технических исполнителей (группы со второй по нулевую служащих), а также некоторые профессии рабочих и МОП (ротаторщик, телетайпист, курьер). [c.123]

Нормативы численности в зависимости от выбранных факторов могут быть представлены в виде таблиц или но.мограмм, построенных на логарифмических сетках. Номограммы дают возможность определять численность инженерно-технических работников и служащих для любого значения факторов в пределах установленного диапазона. [c.169]

Наименование входящих в УЖДТ подразделений, их штат и функции, а также структура и численность инженерно-технических работников также определяются объемом работы и уровнем технического оснащения. Такие службы, как эксплуатации, грузовая, пути, подвижного состава, сигнализации и связи, подъемно-транс-иортного оборудования, создаются во всех подразделениях для организации перевозочного процесса. [c.11]

В Методических указаниях по разработке укрупненных нормативов численности и типовых структур аппарата 1управлвния промышленных предприятий , разработанных НИИ труда, предусмотрено, что функциональные подразделения во всех отраслях промышленности формируются, когда численность инженерно-технических работников и служащих, занятых соответствующей функцией управления, не ниже определенного минимума. Так, отдел может быть создан при наличии 10 работников, бюро — 7 человек. [c.106]

Так, отдел может быть создан при наличии 10 работников, бюро — 7 человек. [c.106]

Нормативы численности инженерно-технических работников и служапдах и типовые стрг/ктуры управления для нефтеперерабатывающих предприятий и предприятий синтетического спирта. 1Л., иннефтехиж1ром ССС , 1972, [c.292]

Расчет численности инженерно-технических работников и служащих производится по нормативам численности, разработанным по функциям управления, с учетом особенностей каждой отрасли промышленности. Промышленные предприятия при расчете численности ИТР и служащих руководствуются нормативами численности по соответствующи.м категориям, разработанным НИИ труда по отраслевой принадлежности. В основу определения норматива численностн ИТР и служащих положены функции управления и их зависимости от влияющих факторов. С помощью методов математической статистики установлена функциональная зависимость по каждой функции управления следующего вида [c.330]

Производственное объединение (комбинат) постоянно соверщенствует свою структуру, добиваясь максимального снижения расходов по управлению производством на основе применения оптимальных схем управления, нормативов численности инженерно-технических работников и служащих, использования опыта объединений, имеющих наиболее экономный аппарат управления, внедрения современной вычислительной техники, механизации и автоматизации инженерно-технических и управленческих работ. [c.323]

[c.323]

Производственное объединение (комбинат) в пределах общего фонда ваработной платы, ассигнований на содержание аппарата управления и в соответствии с предусмотренным уставом объединения перечнем производственных единиц разрабатывает структуру и штаты объединения применительно к типовым структурам и штатам и нормативам численности инженерно-технических работников и служащих. Структура и штаты объединения утверждаются генеральным директором (директором). [c.327]

Служащие профессии. Служащие

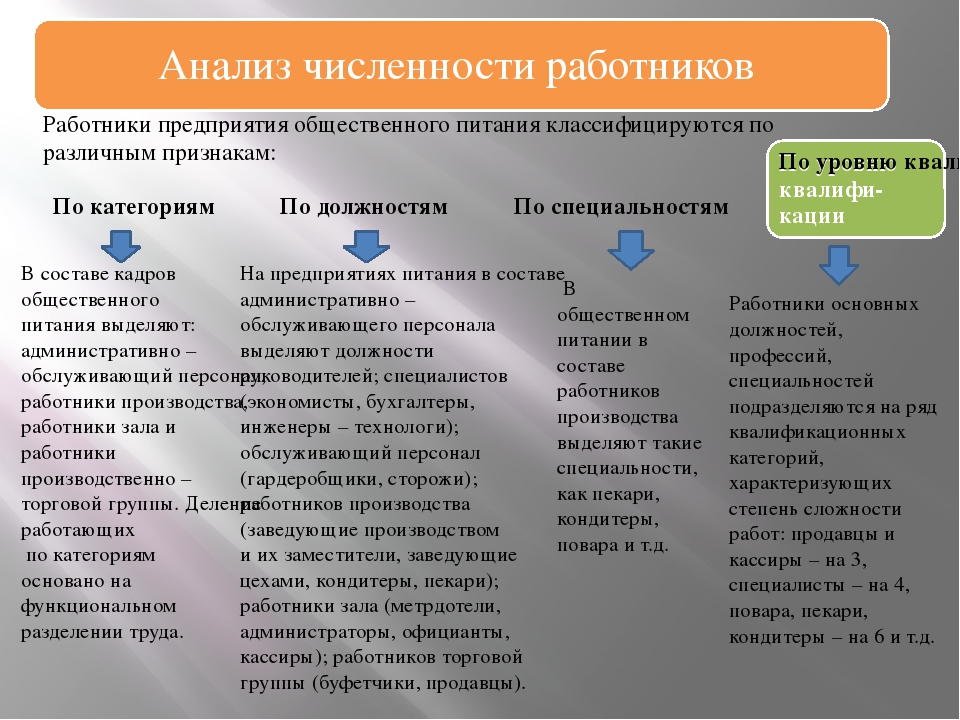

Деление персонала необходимо для того, чтобы определить заработную плату и правильно расставить кадры при определении кадровой политики. На какие группы и категории можно разделить персонал? Какими документами при этом пользоваться? Об этом мы расскажем в этой статье

В качестве персонала учреждения культуры выступают все работники, независимо от выполняющих ими функций. Иными словами, персонал – это трудовой коллектив.

Но несмотря на то, что все сотрудники входят в число персонала, каждый из них относится к определенной категории.

↯ Внимание! Для скачивания доступны новые образцы: ,

Такое деление просто необходимо и в первую очередь связано с определением заработной платы, которая осуществляется в рамках тарифной СОТ.

На какие категории делится персонал

В современном законодательстве нет четкой формулировки такого понятия, как «категории персонала». Однако существует нормативно-правовой документ, в котором содержится отдельный раздел «Категории персонала». Этим документом является «Инструкция по статистике численности и заработной платы рабочих и служащих на предприятиях, в учреждениях и организациях».

После ознакомления с содержанием раздел №5 можно определить, что понятие «Категории персонала» включает в себя группы работников, которые объединяются между собой в зависимости от выполняемых ими трудовых функций.

Всех сотрудников организации, как правило, подразделяют на две группы – служащие и рабочие. Рассмотрим каждую из них более подробно. Первая группа объединяет в себе несколько категорий:

- Руководители;

- Специалисты;

- Другие работники, которые относятся к служащим

К первой категории относятся сотрудники, занимающие должности руководителей учреждения и руководителей структурных подразделений, а также их заместители. Их главной функцией является управленческая. Кроме того, все эти работники имеют в своем подчинении других сотрудников.

Их главной функцией является управленческая. Кроме того, все эти работники имеют в своем подчинении других сотрудников.

- секретарь;

- делопроизводитель;

- курьер и другие.

Иными словами, этих работников называют вспомогательным персоналом – ВП.

Роль специалистов выполняют лица, участвующие в управлении организацией и занимающиеся различными видами работ, где основная доля отведена интеллектуальному труду. Сюда относятся сотрудники инженерно-технической службы, экономического отдела и другие.

Специалистов условно разделяют на две группы:

- административно-управленческий персонал (АУП) – специалисты, выполняющие управленческие функции. Результатом их деятельности является информация, без которой практически невозможно обойтись при управлении. К ним относятся референты, бухгалтеры, маркетологи, аналитики и другие;

- инженерно-технические работники (ИТР) – , деятельность которых направлена на получение конструкторско-технологической или проектной информации в области технологии и техники производства.

Это инженеры, технологи, конструкторы и другие.

Это инженеры, технологи, конструкторы и другие.

Ко второй группе – рабочие, принадлежат работники, деятельность которых непосредственно связана с созданием материальных ценностей, проведением ремонтных работ, предоставлением различных видов услуг:

- транспортных;

- материальных и других.

Деление персонала по категориям является очень важным моментом. Оно позволяет рассчитать заработную плату сотрудникам учреждения. Благодаря такому делению, намного легче выполнить расстановку кадров в случае определения кадровой политики.

Какими документами пользоваться при делении персонала на категории и группы

Законом №90-ФЗ были внесены изменения, касающиеся профессиональных квалификационных групп. К ним относятся группы рабочих и должностей служащих, при формировании которых учитывается сфера деятельности, а также все требования, необходимые для осуществления той или иной профдеятельности.

Если говорить о требованиях, то они, как правило, касаются профессиональной подготовки и уровня квалификации.

Минздравсоцразвития РФ издано несколько приказов, утверждающих профессиональные квалификационные группы и критерии отнесения профессий и должностей к квалификационным профгруппам

Согласно данным документам, все должности и профессии условно подразделяются на несколько квалификационных групп:

- профессии рабочих и должности служащих, не требующие профессионального образования;

- профессии рабочих и должности служащих, требующие начального или среднего профессионального образования, а также руководители структурных подразделений, которые требуют начального профобразования;

- должности служащих, требующие высшего профессионального образования по квалификации «бакалавр», и должности руководителей структурных подразделений, требующие среднего профобразования;

- должности служащих, требующие высшего профобразования по квалификации «дипломированный специалист» или квалификации «магистр», а также руководители структурных подразделений с высшим .

Нормативно-правовые документы, определяющие категории персонала, можно объединить в две группы – общеотраслевую и социокультурную.

Во вторую входят документы, которые относятся именно к сфере культуры.

Кто такие ИТР? Расшифровка этого термина у современника может вызвать определенные трудности.

Согласно трактовке «Краткого экономического словаря», под аббревиатурой ИТР скрывается категория работников, именуемых инженерно-техническими. Сегодня мы намерены поближе познакомиться с данным понятием.

ИТР-работники – это кто?

Главный признак принадлежности к упомянутым лицам – полномочия руководить производством и организовывать рабочий процесс. Инженерно-технический работник (ИТР) относится к данной категории на основании занимаемой им должности. При этом конкретный представитель может обладать средним специальным или высшим образованием. Например, инженер-техник может и не иметь обязательного высшего образования.

В наши дни данное понятие утратило официальный статус. Теперь ИТР-работники – это, скорее, разговорный термин. Согласно данным Квалификационного а также Единого классификатора профессий, существует три категории служащих. Первая представлена руководителями, вторая – специалистами, на долю третьих приходятся все остальные, именуемые прочими видами служащих или техническими исполнителями.

В другом нормативном документе, именуемом Единой номенклатурой должностей служащих (дата утверждения которого – 1967 г.), этих самых служащих разделяют по характеру деятельности на категории, а внутри каждой из них – на группы.

Какие категории включает в себя понятие ИТР

ИТР-работники – это все, кого можно отнести к руководителям, специалистам или техническим исполнителям. Категория руководителей включает тех, кто занимается руководством как всей организации, так и отдельными ее службами и подразделениями, а также заместителей последних.

Специалистов ЕНДС относят к одной из нескольких различных групп. Первая группа – те, кто занят на работах, связанных с сельским или лесным хозяйством, зоотехникой, рыбоводством. Вторая – работники экономической или инженерно-технической сферы. Специалисты третьей группы трудятся в сфере международных отношений. Четвертая группа – работники сферы искусства, культуры, науки, образования, здравоохранения. Пятая – юридического профиля. Таким образом, мы видим, что круг специалистов достаточно широк.

Техническими исполнителями именуются работники, задача которых состоит в учете, контроле, подготовке необходимой документации и ее оформлении, а также хозяйственном обслуживании. Таким образом, морально устарело понятие ИТР, расшифровка которого уже не так актуальна. Оно заменено в наши дни понятием административно-технического персонала (или АТП).

Перечень должностей ИТР

Развитие научно-технического прогресса ведет к усилению функции тех, кого принято именовать инженерно-техническими работниками. Количество их относительно общей численности всех категорий трудящихся растет, особенно в таких отраслях, как промышленность и строительство.

Кого же конкретно мы без риска ошибиться можем причислить к упомянутой категории? Если ориентироваться на старый Типовой перечень должностей, основанный на постановлении Совмина СССР N 531 (за 1973 г.) и утвержденный в 1979 г., то речь идет о руководителях (кроме тех, кого назначают на должность вышестоящие органы), главных (старших) специалистах различных наименований, начальниках контор, производств, хозяйств, служб, филиалов, участков, бюро, инспекций, отделов и отделений, станций, кабинетов, складов, мастерских, хранилищ, лабораторий, групп, пунктов, секторов, площадок, резервов, экспедиций, баз, парков, питомников, камер и касс.

Кто еще входит в данную категорию

А еще кто относится к ИТР-работникам? Перечень их достаточно длинен. В него следует включить начальников агентств, аэропортов и аэродромов, электростанций, элеваторов, гидроузлов, котельных, вентиляций, очистных сооружений, депо, поездов, подстанций, вахт, водопроводов, перевозок, погрузочно-разгрузочных работ, пристаней и причалов, (корпусов), фабрик, пусковых работ и т. п.

Кроме того, ИТР-работники – это те, кто занимает должности заведующих архивами, канцеляриями, секциями, управляющих отделениями и участками, руководителей групп. Кроме того, это мастера, прорабы, бригадиры и пр., командиры и капитаны.

Что же касается специалистов ИТР, то данная аббревиатура применима к огромному списку должностей – агрономам, архитекторам, администраторам, арбитрам, биологам, бухгалтерам, ревизорам, врачам, геодезистам и геологам, дежурным и диспетчерам, инженерам, картографам и инспекторам, нормировщикам, операторам, программистам и переводчикам, редакторам, сметчикам, социологам, фармакологам, товароведам, художникам, энергетикам и юрисконсультам. Список этот весьма обширен, и смысла приводить его полностью в данной небольшой статье нет.

Принцип работников ИТР

За выполнение своих обязанностей такие работники получают в форме должностного оклада. То есть некой фиксированной суммы, установленной администрацией предприятия и зависящей от степени сложности, а также объема роли и важности данной конкретной должности в рабочем процессе и непосредственных трудовых условий.

Размер должностного оклада оговаривается при приеме специалиста либо руководителя на работу и не зависит от производственных результатов предприятия или конкретного подразделения.

Оценка труда ИТР ведется по полноте, качеству и объему, а также своевременному исполнению закрепленных за ними обязанностей.

Таким образом, категория работников ИТР оплату за свой труд имеет повременного характера. В зависимости от занимаемой должности, собственной квалификации, уровня сложности и объема выполняемых обязанностей, а также условий труда в конкретной отрасли предусмотрена система должностных окладов для всех видов ИТР. Схемы этих окладов выработаны на основании целого ряда нормативных документов, в частности Квалификационного справочника.

Только ли “голый” оклад?

Помимо твердых сумм оклада, имеется система доплат, надбавок и различных премиальных выплат.

Премируются такие работники в связи с ростом выпуска продукции и снижением ее себестоимости, соблюдением договорных обязательств, увеличением производительности труда, экономией сырья и топлива.

Администрация предприятия самостоятельно определяет те или иные показатели и условия премирования. В случае ухудшения качества производимой продукции или выявления других негативных факторов премии могут быть не выплачены.

Определенные виды доплат, связанные с либо профессий, увеличением объема работ либо расширением обслуживаемой зоны, устанавливаются к окладам ИТР по усмотрению руководства. Они могут выплачиваться из сэкономленного фонда заработной платы.

Могут ли меняться суммы зарплат ИТР?

Решения об изменении должностных окладов в сторону как повышения, так и понижения принимаются по итогам аттестации, которая обязательна для данной категории работников с определенной периодичностью – не реже одного раз в 3 или в 5 лет.

При неудовлетворительных итогах такой аттестации возможна как отмена определенных видов доплат и надбавок, так и полное освобождение сотрудника от его должности.

О нормировании труда ИТР

Задача грамотной организации труда служащих и ИТР с целью улучшения структуры управленческого аппарата, оптимизации расходования рабочего времени и сокращения расходов предполагает нормирование. Любой вид работы управленческого характера способен быть нормально организован лишь при наличии конкретной информации о количестве времени и числе работников, требующихся для ее осуществления.

По сравнению с рабочего, та же процедура в отношении ИТР и служащих – задача более сложная. Ведь в данном случае мы имеем дело с процессом с преобладанием умственного труда, который непосредственно измерить не представляется возможным. Например, инженер-техник на производстве непосредственно за станком не стоит – он руководит процессом. Так как же оценить его труд?

Главная задача при нормировании деятельности таких сотрудников – установление трудоемкости каждого из видов работ, которая ими выполняется, и расчет нужного числа работников. Оба действия переплетены между собой. Первое из них необходимо для успешного разделения трудовых обязанностей и оптимального распределения работников в соответствии с квалификационными характеристиками.

Второе – установление численного состава данной категории работающих служит установке оптимальных пропорций между отдельными должностями, выстраиванию аппарата управления рациональным путем, планировке требуемого штата и фонда зарплаты.

На рынках труда отдельных государств сформировалась парадоксальная ситуация: люди больше не хотят зарабатывать на жизнь своим умом, так как «ручные» профессии оплачиваются лучше и не требуют так много эмоциональных затрат. Вот почему необходимо чётко понимать разницу между рабочими и служащими. Это поможет выбрать труд по вкусу, который будет подходить не только по оплате, но и по другим параметрам.

Кто такие служащие и рабочие

- Служащие – работники нефизического труда, занятые в таких сегментах экономики, как государственное управление (чиновники, топ-менеджмент), промышленность (конструкторы, инженеры, проектировщики, вторичный персонал), образование (преподаватели, аспиранты), сфера услуг (тур-менеджер, IT-специалист), торговля. Данную социальную группу роднят такие общие черты, как необходимость профильного (чаще всего – высшего) образования, отсутствие больших нагрузок, необходимость использовать творческий подход в решении поставленных задач.

- Рабочие – обладатели трудовых ресурсов, занятых в производственном секторе экономики и занимающиеся физическим трудом. К ним относится как традиционный «рабочий класс», так и сотрудники конвейерного производства, водители, строители. Рабочие не обладают средствами производства и чаще всего получают зарплату на сдельно-премиальной основе.

Разница между служащим и рабочим

Итак, особенности труда социальных групп существенно различаются. Начиная с того, что служащие чаще всего трудятся «с 9 до 6», а рабочие – круглосуточно, но посменно. Места пребывания социальных групп значительно отличаются. У рабочего это станок, стройплощадка, цех, где он создаёт реальный продукт, который можно посчитать и измерить физическими средствами. У служащих место труда – это кабинет в офисе или стол. Там он создаёт «умственный» продукт, который можно посчитать умозрительно.

Отличия служащего от рабочего заключается в следующем:

- Квалификация. Рабочим в большинстве случаев необходимо средне-специальное образование, служащим – высшее.

- Средства производства. Рабочие используют «ручные» инструменты труда, служащие – «интеллектуальные».

- Продукт труда. Рабочий производит реально исчислимые объекты, служащий – оказывает услуги.

- Престиж. Труд служащего считается более почётным, чем рабочего.

- Особенности рабочего дня. Служащие, как правило, трудятся с 9 утра до 6 вечера, рабочие производственных специальностей – круглосуточно посменно.

К руководителям относятся работники, занимающие должности руководителей предприятий и их структурных подразделений. Должность в ОКПДТР, имеющая код категории 1, относится к руководителям. К руководителям, в частности, относятся: директора (генеральные директора), начальники, управляющие, заведующие, председатели, командиры, комиссары, мастера, производители работ на предприятиях, в структурных единицах и подразделениях; главные специалисты: главный бухгалтер, главный диспетчер, главный инженер, главный механик, главный металлург, главный сварщик, главный агроном, главный геолог, главный электрик, главный экономист, главный научный сотрудник, главный редактор; инспекторы государственные. К категории руководителей относятся также заместители по названным выше должностям. 35.

Служащие профессии

Поэтому-то, служащих этой категории и называют инженерно-техническими работниками (ИТР).Технические исполнители классифицируются в зависимости от видов выполняемых ими работ:- технические исполнители, занятые учетом и контролем;- технические исполнители, занятые подготовкой и оформлением документации;- технические исполнители, занятые хозяйственным обслуживанием.Наглядным примером последующей классификации категорий служащих является постановление Правительства РФ от 14.10.1992 № 785 «О дифференциации в уровнях оплаты труда работников бюджетной сферы на основе Единой тарифной сетки» (с изм. на 20.12.2003).

5. категории персонала

Укладчик деталей и изделий Укладчик хлебобулочных изделий Укладчик продукции медицинского назначения См. Типовую инструкцию по охране труда для кладовщика ТИ Р М-038-2002, утвержденную постановлением Минтруда РФ от 24 мая 2002 г.

N 36 Это категория бездельников! Рабочий. Остальные ответы неверны. профессия кладовщика относится к категории — служащие. по-моему это рабочая специальность Ну конечно служащий Типовая инструкция по охране труда — это, конечно, хорошо… Но! Сможет ли сотрудник, подпадающий под категорию \»неквалифицированный рабочий\», работать в программах типа 1С? К категории «Б» Закон относит лиц, которые заняты непосредственно обеспечением исполнения полномочий лиц, входящих в категорию «А», — заместители, помощники, многие другие лица, составляющие, как принято говорить, рабочий аппарат Президента, Правительства, министерств и ведомств и других государственных органов.

Какие профессии относятся к служащим а специалистам

Б» и «В»? Первый и первостепенный признак государственного служащего в том, что он действует при исполнении своих служебных полномочий — по поручению государства и от его имени — отдает распоряжения, обеспечивает их исполнение, подвергает лицо задержанию и т.д. Нередко эти действия служащего непосредственно не провозглашаются каждый раз от имени государства, часто от имени органа или организации, в которой служащий состоит, но, в конечном счете, за действиями государственного служащего стоит государство, которое обеспечивает его труд и при необходимости защищает имеющимися в распоряжении государства средствами.

Следующий признак государственного служащего заключается в том, что каждый из них занимает государственную должность, учрежденную государством.

Список рабочих профессий и должностей служащих

- Трудовой состав в области здравоохранения, работники полиграфии, работники транспорта.

- Те, чья деятельность связана с радиацией и облучением, работники атомной промышленности.

- Водолазы.

- Работники сварочных профессий.

- Исследовательская деятельность, связанная с микроорганизмами.

- Испытание металла.

- Очистка металла с помощью песка.

- Работники ртутных подстанций.

- Работники электропоездов и станций.

- Трудовой состав пищевой промышленности.

- Работающие в сфере кинокопирования.

- Работники в сфере строительства, ремонта и реставрации.

- Работники связи.

- Работники агрохимической отрасли.

- Рабочие добывающей промышленности.

- Работники химической и лакокрасочной промышленности.

Должности служащих Должности служащих включены в список рабочих профессий.

К какой категории работников относятся охранники частных охранных агентств

- Гл. специалист зоотехнической службы — зоотехник ипподрома.

- Гл. инженер мелиораторской службы.

- Гл. инженер-механик.

- Гл. специалист энергетики (инженер-энергетик).

- Гл. судья в сфере племенного разведения коней.

- Работник ветеринарной службы — зав. ветаптекой.

- Работник ветеринарной службы — зав. ветучастком.

- Зав. на предприятии гаражом.

- Зав. пунктом заготовки на производстве переработки льна и других лубяных культур.

- Зав. токсикологической лабораторией.

- Зав. производственной лабораторией биометода защиты растений.

- Зав. лабораторией госинспекции по карантину растений и фумигационного отряда.

- Зав. лабораторией диагностирования и прогноза появления в будущем вредителей и болезней растений.

Производственный календарь

Инфо

К первой группе относятся сотрудники, которые непосредственно заняты производственным процессом или обслуживанием оборудования, влияющего на эффективную работу предприятия. Во вторую группу, которая относится к вспомогательной, входит персонал, числящийся в структуре компании.

Внимание

Такие сотрудники находятся на балансе основного субъекта хозяйствования, но не задействованы напрямую с процессами производства. Справка Какие категории персонала относятся к вспомогательному?

- работники детских садов, яслей, содержащихся на балансе организации;

- сотрудники ведомственного жилищно-коммунального хозяйства, поликлиник, учебных заведений.

Классификация такого персонала учитывается при начислении заработной платы, при согласовании основных показателей трудовой производственной деятельности.

Категории персонала

Государственный служащий Государственным служащим является гражданин Российской Федерации, исполняющий в порядке, установленном федеральным законом, обязанности по государственной должности государственной службы за денежное вознаграждение, выплачиваемое за счет средств федерального бюджета или средств бюджета соответствующего субъекта Российской Федерации. Категории персонала В него в различных вариациях вошли такие должности:

- агенты;

- воспитатели;

- дежурные;

- кассиры;

- коменданты;

- контролеры;

- медицинский персонал;

- воспитатели;

- операторы;

- охранники и смотрители;

- секретари;

- полицейские и детективы;

- таксисты и экспедиторы.

Профессия государственный служащий Так же, как отличаются профессии рабочих и должности служащих, выделяется и должность госслужащего.

Категории персонала организации

Оставьте свое мнение о ней или узнайте, что думают другие! фото Текущее время 19/04/2018 МСК 09:25[Найти сообщения без ответов] ФОРУМ ТЕМЫ СООБЩЕНИЯ ПОСЛЕДНЕЕ СООБЩЕНИЕ Форумы виртуального сообщества кадровиков О работеОбмен опытом, дискуссии на профессиональную тему.Модераторы Skate, Assol, luna198, Tesh, Chertik, Tetris 151418 1255838 19 Апр, 2018 г. — 09:14 ilichkadr Обмен документами, формами, положениямиЭто раздел форума, предназначенный для обмена документами между пользователями. Доступен для использования (скачивания файлов/создания тем) только зарегистрированным пользователям.Модераторы Skate, Assol, luna198, Евгений К., Пятница, KtoTam, Chertik, Tetris 17214 80432 23 Мар, 2018 г. — 14:18 SVETLANA_2007 Не только о работеОбсуждение отвлеченных от профессии тем.Модераторы Skate, Assol, luna198, Евгений К., Tesh, Пятница, KtoTam 7518 1315086 19 Апр, 2018 г.

Однако, учитывая особенности российского градоуправления, наш мэр — это не просто мэр, а целая Голова с \»Кепкой\», скупившая брошенные грузинами земли в Абхазии, готовый построить мост через Керченский пролив и желающий иметь свой пай в Севастополе. К категории \»главарей города.\» местное самоуправление к служащим Специалисты и руководители Служащие.

Согласна с Людмилой))) Исходите из того, что на должность диспетчера принимают работников со средним, средним техническим образованием (посм. Типовые инструкции). Отсюда следует, что это не ИТР, не специалисты, а средне-технический персонал служащих.

Выборная должность (даже понарошку как Лужко и Матвиенко)- это не госслужащий, такие только по найму. категория \»откатчики\» Он относится к высшей категории коррупционеров!:) В Китае таких, как Лужков, публично расстреливают. У нас же лужковы получают высшее места в госаппарате, чтобы было можно воровать больше!:) Мэр (фр.

Maire, англ. mayor, то есть старшина) – глава администрации, глава исполнительной власти насёленного пункта, чаще всего города, в некоторых странах – и небольшого региона, например в Литве мэр возглавляет и районные самоуправления. Название должности происходит от латинского слова «maior», означающее «большой», «великий».

В России название должности прижилось в 1990-е годы больше как короткая замена выражению «городской голова», «глава городской администрации» или «глава городского исполнительного комитета». При этом должность «мэра» вводилась на официальном уровне.

Классификатор состоит из двух разделов: перечня профессий рабочих и перечня должностей служащих – руководителей, специалистов и служащих. К рабочим относятся лица, осуществляющие функции преимущественно физического труда, непосредственно занятые в процессе создания материальных ценностей, поддержанием в рабочем состоянии машин и механизмов, производственных помещений и т.д.

К какой категории работников относятся охранники частных охранных агентств Внимание Дело в том, что термины, обозначающие категории персонала, бессистемно применяются не только менеджерами по персоналу, но и самим законодателем.

Это также вспомогательный персонал. Его представители работают в заготовительных или обслуживающих цехах.

- Служащие. Деятельность их носит в основном умственный характер. Итог их работы – это выявление управленческих проблем, формирование новых информационных потоков, принятие различных решений в сфере управления. Примером этой категории могут являться бухгалтеры, юристы, менеджеры. Служащие подразделяются еще на три категории. Это руководители самого предприятия или его подразделений. В эту группу входят также заместители руководителей. Это специалисты: инженеры, экономисты, бухгалтеры. Третья группа – это сами служащие (младший технический персонал, учетчики и делопроизводители).

Разница между специалистом и служащим

ОКПДТР состоит из двух разделов: классификатора профессий рабочих; классификатора должностей служащих, который содержит должности руководителей, специалистов и служащих. 33. К рабочим относятся лица, непосредственно занятые в процессе создания материальных ценностей, а также занятые ремонтом, перемещением грузов, перевозкой пассажиров, оказанием материальных услуг и др.

В ОКПДТР профессии рабочих перечислены в разделе 1. К рабочим, в частности, относятся лица, занятые: 33.1. управлением, регулированием и наблюдением за работой автоматов, автоматических линий, автоматических приспособлений, а также непосредственно управлением или обслуживанием машин, механизмов, агрегатов и установок, если труд этих работников оплачивается по тарифным ставкам или месячным окладам рабочих; 33.2.

5. категории персонала

Li-Lu Беларусь, Минск #8 18 февраля 2010, 14:17 Ирина, есть должность «Секретарь». По категории должности она относится к «другим служащим» (код категории по ОКРБ — 3).Должность «Секретарь приемной руководителя» относится к категории «специалистов» (код категории — 2).Да, в квалификационных требованиях по ЕКСД (ЕТКС — это профессии рабочих) по должностям, относящимся к категории других служащих отсутствует требование о наличии специального образования: достаточно общего среднего образования и специальной подготовки по установленной программе.

Инфо

Тогда как для должностей, относящихся к категории специалистов минимальные требования среднее специальное образование. Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления…

Вход на сайт

ДОЛЖНОСТИ РУКОВОДЯЩИХ И ИНЖЕНЕРНО-ТЕХНИЧЕСКИХ РАБОТНИКОВ ПРОЕКТНЫХ, КОНСТРУКТОРСКИХ, ТЕХНОЛОГИЧЕСКИХ И ИЗЫСКАТЕЛЬСКИХ ОРГАНИЗАЦИЙ

- Главный конструктор проекта

- Главный инженер проекта. Главный архитектор проекта

- Главный ландшафтный архитектор проекта

- Заведующий конструкторским отделом

- Заведующий отделом (бюро) оформления проектных материалов

- Заведующий чертежно-копировальным бюро

- Начальник (руководитель) бригады (группы)

- Главный специалист в основном отделе (архитектурно-планировочной мастерской)

- Ведущий конструктор

- Инженер-проектировщик

- Архитектор

- Ландшафтный архитектор

- Техник-проектировщик

- Чертежник-конструктор

Служащие профессии

Внимание

Есть люди, именующие себя специалистами, а есть те, которые предпочитают называть себя служащими. Чем могут заниматься те и другие? Содержание статьи

- Определение

- Сравнение

- Таблица

Определение Термин «специалист» – очень емкий.

Под ним может пониматься человек, который хорошо разбирается в какой-либо области – в силу большого опыта или полученного образования. Есть и официальные определения термина. Например – если речь идет о квалификации «специалист», указываемой в дипломе после 5-летнего обучения в вузе.

Многие сотрудники российских офисов работают на должностях специалистов. При этом области их профессиональной деятельности могут быть самыми разными.

Есть специалисты по консалтингу, информационным технологиям, HR, финансовым вопросам. Крайне редко, однако, специалистами именуются рабочие и инженерные профессии.

Разве что неофициально.

Рабочие и служащие

- Начальник отдела по связям с общественностью

- Начальник отдела сбыта

- Начальник отдела социального развития

- Начальник отдела стандартизации

- Начальник планово-экономического отдела

- Начальник производственного отдела

- Начальник ремонтного цеха

- Начальник смены

- Начальник технического отдела

- Начальник финансового отдела

- Начальник хозяйственного отдела

- Начальник центральной заводской лаборатории

- Начальник цеха (участка)

- Начальник цеха опытного производства

- Начальник юридического отдела

- Производитель работ (прораб)

- Руководитель группы по инвентаризации строений и сооружений

- Управляющий отделением (фермой, сельскохозяйственным участком)

На какие категории делится персонал

Классификация персонала предприятия Персонал подразделяется на категории в зависимости от конкретных признаков. Рассмотрим их подробнее:

- Имущественные отношения.

Есть собственники (учредители) юридического субъекта. Они владеют долей предприятия, извлекают прибыль от его деятельности. Есть также наемные сотрудники. - Степень вовлечения в производственную деятельность. Производственный персонал вовлечен в деятельность напрямую, непроизводственный – опосредованно.

- Место основной службы. Работники могут как состоять в штате предприятия, так и не состоять в нем.

Одни сотрудники отличаются от других по специфике своей деятельности, особенностям трудовых взаимоотношений с предприятиями.

Промышленно-производственный персонал

В промышленности заняты инженеры, конструкторы и проектировщики. Сферу услуг представляют IT-специалисты и менеджеры.

В сфере образования заняты учителя, преподаватели и аспиранты. В торговле работают кассиры и продавцы. Профессии, относящиеся к служащим Как сказано выше, профессии специалистов и служащих направлены на обеспечение функционирования государственного аппарата, оказание услуг населению и поддержание экономики.

Занятость характеризуется творческой и интеллектуальной, нефизической нагрузкой. Для работы требуется высокая квалификация, аналитический рационализаторский ум, эрудированность, подтвержденная дипломом ВУЗа.

Часто наличие диплома оказывается недостаточным и от соискателя требуется магистерская или аспирантская степень.

Чем отличаются специалисты от служащих

Для обеспечения жизнедеятельности страны требуется обеспечить стабильную работу всех отраслей. Это народное хозяйство, органы правопорядка, социально-культурная сфера, экологические и образовательные учреждения и политические организации. Чтобы организовать исполнение функций этих аппаратов работают специально нанятые служащие, кто к ним относится, список профессий представлен в этой статье. Они координируют социальные и финансовые процессы, занимаются вопросами правопорядка, здравоохранения и образования.

При исполнении рабочих обязанностей служащие должны соблюдать законодательные интересы тех, на чье обслуживание направлена их работа. Для этого требуется обеспечить квалификацию персонала, обеспечить средства для интеллектуального производства и регламентировать продукт услуг, а также определить рабочее время.

К руководителям относятся работники, занимающие должности руководителей предприятий и их структурных подразделений. Должность в ОКПДТР, имеющая код категории 1, относится к руководителям.

К руководителям, в частности, относятся: директора (генеральные директора), начальники, управляющие, заведующие, председатели, командиры, комиссары, мастера, производители работ на предприятиях, в структурных единицах и подразделениях; главные специалисты: главный бухгалтер, главный диспетчер, главный инженер, главный механик, главный металлург, главный сварщик, главный агроном, главный геолог, главный электрик, главный экономист, главный научный сотрудник, главный редактор; инспекторы государственные. К категории руководителей относятся также заместители по названным выше должностям. 35.

У директора самого филиала есть тоже секретарь приемной руководителя, у нее сегодня такие же вопросы возникли. Правда та секретарь руковдителя имеет только среднее образование и стаж у нее 20 лет, в планово-экономическом отделе ей сказали, что она может быть только служащей, т.к.

у нее нет высшего или среднего образования.

Кол-во работников около тысячи. Почему тогда ее пихают в служащие. Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления…

Леля Беларусь, Минск #7 18 февраля 2010, 14:15 Ирина, по сути Вас не должны были делать секретарем приемной руководителя, но раз у Вас в контракте именно СЕКРЕТАРЬ ПРИЕМНОЙ РУКОВОДИТЕЛЯ, то и оплата должна быть соответствующая (об этом я уже писала). По поводу секретаря в филиале — ситуация аналогичная с Вами. Раз назвали «Секретарь приемной руководителя», то платить надо соответственно.

Чем специалисты отличаются от служащих

Ирина Беларусь, Солигорск #3 18 февраля 2010, 13:37 Я работаю в гос. организации, на ТЭЦ от РУП «Минскэнерго» Я хочу обратить внимание модератора на это сообщение, потому что: Идет отправка уведомления… Леля Беларусь, Минск #4 18 февраля 2010, 13:49 Ирина писал(а): Я работаю в гос. организации, на

ТЭЦ от РУП «Минскэнерго» в таком случае, Ирина, Вы не можете быть секретарем приемной руководителя — Вы не выполняете фактически функции предусмотренные по этой должнссоти. Ваша должность — это секретарь, т.е. служащий, и соответственно ничем не отличается от секретаря-машинистки.Руководителем считается директор филиала, а ваша мини-ТЭЦ всего лишь цех как и любой РЭС.

Начальник мини-ТЭЦ не является даже директором, а всего лишь начальник.Поэтому уточните как все-таки называется Ваша должность (как прописано в контракте) — я уверена что секретарь.

Рекомендуем также

должностные ИТР

должностные инструкции инженерно-технических работников ЖЭУ

ДОЛЖНОСТНАЯ ИНСТРУКЦИЯ МАСТЕРА ЖЭУ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Мастер ЖЭУ(жилищно – эксплутационный участок) относится к категории руководителей, назначается на должность и освобождается от неё приказом директора предприятия по представлению начальника ЖЭУ.

1.2. На должность мастера ЖЭУ назначается лицо, имеющее высшее техническое образование и стаж работы на производстве не менее одного года или среднее специальное образование и стаж работы на производстве не менее трёх лет.

1.3. Мастер ЖЭУ подчиняется непосредственно начальнику ЖЭУ.

1.4. Во время отсутствия мастера ЖЭУ ( болезнь, отпуск, командировка и пр.), его обязанности исполняет лицо назначенное в установленном порядке, которое несёт ответственность за надлежащее их исполнение.

1.5. Мастер ЖЭУ должен знать:

– постановления, распоряжения, приказы, нормативные документы и руководящие материалы вышестоящих и других органов, касающиеся деятельности жилищного фонда предприятия;

– правила и нормы технической эксплуатации жилищного фонда;

– основы экономики, организации труда и управления;

– основы трудового законодательства Российской Федерации;

– правила и нормы охраны труда. производственной санитарии и противопожарной защиты.

2. ДОЛЖНОСТНЫЕ ОБЯЗАННОСТИ

Мастер ЖЭУ выполняет следующие обязанности:

2.1. Осуществляет руководство возглавляемым подразделением по сохранности и текущему ремонту, и содержанию жилищного фонда ЖЭУ в соответствии с правилами и нормами технической эксплуатации, обеспечивает бесперебойную работу оборудования и устройств в жилых домах, надлежащее содержание элементов внешнего благоустройства, соблюдение санитарно – технических и противопожарных правил.

2.2. Обеспечивает рабочих необходимыми материалами, контролирует их экономное расходование, устраняет причины нарушения хода производства работ.

2.3. Обеспечивает и осуществляет ежедневный контроль за соблюдением рабочими производственной и трудовой дисциплины, строгое выполнение ими правил и норм по охране труда, техники безопасности и производственной санитарии, противопожарной безопасности.

2.4. Контролирует выполнения ремонтных работ по заявкам жильцов.

2.5. Проводит профилактический осмотр квартир и зданий , проводит работу с общественностью и старшими по домам по обеспечению сохранности жилищного фонда, охране зелёных насаждений , привлекает жильцов к благоустройству дворовых территорий, детских и спортивных площадок, проведение массовых субботников.

2.6. Составляет сметы текущего ремонта зданий, акты на повреждение имущества собственников и нанимателей жилых помещений по независимым на то причинам.

2.7. Производит все виды производственных инструктажей рабочих.

2.8. Своевременно подготавливает производство, выдаёт наряд-задание рабочим на производство работ, контролирует соблюдение технологических процессов, оперативно выявляет и устраняет причины их нарушения, проверяет качество выполняемых работ.

2.9. Содействует развитию совмещения профессий, расширению зон обслуживания, организует работу по повышению квалификации и профессионального мастерства рабочих и бригадиров, принимает участие в тарификации работ и присвоении квалификационных разрядов рабочим участка.

2.10. Представляет предложения о поощрении отличившихся рабочих участка или привлечения к дисциплинарной ответственности за нарушения производственной и трудовой дисциплины, применения при необходимости мер материального воздействия, проводит воспитательную работу в коллективе.

- ПРАВА

Мастер ЖЭУ имеет право:

3.1. Знакомится с проектами решений руководства предприятия, касающиеся жилищного фонда ЖЭУ.

3.2. Участвовать в обсуждении вопросов, касающихся исполняемых им должностных обязанностей.

3.3. Вносить на рассмотрение руководства ЖЭУ предложения по улучшению обслуживания жилищного фонда.

3.4. Подписывать и визировать документы в пределах своей компетенции.

3.5. Вносить предложения о поощрении отличившихся работников, наложении взысканий на нарушителей производственной и трудовой дисциплины.

3.6. Требовать от руководства предприятия оказания содействия в исполнении своих должностных обязанностей и реализации прав.

4. ОТВЕТСТВЕННОСТЬ

Мастер ЖЭУ несёт ответственность:

4.1. За неисполнение ( ненадлежащее исполнение) своих обязанностей, предусмотренных настоящей инструкцией, – в соответствии с действующим трудовым законодательством Российской Федерации.

4.2. За правонарушения , совершённые в процессе осуществления своей деятельности, – в соответствии с действующим административным, уголовным и гражданским законодательством Российской Федерации.

4.3. За причинение материального ущерба – в соответствии с действующим законодательством Российской Федерации.

ДОЛЖНОСТНАЯ ИНСТРУКЦИЯ

ИНЖЕНЕРА I КАТЕГОРИИ ЖЭУ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Инженер I категории ЖЭУ относится к категории специалистов, принимается на работу и увольняется с неё приказом директора предприятия.

1.2. На должность инженера I категории ЖЭУ назначается лицо , имеющее высшее профессиональное (техническое) образование и стаж работы по профилю не менее 3-х лет.

1.3. Во время отсутствия инженера I категории ЖЭУ (командировка, отпуск, болезнь и пр.) его обязанности исполняет назначаемый в установленном порядке заместитель, несущий полную ответственность за надлежащее и своевременное исполнение возложенных на него обязанностей.

1.4. При выполнении своих должностных обязанностей инженер I категории подчиняется непосредственно начальнику ЖЭУ.

1.5. В своей деятельности инженер I категории ЖЭУ руководствуется:

– законодательными и иными нормативными актами, регламентирующими вопросы производственно-экономической деятельности предприятия;

– методическими и нормативными материалами, касающимися деятельности жилищного фонда ЖЭУ;

– правилами и нормами технической эксплуатации жилищного фонда;

– уставом предприятия;

– приказами и распоряжениями директора предприятия, главного инженера и начальника ЖЭУ;

– настоящей должностной инструкцией;

1.6. Инженер I категории ЖЭУ должен знать:

– постановления, распоряжения, приказы, нормативные документы и руководящие материалы вышестоящих и других органов, касающиеся деятельности жилищного фонда ЖЭУ;

– правила и нормы технической эксплуатации жилищного фонда;

– основы трудового законодательства Российской Федерации;

– основы экономики, организации труда и управления;

– правила и нормы охраны труда, техники безопасности, производственной санитарии и противопожарной защиты.

2. ДОЛЖНОСТНЫЕ ОБЯЗАННОСТИ

Инженер ЖЭУ I категории выполняет следующие обязанности:

2.1. Организует работу по сохранности и содержанию жилищного фонда ЖЭУ в соответствии с правилами и нормами технической эксплуатации, обеспечивает бесперебойную работу инженерного оборудования и устройств в жилых домах, надлежащее содержание элементов внешнего благоустройства, соблюдение санитарно- технических и противопожарных правил.

2.2. Организует работу по профилактическому осмотру жилищного фонда ЖЭУ и его плановому и внеочередному текущему ремонту.

2.3. Получает плановые задания и техническую документацию от начальника ЖЭУ, разрабатывает и устанавливает задания мастерам участков и контролирует их выполнение.

2.4. Осуществляет контроль за качественной и своевременной подготовкой жилищного фонда для эксплуатации в осеннее – зимний период.

2.5. Принимает меры к своевременному обеспечению ЖЭУ качественными материалами, оснасткой, инструментами и спецодеждой, для бесперебойной и ритмичной работы, экономному расходованию энергоресурсов, материалов, сокращению трудовых затрат на содержание жилищного фонда.

2.6. Инструктирует мастеров участков и оказывает им необходимую практическую помощь в их работе, анализирует совместно с мастерами причины брака и устраняет их.

2.7. Контролирует соблюдение работниками ЖЭУ правил и норм по охране труда, технике безопасности и противопожарной защиты.

2.8. Контролирует использование жилых, нежилых и подвальных помещений по назначению, проводит работу с нанимателями и собственниками помещений, привлекает жильцов для благоустройства придомовых территорий.

2.9.Не допускает выполнение работ на неисправном оборудовании, применение неисправного инструмента, а также использование в производстве сырья и материалов, не отвечающих техническим условиям.

2.10. Оформляет и сдаёт в ПТО (производственно – технический отдел) предприятия дефектные акты, акты весенних и осенних осмотров, перспективные планы на текущий ремонт, анализ поступления заявок от жильцов ЖЭУ, проверяет наряд – задание по выполненным работам и списание материалов.

2.11. Оформляет документацию по охране труда, технике безопасности, противопожарной защиты.

2.12. Ведёт приём населения в установленные дни и часы.

2.13. Возглавляет и осуществляет ежедневный контроль за соблюдением трудовой дисциплины, норм и правил по охране труда, технике безопасности, противопожарной безопасности, обеспечивает здоровые и безопасные условия труда.

3. ПРАВА

Инженер ЖЭУ I категории имеет право:

3.1. Знакомиться с проектами решений руководства предприятия, касающимися жилищного фонда ЖЭУ.

3.2. Участвовать в обсуждении вопросов, касающихся исполняемых им должностных обязанностей.

3.3. Вносить на рассмотрение руководства предприятия предложения по улучшению обслуживания жилищного фонда.

3.4. Подписывать и визировать документы в пределах своей компетенции.

3.5. Вносить предложения о поощрении отличившихся работников, наложении взысканий на нарушителей производственной и трудовой дисциплины.

3.6. Требовать от руководства предприятия оказания содействия в исполнении своих должностных обязанностей и реализации прав.

4. ОТВЕТСТВЕННОСТЬ

Инженер ЖЭУ I категории несёт ответственность:

4.1. За неисполнение (ненадлежащее исполнение) своих обязанностей, предусмотренных настоящей инструкцией, – в соответствии с действующим трудовым законодательством Российской Федерации.

4.2. За правонарушения, совершённые в процессе осуществления своей деятельности, – в соответствии с действующим административным, уголовным и гражданским законодательством Российской Федерации.

4.3. За причинение материального ущерба – в соответствии с действующим законодательством Российской Федерации.

4.4. За несоблюдение правил и норм по охране труда, технике безопасности. Противопожарной защиты.

ДОЛЖНОСТНАЯ ИНСТРУКЦИЯ

НАЧАЛЬНИКА ЖЭУ

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Начальник ЖЭУ (жилищно – эксплутационного участка) относится к категории руководителей, назначается на должность и освобождается от неё приказам директора предприятия.

1.2. На должность начальника ЖЭУ назначается лицо, имеющее высшее профессиональное образование и стаж работы по специальности в жилищно – коммунальном хозяйстве не менее 3 лет.

1.3. Начальник ЖЭУ подчиняется непосредственно директору и главному инженеру предприятия.

1.4. Во время отсутствия начальника ЖЭУ ( болезнь, отпуск, командировка и пр.) его обязанности исполняет заместитель (при отсутствии такового – лицо, назначенное в установленном порядке), который несёт ответственность за надлежащее их исполнение.

1.5. в своей работе начальник ЖЭУ руководствуется:

– законодательными и иными нормативными актами, регламентирующими вопросы производственно- экономической деятельности предприятия;

– методическими и нормативными материалами, приказами (указаниями) вышестоящих органов по вопросам экономики, касающиеся деятельности вверенного ему жилищного фонда;

– правилами и нормами технической эксплуатации жилищного фонда, жилищным кодексом Российской Федерации;

– уставом предприятия;

– приказами и распоряжениями директора и главного инженера предприятия;

– настоящей должностной инструкцией;

1.6. Начальник ЖЭУ должен знать:

– постановления, распоряжения, приказы, нормативные документы и руководящие материалы вышестоящих и других органов, касающихся содержания и ремонта, вверенного ему жилищного фонда ;

– порядок заключения договоров найма жилых помещений, а также паспортизацию жилищного фонда;

– правила и нормы технической эксплуатации жилищного фонда;

– основы экономики, организации труда и управления;

– основы трудового законодательства Российской Федерации;

– правила и нормы охраны труда, производственной санитарии, техники безопасности и противопожарной защиты;

2. ДОЛЖНОСТНЫЕ ОБЯЗАННОСТИ

Начальник ЖЭУ выполняет следующие обязанности:

2.1. Организует содержание и текущий ремонт вверенного ему жилищного фонда, в соответствии с правилами и нормами технической эксплуатации, обеспечивает бесперебойную работу оборудования и устройств в жилых домах, надлежащее содержание элементов внешнего благоустройства, соблюдение санитарно – технических и противопожарных правил, а также выполнение всех видов работ, необходимых для нормальной эксплуатации и сохранности жилищного фонда.

2.2. Организует работу по профилактическому осмотру жилых и нежилых зданий и сооружений, руководит составлением и утверждает перечень домов и объёмов работ для включения в план текущего ремонта жилищного фонда, который представляется в ПТО (производственно – технический отдел) предприятия.

2.3. Обеспечивает своевременную подготовку жилищного к эксплуатации в осенне – зимний период.

2.4. Обеспечивает выполнение установленных планов, рациональное ведение жилищного хозяйства.

2.5. Обеспечивает своевременное составление обоснованных заявок по материально – техническому снабжению, поступление строительных материалов и их рациональное использование.

2.6. Организует разработку мероприятий по снижению эксплутационных расходов и сокращению трудовых затрат на содержание жилищного фонда.

2.7. Обеспечивает надлежащее благоустройство и содержание домовладений, привлечение населения к работе по оздоровлению, благоустройству и санитарному содержанию территории.

2.8. Осуществляет контроль за правильным использованием жилых, нежилых и подвальных помещений и оборудования, своевременным выполнением текущего ремонта нанимателями и собственниками жилых помещений.

2.9. Ведёт приём жильцов.

2.10. Принимает меры по обеспечению ЖЭУ квалифицированными кадрами, по наилучшему использованию знаний и опыта работников, созданию здоровых и безопасных условий труда, строгому соблюдению режима работы, соблюдение трудовой и производственной дисциплины, решает все вопросы, входящие в его компетенцию по охране труда, технике безопасности – ежедневно.

3. ПРАВА

Начальник ЖЭУ вправе:

3.1. Знакомится с проектами решений руководства предприятия, касающиеся вверенного жилищного фонда.

3.2. Участвовать в обсуждении вопросов, касающихся исполняемых им должностных обязанностей.

3.3. Вносить на рассмотрение руководства предприятия предложения по улучшению обслуживания жилищного фонда.

3.4. Осуществлять взаимодействие с руководителями всех структурных подразделений предприятия.

3.5. Подписывать и визировать документы в пределах своей компетенции.

3.6. Вносить предложения о поощрении отличившихся работников, наложении взысканий на нарушителей производственной и трудовой дисциплины.

3.7. Требовать от руководства предприятия оказания содействия в исполнении своих должностных обязанностей и реализации прав.

4. ОТВЕСТВЕННОСТЬ

Начальник ЖЭУ несёт ответственность:

4.1. За неисполнение ( ненадлежащее исполнение) своих обязанностей, предусмотренных настоящей инструкцией, – в соответствии с действующим трудовым законодательством Российской Федерации.