Назначение платежа при выплате отпускных: Платежное поручение на отпускные – 2020: образец

Платежное поручение на отпускные – 2020: образец

С 1 июня 2020 г. действуют новые правила заполнения платежных поручений при перечислении доходов сотрудникам. Теперь в платежке требуется указывать специальный код дохода, чтобы таким образом уведомить банк о том, возможно ли из данной суммы удержание по исполнительным документам или нет. Какой код указывать при перечислении отпускных, и как оформить платежный документ, расскажем в этой статье.

Отпускные: код дохода в платежном поручении

Отпускные – это средний заработок, выплачиваемый за период нахождения работника в отпуске. Соответственно, отпускные выплаты являются частью заработной платы, с которой возможно взыскание по исполнительным листам, но лишь в следующих пределах, установленных статьей 99 закона об исполнительном производстве № 229-ФЗ от 02.10.2007:

- не более 70% – при взыскании алиментов на несовершеннолетних детей, а также при возмещении вреда – здоровью, в связи со смертью кормильца, или причиненного преступлением;

- не более 50% – в остальных случаях.

Размер удержаний из заработка, в т.ч. и из отпускных, рассчитывается из суммы, оставшейся после вычета НДФЛ.

Читайте также: Пример расчета отпускных после карантина

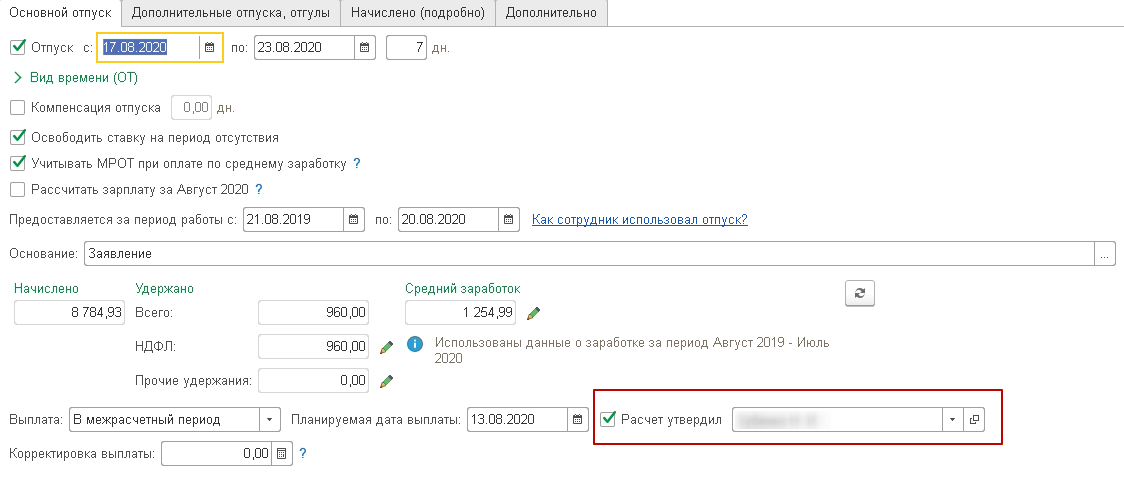

Перечислить отпускные сотруднику нужно не позднее, чем за 3 дня до начала отпуска. Как и при перечислении зарплаты, при оформлении платежки на отпускные необходимо указывать код вида дохода. Новые коды введены Указанием Центробанка России № 5286-У от 14.10.2019 (подробно о них мы рассказывали в одной из наших статей).

Платежное поручение на отпускные 2020 года (начиная с 1 июня) должно содержать в поле 20 «Наз. пл.» код «1». Указание данного кода означает, что производится перечисление зарплаты или иного дохода, на который распространяется вышеуказанное ограничение размера удержания согласно ст. 99 закона № 229-ФЗ. Таким образом, код отпускных в платежном поручении будет таким же, как и при перечислении зарплаты – «1».

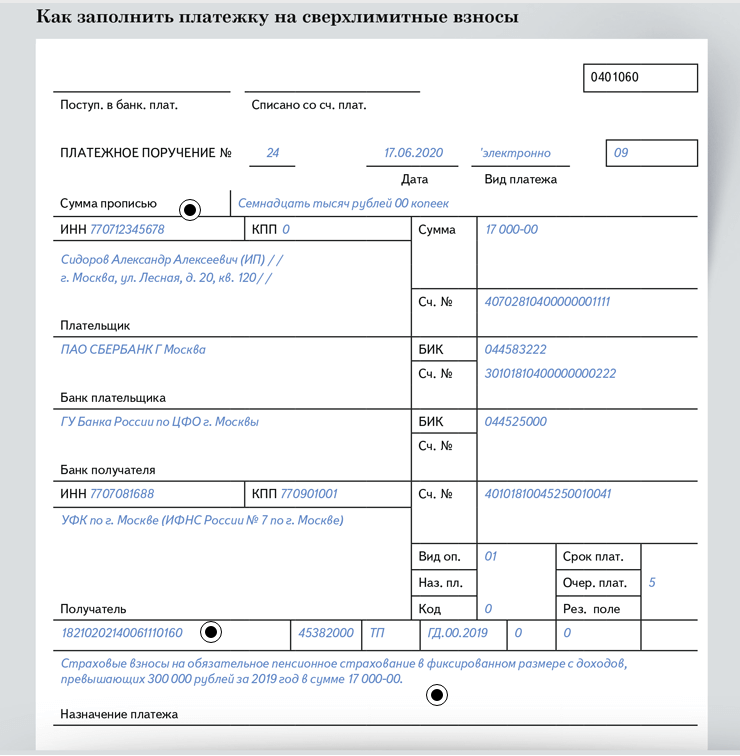

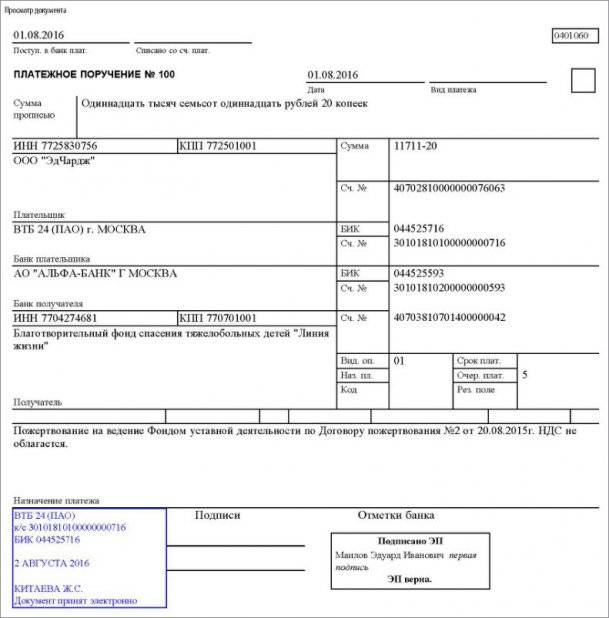

Пример платежки на перечисление отпускных, с которых удержаний не производилось:

Поле 24 платежного поручения: отпускные

Если из суммы отпускных до их перечисления сотруднику было произведено удержание по исполнительному документу, новые правила требуют отразить это в поле 24 «Назначение платежа» платежного поручения (Информационное письмо ЦБ РФ от 27. 02.2020 № ИН-05-45/10).

02.2020 № ИН-05-45/10).

Факт удержания фиксируется в определенном формате:

- указывается вид выплаты, например, «Выплата отпускных Ильину Игорю Петровичу за июнь 2020 г.»,

- далее проставляется знак «//», аббревиатура «ВЗС» (т.е. «взысканная сумма»), знак «//», удержанная сумма цифрами (рубли и копейки указывают через тире) и снова знак «//».

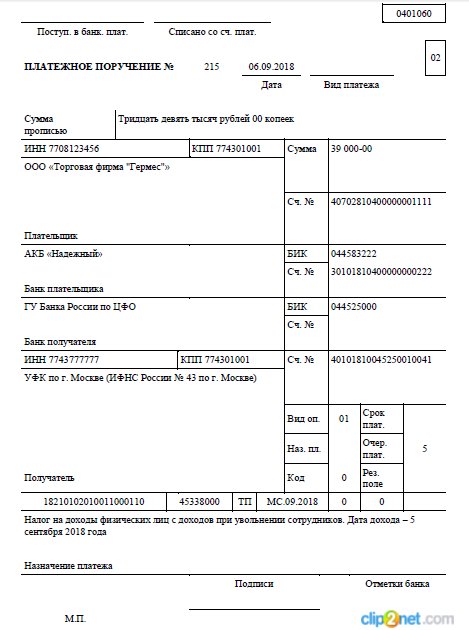

Такое оформление позволяет банку и приставам сразу определить, что удержание с перечисляемого дохода уже произведено работодателем, а также увидеть его сумму. Платежное поручение на отпускные выплаты, с которых бухгалтерия произвела удержание по исполлисту, будет выглядеть следующим образом:

Читайте также: Ограничение по взысканию долгов приставами с 1 июня 2020 года

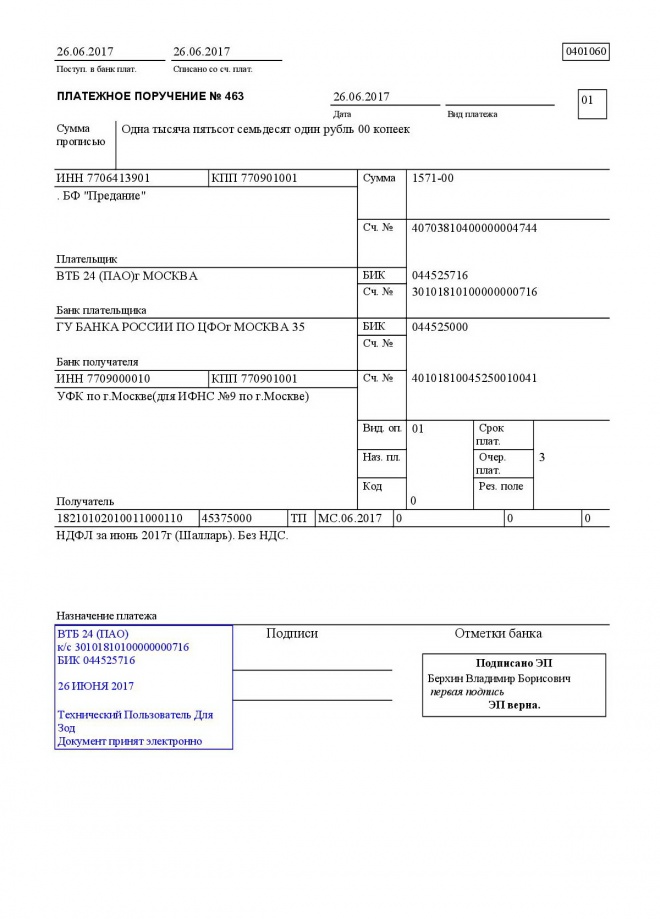

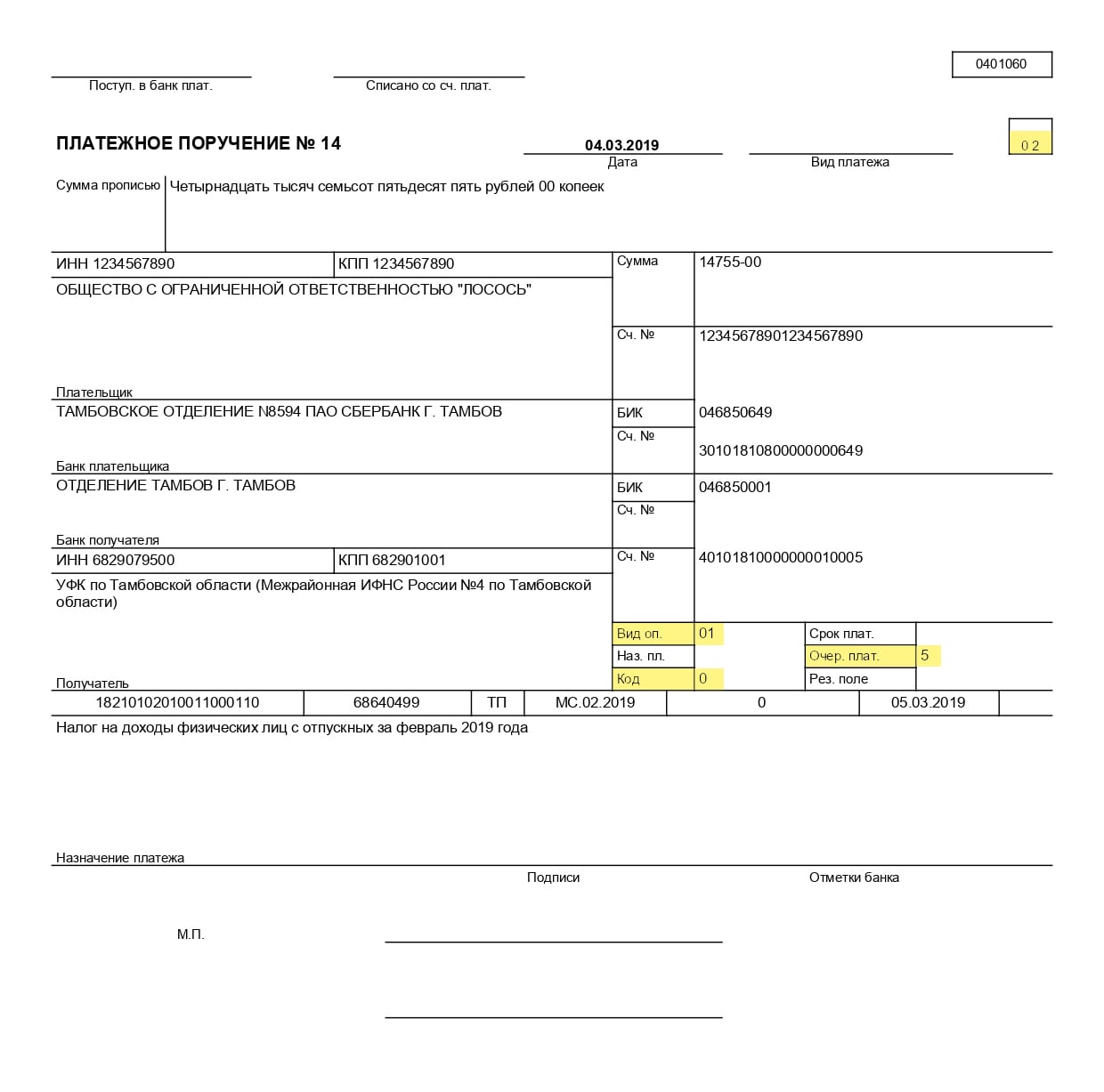

Платежное поручение: НДФЛ с отпускных

Согласно п. 6 ст. 226 НК РФ, подоходный налог, удержанный с отпускных, должен быть перечислен в бюджет не позднее последнего дня месяца, в котором отпускные были выплачены сотруднику.

Платежка на перечисление налога оформляется в обычном порядке:

Читайте также: Платежное поручение на выплату алиментов: образец с 01.06.2020

Уплата НДФЛ с отпускных и больничных

Если компания выдала сотрудникам в течение месяца больничные или отпускные, то в последний день месяца необходимо перечислить в бюджет НДФЛ, удержанный с этих выплат. Если эта дата выпадает на выходной и праздник, то срок переносится на ближайший рабочий день.

Следовательно, перечислить налог с указанных сумм, выданных работникам в ноябре 2020 года, необходимо не позднее 30.11.2020.

Действия по уплате, образец платежки на перечисление налога в бюджет, а также особенности отражения данных выплат в 6-НДФЛ представлены в нашей статье.

Срок уплаты НДФЛ с отпускных и больничных

Налоговые агенты должны перечислять НДФЛ не позднее дня, следующего за днем выплаты дохода. Таково требование п. 6 ст. 226 НК РФ.

Таково требование п. 6 ст. 226 НК РФ.

Однако при выплате отпускных и пособий дата уплаты налога иная. Компании в этом случае обязаны перечислить в бюджет НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, если организация оплачивает отпуск или больничный работника в сентябре 2020 года, то перечислить НДФЛ в бюджет нужно не позднее 30.11.2020.

А если работодатель доплачивает сотрудникам до оклада по отпускам и больничным? В какие сроки нужно заплатить НДФЛ с таких доплат?

Датой фактического получения дохода в виде доплаты до оклада в данной ситуации является дата выплаты указанного дохода.

Дело в том, что доплата до оклада при оплате отпуска и больничного листа не является ни пособием, ни оплатой отпуска — это отдельный вид дохода. Датой фактического получения дохода в виде пособий по временной нетрудоспособности и оплаты отпуска, в том числе в виде доплаты до оклада по пособиям и отпускным, считается день выплаты дохода (письмо ФНС РФ от 01.

08.2016 № БС-4-11/13984@).

При этом согласно нормам НК РФ и разъяснениям налогового органа сроки перечисления НДФЛ по доходу в виде доплаты и доходу в виде оплаты отпуска и пособия по временной нетрудоспособности различны. По доходам в виде оплаты отпуска и пособия — это последнее число месяца, в котором производилась выплата, а по доходу в виде доплаты до оклада — день, следующий за днем выплаты дохода сотруднику (пп. 4, 6 ст. 226 НК РФ).

Следовательно, бухгалтер будет оформлять отдельные платежки на перечисление НДФЛ с сумм отпускных и больничных и на уплату налога с доплат к этим выплатам.

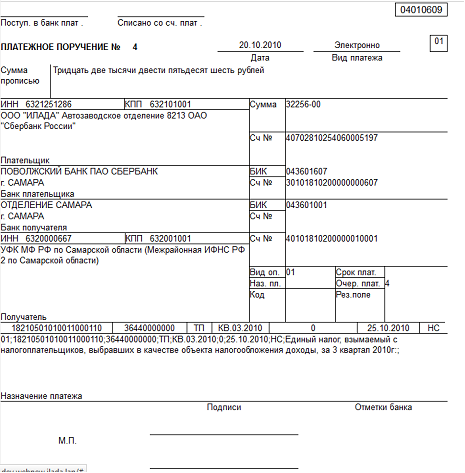

Порядок заполнения платежного поручения на перечисление НДФЛ с отпускных и больничных

При перечислении налога на доходы в бюджет следует руководствоваться положениями Приказа Минфина РФ от 12.11.2013 № 107н. Данным документом предусмотрено, что в реквизите «107» платежки указывается конкретная дата уплаты налога (сбора) для каждого срока в случае, если законодательством установлено более одного срока уплаты налогового платежа.

ФНС РФ в письме от 01.09.2016 № БС-3-11/4028@ разъяснила, как заполнить платежку при перечислении НДФЛ с отпускных и больничных. Если же компания перечисляет налог с указанных выплат, то можно оформить одну платежку. В реквизите «107» следует указать «МС», так как периодичность уплаты налога — месяц (например, если выплата произведена в ноябре — «МС.11.2020»).

При этом ФНС РФ отметила, что если налоговый агент производит выплаты с разными сроками уплаты НДФЛ, то на перечисление НДФЛ нужно оформлять разные платежки.

Таким образом, при перечислении НДФЛ с зарплаты, отпускных и больничных оформляются отдельные платежки, так как сроки уплаты налога с данных выплат разные.

Образец заполнения платежного поручения на уплату НДФЛ с больничных и отпускных выплат

6-НДФЛ: как отразить отпускные и больничные

Суммы отпускных нужно отражать в форме 6-НДФЛ за тот период, в котором они выплачены работникам. Обратите внимание: начисленные, но не выплаченные отпускные не включаются в расчет по форме 6-НДФЛ (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

Обратите внимание: начисленные, но не выплаченные отпускные не включаются в расчет по форме 6-НДФЛ (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

В форме 6-НДФЛ отпускные отражаются следующим образом.

Раздел 1:

- строка 020 — отпускные выплаты, перечисленные сотрудникам в отчетном периоде, вместе с НДФЛ;

- строки 040 и 070 — НДФЛ с выплаченных отпускных.

Раздел 2:

- строки 100 и 110 — даты выплаты отпускных, выплаченных в последнем квартале отчетного периода;

- строка 120 — последний день месяца, в котором выплачены отпускные. Если этот день выпадает на выходной, нужно указать следующий рабочий день;

- строка 130 — отпускные вместе с НДФЛ;

- строка 140 — НДФЛ, удержанный с отпускных.

Если организация (налоговый агент) производит перерасчет суммы отпускных и, соответственно, суммы НДФЛ, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом перерасчета (письмо ФНС РФ от 24. 05.2016 № БС-4-11/9248).

05.2016 № БС-4-11/9248).

Пособия по больничным отражаются в форме 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные пособия в расчет не включаются (письма ФНС РФ от 25.01.2017 № БС-4-11/1249@, от 01.08.2016 № БС-4-11/13984@).

Доход в виде пособия по временной нетрудоспособности считается полученным в день его выплаты (перечисления на счет налогоплательщика). Следовательно, по строке 020 раздела 1 расчета по форме 6-НДФЛ данный доход отражается в том периоде представления, в котором этот доход считается полученным.

В разделе 2 расчета по форме 6-НДФЛ данная операция отражается следующим образом:

- строки 100 и 110 — дата выплаты;

- строка 120 — последний день месяца, в котором выплачены пособия.

Если это выходной, указывается первый рабочий день следующего месяца.

- строка 130 — пособия вместе с НДФЛ;

- строка 140 — удержанный с пособий налог.

Если отпуск сотрудника начался в одном квартале, а закончился в другом, то никаких особенностей в заполнении формы 6-НДФЛ в данном случае нет.

Ведь отпускные отражаются в форме за тот период, когда они фактически выданы работнику.Правда, если последний день квартала выпал на выходной, то нюансы заполнения 6-НДФЛ все же есть. Они описаны в письме ФНС РФ от 05.04.2017 № БС-4-11/6420@.

В этом случае суммы, выплаченные в последнем месяце квартала, нужно отразить только в разделе 1. В раздел 2 отпускные включаются лишь в отчет за следующий квартал.

Заполняем платежку на уплату военного сбора

Заполняем платежку на уплату военного сбора

Заполнять платежные поручения на уплату налогов и сборов в бюджет — обычное дело для бухгалтера. Однако с появлением нового вида обязательного бюджетного платежа — военного сбора — стоит остановиться на том, как заполнить платежное поручение, в частности, поле «Призначення платежу» на перечисление военного сбора?

Какие бюджетные счета использовать

Военный сбор — новый вид поступлений в его общий фонд Госбюджета. Поэтому для него согласно приказу Минфина от 05.08.2014 г. № 800 открыт код классификации доходов бюджета — 11011000 «Военный сбор».

Поэтому для него согласно приказу Минфина от 05.08.2014 г. № 800 открыт код классификации доходов бюджета — 11011000 «Военный сбор».

Что указывать в поле «Отримувач» платежного поручения на уплату военного сбора?

В данном поле при уплате платежей в бюджет указывают: наименование (полное или сокращенное) соответствующего учреждения, на имя которого открыты счета для зачисления поступлений в государственный и/или местные бюджеты (отмечается соответствующий орган Казначейства), наименование территории и код бюджетной классификации. Такие требования включают Указания касательно заполнения реквизитов расчетных документов, приведенные в приложении 8 к Инструкции о безналичных расчетах в Украине в национальной валюте, утвержденной постановлением НБУ от 21.01.2004 г. № 22 (далее — Инструкция № 22).

То есть, в поле «Отримувач» должно быть указано, например: «УГКСУ в Голосеевском районе ГУ ГКСУ в г. Киеве; 11011000». Однако на практике зачастую код бюджетной классификации не указывают. Но, если даже код бюджетной классификации не вписать в этом поле, платеж все равно должен поступить на тот бюджетный счет, который будет указан в платежном поручении. На том, что символ отчетности, соответствующий коду классификации доходов бюджета, кодируется программным обеспечением в самом номере бюджетного счета, отмечалось в материале «Поступит ли налог в бюджет, если в платежке не указан код бюджетной классификации». В связи с этим главное — правильно указать бюджетный счет для зачисления военного сбора.

Однако на практике зачастую код бюджетной классификации не указывают. Но, если даже код бюджетной классификации не вписать в этом поле, платеж все равно должен поступить на тот бюджетный счет, который будет указан в платежном поручении. На том, что символ отчетности, соответствующий коду классификации доходов бюджета, кодируется программным обеспечением в самом номере бюджетного счета, отмечалось в материале «Поступит ли налог в бюджет, если в платежке не указан код бюджетной классификации». В связи с этим главное — правильно указать бюджетный счет для зачисления военного сбора.

Какие реквизиты счетов брать для перечисления военного сбора?

Для зачисления военного сбора используются специально открытые для данного сбора бюджетные счета. Они заработали с 07.08.2014 г. после открытия их Казначейством и доведения реквизитов таких счетов органом фискальной службы и налогоплательщикам. Реквизиты бюджетных счетов для уплаты военного сбора по каждому региону приведены здесь.

Как заполнить поле «Призначення платежу» для уплаты военного сбора

Это поле платежного поручения при уплате налогов и сборов в бюджет заполняют в соответствии с требованиями Порядка документов на перевод в случае уплаты (взыскания) налогов, сборов, таможенных платежей, единого взноса, осуществления бюджетного возмещения налога на добавленную стоимость, возврат ошибочно или излишне зачисленных денежных средств, утвержденного приказом Миндоходов от 22.10.2013 г. № 609 (далее — Порядок заполнения документов).

Оно будет выглядеть таким образом (см. таблицу).

Таблица

Поле «Призначення платежу» платежки на уплату военного сбора

Информация для заполнения поля «Призначення платежу» | ||||||

1 | 2 | 3 | 4 | 5 | 6 | 7 |

служебный код | код вида уплаты в соответствии с приложением к Порядку заполнения документов | код по ЕГРПОУ плательщика, осуществляющего уплату | печатается разъяснительная информация о назначении платежа. | не заполняется | ||

* | ;101 | ;32562021 | ;військовий збір із з/п за першу половину серпня 2014 р. 1,5%-295,45 | ; | ; | ; |

Обратите внимание!

Государственная фискальная служба в подкатегории 132.02 «ЗІР» указывает, что доходы, начисленные до 03.08.2014 г., но выплаченные после 03.08.2014 г., не подлежат налогообложению военным сбором.

То есть банки не вправе требовать платежное поручение на перечисление военного сбора при выплате зарплатных выплат, начисленных до 03. 08.2014 г., а выплачиваются после указанной даты.

08.2014 г., а выплачиваются после указанной даты.

Нужно ли в поле «Призначення платежу» указывать период или даты, когда начислены выплаты?

Согласно п. 3.10 Инструкции № 22, если налоговый агент перечисляет на счета работников предприятия, открытые в банках, доход, из которого в соответствии с НКУ не удерживается НДФЛ, то в реквизите «Призначення платежу» расчетного документа должно быть указано, что доход не подлежит налогообложению. Учитывая то что порядок перечисления в бюджет военного сбора осуществляют по тем же правилам, что и НДФЛ, то в платежном поручении на перечисление выплат работникам (зарплаты, отпускных, больничных) за июль 2014 года необходимо указывать, что доход не подлежит налогообложению военным сбором. Или же, как вариант, уточнять, что выплата начислена за период до 03.08.2014 г.

Вашему вниманию пример текста разъяснительной информации, которая может указываться в назначении платежа при уплате военного сбора:

- «;заробітна плата за липень 2014 р.

дохід не підлягає оподаткуванню військовим збором»

дохід не підлягає оподаткуванню військовим збором»

или

- «;лікарняні за липень 2014 р., нараховані до 03.08.2014 р.».

Какой из вариантов лучше выбрать, необходимо предварительно проконсультироваться с банком, где обслуживается предприятие. Надеемся, банки уже провели в своих отделениях разъяснительную информацию по уплате клиентами военного сбора.

Пример заполнения платежного поручения на уплату военного сбора приведен здесь.

Николай КИРИЛЬЧУК,

бухгалтер-эксперт

газеты «Интерактивная бухгалтерия»

| Код валютной операции | Описание кода валютной операции |

| 10100 | Это расчетные операции нерезидентов по предоплате резиденту за вывозимые из России товары (авансовые платежи), в том числе по агентскому договору, договору поручения |

| 10200 | Обозначает осуществляемые нерезидентом расчеты резиденту в случае наличия отсрочки платежа за вывозимую из РФ продукцию (отсрочка платежа) |

| 11100 | Это расчетные операции резидента по предоплате нерезиденту за ввозимые в Россию товары (авансовые платежи), в том числе по агентскому договору, договору поручения |

| 11200 | Обозначает проведение расчетов резидента, если нерезидентом дана отсрочка платежа за ввезенную в Россию продукцию (отсрочка платежа) |

| 12050 | Оплата нерезидента в пользу резидента за товары, реализуемые заграницей без их ввоза в Россию |

| 12060 | Оплата резидента нерезиденту за реализуемые заграницей товары без их ввоза в Россию |

| 13010 | Платеж нерезидента резиденту за реализуемую в России продукцию |

| 13020 | Оплата резидента нерезиденту за реализуемую в России продукцию |

| 20100 | Обозначает осуществление нерезидентом предоплаты за оказываемые резидентом услуги/работы, а также расчеты, связанные с предварительной выплатой вознаграждения резиденту – доверительному управляющему по договору доверительного управления имуществом, резиденту-брокеру по договору о брокерском обслуживании, резиденту – клиринговой организации по договору об оказании клиринговых услуг (авансовый платеж) |

| 20200 | Данный код в платежном документе говорит о том, что нерезидент рассчитывается за выполненные резидентом работы/услуги, переданные информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них, включая выполнение указанных обязательств по договору комиссии (агентскому договору, договору поручения), а также расчеты, связанные с выплатой вознаграждения резиденту – доверительному управляющему по договору доверительного управления имуществом, резиденту-брокеру по договору о брокерском обслуживании, резиденту – клиринговой организации по договору об оказании клиринговых услуг (отсрочка платежа) |

| 20300 | Оплата нерезидента резиденту по договору аренды движимого или недвижимого имущества |

| 20500 | Так отмечаются расчеты в рамках выполнения договоров комиссии (поручения, предоставлении гарантии) от резидента (поверенного, агента, комиссионера) к нерезиденту (доверителю, принципалу или комитенту |

| 21100 | КВО 21100 в расчетном документе (справке) свидетельствует о проведении предоплаты резидента в пользу нерезидента — исполнителя работ (услуг) |

| 21200 | Представляет собой плату резидента за выполненные нерезидентом услуги |

| 35030 | Этот код ставится, если проводится платеж нерезидента резиденту по иным внешнеторговым операциям |

| 41030 | Данный КВВО обозначает, что проводятся расчеты по передаче средств в кредит нерезидентом в пользу резидента |

| 42015 | Данным кодом отмечаются операции, проводимые резидентом в связи с погашением основного долга нерезиденту в рамках выполнения кредитных обязательств |

| 61100 | Таким кодом помечаются валютные операции по движению инвалюты с одного транзитного счета резидента на другой |

| 61135 | Это перевод инвалюты со счета резидента, открытого в одном банке, на аналогичный счет, открытый в другом банке |

| 70010 | Этот код указывает на произведение выплаты налогов, сборов нерезидента в пользу резидента |

| 70020 | Этот код указывает на произведение выплаты налогов, сборов резидента в пользу нерезидента |

| 70050 | Этот код указывает на произведение выплаты нерезидентом зарплаты резиденту |

| 70060 | Этот код указывает на произведение выплаты резидентом зарплаты нерезиденту |

| 70205 | Иные расчеты, осуществляемые резидентом в адрес нерезидента по операциям, не являющимися торговыми |

| 99090 | Все прочие валютные операции, которые не были упомянуты по всем другим кодам |

Назначение платежа отпускные как писать

При этом согласно нормам НК РФ и разъяснениям налогового органа сроки перечисления НДФЛ по доходу в виде доплаты и доходу в виде оплаты отпуска и пособия по временной нетрудоспособности различны. По доходам в виде оплаты отпуска и пособия – это последнее число месяца, в котором производилась выплата, а по доходу в виде доплаты до оклада – день, следующий за днем выплаты дохода сотруднику (пп. 4, 6 ст. 226 НК РФ). Следовательно, бухгалтер будет оформлять отдельные платежки на перечисление НДФЛ с сумм отпускных и больничных и на уплату налога с доплат к этим выплатам. Заполнение платежки на НДФЛ с отпускных и больничных При перечислении налога на доходы в бюджет следует руководствоваться положениями Приказа Минфина РФ от 12.11.2013 № 107н.

По доходам в виде оплаты отпуска и пособия – это последнее число месяца, в котором производилась выплата, а по доходу в виде доплаты до оклада – день, следующий за днем выплаты дохода сотруднику (пп. 4, 6 ст. 226 НК РФ). Следовательно, бухгалтер будет оформлять отдельные платежки на перечисление НДФЛ с сумм отпускных и больничных и на уплату налога с доплат к этим выплатам. Заполнение платежки на НДФЛ с отпускных и больничных При перечислении налога на доходы в бюджет следует руководствоваться положениями Приказа Минфина РФ от 12.11.2013 № 107н.

Платежное поручение на отпуск

ВниманиеВ этом случае доход считайте полученным на дату выдачи отпускных – 19 января. В этот же день с выплаты надо удержать налог. А перечислить НДФЛ в бюджет нужно не позднее 31 января 2018 года (п.

6 ст. 226 ВажноНК РФ). Платежка по НДФЛ с отпускных Как правильно заполнить платежное поручение по НДФЛ в 2018 году, сказано в приказе Минфина России от 12.11.2013 № 107н и Положении Банка России от 19. 06.2012 № 383-П. Заполнить платежное поручение необходимо на унифицированном бланке.

06.2012 № 383-П. Заполнить платежное поручение необходимо на унифицированном бланке.

ИнфоЭто форма 0401060. НДФЛ с отпускных необходимо перечислить до конца месяца, в котором выдали деньги (абз. 2 п. 6 ст. 226 НК РФ). В поле 107 указывают месяц, в котором сотрудники получили отпускные.

назначение платежа при выплате отпускных

Например, если компания выдала отпускные в ноябре 2018 года, то указывается МС.11.2018. Если в декабре, то — МС.12.2018. Образец заполнения платежки по НДФЛ в 2018 году представлен далее.

Ндфл с отпускных: в какой срок перечисляется и как отразить в декларации?

- ЗД – добровольно перечисленная задолженность.

- АП – погашение недоимки согласно акту проверки налоговой инспекции.

- ТП – текущий платеж.

- ТР – погашение задолженности по требованию проверяющих органов.

Если ни одна из этих кодировок не подходит, тогда нужно написать «0». Периодичность уплаты подоходного налога указывается в платежке в гр.

107. Здесь можно написать конкретную дату. Под словом «периодичность» подразумевается период, за который перечисляется налог. Она может быть:

- Месячная — МС,

- Квартальная — КВ,

- Полугодовая — ПЛ.

- Годовая — ГД.

Например, если происходит перечисление денег с отпускных, назначенных в марте 2018 года, тогда в платежном бланке пишется «МС.03.2018».

В гр. 108 бланка платежного поручения, как правило, всегда ставится «0».

Ндфл с отпускных платежное поручение образец

Таким образом, если организация оплачивает отпуск или больничный работника в сентябре, то перечислить НДФЛ в бюджет нужно не позднее 1 октября 2017 года (30.09.2017 — это воскресенье). А если работодатель доплачивает сотрудникам до оклада по отпускам и больничным? В какие сроки нужно заплатить НДФЛ с таких доплат? Датой фактического получения дохода в виде доплаты до оклада в данной ситуации является дата выплаты указанного дохода.

youtube.com/embed/h-pmj8INgYA” frameborder=”0″ allow=”autoplay; encrypted-media” allowfullscreen=””/>

Онлайн журнал для бухгалтера

Главная Правила заполнения платежного поручения при уплате НДФЛ с отпускных в 2018 году — скачать образец Согласно законодательству, в 2018 году изменился порядок заполнения платежного поручения. Произошли изменения в уплате отпускных и сроках перечисления НДФЛ с этого вида дохода.

Ниже рассмотрено, как нужно заполнять каждое поле платежки, а также представлен заполненный образец поручения. СОДЕРЖАНИЕ:

- Сроки оформления по уплате подоходного налога

- Как заполняется?

- Какое назначение платежа указать при перечислении?

- Образец платежки

Сроки оформления по уплате подоходного налога Отпускные облагаются подоходным налогом всегда.

Работник получает сумму за вычетом НДФЛ. Удержание налога производится в день выдачи отпускных, а его срок перечисление не позднее последнего дня текущего месяца.

Платежное поручение на отпускные и больничный

Налог на доходы физических лиц До недавнего времени вопрос о том, когда организация должна перечислить НДФЛ с отпускных, считался спорным. Многие бухгалтеры полагали, что поскольку отпускные относятся к заработной плате, то налог на доходы можно заплатить по окончании месяца вместе с НДФЛ с зарплаты за этот месяц.

Чиновники в свою очередь утверждали, что налог с отпускных необходимо перечислить в момент, когда отпускные выданы сотруднику. В начале этого года Высший арбитражный суд разрешил спор и признал, что налог на доходы с отпускных нужно перечислить либо в день получения денег в банке, либо в день перечисления денег на карточку работника.

Данный вывод изложен в постановлении Президиума ВАС РФ от 07.02.12 № 11709/11. Такого же мнения придерживаются и специалисты Минфина России (письмо от 06.06.12 № 03-04-08/8-139).

Ндфл с отпускных и больничных: справочник для бухгалтера

Статус налогоплательщика 01

- Дата рождения 08.03.1985

- Гражданство (надо указать код страны)

- Код документа, который удостоверяет личность (можно найти в специальном классификаторе)

- серия и номер документа 00 143256

- Адрес проживания: Почтовый индекс 111111; Код субъекта 26; Район Ивановский; Город Иваново; Улица Петропавловская; дом 3; квартира 3;

- Код страны проживания (заполняется для нерезидентов)

Доходы, облагаемые по ставке 13%: Месяцы 2016 Код дохода Сумма дохода Код вычета Сумма вычета Январь 2000 37500 Февраль 2000 37500 Март 2000 37500 Апрель 2000 37500 Май 2000 37500 Июнь 2000 37500 Июль 2000 1663,82 Июль 2012 35836,18 Август 2000 37500 Сентябрь 2000 37500 Октябрь 2000 37500 Ноябрь 2000 37500 Декабрь 2000 37500 Вычеты по видам Код вычета Сумма 126 1400,00 Дальше указывается номер и дата уведомлений о праве на вычет.

Интересные статьи

Код дохода в платежках с 1 июня 2020 года ― СБИС

Код дохода в платежках с 1 июня 2020 года ― СБИС Используя официальный сайт sbis.ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

- 77 Москва

- 78 Санкт-Петербург

- 01 Республика Адыгея

- 02 Республика Башкортостан

- 03 Республика Бурятия

- 04 Республика Алтай

- 05 Республика Дагестан

- 06 Республика Ингушетия

- 07 Респ. Кабардино-Балкария

- 08 Республика Калмыкия

- 09 Респ. Карачаево-Черкессия

- 10 Республика Карелия

- 11 Республика Коми

- 12 Республика Марий Эл

- 13 Республика Мордовия

- 14 Республика Саха (Якутия)

- 15 Северная Осетия – Алания

- 16 Республика Татарстан

- 17 Республика Тыва

- 18 Республика Удмуртия

- 19 Республика Хакасия

- 20 Республика Чечня

- 21 Республика Чувашия

- 22 Алтайский край

- 23 Краснодарский край

- 24 Красноярский край

- 25 Приморский край

- 26 Ставропольский край

- 27 Хабаровский край

- 28 Амурская обл.

- 29 Архангельская обл.

- 30 Астраханская обл.

- 31 Белгородская обл.

- 32 Брянская обл.

- 33 Владимирская обл.

- 34 Волгоградская обл.

- 35 Вологодская обл.

- 36 Воронежская обл.

- 37 Ивановская обл.

- 38 Иркутская обл.

- 39 Калининградская обл.

- 40 Калужская обл.

- 41 Камчатский край

- 42 Кемеровская обл.

- 43 Кировская обл.

- 44 Костромская обл.

- 45 Курганская обл.

- 46 Курская обл.

- 47 Ленинградская обл.

- 48 Липецкая обл.

- 49 Магаданская обл.

- 50 Московская обл.

- 51 Мурманская обл.

- 52 Нижегородская обл.

- 53 Новгородская обл.

- 54 Новосибирская обл.

- 55 Омская обл.

- 56 Оренбургская обл.

- 57 Орловская обл.

- 58 Пензенская обл.

- 59 Пермский край

- 60 Псковская обл.

- 61 Ростовская обл.

- 62 Рязанская обл.

- 63 Самарская обл.

- 63 Тольятти

- 64 Саратовская обл.

- 65 Сахалинская обл.

- 66 Свердловская обл.

- 67 Смоленская обл.

- 68 Тамбовская обл.

- 69 Тверская обл.

- 70 Томская обл.

- 71 Тульская обл.

- 72 Тюменская обл.

- 73 Ульяновская обл.

- 74 Челябинская обл.

- 75 Забайкальский край

- 76 Ярославская обл.

- 79 Еврейская АО

- 83 Ненецкий АО

- 86 Ханты-Мансийский АО

- 87 Чукотский АО

- 89 Ямало-Ненецкий АО

- 91 Республика Крым

- 92 Севастополь

Платежка на НДФЛ и военсбор: заполняем правильно. Бухгалтер 911, № 51, Декабрь, 2016

удержан НДФЛ/военсбор, назначение платежа в платежке, форма № 1ДФПри заполнении поля «Назначение платежа» нужно руководствоваться Порядком № 666*. Схематически заполнение данного реквизита будет иметь следующий вид:

где

[1] | Всегда один и тот же служебный знак «*» |

[2] | Трехзначный код вида платежа. При уплате НДФЛ или военсбора указываем «101» — уплата суммы налогов и сборов / единого взноса |

[3] | Указываем идентификационный номер предпринимателя, который уплачивает налог (или серию и номер его паспорта — для тех, кто отказался от номера и имеет соответствующую отметку в паспорте) |

[4] | Вносим поясняющую информацию о назначении платежа в произвольной форме. Количество знаков ограничено длиной реквизита «Назначение платежа» платежного поручения, при этом использовать символ «;» в поясняющем тексте недопустимо |

[5] | Предприниматель не заполняет |

[6] | |

[7] | Резервное поле. Как правило, не заполняется |

Например, предприниматель Котов И. А. (код — 2222222222) выплатил арендую плату гражданину Павлюку Д. И. (код — 3333333333) за ноябрь 2016 года, удержав с него НДФЛ и военсбор. В таком случае поле «Назначение платежа» будет выглядеть так:

— платежка по НДФЛ: «*;101;2222222222;ПДФО по догов. оренд. № 23/1 від 14.01.2016 р., утрим. з Павлюка Д. І. (3333333333) за листопад 2016 р.;;;»;

— платежка по военсбору: «*;101;2222222222;ВЗ по догов. оренд. № 23/1 від 14.01.2016 р., утрим. з Павлюка Д. І. (3333333333) за листопад 2016 р.;;;».

Что касается формы № 1ДФ, то в графе 2 раздела I указываете ИНН гражданина — получателя дохода; в графах 3 и 3а — сумму арендной платы за квартал согласно договору; в графах 4 и 4а — удержанный НДФЛ; в графе 5 — код «106», если арендуете недвижимость; код «127», если арендуете движимое имущество (категория 103.25 ЗІР).

Графы 6 — 9 не заполняете.В разделе II заполняете строку «Военный сбор», указывая сумму арендной платы и удержанного с нее военсбора.

Выплата начисленных, но неиспользованных отпускных | Работаем вместе

Правила Коннектикута по выплате начисленных, но неиспользованных отпускных при увольнении довольно просты, но краткое напоминание может быть полезно для работодателей.

Общий статут Коннектикута § 31-71f требует, чтобы работодатели предоставляли сотрудникам письменное заявление о политике и практике найма, включая отпускные. § 31-76k Общего устава Коннектикута, озаглавленный «Выплата дополнительных льгот при увольнении», предусматривает, что работники получают компенсацию в виде заработной платы за накопленные дополнительные льготы, такие как оплачиваемый отпуск, «если политика работодателя или коллективная Договор торга предусматривает выплату начисленных дополнительных льгот при расторжении.Сумма этих двух уставов означает, что нет обязательного требования по оплате накопленного, но неиспользованного отпуска. Политика работодателя контролирует, и политика может предусматривать, что накопленный, но неиспользованный отпуск просто аннулируется или подлежит оплате только при определенных условиях.

В соответствии с законом, Министерство труда Коннектикута будет обеспечивать выполнение требования о невыплаченной заработной плате на основе начисленных отпускных только в том случае, если у работодателя есть политика, предусматривающая такие выплаты при увольнении.Форма DOL для требования о невыплаченной заработной плате имеет категорию «отпускные при увольнении», в которой указывается, что необходимо предоставить письменный документ о выплате отпускных. Наш опыт показал, что Министерство труда будет трактовать двусмысленность в политике выплаты отпускных в пользу сотрудника.

Политика конфискации по принципу «используй или потеряй» не является превалирующей, поскольку большинство работодателей понимают, что начисление отпусков рассматривается их сотрудниками как заработанное пособие. Такая политика также увеличивает вероятность того, что сотрудник, который планирует уволиться, просто умудрится использовать свой отпуск до того, как подаст уведомление.Более распространены условия выплаты накопленных, но неиспользованных отпускных, такие как предварительное уведомление об увольнении и отсутствие отсутствия без уважительной причины в течение периода уведомления. В этих условиях начисленные отпускные действуют как стимул для сотрудников заранее уведомлять и обеспечивать непрерывность обслуживания.

Наконец, работодатели, которые предоставляют оплачиваемый отпуск, но не имеют письменной политики в отношении отпускных, которые были начислены на момент увольнения, могут обнаружить, что Министерство труда будет истолковывать отсутствие политики как признание того, что оплачиваемый отпуск был частью общий компенсационный пакет сотрудника, который должен выплачиваться в качестве заработной платы, если ранее не использовался.Работодатели должны подумать о политике выплаты отпускных, которая им больше всего подходит, и опубликовать четкое письменное заявление о политике.

Законодательство об отпусках в Колорадо и анализ соответствия кадровым требованиям

В большинстве штатов работодатели из частного сектора не обязаны предоставлять сотрудникам оплачиваемый или неоплачиваемый отпуск. Таким образом, работодатели имеют значительную свободу действий при разработке политики отпусков и личных отпусков, которая наилучшим образом соответствует потребностям их рабочего места и сотрудников.

Если обещано, должен быть предоставлен отпуск. Тем не менее, для работодателей важно понимать, что, если их практика, политика или заявления поднимаются до уровня создания «обещания» отпуска, то работодатель может наложить обязательное юридическое обязательство по предоставлению отпуска – даже если закон штата в противном случае не потребовал бы этого.

Выплата отпуска по окончании. Это предупреждение также относится к обязательствам по выплате начисленных, но неиспользованных отпусков при увольнении.

Даже в тех случаях, когда закон штата не требует от работодателя выплачивать накопленный отпуск при увольнении, последовательная практика, письменная политика или договор, обещающий такую оплату, могут создать имеющее исковую силу юридическое обязательство сделать это.

В таких обстоятельствах заработанный отпуск обычно рассматривается как заработная плата в соответствии с законодательством штата о выплате заработной платы и ее взимании.

Закон штата Колорадо гласит, что заработная плата включает отпускные, полученные по любому соглашению с работодателем.Если работодатель предоставляет сотруднику оплачиваемый отпуск, работодатель должен оплатить ему весь накопленный и неиспользованный отпуск, если сотрудник увольняется или увольняется ( CO Rev. Stat. Sec. 8-4-101 ).

Дополнительную информацию об окончательных выплатах заработной платы см. В тематическом анализе Paychecks.Политика использования или потери. Политика «Используй или потеряй» допустима в соответствии с Законом о защите заработной платы Колорадо при условии, что любая такая политика включена в условия соглашения между работодателем и работником.

A …

CA Разъяснение об отпуске | Закон Лэнсдауна

Представьте, что вы идете по пляжу, видите закат над океаном и слышите, как набегающие волны разбиваются о песок. Ах да, это то, что некоторые видят в идеальном отпуске. Однако, став взрослыми, мы работаем. В качестве пособия по работе некоторые работодатели выплачивают отпускные. Однако, как вы, вероятно, знаете, окружающие его законы могут быть такими же прозрачными, как вода в океане, которая, если вы находитесь в районе залива, довольно мутная.Вот несколько общих вопросов и ответов, которые, я надеюсь, сделают законы об отпускных немного более показательными.

В: Что такое отпускные?

A: Отпускные – это разновидность отсроченной компенсации, которая выплачивается сразу после ее получения. Например, если политика вашего работодателя такова, что вы зарабатываете 1 день отпуска в месяц и работаете в течение месяца, вы имеете право на 1 день отпуска.

В: Все ли сотрудники в Калифорнии имеют право на отпускную?

А: Нет.Калифорния не требует, чтобы все сотрудники получали отпускные. Однако, если у работодателя есть политика оплаты отпусков, и работник имеет на это право, то он или она будет иметь право на начисление отпускных.

В: Если я имею право на отпускное пособие, как я могу его заработать?

A: Отпускные пособия представляют собой отсроченную заработную плату и выплачиваются на пропорциональной основе. В плане отпускных работодателя может быть указано, что отпускные зарабатываются на ежедневной, еженедельной, платежной или иной основе.

Работодатели могут отсрочить или отсрочить накопление отпускных дней (т. Е. Работодатель может потребовать от работника пройти испытательный срок до начала начисления отпускных). Однако работодатель не может требовать, чтобы отпускные выплачивались единовременно. (т. е. пережить испытательный срок и автоматически получить 3 дня отпуска.)

В: Мой работодатель сказал, что если я не буду использовать накопленные дни отпуска, я потеряю их. Это законно?

A: Нет! Сотрудник не может «потерять» заработанную отпускную! Как указано выше, отпускные – это форма заработной платы.Таким образом, политика «используй или потеряй», которая может привести к потере денег, является незаконной в Калифорнии. Например, если у вас есть начисленные отпускные за 16 дней, и ваш работодатель говорит вам, что вы должны использовать 6 дней, иначе вы потеряете их, это незаконно.

В: Может ли мой работодатель ограничить или «ограничить» количество дней отпуска, которые я могу накопить?

A: Да. Работодатель может установить разумные ограничения на количество отпускных дней. Это отличается от фразы «используй или потеряй», потому что она не дает вам «заработать» дни отпуска после того, как вы достигли «предела».«Поскольку выходные дни не являются обязательными, их обоснование основывается на договорном праве. Вы не можете превышать согласованную сумму начислений.

В: Может ли мой работодатель заставить меня использовать выходные дни?

A: Да. Ваш работодатель имеет право распоряжаться своими обязанностями по выплате отпускных. Один из способов, которым ваш работодатель делает это, – это контролировать, когда можно взять отпуск и сколько отпуска можно взять в любое конкретное время.

В: Что произойдет, если у меня все еще есть выходные дни, когда я уволился или меня уволили?

A: Если ваши трудовые отношения прекращаются, независимо от причины, но у вас все еще есть заработанные и накопленные дни отпуска, работодатель должен выплатить все заработанные и неиспользованные дни отпуска по вашей окончательной ставке заработной платы (лаб.Код 227.3.) Кроме того, поскольку дни отпуска считаются отложенной заработной платой, работодатель должен включить их в вашу последнюю зарплату. Для получения дополнительной информации о вашей последней зарплате посетите мой другой пост в блоге – «Уволен, но не выплачен».

Q: Что мне делать, если я больше не работаю на своего работодателя, но мне все еще причитается отпускная зарплата ?

A: Существуют очень строгие сроки подачи иска о взыскании задолженности по заработной плате. Если вы или кто-то из ваших знакомых были уволены или уволились и вам пришлось ждать или все еще ожидаете выплаты заработанной отпускной заработной платы, вы можете либо подать заявление о заработной плате Уполномоченному по трудовым вопросам, либо подать иск.Если вам нужна помощь в получении того, что вам причитается, а также любые применимые штрафы, вам следует подумать о найме опытного адвоката по вопросам занятости в отпуске.

В конце концов, вы должны позволить своему бывшему работодателю взять отпуск с вашими деньгами!

Заявление об ограничении ответственности: Все материалы были подготовлены только для общего ознакомления, чтобы вы могли больше узнать о Lansdown Law, его услугах и опыте. Представленная информация не является юридической консультацией, не должна рассматриваться как таковая, может быть устаревшей и может быть изменена без предварительного уведомления.

О заработной плате за отпуск и Закон о заработной плате штата Массачусетс

Частные работодатели не обязаны предоставлять оплачиваемый отпуск, но многие делают это в качестве пособия по найму. Когда работодатель решает предложить своим сотрудникам оплачиваемый отпуск, любой заработанный отпуск приравнивается к «заработной плате» в соответствии с Законом о заработной плате штата Массачусетс. В результате, если работник вынужден увольняться с работы, работодатель из Массачусетса должен оплатить заработанный, но неиспользованный отпуск, оставшийся на момент увольнения.

Закон штата Массачусетс о заработной плате гласит: «Каждый человек, имеющий на службе сотрудников, должен выплачивать заработанную ему заработную плату еженедельно или раз в две недели». Закон также описывает «заработную плату» как «любую отпускную или отпускную, причитающуюся работнику по устному или письменному соглашению». Закон о заработной плате также требует, чтобы любому уволенному сотруднику выплачивалась полностью вся заработная плата до дня увольнения. Поскольку Закон о заработной плате определяет заработную плату как включающую оплачиваемый отпуск, работникам должна быть выплачена компенсация за заработанный и оставшийся отпуск в день увольнения.

Закон о заработной плате также запрещает любому лицу «заключать особый договор с работником», который освобождает работодателя от оплаты заработанного отпуска или когда работник теряет право на отпуск. В соответствии с рекомендациями AG относительно отпуска в соответствии с Законом о заработной плате в отношении политики работодателя в отношении отпусков, примеры этого включают политику в отношении отпусков, которая обусловливает оплату отпускного времени постоянной работой или требует от сотрудников подачи уведомлений об увольнении.В заключении генерального прокурора говорится, что работники, которые работали и увольняются или были уволены, имеют право на получение заработной платы за все время, отработанное до увольнения, включая любые заработанные и неиспользованные отпускные.

Суды не связаны письмами-заключениями Генерального прокурора, но в деле Electronic Data Systems против Генерального прокурора, 545 Массачусетс 63 (2009), Верховный суд проанализировал правила выплаты отпускных в соответствии с Законом о заработной плате.

Хотя работодатели не могут по договору отменить свое обязательство по оплате оплачиваемого отпуска работнику, они могут обусловить выплату отпусков.Например, работодатели могут ограничить количество отпусков, которые сотрудник может накопить или заработать. Работодатель может заявить, что после накопления определенного количества отпуска работник должен начать его использовать, прежде чем заработать больше отпуска. Работодатели также могут устанавливать условия «используй или потеряй». В соответствии с такой политикой сотрудники должны использовать все свое время отпуска до определенной даты, иначе они потеряют его полностью или частично. Однако, если работодатель решает обусловить требования к оплачиваемому отпуску, он должен предоставить соответствующее предварительное уведомление сотруднику и обеспечить, чтобы у своих сотрудников была разумная возможность использовать этот отпуск, прежде чем терять его.Наконец, если в соглашении не указан другой график, отпуск оплачивается в соответствии с периодом времени, когда сотрудник фактически работает. Например, если работник ожидает получить двенадцать дней оплачиваемого отпуска в течение одного года и проработает только десять месяцев, он будет иметь право на десять дней отпуска.

В целом, работник может потерять право на оплачиваемый отпуск из-за неиспользования, но если работодатель препятствует возможности работника использовать его, например, увольняя работника, работодатель должен выплатить стоимость заработанного отпуска по факту. прекращение.

Не связывайся с моим отпуском! Закон о зарплате в отпуске в Калифорнии – Закон Брайана Матиаса

Не связывайся с моим отпуском! Закон о дне отпусков в Калифорнии

После зарплаты работника и медицинского страхования, оплачиваемого работодателем, вероятно, нет более желанного преимущества при трудоустройстве, чем дни отпуска. Решение сотрудника подать заявление о приеме на работу часто зависит от щедрости политики работодателя в отношении отпускных дней и от того, как часто сотруднику будут платить , если он не работает вообще.В этой статье представлен обзор законов и постановлений Калифорнии об оплачиваемом отпуске.

Что такое оплачиваемый выходной?

Оплачиваемый отпуск обычно называют «оплачиваемым отпуском» или «оплачиваемым отпуском». Юридически ВОМ рассматривается как форма заработной платы; Другими словами, это вознаграждение, которое принадлежит работнику после того, как оно заработано. В Калифорнии нет требования о том, чтобы работодатели предоставляли своим сотрудникам какой-либо оплачиваемый отпуск или оплачиваемый отпуск в другой форме. Это контрастирует с оплачиваемым отпуском по болезни в Калифорнии, который должен предлагаться всем сотрудникам Калифорнии.В отличие от других форм отпуска, оплачиваемый выходной не является формой «защищенного отпуска», то есть работодатель не обязан гарантировать работнику восстановление на работе по возвращении из отпуска.

Поскольку предоставление оплачиваемого свободного времени является чисто добровольным, работодатель может по закону предлагать определенное количество оплачиваемого времени одним сотрудникам и меньше – другим. Например, работодатель может предлагать более выгодные отпускные в зависимости от стажа работы, чтобы стимулировать удержание сотрудников.

Какие законы применяются к отпускным?

Несмотря на то, что решение о предоставлении оплачиваемого отгула является добровольным, работодатели, которые предпочитают предлагать оплачиваемый отпуск своим сотрудникам, подчиняются определенным законам Калифорнии, касающимся начисления и выплаты отпускных

Во-первых, оплачиваемый отпуск, который заработанное (так называемое «закрепленное и начисленное» оплачиваемое время) считается формой заработной платы или собственности, принадлежащей работнику.Так же, как и при обычной денежной заработной плате, любой оплачиваемый отпуск должен быть выплачен после увольнения сотрудника. Этот платеж должен быть произведен немедленно, если увольнение было принудительным (, т. Е. , увольнение), и выплата должна произойти в течение 72 часов, если расторжение было добровольным (, т. Е. , увольнение) (§§ 201-203 Кодекса калибровочной лаборатории) ). Напротив, неиспользованное время по болезни не выплачивается при увольнении.

Во-вторых, работодателям строго запрещено поддерживать политику «используй или потеряй» в отношении PTO своих сотрудников.Это означает, что работодатель не может просто забрать PTO сотрудника, если он остается неиспользованным до определенного срока. Такая ситуация часто возникает у работодателей, придерживающихся политики, запрещающей работнику переводить свой PTO с одного года работы на другой. Любая другая политика, из-за которой работник лишается своего законного и накопленного оплачиваемого отпуска, нарушает закон Калифорнии.

В-третьих, даже несмотря на то, что работодатели не могут отозвать оплачиваемый отпуск, который уже был заработан работником, работодателям по закону разрешено устанавливать упреждающий предел общего количества часов отпуска, которое может быть заработано работником.Например, работодатели имеют право поддерживать политику отпусков, которая позволяет сотрудникам зарабатывать максимум 80 часов отпуска в год. Точно так же, пока работодатели не отнимают оплачиваемый отпуск, который уже был заработан, работодатели могут изменять существующие правила отпусков.

В-четвертых, некоторые работодатели предлагают гибридный день по болезни / отпуску, иногда называемый «личными днями» или «плавающими выходными», которые могут использоваться как для медицинских целей, так и для целей отпуска. Гибридные личные дни считаются оплачиваемым отпуском в соответствии с законодательством Калифорнии и, следовательно, должны быть оплачены при увольнении.Точно так же эти гибридные личные дни должны обеспечивать такой же или более высокий уровень защиты, как и обычные дни по болезни.

Наконец, хотя у сотрудников есть четкое юридическое право на получение в конечном итоге оплаты в денежном выражении за предоставленный и накопленный оплачиваемый отпуск, работодатели берут на себя роль водителя, когда дело доходит до разрешения сотрудникам фактически использовать своего оплачиваемого рабочего времени. Вообще говоря, работодатель может решить, когда сотрудник может запланировать свой отпуск, сколько рабочих дней он может пропустить, и иным образом контролировать условия, на которых сотрудники могут использовать отпуск, даже если у сотрудника есть оплачиваемый отпуск ( Рея v.General Atomics (2014) 227 Cal.App 4th 1560, 1572-1573).

Каковы права сотрудника в отношении PTO?

Работодатели, которые не выплачивают своим бывшим сотрудникам своевременно полную стоимость оставшихся отпускных, сталкиваются с судебным иском в отношении невыплаченной заработной платы и связанных с этим штрафов. Сотрудники также могут взыскать штраф за «время ожидания» за любой поздний или неоплачиваемый отпуск (§§ 201-203 Трудового кодекса). Штраф за время ожидания равен заработной плате за полный рабочий день до 30 дней в случае, если работодатель не выплачивает причитающиеся и начисленные отпускные работнику ( Id.) Сотрудники также могут взыскать свои гонорары адвокатам в судебном процессе за неоплаченные часы отпуска.

У вас есть вопросы по поводу оплаты отпуска? Свяжитесь с адвокатским бюро Брайана Матиаса.

В Колорадо запрещены традиционные правила отпуска «используйте или потеряйте» – по крайней мере, на данный момент | Holland & Hart – Адвокаты работодателей

В соответствии с недавним постановлением, интерпретирующим Закон штата Колорадо о заявках на заработную плату (CWCA), работодателям штата Колорадо теперь запрещено иметь политику, разрешающую аннулирование накопленного времени отпуска, если оно не использовалось в течение определенного периода времени.Вместо этого, согласно новому положению, они должны компенсировать сотрудникам весь накопленный, но неиспользованный отпуск на момент увольнения, и в противном случае им запрещается иметь политику, требующую конфискации накопленного, но неиспользованного отпуска.

Загадка CWCA «используй или потеряй»

Законность политики отпуска по принципу «используй или потеряй» в соответствии с CWCA долгое время была предметом споров. Раздел 8-4-101 (14) Закона определяет «заработную плату» и «компенсацию», которые должны выплачиваться при увольнении с работы, включая «отпускные, заработанные в соответствии с условиями любого соглашения.Раздел также предусматривает, что если «работодатель предоставляет работнику оплачиваемый отпуск, работодатель должен выплатить при увольнении с работы все заработанные отпускные, которые могут быть определены в соответствии с условиями любого соглашения между работодателем и работником».

Язык вызвал всеобщую путаницу. Департамент труда и занятости штата Колорадо (CDLE), который управляет CWCA, недавно признал, что проблемы с отпускными составляют почти 25 процентов из тысяч жалоб, которые агентство получает каждый год.

Работодатели и Апелляционный суд Колорадо в недавнем деле заняли позицию, согласно которой определение CWCA понятий «заработная плата» и «компенсация» позволяет работодателям применять политику отпуска по принципу «использовать или проиграть», которая допускает конфискацию начисленных, но неиспользованных отпускных – либо в конце работы, либо по окончании определенных временных рамок (например, в конце каждого календарного года). Сторонники такой гибкости утверждают, что Закон прямо требует выплаты только отпускного времени, «заработанного в соответствии с условиями любого соглашения», и предполагают, что работодатели и сотрудники могут согласовать политику, предусматривающую конфискацию накопленного, но неиспользованного отпуска, когда он не используется. в течение определенного периода времени.

CDLE, напротив, занял противоположную позицию в последние годы, аргументируя это тем, что формулировка Раздела 8-4-101 (14) и отдельного раздела CWCA, касающегося отказа от прав сотрудников, запрещает работодателям требовать конфискация накопленного, но неиспользованного отпуска, независимо от того, о чем стороны договорились в определенных правилах.

Апелляционный суд Колорадо весит

В июне 2019 года апелляционный суд вынес заключение, интерпретировавшее статью 8-4-101 (14) и поддержавшее аргументы работодателей.Суд постановил, что раздел разрешает конфискацию накопленного, но неиспользованного отпуска, если это предусмотрено политикой работодателя в отношении отпуска.

В данном случае у работодателя была политика отпусков, которая давала право сотрудникам выплачивать за накопленный, но неиспользованный отпуск, если они добровольно уволились с работы и уведомили об этом за две недели. Однако, если они вместо этого были уволены или не предоставили необходимое уведомление, политика предусматривала, что любой накопленный, но неиспользованный отпуск будет аннулирован при увольнении.

Сотрудница была уволена с работы, а работодатель – в соответствии со своей политикой – отказался выплатить ей начисленный, но неиспользованный отпуск. Апелляционный суд установил, что эта политика не нарушает CWCA, и поддержал решение работодателя не выплачивать работнику накопленное, но неиспользованное время. Ньето против рынка Кларка.

Правило CWCA с поправками

Явно не согласившись с решением апелляционного суда в Нието, CDLE в августе 2019 года издал чрезвычайное постановление, которое стало постоянным в декабре 2019 года.Новое постоянное постановление разъясняет интерпретацию агентством Раздела 8-4-101 (14). В частности, он предусматривает раздел «не допускает конфискации заработанных (накопленных) отпускных, но допускает соглашения по таким вопросам, как« есть ли отпускные вообще; размер отпускных за год или другой период; начисляются ли отпускные сразу или пропорционально каждую неделю, месяц или другой период; и есть ли ограничение на «отпускные в размере одного года (или более)».”

По последнему пункту постановление запрещает традиционную политику отпуска по принципу «используй или потеряй», но разрешает ограничение на накопленное время отпуска, что может ограничить обязательства работодателя по выплате при увольнении. Как пояснил CDLE в постановлении, «работодатели могут иметь политику, ограничивающую сотрудников годовым отпуском, но при этом не теряю ничего из суммы этого года».

Согласно новому положению, работодатели по-прежнему имеют право усмотрения, но не могут разрабатывать правила, которые привели бы к утрате работниками накопленного отпуска.Вместо этого они могут минимизировать обязательства по выплате при увольнении, ограничив сумму отпускных, которые сотрудники накапливают каждый год. Сумма должна переноситься из года в год (так как любой накопленный отпуск не может быть утрачен), и, что важно, предел не может быть меньше, чем годовая сумма отпускных. Но если работодатели установят такой предел, они могут ограничить свои максимальные обязательства по выплате при увольнении.

Что должны делать работодатели

Вам следует пересмотреть свою политику в отношении отпуска сейчас, чтобы обеспечить соответствие новым правилам.Однако еще одно дело, оспаривающее это постановление, уже находится на рассмотрении апелляционного суда, поэтому в ближайшие месяцы оно может быть признано недействительным (или изменено).

Если или до тех пор, пока не будут внесены изменения в новые правила, в ваших правилах отпуска должно быть четко указано:

- Получают ли сотрудники отпускные;

- Начисляется ли и как; и

- Сумма начисленных отпускных.

Вам следует в дальнейшем заменить любые традиционные требования «используй или потеряй» в своей политике в отношении отпусков максимальными ограничениями на начисление отпускного времени (в размере как минимум годовой заработной платы за отпуск).Это ограничит максимальные обязательства вашей организации по выплатам при увольнении.

Политика в отношении отпуска по принципу «используй или потеряй» по-прежнему горячо оспаривается на уровне агентств и в судах, и Генеральная ассамблея Колорадо может в конечном итоге взвесить этот вопрос в зависимости от решения судов. Но вам следует пересмотреть свою политику в отношении отпуска в ожидании дальнейших указаний по этому вопросу, чтобы обеспечить постоянное соблюдение закона штата.

Отпускных

Назначение

На оплату начисленных часов отпуска сотруднику, уволившемуся из Университета.

ПолитикаПри определении того, кто имеет право на получение оплаты за накопленные часы отпуска, университет соблюдает Руководство по политике и процедурам расчета заработной платы Государственного контролера штата Техас. Сотруднику полагается оплата за накопленные часы отпуска, если:

- Сотрудник увольняется из Университета в связи с увольнением или увольнением с факультета.

- Сотрудник проработал шесть месяцев непрерывно.

- Сотрудник не работает в другом государственном учреждении (на должности, в которой начисляются часы отпуска) в течение 30 дней после официальной даты увольнения из Университета.

Процедуры

Сотрудник, покидающий университет, должен очистить кампус с отделом кадров (административное здание, комната 216). Подписанная форма разрешения от сотрудника будет отправлена в отдел расчета заработной платы.

Одновременно с этим отдел должен обработать электронную форму о прекращении службы для увольнения сотрудника.

08.2016 № БС-4-11/13984@).

08.2016 № БС-4-11/13984@). Ведь отпускные отражаются в форме за тот период, когда они фактически выданы работнику.Правда, если последний день квартала выпал на выходной, то нюансы заполнения 6-НДФЛ все же есть. Они описаны в письме ФНС РФ от 05.04.2017 № БС-4-11/6420@.

Ведь отпускные отражаются в форме за тот период, когда они фактически выданы работнику.Правда, если последний день квартала выпал на выходной, то нюансы заполнения 6-НДФЛ все же есть. Они описаны в письме ФНС РФ от 05.04.2017 № БС-4-11/6420@. При этом формат данной информации не регламентируется, а лишь ограничивается длиной этого поля в соответствии с системой электронных платежей НБУ. Также между словами не допускается использование служебного знака «;»

При этом формат данной информации не регламентируется, а лишь ограничивается длиной этого поля в соответствии с системой электронных платежей НБУ. Также между словами не допускается использование служебного знака «;» дохід не підлягає оподаткуванню військовим збором»

дохід не підлягає оподаткуванню військовим збором»