Ндфл и больничный лист 2019: С 2021 года НДФЛ с больничных удерживают и работодатели, и ФСС –

ФНС России рекомендует не заявлять вычеты по НДФЛ с помощью услуг недобросовестных консультантов | ФНС России

Дата публикации: 03.09.2019 09:30

Участились случаи некорректного заявления вычетов по НДФЛ. С помощью фирм, оказывающих юридические услуги сомнительного качества, граждане направляют в налоговые органы пакет подтверждающих право на вычет документов в виде простых обращений. Заявления, поступившие таким образом, рассматриваются в рамках информирования граждан и не могут привести к желаемому результату. Поэтому ФНС России не рекомендует пользоваться юридическими услугами сомнительных организаций и лиц, а за получением налоговых вычетов – обращаться в установленном порядке.

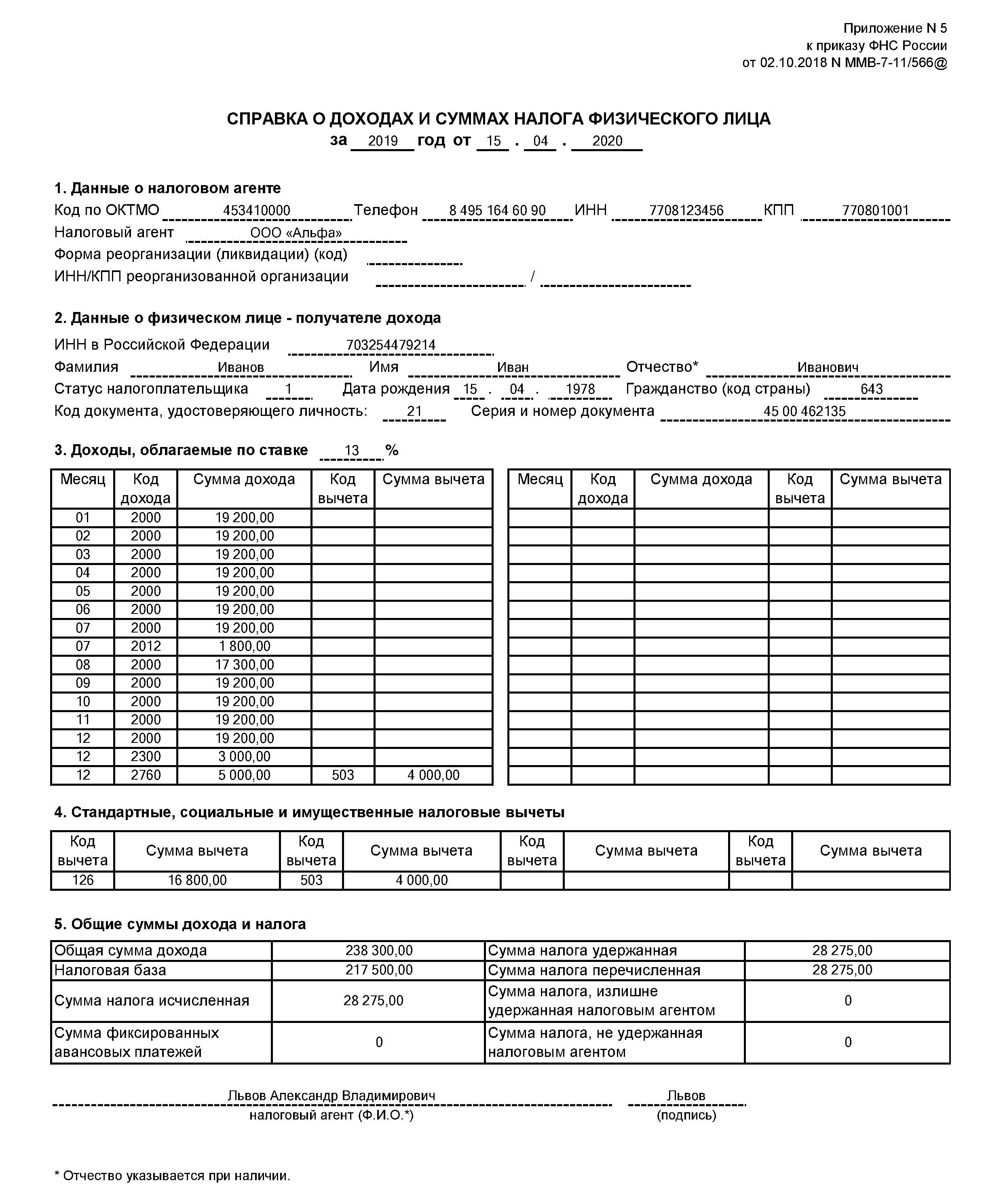

Граждане могут вернуть часть НДФЛ, если потратили эти деньги на обучение, лечение, покупку недвижимости и др., заявив налоговый вычет в любое время в течение года. Сделать это можно двумя способами:

- подать по окончании года декларацию по форме 3-НДФЛ и подтверждающие документы онлайн через «Личный кабинет налогоплательщика для физических лиц» или отправить их по почте с описью вложения в налоговый орган;

- подтвердить свое право на имущественный или социальный налоговый вычет в инспекции.

С полученным уведомлением и заявлением следует обратиться к своему работодателю, который прекращает удерживать НДФЛ из вашей зарплаты в пределах размеров налогового вычета.

С полученным уведомлением и заявлением следует обратиться к своему работодателю, который прекращает удерживать НДФЛ из вашей зарплаты в пределах размеров налогового вычета.

Форма налоговой декларации 3-НДФЛ является универсальной для отражения всех видов доходов и налоговых вычетов. При этом для получения, например, социальных вычетов заполнять все ее листы не обязательно – достаточно пяти листов, включая титульный.

Для удобства заполнения 3-НДФЛ налогоплательщики могут использовать программу «Декларация», которая позволяет автоматически формировать нужные листы формы. Пользователи «Личного кабинета налогоплательщика для физических лиц» заполняют и направляют ее в налоговый орган онлайн. При этом сервис автоматически переносит в декларацию персональные сведения о налогоплательщике, суммы полученного им дохода и уплаченного НДФЛ, что позволит избежать ошибок при заполнении.

Больничный по беременности и родам в 2020 году и ндфл

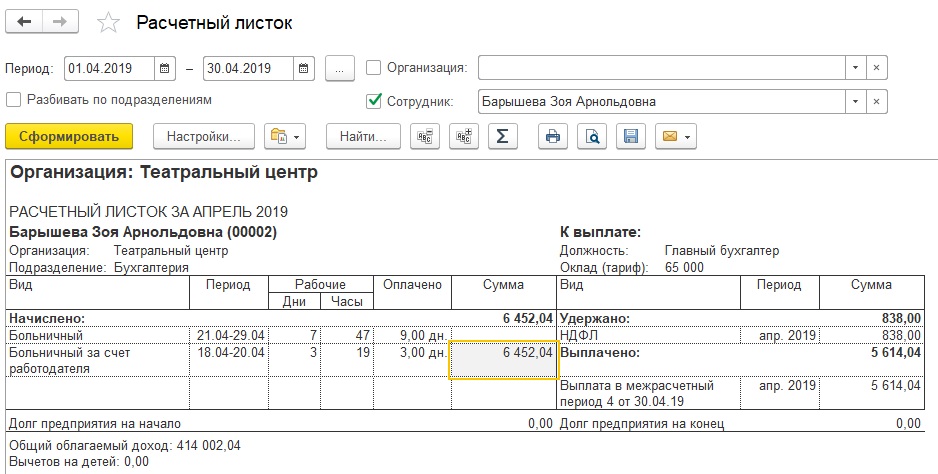

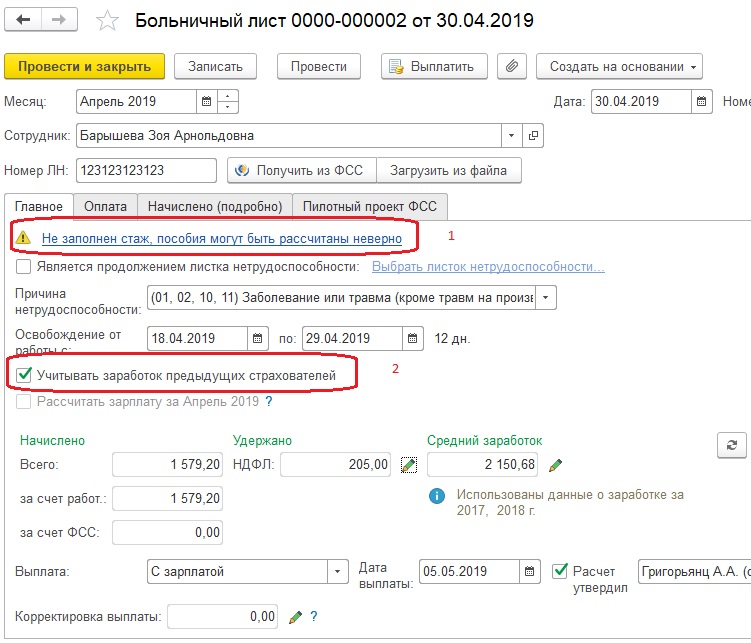

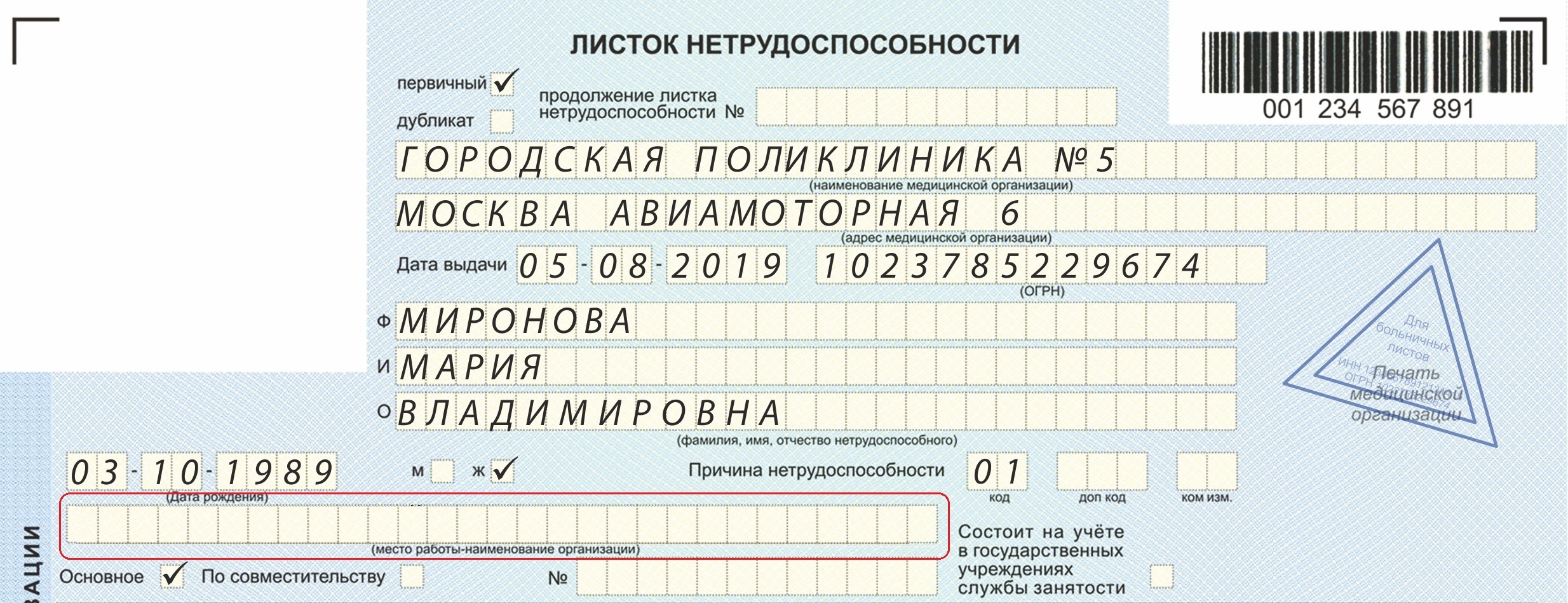

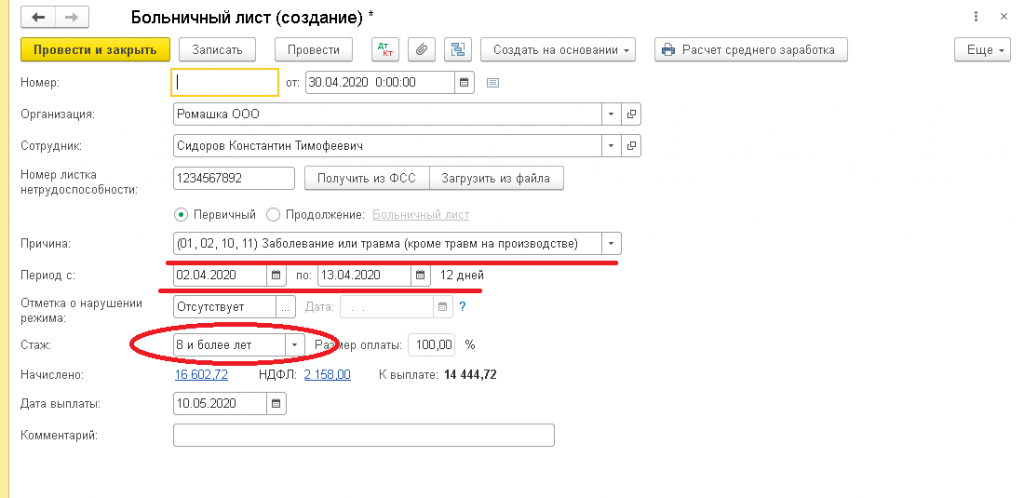

Согласно п. Официальным документом, по которому подтверждают временную болезнь работника, считают листок нетрудоспособности. В этой ситуации расчет и начисление НДФЛ осуществляют с выплат по этой медицинской справке. Выплаты по закрытому больничному и в году облагают НДФЛ. Пособие по закрытому больничному включают в налогооблагаемый доход, который выплачивают в текущем месяце п.

Официальным документом, по которому подтверждают временную болезнь работника, считают листок нетрудоспособности. В этой ситуации расчет и начисление НДФЛ осуществляют с выплат по этой медицинской справке. Выплаты по закрытому больничному и в году облагают НДФЛ. Пособие по закрытому больничному включают в налогооблагаемый доход, который выплачивают в текущем месяце п.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Это быстро и бесплатно!

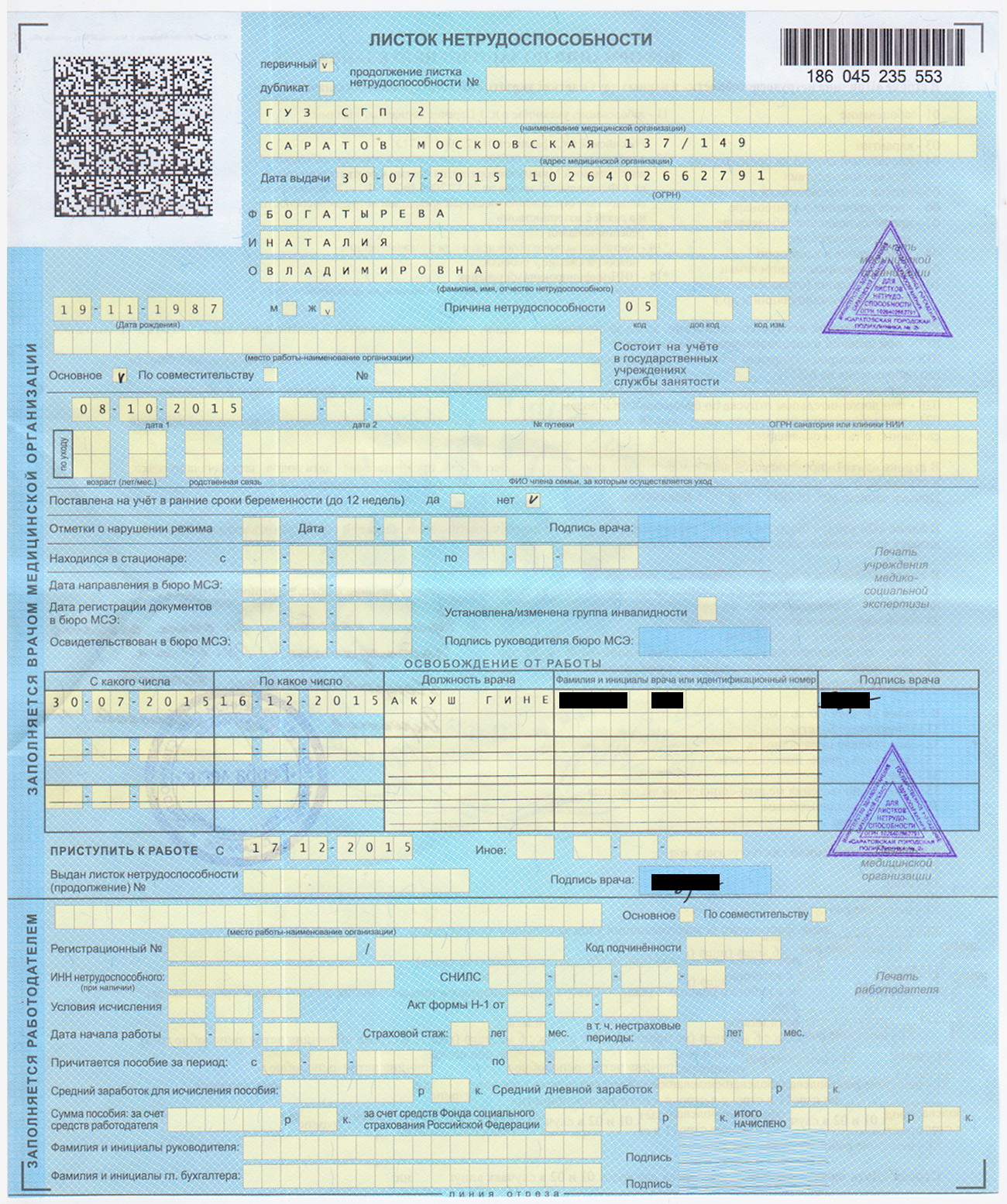

6-НДФЛ: пособие по беременности и родам

Оплата больничного листа производится работодателем в полном размере. Однако получить выплату женщина сможет лишь в том случае, если она проработала в организации не менее 6-ти месяцев.

Также оплата больничного листа производится в отношении тех будущих мам, которые являются официально безработными, то есть, состоят на учете в центре занятости. Кроме того, данный тип больничного листа полагается учащимся и студенткам дневной формы обучения, если они получают стипендию.

Бывает так, что факт многоплодной беременности устанавливается непосредственно в процессе родов. Для таких случаев в законодательстве предусмотрена норма, позволяющая увеличивать срок больничного еще на 40 дней.

Кроме того, если роды протекали с осложнениями, стандартная продолжительность больничного увеличивается на 16 дней. Ольга ждет рождения второго ребенка в октябре года, а ее старшему сыну сейчас 1 год и 2 месяца.

Менеджером в фирме по установке окон она работает с года, но за последние полтора года у Ольги не было трудового дохода. В этом случае для расчета пособия по беременности и родам будет учитываться ее средний заработок за и год.

Он соответственно составлял и тыс. Так как эти годы не были високосными, расчет ведется из дней. Наталья работает официанткой с 10 сентября. Она хорошо зарабатывает на чаевых, но официально ее зарплата равна минимальной.

Рассчитанную по основной методике сумму среднего заработка на период нетрудоспособности необходимо примерить к минимальному показателю.

Обычно это необходимо в случаях, когда заболевший работник по каким-либо причинам не отработал 2 года до больничного и сумма пособия по расчету за месяц может получиться меньше, чем установленный МРОТ.

Максимальный размер больничного листа в годах определяется исходя из нескольких параметров. И хотя методика расчета в целом не изменилась, минимальная и максимальная выплата варьируют по сравнению с предыдущими годами в связи с изменением применяемых показателей.

Как рассчитать больничный по беременности и родам в годах, вы узнаете из данной статьи. Общая продолжительность периода временной нетрудоспособности — сто сорок дней. При этом предполагается, что семьдесят дней даются до родов и семьдесят дней после, но работница может сама перераспределять дни, например, взять восемьдесят дней до родов и шестьдесят после.

Общее количество все равно остается неизменным. Если больничный лист выписывал зубной техник или фельдшер, его максимальный срок будет немного меньше, чем у больничного листа, выписанного, например, терапевтом или хирургом, но по решению врачебной комиссии такой больничный лист также могут продлить и на год.

Немаловажным является, входит ли в страховую выслугу отпуск по уходу за ребенком, в период расчета пособия.

Пояснения нам дает ФЗ скачать закон можно выше , где говориться, что войдет лишь тот период, в котором мать или отец находились в отпуске по уходу за ребенком до 18 месяцев. При наличии нескольких отпусков, то суммарно до 36 месяцев.

На данный момент оплата листа нетрудоспособности стала более простой. Выплата пособий по листу производится ФСС на основании расчетов по количеству дней болезни.

Для получения пособия немаловажно и правильно оформить сам бланк документа. Без оформленного документа получить выплату невозможно. С 1 января года начали применяться новые бланки листов больничного.

До этого момента выплатой пособия занимались организации и предприятия. ФСС компенсировало произведенные выплаты после подачи отчетов. Суммы взносов уменьшались на потраченный эквивалент.

Ответ : Медицинская организация обязана выдавать больничные листы по каждому месту трудоустройства заявителя. Оформление больничного совместителям производится при наличии соответствующего документа.

Также установлен определенный срок, когда выплачивается больничный по беременности и родам. Обратиться за перечислениями допускается в срок до полугода после окончания действия больничного листа. После получения подтверждающих документов перечисление выплат осуществляется в течение 10 дней.

Но в практике бывают случаи, когда эти сроки сокращались. Это происходит в том случае, если беременная работница продолжает свою трудовую деятельность и после тридцатой недели. Значит, отсчет начала действия больничного листа будет зафиксирован с момента обращения к врачу за этим документом.

А от длительности действия больничного листа напрямую зависят и выплаты по компенсации нетрудоспособности для женщины. В данный документ вписана сумма зарплаты и иных денежных выплат за несколько лет; текущий год с перечислением взносов по страховке; общее количество дней, когда человек не работал, отпуск по уходу за ребенком, отпуск по беременности и родам; период отстранения человека от работы с полным или частичным сохранением зарплаты исходя из законов РФ.

Бюллетень можно взять во время первого визита к доктору или когда лист будет закрываться. Обращаясь к доктору после трудовых будней, лучше попросить его, чтобы он подписал больничный следующим днем.

Главная Автоюрист Оценка статьи:. Пока оценок нет.

Процент оплаты больничного листа по беременности и родам в 2020 году

В году пособие по беременности и родам выплачивается работодателем сотруднице, если она готовится к рождению ребенка и предъявила в бухгалтерию больничный лист на отпуск по беременности и родам. В этом случае бухгалтер должен в отведенные законом сроки рассчитать и выплатить пособие за счет средств работодателя. Затем деньги полностью вернет ФСС. Запрещено выплачивать пособие работнику, который продолжается во время отпуска по беременности трудиться в организации. Если же сотрудница работает только часть отпуска, то пособие нужно выплатить за те дни, когда она не работала.

Каким бы желанным и долгожданным не был ребенок, родители не всегда имеют возможность все тщательно подготовить заранее. И надлежащим образом подойти к этому событию. Вполне естественно, что дополнительная помощь никому не будет лишней.

Оплата больничного листа производится работодателем в полном размере. Однако получить выплату женщина сможет лишь в том случае, если она проработала в организации не менее 6-ти месяцев. Также оплата больничного листа производится в отношении тех будущих мам, которые являются официально безработными, то есть, состоят на учете в центре занятости. Кроме того, данный тип больничного листа полагается учащимся и студенткам дневной формы обучения, если они получают стипендию. Бывает так, что факт многоплодной беременности устанавливается непосредственно в процессе родов.

Пособие по беременности и родам в РФ в 2020 году

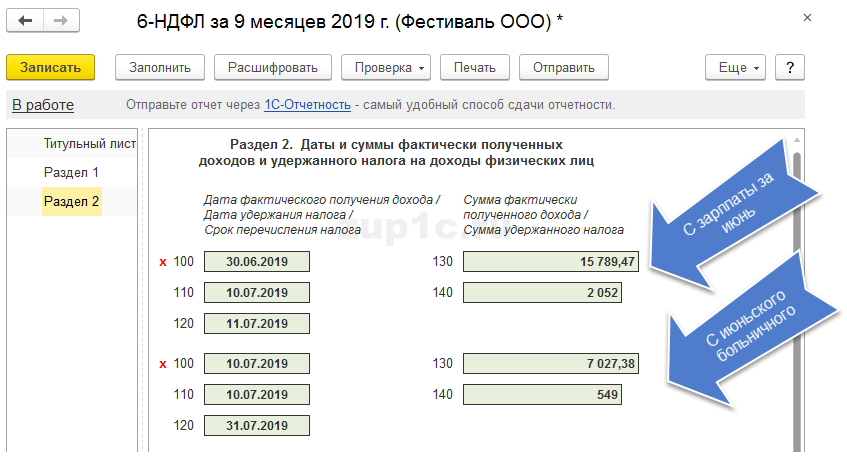

Мы рассматривали порядок заполнения Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом форма 6-НДФЛ утв. Приказом ФНС от Об особенностях отражения пособий по беременности и родам в форме 6-НДФЛ расскажем в нашем материале. Пособие по беременности и родам НДФЛ не облагается п. Поэтому отражать его в Расчете не нужно. Таким образом, начисляя и выплачивая работникам пособия по беременности и родам налоговый агент данные выплаты в форме 6-НДФЛ не отражает. Используется для индексации зарплаты. Используется для регулирования зарплаты. Используется для расчёта отдельных показателей. Москва , Компания “АйСи Групп”.

Приказом ФНС от Об особенностях отражения пособий по беременности и родам в форме 6-НДФЛ расскажем в нашем материале. Пособие по беременности и родам НДФЛ не облагается п. Поэтому отражать его в Расчете не нужно. Таким образом, начисляя и выплачивая работникам пособия по беременности и родам налоговый агент данные выплаты в форме 6-НДФЛ не отражает. Используется для индексации зарплаты. Используется для регулирования зарплаты. Используется для расчёта отдельных показателей. Москва , Компания “АйСи Групп”.

Облагается ли НДФЛ пособие по беременности и родам?

Оплата больничного листа производится работодателем в полном размере. Однако получить выплату женщина сможет лишь в том случае, если она проработала в организации не менее 6-ти месяцев. Также оплата больничного листа производится в отношении тех будущих мам, которые являются официально безработными, то есть, состоят на учете в центре занятости. Кроме того, данный тип больничного листа полагается учащимся и студенткам дневной формы обучения, если они получают стипендию.

Кроме того, данный тип больничного листа полагается учащимся и студенткам дневной формы обучения, если они получают стипендию.

Все способы увеличения пособия с пояснениями! Нужно указать стаж за всю жизнь.

В статье ТК РФ дано определение такому понятию, как больничный лист. Данный документ выдается в медицинском учреждении гражданину, который имеет официальное трудоустройство, по причине временной нетрудоспособности. Посмотреть и скачать можно здесь: [ Образец листка нетрудоспособности ].

Больничный лист по беременности и родам

Больничный по беременности и родам БиР положен всем официально трудоустроенным женщинам. Он оформляется на сроке беременности 30 недель, даже если женщина по собственному желанию продолжает работать. Если беременная обращается за листком нетрудоспособности позже, отсчет тоже идет от срока в 30 недель.

Оплата больничного по беременности и родам зависит от продолжительности декретного периода, размера среднего заработка женщины и количества отработанных дней в расчетном периоде. При этом на весь период временной нетрудоспособности женщины, связанный с завершающим периодом беременности, рождением ребенка и ее восстановлением после родов, производится выплата декретного пособия по обязательному социальному страхованию работодателем или напрямую из Фонда социального страхования ФСС РФ. Такая особенность регулирования труда женщин предусматривает необходимость осуществления на протяжении длительного времени слаженной совместной работы таких основных участников, как:. Поскольку отпуск по беременности и родам устанавливается в виде периода нетрудоспособности больничного , для установления сроков освобождения от работы предназначенных в общем случае для подготовки к родам, рождения ребенка и восстановления сил используются:. В связи с этим вопросу установления сроков длительности больничного по беременности и родам, полагающихся в каждом конкретном случае, уделяется повышенное внимание. Продолжительность декретного отпуска в России устанавливается требованиями следующих нормативных правовых актов:.

Продолжительность декретного отпуска в России устанавливается требованиями следующих нормативных правовых актов:.

Сроки Выплаты Больничного По Беременности И Родам В 2020 Году

Пособие по беременности и родам — как выдается больничный лист в году? Кому производится оплата декретного отпуска? Как удерживается НДФЛ с больничного листа по беременности? Рождение детей всегда связано с немалыми материальными расходами и физическими затратами. Как бы ни был желанен ребенок, родителям не всегда удается всё спланировать заранее и достойным образом подготовиться к этому значимому событию. Очевидно, что дополнительная помощь никогда не будет лишней. В РФ беременность и материнство находятся под особым вниманием со стороны государства.

НК РФ в ст. указывает, что социальные пособия не подлежат налогообложению, таким образом, оплата больничного по беременности и родам как социальное пособие не требует удержания НДФЛ.

Окончание беременности и время непосредственно после рождения ребенка — тяжелый в физическом плане период для женщины. Согласно законодательству на это время она освобождается от работы и выходит на больничный. Посмотреть и скачать можно здесь: [ образец листа нетрудоспособности ].

НДФЛ и больничный лист

При этом, по какой причине был расторгнут договор, значения не имеет. Больничный оплачивается только бывшему сотруднику. В этом случае под больничным листом подразумевается предлог, на основании которого можно производить перечисления удержанных средств в госбюджет с дохода рабочего во время периода его нетрудоспособности. Этот лист, подтверждающий временную нетрудоспособность рабочего, выписывается медицинским работником в медучреждении для предъявления его по месту постоянной трудовой деятельности.

Ндфл с больничного по беременности и родам в 2019 году

Практически каждая беременная женщина, по закону, может претендовать на декретные выплаты. В году пособия будут начисляться по тому же принципу, что и сейчас. Однако минимальные и максимальные суммы пособий, возможно, возрастут.

В году пособия будут начисляться по тому же принципу, что и сейчас. Однако минимальные и максимальные суммы пособий, возможно, возрастут.

Правила исчисления декретных выплат изложены в законе ФЗ : в ст.

.

.

.

как они расследуются?. Вісник. Офіційно про податки

Згідно з частиною першою статті 31 Закону України «Про загальнообов’язкове державне соціальне страхування» від 23.09.1999 № 1105 (далі – Закон) підставою для призначення допомоги по тимчасовій непрацездатності є виданий у встановленому порядку листок непрацездатності.

Частиною третьою статті 30 Закону визначено, що рішення про призначення матеріального забезпечення приймається комісією (уповноваженим) із соціального страхування підприємства.

Відповідно до пункту 2.2 Положення про комісію (уповноваженого) із страхування у зв’язку з тимчасовою втратою працездатності, затвердженого постановою правління Фонду від 19.07.2018 № 13, комісія із соціального страхування підприємства зобов’язана приймати рішення про призначення матеріального забезпечення, про відмову в призначенні матеріального забезпечення, про припинення виплати його (повністю або частково), розглядати підставу і правильність видачі та заповнення листків непрацездатності та інших документів, які є підставою для надання матеріального забезпечення.

Обов’язкова наявність акта розслідування нещасного випадку невиробничого характеру при призначенні допомоги по тимчасовій непрацездатності внаслідок травми, не пов’язаної з нещасним випадком на виробництві, чинним законодавством не передбачена.

У разі надходження до комісії із соціального страхування підприємства листка непрацездатності, в якому підкреслено причину непрацездатності «невиробничі травми», комісія для прийняття вмотивованого рішення про призначення або відмову у наданні матеріального забезпечення повинна з’ясувати обставини та причини отримання невиробничої травми застрахованою особою шляхом розгляду пояснень застрахованої особи, акта за формою НТ (невиробничий травматизм) у разі його наявності або інших документів, які дають змогу визначити обставини отримання травми.

Що стосується обов’язковості проведення роботодавцем розслідування нещасних випадків невиробничого характеру, то відповідно до пунктів 11 та 12 Порядку розслідування та обліку нещасних випадків невиробничого характеру, затвердженого постановою Кабінету Міністрів України від 22.03.2001 №270, нещасні випадки (за винятком групових), які сталися з працюючими особами, розслідуються комісією, утвореною організацією, де працює потерпілий, у складі голови комісії – посадова особа, яку визначає керівник організації, і членів комісії – керівника відповідного структурного підрозділу, представника профспілкової організації, членом якої є потерпілий, або уповноваженого трудового колективу, якщо потерпілий не є членом профспілки. Рішення щодо розслідування нещасного випадку приймається керівником організації на підставі звернення потерпілого або особи, яка представляє його інтереси, листка непрацездатності або довідки лікувально–профілактичного закладу.

В свою чергу пунктом 3 Порядку чітко визначено перелік нещасних випадків, які підлягають розслідуванню. Тому, у разі надходження до роботодавця звернення потерпілого або особи, яка представляє його інтереси, щодо проведення розслідування нещасного випадку, керівник повинен прийняти рішення про створення відповідної комісії для проведення такого розслідування.

Тому, у разі надходження до роботодавця звернення потерпілого або особи, яка представляє його інтереси, щодо проведення розслідування нещасного випадку, керівник повинен прийняти рішення про створення відповідної комісії для проведення такого розслідування.

Фінансування матеріального забезпечення страхувальникам здійснюється на підставі заяви-розрахунку, форма якої затверджена Порядком фінансування страхувальників для надання матеріального забезпечення застрахованим особам у зв’язку з тимчасовою втратою працездатності та окремих виплат потерпілим на виробництві за рахунок коштів Фонду соціального страхування України, затвердженим постановою правління Фонду від 19.07.2018 № 12 (далі – Постанова № 12).

Відповідно до пункту 8 Постанови № 12 робочий орган виконавчої дирекції Фонду або його відділення у разі потреби має право здійснювати обмін інформацією зі страхувальником шляхом направлення запиту щодо уточнення інформації, наведеної у заяві–розрахунку.

У разі виникнення питань щодо призначення допомоги по тимчасовій непрацездатності у зв‘язку з травмою, непов‘язаною з виконанням трудових обов‘язків, за вимогою працівників Фонду страхувальник може надавати протокол засідання комісії щодо прийняття даного рішення, інші матеріали розслідування, проведеного комісією із соціального страхування, або ж акт за формою НТ у разі, якщо його було складено.

За матеріалами ГУ Держпраці в Одеській області

| 116-127 | Закон о реагировании на коронавирус в семьях | 7001 | Кредит для оплаты обязательного оплачиваемого отпуска по болезни | Некодифицированный, затрагивает главу 1 IRC (начиная с раздела 1) и разделы 3111 и 3221 | № | Н / Д | 18.03.2020 | Относится к квалифицированной заработной плате в связи с отпуском по болезни, выплачиваемой в период с 01.04.2020 и до 31.12.2020 или ранее (Уведомление IRS 20-21) | Отчет JCT, JCX-10-20, стр.8 | Анализ 116-127 §7001 |

| 116-127 | Закон о реагировании на коронавирус в семьях | 7002 | Кредит на отпуск по болезни для отдельных самозанятых лиц | Некодифицированный, влияет на IRC-субтитры A (начиная с раздела 1) и раздел 1401 | № | Н / Д | 18.03.2020 | Дни, приходящиеся на период с 01.04.2020 по 31.12.2020, могут быть включены в определение эквивалентной суммы отпуска по болезни (Уведомление IRS 20-21) | Отчет JCT, JCX-10-20, стр.12-14 | Анализ 116-127 §7002 |

| 116-127 | Закон о реагировании на коронавирус в семьях | 7003 | Кредит для оплаты обязательного оплачиваемого семейного отпуска | Некодифицированный, затрагивает главу 1 IRC (начиная с раздела 1) и разделы 3111 и 3221 | № | Н / Д | 18.03.2020 | Применяется к квалифицированной заработной плате за отпуск по семейным обстоятельствам, выплачиваемой в период с 01.04.2020 по 31.12.2020 (Уведомление IRS 20-21) | Отчет JCT, JCX-10-20, стр.15-18 | Анализ 116-127 §7003 |

| 116-127 | Закон о реагировании на коронавирус в семьях | 7004 | Кредит на семейный отпуск для некоторых самозанятых лиц | Некодифицированный, влияет на IRC-субтитр A (начиная с раздела 1) | № | Н / Д | 18.03.2020 | Дни, приходящиеся на период с 01.04.2020 по 31.12.2020, могут быть включены в определение эквивалентной суммы отпуска по семейным обстоятельствам (Уведомление IRS 20-21) | Отчет JCT, JCX-10-20 от 17.03.2020, стр.19 | Анализ 116-127 §7004 |

| 116-127 | Закон о реагировании на коронавирус в семьях | 7005 | Специальное правило, касающееся налогообложения работодателей | Некодифицированный, затрагивает главу 1 IRC (начиная с раздела 1) и разделы 3111 и 3221 | № | Н / Д | 18.03.2020 | 18.03.2020 | Отчет JCT, JCX-10-20, стр.22 | Анализ 116-127 §7005 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 1106 | Прощение ссуды | Некодифицированный, затрагивает разделы 61 и 265 IRC | Законодательное собрание Калифорнии приняло закон, который предусматривает исключение из совокупного дохода сумм покрытых займов, прощенных в соответствии с разделом 1106, как и исключение в разделе 1106 (i). | 17071, 17131,8, 24271, 24308,6 | 27.03.2020. | 27.03.2020 | Отчет JCT, JCX-12R-20, стр.104 | Анализ 116-136 §1106 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2201 | Скидки на восстановление 2020 для физических лиц | 6211, 6213, 6428 | № | Н / Д | 27.03.2020 | 27.03.2020 | Отчет JCT, JCX-12R-20, стр.3-12 | Анализ 116-136 §2201 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2202 | Особые правила использования пенсионных фондов | 72 | Есть | 17071, 17081, 17085, 17085.7, 17501, 24271, 24601 | 27.03.2020 | Действует для распространений, связанных с коронавирусом, в соответствии с определением, произведенных 1 января 2020 года или после этой даты, но до 31 декабря 2020 года | Отчет JCT, JCX-12R-20, стр.12-16 | Анализ 116-136 §2202 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2203 | Временный отказ от обязательных минимальных правил распределения для определенных пенсионных планов и счетов | 401, 402 | Есть | 17501, 24601 | 27.03.2020 | Эти положения применяются к календарным годам после 31.12.2019 и применяются к поправкам к любому плану или договору аннуитета, сделанным в соответствии с поправками, внесенными в этот раздел и внесенными в последний день первого планового года, начинающегося или после 1/1/2022 | Отчет JCT, JCX-12R-20, стр.16-20 | Анализ 116-136 §2203 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2204 | Пособие на частичные сверхурочные отчисления на благотворительные взносы | 62 | № | 17024,5, 17072 | 27.03.2020 | Изменения, внесенные в этот раздел, применяются к налоговым годам, начинающимся после 31.12.2019 | Отчет JCT, JCX-12R-20, стр.20-23 | Анализ 116-136 §2204 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2205 | Изменение ограничений на благотворительные взносы в течение 2020 года | 170 | № | 17201, 17275.2, 17275.3, 17275.5, 24357 – 24359.1 | 27.03.2020 | Резерв применяется к налоговым годам, заканчивающимся после 31.12.2019 | Отчет JCT, JCX-12R-20, стр. 23-26 | Анализ 116-136 §2205 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2206 | Исключение для определенных выплат работодателем студенческих ссуд | 127, 221 | № | 17131, 17151 | 27.03.2020 | Оперативно для платежей, произведенных после 27.03.2020 и до 01.01.2021 | Отчет JCT, JCX-12R-20, стр.26-29 | Анализ 116-136 §2206 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2301 | Кредит удержания сотрудников для работодателей, подлежащих закрытию из-за COVID-19 | Некодифицированное положение, влияющее на разделы 3111 и 3221 IRC | Н / Д | Н / Д | 27.03.2020 | Оперативный по заработной плате, выплаченной после 12.03.2020 и ранее 01.01.2021 | Отчет JCT, JCX-12R-20, стр.30-43 | Анализ 116-136 §2301 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2302 | Задержка уплаты налога на заработную плату работодателя | Некодифицированные положения, касающиеся разделов IRC 1401, 3111, 3211, 3221, 6654 | Н / Д | Н / Д | 27.03.2020 | Оперативник по отсроченным платежам с 27.03.2020 и до 01.01.2021. | Отчет JCT, JCX-12R-20, стр. 43-50 | Анализ 116-136 §2302 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2303 | Изменения чистых операционных убытков | 172 и 860E | № | 17201, 17276-17276.22, 24416-24416.22 | 27.03.2020 | Положение, приостанавливающее применение ограничения налогооблагаемого дохода в размере 80%, применяется к налоговым годам, начинающимся после 31.12.2017, и к налоговым годам, начинающимся 31.12.2017 или ранее, из которых NOL возникает в налоговые годы, начинающиеся после 31.12.2017. / 2017, несут. Положение, изменяющее правила, касающиеся переноса назад, применяется к NOL, возникающим в налоговые годы, начинающиеся после 31.12.2017, и налоговые годы, начинающиеся до, в или после такой даты, на которую переносятся такие NOL. Технические изменения, внесенные в положение, действуют, как если бы они были включены в раздел 13302 PL 115-97. | Отчет JCT, JCX-12R-20, стр. 50-55 | Анализ 116-136 §2303 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2304 | Изменение ограничения убытков для налогоплательщиков, не являющихся юридическими лицами | 461 | № | 17551, 17560.5, 24681 | 27.03.2020 | Положение, приостанавливающее действие запрета на избыточные коммерческие убытки, действует в течение налоговых лет, начинающихся после 31.12.2017. Технические поправки к разделу 461 (l) IRC, внесенные этим положением, действуют, как если бы они были включены в раздел 11012 PL 115-97 для налоговых лет, начинающихся после 31.12.2017. | Отчет JCT, JCX-12R-20, стр. 55-59 | Анализ 116-136 §2304 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2305 | Изменение кредита для минимальных налоговых обязательств корпораций за предыдущий год | 53 | № | 17063, 23453 | 27.03.2020 | Этот резерв действует для налоговых лет, начинающихся после 31.12.2017 | Отчет JCT, JCX-12R-20, стр.59-60 | Анализ 116-136 §2305 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2306 | Изменение ограничения на коммерческий интерес | 163 | № | 17024,5, 17201, 23051,5, 24344, 24344,7 | 27.03.2020 | Этот раздел действует для налоговых лет, начинающихся после 31.12.2018. | Отчет JCT, JCX-12R-20, стр. 61-67 | Анализ 116-136 §2306 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2307 | Технические поправки в отношении квалифицированного улучшения собственности | 168 | № | 17201, 17250, 24349 | 27.03.2020 | Этот раздел действует так, как если бы он включен в раздел 13204 Закона о сокращении налогов и рабочих местах (PL 115-97). | Отчет JCT, JCX-12R-20, стр. 67-71 | Анализ 116-136 §2307 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 2308 | Временное исключение из акцизного налога на алкоголь, используемый для производства дезинфицирующего средства для рук | 5214 | № | Н / Д | 27.03.2020 | Относится к дистиллированным спиртам, удаленным после 31.12.2019 и до 01.01.2021. | Отчет JCT, JCX-12R-20, стр. 71-72 | Анализ 116-136 §2308 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 3516 | Технические поправки | 6103 | № | 19542-19547, 19549, 19551-19555, 19559, 19561, 19562, 19565 | 27.03.2020 | Этот раздел действует так, как если бы он включен в Закон о развитии талантов бакалавриата путем разблокирования ресурсов для образования или в «Закон о БУДУЩЕМ» (стр.Л. 116–91) | Отчет JCT, JCX-12R-20, стр. 73-76 | Анализ 116-136 §3516 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 3606 | Advanaced Возврат кредитов | Некодифицированный, затрагивающий разделы 3111 и 3221 IRC путем внесения поправок в разделы 7001 и 7003 Закона о борьбе с коронавирусом для семей (Публичный закон 116-127). | № | Н / Д | 27.03.2020 | Применяется к квалифицированной заработной плате за отпуск по семейным обстоятельствам, выплачиваемой в течение периода, начинающегося 1 апреля 2020 г. и не позднее 31 декабря 2020 г. (Уведомление IRS 20-21) | Отчет JCT, JCX-12R-20, стр. 77-81 | Анализ 116-136 §3606 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 3607 | Расширение полномочий DOL для переноса определенных сроков | Н / Д | Н / Д | Н / Д | 27.03.2020 | 27.03.2020 | Отчет JCT, JCX-12R-20, стр.81-82 | Анализ 116-136 §3607 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 3608 | Правила финансирования плана единого работодателя | Некодифицированные положения, влияющие на разделы 430 и 436 IRC | Частично | 17501, 24601 | 27.03.2020 | 27.03.2020 | Отчет JCT, JCX-12R-20, стр.83-90 | Анализ 116-136 §3608 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 3609 | Применение правил пенсионного плана кооперативов и мелких работодателей к некоторым благотворительным работодателям, основной целью освобождения которых является оказание услуг матерям и детям. | 414 | Есть | 17501, 24601 | 27.03.2020 | Резерв применяется к плановым годам, начинающимся после 31 декабря 2018 г. | Отчет JCT, JCX-12R-20, стр.90-95 | Анализ 116-136 §3609 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 3701 | Освобождение от услуг телемедицины | 223 | № | 17215,4 | 27.03.2020 | Этот резерв действует для плановых лет, начинающихся 31 декабря 2021 г. или ранее | Отчет JCT, JCX-12R-20, стр.96-97 | Анализ 116-136 §3701 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 3702 | Включение некоторых безрецептурных медицинских товаров в качестве квалифицированных медицинских расходов | 105, 106, 220 и 223 | № | 17024,5, 17131, 17131.4, 17201, 17215, 17215,1 и 17215,4 | 27.03.2020 | Данное положение применяется к выплатам от HSA и MSA для сумм, выплаченных после 31 декабря 2019 года. Резерв применяется к возмещению от FSA и HRA в области здравоохранения расходов, понесенных после 31 декабря 2019 г. | Отчет JCT, JCX-12R-20, стр. 98-100 | Анализ 116-136 §3702 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 4003 | Чрезвычайная помощь и защита налогоплательщиков | Некодифицированный, влияет на раздел IRC 382 | № | 17024.5, 17321, 17323, 23051,5, 24451, 24458, 24459 и 24472 | 27.03.2020 | 27.03.2020 | Отчет JCT, JCX-12R-20, стр.105 | Анализ 116-136 §4003 |

| 116-136 | Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) | 4007 | Приостановление действия некоторых акцизов на авиацию | Некодифицированный, затрагивает разделы IRC 4041, 4081, 4083, 4261, 4271 и 6427 | № | Н / Д | 27.03.2020 | Приостановление действия этих акцизов действует с 28 марта 2020 г. по 31 декабря 2020 г. | Отчет JCT, JCX-12R-20, стр. 101-103 | Анализ 116-136 §4007 |

| 116-139 | Программа защиты зарплаты и Закон об улучшении здравоохранения | 101 | Поправки к Программе защиты зарплаты, ссуды на случай бедствия, связанные с экономическим ущербом, и чрезвычайные гранты | Некодифицированный, вносит поправки в Раздел A Закона CARES (PL 116-136) | № | 17071, 17131.8, 24271, 24308,6 | 24.04.2020 | 24.04.2020 | Отчет JCT, JCX-12R-20, стр. 104 | Анализ 116-139 §101 |

| 116-142 | Закон о гибкости программы защиты зарплаты от 2020 г. | 3 | Поправки к прощению ссуд по Программе защиты зарплаты | Некодифицированный, затрагивает разделы 61 и 265 IRC | № | 17071, 17131.8, 24271, 24308,6 | 27.03.2020 | Применяется к кредитам, предоставленным в соответствии с разделом 7 (a) (36) SBA или разделом 1109 Закона о CARES | Отчет JCT, JCX-12R-20, стр. 104 | Анализ 116-142 §3 |

| 116-142 | Закон о гибкости программы защиты зарплаты от 2020 г. | 4 | Задержка уплаты налога на заработную плату работодателя | Некодифицированный, влияет на раздел IRC 3111 | Н / Д | Н / Д | Н / Д | Н / Д | Отчет JCT, JCX-12R-20, стр.43 | Анализ статей 116-142 §4 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 272 | Дополнительные скидки на восстановление в 2020 году для физических лиц | 6428A | № | Н / Д | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 784 | Анализ 116-260 §272 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 273 | Поправки к возмещению возмещения в соответствии с Законом CARES | Некодифицированный, затрагивающий Закон о коронавирусе, помощи, помощи и экономической безопасности (Закон CARES), а также подзаголовок A IRC (начиная с раздела 1) и раздел 6428 | № | Н / Д | 27.03.2020 | 27.03.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 795 | Анализ 116-260 §273 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 274 | Продление некоторых отсроченных налогов на заработную плату | Некодифицированный, влияет на Уведомление налоговой службы 2020-65 | Н / Д | Н / Д | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 797 | Анализ 116-260 §274 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 275 | Положения или инструкции, разъясняющие применение вычета налога на расходы на преподавателя | Некодифицированный, влияет на раздел 62 IRC | № | 17072 | 27.12.2020 | Затраты, выплаченные или понесенные после 12.03.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 797 | Анализ 116-260 § 275 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 276 | Разъяснение налогового режима прощения обеспеченных кредитов | Некодифицированный, влияет на Закон о малом бизнесе, раздел 7A, и разделы IRC 61, 265, 705, 1017 и 1366 | № | 17071, 17131.8, 17280, 24271, 24308,6, 24425 | 27.12.2020 | Первоначальный резерв по ссуде в рамках Программы защиты заработной платы (PPP) вступает в силу для налоговых лет, начинающихся после 27.03.2020. Резерв по последующим займам ГЧП действует для налоговых лет, заканчивающихся после 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 798 | Анализ 116-260 §276 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 277 | Гранты на чрезвычайную финансовую помощь | Некодифицированный, затрагивающий раздел 3504 Закона о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES), а также подзаголовок A IRC (начиная с раздела 1) и разделы 25A, 61 | № | 17071, 17131.8, 24271, 24308,6 | 27.03.2020 | Гранты на чрезвычайную финансовую помощь, предоставленные 27.03.2020 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 799 | Анализ 116-260 §277 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 278 | Разъяснение налогового режима в отношении прощения некоторых ссуд и другой финансовой помощи бизнесу | Некодифицированный, затрагивающий Закон CARES, разделы 1109, 1110 и 1112, и разделы 61, 265, 705, 1017 и 1366 IRC. | № | 17071, 17131,8, 17280, 24271, 24308,6, 24425 | 27.12.2020 | Положения, относящиеся к Закону о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES), PL 116-136, включая положения, связанные с ГЧП, ссуды на покрытие экономических травм (EIDL) и субсидии для определенных платежей по ссудам в соответствии с Законом CARES. вступают в силу для налоговых лет, заканчивающихся после 27.03.2020. Положение, касающееся субсидий для операторов закрытых площадок, действует для налоговых лет, заканчивающихся после 27.12.2020. Положение, касающееся авансов EIDL в соответствии с Разделом N, Разделом III, разделом 331 (Закон об экономической помощи малообеспеченным малым предприятиям, некоммерческим организациям и объектам), вступает в силу для налоговых лет, начинающихся после 27/12/2020. | Закон о консолидированных ассигнованиях, 2021, стр. 799 | Анализ 116-260 §278 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 279 | Полномочия на отказ от некоторых требований к предоставлению информации | Некодифицированный, затрагивающий различные разделы Закона о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES), разделы 276 (b), 277 и 278 Закона, а также подзаголовок F IRC, глава 61 (начиная с раздела 6012) | Частично | 18631 | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 801 | Анализ 116-260 §279 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 280 | Применение особых правил к пенсионным планам за приобретение денег | Некодифицированный, затрагивающий Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES), PL 116-136, раздел 2202 и раздел 72 IRC | Есть | 17071, 17081, 17085, 17085.7, 17501, 24271, 24601 | 27.03.2020 | Действует для распространений, связанных с коронавирусом, в соответствии с определением, выпущенных 01.01.2020 или после этой даты, но до 31.12.2020. | Закон о консолидированных ассигнованиях, 2021, стр. 801 | Анализ 116-260 §280 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 281 | Выборы для отказа от внесения определенных изменений в сельскохозяйственные убытки | Некодифицированный, затрагивающий Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES), PL 116-136, раздел 2303 и разделы IRC 172 и 860E | № | 17201, 17276-17276.22, 24416-24416.22 | 27.03.2020 | Положение, изменяющее правила, касающиеся переноса назад, применяется к чистому операционному убытку (NOL), возникающему в налоговые годы, начинающиеся после 31.12.2017. Положение, изменяющее правила, касающиеся ограничений NOL, применяется к налоговым годам, начинающимся после 31.12.2017, и налоговым годам, начинающимся не ранее такой даты, на которую переносятся NOL, возникающие в налоговые годы, начинающиеся после такой даты. | Закон о консолидированных ассигнованиях, 2021, стр. 802 | Анализ 116-260 §281 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 283 | Раскрытие информации для идентификации дебиторской задолженности по налогам, не подлежащей взысканию в соответствии с договорами о взимании оговоренных налогов | 6103, 7213 | № | 19542 – 19572 | 27.12.2020 | Раскрытие информации 27.12.2020 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 803 | Анализ 116-260 §283 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 284 | Изменение некоторых средств защиты информации в декларации налогоплательщика | 6103 | № | 19542 – 19572 | Раскрытие информации после 19.12.2019 | Раскрытие информации после 19.12.2019 | Закон о консолидированных ассигнованиях, 2021, стр. 804 | Анализ 116-260 §284 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 285 | Выборы 2020 г. о прекращении периода перевода для квалифицированных переводов из пенсионного плана для покрытия будущих расходов пенсионеров | 420 | Есть | 17501, 24601 | 27.12.2020 | Для налоговых лет, начинающихся после даты единовременного выбора для прекращения периода передачи пенсионных планов для покрытия будущих расходов пенсионеров, который производится в течение налоговых лет, начинающихся после 31.12.2019 и до 31.12.2021 | Закон о консолидированных ассигнованиях, 2021, стр. 807 | Анализ 116-260 §285 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 286 | Продление кредита на оплачиваемый отпуск по болезни и семейный отпуск | Некодифицированный, затрагивающий Закон о реагировании на семейный первый коронавирус (FFCRA), разделы 7001-7004 и разделы IRC 1401, 3111 и 3221 | № | Н / Д | 18.03.2020 | Различный, см. Сводку федеральных изменений | Закон о консолидированных ассигнованиях, 2021, стр. 808 | Анализ 116-260 §286 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 288 | Определенные технические усовершенствования кредитов для оплачиваемого отпуска по болезни и семейного отпуска | Некодифицированный Закон о реагировании на семейный коронавирус в первую очередь (FFCRA), разделы 7001 и 7003 и разделы IRC 3111 и 3221 | Н / Д | Н / Д | 18.03.2020 | Применяется к заработной плате за квалифицированный отпуск по семейным обстоятельствам, выплачиваемой в период с 01.04.2020 по 31.03.2021. | Закон о консолидированных ассигнованиях, 2021, стр. 811 | Анализ 116-260 §288 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 304 | Дополнительные допустимые расходы | Некодифицированный, затрагивающий Закон о малом бизнесе, разделы 7 и 7A, Закон о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (Закон CARES), PL 116-136, разделы 1106 и 1109 и разделы 61 и 265 IRC | № | 17071, 17131.8, 24271, 24308,6 | 27.12.2020 | Позволяет использовать ссуды, выданные в рамках Программы защиты заработной платы (PPP) до, в или после 27.12.2020, для покрытия дополнительных прощаемых расходов, за исключением заемщиков, у которых уже были прощены ссуды. | Закон о консолидированных ассигнованиях, 2021, стр. 812 | Анализ 116-260 §304 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 421 | Помощь поставщикам транспортных услуг, пострадавших от COVID-19 | Некодифицированный, влияет на раздел IRC 3111 | Н / Д | Н / Д | 27.12.2020 | Определенные транспортные услуги, начиная с 27.12.2020 и заканчивая 31.03.2021 или датой, в которую израсходованы все утвержденные средства, но не позднее 27.12.2023. | Закон о консолидированных ассигнованиях, 2021, стр. 880 | Анализ 116-260 §421 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 501 | Срочная помощь при аренде | Некодифицированный, влияет на раздел 61 IRC | № | 17071, 24271 | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 888 | Анализ 116-260 §501 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 512 | Великие озера ул.Корпорация развития Лоуренса Сивей | 9505 | Н / Д | Н / Д | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1575 | Анализ 116-260 §512 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 102 | Требования к медицинскому страхованию в отношении неожиданных медицинских счетов | 9815, 9816, 9817, 9822, 223 | № | 17201, 17215.4 | 27.12.2020 | Плановые годы, начинающиеся 01.01.2022 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 1577 | Анализ 116-260 §102 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 103 | «Определение тарифов вне сети, которые должны оплачиваться страховыми планами»; Независимый процесс разрешения споров | 9816 | № | Н / Д | 27.12.2020 | Различный | Закон о консолидированных ассигнованиях, 2021, стр. 1616 | Анализ 116-260 §103 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 105 | Закончить неожиданные счета за санитарную авиацию | 9817 | № | Н / Д | 27.12.2020 | Оперативно в отношении плановых лет, начинающихся 01.01.2022 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 1650 | Анализ 116-260 §105 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 106 | Требования к отчетности в отношении услуг санитарной авиации | 9823 | № | Н / Д | 27.12.2020 | Оперативно в отношении плановых лет, начинающихся 01.01.2022 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 1670 | Анализ 116-260 §106 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 107 | Прозрачность в отношении франшиз внутри и вне сети и ограничений на оплату услуг | 9816 | 9816 | Н / Д | 27.12.2020 | Действует в отношении плановых лет, начинающихся 01.01.2022 или после этой даты. | Закон о консолидированных ассигнованиях, 2021, стр. 1677 | Анализ 116-260 §107 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 111 | Защита прав потребителей посредством плана медицинского страхования Требование о справедливой и честной предварительной оценке затрат | 9816 | № | Н / Д | 27.12.2020 | Действует в отношении плановых лет, начинающихся 01.01.2022 или после этой даты. | Закон о консолидированных ассигнованиях, 2021, стр. 1680 | Анализ 116-260 §111 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 113 | Обеспечение непрерывности обслуживания | 9818 | № | Н / Д | 27.12.2020 | Действует в отношении плановых лет, начинающихся 01.01.2022 или после этой даты. | Закон о консолидированных ассигнованиях, 2021, стр. 1687 | Анализ 116-260 §113 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 114 | Ведение инструмента сравнения цен | 9819 | № | Н / Д | 27.12.2020 | Оперативно в отношении плановых лет, начинающихся 01.01.2022 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 1693 | Анализ 116-260 §114 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 116 | Защита пациентов и повышение точности справочной информации поставщиков медицинских услуг | 9820 | № | Н / Д | 27.12.2020 | Плановые годы, начинающиеся 01.01.2022 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 1697 | Анализ 116-260 §116 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 201 | Повышение прозрачности за счет исключения оговорок о ценах и качестве информации | 9824 | № | Н / Д | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1709 | Анализ 116-260 §201 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 203 | Укрепление паритета в области психического здоровья и пособий в связи с употреблением психоактивных веществ | 9812 | № | Н / Д | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1719 | Анализ 116-260 §203 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 204 | Отчетность о прибылях и убытках аптек и стоимости лекарств | 9825 | № | Н / Д | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1737 | Анализ 116-260 §204 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 101 | Минимальный уровень вычета медицинских расходов | 213 | № | 17201 и 17241 | 27.12.2020 | Налоговые годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1858 | Анализ 116-260 §101 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 102 | Вычет за вычетом энергоэффективных коммерческих зданий | 179D | № | 17257.2 | Имущество введено в эксплуатацию после 31.12.2020 | Имущество введено в эксплуатацию после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1858 | Анализ 116-260 §102 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 103 | Льготы, предоставляемые добровольным пожарным и службам неотложной медицинской помощи | 139B | № | 17131 | Налоговые годы, начинающиеся после 31.12.2020 | Налоговые годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр.1859 | Анализ 116-260 §103 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 104 | Переход от удержания за квалификационную плату за обучение и сопутствующие расходы на повышенное ограничение дохода по кредиту на пожизненное обучение | 25А, 222 | № | 17204.7 | Налоговые годы, начинающиеся после 31.12.2020 | Налоговые годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр.1859 | Анализ 116-260 §104 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 105 | Кредит на техническое обслуживание железнодорожных путей | 45 г | № | Н / Д | 27.12.2020 | Для налоговых лет, заканчивающихся после 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1860 | Анализ 116-260 §105 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 106 | Некоторые положения, касающиеся пива, вина и крепких спиртных напитков | 263A, 5001, 5041, 5051, 5212, 5414, 5555 | № | 17201, 24422.3 | 27.12.2020 | Процентные расходы, выплаченные или начисленные после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1860 | Анализ 116-260 §106 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 107 | Возврат денежных средств вместо сниженных ставок на некоторые крафтовые напитки, произведенные за пределами США | 5001, 5041, 5051, 6038E, 7652 | Н / Д | Н / Д | 27.12.2020 | Как правило, для крепких спиртных напитков, пива и вина, ввезенных в США и вывезенных после 31.12.2022, с различными другими сроками действия | Закон о консолидированных ассигнованиях, 2021, стр. 1864 | Анализ 116-260 §107 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 108 | Сниженные цены не допускаются для контрабандного или незаконного производства пива, вина и спиртных напитков | 5067, 5068 | Н / Д | Н / Д | 27.12.2020 | Для крепких спиртных напитков, пива и вина, произведенных после 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1868 | Анализ 116-260 §108 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 109 | Минимальные технологические требования для производства восстановленных крепких спиртных напитков | 5001, 5002 | Н / Д | Н / Д | 27.12.2020 | Для дистиллированных спиртов, удаленных после 31.12.2021 | Закон о консолидированных ассигнованиях, 2021, стр. 1868 | Анализ 116-260 §109 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 110 | Изменение правил единого налогоплательщика | 5001, 5041, 5051 | Н / Д | Н / Д | 27.12.2020 | Для пива, вина и крепких спиртных напитков, удаленных после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1868 | Анализ 116-260 §110 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 111 | Правило просмотра для связанных контролируемых иностранных корпораций | 954 | № | 25110 | 27.12.2020 | налоговых лет, начинающихся после 31.12.2020 и до 01.01.2026, и до налоговых лет американских акционеров, с которыми или в пределах которых заканчиваются такие налоговые годы иностранных корпораций. | Закон о консолидированных ассигнованиях, 2021, стр. 1869 | Анализ 116-260 §111 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 112 | Налоговый кредит для новых рынков | 45D | № | Н / Д | 27.12.2020 | Календарные годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1869 | Анализ 116-260 §112 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 113 | Кредит возможности работы | 51 | № | 17053.6, 23624 | 27.12.2020 | Применяется к лицам, которые начинают работать у работодателя после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1869 | Анализ 116-260 §113 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 114 | Исключение из валового дохода от погашения соответствующей основной задолженности по месту жительства | 108 | № | 17071, 17131 и 17144.5 | 27.12.2020 | Погашение задолженности после 31.12.2020 и до 01.01.2026 | Закон о консолидированных ассигнованиях, 2021, стр. 1869 | Анализ 116-260 §114 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 115 | 7-летний период восстановления комплексов автоспорта | 168 | № | 17201, 17250 и 24349-24355.4 | 27.12.2020 | Имущество введено в эксплуатацию после 31.12.2020 и до 01.01.2026. | Закон о консолидированных ассигнованиях, 2021, стр. 1869 | Анализ 116-260 §115 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 116 | Правила затрат на определенные производства | 181 | № | 17201.5, 17250, 17250,5, 24349 | 27.12.2020 | Производство, которое начнется после 31.12.2020 и до 01.01.2026 | Закон о консолидированных ассигнованиях, 2021, стр. 1870 | Анализ 116-260 §116 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 117 | Ставка целевого фонда для ликвидации последствий нефтяных разливов | 4611 | Н / Д | Н / Д | 27.12.2020 | 01.01.2021 и после | Закон о консолидированных ассигнованиях, 2021, стр. 1870 | Анализ 116-260 §117 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 118 | Налоговые льготы в зоне полномочий | 1391, 1397A, 1397B | № | 17053.73, 23626 | 27.12.2020 | Для налоговых лет, начинающихся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1870 | Анализ 116-260 §118 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 119 | Кредит работодателя на оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни | 45S | № | Н / Д | 27.12.2020 | Заработная плата, выплаченная в налоговые годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1870 | Анализ 116-260 §119 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 120 | Исключение для определенных выплат работодателем студенческих ссуд | 127 | № | 17151 | 27.12.2020 | Платежи, произведенные после 31.12.2020 и до 01.01.2026 | Закон о консолидированных ассигнованиях, 2021, стр. 1870 | Анализ 116-260 §120 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 121 | Продление кредита на связывание оксида углерода | 45Q | № | Н / Д | 27.12.2020 | 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1870 | Анализ 116-260 §121 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 131 | Кредит на электроэнергию, произведенную из определенных возобновляемых ресурсов | 45, 48 | № | Н / Д | 01.01.2021 | 01.01.2021 | Закон о консолидированных ассигнованиях, 2021, стр.1871 | Анализ 116-260 §131 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 132 | Продление и прекращение действия кредита на энергию | 48 | № | Н / Д | 01.01.2020 | 01.01.2020 | Закон о консолидированных ассигнованиях, 2021, стр.1871 | Анализ 116-260 §132 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 133 | Учет премий по ипотечному страхованию как квалифицированного процента на проживание | 163 | № | 17225 | 27.12.2020 | Для сумм, выплаченных или начисленных после 31.12.2020. | Закон о консолидированных ассигнованиях, 2021, стр. 1872 | Анализ 116-260 §133 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 134 | Кредит на покрытие расходов на медицинское страхование соответствующих критериям лиц | 35 | № | Н / Д | 27.12.2020 | Месяцы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1872 | Анализ 116-260 §134 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 135 | Индийский кредит занятости | 45A | № | Н / Д | 27.12.2020 | Налоговые годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1872 | Анализ 116-260 §135 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 136 | Кредит на обучение горноспасательной команды | 45N | № | Н / Д | 27.12.2020 | Применяется к налоговым годам, начинающимся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1872 | Анализ 116-260 §136 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 137 | Классификация некоторых скаковых лошадей как собственность на 3 года | 168 | № | 17201, 17250, 24349 | 27.12.2020 | Имущество введено в эксплуатацию после 31.12.2020 и до 01.01.2022 | Закон о консолидированных ассигнованиях, 2021, стр. 1872 | Анализ 116-260 §137 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 138 | Ускоренная амортизация коммерческой собственности в резервациях Индии | 168 | № | 17201, 17250, 24349-24355.4 | 27.12.2020 | Имущество введено в эксплуатацию после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1873 | Анализ 116-260 §138 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 139 | Кредит на экономическое развитие Американского Самоа | Некодифицированный, вносит поправки в раздел 119 раздела A Закона о налоговых льготах и здравоохранении от 2006 г. (PL 109-432). | № | Н / Д | 27.12.2020 | Налоговые годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1873 | Анализ 116-260 §139 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 140 | Кредит производителя биотоплива второго поколения | 40 | № | Н / Д | 27.12.2020 | Для производства квалифицированного биотоплива второго поколения после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1873 | Анализ 116-260 §140 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 141 | Некоммерческая энергетическая недвижимость | 25C | № | Н / Д | 27.12.2020 | Имущество введено в эксплуатацию после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1873 | Анализ 116-260 §141 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 142 | Квалифицированные автомобили на топливных элементах | 30Б | № | Н / Д | 27.12.2020 | Недвижимость куплена после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1873 | Анализ 116-260 §142 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 143 | Кредит на заправку альтернативным топливом | 30C | № | Н / Д | 27.12.2020 | Имущество введено в эксплуатацию после 31.12.2020 и 31.12.2021 или ранее | Закон о консолидированных ассигнованиях, 2021, стр. 1873 | Анализ 116-260 §143 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 144 | 2-колесный подключаемый электромобиль Кредит | 30D | № | Н / Д | 27.12.2020 | Транспортные средства приобретены после 31.12.2020 и до 01.01.2022 | Закон о консолидированных ассигнованиях, 2021, стр. 1873 | Анализ 116-260 §144 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 145 | Производственный кредит для угольных предприятий Индии | 45 | № | Н / Д | 27.12.2020 | Уголь произведен после 31.12.2020 и 31.12.2021 или ранее | Закон о консолидированных ассигнованиях, 2021, стр. 1873 | Анализ 116-260 §145 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 146 | Кредит на энергоэффективные дома | 45L | № | Н / Д | 27.12.2020 | Дома приобретены после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр.1874 | Анализ 116-260 §146 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 147 | Продление акцизного налога на альтернативные виды топлива | 6426, 6427 | Н / Д | Н / Д | 27.12.2020 | Относится к топливу, проданному или использованному после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр.1874 | Анализ 116-260 §147 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 148 | Продление кредита на жилищное энергоэффективное имущество и включение расходов на имущество, используемое на биомассе | 25C и 25D | № | Н / Д | 27.12.2020 | Имущество, введенное в эксплуатацию после 31.12.2020, или в отношении квалифицированного топлива из биомассы расходы, оплаченные или понесенные в налоговые годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр.1874 | Анализ 116-260 §148 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 149 | Акцизный налог трастового фонда инвалидов с черными легкими | 4121 | Н / Д | Н / Д | 27.12.2020 | Применимо к продажам после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1875 | Анализ 116-260 §149 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 201 | Минимальная ставка налогового кредита на жилье для малоимущих | 42 | № | 17057.5, 17058, 23610,4, 23610,5 | 27.12.2020 | Распределение долларовых сумм жилищного кредита и финансируемых обязательств, выданных после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1875 | Анализ 116-260 §201 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 202 | Амортизация определенного жилого имущества, сдаваемого в аренду в течение 30-летнего периода | Некодифицированный, влияет на Закон о сокращении налогов и рабочих местах, PL 115-97, раздел 13204 и раздел 168 IRC. | № | 17201 и 24349 | 27.12.2020 | Налоговые годы, начинающиеся после 31.12.2017 | Закон о консолидированных ассигнованиях, 2021, стр. 1875 | Анализ 116-260 §202 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 203 | Имущество по утилизации отходов, имеющее право на получение кредита на энергию | 48 | № | Н / Д | 27.12.2020 | Периоды после 31 декабря 2020 г. в соответствии с правилами, аналогичными правилам раздела 48 (m) IRC, действующим за день до даты вступления в силу Закона о согласовании доходов 1990 г. (PL 101-508) | Закон о консолидированных ассигнованиях, 2021, стр. 1876 | Анализ 116-260 §203 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 204 | Продление энергетического кредита для морских ветроэнергетических установок | 48 | № | Н / Д | 27.12.2020 | Периоды после 31.12.2016, в соответствии с правилами, аналогичными правилам раздела 48 (m) IRC, действующим за день до даты вступления в силу Закона о согласовании доходов 1990 года (PL 101-508). | Закон о консолидированных ассигнованиях, 2021, стр. 1876 | Анализ 116-260 §204 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 205 | Минимальная процентная ставка для определенных решений по договорам страхования жизни | 7702 | № | 17020.6, 23045 | 27.12.2020 | Контрактов, оформленных после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1877 | Анализ 116-260 §205 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 206 | Разъяснения и технические усовершенствования в отношении кредита на удержание сотрудников в соответствии с Законом CARES | Некодифицированный, вносит поправки в Раздел 2301 Закона CARES и Раздел 7A Закона о малом бизнесе | № | Н / Д | 27.03.2020 | Заработная плата, выплаченная после 12.03.2020 Кроме того, определенные суммы за более ранние кварталы могут быть востребованы в четвертом квартале 2020 года.Это будет применяться только к работодателям, которые не применили закон в соответствии с ретроактивными изменениями. | Закон о консолидированных ассигнованиях, 2021, стр. 1878 | Анализ 116-260 §206 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 207 | Продление и изменение налоговой льготы для удержания сотрудников и повторного найма на работу | Некодифицированный, затрагивающий Закон о коронавирусе, помощи, помощи и экономической безопасности (Закон CARES), раздел 2301 и подзаголовок A IRC (начиная с раздела 1) и разделы 3111 и 3221 | Н / Д | Н / Д | 27.12.2020 | Кварталы календарного года, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1880 | Анализ 116-260 §207 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 208 | Минимальный возраст для выхода на пенсию при выходе на пенсию | 401 | Есть | 17501, 24601 | 27.12.2020 | Раздач произведено до, 27.12.2020 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 1884 | Анализ 116-260 §208 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 209 | Временное правило, предотвращающее частичное прекращение действия плана | Некодифицированный, затрагивает разделы 401, 411 IRC | Есть | 17501, 24601 | 27.12.2020 | Для плановых лет, включающих период, начинающийся 13.03.2020 и заканчивающийся 31.03.2021, если количество активных участников, охваченных планом на 31.03.2021, составляет не менее 80 процентов от числа охваченных активных участников планом на 13.03.2020. | Закон о консолидированных ассигнованиях, 2021, стр. 1885 | Анализ 116-260 §209 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 210 | Временное пособие в полном размере на служебное питание | 274 | № | 17201, 24443 | 27.12.2020 | Суммы, выплаченные или понесенные после 31.12.2020 и до 01.01.2023 | Закон о консолидированных ассигнованиях, 2021, стр. 1885 | Анализ 116-260 §210 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 211 | Временное специальное правило определения заработанного дохода | Некодифицированный, затрагивает разделы 24, 32, 61 и 6213 IRC | № | 17052 | 27.12.2020 | Первый налоговый год, который начинается в 2020 году | Закон о консолидированных ассигнованиях, 2021, стр. 1885 | Анализ 116-260 §211 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 212 | Определенные благотворительные взносы, подлежащие вычету лицами, не участвующими в торгах | 62, 63, 170, 6662, 6751 | № | 17024.5, 17072, 17201 | 27.12.2020 | Налоговые годы, начинающиеся после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1886 | Анализ 116-260 §212 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 213 | Изменение ограничений на благотворительные пожертвования | Некодифицированный, затрагивающий Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (Закон CARES), PL 116-136, раздел 2205 и раздел 170 IRC. | № | 17201, 17275.2, 17275.3, 17275.5, 24357 – 24359.1 | 27.12.2020 | Взносы после 31.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1887 | Анализ 116-260 § 213 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 214 | Временные особые правила в отношении здоровья и ухода за иждивенцами, гибкие схемы расходов | Некодифицированный, затрагивает разделы 21, 106, 125 и 126 IRC | № | 17131 | 27.12.2020 | Для системы гибких расходов на здравоохранение (FSA) и плана FSA для иждивенцев на 2020 и 2021 годы | Закон о консолидированных ассигнованиях, 2021, стр. 1887 | Анализ 116-260 §214 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 302 | Специальные правила использования пенсионных фондов в связи со стихийными бедствиями | Некодифицированный, влияет на разделы 72, 402, 403, 408, 414, 457, 3405 IRC | Частично | 17071, 17081, 17085, 17085.7, 17501, 24271, 24601 | 27.12.2020 | Различный, см. Сводку федеральных изменений | Закон о консолидированных ассигнованиях, 2021, стр. 1889 | Анализ 116-260 §302 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 303 | Кредит удержания сотрудников для работодателей, пострадавших от квалифицированных стихийных бедствий | Некодифицированный, влияет на IRC-субтитры A (начиная с раздела 1) и раздела 38 | № | Н / Д | 27.12.2020 | Для квалифицированной заработной платы, начиная с даты, когда торговля или предприятие впервые вышло из строя в результате стихийного бедствия на основном месте работы сотрудника непосредственно перед стихийным бедствием, и заканчивая более ранней из даты возобновления торговли или бизнеса существенные операции по основному месту работы сотрудника или через 150 дней после последнего дня периода стихийного бедствия. | Закон о консолидированных ассигнованиях, 2021, стр. 1894 | Анализ 116-260 §303 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 304 | Прочие положения о налоговых льготах в связи со стихийными бедствиями | Некодифицированный, затрагивающий Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (Закон CARES), PL 116-136, раздел 2205, и разделы 165 и 170 IRC. | № | 17201, 17204, 24357 – 24359,1 | 27.12.2020 | Взносов, выплаченных начиная с 01.01.2020 и заканчивая 60 дней после 27.12.2020 Личные несчастные случаи, возникшие в квалифицированной зоне бедствия, в первый день периода происшествия соответствующей квалифицированной катастрофы или после нее | Закон о консолидированных ассигнованиях, 2021, стр. 1898 | Анализ 116-260 §304 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 305 | Налоговый кредит на жилье для малоимущих | Некодифицированный, влияет на раздел 42 IRC | № | 17057.5, 17058, 23610,4, 23610,5 | 27.12.2020 | 2021 и 2022 календарных лет и соответствующие зоны стихийного бедствия, начинающиеся 01.01.2020 и заканчивающиеся 60-дневным сроком после 27.12.2020 | Закон о консолидированных ассигнованиях, 2021, стр. 1899 | Анализ 116-260 §305 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 102 | Раскрытие информации для идентификации дебиторской задолженности по налогам, не подлежащей взысканию в соответствии с договорами о взимании оговоренных налогов | 6103, 7213 | № | 19542-19547, 19549, 19551-19555, 19559, 19561, 19562, 19565 | 27.12.2020 | Раскрытие информации 27.12.2020 или после этой даты | Закон о консолидированных ассигнованиях, 2021, стр. 1902 | Анализ 116-260 §102 |

| 116-260 | Закон о консолидированных ассигнованиях, 2021 | 103 | Изменение некоторых средств защиты информации в декларации налогоплательщика | 6103 | № | 19542-19547, 19549, 19551-19555, 19559, 19561, 19562, 19565 | 27.12.2020 | Раскрытие информации после 19.12.2019, даты вступления в силу Закона о БУДУЩЕМ (Публичный закон 116–91). | Закон о консолидированных ассигнованиях, 2021, стр. 1903 | Анализ 116-260 §103 |

Налоговый справочник для домашних хозяйств

Следующее предоставляется только для общих информационных целей. Он был составлен из источников, не относящихся к DOR, и DOR не подтверждает полноту информации.

Для получения более подробной информации о федеральном законодательстве см. Публикацию 926, Налоговое руководство для работодателей домохозяйств .

На федеральном уровне существует 3 налога, которые вы можете платить:

- Налоги на социальное обеспечение и медицинское обслуживание

- Федеральный налог по безработице

- Удержание федерального подоходного налога

Налоги на социальное обеспечение и медицинское обслуживание (налоги FICA)

Налог на социальное обеспечение используется для выплаты пособий по старости, в связи с потерей кормильца и инвалидности. Налог на медицинское страхование оплачивает больничную страховку.

Если вы выплачиваете денежную заработную плату в размере 2100 долларов или более любому домашнему работнику в течение года, то вам необходимо удерживать и уплачивать налоги на социальное обеспечение и медицинскую помощь.

Денежная заработная плата включает заработную плату, выплачиваемую вами чеком, денежным переводом и т. Д.

Денежная заработная плата не включает стоимость еды, жилья, одежды и других неденежных предметов, которые вы передаете своему домашнему работнику. Однако денежные средства, которые вы даете своему сотруднику вместо этих исключенных статей, включаются в денежную заработную плату.

Обычно не учитывают заработную плату, которую вы платите:

- Ваша супруга

- Ваш ребенок младше 21 года

- Ваш родитель

- Любой сотрудник моложе 18 лет в любое время в течение налогового года

Налоги для вас (работодателя) и вашего сотрудника – 7.65% (6,2% для налога на социальное обеспечение и 1,45% для налога на медицинское обслуживание) каждый.

Вы несете ответственность за уплату налоговой доли вашего сотрудника, а также своей собственной. Вы можете либо удержать долю своего сотрудника из заработной платы сотрудника, либо выплатить ее из собственных средств.

Если вы предпочитаете оплачивать налоги на социальное обеспечение и Medicare вашего сотрудника из собственных средств, не удерживайте их из заработной платы вашего сотрудника; они должны быть включены в заработную плату работника для целей налогообложения доходов.Однако они не засчитываются как заработная плата по социальному обеспечению и программе Medicare или как федеральная заработная плата по безработице.

Федеральный налог по безработице (FUTA)

Налоги FUTA выплачивают компенсацию по безработице работникам, потерявшим работу. Если вы выплачиваете общей суммы заработной платы в размере 1000 долларов США или более в любом квартале текущего или предыдущего календарного года для всех домашних работников , то вам необходимо заплатить федеральный налог по безработице (FUTA).

Не считайте заработную плату, которую вы платите:

- Ваша супруга

- Ваш ребенок младше 21 года, или

- Ваш родитель

Календарный квартал:

- С января по март

- Апрель – июнь

- с июля по сентябрь, или

- с октября по декабрь

Федеральный налог по безработице составляет 6% заработной платы вашего сотрудника FUTA.Налог взимается с первых 7000 долларов, которые вы платите каждому сотруднику в качестве заработной платы в течение года. Однако вы можете получить кредит в размере до 5,4% от налога FUTA, если вы своевременно уплачиваете взносы штата по безработице, в результате чего чистый налог FUTA составляет 0,6%.

Не удерживайте налоги FUTA из заработной платы ваших сотрудников. Вы должны платить налог FUTA из собственных средств.

Удержание федерального подоходного налога

Удержание федерального подоходного налога составляет , а не , необходимого для домашнего работника, но может быть выплачено , если работник просит об этом, и вы соглашаетесь.Если вы и ваш сотрудник согласны на удержание федерального подоходного налога, сотрудник должен предоставить вам заполненную форму США W-4, Свидетельство об удержании удержания сотрудника .

Основывайте сумму удерживаемого подоходного налога на семейном положении вашего сотрудника и удерживаемых надбавках, как показано в их форме W-4. Вы также должны получить от них номер социального страхования (SSN) вашего сотрудника. Если у вашего сотрудника нет номера социального страхования, он может получить его, заполнив США.Форма SS-5, Заявление на получение карточки социального страхования .

Если ваш семейный служащий не запрашивает удержание федерального подоходного налога, он должен знать, что ему, возможно, придется произвести расчетные федеральные налоговые платежи. Для получения дополнительной информации о расчетных налоговых выплатах см. Форму США 1040-ES, Расчетный налог для физических лиц .

См. Публикацию США 15, Циркуляр E, Руководство по налогообложению работодателей , для получения дополнительной информации о федеральном удержании подоходного налога и текущих федеральных таблицах удержания подоходного налога.Вы также можете получить это руководство, позвонив в IRS по телефону (800) 829-3676.

Уплата федеральных налогов на трудоустройство

Если вы платите налоги на социальное обеспечение и медицинскую помощь, FUTA и / или удерживаете федеральный подоходный налог, вам сначала необходимо получить идентификационный номер работодателя (EIN) , , который вы можете подать онлайн, перейдя на IRS.gov/EIN. Вы также можете подать заявление на получение EIN, отправив по почте или факсу форму SS-4 в IRS.

Обычно вы можете заплатить все федеральные налоги на занятость домашнего работника, заполнив и приложив U.S. Приложение H, Налоги на домашнюю занятость, к вашей форме в США 1040.

Также вам необходимо:

- Заполните американскую форму W-2, Отчет о заработной плате и налогах, на каждого работника домашнего хозяйства, которому вы платите налогооблагаемую заработную плату.

- Заполните форму W-2 и передайте копии B, C и 2 своему сотруднику до 31 января следующего календарного года.

- Отправьте форму W-2 (копия A) с формой W-3 США, Передача отчетов о заработной плате и налоговых декларациях , в Управление социального обеспечения до 28 февраля следующего года.

Для получения дополнительной информации о требованиях к федеральной налоговой декларации для помощи по дому позвоните в IRS по телефону (800) 829-1040. Если вам нужны дополнительные формы, инструкции или публикации, позвоните в IRS по телефону (800) 829-3676 или посетите их веб-сайт.

Сообщение о заработной плате квалифицированных больных и отпускных по семейным обстоятельствам COVID-19

IRS выпустило руководство для работодателей в отношении требования сообщать о сумме квалифицированной заработной платы в связи с отпуском по болезни и семейного отпуска, выплачиваемой сотрудникам в соответствии с Законом о реагировании на коронавирус в первую очередь для семей (Закон о семьях прежде всего).Эта отчетность предоставляет сотрудникам, которые также являются самозанятыми, информацию, необходимую для правильного обращения за квалифицированным эквивалентом отпуска по болезни или квалифицированного эквивалента отпуска по семейным обстоятельствам в соответствии с Законом о семье прежде всего.

ФонВ соответствии с Законом о семьях прежде всего многие работодатели с менее чем 500 сотрудниками должны предоставлять своим сотрудникам оплачиваемый отпуск в связи с обстоятельствами, связанными с коронавирусной болезнью 2019 (COVID-19). Некоторые работодатели должны предоставить сотруднику оплачиваемый отпуск по болезни продолжительностью до 80 часов, если сотрудник не может работать или удаленно работать, потому что он или она:

- подлежат федеральному, государственному или местному карантинному или изоляционному распоряжению в связи с COVID-19; Поставщик медицинских услуг посоветовал

- пройти самостоятельный карантин из-за опасений, связанных с COVID-19;

- испытывает симптомы COVID-19 и ищет медицинский диагноз;

- заботится о человеке, на которого распространяется действие федерального, государственного или местного постановления о карантине или изоляции, связанном с COVID-19, или которому поставщик медицинских услуг посоветовал самостоятельно пройти карантин из-за опасений, связанных с COVID-19;