Ндфл статус плательщика в 2019 – Какой указывать статус плательщика в платежном поручении в 2019 году

Статус плательщика справка 2-НДФЛ в 2019 году: таблица

Какой статус налогоплательщика указывать в новой справке 2-НДФЛ в 2019 году? Поясним.

Кто сдает справки

Организации и ИП (налоговые агенты) по окончании календарного года должны отчитаться перед ИФНС, представив справки по форме 2-НДФЛ (утв. Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@) на каждое физлицо, получившее в отчетном году доход от этого налогового агента.

Какие бывают статусы налогоплательщика в 2-НДФЛ

Вот таблица со статусами налогоплательщика в 2019 году:

В поле “Статус налогоплательщика” справки 2-НДФЛ образца 2019 года проставляется специальный код, значение которого зависит от того, кем конкретно признается иностранный работник в целях уплаты НДФЛ:

| Иностранный гражданин является: | Код в справке 2-НДФЛ |

|---|---|

| Резидентом РФ | 1 |

| Нерезидентом РФ | 2 |

| Высококвалифицированным специалистом, не являющийся налоговым резидентом РФ | 3 |

| Участником госпрограммы по переселению в Россию соотечественников, проживающих за границей, и не являющийся резидентом РФ | 4 |

| Беженецем — нерезидентом РФ | 5 |

| Работником, трудящимся в РФ на основании патента | 6 |

Код «1» проставляется в случае заполнения Справки в отношении физлица, являющегося по состоянию на 31 декабря отчетного года налоговым резидентом РФ (кроме тех, кто трудится в России на основании патента). Напомним, что таковым признается физическое лицо, находившееся на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Статус налогоплательщика в 2-НДФЛ в 2019 году

Налогоплательщиками могут быть как собственные граждане, так и приезжие иностранцы. Но для каждого из агентов применимы правила определения – статусы. Что это за статусы, какие они бывают?

Что это такое

Справка формы 2-НДФЛ является официальным документом налоговой системы, в которой отображается вся необходимая для данной сферы информация о налогоплательщике.

Налогоплательщиком может вступать как простое физическое лицо, так и ИП. Предприниматели представляют справку 2-НДФЛ только тогда, если у них есть подчиненные, т.е. принятые на работу физические лица.В отношении себя справку ИП не предоставляют. Работодатель должен предоставить, как в налоговую в отчетный период, так и своему сотруднику по первому требованию. Бланк справки 2-НДФЛ можно скачать здесь.

Работнику справка предоставляется на протяжении трех дней, поскольку она может пригодиться при переходе на другую работу и т.д.

Налоговая служба строго относится к срокам сдачи документации, потому справку необходимо направить в инспекцию:

| В 2019 г. до 02.04.2018 г | Обычно дата сдачи до начала апреля текущего года, если только не припадает на выходной или праздничный не рабочий день |

| Если отсутствует возможность своевременной уплаты налога или нет вовсе такой возможности | То справку нужно предоставить с объяснением в налоговую службу до первого марта текущего отчетного периода |

За нормативными актами, а точнее за главой 23 НК РФ, налогоплательщиком является физическое лицо (гражданин), который работает официально, получает за это зарплату, а работодатель выполняет положенные отчисления в налоговую за работника.

За градацией налоговой, налогоплательщики условно разделяются на:

| Резиденты | Это граждане РФ, даже те, которые находятся на территории страны более 183 дней за один год. Если резидент покидает страну для обучения или лечения, то данный перерыв не учитывается |

| Военнослужащие | Которые проходят службу за пределами своей Родины. Они также считаются резидентами |

| Не резиденты | Лица, которые пребывают в стране меньше, чем 183 дня за годовой период, но они работают наравне с резидентами и имеют право на официальный заработок |

Порядок заполнения данными в справке 2-НДФЛ зависит напрямую от статуса самого налогоплательщика, а также с учетом того, в каком процентном соотношении с него списывается налог.

Нерезиденты уплачивают налог в 30% и имеют статус «2». Резиденты носят статус «1» и уплачивают налог в 13%.

Заполнять графу про статус налогоплательщика обязательное условие. Иначе документ не будет принят и считаться верно оформленным.

Основные виды (1, 2, 3, 4, 5, 6)

Справка 2-НДФЛ была утверждена ранее Приказом ФНС 30.10.2015 г. и содержала она всего три статуса.

Сегодня в ней насчитывается для более точной формулировки и расшифровки статуса налогоплательщика шесть значений.

Таблица статусов на сегодня такая:

| Статус налогоплательщика в 2 НДФЛ «1» | Резидент РФ |

| Статус «2» | Не резидент РФ |

| Статус «3» | Специалист высшей квалификации ил мастерства, но не является резидентом РФ |

| Статус «4» | Граждане РФ, которые часто ездят за границу, но возвращаются домой, при этом, налоговая система не рассматривает их, как резидентов страны, применяя к ним иную систему вычетов налогов |

| Статус «5» | Беженцы, не резиденты РФ |

| Статус «6» | Применим к иностранным лицам, у которых согласно патенту имеется разрешение на работу в стране |

Усовершенствованную систему статусов очень легко использовать в работе налоговой службы, поскольку она дает более открытую расшифровку и формулировку данных и сведений о гражданине, как отечественном, так и иностранном.

В какую категорию входят иностранные граждане

К иностранным гражданам правила определения статуса равнозначные общим. Иными словами, в зависимости от того, кем конкретно признается иностранец по работе и порядку уплаты налогов.

Для него также можно определить статус от одного до шести. По чаще всего, иностранные лица, работающие на территории РФ, получают пропуск за патентом.

Как правило, они имеют без виз. Рабочий патент нужен для работы в стране за наймом, для предпринимательства, открытия своего бизнеса и т.д.

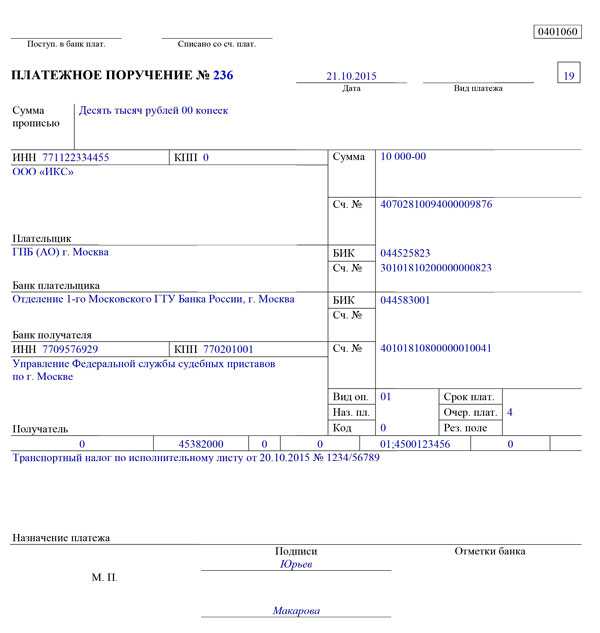

Если в платежном поручении

Платежное поручение заполняется немного иным путем указания требуемой в нем информации. Платежное поручение было утверждено БР Положением №383-П от 19.06.2012 г.

Форма поручения является унифицированной, потому вносить какие-либо корректировки или изменения в ее структуру запрещено.

Очень важно, заполнять бланк стоит очень внимательно и правильно, поскольку от этого зависит правильность поступления средств на указанный адрес.

Даже при неправильном указании статуса налогоплательщика, средства будут направлены в статус неопределенных и попросту зависнут до выяснения отношений.

До того времени могут быть применены штрафы и пеня. В платежке статус налогоплательщика прописывается в поле «101», совместно с видом платежа.

Данное поле можно заполнить цифровым обозначением, а можно оставить пустым, если перечисляемые средства относятся к обычным контрагентам.

Статус стоит обязательно указывать лишь при работе с бюджетом предприятия. Таким образом, казначейство намного быстрее определяет информацию и разносит платежи за адресами.Платежки заполняются согласно Приказу Минфина №107н от 12.11.2013 г. В приложении 5 этого приказа имеется указание к заполнению и расшифровка обозначений в поле 101.

Например, некоторые из них:

| 01 | Статус налогоплательщика в платежном поручении |

| 02 | Указывается то, что средства будут переводиться в бюджет самим налоговым агентом |

| 03 | Относится к организациям на федеральном уровне почтовой рассылки, где проводятся перечисления от имени физлица |

| 04 | Код налогового органа |

| 05 | Отмечается тогда, если перечисления проводятся судебными приставами или для них |

| 06 | Для юрлиц, которые принимают участие во внешнеэкономических операциях |

| 07 | Отметка таможенных органов |

| 08 | Относится к тем лицам, которые собираются сделать платеж в счет бюджета, но никак не связанные с налогами |

| 09-13 | Для отметки погашений по налогам, но для каждого статуса гражданина индивидуально |

В платежном поручении насчитывается до 28 пунктов, каждый заполняется в соответствии с лицом, к которому оно относится.

Действующие правила заполнения справки

Справка 2-НДФЛ заполняется по разделам и за пунктами в установленной поочередности. В справке содержится до 5-ти разделов, в каждом из которых есть строки заполнения.

Рассмотрим правила заполнения по порядку:

| Раздел | Строка | Обозначение |

| 1 | — | Отображает данные касательно самого налогового агента, в том числе сведения о его работодателе, ИНН, КПП и т.д |

| 2 | 2.3 | Содержит статус налогоплательщика |

| 2 | 2.4 | Отображается дата рождения налогоплательщика (арабскими цифрами) |

| 2 | 2.5 | Гражданство согласно ОКСМ. Для РФ это значение «643». Если в списке вашей страны нет, тогда вписывается та страна, которая выдала регистрационный документ |

| 2 | 2.6 | Отмечается специальный код, который отображает вид регистрационного документа |

| 2 | 2.7 | Серия и номер регистрационного документа (к примеру, гражданский паспорт РФ) |

| 2 | 2.8 | Адрес проживания или регистрации налогоплательщика, с точным отображением данных (индекс, город, улица и т.д.) |

| 3 | — | Содержит согласно сведением по уровню доходов налогоплательщику. Информация отображается помесячно. Необходимо также указывать наличие вычетов из этих доходов, с отображением по кодам |

| 4 | — | Определяется вид вычета по категории, которые бывают имущественными, стандартными, социальными, инвестиционными |

| 5 | — | Содержит общие величины в зависимости от уровня дохода гражданина, его в налоговой базе, удерживаемыми налогами |

Готовый документ должен быть подписан ответственным лицом или уполномоченным от имени работодателя, с последующей расшифровкой инициалом и подписью.

Сроки подачи

Уже все давно знают, что подавать документы в налоговую нужно вовремя, дабы не подвергать себя конфликтности со стороны ФНС. Недочеты с налоговой системой имеют ряд побочных эффектов для налогоплательщиков.

В отношении организаций, предприятий или крупных компаний, если по каким-либо причинам, они не успели или не смогли удержать налог на прибыль в положенные сроки, то необходимо уведомить налоговую об этом.

Уведомить нужно хотя бы потому, чтобы в ФНС не применили штрафные санкции. Сделать это необходимо в край до первого числа марта последующего года.

Видео: общие аспекты

Аналогичным образом, необходимо уведомить налоговую службу и отметить соответствующими статусами в справке сведениях о сотруднике, если тот был уволенным, либо на должность был принят иностранный гражданин.

Только стоит учитывать тот момент, стал ли иностранец за время работы на предприятии резидентом, либо если он был принят за патентом – статус «6».

Налоговая система в стране довольно строгая и требовательная. Необходимо четко соблюдать временные рамки по предоставлению отчетности в инспекции по уровню своих доходов, отчислений в бюджет и налоговую базу.

Если отсутствует таковая возможность, необходимо также уведомить инспекцию, поскольку игнорирование правил может привести к применению ответственности, как правило, штрафы и пеня за просрочки.

Усовершенствованная система идентификации личности, а именно, внедрение более расширенного перечня в статусе налогоплательщика, куда более ускоряет, и упрощают системе порядок работы с документами и переводами.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

zanalogami.ru

Статус налогоплательщика в справке 2 НДФЛ

Актуально на: 4 апреля 2019 г.

Организации и ИП, выступающие в качестве налоговых агентов, по окончании календарного года должны отчитаться перед ИФНС, представив справки по форме 2-НДФЛ на каждое физлицо, получившее в отчетном году доход от этого налогового агента.

При заполнении данной Справки (утв. Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@) необходимо правильно заполнить поле «Статус налогоплательщика». В 2019 году существует шесть статусов.

Статус налогоплательщика 1 в справке 2-НДФЛ

Код «1» проставляется в случае заполнения Справки в отношении физлица, являющегося по состоянию на 31 декабря отчетного года налоговым резидентом РФ (кроме тех, кто трудится в России на основании патента).

Напомним, что таковым признается физическое лицо, находившееся на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Данный срок не прерывается на краткосрочные (менее 6 месяцев) периоды выезда за пределы России с целью лечения или обучения (п. 2, 2.1 ст. 207 НК РФ).

Статус налогоплательщика 2 в справке 2-НДФЛ

Код «2» проставляется в случае заполнения Справки в отношении физлица, не являющегося по состоянию на 31 декабря отчетного года налоговым резидентом РФ.

Статус налогоплательщика 3 в справке 2-НДФЛ

Код «3» проставляется в случае заполнения Справки в отношении физлица, не являющегося налоговым резидентом РФ, но признаваемого высококвалифицированным специалистом.

Статус налогоплательщмка 4 в справке 2-НДФЛ

Такой код указывается, если налоговый агент выплачивал доход физлицу – участнику Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом Российской Федерации), не являющегося российским налоговым резидентом.

Статус налогоплательщика 5 в справке 2-НДФЛ

Если налоговый агент в отчетном году выплатил доход иностранному гражданину (лицу без гражданства), признанному беженцем или получивший временное убежище на территории России и не являющегося налоговым резидентом РФ, то в 2-НДФЛ нужно указать статус «5».

Статус налогоплательщика 6 в справке 2-НДФЛ

Код «6» ставится в случае выплаты доходов иностранному гражданину, трудящемуся в России на основании патента.

В 2019 году нужно сдать 2-НДФЛ по новой форме

Обратите внимание, что справка 2-НДФЛ обновилась и за 2018 год нужно будет отчитаться по новой форме.

Скачать бланк справки 2-НДФЛ, подаваемой в ИФНС в 2019 г., можно здесь.

Также читайте:

glavkniga.ru

Статус плательщика в справке 2 ндфл

Статус налогоплательщика в справке 2-НДФЛ

Аналогичным образом, необходимо уведомить налоговую службу и отметить соответствующими статусами в справке сведениях о сотруднике, если тот был уволенным, либо на должность был принят иностранный гражданин.

Только стоит учитывать тот момент, стал ли иностранец за время работы на предприятии резидентом, либо если он был принят за патентом – статус «6».

Налоговая система в стране довольно строгая и требовательная. Необходимо четко соблюдать временные рамки по предоставлению отчетности в инспекции по уровню своих доходов, отчислений в бюджет и налоговую базу.

Если отсутствует таковая возможность, необходимо также уведомить инспекцию, поскольку игнорирование правил может привести к применению ответственности, как правило, штрафы и пеня за просрочки.

Усовершенствованная система идентификации личности, а именно, внедрение более расширенного перечня в статусе налогоплательщика, куда более ускоряет, и упрощают системе порядок работы с документами и переводами.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

zanalogami.ru

Статус налогоплательщика в справке 2 НДФЛ

Актуально на: 4 апреля 2019 г.

Организации и ИП, выступающие в качестве налоговых агентов, по окончании календарного года должны отчитаться перед ИФНС, представив справки по форме 2-НДФЛ на каждое физлицо, получившее в отчетном году доход от этого налогового агента.

При заполнении данной Справки (утв. Приказом ФНС России от 02.10.2018 N ММВ-7-11/566@) необходимо правильно заполнить поле «Статус налогоплательщика». В 2019 году существует шесть статусов.

Статус налогоплательщика 1 в справке 2-НДФЛ

Код «1» проставляется в случае заполнения Справки в отношении физлица, являющегося по состоянию на 31 декабря отчетного года налоговым резидентом РФ (кроме тех, кто трудится в России на основании патента).

Напомним, что таковым признается физическое лицо, находившееся на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Данный срок не прерывается на краткосрочные (менее 6 месяцев) периоды выезда за пределы России с целью лечения или обучения (п. 2, 2.1 ст. 207 НК РФ).

Статус налогоплательщика 2 в справке 2-НДФЛ

Код «2» проставляется в случае заполнения Справки в отношении физлица, не являющегося по состоянию на 31 декабря отчетного года налоговым резидентом РФ.

Статус налогоплательщика 3 в справке 2-НДФЛ

Код «3» проставляется в случае заполнения Справки в отношении физлица, не являющегося налоговым резидентом РФ, но признаваемого высококвалифицированным специалистом.

Статус налогоплательщмка 4 в справке 2-НДФЛ

Такой код указывается, если налоговый агент выплачивал доход физлицу – участнику Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом Российской Федерации), не являющегося российским налоговым резидентом.

Статус налогоплательщика 5 в справке 2-НДФЛ

Если налоговый агент в отчетном году выплатил доход иностранному гражданину (лицу без гражданства), признанному беженцем или получивший временное убежище на территории России и не являющегося налоговым резидентом РФ, то в 2-НДФЛ нужно указать статус «5».

Статус налогоплательщика 6 в справке 2-НДФЛ

Код «6» ставится в случае выплаты доходов иностранному гражданину, трудящемуся в России на основании патента.

В 2019 году нужно сдать 2-НДФЛ по новой форме

Обратите внимание, что справка 2-НДФЛ обновилась и за 2018 год нужно будет отчитаться по новой форме.

Скачать бланк справки 2-НДФЛ, подаваемой в ИФНС в 2019 г., можно здесь.

Также читайте:

glavkniga.ru

Статус плательщика в справке 2 ндфл

Статус налогоплательщика в справке 2-НДФЛ

Gо окончании налогового периода определяется окончательный налоговый статус, который и нужно указать при заполнении формы 2-НДФЛ в поле «Статус налогоплательщика».Также при заполнении справки 2-НДФЛ нужно обратить внимание на следующее:

- в поле «Сумма налога удержанная» раздела 5 указывается общая сумма налога, фактически удержанная налоговым агентом исходя из налогового статуса налогоплательщика, определяемого при каждой выплате дохода.

- в поле «Сумма налога исчисленная» раздела 5 указывается сумма налога, исчисленная в соответствии с окончательным налоговым статусом налогоплательщика;

- в поле «Сумма дохода» раздела 3 отражается вся сумма начисленного и фактически полученного дохода независимо от применявшейся налоговым агентом налоговой ставки при удержании исчисленных сумм налога при каждой выплате дохода;

Как правильно заполнить поле «Статус налогоплательщика» в справке 2-НДФЛ?

Налоговые агенты. Исчисление и порядок удержания.

- 09.07.2019 9 ст. 226 НК РФ запрет производить уплату налога за счет средств налоговых агентов направлен на то, чтобы исключить неудержание налога и неуплату налога налогоплательщиком, получающим доход. Поэтому само по себе досрочное исполнение обязанности налогового агента по уплате НДФЛ в бюджет не является нарушением при условии последующего удержания НДФЛ у работников. В соответствии с п. 1 ст. 45 НК РФ налогоплател

- 04.06.2019 проверкой не установлено фактов недостоверного ведения организацией бухгалтерского учета в части оплаты труда, полноты исчисления и удержания налога на доходы физических лиц, отсутствуют причины усомниться в достоверности представленных налогоплательщиком документов бухгалтерского учета; предоставленных сведений достаточно для осуществления расчета размера обязательств по перечислению

НДФЛ: статус составителя в платёжке

Нельзя проставлять нулевое значение («0») либо оставлять поле 101 пустым.Соответствующий статус составителя в платежном поручении по НДФЛ в 2019 году и в дальнейшем проставляют согласно Приложению № 5 к приказу Минфина № 107н 2013 года.Кстати, отметим, что с конца апреля 2018 года этот нормативный документ действует в новой редакции (приказ Минфина № 58н от 05.04.2018, действует с 25.04.2018 и частично с 02.10.2018). Причина – поправки в налоговое законодательство, куда с 01.01.2018 перешло большинство норм о страховых взносах во внебюджетные фонды (кроме в ФСС на травматизм).

Поэтому статус составителя при оплате НДФЛ надо указывать с учётом этих изменений.Таблица, расположенная ниже, поможет разобраться с проставлением статуса составителя в платежке НДФЛ 2019 года.Уплата НДФЛ 2018: статус составителя документаКодСитуация02Организация/индивидуальный предприниматель выполняет свои обязанности налогового агента по подоходному налогу с физических лиц (ст. 226 НК РФ и др.)

Как правильно заполнять статус налогоплательщика в 2 НДФЛ

лица, находящиеся на территории России больше 183 календарных дней в течение последнего года. Если человек выехал краткосрочно со сроком пребывания до полугода для получения образования или лечения за границу, это не прерывает срок определения резидента;

Аналогичное понятие касается и командировочных работников государственных структур и органов местной власти;

В отчете 2 НДФЛ определение статуса налогоплательщика зависит от того, к какой категории относится и под какой процент удерживается НДФЛ. Важно помнить:

- Ставка НДФЛ для нерезидентов – 30%, статус – 2;

Объект налогообложения НДФЛ. Статус плательщика НДФЛ

Финансы 15 января 2019 НДФЛ относится к основному типу прямых налогов.

Рассчитывается он в процентном соотношении от общего дохода физического лица после удержания фактически подтвержденных расходов. Далее рассмотрим аспекты, связанные с НДФЛ: что такое объект налогообложения НДФЛ, как рассчитывается налог, виды ставок и прочее.

Расшифровка НДФЛ в разных источниках может отличаться, но чаще всего встречается трактовка «налог на доходы физических лиц».

Эта сумма удерживается у всех физических лиц, получающих официальные доходы от объектов налогообложения НДФЛ, признаются ими следующие категории:

- Заработная плата.

- Премии.

- Доход от реализации имущества.

- Вознаграждение за интеллектуальную деятельность.

- Выигрыш в лотерею и прочие подарки.

- Оплата по листам временной нетрудоспособности.

Стоит отметить, что налог по упомянутым доходам уплачивают физические лица не сами, а учреждения, от которых он был получен.

В Российском Законодательстве система уплаты НДФЛ регулируется Налоговым кодексом.

В Налоговом кодексе РФ прописано, что все физические лица разделяются на две категории плательщиков НДФЛ:- Резиденты РФ.

- Нерезиденты РФ, получающие прибыль от источников, зарегистрированных в России.

Эти статусы, используемые в налогообложении, сопряжены не с наличием гражданства у человека или его непрерывным проживанием, а с длительностью фактического пребывания на территории Российской Федерации в течение 12 месяцев последовательно.

Исключение составляет лишь доход, полученный в натуральной форме.Интересно! Любой гражданин самостоятельно может узнать сумму перечисленного налога путем запроса у нанимателя справки по форме 2-НДФЛ.

Иными словами, даже поданные нашего государства могут не попасть под определение резидента, если на протяжении последних 12 месяцев, идущих друг за другом, пребывали на родине меньше 183 дней. В то время как иностранцы, напротив, могут стать налоговыми резидентами, если провели в России подряд 183 дня и более за последние 12 месяцев.

Но в этом случае важно учитывать нормы международных протоколов, чтобы исключить двойное налогообложение.

Статус налогоплательщика в 2-НДФЛ

Установить его окончательно нужно по итогам календарного года. Причем, если статус определяется не на конец налогового периода, а раньше, на дату получения дохода, то и период в 12 месяцев будет начинаться не в отчетном календарном году, а в предыдущем.

Чем можно подтвердить время фактического нахождения физлица на территории России, чтобы проставить статус налогоплательщика «1» в справке 2-НДФЛ?

Перечня таких документов закон не содержит, но ФНС в своем письме от 05.03.2013 № ЕД-3-3/743 указывает, что это могут быть копии паспорта с отметками о пересечении границы РФ, справки с мест работы, составленные на основании данных табелей учета рабочего времени, а также свидетельство о временной регистрации по месту пребывания.

Физлицо, не соответствующее вышеуказанным требованиям, является нерезидентом РФ. Его статус налогоплательщика в 2-НДФЛ будет обозначен цифрой «2». Причем нерезидентом может оказаться не только иностранец, но и гражданин России, надолго покидающий страну в течение года.

Статусы плательщика в платежном поручении в 2019

Таким образом, даже если списание денежных средств со счёта плательщика было произведено — на счёт получателя зачисление не происходит. В соответствие с Налоговым Кодексом в данном случае налог считается неуплаченным, что чревато для налогоплательщика определёнными санкциями.Во избежание недоразумений с ИФНС налогоплательщику необходимо выполнить следующее (ст.45 НК РФ):

- в случае обнаружения ошибки написать заявление в налоговый орган, в котором необходимо уточнить статус плательщика. К заявлению необходимо приложить копию платёжного документа;

- внимательно проверить платёжное поручение на предмет ошибок;

- желательно провести сверку с налоговым органом по уплаченным налогам, по окончании которой составляется акт сверки, подписанный как налогоплательщиком, так и представителем ИФНС.

(пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книгНалоговый

Статус налогоплательщика в 2-НДФЛ: существующие статусы и коды

Нерезидент России.

Чтобы определить, какой код должен стоять в 2-НДФЛ и по какой ставке высчитывать налоги, следуйте данному алгоритму:

- Выясните, какой именно доход необходимо выплатить иностранцу.

- Узнайте, является ли он резидентом или нет.

- Проверьте, если у иностранного сотрудника особый статус.

Подробнее о каждом из налоговых статусов читайте далее.

Код 5Беженец-нерезидент. Код 6Гражданин другой страны, работающий на территории Российской Федерации на основании патента. На заметку! От кода статуса сотрудника, зависит какой процент будет высчитан с его дохода.

К этой категории относятся подавляющее большинство российских работников. Поэтому в разделе 2,3 декларации 2-НДФЛ бухгалтеры чаще всего ставят код №1.Налоговый резидент — физлицо, которое живет в государстве не менее ста восьмидесяти трех суток в течение предыдущих двенадцати месяцев, идущих друг за другом.

Статус налогоплательщика в справке 2-НДФЛ

Присваивается гражданину, находящемуся на протяжении 24 месяцев не менее 183 дня в пределах России. Статус по коду 2 устанавливается в отношении граждан, которые не выступают резидентами РФ.

Код 3 характеризует граждан, не резидентов РФ, но признаваемых высококвалифицированными профессионалами в своей области. Статус указывает на правильность определения ставки НДФЛ в отношении наемных работников.

В 2019 году в налоговом законодательстве произошли некоторые изменения по составлению справки 2-НДФЛ. Вышеперечисленные коды, применяемые в 2015 году, полностью не отображают информацию о правильности применения ставки НДФЛ к иностранным работникам, не резидентов РФ.

advokatssr.ru