Получение зарплаты на карту любого банка: вы имеете право получать зарплату на свою карту — новости в Т—Ж

Работодателей призвали не навязывать работникам банки для перечисления зарплаты

Работодателям запрещается навязывать работнику конкретные банки для перечисления заработной платы, в том числе под угрозой расторжения трудового договора или иных неблагоприятных последствий.

Об этом предупреждает Роструд в своем информационном сообщении от 25.03.2019.

Ведомство напоминает, что по нормам статьи 136 ТК РФ работник вправе указать в своем заявлении кредитную организацию, в которую должна быть переведена заработная плата, или заменить такую кредитную организацию.

Так, например, при заключении трудового договора можно предложить работнику сообщить реквизиты банковского счета, на который он хотел бы переводить свою заработную плату.

Если работник не сообщил работодателю реквизиты банковского счета при заключении трудового договора, работодатель может сам предложить ему банки для перечисления зарплаты. Закон этого не запрещает. Предложить выбрать банк можно, но требовать сделать выбор нельзя.

В данном случае возникшая у работодателя необходимость выбрать банк не может рассматриваться как единственная для работника возможность получения зарплаты. Зарплату можно получать в кассе организации. Запрещается вводить работника в заблуждение и говорить о том, что его зарплата может быть переведена только в «единственный банк».

Работнику необходимо сообщить, что он всегда имеет право заменить рекомендованный банк на любой другой. Также необходимо сообщить работнику, что он вправе указать банк для зачисления зарплаты в течение всего срока действия трудового договора.

Роструд также предупреждает, что заключение работодателем с банком договоров на предоставление банковских услуг, в том числе «зарплатных проектов», не может служить основанием для ограничения права работника в выборе любого иного банка для зарплаты.

БУХПРОСВЕТ

По общему правилу заработная плата переводится в кредитную организацию, указанную в заявлении работника. Зарплата выплачивается непосредственно на банковскую карту самого работника в удобной ему кредитной организации (ст.

Работодатель не вправе навязывать сотруднику конкретный банк для выплаты ему зарплаты. Более того, работник вправе заменить ранее оговоренный с работодателем банк, в который должна переводиться его зарплата.

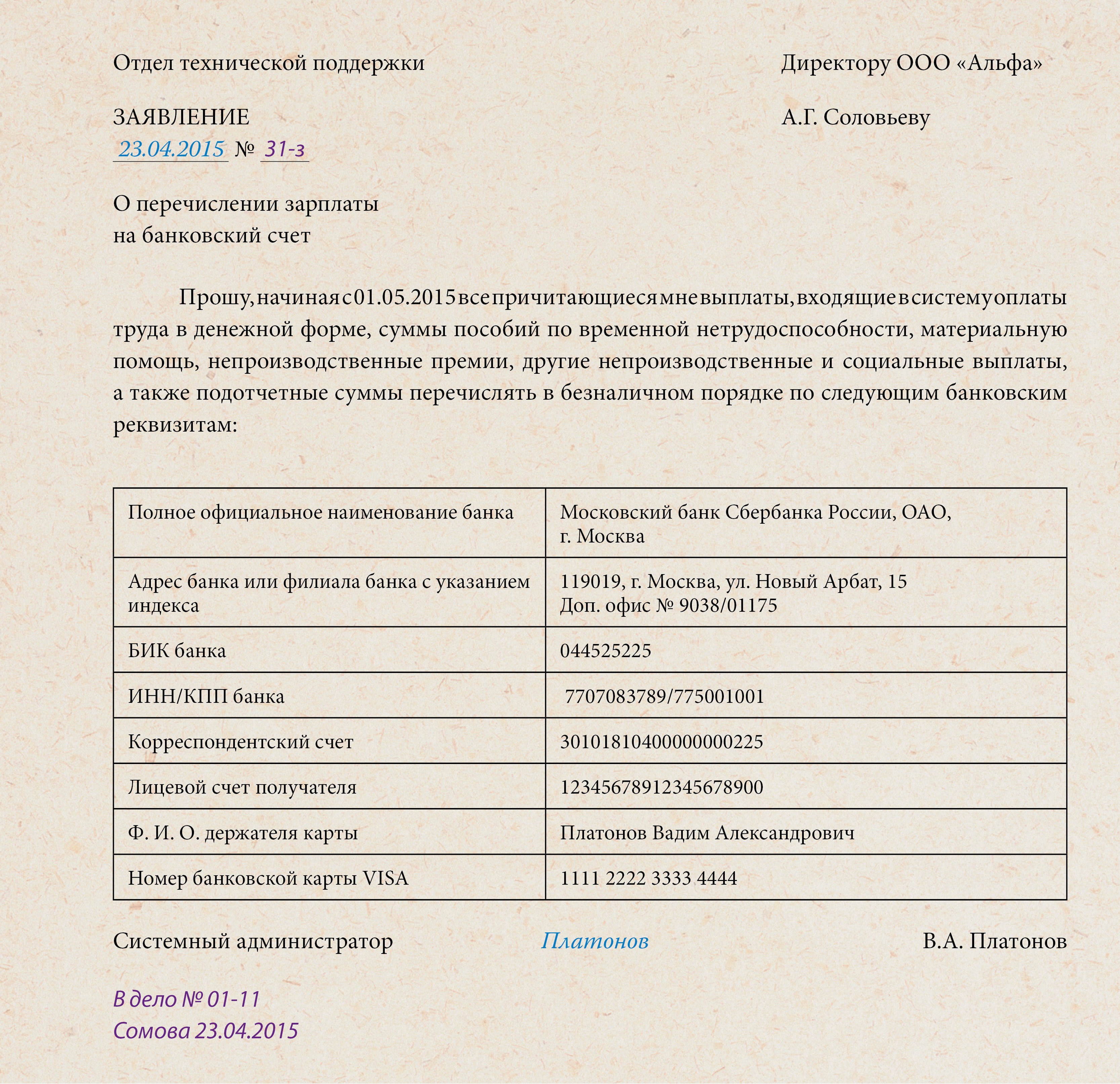

Для этого сотрудник должен в письменной форме сообщить работодателю об изменении реквизитов для перевода заработной платы. Данное сообщение разрешается подать работодателю не позднее, чем за 5 рабочих дней до дня выплаты заработной платы.

Можно ли перевести зарплату на свою дебетовую карту

Если ваш работодатель перечисляет зарплату безналичным способом, то вы можете оформить ее перевод на свою дебетовую карточку . Для этого нужно заполнить заявление и передать его в бухгалтерию. Тогда вы сможете не только более выгодно распоряжаться вашими деньгами, но и получить дополнительные возможности от вашего банка.

Многие компании выпускают совместно с банками дебетовые карты для своих работников в рамках зарплатного проекта. Такие карточки обычно бесплатны, но часто не предлагают каких-либо дополнительных бонусов при использовании и процентов на остаток. Поэтому, если карта, которую вы получили на работе, вас не устраивает, то вы можете перевести зарплату на карточку любого другого банка.Такое право вам дает статья 136 Трудового кодекса РФ.

Такие карточки обычно бесплатны, но часто не предлагают каких-либо дополнительных бонусов при использовании и процентов на остаток. Поэтому, если карта, которую вы получили на работе, вас не устраивает, то вы можете перевести зарплату на карточку любого другого банка.Такое право вам дает статья 136 Трудового кодекса РФ.

Чтобы перевести зарплату на свою дебетовую карту, вы должны заполнить заявление. Его форму, чаще всего, можно найти на сайте банка. Это заявление затем нужно передать в бухгалтерию вашего работодателя за пять дней до получения зарплаты. Если вашу заявку одобрят, то следующую выплату вы получите уже на собственную карточку. В некоторых ситуациях вам придется оформить дополнительные соглашения – например, если конкретный банк для перечисления денег был указан в трудовом договоре.

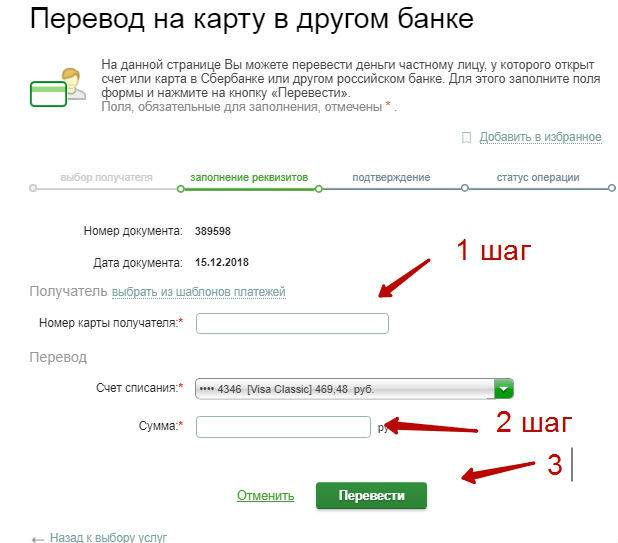

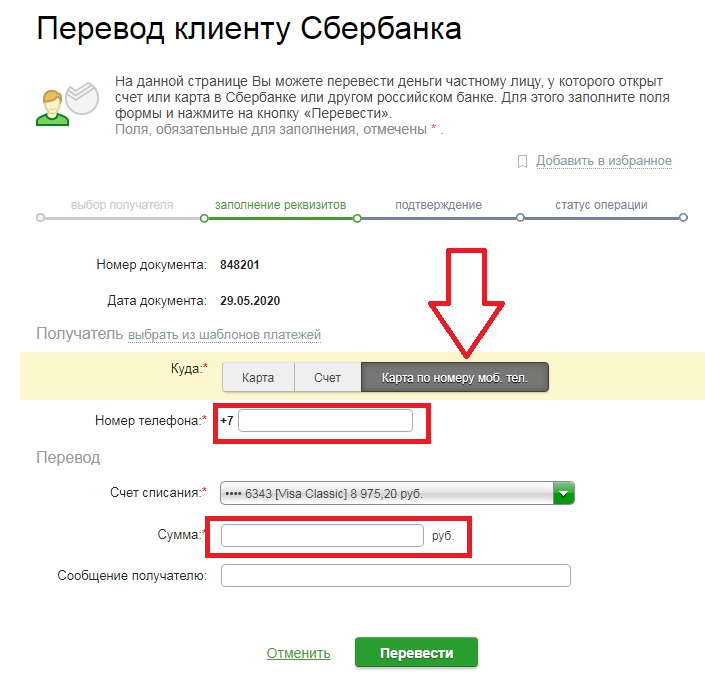

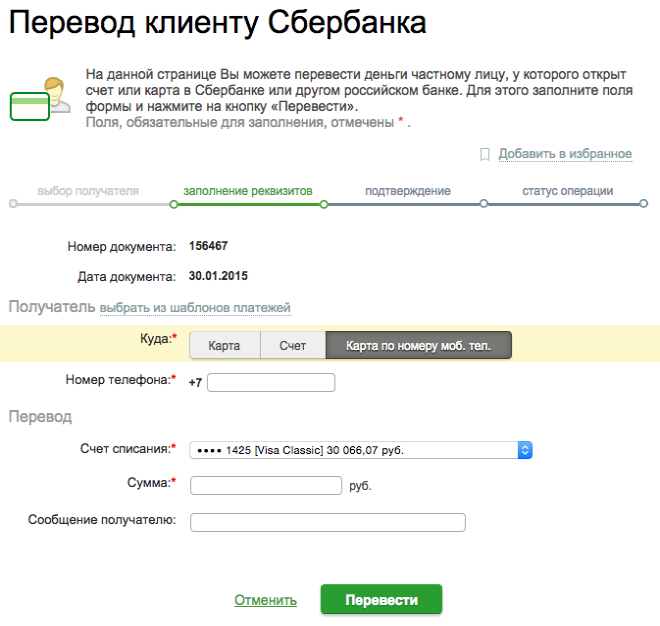

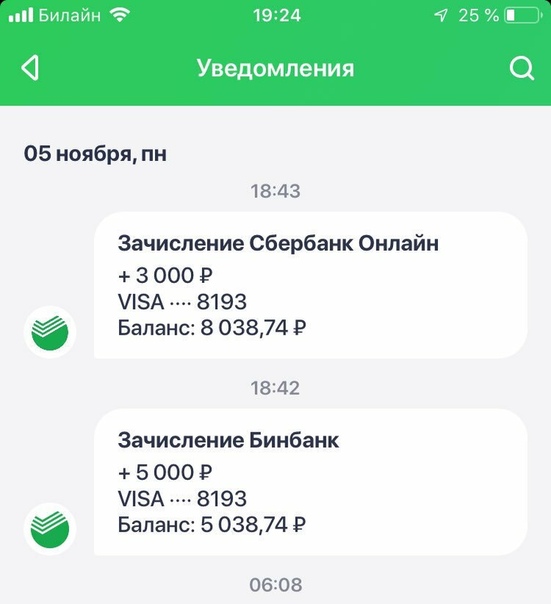

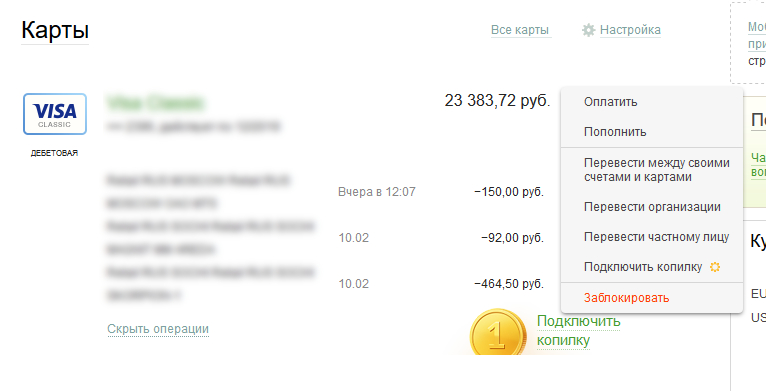

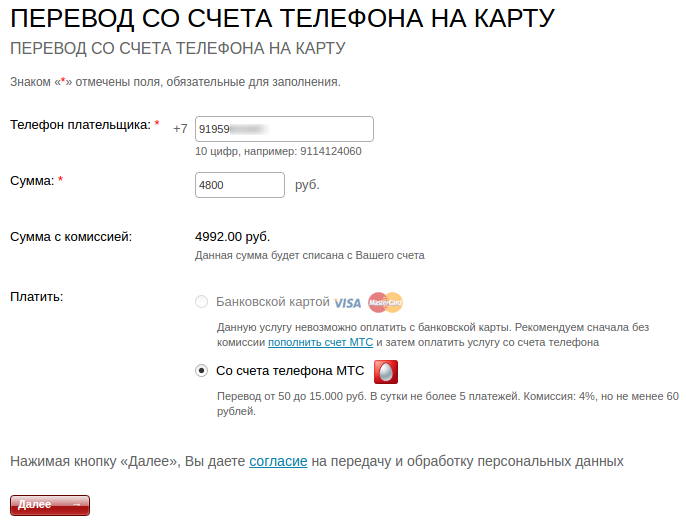

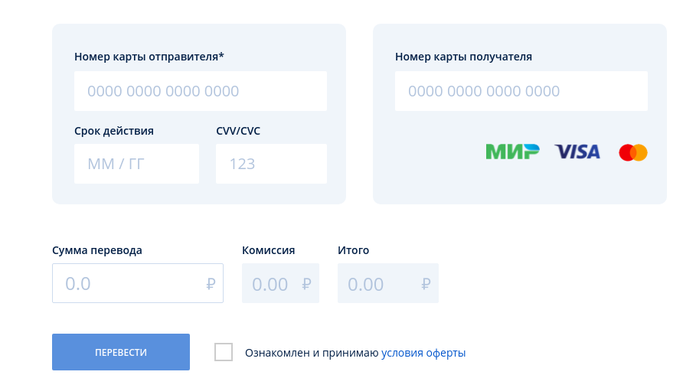

Помните, что вы всегда имеете право перевести вашу зарплату на любую карту, если у работодателя нет серьезных причин для отказа. Если бухгалтерия отказалась переводить зарплату на другую карту по незначительным причинам или без объяснения, то вы можете обратиться напрямую к руководителю компании или к вышестоящей инстанции – например, трудовой инспекции. В крайнем случае, можно настроить автоматический перевод денег на другую карточку в день зачисления.

В крайнем случае, можно настроить автоматический перевод денег на другую карточку в день зачисления.

Иногда банки предлагают более выгодные условия обслуживания для тех, кто оформляет зарплату на их дебетовые карты. Чаще всего, это бесплатное обслуживание и снижение ограничений на снятие наличных и переводы денег. Можно будет получить кредит или оформить вклад на более выгодных условиях. Помните, что вы получите все эти преимущества, только если трудоустроены официально и получаете “белую” зарплату.

Глава SEO-отдела #ВЗО. Работает в проекте с 2018 года, до этого занимался фрилансом. Руководит работой маркетологов и SEO-специалистов. Опыт работы над аналогичными проектами позволяет ему эффективно участвовать в развитии нашего сервиса.

Работники смогут свободно выбирать банк для получения зарплаты

Национальный банк Украины намерен оптимизировать порядок перевода средств работодателем на выплату заработной платы работникам. Это связано с введением в Украине международного номера банковского счета * (далее – номер счета по стандарту IBAN). Теперь

Теперь

Соответствующие изменения содержит проект постановления Правления НБУ “О внесении изменений в Инструкцию о безналичных расчетах в Украине в национальной валюте” (далее – Проект), который предлагается для общественного обсуждения.

Это даст возможность работающим гражданам реализовать право самостоятельно открывать счет в любом банке для получения заработной платы или вознаграждения за проделанную работу.

“Гражданин, а не работодатель, должен сам выбирать банк, который будет обслуживать его счет. Такое право предусмотрено законодательством об оплате труда, и мы хотим, чтобы это право действительно реализовывалось. Ведь это будет стимулировать банки к конкуренции, будет способствовать повышению уровня обслуживания клиентов и расширению спектра банковских услуг “, – отметил заместитель Председателя Национального банка Сергей Холод.

По сообщению Министра КМУ Дмитрия Дубилета, если все пойдет по плану, уже в мае этого года работники получат возможность свободно выбирать банк для получения заработной платы.

Также проектом вносятся другие изменения в Инструкцию о безналичных расчетах в Украине в национальной валюте, связанные с изменениями в законодательстве Украины, в частности Кодексе Украины по процедурам банкротства, Законе Украины “О предотвращении и противодействии легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения “.

Анализ регуляторного влияния этого проекта.

Замечания и предложения к проекту принимаются

Почтовый адрес: 01601, г. Киев, ул. Институтская, 9, Национальный банк Украины, Департамент платежных систем и инновационного развития.

Электронный адрес: nbu@bank. gov.ua.

gov.ua.

* В соответствии с постановлением Правления НБУ от 28 декабря 2018 № 162 (с изменениями).

Зарплатные карты для корпоративных клиентов

2 в 1

- Премиальная банковская карта с полным набором операций в торговых точках и интернете

- Транспортное приложение для оплаты проезда на городском общественном транспорте («Тройка» для Москвы и МО, наземный транспорт 64 городов России, метрополитены Санкт-Петербурга, Новосибирска, Самары, Казани и Нижнего Новгорода)

СОВРЕМЕННО

- Бесконтактная технология оплаты покупок — оплата в одно касание

- Современная технология защиты Мир Accept (3D-Secure) для безопасных платежей в интернете

БЕСПЛАТНО

- Бесплатное снятие наличных в банкоматах любых банков на территории РФ (без ограничения количества снятий)

- Бесплатное смс-информирование обо всех операциях по карте, в том числе о зачислении зарплаты

- Бесплатная премиальная международная карта Visa Gold по запросу клиента

- Бесплатные интернет-банк и мобильное приложение, позволяющее в режиме 24/7 совершать внутрибанковские платежи (бесплатно) по номеру карты и/или телефона и внешние переводы в адрес более тысячи поставщиков услуг, бесплатно оплачивать ЖКУ, открывать вклады и подавать заявки на кредит

- Бесплатное пополнение банковских карт в банкоматах с функцией приема наличных ПАО «Росбанк», карт «Мир» в банкоматах сторонних банков (при условии предоставления банком такой услуги), а также с карт сторонних банков через интернет-банк и мобильное приложение

- Оплата покупок с помощью смартфона:

- технологии Samsung Pay, Mir Pay (для смартфонов на ОС Android) по картам МИР

- технологии Samsung Pay, Google Pay, Apple Pay по картам Visa Gold/Mastercard Gold

- Бесплатный страховой полис для держателей международных карт, выезжающих за рубеж (по запросу клиента)

ВЫГОДНО

- Льготные процентные ставки по потребительским кредитам и ипотеке

- Повышенные ставки по вкладам

БОНУСЫ

- Участие в программе «Кешбэк» — возврат на счет карты до 5 % от суммы покупок

- Программа «Бонусы» — возврат бонусными баллами до 20%.

Бонусные баллы можно обменивать на товары, сертификаты, авиа- и ж/д-билеты, бронировать отели в каталоге на сайте bonus.novikom.ru

Бонусные баллы можно обменивать на товары, сертификаты, авиа- и ж/д-билеты, бронировать отели в каталоге на сайте bonus.novikom.ru - Участие в программе лояльности «Привет МИР» — кешбэк от 3% до 20% за покупки. Для участия в программе нужно зарегистрироваться на сайте chel.privetmir.ru

- Участие в программе лояльности «Город» — получение бонусов при совершении покупок у партнёров программы (до 50%) с последующим обменом на скидки и поездки по карте «Тройка». Регистрация на сайте: www.gorodtroika.ru

- Кешбэк CashOFF по операциям с банковскими картами в мобильном приложении (раздел «Личные финансы») — от 2 до 17% от стоимости товара любого магазина

- Скидки от 10 до 35% на различные страховые программы в компаниях — партнерах Банка, в том числе «КАСКО», страхование имущества, медицинские программы1

- Сервисы транспортного приложения «Тройка»2

- Льготные туристические программы с предоставлением скидок от «ИННА ТУР»3

УДОБНО

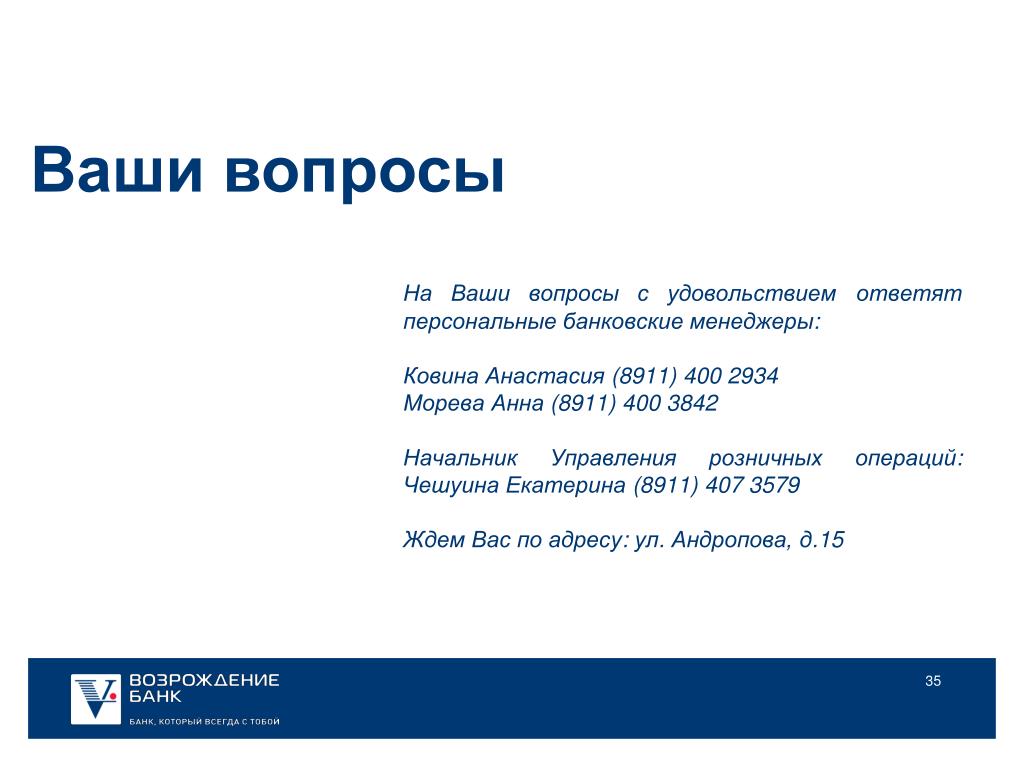

- Услуга «Банк на работе» — оформление банковских продуктов на территории работодателя с помощью персонального менеджера, закреплённого за организацией

Тарифы на обслуживание зарплатных проектов устанавливаются индивидуально для каждой организации, заключившей договор с Новикомбанком. Для уточнения информации о тарифах на обслуживание Вашей зарплатной карты обращайтесь к специалистам Банка по телефону.

Для уточнения информации о тарифах на обслуживание Вашей зарплатной карты обращайтесь к специалистам Банка по телефону.

| Страхование имущества | 10% | 10% | 20% | 15% |

| Страхование автомобиля «КАСКО» (размер скидки определяется наличием или отсутствием ДТП по вине допущенных к управлению водителей) | 10% | 15% | до 20% | 20% |

| Страхование жизни и здоровья | 10% | 10% | 30% | 15% |

| Страхование при выезде за рубеж | 10% | 10% | 20% | 15% |

Рады приветствовать Вас в числе наших зарплатных клиентов!

Пять шагов для удобного и комфортного использования зарплатной карты

- Зарегистрируйтесь в Интернет-банке

Интернет-банк — это онлайн-отделение банка с доступом к счетам и картам в режиме 24/7.

Воспользуйтесь следующими возможностями:

Воспользуйтесь следующими возможностями:

• Контроль операций и остатков по счетам

• Оплата без комиссии услуг более 1000 поставщиков, включая ЖКХ, налоги, мобильную связь, Интернет

• Бесплатные внутрибанковские переводы, в том числе по номеру карты и номеру мобильного телефона

• Открытие вкладов

• Оформление заявок на кредит

• Досрочное погашение кредитов и скачайте мобильное приложение Новикомбанка Мобильное приложение интернет-банка позволит оперативно совершать любые банковские операции с Вашего смартфона. Регистрация в интернет-банке или мобильном приложении возможна только после подключения услуги смс-информирования и получения смс-подтверждения на номер Вашего мобильного телефона. Для смс-подключения необходимо указать Ваш номер телефона при оформлении карты. - Запишите на приложение «Тройка», размещенное на карте1, любой билет/абонемент действующего транспортного меню в кассах метрополитена («Единый» или «90 минут»), в автоматизированных киосках ГУП «Мосгортранс» (ТАТ, «Единый», «90 минут»), в кассах или автоматах ж/д вокзалов Москвы и области.

Пополняйте счет «Тройки» и оплачивайте проезд на аэроэкспрессе, проход в Третьяковскую галерею в Лаврушинском переулке, Музей «Лунариум» Московского Планетария, Московский зоопарк, на ледовый каток ВДНХ и ЦПКиО им. Горького, парковку парка «Зарядье».

Пополняйте счет «Тройки» и оплачивайте проезд на аэроэкспрессе, проход в Третьяковскую галерею в Лаврушинском переулке, Музей «Лунариум» Московского Планетария, Московский зоопарк, на ледовый каток ВДНХ и ЦПКиО им. Горького, парковку парка «Зарядье». - Зарегистрируйтесь в программе лояльности «Привет МИР» на сайте chel.privetmir.ru и получайте кешбэк от 3% до 20% за покупки.

- Зарегистрируйтесь в программе лояльности «Город» на сайте www.gorodtroika.ru и получайте до 50% бонусами при совершении покупок у партнёров программы, обменивайте бонусы на поездки по карте «Тройка» и скидки.

- Подключите имеющиеся карты лояльности в кешбэк-сервисе CashOFF в разделе «Личные финансы» мобильного приложениия.

Украинцы смогут получать зарплату на карту любого банка

Кабмин разрабатывает проект по борьбе с зарплатным рабством

Украинцы смогут получать зарплату на карту любого банка. Фото: ua.news

Фото: ua.news

Министр Кабинета Министров Дмитрий Дубилет, Министерство финансов и Нацбанк Украины начали разработку проекта, направленного на борьбу с «зарплатным рабством» в Украине. Инициатива может заработать уже в 2020 году, сообщил политик в своем личном блоге в Telegram.

Министр назвал зарплатный проект «явлением», которое удивляет жителей развитых стран.

Дмитрий Дубилет

Министр Кабинета Министров

Дубилет подчеркнул, что по закону сотрудники имеют право самостоятельно выбирать банк для выплаты зарплаты. «Но на практике, если кто-то выбирает другой банк, бухгалтеры вынуждены для таких выплат формировать отдельные платежки. Поэтому работникам чаще всего в таком выборе просто отказывают», прокомментировал министр.

По словам Дубилета, новым законопроектом Кабмин хочет ввести систему, которая позволит украинцам свободно выбирать банки для получения зарплаты и при этом не потребует от бухгалтеров лишней работы. «Идея очень проста — сделать, как в Европе», сообщил политик.

«Идея очень проста — сделать, как в Европе», сообщил политик.

Чтобы получить зарплату сотруднику нужно будет указать бухгалтеру свой IBAN, после бухгалтер сформирует ведомость для всех сотрудников, независимо от банка. Затем банк, обслуживающий предприятие, автоматически переведет деньги на нужные счета, сообщил Дубилет.

По мнению министра, новый законопроект побудит банковскую индустрию к развитию за счет повышения конкуренции. Чтобы проект заработал, банкам нужно будет сделать «небольшие доработки в своих системах», сообщил министр. По его словам, также Кабмин может запустить горячую линию, чтобы украинцы могли оставлять жалобы в случае нарушения их прав.

СПРАВКА PAYSPACE MAGAZINE

Ранее мы писали о том, что теперь украинские чиновники будут получать зарплату только на карту. Об этом заявил министр Кабмина Дмитрий Дубилет.

По словам Дмитрия Дубилета, ежегодно центральные органы власти и областные администрации тратят более 60 млн грн на банковские комиссии за то, что платят зарплату госслужащим наличными.

Кроме того, около 7% сотрудников получают зарплату наличными, а не на банковскую карту. Благодаря нововведению Украина сможет не только сократить расходы, а также приблизиться к концепции cashless.

ЧИТАЙТЕ ТАКЖЕ: Как перевести деньги с Киевстара на карту онлайн, в приложении и по SMS — инструкция

IBAN поможет отменить «зарплатное рабство». НБУ подготовил проект постановления

Благодаря внедрению IBAN в Украине работодатель сможет перечислять зарплату работнику на счет, который он самостоятельно открыл в банке по собственному выбору. Об этом говорится в сообщении НБУ.

Что планирует изменить НБУ

Соответствующие изменения содержит проект постановления правления НБУ «О внесении изменений в Инструкцию о безналичных расчетах в Украине в национальной валюте», который регулятор предложил для общественного обсуждения.

Обсуждение проекта постановления продлится до 10 марта.

Что даст изменение

- Это даст возможность работающим гражданам реализовать право самостоятельно открывать счет в любом банке для получения заработной платы или вознаграждения за проделанную работу.

Читайте также: Кабмин отменил «зарплатное рабство». Бюджетники смогут получать деньги через любой банк

«Гражданин, а не работодатель, должен сам выбирать банк, который будет обслуживать его счет. Такое право предусмотрено законодательством об оплате труда, и мы хотим, чтобы это право действительно реализовывалось», — прокомментировал решение замглавы НБУ Сергей Холод.

По его словам, это будет стимулировать банки к конкуренции и способствовать повышению уровня обслуживания клиентов.

Какие еще изменения готовит регулятор

Также документ вносит другие изменения, связанные с принятием Кодекса о банкротстве и закона о противодействии отмыванию денег.

Ранее сообщалось

Минфин и НБУ анонсировали в декабре 2019 года отмену так называемого «зарплатного проекта» — договора между банком и компанией о выплате зарплаты сотрудникам. Из-за такого договора, работник не может выбирать, где ему получать зарплату

В декабре 2019 года правительство сняло ограничения по перечню банков, через которые работники бюджетных учреждений могут получать зарплату и другие выплаты.

Что это значит

- «Бюджетники»могут получать заработную плату и другие выплаты на карту любого банка, а не только там, где работодатель оформил «зарплатный проект».

Как сменить банк

Чтобы получать зарплату в другом банке, работнику нужно будет предоставить в бухгалтерию учреждения, где он работает, номер своего счета IBAN.

Бухгалтер продолжит формировать простую зарплатную ведомость для сотрудников. Распределять деньги будет банк, который обслуживает предприятие.

Читайте также: Что такое IBAN и зачем он нужен

Для внедрения этого банкам нужно будет доработать свои системы.

С 5 августа 2019 года в Украине стартовало внедрение международного номера банковского счета IBAN в соответствии с требованиями стандарта ISO 13616.

IBAN – система банковских счетов, которую используют в странах Европы.

Зарплатный проект

Зарплатный проектЗарплатный проект

Комплекс банковских услуг на особых условиях

В Банке «Аверс» можно оформить зарплатный проект с использованием банковских карт международной платежной системы MasterCard WorldWide.

Зарплатный проект

Зарплатный проект – выгодно для организаций :- Отсутствие затрат на получение наличных денежных средств для выплаты заработной платы

- Гибкие тарифы по обслуживанию и зачислению денежных средств на карты сотрудников

- Для зачисления денежных средств необходимо только перечислить в Банк общую сумму и предоставить список сотрудников с указанием сумм заработной платы

- Выпуск/перевыпуск пластиковых карт в течение 5 рабочих дней

- Продукты и услуги для руководителей и сотрудников организации на особых условиях

- Начисление % на остаток средств по картам в рамках зарплатного проекта

- Выпуск карты в корпоративном индивидуальном дизайне и с технолoгией бесконтактной оплаты

- Круглосуточная поддержка

Зарплатная карта

Зарплатная карта – удобно для сотрудников:- Сохранность средств даже при утере банковской карты

- Начисление до 3% на остаток по счету ежемесячно

- Оплата товаров и услуг в одно касание (технология бесконтактной оплаты)

- Бескомиссионное снятие наличных в банкоматах любого банка на территории РФ

- Подключение к системе дистанционного обслуживания Аверс ONLINE – бесплатно

- Удобный способ оплаты товаров и услуг

- Оперативный контроль расходов и поступлений по карте с услугой СМС-информирования

- Скидки по Программе лояльности

Корпоративная карта

Корпоративная карта для бизнеса:- Быстрый и удобный доступ к средствам на расчетном счете

- Оплата товаров и услуг без комиссии

- Технология бесконтактной оплаты

Банк на работе

- Выезд персонального менеджера Банка на предприятие для решения вопросов

- Получение зарплатной карты на предприятии

- Консультация персонального менеджера по вкладу, кредиту, другим продуктам и услугам Банка

- Оформление заявки на кредит без визита в Банк

- Помощь при подключении к Аверс ONLINE

- Индивидуальный подход при решении вопросов

Расчетные листки по зарплате

Банк предлагает воспользоваться услугой получения индивидуальных расчетных листков по заработной плате через банкоматы.

Такой расчетный листок представляет собой распечатанный банкоматом на чековой ленте документ, содержащий информацию о начислениях, причитающихся работнику предприятия за определенный месяц.

-

Преимущества для работника:

- получение расчетного листка в любое время

-

Преимущества для предприятия:

- снижение издержек на распечатку и выдачу расчетных листков

Идентификатором клиента при запросе расчетного листка в банкомате выступает его банковская карта.

Для подключения услуги предприятию необходимо подписать с Банком «Аверс» дополнительное соглашение в рамках действующего зарплатного проекта.

Заявка на услугу

Ваша заявка отправлена. Мы свяжемся с вами, как обработаем данные.

Мы свяжемся с вами, как обработаем данные.

Что такое платежная карта?

У работодателей обычно есть несколько доступных им способов оплаты труда. Некоторые из наиболее распространенных методов – это прямой депозит или чек. В качестве альтернативы в некоторых штатах работодатели разрешают платить своим работникам с помощью платежной карты.

Что такое расчетная карта?

Платежная карта (или платежная карта) – это предоплаченная карта, которую работодатели могут использовать для оплаты труда сотрудников. Каждый день выплаты жалованья на карту загружается заработная плата сотрудника за этот период выплаты заработной платы. Сотрудники могут использовать платежную карту как дебетовую карту, или они могут снимать заработную плату через банкомат, банковскую кассу или совершать покупки, где они получают наличные деньги обратно.

Исследование 2012 года показало, что 34 миллиарда долларов было загружено на 4,6 миллиона активных платежных карт, и ожидается, что к 2017 году эта цифра вырастет до 68,9 миллиарда долларов, загруженных на 10,8 миллиона карт.

Какие плюсы к оплате картами?

Pay-карты выгодны для сотрудников, которые не имеют банковских счетов, то есть у них нет банковских счетов. Согласно национальному исследованию, проведенному Федеральной корпорацией по страхованию депозитов (FDIC) в 2013 году среди домашних хозяйств, не охваченных банковскими услугами, и недостаточно охваченных банковскими услугами, в 2013 году 7,7 процента домашних хозяйств не имели доступа к банковским услугам (около 9,6 миллиона домашних хозяйств).Сотрудники, не охваченные банковскими услугами, не могут использовать прямой депозит, и они могут понести большие сборы за обналичивание бумажных чеков. Платежные карты позволяют сотрудникам, не охваченным банковским обслуживанием, получать зарплату и немедленно ею пользоваться.

Работодатели могут сэкономить деньги, используя платежные карты. Платежные карты можно перезагружать, поэтому работодателям не нужно покупать новые карты для каждого платежного периода, как если бы они имели дело с бумажными чеками.

Pay также могут использоваться как дебетовые карты на большинстве предприятий, поскольку они часто распространяются компаниями, производящими обычные карты, например.г., Visa, MasterCard.

Какие минусы у оплаты картами?

Сотрудникам может выплачиваться много разных комиссий с платежных карт. Сюда могут входить сборы за банкоматы, сборы за замену, сборы за бездействие и сборы за запрос баланса. При таком большом количестве гонораров сотрудники могут потерять значительную часть своей заработной платы.

Кроме того, банкоматы не выдают деньги в точных суммах в долларах и центах, что означает, что работники не могут снять всю свою зарплату.

Подробнее о платежных картах

Были случаи, когда работодатели требовали от работников получать заработную плату с использованием платежных карт, облагая их соответствующими сборами.Согласно Закону о справедливых трудовых стандартах (FLSA), у сотрудников должна быть возможность выбора способа получения заработной платы. Работодатели не могут требовать от сотрудников использования платежных карт. Они должны предлагать заработную плату в денежной форме или в форме, которая может быть легко конвертирована в наличные.

Работодатели не могут требовать от сотрудников использования платежных карт. Они должны предлагать заработную плату в денежной форме или в форме, которая может быть легко конвертирована в наличные.

Согласно бюллетеню Бюро по защите прав потребителей, платежные карты должны соответствовать требованиям, изложенным в Положении E Федеральной резервной системы, которое реализует Закон об электронных денежных переводах (EFTA) 1978 года. Эти требования включают:

- Сотрудники должны знать обо всех сборах, которые они могут получить за использование платежной карты.

- Эмитент карты должен сделать историю транзакций карты доступной для просмотра сотруднику.

- Ответственность сотрудника за несанкционированное использование карты ограничена.

- Финансовые учреждения должны отвечать на сообщения потребителя об ошибках в течение определенного периода времени.

Во многих штатах также есть законы, согласно которым работники должны получать заработную плату в полном объеме и без сокращений. Положения о платежных картах сделали этот метод оплаты спорным, поскольку сотрудники не всегда могут получать свою полную зарплату в банкоматах, а также потому, что часть их заработной платы может быть снята с комиссионных.Обратитесь в органы власти штата, чтобы узнать, нужно ли вам соблюдать какие-либо правила для платежных карт штата.

Положения о платежных картах сделали этот метод оплаты спорным, поскольку сотрудники не всегда могут получать свою полную зарплату в банкоматах, а также потому, что часть их заработной платы может быть снята с комиссионных.Обратитесь в органы власти штата, чтобы узнать, нужно ли вам соблюдать какие-либо правила для платежных карт штата.

Одно известное дело против платежных карт произошло в Пенсильвании. В 2013 году сотрудник подал в суд на владельца нескольких ресторанов McDonald’s. От сотрудников требовалось использовать платежные карты, что заставляло их взимать много комиссионных. В июне 2015 года судья постановил, что оплата труда сотрудникам платежными картами, за которые взимается комиссия при попытке снятия наличных, является незаконной в Пенсильвании.

Принимая решение о том, подходят ли платежные карты вашим сотрудникам, не забудьте принять во внимание законы вашего штата в дополнение к плюсам и минусам.

Вам нужна помощь с расчетом заработной платы для вашего бизнеса? Наше программное обеспечение для расчета заработной платы упрощает эту задачу. Мы даже предоставляем бесплатный прямой депозит и возможность распечатать чеки, чтобы вы могли предложить своим сотрудникам несколько вариантов оплаты.

Мы даже предоставляем бесплатный прямой депозит и возможность распечатать чеки, чтобы вы могли предложить своим сотрудникам несколько вариантов оплаты.

Как работает дебетовая карта для расчета заработной платы? | Small Business

Автор Chron Contributor Обновлено 18 сентября 2020 г.

Дебетовая карта для расчета заработной платы – это предоплаченная карта, используемая для оплаты сотрудников. В отличие от прямого депозита, сотруднику не требуется иметь банковский счет для использования карты.В отличие от традиционного чека, сотрудник без банковского счета не должен платить комиссию за доступ к деньгам.

Что такое дебетовые карты заработной платы?

В настоящее время правительства многих штатов используют предоплаченные карты для выплаты пособий по безработице и других пособий. Использование зарплатных карт также стало обычным явлением среди частных компаний, но были случаи, когда служащие получали зарплату с помощью перезагружаемых карт общего назначения вместо зарплатных карт.

Зарплатные карты для работодателей подпадают под действие ряда правил, направленных на защиту сотрудников, в то время как перезагружаемые карты общего назначения не применялись до 2018 года.Путаница между ними привела к сильному сопротивлению использованию зарплатных карт, поэтому используйте правильный тип карты, чтобы гарантировать, что с сотрудников не взимается высокая плата за доступ к своим деньгам.

Как работают дебетовые карты заработной платы

Поставщики дебетовых карт заработной платы включают Visa и Mastercard. Зарплатная карта работает точно так же, как дебетовая карта, но не связана с банковским счетом. Каждый день выплаты жалованья причитающиеся сотруднику средства автоматически добавляются на карту для использования сотрудником.Зарплатную карту можно использовать для прямой покупки товаров и услуг в любом предприятии, которое принимает дебетовые карты, или же сотрудник может снимать деньги наличными в банкомате.

Заработная плата Правила дебетовой карты

Хотя по определению зарплатные карты отличаются от предоплаченных дебетовых карт, многие правила, регулирующие их, одинаковы. Согласно CFPB, эмитенты карт должны четко раскрывать структуру своих комиссий. У вас также есть средства защиты на случай утери или кражи вашей карты или ПИН-кода или мошенничества.

Согласно CFPB, поставщики предоплаченных карт и зарплатных карт также должны уведомить об этом в письменной форме не менее чем за 21 день. Если вы решите, что не хотите получать зарплатную карту Visa или что-то еще, что предлагает ваш работодатель, вам не нужно ее использовать. Работодатели должны предоставить вам хотя бы одну альтернативу дебетовым картам для заработной платы.

В некоторых штатах могут быть более строгие законы в отношении платежных дебетовых карт. Например, в Иллинойсе работодатели должны предлагать хотя бы бумажный чек в качестве альтернативы дебетовым картам. Работодатели не могут просто предложить прямой депозит или дебетовую карту для заработной платы.

Работодатели не могут просто предложить прямой депозит или дебетовую карту для заработной платы.

Преимущества дебетовых карт заработной платы

Зарплатные карты имеют несколько преимуществ по сравнению с традиционными расчетными чеками. Сотрудникам не нужно идти в банк или в службу обналичивания чеков, чтобы получить доступ к деньгам. Они могут использовать карту сразу же, как кредитную или дебетовую карту. Сотрудникам, не имеющим банковских счетов, не нужно платить комиссию за обналичивание чеков.

Работодатель экономит деньги на заработной плате, потому что ему не нужно печатать чеки.Это также снижает его воздействие на окружающую среду за счет отказа от бумажных чеков.

Определение зарплатной карты

Что такое карта заработной платы?

Заработная плата – это предоплаченная карта, на которую работодатель загружает заработную плату сотрудника каждый день выплаты жалованья. Карты заработной платы являются альтернативой прямому депозиту или бумажным чекам. Эти карты производятся крупными платежными системами, такими как Visa, что позволяет работникам использовать их везде, где принимаются электронные платежные карты.

Эти карты производятся крупными платежными системами, такими как Visa, что позволяет работникам использовать их везде, где принимаются электронные платежные карты.

Пользователи могут получить доступ к своим деньгам через банкомат или кэшбэк за покупку так же, как и с помощью традиционной дебетовой карты.Карты заработной платы также можно пополнять, поэтому работнику не нужно получать новую карту каждый платежный период.

Ключевые выводы

- Заработная плата – это предоплаченная карта, которую некоторые работодатели используют для выплаты заработной платы своим сотрудникам каждый день выплаты жалованья.

- Заработные карты помогают работодателям экономить деньги, не выписывая распечатанные чеки, а также позволяют им предлагать карты сотрудникам, у которых нет банковских счетов.

- Для сотрудников преимущества зарплатных карт включают возможность оплачивать счета в Интернете, делать покупки в Интернете, производить автоматическую оплату счетов и получать наличные в банкоматах.

К недостаткам

К недостаткам - относятся возможность ежемесячной платы за обслуживание, платы за внесетевые банкоматы и платы за запрос баланса.

Общие сведения о платежных картах

Некоторые работодатели предлагают зарплатные карты в качестве альтернативы прямому депозиту или в качестве услуги для малообеспеченных сотрудников, у которых нет банковских счетов. Некоторые работодатели, нанимающие временных или сезонных работников, также будут использовать зарплатные карты. Их можно сравнить с предоплаченными дебетовыми картами. Как правило, они могут быть предоставлены по соглашению между работодателем и поставщиком услуг предоплаченных дебетовых карт.

Согласно отчету исследовательской компании Aite Group, количество активных зарплатных карт в США достигнет примерно 8,4 миллиона при общей загрузке карты в 60 миллиардов долларов к 2022 году.

Преимущества зарплатных карт

Карты заработной платы имеют преимущества как для работодателей, так и для сотрудников. Работодатели экономят деньги, не выписывая бумажные чеки. Сотрудники, у которых нет банковских счетов, получают свои деньги мгновенно, как и сотрудники, использующие прямой депозит, и им не нужно платить комиссию за обналичивание чеков или беспокоиться о потере больших сумм наличных.

Работодатели экономят деньги, не выписывая бумажные чеки. Сотрудники, у которых нет банковских счетов, получают свои деньги мгновенно, как и сотрудники, использующие прямой депозит, и им не нужно платить комиссию за обналичивание чеков или беспокоиться о потере больших сумм наличных.

Сотрудники могут использовать зарплатные карты для оплаты счетов и покупок в Интернете. Карты заработной платы также можно использовать для автоматической оплаты счетов. Сотрудники также могут использовать свои зарплатные карты для получения наличных в банкоматах, как и сотрудники с текущими счетами и дебетовыми картами. Некоторые зарплатные карты также можно использовать для получения наличных денег в точках продаж в определенных продуктовых магазинах и магазинах шаговой доступности.

Сотрудникам не обязательно иметь хороший кредитный рейтинг или какую-либо кредитную историю, чтобы получать и использовать зарплатную карту, потому что это не кредитная карта.Невозможно залезть в долги по карте, потому что нет кредита и недопустимый овердрафт. Карты заработной платы можно заменить в случае их утери или кражи без потери денежных средств. Сотрудники также могут пополнять счет своих зарплатных карт; они не ограничиваются только добавлением фонда заработной платы своим работодателем.

Карты заработной платы можно заменить в случае их утери или кражи без потери денежных средств. Сотрудники также могут пополнять счет своих зарплатных карт; они не ограничиваются только добавлением фонда заработной платы своим работодателем.

Недостатки зарплатных карт

Обратной стороной этих карт для сотрудников является то, что они обычно взимают ежемесячную плату за обслуживание, а также другие комиссии за определенные транзакции.Сборы различаются в зависимости от эмитента, но примеры включают ежемесячную плату за обслуживание счета в размере 5,95 доллара США, плату за замену утерянной или украденной карты в размере 9,95 доллара США, плату за запрос баланса банкомата в размере 0,50 доллара США и плату за внесение в сеть банкомата 2,50 доллара США. Эти сборы часто могут быть выше, чем сборы по традиционным расчетным счетам за определенные виды деятельности.

Держателям зарплатных карт важно понимать, что по их картам могут взиматься комиссии, и знать, какие действия повлекут за собой эти сборы, чтобы они могли их избежать. Если гонорары слишком высоки, у сотрудника может быть возможность получить оплату другим способом.

Если гонорары слишком высоки, у сотрудника может быть возможность получить оплату другим способом.

Плюсы и минусы карты PayRoll (предоплата)

Вниманию всех работодателей: в сфере выплаты заработной платы сотрудникам появляется новая тенденция:

Зарплатные карты.

Зарплатные карты появились как альтернативный метод для работодателей для оплаты труда своих сотрудников, стремящийся заменить наличные деньги и бумажные чеки. Зарплатные карты – это безопасный и надежный способ получения заработной платы. 1,7 миллиарда человек в мире не имеют доступа к банковским услугам, поэтому зарплатные карты предоставляют им больше возможностей для финансовой жизнеспособности.

Аналогичным образом, следуя мировым тенденциям, в Африке наблюдается рост использования цифровых платежей, и многие работодатели и сотрудники теперь выбирают эти альтернативные способы оплаты. Могут ли зарплатные карты стать следующим большим решением для выплаты заработной платы в Африке?

Что такое зарплатные карты?

Заработная плата – это карта предоплаты, аналогичная подарочной карте. Работодатель платит работнику, загружая его зарплату в платежную карту. Затем карту можно использовать как кредитную или дебетовую карту, и для ее поддержки не требуется банковский счет.Карты заработной платы могут быть загружены только работодателем – хотя это можно делать снова и снова, без необходимости замены – и их можно использовать так же, как дебетовую карту: в банкомате, в магазинах или в Интернете.

Работодатель платит работнику, загружая его зарплату в платежную карту. Затем карту можно использовать как кредитную или дебетовую карту, и для ее поддержки не требуется банковский счет.Карты заработной платы могут быть загружены только работодателем – хотя это можно делать снова и снова, без необходимости замены – и их можно использовать так же, как дебетовую карту: в банкомате, в магазинах или в Интернете.

В 2017 году Aite Group выпустила отчет о состоянии дел с зарплатными картами в США. Они прогнозировали неуклонное увеличение количества карточек, загружаемых работодателями, и эта тенденция сохраняется, несмотря на некоторые проблемы (подробнее см. Ниже).

Плюсы зарплатных карт

Экономично и просто для работодателя

Использование зарплатных карт исключает расходы на печать, административные расходы и сборы за обработку чеков, связанные с оплатой сотрудников бумажными чеками.Работодатель просто загружает в расчетную карту зарплату сотрудника, и квитанция выдается автоматически. Карты можно перезагружать каждый месяц, и их не нужно заменять, если они не повреждены или не потеряны.

Карты можно перезагружать каждый месяц, и их не нужно заменять, если они не повреждены или не потеряны.

Мгновенное, удобное использование

Сотрудник может использовать зарплатную карту немедленно, банковский счет не требуется. Им также не нужно заходить в офис, чтобы забрать зарплату и отнести ее в банк, чтобы обналичить или внести депозит. В некоторых случаях сотрудники, не имеющие банковских счетов, могут пользоваться зарплатной картой, как в банке.Карты выпускаются крупными компаниями, выпускающими кредитные карты, такими как Visa, или платежными системами, и их можно использовать везде, где принимаются кредитные или дебетовые карты. Таким образом, сотрудники могут снимать наличные в банкоматах, получать наличные деньги за покупки (если они предлагаются), совершать покупки и использовать карту для онлайн-платежей через решение для онлайн-платежей.

Хорошо для управления капиталом

Сотрудники могут более эффективно распоряжаться своими деньгами с помощью зарплатных карт. Разрешенного овердрафта нет, поэтому залезть в долги невозможно.При желании сотрудники также могут пополнить счет заработной платы своими деньгами.

Разрешенного овердрафта нет, поэтому залезть в долги невозможно.При желании сотрудники также могут пополнить счет заработной платы своими деньгами.

Платежи более безопасны

Карты заработной платыимеют такие меры безопасности, как PIN-коды и чипы EMV, которые делают транзакции более безопасными и предотвращают мошенничество. В случае утери или кражи платежной карты сотрудник просто сообщает об этой потере и может получить новую карту с уже имеющимся балансом. Это очевидное улучшение по сравнению с наличными деньгами, которые невозможно заменить в случае потери. Наличие карты также избавляет от риска носить с собой наличные – либо получать зарплату наличными, либо обналичивать зарплату.Держатели карт могут хранить свой баланс на самой карте и иметь при себе ровно столько наличных, сколько им необходимо в данный момент.

Минусы зарплатных карт

Комиссии

За использование зарплатных карт взимается больше комиссий, чем за другие виды платежей, например чеки. Использование карты в банкомате часто может повлечь за собой комиссию за транзакцию, особенно если сотрудник желает снять большую сумму наличных за один раз. Банкоматы также могут взимать комиссию за запрос баланса. Другие сборы могут включать в себя ежемесячную плату за обслуживание карты, плату за внесение в сеть банкоматов и плату за замену в случае утери или кражи карты.Эти сборы являются переменными и зависят от банка, владеющего машиной.

Использование карты в банкомате часто может повлечь за собой комиссию за транзакцию, особенно если сотрудник желает снять большую сумму наличных за один раз. Банкоматы также могут взимать комиссию за запрос баланса. Другие сборы могут включать в себя ежемесячную плату за обслуживание карты, плату за внесение в сеть банкоматов и плату за замену в случае утери или кражи карты.Эти сборы являются переменными и зависят от банка, владеющего машиной.

Для работодателей гонорары обычно низкие или нулевые. Большую часть комиссии несет получатель.

Правовые вопросы

Во многих местах действуют законы, определяющие, как платить сотруднику. Некоторые законы настаивают на том, что сотрудникам предоставляется возможность выбора способа получения заработной платы, что затрудняет для работодателей полностью безналичный расчет с использованием зарплатных карт. Другие законы настаивают на том, что сотрудники должны иметь возможность снимать всю свою зарплату один раз в месяц без каких-либо связанных с этим сборов. Важно, чтобы работодатели выяснили, подходят ли зарплатные карты для использования в их регионе.

Важно, чтобы работодатели выяснили, подходят ли зарплатные карты для использования в их регионе.

Сложно восстановить потерянные средства

Если платежная карта украдена и использована обманным путем, потребуется длительный процесс для восстановления потерянных средств. Крайне важно, чтобы сотрудники немедленно сообщали об украденной зарплатной карте или несанкционированном списании средств. С течением времени вернуть деньги становится все труднее (однако это все же намного лучше, чем украденные деньги).

Зарплатные карты в Африке

Принятие безналичного общества наблюдается по всей Африке, поскольку в последние годы стали очень популярны альтернативные платежи.Карты заработной платы являются многообещающей цифровой альтернативой бумажным чекам или наличным деньгам, особенно в Африке, где большая часть населения не охвачена банковскими услугами. Карты заработной платы – отличный вариант для работодателей и сотрудников. DPO является ведущим оператором платежей в Африке, и у него есть страховка для продавцов и владельцев бизнеса, которые могут использовать карты в своей системе расчета заработной платы.

Мы будем рады, если вы поделитесь этой статьей!

Что такое платежная карта?

- Платежные карты появились в конце 1990-х годов; с тех пор они стали более популярными как средство получения денег.

- Работодатели могут сэкономить деньги с помощью платежных карт, потому что им больше не нужно выписывать бумажные чеки.

- Для сотрудников преимущества включают в себя возможность отслеживать расходы и устанавливать предупреждение о низком балансе, но есть и связанные с этим сборы.

Как работодатель вы хотите показать своим работникам, что вам не все равно. Один из способов сделать это – выплатить им финансовую компенсацию удобным для них способом. Для многих компаний это означает предложение платежных карт в качестве варианта получения зарплаты сотрудникам.

Дебетовые карты сотрудников, другое название платежных карт, могут быть хорошей альтернативой другим способам оплаты для выплаты заработной платы сотрудникам. Однако, наряду с преимуществами удобства и доступности, есть некоторые недостатки, которые следует учитывать, например, высокие сборы. Вот все, что вам нужно знать о платежных картах или дебетовых картах сотрудников.

Как работает зарплатная карта у работодателя?

Платежные карты впервые появились в конце 1990-х годов. С момента их создания их использование росло.По данным компании Patriot Software, в 2017 году в США было 5,9 миллиона активных платежных карт, а к 2022 году эта сумма, по прогнозам, достигнет 8,4 миллиона.

Есть несколько преимуществ для компенсации сотрудников, использующих платежную карту. Платежные карты предлагают работодателям быстрый и безопасный способ платить своим сотрудникам, особенно тем, у кого нет банковского счета. Стив Шоулер, владелец PayNortheast Payroll Company, сказал, что работодатели могут вносить заработную плату на платежную карту сотрудника, используя маршрут и номер счета, связанные с платежной картой.

Второе преимущество, добавил Шоулер, заключается в том, что компании, не предлагающие платежные карты, подвергаются риску мошенничества с чеками и неприятностей, связанных с потерей зарплаты сотрудниками.

По оценкам NFIB, каждый выписанный чек обходится предприятиям в 3 доллара. Другими преимуществами перехода на платежные карты являются экономия (как денег, так и времени) для работодателей, а также простота пополнения расчетных карт.

Однако важно выбрать карту с меньшими комиссиями, которая предлагает доступ к истории учетной записи, ограниченную ответственность за несанкционированные транзакции / переводы и права на устранение ошибок.

Вот восемь компаний, с которыми вы можете сотрудничать по выпуску платежных карт:

Предлагаем зарплатные карты для сотрудников

Не у всех есть банковский счет и они не имеют права его открывать. Согласно опросу, проведенному Федеральной корпорацией страхования вкладов в 2017 году, более 8 миллионов домашних хозяйств не имеют банковского счета. В том же опросе сообщается, что еще 24 миллиона домохозяйств имели банковский счет, но все еще использовали другие финансовые продукты за пределами банковской системы.

Некоторым людям даже не нужен текущий или сберегательный счет. В результате все больше предприятий переходят на использование платежных карт. По словам Боба Кастанеды, директора программ бухгалтерского учета и финансов Уолденского университета, вместо того, чтобы выписывать бумажные чеки для оплаты служащим, работодатель загружает заработную плату служащего за каждый платежный период на карту.

«В платежной карте обычно используется национальный эмитент кредитной карты, такой как Visa или MasterCard, что позволяет использовать карту для снятия наличных в банкоматах, автоматической оплаты счетов и на предприятиях, где принимаются кредитные карты», – сказал Кастанеда.

Кастанеда сказал, что большинство работодателей предлагают предоплаченные карты в качестве опции для оплаты труда сотрудников. Это особенно привлекательное предложение для сотрудников, не имеющих банковских счетов, поскольку они могут использовать карты для оплаты счетов и избежать комиссий за обналичивание чеков.

Однако не только люди, не имеющие банковских счетов, могут предпочесть, чтобы им платили зарплату платежными картами.

«Лица с доходом, превышающим 100 000 долларов, также находят привлекательными сегодняшние зарплатные карты», – написала К. Сью Браун в резюме отчета Mercator Advisory Group, озаглавленного «Эволюция U.S. Платежные карты в 21 веке ». Браун – автор отчета и директор Консультационной службы по предоплате Mercator Advisory Group.

Как работодатель, вы не можете требовать от своих работников принятия этого метода оплаты; вы должны предложить другой варианты оплаты в дополнение к предоплаченным картам, такие как бумажные чеки или прямые депозиты, и сделайте эти варианты известными каждому сотруднику.

Примечание редактора: Рассматриваете ли вы услугу расчета заработной платы для вашего бизнеса? связаны с поставщиками, которые могут помочь .

Какие комиссии взимаются при использовании платежной карты?

Если, рассмотрев свои варианты, сотрудник решает получать свою заработную плату на платежную карту, Бюро финансовой защиты потребителей (CFPB) говорит, что вы, работодатель, должны предоставить ему копию условий, в которых раскрывается комиссии, связанные с платежной картой. CFPB рекомендует частным лицам ознакомиться с условиями, чтобы они понимали, какие комиссии могут взимать компании, выпускающие платежные карты. Работодатели также должны провести обучение тому, как пользоваться платежной картой, чтобы не возникло недоразумений.

Кроме того, CFPB ввел в действие правило, требующее от поставщиков карт раскрывать определенную информацию сотрудникам, которые предпочитают получать оплату с помощью платежной карты. Этот процесс включает в себя предоставление «краткой» формы, в которой раскрываются конкретные сборы, в то время как «длинная» форма раскрывает все сборы и другие сведения о платежной карте сотрудника. Некоторые примеры сборов, которые могут понести сотрудники, включают плату за активацию, плату за бездействие, плату за покупку, плату за обслуживание клиентов и плату за повторную загрузку.

Некоторые эмитенты карт взимают комиссию за каждую покупку, совершенную с использованием карты, или когда владелец карты проверяет свой баланс в банкомате.Другие сборы включают ежемесячную плату за обслуживание, плату за замену утерянных или украденных карт и плату за банкомат (для банкоматов за пределами сети банка), которые могут быть дороже, чем плата за текущий счет.

«Ориентировочная годовая стоимость зарплатной карты для сотрудника может достигать 72 долларов в год только на оплату технического обслуживания», – сказал Кастанеда. «Это не включает комиссию за снятие средств в банкоматах, которая может стоить до 5 долларов за транзакцию».

Гонорары платят не только сотрудники. Работодатели также платят некоторые сборы за такие вещи, как размещение логотипа компании на платежной карте или выдача временных карт.

Убедитесь, что вы ознакомились с законами и постановлениями своего штата, прежде чем предлагать зарплатные карты сотрудникам. Узнайте о любых сборах, которые вам – и вашим сотрудникам, возможно, придется заплатить, и сообщайте об этих сборах своим сотрудникам.

Использование платежной карты

Хотя может показаться, что платежные карты приносят пользу только работодателям или служащим, у которых нет банковского счета, у использования платежных карт есть некоторые преимущества. Например, как только на дебетовую карту сотрудника загружена заработная плата сотрудника за последний платежный период, сотрудник может выйти в Интернет через портал компании, выпускающей платежные карты, чтобы просмотреть данные своего счета, сказал Шоулер.«Вы можете получить доступ к информации о балансе, просмотреть транзакции и оспорить расходы, как если бы вы использовали кредитную или дебетовую карту», - сказал он.

Visa позволяет сотрудникам видеть свои прямые депозиты, получать данные счетов и настраивать оповещения о балансе, чтобы помочь сотрудникам управлять своими расходами и достигать своих финансовых целей.

Те, у кого есть банковские счета и используют платежную карту, могут разделить свою заработную плату между банковскими счетами и дебетовыми картами сотрудников, чтобы управлять своими финансами. По данным Американской ассоциации заработной платы, разделенный депозит – хороший способ накопить сбережения.

Решение о том, предлагать ли вы своим сотрудникам платежные карты, решать только вам. Поговорите со своими сотрудниками, чтобы узнать их предпочтения, и исследуйте поставщиков услуг, чтобы найти подходящего для вашего бизнеса.

Дополнительный отчет Хизер Ларсон. Источники интервью проводились для предыдущей версии этой статьи.

Следует ли использовать зарплатные карты? Узнайте плюсы и минусы

Зарплатные карты – растущая тенденция в малом бизнесе: в 2017 году использовалось около 14 миллионов зарплатных карт.Карты заработной платы обеспечивают легкий доступ к зарплате без необходимости иметь банковский счет или банковские отношения. Это может иметь решающее значение для многих американцев, которые не могут (или не хотят) открывать банковский счет.

Что такое зарплатная карта?

Заработные карты позволяют сотрудникам получать доступ к своим зарплатным чекам без открытия банковского счета. Они работают как дебетовые карты: карты заработной платы загружаются чеком на каждый платежный период и могут использоваться для снятия наличных или совершения покупок. Это может быть выгодным инструментом для малых предприятий с сотрудниками, у которых нет банковских счетов или у которых нет большого количества банковских вариантов в своем регионе.

В зависимости от того, на какую услугу расчетной карты вы подписались, может быть более рентабельным предоставить вашим сотрудникам вариант расчетной карты. Печать и выдача чеков могут быть дорогостоящими, и некоторые компании по начислению заработной платы могут взимать дополнительную плату за такие вещи, как прямой депозит.

С точки зрения рабочего, важно понимать различные комиссии, связанные с зарплатными картами, поскольку они не совсем такие, как традиционные дебетовые карты. Хотя это может быть отличным вариантом для сотрудников без банковского счета, вам придется платить некоторые сборы, такие как ежемесячные сборы за обслуживание, сборы за снятие средств через банкоматы, сборы за запрос баланса, сборы за перевод средств и сборы за закрытие счетов.Точная комиссия будет зависеть от того, с какой компанией вы работаете.

Примечание редактора: Ищете подходящую услугу по расчету заработной платы для своего бизнеса? Заполните приведенную ниже анкету, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей.

Плюсы и минусы платежных карт

Плюсы платежных карт

- Зарплатные карты – это простой и легкий способ доступа сотрудников к своим чекам без банковского счета.

- Если зарплатная карточка утеряна или украдена, ее можно легко заменить (конечно, за определенную плату).

- Удобный вариант. Нет необходимости идти в банк, чтобы обналичить чек или регистрироваться, чтобы узнать, поступил ли ваш депозит на ваш счет. Вы можете сразу получить доступ к своим средствам.

- Зарплатные карты легко заменяются.

- Отсутствует риск возникновения долгов или финансовых обязательств, поскольку карта действует как дебетовая, а не кредитная карта.

Заработная плата против карт

- Они не дают тех же преимуществ, что и банковский счет, например, благоприятных процентных ставок.

- Комиссия может взиматься каждый раз, когда сотрудник просматривает свой баланс.

- Платежную карту можно легко заменить, но технически ее все же можно потерять или украсть, что не является проблемой при прямом депозите.

- За использование карты может взиматься дополнительная плата.

- В зависимости от отрасли, это может быть плохой вариант оплаты.

Поставщики зарплатных карт

Есть несколько поставщиков зарплатных карт для малого бизнеса. Некоторые крупные поставщики заработной платы предлагают зарплатные карты как способ компенсации сотрудникам.Если вы работаете с крупным поставщиком заработной платы, поговорите со своим представителем, чтобы определить, как будет выглядеть оплата с помощью зарплатных карт для вашего бизнеса.

Что касается других вариантов, по данным Американской ассоциации заработной платы, следует рассмотреть несколько поставщиков зарплатных карт.

- Money Network: Money Network предлагает зарплатные карты и интуитивно понятный онлайн-интерфейс для управления предложением ваших зарплатных карт. Он предлагает повышенную безопасность, гибкие варианты депозита и ограниченную ответственность.Money Network поддерживает все свои средства в FDIC. Эта защита с нулевой ответственностью означает, что сотрудники застрахованы, если что-то случится с их платежной картой. Money Network имеет более чем 20-летний опыт работы в качестве компании по обработке предоплаченных дебетовых карт, поэтому вы будете сотрудничать с признанным отраслевым провайдером.

- Netspend Skylight ONE Card: Netspend – одна из крупнейших платежных программ в стране, предлагающая некоторые ключевые функции, такие как гибкая регистрация и электронная отчетность.Он предлагает онлайн-портал, где сотрудники могут просматривать онлайн-депозиты и отчеты о заработной плате. Как партнер с полным спектром услуг, эта компания также помогает малому бизнесу внедрять программы платежных карт и управлять ими. Сюда входит помощь в настройке, маркетинге, обучении, соблюдении требований и постоянная поддержка.

- порог! PayCard: Эта компания предлагает своим клиентам 100% решение для электронного расчета заработной платы. Существует несколько вариантов распространения, включая выплаты через электронный кошелек, электронные чеки и множество платежных карточек, из которых ваши сотрудники могут выбирать.Он предлагает мгновенные платежи и электронную рассылку заработной платы по нулевой цене для работодателей. Он также предлагает электронные платежные ведомости и другие удобные функции расчета заработной платы как для сотрудников, так и для работодателей.

- U.S. Bank: U.S. Bank предоставляет зарплатные карты малым предприятиям, что делает его одним из немногих крупных банковских учреждений, поддерживающих инициативы по расчетным картам. Вес, стоящий за названием банка США, означает, что вы будете сотрудничать с проверенным финансовым партнером. Его инициатива по платежным картам называется Focus и включает в себя защиту от мошенничества, онлайн-покупки и 100% электронные платежи.Он также предоставляет текстовые и электронные уведомления, программы вознаграждения с возвратом денег, функции сберегательного счета и мобильное приложение.

- Wisely: Wisely – поставщик платежных карт, поддерживаемый ADP, одной из крупнейших компаний США, занимающихся обработкой заработной платы и управлением персоналом. Он предлагает бесплатный доступ к наличным в банкоматах и банках, а также возврат наличных в розничных магазинах. Эта функция уникальна, учитывая, что многие поставщики зарплатных карт взимают определенную плату. У Wisely также есть мобильное приложение, в котором пользователи могут управлять средствами – оно также предлагает несколько источников финансирования – так что вы можете подключить к своей учетной записи Wisely выплаты по работе с частичной занятостью, возврат налогов или любой другой вид дохода.Он соответствует требованиям во всех 50 штатах, и малому бизнесу оказывается поддержка на высоком уровне.

Как перевести деньги с зарплатной карты на банковский счет

Перевод денег с зарплатной карты на банковский счет может быть простым или сложным, в зависимости от того, какого поставщика платежной карты вы выберете. Удивительно, но информации о том, как переводить средства с зарплатной карты на банковский счет, не так много. Некоторые службы включают это в свои предложения, в то время как с другими вам, возможно, придется поговорить с вашим банком или поставщиком платежных карт.

Зарплатные карты идеально подходят для работников без банковского счета, а прямой депозит – лучший вариант для работников, которым необходим немедленный доступ к средствам через банковский счет. Если ваш работодатель предлагает вам зарплатную карту, он должен также предложить вам вариант прямого депозита или бумажного чека. Есть несколько законов о труде, которые требуют от работодателя предоставить несколько вариантов. Если у вас есть зарплатная карта и вам нужно перевести средства на свой банковский счет, лучше всего поговорить со своим поставщиком медицинских услуг или работодателем.Имейте в виду, что вы можете заплатить комиссию за перевод денег на банковский счет.

Часто задаваемые вопросы о зарплатной карте

Является ли зарплатная карта дебетовой?

По сути, да. Они работают так же, как финансовое учреждение будет хранить деньги, депонированные работодателем, на индивидуальном счете, а платежная карта будет иметь доступ к деньгам так же, как дебетовая карта. Можно настроить оповещения, чтобы уведомить вас о низком балансе или о появлении средств после депозита. Кроме того, зарплатные карты, как правило, связаны с одним из основных эмитентов кредитных карт, например Visa, MasterCard или American Express.

Могут ли работодатели предлагать в качестве способа оплаты только зарплатные карты?

Нет. Несмотря на растущую популярность зарплатных карт, федеральные законы о банковской деятельности требуют, чтобы сотрудникам предлагался как минимум один дополнительный вариант оплаты. Из-за экономии электронных денежных переводов по сравнению с бумажными чеками (около 3 долларов США за платеж на одного сотрудника), прямой депозит обычно является вторым вариантом. Это не означает, что работодатели должны предлагать только две формы оплаты. Каждый штат оставляет за собой право регулировать конкретные методы оплаты, предлагаемые сотрудникам.

Где сотрудники могут использовать зарплатные карты?

Зарплатные карты обычно принимаются везде, где вы обычно используете стандартную дебетовую карту для банковского счета. Они обладают такой же покупательной способностью, что и банковские карты, и их можно использовать в магазинах, заправочных станциях и даже в банкоматах. Наличные можно снять со счета в банкоматах или воспользоваться возможностью возврата денег в продуктовых или розничных магазинах, которые предлагают их при оформлении заказа. Карты заработной платы также можно использовать для онлайн-платежей, которые принимают дебетовые карты той же марки.

Можно ли положить деньги на зарплатную карту?

Это зависит от услуг, предлагаемых учреждением, которым пользуется ваш работодатель. Некоторые карты позволяют добавлять деньги в обменном пункте или банкомате, а некоторые – нет. Ознакомьтесь с условиями вашей программы, чтобы узнать, доступна ли эта опция.

Что лучше: прямой депозит или зарплатная карта?

Это во многом зависит от вашей ситуации и предпочтений. Если у большинства ваших сотрудников нет банковского счета, может быть проще и дешевле получить зарплатную карту.

Комиссия за расчетную карту также имеет значение. Некоторые карты имеют очень небольшую комиссию, в то время как другие карты могут взимать комиссию за различные операции, от ежемесячного использования до снятия средств в банкомате. Кроме того, не каждая карта предлагает возможность вносить на нее деньги, не относящиеся к заработной плате, поэтому ваша компания может быть ограничена в отношении того, какие средства вы можете загрузить на карту.

Итог

Зарплатные карты – идеальный вариант для малых предприятий, которые хотят сэкономить деньги на расчетах по заработной плате.Они также являются жизненно важным инструментом для сотрудников, у которых нет банковских счетов. Есть несколько поставщиков зарплатных карт. Большинство крупных компаний по расчету заработной платы предлагают малому бизнесу вариант платежной карты. Существует множество сторонних компаний, которые могут предоставить независимые услуги, если ваша организация обрабатывает платежную ведомость вручную или работает с партнером, который не предлагает услуги по расчетным картам.

С точки зрения работодателя, зарплатные карты могут стать отличным способом надежной компенсации вашим сотрудникам, сэкономив при этом на комиссии за прямой депозит и накладных расходах по бумажным чекам.

Как сотрудник, вы должны быть осведомлены о сборах и условиях, связанных с зарплатными картами. Вы должны использовать платежную карту, которая предоставляет какой-то онлайн-портал или мобильное приложение.

У использования зарплатных карт есть несколько плюсов и минусов, но, как обычно, лучший вариант для вашего бизнеса зависит от ваших сотрудников, потребностей вашего бизнеса и общих затрат.

Что такое Paycard и как они работают?

Как получить зарплату в руки ваших сотрудников? Старые времена пересчета наличных давно прошли.Выдача зарплаты или прямое зачисление средств на банковские счета сотрудников – самые популярные сегодня способы совершения платежей. Но не у всех сотрудников есть банковские счета, и вы можете рассмотреть альтернативный способ оплаты: платежные карты. Платежные карты, также называемые зарплатными картами, позволяют сотрудникам, не имеющим банковских счетов, получать свою зарплату.

Что такое платежная карта и для кого они нужны?

Платежная карта похожа на дебетовую карту. Физически это пластиковая карта, на которую в день выплаты зарплаты загружается заработная плата сотрудника.На карте отображается марка (например, Discover, MasterCard или Visa), предоставленная эмитентом. Эмитент – финансовое учреждение, предоставляющее платежные карты.

Платежная карта может использоваться для оплаты служащего, у которого нет банковского счета. Вместо того, чтобы выдавать живой чек, работник может использовать платежную карту для получения наличных и / или оплаты ежемесячных расходов до предела своей заработной платы.

Что такое сотрудник, не охваченный банковскими услугами?

По данным Федеральной корпорации по страхованию вкладов США (FDCI), служащий, не охваченный банковскими услугами, – это лицо, не имеющее текущего или сберегательного счета в банке или кредитном союзе.По оценкам, в 2019 году около 5,4% домохозяйств в США не имели доступа к банковским услугам.

Сотрудник может быть недостаточно охвачен банковскими услугами, что означает, что у него есть текущий счет, но сотрудник обычно пользуется услугами обналичивания чеков и может испытывать недостаток финансового благополучия. Если сложить домохозяйства, не охваченные и не охваченными банковскими услугами, это составляет 26,9% от всех домохозяйств в США.

Какие плюсы и минусы у платежных карт?

Платежные картымогут быть беспроигрышными для сотрудников, не охваченных банковскими услугами, и их работодателей. Помимо того, что они являются «зеленой» альтернативой бумажным чекам, они обладают и другими преимуществами:

- У сотрудников есть удобство немедленной оплаты и им не нужно брать на себя хлопоты по обналичиванию зарплаты.

- Поскольку для платежных карт требуется PIN-код, сотрудники добавили безопасность, чтобы их средства не могли быть легко скомпрометированы. В случае несанкционированного использования средств сотрудник может не нести ответственности, если о проблеме сообщается своевременно (отчетный период устанавливается эмитентом).

- У работодателей есть экономичная альтернатива выпуску бумажных чеков. Каждый платежный период существующие платежные карты перезагружаются с учетом текущей заработной платы. Стоимость этого варианта оплаты для работодателей оказывается меньше, чем выплата бумажных чеков.Более того, это может повысить эффективность для работодателя, поскольку будет разрешать выплаты на платежные карты сотрудников, и работодателю не нужно будет физически предъявлять или отправлять чеки по почте сотрудникам, не охваченным банковскими услугами.

Также могут быть недостатки в платежных картах для сотрудников и работодателей:

- Сотрудники могут нести комиссионные по определенным причинам (объяснены ниже). По закону сотрудники должны быть проинформированы о возможных гонорарах. Эту информацию обычно предоставляет эмитент платежной карты.

- Работодатели имеют определенные обязанности, такие как полное объяснение платежных карт сотрудникам, которые их получают.Это помогает сотрудникам использовать их без каких-либо комиссий.

Часто задаваемые вопросы о платежных картах

Могут ли работодатели потребовать от сотрудников использовать прямой депозит для оплаты труда?

Обязательно ознакомьтесь с законодательством своего штата в отношении правил обязательного прямого депозита. Около трети штатов разрешают работодателям требовать от сотрудников наличия банковских счетов для целей прямого депозита. В таком случае платежные карты не нужны. Тем не менее, работодатели могут захотеть предложить этот вариант вместо того, чтобы вводить требование о прямом депозите.

Могут ли работодатели потребовать от сотрудников принимать платежные карты?

Нет. Федеральный закон требует от работодателей предлагать альтернативные способы оплаты и запрещает работодателям предлагать только платежные карты сотрудникам, не имеющим банковских счетов.

В некоторых штатах требуется письменное разрешение сотрудника на выплату заработной платы с помощью платежной карты.

Если работодатели выдают сотрудникам платежные карты, нужно ли им предоставлять информацию о платежных квитанциях?

Проверка требований к распечатанным квитанциям о заработной плате. Если работодатели используют платежные карты или прямой депозит, они все равно могут быть обязаны по закону штата предоставить сотрудникам квитанцию о заработной плате, в которой указаны их заработная плата, удержания и другая необходимая информация.

Есть ли у платежных карт комиссия?

Как правило, использование платежной карты не требует затрат. По закону сотрудники должны иметь возможность получать полную заработную плату без каких-либо комиссий. Это можно сделать, предъявив карту кассиру банка, используя банкомат, связанный с эмитентом карты, оплатив счета по телефону или используя карту для покупок в точках продаж.

Однако могут взиматься комиссии за электронные переводы средств или за использование банкоматов, не входящих в сеть эмитента. Также может взиматься комиссия за замену карты, запрос баланса или по другим причинам.

Можно ли овердрафтировать по платежным картам?

Как правило, платежные карты работают как дебетовые карты, позволяя держателю использовать только загруженные на них средства. Работодатели могут использовать программу платежных карт, которая разрешает овердрафты для сотрудников. Однако обычно это не лучший вариант, поскольку существует комиссия за овердрафт. Более того, способность сотрудника тратить больше, чем он зарабатывает, может привести к возникновению долгов.

Что произойдет, если платежная карта потеряна или украдена?

Если платежная карта утеряна или украдена, может быть выпущена новая карта.В таком случае работник должен уведомить работодателя, а затем работодатель должен немедленно уведомить банк. Сотрудник не будет наказан за несанкционированное использование карты, если о проблеме будет сообщено эмитенту.

Платежные карты только для сотрудников, не охваченных банковскими услугами?

Нет закона, запрещающего работодателям использовать платежные карты для сотрудников, имеющих собственные банковские счета. Однако обычно этого не происходит, потому что:

- Сотрудники могут использовать дебетовые карты, привязанные к их собственным банковским счетам, так же, как платежные карты (и часто с меньшими комиссиями).

- Многие работодатели считают прямой депозит наиболее эффективным и наименее затратным способом оплаты.

Однако платежные карты могут использоваться служащими банка, чтобы откладывать определенную часть заработной платы в качестве инструмента составления бюджета. Фактически, платежные карты могут выдаваться членам семьи (например, ребенку студенческого возраста сотрудника) для эффективного перемещения средств.

Экономят ли платежные карты деньги работодателя?

Платежные карты могут сэкономить деньги работодателям. Поскольку платежная ведомость может быть обработана, если банк перезагрузит платежные карты с заработной платой за текущий платежный период, работодатель избегает затрат на выпуск бумажных чеков, включая расходы на повторную выдачу утерянных чеков и почтовые расходы для отправки по почте.Экономия может быть незначительной, но со временем она может возрасти.

Можно ли управлять платежными картами онлайн?

Работодатели могут управлять платежными картами онлайн через компьютер или по телефону 24/7 через онлайн-порталы и приложения. Финансирование санкционируется в электронном виде, поэтому выплаты сотрудникам могут производиться, несмотря на смягчающие обстоятельства, такие как штормы, стихийные бедствия или другие чрезвычайные ситуации. Например, во время приказов COVID-19 на дому сотрудникам, работающим удаленно, загружали свои платежные карты в соответствии с инструкциями работодателя онлайн для финансового учреждения, которое их обрабатывает.

Точно так же сотрудники могут управлять своими платежными картами онлайн, например, просматривать остатки на счетах, проверять транзакции и разрешать онлайн-оплату счетов (например, коммунальным предприятиям).

Можно ли выпускать платежные карты мгновенно?

Работодатели могут иметь под рукой неиспользованные платежные карты («бланки») и выдавать их новому сотруднику при приеме на работу. Это позволяет сотруднику, не охваченному банковским обслуживанием, вовремя получать свою первую заработную плату.

Работодатели также могут использовать платежные карты для немедленной выплаты последней заработной платы.

Повлияют ли платежные карты на кредитоспособность сотрудников?

Paycards похожи на любую другую предоплаченную карту. Это не влияет на кредитный рейтинг сотрудника.

Есть ли альтернативы платежным картам?

Основными альтернативами платежным картам остаются бумажные чеки и прямые депозиты на банковский счет сотрудника. Работодателям, предлагающим все варианты – бумажные чеки, прямой депозит и платежные карты, – полезно объяснять их сотрудникам, чтобы они могли принимать обоснованные решения о вариантах выплаты заработной платы.

Где сотрудники могут использовать платежные карты?

Сотрудники могут обналичивать заработную плату с платежных карт в банке, банкомате или другом пункте обслуживания, предлагающем возврат денег (например, в продуктовых магазинах).

Бонусные баллы можно обменивать на товары, сертификаты, авиа- и ж/д-билеты, бронировать отели в каталоге на сайте bonus.novikom.ru

Бонусные баллы можно обменивать на товары, сертификаты, авиа- и ж/д-билеты, бронировать отели в каталоге на сайте bonus.novikom.ru Воспользуйтесь следующими возможностями:

Воспользуйтесь следующими возможностями:

Пополняйте счет «Тройки» и оплачивайте проезд на аэроэкспрессе, проход в Третьяковскую галерею в Лаврушинском переулке, Музей «Лунариум» Московского Планетария, Московский зоопарк, на ледовый каток ВДНХ и ЦПКиО им. Горького, парковку парка «Зарядье».

Пополняйте счет «Тройки» и оплачивайте проезд на аэроэкспрессе, проход в Третьяковскую галерею в Лаврушинском переулке, Музей «Лунариум» Московского Планетария, Московский зоопарк, на ледовый каток ВДНХ и ЦПКиО им. Горького, парковку парка «Зарядье».