Реестр дисквалифицированных руководителей: О реестре дисквалифицированных лиц | ФНС России

Сведений о дисквалифицированных лицах управляющих организаций, внесенных в Реестр дисквалифицированных лиц.

Перед направлением электронного обращения в Минстрой России, пожалуйста, ознакомьтесь с изложенными ниже правилами работы данного интерактивного сервиса.

1. К рассмотрению принимаются электронные обращения в сфере компетенции Минстроя России, заполненные в соответствии с прилагаемой формой.

2. В электронном обращении может содержаться заявление, жалоба, предложение или запрос.

3. Электронные обращения, направленные через официальный Интернет-портал Минстроя России, поступают на рассмотрение в отдел по работе с обращениями граждан. Министерство обеспечивает объективное, всестороннее и своевременное рассмотрение обращений. Рассмотрение электронных обращений осуществляется бесплатно.

4. В соответствии с Федеральным законом от 02.05.2006 г. N 59-ФЗ “О порядке рассмотрения обращений граждан Российской Федерации” электронные обращения регистрируются в течение трёх дней и направляются

в зависимости от содержания в структурные подразделения Министерства. Обращение рассматривается в течение 30 дней со дня регистрации. Электронное обращение, содержащее вопросы, решение которых не

входит в компетенцию Минстроя России, направляется в течение семи дней со дня регистрации в соответствующий орган или соответствующему должностному лицу, в компетенцию которых входит решение поставленных

в обращении вопросов, с уведомлением об этом гражданина, направившего обращение.

В соответствии с Федеральным законом от 02.05.2006 г. N 59-ФЗ “О порядке рассмотрения обращений граждан Российской Федерации” электронные обращения регистрируются в течение трёх дней и направляются

в зависимости от содержания в структурные подразделения Министерства. Обращение рассматривается в течение 30 дней со дня регистрации. Электронное обращение, содержащее вопросы, решение которых не

входит в компетенцию Минстроя России, направляется в течение семи дней со дня регистрации в соответствующий орган или соответствующему должностному лицу, в компетенцию которых входит решение поставленных

в обращении вопросов, с уведомлением об этом гражданина, направившего обращение.

5. Электронное обращение не рассматривается при:

– отсутствии фамилии и имени заявителя;

– указании неполного или недостоверного почтового адреса;

– наличии в тексте угрозы жизни, здоровью и имуществу должностного лица, а также членов его семьи;

– использовании при наборе текста некириллической раскладки клавиатуры или только заглавных букв;

– отсутствии в тексте знаков препинания, наличии непонятных сокращений;

– наличии в тексте вопроса, на который заявителю уже давался письменный ответ по существу в связи с ранее направленными обращениями.

6. Ответ заявителю обращения направляется по почтовому адресу, указанному при заполнении формы.

7. При рассмотрении обращения не допускается разглашение сведений, содержащихся в обращении, а также сведений, касающихся частной жизни гражданина, без его согласия. Информация о персональных данных заявителей хранится и обрабатывается с соблюдением требований российского законодательства о персональных данных.

8. Обращения, поступившие через сайт, обобщаются и представляются руководству Министерства для информации. На наиболее часто задаваемые вопросы периодически публикуются ответы в разделах «для жителей» и «для специалистов»

Государственные услуги в Республике Татарстан. / Услуги / Сведения из реестра дисквалифицированных лиц

Описание:

Государственная услуга предоставляется ФНС России.

Документом, необходимым в соответствии с нормативными правовыми актами для предоставления государственной услуги, который находится в распоряжении государственных органов, органов местного самоуправления и иных органов, участвующих в предоставлении государственных или муниципальных услуг, и который заявитель вправе представить одновременно с запросом, является документ, подтверждающий внесение платы за предоставление сведений, содержащихся в Реестре.

Банковские реквизиты для перечисления указанной платы размещаются в информационно-телекоммуникационной сети “Интернет” на официальных сайтах ФНС России и управлений ФНС России по субъектам Российской Федерации.

Расчётное время:

не более 7 рабочих днейРезультат предоставления услуги:

а) предоставление содержащихся в Реестре сведений о конкретном дисквалифицированном лице путем выдачи заявителю выписки из Реестра;в) предоставление информационного письма о невозможности однозначно определить запрашиваемое лицо.

Основания для отказа:

Основания для отказа в приеме документов, необходимых для предоставления государственной услуги, отсутствуют.Отказ в предоставлении государственной услуги осуществляется в случае наличия сведений о непоступлении платы за предоставление информации, содержащейся в Реестре

Способы обжалования:

Обжалование действий (бездействия) налоговых органов, их должностных лиц осуществляется в установленном порядке в вышестоящий налоговый орган (вышестоящему должностному лицу) или в суд.

Оплата услуги

Запрос

Заявитель направляет запрос на предоставление сведение в ФНС (информационную систему ФНС) в виде заявления установленной формы

Получение результата

Заявитель может получить результат предоставления услуги не позже, чем через 5 рабочих дней после регистрации запроса

- Плата за предоставление сведений, содержащихся в реестре дисквалифицированных лиц, в виде выписки о конкретном дисквалифицированном лице либо справки об отсутствии запрашиваемой информации:

Базовый тариф

100.

00 р.

00 р.

- Кодекс Российской Федерации об административных правонарушениях от 30 декабря 2001 г. N 195-ФЗ

Скачать - “Об организации предоставления государственных и имуниципальных услуг” (Федеральный закон от 27.07.2010г. № 210-ФЗ)

Скачать - “О разработке и утверждении административных регламентов исполнения государственных функций и административных регламентов предоставления государственных услуг” (постановление Правительства Российской Федерации от 16 мая 2011 г.

N 373)

N 373)

Скачать - Постановление Правительства Российской Федерации от 3 июля 2014 г. N 615 “Об установлении размера платы за предоставление сведений из реестра дисквалифицированных лиц, а также об изменении и признании утратившими силу некоторых актов Правительства Российской Федерации”

Скачать - Приказ ФНС России от 31 декабря 2014 г. N НД-7-14/700@ “Об утверждении порядка предоставления сведений, содержащихся в реестре дисквалифицированных лиц, форм выписки из реестра дисквалифицированных лиц и справки об отсутствии запрашиваемой информации”

Скачать

Проверка информации в реестрах официальных данных

С помощью сервиса Досье Вы можете получить доступ к реестрам официальных данных, а именно:

Реестр недействительных Российских паспортовВ данном реестре Вы можете проверить паспорт РФ по серии и номеру на предмет наличия в реестре недействительных паспортов.

Для перехода на страницу проверки в реестре:

- Выполните вход в Досье.

- Нажмите на кнопку Проверка в реестрах в шапке страниц сервиса.

- В выпадающем списке перейдите по ссылке Проверка паспортов.

Над рабочей областью открывшейся страницы расположена панель навигации, при помощи которой Вы можете переключаться между страницами различных реестров.

Обращаем Ваше внимание: Данный сервис является информационным, предоставляемая информация не является юридически значимой.

Проверка проводится по списку недействительных российских паспортов, публикуемому Главным управлением по вопросам миграции МВД России.

Для проверки паспорта РФ на предмет наличия среди реестра недействительных паспортов укажите его серию и номер в соответствующих полях и нажмите Проверить в реестре.

Оба поля являются обязательными для ввода. Серия паспорта должна содержать 4 цифры, а номер паспорта должен содержать 6 цифр. При указании неверных значений на странице отобразится подсказка, а рамка поля с неправильным значением будет выделена красным.

При указании неверных значений на странице отобразится подсказка, а рамка поля с неправильным значением будет выделена красным.

В случае, если указанный Вами в запросе паспорт будет обнаружен в списке недействительных паспортов, на странице Вы увидите следующий результат проверки:

Если указанный Вами в запросе паспорт не обнаружен в списке недействительных, то результат проверки будет следующим:

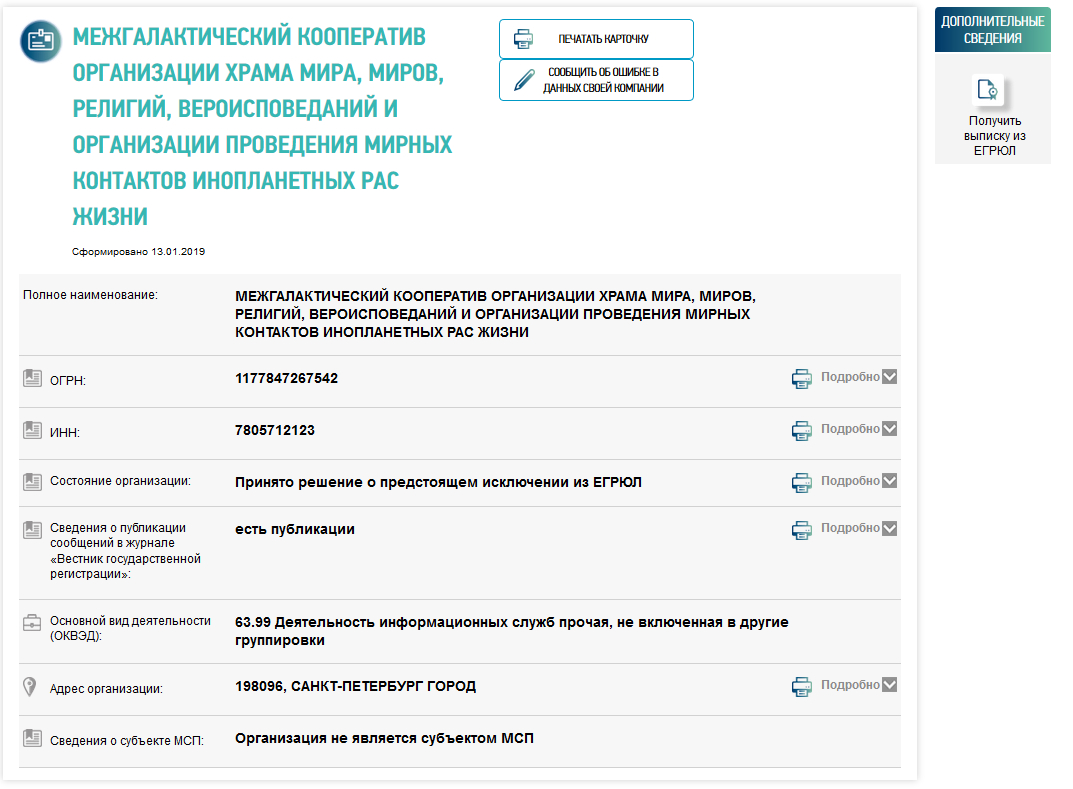

Реестр юридических лиц, в состав исполнительных органов которых входят дисквалифицированные лицаНа странице проверки в реестре юридических лиц, в состав исполнительных органов которых входят дисквалифицированные лица Вы можете проверить Вашего контрагента-ЮЛ на предмет присутствия в публикуемом ФНС России списке.

На странице проверки в данном реестре Вы найдете три поля для ввода сведений о проверяемом юридическом лице:

- ИНН;

- КПП;

- ОГРН.

Для поиска в реестре достаточно заполнить любое из трех полей со сведениями. ИНН ЮЛ должен содержать 10 цифр, КПП – 9 цифр, а ОГРН – 13. Если введенное в поле значение не удовлетворяет требованиям к значениям для этого поля, снизу этого поля отобразится подсказка.

ИНН ЮЛ должен содержать 10 цифр, КПП – 9 цифр, а ОГРН – 13. Если введенное в поле значение не удовлетворяет требованиям к значениям для этого поля, снизу этого поля отобразится подсказка.

Если сведения о проверяемом лице содержатся в реестре, в результатах проверки Вы увидите найденную запись в таблице, где содержатся следующие сведения о юридическом лице:

- Название;

- ИНН;

- КПП;

- ОГРН;

- Адрес.

Если сведений о проверяемом лице в реестре не обнаружено, в результатах проверки Вы увидите:

Реестр массовых руководителейНа странице проверки в реестре массовых руководителей Вы можете проверить физическое лицо на предмет присутствия в списке лиц, выступающих в качестве руководителей нескольких организаций, публикуемом ФНС России.

На данной странице Вы найдете 4 поля для ввода следующих сведений о проверяемом физическом лице:

- ИНН ФЛ;

- Фамилии;

- Имени;

- Отчества.

Обязательным для указания сведением выступает ИНН.

ИНН физического лица должен содержать 12 цифр.

Если сведения о проверяемом лице содержатся в реестре, в результатах проверки Вы увидите найденную запись в таблице, где содержатся следующие сведения о физическом лице:

- ИНН;

- Фамилия;

- Имя;

- Отчество;

- Количество ЮЛ, в которых данное ФЛ является руководителем.

Если сведений о проверяемом лице в реестре не обнаружено, в результатах проверки Вы увидите:

Реестр массовых учредителейНа странице проверки в реестре массовых учредителей Вы можете проверить физическое лицо на предмет присутствия в списке лиц, выступающих в качестве учредителей нескольких организаций, публикуемом ФНС России.

На данной странице Вы найдете 4 поля для ввода следующих сведений о проверяемом физическом лице:

- ИНН ФЛ;

- Фамилии;

- Имени;

- Отчества.

Обязательным для указания сведением выступает ИНН.

Если сведения о проверяемом лице содержатся в реестре, в результатах проверки Вы увидите найденную запись в таблице, где содержатся следующие сведения о физическом лице:

- ИНН;

- Фамилия;

- Имя;

- Отчество;

- Количество ЮЛ, в которых данное ФЛ является учредителем.

Если сведений о проверяемом лице в реестре не обнаружено, в результатах проверки Вы увидите:

Реестр дисквалифицированных лицНа странице проверки в реестре дисквалифицированных лиц Вы можете проверить физическое лицо на предмет присутствия в списке лиц, не имеющих право занимать руководящие должности, занимать место в управленческих органах ЮЛ, а также заниматься индивидуальной предпринимательской деятельностью, публикуемом ФНС России.

На данной странице Вы найдете 4 поля для указания следующих сведений о физическом лице:

- Фамилии;

- Имени;

- Отчества;

- Даты рождения.

Фамилия и Имя являются обязательными для заполнения полями.

Если совпадения по заданным сведениям обнаружены в реестре, в результатах проверки Вы увидите найденные записи в таблице, где содержатся следующие сведения:

- ФИО;

- Дата и место рождения;

- Организация;

- Занимаемая должность;

- Информация об органе, составившем протокол о нарушении;

- Судья;

- Период дисквалификации.

Если сведения о проверяемом лице в реестре не обнаружено, в результатах проверки Вы увидите:

Реестр дисквалифицированных лиц РК | Инспекция по жилищному надзору Республики Крым

Правительство Республики Крым Министерство экономического развития Республики Крым Министерство финансов Республики Крым Министерство труда и социальной защиты Республики Крым Министерство сельского хозяйства Республики Крым Министерство культуры Республики Крым Министерство курортов и туризма Республики Крым Министерство внутренней политики, информации и связи Республики Крым Министерство жилищно-коммунального хозяйства Республики Крым Министерство образования, науки и молодежи Республики Крым Министерство чрезвычайных ситуаций Республики Крым Министерство имущественных и земельных отношений Республики Крым Министерство юстиции Республики Крым Министерство спорта Республики Крым Министерство здравоохранения Республики Крым Министерство промышленной политики Республики Крым Министерство транспорта Республики Крым Министерство топлива и энергетики Республики Крым Министерство строительства и архитектуры Республики Крым Министерство экологии и природных ресурсов Республики Крым Глава Республики Крым Сергей Аксёнов Государственный комитет по делам межнациональных отношений Республики Крым Государственный комитет по государственной регистрации и кадастру Республики Крым Государственный комитет по охране культурного наследия Республики Крым Государственный комитет по водному хозяйству и мелиорации Республики Крым Государственный комитет ветеринарии Республики Крым Государственный комитет по ценам и тарифам Республики Крым Государственный комитет дорожного хозяйства Республики Крым Служба по экологическому и технологическому надзору Республики Крым Служба капитального строительства Республики Крым Служба по мобилизационной работе и территориальной обороне Республики Крым Служба государственного строительного надзора Республики Крым Служба финансового надзора Республики Крым Инспекция по труду Республики Крым Инспекция по надзору за техническим состоянием самоходных машин и других видов техники Республики Крым Инспекция по жилищному надзору Республики Крым Государственный комитет по делам архивов Республики Крым Комитет по противодействию коррупции Республики Крым Государственный комитет конкурентной политики Республики Крым Служба по земельному и фитосанитарному надзору Республики Крым Ленинский район Красноперекопский район Первомайский район Советский район Керчь Ялта Евпатория Нижнегорский район Белогорск Саки Белогорский район Армянск Бахчисарай Кировский район Джанкойский район Красногвардейский район Джанкой Бахчисарайский район Судак Симферопольский район Симферополь Феодосия Раздольненский район Алушта Черноморский район Сакский район Красноперекопск Военный комиссариат Республики Крым Портал независимой антикоррупционной экспертизы Республики Крым Уполномоченный по правам человека в Республике Крым Уполномоченный по защите прав предпринимателей в Республике Крым Уполномоченный по правам ребенка в Республике Крым Государственное бюджетное учреждение Республики Крым “Многофункциональный центр предоставления государственных и муниципальных услуг” Государственное казенное учреждение «Крымская республиканская аварийно – спасательная служба «Крым – СПАС» Некоммерческая организация Региональный фонд капитального ремонта многоквартирных домов Республики Крым Государственное казенное учреждение Республики Крым «Пожарная охрана Республики Крым» Государственное казенное учреждение Республики Крым «Центр оперативного реагирования при Совете министров Республики Крым» Старый Крым Щёлкино Президент о Крыме Молодёжный актив Республики Крым Государственное казенное учреждение Республики Крым «Центр бухгалтерского учета» Крымский кадровый проект «ТВОЕ ПРАВИТЕЛЬСТВО» Государственный комитет молодежной политики Республики Крым Год памяти и славы Реализация национальных проектов в Республике Крым Министерство жилищной политики и государственного строительного надзора Республики Крым Дирекция по обеспечению деятельности Совета министров Республики Крым и его Аппарата Автобаза Совета министров Республики Крым Центр полиграфической и печатной деятельности при Совете министров Республики Крым Далёковское сельское поселение Черноморского района Республики Крым Кировское сельское поселение Черноморского района Республики Крым Краснополянское сельское поселение Черноморского района Республики Крым Красноярское сельское поселение Черноморского района Республики Крым Медведевское сельское поселение Черноморского района Республики Крым Межводненское сельское поселение Черноморского района Республики Крым Новоивановское сельское поселение Черноморского района Республики Крым Новосельское сельское поселение Черноморского района Республики Крым Окуневское сельское поселение Черноморского района Республики Крым Оленевское сельское поселение Черноморского района Республики Крым Черноморское сельское поселение Черноморского района Республики Крым Дмитровское сельское поселение Советского района Республики Крым Заветненское сельское поселение Советского района Республики Крым Ильичёвское сельское поселение Советского района Республики Крым Краснофлотское сельское поселение Советского района Республики Крым Красногвардейское сельское поселение Советского района Республики Крым Некрасовское сельское поселение Советского района Республики Крым Прудовское сельское поселение Советского района Республики Крым Пушкинское сельское поселение Советского района Республики Крым Советское сельское поселение Советского района Республики Крым Урожайновское сельское поселение Советского района Республики Крым Чапаевское сельское поселение Советского района Республики Крым Черноземненское сельское поселение Советского района Республики Крым Гвардейское сельское поселение Симферопольского района Республики Крым Добровское сельское поселение Симферопольского района Республики Крым Донское сельское поселение Симферопольского района Республики Крым Журавлёвское сельское поселение Симферопольского района Республики Крым Кольчугинское сельское поселение Симферопольского района Республики Крым Мазанское сельское поселение Симферопольского района Республики Крым Мирновское сельское поселение Симферопольского района Республики Крым Молодёжненское сельское поселение Симферопольского района Республики Крым Николаевское сельское поселение Симферопольского района Республики Крым Новосёловское сельское поселение Симферопольского района Республики Крым Новоандреевское сельское поселение Симферопольского района Республики Крым Пожарское сельское поселение Симферопольского района Республики Крым Перовское сельское поселение Симферопольского района Республики Крым Первомайское сельское поселение Симферопольского района Республики Крым Родниковское сельское поселение Симферопольского района Республики Крым Скворцовское сельское поселение Симферопольского района Республики Крым Трудовское сельское поселение Симферопольского района Республики Крым Чистенское сельское поселение Симферопольского района Республики Крым Широковское сельское поселение Симферопольского района Республики Крым Школьненское сельское поселение Симферопольского района Республики Крым Урожайновское сельское поселение Симферопольского района Республики Крым Укромновское сельское поселение Симферопольского района Республики Крым Вересаевское сельское поселение Сакского района Республики Крым Веселовское сельское поселение Сакского района Республики Крым Виноградовское сельское поселение Сакского района Республики Крым Воробьёвское сельское поселение Сакского района Республики Крым Геройское сельское поселение Сакского района Республики Крым Добрушинское сельское поселение Сакского района Республики Крым Зерновское сельское поселение Сакского района Республики Крым Ивановское сельское поселение Сакского района Республики Крым Крайненское сельское поселение Сакского района Республики Крым Кольцовское сельское поселение Сакского района Республики Крым Крымское сельское поселение Сакского района Республики Крым Лесновское сельское поселение Сакского района Республики Крым Молочненское сельское поселение Сакского района Республики Крым Митяевское сельское поселение Сакского района Республики Крым Новофедоровское сельское поселение Сакского района Республики Крым Ореховское сельское поселение Сакского района Республики Крым Охотниковское сельское поселение Сакского района Республики Крым Ромашкинское сельское поселение Сакского района Республики Крым Сизовское сельское поселение Сакского района Республики Крым Столбовское сельское поселение Сакского района Республики Крым Суворовское сельское поселение Сакского района Республики Крым Уютненское сельское поселение Сакского района Республики Крым Фрунзенское сельское поселение Сакского района Республики Крым Штормовское сельское поселение Сакского района Республики Крым Государственное казенное учреждение Республики Крым «Казаки Крыма» Березовское сельское поселение Раздольненского района Республики Крым Ботаническое сельское поселение Раздольненского района Республики Крым Зиминское сельское поселение Раздольненского района Республики Крым Ковыльновское сельское поселение Раздольненского района Республики Крым Кукушкинское сельское поселение Раздольненского района Республики Крым Новоселовское сельское поселение Раздольненского района Республики Крым Раздольненское сельское поселение Раздольненского района Республики Крым Ручьёвское сельское поселение Раздольненского района Республики Крым Серебрянское сельское поселение Раздольненского района Республики Крым Славновское сельское поселение Раздольненского района Республики Крым Славянское сельское поселение Раздольненского района Республики Крым Чернышевское сельское поселение Раздольненского района Республики Крым Абрикосовское сельское поселение Первомайского района Республики Крым Алексеевское сельское поселение Первомайского района Республики Крым Войковское сельское поселение Первомайского района Республики Крым Гвардейское сельское поселение Первомайского района Республики Крым Гришинское сельское поселение Первомайского района Республики Крым Калининское сельское поселение Первомайского района Республики Крым Кормовское сельское поселение Первомайского района Республики Крым Крестьяновское сельское поселение Первомайского района Республики Крым Октябрьское сельское поселение Первомайского района Республики Крым Островское сельское поселение Первомайского района Республики Крым Первомайское сельское поселение Первомайского района Республики Крым Правдовское сельское поселение Первомайского района Республики Крым Сарыбашское сельское поселение Первомайского района Республики Крым Стахановское сельское поселение Первомайского района Республики Крым Степновское сельское поселение Первомайского района Республики Крым Сусанинское сельское поселение Первомайского района Республики Крым Черновское сельское поселение Первомайского района Республики Крым Акимовское сельское поселение Нижнегорского района Республики Крым Дрофинское сельское поселение Нижнегорского района Республики Крым Емельяновское сельское поселение Нижнегорского района Республики Крым Желябовское сельское поселение Нижнегорского района Республики Крым Жемчужинское сельское поселение Нижнегорского района Республики Крым Зоркинское сельское поселение Нижнегорского района Республики Крым Ивановское сельское поселение Нижнегорского района Республики Крым Изобильненское сельское поселение Нижнегорского района Республики Крым Косточковское сельское поселение Нижнегорского района Республики Крым Лиственское сельское поселение Нижнегорского района Республики Крым Митрофановское сельское поселение Нижнегорского района Республики Крым Михайловское сельское поселение Нижнегорского района Республики Крым Нижнегорское сельское поселение Нижнегорского района Республики Крым Новогригорьевское сельское поселение Нижнегорского района Республики Крым Охотское сельское поселение Нижнегорского района Республики Крым Пшеничненское сельское поселение Нижнегорского района Республики Крым Садовое сельское поселение Нижнегорского района Республики Крым Уваровское сельское поселение Нижнегорского района Республики Крым Чкаловское сельское поселение Нижнегорского района Республики Крым Автономная некоммерческая организация Республики Крым «Республиканский информационный центр «Крым» Братское сельское поселение Красноперекопского района Республики Крым Вишневское сельское поселение Красноперекопского района Республики Крым Воинское сельское поселение Красноперекопского района Республики Крым Ильинское сельское поселение Красноперекопского района Республики Крым Ишунское сельское поселение Красноперекопского района Республики Крым Красноармейское сельское поселение Красноперекопского района Республики Крым Магазинское сельское поселение Красноперекопского района Республики Крым Новопавловское сельское поселение Красноперекопского района Республики Крым Орловское сельское поселение Красноперекопского района Республики Крым Почетненское сельское поселение Красноперекопского района Республики Крым Совхозненское сельское поселение Красноперекопского района Республики Крым Филатовское сельское поселение Красноперекопского района Республики Крым Абрикосовское сельское поселение Кировского района Республики Крым Владиславовское сельское поселения Кировского района Республики Крым Журавское сельское поселение Кировского района Республики Крым Золотополенское сельское поселение Кировского района Республики Крым Кировское сельское поселение Кировского района Республики Крым Льговское сельское поселение Кировского района Республики Крым Партизанское сельское поселение Кировского района Республики Крым Первомайское сельское поселение Кировского района Республики Крым Приветненское сельское поселение Кировского района Республики Крым Синицынское сельское поселение Кировского района Республики Крым Токаревское сельское поселение Кировского района Республики Крым Яркополенское сельское поселение Кировского района Республики Крым Ароматновское сельское поселение Белогорского района Республики Крым Богатовское сельское поселение Белогорского района Республики Крым Васильевское сельское поселение Белогорского района Республики Крым Вишенское сельское поселение Белогорского района Республики Крым Зеленогорское сельское поселение Белогорского района Республики Крым Земляничненское сельское поселение Белогорского района Республики Крым Зуйское сельское поселение Белогорского района Республики Крым Зыбинское сельское поселение Белогорского района Республики Крым Криничненское сельское поселение Белогорского района Республики Крым Крымскорозовское сельское поселение Белогорского района Республики Крым Курское сельское поселение Белогорского района Республики Крым Мельничное сельское поселение Белогорского района Республики Крым Мичуринское сельское поселение Белогорского района Республики Крым Муромское сельское поселение Белогорского района Республики Крым Новожиловское сельское поселение Белогорского района Республики Крым Русаковское сельское поселение Белогорского района Республики Крым Чернопольское сельское поселение Белогорского района Республики Крым Цветочненское сельское поселение Белогорского района Республики Крым

Проверка нового директора в реестре дисквалифицированных лиц

Политика конфиденциальности персональных данных

Настоящая Политика конфиденциальности персональных данных (далее – Политика конфиденциальности) действует в отношении всей информации, которую сайт ИП Завгородний А. А., (далее – Сайт ИП Завгородний А.А.) расположенный на доменном имени https://licenziya-fsb.com/ (а также его субдоменах), может получить о Пользователе во время использования сайта https://licenziya-fsb.com/ (а также его субдоменов), его программ и его продуктов.

А., (далее – Сайт ИП Завгородний А.А.) расположенный на доменном имени https://licenziya-fsb.com/ (а также его субдоменах), может получить о Пользователе во время использования сайта https://licenziya-fsb.com/ (а также его субдоменов), его программ и его продуктов.

1.1 В настоящей Политике конфиденциальности используются следующие термины:

1.1.1. «Администрация сайта» (далее – Администрация) – уполномоченные сотрудники на управление сайтом ИП Завгородний А.А., действующие от имени ИП Завгородний А.А., которые организуют и (или) осуществляют обработку персональных данных, а также определяет цели обработки персональных данных, состав персональных данных, подлежащих обработке, действия (операции), совершаемые с персональными данными.

1.1.2. «Персональные данные» — любая информация, относящаяся к прямо или косвенно определенному, или определяемому физическому лицу (субъекту персональных данных).

1.1.3. «Обработка персональных данных» — любое действие (операция) или совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

1.1.4. «Конфиденциальность персональных данных» — обязательное для соблюдения Оператором или иным получившим доступ к персональным данным лицом требование не допускать их распространения без согласия субъекта персональных данных или наличия иного законного основания.

1.1.5. «Сайт ИП Завгородний А.А.» — это совокупность связанных между собой веб-страниц, размещенных в сети Интернет по уникальному адресу (URL): https://licenziya-fsb.com/, а также его субдоменах.

1.1.6. «Субдомены» — это страницы или совокупность страниц, расположенные на доменах третьего уровня, принадлежащие сайту ИП Завгородний А.А., а также другие временные страницы, внизу который указана контактная информация Администрации

1.1.5. «Пользователь сайта ИП Завгородний А.А.» (далее Пользователь) – лицо, имеющее доступ к сайту ИП Завгородний А.А., посредством сети Интернет и использующее информацию, материалы и продукты сайта ИП Завгородний А.А..

1.1.7. «Cookies» — небольшой фрагмент данных, отправленный веб-сервером и хранимый на компьютере пользователя, который веб-клиент или веб-браузер каждый раз пересылает веб-серверу в HTTP-запросе при попытке открыть страницу соответствующего сайта.

1.1.8. «IP-адрес» — уникальный сетевой адрес узла в компьютерной сети, через который Пользователь получает доступ на сайт ИП Завгородний А.А.

Общие положения 2.1. Использование сайта ИП Завгородний А.А. Пользователем означает согласие с настоящей Политикой конфиденциальности и условиями обработки персональных данных Пользователя.

2.2. В случае несогласия с условиями Политики конфиденциальности Пользователь должен прекратить использование сайта ИП Завгородний А.А..

2.3. Настоящая Политика конфиденциальности применяется к сайту ИП Завгородний А.А. Сайт ИП Завгородний А.А. не контролирует и не несет ответственность за сайты третьих лиц, на которые Пользователь может перейти по ссылкам, доступным на сайте ИП Завгородний А.А.

2.4. Администрация не проверяет достоверность персональных данных, предоставляемых Пользователем.

Предмет политики конфиденциальности

3.1. Настоящая Политика конфиденциальности устанавливает обязательства Администрации по неразглашению и обеспечению режима защиты конфиденциальности персональных данных, которые Пользователь предоставляет по запросу Администрации при регистрации на сайте ИП Завгородний А. А., при подписке на информационную e-mail рассылку или при оформлении заказа.

А., при подписке на информационную e-mail рассылку или при оформлении заказа. 3.2. Персональные данные, разрешённые к обработке в рамках настоящей Политики конфиденциальности, предоставляются Пользователем путём заполнения форм на сайте ИП Завгородний А.А. и включают в себя следующую информацию:

3.2.1. Имя Пользователя;

3.2.2. контактный телефон Пользователя;

3.2.3. адрес электронной почты (e-mail)

3.3. Сайт ИП Завгородний А.А. защищает Данные, которые автоматически передаются при посещении страниц:

IP адрес

информация из cookies

информация о браузере

время доступа

реферер (адрес предыдущей страницы).

3.3.1. Отключение cookies может повлечь невозможность доступа к частям сайта , требующим авторизации.

3.3.2. Сайт ИП Завгородний А.А. осуществляет сбор статистики об IP-адресах своих посетителей. Данная информация используется с целью предотвращения, выявления и решения технических проблем.

3.4. Любая иная персональная информация неоговоренная выше (история посещения, используемые браузеры, операционные системы и т.

д.) подлежит надежному хранению и нераспространению, за исключением случаев, предусмотренных в п.п. 5.2. и 5.3. настоящей Политики конфиденциальности.

д.) подлежит надежному хранению и нераспространению, за исключением случаев, предусмотренных в п.п. 5.2. и 5.3. настоящей Политики конфиденциальности.Цели сбора персональной информации пользователя

4.1. Персональные данные Пользователя Администрация может использовать в целях:4.1.1. Идентификации Пользователя, зарегистрированного на сайте ИП Завгородний А.А для его дальнейшей авторизации, оформления заказа и других действий.

4.1.2. Предоставления Пользователю доступа к персонализированным данным сайта ИП Завгородний А.А..

4.1.3. Установления с Пользователем обратной связи, включая направление уведомлений, запросов, касающихся использования сайта ИП Завгородний А.А., оказания услуг и обработки запросов и заявок от Пользователя.

4.1.4. Определения места нахождения Пользователя для обеспечения безопасности, предотвращения мошенничества.

4.1.5. Подтверждения достоверности и полноты персональных данных, предоставленных Пользователем.

4.1.6. Создания учетной записи для использования частей сайта ИП Завгородний А.

А., если Пользователь дал согласие на создание учетной записи.

А., если Пользователь дал согласие на создание учетной записи. 4.1.7. Уведомления Пользователя по электронной почте.

4.1.8. Предоставления Пользователю эффективной технической поддержки при возникновении проблем, связанных с использованием сайта ИП Завгородний А.А..

4.1.9. Предоставления Пользователю с его согласия специальных предложений, информации о ценах, новостной рассылки и иных сведений от имени сайта ИП Завгородний А.А..

4.1.10. Осуществления рекламной деятельности с согласия Пользователя.

Способы и сроки обработки персональной информации

5.1. Обработка персональных данных Пользователя осуществляется без ограничения срока, любым законным способом, в том числе в информационных системах персональных данных с использованием средств автоматизации или без использования таких средств.5.2. Пользователь соглашается с тем, что Администрация вправе передавать персональные данные третьим лицам, в частности, курьерским службам, организациями почтовой связи (в том числе электронной), операторам электросвязи, исключительно в целях выполнения заказа Пользователя, оформленного на сайте ИП Завгородний А.

А., включая доставку Товара, документации или e-mail сообщений.

А., включая доставку Товара, документации или e-mail сообщений. 5.3. Персональные данные Пользователя могут быть переданы уполномоченным органам государственной власти Российской Федерации только по основаниям и в порядке, установленным законодательством Российской Федерации.

5.4. При утрате или разглашении персональных данных Администрация вправе не информировать Пользователя об утрате или разглашении персональных данных.

5.5. Администрация принимает необходимые организационные и технические меры для защиты персональной информации Пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

5.6. Администрация совместно с Пользователем принимает все необходимые меры по предотвращению убытков или иных отрицательных последствий, вызванных утратой или разглашением персональных данных Пользователя.

Права и обязанности сторон

6.1. Пользователь вправе:6.

1.1. Принимать свободное решение о предоставлении своих персональных данных, необходимых для использования сайта ИП Завгородний А.А., и давать согласие на их обработку.

1.1. Принимать свободное решение о предоставлении своих персональных данных, необходимых для использования сайта ИП Завгородний А.А., и давать согласие на их обработку. 6.1.2. Обновить, дополнить предоставленную информацию о персональных данных в случае изменения данной информации.

6.1.3. Пользователь имеет право на получение у Администрации информации, касающейся обработки его персональных данных, если такое право не ограничено в соответствии с федеральными законами. Пользователь вправе требовать от Администрации уточнения его персональных данных, их блокирования или уничтожения в случае, если персональные данные являются неполными, устаревшими, неточными, незаконно полученными или не являются необходимыми для заявленной цели обработки, а также принимать предусмотренные законом меры по защите своих прав.

6.2. Администрация обязана:

6.2.1. Использовать полученную информацию исключительно для целей, указанных в п. 4 настоящей Политики конфиденциальности.

6.2.

2. Обеспечить хранение конфиденциальной информации в тайне, не разглашать без предварительного письменного разрешения Пользователя, а также не осуществлять продажу, обмен, опубликование, либо разглашение иными возможными способами переданных персональных данных Пользователя, за исключением п.п. 5.2 и 5.3. настоящей Политики Конфиденциальности.

2. Обеспечить хранение конфиденциальной информации в тайне, не разглашать без предварительного письменного разрешения Пользователя, а также не осуществлять продажу, обмен, опубликование, либо разглашение иными возможными способами переданных персональных данных Пользователя, за исключением п.п. 5.2 и 5.3. настоящей Политики Конфиденциальности. 6.2.3. Принимать меры предосторожности для защиты конфиденциальности персональных данных Пользователя согласно порядку, обычно используемого для защиты такого рода информации в существующем деловом обороте.

6.2.4. Осуществить блокирование персональных данных, относящихся к соответствующему Пользователю, с момента обращения или запроса Пользователя, или его законного представителя либо уполномоченного органа по защите прав субъектов персональных данных на период проверки, в случае выявления недостоверных персональных данных или неправомерных действий.

Ответственность сторон

7.1. Администрация, не исполнившая свои обязательства, несёт ответственность за убытки, понесённые Пользователем в связи с неправомерным использованием персональных данных, в соответствии с законодательством Российской Федерации, за исключением случаев, предусмотренных п.п. 5.2., 5.3. и 7.2. настоящей Политики Конфиденциальности.7.2. В случае утраты или разглашения Конфиденциальной информации Администрация не несёт ответственность, если данная конфиденциальная информация:

7.2.1. Стала публичным достоянием до её утраты или разглашения.

7.2.2. Была получена от третьей стороны до момента её получения Администрацией Ресурса.

7.2.3. Была разглашена с согласия Пользователя.

7.3. Пользователь несет полную ответственность за соблюдение требований законодательства РФ, в том числе законов о рекламе, о защите авторских и смежных прав, об охране товарных знаков и знаков обслуживания, но не ограничиваясь перечисленным, включая полную ответственность за содержание и форму материалов.

7.4. Пользователь признает, что ответственность за любую информацию (в том числе, но не ограничиваясь: файлы с данными, тексты и т. д.), к которой он может иметь доступ как к части сайта ИП Завгородний А.А., несет лицо, предоставившее такую информацию.

7.5. Пользователь соглашается, что информация, предоставленная ему как часть сайта ИП Завгородний А.А., может являться объектом интеллектуальной собственности, права на который защищены и принадлежат другим Пользователям, партнерам или рекламодателям, которые размещают такую информацию на сайте ИП Завгородний А.А..

Пользователь не вправе вносить изменения, передавать в аренду, передавать на условиях займа, продавать, распространять или создавать производные работы на основе такого Содержания (полностью или в части), за исключением случаев, когда такие действия были письменно прямо разрешены собственниками такого Содержания в соответствии с условиями отдельного соглашения.

7.6. В отношение текстовых материалов (статей, публикаций, находящихся в свободном публичном доступе на сайте ИП Завгородний А.А) допускается их распространение при условии, что будет дана ссылка на Сайт ИП Завгородний А.А..

7.7. Администрация не несет ответственности перед Пользователем за любой убыток или ущерб, понесенный Пользователем в результате удаления, сбоя или невозможности сохранения какого-либо Содержания и иных коммуникационных данных, содержащихся на сайте ИП Завгородний А.А или передаваемых через него.

7.8. Администрация не несет ответственности за любые прямые или косвенные убытки, произошедшие из-за: использования либо невозможности использования сайта, либо отдельных сервисов; несанкционированного доступа к коммуникациям Пользователя; заявления или поведение любого третьего лица на сайте.

7.9. Администрация не несет ответственность за какую-либо информацию, размещенную пользователем на сайте ИП Завгородний А.А., включая, но не ограничиваясь: информацию, защищенную авторским правом, без прямого согласия владельца авторского права.

Разрешение споров

8.1. До обращения в суд с иском по спорам, возникающим из отношений между Пользователем и Администрацией, обязательным является предъявление претензии (письменного предложения или предложения в электронном виде о добровольном урегулировании спора).8.2. Получатель претензии в течение 30 календарных дней со дня получения претензии, письменно или в электронном виде уведомляет заявителя претензии о результатах рассмотрения претензии.

8.3. При не достижении соглашения спор будет передан на рассмотрение Арбитражного суда г. Москва.

8.4. К настоящей Политике конфиденциальности и отношениям между Пользователем и Администрацией применяется действующее законодательство Российской Федерации.

Дополнительные условия

9.1. Администрация вправе вносить изменения в настоящую Политику конфиденциальности без согласия Пользователя.9.2. Новая Политика конфиденциальности вступает в силу с момента ее размещения на сайте ИП Завгородний А.А., если иное не предусмотрено новой редакцией Политики конфиденциальности.

9.3. Все предложения или вопросы касательно настоящей Политики конфиденциальности следует сообщать по адресу: [email protected]

9.4. Действующая Политика конфиденциальности размещена на странице по адресу https://licenziya-fsb.com/

Обновлено: 24 января 2020 года

Главный офис в г. Москва, ИП Завгородний А.А., Бутырский вал, дом 5, офис 511 Представительство в г. Санкт-Петербург, ИП Завгородний А.А., Бассейная, дом 21а, офис 711

Контрагент попал в реестр дисквалифицированных лиц. Что делать?

При заключении сделки или приеме первички у контрагента убедитесь, что его директора не лишили права руководить компанией. Реестр дисквалифицированных лиц растет.

Если в него попал директор контрагента, налоговики могут снять расходы и вычеты по сделкам с ним. Как этого избежать.

ФНС ведет реестр дисквалифицированных руководителей на egrul.nalog.ru. К 09.12.16 в него попали 3927 человек. За последние 2 месяца список увеличился более чем на 500 строк, или на 15 %.

В списке есть предприниматели, учредители, но 98 % дисквалифицированных лиц – это директора. Только 1 главный бухгалтер попал в реестр – за нецелевую трату бюджетных средств (ст. 15.14 КоАП РФ).

Все, кто оказался в списке, не вправе управлять бизнесом от полугода до трех лет (п. 2 ст. 3.11 КоАП РФ).

- Причины дисквалификации директора.

Самая частая причина дисквалификации – фиктивная регистрация, так как налоговики борются с однодневками. Далее идут невыполнение предписаний и трудовые нарушения. Есть экзотические случаи. Например, только одного директора лишили должности, потому что компания многократно мешала ревизорам на проверке. 10 основных причин смотрите в таблице ниже.

- Если директора дисквалифицировали, его увольняют (п. 2 ст. 32.11 КоАП РФ, п. 8 ст. 83, ст. 84 ТК РФ). Но есть риск, что Ваш контрагент этого не сделает и директор продолжит подписывать документы.

- Если договор подписал дисквалифицированный руководитель, налоговики считают, что сделки не было. Инспекторы отказывают компании в расходах и вычетах, и суд их поддерживает (постановление Федерального арбитражного суда Центрального округа от 03.06.2014 № А64-5102/2013).

| Кол-во случаев | Вид нарушения | Основание по КоАП РФ |

| 3425 | Подача недостоверных сведений при регистрации компании или предпринимателя | ст. 14.25 |

| 210 | Невыполнение предписания контролеров (МЧС, ФАС, Росреестра, трудинспекций и др.) | ст. 19.5 |

| 182 | Нарушение трудового законодательства | ст. 5.27 |

| 26 | Незаконные действия при банкротстве | ст. 14.13 |

| 20 | Занижение или завышение регулируемых цен | ст. 14.6 |

| 13 | Невыполнение законных требований прокурора, следователя, дознавателя | ст. 17.7 |

| 11 | Управление многоквартирными домами без лицензии | ст. 14.1.3 |

| 9 | Нарушение законодательства о легализации преступных доходов | ст. 15.27 |

| 9 | Нарушения в управлении многоквартирными домами | ст. 7.23.3 |

| 3 | Нарушение промышленной безопасности | ст. 9.1 |

- Проверка директора в реестре дисквалифицированных лиц.

Проверяйте директора контрагента по реестру ФНС на момент сделки.

- Зайдите на egrul.nalog.ru в раздел “Поиск сведений в реестре дисквалифицированных лиц”.

- Искать руководителя можно по ИНН и названию его организации или по Ф.И.О. и дате рождения.

- Если директор вправе занимать должность, сайт ответит “найдено записей: 0”.

- Если нашли руководителя в списке, потребуйте, чтобы документы подписал другой сотрудник, который вправе это делать.

- Аргументы в защиту контрагентов от претензий налоговиков.

Исходя из арбитражной практики Московского округа по спорам о должной осмотрительности при выборе контрагентов из 37 рассмотренных дел, компании выиграли лишь 9 споров. В таблице Вы найдете аргументы в защиту контрагентов.

| Действия | Комментарии | |

| 1 |

Составляйте досье контрагента.

|

Инспекторы посчитали, что контрагент компании однодневка. Он не перечислял НДФЛ и страховые взносы, в отчетности отразил доходы меньше, чем получил от компании. Были и другие признаки. Налоговики сняли вычеты и расходы, доначислили пени и штрафы.

|

| 2 |

Выбирайте контрагента из нескольких организаций.

|

|

| 3 |

Доказывайте реальность услуг.

|

|

Предоставления выписки из реестра дисквалифицированных лиц управляющих организаций

1 апреля 2016 года в Минюсте под номером 41634 зарегистрирован Приказ Минстроя РФ №963/пр от 30.12.2015 “Об утверждении формы выписки из реестра дисквалифицированных лиц управляющих организаций и порядка ее предоставления”.

Форма и порядок данной выписки разработаны министерством специально для информирования всех заинтересованных сведениями о дисквалифицированных должностных лицах УО. В данный реестр заносятся должностные лица управляющих компаний, дисквалифицированные на основании вступивших в силу решений суда об аннулировании лицензии или постановлений суда о применении административного наказания в виде дисквалификации.

Форма выписки из реестра дисквалифицированных лиц УО

Теперь любой желающий может подать в Минстрой запрос для получения сведений об интересующем его лице управляющей компании. Представители ведомства предоставляют данную информацию на основании поступившего к ним запроса по утверждённой форме. Предлагаем вам ознакомиться с данной формой:

Что такое реестр лицензий субъекта РФ и как исключить из него МКД.

Реестр дисквалифицированных лиц управляющих организаций

Согласно Положению о ведении реестра дисквалифицированных лиц УО, утверждённому Постановлением Правительства РФ №1110 от 28 октября 2014 года, данный реестр является общедоступным и открытым. Реестр формируется и ведётся Министроем РФ на официальном сайте ведомства и на портале ГИС ЖКХ.

Основанием для включения должностного лица УО в реестр дисквалифицированных лиц служит вступившее в силу решение суда об аннулировании лицензии или постановление суда о применении административного наказания в виде дисквалификации. По истечении срока дисквалификации, а также при изменении вида административного наказания, отмене решения суда об аннулировании лицензии или постановления о дисквалификации сведения исключаются из реестра дисквалифицированных лиц УО.

В реестре дисквалифицированных лиц УО содержатся следующие сведения:

- ФИО, дата и место рождения дисквалифицированного лица;

- полное наименование и ИНН организации, в которой должностное лицо работало во время совершения административного правонарушения или на дату вступления в силу решения суда об аннулировании лицензии;

- должность, на которой дисквалифицированное лицо работало во время совершения указанного правонарушения или на дату вступления в силу решения суда об аннулировании лицензии;

- наименование суда, вынесшего решение об аннулировании лицензии или постановление о дисквалификации;

- основания, дата вынесения решения суда об аннулировании лицензии или постановления о дисквалификации;

- срок дисквалификации;

- сведения о пересмотре решения суда об аннулировании лицензии или постановления о дисквалификации (при наличии).

Сведения, внесённые в реестр дисквалифицированных лиц УО, хранятся в течение 3 лет со дня их внесения.

С 21 декабря УК без лицензии не смогут работать в ГИС ЖКХ.

Требования к запросу выписки из реестра дисквалифицированных лиц УО

В Приказе Минстроя прописаны требования к содержанию запроса о предоставлении сведений из реестра дисквалифицированных лиц УО. Запрос должен быть оформлен на русском языке и содержать:

- ФИО физического лица, обратившегося с запросом;

- полное наименование юридического лица, обратившегося с запросом, его ОГРН, ИНН, а также ФИО, дату и место рождения лица, имеющего право без доверенности действовать от имени юридического лица;

- ФИО, дату и место рождения лица, о котором запрашивается информация.

Также в запросе потребуется указывать желаемый способ получения информации. Это может быть почтовый адрес для получения ответа по почте или адрес электронной почты для получения ответа в электронной форме.

Обычный запрос на бумаге представляется непосредственно в Минстрой РФ. Запрос в электронной форме представляется через официальный сайт Минстроя РФ или на Едином портале госуслуг. Электронный запрос подписывается усиленной квалифицированной электронной подписью отправителя.

Как правильно выбрать и где получить ключ ЭЦП.

Порядок предоставления выписки из реестра дисквалифицированных лиц УО

Данный порядок предоставления выписки из реестра дисквалифицированных лиц УО разработан в соответствии с Постановлением Правительства РФ №1110 от 28 октября 2014 года. В частности с “п.11 Положения о ведении реестра лиц, осуществлявших функции единоличного исполнительного органа лицензиата, лицензия которого аннулирована, а также лиц, на которых уставом или иными документами лицензиата возложена ответственность за соблюдение требований к обеспечению надлежащего содержания общего имущества в МКД и в отношении которых применено административное наказание в виде дисквалификации, индивидуальных предпринимателей, лицензия которых аннулирована и (или) в отношении которых применено административное наказание в виде дисквалификации”.

Если в реестре дисквалифицированных лиц УО отсутствуют сведения о запрашиваемом лице или его трудно идентифицировать при неполном указании сведений о нём, то информация по запросу предоставляется заинтересованному лицу в виде информационного письма с указанием соответствующих причин.

Предоставление выписки из реестра или информационного письма заинтересованному физическому лицу осуществляется при предъявлении им документа, удостоверяющего личность. Предоставление выписки из реестра или информационного письма уполномоченному представителю юридического или физического лица осуществляется при предъявлении им документа, удостоверяющего личность, а также документа, подтверждающего соответствующие полномочия.

Выписка из реестра дисквалифицированных лиц УО или информационное письмо по запросу отправителя выдаётся тем способом, который он указал: в бумажном виде или в электронной форме.

Предоставление содержащихся в реестре дисквалифицированных лиц УО сведений по межведомственному запросу для оказания государственных и муниципальных услуг осуществляется с использованием единой системы межведомственного электронного взаимодействия (СМЭВ).

Если нет технической возможности использования этой системы, то предоставление сведений из реестра дисквалифицированных лиц УО в целях оказания государственных и муниципальных услуг осуществляется в бумажном виде.

Срок ответа на запрос составляет 5 рабочих дней со дня его поступления в Минстрой РФ. Также выписку можно получить самостоятельно без предоставления запроса в Минстрой с использованием системы ГИС ЖКХ в форме электронного документа, подписанного усиленной квалифицированной электронной подписью.

Реестр дисквалифицированных лиц в ГИС ЖКХ выглядит следующим обазом:

Для формирования выписки нужно выбрать из реестра лицензиатов управляющую организацию, указав наименование, регион, ИНН, ОГРН и другие требуемые реквизиты. Затем из найденных результатов выбрать искомый вариант и заполнить остальные пустые поля.

Для получения выписки из реестра дисквалифицированных лиц УО сертификат ключа электронной подписи заявителя не нужен. Сформированную выписку с использованием системы можно получить из ГИС ЖКХ в течение 5 дней. Выписка формируется в электронном виде. Полученный документ содержит усиленную квалифицированную электронную подпись также и при распечатывании выписки.

Росреестр в начале 2016 года разместит информацию в ГИС ЖКХ из госкадастра недвижимости и ЕГРП.

Если у вас остались вопросы, вы всегда можете обратиться к нам за консультацией. Также мы помогаем управляющим компаниям соответствовать 731 ПП РФ о Стандарте раскрытия информации (заполнение портала Реформа ЖКХ, сайта УК, информационных стендов) и ФЗ №209 (заполнение ГИС ЖКХ). Мы всегда рады вам помочь!

IRC Раздел 4946 – Определение дисквалифицированного лица

Название проблемы:

IRC Раздел 4946 – Определение дисквалифицированного лица

Описание:

Термин «дисквалифицированное лицо» имеет решающее значение для обращения и статуса освобожденных от налогообложения организаций, классифицируемых как частные фонды. Выявление дисквалифицированных лиц частного фонда необходимо для анализа применимости различных акцизных сборов согласно Главе 42. Это также важно при определении того, соответствует ли организация критериям общественной благотворительности в качестве поддерживающей организации или соответствует критериям общественной поддержки согласно разделу 509 (a) (2) IRC.

Секция IRC и Казначейство. Регулятор:

Секция IRC:

IRC Раздел 4946, Определения и специальные правила

Казначейство. Регламент:

Treas. Рег. Раздел 53.4946-1, Определения и специальные правила

Ресурсы (судебные дела, совет главного юрисконсульта, постановления о доходах, внутренние ресурсы):

Судебные дела:

В деле Рокфеллер против США, 572 F. Supp. 9 (Е.D. Ark. 1982), aff’d, 718 F.2d 290 (8th Cir. 1983), суд установил, что налогоплательщик был дисквалифицированным лицом в отношении траста для целей статьи 4946 IRC. Суд признал налогоплательщика быть дисквалифицированным лицом, потому что он был членом семьи (прямым потомком) умершего существенного плательщика. Суд также рассмотрел возражения против конституционности статьи 4941 и уместности использования статьи 507 для определения существенного вкладчика, постановив, что статут является конституционным, а использование статьи 507 – это именно то, что задумал и написал Конгресс.Постановление суда о том, что по акцизному налогу первого уровня в соответствии с разделом 4941 не должны начисляться проценты до тех пор, пока начисленные проценты не будут начислены, было отменено другими делами, в том числе Latterman v. United States, 872 F.2d 564 (3-й округ 1989 г.), в котором эти проценты начали снижаться. начисляются в последний день, установленный для выплаты, а не после оценки.

В деле Грэхем против комиссара, T.C. В меморандуме 2002-24 суд пришел к выводу, что чистый перевод налогоплательщика частному фонду недостаточен для того, чтобы сделать его существенным вкладчиком, поскольку налогоплательщик внес менее 2 процентов от общей суммы взносов фонда.Соответственно, налогоплательщик не несет ответственности по акцизному налогу в соответствии с Разделом 4941 (a) (1) или (b) (1).

Rev. Rul. 74-287 (IRS 1974), предусматривает, что сотрудники банка, назначенного в качестве доверительного управляющего частного фонда, которым была делегирована фидуциарная ответственность за повседневное управление и распределение траста, являются дисквалифицированными лицами, даже если они несут полную ответственность перед директорами и должностными лицами банка за свои действия в отношении траста.

Административные материалы:

Дисквалифицированные

Самостоятельные действия частного фонда

Анализ:

Основной концепцией налогового законодательства, касающейся частных фондов, является понятие дисквалифицированного лица, как это определено в Разделе 4946. Этот термин заметно фигурирует в Части VII-B формы 990-PF. Идентификация дисквалифицированного лица имеет решающее значение для некоторых акцизных сборов по главе 42. Например:

- Может ли сделка между частным фондом и другой стороной быть актом самоуправления в соответствии с Разделом 4941, зависит от того, является ли другая сторона дисквалифицированным лицом по отношению к фонду.

- При определении того, имеет ли частный фонд избыточный бизнес в соответствии с Разделом 4943, необходимо учитывать бизнес-активы дисквалифицированных лиц.

Раздел 4946 содержит список лиц, не имеющих права участвовать в частном фонде. В следующем списке указано, кто является дисквалифицированным лицом для целей закона:

- Существенные участники

- Управляющие фондами

- Владелец более 20 процентов акций определенных организаций, которые вносят существенный вклад

- Члены семьи лиц, указанных выше (в 1-3)

- Корпорации, в которых лица, описанные выше (в пунктах 1-4), обладают более чем 35-процентным правом голоса

- Товарищества, в которых лица, описанные выше (в 1-4), владеют более 35% прибыли

- Трасты или имения, в которых лица, описанные выше (в пунктах 1-4), владеют более 35% бенефициарной долей

- Определенные частные фонды, которые эффективно контролируются лицом или лицами, контролирующими данный фонд

- Государственные служащие

Ниже приводится краткое описание каждого типа дисквалифицированного лица:

1.Существенный участник , который определен в Разделе 507 (d) (2), включает в себя любое лицо, которое вносит или завещает общую сумму более 5000 долларов частному фонду, если такая сумма составляет более 2 процентов от общей суммы взносов и наследства. полученные фондом до окончания его налогового года, в котором взнос или наследство были получены от такого лица. Для траста создатель вносит существенный вклад, даже если его взносы не превышают 5 000 долларов США и 2% -ный лимит.Донор вносит существенный вклад с первой даты, когда он или она превысили 5 000 долларов и 2-процентный лимит, даже если определение процента от общих взносов и наследства не производится до конца налогового года частного фонда.

Как только человек вносит существенный вклад в частный фонд, он или она остается существенным вкладчиком, даже если он или она не могут быть отнесены к такому классу, если решение было впервые принято позднее.

Статус лица как существенного вкладчика прекращается, однако, если ни существенный вкладчик, ни его или ее член семьи не сделали взнос или завещали, или не были управляющим фонда в течение 10-летнего периода, заканчивающегося в конце налогового года, и совокупные взносы или завещанное имущество существенного вкладчика определяются IRS как незначительные по сравнению с совокупными взносами или завещаниями другого лица.

2. Управляющий фондом – должностное лицо, директор или попечитель частного фонда.Лицо считается должностным лицом фонда в соответствии с положениями, если он или она специально назначены таким образом в соответствии с учредительным договором, подзаконными актами или другими учредительными документами фонда. В соответствии с нормативными актами лицо также считается должностным лицом, если оно регулярно осуществляет общие полномочия по принятию административных или политических решений от имени фонда. Независимые подрядчики, такие как юристы, бухгалтеры, инвестиционные менеджеры и консультанты, действующие в своем качестве как таковые, не являются должностными лицами.Однако сотрудники банка, назначенные в качестве доверительного управляющего частного фонда, могут считаться управляющими фонда и дисквалифицированными лицами, если им делегирована фидуциарная ответственность за повседневное управление и распределение доверительного фонда.

3. Владельцы 20 процентов – это лица, которым принадлежит более 20 процентов голосующих акций, доли прибыли или бенефициарной доли предприятия, которое вносит существенный вклад в фонд. Эти организации могут быть корпорацией, товариществом, трастом или некорпоративным предприятием.Правила атрибуции Раздела 267 применяются для определения права собственности.

4. Члены семьи – это супруги, предки, прямые потомки и супруги прямых потомков крупных вкладчиков, менеджеров фондов и владельцев 20 процентов. Законно усыновленные дети лица являются прямыми потомками данного лица в соответствии с этим определением.

5. A Corporation является дисквалифицированным лицом, если существенный вкладчик, управляющий фондом, владелец 20 процентов акций или члены семьи любых таких лиц владеют более 35 процентами общего совокупного права голоса в корпорации.Это включает в себя конструктивные холдинги.

6. A Товарищество является дисквалифицированным лицом, если существенный вкладчик, управляющий фондом, владелец 20 процентов или члены семьи любых таких лиц владеют более чем 35 процентами прибыли товарищества. Это включает в себя конструктивные холдинги.

7. Траст или имущество является дисквалифицированным лицом, если более 35 процентов бенефициарной доли в трасте или имуществе принадлежит значительному вкладчику, управляющему фондом, владельцу 20 процентов и членам семьи.Это включает в себя конструктивные холдинги.

8. A Частный фонд , только для целей Раздела 4943, является дисквалифицированным лицом, если он фактически контролируется теми же лицами, которые контролируют данный фонд, или практически все взносы в него были сделаны этими лицами. которые вносят практически все взносы в рассматриваемый фонд, и эти лица описаны в Разделе 4946 (a) (1) (A), (B), (C) или (D) в отношении данного фонда.

Считается, что лица сделали практически все взносы в частный фонд, если они сделали или завещали не менее 85 процентов от общей суммы взносов и наследства, полученных фондом. Только лица, которые внесли или завещали не менее 2 процентов общих взносов и наследства фонда, могут быть включены в число лиц, которые, как считается, сделали практически все взносы в фонд.

9. Государственные служащие могут быть дисквалифицированным лицом по отношению к частному фонду в соответствии с правилами самоокупаемости в Разделе 4941 (не в целях других ограничений частных фондов).Государственные должностные лица включают всех выборных должностных лиц исполнительной или законодательной власти, а также всех лиц, занимающих должности в исполнительной, судебной или законодательной власти выше определенного уровня.

Индикаторы проблем или советы по аудиту:

Индикаторы выдачи:

Выявление дисквалифицированных лиц важно для частных фондов (при подготовке и заполнении формы 990-PF) и при аудите частного фонда, поскольку операции с ними будут подвергаться тщательной проверке.

Некоторые из проблем, с которыми придется столкнуться:

- Ссуды, предоставленные частным фондом члену семьи дисквалифицированного лица, могут указывать на возможную проблему, связанную с Разделом 4941.

- Взносы, сделанные или завещанные, на общую сумму, превышающую два процента от общей суммы взносов и завещания, или 5000 долларов США, могут указывать на статус существенного вкладчика. При вычислении двух процентов / 5000 долларов учитываются все взносы и наследство в частный фонд.

- Лицо, обладающее полномочиями контролировать частный фонд, но технически не являющееся должностным лицом или директором, может по-прежнему быть менеджером фонда, в зависимости от фактов и обстоятельств.

Советы по аудиту:

- Определите отношения с частным фондом, прежде чем проводить анализ по Главе 42, чтобы определить, какие лица являются дисквалифицированными лицами исследуемого частного фонда. Это включает в себя определение участников частного фонда.

- Внимательно изучите сделки между организацией и частными лицами, корпорациями, товариществами и другими потенциально дисквалифицированными лицами. Транзакции могут включать:

- Продажа, обмен, аренда имущества

- Ссуды или иное предоставление кредита

- Меблировка товаров, услуг или помещений

- Выплата компенсации (или выплаты или возмещения расходов)

- Передача доходов или активов организации, их использование или в интересах организации

Есть ситуации, в которых сделки с дисквалифицированными лицами могут быть разрешены.Кодекс и правила предусматривают множество исключений, и их следует изучить при выявлении проблем.

Инструкции по Приложению L (Форма 990 или 990-EZ) (2020)

Сделки с заинтересованными лицами

Если не указано иное, ссылки на разделотносятся к Налоговому кодексу.

Для получения последней информации о событиях, связанных с формой 990 и инструкциями к ней, например о законодательстве, принятом после их публикации, обращайтесь в IRS.gov / Form990.

Общие инструкции

Примечание.

Термины, выделенные полужирным шрифтом , определены в глоссарии Инструкций к форме 990.

Назначение приложения

Приложение L (Форма 990 или 990-EZ) используется организацией, которая подает Форму 990 или 990-EZ для предоставления информации об определенных финансовых транзакциях или договоренностях между организацией и дисквалифицированным лицом (лицами) в соответствии с разделом 4958 или другими заинтересованными сторонами. человек.Таблица L также используется для определения того, является ли член руководящего органа организации независимым членом для целей Формы 990, Часть VI, строка 1b.

Дополнительная информация.

Части I – IV могут быть продублированы, если потребуется дополнительное место. Кроме того, Часть V может использоваться для объяснения транзакции или для предоставления дополнительной информации.

Кто должен подавать

Таблица внизу этой страницы показывает, какие организации должны полностью или частично заполнить Приложение L и приложить Приложение L к Форме 990 или 990-EZ.

Примечание.

Организация должна ответить «Да» на форму 990, часть IV, строки 28a, 28b или 28c, только если стороной сделки было «заинтересованное лицо», как определено в этих инструкциях, и пороговые суммы, описанные в конкретных инструкции к Приложению L, части IV, позже, выполнены.

Если организация не обязана подавать форму 990 или 990-EZ, но решает это сделать, она должна подать полный отчет и предоставить всю запрошенную информацию, включая необходимые расписания.

Типы подателей – Список L

| Тип напильника | ЕСЛИ вы ответите “Да” на номер | ЗАТЕМ необходимо заполнить |

|---|---|---|

| Раздел 501 (c) (3), 501 (c) (4) или 501 (c) (29) организация | Форма 990, часть IV, строка 25a или 25b (в отношении операций с дополнительными выплатами ) | Приложение L, Часть I. |

| Раздел 501 (c) (3) или 501 (c) (4) | Форма 990-EZ, часть V, строка 40b (в отношении операций с дополнительными выплатами) | Приложение L, Часть I. |

| Все организации | Форма 990, часть IV, строка 26 (о займах) | Приложение L, Часть II. |

| Все организации | Форма 990-EZ, часть V, строка 38a (в отношении кредитов) | Приложение L, Часть II. |

| Все организации | Форма 990, часть IV, строка 27 (о грантах) | Приложение L, Часть III. |

| Все организации | Форма 990, часть IV, строка 28a, 28b или 28c (в отношении деловых операций) | Приложение L, Часть IV. |

Для частей I, II и III сообщайте обо всех транзакциях независимо от суммы. Инструкции в Части IV содержат индивидуальные и общие пороговые значения для отчетности, ниже которых отчетность не требуется для заинтересованного лица.

Каждая отчетная транзакция должна отражаться только в одной части Приложения L, как описано ниже.

Заинтересованные лица.

Для целей Части I заинтересованным лицом является дисквалифицированное лицо согласно разделу 4958.Для целей Частей II – IV заинтересованным лицом является одно из следующих.

Для лиц, подающих форму 990, лицо, которое должно быть указано в форме 990, Часть VII, Раздел A в качестве действующего или бывшего должностного лица , директора, попечителя, ключевого сотрудника или , , а для лиц, подающих форму должностное лицо, директор, попечитель или ключевой сотрудник, которые должны быть указаны в форме 990-EZ, часть IV. Однако для целей отчетности об операциях управляющей компании в Части IV бывший сотрудник, директор, доверительный управляющий или ключевой сотрудник организации в течение последних 5 налоговых лет рассматривается как заинтересованное лицо, независимо от того, должны ли они быть включены в список.

Создатель или основатель организации, включая спонсирующие организации Ассоциации добровольных сотрудников-бенефициаров (VEBA).

Существенный вкладчик. Для целей Частей II – IV Приложения L существенным плательщиком является физическое лицо или организация, которые в течение налогового года сделали взносов в совокупности на сумму не менее 5000 долларов США и чьи взносы должны быть указаны в Приложении B (Форма 990). , 990-EZ или 990-PF), Список участников, на налоговый год организации.Существенный вкладчик может включать работодателя, который вносит вклад в VEBA.

Для целей Части III, член комитета по отбору грантов организации.

A Член семьи любого лица, описанного выше.

A Организация, контролируемая на 35% , состоящая из одного или нескольких физических лиц и / или организаций, описанных выше.

Для целей Части III, служащий (или ребенок служащего) существенного вкладчика или 35% контролируемого лица такого лица, но только если служащий (или ребенок служащего) получил субсидию или помощь по указанию или совету лица, вносящего существенный вклад, или назначенного лица, или лица, контролируемого на 35%, или в рамках программы, финансируемой крупным вкладчиком, которая предназначалась в первую очередь в интересах таких сотрудников (или их детей).

. Обратитесь к конкретным инструкциям в каждой части для получения информации о том, как сообщать о существенных участниках или тех, которые связаны с существенными участниками. .

Заинтересованное лицо для целей Частей II – IV не включает организацию согласно разделу 501 (c) (3), освобожденную организацию с таким же статусом освобождения от налогов (например, раздел 501 (c) (3) или 527 status) в качестве подающей организации, или государственного подразделения или органа.Считать организацией по разделу 501 (c) (3) иностранную организацию, в отношении которой подающая организация вынесла обоснованное суждение (или имеет мнение адвоката США) о том, что эта иностранная организация описана в разделе 501 (c) (3).

Разумные усилия.

Организация не обязана предоставлять информацию о транзакции, если она не может обеспечить достаточную информацию, чтобы сделать вывод о том, что транзакция подлежит отчетности после того, как приложил разумные усилия для получения такой информации.Примером разумных усилий для организации является рассылка анкеты ежегодно каждому лицу, которое, по ее мнению, может быть заинтересованным лицом, как описано ранее, запрашивая информацию, относящуюся к определению того, подлежит ли транзакция отчетности. Анкета может включать в себя имя и должность каждого лица, сообщающего информацию, пустые строки для подписи лица и даты подписи, а также соответствующие инструкции и определения для заинтересованных лиц и транзакций в Приложении L.

Пример.

Существенный вкладчик в организацию заявляет, что он хотел бы, чтобы г-н X и г-жа Y были бенефициарами гранта. Организация запрашивает у существенного вкладчика, являются ли г-н X или г-жа Y заинтересованными лицами в отношении организации из-за семейных или деловых отношений, которые у них есть с существенным вкладчиком (с использованием соответствующих инструкций и определений), и существенный вкладчик отвечает. письменно, что это не так.Независимо от того, действительно ли они являются заинтересованными лицами, организация предприняла разумные усилия в этой ситуации.

Часть I. Операции по сверхнормативным льготам

(Заполняется разделами 501 (c) (3), 501 (c) (4) и 501 (c) (29))

Строка 1.

Для каждой операции сверхнормативного вознаграждения с участием организации, описанной в разделах 501 (c) (3), 501 (c) (4) или 501 (c) (29), независимо от суммы, предоставьте информацию, относящуюся к каждому из следующее:

Укажите в столбце (а) дисквалифицированных лиц , которые получили избыточную выгоду в рамках операции.Если лицо имеет статус заинтересованного лица только как существенный вкладчик, член семьи существенного вкладчика, 35% контролируемое лицо существенного вкладчика или служащий значительного вкладчика или 35% контролируемого лица существенный участник, затем введите термин «существенный участник» или «связанный со значительным вкладчиком» (в зависимости от обстоятельств) вместо имени заинтересованного лица, чтобы защитить конфиденциальность существенного участника.

Укажите в столбце (b) отношения между дисквалифицированным лицом и организацией (например, «офицером» или «членом семьи директора»). Если «существенный участник» был введен в столбец (а), введите сюда также «существенный вкладчик». Если в столбце (а) было введено «связано со значительным вкладчиком», то опишите взаимосвязь, не ссылаясь на конкретные имена, например, «потомок сотрудника 35% контролируемого лица существенного вкладчика».”

Если заинтересованное лицо имеет статус как таковой, кроме того, что он является существенным участником или связан с ним, тогда не делайте ссылки на статус существенного участника. Например, если получатель гранта Джейн Смит является одновременно значительным участником и супругой директора Джон Смит, тогда она должна быть указана по имени в столбце (а), а в столбце (b) должно быть указано «супруга директора Джона Смита» или аналогичные слова.

Опишите транзакцию в столбце (c).

Укажите в столбце (d), была ли сделка исправлена.

Укажите в Части V менеджера (ов) организации, если таковые имеются, которые участвовали в транзакции, зная, что это была транзакция с дополнительными выгодами.

Операция по сверхнормативной выплате.

Операция сверхнормативной выгоды обычно представляет собой операцию, при которой соответствующая освобожденная от налогов организация прямо или косвенно предоставляет или для использования дисквалифицированному лицу экономическую выгоду, стоимость которой превышает стоимость возмещения, полученного организацией за предоставление такой выгоды.Для специальных правил раздела 4958, регулирующих транзакции с авизованными донорами фондами и поддерживающими организациями , см. Специальные правила в разделе Раздел 4958 Транзакции сверхпособия в Приложении G в Инструкциях по форме 990 или в Приложении E в Инструкциях по Форме 990 -EZ.

Применимые освобожденные от налогов организации обычно ограничиваются организациями, которые (без учета каких-либо дополнительных льгот) являются разделом 501 (c) (3) общественные благотворительные организации , раздел 501 (c) (4) или 501 (c) (29) организации или организации, имевшие такой статус в любое время в течение 5-летнего периода, заканчивающегося на дату операции по сверхнормативному вознаграждению.

Разделы 501 (c) (3), 501 (c) (4) и 501 (c) (29) организации должны обращаться к Инструкциям по Форме 990, Часть IV, строки 25a – 25b (или Форме 990-EZ, Часть V, строка 40b) перед заполнением Части I. Для получения дополнительной информации о трансакциях с дополнительными пособиями, раздел 4958 и специальных правилах для фондов, рекомендованных донорами, и поддерживающих организаций, см. Приложение G в Инструкциях по Форме 990 (или Приложение E в Инструкциях для Форма 990-EZ) и Pub. 557, статус вашей организации, освобожденный от налогов.

Строка 2.

Введите сумму акцизного налога, понесенного дисквалифицированными лицами и руководителями организаций в соответствии с разделом 4958 за транзакции, указанные в строке 1, независимо от того, были ли они начислены IRS или нет, если они не уменьшены. Форма 4720 «Возврат определенных акцизных налогов в соответствии с главами 41 и 42 Налогового кодекса» должна быть заполнена для отчета и уплаты налога по операциям с дополнительными льготами.

Часть II. Ссуды, предоставленные и / или от заинтересованных лиц

Сообщите подробную информацию о ссудах, включая авансы заработной платы, выплаты, произведенные в соответствии с соглашением о дробном страховании жизни, которые рассматриваются как ссуды согласно разделу 1 Правил.7872-15, а также другие авансы и дебиторская задолженность (совместно именуемые «займы»), как описано в Форме 990, Часть IV, строка 26 (включая дебиторскую задолженность, указанную в Форме 990, Часть X, строки 5, 6 или 22), в форме 990-EZ, часть V, строка 38a, или в форме 990, часть IV, строка 26 (если организация указала сумму в форме 990, часть X, строки 5, 6 или 22). Сообщайте только ссуды между организацией и заинтересованными лицами, которые являются непогашенными на конец налогового года организации. Сообщайте о каждой ссуде отдельно, независимо от суммы.