Сотрудник идет в отпуск с 1 числа когда начислять отпускные: Отпуск с 1 числа: расчетный период

Сотрудник идет в отпуск в одном месяце, а отпускные получает в другом – как платить страховые взносы и НДФЛ?

Если отпускные начисляются в июле, то нужно ли учитывать отпускные в налоговых расходах в августе? Ответ подготовила Елена Савина, эксперт службы Правового консалтинга ГАРАНТ

Работник уходит в отпуск с 01.08.2020, а отпускные ему выдают в июле 2020 года. Отпуск работника приходится только на август. Резерв предстоящих расходов на оплату отпусков организация не формирует, а при расчете налога на прибыль применяет метод начисления.

Когда необходимо перечислить страховые взносы и НДФЛ? Когда начисляются отпускные в июле или августе? Если отпускные начисляются в июле, то нужно ли учитывать отпускные в налоговых расходах в августе?

Рассмотрев вопрос, мы пришли к следующему выводу:

Отпускные начисляются в бухгалтерском учете и выплачиваются в июле 2020 года.

Поэтому страховые взносы необходимо уплатить не позднее 17 августа 2020 года, а НДФЛ не позднее 31 июля 2020 года. При расчете налога на прибыль страховые взносы с отпускных учитываются в июле, а сами отпускные — в августе 2020 года.

Обоснование вывода:

Согласно ст. 114 ТК Р, на время ежегодного отпуска за работником сохраняется средний заработок. Сохраняемый за работником на время отпуска средний заработок (далее — отпускные) рассчитывается, начисляется и выплачивается работнику не позднее чем за 3 дня до начала отпуска. Такой срок закреплен в ч. 9 ст. 136 ТК РФ.

При этом днем начисления является день отражения (начисления) выплаты в пользу работника, в том числе отпускных, в бухгалтерском учете (письмо Минфина России от 20.06.2017 N 03-15-06/38515).

В рассматриваемой ситуации отпуск у работника начался 1 августа 2020 года. Поэтому отпускные должны быть рассчитаны, начислены и выплачены ему в июле 2020 года.

Срок уплаты страховых взносов с отпускных

В соответствии с п..id-o_1dh6dafsgu301eel1uii1omt1bqgf.bmp) 1 ст. 420, подп. 1 п. 1 ст. 419 НК РФ, п. 1 ст. 5, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ (далее — Закон N 125-ФЗ) выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений, признаются объектом обложения страховыми взносами.

1 ст. 420, подп. 1 п. 1 ст. 419 НК РФ, п. 1 ст. 5, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ (далее — Закон N 125-ФЗ) выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений, признаются объектом обложения страховыми взносами.

Согласно п. 1 ст. 424 НК РФ дата осуществления выплат и иных вознаграждений определяется как день начисления выплат и иных вознаграждений в пользу работника.

В этой связи, как указано в упомянутом выше письме Минфина России от 20.06.2017 N 03-15-06/38515, в целях исчисления страховых взносов датой осуществления выплаты премии работнику является день начисления в бухгалтерском учете организации определенной суммы премии, подлежащей выплате в пользу конкретного работника, независимо от даты непосредственной выплаты данной суммы в пользу работника и даты издания приказа о премировании работников. Подобным образом рассуждали представители финансового ведомства и в отношении начисления страховых взносов на выплаты по гражданско-правовым договорам (письмо Минфина России от 21.

Этот подход в полной мере можно распространить и на выплату отпускных. Тогда в целях исчисления взносов датой осуществления выплаты в виде отпускных работнику будет день начисления в бухгалтерском учете организации суммы отпускных, подлежащей выплате в пользу работника.

В силу п. 1 ст. 431 НК РФ, п. 9 ст. 22.1 Закона N 125-ФЗ организации производят исчисление ежемесячных обязательных платежей по страховым взносам по итогам каждого календарного месяца. Такие платежи исчисляются исходя из величины выплат и иных вознаграждений, начисленных в пользу физических лиц с начала расчетного периода до окончания соответствующего календарного месяца, и тарифов страховых взносов, за вычетом сумм ежемесячных обязательных платежей, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно.

Таким образом, страховые взносы на обязательное пенсионное страхование (ОПС), обязательное медицинское страхование (ОМС), обязательное социальное страхование (ОСС), на социальное страхование от несчастных случаев и профессиональных заболеваний (травматизм) с суммы выплаченных отпускных должны быть исчислены на дату начисления выплаты в виде отпускных.

Поскольку с учетом нормы ст. 136 ТК РФ начисление отпускных (отражение в бухгалтерском учете) произошло в июле 2020 года, то начисление страховых взносов также будет иметь место в июле 2020 года. При этом не имеет значения и факт выплаты отпускных работнику (поскольку обязанность начисления страховых взносов обусловлена именно фактом начисления выплаты в пользу работника, а не фактом ее получения), а также то, что сам отпуск придется на август месяц.

Сумма страховых взносов, исчисленная для уплаты за календарный месяц, согласно п. 3 ст. 431 НК РФ и п. 4 ст. 22 Закона N 125-ФЗ, подлежит уплате в срок не позднее 15-го числа следующего календарного месяца. Следовательно, перечислить страховые взносы, начисленные с отпускных в июле 2020 года, следует не позднее 17 августа 2020 года (15, 16 августа 2020 года — выходные дни).

Срок уплаты НДФЛ с отпускных

В соответствии с подп. 1 п. 1 ст. 223 НК РФ дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц — при получении доходов в денежной форме.

Следовательно, датой фактического получения дохода в виде отпускных признается дата их выплаты наличными либо перечисления на банковскую карточку работника (письма Минфина России от 06.06.2012 N 03-04-08/8-139, от 26.01.2015 N 03-04-06/2187, от 17.01.2017 N 03-04-06/1618, от 28.03.2018 N 03-04-06/19804).

Пунктом 1 ст. 226 НК РФ установлено, что работодатели, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ.

На основании п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать исчисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате.

Согласно абзацу 2 п. 6 ст. 226 НК РФ при выплате налогоплательщику доходов в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты.

Следовательно, НДФЛ с отпускных сумм организация обязана исчислить и удержать при их фактической выплате, а перечислить в бюджет — не позднее последнего числа месяца, в котором производились такие выплаты. Поскольку в данном случае выплата отпускных имела место в июле, перечислить НДФЛ в бюджет следует не позднее 31 июля 2020 года (письма Минфина России от 28.03.2018 N 03-04-06/19804, от 17.01.2017 N 03-04-06/1618).

При этом даты признания расходов по налогу на прибыль организаций, установленные в главе 25 «Налог на прибыль организаций» НК РФ, для целей налога на доходы физических лиц значения не имеют (письмо Минфина России от 28.08.2019 N 03-03-07/66078).

Срок отражения отпускных в расходах по налогу на прибыль

При расчете налога на прибыль, согласно п. 7 ст. 255 НК РФ, организации вправе признавать средний заработок, сохраняемый за работником на время ежегодного отпуска (отпускные) в составе расходов на оплату труда (письма Минфина России от 22. 11.2018 N 03-03-07/84407, от 22.07.2016 N 03-03-06/1/43097).

11.2018 N 03-03-07/84407, от 22.07.2016 N 03-03-06/1/43097).

В соответствии с п. 1 ст. 272 НК РФ, при применении метода начисления расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от даты их фактической выплаты. При этом, согласно п. 4 ст. 272 НК РФ, расходы на оплату труда, в том числе отпускные за ежегодный оплачиваемый отпуск, признаются в качестве расхода ежемесячно исходя из начисленных сумм (письмо Минфина России от 20.12.2019 N 03-03-06/1/99989).

Поэтому сумма начисленных отпускных включается в состав расходов пропорционально дням отпуска, приходящимся на каждый отчетный период.

Минфин России в письмах от 25.10.2016 N 03-03-06/2/62147, от 16.12.2015 N 03-03-06/2/73666, от 21.07.2015 N 03-03-06/1/41890, от 15.07.2015 N 03-03-06/40536, от 12.05.2015 N 03-03-06/27129 разъяснил, что расходы в виде отпускных подлежат включению в расчет налогооблагаемой прибыли в периоды, на которые приходятся дни отпуска. Применительно к анализируемому случаю это означает, что расходы в виде отпускных организация должна признать в августе 2020 года.

Применительно к анализируемому случаю это означает, что расходы в виде отпускных организация должна признать в августе 2020 года.

Кроме того, организация имеет право на основании пп. 1 п. 1 ст. 264 и пп. 1 п. 7 ст. 272 НК РФ учесть при расчете налогооблагаемой прибыли и расходы в виде сумм страховых взносов, начисленных на суммы отпускных, на дату их начисления. Этот вывод подтверждается в письме Минфина России от 25.04.2016 N 03-03-06/1/23678.

В рассматриваемой ситуации страховые взносы с отпускных начислены в июле 2020 года. В этом же месяце организация вправе признать их в расходах по налогу на прибыль.

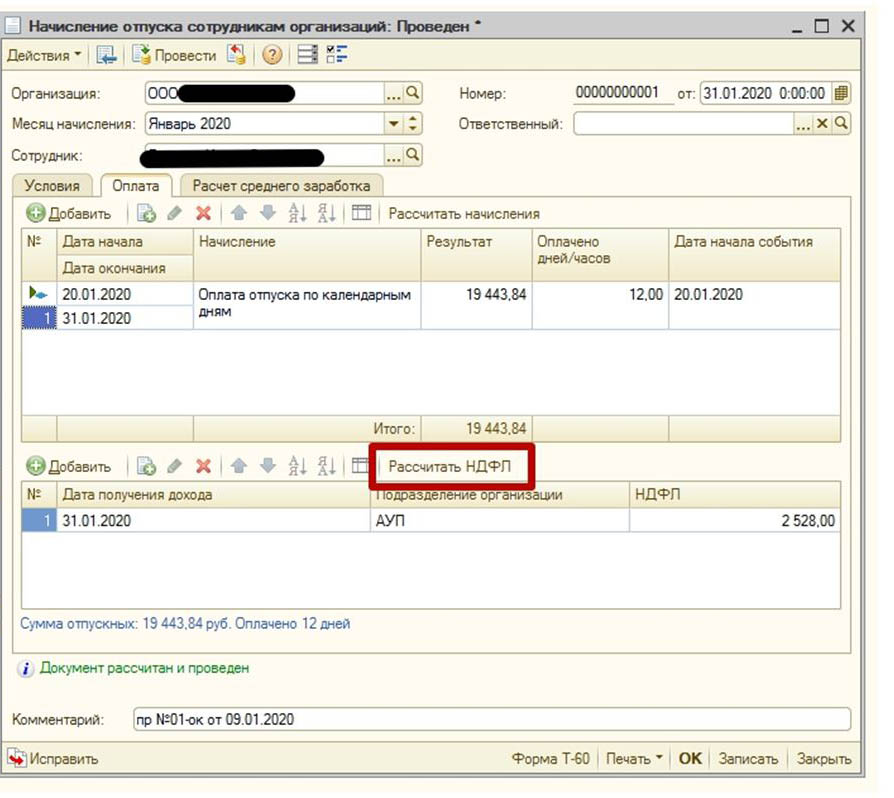

Начисление отпускных в 1С 8.3

Можно ли начислять отпускные в «1С 8.3 Бухгалтерия 3.0»? Да, в редакции 3.0 такая возможность есть. Для этого в форме параметров учета программы (она доступна в разделе «Главное») должна быть установлена пометка о ведении больничных, отпусков и исполнительных документов.

Если после этого мы откроем журнал документов начислений, то увидим, что по кнопке «Создать» теперь можно ввести не только начисление зарплаты, но и отпуск и больничный лист.

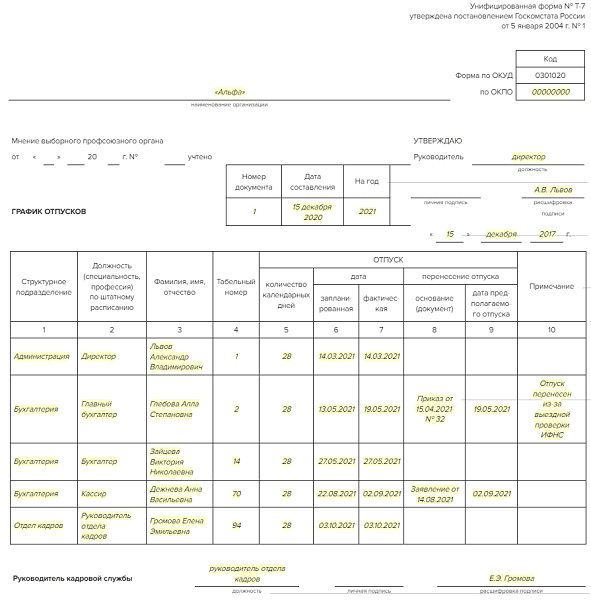

Нас часто спрашивают: где в 1С Бухгалтерия 8.3 найти график отпусков. Отвечаем — его в программе нет. Для учета графиков можно использовать 1С ЗУП или другой софт.

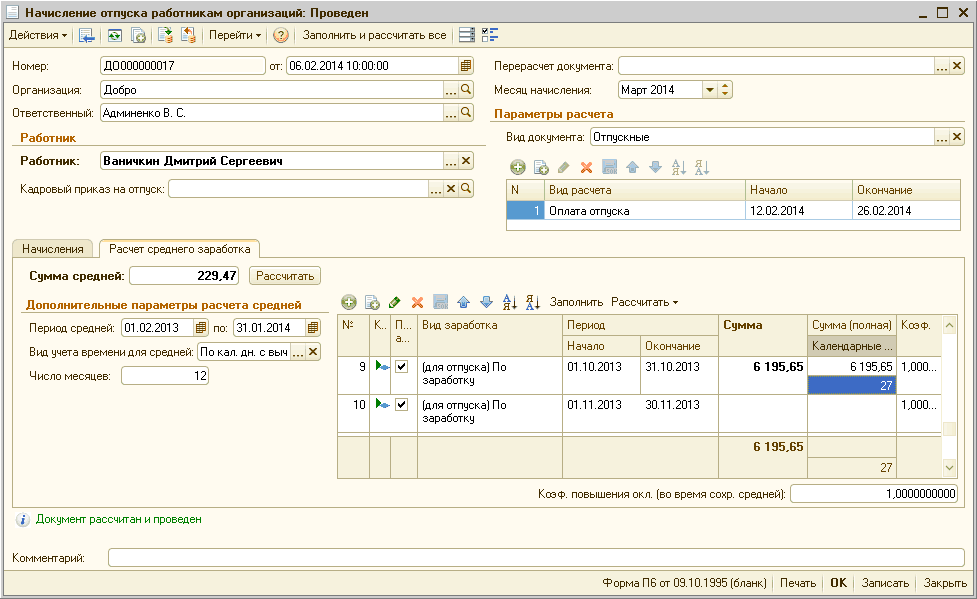

Рассмотрим пошагово как оформить отпуск, рассчитать и начислить отпускные.

Создание документа «Отпуск» и начисление отпускных

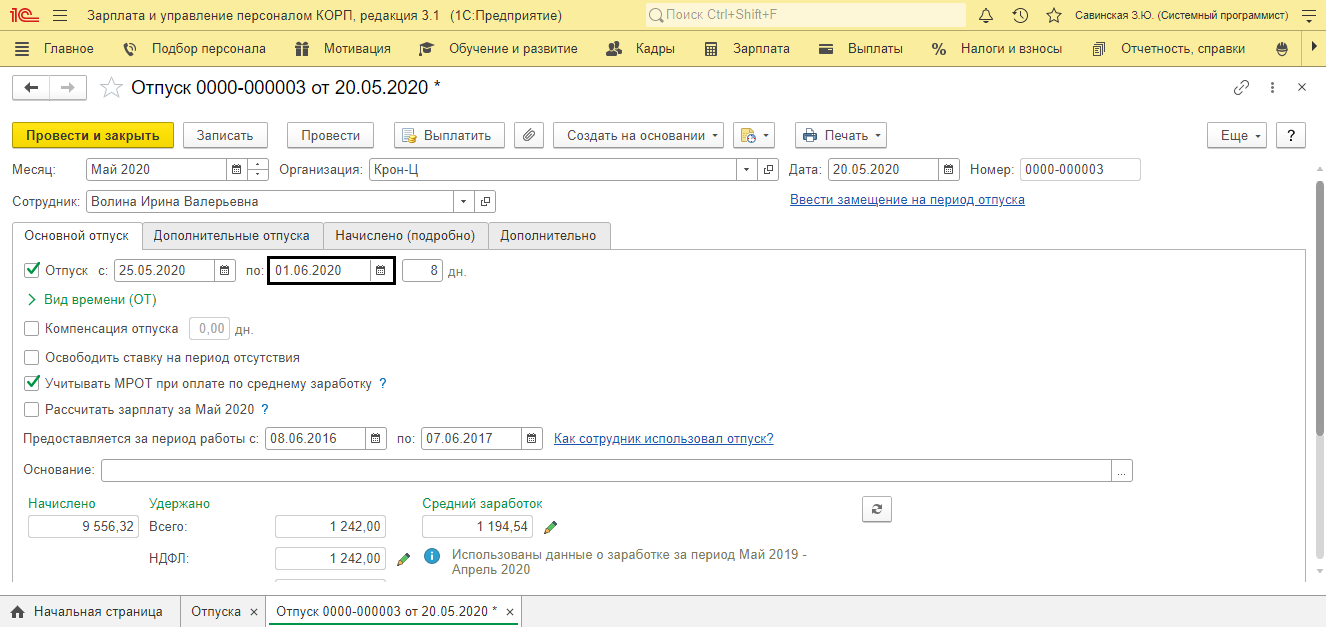

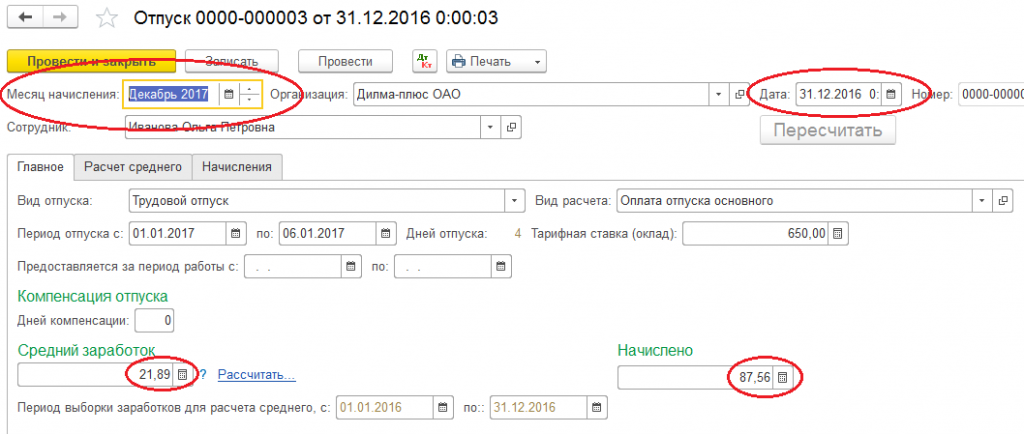

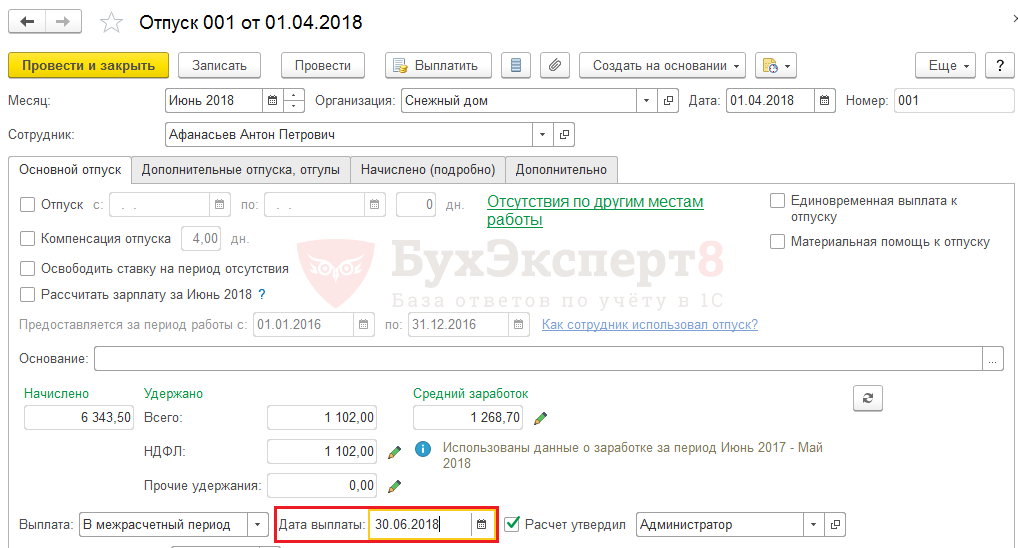

Посмотрим, как выглядит в 1С 8.3 документ «Отпуск». В шапке указывают месяц (это месяц начисления отпускных), сотрудника, дату регистрации документа.

На вкладке «Главное» необходимо указать период отпуска и период работы сотрудника, за который отпуск предоставлен. Эти сведения заполняются вручную.

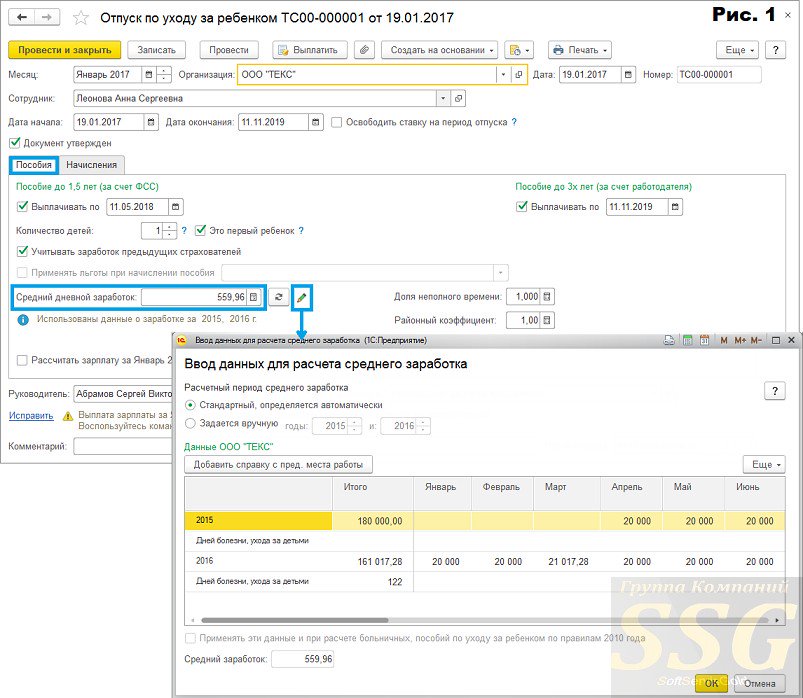

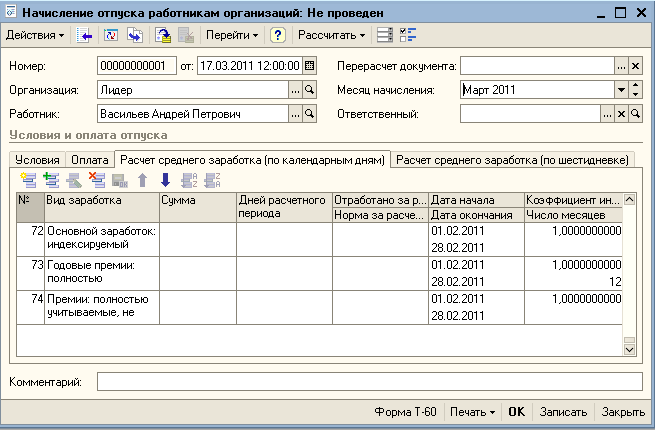

После выбора сотрудника и периода отпуска программа автоматически рассчитывает средний дневной заработок и начисленную сумму отпускных. Делает она это, исходя из имеющихся в программе данных – срока работы сотрудника и начисленной ему заработной платы.

Если необходима корректировка, следует нажать ссылку «Изменить». Откроется форма ввода данных для расчета среднего заработка. В ней отображается начисленная сотруднику зарплата по месяцам, а также календарные дни.

Обратите внимание, что здесь имеются только те месяцы, во время которых человек был сотрудником организации. Пользователь имеет возможность изменить суммы, начисленные за каждый месяц. Тогда программа пересчитает и сумму среднего заработка. Однако нельзя добавить новые месяцы.

Получите 267 видеоуроков по 1С бесплатно:

На вкладке «Начисления» автоматически отображается начисление («Отпуск основной») и рассчитанная программой 1С сумма отпускных. При необходимости эту сумму можно откорректировать вручную.

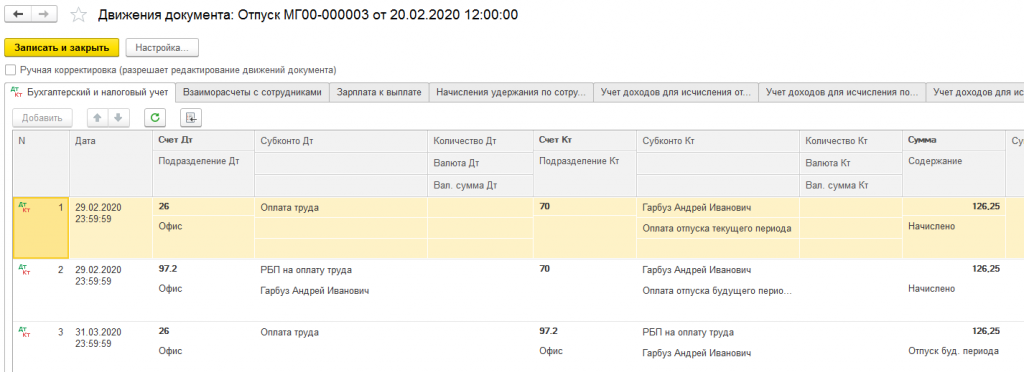

Начисление заработной платы

После расчета отпускных, при проведении документ «Отпуск» в 1С выполняет проводку бухучета по начислению отпускных – по кредиту счета 70 и в дебет того же счета, что и зарплата сотрудника (согласно настройкам сотрудника и организации). Документ позволяет распечатать прямо из 1С Бухгалтерия 8.3 приказ на отпуск по форме Т-6 и расчет среднедневного заработка.

Документ позволяет распечатать прямо из 1С Бухгалтерия 8.3 приказ на отпуск по форме Т-6 и расчет среднедневного заработка.

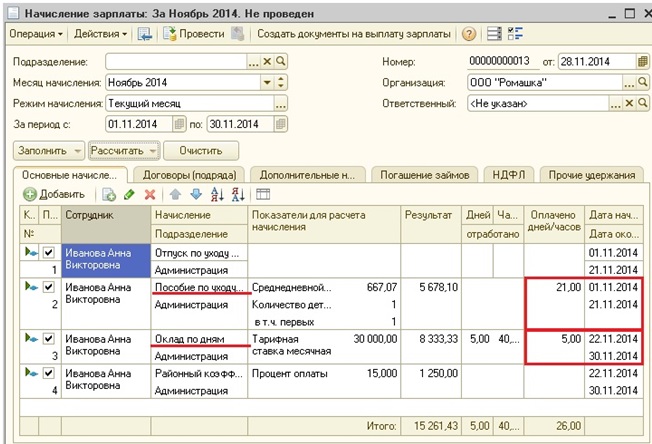

Теперь в ежемесячном документе «Начисление зарплаты» при его автоматическом заполнении появятся данные об отпускных. При этом сумма оклада и количество отработанных дней будут скорректированы программой с учетом отпуска. Документ начисляет НДФЛ сразу на зарплату и отпускные.

В расчетном листке сотрудника тоже будет отражен оплаченный отпуск.

Смотрите также нашу видеоинструкцию по начислению отпускных выплат в 1С 8.3:

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00.

Мы работаем в Москве и области.

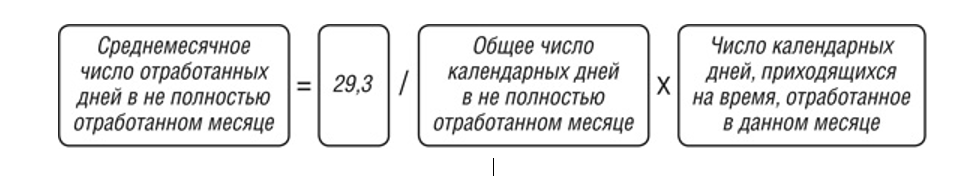

Когда выгоднее ходить в отпуск

Обране Расчет отпускных в числовых примерах Период отпусков — это действительно жаркая пора для бухгалтера. Многочисленные числовые примеры помогут разобраться во всех тонкостях такого расчета. Общие положения Прежде чем рассмотреть на числовых примерах порядок расчета суммы отпускных, напомним общие положения, касающиеся данной темы. Среднедневная заработная плата определяется путем деления суммарного заработка за последние перед началом отпуска 12 календарных месяцев или за меньший фактически отработанный период на соответствующее количество календарных дней 12 календарных месяцев или меньшего отработанного периода.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

«Переходящие» отпуска: налоговый и бухгалтерский учет

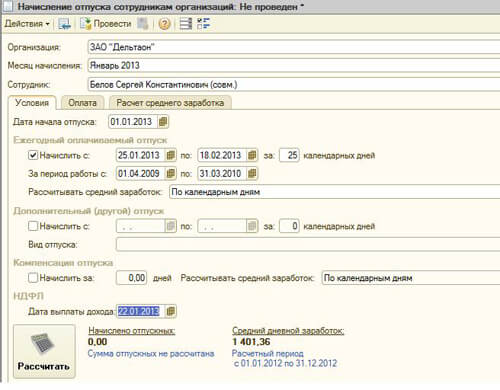

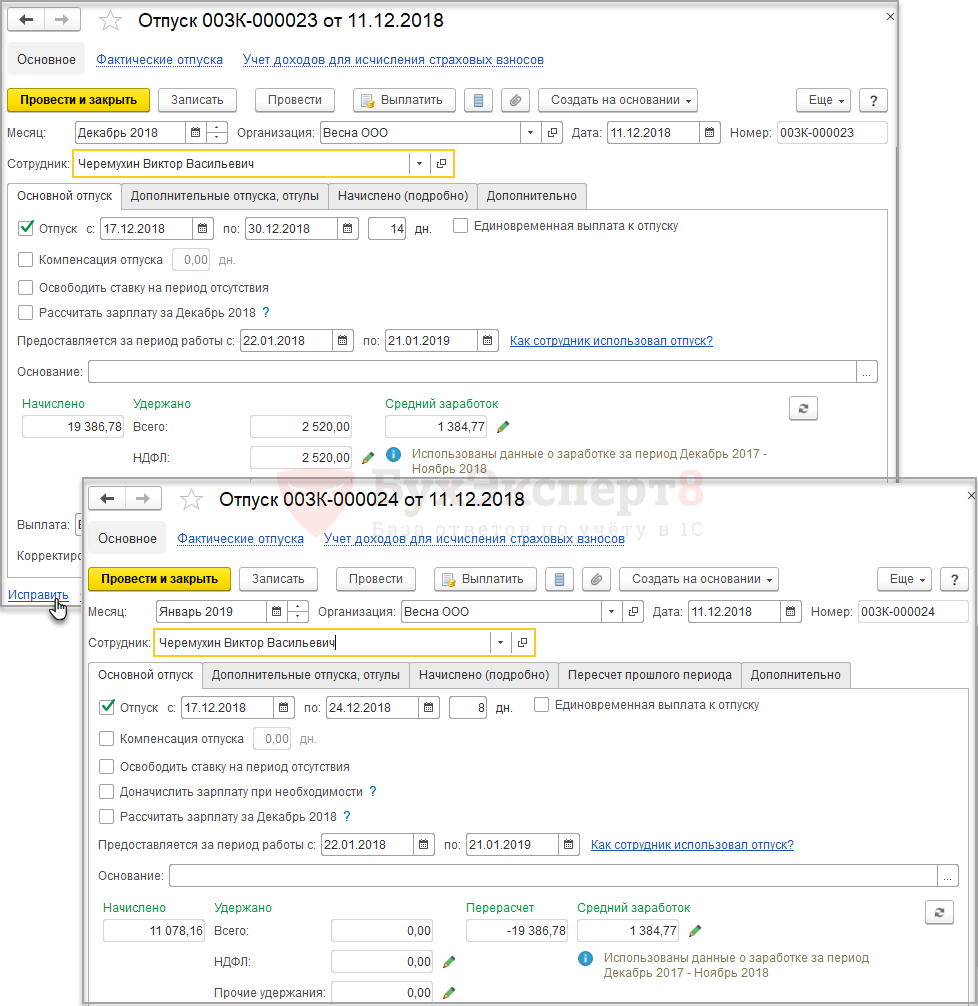

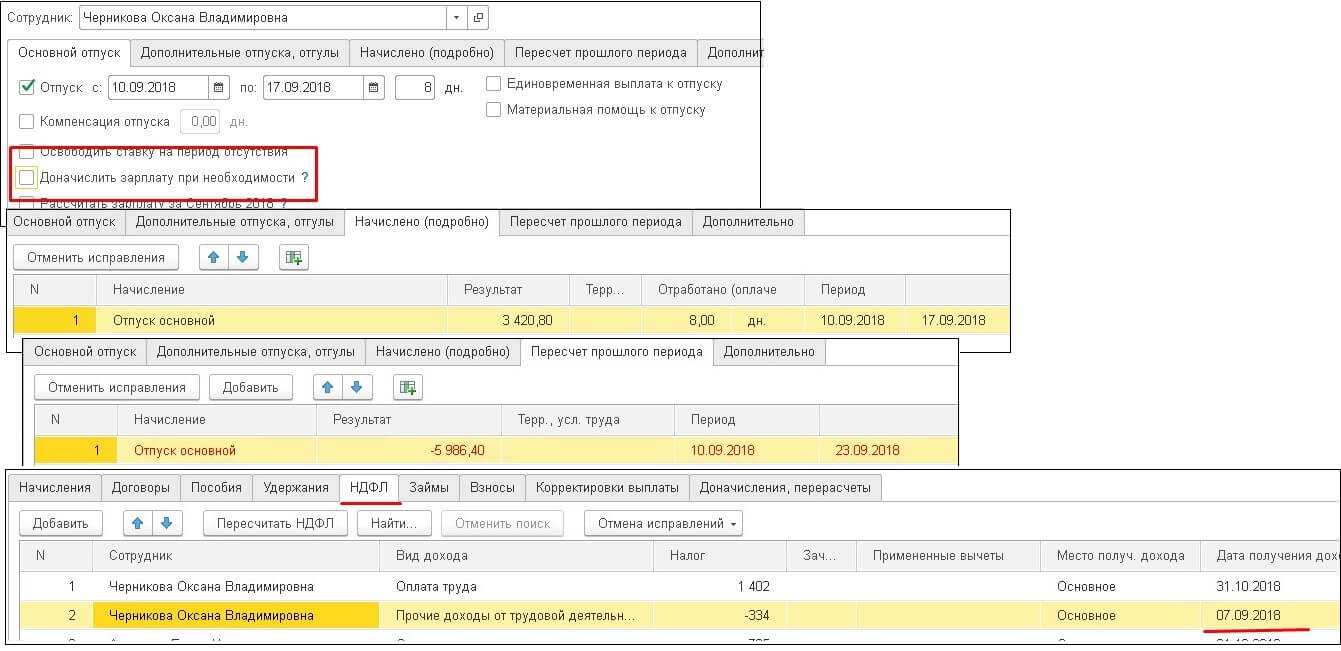

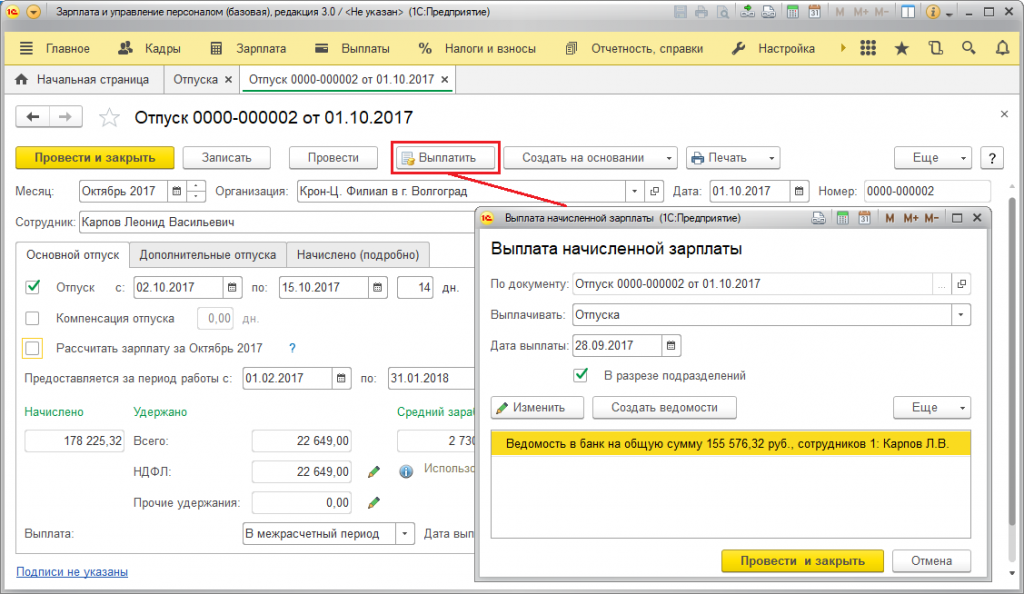

Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась. Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3. Добавляем новый документ и внимательно заполняем все поля. Отпуск начинается с 1 октября, дата выплаты — 28 сентября, в качестве месяца начисления выбираем сентябрь.

Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3. Добавляем новый документ и внимательно заполняем все поля. Отпуск начинается с 1 октября, дата выплаты — 28 сентября, в качестве месяца начисления выбираем сентябрь.

Если мы посмотрим расчет среднего заработка, то увидим, что заработная плата за сентябрь в него не вошла. Отпускные мы выплачиваем сотруднику в той сумме, которую рассчитали по данному документу, затем начисляем и выплачиваем зарплату за сентябрь. После того, как появились данные о заработной плате за сентябрь, отпускные нужно пересчитать. До года можно было просто зайти в созданный ранее документ, рассчитать его заново и доплатить сотруднику разницу в суммах в случае увеличения среднего заработка.

Но с приходом 6-НДФЛ ситуация изменилась: теперь мы исчисляем и уплачиваем НДФЛ в разрезе дат получения дохода, налог с отпускных был рассчитан на дату 28 сентября, затем был удержан и перечислен в бюджет, поэтому теперь этот НДФЛ пересчитывать нежелательно. Если сумма отпускных увеличится, и это изменение отразится той же датой получения дохода, то окажется, что налог в бюджет мы недоплатили, поэтому нам необходимо действовать по-другому. Снова открываем документ начисления отпуска и обращаем внимание на нижний левый угол формы.

Если сумма отпускных увеличится, и это изменение отразится той же датой получения дохода, то окажется, что налог в бюджет мы недоплатили, поэтому нам необходимо действовать по-другому. Снова открываем документ начисления отпуска и обращаем внимание на нижний левый угол формы.

При нажатии на ссылку создается новый документ, в котором осуществляется перерасчет суммы отпускных, при этом предыдущая сумма сторнируется и начисляется новая, с учетом последнего расчета заработной платы. В нашем случае средний заработок увеличился, разницу в суммах отпускных мы сотруднику оперативно выплачиваем, при этом датой получения дохода, которая отразится в 6-НДФЛ, уже будет являться другое число — 5 октября.

Что предпринять в этом случае? Как начислить отпускные в году?

На этот вопрос нет и не может быть универсального ответа. Кому-то удобнее отдыхать с детьми летом, кто-то предпочитает зимние виды спорта и отправляется в отпуск в январе, другие выбирают весенние дачные работы А когда в отпуск идти не только приятно, но и выгодно? Чтобы отпускные вас радовали, читайте рекомендации Superjob.

Расчёт отпуска в 2017 году: формула, конкретные примеры

Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3. Раньше я советовала своим клиентам просто пересчитать документ начисления отпуска после окончательного расчета зарплаты за предыдущий месяц, но с появлением 6-НДФЛ ситуация немного изменилась. Рассмотрим пример в программе 1С: Зарплата и управление персоналом 8 редакции 3. Добавляем новый документ и внимательно заполняем все поля.

Расчет отпускных в числовых примерах

Как правильно и последовательно отразить действия в 1с ЗУП 8. У нас такие варианты: 1. Чтобы сделать выплату го октября, мы должны провести начисление в октябре года. Создали начисление отпускных в октябре, расчетный период выбираем с

Создали начисление отпускных в октябре, расчетный период выбираем с

Итоги Расчет отпускных с 1-го числа месяца: в чем сложность Отпуск оплачивается по среднему заработку.

Документ заносится в картотеку документов сотрудника на период нахождения сотрудника : в очередном отпуске; в отпуске без содержания за свой счет ; в учебном отпуске; в отпуске по уходу за ребенком до 1. Наличие документа “Отпуск” дает программе основание для оплаты отпуска; исключения периода нахождения сотрудника в отпуске из фактически отработанного времени. Пример документа “Отпуск” с перечнем основных полей Рис. Документ “Отпуск” с основными полями Основные поля документа Начало – начало периода нахождения в отпуске. В случае оплаты компенсации за неиспользованный отпуск указывается первое число месяца, в котором производится оплата, или дата увольнения, если компенсация выплачивается при увольнении; Окончание – окончание периода нахождения в отпуске. В случае оплаты компенсации за неиспользованный отпуск указывается дата, равная дате начала; Вид отпуска – указывается вид отпуска. Возможно указать следующие значения 1 Очередной – указывается для очередного отпуска; 2 Уч. Техникум, 4 Уч. Школьный – указывается для учебного отпуска; 5 За свой счет – указывается для отпуска без содержания за свой счет ; 6 По уходу до 1. Поскольку по действующему законодательству все основные очередные отпуска оплачиваются в календарных днях, то расчет будет выполнен аналогично типу отпуска 1 Очередной.

В случае оплаты компенсации за неиспользованный отпуск указывается дата, равная дате начала; Вид отпуска – указывается вид отпуска. Возможно указать следующие значения 1 Очередной – указывается для очередного отпуска; 2 Уч. Техникум, 4 Уч. Школьный – указывается для учебного отпуска; 5 За свой счет – указывается для отпуска без содержания за свой счет ; 6 По уходу до 1. Поскольку по действующему законодательству все основные очередные отпуска оплачиваются в календарных днях, то расчет будет выполнен аналогично типу отпуска 1 Очередной.

Отпуск в следующем месяце, отпускные – в текущем

При этом не имеет значения, когда сотрудник уходит в отпуск – в текущем месяце или в следующем. В статье вы узнаете, как рассчитать налоги и взносы, если отпуск в следующем месяце, а отпускные выплачиваются – в текущем. Как быстро оформить отпуск и посчитать отпускные тем, кто отдыхает не по графику Как рассчитаться с работниками, у которых отпуск в следующем месяце Если работник идет в отпуск в следующем месяце в первых числах , неизбежно получится так, что выплатить отпускные нужно будет еще до окончания предыдущего месяца.

Количество календарных дней отпуска Пример: С 10 июля по 6 августа года Кондратьеву предоставлен основной оплачиваемый отпуск. Продолжительность отпуска — 28 календарных дней.

.

Сотрудник идет в ежегодный очередной отпуск с Чтобы сделать выплату го октября, мы должны провести начисление в октябре года. года, возникает ситуация, при которой на момент начала отпуска Появятся специальные правила для уплаты НДФЛ с отпускных.

Отпуск с 1 числа месяца в 1С: Зарплата и управление персоналом 8 редакции 3.1

.

Как выплатить отпускные, если отпуск начался 1-го числа

.

.

.

.

.

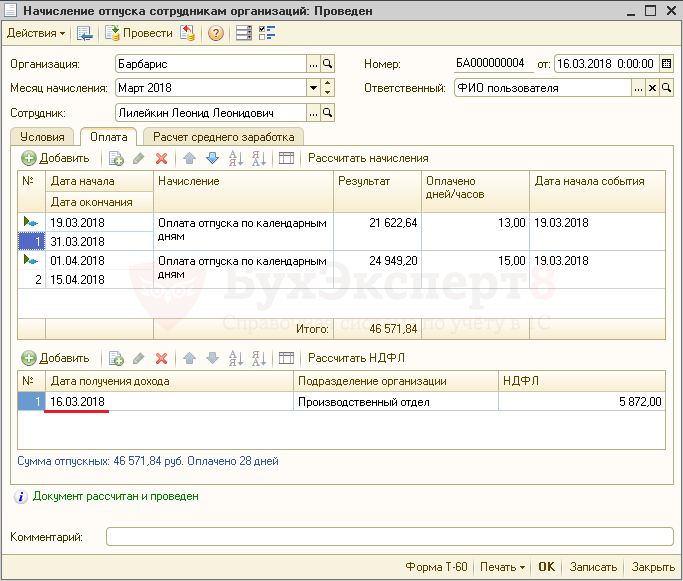

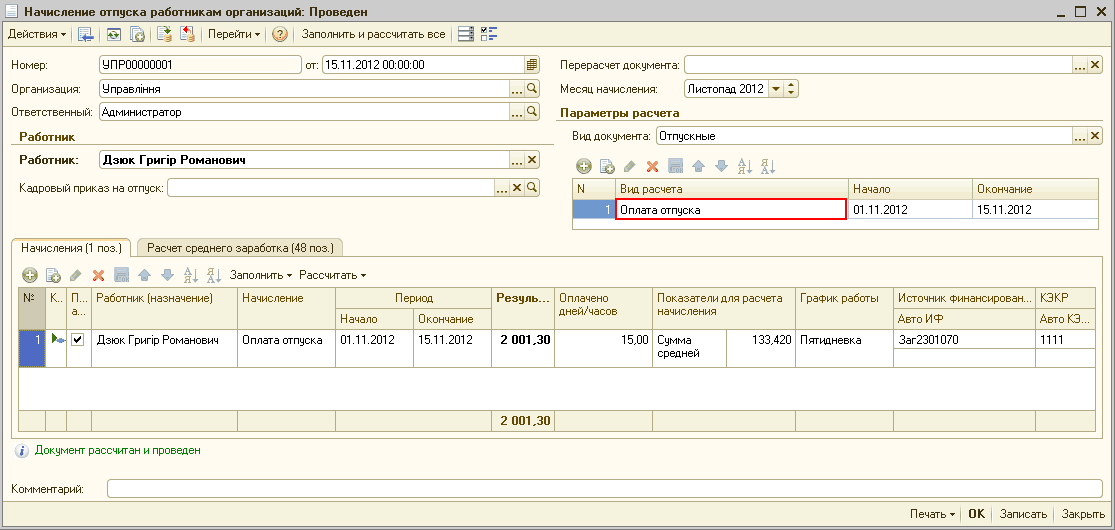

PRO расчет трудового отпуска в конфигурации «Бухгалтерия 8 для Казахстана»

Согласно статье 22 Трудового кодекса Республики Казахстан сотрудник имеет право на оплачиваемый ежегодный трудовой отпуск, либо на компенсацию неиспользованного трудового отпуска, в случае увольнения из организации или отзыве из отпуска.

Выплата начислений по ежегодному трудовому отпуску осуществляется не позднее чем за 3 рабочих дня до его начала или не позднее 3 рабочих дней после его наступления, если отпуск предоставляется вне графика отпусков (

статья 92 ТК РК).

В конфигурации «Бухгалтерия 8 для Казахстана» начисление отпускных и/или компенсации за неиспользованный трудовой отпуск осуществляется документом Начисление зарплаты сотрудникам организации, который можно открыть в разделе Зарплата.

При создании документа Начисление зарплаты сотрудникам организации в «шапке» документа указывается месяц, за который производится начисление отпускных.

Заполнение табличной части документа Начисление зарплаты сотрудникам организации сведениями о сотруднике, виде начисления, сумме отпускных производится в окне обработки Расчет отпуска, который открывается после нажатия кнопки Рассчитать – Рассчитать отпуск.

В «шапке» окна обработки Расчет отпуска указывается сотрудник, путем подбора из справочника Сотрудники, период нахождения сотрудника в отпуске.

В табличной части Отпуска автоматически заполняется вид расчета Оплата отпуска и календарные дни предоставляемого отпуска сведениями из «шапки» окна обработки, а также в дальнейшем производится автоматический расчет суммы отпускных на основании данных о среднем заработке.

При нажатии кнопки Рассчитать – Рассчитать начисления производится расчет всех табличных частей окна обработки Расчет отпуска (отпускных и среднего заработка).

Важно!Расчет среднего заработка при отсутствии в информационной базе данных о начислениях за последние 12 месяцев, предшествующих событию, производится с соблюдением определенных условий.

Необходимо ввести вручную данные о начислениях в табличной части Средний заработок по кнопке Добавить и затем отдельно рассчитать средний заработок по кнопке Рассчитать – Рассчитать средний заработок. После расчета среднего заработка производится расчет отпускных по кнопке Рассчитать – Рассчитать начисления, для того чтобы введенные вручную данные о среднем заработке не были очищены.

После расчета среднего заработка производится расчет отпускных по кнопке Рассчитать – Рассчитать начисления, для того чтобы введенные вручную данные о среднем заработке не были очищены.

Для получения печатной формы по расчету отпускных необходимо в форме обработки Расчет отпуска воспользоваться кнопкой Печать.

Необходимо учесть, что воспользоваться кнопкой Печать следует до переноса данных в документ Начисление зарплаты сотрудникам организации, т.к. при повторном открытии окна обработки Расчет отпуска форма расчета будет очищена и начисление отпускных необходимо будет произвести вновь.

По кнопке Перенести в документ, данные, полученные в окне обработки Расчет отпуска, будут перенесены в документ Начисление зарплаты сотрудникам организации.

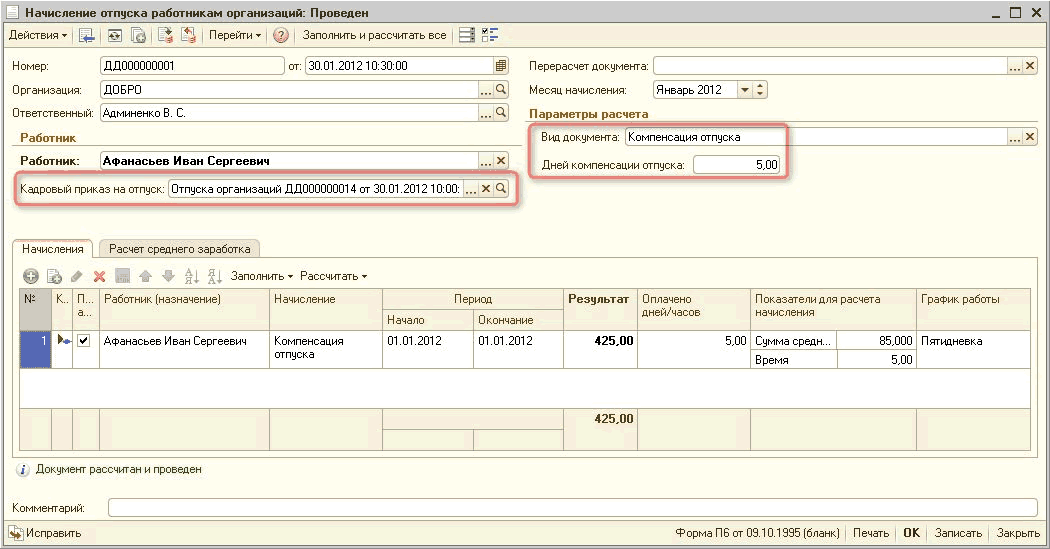

В случае увольнения сотрудника из организации, если им не был использован ежегодный трудовой отпуск или при отзыве сотрудника из трудового отпуска, работодателем выплачивается компенсация за неиспользованный трудовой отпуск.

Для начисления компенсации за неиспользованный трудовой отпуск также используется документ Начисление зарплаты сотрудникам организации.

В «шапке» документа указывается месяц, в котором производится начисление компенсации.

Для расчета суммы компенсации за неиспользованный отпуск необходимо воспользоваться кнопкой Рассчитать – Рассчитать компенсацию за неиспользованный отпуск, затем заполнить сведения в открывшемся окне обработки Расчет отпуска.

В окне обработки Расчет отпуска указывается сотрудник, путем подбора из справочника Сотрудники и дата расчета.

В табличной части Отпуска количество календарных дней неиспользованного отпуска указывается пользователем вручную. Расчет компенсации производится автоматически на основании данных о среднем заработке.

Для расчета среднего заработка необходимо воспользоваться кнопкой Рассчитать – Рассчитать средний заработок, после чего произойдет автоматический расчет и заполнение табличной части Средний заработок.

Для расчета компенсации за неиспользованный отпуск необходимо воспользоваться кнопкой Рассчитать – Рассчитать начисления и перенести данные в документ Начисление зарплаты сотрудникам организации нажатием кнопки Перенести в документ.

Для получения печатной формы расчета компенсации за неиспользованный отпуск необходимо в окне обработки Расчет отпуска воспользоваться кнопкой Печать.

После проведения документа Начисление зарплаты сотрудникам организации необходимо произвести расчет взносов и удержаний с доходов сотрудника путем создания документов Расчет удержаний сотрудников организаций и Расчет налогов, взносов и отчислений сотрудников организаций, доступных в разделе Зарплата. Расчет сумм взносов и удержаний в данных документах производится автоматически по кнопке Рассчитать после заполнения сведений о сотруднике, с доходов которого будут начислены удержания.

Расчет сумм взносов и удержаний в данных документах производится автоматически по кнопке Рассчитать после заполнения сведений о сотруднике, с доходов которого будут начислены удержания.

Необходимо учесть, что предоставляемые льготы и вычеты по ИНП будут рассчитаны в первом документе расчетного месяца. Например, начисление отпускных было произведено в начале месяца, а начисление зарплаты произведено в конце месяца, в этом случае все предоставляемые льготы и вычеты будут рассчитаны в документе начисления отпускных.

Для отражения на счетах бухгалтерского и налогового учета данных по расчету отпускных (компенсации за неиспользованный отпуск), а также взносов и удержаний необходимо создать документ Отражение зарплаты в регламентированном учете, который доступен в разделе Зарплата – Бухгалтерский учет зарплаты.

При заполнении в «шапке» документа указывается месяц начисления, табличная часть заполняется автоматически по кнопке Автозаполнение.

Для выплаты начисленных сумм отпускных или компенсации за неиспользованный трудовой отпуск необходимо создать документ Зарплата к выплате организаций в разделе Зарплата.

При создании документа заполняются сведения о структурных подразделениях, способе выплаты. В разделе Настройки заполнения указывается месяц начисления, в поле Выплачивать выбирается значение По виду расчета. Заполнение поля Вид расчета осуществляется подбором значения из плана видов расчета Начисления организации.

Заполнение табличной части документа производится автоматически по кнопке Автозаполнение – По задолженности на конец месяца или вручную.

Перечислить начисленных сумм отпускных или компенсации за неиспользованный отпуск сотруднику можно при помощи документов Расходный кассовый ордер или Платежное поручение (исходящее) на основании документа Зарплата к выплате организаций.

Заполнение всех сведений в документах Расходный кассовый ордер или Платежное поручение (исходящее) произойдет автоматически на основании данных документа Зарплата к выплате организаций.

Для получения сведений о произведенных расчетах по отпускным (компенсации за неиспользованный отпуск), взносах и удержаниях формируется отчет Расчетные листки организаций в разрезе отдельных видов начислений, взносов и удержаний, а также задолженности организации на начало и конец расчетного месяца.

Расчет и начисление отпускных в 1С Бухгалтерия 8.3

Начисление отпускных в конфигурации 1С Бухгалтерия 8.3 оформляется при условии активированного пункта «Вести учет больничных, отпусков и исполнительных документов» в настройке программы «Параметры учета» (вкладка «Администрирование», раздел «Настройки программы», «Параметры учета», «Настройки зарплаты»).

Оформление начисления осуществляется в журнале «Все начисления». Нажимаем «Создать» и выбираем «Отпуск»:

В форме документа заполняются данные по месяцу начисления, сотруднику и организации (если учет ведется по нескольким организациям).

Нижняя часть имеет две вкладки:

-

Главное – здесь указывается период отпуска, за какой период работы сотрудника будут происходить начисления, а также рассчитанная сумма и средний заработок за день.

Для корректировки сумм имеется ссылка «Изменить». После нажатия появится окошко «Ввод данных для расчета среднего заработка», где по месяцам с указанием количества отработанных дней будет отражена сумма зарплаты. Данные, при необходимости можно откорректировать вручную и обязательно нужно нажать «Пересчитать». После подтверждения (нажать «ОК») пересчитанная сумма перенесется в форму начисления отпуска.

-

Начисления – здесь, на основании введенной информации и установленных настроек по сотруднику, будет выведен результат начисления отпуска и период. Возможно изменение суммы вручную.

Документ формирует проводки по расчету и начислению отпускных по тем же счетам, что и начисление зарплаты Дебет 26 Кредит 70.

Через функцию «Печать», прямо из документа «Отпуск» можно вывести форму приказа Т-6 с расчетом среднего дневного заработка.

При формировании документа по начислению зарплаты с автоматическим заполнением данных будут выводиться начисления по отпуску, которые скорректируются программой совместно с окладной частью. Также будет сразу выведен НДФЛ на обе суммы:

В печатной форме расчетного листка отразятся начисления за отпуск:

Как в 1С Бухгалтерия 8.

3 отразить отпуск? Инструкция

3 отразить отпуск? ИнструкцияВопрос «Как в 1С бухгалтерия 8.3 отразить отпуск?», не теряет своей актуальности. Такая возможность есть, и платформа позволяет оформить отпуск сотрудника в двух вариантах:

- С начислением отпускных.

- За собственный счет.

В материале ниже представлены инструкции по обоим вариантам.

Содержание:

1. Предварительная подготовка системы

2. Документ «Отпуск»

2.1 Работа с документом

3. Формирование данных по отпуску за свой счет

3.1 Начисление оклада страховых платежей

1. Предварительная подготовка системы

Первичная настройка необходима для удобства при пользовании кадровой документацией и документов по начислениям сотрудникам. С этой целью следует перейти в раздел под названием «Администрирование» и в нем нажать на гиперссылку «Параметры учета».

С этой целью следует перейти в раздел под названием «Администрирование» и в нем нажать на гиперссылку «Параметры учета».

В открывшемся меню нужно выбрать пункт «Настройки зарплаты».

Далее, отобразится окно настроек, в нем надо отметить намерения ведения кадрового учета и учета по заработной плате в указанной программе. Также в подменю «Расчет зарплат» следует поставить отметку на пункте «Вести учет больничных, отпусков и исполнительных документов».

Если не произвести эту настройку, то в интерфейсе не будет возможности создания соответствующей документации.

2. Документ «Отпуск»

Раньше, с целью оформления отпускных, многие бухгалтера создавали отдельный вид начислений. Теперь можно использовать другую схему, формируя документ «Отпуск» в интерфейсе программы. Такая возможность создана разработчиками специально для проведения расчетов по отпускам.

Первым шагом нужно открыть раздел «Зарплата и кадры» и выбрать в нем пункт «все начисления».

Далее откроется журнал документов начислений, в нем нужно выбрать кнопку «Создать». После ее нажатия появится небольшое меню с выбором вариантов документов, среди которых будет «Отпуск». Именно этот пункт меню и нужен для создания нового документа.

У некоторых бухгалтеров возникает вопрос относительно возможности отображения графика отпусков в 1С: Бухгалтерия 8.3. Такой функции в данном ПО нет. Для создания такого графика и работы с ним, необходимо воспользоваться дополнительным софтом, например, 1С ЗУП.

2.1 Работа с документом

После выбора в меню пункта «Отпуск», на экране откроется форма для внесения необходимых данных.

Организацию, имя сотрудника, период отпуска и дату регистрации нужно указать в верхней части документа. Отображенная дата будет определяться как период, в который производится начисление отпускных. Чтобы сохранить данные, нужно нажать кнопку «Записать».

Чуть ниже в левой части расположено подменю «Основание, период работы». Нажав на него, можно увидеть поля для отображения основания отпуска:

Нажав на него, можно увидеть поля для отображения основания отпуска:

- Заявление;

- График отпусков;

- Записка-расчет.

Следующая строка используется, чтобы указывать, за какой период начисляются отпускные сотруднику.

Всю эту информацию нужно вносить вручную.

После того, как был выбран конкретный сотрудник, и заполнены все необходимые данные, нужно «провести» документ нажав соответствующую кнопку. Программа 1С в рамках этого процесса производит проводку бухучета по начислению отпускных. Это действие базируется на уже имеющихся в данной системе сведениях – срока трудового стажа сотрудника и назначенного ему оклада.

При необходимости, на основании проведенного электронного документа, бухгалтер может распечатать поручение на отпуск по форме Т-6 прямо из интерфейса. Также здесь есть возможность вывода на печать расчета среднего заработка.

На этой же странице отпускные можно и выплатить, нажав соответствующую кнопку.

Суммы «Начислено», «НДФЛ» и «Средний заработок» генерируются в автоматическом режиме. При этом, значение «Начислено» остается фиксированным. Но, при необходимости, показатель среднего заработка можно отредактировать ручным способом, для этого нужно нажать на значок карандаша рядом с числом.

Средний заработок рассчитывается на основании данных по фактически отработанному времени за текущий год. В интерфейсе можно изменить как начисленные суммы, так и отработанные дни. Эта информация будет использоваться при расчете новой суммы, которая отобразится в соответствующем поле.

Чтобы вернуть обратно значения, которые изначально были рассчитаны системой, нужно нажать кнопку «Перезаполнить».

Примерно таким же способом редактируется и сумма «НДФЛ».

На специальной вкладке названой «Начисления» автоматически происходит отображение начисления («Основной отпуск»), а сама сумма отпускных средств рассчитывается программой. В случае надобности эта сумма может быть откорректирована вручную.

После выполнения всех описанных действий, сформированные данные, касающиеся отпускных, появятся на странице «Начисление зарплаты». Программа учтет данные об отпуске и проведет автоматический пересчет отработанных дней и размера оклада.

В полученном сотрудником расчетном листе также будет отражен оплачиваемый отпуск.

3. Формирование данных по отпуску за свой счет

Конечно, в конфигурации 1С Бухгалтерия 8.3 можно отразить отпуск и без сохранения зарплаты. Однако, во время выполнении этой задачи могут возникнуть определенные сложности. Дело в том, что в меню платформы нет специальной опции для проведения отпуска без начисления оклада.

При этом отразить его нужно в таких формах, как:

- «Табель учета рабочего времени».

- «Начисление рабочего времени». Документ.

- «Сведения о страховом стаже застрахованных лиц, СЗВ-СТАЖ».

Выполнение этой задачи в рамках рассматриваемой конфигурации, доступно по следующим методам:

- Создание документа «Отпуск», в котором сумма отпускных будет нулевой.

- Создание дополнительного начисления «Отпуск без сохранения з/п». Отразить его можно в документе под названием «Начисление зарплаты».

- Начисление зарплаты с учетом отпуска без оплаты. В этом случае нет необходимости создавать какие-либо документы в программе.

Лучше всего использовать первый вариант, он самый удобный и простой в реализации. А процесс в целом похож на предыдущий вариант, но есть некоторые особенности.

Для начала нужно зайти в то же меню «Зарплата и кадры», далее надо открыть соответствующий экран «Все начисления».

После этого на экране появится список с отображением информации по заработной плате. Здесь необходимо нажать кнопку «Создать», далее на ссылку подписанную, как «Отпуск без сохранения оплаты». Чтобы открыть окно для последующего осуществления расчетов.

В документе на предстоящий отпуск следует указать:

- организацию;

- конкретного служащего;

- отпускной период.

Для большей ясности в поле подписанном, как «Комментарий» можно указать необходимые примечания, к примеру «Отпуск не оплачивается», «предоставляется на основании заявления сотрудника от обозначенного числа» и т.д.

Изначально программа настроена так, что в документе происходит автоматический расчет и начисление суммы отпускных. Но в том случае, когда работник не должен получать содержание, показатели нужно обнулить. Чтобы уточнить расчеты по отпускному периоду надо нажать на ссылку возле надписи «Начислено». После чего откроется детализированный расчет.

Исходя из имеющихся данных, на экране откроется сумма отпускных средств, она рассчитывается на базе уровня среднего оклада. Подобный расчет является верным для отпускного периода, который оплачивается. Но для отпуска за свой счет, эта сумма удаляется (вручную), и данное поле остается пустым.

Для этого нужно выполнить такую последовательность действий:

- Зайти в поле с указанием суммы и удалить сумму производимых расчетов.

- При этом сведения по отпускному периоду и дням менять не нужно, в этих расчетах они должны сохранится.

- Чтобы сохранить внесенные корректировки необходимо нажать клавишу «ОК».

После возвращения в окно по расчету отпуска в полях подписанных, как «Начислено», «НДФЛ» и «К оплате» будут отображаться нули.

Далее программа начнет формировать движение документа по регистрам. На данном этапе будет два основных блока данных:

- Параметры периодов стажа ПФР. Эта форма содержит информацию о самом подчиненном, длительности его отпуска, а также рабочему стажу. В рамках последнего пункта система отображает статус «Пребывание в оплачиваемом отпуске» без возможности редактирования. Но эта проблема решается благодаря внесению отпускных данных в реестр «СЗВ-СТАЖ».

- Отработанное время по сотрудникам. В этом экране происходит отражение основного отпуска в табеле с указанием количества дней и часов, за которые должна быть начислен зарплата.

После того как документ «Отпуск» будет заполнен и проверен, нужно нажать кнопки «Записать» и «Провести», чтобы сохранить его. Согласно этому документу отпуск не подлежит оплате, и он будет использоваться с целью расчета оклада за месячный интервал.

3.1 Начисление оклада и страховых платежей

Необходимо учитывать, что в конце расчетного периода (рабочего месяца), когда производится распределение окладов, программа сформирует документ «Начисление зарплаты» с учетом того периода, на протяжении которого подчиненный пребывал в неоплачиваемом отпуске.

Потребуется просмотреть Т-13 (Табель учета рабочего времени). Чтобы его открыть, нужно выбрать «Зарплата и кадры», найти «Кадровый учет» и нажать «Отчеты по кадрам».

Следующее, что потребуется сделать – это выполнить коррекцию кода неявки.

Необходимо «Ежегодный основной оплачиваемый отпуск» (ОТ) заменить на «Отпуск без сохранения заработной платы, предоставленный работнику по разрешению работодателя» (ДО).

Чтобы это сделать, нужно нажать на «Главное меню», выбрать «Таблица» и остановиться на «Вид». В последнем пункте понадобится найти строку «Редактирование».

Последнее что потребуется сделать – это изменить данные в отчете «Сведения о страховом стаже застрахованных лиц, СЗВ-СТАЖ».

В поле ставка необходимо установить «НЕОПЛ» вместо «ДЛОТПУСК». Произведенные изменения нужно обязательно сохранить, после чего форму можно закрывать.

Описанные действия позволят в 1С Бухгалтерия 8.3 отразить отпуск и выполнить все сопутствующие изменения.

Рекомендуем прочитать статью: «1С Облако — что это такое? Простыми словами»

Как рассчитываются отпускные | СБИС Помощь

Как рассчитываются отпускныеВ СБИС отпускные рассчитываются автоматически по установленным законодательством правилам. Посмотреть и изменить способ расчета можно в электронном документе отпуска на вкладке «Расчет».

Правила расчета отпускных

При расчете отпускных требуется определить средний дневной заработок сотрудника. Для этого сумму начисленной за расчетный период заработной платы разделите на количество отработанных за это время дней. Расчетным периодом принимается 12 календарных месяцев, предшествующих началу отпуска.

В расчет берутся все начисления, связанные с оплатой труда: зарплата, премии, надбавки и прочее. Не включаются в расчет:

Как определить количество дней за расчетный период

В СБИС количество отработанных дней рассчитается автоматически по формуле:

| Кол-во дней за расчетный период | = | Дни из полных месяцев | + | Дни из неполных месяцев |

Согласно ТК РФ, среднее число календарных дней в месяце — 29,3. Поэтому количество дней в полных месяцах рассчитывается таким образом:

| Дни из полных месяцев | = | Количество полных месяцев | x | 29,3 |

Если месяц был отработан не полностью, используется другая формула:

| Дни из неполных месяцев | = | 29,3 (среднее число дней в месяце) | x | Кол-во отработанных календарных дней |

| Кол-во календарных дней в месяце |

Особенности расчета отпускных

- Досрочный отпуск.

Сотрудник по согласованию с руководителем может уйти в ежегодный оплачиваемый отпуск раньше, чем через полгода. В этом случае расчетным периодом будет считаться фактически отработанное время с даты приема по месяц, предшествующий отпуску. В расчет среднего заработка попадет доход сотрудника, начисленный в расчетном периоде.

Если сотрудник отработал меньше месяца, то расчет отпускных ведется из заработка, начисленного ему в этом месяце.

- Отпуск сотрудника, работающего по совместительству.

Внешним и внутренним совместителям отпуск предоставляется одновременно с отпуском по основному месту работы. При этом может возникнуть ситуация, когда продолжительность отпуска на основном месте работы больше, чем по совместительству. Например, удлиненный оплачиваемый отпуск педагогическим работникам — до 56 дней.

Работодатель не обязан оплачивать совместителю дни удлиненного отпуска по основному месту работы. Но и не предоставить эти дни нельзя — будут нарушены требования трудового законодательства.

В этом случае следует оформить дополнительные дни как отпуск за свой счет. Сотруднику нужно написать заявление и предоставить с основного места работы документы, подтверждающие продолжительность отпуска.

- Перенос расчетного периода.

Если в расчетном периоде у сотрудника не было фактически отработанных дней и ему не начислялась зарплата, средний дневной заработок определяется за предшествующий период, равный расчетному.

Например, в расчетном периоде сотрудница находилась в отпуске по уходу за ребенком. В этом случае в расчет возьмите 12 месяцев, предшествующих месяцу ухода в декрет.

- Индексация среднего заработка.

При повышении окладов и тарифных ставок средний заработок для расчета отпускных необходимо индексировать. Повышение должно касаться всех сотрудников организации или подразделения.

Коэффициент индексации рассчитывается по формуле:

Коэффициент индексации = Размер оклада после повышения Размер оклада до повышения Порядок индексации зависит от того, когда произошло повышение. Например:

- повышение зарплаты в расчетном периоде — проиндексируйте заработок, начисленный до повышения;

- повышение зарплаты после расчетного периода, но до начала отпуска — индексируйте начисления за весь расчетный период;

- повышение зарплаты во время отпуска — индексируйте начисления за весь расчетный период. Отпускные до даты повышения оклада выплатите в обычном порядке, после повышения — проиндексированные отпускные.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

Как работать с накопленным отпуском

Оплачиваемый отпуск (PTO), включая выходные, больничные и праздничные дни, является популярным пособием для сотрудников. По данным Бюро статистики труда, 77% сотрудников получают оплачиваемый отпуск, 71% получают оплачиваемый отпуск по болезни и 78% получают оплачиваемый отпуск. Но когда сотрудники не используют свой PTO, они остаются с накопленным отпуском.

Если у вас есть политика оплачиваемого отгула, вы несете ответственность за накопление PTO. В некоторых штатах регулируется, как вы относитесь к начисленному времени, в то время как в других решение остается за вами.Итак, что такое начисленный выходной?

Какой начисляется выходной?

Накопленный отпуск – это время, которое сотрудник заработал, но еще не использовал. Начисление отгрузки особенно важно в конце года или когда сотрудник увольняется из вашего бизнеса.

Сотрудники могут получать общее личное свободное время, которое они могут направить на отпуск, по болезни или в личное время. Или сотрудники могут зарабатывать отдельные больничные и отпускные.

На многих предприятиях накопленный отпуск истекает в конце года.Сотрудник может решить, хотят ли они отложить отпуск, обналичить его или использовать сочетание этих двух вариантов. А когда сотрудник увольняется из вашего бизнеса, вам может потребоваться оплатить накопленный отпуск и включить его в его окончательную заработную плату.

В зависимости от политики вашего предприятия в отношении личного свободного времени сотрудники могут получать дополнительную оплату после определенного количества отработанных часов, недель или месяцев. Например, сотрудник получает один час оплачиваемого отпуска за каждые 20 отработанных часов. После отработки 400 часов у сотрудника начисляется 20 часов свободного времени.

Любой отпускной отпуск, который сотрудники не заработали, не накапливается. В результате вы не несете ответственности за выплату или перенос на следующий год.

Некоторые работодатели устанавливают ограничения на то, сколько накопленного свободного времени сотрудник может продлить или обналичить в конце года. Установите политику начисления по болезни или отпуску в своем справочнике для сотрудников. Включите такие вещи, как, например, сколько зарабатывают оплачиваемый отпуск сотрудники и что сотрудники могут делать с накопленным отпуском.

Другие компании придерживаются принципа «используй или теряй», когда дело касается оплачиваемого свободного времени.Если сотрудник не использует накопленное свободное время к определенному дню, он его теряет.

Как рассчитать начисленное время

Чтобы обеспечить пролонгацию или обналичивание правильных сумм начисления, вам необходимо знать, как рассчитать накопленный отпуск. Вам не нужен калькулятор начисления PTO, но вам нужно знать процесс.

Сначала подсчитайте количество оплачиваемого отпуска, заработанного работником. В зависимости от вашей политики вы можете включать начисления по болезни и отпуску.

Затем вычтите количество часов, отработанных сотрудником, из заработанного оплачиваемого свободного времени. Затем вы можете пролонгировать или обналичить накопленный отпуск сотрудника.

Если вы обналичиваете оплачиваемый отпуск сотрудника, умножьте оставшееся накопленное время на почасовую ставку сотрудника. Обязательно удерживайте налоги из начисленных оплачиваемых отпусков, прежде чем платить своему сотруднику.

Пример расчета начисленного отгула

Допустим, сотрудник зарабатывает 15 долларов в час. Сотрудник получает один час отпуска за каждые 30 часов работы.Вы увольняете сотрудника после того, как он отработает 1500 часов в течение календарного года. Сотрудник использовал 10 часов оплачиваемого свободного времени.

Используйте следующие шаги, чтобы определить валовую заработную плату сотрудника за начисленный отпуск.

Чтобы рассчитать количество накопленных отпусков, заработанных сотрудником, разделите его отработанное время на 30 (1 500/30). Сотрудник заработал 50 часов отпуска.

Затем вычтите количество часов, отработанных сотрудником, из того, что он заработал (50–10).У сотрудника накоплено 40 часов отпуска.

Наконец, умножьте почасовую ставку сотрудника в размере 15 долларов на накопленное время отпуска (15 долларов X 40). Вы должны сотруднику выплатить начисленные отпускные в размере 600 долларов до вычета налогов.

Начисление ВОМ по штатам

В некоторых штатах требуется, чтобы вы платили сотрудникам за начисление отгрузки. В зависимости от местоположения вашего бизнеса вы не сможете установить для PTO политику «используй или потеряй». Накопленный отпуск считается заработной платой в некоторых штатах, и невыплата работникам такой заработной платы является незаконной.

Обязательно уточняйте в своем штате для получения дополнительной информации.

Ищете простой способ отслеживать накопленное свободное время ваших сотрудников? Онлайн-программное обеспечение Patriot легко интегрируется с нашим программным обеспечением для расчета заработной платы. Получите бесплатную пробную версию сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Как рассчитать отпускные

Точный расчет отпускных – сложная задача.Его сложность частично объясняется различиями в схемах оплаты труда, а частично – различиями в провинциальных законах о стандартах занятости. Вот что вам нужно знать, чтобы правильно рассчитывать, независимо от ситуации с оплатой или применимого закона о стандартах занятости.

Выплата отпускных, 101Законы о стандартах занятости каждой юрисдикции дают работникам право брать оплачиваемый отпуск при определенных обстоятельствах. Основное правило : Отпуск Заработная плата рассчитывается как фиксированный процент от отпускных заработков , выплачиваемых в течение года отпуска, предусмотренного для отпуска.Чтобы применить это правило, вам необходимо понять следующие основные определения:

- «Отпуск»: Означает фактическое время отсутствия на работе, также называемое «ежегодным отпуском», «оплачиваемым отпуском» или «отпуском»;

- «Отпускные»: Означает заработную плату, причитающуюся работникам в связи с их правом на отпуск;

- «Годы отпуска»: Означает 12-месячный период, в течение которого сотрудники обычно должны работать, чтобы заработать право на каждый последующий отпуск; и,

- «Отпускной заработок»: Означает заработок, на котором основываются отпускные.

Обычно отпускные – это процент от отпускных доходов, в котором процент основан на продолжительности работы или соответствующей продолжительности ежегодного отпуска. Например, если работодатель предоставляет сотрудникам 3 недели отпуска по истечении 3 лет отпуска, отпускные заработки выплачиваются в размере 6%, что будет называться «процентом отпуска».

2 основных фактора расчета заработной платы за отпускЧтобы правильно рассчитать отпускные, вам необходимо учесть тот факт, что работодатели могут использовать несколько различных методов для выплаты отпускных, и , что определение лет отпуска может варьироваться.

Фактор 1: Метод оплаты отпусковРаботодатель может использовать как минимум 4 метода выплаты отпускных, требуемых законами о стандартах занятости:

Метод 1. Выплата отпускных по каждой платежной ведомостиЭтот метод наиболее простой в реализации. Все, что для этого требуется, – это расчет и выплата отпускных в каждый расчетный период. Нет необходимости в начислении или отслеживании отпускного времени или долларов, кроме тех, которые должны отображаться в качестве текущей оплаты отпуска в выписках о прямом вкладе сотрудников или расчетных чеках.

Юридические ограничения: К сожалению, этот метод разрешен не во всех юрисдикциях и обстоятельствах. Провинции, законы о трудовых стандартах которых позволяют выплачивать отпускные на каждую зарплату, включают:

- БК и ПО: с согласия работника;

- AB, MB и NB: по усмотрению работодателя; и,

- QC: если метод предусмотрен в коллективном договоре или если работники получают зарплату на ежедневной основе.

В соответствии с этим методом сотрудники начисляют единицы отпускного времени по мере работы.Например, в начале каждого года предоставления отпуска работодатель может просто засчитывать сотрудникам время отпуска, которое им причитается согласно их трудовому договору. Или сотрудники могут накапливать от 1 дня отпуска в месяц максимум до 10 дней в год при ежегодном отпуске продолжительностью 2 недели. При таких условиях отпускные сами по себе не начисляются; вместо этого сотрудникам выплачивается заработная плата по текущей ставке при использовании любого последующего отпуска.

Юридические ограничения: Работодатели могут использовать этот метод при условии, что текущая заработная плата за любой взятый отпуск не менее чем равна требуемой оплате за отпуск.(См. Обсуждение метода 4 ниже.)

Метод 3: Начисление отпускных прав в долларахСамый распространенный метод выплаты отпускных – это начисление долларов, а не времени. Это можно сделать двумя способами. В первом случае базовый отпускной заработок начисляется в течение каждого года отпуска. После завершения каждого года процент отпускных применяется к общей сумме отпускных доходов, накопленных в этом году. В результате получается отпускная, которая должна быть выплачена за этот год отпуска.

Согласно второму, более распространенному методу, процент отпускных применяется к отпускным заработкам за каждый период оплаты, и полученная в результате отпускная выплата начисляется в течение самого года, на который полагается пособие.

Эти разные долларовые начисления кажутся очень похожими. Ключевое различие между ними – это момент времени, когда применяется процент отпуска. В первом методе процент применяется по завершении года отпуска; во втором методе применяется в течение года.Это различие становится значительным, когда требования к оплате отпусков в соответствии со стандартами занятости меняются после окончания года, за который предоставляется отпуск.

Пример: Бен, чья работа регулируется федеральным законодательством в соответствии с Кодексом законов о труде Канады , был принят на работу 12 марта 2010 года. Это дата, которую его работодатель использует для обозначения начала каждого нового года отпуска. После 11 марта 2015 года Бен проработает 5 лет непрерывно и, таким образом, получит право на отпуск в течение 3 недель с 12 марта 2014 года по 11 марта 2015 года.Его работодатель должен выплатить отпускной заработок за этот год как минимум в размере 6%. Его общий отпускной заработок за год предоставления отпуска: 45 135,87 долларов. При ставке 6% Бен должен получать отпускные не менее 2708,15 долларов.

Лиза начала работать в тот же день, что и Бен, у того же работодателя, и у нее такой же отпускной заработок в год отпуска, начинающийся 12 марта 2014 года. Однако Лиза увольняется с работы 10 марта 2015 года. Когда она получает свою последнюю зарплату, Лиза получает право на отпуск. на отпускные только в размере 4%, поскольку она не проработала у работодателя 5 лет подряд.Работодатель Лизы начисляет отпускные за каждый платежный период, а не за отпускные заработки. В ожидании выплаты отпускных Лизе в размере 6% работодатель начислял ей отпускные по заработку, выплаченному 12 марта 2014 года или позднее, в размере 6%. Чтобы рассчитать окончательную заработную плату Лизы, работодатель вручную заново добавляет ее отпускной заработок с этой даты и вручную рассчитывает причитающуюся ей отпускную в размере 4%. На 45 135,87 доллара при 4% это 1805,43 доллара. Это минимальная сумма, которую Лиза должна платить за отпуск в соответствии с федеральными стандартами занятости.

Юридические ограничения: В 13 из 14 юрисдикций (единственным исключением является Юкон) процент, который работодатели должны использовать для расчета отпускных сотрудников, увеличивается с 4% до 6% после того, как сотрудники завершат определенное количество лет, в течение которых предоставляется право на непрерывный отпуск:

- 3 года: контроль качества;

- 5 лет: Fed, AB, BC, MB и ON;

- 6 лет: НТ и НУ;

- 8 лет: NB, NS и PE;

- 10 лет: СК; и

- 15 лет: NL.

Действует с сентябряС 1 января 2019 года работодатели, регулируемые на федеральном уровне, должны скорректировать ставку расчета отпускных с 6% до 8% после того, как сотрудник отработает 10 лет непрерывного отпуска. В Словакии процент отпуска выражается в количестве недель отпуска, превышающих 52, а базовое право на отпуск составляет 3 недели, которое увеличивается до 4 недель после завершения 10 лет отпуска. А в Юконе ставка остается на уровне 4% независимо от завершенных лет отпуска. Щелкните здесь , чтобы узнать о размерах отпускных по каждой провинции.

Пример: Джейк, чья работа покрывается стандартами занятости SK, работал без перерывов в той же компании с 18 апреля 2009 г. Он имеет право на 4-недельный отпуск в течение года отпуска, заканчивающегося 17 апреля 2019 г. Для В этот отпуск Джейку должны быть выплачены в 4 раза больше 52 его заработка за год предоставления отпуска, заканчивающийся 17 апреля 2019 г. Если предположить, что отпускной заработок составлял 37 956,21 доллара, то его отпускные должны были бы составлять не менее 4 из 52 этих заработков. или 2919 долларов.71. Обратите внимание, что это меньшее число, чем было бы рассчитано при 8%, поскольку доля 8 на 100 больше, чем 4 на 52, или ее эквивалент 8 на 104. При 8% Джейк будет иметь право на отпускные в размере 3036,50 долларов тот же отпускной заработок.

Метод 4: Выплата регулярной заработной платы или оклада за время отпускаНекоторые работодатели используют этот метод, потому что он кажется простым: сотрудники получают свою обычную заработную плату или зарплату, когда находятся в отпуске, особенно когда этот отпуск занимает менее целых рабочих недель.Однако при использовании этого метода сумма отпуска может не соответствовать размеру отпуска, на который сотрудники имеют право по закону.

Пример: Элли была нанята своим работодателем в Британской Колумбии 4 февраля 2018 г., и в соответствии с законом Британской Колумбии о стандартах занятости имеет право на ежегодный двухнедельный отпуск, оплачиваемый в размере 4% от отпускного заработка в предыдущем году отпуска. Для расчета отпускных ее работодатель использует годовщину найма, чтобы отметить начало года, в течение которого каждому сотруднику предоставляется отпуск.За 12 месяцев, закончившихся 3 февраля 2019 г., Аллее был выплачен отпускной доход:

.- Базовый оклад – 53 500 долл. США;

- Комиссия с продаж: 26 245,13 долларов США; и

- Отпускные: 2940,15 долларов.

Таким образом, ее отпускной заработок составляет 82 685,28 долларов. Элли взяла 2 недели с 7 по 20 августа 2018 года в качестве отпуска в течение года отпуска, заканчивающегося 3 февраля 2018 года. В течение этих 2 недель ее работодатель продолжал получать Элли нынешнюю двухнедельную базовую зарплату в размере 3000 долларов.Однако 4% ее отпускного заработка составляет 3307,41 доллара. Результат: Ее работодатель не выплатил Элли всю отпускную, на которую она имеет право в соответствии с законом Британской Колумбии о стандартах занятости.

Юридические ограничения: Как показано на примере Элли, отпускные могут причитаться из ранее выплаченных отпускных. Так обстоит дело в следующих юрисдикциях, где отпускные сами по себе являются отпускными: Fed, BC, AB, SK, QC, YT, NT и NU.

Фактор 2. Год предоставления отпускаПомните, что отпускные рассчитываются в зависимости от года отпуска, т.е.е., 12-месячный период, в течение которого сотрудники получают право как на отпуск, так и на отпускную. Вторым фактором, усложняющим расчет расчетов отпускных, являются 3 возможных определения года отпуска:

Определение 1: с января по декабрь календарный годОсновным преимуществом использования календарного года с января по декабрь в качестве года отпуска является то, что он позволяет вам зафиксировать право сотрудника на оплату отпуска в следующем году выплаты заработной платы, начиная с последней выплаты заработной платы в декабре.Это упрощает жизнь, поскольку единственные значения истории заработной платы, которые вы должны переносить из одного расчетного года в другой, – это время отпуска или право на заработную плату из только что завершенного расчетного года. Вы даже можете избавиться от необходимости переносить это значение, разрешив сотрудникам брать отпуск в течение тех лет, в течение которых они получили право на отпуск.

Пример: Компания ABC использует год отпуска с января по декабрь и позволяет сотрудникам брать отпуск в течение года, в котором они получили право на отпуск.Сотрудник ABC Лори берет 2 недели отпуска, на которые она имеет право в соответствии со стандартами занятости ON в течение первых 2 недель сентября 2014 года, в течение 2013 года. Следовательно, в конце года у ABC нет времени на оплату отпуска или долларовой стоимости. переносить для Лори с зарплаты 2013 на 2014 годы.

Недостатком использования варианта календарного года и разрешения сотрудникам брать отпуск до окончания периода отпуска, в течение которого они заработаны, является риск того, что сотрудники воспользуются этим отпуском и получат отпускные, которые они в конечном итоге могут не получить. иметь право.Это может произойти, если сотрудник использует свой ежегодный отпуск в течение года, а затем увольняется с работы, не уведомив должным образом до конца декабря. Другими словами, в приведенном выше примере ABC не повезет, если Лори уволится 1 октября 2014 года после двухнедельного отпуска 2014 года в сентябре.

Другой риск: поскольку право на отпускные основано на заработной плате, выплачиваемой в течение года отпуска, авансовая выплата отпускных может привести к неуплате всей суммы задолженности к концу года.

Пример: Когда Лори уходит в отпуск в сентябре 2014 года, ABC выплачивает ей отпускную в размере, который она получала бы за свои обычные рабочие часы, то есть 37,5 часов в неделю из расчета 17,25 доллара в час, или 1293,75 доллара. Но по состоянию на конец года отпускные доходы Лори за 2014 год составляют 35 843 доллара, включая сверхурочные и производственные надбавки. Ее право на отпускные за 2014 год составляет 4% от этого отпускного заработка, или 1 433,72 доллара.

Способ решения этой проблемы состоит в том, чтобы в конце года убедиться, что каждому сотруднику выплачена достаточная отпускная, путем сравнения суммы, выплаченной за любой взятый отпуск, с применимыми требованиями стандартов оплаты отпусков.Таким образом, в конце года ABC должна будет выплатить Лори разницу между этой суммой и обычной заработной платой, которую она выплачивала Лори во время отпуска, или 139,97 доллара, чтобы гарантировать, что она получит всю отпускную, на которую она имеет право в рамках занятости ON. стандарты законы.

Юридические ограничения: Использование отпуска с января по декабрь разрешено только в следующих юрисдикциях:

- SK и QC: с согласия работника; и,

- Fed, BC, AB, ON и NS: на усмотрение работодателя.

MB дает работодателям право по своему усмотрению использовать год отпуска с января по декабрь, но также позволяет сотрудникам обращаться в правительственный совет по стандартам занятости с просьбой сделать базовые годы отпуска работодателем в годовщину даты найма каждого сотрудника.

Определение 2: Другой 12-месячный период, установленный работодателем (или законом)Работодатели, которым разрешено определять год предоставления отпуска как 12 месяцев с января по декабрь, могут также пожелать установить любой другой 12-месячный период в качестве года предоставления отпуска.Этот вариант распространен в отраслях, где сотрудники вынуждены брать отпуск во время ежегодной остановки завода. Еще одна причина использовать фиксированный 12-месячный период, отличный от января по декабрь, заключается в том, чтобы согласовать год предоставления отпуска с финансовым годом работодателя для целей бухгалтерского учета, что приводит к сокращению объема бухгалтерской работы в конце года.

Юридические ограничения: Две провинции требуют, чтобы все работодатели использовали 12-месячный период, установленный провинциальными стандартами занятости, в качестве года отпуска:

- КК: с 1 мая по 30 апреля следующего года, если с сотрудниками не согласовано иное; и,

- NB: с 1 июля по 30 июня следующего года.

Использование 12-месячного периода в качестве года отпуска, будь то по мандату или по выбору, может значительно усложнить расчет времени отпуска и прав на заработную плату, поскольку это требует, чтобы работодатели переносили историю сотрудников по годам заработной платы, используемым в отчетности T4. Это может вызвать проблемы, поскольку конструкция систем расчета заработной платы основана на предположении, что история расчета заработной платы сотрудников сбрасывается для каждого нового налогового года. Не все системы расчета заработной платы могут справиться с требованием вести историю сотрудников за налоговые годы для целей выплаты отпускных, по крайней мере, без значительных ручных усилий со стороны сотрудников, занимающихся расчетом заработной платы.

Пример: Карлос проработал у своего работодателя более 7 лет и имеет право на ежегодный трехнедельный отпуск в соответствии с законом о стандартах занятости QC. Поскольку он не дал своего согласия на год, установленный работодателем, его компания должна использовать период с 1 мая по 30 апреля. Его отпускной заработок с 1 мая по 31 декабря 2018 года составляет 21 634 доллара. С 1 января по 30 апреля 2019 года он получил еще 14 856 долларов в виде отпускных. Таким образом, отпускные доходы Карлоса за год отпуска, закончившийся 30 апреля 2019 года, составляют 36 490 долларов.

Определение 3: Годовщина приема на работуОпределение года отпуска не всегда является выбором работодателя. В PE, NL, YT, NT и NU работодатели должны основывать год отпуска на дату найма каждого сотрудника. Как отмечалось выше, работодатели в MB имеют право по своему усмотрению установить год отпуска с января по декабрь, если служащих не смогут убедить государственные органы по стандартам занятости приказать работодателю использовать дату годовщины приема на работу.

Основание права на отпуск в годовщину даты приема на работу сотрудника усложняет соблюдение сроков, в которые сотрудники должны начать свой отпуск. Объяснение : Эти сроки основаны на конце каждого года отпуска. Точно так же даты, к которым сотрудникам должны быть выплачены отпускные, основаны на времени начала отпуска. Поскольку отпускные годы определяются как фиксированные 12-месячные периоды, обе эти даты являются общими для всех сотрудников.Если для каждого сотрудника предусмотрены определенные годы отпуска, то также и сроки, в которые сотрудники должны взять отпуск и получить причитающиеся отпускные. Это означает, что любые задействованные процессы работодателя должны выполняться более одного раза в год и, возможно, один раз для каждого конкретного срока оплаты труда сотрудника.

Юридические ограничения: В каждой юрисдикции есть разные сроки, в которые должны начинаться отпуска и выплачиваться доллары по окончании каждого года отпуска, независимо от того, как определяется год отпуска.В некоторых случаях отпуск сотрудников также должен быть завершен к установленному сроку.

Заключительный поворот: Право на частичную оплату отпуска Год: Период погашенияОпределение периода отпуска с января по декабрь или любого другого фиксированного 12-месячного периода, кроме годовщины даты приема на работу, приводит к созданию лет права на частичный отпуск. Год предоставления права на частичный отпуск, который приходится на начало работы человека, называется «периодом незавершенного отпуска» для расчета права на отпуск.Так, например, у сотрудника, нанятого 1 апреля компанией, которая использует общий год с января по декабрь для определения права на отпуск, будет период с 1 апреля по 31 декабря.

В этой ситуации работодатели обязаны пропорционально распределять право работника на отпуск на основе продолжительности периода сокращения по сравнению с 12-месячным годом в соответствии со следующими правилами:

- Fed : Месяцы занятости, включая месяц найма и любой завершенный месяц занятости, более 12;

- SK : 1 ¼ x количество месяцев полной или частичной занятости, включая месяц найма;

- QC : 1 выходной день в месяц (не определен) работы до 14 дней отсутствия на работе, включая дни, которые обычно были бы нерабочими днями, такими как выходные; и,

- NB : 1 выходной день в месяц, проработанный в течение короткого периода, до максимум 2 обычных рабочих недель.

В BC, AB, MB и ON нет конкретных правил, регулирующих пропорциональное распределение права на участие. Исключение : в ON особое правило расчета применяется к сотрудникам, которые работают разное количество дней в неделю. Для таких сотрудников продолжительность отпуска сотрудника составляет 2 x среднее количество дней, отработанных за рабочую неделю в течение периода ожидания, x соотношение месяцев (не определено) в периоде исключения более 12.

Пример: HIJ Company, компания ON, использующая Jan.по декабрь год отпуска для всех сотрудников включает месяц найма как полный месяц для расчета количества месяцев в периоде сокращения. HIJ нанимает Гленна 15 марта 2019 года для работы по нерегулярному графику, который варьируется от 3 до 6 дней в неделю в зависимости от потребностей компании. За 42 рабочих недели в период с 15 марта по 31 декабря 2019 года Гленн работает в общей сложности 198 дней, или в среднем 4,71 дня в неделю. За период заготовки он имеет право на 2 x 4,71 x 10 (количество месяцев с марта по декабрь включительно) или 7.85 дней отпуска. В соответствии с политикой HIJ округляет это количество до 8 дней отпуска.

Insider Говорит: NS не требует пропорционального распределения. Сотрудники, нанятые в течение короткого периода, имеют право на полный двухнедельный отпуск, если они не откажутся от этого права. Тем не менее, отпускные для любого такого сотрудника NS, претендующего на это право, по-прежнему основываются на фактических отпускных заработках в течение периода сокращения.

Вам нравится этот инструмент?

Расскажите, как мы можем улучшить этот пост?

ИзбранноеПросмотры сообщений: 4 644

Как рассчитать ВОМ | Действительно.com

Когда работодатель предлагает вам работу на полную ставку, он часто включает пакет льгот. Этот пакет обычно включает в себя медицинские, стоматологические, офтальмологические, пенсионные планы и оплачиваемый отпуск. PTO является важным преимуществом для работодателей, поскольку дает сотрудникам возможность расслабиться, оставаться дома, пока они больны, или выполнять поручения, получая при этом зарплату. В этой статье мы объясняем PTO, типичные нормы начисления и то, как рассчитать PTO.

Ищете наем? Разместите вакансию на Indeed.com.

Что такое ВОМ?

PTO – это сокращенный оплачиваемый отпуск и относится к пособию работникам, когда работодатели платят им, пока они не на работе. Плата за отпуск обычно включает оплачиваемый отпуск, праздники, больничные и личное время. Компании могут объединить оплачиваемый отпуск, больничные и личное время в один пакет PTO, чтобы сотрудники могли использовать свой оплачиваемый отпуск по своему усмотрению. Некоторые работодатели предпочитают держать эти дни отдельно, поэтому сотрудники используют свой PTO для своих конкретных нужд.

PTO обычно является частью вашего пакета льгот. Приступая к новой работе, спросите своего работодателя, как вы зарабатываете PTO. У каждой компании своя политика в отношении ВОМ. Например, некоторые работодатели ежегодно предоставляют работникам, имеющим длительный срок, больше оплачиваемых выходных. Вот некоторые распространенные типы PTO, которые работодатели могут предложить своим сотрудникам:

- Установленное количество дней: Работодатели могут предлагать сотрудникам установленное количество PTO, которое они могут использовать в любое время в течение года. У большинства компаний есть 90-дневный испытательный срок, прежде чем сотрудники смогут воспользоваться своими льготами.Затем, по истечении этого периода, сотрудник мог технически использовать весь свой PTO в течение года, когда захотел.

- Накопленный PTO: При использовании этого типа PTO сотрудники зарабатывают определенную сумму PTO в каждый платежный период. Работодатель подсчитывает, сколько выходных дней эквивалентно вашим платежным периодам, и это максимальный PTO, который вы можете накопить в течение года. Эта политика поощряет сотрудников увеличивать оплачиваемое время поочередно вместо того, чтобы использовать его все сразу.

- Допуски на пролонгацию: Если у вас есть оставшийся PTO, выгодна политика опрокидывания, потому что вы можете использовать этот дополнительный PTO в следующем году.Например, если у вас 12 дней отбора мощности в году, а в этом году вы использовали только 10, оставшиеся два дня перенесутся на следующий год. Затем, помимо ваших 12 дней отбора мощности на новый год, у вас будет еще два дополнительных дня. Компании без политики пролонгации, как правило, следуют политике «используй или потеряй», чтобы побудить сотрудников использовать все свои PTO в течение года.

Подробнее: Что такое ВОМ?

Коэффициенты начисления PTO

Ставки начисления PTO – это то, как часто сотрудники могут отрабатывать оплачиваемый отпуск.Это относится только к работодателям, которые используют политику начисления PTO для своих сотрудников. Когда работодатель устанавливает норму начисления, он заранее планирует, сколько сотрудники PTO будут зарабатывать в год. Эта политика выгодна работодателям, потому что она побуждает сотрудников сокращать периоды отгула в течение года. Это полезно, потому что компаниям не нужно планировать, чтобы ключевые сотрудники отсутствовали на длительное время, но сотрудники по-прежнему могут отдыхать в течение всего года.

Это наиболее распространенные нормы начисления PTO:

- Количество отработанных часов

- Ежедневно

- Дважды в месяц

- Каждые две недели

- Один раз в месяц

- Ежегодно

Связано: Преимущества работы с Домашняя страница

Как рассчитать PTO

Как вы рассчитываете PTO, зависит от способа, которым ваш работодатель присуждает это время.Если они предоставляют отгул единовременно каждый год, вы просто вычтите часы из общей суммы, присужденной в течение года. Однако часто работодатели выделяют определенное количество часов в каждом периоде оплаты. В этом случае вы можете использовать следующие шаги для расчета PTO:

1. Определите количество часов, которые вы накапливаете ежегодно

Сначала определите количество часов, которое вы накапливаете в течение года. Например, если ваш работодатель дает вам 15 рабочих дней в течение года, вы умножите 15 – количество оплачиваемых дней, на которые вы не выплачиваете – на восемь, количество часов в день.Это позволит вам определить общее количество часов, которое вы накопите в течение года.

2. Разделите ваши годовые часы на 12 или 24

Затем вам нужно подсчитать количество часов, которое вы накопите в течение каждого периода оплаты. Если вам платят ежемесячно, вы разделите общее количество часов, которые вы набираете за год, на 12 месяцев в году. Если вам платят дважды в месяц, вы разделите общее количество часов на 12.

Например, если вы получаете 15 выходных в год, в течение года вы набираете в общей сложности 120 часов PTO.Если вам платят дважды в месяц, вы разделите 120 на 24, что равно пяти. Это означает, что вы накапливаете пять часов PTO за каждый платежный период.

3. Умножьте PTO периода оплаты на отработанное время

Чтобы рассчитать количество времени, которое вы накопили, вам необходимо умножить количество времени, которое вы накопили в каждом периоде оплаты, и умножить его на время, которое вы отработали. . Например, предположим, что вы проработали три месяца без отбора мощности. В течение этих трех месяцев у вас было шесть периодов заработной платы – два в месяц.

Если вы знаете, что накапливаете пять часов PTO за период оплаты, вы можете легко рассчитать свой PTO, умножив пять на шесть, что равняется 30 часам PTO. Чтобы определить, сколько дней на ВОМ, вы можете разделить это число на восемь. В нашем примере это будет означать деление 30 на восемь, что равняется 3,75 дням ВОМ. В этом примере, конечно, предполагается, что у вас не было никаких PTO до этого трехмесячного периода. Если вы это сделаете, вам нужно будет добавить дополнительное время за вычетом уже использованных часов отпуска.

Связано: Льготы для сотрудников: Примеры наиболее распространенных льгот для сотрудников

Советы по управлению временем отбора мощности

Вот несколько советов, которые помогут вам лучше управлять временем отбора мощности:

- Планируйте свой ВОМ разумно: Спланируйте заранее, как вы собираетесь использовать свой ВОМ. Если вам нравится путешествовать, это может означать заблаговременное планирование, чтобы вы знали, что у вас достаточно дней для отпуска. Если вы предпочитаете брать выходные в течение года, определите, сколько времени у вас есть в месяц, чтобы вы могли равномерно распределить дни.

- Календарный отпуск заранее: Когда у вас будет запланировано и утверждено время отгула, немедленно внесите его в свой календарь. Это гарантирует, что время остается свободным, и встречи, на которых вы должны присутствовать, не будут случайно запланированы на то время, которое вы планируете быть в курсе.

- Рассмотрите возможность переговоров о большем времени: Если вам нужно больше времени на PTO, подумайте о переговорах, чтобы запросить время. Это жизнеспособный вариант, если у вас есть рекорд в пунктуальности и производительности. Вы должны быть готовы пойти на уступки в других областях, таких как ежегодное повышение заработной платы.

Расчет оплачиваемого рабочего времени для персонала

Этот обзор поможет вам понять, как рассчитывается оплачиваемый отпуск для штатных сотрудников. Всегда обращайтесь к соответствующему соглашению о коллективных переговорах, чтобы узнать о любых изменениях или дополнительных деталях, касающихся политики университета в отношении оплачиваемого отгула. Если у вас есть вопросы, свяжитесь со специалистом по персоналу университета по телефону 848-932-3990.

Общая информация

- Отпускные дни можно использовать как заработанные *

- Переходный период отпуска = максимум 1 год 1 год отпуска с одобрения надзорного органа

- Перенос отпусков по болезни ежемесячно и ежегодно

- Отпуск по болезни можно использовать по мере заработка