Среднесписочная численность округление: Как округляется среднесписочная численность работников за месяц. Округление среднесписочной численности

Как рассчитать среднесписочную численность работников (для бюджетной организации) – Государственное учреждение

17.06.2019

В среднесписочную численность (ССЧ) включают только работников, для которых ваше учреждение – основное место работы. Поэтому в ССЧ не попадут внешние совместители и работники по гражданско-правовым договорам.

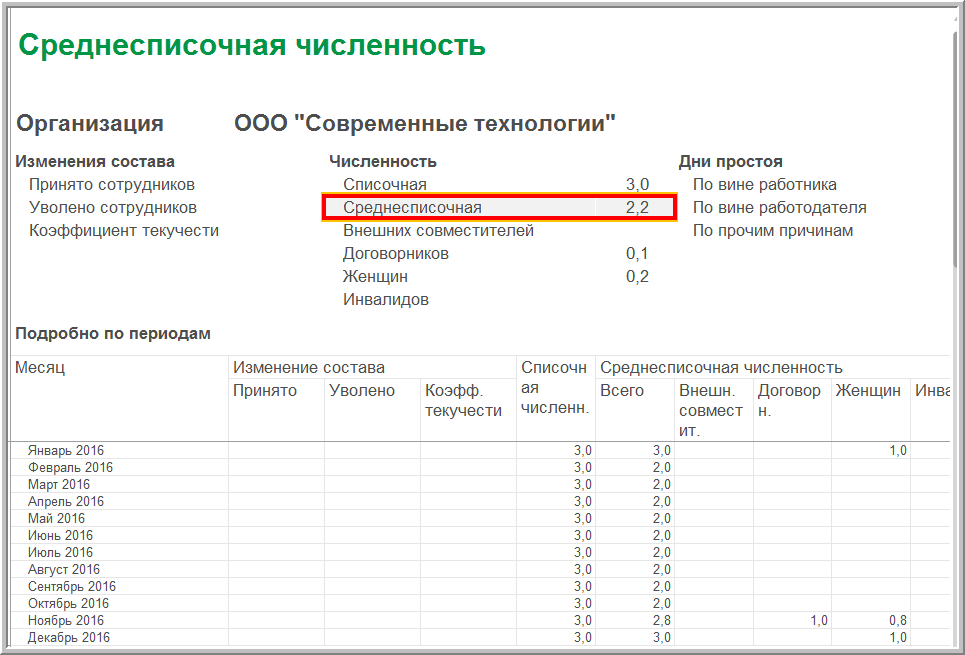

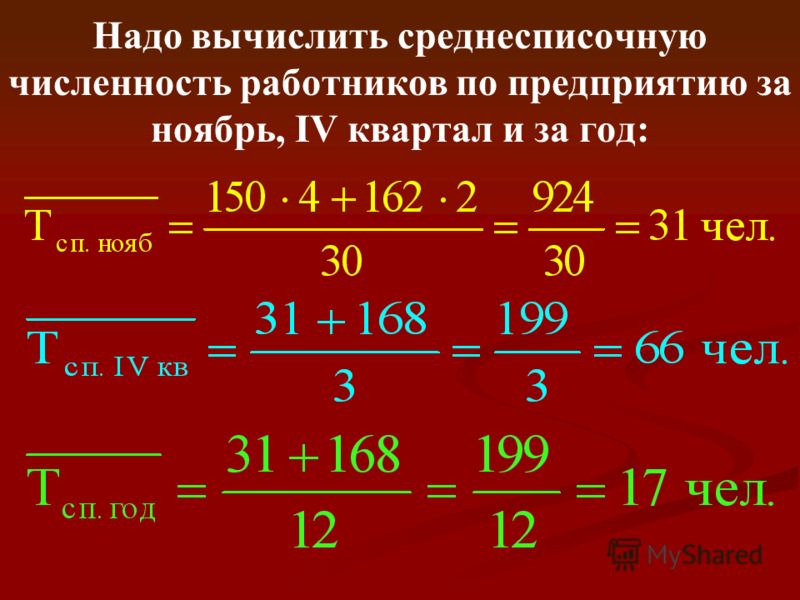

ССЧ за год, квартал и любой другой период больше месяца рассчитывают на основе ССЧ за каждый месяц этого периода (п. п. 79.6, 79.7 Указаний Росстата). Например, ССЧ в январе – августе – 23 человека, а в сентябре – декабре – 27. Тогда ССЧ за год – 24,33 ((23 чел. x 8 мес. + 27 чел. x 4 мес.) / 12 мес.). Результат округляем до целых – 24 чел.

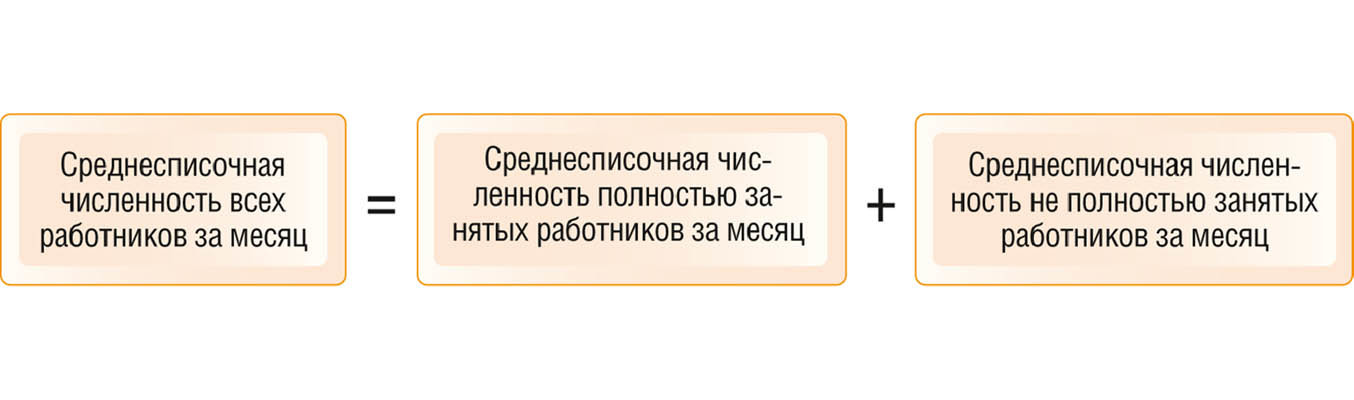

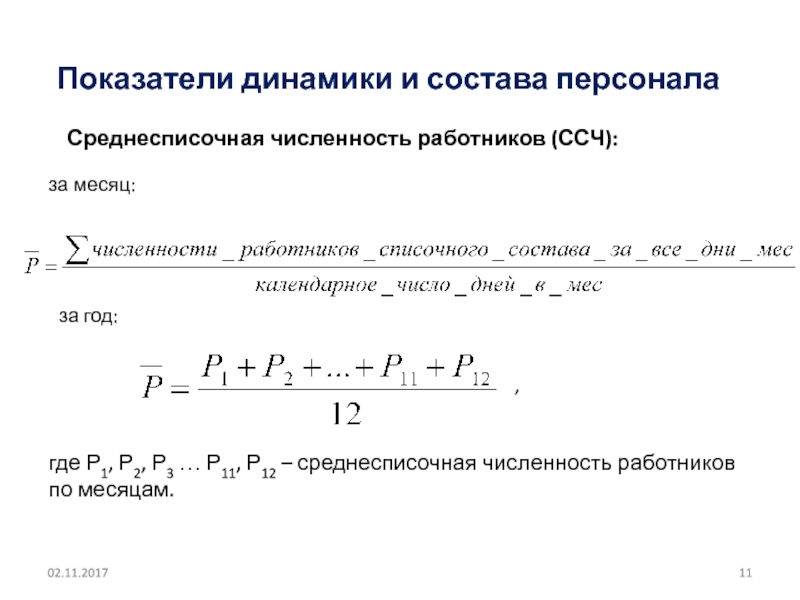

Чтобы рассчитать ССЧ за месяц, надо сложить ССЧ полностью занятых работников

и среднюю численность не полностью занятых работников. Не полностью занятые -

это только те, кто трудится неполное время по соглашению. Тех, кому неполное

время полагается по закону, учитывайте как полностью занятых

(п.

ССЧ полностью занятых работников за месяц рассчитывают на основе их списочной численности за каждый календарный день месяца (п. 76 Указаний). Например, списочная численность с 1 по 21 июня – 30 человек, а с 22 по 30 июня – 31 человек. Тогда ССЧ за июнь – 30,3 (30 чел. x 21 дн. + 31 чел. x 9 дн.) / 30 дн.). С учетом округления – 30 чел. (п. 79.4 Указаний).

В списочную численность включайте всех полностью занятых работников, которые числятся в вашем учреждении на конкретный день. Не имеет значения, работал человек в этот день, был в отпуске или на больничном. Не надо учитывать только работников в отпусках по беременности и родам, неоплачиваемых учебных отпусках и неработающих в отпуске по уходу за ребенком. Если в отпуске по уходу за ребенком работник трудится неполное рабочее время, он включается в расчет (п. 79.1 Указаний).

Списочная численность в выходные и праздники равна численности за

предшествующий рабочий день

(п. 76 Указаний). Например, работника, уволенного в пятницу, надо включать в

списочную численность за субботу и воскресенье.

76 Указаний). Например, работника, уволенного в пятницу, надо включать в

списочную численность за субботу и воскресенье.

К списку »

ШПАРГАЛКА ПО РАСЧЕТУ СРЕДНЕСПИСОЧНОЙ ЧИСЛЕННОСТИ РАБОТНИКОВ

Среднесписочная численность работников компании и ИП — один из самых важных показателей. Его нужно определять при сдаче ежегодных сведений в ИФНС, квартальных расчетов в ФСС и Пенсионный фонд, а также при составлении статистической отчетности. Кроме того, от среднесписочной численности зависит, в каком виде налогоплательщики и страхователи должны отчитаться перед инспекцией и фондами. В настоящей статье на примерах показано, как правильно рассчитать среднесписочную численность. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому принимать во внимание дату размещения статьи не нужно — шпаргалка будет актуальной всегда.

Где и когда используются данные о среднесписочной численности

При составлении ежегодных сведений для ИФНС

Сведения о среднесписочной численности за предшествующий год должны сдать в налоговую инспекцию все без исключения организации, а также ИП, которые в прошлом году привлекали наемных работников (п. 3 ст. 80 НК РФ). Форма сведений утверждена приказом ФНС России от 29.03.07 № ММ-3-25/174. Срок сдачи — не позднее 20 января текущего года.

3 ст. 80 НК РФ). Форма сведений утверждена приказом ФНС России от 29.03.07 № ММ-3-25/174. Срок сдачи — не позднее 20 января текущего года.

Вновь созданные и реорганизованные компании также должны отчитываться о среднесписочной численности. Сделать это нужно даже в том случае, если в штате еще нет ни одного сотрудника. Такое мнение высказал Минфин России в письме

от 04.02.14 № 03-02-07/1/4390 . К аналогичным выводам пришли и судьи в постановлении ФАС Центрального округа от 25.04.14 №А62-2115/2013. Срок сдачи — не позднее 20 числа месяца, следующего за месяцем создания или реорганизации.Для вновь зарегистрированных предпринимателей особые сроки отчетности не установлены. Это значит, что в месяце, следующем за месяцем регистрации, подавать сведения о среднесписочной численности они не обязаны. Это подтвердил и Минфин России в письме от 19. 07.13 № 03-02-08/28371 .

07.13 № 03-02-08/28371 .

Добавим: организации, открывшие обособленные подразделения, должны отчитаться о среднесписочной численности в ИФНС по местонахождению головного офиса. В отчете необходимо указать сведения обо всех сотрудниках компании, включая филиалы. Подавать сведения по каждому из подразделений в отдельности не нужно (письмо Минфина России от 14.02.12 № 03-02-07/1-38

При выборе способа представления отчетности по налогам и взносам

Способ сдачи налоговой отчетности (через интернет или на бумаге) напрямую зависит от среднесписочной численности персонала. В пункте 3 статьи 80 НК РФ говорится, что налогоплательщики, чья среднесписочная численность за предшествующий календарный год превышает 100 человек, могут сдать декларацию только через интернет. Если среднесписочная численность равна 100 человек и менее, у компаний и ИП есть выбор — они могут отчитываться либо через интернет, либо на бумаге.

Правда, из данного правила есть одно исключение — налог на добавленную стоимость. Плательщики НДС независимо от численности работников обязаны представлять декларации только через интернет (см. «

Как сдать электронную декларацию по НДС»). Это требование закреплено в пункте 5 статьи 174 НК РФ.Отчетность по страховым взносам также привязана к среднесписочной численности. Страхователи, чья среднесписочная численность за предшествующий год превысила 10 человек, обязаны сдавать расчеты по страховым взносам исключительно через интернет (п. 10 ст. 431 НК РФ).

Кроме того, при численности персонала более 25 человек необходимо сдавать в электронном виде форму 4-ФСС (п.1 ст. 24 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний») и ежегодные сведения о стаже и другие отчеты в ПФР, в том числе форму СЗВ-ТД (п.

При решении различных налоговых вопросов (льготы, прибыль филиалов, спецрежимы)

В Налоговом кодексе много правил и ограничений, для соблюдения которых необходимо знать среднесписочную численность работников. Мы объединили их в таблицу.

Вопросы, для решения которых нужно знать среднесписочную численность сотрудников

| Вопрос | Норма НК РФ |

| Предоставление льгот | |

| освобождение от НДС для компаний, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 2 п. 3 ст. 149 |

| освобождение от НДС для ГУП и МУП, в штате которых не менее половины инвалидов | подп. 2 п. 3 ст. 149 2 п. 3 ст. 149 |

| право IT-компаний относить на расходы стоимость ЭВМ | п. 6 ст. 259 |

| право списать расходы на социальную защиту инвалидов для компаний, в штате которых не менее половины инвалидов | подп. 38 п. 1 ст. 264 |

| освобождение от налога на имущество для организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 3 ст. 381 |

| освобождение от земельного налога для организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 5 ст. 395 |

| Доля прибыли филиала и участника консолидированной группы | |

| расчет доли прибыли, приходящейся на обособленное подразделение (для правильной уплаты налога на прибыль в региональный бюджет) | п. 2 ст. 288 2 ст. 288 |

| расчет доли прибыли, приходящейся на участника консолидированной группы (для правильной уплаты налога на прибыль в региональный бюджет) | п. 6 ст. 288 |

| Применение спецрежимов | |

| право на применение УСН организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 14 п. 3 ст. 346.12 |

| право на применение ЕНВД организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов | подп. 2 п. 2.2 ст. 346.26 |

При заполнении формы 4-ФСС и РСВ-1

Плательщики взносов на обязательное страхование от несчастных случаев на производстве и профзаболеваний должны отчитываться перед фондом соцстрахования по форме 4-ФСС (утв. приказом ФСС России от 26. 09.16 № 381). На титульном листе этой формы есть поле, которое так и называется — «Среднесписочная численность работников».

09.16 № 381). На титульном листе этой формы есть поле, которое так и называется — «Среднесписочная численность работников».

Аналогичное поле предусмотрено и в расчете по форме РСВ-1, предоставляемом в Пенсионный фонд за периоды до 2017 года (утв. постановлением Правления ПФ РФ от 16.01.14 № 2п).

При составлении статистической отчетности

Организации и ИП, не являющиеся представителями малого бизнеса, сдают в органы статистики форму № П-4 «Сведения о численности и заработной плате работников». В некоторых случаях вместо нее представляется форма № 1-Т с таким же названием. В числе прочих показателей в этих отчетах необходимо указывать среднюю численность, которая включает в себя среднесписочную численность работников.

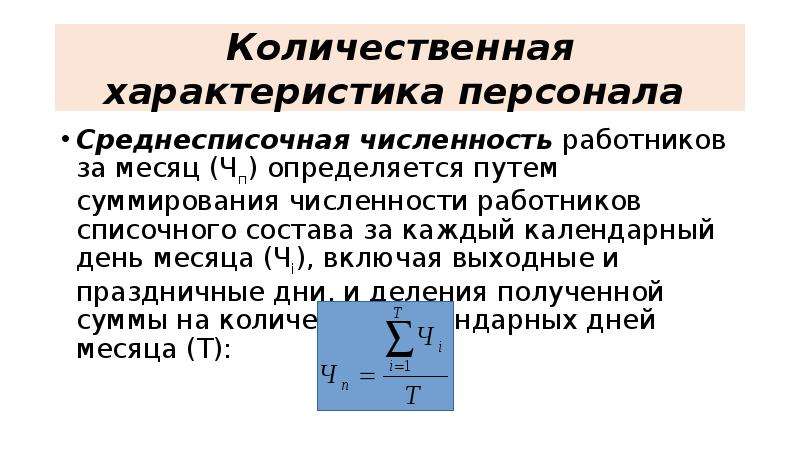

Какие сотрудники учитываются при расчете среднесписочной численности

Во всех ситуациях, о которых говорилось выше, среднесписочную численность нужно рассчитывать в соответствии с пунктами 76-79 указаний по заполнению форм статистического наблюдения (утв. приказом Росстата от 27.11.19 № 711. далее — Указания).

приказом Росстата от 27.11.19 № 711. далее — Указания).

Согласно Указаниям, в среднесписочной численности учитываются наемные сотрудники, с которыми заключен трудовой договор. Срок договора и характер работы (постоянный, временный или сезонный) не имеет значения. Даже если человек трудился в компании всего один день, а потом уволился, его нужно включить в расчеты.

В среднесписочную численность попадают не только те, кто фактически присутствовал на рабочем месте, но и те, кто находился в отпуске (в том числе за свой счет), на больничном (кроме декрета), либо в командировке. Лица, находящиеся в отпуске по уходу за ребенком, в общем случае в среднесписочную численность не вклчаются. Исключение сделано для тех, кто во время отпуска по уходу работает на условиях неполного рабочего времени или на дому с сохранением права на получение пособия. Таких сотрудников следует включить в среднесписочную численность.

Также учитываются внутренние совместители, то есть работники, одновременно занимающие несколько должностей в одной компании. Обратите внимание: независимо от количества совмещаемых должностей такого сотрудника нужно учитывать один раз по месту основной работы. То же правило применяется и к работникам, получающим более одной ставки — их также следует учитывать как единицу. Полный перечень работников, попадающих в среднесписочную численность, приведен в пункте 77 Указаний.

Обратите внимание: независимо от количества совмещаемых должностей такого сотрудника нужно учитывать один раз по месту основной работы. То же правило применяется и к работникам, получающим более одной ставки — их также следует учитывать как единицу. Полный перечень работников, попадающих в среднесписочную численность, приведен в пункте 77 Указаний.

Какие работники не учитываются при расчете среднесписочной численности

В среднесписочной численности не надо учитывать женщин, находящихся в отпуске по беременности и родам. К тому же не учитываются лица, которые взяли отпуск в связи с усыновлением новорожденного. Наконец, не учитываются работники, оформившие отпуск по уходу за ребенком (кроме тех, кто трудится неполный день или на дому, получая при этом пособие). Не следует учитывать студентов и абитуриентов, взявших отпуск без сохранения зарплаты, а также некоторые другие категории работников (их перечень приведен в пункте 78 Указаний).

Из среднесписочной численности исключаются внешние совместители, то есть сотрудники, для которых основным местом работы является другая компания или другой ИП. Не попадают в расчет и лица, работающие по договорам гражданско-правового характера. В ситуации, когда один и тот же человек работает одновременно по трудовому договору и договору подряда, в среднесписочной численности его нужно учесть один раз.

Нужно ли учитывать учредителя и предпринимателя

По общему правилу собственник попадает в среднесписочную численность, только если он работает в своей компании по трудовому договору и получает заработную плату. Учредителя, которому выплачивают дивиденды, но не выплачивают зарплату, из расчетов надо исключить.

На практике распространена следующая ситуация: директором является собственник, назначенный общим собранием учредителей (без трудового договора). Нет четких инструкций относительно того, нужно ли учитывать такого директора в среднесписочной численности. Обычно при подобных обстоятельствах директора считают за единицу, несмотря на отсутствие договора.

Обычно при подобных обстоятельствах директора считают за единицу, несмотря на отсутствие договора.

Но если в роли директора выступает единственный учредитель, то по нашему мнению в среднесписочной численности его учесть нельзя. Дело в том, что единственный учредитель не в состоянии принять себя на работу и выплачивать себе зарплату. Это признал и Минфин России . Значит, такой руководитель априори не может относиться к персоналу компании.

Индивидуальный предприниматель также не учитывается в среднесписочной численности, ведь, как и единственный учредитель, он не способен заключить трудовой договор с самим собой.

Как рассчитать среднесписочную численность за месяц (при полном рабочем времени)

Прежде всего необходимо выяснить, какой была численность работников (учитываемых по приведенным выше правилам) в каждом из календарных дней месяца, включая выходные и праздники. Численность в нерабочий день принимается равной численности в предшествующий рабочий день.

Численность за каждый день месяца нужно просуммировать и разделить на количество календарных дней месяца. Полученное число следует округлить до целого значения (остаток менее 0,5 отбрасывается, остаток 0,5 и более округляется в большую сторону).

Пример 1

Организация работает по графику пятидневной рабочей недели. Все сотрудники заняты полный рабочий день. Численность в каждом из дней месяца приведена в таблице 2. Среднесписочная численность за месяц равна 17,097 (530: 31 день), после округления принимает значение 17.

| Число месяца | Количество работников, учитываемых при расчете среднесписочной численности |

| 1 | 15 |

| 2 | 14 |

| 3(сб.) | 14 |

4(вс. ) ) | 14 |

| 5 | 16 |

| 6 | 17 |

| 7 | 17 |

| 8 | 18 |

| 9 | 20 |

| 10(сб.) | 20 |

| 11(вс.) | 20 |

| 12 | 20 |

| 13 | 20 |

| 14 | 18 |

| 15 | 18 |

| 16 | 18 |

| 17(сб.) | 18 |

| 18(вс.) | 18 |

| 19 | 17 |

| 20 | 17 |

| 21 | 16 |

| 22 | 16 |

| 23 | 16 |

24(сб. ) ) | 16 |

| 25(вс.) | 16 |

| 26 | 16 |

| 27 | 15 |

| 28 | 17 |

| 29 | 17 |

| 30 | 18 |

| 31(сб.) | 18 |

| Итого: | 530 |

Иногда организации работают не полный месяц. Это происходит с компаниями, созданными в середине месяца, либо с теми, кто занимается сезонным бизнесом. Среднесписочная численность за неполный месяц считается точно так же, как и за полный: суммируются показатели численности в каждом из дней, и полученный результат делится на количество календарных дней месяца. Проще говоря, если в месяце 31 день, то делить нужно именно на 31 независимо от того, сколько дней фактически отработано.

Пример 2

Компания начала работать 28-го марта 2016 года. Численность в каждом из дней месяца приведена в таблице 3.

Чтобы найти среднесписочную численность, бухгалтер разделил суммарную численность на 31, так как в марте 31 календарный день. Получилось, что среднесписочная численность за март равна 1,71 (53: 31 день), а после округления принимает значение 2.

| Число месяца | Количество работников, учитываемых при расчете среднесписочной численности |

| 28 | 10 |

| 29 | 10 |

| 30 | 15 |

| 31 | 18 |

| Итого | 53 |

Как рассчитать среднесписочную численность за отчетный период и на отчетную дату (при полном рабочем времени)

Зная среднесписочную численность за месяц, можно найти значение данного показателя за более длительный период, например, за предшествующий год или за квартал. В некоторых случаях требуется вычислить среднесписочную численность на отчетную дату. При этом формулировка «на отчетную дату», по сути, заменяет собой формулировку «за период с начала года по отчетную дату». Другими словами, чтобы узнать среднесписочную численность, например, на 31 марта, следует искать среднесписочную численность за период с 1 января по 31 марта.

В некоторых случаях требуется вычислить среднесписочную численность на отчетную дату. При этом формулировка «на отчетную дату», по сути, заменяет собой формулировку «за период с начала года по отчетную дату». Другими словами, чтобы узнать среднесписочную численность, например, на 31 марта, следует искать среднесписочную численность за период с 1 января по 31 марта.

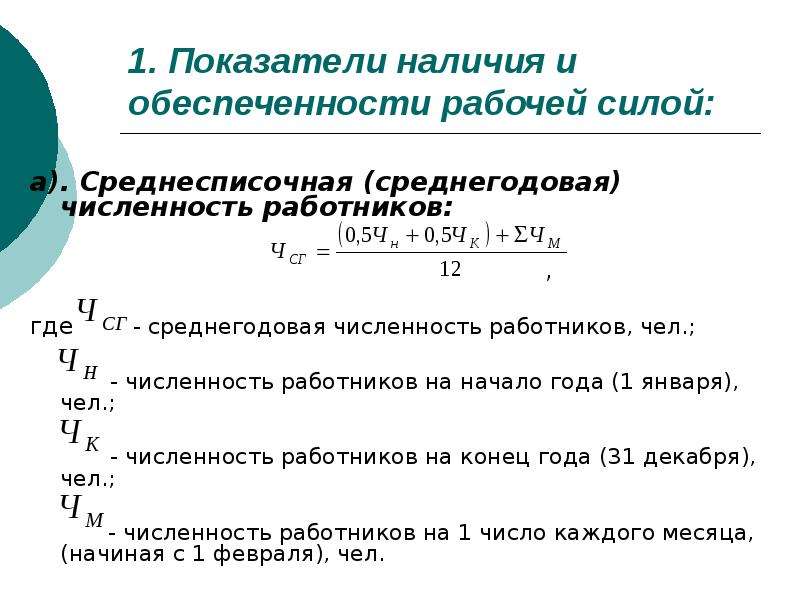

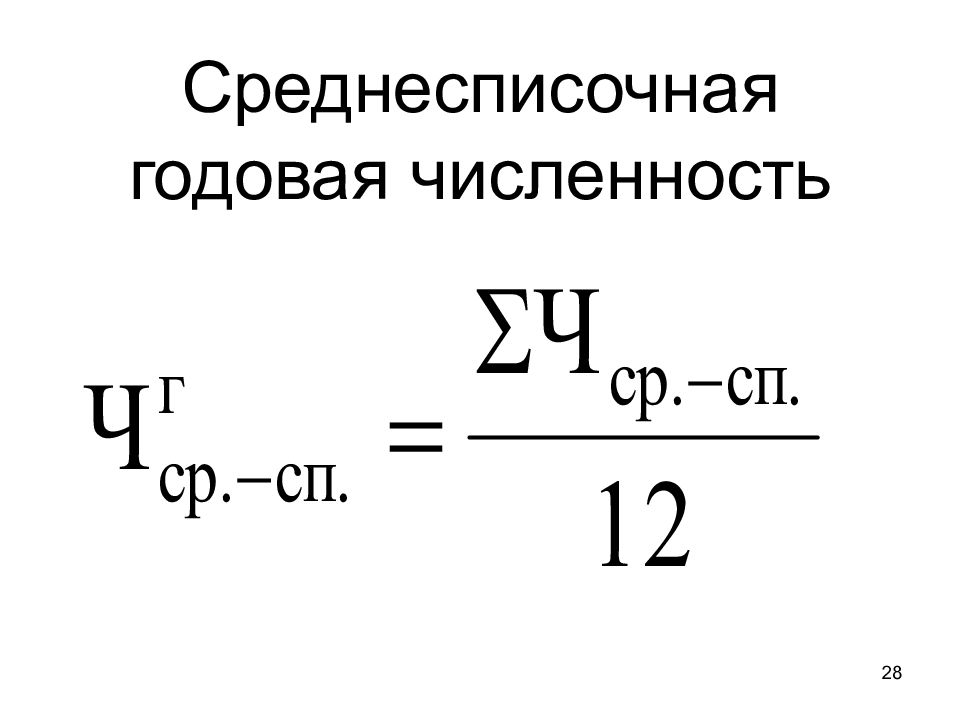

Каким бы ни был отчетный период, правила расчета сводятся к следующему. Сначала следует сложить показатели среднесписочной численности за каждый из месяцев, входящих в период. Затем полученную сумму нужно разделить на количество месяцев данного периода. Так, если речь идет о годе, то сумму необходимо разделить на 12, если о квартале, то на 3 и т д. Наконец, результат деления надо округлить до целого значения.

Пример 3

Все сотрудники организации заняты полный рабочий день. В январе среднесписочная численность работников составила 25 человек, в феврале 26 человек и в марте 22 человека. Среднесписочная численность за квартал равна 24,33 ((25 + 26 + 22): 3 мес.), после округления принимает значение 24.

Среднесписочная численность за квартал равна 24,33 ((25 + 26 + 22): 3 мес.), после округления принимает значение 24.

Если отчетный период отработан не полностью

Среди ИП и организаций немало таких, чья деятельность началась, либо прекратилась в середине года. В такой ситуации отчетный период отработан не полностью. Тем не менее, алгоритм расчета среднесписочной численности остается прежним: сначала следует сложить показатели за каждый из месяцев периода, а затем разделить на количество месяцев данного периода. Обратите внимание: делить нужно на количество календарных, а не фактически отработанных месяцев.

Пример 4

Компания зарегистрирована в сентябре 2015 года, все сотрудники заняты полный рабочий день. Среднесписочная численность работников составила в сентябре 8, в октябре 9, в ноябре 12 и в декабре 11.

Чтобы найти среднесписочную численность за 2015 год, бухгалтер определил суммарную среднесписочную численность за все месяцы года. Она составила 40 (8 + 9 + 12 + 11). Эту цифру бухгалтер разделил на 12, так как в году 12 месяцев. Получилось, что среднесписочная численность за 2015 год равна 3,33 (40: 12 мес.), после округления принимает значение 3.

Она составила 40 (8 + 9 + 12 + 11). Эту цифру бухгалтер разделил на 12, так как в году 12 месяцев. Получилось, что среднесписочная численность за 2015 год равна 3,33 (40: 12 мес.), после округления принимает значение 3.

Пример 5

Индивидуальный предприниматель занимается сезонным бизнесом. В период с 1 мая по 30 сентября (5 полных месяцев) у него работало 5 человек, все заняты полный рабочий день. В остальные месяцы года сотрудников не было.

Бухгалтеру нужно определить среднесписочную численность за 9 месяцев. Для этого бухгалтер определил суммарную численность за все месяцы периода. Она составила 25 (5 + 5 + 5 + 5 + 5). Эту цифру бухгалтер разделил на 9. Получилось, что среднесписочная численность за девять месяцев равна 2,78 (25: 9 мес.), после округления принимает значение 3.

Расчет среднесписочной численности при неполном рабочем времени

Работников, занятых неполное рабочее время, нужно считать обособленно. Правда, это относится лишь к тем, кто переведен на неполный график по трудовому договору, штатному расписанию, либо давал письменное согласие на неполное рабочее время.

Люди, для которых сокращенное рабочее время установлено на основании закона (инвалиды, несовершеннолетние и проч.), учитываются на общих основаниях как целые единицы. Кроме того, на общих основаниях учитываются специалисты, перешедшие на неполное рабочее время не добровольно, а по инициативе работодателя.

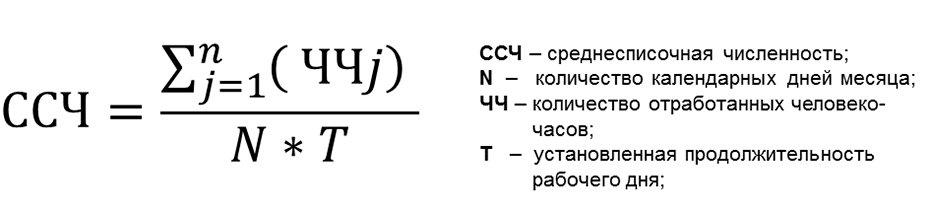

Обособленный учет подразумевает, что каждый не полностью занятый работник учитывается в среднесписочной численности пропорционально отработанному времени. Алгоритм расчета следующий. Чтобы определить показатель за месяц, нужно взять количество человеко-часов, отработанных всеми не полностью занятыми сотрудниками в данном месяце. Важная деталь: если в рабочий день человек отсутствовал по причине болезни, отпуска или прогула, количество человеко-часов берется за предыдущий рабочий день.

Полученный результат необходимо разделить на продолжительность рабочего дня (правила ее вычисления показаны в таблице 4). В итоге получится количество человеко-дней за данный месяц.

Продолжительность рабочего дня в зависимости от продолжительности рабочей недели

| Продолжительность рабочей недели | Продолжительность рабочего дня | |

| 5-ти дневная рабочая неделя | 6-ти дневная рабочая неделя | |

| 40 часов | 8 часов | 6,67 часов |

| 36 часов | 7,2 часа | 6 часов |

| 24 часа | 4,8 часа | 4 часа |

Далее показатель человеко-дней за месяц необходимо разделить на количество рабочих дней по календарю данного месяца. Полученная величина — это среднесписочная численность не полностью занятых работников за месяц.

Пример 6

Компания работает по графику пятидневной рабочей недели. Согласно штатному расписанию сотрудник Иванов трудится по 4 часа в день, сотрудник Петров — по 3,2 часа в день.

В марте 2016 года Иванов и Петров отработали 21 день.

Количество человеко-часов в марте равно 151,2 (4 часа × 21 день) + (3,2 часа × 21 день)). Количество человеко-дней в марте равно 18,9 (151,2: 8).

Исходя из того, что в марте 2016 года 21 рабочий день, среднесписочная численность не полностью занятых сотрудников за март равна 0,9 (18,9: 21 день), после округления принимает значение 1.

Как рассчитать среднесписочную численность сотрудников, работавших полное и неполное время

Если часть работников занята полное рабочее время, а другая часть — неполное рабочее время, среднесписочную численность нужно считать следующим образом. Сначала определить среднесписочную численность сотрудников на полном графике за каждый месяц отчетного периода. Затем найти среднесписочную численность сотрудников на неполном графике за каждый месяц отчетного периода. Полученные значения сложить, разделить на количество месяцев в отчетном периоде и округлить.

Пример 7

В организации есть сотрудники, которые приняты на полную ставку. Также есть сотрудники, которые приняты на 0.5 ставки. Бухгалтер определил среднесписочную численность тех и других в отдельности за каждый месяц отчетного года (см. таблицу 5).

Среднесписочная численность за год равна 16,42 ((155 + 42): 12 мес.), после округления принимает значение 16.

| Месяц | Среднесписочная численность работников на полной ставке | Среднесписочная численность работников на 0,5 ставки |

| январь | 10 | 5 |

| февраль | 10 | 5 |

| март | 15 | 4 |

| апрель | 10 | 4 |

| март | 9 | 3 |

| июнь | 15 | 3 |

| июль | 16 | 3 |

| август | 14 | 3 |

| сентябрь | 14 | 2 |

| октябрь | 14 | 3 |

| ноябрь | 13 | 3 |

| декабрь | 15 | 4 |

| Итого: | 155 | 42 |

Что указать в отчете, если среднесписочная численность равна нулю

Распространена ситуация, когда среднесписочная численность небольшой компании или персонала ИП, исчисленная по всем правилам, после округления принимает значение 0. Возникает вопрос, можно ли указать нулевой показатель в отчетности, предназначенной для ИФНС и фонда соцстрахования?

К сожалению, ни один нормативный правовой акт не дает четкого ответа. На практике налоговики настоятельно рекомендуют вместо нуля поставить 1. Объясняют это тем, что согласно внутренним регламентам ФНС, при «нулевых» сведениях о среднесписочной численности инспектор должен закрыть карточку по НДФЛ. И потом, когда организация или предприниматель станет отчитываться по налогу на доходы, у них возникают сложности. Чтобы избежать путаницы, лучше заранее указать единицу. Специалисты ФСС также советуют не проставлять нулевой показатель, особенно если начисления зарплаты не были нулевыми.

На наш взгляд, работодателям проще последовать совету чиновников, чем впоследствии давать дополнительные объяснения. Тем более что подобное завышение среднесписочной численности не грозит никакими неприятными последствиями.

Правда, искусственное завышение недопустимо для ИП без персонала и для организаций, где нет иных работников кроме единственного учредителя. Как уже говорилось выше, предприниматели и единственные учредители не учитываются в среднесписочной численности. Поэтому округление до единицы в данном случае будет сильно искажать реальное положение дел.

Как правильно заполнить строку 910.00.003 «Среднесписочная численность работников»?

- Регламентированный отчет форма 910.00

Налогоплательщики, применяющие СНР на основе упрощенной декларации, представляют налоговую отчетность по форме 910.00 «Упрощенная декларация для субъектов малого бизнеса».

В строке 910.00.003 указывается среднесписочная численность работников за налоговый период.

Среднесписочная численность и для ИП и для Юр лиц рассчитывается по одинаковой формуле:

(А+В+С+D+Е+F) / 6 месяцев

где А, В, С, D, Е и F – количество работников за каждый месяц налогового периода.

Важно!

Среднесписочная численность всегда определяется путем деления на 6! Даже если в какие-то месяцы не было наемных работников, или не осуществлялась предпринимательская деятельность, или отчет представляется не за полный период!

Рассмотрим заполнение строки 910.00.003 на примере.

Пример 1Для заполнения формы необходимо определить среднесписочную численность за налоговый период. С января по март у ИП работало 12 сотрудников, в апреле принято еще 2 человека, итого с апреля по июнь – 14 сотрудников.

|

Месяц |

Кол-во |

|---|---|

|

январь |

12 |

|

февраль |

12 |

|

март |

12 |

|

апрель |

14 |

|

май |

14 |

|

июнь |

14 |

|

Итого |

80 |

|

Итого / 6 месяцев |

13 |

Расчет = (12+12+12+14+14+14)/6=13

Среднесписочная численность составляет 13 человек.

В случае если среднесписочная численность работников составит дробное значение от 0,5 и выше, то такое значение подлежит округлению до целой единицы, значение ниже 0,5 округлению не подлежит.

Пример 2|

Пример |

№1 |

№2 |

|---|---|---|

|

январь |

12 |

12 |

|

февраль |

12 |

12 |

|

март |

13 |

13 |

|

апрель |

14 |

14 |

|

май |

15 |

15 |

|

июнь |

14 |

15 |

|

Итого |

80 |

81 |

|

Итого / 6 месяцев |

13,33 |

13,50 |

|

910.00.003 |

13 |

14 |

Как рассчитать среднесписочную численность работников – Interbablo.ru

Каждый руководитель предприятия, вне зависимости от того является ли он индивидуальным предпринимателем или основателем общества с ограниченной ответственностью, должен регулярно подавать данные в налоговую службу по месту регистрации бизнеса. В подаваемых сведениях должна также быть информация и о среднесписочной численности работников.

С 2007 года налоговым законодательством РФ установлено, что данные о среднесписочной численности должны предоставляться даже теми компаниями, в штате которых нет наемных сотрудников. В таком случае графа в отчетном бланке заполняется цифрой ноль.

В случае неполного информирования налоговых органов, учреждению придется заплатить штраф. Правонарушение административного типа будет закреплено за руководителем организации или за ее главным бухгалтером. Сумма «наказания» достаточно невелика, однако штраф все-таки несет неприятные последствия. Налоговая инстанция имеет право, не получив данный отчет, пересчитать налоги, оставить организацию без налоговых льгот, доначислить пеню. Бизнесмен также должен знать, что после уплаты штрафа, ему все-таки придется предоставить составленный отчет.

На крупных производствах для расчета среднесписочной численности сотрудников используются специализированные компьютерные программы, которые самостоятельно выдают необходимый показатель для внесения в форму отчета.

Формула

Перед тем как рассчитать среднесписочную численность работников, предприниматель должен понять, что показатель может быть определен за календарный год, как для организации, которая толь была создана, так и для компании, которая работает на протяжении долгих лет.

Чтобы просчитать среднесписочную численность работников, необходимо для начала определить среднесписочную численность за каждый отдельный месяц. Незамысловатая формула, необходимая для расчета среднесписочной численности, звучит так:

(СЧ за январь + СЧ за февраль + СЧ за март + СЧ за апрель + СЧ за май + СЧ за июнь + СЧ за июль + СЧ за август + СЧ за сентябрь + СЧ за октябрь + СЧ за ноябрь +СЧ за декабрь) / 12 = СЧ за год

Расчет среднесписочной численности сотрудников за месяц

Для каждого необходимого месяца коэффициент определить весьма не сложно. Для этого нужно количество наемных работников, трудящихся на протяжении полного деня, разделить на установленное календарное число дней в анализируемом месяце. То есть полученный показатель будет указывать на СЧ сотрудников, трудоустроенных на полную занятость.

Из конечного количества дней не нужно вычитать выходные нерабочие дни, а так же праздники. В каждый нерабочий день средняя численность сотрудников считается такой же, как и в остальные рабочие дни. Во время проведения расчетов нужно учитывать и сотрудников, пребывающих в этот момент на лечении с предоставлением специального больничного листа, находятся в командировочном отъезде, взяли отгул либо же отправились в очередной отпуск.

Округление

В подавляющем большинстве случаев в итоге проделанных расчетов предприниматель получает нецелое число. Налоговая организация не принимает формы отчетности, в которых указано четыре целых и шесть десятых человек.

В такой ситуации предприниматель должен действовать, руководствуясь правилами элементарной математики. Делается это следующим образом:

- если после осуществления деления, после запятой остается цифра равная или выше пяти, округлять необходимо в большую сторону. То есть цифра, находящаяся перед запятой, должна увеличиться на единицу;

- если первая цифра, находящаяся за запятой, меньше 5, до запятой число остается прежним. Соответственно дробная часть просто удаляется.

Кого не включать в расчет среднесписочной численности:

Согласно современным нормативам в состав СЧ не входят:

- внешние совместители;

- сотрудники, переставшие работать без каких либо объяснений и предупреждений;

- сотрудники, которые были приняты в соответствии с гражданско-правовым договором найма;

- сотрудники, подавшие заявление на увольнение на момент составления отчетности;

- адвокаты.

Не учитываются также такие категории лиц:

- представительницы женского пола, находящиеся в момент составления отчетности в оплачиваемом отпуске по родам, а также беременности;

- командировочные работники, пребывающие за границей;

- сотрудники, числящиеся в отпуске по уходу за своим или усыновленным ребенком;

- сотрудники, пребывающие в дополнительном отпуске, связанным с поступлением в общеобразовательное учреждение;

- учредителей и владельцев бизнеса, на счета которых не начисляется зарплата.

Читайте еще: Как написать характеристику на работника

Образец расчета среднесписочной численности работников | Компания права Респект – КонсультантПлюс Уфа

До 20 января 2018 года все организации и индивидуальные предприниматели, имеющие наемных работников, обязаны направить в территориальные органы ФНС России отчет о среднесписочной численности работников за 2017 год. Такие данные необходимы налоговикам для определения категории налогоплательщика и исчисления некоторых видов налогов. Отчет не является статистическим и к нему предъявляются требования, предусмотренные налоговым законодательством. Как заполнить его без ошибок, можно узнать из статьи.

Сведения о среднесписочной численности за предыдущий календарный год в органы ФНС должны ежегодно предоставлять все организации или индивидуальные предприниматели с наемными работниками. Такая обязанность закреплена в ст. 80 Налогового кодекса Российской Федерации. Направлять такие сведения также должны новые или реорганизованные налогоплательщики. И если за год отчет сдается до 20 января, то в случае создания новой организации его нужно сдать не позднее 20-го числа месяца, следующего за тем, в котором было официально зарегистрировано юрлицо или ИП.

Форма отчета о среднесписочной численности и порядок его сдачи

Форма отчетности о среднесписочной численности работников за 2017 год утверждена Приказом ФНС РФ от 29.03.2007 N ММ-3-25/174@. С момента принятия этого документа бланк среднесписочной численности не изменялся, поэтому рекомендации по его заполнению можно найти в письме ФНС России от 26.04.2007 № ЧД-6-25/353@. К документу предъявляются общие требования с другой налоговой отчетностью, поэтому в электронном виде его нужно направить в налоговый орган в том случае, если количество сотрудников организации свыше 100 человек. Если среднесписочная численность за 2017 год меньше, то в силу пункта 3 статьи 80 НК РФ, отчет можно направить на бумаге. Для ИП действует следующее правило: если в течение года у предпринимателя не было ни одного наемного сотрудника, то сведения подавать не нужно.

Расчет среднесписочной численности за 2017 год

Бланк отчета о среднесписочной численности Налоговая служба утвердила его еще в 2007 году. Отчет состоит всего из одного листа и заполнить его достаточно просто. Главное, использовать правильную формулу для расчета среднесписочной численности. Эта формула отличается в разных ситуациях.

По общему правилу расчет среднесписочной численности работников осуществляется в соответствии с «Указаниями по заполнению статистической отчетности», утвержденными приказом Росстата от 28.10.2013 N 428. Отдельно необходимо вычислить количество сотрудников, которые трудились на условиях полного или неполного рабочего дня. Для этого нужно использовать специальные формулы.

Для расчета величины за год нужно вычислить количество трудящихся за все месяцы отчетного года и разделить полученное число на 12. Эту формулу должны использовать даже те организации и ИП, которые были созданы в течение 2017 года и вели свою деятельность не весь календарный год.

Среднесписочная численность полностью занятых работников (за месяц) = Сумма списочной численности полностью занятых работников за каждый календарный день месяца / Число календарных дней в месяцеОднако для такого расчета сперва необходимо вычислить среднее количество сотрудников, которые отработали каждый день месяца. Для этого также существует формула, разработанная Росстатом. Сперва необходимо вычислить количество сотрудников, которые отработали полный и неполный день. Для этого потребуется определить общее число отработанных за месяц человеко-дней. Этот показатель исчисляется отдельно для каждого сотрудника по следующей формуле: общее количество фактически отработанных часов разделить на нормативную продолжительность рабочего дня. При этом сама нормативная продолжительность рабочего дня будет зависеть от количества рабочих часов в неделю, установленных в организации. В частности, при 40-часовой пятидневной рабочей неделе продолжительность рабочего дня составит 8 часов, а при шестидневной — 6,67 часов.

На основании этих данных можно рассчитать количество тех, кто занят неполный день. Для расчета тех, кто трудился полный день, необходимо сложить списочную численность работников на каждое число календарного месяца, с первого по последнее, и разделить на количество дней в месяце.

При этом нужно учесть, какие работники включаются в состав среднесписочной численности, а какие нет. Эти данные приведены в таблице:

| При расчете учитываются работники: | При расчете не учитываются: |

| у которых был простой по вине работодателя | внешние совместители |

| работающие на полставки или на условиях неполного рабочего дня по штатному расписанию | работник по договорам гражданско-правового характера |

| отсутствующие по причине временной нетрудоспособности | проходящие обучение по направлению организации с отрывом от работы |

| в служебных командировках | адвокаты |

| надомные и удаленные | работающие за пределами России |

| отсутствующие по причине исполнения общественных или государственных обязанностей, а также участники забастовок | привлеченные работники, в соответствии с договорами, заключенными с государственными учреждениями на предоставление рабочей силы |

| студенты и лица, обучающиеся в образовательных учреждениях, работающие на предприятии во время производственной практики, если их зачислили на рабочие места | члены кооператива, не имеющие трудовых договоров с предприятием |

| на испытательном сроке | собственники организации, не имеющие трудовых договоров |

| в учебном отпуске с сохранением заработной платы | военнослужащие, находящиеся при исполнении своих военных обязанностей |

| в отпуске и поступающие в образовательные учреждения, а также сдающие вступительные экзамены без сохранения зарплаты на месте работы | подавшие заявление об увольнении и прекратили работу до истечения срока предупреждения руководства |

| в очередном и дополнительном отпусках, включая отпуск без сохранения зарплаты | |

| лица, трудоустроенные с целью замещения работников, отсутствующих по уважительным причинам | |

| в отпуске по уходу за ребенком | |

| внутренние совместители | |

| находящиеся под следствием до вынесения приговора суда |

Важно также помнить, что количество работавших в выходной или праздничный день будет равно количеству работников за предыдущий рабочий день. Если праздничных дней идет несколько подряд, то все равно численность сотрудников за каждый из них признается равной этому показателю за последний рабочий день перед выходными.

Основанием для определения количества сотрудников является ежедневный учет по табелю рабочего времени. Именно по этому документу устанавливают число работников, которые явились на работу либо отсутствовали.

Отдельно нужно отметить, что если при расчете получается нецелое число, то его следует округлить по общему правилу. Это значит, что показатели, имеющие значение менее 0,5 единицы, не принимаются во внимание, а показатели, равные 0,5 единицы и более, округляются до целого числа. Внешние совместители и женщины, которые находятся в отпуске по уходу за ребенком, в списочную численность за месяц не входят.

Ответственность за несдачу отчета

За несвоевременное предоставление данных о среднесписочной численности работников организации и ИП несут двойную ответственность:

– налоговый штраф в соответствии с пунктом 1 ст. 126 НК РФ;

– административный штраф в соответствии со ст. 15.6 КоАП РФ.

В первом случае субъектом правонарушения выступает сам налогоплательщик, а во втором — его должностное лицо, ответственное за предоставление таких сведений. Аналогичное наказание предусмотрено за ошибки в расчете.

Источник: http://ppt.ru

Расчет среднего эквивалента полной занятости (FTE)

Расчет эквивалента полной занятости (FTE) обычно используется как способ анализа отрасли или измерения численности сотрудников для проектов, прибыли или выручки. Владельцам бизнеса также невероятно полезно соблюдать Закон о доступном медицинском обслуживании (ACA) или другие законы. В настоящее время многие владельцы бизнеса должны рассчитать свои FTE, чтобы получить прощение ссуды в рамках Программы защиты платежей (PPP). Владельцы бизнеса должны доказать, что они поддерживали такое же количество FTE в течение 24-недельного периода, чтобы получить полное прощение ссуды.

В любом случае, если вам нужно научиться рассчитывать FTE, мы поможем вам.

Что такое эквивалент на полный рабочий день?Эквивалент полной занятости (FTE) – это показатель, используемый для отображения среднего количества часов, отработанных одним сотрудником на постоянной основе. В расчетах указывается рабочая нагрузка занятого лица, которая может быть сопоставима при аналогичных обстоятельствах. По данным Министерства финансов США, эквивалентом полной занятости является любой сотрудник, который работает 40 часов в неделю или больше.Тем не менее, эти расчеты используются путем сложения вашей неполной и полной занятости.

Расчет FTEСчетная палата правительства определяет FTE как «общее количество обычных часов с полной занятостью (т.е. без сверхурочных или выходных), отработанных сотрудниками, деленное на количество компенсируемых часов, применимых к финансовому году». Таким образом, в год FTE составляет около 2080 часов. Сотрудники, которые работают более 40 часов в неделю, считаются одним FTE.Любые сотрудники, которые работают менее 40 часов в неделю, будут суммировать свои часы, чтобы получить их ценность. Чтобы получить общую цифру, вам необходимо сложить количество работающих полный и неполный рабочий день.

Обратите внимание, что у тех, кто подал заявку на ссуду ГЧП, процесс проще. Администрация малого бизнеса в качестве альтернативы разрешила владельцам бизнеса использовать 1,0 FTE для штатных сотрудников и 0,5 для всех остальных сотрудников. Это сделает математику намного быстрее!

Как посчитать свое число для сотрудников, работающих неполный рабочий день

- Во-первых, вы должны сложить всех своих сотрудников, занятых неполный рабочий день, чтобы найти общее количество (большинство сотрудников, работающих неполный рабочий день, работают менее 30 часов в неделю).

- Затем запишите среднее количество часов, которое ваши сотрудники, занятые неполный рабочий день, работают каждую неделю. Сложите их средние числа. Например, если у вас есть 5 сотрудников, работающих в среднем по 20 часов в неделю, у вас будет в общей сложности 100 часов.

- После этого возьмите сумму и разделите ее на 30, и вы получите число сотрудников, занятых неполный рабочий день! В приведенном выше примере 100/30 равно 3,3. Итого, ваши сотрудники равны 3 FTE после округления до ближайшего целого числа.

Как рассчитать свое число для сотрудников, занятых полный рабочий день

Рассчитать это для ваших штатных сотрудников просто! Просто умножьте количество штатных сотрудников, которые работают 40 часов в неделю, на 1.Например, если у вас есть 20 штатных сотрудников, их стоимость составляет 20 FTE.

Как рассчитать итоговую сумму FTE

Вы должны сложить ваши штатные и неполные штатные сотрудники вместе, чтобы получить общую сумму FTE.

- Во-первых, вы должны объединить всех ваших сотрудников, работающих неполный рабочий день.

- Затем запишите среднее количество часов, которое ваши сотрудники, занятые неполный рабочий день, работают каждую неделю. Сложите эти числа вместе.

- После этого возьмите сумму и разделите ее на 30, и вы получите число сотрудников, занятых неполный рабочий день.

- Округлить до ближайшего целого числа.

- Добавьте количество ваших штатных сотрудников к числу, полученному на предыдущем шаге. Как только это будет сделано, у вас будет общее количество FTE.

Например:

Допустим, у вас есть 20 сотрудников, работающих полный рабочий день, и 10 сотрудников, работающих неполный рабочий день. Каждый из ваших сотрудников, работающих неполный рабочий день, в среднем работает около 25 часов в неделю. Чтобы получить общий FTE, вам просто нужно умножить 10 на 25, что равно 250. Затем разделите 250 на 30, и вы получите 8.3. Округлите в меньшую сторону, и у вас будет 8 сотрудников FTE. Затем добавьте количество штатных сотрудников (которое составляет 20) к 8, и вы получите число сотрудников, работающих на полную ставку, равное 28.

Расчет FTE довольно прост, и большинство поставщиков зарплатных услуг предоставляют поддержку ссуды в рамках ГЧП.

Требуется онлайн-учет времени и расходов для ваших сотрудников или только для себя? Попробуйте Timesheets.com БЕСПЛАТНО! Никаких долгосрочных контрактов, никаких базовых сборов, и это бесплатно для фрилансеров!

Как рассчитать FTE для ГЧП

Примечание редактора: во вторник, 4 мая, у ГЧП закончились общие средства, и SBA прекратило прием новых заявок на кредиты в рамках ГЧП.Резерв средств по-прежнему доступен для финансовых учреждений сообществ, которые предоставляют ссуды предприятиям, управляемым женщинами, представителями меньшинств и сообществ с недостаточным уровнем обслуживания. Кроме того, остается резерв средств для заявок, ранее поданных, но еще не рассмотренных SBA. Однако, если вы уже подали заявку на кредит, это не гарантирует вам финансирование.

Одним из условий полного прощения вашего кредита по Программе защиты зарплаты является подтверждение того, что вы поддерживали такое же количество FTE (эквивалентов полной занятости) в течение 24-недельного периода PPP, что и до COVID-19.

Ваш показатель FTE не обязательно будет таким же, как фактическое количество людей, числящихся у вас на заработной плате, особенно если у вас есть текучесть кадров и сотрудники, работающие неполный рабочий день. Использование измерения FTE даст вам более точное представление о вашей рабочей силе.

Самостоятельно занятым лицам, не имеющим заработной платы, не нужно беспокоиться о расчете FTE. ППС для самозанятости основан на чистой прибыли за 2019 год, а не на данных о заработной плате.

Дополнительная литература: Прощение ссуды ГЧП: полное руководство

Определение FTE

The U.S. Treasury определяет FTE как любого сотрудника, который работает 40 часов в неделю или более .

Расчет FTE

Каждый сотрудник, который в среднем работал более 40 часов в неделю в течение определенного расчетного периода, считается одним FTE. Один сотрудник не может быть больше одного FTE – сверхурочные не применяются.

У любых сотрудников, работающих неполный рабочий день, которые в среднем работали не более 40 часов, будет сложено их среднее количество рабочих часов в неделю. Разделите на 40 и округлите до ближайшей десятой, чтобы получить расчет FTE.Например, если у вас есть 3 сотрудника, которые постоянно работали 20 часов в неделю, в сумме они будут считаться 1,5 FTE.

Чтобы получить общий показатель FTE, сложите свои штатные и неполные штатные сотрудники.

Для простоты при заполнении заявления о прощении SBA в качестве альтернативы разрешило вам использовать 1.0 для любого сотрудника, который работает более 40 часов в неделю, и 0.5 для всех остальных сотрудников. Вы можете использовать любой метод расчета, но этот метод необходимо применять последовательно.

Использование вашего платежного ведомства

Некоторые поставщики заработной платы, такие как Gusto, предлагают отчеты о прощении ссуд ГЧП. Войдите в свой счет заработной платы, чтобы узнать, предлагает ли это ваш провайдер. В отчете о прощении ссуды должны быть указаны ваши показатели FTE, а также ваши средние расходы на заработную плату, которые вам нужно будет подать на ГЧП.

Это видео объясняет отчет о заработной плате более подробно (особенно в том, что касается Gusto):

Подсчет сотрудников и множество способов его подсчета

Никакая другая метрика не является более фундаментальной для человеческих ресурсов, чем подсчет сотрудников.Он используется во многих других вычислениях, поэтому получение точного подсчета жизненно важно для других более интересных аналитических показателей. Подсчет сотрудников прост по своей идее: подсчитывают всех, кто является сотрудником компании. Считать легко, правда? Мы можем договориться о том, как считать, так как нам было около пяти лет. Подсчет – универсальная правда. Ну одним словом нет. То, что мы считаем и как мы это считаем, очень обсуждается, и это может радикально изменить результат в зависимости от наших предположений.Мы собираемся изучить эти предположения и обсудить все тонкости, связанные с этой простой метрикой.Подсчет числа людей

Часто спрашивают: «Сколько у вас голов?» Но какой момент времени вы имеете в виду? Обычно, задавая этот вопрос, мы имеем в виду прямо сейчас, но когда вы анализируете исторические данные, количество заголовков со временем меняется. То, что вы подсчитываете в конце года, не такое, как в начале года, или в этом квартале по сравнению сПоследняя четверть. Это очень важная метрика на определенный момент времени. Подсчет голов не имеет смысла без времени.

Обычно люди отслеживают это из месяца в месяц. Но он может меняться от недели к неделе или даже от дня к дню. Сегодня Том – сотрудник, а завтра – нет. Он меняется в течение этого месяца, так когда вы имеете в виду? Технически вы могли бы говорить об этом как о повседневной метрике, но это редко бывает необходимо. Но проблема все еще существует, какой день выбрать месяц? Что означает, что в декабре проживает 2534 человека?

Обычно последний день месяца используется в качестве прокси для подсчета количества сотрудников за месяц.Иногда люди выбирают 1-й день или середину месяца, но последний имеет большой смысл, поскольку это тот, кто закончил месяц в качестве сотрудника. Следующее уравнение имеет смысл использовать последний день месяца:

[Количество сотрудников в предыдущем месяце] - [количество уволенных сотрудников в этом месяце] + [Новые сотрудники в этом месяце] = [Количество сотрудников в этом месяце]

Период

Говорить о подсчете по месяцам относительно просто, поскольку это последний день месяца.Увольнения и новые приемы на работу можно легко подвести в течение одного месяца без необходимости что-либо корректировать.

Однако что это означает для подсчета численности за более длительные периоды времени? Например, какова ежеквартальная или годовая численность персонала в этих ситуациях? Определить их становится немного сложнее. Здесь вы можете интерпретировать это по-разному в более длительные периоды времени. Обычно есть два способа справиться с более длительными периодами.

- Конец периода

- Среднее количество сотрудников

Подсчет голов на конец периода

Примерно так же, как мы должны были решить, как определить численность населения за месяц, выбрав последний день месяца для его измерения.Для более длительных периодов мы можем легко выбрать последний месяц периода в качестве подсчета количества людей за этот период. Например, если мы говорим о первом квартале по месяцам, это может выглядеть следующим образом:

Таким образом, в первом квартале это будет 2710 человек в марте, поскольку март является последним месяцем первого квартала. Для второго квартала будет использоваться июньский счет. Если бы мы говорили о годовом периоде, это был бы декабрь. Идея использования конца периода заключается в том, что мы хотим представить всех сотрудников, которые все еще работали на конец периода.

Льготы

Преимущества этого означает, что подсчет людей – это хорошее круглое число (это может измениться в зависимости от других факторов), но если мы считаем целых людей, это будет хорошее целое число. Также учитываются только люди, дожившие до конца периода и продолжающие работать в следующем периоде. То же математическое соотношение, о котором говорилось выше, справедливо и для подсчета сотрудников EOP.

[Количество сотрудников в предыдущем периоде] - [Окончание предыдущего периода] + [Новые сотрудники в предыдущем периоде] = [Количество сотрудников в текущем периоде]

Это очень хорошая взаимосвязь, поскольку она позволяет легко интерпретировать данные и проверять правильность того, на что вы смотрите.В реальной системе добавлено еще несколько показателей, чтобы она работала во всех ситуациях, но это упрощенное правило, не влекущееся за собой.

Компромиссы

Обратной стороной EOP является игнорирование того, что происходит между началом и концом периода. Все, кто внес свой вклад в течение периода, но не дожили до конца периода, игнорируются. Это приводит к недооценке вклада. Если у вас высокий оборот, EOP недооценивает это.

Это имеет значение, когда подсчет сотрудников используется в других показателях, которые действительно могут иметь значение.Например, Доход на сотрудника может зависеть от людей, которые называли в течение периода, потому что вы заплатили им до увольнения, и до их увольнения, они должны были вносить свой вклад в этот доход. Следовательно, использование на конец периода в Доход на сотрудника будет завышать Доход на сотрудника , если у вас было много увольнений в течение периода.

Среднее количество сотрудников

Другой алгоритм – объединить подсчеты за все месяцы, взяв среднее значение за каждый месяц в пределах периода.Итак, для первого квартала мы усредним численность населения за январь, февраль и март. В качестве наглядного примера представьте себе следующее:

Льготы

С математической точки зрения лучше, что мы не выбрасываем данные за период. В нашем примере это более точно: среднее количество человек составляет 2741,7 против 2710 человек на конец периода. Использование среднего также позволяет захватить людей, которые могли быть временными, тогда как использование EOP полностью игнорирует их. Поэтому, если ваша рабочая сила имеет высокую текучесть кадров или использует много временных сотрудников, это поможет вам понять эти отношения, и это может быть очень важно при создании других показателей, которые зависят от количества сотрудников.Например, доход на душу населения также понятен, если вы используете EOP или средний.

Компромиссы

Очевидный компромисс в том, что это создает проблему, которая может привести к неполным людям. Что значит 0,7 человека? Странно видеть дробное число для подсчета сотрудников, но можно представить себе это так: 2741 человек проработал весь период, а 1 человек проработал 70% периода. Это хороший способ объяснить это, чтобы было более понятно.Однако это не совсем так, поскольку у вас может быть 10 человек, уволенных в период, когда их дробные суммы будут складываться в целые числа, в результате останется только 1 или несколько человек, которые работают только 70% периода.

Поскольку мы больше не учитываем отдельных людей, есть еще один большой недостаток. Наши прекрасные математические отношения между периодами больше не действуют. Это затрудняет проверку правильности наших чисел за период. Среднее количество людей не соотносится с реальными целыми людьми, и это сбивает людей с толку.Это приблизительный вклад людей; не фактическое количество людей.

Полный и неполный рабочий день

К сожалению, сложности с подсчетом сотрудников со временем не прекращаются. Не все сотрудники работают одинаковое количество времени каждый день или неделю. Так следует ли считать человека, работающего 20 часов в неделю, тем же самым, что и человека, работающего 40 или 60 часов в неделю? Как правило, штатный сотрудник, работающий 40 часов в неделю, будет засчитан как 1. Таким образом, сотрудник, работающий неполный рабочий день, работающий 20 часов в неделю, будет засчитан как 0.5 с 20 часов / 40 часов = 0,5. Здесь даже использование EOP может стать дробным из-за работников, занятых неполный рабочий день.

Это вводит понятие новой метрики, называемой эквивалентом полной занятости (т. Е. FTE). Значение 1 означает, что они считаются 1 к 1, как и следовало ожидать. Для человека, работающего неполный рабочий день, это будет FTE 0,5. Затем подсчет сотрудников просто складывает вместе все показатели FTE.

Обычно этот показатель не меняется часто и не соответствует фактическим часам работы сотрудника.Например, человек, который должен работать 40 часов, но работает 55 часов в одну неделю и 45 часов в следующую. Эта метрика отрабатывает запланированные часы для этого сотрудника; не настоящие часы. Теоретически это могло бы быть более точным для работников, получающих почасовую оплату, но для этого требуются данные карты учета рабочего времени для расчета фактического количества отработанных часов.

Почему это так сложно?

Счетчик голов часто используется вместо обозначения усилий. Чем больше людей задействовано, тем больше усилий, а подсчет людей имеет решающее значение при сравнении популяций разного размера.Чтобы две группы оказались в равных условиях, мы делим показатель производительности (скажем, доход) на вовлеченных людей, чтобы мы могли сравнить результаты производительности. Вот почему это так важно, потому что эти сравнения в аналитике происходят постоянно.

Осознание того, что не все сотрудники считают одинаковую сумму, начинает отходить от простой концепции подсчета фактических голов. Мы пытаемся представить людей больше не как физических людей, а как их относительный вклад в компанию или производительность.Именно здесь начинаются дробные люди, но они понимают, что такой подсчет – это не подсчет людей, а их вклад. То, как мы думаем о подсчете сотрудников, когда мы переходим к вкладу, меняет его значение. Это уже не настоящие люди, и подсчет неполного рабочего дня как 0,5 и среднего количества человек меняет это значение.

Заключение

Количество сотрудников – один из основных показателей HR-аналитики. Это повсеместно проявляется почти во всех других показателях, таких как процент увольнений, рост численности персонала или доход на сотрудника.Получение точного представления сводится к тому, что вы анализируете и как устроена ваша организация. На сочетание типов сотрудников и используемых вами показателей может влиять просто то, как вы хотите считать сотрудников.

Разница в подсчете сотрудников или измерении их вклада – тонкое различие, которое практикующие специалисты часто путают. Это может привести к недооценке или переоценке в зависимости от выбранного алгоритма. Надеюсь, это дало вам некоторое представление об этой метрике, о которой часто забывают, и о том, как вы можете использовать эти алгоритмы в своей компании.

Q: «Не могли бы вы привести пример того, как рассчитать новую 40-часовую FTE для ссуды ГЧП? Я не понимаю, если работодателю нужно сначала рассматривать каждую неделю отдельно (сначала ограничивая 40 часов), а затем усреднять их; или компания складывает все часы в течение периода и делит их на количество недель? Можете ли вы привести мне 2 примера? Какое количество FTE у каждого из них? »

Ответил Ария Экерсли

A : Новое заявление о прощении ссуды в рамках ГЧП, выпущенное SBA в пятницу вечером (ссылка здесь), проясняет некоторые моменты о праве на прощение, в том числе о том, как подсчитывать количество сотрудников, эквивалентных полной занятости (FTE), в течение Покрытого периода (или Альтернативного варианта). Период покрытия заработной платы (каждый определяется ниже).

- Примечание : Альтернативный период покрытия заработной платы предоставил благоприятное разъяснение относительно сроков выплаты заработной платы – по существу (и как обсуждается ниже) заемщики с двухнедельным (или более частым) графиком расчета заработной платы могут выбрать для расчета своих приемлемых затрат на заработную плату, используя 8-недельный период, который начинается в первый день их первого платежного периода после даты выдачи кредита

Чтобы рассчитать среднюю FTE для каждого сотрудника, введите среднее количество оплачиваемых часов в неделю , разделенное на 40 и затем округленное до ближайшей десятой .Максимальное количество для каждого сотрудника составляет 1,0 (поэтому любые часы, оплаченные сверх 40 часов, будут по-прежнему засчитываться как 1,0) (вариант № 1). Упрощенный метод расчета, который заемщики могут использовать, назначает 1,0 для сотрудников, которые работают 40 или более часов в неделю, и 0,5 для сотрудников, которые работают меньше часов (вариант № 2). Многие расчеты, представленные в приложении для прощения, трудно понять без примеров, поэтому мы обновили таблицу ниже, чтобы вычислить эти два варианта. Вы должны выполнить оба расчета для ваших конкретных фактов, чтобы определить, какой метод предпочтительнее.

Этот расчет используется для определения того, должна ли быть уменьшена сумма прощения ссуды заемщика из-за сокращения количества сотрудников, эквивалентных полной занятости. Помните, что заемщик освобождается от этого сокращения, если: (1) Заемщик снизил количество сотрудников FTE в период, начинающийся 15 февраля 2020 г. и заканчивающийся 26 апреля 2020 г .; и (2) Заемщик затем не позднее 30 июня 2020 г. восстановил количество своих сотрудников FTE до своих уровней FTE в период оплаты Заемщика, который включал 15 февраля 2020 года.

* Сложите количество часов в неделю для каждого сотрудника за 8 недель и разделите на 8, чтобы получить среднее количество часов в неделю в течение соответствующего периода (число указано в столбце 2). Например, из , пример 1, сотрудник A :

Определения из заявления о прощении :

- Альтернативный период покрытия заработной платы : Для удобства администрирования Заемщики с двухнедельным (или более частым) графиком расчета заработной платы могут выбрать расчет приемлемых затрат на заработную плату с использованием восьминедельного (56-дневного) периода, который начинается в первый день их работы. первый платежный период после Даты выплаты ссуды в рамках ГЧП («Альтернативный период покрытия заработной платы»).

- Например, , если Заемщик получил поступления от ссуды ГЧП в понедельник, 20 апреля, и первый день его первого платежного периода после выплаты ссуды ГЧП – воскресенье, 26 апреля, первый день альтернативного периода покрытия заработной платы. – 26 апреля, а последний день Покрываемого периода для альтернативной заработной платы – суббота, 20 июня. Заемщики, которые решили использовать Покрытый период для альтернативной заработной платы, должны применить Альтернативный покрываемый период для расчета заработной платы везде, где в этом заявлении есть ссылка на «Покрытый период или Альтернативный период покрытия заработной платы.”

- Однако Заемщики должны применять Покрытый период (а не Альтернативный покрываемый период для расчета заработной платы) везде, где в этом заявлении есть ссылка только на «Покрытый период».

- Покрытый период : введите восьминедельный (56-дневный) период покрытия вашего кредита ГЧП. Первый день Покрываемого периода должен совпадать с Датой выдачи займа в рамках ГЧП. Например, если Заемщик получил средства от займа ГЧП в понедельник, 20 апреля, первым днем Покрываемого периода будет 20 апреля, а последним днем Покрываемого периода – воскресенье, 14 июня.

- Приемлемые расходы на заработную плату : Заемщики обычно имеют право на прощение оплаченных расходов на заработную плату и расходов на заработную плату, понесенных в течение восьминедельного (56-дневного) периода покрытия (или альтернативного покрываемого периода) («расходы на заработную плату»). Расходы по заработной плате считаются уплаченными в день распределения зарплаты или в день, когда Заемщик инициирует кредитную транзакцию ACH. Расходы на заработную плату считаются понесенными в день выплаты заработной платы работнику. Расходы по заработной плате, понесенные, но не оплаченные в течение последнего платежного периода Заемщика Покрываемого периода (или Альтернативного покрываемого периода), имеют право на прощение, если они оплачены в следующую обычную дату выплаты заработной платы или раньше.

- В противном случае расходы по заработной плате должны быть оплачены в течение периода покрытия (или альтернативного периода покрытия заработной платы). Для каждого отдельного сотрудника общая сумма денежной компенсации, имеющей право на прощение, не может превышать годовой заработной платы в размере 100 000 долларов США, пропорционально рассчитанной на покрываемый период. Подсчитайте затраты на заработную плату, которые были оплачены и понесены только один раз. Для получения информации о том, что считается затратами на заработную плату, см. Промежуточное окончательное правило программы защиты зарплаты, опубликованное 2 апреля 2020 г. (85 FR 20811).

- Безопасная гавань для сокращения FTE : Безопасная гавань в соответствии с действующим законодательством и нормативными актами освобождает определенных заемщиков от сокращения прощения ссуды на основе уровня сотрудников FTE. В частности, Заемщик освобождается от сокращения прощения ссуды на основании описанного выше сотрудника FTE, если выполняются оба следующих условия: (1) Заемщик сократил количество сотрудников FTE в период, начинающийся 15 февраля 2020 г. и заканчивающийся 26 апреля. , 2020; и (2) Заемщик затем не позднее 30 июня 2020 г. восстановил количество своих сотрудников FTE до своих уровней FTE в период оплаты Заемщика, который включал 15 февраля 2020 года.

Расчет эквивалента полной занятости (FTE)

19 ноября 2020 г.

Перед началом расчета эквивалента полной занятости (FTE) вы должны определить численность или количество сотрудников FTE, которые у вас были в течение отчетного периода. Фактическая сумма прощения ссуды, которую вы получаете, может быть меньше в зависимости от того, было ли ваше среднее количество сотрудников FTE в неделю в течение Покрытого периода меньше, чем в течение выбранного вами базисного периода.

Выбор ссылочного периода

Вы можете выбрать базовый период:

- 15.02.2019 – 30.06.2019

- 01.01.2020 – 29.02.2020

или - Для сезонных работодателей, либо из двух предыдущих периодов, либо за 12-недельный период с 01.05.2019 по 15.09.2019

Это число станет знаменателем в коэффициенте сокращения эквивалента полной занятости.Есть два метода расчета FTE, чтобы вычислить числитель в коэффициенте сокращения FTE.

Важно . Обязательно ознакомьтесь с льготами по сокращению FTE, чтобы узнать, соответствует ли ваш бизнес требованиям.

Метод расчета FTE 1

Для каждого сотрудника в течение покрываемого или альтернативного покрываемого периода:

Возьмите среднее количество часов, оплачиваемых в неделю, разделите на 40 и округлите полученную сумму до ближайшей десятой. Максимум для каждого сотрудника ограничен 1.0

Пример:

Сотрудник A работает в среднем 30 часов в неделю

- 30/40 = 0,75, округленное до ближайшего целого числа = 0,8 FTE

Сотрудник B работает в среднем 35 часов в неделю

- 35/40 = 0,875 с округлением до ближайшего целого числа = 0,9 FTE

Сотрудник C работает в среднем 40 часов в неделю

Это приносит ваше общее количество FTE до 2.7.

Метод 2 (упрощенный метод AKA)

Чтобы использовать этот метод расчета FTE, назначьте 1,0 для сотрудников, которые работают 40 или более часов в неделю, и 0,5 для сотрудников, которые работают меньше часов.

Пример:

Сотрудник A работает в среднем 30 часов в неделю = 0,5 FTE

Сотрудник B работает в среднем 35 часов в неделю = 0,5 FTE

Сотрудник C работает в среднем 40 часов в неделю – 1 FTE

Это доводит ваше общее количество FTE до 2.0.

После того, как вы выполнили два вычисления, вы захотите выбрать большее из двух чисел в качестве числителя в вашем коэффициенте сокращения FTE.

Так, например, если количество FTE, которое у вас было в течение отчетного периода, которое было бы в вашем знаменателе, было 4, то ваш коэффициент сокращения FTE был бы 2,7 / 4,0 или 67,5%. Это означает, что 67,5% ваших прощаемых затрат будет разрешено вместо 100% из-за сокращения вашей численности персонала в течение периода покрытия.

Свяжитесь с нами, чтобы получить помощь с расчетом FTE

Если вам нужна помощь в заполнении формы заявления о прощении ссуды ГЧП, вы хотите, чтобы мы рассмотрели ваше заявление, или у вас есть другие вопросы или проблемы, мы готовы помочь. Пожалуйста, напишите [электронная почта защищена] или позвоните 443-320-4101.

Автор: Меган О’Доннелл

Эта запись была опубликована в четверг, 19 ноября 2020 г., в 13:27. И комментарии и запросы в настоящий момент закрыты.

Упрощенный метод расчета количества сотрудников, эквивалентных полной занятости

«Как мне максимизировать прощение ссуды ГЧП?»

Что ж, это вопрос на 659 миллиардов долларов для заемщиков ссуды по Программе защиты зарплаты (PPP).Как отмечалось в нашем недавнем сообщении в блоге об альтернативном периоде покрытия заработной платы, похоже, что SBA добавляет некоторую гибкость для работодателей, ищущих прощение ссуды по ссуде ГЧП.

Пока мы терпеливо ждем указаний по прояснению оставшихся вопросов, связанных с прощением этой ссуды, мы действительно получили некоторую ясность в отношении того, что представляет собой эквивалент полного рабочего дня (FTE) в рамках программы из 11-страничного заявления о прощении.

Как указано в Законе о CARES, работодатели обязаны нанимать такое же количество сотрудников, эквивалентных полной занятости, в течение 8-недельного периода покрытия (или альтернативного периода покрытия заработной платы), которое было нанято в течение одного из двух периодов ретроспективного анализа .

По усмотрению заемщика периодом ретроспективного анализа может быть 15 февраля – 30 июня 2019 г., ИЛИ 1 января – февраль. 29, 2020. Закон CARES пошел дальше, заявив, что ваше полное прощение может быть уменьшено пропорциональным процентом сотрудников, не нанятых повторно в течение страхового периода, по сравнению с периодом вашего обзора.

Наконец, закон предусматривал «положение о безопасной гавани», которое устраняло это сокращение, при условии, что вы повторно наняли всех своих сотрудников с их обычной ставкой заработной платы к 30 июня. ходатайство о прощении ссуды является сложным и оставляет заемщикам множество вопросов без ответов; тем не менее, он прояснил, как заемщикам нужно будет рассчитывать количество сотрудников, эквивалентных полной занятости.

Приложение сообщает нам, что сотрудник 1.0 FTE – это сотрудник, который работает 40 часов (или более) в течение рабочей недели. Если сотрудник работает менее 40 часов, они составляют дробную часть FTE, округляемую до ближайшей десятой доли.

Например, , сотрудник, работающий 32 часа в неделю, будет считаться сотрудником 0,8 FTE по счету. Этот расчет должен быть указан как в среднем за неделю за покрываемый 8-недельный период (или альтернативный период покрытия зарплаты), а также как выбранный период ретроспективного анализа.

УПРОЩЕННЫЙ МЕТОД РАСЧЕТАКажется, что SBA осознало сложности, возникшие в секторах экономики, поскольку они добавили гибкости работодателям, получившим ссуду ГЧП.

В частности, в заявлении о прощении ссуды используется упрощенный метод расчета FTE. Этот метод позволяет работодателям назначать 1,0 для каждого сотрудника, который работает 40 часов (или более) в неделю, и 0,5 для всех сотрудников, которые работают менее 40 часов в неделю.

Если мы используем тот же пример, что и выше , сотрудник, работающий 32 часа в неделю, будет считаться 0,5 FTE по упрощенному методу. Здесь важно то, что если у вас нет потока пациентов, который будет открыт в обычные 32 часа в течение периода покрытия, вы все равно сможете назначить 0,5 этому сотруднику, даже если он сейчас работает только 16 часов в течение неделю по мере того, как вы наращиваете свою практику.

ИСКЛЮЧЕНИЯ ИЗ СОКРАЩЕНИЯ FTEОдной из проблем, которых опасаются работодатели, является решение их сотрудников не возвращаться и влияние, которое это окажет на прощение их ссуд ГЧП.Это приложение дало некоторое облегчение, поскольку оно связано с возвращением ваших сотрудников, и некоторые решили не соглашаться с их первоначальной позицией или были приняты определенные бизнес-решения, касающиеся кадрового обеспечения.

Прощение ссуды в рамках программы защиты зарплаты (PPP) – акцент на расчет FTE

Вы, вероятно, подали заявку на ссуду PPP несколько месяцев назад, получили ссуду PPP и сейчас находитесь в процессе подготовки к подаче заявления о прощении ссуды после того, как ваш кредитор готов принять его (форма SBA 3508 или форма 3508EZ). [1] Заемщики, получившие заем в рамках ГЧП до 5 июня 2020 года, могут выбрать для расчета своих приемлемых затрат 8-недельный или 24-недельный Покрытый период. [2] Заемщики, получившие ссуду в рамках ГЧП 5 июня 2020 г. или позднее, должны использовать 24-недельный период. Любой Заемщик, который подает заявление о прощении ссуды с использованием 24-недельного Покрытого периода, может подать свое заявление о прощении ссуды до окончания 24-недельного Покрываемого периода. [3]

Многие заемщики все еще собирают данные о заработной плате, медицинских расходах и пенсионных расходах, арендной плате, коммунальных услугах и расходах по ипотечным кредитам, чтобы они могли подать заявление о прощении ссуды ГЧП.Хотя может возникнуть много вопросов по различным аспектам расчета приемлемых расходов на заработную плату и расходов, не связанных с заработной платой, этого предупреждения посвящено определению среднего числа сотрудников, эквивалентных полной занятости («FTE»), и способам его расчета.

Во-первых, определите, какую форму заявления о прощении ссуды следует подавать – форму 3508 или форму 3508 EZПрежде чем думать о том, как рассчитать FTE, Заемщик должен знать, какую форму регистрировать, поскольку это повлияет на вычисления, которые Заемщику необходимо будет выполнить для расчета прощения ссуды.Соответствует ли Заемщик требованиям для подачи формы 3508 EZ (краткая форма) или от Заемщика требуется подавать форму 3508 (полная форма)? Как обсуждалось в нашем Уведомлении Anchin от 18 июня 2020 года, если Заемщик соответствует одному из трех критериев, указанных в Инструкции по форме 3508 EZ, [4] , он может избежать расчета коэффициента сокращения FTE (как описано ниже). Тем не менее, Заемщики, которые подают форму 3508 EZ, выполняя второй набор требований (отметив второе поле на странице 1 формы 3508EZ), [5] , по-прежнему обязаны рассчитывать FTE, но с 1 января 2020 г. последний день их Покрываемого периода.

Ключевые определенияПри расчете FTE очень важно знать определенные определения:

Управление малого бизнеса (SBA) определяет сотрудника, эквивалентного полной занятости [FTE], как «сотрудника, который работает в среднем 40 часов или более в неделю». Часы сотрудников, которые работают менее 40 часов, рассчитываются как доли одного сотрудника FTE и суммируются. [6] Расчет FTE более подробно поясняется ниже.

Покрытый период – это либо (1) 24-недельный (168-дневный) период, начинающийся с Даты выдачи займа в рамках ГЧП, либо (2) если Заемщик получил свой заем в рамках ГЧП до 5 июня 2020 г., Заемщик может выбрать 8-недельный (56-дневный) период покрытия. [7] Заемщики, использующие 24-недельный период покрытия, могут подать заявку на ссуду до окончания 24-недельного периода. Покрытый период ни в коем случае не может продлеваться после 31 декабря 2020 года.

Контрольный период для сотрудников с полной занятостью: (i) с 15 февраля 2019 г. по 30 июня 2019 г. или (ii) с 1 января 2020 г. по 29 февраля 2020 г. [8] Заемщик может выбрать, какой отчетный период является для него наиболее выгодным (т. Е. Приводит к более низкой ЭПЗ). У сезонных работодателей есть третий период на выбор, которым может быть любой последовательный 12-недельный период с 1 мая по 15 сентября 2019 года.

Как рассчитать FTEДля лиц, подающих документы по Форме 3508, Заемщики должны рассчитать средние значения FTE для (i) Покрытого периода, [9] и (ii) выбранного Контрольного периода. Заемщик рассчитывает средний размер FTE отдельно для каждого сотрудника, а затем суммирует его для Покрытого периода, а также отдельно для Контрольного периода.

Чтобы рассчитать средний размер FTE для каждого сотрудника, Заемщикам необходимо суммировать общее количество часов, оплаченных в течение Покрываемого периода (и выбранного Базового периода), и разделить среднее количество из оплачиваемых часов в неделю в течение соответствующего периода на 40 и округлить до ближайшая десятая. [10] (например, если бы средняя FTE сотрудника была рассчитана как 0,65 FTE, эта сумма была бы округлена до 0,7 FTE). Максимальный размер FTE для каждого сотрудника ограничен 1,0 FTE (т. Е. Любой сотрудник, работающий в среднем 40 или более часов, будет считаться FTE равным 1.0).

Заемщики могут выбрать упрощенный метод , который назначает 1,0 FTE для сотрудников, которые работают в среднем 40 или более часов в неделю, и 0,5 FTE для сотрудников, которые работают в среднем менее 40 часов в неделю. Выбирая этот метод, Заемщики должны последовательно применять его как к Охваченному периоду, так и к Контрольному периоду.

Сотрудники собственника исключены из расчета FTEЗаемщик не должен рассчитывать FTE для тех лиц, которые считаются собственниками-сотрудниками компании.Для корпораций S и C, чтобы считаться собственником, сотрудник должен владеть не менее 5% акций компании. [11] Если LLC рассматривается как S-Corporation для целей налогообложения, применяется то же правило 5%. [12] Дополнительные правила для владельцев и сотрудников см. В Оповещениях Anchin от 26 июня 2020 г. и 10 августа 2020 г.

Где вы указываете данные о полной занятости каждого сотрудника за период покрытия и отчетный периодЗаемщики должны указывать среднюю ЭПЗ каждого сотрудника за покрываемый период в Таблице 1 (для сотрудников, зарабатывающих 100000 долларов или меньше в год, или тех, кто не работал в 2019 году) и Таблице 2 (для тех сотрудников, зарабатывающих более 100000 долларов в год) График ГЧП Рабочий лист (Форма 3508, стр.4 см. Ссылку в сноске 1). Затем сложите FTE каждого сотрудника в Таблице 1 и Таблице 2. Эти итоговые значения представлены в Строке 2 графика А ППС (из Таблицы 1) и Строке 5 (из Таблицы 2), которые затем суммируются в Строке 12 Графика А ГЧП ( См. Форму 3508, стр. 3, см. Ссылку в сноске 1).

Заемщики сообщают об общем среднем значении FTE за выбранный отчетный период в строке 11 Графика ГЧП A. Id .

Расчет коэффициента сокращения FTE – Он рассчитывается в форме 3508, строка 13, на странице 3 путем деления FTE в течение периода покрытия на FTE в течение выбранного отчетного периода.На странице 1 формы 3508, строка 8, заемщики умножают коэффициент сокращения FTE на сумму всех допустимых затрат, включая заработную плату, арендную плату, коммунальные услуги и проценты по ипотеке, уменьшенные на любую сумму снижения заработной платы / почасовой оплаты труда. Произведение этих сумм на коэффициент сокращения полной занятости называется модифицированной общей суммой.