Ставка рефинансирования на 1 сентября 2019 года: Ключевая ставка Банка России | Банк России

Срок, с которого установлена ставка | Размер ставки рефинансирования (%, годовых) | Документ, в котором сообщена ставка |

с 27 апреля 2020 г. | ||

с 10 февраля 2020 г. | ||

с 16 декабря 2019 г. | ||

с 28 октября 2019 г. | ||

с 9 сентября 2019 г. | ||

с 17 декабря 2018 г. | ||

с 17 сентября 2018 г. | ||

с 26 марта 2018 г. | ||

с 12 февраля 2018 г. | ||

с 18 декабря 2017 г. | ||

с 30 октября 2017 г. | ||

с 18 сентября 2017 г. | ||

с 27 марта 2017 г. | ||

с 19 сентября 2016 г. | ||

с 1 января 2016 г. | ||

с 14 сентября 2012 г. | ||

с 26 декабря 2011 г. | ||

с 28 февраля 2011 г. | ||

с 30 апреля 2010 г. | ||

с 29 марта 2010 г. | ||

с 24 февраля 2010 г. | ||

с 28 декабря 2009 г. | ||

с 25 ноября 2009 г. | ||

с 30 октября 2009 г. | ||

с 30 сентября 2009 г. | ||

с 15 сентября 2009 г. | ||

с 10 августа 2009 г. | ||

с 24 апреля 2009 г. | ||

с 1 декабря 2008 г. | ||

с 12 ноября 2008 г. | ||

с 29 апреля 2008 г. | ||

с 4 февраля 2008 г. | ||

с 29 января 2007 г. | ||

с 23 октября 2006 г. | ||

с 26 декабря 2005 г. | ||

с 15 января 2004 г. | ||

с 17 февраля 2003 г. | ||

с 7 августа 2002 г. | ||

с 9 апреля 2002 г. | ||

с 4 ноября 2000 г. | ||

с 21 марта 2000 г. | ||

с 24 января 2000 г. | ||

с 16 марта 1998 г. | ||

со 2 марта 1998 г. | ||

с 17 февраля 1998 г. | ||

со 2 февраля 1998 г. | ||

с 11 ноября 1997 г. | ||

с 6 октября 1997 г. | ||

с 28 апреля 1997 г. | ||

с 10 февраля 1997 г. | ||

со 2 декабря 1996 г. | ||

с 21 октября 1996 г. | ||

с 19 августа 1996 г. | ||

с 10 февраля 1996 г. | ||

с 1 декабря 1995 г. | ||

с 24 октября 1995 г. | ||

с 6 января 1995 г. | ||

с 17 ноября 1994 г. | ||

с 12 октября 1994 г. | ||

с 23 августа 1994 г. | ||

с 1 августа 1994 г. | ||

с 29 апреля 1994 г. | ||

с 15 октября 1993 г. | ||

с 23 сентября 1993 г. | ||

с 30 марта 1993 г. | ||

с 10 апреля 1992 г. | ||

с 1 января 1992 г. |

| С 26 июля 2021 | 6,5 | |

| С 15 июня 2021 | 5,5 | |

| С 26 апреля 2021 | 5 | Информация ЦБ РФ от 23.04.2021 |

| С 22 марта 2021 | 4,5 | |

| С 27 июля 2020 | 4,25 | |

| С 22 июня 2020 | 4,5 | |

| С 27 апреля 2020 | 5,5 | |

| С 10 февраля 2020 | 6 | |

| С 16 декабря 2019 | 6,25 | |

| С 28 октября 2019 | 6,5 | |

| С 9 сентября 2019 | 7 | |

| С 29 июля 2019 | 7,25 | |

| С 17 июня 2019 | 7,5 | |

| С 17 декабря 2018 | 7,75 | |

| С 17 сентября 2018 | 7,5 | |

| С 26 марта 2018 | 7,25 | |

| С 12 февраля 2018 | 7,5 | |

| С 18 декабря 2017 | 7,75 | Информация ЦБ РФ от 15. |

| С 30 октября 2017 | 8,25 | Информация от 27.10.2017 |

| С 18 сентября 2017 | 8,5 | |

| С 19 июня 2017 | 9 | Информация ЦБ РФ 16.06.2017 |

| С 2 мая 2017 | 9,25 | Информация ЦБ РФ от 28.04.2017 |

| С 27 марта 2017 | 9,75 | |

| С 19 сентября 2016 | 10 | Информация от 16.09.2016 |

| С 14 июня 2016 | 10,5 | Информация от 10.06.2016 |

| С 1 января 2016 | 11 | Указание от 11.12.2015 N 3894-У |

| С 14 сентября 2012 | 8,25 | Указание ЦБ РФ от 13.09.2012 N 2873-У |

| С 26 декабря 2011 | 8 | Указание ЦБ РФ от 23. |

| С 3 мая 2011 | 8,25 | Указание ЦБ РФ от 29.04.2011 N 2618-У |

| С 28 февраля 2011 | 8 | Указание ЦБ РФ от 25.02.2011 N 2583-У |

| С 1 июня 2010 | 7,75 | Указание ЦБ РФ от 31.05.2010 N 2450-У |

| С 30 апреля 2010 | 8 | Указание ЦБ РФ от 29.04.2010 N 2439-У |

| С 29 марта 2010 | 8,25 | Указание ЦБ РФ от 26.03.2010 N 2415-У |

| С 24 февраля 2010 | 8,5 | Указание ЦБ РФ от 19.02.2010 N 2399-У |

| С 28 декабря 2009 | 8,75 | Указание ЦБ РФ от 25.12.2009 N 2369-У |

| С 25 ноября 2009 | 9 | Указание ЦБ РФ от 24. |

| С 30 октября 2009 | 9,5 | Указание ЦБ РФ от 29.10.2009 N 2313-У |

| С 30 сентября 2009 | 10 | Указание ЦБ РФ от 29.09.2009 N 2299-У |

| С 15 сентября 2009 | 10,5 | Указание ЦБ РФ от 14.09.2009 N 2287-У |

| С 10 августа 2009 | 10,75 | Указание ЦБ РФ от 07.08.2009 N 2270-У |

| С 13 июля 2009 | 11 | Указание ЦБ РФ от 10.07.2009 N 2259-У |

| С 5 июня 2009 | 11,5 | Указание ЦБ РФ от 04.06.2009 N 2247-У |

| С 14 мая 2009 | 12 | Указание ЦБ РФ от 13.05.2009 N 2230-У |

| С 24 апреля 2009 | 12,5 | Указание ЦБ РФ от 23. |

| С 1 декабря 2008 | 13 | Указание ЦБ РФ от 28.11.2008 N 2135-У |

| С 12 ноября 2008 | 12 | Указание ЦБ РФ от 11.11.2008 N 2123-У |

| С 14 июля 2008 | 11 | Указание ЦБ РФ от 11.07.2008 N 2037-У |

| С 10 июня 2008 | 10,75 | Указание ЦБ РФ от 09.06.2008 N 2022-У |

| С 29 апреля 2008 | 10,5 | Указание ЦБ РФ от 28.04.2008 N 1997-У |

| С 4 февраля 2008 | 10,25 | Указание ЦБ РФ от 01.02.2008 N 1975-У |

| С 19 июня 2007 | 10 | Телеграмма ЦБ РФ от 18.06.2007 N 1839-У |

| С 29 января 2007 | 10,5 | Телеграмма ЦБ РФ от 26. |

| С 23 октября 2006 | 11 | Телеграмма ЦБ РФ от 20.10.2006 N 1734-У |

| С 26 июня 2006 | 11,5 | Телеграмма ЦБ РФ от 23.06.2006 N 1696-У |

| С 26 декабря 2005 | 12 | Телеграмма ЦБ РФ от 23.12.2005 N 1643-У |

| С 15 июня 2004 | 13 | Телеграмма ЦБ РФ от 11.06.2004 N 1443-У |

| С 15 января 2004 | 14 | Телеграмма ЦБ РФ от 14.01.2004 N 1372-У |

| 16 | Информация ЦБ РФ от 20.06.2003 |

|

| С 17 февраля 2003 | 18 | Телеграмма ЦБ РФ от 14.02.2003 N 1250-У |

| С 7 августа 2002 | 21 | Телеграмма ЦБ РФ от 06. |

| С 9 апреля 2002 | 23 | Телеграмма ЦБ РФ от 08.04.2002 N 1133-У |

| С 4 ноября 2000 | 25 | Телеграмма ЦБ РФ от 03.11.2000 N 855-У |

| С 10 июля 2000 | 28 | Телеграмма ЦБ РФ от 07.07.2000 N 818-У |

| С 21 марта 2000 | 33 | Телеграмма ЦБ РФ от 20.03.2000 N 757-У |

| С 7 марта 2000 | 38 | Телеграмма ЦБ РФ от 06.03.2000 N 753-У |

| С 24 января 2000 | 45 | Телеграмма ЦБ РФ от 21.01.2000 N 734-У |

| С 10 июня 1999 | 55 | Телеграмма ЦБ РФ от 09.06.99 N 574-У |

| С 24 июля 1998 | 60 | Телеграмма ЦБ РФ от 24. |

| С 29 июня 1998 | 80 | Телеграмма ЦБ РФ от 26.06.98 N 268-У |

| С 5 июня 1998 | 60 | Телеграмма ЦБ РФ от 04.06.98 N 252-У |

| С 27 мая 1998 | 150 | Телеграмма ЦБ РФ от 27.05.98 N 241-У |

| С 19 мая 1998 | 50 | Телеграмма ЦБ РФ от 18.05.98 N 234-У |

| С 16 марта 1998 | 30 | Телеграмма ЦБ РФ от 13.03.98 N 185-У |

| С 2 марта 1998 | 36 | Телеграмма ЦБ РФ от 27.02.98 N 181-У |

| С 17 февраля 1998 | 39 | Телеграмма ЦБ РФ от 16.02.98 N 170-У |

| С 2 февраля 1998 | 42 | Телеграмма ЦБ РФ от 30.01.98 N 154-У |

| С 11 ноября 1997 | 28 | Телеграмма ЦБ РФ от 10. |

| С 6 октября 1997 | 21 | Телеграмма ЦБ РФ от 01.10.97 N 83-97 |

| С 16 июня 1997 | 24 | Телеграмма ЦБ РФ от 13.06.97 N 55-97 |

| С 28 апреля 1997 | 36 | Телеграмма ЦБ РФ от 24.04.97 N 38-97 |

| С 10 февраля 1997 | 42 | Телеграмма ЦБ РФ от 07.02.97 N 9-97 |

| С 2 декабря 1996 | 48 | Телеграмма ЦБ РФ от 29.11.96 N 142-96 |

| С 21 октября 1996 | 60 | Телеграмма ЦБ РФ от 18.10.96 N 129-96 |

| С 19 августа 1996 | 80 | Телеграмма ЦБ РФ от 16.08.96 N 109-96 |

| С 24 июля 1996 | 110 | Телеграмма ЦБ РФ от 23. |

| С 10 февраля 1996 | 120 | Телеграмма ЦБ РФ от 09.02.96 N 18-96 |

| С 1 декабря 1995 | 160 | Телеграмма ЦБ РФ от 29.11.95 N 131-95 |

| С 24 октября 1995 | 170 | Телеграмма ЦБ РФ от 23.10.95 N 111-95 |

| С 19 июня 1995 | 180 | Телеграмма ЦБ РФ от 16.06.95 N 75-95 |

| С 16 мая 1995 | 195 | Телеграмма ЦБ РФ от 15.05.95 N 64-95 |

| С 6 января 1995 | 200 | Телеграмма ЦБ РФ от 05.01.95 N 3-95 |

| С 17 ноября 1994 | 180 | Телеграмма ЦБ РФ от 16.11.94 N 199-94 |

| С 12 октября 1994 | 170 | Телеграмма ЦБ РФ от 11. |

| С 23 августа 1994 | 130 | Телеграмма ЦБ РФ от 22.08.94 N 165-94 |

| С 1 августа 1994 | 150 | Телеграмма ЦБ РФ от 29.07.94 N 156-94 |

| С 30 июня 1994 | 155 | Телеграмма ЦБ РФ от 29.06.94 N 144-94 |

| С 22 июня 1994 | 170 | Телеграмма ЦБ РФ от 21.06.94 N 137-94 |

| С 2 июня 1994 | 185 | Телеграмма ЦБ РФ от 01.06.94 N 128-94 |

| С 17 мая 1994 | 200 | Телеграмма ЦБ РФ от 16.05.94 N 121-94 |

| С 29 апреля 1994 | 205 | Телеграмма ЦБ РФ от 28.04.94 N 115-94 |

| С 15 октября 1993 | 210 | Телеграмма ЦБ РФ от 14. |

| С 23 сентября 1993 | 180 | Телеграмма ЦБ РФ от 22.09.93 N 200-93 |

| С 15 июля 1993 | 170 | Телеграмма ЦБ РФ от 14.07.93 N 123-93 |

| С 29 июня 1993 | 140 | Телеграмма ЦБ РФ от 28.06.93 N 111-93 |

| С 22 июня 1993 | 120 | Телеграмма ЦБ РФ от 21.06.93 N 106-93 |

| С 2 июня 1993 | 110 | Телеграмма ЦБ РФ от 01.06.93 N 91-93 |

| С 30 апреля 1993 | 100 | Телеграмма ЦБ РФ от 29.03.93 N 52-93 |

| С 23 мая 1992 | 80 | Телеграмма ЦБ РФ от 22.05.92 N 01-156 |

| С 10 апреля 1992 | 50 | Телеграмма ЦБ РФ от 10. |

| С 1 января 1992 | 20 | Телеграмма ЦБ РФ от 29.12.91 N 216-91

|

Ставка рефинансирования | Национальный банк Республики Беларусь

|

Дата начала действия* |

Размер ставки рефинансирования, % годовых |

|---|---|

| 2021 | |

| 21.07.2021 | 9,25** |

| 21.04.2021 | 8,5 |

| 2020 | |

| 01.07.2020 | 7,75 |

20. 05.2020 05.2020 |

8 |

| 19.02.2020 | 8,75 |

| 2019 | |

| 20.11.2019 | 9 |

| 14.08.2019 | 9,5 |

| 2018 | |

| 27.06.2018 | 10 |

| 14.02.2018 | 10,5 |

| 2017 | |

| 18.10.2017 | 11 |

13. 09.2017 09.2017 |

11,5 |

| 19.07.2017 | 12 |

| 14.06.2017 | 13 |

| 19.04.2017 | 14 |

| 15.03.2017 | 15 |

| 15.02.2017 | 16 |

| 18.01.2017 | 17 |

| 2016 | |

| 17.08.2016 | 18 |

01. 07.2016 07.2016 |

20 |

| 01.05.2016 | 22 |

| 01.04.2016 | 24 |

| 2015 | |

| 09.01.2015 | 25 |

| 2014 | |

| 13.08.2014 | 20 |

| 16.07.2014 | 20,5 |

| 19.05.2014 | 21,5 |

| 16.04.2014 | 22,5 |

| 2013 | |

10. 06.2013 06.2013 |

23,5 |

| 15.05.2013 | 25 |

| 17.04.2013 | 27 |

| 13.03.2013 | 28,5 |

| 2012 | |

| 12.09.2012 | 30 |

| 15.08.2012 | 30,5 |

| 18.07.2012 | 31 |

| 20.06.2012 | 32 |

16. 05.2012 05.2012 |

34 |

| 02.04.2012 | 36 |

| 01.03.2012 | 38 |

| 15.02.2012 | 43 |

| 2011 | |

| 12.12.2011 | 45 |

| 11.11.2011 | 40 |

| 14.10.2011 | 35 |

| 14.09.2011 | 30 |

01. 09.2011 09.2011 |

27 |

| 17.08.2011 | 22 |

| 13.07.2011 | 20 |

| 22.06.2011 | 18 |

| 01.06.2011 | 16 |

| 18.05.2011 | 14 |

| 20.04.2011 | 13 |

| 16.03.2011 | 12 |

| 2010 | |

15. 09.2010 09.2010 |

10,5 |

| 18.08.2010 | 11 |

| 14.07.2010 | 11,5 |

| 12.05.2010 | 12 |

| 19.04.2010 | 12,5 |

| 17.02.2010 | 13 |

| 2009 | |

| 01.12.2009 | 13,5 |

| 08.01.2009 | 14 |

| 2008 | |

17. 12.2008 12.2008 |

12 |

| 12.11.2008 | 11 |

| 15.10.2008 | 10,75 |

| 13.08.2008 | 10,5 |

| 01.07.2008 | 10,25 |

| 2007 | |

| 01.10.2007 | 10 |

| 01.09.2007 | 10,25 |

| 01.08.2007 | 10,5 |

01. 07.2007 07.2007 |

10,75 |

| 01.02.2007 | 11 |

| 2006 | |

| 01.12.2006 | 10 |

| 01.06.2006 | 10,5 |

|

Дата начала действия* |

Размер ставки рефинансирования, % годовых |

|---|---|

| 2005 | |

| 25.11.2005 | 11 |

20. 07.2005 07.2005 |

12 |

| 01.06.2005 | 13 |

| 05.05.2005 | 14 |

| 06.04.2005 | 15 |

| 10.03.2005 | 16 |

| 2004 | |

| 20.09.2004 | 17 |

| 23.08.2004 | 18 |

| 19.07.2004 | 19 |

| 17.06.2004 | 20 |

17. 05.2004 05.2004 |

22 |

| 17.04.2004 | 23 |

| 17.03.2004 | 25 |

| 17.02.2004 | 27 |

| 2003 | |

| 22.10.2003 | 28 |

| 22.09.2003 | 29 |

| 18.08.2003 | 30 |

| 17.07.2003 | 31 |

| 23.06.2003 | 33 |

21. 05.2003 05.2003 |

34 |

| 21.04.2003 | 35 |

| 21.03.2003 | 37 |

| 2002 | |

| 21.11.2002 | 38 |

| 21.10.2002 | 39 |

| 19.09.2002 | 40 |

| 19.08.2002 | 42 |

| 19.07.2002 | 44 |

| 17.06.2002 | 46 |

21. 05.2002 05.2002 |

50 |

| 15.04.2002 | 55 |

| 15.03.2002 | 60 |

| 15.01.2002 | 66 |

| 2001 | |

| 21.09.2001 | 48 |

| 09.07.2001 | 50 |

| 21.06.2001 | 55 |

| 04.06.2001 | 60 |

| 21.05.2001 | 64 |

21. 04.2001 04.2001 |

68 |

| 21.03.2001 | 70 |

| 21.02.2001 | 75 |

| 2000 | |

| 01.12.2000 | 80 |

| 14.09.2000 | 85 |

| 22.06.2000 | 90 |

| 22.05.2000 | 100 |

| 20.04.2000 | 110 |

| 28.03.2000 | 130 |

15. 03.2000 03.2000 |

150 |

| 21.02.2000 | 175 |

| 25.01.2000 | 150 |

| 10.01.2000 | 130 |

| 1999 | |

| 14.12.1999 | 120 |

| 25.11.1999 | 110 |

| 01.04.1999 | 90 |

| 02.03.1999 | 82 |

| 20.01.1999 | 60 |

| 1998 | |

01. 12.1998 12.1998 |

48 |

| 01.08.1998 | 38 |

| 07.05.1998 | 40 |

| 01.04.1998 | 44 |

| 19.02.1998 | 50 |

| 1997 | |

| 01.12.1997 | 40 |

| 20.09.1997 | 36 |

| 20.08.1997 | 38 |

| 25.02.1997 | 42 |

| 1996 | |

02. 09.1996 09.1996 |

35 |

| 21.03.1996 | 55 |

| 1995 | |

| 21.08.1995 | 66 |

| 21.06.1995 | 96 |

| 22.05.1995 | 144 |

| 05.05.1995 | 180 |

| 21.02.1995 | 300 |

| 1994 | |

| 20.12.1994 | 480 |

10. 10.1994 10.1994 |

300 |

| 1993 | |

| 10.11.1993 | 210 |

| 15.10.1993 | 180 |

| 12.08.1993 | 170 |

| 20.07.1993 | 140 |

| 10.07.1993 | 120 |

| 01.06.1993 | 100 |

| 20.04.1993 | 70 |

| 10.03.1993 | 60 |

| 1992 | |

15. 06.1992 06.1992 |

30 |

| 28.01.1992 | 20 |

| 1991 | |

| 01.07.1991 | 12 |

|

Дата начала действия* |

Размер ставки рефинансирования, % годовых |

|---|---|

| 2021 | |

| 21.07.2021 | 9,25** |

| 21.04.2021 | 8,5 |

| 2020 | |

01. 07.2020 07.2020 |

7,75 |

| 20.05.2020 | 8 |

| 19.02.2020 | 8,75 |

| 2019 | |

| 20.11.2019 | 9 |

| 14.08.2019 | 9,5 |

| 2018 | |

| 27.06.2018 | 10 |

| 14.02.2018 | 10,5 |

| 2017 | |

| 18.10.2017 | 11 |

13. 09.2017 09.2017 |

11,5 |

| 19.07.2017 | 12 |

| 14.06.2017 | 13 |

| 19.04.2017 | 14 |

| 15.03.2017 | 15 |

| 15.02.2017 | 16 |

| 18.01.2017 | 17 |

| 2016 | |

| 17.08.2016 | 18 |

| 01.07.2016 | 20 |

01. 05.2016 05.2016 |

22 |

| 01.04.2016 | 24 |

| 2015 | |

| 09.01.2015 | 25 |

| 2014 | |

| 13.08.2014 | 20 |

| 16.07.2014 | 20,5 |

| 19.05.2014 | 21,5 |

| 16.04.2014 | 22,5 |

| 2013 | |

| 10.06.2013 | 23,5 |

15. 05.2013 05.2013 |

25 |

| 17.04.2013 | 27 |

| 13.03.2013 | 28,5 |

| 2012 | |

| 12.09.2012 | 30 |

| 15.08.2012 | 30,5 |

| 18.07.2012 | 31 |

| 20.06.2012 | 32 |

| 16.05.2012 | 34 |

| 02.04.2012 | 36 |

01. 03.2012 03.2012 |

38 |

| 15.02.2012 | 43 |

| 2011 | |

| 12.12.2011 | 45 |

| 11.11.2011 | 40 |

| 14.10.2011 | 35 |

| 14.09.2011 | 30 |

| 01.09.2011 | 27 |

| 17.08.2011 | 22 |

| 13.07.2011 | 20 |

22. 06.2011 06.2011 |

18 |

| 01.06.2011 | 16 |

| 18.05.2011 | 14 |

| 20.04.2011 | 13 |

| 16.03.2011 | 12 |

| 2010 | |

| 15.09.2010 | 10,5 |

| 18.08.2010 | 11 |

| 14.07.2010 | 11,5 |

| 12.05.2010 | 12 |

19. 04.2010 04.2010 |

12,5 |

| 17.02.2010 | 13 |

| 2009 | |

| 01.12.2009 | 13,5 |

| 08.01.2009 | 14 |

| 2008 | |

| 17.12.2008 | 12 |

| 12.11.2008 | 11 |

| 15.10.2008 | 10,75 |

| 13.08.2008 | 10,5 |

01. 07.2008 07.2008 |

10,25 |

| 2007 | |

| 01.10.2007 | 10 |

| 01.09.2007 | 10,25 |

| 01.08.2007 | 10,5 |

| 01.07.2007 | 10,75 |

| 01.02.2007 | 11 |

| 2006 | |

| 01.12.2006 | 10 |

| 01.06.2006 | 10,5 |

| 2005 | |

25. 11.2005 11.2005 |

11 |

| 20.07.2005 | 12 |

| 01.06.2005 | 13 |

| 05.05.2005 | 14 |

| 06.04.2005 | 15 |

| 10.03.2005 | 16 |

| 2004 | |

| 20.09.2004 | 17 |

| 23.08.2004 | 18 |

| 19.07.2004 | 19 |

17. 06.2004 06.2004 |

20 |

| 17.05.2004 | 22 |

| 17.04.2004 | 23 |

| 17.03.2004 | 25 |

| 17.02.2004 | 27 |

| 2003 | |

| 22.10.2003 | 28 |

| 22.09.2003 | 29 |

| 18.08.2003 | 30 |

| 17.07.2003 | 31 |

23. 06.2003 06.2003 |

33 |

| 21.05.2003 | 34 |

| 21.04.2003 | 35 |

| 21.03.2003 | 37 |

| 2002 | |

| 21.11.2002 | 38 |

| 21.10.2002 | 39 |

| 19.09.2002 | 40 |

| 19.08.2002 | 42 |

| 19.07.2002 | 44 |

17. 06.2002 06.2002 |

46 |

| 21.05.2002 | 50 |

| 15.04.2002 | 55 |

| 15.03.2002 | 60 |

| 15.01.2002 | 66 |

| 2001 | |

| 21.09.2001 | 48 |

| 09.07.2001 | 50 |

| 21.06.2001 | 55 |

| 04.06.2001 | 60 |

21. 05.2001 05.2001 |

64 |

| 21.04.2001 | 68 |

| 21.03.2001 | 70 |

| 21.02.2001 | 75 |

| 2000 | |

| 01.12.2000 | 80 |

| 14.09.2000 | 85 |

| 22.06.2000 | 90 |

| 22.05.2000 | 100 |

| 20.04.2000 | 110 |

28. 03.2000 03.2000 |

130 |

| 15.03.2000 | 150 |

| 21.02.2000 | 175 |

| 25.01.2000 | 150 |

| 10.01.2000 | 130 |

| 1999 | |

| 14.12.1999 | 120 |

| 25.11.1999 | 110 |

| 01.04.1999 | 90 |

| 02.03.1999 | 82 |

20. 01.1999 01.1999 |

60 |

| 1998 | |

| 01.12.1998 | 48 |

| 01.08.1998 | 38 |

| 07.05.1998 | 40 |

| 01.04.1998 | 44 |

| 19.02.1998 | 50 |

| 1997 | |

| 01.12.1997 | 40 |

| 20.09.1997 | 36 |

20. 08.1997 08.1997 |

38 |

| 25.02.1997 | 42 |

| 1996 | |

| 02.09.1996 | 35 |

| 21.03.1996 | 55 |

| 1995 | |

| 21.08.1995 | 66 |

| 21.06.1995 | 96 |

| 22.05.1995 | 144 |

| 05.05.1995 | 180 |

21. 02.1995 02.1995 |

300 |

| 1994 | |

| 20.12.1994 | 480 |

| 10.10.1994 | 300 |

| 1993 | |

| 10.11.1993 | 210 |

| 15.10.1993 | 180 |

| 12.08.1993 | 170 |

| 20.07.1993 | 140 |

| 10.07.1993 | 120 |

01. 06.1993 06.1993 |

100 |

| 20.04.1993 | 70 |

| 10.03.1993 | 60 |

| 1992 | |

| 15.06.1992 | 30 |

| 28.01.1992 | 20 |

| 1991 | |

| 01.07.1991 | 12 |

* Последующая ставка отменяет предыдущую.

** Действует в настоящее время.

| Период | Учетная ставка (%) | |

|---|---|---|

| с 10.03.2001 по 06.04.2001 | 25,00 | |

| с 07.04.2001 по 10.06.2001 | 21,00 | -4.00 |

| с 11.06.2001 по 08.08.2001 | 19,00 | -2.00 |

| с 09.08.2001 по 09.09.2001 | 17,00 | -2.00 |

с 10. 09.2001 по 09.12.2001 09.2001 по 09.12.2001 | 15,00 | -2.00 |

| с 10.12.2001 по 10.03.2002 | 12,50 | -2.50 |

| с 11.03.2002 по 03.04.2002 | 11,50 | -1.00 |

| с 04.04.2002 по 04.07.2002 | 10,00 | -1.50 |

| с 05.07.2002 по 04.12.2002 | 8,00 | -2.00 |

| с 05.12.2002 по 08.06.2004 | 7,00 | -1.00 |

| с 09.06.2004 по 06.10.2004 | 7,50 | 0. 50 50 |

| с 07.10.2004 по 08.11.2004 | 8,00 | 0.50 |

| с 09.11.2004 по 09.08.2005 | 9,00 | 1.00 |

| с 10.08.2005 по 09.06.2006 | 9,50 | 0.50 |

| с 10.06.2006 по 31.05.2007 | 8,50 | -1.00 |

| с 01.06.2007 по 31.12.2007 | 8,00 | -0.50 |

| с 01.01.2008 по 29.04.2008 | 10,00 | 2.00 |

с 30.04. 2008 по 14.06.2009 2008 по 14.06.2009 | 12,00 | 2.00 |

| с 15.06.2009 по 11.08.2009 | 11,00 | -1.00 |

| с 12.08.2009 по 07.06.2010 | 10,25 | -0.75 |

| с 08.06.2010 по 07.07.2010 | 9,50 | -0.75 |

| с 08.07.2010 по 09.08.2010 | 8,50 | -1.00 |

| с 10.08.2010 по 22.03.2012 | 7,75 | -0.75 |

| с 23.03.2012 по 09.06.2013 | 7,50 | -0. 25 25 |

| с 10.06.2013 по 12.08.2013 | 7,00 | -0.50 |

| с 13.08.2013 по 14.04.2014 | 6,50 | -0.50 |

| с 15.04.2014 по 16.07.2014 | 9,50 | 3.00 |

| с 17.07.2014 по 12.11.2014 | 12,50 | 3.00 |

| с 13.11.2014 по 05.02.2015 | 14,00 | 1.50 |

| с 06.02.2015 по 03.03.2015 | 19,50 | 5.50 |

с 04. 03.2015 по 27.08.2015 03.2015 по 27.08.2015 | 30,00 | 10.50 |

| с 28.08.2015 по 24.09.2015 | 27,00 | -3.00 |

| с 25.09.2015 по 29.10.2015 | 22,00 | -5.00 |

| с 30.10.2015 по 17.12.2015 | 22,00 | 0.00 |

| с 18.12.2015 по 27.01.2016 | 22,00 | 0.00 |

| с 28.01.2016 по 02.03.2016 | 22,00 | 0.00 |

| с 03.03.2016 по 21.04.2016 | 22,00 | 0. 00 00 |

| с 22.04.2016 по 26.05.2016 | 19,00 | -3.00 |

| с 27.05.2016 по 23.06.2016 | 18,00 | -1.00 |

| с 24.06.2016 по 28.07.2016 | 16,50 | -1.50 |

| с 29.07.2016 по 15.09.2016 | 15,50 | 0.00 |

| с 16.09.2016 по 27.10.2016 | 15,00 | -0.50 |

| с 28.10.2016 по 07.12.2016 | 14,00 | -1.00 |

с 08. 12.2016 по 25.01.2017 12.2016 по 25.01.2017 | 14,00 | 0.00 |

| с 26.01.2017 по 01.03.2017 | 14,00 | 0.00 |

| с 02.03.2017 по 02.03.2017 | 14,00 | 0.00 |

| с 03.03.2017 по 13.04.2017 | 14,00 | 0.00 |

| с 14.04.2017 по 25.05.2017 | 13,00 | -1.00 |

| с 26.05.2017 по 06.07.2017 | 12,50 | -0.50 |

| с 07.07.2017 по 02.08.2017 | 12,50 | 0. 00 00 |

| с 03.08.2017 по 13.09.2017 | 12,50 | 0.00 |

| с 14.09.2017 по 26.10.2017 | 12,50 | 0.00 |

| с 27.10.2017 по 14.12.2017 | 13,50 | 1.00 |

| с 15.12.2017 по 25.01.2018 | 14,50 | 1.00 |

| с 26.01.2018 по 01.03.2018 | 16,00 | 1.50 |

| с 02.03.2018 по 11.04.2018 | 17,00 | 1.00 |

с 12. 04.2018 по 23.05.2018 04.2018 по 23.05.2018 | 17,00 | 0.00 |

| с 24.05.2018 по 12.07.2018 | 17,00 | 0.00 |

| с 13.07.2018 по 06.09.2018 | 17,50 | 0.50 |

| с 07.09.2018 по 24.10.2018 | 18,00 | 0.50 |

| с 25.10.2018 по 12.12.2018 | 18,00 | 0.00 |

| с 13.12.2018 по 30.01.2019 | 18,00 | 0.00 |

| с 31.01.2019 по 31.01.2019 | 18,00 | 0. 00 00 |

| с 01.02.2019 по 14.03.2019 | 18,00 | 0.00 |

| с 15.03.2019 по 25.04.2019 | 18,00 | 0.00 |

| с 26.04.2019 по 06.06.2019 | 17,50 | -0.50 |

| с 07.06.2019 по 18.07.2019 | 17,50 | 0.00 |

| с 19.07.2019 по 05.09.2019 | 17,00 | -0.50 |

| с 06.09.2019 по 24.10.2019 | 16,50 | -0.50 |

с 25. 10.2019 по 12.12.2019 10.2019 по 12.12.2019 | 15,50 | -1.00 |

| с 13.12.2019 по 30.01.2020 | 13,50 | -2.00 |

| с 31.01.2020 по 12.03.2020 | 11,00 | -2.50 |

| с 13.03.2020 по 23.04.2020 | 10,00 | -1.00 |

| с 24.04.2020 по 11.06.2020 | 8,00 | -2.00 |

| с 12.06.2020 по 23.07.2020 | 6,00 | -2.00 |

| с 24.07.2020 по 03.09.2020 | 6,00 | 0. 00 00 |

| с 04.09.2020 по 22.10.2020 | 6,00 | 0.00 |

| с 23.10.2020 по 10.12.2020 | 6,00 | 0.00 |

| с 11.12.2020 по 21.01.2021 | 6,00 | 0.00 |

| с 22.01.2021 по 04.03.2021 | 6,00 | 0.00 |

| с 05.03.2021 по 15.04.2021 | 6,50 | 0.50 |

| с 16.04.2021 по 17.06.2021 | 7,50 | 1.00 |

с 18.06.2021 по 22. 07.2021 07.2021 | 7,50 | 0.00 |

| с 23.07.2021 | 8,00 | 0.50 |

Ставка рефинансирования (базовая ставка) сохранена на уровне 9 % до 9 сентября 2019 года

Национальный Банк Республики Казахстан принял решение о сохранении базовой ставки (ставки рефинансирования) на уровне 9,00% с сохранением процентного коридора на уровне +/- 1 п.п. Уровень инфляции формируется в соответствии с прогнозами Национального Банка. Инфляционные ожидания сложились на уровне годовой инфляции.

По уточненному прогнозу Национального Банка инфляция до конца текущего года будет продолжать формироваться в пределах целевого коридора близко к его верхней границе.

При повышении уровня рисков на мировых сырьевых рынках и усилении проинфляционного давления со стороны расширяющегося потребительского спроса не исключается ужесточение денежнокредитных условий до конца текущего года.

Очередное решение по базовой ставке будет объявлено 9 сентября 2019 года в 17:00 по времени г. Нур-Султан.

Годовая инфляция сохраняется внутри целевого коридора 4-6%. В июне она сложилась на уровне 5,4% при росте потребительских цен за месяц на 0,2%. Основной вклад в повышение продолжает наблюдаться со стороны продовольственных товаров, цены на которые повысились на 8,2% в годовом выражении. Рост цен происходил под воздействием факторов предложения на отдельных внутренних товарных рынках (мясо и мясопродукты, хлебобулочные изделия и крупы), а также удорожания зерновых культур и мясной продукции на мировых продовольственных рынках.

Непродовольственная инфляция сохранилась на уровне 6,1%. Годовые темпы роста тарифов на платные услуги продолжают формироваться на минимальном уровне – 1,2%.

Инфляционные ожидания населения, являясь чувствительными к изменениям цен на продовольственных рынках, повысились. Ожидаемая инфляция сформировалась на уровне фактической и составила 5,4% в июне по сравнению с 4,7% в мае текущего года.

Ожидаемая инфляция сформировалась на уровне фактической и составила 5,4% в июне по сравнению с 4,7% в мае текущего года.

Отмечается проинфляционное давление со стороны факторов внутреннего спроса. Рост реальных денежных доходов в январе-мае составил 5,5%. Расширение внутреннего спроса стимулируется расширением бюджетных программ социальной поддержки, а также краткосрочными потребительскими займами. Потребительское кредитование банков выросло в мае на 14,8% в годовом выражении.

В экономической активности наблюдается позитивная динамика. По итогам 1 полугодия 2019 года экономика Казахстана выросла на 4,1%. Сохраняется положительная инвестиционная активность, за январь-июнь 2019 года инвестиции в основной капитал выросли на 11,7%.

Изменился баланс рисков во внешнем секторе по сравнению с предыдущим решением. С начала года средняя цена на нефть марки Brent составила 66 долларов США за баррель по сравнению с 72 долларами США за баррель в среднем за 2018 год. Международными организациями были пересмотрены в сторону понижения прогнозы роста мировой экономики и основных торговых партнеров Казахстана на 2019 год, что повлияет на снижение внешнего спроса на казахстанский экспорт. Остаются незавершенными торговые переговоры между США и Китаем.

При этом инфляция в странах – основных торговых партнерах формируется на умеренном уровне (в России и Китае в июне 4,7% и 2,7% соответственно, в Европейском Союзе в мае снижение до 1,6%).

Внешние монетарные условия постепенно смягчаются. Об этом свидетельствует риторика ФРС США относительно более низкой дальнейшей траектории ставок, а также заявления ЕЦБ о дополнительных мерах стимулирования экономики. Центральный Банк Российской Федерации в июне текущего года понизил ключевую ставку до 7,5% с возможностью дополнительного снижения до конца текущего года

Текущий уровень базовой ставки и денежно-кредитные условия обеспечивают сохранение инфляции на уровне верхней границы целевого коридора 4-6% на прогнозном горизонте. При повышении вероятности реализации ключевых рисков для достижения цели по инфляции Национальный Банк готов рассмотреть вопрос повышения базовой ставки до конца текущего года.

Национальный Банк РК

Ставка рефинансирования | Размер ставки рефинансирования НБ РБ в Беларуси на сегодня, на 2014-2021 года

21.07.2021

39244

Автор: Редакция Myfin.byФото: Myfin.by

9,25%

Установлена: 21.07.2021

Предыдущее значение: 8,5%

Ставка рефинансирования — размер процентов в годовом исчислении, подлежащий уплате центральному банку страны за кредиты, предоставленные кредитным организациям. Эти кредиты являются рефинансированием временной нехватки финансовых ресурсов. Через такие кредиты обеспечивается регулирование ликвидности банковской системы при недостатке у кредитных организаций средств для осуществления кредитования клиентов и выполнения принятых на себя обязательств. Обычно под ставкой рефинансирования подразумевают ставку кредитования на одну ночь («овернайт», предоставляется кредитной организации в конце дня в сумме непогашенного внутридневного кредита), размер которой наибольший по сравнению с установленными ставками кредитования на другие сроки.

Своего пика за последнюю пятилетку ставка рефинансирования достигла к концу кризисного 2011 года. 12 декабря решением Национального банка индикативный показатель вырос до 45% годовых. После чего, на протяжении последних трех лет, финансовые власти страны предпринимали все усилия для того, чтобы снизить ставку рефинансирования до более-менее приемлемого уровня.

13 августа 2014 года ставка рефинансирования в очередной раз снизилась. Правда, всего на 0,5 процентного пункта до 20% годовых. Таким образом, за неполных три года регулятору удалось уменьшить индикативный показатель на 25 процентных пунктов.

В текущем году СР снижалась четырежды, и каждый раз – не более чем на 1 процентный пункт. Эксперты полагают, что в 2014 году едва ли приходится ожидать новых снижений – слишком велика инфляция, а резкое снижение ставок на кредитно-депозитном рынке, сдобренное плавной девальвацией рубля, может повлечь за собой отток рублевых вкладов населения и спровоцировать рост ставок. Подобную картину мы уже наблюдали в 2012 и 2013 гг. В году 2014 регулятор явно действует более осмотрительно.

Примечательно, что каждый год официальные прогнозы относительно ставки рефинансирования весьма оптимистичны. Так, к концу 2012 года планировалось снизить СР практически в два раза – до 20-23%. Однако по факту 12 сентября 2012 года СР установилась на уровне 30% годовых и до конца года больше не менялась. В 2013 году финансовые власти ожидали снижения СР до 13-15% годовых, но на практике в новый 2014-й год мы вошли с индикативным показателем на уровне 23,5% годовых. К декабрю 2014 года ставка рефинансирования ожидалась на уровне порядка 13% годовых (15-17% в среднем за год), однако в конце года СР составила 20%.

9 января 2015 года значение ставки рефинансирования повысилось на 5% и составило 25% годовых.

1 апреля 2016 года Постановлением Нацбанка СР снизилось на 1% и составило 24%.Следующие снижение ставки рефинансирования произошло с 1 мая до 22%, затем с 1 июля до 20%. С 17 августа СР установилась на уровне – 18%.

При условии замедления инфляции и обеспечения стабильности платежного баланса ставка рефинансирования к концу 2017 года может быть снижена до 14-16 процентов годовых.

В начале 2017 года Нацбанк объявил о снижении ставки рефинансирования на 1 процентный пункт. Соответственно с 18 января значение СР составит 17%. Еще одно снижение произошло 15 февраля, новое значение СР составило 16%. Ровно через месяц 15 марта ставка рефинансирования снова снизилась на 1% до 15%. Очередное и уже четвертое сначала года понижение ставки рефинансирование произойдет 19 апреля. Таким образом, СР снизится на 1 процентный пункт до 14% и выйдет на прогнозный показатель, который планировали достигнуть только к концу текущего года. В итоге Нацбанк не исключает дальнейшего снижения СР в течении этого года.

14 июня СР снижена в пятый раз в течение 2017 года и составила 13%. Очередное снижение ставки рефинансирования в этом году произошло 19 июля с 13% до12%. В августе Нацбанк объявил о седьмом снижении СР за этот год. С 13 сентября ставка составляет 11,5%. 27 сентября 2017 года на ежеквартальном заседании по вопросам оценки и прогноза ситуации в экономике Правление Национального банка Республики Беларусь приняло решение о снижение СР с 18 октября с 11,5 до 11%.

В 2018 году Нацбанк объявил о снижении ставки рефинансирования с 14 февраля на 0,5% до 10,5%. Следующее снижение СР произошло 27 июня до 10%. По итогам заседания Нацбанка по денежно-кредитной политике 19 сентября 2018 года решено сохранить СР на текущем уровне – 10%.

В 2019 году 14 августа СР снизилась до 9,5%. Снижение ставки рефинансирования произошло с 20 ноября 2019 года до 9% годовых.

В 2020 году ставка рефинансирования 19 февраля с 9% до 8,75%. Следующее снижение СР произошло 20 мая до 8%. Третье в этом году снижением ставки рефинансирования произошло 1 июля до 7,75% годовых.

Динамика ставки рефинансирования в 2021 году

В 2021 году с 21 апреля ставка рефинансирования повысилась с 7,75% до 8,5%. Такое решение было принято 14 апреля Правлением Национального банка Республики Беларусь по итогам заседания по денежно-кредитной политике.

15 июля 2021 года Правление Национального банка Республики Беларусь по итогам заседания по денежно-кредитной политике приняло решение о повышение СР до 9,25%. Евразийский банк развития прогнозирует дальнейшее повышение СР в этом году, вплоть до 10%

Конкретных дат ближайших изменений ставки рефинансирования в Нацбанке не называют. Но обещают обеспечить положительную доходность по рублевым вкладам и сохранить жесткие подходы к решению финансовых и экономических вопросов.

Дата, с которой установлена СР | Размер СР, % годовых | Нормативный акт, установивший размер ставки |

|---|---|---|

| 21.07.2021 | 9,25 | Постановление Нацбанка от 15.07.2021 №203 |

| 21.04.2021 | 8,5 | Постановление Нацбанка от 14.04.2021 №94 |

| 01.07.2020 | 7,75 | Постановление Нацбанка от 22.06.2020 №204 |

| 20.05.2020 | 8 | Постановление Нацбанка от 13.05.2020 №151 |

| 19.02.2020 | 8,75 | Постановление Нацбанка от 12.02.2020 №42 |

| 20.11.2019 | 9 | Постановление Нацбанка от 06.11.2019 №449 |

| 14.08.2019 | 9,5 | Постановление Нацбанка от 07.08.2019 №319 |

27.06.2018 | 10 | Постановление Нацбанка от 20.06.2018 № 279 |

14.02.2018 | 10,5 | Постановление Нацбанка от 30.01.2018 N 38 |

18.10.2017 | 11 | Постановление Нацбанка от 27.09.2017 N 394 |

13.09.2017 | 11,5 | Постановление Нацбанка от 23.08.2017 N 346 |

19.07.2017 | 12 | Постановление Нацбанка от 28.06.2017 N 257 |

14.06.2017 | 13 | Постановление Нацбанка от 31.05.2017 N 212 |

19.04.2017 | 14 | Постановление Нацбанка от 29.03.2017 N 121 |

15.03.2017 | 15 | Постановление Нацбанка от 07.03.2017 N 87 |

15.02.2017 | 16 | Постановление Нацбанка от 07.02.2017 N 49 |

18.01.2017 | 17 | Постановление Нацбанка от 28.12.2016 N 651 |

17.08.2016 | 18 | Постановление Нацбанка от 03.08.2016 N 427 |

01.07.2016 | 20 | Постановление Нацбанка от 10.06.2016 N 310 |

01.05.2016 | 22 | Постановление Нацбанка от 25.04.2016 N 212 |

01.04.2016 | 24 | Постановление Нацбанка от 15.03.2016 N 131 |

09.01.2015 | 25 | Постановление Нацбанка от 06.01.2015 N 4 |

13.08.2014 | 20 | Постановление Нацбанка от 05.08.2014 N 501 |

16.07.2014 | 20,5 | Постановление Нацбанка от 10.07.2014 N 439 |

19.05.2014 | 21,5 | Постановление Нацбанка от 12.05.2014 N 314 |

16.04.2014 | 22,5 | Постановление Нацбанка от 04.04.2014 N 217 |

10.06.2013 | 23,5 | Постановление Нацбанка от 05.06.2013 N 343 |

15.05.2013 | 25 | Постановление Нацбанка от 07.05.2013 N 272 |

17.04.2013 | 27 | Постановление Нацбанка от 12.04.2013 N 225 |

13.03.2013 | 28,5 | Постановление Нацбанка от 11.03.2013 N 146 |

12.09.2012 | 30 | Постановление Нацбанка от 07.09.2012 N 462 |

15.08.2012 | 30,5 | Постановление Нацбанка от 06.08.2012 N 405 |

18.07.2012 | 31 | Постановление Нацбанка от 12.07.2012 N 352 |

20.06.2012 | 32 | Постановление Нацбанка от 13.06.2012 N 290 |

16.05.2012 | 34 | Постановление Нацбанка от 10.05.2012 N 229 |

02.04.2012 | 36 | Постановление Нацбанка от 26.03.2012 N 131 |

01.03.2012 | 38 | Постановление Нацбанка от 24.02.2012 N 70 |

15.02.2012 | 43 | Постановление Нацбанка от 07.02.2012 N 35 |

12.12.2011 | 45 | Постановление Нацбанка от 06.12.2011 N 564 |

11.11.2011 | 40 | Постановление Нацбанка от 08.11.2011 N 503 |

14.10.2011 | 35 | Постановление Нацбанка от 12.10.2011 N 442 |

14.09.2011 | 30 | Постановление Нацбанка от 09.09.2011 N 370 |

01.09.2011 | 27 | Постановление Нацбанка от 26.08.2011 N 352 |

17.08.2011 | 22 | Постановление Нацбанка от 11.08.2011 N 326 |

13.07.2011 | 20 | Постановление Нацбанка от 11.07.2011 N 287 |

22.06.2011 | 18 | Постановление Нацбанка от 14.06.2011 N 230 |

01.06.2011 | 16 | Постановление Нацбанка от 30.05.2011 N 200 |

18.05.2011 | 14 | Постановление Нацбанка от 11.05.2011 N 172 |

20.04.2011 | 13 | Постановление Нацбанка от 11.04.2011 N 127 |

16.03.2011 | 12 | Постановление Нацбанка от 10.03.2011 N 78 |

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Ситуация на внешних рынках в сентябре 2019 года оказала поддержку национальным валютам стран-участниц ЕАБР,

Ситуация на внешних рынках в сентябре 2019 года оказала поддержку национальным валютам стран-участниц ЕАБР. Об этом говорится в материалах Евразийского банка развития.

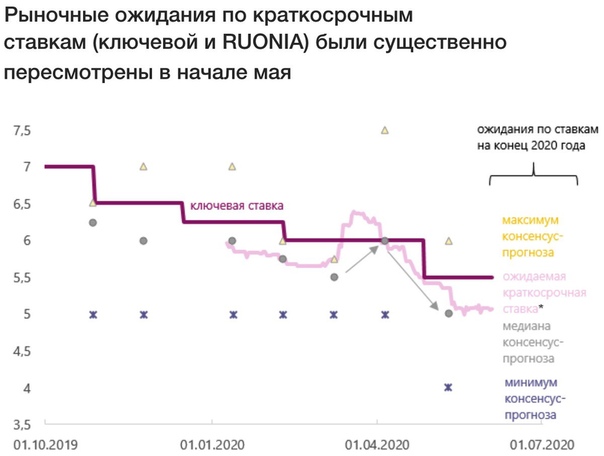

В сентябре 2019 года в большинстве стран-участниц ЕАБРцентральными/национальными банками приняты меры процентной политики. Банк России в третий раз за 2019 год снизил ключевую ставку на 0,25% до 7% на фоне устойчивого замедления инфляции и сдержанной экономической активности. Допускается возможность дальнейшего смягчения монетарной политики на ближайшем заседании Банка России до 6-6,5%.

Понизил ставку рефинансирования на 0,25% до 5,5% в сентябре 2019 года и Центральный банк Армении. Темп прироста потребительских цен в стране сохраняется ниже целевого коридора, а со стороны внешнего сектора превалируют дефляционные риски. По оценкам ЕАБР, ставка рефинансирования до конца 2019 года останется на текущим уровне и будет постепенно повышаться в среднесрочной перспективе по мере возврата инфляции к цели.

Национальный банк Кыргызстана 1 октября 2019 года принял решение сохранить учетную ставку без изменений на уровне 4,25%. Динамика инфляции в республике по-прежнему остается ниже целевого коридора, а экономика (без учета производства золота на руднике Кумтор) демонстрирует невысокие темпы роста. По мере постепенного ускорения инфляционных процессов банк ожидает повышения учетной ставки в 2020 году.

Национальный банк Казахстана выступил единственным монетарным регулятором в странах-участницах ЕАБР, повысившим в сентябре базовую ставку. Ее уровень увеличился на 0,25% до 9,25%. Решение принято в условиях усилившихся рисков превышения инфляцией верхней границы целевого коридора в начале 2020 года. Согласно прогнозу ЕАБР, базовая ставка останется на уровне 9,25% до конца 2019 года и может быть снижена до 8,5% в 2020 году. при удержании инфляции в рамках целевого ориентира.

Текущие процентные ставки – NerdWallet

График процентных ставок по ипотеке

На чем основаны процентные ставки?

Рынок облигаций влияет на ставки по ипотечным кредитам. Это потому, что жилищные ссуды упакованы в пакеты ценных бумаг и продаются на рынке облигаций. Глобальные и национальные новостные события заставляют цены на облигации расти и падать, и ставки по ипотечным кредитам изменяются аналогичным образом.

Ежедневные ставки по ипотечным кредитамNerdWallet представляют собой среднее значение опубликованной годовой процентной ставки с самыми низкими точками по выборке крупных национальных кредиторов.Котировки годовых отражают процентную ставку плюс баллы, комиссионные и другие расходы, обеспечивая наиболее точное представление о расходах, которые может заплатить заемщик.

Вырастут ли процентные ставки?

Ставки по ипотечным кредитам упали с начала 2019 года по нескольким причинам: напряженность в торговых отношениях с Китаем, ощущение замедления темпов роста экономики и стабильно низкая инфляция. Федеральная резервная система снизила краткосрочные процентные ставки на четверть процентного пункта в июле и снова в сентябре. Хотя более низкие краткосрочные процентные ставки не сразу влияют на ставки по долгосрочным ипотечным кредитам, они заставят долгосрочные ставки со временем снизиться.

Ставки по ипотечным кредитам, скорее всего, вырастут в ответ на хорошие экономические или политические новости и снизятся в ответ на плохие новости. ФРС ослабляет денежную массу (снижает процентные ставки) из-за инфляции ниже желаемой и опасений по поводу замедления экономического роста.

Как ваш кредитный рейтинг влияет на ваш рейтинг?

Ваш кредитный рейтинг влияет на процентную ставку по ипотеке. Кредиторы называют это «ценообразованием на основе риска». Более высокие кредитные рейтинги указывают на меньший риск того, что вы не сможете погасить ссуду, поэтому вы получите более высокую процентную ставку.Чем ниже ваш кредитный рейтинг, тем выше ваша процентная ставка.

»ПОДРОБНЕЕ: Ставки по ипотечным кредитам и кредитные рейтинги: не совершайте ошибку в размере 30 000 долларов

Что такое годовая процентная ставка?

годовых, или годовая процентная ставка, используется для сравнения истинной стоимости заимствования денег. Годовая процентная ставка основана на процентной ставке и включает комиссию за выдачу ипотеки и пункты дисконтирования, чтобы указать все затраты на получение ссуды.

Например, вы можете вносить ежемесячный платеж по ипотеке с процентной ставкой 5%, но из-за авансовых или постоянных сборов ваша годовая процентная ставка может составлять 5.25%.

»ПОДРОБНЕЕ: Что такое годовая процентная ставка и как она влияет на ипотеку?

Подробнее о ставках по ипотеке:

Источник: NerdWallet. Среднее значение опубликованной годовой процентной ставки с самыми низкими точками для каждого срока кредита, предложенными выборкой крупных национальных кредиторов. Котировки годовых отражают процентную ставку плюс баллы, комиссионные и другие расходы, обеспечивая наиболее точное представление о расходах, которые может заплатить заемщик.

Процентные ставки денежного рынка и CD

Подробнее о процентных ставках по компакт-дискам:

Лучшие ставки по компакт-дискам, обновляется ежемесячно

Денежный рынок vs.CD

Лучшие счета денежного рынка

Источник: Федеральная корпорация по страхованию вкладов. «На основе простого среднего значения ставок (с использованием годовой процентной доходности) всеми застрахованными депозитными учреждениями и филиалами, по которым имеются данные. Данные, используемые для расчета национальных ставок, собираются RateWatch. … Денежный рынок и депозитный сертификат основаны на уровнях продуктов 10 000 и 100 000 долларов США для не-jumbo и jumbo-счетов, соответственно. Типы счетов и сроки погашения, опубликованные в этих таблицах, чаще всего предлагаются банками и филиалами, по которым у нас есть данные – не менее 45 000 местоположений и не менее 81 000 местоположений, о которых сообщается.Ставки по депозитам кредитных союзов не включаются в расчет ».

Вот как заседание ФРС в сентябре 2019 года повлияет на ваш кошелек

Заседание ФРС на этой неделе может сократить ваши ежемесячные процентные выплаты

Заседание ФРС 18 сентября – решающий день.

Федеральная резервная система должна решить, снижать ли банковские ставки, решение, которое может означать снижение ставок по ипотеке, автокредитам и кредитным картам.

Здесь много поставлено.Заседание ФРС лежит в основе огромного спора.

Нужен ли экономике дополнительный толчок для повышения производительности? Если да, то насколько следует снизить банковские ставки? Или экономика достаточно хороша, чтобы ФРС не трогала ставки?

Итоги сентябрьского заседания ФРС 2019 года могут иметь долгосрочные последствия для вашего кошелька.

Сохраните низкие сегодняшние ставки по ипотеке. Начни здесь. (27 июля 2021 г.)Содержание (Перейти к разделу…)

Что сделает ФРС?

Есть два общих взгляда на то, что произойдет 18-го числа.

- Общее мнение таково, что экономике нужен толчок, поэтому ФРС снизит ставку по федеральным фондам (или «банковскую ставку») на 0,25%.

- Более сдержанный подход предсказывает, что ставки останутся стабильными. Утверждается, что в снижении ставки нет необходимости в такой сильной экономике.

Еще одна отдаленная возможность, однако, заключается в том, что президент добьется своего, снизив ставку более чем на 1%. Однако не многие думают, что это произойдет.

Независимо от процента снижения, снижение ставки по федеральным фондам могло бы помочь еще больше снизить нынешние низкие трехлетние ставки по ипотечным кредитам.

Выиграют и те, кто не имеет ипотечных кредитов. Более низкие банковские ставки могут привести к экономии на кредитных картах, автокредитовании и личных ссудах.

Если процентные ставки будут двигаться в том же направлении, что и банковские ставки, сокращение ФРС на этой неделе может привести к значительной экономии для многих домохозяйств.

Покажи мне ставки на сегодня (27 июля 2021 г.)Как заседание ФРС отразится на ставках по ипотеке

Если судить по недавней истории, ставки по ипотечным кредитам и ставка по федеральным фондам не будут двигаться синхронно.Это действительно хорошие новости. Ставки по ипотеке оказались лучше, чем ставка ФРС.

В декабре 2008 года ставка по федеральным фондам была снижена до диапазона от 0% до 0,25%. Это оставалось неизменным до декабря 2015 года. По данным Freddie Mac, за тот же период месячные ставки по ипотеке снизились с 5,29% до 3,96%.

Пока ФРС стояла на месте, ставки по ипотечным кредитам упали на 1,33%.

В период с декабря 2015 года по декабрь 2018 года ФРС девять раз повышала ставку по федеральным фондам, в целом увеличившись на 2%.За тот же период ежемесячные ставки по ипотеке выросли всего на 0,68%. Это всего одна треть роста ставки ФРС.

В период с декабря 2018 г. по август 2019 г. ФРС снизила ставку по федеральным фондам на 0,25%. За тот же период месячные ставки по ипотеке упали более чем на полный процентный пункт.

Это означает, что за последние девять месяцев ставки по ипотечным кредитам не снизились более чем в четыре раза по сравнению с федеральными ставками.

| 2008-2015 гг. | 2015-2018 | 2018-август 2019 | |

| Движение ставок федеральных фондов | Без изменений | + 2% | -0.25% |

| Изменение процентной ставки по ипотеке | -1,33% | + 0,68% | -1,02% |

Экономия по ипотечной ставке

Пониженные ставки по ипотеке могут принести заемщикам большую экономию. По сравнению с сентябрем 2018 года покупатели жилья, воспользовавшись низкими ставками сегодня, могут сэкономить почти 2000 долларов в год. То же самое и с теми, кто занимается рефинансированием.

Посмотрите, как сберегаются 30-летняя ссуда на дом за 250 000 долларов:

- По сентябрь 2018 г. ставка 4.54%, ежемесячная стоимость основной суммы долга и процентов составляет 1273

- При ставке 3,49% в сентябре 2019 года ежемесячная стоимость основной суммы и процентов составляет 1 121 долларов

- Ежемесячная экономия для покупателей и рефинансирующих домовладельцев в сентябре 2019 года по сравнению с сентябрем 2018 года составляет около 150 долларов в месяц или 1800 долларов в год

Конечно, большой вопрос заключается в том, будут ли ставки по ипотечным кредитам снижаться постепенно вместе с банковскими ставками.

Заседание ФРС, безусловно, важно, и снижение ставки любого размера повлияет на всю экономику.

При этом ставки по ипотеке устанавливаются рынком, а не ФРС. Снижение ставки ФРС 18-го числа просто усилит давление в пользу более низких ставок по ипотеке.

Покажи мне ставки на сегодня (27 июля 2021 г.)Как заседание Федеральной резервной системы повлияет на HELOC

Ставки по кредитным линиям собственного капитала или HELOCs будут иметь более прямое влияние от снижения ставки ФРС, чем ипотечные кредиты.

Причина? HELOC обычно основаны на основной ставке. Это ставка, на которой большинство банков основывают свои переменные процентные ставки.

Например, если вы получите HELOC, ставка, вероятно, будет чем-то вроде простого плюс один или простого плюс два. Если вы хороший заемщик, вы можете получить ссуду под залог.

Основная ставка повышается и понижается синхронно со ставкой по федеральным фондам. Когда ФРС снизит свою банковскую ставку, упадет и основная ставка.

Снижение ставки ФРС на 0,25% сэкономит вам около 10 долларов в месяц на каждые 50 000 долларов в долг. Это небольшая экономия, но опять же, возможно, мы видели только начало снижения ставок ФРС.

Это может означать, что пора подумать о ремонте кухни или новой крыше. Финансирование дорогостоящих товаров обойдется дешевле.

Как заседание ФРС повлияет на кредитные карты и автокредиты

Кредитные карты относятся к той же категории, что и HELOC. Обычно они движутся в точной последовательности со ставкой по федеральным фондам.

Таким образом, снижение ставки ФРС на 0,25% означает, что вы будете платить меньше процентов по остаткам на кредитной карте. Чтобы воспользоваться преимуществами, вам не нужно получать новую кредитную карту.Ваша существующая кредитная карта с переменной ставкой будет автоматически изменена.

Вы не увидите никаких сбережений по существующему автокредиту, но если вы собираетесь купить машину, финансирование может стать дешевле, если вы получите новую ссуду после снижения ставки ФРС.

Персональные займы после заседания ФРС

Ваш личный заем может или не может быть затронут. Согласно USA Today, личные ссуды бывают двух видов: переменные и фиксированные. Ставка по переменным личным займам может быть снижена даже без рефинансирования.Однако существующие ссуды физических лиц с фиксированной ставкой не выиграют от более низкой ставки ФРС. Вам придется рефинансировать по новой более низкой ставке.

Возможно, пришло время рассмотреть вопрос о новом личном займе после заседания ФРС. Это потому, что новый личный заем с фиксированной ставкой, вероятно, будет иметь более низкую ставку, чем раньше.

Проверьте мое право на получение личной ссуды до 100 тысяч долларов * (27 июля 2021 г.)* TheMortgageReports и / или наши партнеры в настоящее время не могут обслуживать следующие государства – MA, NV

Ставки сберегательного счета

Давайте посмотрим правде в глаза: нормы банковских сбережений в последние годы были совершенно скудными.Но вы, возможно, видели их умеренный рост с 2015 года после не менее чем девяти повышений ставок ФРС.

Но ожидайте, что эти доходы снова уменьшатся, поскольку ФРС, вероятно, приступит к своему второму снижению ставки менее чем за два месяца 18 сентября. Банки ответят снижением ставок по сберегательным счетам, и наиболее старательные вкладчики потеряют больше всего.

Как заседание ФРС повлияет на инвестиционные и пенсионные счета

Пока еще нет мнения о том, заметите ли вы резкий рост доходов на инвестиционном и пенсионном счетах после снижения ставки ФРС.

Иногда фондовый рынок реагирует с энтузиазмом, поскольку более низкие процентные ставки стимулируют расходы и инвестиции. Экономика взлетит, как ракета, по крайней мере, так гласит теория.

С другой стороны, снижение ставки – это, по сути, признание ФРС того, что экономика не так пуленепробиваема, как все думали. Это ставит инвесторов в тупик, а фондовый рынок подвержен резким спадам.

Как обычно, имея дело с инвестициями, вам, вероятно, не следует покупать или продавать на основании заседания ФРС.Сохраняйте долгосрочный и дисциплинированный подход к своим инвестициям.

Какие действия предпринять в свете сентябрьского заседания ФРС

Если вы считаете, что текущие ставки по ипотечным кредитам примерно такие же низкие, как и в следующие несколько месяцев, сейчас самое время заблокировать ваше финансирование.

Если вы рассчитываете на снижение ставки ФРС и полагаете, что ставки по ипотечным кредитам вот-вот упадут, позвольте вашей ставке плавать вместе с рынком.

Каким бы ни был ваш прогноз, будьте готовы зафиксировать историческую ставку, проверяя ставки и делая покупки для кредиторов.Начни ниже.

Подтвердите новую ставку (27 июля 2021 г.)Каковы текущие ставки по ипотеке?

Какие сегодня ставки по ипотеке?

Средние ставки по ипотеке вчера снова понизились. Это было наименьшее измеримое падение. Но он установил новый недавний минимум. И приблизил сегодняшние утренние ставки к историческому минимуму

Ставки по ипотеке сегодня, вероятно, снова упадут . Рынки сосредоточены на заседании комитета по денежно-кредитной политике Федеральной резервной системы, двухдневное заседание которого начинается сегодня.А завтра днем (в 14:00 (восточноевропейское время) и на пресс-конференции через 30 минут) мы можем ожидать новостей о его обсуждениях. Подробнее об этом ниже.

Найти и заблокировать низкую ставку (27 июля 2021 г.)Текущие ставки по ипотеке и рефинансированию

| Программа | Ставка по ипотеке | апреля * | Изменить |

|---|---|---|---|

| Обычный фиксированный срок 30 лет | 2,778% | 2,778% | + 0,08% |

| Обычная фиксированная ставка на 15 лет | 1.99% | 1,99% | Без изменений |

| Обычный фиксированный срок 20 лет | 2,377% | 2,377% | Без изменений |

| Обычная фиксированная ставка 10 лет | 1,849% | 1,86% | -0,02% |

| Фиксированный на 30 лет FHA | 2,625% | 3,277% | + 0,03% |

| Фиксированный на 15 лет FHA | 2.369% | 2,968% | -0,03% |

| 5/1 ARM FHA | 2,5% | 3.207% | Без изменений |

| фиксированная на 30 лет VA | 2,25% | 2,421% | Без изменений |

| фиксированная цена 15 лет VA | 2,125% | 2,445% | Без изменений |

| 5/1 АРМ ВА | 2.497% | 2,385% | Без изменений |

| Цены предоставлены нашей партнерской сетью и могут не отражать рынок. Ваша оценка может быть другой. Щелкните здесь, чтобы получить индивидуальное ценовое предложение. Смотрите наши предположения по ставкам здесь. | |||

Как определяется процентная ставка по ипотеке

Ставки по ипотеке и рефинансированию сильно различаются в зависимости от конкретной ситуации каждого заемщика.

Факторы, определяющие процентную ставку по ипотеке, включают:

- Общая сила экономики – Сильная экономика обычно означает более высокие ставки, а более слабая может снизить текущие ставки по ипотечным кредитам для содействия заимствованию

- Объем кредитора – Когда кредитор очень занят, он будет повышать ставки, чтобы сдерживать открытие нового бизнеса, и дает своим кредитным специалистам некоторую передышку

- Тип недвижимости (кондоминиум, одноквартирный дом, таунхаус и т. Д.) – Основное место жительства, то есть дом, в котором вы планируете жить постоянно, будет иметь более низкую процентную ставку. Инвестиционная недвижимость, вторые дома и дома для отдыха имеют более высокие ставки по ипотеке

- Соотношение суммы кредита и стоимости (определяется вашим первоначальным взносом) – отношение суммы кредита к стоимости (LTV) сравнивает сумму кредита со стоимостью дома. Более низкий LTV, означающий больший первоначальный взнос, дает вам более низкую ставку по ипотеке

- Отношение долга к доходу – это число сравнивает вашу общую ежемесячную задолженность с вашим доходом до налогообложения.Чем больше у вас в настоящее время задолженности, тем меньше у вас будет места в вашем бюджете для выплаты ипотечного кредита.

- Срок ссуды – Ссуды с более коротким сроком (например, 15-летняя ипотека) обычно имеют более низкие ставки, чем 30-летний срок ссуды

- Кредитный рейтинг заемщика – Обычно чем выше ваш кредитный рейтинг, тем ниже ставка по ипотеке, и наоборот

- Ипотечные дисконтные баллы – Заемщики имеют возможность приобрести дисконтные баллы или «ипотечные баллы» при закрытии сделки.Они позволяют вам платить авансом, чтобы снизить процентную ставку

Помните, каждый ипотечный кредитор оценивает эти факторы немного по-своему.

Чтобы найти лучшую ставку для вашей ситуации, вам нужно получить персональные оценки от нескольких разных кредиторов.

Подтвердите новую ставку (27 июля 2021 г.)Совпадают ли ставки рефинансирования со ставками по ипотеке?

Ставки на покупку жилья и рефинансирование ипотеки часто схожи.

Однако некоторые кредиторы при определенных обстоятельствах взимают больше за рефинансирование.

Обычно, когда ставки падают, домовладельцы спешат рефинансировать. Они видят возможность зафиксировать более низкую ставку и выплатить оставшуюся часть своего кредита.

Это создает приливную волну новой работы для ипотечных кредиторов.

К сожалению, у некоторых кредиторов нет возможностей или кадров для обработки большого количества заявок на рефинансирование ссуд.

В этом случае кредитор может повысить свои ставки, чтобы сдержать открытие нового бизнеса и дать кредитным специалистам время для обработки ссуд, находящихся в процессе рассмотрения.

Кроме того, обналичивание капитала может привести к более высокой ставке при рефинансировании.

Рефинансирование с выплатой наличных представляет больший риск для ипотечных кредиторов, поэтому они часто имеют более высокую цену, чем покупка нового жилья и рефинансирование по ставке.

Проверьте свои ставки рефинансирования сегодня (27 июля 2021 г.)Как получить самую низкую ставку по ипотеке или рефинансированию

Так как ставки могут отличаться, всегда выбирайте подходящий вариант при покупке дома или рефинансировании ипотеки.

Сравнительный анализ потенциально может сэкономить тысячи и даже десятки тысяч долларов в течение срока действия кредита.

Вот несколько советов, о которых следует помнить:

1. Получите несколько котировок

Многие заемщики совершают ошибку, принимая первое полученное предложение по ипотеке или рефинансированию.

Некоторые просто идут в банк, который они используют для чеков и сбережений, поскольку это может показаться самым простым.

Однако ваш банк может не предложить вам лучшую сделку по ипотеке. А если вы рефинансируете, ваше финансовое положение могло измениться настолько, что ваш текущий кредитор больше не является вашим лучшим выбором.

Так что получите несколько предложений по крайней мере от трех разных кредиторов, чтобы найти подходящего для вас.

2. Сравните ссуды

При покупке ипотеки или рефинансирования кредиторы предоставят смету ссуды с разбивкой по важным расходам, связанным с ссудой.

Вам следует внимательно прочитать эту смету займа и построчно сравнить затраты и комиссии, в том числе:

- Процентная ставка

- Годовая процентная ставка (годовых)

- Ежемесячный платеж по ипотеке

- Комиссия за выдачу кредита

- Комиссия за блокировку ставок

- Затраты на закрытие

Помните, самая низкая процентная ставка – не всегда лучшая сделка.

Годовая процентная ставка (APR) может помочь вам сравнить «реальную» стоимость двух займов. Он оценивает ваши общие годовые затраты, включая процентов и комиссионных.

Также обратите особое внимание на ваши заключительные расходы.

Некоторые кредиторы могут снизить свои ставки, взимая более высокую предоплату через дисконтные точки. Это может увеличить ваши наличные расходы на тысячи.

3. Согласуйте свою ставку по ипотеке

Вы также можете договориться о ставке по ипотеке, чтобы получить более выгодную сделку.

Допустим, вы получаете оценку кредита от двух кредиторов. Кредитор A предлагает лучшую ставку, но вы предпочитаете условия кредита от кредитора B. Поговорите с кредитором B и посмотрите, смогут ли они превзойти цену первого.

Вы можете быть удивлены, обнаружив, что кредитор готов предоставить вам более низкую процентную ставку, чтобы сохранить ваш бизнес.

А если нет, продолжайте делать покупки – велика вероятность, что кто-то сделает это.

Ипотека с фиксированной процентной ставкой или ипотека с регулируемой процентной ставкой: что подходит именно вам?

Ипотечные заемщики могут выбирать между ипотекой с фиксированной процентной ставкой и ипотечной ссудой с регулируемой процентной ставкой (ARM).

Ипотечные кредиты с фиксированной ставкой (FRM) имеют процентные ставки, которые никогда не меняются, если вы не решите рефинансировать. Это приводит к предсказуемым ежемесячным платежам и стабильности на протяжении всего срока действия кредита.

Ссуды с регулируемой ставкой имеют низкую процентную ставку, которая фиксируется на определенное количество лет (обычно пять или семь). После первоначального периода фиксированной процентной ставки процентная ставка корректируется каждый год в зависимости от рыночных условий.

При каждой корректировке ставки ставка по ипотеке заемщика может увеличиваться, уменьшаться или оставаться на прежнем уровне.Эти ссуды непредсказуемы, поскольку ежемесячные платежи могут меняться каждый год.

Ипотека с регулируемой процентной ставкой подходит для заемщиков, которые планируют переехать до первой корректировки ставки или которые могут позволить себе более высокий будущий платеж.

В большинстве других случаев ипотека с фиксированной процентной ставкой, как правило, является более безопасным и лучшим выбором.

Помните, что если ставки резко упадут, вы можете рефинансировать и зафиксировать более низкую ставку и оплату позже.

Как ваш кредитный рейтинг влияет на вашу ставку по ипотеке

Вам не нужен высокий кредитный рейтинг, чтобы претендовать на покупку дома или рефинансирование, но ваш кредитный рейтинг повлияет на вашу ставку.

Это связано с тем, что кредитная история определяет уровень риска.

Исторически сложилось так, что заемщики с более высоким кредитным рейтингом менее склонны к дефолту по своим ипотечным кредитам, поэтому они имеют право на более низкие ставки.

Чтобы получить лучшую ставку, стремитесь к кредитному баллу 720 или выше.

Ипотечные программы, для которых не требуется высокий балл:

- Обычные жилищные займы – минимум 620 кредитных баллов

- FHA ссуд – минимум 500 кредитных баллов (с 10% первоначальным взносом) или 580 (с 3.5% первоначальный взнос)

- Ссуды VA – минимальный кредитный рейтинг отсутствует, но обычно 620

- Кредиты USDA – минимум 640 кредитных баллов

В идеале, вы хотите проверить свой кредитный отчет и набрать балл как минимум за 6 месяцев до подачи заявления на ипотеку. Это дает вам время, чтобы разобраться с любыми ошибками и убедиться, что ваш счет как можно выше.

Если вы готовы подать заявку сейчас, все равно стоит проверить, чтобы вы имели хорошее представление о том, на какие кредитные программы вы можете претендовать и как ваш результат повлияет на вашу ставку.

Вы можете получить свой кредитный отчет на AnnualCreditReport.com, а свой счет – на MyFico.com.

Какой размер первоначального взноса мне нужен?

В настоящее время ипотечные программы не требуют стандартной 20-процентной скидки.

Фактически, покупатели, впервые покупающие жилье, откладывают в среднем только 6 процентов.

Минимальная сумма первоначального взноса зависит от кредитной программы. Например:

- Обычные жилищные ссуды требуют первоначального взноса от 3% до 5%

- Ссуды FHA требуют 3.Снижение на 5%

- Ссуды VA и USDA позволяют нулевой первоначальный взнос

- Крупные ссуды обычно требуют от 5% до 10%

Имейте в виду, что более высокий первоначальный взнос снижает ваш риск как заемщика и помогает договориться о более выгодной ставке по ипотеке.

Если вы можете внести 20-процентный первоначальный взнос, вы можете избежать оплаты ипотечного страхования.

Это добавленная стоимость, оплачиваемая заемщиком, которая защищает своего кредитора в случае дефолта или потери права выкупа.

Но большого первоначального взноса не требуется.

Для многих людей имеет смысл внести меньший первоначальный взнос, чтобы поскорее купить дом и начать наращивать собственный капитал.

Подтвердите новую ставку (27 июля 2021 г.)Выбор подходящего вида жилищного кредита

Нет двух одинаковых ипотечных кредитов, поэтому важно знать свои возможности и выбрать правильный тип ипотеки.

Пять основных видов ипотеки включают:

Ипотека с фиксированной процентной ставкой (FRM)

Ваша процентная ставка остается неизменной в течение срока кредита.Это хороший вариант для заемщиков, которые рассчитывают жить в своих домах долгое время.

Самым популярным вариантом ссуды является 30-летняя ипотека, но также обычно доступны 15- и 20-летние сроки.

Ипотека с регулируемой процентной ставкой (ARM)

Ссуды с регулируемой ставкой имеют фиксированную процентную ставку на первые несколько лет. Затем ваша ставка по ипотеке сбрасывается каждый год.

Ваша ставка и платеж могут увеличиваться или уменьшаться ежегодно в зависимости от общей динамики процентной ставки.

ARM идеально подходят для заемщиков, которые планируют переехать до первой корректировки ставки (обычно через 5 или 7 лет).

Для тех, кто планирует оставаться в своем доме надолго, обычно рекомендуется ипотека с фиксированной процентной ставкой.

Джамбо-ипотека

Крупная ссуда – это ипотека, превышающая соответствующий лимит ссуды, установленный Fannie Mae и Freddie Mac.

В 2021 году соответствующий лимит кредита составляет 548 250 долларов США в большинстве областей.

СсудыJumbo идеально подходят для заемщиков, которым требуется более крупная ссуда для покупки дорогостоящей недвижимости, особенно в больших городах с высокой стоимостью недвижимости.

FHA ипотека

Государственный заем, предоставленный Федеральной жилищной администрацией для заемщиков с низким и средним уровнем дохода.Ссуды FHA отличаются низким кредитным рейтингом и требованиями к первоначальному взносу.

VA ипотека

Государственный заем, предоставленный Департаментом по делам ветеранов. Чтобы иметь право на участие, вы должны быть военнослужащим действующей армии, ветераном, резервистом или членом Национальной гвардии или правомочным супругом.

СсудыVA не допускают первоначального взноса и имеют исключительно низкие ставки по ипотеке.

ипотека USDA

ссуд USDA – это государственная программа, поддерживаемая Министерством сельского хозяйства США.Они предлагают решение без предоплаты заемщикам, которые приобретают недвижимость в подходящей сельской местности. Чтобы соответствовать требованиям, ваш доход должен быть не ниже местного медианного значения.

Банковская выписка по кредиту

Заемщики могут претендовать на получение ипотеки без налоговых деклараций, используя свой личный или коммерческий банковский счет. Это вариант для самозанятых или сезонно работающих заемщиков.

Портфельный / Кредит без QM

Это ипотеки, которые кредиторы не продают на вторичном ипотечном рынке.Это дает кредиторам возможность устанавливать свои собственные правила.

Ссуды без QM могут иметь более низкие требования к кредитному баллу или предлагать варианты с низким первоначальным взносом без ипотечного страхования.

Выбор подходящего ипотечного кредитора

Кредитор или программа ссуды, подходящая для одного человека, может не подходить для другого.

Изучите свои варианты, а затем выберите ссуду на основе вашего кредитного рейтинга, первоначального взноса и финансовых целей, а также местных цен на жилье.

Независимо от того, получаете ли вы ипотечный кредит на покупку дома или рефинансирование, всегда выбирайте подходящие варианты и сравнивайте ставки и условия.

Как правило, получение котировок от нескольких кредиторов занимает всего несколько часов – и это может сэкономить вам тысячи в долгосрочной перспективе.

Подтвердите новую ставку (27 июля 2021 г.)Методология текущих ипотечных ставок

Мы получаем текущие ставки по ипотеке каждый день от сети ипотечных кредиторов, которые предлагают ссуды на покупку жилья и рефинансирование. Показанные здесь ставки по ипотеке основаны на типовых профилях заемщиков, которые различаются в зависимости от типа ссуды. См. Наши полные предположения по кредитам здесь.

Изменение ставки страхового взноса с 1 сентября 2019 г. – напоминание

Обратите внимание, что с 1 сентября 2019 г. будет изменена базовая ставка страховых взносов по страхованию титула, включая общую корректировку в размере -4,9%.

Комиссар по страхованию Техаса издал приказ, регулирующий базовую ставку страховых взносов для титульного страхования и изменяющий R-5, R-8 и R-20.

Сводка изменений

Базовая ставка надбавки – включает общую корректировку ставки -4.9 процентов, начальная базовая ставка 25 000 долларов и три новых уровня ставок для полисов номинальной стоимостью более 25, 50 и 100 миллионов долларов.

Поправка к ставке рефинансирования – Изменяет Правило ставки R-8 для предоставления 50-процентного кредита в течение первых четырех лет и 25-процентного кредита между четырьмя и восемью годами.

Расширение скидки за одновременную выдачу в R-5 – Позволяет одновременно получить кредит по ставке выдачи на 90 дней для транзакций на сумму 5 миллионов долларов и выше. В этих обстоятельствах премия составляет 100 долларов за каждую кредитную политику.

Расширение кредита на строительство в R-20 – Продление кредита для девелоперов крупных строительных проектов с одного года до двух лет с одновременной ставкой выдачи по кредитной политике.

Эти новые ставки вступят в силу для всех транзакций, которые закрываются (дата подписания документов), начиная с 1 сентября 2019 года.

Прочтите порядок и просмотрите поправки

Эти изменения изложены в порядке принятия TDI . Пересмотренный тарифный план и измененные правила можно найти в следующих экспонатах:

- Приложение A – Базовые премиальные ставки; Расчет для полисов, превышающих 100000 долларов США с примерами

- Приложение B – (R-5) Одновременная выдача политики владельца и ссуды

- Приложение C – (R-8) Политика ссуды по ссуде на получение, продление, продление или Соответствие существующим залогам

- Приложение D – (R-20) Политика владельца после периода строительства

Republic Title Online Resources

Пожалуйста, посетите наш веб-сайт для дополнительных онлайн-ресурсов, включая:

Как всегда, пожалуйста, почувствуйте Если у вас есть какие-либо вопросы о новых тарифах, вы можете связаться с вашим сотрудником условного депонирования.Если вам нужны распечатанные прейскуранты или вам нужна помощь с использованием нашего онлайн-калькулятора, обратитесь к одному из представителей по развитию бизнеса.

Рефинансирование ипотеки становится дороже, поскольку Fannie Mae и Freddie Mac повышают комиссионные

Вывеска стоит возле штаб-квартиры Freddie Mac в Маклине, Вирджиния, США, во вторник, 1 октября 2019 г.

Эндрю Харрер | Bloomberg | Getty Images

Потребителям придется платить больше за рефинансирование своих ипотечных кредитов после того, как Fannie Mae и Freddie Mac объявили о повышении комиссии для кредиторов по ссудам.

Изменение предназначено для защиты этих двух организаций от дополнительного риска, вызванного пандемией коронавируса. В письме к кредиторам Fannie Mae особо отметила «рыночную и экономическую неопределенность, приводящую к более высокому риску и затратам».

Корректировка цены добавляет 0,5% суммы кредита к расходам потребителя. Это составляет 1400 долларов в среднем по ипотеке, выданной сегодня. Он начнется в сентябре, а это означает, что в основном он будет применяться ко всем рефинансированиям, которые еще не выполняются.

Этот шаг был встречен резкой критикой со стороны ипотечной индустрии, которую сочли пощечиной одному сектору экономики, который процветал во время пандемии.

«Это объявление плохо для домовладельцев нашей страны и для начинающегося экономического подъема», – написал Боб Брэксмит, генеральный директор Ассоциации ипотечных банкиров. «Требование от Fannie Mae и Freddie Mac взимать комиссию в размере 0,5% за приобретаемые ими ипотечные кредиты для рефинансирования повысит процентные ставки для семей, пытающихся свести концы с концами в эти трудные времена.

Рефинансирование ипотечных кредитов росло в течение нескольких месяцев, поскольку процентные ставки продолжают устанавливать рекордно низкие почти еженедельно.

Сегодня заемщики обладают рекордным объемом собственного капитала в своих домах благодаря высокой стоимости жилья и консервативному мышлению потребителей с момента приобретения жилья. крах более десяти лет назад. Потребители смогли не только сэкономить на своих ежемесячных платежах за счет рефинансирования, но и вытащить столь необходимые наличные деньги в эти трудные для экономики времена. Банки также получили огромную прибыль от всей этой деятельности.

Fannie Mae и Freddie Mac не предоставляют ссуды потребителям, но они покупают ссуды у кредиторов и упаковывают их в ценные бумаги, которые затем продаются инвесторам. Затем они гарантируют основную сумму и проценты по займам в случае дефолта.

Fannie и Freddie в последнее время были очень прибыльными: согласно отчетам о прибылях и убытках, совокупная прибыль во втором квартале составила 4,3 миллиарда долларов. Федеральное агентство жилищного финансирования, которое регулирует и то, и другое, в настоящее время выводит их из 11-летнего срока пребывания под опекой правительства, что потребует от них сбора значительных денежных средств.

Однако этот шаг, похоже, противоречит другим действиям, направленным на поддержку рынков жилья и ипотеки.

«В то время, когда Федеральная резервная система покупает агентские MBS на 40 миллиардов долларов в месяц, чтобы помочь снизить финансовые затраты для ипотечных заемщиков для поддержки экономики в целом, это действие увеличивает эти затраты и подрывает политику Федеральной резервной системы», – сказал Броксмит из Ассоциация ипотечных банкиров.

Добавленная стоимость также может иметь политические последствия.

«Это отрицательно для восстановления экономики, отрицательно для рынка жилья», – пишет Джарет Зайберг, аналитик жилищной политики из Cowen Washington Research Group. «Это также подвергает президента Трампа обвинениям в том, что он пытается обложить налогом жилье в разгар экономического кризиса. Это политическая ответственность президента. Мы ожидаем, что демократы воспользуются этим».

Более серьезное беспокойство вызывает то, был ли этот шаг осуществлен, потому что FHFA все больше опасается, что Fannie Mae и Freddie Mac могут понести огромные убытки, когда программа спасения ипотечных кредитов закончится и заемщики должны будут снова начать производить свои платежи.Программы были учреждены в апреле и охватили гораздо больше заемщиков, чем первоначально прогнозировал директор FHFA Марк Калабрия.

В настоящее время в программах отказа от ипотечных кредитов в государственном и частном секторах участвует чуть менее 4 миллионов заемщиков. Это позволяет им откладывать ежемесячные платежи на срок до года.

Повышение комиссионных сборов касалось только рефинансирования ипотечных кредитов, а не кредитов, использованных для покупки дома.

«Ставки рефинансирования выше, – отметил Мэтью Грэм, главный операционный директор Mortgage News Daily.«FHFA видит это и приходит к выводу, что у кредиторов есть деньги, которые они могут потратить на рефинансирование. Это налог, основанный на зависти, жадности и, вероятно, более чем небольшом пренебрежении».

Домовладельцы столкнутся с новой комиссией за рефинансирование, начиная с сентября

Заемщиков, которые толпами поспешили заработать на низких ставках по ипотеке, ждут новые сюрпризы.

Fannie Mae и Freddie Mac, спонсируемые государством предприятия, которые обеспечивают миллионы ипотечных кредитов, с сентября вводят новую комиссию в размере 0,5% для всех операций по рефинансированию ипотечных кредитов.1. Новость пришла из-за того, что ставка по 30-летней фиксированной ипотеке чуть ниже рекордно низкого уровня в 2,96%, по словам Фредди Мака.

Обычно такая низкая ставка была бы благом для домовладельцев, желающих рефинансировать свою текущую ипотеку и снизить ежемесячный платеж, но, по данным Ассоциации ипотечных банкиров, дополнительная плата обошлась бы среднему потребителю в 1400 долларов и съела бы некоторые из них. экономия в очень нестабильное экономическое время.

«Это захват денег», – сказал Грег Макбрайд, главный финансовый аналитик Bankrate.com, веб-сайт личных финансов. «Он извлекает выгоду из объема рефинансирования с целью вложить больше денег в казну Freddie Mac и Fannie Mae».

Хантингтон, штат Нью-Йорк: фотография дома, выставленного на продажу в Хантингтоне, штат Нью-Йорк, 5 августа 2020 г. (Фото Томаса А. Феррары / Newsday RM через Getty Images)

17,8 миллиона кандидатов имеют право на рефинансированиеНовая комиссия может затронуть 17,8 миллиона домовладельцев, имеющих право на рефинансирование, согласно данным, предоставленным исключительно Yahoo Money от BlackKnight, консалтинговой фирмы по ипотеке и аналитике.

Подробнее: Коронавирус: что делать, если вы не можете оплатить ипотеку?

В среднем эти американцы могут сэкономить 291 доллар в месяц, что в сумме составит 5,2 миллиарда долларов совокупной экономии. Эти домовладельцы имеют не менее 20% собственного капитала в своих домах, кредитный рейтинг 720 или выше, и они могут снизить свою текущую ставку по ипотеке как минимум на 0,75 процентных пункта.

Кредиторы имеют возможность платить комиссию самостоятельно, а не передавать ее заемщику, но неясно, будут ли банки это делать.

Дружественный сайт Yahoo Money Cashay выпускает еженедельный информационный бюллетень.

« У вас есть Федеральная резервная система, создающая деньги, которые используются для покупки ипотечных ценных бумаг Fannie Mae и Freddie Mac, [чтобы] снизить ставки по ипотечным кредитам и позволить потребителю вкладывать сбережения в свои карманы, но затем Управление жилищного финансирования хочет влезть в карманы этих потребителей и ослабить большую часть выгод от того, что делает Федеральная резервная система », – сказал Макбрайд.

История продолжается

Подробнее: Как пандемия может повлиять на уровень владения жильем чернокожих американцев

«Это действительно нанесет удар по буму рефинансирования, – добавил он, – особенно для заемщики, которым ставка 3.7% могли бы рефинансировать до 2,7%, но теперь ожидают 3% ».

Дхара – репортер Yahoo Money и Кешай . Следите за ее в Twitter: @Dsinghx .

Подробнее:

Читайте последние финансовые и деловые новости от Yahoo Finance и Yahoo Money

Ключевая ставка по ипотеке снова падает на этой неделе

Ставки по ипотечным кредитам все еще падают в результате нового витка неопределенности в отношении U.Восстановление экономики страны после пандемии COVID-19. Согласно еженедельному опросу крупных кредиторов Bankrate, средняя ставка по 30-летним ипотечным кредитам упала на этой неделе до 3,04 процента с 3,11 процента на прошлой неделе.

30-летние фиксированные ипотечные кредиты в обзоре на этой неделе имели в среднем 0,33 пункта дисконтирования и выдачи.

- 15-летняя ипотека с фиксированной процентной ставкой упала до 2,38 процента с 2,43 процента.

- Ипотека с регулируемой процентной ставкой 5/1 выросла с 3,25% до 3,5%.

- 30-летняя ипотека с фиксированной ставкой упала до 3,24 процента с 3,27 процента.