Выплаты на детей 2019: поддержка семей с детьми и социальное обслуживание населения

Ежемесячная выплата в связи с рождением (усыновлением) первого ребенка

Заявитель имеет право подать жалобу на решения и (или) действия (бездействие) уполномоченного органа, его должностных лиц при предоставлении государственной услуги (далее — жалоба), в том числе в досудебном (внесудебном) порядке в следующих случаях:

- нарушение срока регистрации заявления;

- нарушение срока предоставления государственной услуги;

- требование у заявителя документов, не предусмотренных нормативными правовыми актами Российской Федерации для предоставления государственной услуги;

- отказ в предоставлении государственной услуги, если основания для отказа не предусмотрены федеральными законами и принятыми в соответствии с ними иными нормативными правовыми актами Российской Федерации;

- отказ в приеме документов, представление которых предусмотрено нормативными правовыми актами Российской Федерации для предоставления государственной услуги;

- затребование с заявителя при предоставлении государственной услуги платы, не предусмотренной нормативными правовыми актами Российской Федерации;

- отказ уполномоченного органа, предоставляющего государственную услугу, его должностных лиц в исправлении допущенных ими опечаток и ошибок в выданных в результате предоставления государственной услуги документах либо нарушение установленного срока таких исправлений;

- нарушение срока или порядка выдачи документов по результатам предоставления государственной услуги;

- приостановление предоставления государственной услуги, если основания приостановления не предусмотрены федеральными законами и принятыми в соответствии с ними иными нормативными правовыми актами Российской Федерации, законами и иными нормативными правовыми актами субъектов Российской Федерации, муниципальными правовыми актами.

Предметом жалобы является нарушение прав и законных интересов заявителя, противоправные решения и (или) действия (бездействие) уполномоченного органа, его должностных лиц при предоставлении государственной услуги, нарушение положений административного регламента и иных нормативных правовых актов, устанавливающих требования к предоставлению государственной услуги.

Жалоба подается заявителем в письменной форме на бумажном носителе, в электронной форме в уполномоченный орган.

Жалобы на решения и действия (бездействие) руководителя уполномоченного органа рассматриваются непосредственно должностным лицом органа исполнительной власти субъекта Российской Федерации, уполномоченным на рассмотрение жалоб.

Жалоба должна содержать:

- наименование уполномоченного органа, предоставляющего государственную услугу, фамилию, имя, отчество (при наличии) его должностных лиц, предоставляющих государственную услугу, и (или) их руководителей, решения и действия (бездействие) которых обжалуются;

- фамилию, имя, отчество (при наличии) заявителя, сведения о месте жительства, а также номер (номера) контактного телефона, адрес (адреса) электронной почты (при наличии) и почтовый адрес, по которым должен быть направлен ответ заявителю;

- сведения об обжалуемых решениях и (или) действиях (бездействии) уполномоченного органа, должностного лица уполномоченного органа, его руководителя;

- доводы, на основании которых заявитель не согласен с решениями и (или) действиями (бездействием) уполномоченного органа, должностного лица уполномоченного органа, его руководителя.

Заявителем представляются документы (при наличии), подтверждающие его доводы либо их копии.

В случае подачи жалобы через многофункциональный центр, многофункциональный центр обеспечивает передачу жалобы в уполномоченный орган в порядке и сроки, которые установлены соглашением о взаимодействии, заключенным между многофункциональным центром и уполномоченным органом, предоставляющим государственную услугу, но не позднее рабочего дня, следующего за днем поступления жалобы.

Прием жалоб в письменной форме осуществляется уполномоченным органом в месте предоставления государственной услуги (в месте, где заявитель обращался за получением государственной услуги, нарушение порядка предоставления которой обжалуется, либо в месте, где заявителем получен результат указанной государственной услуги либо отказ в предоставлении государственной услуги).

Время приема жалоб должно совпадать со временем предоставления государственных услуг.

В случае подачи жалобы при личном приеме заявитель предъявляет документ, удостоверяющий личность, в случае если жалоба подается через представителя заявителя, также представляется документ, подтверждающий полномочия представителя на осуществление действий от имени заявителя. В случае если жалоба направляется посредством почтовой связи, направляется копия документа, подтверждающая полномочия представителя, заверенная нотариусом или иным лицом в порядке, установленном статьей 185.1 Гражданского кодекса Российской Федерации.

В электронном виде жалоба может быть подана заявителем посредством сайта уполномоченного органа, Единого портала, портала услуг.

При подаче жалобы в электронном виде документы, указанные в пункте 100 административного регламента, могут быть представлены в форме электронного документа, подписанного электронной подписью, вид которой предусмотрен законодательством Российской Федерации. При этом документа, удостоверяющего личность заявителя, не требуется.

В уполномоченном органе определяются уполномоченные на рассмотрение жалоб должностные лица, которые обеспечивают:

- прием и рассмотрение жалоб;

- направление жалоб в уполномоченный на их рассмотрение орган.

Жалобы на решения и (или) действия (бездействие) должностного лица уполномоченного органа рассматриваются руководителем уполномоченного органа или должностным лицом уполномоченного органа, уполномоченным на рассмотрение жалоб. Жалобы на решения и (или) действия (бездействие) руководителя уполномоченного органа рассматриваются должностным лицом органа исполнительной власти субъекта Российской Федерации, уполномоченным на рассмотрение жалоб.

В случае, если жалоба подана заявителем в орган, в компетенцию которого не входит принятие решения по жалобе, в течение 3 рабочих дней со дня ее регистрации указанный орган направляет жалобу в уполномоченный на ее рассмотрение орган и в письменной форме информирует заявителя о перенаправлении жалобы.

Уполномоченный орган обеспечивает:

- оснащение мест приема жалоб;

- информирование заявителей о порядке обжалования решений и (или) действий (бездействия) уполномоченного органа, должностных лиц уполномоченного органа посредством размещения информации на информационных стендах в местах предоставления государственной услуги, на сайте уполномоченного органа, на Едином портале, портале услуг;

- консультирование заявителей о порядке обжалования решений и (или) действий (бездействия) уполномоченного органа, должностных лиц уполномоченного органа при личном приеме, в том числе по телефону, с использованием сайта уполномоченного органа;

- заключение соглашений о взаимодействии между многофункциональным центром и уполномоченным органом в части осуществления многофункциональным центром приема жалоб и выдачи заявителю результатов рассмотрения жалоб;

- формирование и представление ежеквартально в Федеральную службу по труду и занятости отчетности о полученных и рассмотренных жалобах (в том числе о количестве удовлетворенных и неудовлетворенных жалоб).

Жалоба, поступившая в уполномоченный орган, подлежит регистрации не позднее рабочего дня, следующего за днем ее поступления.

Жалоба подлежит рассмотрению в течение 15 рабочих дней со дня ее регистрации, а в случае обжалования отказа уполномоченного органа в приеме документов у заявителя либо в исправлении допущенных опечаток и ошибок или в случае обжалования нарушения установленного срока таких исправлений — в течение 5 рабочих дней со дня ее регистрации.

Результатом рассмотрения жалобы является принятие одного из следующих решений:

- удовлетворить жалобу, в том числе в форме отмены принятого уполномоченным органом решения, исправления допущенных опечаток и ошибок в выданных в результате предоставления государственной услуги документах, возврата заявителю денежных средств, взимание которых не предусмотрено нормативными правовыми актами Российской Федерации, нормативными правовыми актами субъектов Российской Федерации, муниципальными правовыми актами;

- отказать в удовлетворении жалобы.

При удовлетворении жалобы уполномоченный орган принимает исчерпывающие меры по устранению выявленных нарушений, в том числе по выдаче заявителю результата государственной услуги не позднее 5 рабочих дней со дня принятия соответствующего решения, если иное не установлено законодательством Российской Федерации.

В удовлетворении жалобы может быть отказано в следующих случаях:

- наличие вступившего в законную силу решения суда по жалобе о том же предмете и по тем же основаниям;

- подача жалобы лицом, полномочия которого не подтверждены в порядке, установленном законодательством Российской Федерации;

- наличие решения по жалобе, принятого ранее в соответствии с требованиями Правил подачи и рассмотрения жалоб на решения и действия (бездействие) федеральных органов исполнительной власти и их должностных лиц, федеральных государственных служащих, должностных лиц государственных внебюджетных фондов Российской Федерации, государственных корпораций, наделенных в соответствии с федеральными законами полномочиями по предоставлению государственных услуг в установленной сфере деятельности, и их должностных лиц, организаций, предусмотренных частью 1.

1 статьи 16 Федерального закона «Об организации предоставления государственных и муниципальных услуг», и их работников, а также многофункциональных центров предоставления государственных и муниципальных услуг и их работников, утвержденных постановлением Правительства Российской Федерации от 16.08.2012 №840, в отношении того же заявителя и по тому же предмету жалобы.

1 статьи 16 Федерального закона «Об организации предоставления государственных и муниципальных услуг», и их работников, а также многофункциональных центров предоставления государственных и муниципальных услуг и их работников, утвержденных постановлением Правительства Российской Федерации от 16.08.2012 №840, в отношении того же заявителя и по тому же предмету жалобы.

Жалоба может быть оставлена без ответа в следующих случаях:

- наличие в жалобе нецензурных либо оскорбительных выражений, угроз жизни, здоровью и имуществу должностного лица уполномоченного органа, а также членов его семьи;

- отсутствие возможности прочитать какую‑либо часть текста жалобы, фамилию, имя, отчество (при наличии) и (или) почтовый адрес заявителя, указанные в жалобе.

В ответе по результатам рассмотрения жалобы указываются:

- наименование органа, предоставляющего государственную услугу, рассмотревшего жалобу, должность, фамилия, имя, отчество (при наличии) должностного лица, принявшего решение по жалобе;

- номер, дата, место принятия решения, включая сведения о должностном лице уполномоченного органа, решения и (или) действия (бездействие) которого обжалуется;

- фамилия, имя, отчество (при наличии) заявителя;

- основания для принятия решения по жалобе;

- принятое по жалобе решение;

- в случае, если жалоба признана обоснованной, — сроки устранения выявленных нарушений, в том числе срок предоставления результата государственной услуги;

- сведения о порядке обжалования принятого по жалобе решения.

В случае установления в ходе или по результатам рассмотрения жалобы признаков состава административного правонарушения или преступления должностное лицо уполномоченного органа, уполномоченное на рассмотрение жалоб, направляет имеющиеся материалы в органы прокуратуры.

Мотивированный ответ по результатам рассмотрения жалобы подписывается уполномоченным на рассмотрение жалобы должностным лицом и направляется заявителю в письменной форме или по желанию заявителя в форме электронного документа, подписанного электронной подписью уполномоченного на рассмотрение жалобы должностного лица, вид которой установлен законодательством Российской Федерации, не позднее дня, следующего за днем принятия решения по результатам рассмотрения жалобы.

Заявитель вправе обжаловать решение, принятое по жалобе, направив его в Федеральную службу по труду и занятости.

В случае если заявитель не удовлетворен решением, принятым в ходе рассмотрения жалобы или отсутствием решения по ней, то он вправе обжаловать принятое решение в соответствии с законодательством Российской Федерации.

Заявитель имеет право на получение исчерпывающей информации и документов, необходимых для обоснования и рассмотрения жалобы.

Информация о порядке подачи и рассмотрения жалобы размещается на информационных стендах в местах предоставления государственной услуги, на сайте уполномоченного органа, на Едином портале, портале услуг, а также может быть сообщена заявителю в устной и (или) в письменной форме.

Порядок досудебного (внесудебного) обжалования решений и действий (бездействия) органа, предоставляющего государственную услугу, а также его должностных лиц регулируется Федеральным законом от 27.07.2010 №210‑ФЗ «Об организации предоставления государственных и муниципальных услуг» и постановлением Правительства Российской Федерации от 16.08.2012 № 840 «О порядке подачи и рассмотрения жалоб на решения и действия (бездействие) федеральных органов исполнительной власти и их должностных лиц, федеральных государственных служащих, должностных лиц государственных внебюджетных фондов Российской Федерации, государственных корпораций, наделенных в соответствии с федеральными законами полномочиями по предоставлению государственных услуг в установленной сфере деятельности, и их должностных лиц, организаций, предусмотренных частью 1. 1 статьи 16 Федерального закона «Об организации предоставления государственных и муниципальных услуг», и их работников, а также многофункциональных центров предоставления государственных и муниципальных услуг и их работников.

1 статьи 16 Федерального закона «Об организации предоставления государственных и муниципальных услуг», и их работников, а также многофункциональных центров предоставления государственных и муниципальных услуг и их работников.

Выплаты и пособия

1. Инвалиды вследствие аварии на п/о «Маяк» и сбросов радиоактивных отходов в реку Теча, а так же приравненные к ним категории граждан.1.1. Компенсационные выплаты

Форма заявления (скачать) ⇑

Форма заявления на компенсацию (скачать) ⇑

1.2.Меры социальной поддержки на оплату жилого помещения и коммунальных услуг

Форма заявления (скачать) ⇑

2. Граждане, принимавшие в 1957-1958 г.г. участие в ликвидации последствий аварии на п/о «Маяк», а также в проведении защитных мероприятий вдоль реки Теча в 1949 — 1956 годах.

2.1. Компенсационные выплаты

Форма заявления (скачать) ⇑

2.

2. Меры социальной поддержки на оплату жилого помещения и коммунальных услуг

2. Меры социальной поддержки на оплату жилого помещения и коммунальных услугФорма заявления (скачать) ⇑

3. Граждане, принимавшие в 1959-1961 г.г. участие в ликвидации последствий аварии на п/о «Маяк», а также в проведении защитных мероприятий вдоль реки Теча в 1957 — 1962 годах.

3.1 Компенсационные выплаты

Форма заявления (скачать) ⇑

4. Граждане, эвакуированные (переселенные), а также добровольно выехавшие из населенных пунктов, подвергшиеся радиоактивному загрязнению вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча.

4.1. Компенсационные выплаты

Форма заявления (скачать) ⇑

4.2. Меры социальной поддержки на оплату жилого помещения и коммунальных услуг

Форма заявления (скачать) ⇑

5. Граждане, добровольно выехавшие на новое место жительства из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, где средняя годовая эффективная доза облучения составляет в настоящее время свыше 1 мЗв (0,1 бэр).

5.1. Компенсационные выплаты

Форма заявления (скачать) ⇑

6. Граждане, проживавшие в 1949-1956 годах в населенных пунктах, подвергшихся радиоактивному загрязнению вследствие сбросов радиоактивных отходов в реку Теча, и получившие накопленную эффективную дозу облучения свыше 35 сЗв (бэр).

6.1. Компенсационные выплаты

Форма заявления (скачать) ⇑

7. Граждане, проживавшие в 1949-1956 годах в населенных пунктах, подвергшихся радиоактивному загрязнению вследствие сбросов радиоактивных отходов в реку Теча, и получившие накопленную эффективную дозу облучения свыше 7 сЗв (бэр), но не более 35 сЗв (бэр).

7.1. Компенсационные выплаты

Форма заявления (скачать) ⇑

8. Члены семьи, бывшие на иждивении граждан, принимавших участие в ликвидации последствий аварии на п/о «Маяк», а также в защитных мероприятиях вдоль реки Теча, в случае их смерти.

8.1. Компенсационные выплаты

Форма заявления (скачать) ⇑

9. Нетрудоспособные члены семьи, бывшие на иждивении инвалида вследствие аварии в 1957 г. на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, в случае его смерти.

9.1. Компенсационные выплаты

Форма заявления (скачать) ⇑

Форма заявления на компенсацию (скачать) ⇑

9.2. Меры социальной поддержки на оплату жилого помещения и коммунальных услуг

Форма заявления (скачать) ⇑

Как получить пособие на детей с 3 до 7 лет. «Фонтанка» объясняет – Город – Новости Санкт-Петербурга

Во-первых, паспорт — но только если вы пойдете в МФЦ. На портале gu.spb.ru прикладывать скан паспорта не надо, так как вы авторизуетесь с помощью логина и пароля от сервиса госуслуг. Также, если ребенок родился не на территории России, то понадобится свидетельство о рождении или документ, его заменяющий (в том числе выданный другой страной с заверением). Это обязательный набор.

Это обязательный набор.

По желанию можно также представить:

• Свидетельство о заключении (расторжении) брака, выданное на территории Санкт-Петербурга.

• Выписку (сведения) из решения органа опеки и попечительства об установлении опеки над ребенком.

• Сведения о законном представителе ребенка.

• Сведения о лишении (ограничении, восстановлении) родительских прав, сведения об отмене ограничения родительских прав, сведения об отобрании ребенка при непосредственной угрозе его жизни или здоровью (в том числе: решение суда о лишении (ограничении, восстановлении) родительских прав; решение суда об отмене ограничения родительских прав; постановление органа местного самоуправления об отобрании ребенка при непосредственной угрозе его жизни или здоровью).

• Сведения об ограничении дееспособности или признании родителя либо иного законного представителя ребенка недееспособным (в том числе: решение суда об ограничении гражданина в дееспособности, решение суда о признании гражданина недееспособным).

• Свидетельство о смерти ребенка или его законного представителя, выданное на территории Санкт-Петербурга.

• Сведения о наличии регистрации по месту жительства заявителя и ребенка.

• Cведения о страховом номере индивидуального лицевого счета.

• Сведения о доходах, включая пенсии, зарплаты, страховые выплаты, доходы от аренды имущества и так далее.

Если заявление подается по доверенности, то доверенное лицо должно предоставить документ, удостоверяющий его личность, и документ, подтверждающий полномочия представителя заявителя. Это может быть нотариальная доверенность, доверенность в простой письменной форме или договор, содержащий указание на полномочия доверенного лица по представлению заявителя при предоставлении государственной услуги.

Полный перечень документов, порядок выплаты и обжалования можно посмотреть здесь.

Материал публикуется в партнерстве с Комитетом по информатизации и связи Санкт-Петербурга и на основе предоставленных им данных

Как получить путинские выплаты на ребенка

Чтобы посчитать средний доход на каждого члена семьи, нужно сложить все доходы и поделить на количество человек.

Посчитать среднедушевой доход семьи. При подсчете необходимо учитывать все доходы семьи до уплаты налогов за последние 12 месяцев. Это могут быть декретные, зарплата, пособие, пенсия, доход от сдачи квартиры в аренду, процент по вкладам в банках, стипендия или прибыль от бизнеса.

Не учитываются денежные компенсации в связи со стихийным бедствием, чрезвычайной ситуацией и компенсации пострадавшим в теракте.

Пример автора. Его зарплата 39 500 Р. И официально он работает в компании с 17 мая 2018 года. Еще у него есть ИП, и за 2017 год он заработал 100 000 Р. Также он получил квартальную премию от работодателя — 8000 Р.

Его жена за 2017 год заработала 28 000 Р. С февраля 2018 года она устроилась на новую работу и получила 24 000 Р за 4 месяца. Когда жена ушла в декрет, она получила пособие по беременности и родам — 51 380 Р, пособие за дополнительные дни декрета по больничному листу — 5872 Р, единовременное пособие при рождении ребенка — 16 759 Р и единовременное пособие за постановку на учет в ранние сроки — 628 Р.

Все эти доходы необходимо сложить и разделить на 12 месяцев: 404 139 Р / 12 = 33 678 Р. Это средний доход семьи за 12 месяцев.

Затем эту сумму нужно разделить на количество членов семьи. Если в семье есть муж, жена и ребенок. Получится: 33 678 Р / 3 = 11 226 Р. Это и есть среднедушевой доход за 12 месяцев.

Сравнить с прожиточным минимумом. Чтобы сравнить доход с прожиточным минимумом, зайдите на сайт Пенсионного фонда РФ и выберите регион, в котором живете.

Величина прожиточного минимума в регионах разная. Поэтому размер выплат зависит от региона по месту жительства, временной регистрации или фактического проживания. Например, женщина приехала из Москвы в Краснодар. В этом случае выплаты ей начислят но нормативам Краснодарского края, а не Москвы. Размер выплат и величину прожиточного минимума можно посмотреть на сайте Пенсионного фонда Российской Федерации, там есть разбивка по всем субъектам.

По закону право на выплаты есть у семей, где средний доход на каждого члена не больше 1,5 прожиточного минимума по региону проживания.

В таблице есть столбец «Доход на члена семьи из расчета 1,5 прожиточного минимума трудоспособного гражданина».

Дальше обратите внимание на столбец «Доход семьи из 3 человек в 2017 году». Если фактический доход вашей семьи ниже того, что положено по нормативу, ваша семья подходит для получения выплат.

Затем необходимо посмотреть на колонку «Размер ежемесячной выплаты — прожиточный минимум ребенка в субъекте РФ». Эту сумму ежемесячно будут перечислять из федерального бюджета на карту в течение 18 месяцев.

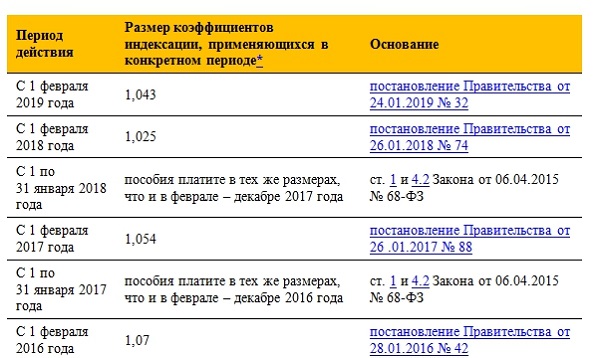

Каждый год эти цифры меняют, их индексируют чиновники.

IRS, отправляющих письма более чем 36 миллионам семей, которые могут иметь право на ежемесячные налоговые льготы на детей; начало выплат 15 июля

IR-2021-124, 7 июня 2021 г.

ВАШИНГТОН. Налоговая служба начала рассылать письма более чем 36 миллионам американских семей, которые, на основании налоговых деклараций, поданных в агентство, могут иметь право на получение ежемесячных выплат по налоговым льготам на детей, начиная с июля.

Расширенная и недавно выдвинутая налоговая скидка на детей была санкционирована Законом о американском плане спасения, принятым в марте.Письма отправляются семьям, которые могут иметь право на получение помощи на основании информации, которую они включили в свою федеральную налоговую декларацию за 2019 или 2020 год, или которые использовали инструмент для лиц, не подающих документы на IRS.gov в прошлом году, для регистрации для получения платежа, оказывающего влияние на экономику.

Семьи, имеющие право на авансовые платежи по детской налоговой льготе, получат второе персонализированное письмо с указанием примерной суммы их ежемесячного платежа, который начинается 15 июля.

Большинству семей не нужно предпринимать никаких действий для получения выплаты. Обычно IRS рассчитывает сумму платежа на основе налоговой декларации за 2020 год. Если этот возврат недоступен, потому что он еще не был подан или еще не был обработан, IRS вместо этого определит сумму платежа, используя возврат 2019 года.

Обычно IRS рассчитывает сумму платежа на основе налоговой декларации за 2020 год. Если этот возврат недоступен, потому что он еще не был подан или еще не был обработан, IRS вместо этого определит сумму платежа, используя возврат 2019 года.

Соответствующие критериям семьи начнут получать авансовые платежи в виде прямого депозита или чека. Выплата будет составлять до 300 долларов в месяц за каждого ребенка в возрасте до 6 лет и до 250 долларов в месяц за каждого ребенка в возрасте от 6 до 17 лет.IRS выдаст авансовые платежи по детскому налоговому кредиту 15 июля, 13 августа, 15 сентября, 15 октября, 15 ноября и 15 декабря.

Соответствующие критериям семьи должны в ближайшее время подать налоговую декларацию

IRS призывает людей и семьи, которые еще не подали декларацию за 2020 год или за 2019 год, сделать это как можно скорее, чтобы они могли получить любой авансовый платеж, на который они имеют право.

Подача документов в ближайшее время также гарантирует, что IRS будет располагать самой последней банковской информацией, а также ключевыми данными о соответствующих критериях детей. Сюда входят люди, которые обычно не подают налоговую декларацию, например бездомные семьи, сельские бедняки и другие группы населения, не получающие должного медицинского обслуживания.

Сюда входят люди, которые обычно не подают налоговую декларацию, например бездомные семьи, сельские бедняки и другие группы населения, не получающие должного медицинского обслуживания.

Для большинства людей самый быстрый и простой способ подать декларацию – использовать бесплатную файловую систему, доступную только на IRS.gov.

В течение лета IRS будет добавлять дополнительные инструменты и онлайн-ресурсы, чтобы помочь с предварительным налоговым кредитом на детей. Один из этих инструментов позволит семьям отказаться от получения этих авансовых платежей и вместо этого получить полную сумму кредита при подаче декларации за 2021 год в следующем году.

Кроме того, позже в этом году отдельные лица и семьи также смогут зайти на IRS.gov и использовать портал обновлений о налоговых льготах на детей, чтобы уведомить IRS об изменениях в их доходе, статусе регистрации или количестве детей, соответствующих критериям; обновлять информацию о прямом депозите; и внесите другие изменения, чтобы они как можно быстрее получали нужную сумму.

Другие инструменты в ближайшее время

IRS создало специальную страницу «Авансовый детский налоговый кредит на 2021 год» на IRS.gov/childtaxcredit2021, предназначенную для предоставления самой последней информации о кредите и авансовых платежах.

В ближайшие несколько недель на странице также появятся другие полезные новые онлайн-инструменты, в том числе:

- Интерактивный инструмент определения права на получение детской налоговой льготы, помогающий семьям определить, имеют ли они право на получение авансовых платежей по детской налоговой льготе.

- Другой инструмент, Портал обновлений детских налоговых льгот, первоначально позволит любому, кто имеет право на получение авансовых платежей, отказаться от участия / отказаться от программы авансовых платежей. Позже в этом году это позволит людям проверять статус своих платежей, обновлять свою информацию и быть доступным на испанском языке.Более подробная информация об онлайн-портале обновлений детских налоговых кредитов будет доступна в ближайшее время.

Изменение налогового кредита на ребенка

Американский план спасения повысил максимальный размер налогового кредита на детей в 2021 году до 3600 долларов США для детей в возрасте до 6 лет и до 3000 долларов США на ребенка в возрасте от 6 до 17 лет. До 2021 года размер кредита составлял до 2000 долларов США на ребенка, отвечающего критериям. , и 17-летние дети не рассматривались как имеющие право на получение кредита.

Новый максимальный кредит доступен налогоплательщикам с модифицированным скорректированным валовым доходом (AGI) в размере:

- 75 000 долл. США или меньше для одиночных игр,

- $ 112 500 или меньше для главы семьи и

- 150 000 долларов или меньше для супружеских пар, подающих совместную декларацию, и квалифицированных вдов и вдовцов.

Для большинства людей модифицированный AGI – это сумма, указанная в строке 11 их формы 2020 Form 1040 или 1040-SR. При превышении этих пороговых значений дополнительная сумма сверх первоначального кредита в размере 2000 долларов – либо 1000 долларов, либо 1600 долларов на ребенка – уменьшается на 50 долларов за каждую дополнительную 1000 долларов в модифицированном AGI.

Кроме того, весь кредит полностью возвращается в 2021 году. Это означает, что семьи, имеющие право на получение кредита, могут его получить, даже если они не должны платить федеральный подоходный налог. До этого года возвращаемая часть была ограничена до 1400 долларов на ребенка.

IRS призывает общественные группы, некоммерческие организации, ассоциации, образовательные организации и других лиц, имеющих связи с людьми с детьми, поделиться этой важной информацией о детской налоговой льготе, а также о других важных льготах. В ближайшем будущем IRS предоставит дополнительные материалы и информацию, которыми можно будет легко поделиться в социальных сетях, по электронной почте и другими способами.

Чтобы получить самую свежую информацию о детских налоговых льготах и авансовых платежах, посетите раздел «Авансовые платежи по детским налоговым льготам в 2021 году».

ежемесячных налоговых выплат на детей начинаются сегодня. Вот сколько вы можете ожидать

Независимость редакции Мы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице (четко обозначенные) могут привести вас на партнерский веб-сайт и могут привести к получению нами реферальных комиссий. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Некоторые ссылки на этой странице (четко обозначенные) могут привести вас на партнерский веб-сайт и могут привести к получению нами реферальных комиссий. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Авансовые платежи по налоговой льготе на детей сегодня на пути к миллионам американцев. За ними последуют ежемесячные выплаты до конца этого года.

Соответствующие критериям семьи получат до 3600 долларов США на ребенка, имеющего право на участие в 2021 году, благодаря расширенному налоговому кредиту на ребенка в рамках стимулирующего пакета Американского плана спасения, который был принят в марте 2021 года. Если вы не откажетесь от участия, вы получите половину суммы, которую вы » имеют право на получение ежемесячных платежей, которые начинаются сегодня, а оставшуюся часть в следующем году, когда вы подаете налоговую декларацию за 2021 год.

IRS также выпустило набор онлайн-инструментов, которые помогут вам управлять платежами и соответствовать критериям. Семьи более 65 миллионов человек.Согласно данным IRS, дети С. будут получать ежемесячные авансовые платежи.

Семьи более 65 миллионов человек.Согласно данным IRS, дети С. будут получать ежемесячные авансовые платежи.

Вот что вам нужно знать о платежах:

Имею ли я право на налоговую скидку на ребенка?

Вы должны соответствовать нескольким критериям, чтобы претендовать на получение кредита:

- Иметь ребенка младше 18 лет в конце 2021 года. информация для IRS с помощью инструмента Non-Filer)

- Проживаете в Соединенных Штатах не менее половины 2021 года

- Соответствие требованиям по доходу

Ваше право на получение детской налоговой льготы и сумма, которую вы получите, рассчитываются на основе о доходе, указанном в вашей последней налоговой декларации.Вы можете получить меньше, чем полная сумма, или быть полностью исключенным из-за вашего дохода.

Поскольку это приблизительная оценка, важно учитывать любые существенные изменения в вашем доходе с момента подачи налоговой декларации за 2020 год. Если вы зарабатываете больше и думаете, что, возможно, больше не соответствуете требованиям, вы можете отказаться от выплаты, чтобы избежать выплаты в следующем налоговом сезоне.

Если вы имеете на это право, вы будете автоматически зачислены на авансовые платежи по детской налоговой льготе. В прошлом месяце вы должны были получить письмо от IRS с уведомлением о вашем праве на участие.Если вы этого не сделали и хотите проверить, соответствуете ли вы критериям, вы можете воспользоваться новым помощником по определению прав на участие.

Сколько я получу от детской налоговой скидки?

Соответствующие критериям семьи теперь могут претендовать на сумму до 3 600 долларов на ребенка в возрасте до 6 лет и до 3 000 долларов на ребенка в возрасте от 6 до 17 лет. В отличие от предыдущих лет, сюда входят дети, которым в этом году исполняется 17 лет. Раньше родители могли требовать только до 2000 долларов на ребенка-иждивенца в возрасте до 17 лет.

Половина полной суммы, которую вы получите в этом году, будет отправляться шестью ежемесячными платежами, начиная с 15 июля.Это означает, что вы будете получать шесть платежей в размере до:

- 300 долларов в месяц на ребенка в возрасте до 6 лет

- 250 долларов в месяц на ребенка в возрасте от 6 до 17 лет

Но точная сумма платежа, которую вы получаете, может отличаться в зависимости от вашего измененного скорректированный валовой доход (AGI) из вашей последней налоговой декларации. Что это обозначает? Вы можете получить полную сумму, если ваш доход ниже этих пороговых значений, в зависимости от вашего статуса регистрации:

Что это обозначает? Вы можете получить полную сумму, если ваш доход ниже этих пороговых значений, в зависимости от вашего статуса регистрации:

- Холост: 75 000 долларов

- Глава семьи: 112 500 долларов

- Совместная регистрация в браке: 150 000 долларов

Если ваш доход превышает эти критерии, вы получите на 50 долларов меньше за каждую дополнительную 1000 долларов (или их часть), которую вы заработаете.

Даже если ваш доход лишает вас права на получение расширенного кредита, вы все равно можете претендовать на первоначальный налоговый кредит в размере 2000 долларов США. Ранее установленные лимиты дохода остаются такими же, если это так для вас, также в зависимости от того, как вы подаете:

- Совместная регистрация в браке: 400000 долларов США

- Все остальные статусы подачи документов: 200000 долларов США

Опять же, после того, как вы достигнете этих пороговых значений дохода , вы получите на 50 долларов меньше за каждую дополнительную 1000 долларов (или их часть), которую вы заработаете.

[ПРОЧИТАЙТЕ БОЛЬШЕ: Я превращаю детскую налоговую льготу в пенсионный фонд в размере 8 миллионов долларов для моего двухлетнего ребенка.Вот как вы тоже можете это сделать]

Вы также можете рассчитывать на получение еще одного письма от IRS в ближайшие недели с более подробной информацией, включая суммы платежей, которые получит ваша семья. Но если вы хотите проверить свой статус сейчас, вы можете использовать инструменты управления платежами и соответствия критериям на веб-сайте IRS.

Как я получу налоговую скидку на ребенка?

Вы будете получать платежи посредством прямого депозита или чеком по почте. IRS использует информацию о банковском счете из вашей последней налоговой декларации или информацию, которую вы отправляете через онлайн-портал агентства, для осуществления платежа.

Если от вас не требуется подавать декларацию (обычно это относится к тем, кто ниже определенного порога дохода), вы можете использовать инструмент Non-Filer, чтобы ввести свою банковскую информацию или адрес, чтобы гарантировать платеж.

Что еще мне нужно знать?

Новые авансовые платежи начнутся 15 июля и будут продолжаться по регулярному ежемесячному графику до конца 2021 года:

- 15 июля

- 13 августа

- 15 сентября

- 15 октября

- нояб.15

- Дек. 15

Вы также можете отказаться от участия в этих платежах в любое время. Используйте портал обновлений детской налоговой скидки, чтобы отказаться от авансовых платежей и получить кредит, на который вы имеете право, в полном объеме в следующем году при подаче налоговой декларации. Согласно IRS, это может быть хорошим вариантом для вас, если:

- Вы получили повышение заработной платы с момента получения дохода, указанного в вашем доходе за 2020 год, что постепенно лишает вас права на участие

- Вы проживали за пределами США более половины 2021 года.

- Кто-то другой (например, бывший супруг) может указать ваших детей в качестве иждивенцев в своей налоговой декларации в 2021 году.

Портал обновлений также позволяет вам управлять историей платежей и банковской информацией.Если вы хотите, чтобы ваш платеж был получен как можно быстрее, убедитесь, что ваша банковская информация обновлена с помощью IRS сегодня, чтобы вы могли получать ежемесячные платежи в будущем посредством прямого депозита.

Кто не имеет права на выплаты налоговых льгот на детей (это может объяснить, почему вы их не получаете)

IRS только что отправило вторую из шести ежемесячных выплат налоговых льгот на детей. Эти выплаты, которые могут достигать 300 долларов на ребенка в месяц, могут спасти миллионы американских семей от бедности.Однако, хотя большинство родителей уже отложили в карман сотни или даже тысячи долларов, другие семьи не получили ни цента.

Ежемесячные платежи – это просто авансовые платежи по налоговой льготе на детей, которые вы в противном случае заявили бы в своей налоговой декларации за 2021 год. Вы получите половину общей суммы кредита в виде ежемесячных платежей с июля по декабрь этого года, а затем потребуете вторую половину при подаче налоговой декларации в следующем году. В большинстве случаев IRS определит ваше право на получение налоговой льготы и авансовых платежей, а также ее размер на основе вашей налоговой декларации за 2020 или 2019 год, в зависимости от того, какая из них была подана последней.(У IRS также есть онлайн-инструмент, который поможет вам определить, имеете ли вы право.)

В большинстве случаев IRS определит ваше право на получение налоговой льготы и авансовых платежей, а также ее размер на основе вашей налоговой декларации за 2020 или 2019 год, в зависимости от того, какая из них была подана последней.(У IRS также есть онлайн-инструмент, который поможет вам определить, имеете ли вы право.)

Но есть разные причины, по которым кто-то может не получать ежемесячные платежи от IRS. Это может быть связано с доходом семьи, возрастом ребенка, местом проживания или каким-либо другим дисквалифицирующим фактором. Если вы еще не получили денег, вот список распространенных причин, по которым вы можете не получать ежемесячные выплаты налогового кредита на ребенка. Надеюсь, вы получаете выплаты, если ожидаете их, особенно если вы один из миллионов американцев, которые все еще испытывают финансовые трудности из-за пандемии.Но если нет, то легче спланировать свой следующий шаг, если вы знаете, почему вас оставили в стороне.

(Для полного покрытия детской налоговой льготы на 2021 год, включая дополнительную информацию о ежемесячных авансовых платежах, см. Детскую налоговую скидку 2021 года: сколько я получу? Когда будут поступать ежемесячные платежи? И другие часто задаваемые вопросы.)

Детскую налоговую скидку 2021 года: сколько я получу? Когда будут поступать ежемесячные платежи? И другие часто задаваемые вопросы.)

1 of 9

Вашему ребенку слишком много лет

Чтобы иметь право на получение налоговой льготы на ребенка в 2021 году – и, следовательно, для ежемесячных выплат – , вашему ребенку должно быть 17 лет или меньше на конец года.Это фактически на год старше, чем было разрешено в предыдущие годы. Итак, если вашему ребенку в 2021 году исполнится 17 лет, вы можете потребовать для него налоговую льготу еще раз. Но если на конец этого года вашему ребенку исполнилось 18 лет, вы не можете претендовать на кредит или получать за него ежемесячные выплаты.

Возможно, вам не совсем повезло, если у вас есть ребенок-иждивенец, который превышает установленный возраст. Хотя вы не имеете права на получение детской налоговой льготы или авансовых платежей, вы можете получить дополнительные 500 долларов при подаче налоговой декларации за 2021 год в следующем году, потребовав кредит для «других иждивенцев».”Этот альтернативный кредит может быть доступен, даже если ваш ребенок учится в колледже.

2 из 9

Ваш ребенок родился в 2021 году

Если вы имеете право на получение кредита, вы можете запросить налоговый кредит на ребенка 2021 года, если у вас есть ребенок. в этом году. Однако вы по-прежнему можете не получать ежемесячные авансовые платежи за ребенка, потому что IRS не знает о вашем новом пакете удовольствий. Налоговое агентство изучает предыдущие налоговые декларации, чтобы узнать, кто имеет право на ежемесячные выплаты. не увидите ребенка в своей декларации за 2020 или 2019 год, в зависимости от того, какая из них была подана последней, они не будут отправлять вам ежемесячные платежи.

Хорошая новость заключается в том, что IRS найдет решение этой проблемы позже летом, когда обновит портал обновления детских налоговых кредитов, чтобы вы могли добавлять детей, отвечающих требованиям, которые вы укажете в своей налоговой декларации за 2021 год. Как только IRS узнает о вашем новом сыне или дочери, оно может скорректировать ваш расчетный налоговый кредит на ребенка на 2021 год, а затем скорректировать сумму ваших ежемесячных платежей.

Если вы не воспользуетесь порталом IRS позже в этом году, чтобы добавить своего ребенка, вы все равно можете потребовать полную сумму вашего разрешенного налогового кредита на ребенка при подаче налоговой декларации за 2021 год в следующем году.Таким образом, вы не потеряете деньги … но вам придется подождать, чтобы их получить.

3 из 9

Ваш доход слишком высок

На 2021 год налоговый кредит на ребенка составит 3000 долларов на ребенка для детей в возрасте от 6 до 17 лет и 3600 долларов на ребенка для детей в возрасте 5 лет и младше. Это означает максимальные ежемесячные выплаты в размере 250 долларов на ребенка или 300 долларов на ребенка соответственно.

Однако налоговая скидка на детей постепенно отменяется для людей с определенным уровнем дохода (на основе вашей налоговой декларации за 2020 или 2019 год).Если ваш общий кредит уменьшится, уменьшатся и ваши ежемесячные платежи. Если ваш доход достаточно высок, ваш кредит и ежемесячные платежи будут полностью прекращены, и вы ничего не получите!

Существует сложная система, в которой ваш кредит и платежи могут быть прекращены двумя разными способами. Не вдаваясь в подробности, вы рискуете первоначального сокращения, если модифицированный скорректированный валовой доход (AGI) в вашей последней налоговой декларации превышает 75 000 долларов США для лиц, подающих индивидуальную декларацию, 112 500 долларов США для лиц, подавших декларацию, и 150 000 долларов США для лиц, подавших декларацию. супружеские пары, подающие совместную декларацию.На этом этапе ваш общий кредит не может быть меньше 2000 долларов на ребенка, что означает, что ваш ежемесячный платеж не будет меньше 167 долларов на ребенка.

Второй этап отказа может полностью аннулировать ваш кредит и ежемесячный платеж, если ваш измененный AGI превышает 400 000 долларов при совместном возврате или 200 000 долларов при других возвратах. Тем не менее, это все еще постепенное сокращение, поэтому даже люди с доходом выше порога 400 000/200 000 долларов по-прежнему могут претендовать на получение кредита и ежемесячных платежей. (Воспользуйтесь калькулятором налоговых льгот на детей от Kiplinger 2021, чтобы узнать, как ваш доход может повлиять на размер кредита и авансовых платежей.)

Если ваш доход изменится в 2021 году, вы сможете сообщить об этом в IRS позже этим летом с помощью портала обновления детских налоговых льгот. Если доход в этом году ниже, чем в 2020 (или 2019), то ваши ежемесячные платежи могут увеличиться после использования онлайн-портала. Если ваш доход в 2021 году увеличится, обязательно сообщите об этом IRS. Вы не хотите получать ежемесячные платежи больше, чем вы имеете право, потому что тогда вы рискуете вернуть их в следующем году, когда подадите налоговую декларацию за 2021 год.

4 из 9

Вы не подали последнюю налоговую декларацию

Как упоминалось выше, в большинстве случаев IRS будет основывать ежемесячные платежи на вашей налоговой декларации за 2020 или 2019 год. Но не всем требуется подавать налоговую декларацию. Итак, если вы не подавали недавнюю декларацию, будете ли вы получать ежемесячные налоговые льготы на ребенка?

Это зависит. Если в прошлом году вы использовали портал IRS «Не подающие документы: введите информацию о платеже», чтобы запросить стимулирующую проверку в первом раунде, ваши ежемесячные платежи будут основываться на информации, которую вы предоставили через инструмент.Однако, если в прошлом году вы не использовали инструмент для нефилеров и хотите получать ежемесячные платежи, вам необходимо использовать новый инструмент для регистрации не подающих налоговых льгот для детей, подать «упрощенную» декларацию или нулевую декларацию AGI. используя специальные процедуры IRS, или заполните обычную налоговую декларацию за 2020 год. Если вы не предпримете никаких действий сейчас, вы не получите никаких авансовых платежей по налоговым льготам на детей. (Для получения дополнительной информации см. Как получить налоговые льготы для детей, если вы не подаете налоговую декларацию.)

5 из 9

У вашего ребенка нет номера социального страхования

В ребенка было внесено много изменений налоговый кредит за 2021 налоговый год.Сумма кредита увеличена, полностью возвращается, имеют право 17-летние дети, и, конечно же, разрешены авансовые платежи. Но есть и другие требования прошлых лет, которые не изменились. Например, , вы по-прежнему не можете претендовать на налоговый кредит на ребенка или получать ежемесячные платежи для ребенка, у которого нет номера социального страхования .

Номер социального страхования вашего ребенка также должен быть «действительным для работы» в США и выдан Управлением социального обеспечения (SSA) до даты подачи налоговой декларации за 2021 год (включая продления).Если ваш ребенок был гражданином США, когда получил номер социального страхования, то он действителен для работы в США. Если на карточке социального обеспечения ребенка напечатано «Not Valid for Employment» и его или ее иммиграционный статус изменился так, что гражданина США или постоянного жителя, попросите SSA новую карту социального обеспечения. Если на карте напечатано «Действительно для работы только с разрешением DHS», ваш ребенок имеет необходимый номер социального страхования только до тех пор, пока действует разрешение Министерства внутренней безопасности.

Вы и ваш супруг, если вы состоите в браке, должны также иметь номер социального страхования или индивидуальный идентификационный номер налогоплательщика (ITIN), чтобы претендовать на налоговый кредит на ребенка и получать авансовые платежи. Кроме того, вы будете получать ежемесячные платежи только в том случае, если вы указали свой правильный номер социального страхования или ITIN при подаче налоговой декларации за 2020 или 2019 год или ввели информацию в инструмент нефитера IRS в 2020 году, чтобы получить стимулирующую проверку в первом раунде. .

6 из 9

Ваш ребенок является иностранцем-нерезидентом

Ваш ребенок должен быть гражданином U.Гражданин S., гражданин США или иностранец-резидент США, чтобы вы могли претендовать на налоговый кредит на ребенка или получать ежемесячные авансовые платежи. Есть одно исключение: если вы являетесь гражданином США или гражданином США и ваш усыновленный ребенок прожил с вами весь год в качестве члена вашей семьи, ребенок считается гражданином США для целей налогового кредита на ребенка.

Как правило, «иностранец-резидент» либо имеет грин-карту, либо физически присутствует в США в течение определенного времени. «Гражданин США» – это человек, который, хотя и не является гражданином США.Гражданин S., обязан своей верностью Соединенным Штатам. Жители Американского Самоа и жители северных Марианских островов также могут быть гражданином США, а не гражданином США.

См. Публикацию IRS 519 для получения дополнительной информации о налогах для граждан США и иностранцев-резидентов.

7 из 9

Ваш бывший супруг заявил, что ваш ребенок находится на иждивении в прошлом году

Если IRS просмотрит налоговую декларацию за 2020 год для бывших супругов и обнаружит, что он или она объявили вашего ребенка иждивенцем по этой декларации, ваша бывшая будет получать ежемесячные налоговые выплаты на ребенка начиная с 15 июля – даже если вы будете требовать ребенка как иждивенца на 2021 год.Вы сможете исправить это, когда IRS обновит свой портал обновления детских налоговых кредитов позднее этим летом, но до тех пор вы не увидите никаких авансовых платежей. После того как вы откорректируете свою информацию на портале, IRS скорректирует ваш расчетный налоговый кредит на ребенка на 2021 год и начнет отправлять вам ежемесячные платежи.

Если ситуация изменилась, и вы получаете ежемесячные платежи, даже если ваш бывший супруг заявляет, что ваш ребенок находится на иждивении на 2021 налоговый год, вам следует подумать об использовании портала сейчас, чтобы отказаться от платежей.Это снизит риск того, что вам придется выплатить авансовые платежи по налоговым льготам на детей, когда вы подадите налоговую декларацию за 2021 год в следующем году.

8 из 9

Вы проживаете за пределами США

Чтобы получать ежемесячные выплаты налогового кредита на ребенка, вы (или ваш супруг (а), если вы подаете совместную декларацию) должны иметь ваш основной дом в США более чем на половину 2021 или быть добросовестным жителем Пуэрто-Рико на год. Вашим основным домом может быть любое место, где вы регулярно проживаете, при условии, что он находится в одном из 50 штатов или округе Колумбия.Вашим основным домом может быть дом, квартира, передвижной дом, приют, временное жилье или другое место. Кроме того, это не обязательно должно быть одно и то же физическое местоположение в течение года.

Вам также не нужен постоянный адрес, чтобы получать ежемесячные платежи. Если вы временно отсутствуете дома из-за болезни, образования, работы, отпуска или военной службы, обычно считается, что вы проживаете в своем основном доме для целей налогового кредита на ребенка.

9 из 9

Вы можете претендовать на иждивенца

Если вы можете быть заявлены в качестве иждивенца в чьей-либо налоговой декларации, вы не можете требовать кого-либо еще в качестве иждивенца в своей декларации.Если вы подаете совместную декларацию, и ваш супруг (а) может быть заявлен как иждивенец другим лицом, вы и ваш супруг не можете требовать каких-либо иждивенцев при совместном возвращении.

Если вы не можете объявить своего ребенка иждивенцем из-за этого правила, вы не можете претендовать на налоговый кредит на ребенка для него или нее. Если вы не можете потребовать налоговую льготу на ребенка, вы не имеете права на ее авансовые платежи. Таким образом, если вы можете быть объявлены иждивенцем на основании налоговой декларации другого лица, вы не будете получать ежемесячные платежи.

Это одно из правил на 2021 год, перенесенное с предыдущих лет.

Детский налоговый кредит 2021: сколько я получу? Когда будут поступать ежемесячные платежи? И другие часто задаваемые вопросы

Налоговая скидка на детей в 2021 году больше и лучше, чем когда-либо. Сумма кредита значительно увеличивается на один год, и IRS ежемесячно выплачивает авансовые платежи соответствующим семьям с июля по декабрь.

Но изменения сложные и не всем помогут. Например, теперь есть два способа уменьшения кредита для семей с высоким доходом.Это означает, что некоторые родители не будут иметь права на получение большего кредита, а некоторые, как и раньше, не получат вообще никакого кредита. Больше детей будут иметь право на получение кредита в 2021 году, а в следующем году, когда вы подадите налоговую декларацию за 2021 год, вам придется сверять полученные авансовые платежи с фактическим налоговым кредитом на ребенка, на который вы имеете право.

Этого достаточно, чтобы голова закружилась. Но не волнуйтесь – у нас есть ответы на многие вопросы, которые родители задают прямо сейчас о детском кредите на 2021 год. У нас также есть удобный Калькулятор налогового кредита на ребенка на 2021 год, который позволяет вам оценить сумму вашего кредита и ожидаемые авансовые платежи.Прочитав приведенные ниже ответы на часто задаваемые вопросы и попробовав калькулятор, вы почувствуете себя более уверенно в отношении кредита 2021 года.

1 из 21

Детский налоговый кредит 2020

Вопрос: Каковы были правила для детского налогового кредита 2020 года?

Ответ: Для налоговых деклараций 2020 года налоговый кредит на ребенка составляет 2000 долларов на ребенка в возрасте до 17 лет, заявленного в качестве иждивенца по вашей декларации. Ребенок должен быть вашим родственником и, как правило, проживать с вами не менее шести месяцев в году.Он или она также должны быть гражданином, подданным или иностранцем-резидентом США и иметь номер социального страхования. Вы также должны указать имя ребенка, дату рождения и SSN.

Кредит начинает постепенно прекращаться, если ваш модифицированный скорректированный валовой доход (AGI) превышает 400 000 долларов США при совместном доходе или более 200 000 долларов США при доходе отдельного лица или главы семьи. Как только вы достигнете модифицированного порогового значения AGI в размере 400 000 или 200 000 долларов, сумма кредита уменьшается на 50 долларов на каждые 1000 долларов (или их часть) AGI сверх применимого порогового значения.Модифицированный AGI – это AGI, указанный в строке 11 вашей формы 1040 2020 года (или строке 8b вашей формы 1040 2019 года), плюс исключение иностранного трудового дохода, исключение иностранного жилья и суммы, исключенные из валового дохода, поскольку они были получены из источников в Пуэрто. Рико или Американское Самоа.

Некоторым малообеспеченным лицам, имеющим детей, возвращается сумма детского кредита до 1400 долларов. Однако для получения возмещения у вас также должно быть не менее 2500 долларов заработанного дохода.

2 из 21

Изменения, внесенные в 2021 г.

Вопрос: Какие изменения Конгресс внес в налоговый кредит на детей?

Ответ: Закон об американском плане спасения от 2021 года временно расширяет налоговый кредит на детей на 2021 год.Во-первых, он позволяет 17-летним детям претендовать на получение кредита. Во-вторых, это увеличивает кредит до 3000 долларов на ребенка (3600 долларов на ребенка в возрасте до 6 лет) для многих семей. В-третьих, это делает кредит полностью возмещаемым и отменяет минимальный уровень прибыли в 2500 долларов. В-четвертых, требуется, чтобы половина кредита была выплачена заранее, если IRS будет отправлять ежемесячные платежи семьям с июля 2021 года по декабрь 2021 года.

Обратите внимание, что другие общие правила права на получение налогового кредита на ребенка продолжают применяться. Например, ребенок все еще должен быть U.S. Гражданин, гражданин или иностранец-резидент и имеет номер социального страхования. Вы также должны заявить, что он или она находится на иждивении по вашей налоговой декларации за 2021 год, и ребенок должен быть вашим родственником и, как правило, проживать с вами не менее шести месяцев в течение года. При этом на возвратной карточке все равно необходимо указать имя ребенка, дату рождения и SSN.

3 из 21

Право на получение более высокой суммы кредита

Вопрос: Все ли семьи имеют право на получение более высокой налоговой скидки на ребенка в размере 3000 или 3600 долларов США?

Ответ: Нет, не все семьи с детьми получат более высокий налоговый кредит на ребенка, но большинство будет.Увеличенные налоговые льготы начинают постепенно отменяться при модифицированных AGI: 75 000 долларов для единичных деклараций, 112 500 долларов для деклараций главы семьи и 150 000 долларов для совместных деклараций. Сумма кредита уменьшается на 50 долларов за каждые 1000 долларов (или их часть) измененного AGI сверх применимого порогового значения. Обратите внимание, что этот поэтапный отказ ограничен временно увеличенным кредитом на 1000 или 1600 долларов на 2021 год, а не на 2000 долларов.

Например, если супружеская пара имеет одного ребенка в возрасте четырех лет, подает совместную декларацию и имеет модифицированный AGI в размере 160 000 долларов на 2021 год, они не получат полный расширенный кредит в размере 3600 долларов.Вместо этого, поскольку их модифицированный AGI на 10 000 долларов превышает порог поэтапного отказа для совместных заявителей (150 000 долларов), их кредит уменьшается на 500 долларов (50 долларов x 10), в результате чего окончательный кредит в 2021 году составляет 3100 долларов.

4 из 21

Дополнительный поэтапный отказ

Вопрос: Если мой доход в 2021 году превышает пороговые значения для получения налогового кредита в размере 3000 или 3600 долларов на ребенка, имею ли я право на получение кредита в размере 2000 долларов на ребенка ?

Ответ: Это зависит. Семьи, которые не имеют права на получение кредита в размере 3000 долларов США или 3600 долларов США в 2021 году, но которые изменили AGI на уровне 400000 долларов США или ниже при совместном возврате или 200000 долларов США при других доходах, могут потребовать регулярный кредит в размере 2000 долларов США на ребенка, за вычетом суммы любых авансовых платежей. они получают.Семьи с модифицированными AGI, превышающими пороговые значения 400 000/200 000 долларов США, увидят, что кредит в размере 2000 долларов США на ребенка будет уменьшен на 50 долларов США на каждые 1000 долларов США (или их часть) модифицированного AGI сверх этих пороговых значений.

Например, если супружеская пара имеет одного ребенка в возрасте семи лет, подает совместную декларацию и имеет модифицированный AGI в размере 415 000 долларов на 2021 год, они не получат полный расширенный кредит в размере 3000 долларов. Во-первых, из-за своего высокого дохода они не имеют права на получение дополнительных 1000 долларов ( см. Вопрос выше ), поэтому их кредит уменьшается до обычной суммы в 2000 долларов.Затем, поскольку их модифицированный AGI на 15000 долларов превышает второй порог отказа для совместных заявителей (400000 долларов), их кредит снова уменьшается на 750 долларов (50 x 15 долларов), в результате чего окончательный кредит в 2021 году составляет 1250 долларов.

5 из 21

Дети в возрасте 17 лет

Вопрос: Могу ли я получить более высокий налоговый кредит на ребенка для моей дочери, которой в 2021 году исполнится 17 лет?

Ответ: Да. Если вы соответствуете всем остальным правилам получения налоговой льготы на ребенка, вы можете потребовать ее для своей дочери при подаче формы 1040 от 2021 года в следующем году.Возраст детей, имеющих право на получение кредита на 2021 год, составляет 17 лет и младше (изменение по сравнению с требованием 2020 года – 16 лет и младше). Итак, 17-летние имеют право на получение детского кредита на 2021 год.

6 из 21

Полностью возмещается

Вопрос: Что означает, что детский налоговый кредит полностью возвращается в 2021 году?

Ответ: Расширенный детский кредит полностью возмещается семьям, проживающим в США более половины 2021 года.До этого изменения некоторые люди с низкими доходами могли получить возмещение только в размере до 1400 долларов на ребенка вместо полного детского кредита в размере 2000 долларов, если их детский кредит превышал налоги, которые они должны были в противном случае. Согласно новым правилам на 2021 год, люди, которые имеют право на получение налоговой льготы на детей, могут получить полную компенсацию в качестве возмещения, даже если у них нет налоговых обязательств.

Родители не должны быть трудоустроены или иметь какой-либо иной заработок, чтобы претендовать на получение детского кредита на 2021 год. Предыдущие правила ограничивали получение кредита семьями, имеющими заработанный доход не менее 2500 долларов США.На 2021 год семьи, не имеющие трудового дохода, могут получить детский кредит, если они соблюдают все остальные правила.

7 из 21

Информация из налоговых деклараций

Вопрос: Кто получает авансовые платежи?

Ответ: Американский план спасения требует, чтобы IRS выплачивало половину налогового кредита заранее. IRS рассылает ежемесячные платежи (в основном в форме прямых вкладов) с середины июля по декабрь семьям, имеющим на это право. IRS определяет право на получение кредита и авансовых платежей и рассчитывает сумму авансового платежа на основе ранее поданных налоговых деклараций.Сначала он проверяет вашу декларацию за 2020 год, и, если декларация за 2020 год еще не была подана, IRS рассматривает вашу декларацию за 2019 год. IRS также имеет процедуры для семей, которые не обязаны подавать налоговые декларации.

8 из 21

Сроки и частота авансовых платежей

Вопрос: Когда IRS начнет производить платежи и сколько платежей я получу?

Ответ: IRS будет выплачивать шесть ежемесячных налоговых льгот на детей семьям, имеющим на это право, с июля по декабрь 2021 года.Первый раунд платежей прибыл 15 июля. После этого платежи будут отправлены 13 августа, 15 сентября, 15 октября, 15 ноября и 15 декабря.

Большинство платежей будут зачислены непосредственно на банковские счета. Семьи, для которых у IRS нет информации о банковском счете, могут получать бумажные чеки или дебетовые карты по почте. Большинству семей, имеющих право на получение пособия, не нужно ничего делать, чтобы получить эти выплаты. На веб-сайте IRS есть инструмент для семей, которые хотят обновить свою банковскую информацию с помощью IRS.

9 из 21

Сумма ежемесячных платежей

Вопрос: Сколько будет получать семья каждый месяц?

Ответ: Авансовые платежи составляют половину налогового кредита семьи на ребенка в 2021 году. Сумма, которую семья получает каждый месяц, зависит от количества детей в семье, возраста детей и суммы скорректированного валового дохода семьи. Например, семьи, которые имеют право на получение полного кредита в размере 3000 долларов США (3600 долларов США для детей до 6 лет) на ребенка, получают ежемесячные выплаты в размере 250 долларов США на ребенка (300 долларов США на ребенка в возрасте до 6 лет) в течение шести месяцев.Семьи с более высоким доходом, которые имеют право на получение кредита в размере 2000 долларов, получают ежемесячные выплаты в размере 167 долларов на ребенка в течение шести месяцев. (Да, авансовые платежи пойдут всем семьям, имеющим право на получение налогового кредита на ребенка, а не только тем, кто имеет право на получение более высокого кредита в размере 3000 или 3600 долларов на ребенка).

Возьмем семью из пяти человек с тремя детьми в возрасте 12, 7 и 5. Предполагая, что семья имеет право на более высокий детский кредит и не откажется от авансовых платежей, они будут получать 800 долларов в месяц от IRS с июля по декабрь. на общую сумму 4800 долларов.Затем они потребуют дополнительных 4800 долларов в виде налоговых льгот на детей при подаче федеральной налоговой декларации за 2021 год в следующем году.

Если та же семья с тремя детьми имеет право на получение кредита в размере 2000 долларов на ребенка и не откажется от авансовых платежей, они будут получать 500 долларов в месяц от IRS с июля по декабрь, на общую сумму 3000 долларов. Затем они потребуют дополнительные 3000 долларов в виде налоговых льгот на детей при заполнении формы 1040 от 2021 года в следующем году.

Воспользуйтесь нашим калькулятором налоговых льгот на детей в 2021 году, чтобы узнать, сколько вы получите!

10 из 21

Изменения в вашей семье или доходе

Вопрос: Что делать, если обстоятельства моей семьи изменятся в течение года и у меня больше или меньше доходов, чем указано в декларации за 2019 или 2020 год, которую я подал в IRS ?

Ответ: Как упоминалось выше, IRS обычно определяет право на получение кредита и авансовых платежей и рассчитывает сумму авансового платежа на основе ранее поданных налоговых деклараций.Сначала он смотрит на вашу прибыль в 2020 году. Если вы не подали декларацию за 2020 год, IRS рассмотрит вашу декларацию за 2019 год. IRS предполагает, что количество детей и доход, которые вы указали в своей декларации за 2020 (или 2019 год), одинаковы для 2021 года. Он учитывает время только для определения возраста детей.

IRS разработало портал обновлений о налоговых льготах для детей. Прямо сейчас функции инструмента ограничены проверкой того, автоматически ли вы зарегистрированы для авансовых платежей, отказом от авансовых платежей и обновлением информации о вашем банковском счете.Но когда он будет полностью запущен позднее этим летом или осенью, вы сможете выйти в Интернет и обновить свой доход, семейное положение и количество детей, соответствующих требованиям. Вы также сможете обновить свой почтовый адрес и просмотреть свои платежи. Итак, если ваши обстоятельства изменились в 2021 году и вы считаете, что эти изменения могут повлиять на размер вашего детского кредита на 2021 год, перейдите на этот портал, как только он станет полностью работоспособным, и обновите его для получения правильной информации.

IRS также направляет две серии писем семьям, которые, по его мнению, могут иметь право на ежемесячные выплаты по детскому кредиту на основе данных налоговой декларации за 2019 или 2020 год.Первый раунд обычно носит ознакомительный характер. Во втором раунде писем будет указана предполагаемая сумма ежемесячного платежа семьи. Вы также можете проверить свой статус на получение авансовых платежей на портале обновления детских налоговых кредитов Налогового управления США.

11 из 21

Проверка права на получение авансовых платежей

Вопрос : Я думаю, что имею право на ежемесячные выплаты детской налоговой льготы, но я хочу быть уверен, что я автоматически зарегистрирован в системе IRS.Есть ли способ это проверить?

Ответ : Да, вы можете сделать это в Интернете с помощью портала Налогового управления США по налоговым льготам. После того, как вы выполнили все шаги для создания учетной записи и входа в систему, вы сможете проверить свое право на получение ежемесячных платежей и проверить статус этих платежей.

Если инструмент сообщает, что платеж был произведен, но вы его не получили, вы можете заполнить форму IRS 3911 и отправить ее в IRS, чтобы начать отслеживание платежа. Вам придется подождать не менее пяти дней с предполагаемой даты прямого депозита и не менее четырех недель для отправки чеков, прежде чем IRS сможет начать отслеживание любого пропущенного платежа.

12 из 21

Обновление информации о банковском счете

Вопрос : Я хочу убедиться, что IRS имеет правильную информацию о моем банковском счете, чтобы мои ежемесячные платежи можно было напрямую переводить на мой счет. Как мне это сделать?

Ответ : Как правило, большинство платежей переводятся непосредственно на банковские счета. Семьи, для которых у IRS нет информации о банковском счете, могут получать бумажные чеки или дебетовые карты по почте.Вы можете зайти на портал Налогового управления США по детским налоговым льготам, чтобы проверить, собираетесь ли вы получать прямые депозитные платежи, и узнать, на какой банковский счет будут производиться такие платежи. Те, кто не зарегистрирован для прямого депозита, получат бумажные чеки или дебетовые карты, если они не обновят информацию о своем банковском счете.

Этот инструмент также позволяет людям добавить банковский счет для прямых депозитов (если нет другого счета в списке) или изменить существующий в настоящее время, указанный на портале. Вам нужно будет ввести номер банковского маршрута, номер счета и указать, является ли счет текущим или сберегательным.Слишком поздно добавлять или изменять банковскую информацию для платежа от 13 августа, но у вас есть до 30 августа, чтобы предоставить новую информацию для платежа 15 сентября.

13 из 21

Новорожденные в 2021 году

Вопрос: Что, если бы я родила ребенка в этом году? Получу ли я авансовые платежи?

Ответ: Поскольку IRS не знает о ребенке, вы не будете получать выплаты в течение первых двух месяцев. Но в конечном итоге вы сможете использовать портал обновлений детских налоговых кредитов IRS, чтобы предоставить IRS эту информацию.Как обсуждалось выше, функции инструмента в настоящее время ограничиваются проверкой того, автоматически ли вы зарегистрированы для авансовых платежей, отказом от авансовых платежей и обновлением информации о вашем банковском счете. Но когда он будет полностью запущен позднее этим летом или осенью, вы сможете выйти в Интернет и обновить количество детей, соответствующих критериям, для учета вашего новорожденного, чтобы IRS узнал о необходимости отправки вам платежей. Если вы решите этого не делать, вам не повезло. Вы не получите выплат, но вы сможете отчитаться за своего ребенка, когда в следующем году подадите налоговую декларацию за 2021 год.При условии, что вы имеете право на получение детского кредита, вы можете взять детский налоговый кредит в размере до 3600 долларов для вашего ребенка в форме 1040 от 2021 года.

14 из 21

Отказ от авансовых платежей

Вопрос: I знаю, что буду иметь право на получение налоговой льготы на ребенка в 2021 году, но не хочу получать авансовые платежи. Есть ли способ отказаться?

Ответ: Да. Люди, которые хотят отказаться от авансовых платежей и вместо этого получить полный детский кредит в своей декларации 2021 года, могут сделать это сейчас через портал обновлений детских налоговых кредитов IRS.Перед использованием инструмента вам необходимо будет подтвердить свою личность. Если у вас уже есть существующее имя пользователя, все готово. Людям, не имеющим существующей учетной записи, придется подтвердить свою личность с помощью формы удостоверения личности с фотографией с помощью ID.me, доверенной третьей стороны для IRS.

Есть и другие причины, по которым люди могут отказаться от авансовых платежей, помимо желания взять полностью возвращаемый детский кредит в виде единовременной выплаты в своих налоговых декларациях за 2021 год. Например, отказ рекомендуется для семей, которые запросили детский кредит при возвращении в 2020 году, но знают, что не смогут сделать это в 2021 году, потому что их модифицированный AGI будет слишком высоким.Разведенный родитель, заявивший, что ребенок находится на иждивении в 2020 году, и чей бывший супруг имеет право требовать ребенка в 2021 году, также должен рассмотреть возможность отказа от авансовых выплат по детскому кредиту.

Обратите внимание, что есть крайние сроки для отказа, если вы хотите прекратить ежемесячные платежи до прибытия следующего. Чтобы отказаться от участия до получения определенного ежемесячного платежа, вы должны отказаться от участия как минимум за три дня до первого четверга месяца, на который запланирован этот платеж. Сейчас уже слишком поздно отказываться от платежа 13 августа, но если вы хотите отказаться от следующих четырех ежемесячных платежей, вам придется перейти на портал обновления детских налоговых кредитов IRS и отменить регистрацию не позднее 30 августа.Для получения дополнительной информации о том, когда отказаться и полный график крайних сроков отказа, см. Когда отказываться от ежемесячных платежей по детскому налоговому вычету.

15 из 21

Не требуется подавать налоговые декларации

Вопрос : Я не подаю налоговые декларации, потому что мой доход ниже порога, необходимого для подачи. Смогу ли я по-прежнему иметь право на ежемесячные авансовые платежи?

Ответ: Да, но вам придется перепрыгнуть через несколько препятствий, если вы не использовали онлайн-инструмент IRS для лиц, не подающих документы в 2020 году, чтобы предоставить информацию налоговому агентству для целей получения льготных платежей.Этот инструмент назывался порталом «Не подающие документы: введите информацию о платеже».

Самый простой способ сделать это – использовать инструмент регистрации нефилеров IRS на веб-сайте агентства. Если вы хотите, чтобы ваши платежи поступали непосредственно на ваш банковский счет, что быстрее, чем получение бумажного чека, вы также можете предоставить информацию о своей учетной записи с помощью этого инструмента. Если вы используете Инструмент регистрации лиц, не являющихся участниками, вас попросят предоставить личную информацию, такую как ваше имя, адрес, адрес электронной почты, дату рождения и номер социального страхования (или другой идентификационный номер налогоплательщика).Если вы хотите получать платежи прямым переводом, вам также необходимо указать номер своего банковского счета, тип счета и номер маршрута.

IRS надеется, что большинство нефилеров выйдут в сеть и воспользуются своим инструментом регистрации нефилеров. Но у него также есть альтернативные процедуры для людей, которые хотят подать простую декларацию. IRS будет принимать простые декларации по Форме 1040 или Форме 1040-SR, поданной в электронном или бумажном виде. Но вам не обязательно заполнять всю декларацию. Вместо этого вам нужно будет только указать свой статус регистрации, вашу идентификационную информацию (имя, адрес и номер социального страхования) и вашего супруга, предоставить информацию о ваших детях и иждивенцах и следовать остальным инструкциям IRS.В качестве альтернативы, если у вас не было AGI на 2020 год, вы можете подать в электронном виде обычную декларацию по форме 1040 или 1040-SR. Полное изложение инструкций IRS для простых возвратов и нулевых деклараций AGI см. В разделе Детский налоговый кредит 2021: как получать ежемесячные платежи, если вы не подаете налоговые декларации.

16 из 21

Номера социального страхования для детей

Вопрос: У моего ребенка нет номера социального страхования. Могу ли я запросить детский кредит или получить авансовые платежи?

Ответ: Нет.Американский план спасения не отменял требование, согласно которому только дети с номерами социального страхования имеют право на получение детского кредита. Вы должны указать имя, дату рождения и номер социального страхования вашего ребенка в форме 1040.

Хотя у детей должны быть номера социального страхования, вы можете иметь либо номер социального страхования, либо индивидуальный идентификационный номер налогоплательщика.

17 из 21

Компенсация задолженности по уплате налогов или алиментов на ребенка

Вопрос: Будут ли уменьшены ежемесячные выплаты налогоплательщикам, имеющим задолженность по налогам или алиментам?

Ответ: Нет.IRS не может принимать платежи для зачета просроченных федеральных налогов, подоходных налогов штата или других федеральных или государственных долгов. То же самое и с людьми, которые не выплачивают алименты. Однако нет никаких средств защиты от взыскания со стороны частных кредиторов или сборщиков долгов.

Несмотря на то, что ежемесячные авансовые платежи не могут быть компенсированы, те же правила не применяются к возмещению налога, применимому к налоговой льготе на ребенка, полученной при подаче декларации в следующем году. Например, если ваши фактические детские кредиты на 2021 год превышают полученные вами ежемесячные платежи, разница может быть возмещена, но также может быть компенсирована задолженностью по налогам, просроченным алиментам и т. Д.

18 из 21

Налогообложение авансовых платежей

Вопрос: Должен ли я платить налог с получаемых мной платежей?

Ответ: Нет. Получаемые вами платежи являются авансовыми платежами в счет налогового кредита на детей 2021 года, поэтому они не облагаются налогом. В своей форме 1040 от 2021 года, которую вы подадите в следующем году, вы свяжете ежемесячные платежи, которые вы получите от IRS в 2021 году, с налоговым кредитом на ребенка, на который вы действительно имеете право.

19 из 21

Выверка авансовых платежей

Вопрос : Как согласовать полученные авансовые платежи с фактическим кредитом, на который я имею право?

Ответ : Когда вы заполните форму 1040 за 2021 год в следующем году, вы сравните общую сумму авансовых платежей по детскому налоговому вычету, полученных вами за 2021 год, с суммой фактического детского налогового кредита, который вы можете запросить в 2021 году. возвращение.Не беспокойтесь, если вы забыли сумму авансовых платежей по детскому налоговому вычету, которые вы получили в 2021 году. Налоговое управление США вышлет уведомление по почте до 31 января 2022 года с указанием общей суммы платежей, произведенных вам в течение 2021 года. Вам следует сохранить это письмо. со своими налоговыми записями, чтобы помочь вам заполнить налоговую декларацию за 2021 год.

Если сумма кредита превышает получаемые вами платежи, вы можете потребовать избыточный кредит в своей форме 1040 от 2021 года. Если сумма кредита меньше, чем полученные вами платежи, вам может потребоваться или не потребоваться выплатить излишек обратно.

20 из 21

Возврат переплаты

Вопрос: Нужно ли возвращать переплату по детскому кредиту?

Ответ: Это зависит. При авансовых выплатах налогового кредита на ребенка обязательно будут случаи, когда семьи получат больше авансовых платежей налогового кредита на ребенка от Налогового управления США, чем они имеют право в противном случае. И Американский план спасения предусматривает это, предоставляя «безопасную гавань» налогоплательщикам с низкими и средними доходами.

Семьям с измененными AGI 2021 года на уровне 40 000 долларов или ниже при однократном возврате, 50 000 долларов при возврате главы семьи и 60 000 долларов при совместном возврате не нужно будет возмещать полученные им переплаты по кредиту. С другой стороны, семьи с измененными AGI 2021 года на сумму не менее 80 000 долларов США в одной декларации, 100 000 долларов США в декларации главы семьи и 120 000 долларов США в совместной декларации должны будут выплатить всю сумму любой переплаты при подаче налоговой декларации 2021 года. вернуться в следующем году. И семьям с измененными AGI 2021 года между этими пороговыми значениями необходимо будет выплатить часть переплаты.

21 из 21

Налоговый кредит на ребенка после 2021 года

Вопрос: Будет ли повышенный налоговый кредит на ребенка и авансовые платежи в конечном итоге постоянным?

Ответ: Да, если законодатели-демократы добьются своего. Помните, что расширение налоговых льгот на детей применяется только к 2021 году. Демократы в Конгрессе хотели бы, чтобы улучшения были постоянными, рекламируя влияние, которое более высокий и полностью возмещаемый налоговый кредит на детей окажет на сокращение детской бедности в Соединенных Штатах.Например, конгрессмен Ричард Нил (штат Массачусетс), председатель комитета по методам и средствам Палаты представителей от Демократической партии, сказал, что в 2021 году меры по расширению налоговых льгот на детей вряд ли будут отменены, и он обнародовал предлагаемый закон о постоянном продлении этих расширений. Президент Байден также ухватился за продление налоговых льгот на детей. Предложенный им План американских семей продлит расширенный кредит до 2025 года, хотя он сделает полное возмещение, и мы предполагаем, что авансовые платежи будут постоянными.