Замена расчетного периода при расчете больничного в 2019 году: Карта сайта – Амурское РО

Пять правил замены лет при расчете больничных и декретных: методичка от ФСС

При расчете пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком учитывают заработок за 2 предшествующих календарных года.

В некоторых случаях для исчисления пособий по заявлению работника допускается замена календарных лет расчетного периода.

О чем нужно помнить бухгалтеру при замене календарных лет? Рекомендации по этому вопросу дали в Амурском региональном отделении ФСС.

Для бухгалтеров там подготовили специальную методичку-презентацию (файл с презентацией — во вложении к этому материалу).

ФСС озвучил пять правил:

Правило 1. Был декрет = замена летЗамена лет расчетного периода допускается, если в расчетном периоде был:

· отпуск по беременности и родам;

· отпуск по уходу за ребенком (до достижения им возраста 3 лет).

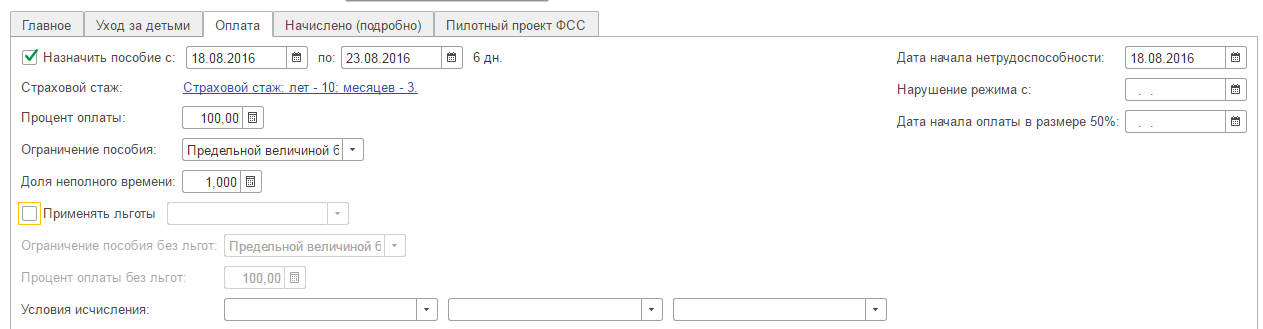

Правило 2. Где 2, там и 1Заменить в расчетном периоде можно как один год, так и два. При этом неважно, приходятся соответствующие отпуска на полный год расчетного периода или только на часть года.

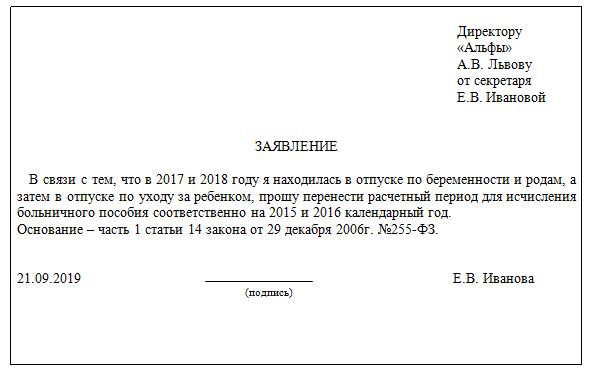

Правило 3. Любой год для замены выбрать нельзяЗамена лет может осуществляться не на любые календарные годы (год), а на непосредственно предшествующие наступлению страхового случая. Так, если в 2017-2018 годах застрахованное лицо находилось в отпуске по беременности и родам или в отпуске по уходу за ребенком, а новый страховой случай наступил в 2019 году, то 2017 и (или) 2018 годы могут быть заменены на 2016 год и (или) 2015 год, а не на вообще любые предшествующие годы (год).

Правило 4. Решать нужно быстро!Обратиться с заявлением о замене лет (года) расчетного периода работник должен одновременно с заявлением о назначении и выплате пособия, т.

е. до назначения пособия!

е. до назначения пособия!Правило 5. Помоги посчитатьЗаменить годы (год) можно, если при этом размер пособия увеличится.

Определить увеличится ли размер пособия в результате замены лет расчетного периода, сам работник вряд ли сможет, поэтому вам необходимо помочь ему! Поскольку у вас имеются сведения о заработке работника, то посоветуйте ему написать заявление о замене лет, если увидите, что это выгодно работнику!

Как определить расчетный период для выплаты больничного пособия

Чтобы рассчитать сумму больничного пособия, которую нужно выплатить сотруднику, работодатель сначала должен определить расчетный период. Расчетный период – это промежуток времени, за который следует посчитать заработок сотрудника.

Длительность расчетного периодаРасчетный период при выплате больничного пособия — два календарных года, предшествующих году начала болезни или иного страхового случая. При этом длительность расчетного периода всегда составляет 730 дней, какие-либо дни из расчета не исключаются. Об этом сказано в частях 1 и 3 статьи 14 Закона от 29 декабря 2006 г. № 255-ФЗ.

При этом длительность расчетного периода всегда составляет 730 дней, какие-либо дни из расчета не исключаются. Об этом сказано в частях 1 и 3 статьи 14 Закона от 29 декабря 2006 г. № 255-ФЗ.

Допустим, сотрудник заболел в первый день выхода на работу. Тогда расчетный период определяется в обычном порядке. Возможно, у такого сотрудника в расчетном периоде не было заработка либо его среднемесячный заработок оказался меньше МРОТ. В этом случае пособие считайте исходя из заработка, равного МРОТ.

Пример определения расчетного периода для выплаты больничного пособия

Водитель Ю.И. Колесов болел в 2015 году дважды. Первый раз – с 13 по 25 февраля 2015 года. Второй раз – с 25 декабря 2015 года по 15 января 2016 года.

И в первом, и во втором случае бухгалтер, начисляя пособие, учитывал заработок за расчетный период с 1 января 2013 года по 31 декабря 2014 года.

Ситуация: нужно ли при расчете больничного пособия исключить из расчетного периода время нахождения сотрудника в отпуске по уходу за ребенком до трех лет?

Нет, не нужно.

В такой ситуации расчетный период определяется в обычном порядке. То есть составляет два календарных года, предшествующих году начала страхового случая (ч. 1 ст. 14 Закона от 29 декабря 2006 г. № 255-ФЗ).

Если у сотрудника в расчетном периоде не было заработка либо его среднемесячный заработок, рассчитанный в целях начисления пособия, оказался меньше МРОТ, то пособие рассчитывается исходя из заработка, равного МРОТ.

При этом сотрудник, находившийся в расчетном периоде в отпуске по уходу за ребенком, может заменить эти годы расчетного периода годами, когда он работал.

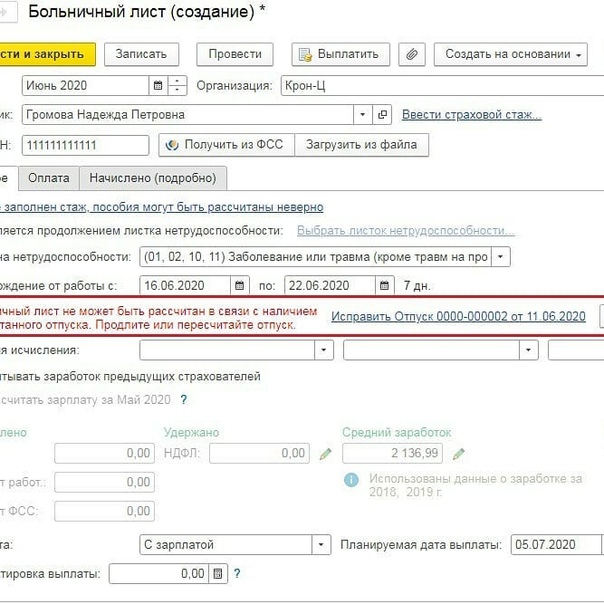

Замена расчетного периодаВозможна ситуация, когда в расчетном периоде или в одном из годов расчетного периода сотрудник находился в декретном отпуске либо в отпуске по уходу за ребенком. В таком случае сотрудник может заменить эти годы из расчетного периода на другие предшествующие календарные годы (или год), если это приведет к увеличению размера пособия. Для этого сотрудник должен представить работодателю заявление. Об этом сказано в части 1 статьи 14 Закона от 29 декабря 2006 г. № 255-ФЗ.

Для этого сотрудник должен представить работодателю заявление. Об этом сказано в части 1 статьи 14 Закона от 29 декабря 2006 г. № 255-ФЗ.

Заменять расчетный период можно только на те годы (год), которые непосредственно предшествуют наступлению страхового случая. Например, женщина в 2014–2015 годах была в отпуске по беременности и родам или в отпуске по уходу за ребенком, а новый страховой случай наступил в 2016 году. Тогда 2014 и (или) 2015 годы можно заменить только на 2013 год и (или) на 2012 год. Брать любые годы, которые были до 2014–2015 годов, нельзя.

Такие разъяснения приведены в письме Минтруда России от 3 августа 2015 г. № 17-1/ООГ-1105.

А если сотрудница была сначала в отпуске по беременности и родам, а затем в отпуске по уходу за ребенком до трех лет в период с 2012 по 2015 год? Тогда для расчета пособия можно взять 2011 и 2010 годы. При этом пересчитывать пособия, которые назначены и выплачены до выхода письма Минтруда России от 3 августа 2015 г. № 17-1/ООГ-1105, не нужно.

Такие разъяснения приведены в письмах ФСС России от 11 ноября 2015 г. № 02-09-14/15-19989 и № 02-09-14/15-19937, от 9 ноября 2015 г. № 02-09-14/15-18677.

Ситуация: может ли бухгалтер самостоятельно заменить расчетный период для расчета больничного пособия?

Нет, не может.

Законодательство такую возможность не предусматривает. Рассчитывать больничные пособия нужно исходя из среднего дневного заработка сотрудника за два года, предшествующих году болезни или иному страховому случаю (ч. 1 ст. 14 Закона от 29 декабря 2006 г. № 255-ФЗ). Устанавливать особый расчетный период по своей инициативе бухгалтер не вправе.

Заменить стандартный расчетный период другими календарными годами возможно только по заявлению сотрудника, если в годы расчетного периода он находился в декретном отпуске либо в отпуске по уходу за ребенком.

Несколько больничных листковБывает, сотрудник приносит сразу несколько больничных листков, следующих один за другим. Как определить расчетный период?

Как определить расчетный период?

Все зависит от того, являются все больничные листки первичными или часть является продолжениями первого листка.

При лечении более 15 календарных дней выдается дополнительный больничный листок в продолжение предыдущего и одновременно оформляется предыдущий для назначения и выплаты пособия. Решение о выдаче продолжения больничного листка принимает врачебная комиссия. Такое правило установлено пунктами 6, 11 и 13 Порядка, утвержденного приказом Минздравсоцразвития России от 29 июня 2011 г. № 624н.

Если больничные листки выданы один за другим без перерывов и каждый последующий является продолжением предыдущего, то пропущенное рабочее время признается одним страховым случаем. Проверить это можно так. В верхней части самого раннего больничного листка должен быть отмечен реквизит «первичный». В остальных врач сделает отметку в строке «продолжение листка №» с указанием номера предыдущего больничного листка. Это следует из пункта 57 Порядка, утвержденного приказом Минздравсоцразвития России от 29 июня 2011 г. № 624н.

№ 624н.

Период нетрудоспособности при этом не прерывается. Поэтому расчетный период учитывайте один.

Если же выдано несколько больничных листков, каждый из которых является первичным, это разные страховые случаи. Поэтому расчетных периодов может быть несколько. Такое возможно, если один первичный листок открыт в декабре 2015 года, а другой первичный – в январе 2016 года.

Расчетным периодом для выплаты пособия по больничным листкам, открытым в 2015 году, будут два календарных года, предшествующих году открытия больничного, – 2014 и 2013 годы. А при расчете суммы больничного пособия в расчетный период по больничным, открытым в 2016 году, войдут 2015 и 2014 годы (ч. 1 ст. 14 Закона от 29 декабря 2006 г. № 255-ФЗ).

Пример определения расчетного периода для выплаты больничного пособия, если сотрудник представил несколько больничных листков

Водитель Ю.И. Колесов болел с 25 декабря 2015 года по 21 января 2016 года. Он представил два больничных листка. Первый больничный листок открыт 25 декабря 2015 года, закрыт 11 января 2016 года. Второй листок открыт 12 января и закрыт 21 января 2016 года.

Первый больничный листок открыт 25 декабря 2015 года, закрыт 11 января 2016 года. Второй листок открыт 12 января и закрыт 21 января 2016 года.

В каждом из больничных листков Колесова подчеркнут реквизит «первичный».

Пособие за время болезни с 25 декабря 2015 года по 11 января 2016 года считают исходя из заработка Колесова с 1 января 2013 года по 31 декабря 2014 года.

Пособие Колесову за дни болезни с 12 по 21 января 2016 года считают исходя из его заработка за период с 1 января 2014 года по 31 декабря 2015 года.

Как увеличить выплаты по больничному листу после декрета: правила расчета, заявления

Светлана Пугач

ведет кадровое делопроизводство

Профиль автораЕсли человек, который официально трудоустроен, заболеет, он может лечиться дома и получать пособие — обычно эта сумма равна средней зарплате или ее части.

Но если последние два года она или он находились в отпуске по уходу за ребенком и заболели вскоре после выхода на работу, размер больничного пособия уменьшится.

Для родителей есть законный способ увеличить размер пособия. Расскажем, как это сделать.

Из чего складывается больничное пособие

Больничный лист и пособие по временной нетрудоспособности положены работникам, которые не могут трудиться, потому что:

- Заболели.

- Получили производственную травму.

- Сделали аборт.

- Ухаживают за больным членом семьи.

- Находятся на карантине.

- Долечиваются в санатории после стационара.

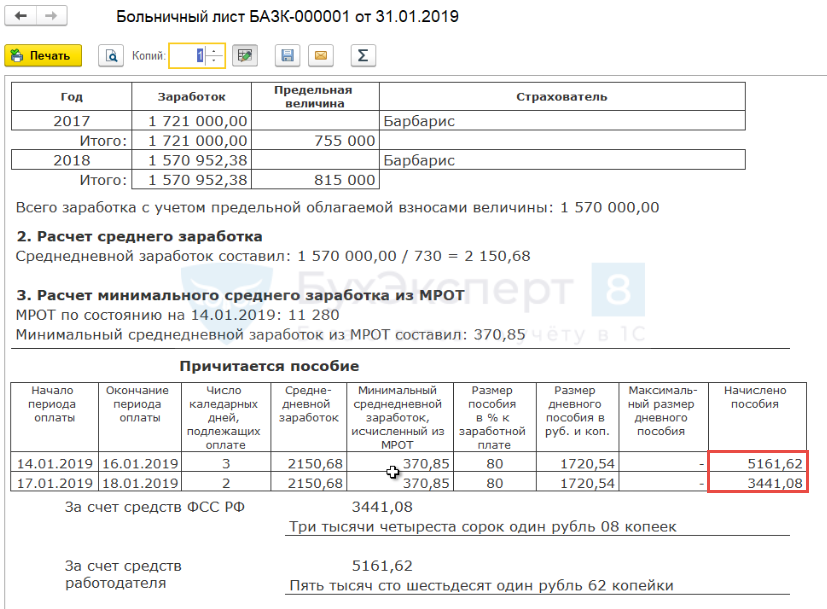

Сколько будут платить работнику за время больничного, каждый раз считают одинаково, — исходят из среднедневного заработка и страхового стажа.

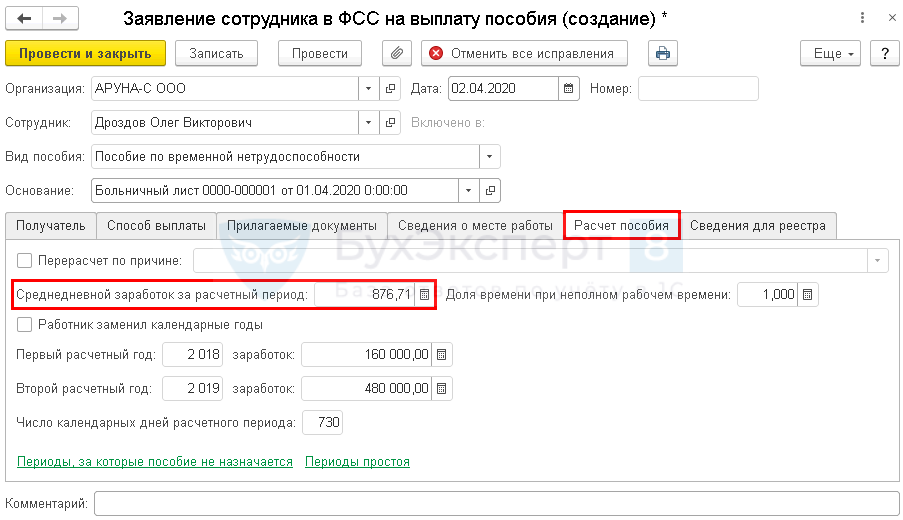

Среднедневной заработок. Чтобы определить среднедневной заработок, бухгалтер складывает все зарплаты работника за предыдущие два года и делит их на 730. Из зарплат бухгалтер учтет только доходы, по которым выплачивались страховые взносы на страхование по болезни и в связи с материнством — оклад, премии, отпускные. Больничные или материальная помощь до 4000 Р в расчет не войдут.

Больничные или материальная помощь до 4000 Р в расчет не войдут.

Если в предыдущие два года работник получал зарплату в другой организации, он должен принести от бывшего работодателя справку 182н о сумме заработной платы. Если работодателей за этот период было несколько, то справка нужна от каждого из них.

Если не получается достать справку 182н, например из-за того, что фирма закрылась, прошлые доходы может подтвердить пенсионный фонд.

На основании этого заявления работодатель направит запрос в ПФР, а пенсионный фонд пришлет информацию о зарплате работника в течение 10 дней.

Страховой стаж. Размер больничного пособия также зависит от страхового стажа — периода, когда человек был застрахован на случай болезни, беременности и родов.

Обратите внимание: социального, а не пенсионного страхования. Это важно, потому что страховой стаж для пенсии исчисляется в другом порядке. Например, работу по договору гражданско-правового характера в страховой стаж для пенсии засчитают, а при расчете больничного пособия — нет.

В страховой стаж для расчета больничного пособия войдут периоды:

- Работы по трудовому договору.

- Государственной гражданской и муниципальной службы, замещения государственных и муниципальных должностей.

- Деятельности в качестве священнослужителя.

- Деятельности ИП, адвокатов, частных нотариусов, членов крестьянского (фермерского) хозяйства, если они добровольно платили взносы на социальное страхование.

Правила подсчета страхового стажа для исчисления пособия по временной нетрудоспособности

Если страховой стаж больше восьми лет, то работник получит 100% от среднего заработка, если от пяти до восьми лет — 80%, если менее пяти лет — 60%. Не имеет значения, где и когда трудился работник, учитывается наработанный за всю жизнь страховой стаж.

Все о работе и заработке

Как сменить профессию, получать больше и на чем заработать. Дважды в неделю в вашей почте

Как считают больничные

Предел годового дохода. Заработок может быть сколь угодно большим, но при расчете среднедневного заработка учитывать будут не все доходы, а в пределах, установленных законом.

Заработок может быть сколь угодно большим, но при расчете среднедневного заработка учитывать будут не все доходы, а в пределах, установленных законом.

Максимальный среднедневной заработок в 2021 году:

(865 000 + 912 000) / 730 = 2434,25 Р

Формула расчета.

Среднедневной заработок × количество больничных дней × коэффициент страхового стажа

С пособия по временной нетрудоспособности взимается НДФЛ, поэтому при выплате из его суммы надо удержать налог по ставке 13%.

SMM-специалист Алиса со страховым стажем 5 лет и 6 месяцев за 2019 год заработала 720 000 Р, за 2020 год — 850 000 Р.

В январе 2021 года Алиса заболела и взяла больничный на 15 календарных дней. За них ей заплатили 22 453,05 Р. Вот как получилась эта сумма:

- Заработки Алисы в 2019 и 2020 годах меньше учитываемых при расчете пособия лимитов, поэтому они берутся полностью.

- Сложили доход Алисы за два последних года: 720 000 Р + 850 000 Р = 1 570 000 Р — столько Алиса заработала суммарно за 2019 и 2020 годы.

- Потом подсчитали среднедневной заработок: 1 570 000 Р / 730 дней = 2150,68 Р — столько в среднем Алиса получала за каждый календарный день.

- После этого определили сумму пособия за каждый день болезни: 2150,68 Р × 80% (коэффициент страхового стажа) = 1720,54 Р.

- Сколько должны выплатить Алисе на руки, вычислили так: 1720,54 Р × 15 − 13% = 22 453,05 Р — размер пособия за 15 дней больничного после вычета НДФЛ.

Как еще могут рассчитать пособие

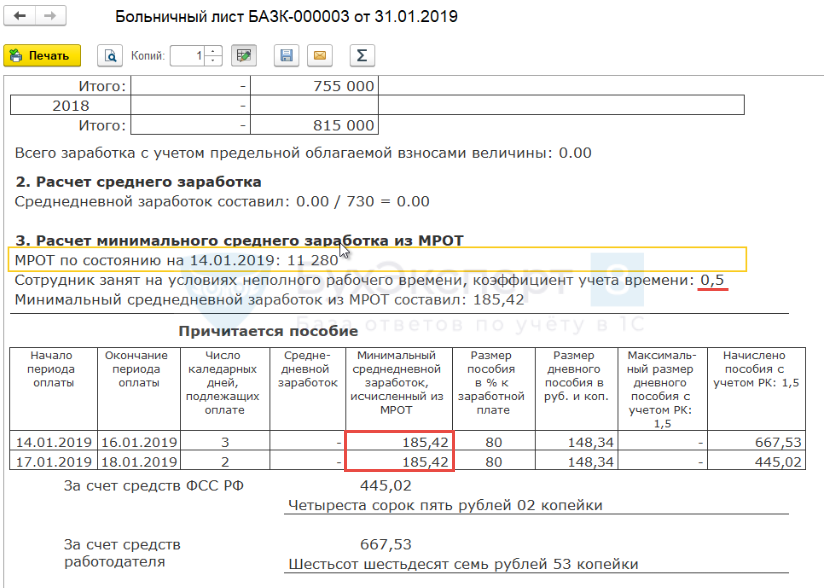

Есть несколько случаев, когда бухгалтер считает больничное пособие не по среднему заработку, как в примере выше, а по минимальному размеру оплаты труда в стране — МРОТ.

Так происходит, если:

- Страховой стаж работника меньше 6 месяцев.

- Последние два года работник не получал зарплату — сюда как раз можно отнести декретный отпуск.

- Зарплата в предыдущие два года была такой маленькой, что среднедневной заработок получился меньше, чем рассчитанный исходя из МРОТ.

МРОТ в 2020 году составит 12 130 Р. На что он влияет?

В таком случае пособие считается по следующей схеме.

Считают размер пособия в день с учетом МРОТ и страхового стажа:

МРОТ × 24 месяца / 730 × коэффициент стажа

Считают минимальное дневное пособие:

МРОТ / количество календарных дней в месяце болезни

Сравнивают эти 2 результата. Если минимальное дневное пособие больше, то платят его. Такой порядок ввели с апреля 2020 года, а сейчас сделали бессрочным, внеся поправки в ФЗ № 255-ФЗ.

Вика заболела в январе 2021 года, когда МРОТ составляет 12 792 Р. Она взяла больничный на 5 дней. У Вики не было заработка в предыдущие 2 года, но ее общий страховой стаж составляет 5 лет. Если рассчитывать пособие стандартным способом, то оно будет равно нулю, потому что дохода в предыдущие два года не было. Поэтому бухгалтер считает по схеме:

Поэтому бухгалтер считает по схеме:

12 792 × 24 / 730 × 80% = 336,45 Р — размер пособия в день с учетом МРОТ

12 792 / 31 (количество дней в январе) = 412,65 Р — минимальное дневное пособие

Размер минимального дневного пособия больше, чем размер пособия по МРОТ. Поэтому Вика получит минимальное дневное пособие после вычета НДФЛ:

12 792 / 31 × 5 − 13% = 1795,01 Р

Как можно увеличить больничное пособие после декрета

У тех, кто вышел на работу после отпуска по беременности и по уходу за ребенком, пособие будут считать по минимуму исходя из МРОТ. Ведь пока человек находился в декрете, зарплату он не получал, а пособие по уходу за ребенком в этом случае доходом не считается. Поэтому больничное пособие будет маленьким.

Чтобы увеличить больничное пособие, работник может заменить годы нахождения в декрете на более ранние годы. Это могут быть один или два года, которые предшествовали уходу в декрет.

ч. 1 ст. 14 ФЗ № 255-ФЗ

Заменять следует таким образом, чтобы из всех вариантов расчета размер пособия оказался максимально выгодным для работника.

Евгения в 2018—2020 годах находилась в отпуске по беременности и родам, затем в отпуске по уходу за ребенком. Она вышла на работу в июне 2020, в январе 2021 года у нее заболел ребенок и ей пришлось уйти на больничный. Чтобы размер пособия посчитали не по МРОТ, Евгения вместо 2019—2020 может выбрать другие периоды:

- Заменить только один год. Например, 2019 на 2017.

- Заменить оба года на ранние, например вместо 2019—2020 взять 2016—2017 годы.

Евгения должна выбрать наиболее выгодный для себя вариант, тот, при котором ей выплатят самое большое пособие. Насчет того, какой вариант лучше подойдет, лучше проконсультироваться с бухгалтером.

Переставлять годы для расчета больничного можно, и когда женщина переходила из одного декрета в другой, не выходя на работу.

Ольга родила в 2015 году и ушла в отпуск по уходу за ребенком, в 2018 родила второго малыша и тоже смотрела за ним. Если Ольга выйдет на работу после двойного декрета в 2021 году, у нее будет право выбирать годы, за которые ей посчитают больничное пособие.

Увеличить больничное пособие может не только мать, но и отец, бабушка, дедушка — то есть взрослый человек, который оформил отпуск по уходу и занимался ребенком. Схема ниже подойдет для всех случаев.

Что нужно сделать, чтобы увеличить пособие

С 2021 года пособие платит ФСС напрямую, работодатели лишь передают туда сведения для начисления суммы. Исключение — деньги за первые три дня болезни, их работодатели по-прежнему оплачивают из своего кармана.

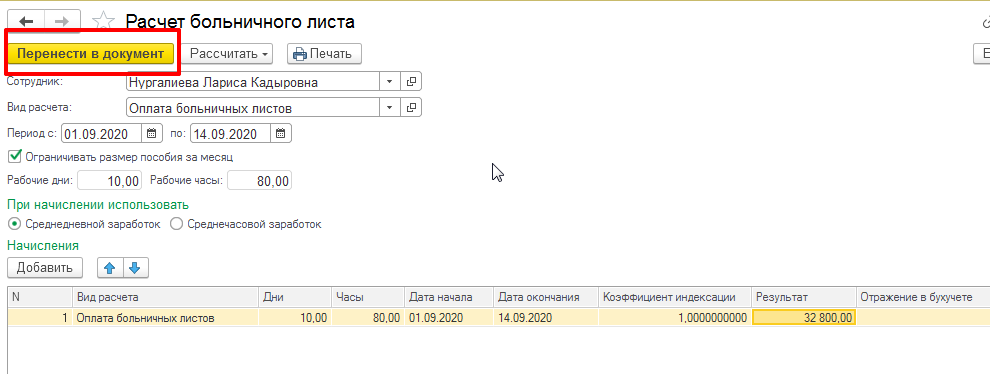

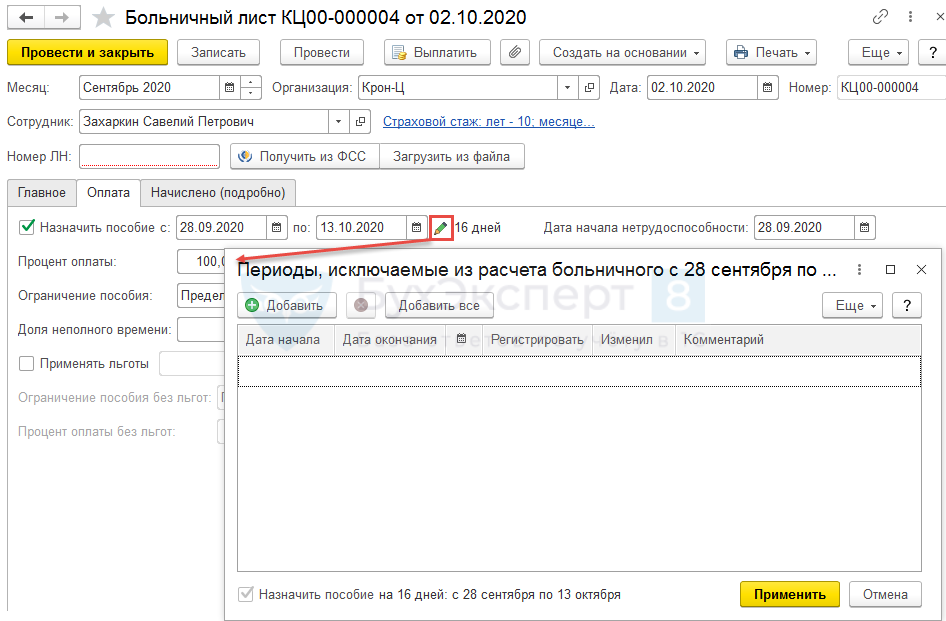

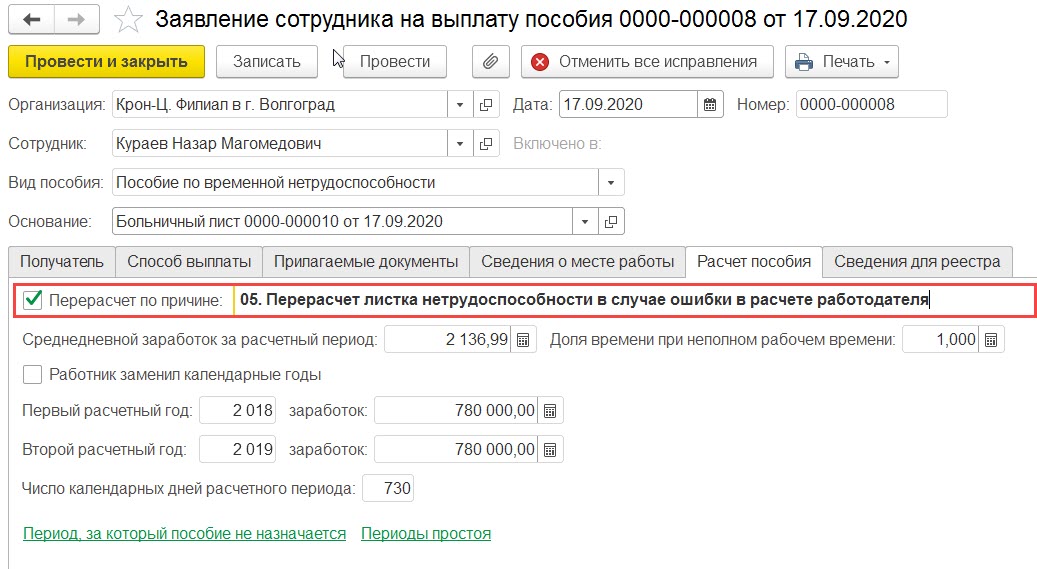

Размер пособия считает бухгалтер. Чтобы заменить расчетные периоды, работнику следует обратиться к нему с просьбой рассчитать самый выгодный вариант, а затем — подать заявление о замене одних годов другими, приложив к заявлению больничный лист.

В заявлении указывают, какие именно годы нужно взять вместо двух лет, на которые выпал декретный отпуск. Без письменного заявления бухгалтер периоды начисления пособия не заменит.

Важно знать, что подать заявление на замену периодов можно, только когда работник сдает больничный лист работодателю. После перечисления денег ни компания, ни ФСС перерасчеты делать не будут.

После перечисления денег ни компания, ни ФСС перерасчеты делать не будут.

Письмо ГУ — МРО ФСС РФ от 01.04.2020 № 14-15/7710-1253л

Что учесть при расчете больничных

Независимо от того, попал ли високосный год в расчетный период, делить начисленный заработок всегда нужно на 730.

ч. 3 ст. 14 ФЗ № 255-ФЗ

Еще стоит помнить, что каждый год предельный размер годового заработка меняется. Например, в 2014 году он составил 624 000 Р, а в 2013 — 568 000 Р. То есть, даже если зарплата была больше, учитываться при расчете пособий будут эти суммы. Рассмотрим детальнее на примере.

Алена в 2017—2020 годах была в отпуске по беременности и родам и по уходу за ребенком. Она вышла на работу в мае 2020 года, на больничный ушла в 2021 году на 10 дней.

Какой доход был у Алены за эти годы

| Год | Доход | Предел годового заработка |

|---|---|---|

| 2015 | 690 000 | 670 000 |

| 2016 | 650 000 | 718 000 |

| 2017 | 0 | — |

| 2018 | 0 | — |

| 2019 | 0 | — |

| 2020 | 680 000 | 912 000 |

Предел годового заработка

670 000

Предел годового заработка

718 000

Предел годового заработка

—

Предел годового заработка

—

Предел годового заработка

—

Предел годового заработка

912 000

Несмотря на то что заработок Алены в 2020 году меньше, чем в 2015 году, ей выгоднее не заменять этот год. Предел учитываемого для расчета пособия в 2020 году — 912 000 Р, а в 2015 году учитывалось только 670 000 Р. То есть ее средний дневной заработок, посчитанный с учетом данных 2015 года, будет меньше.

Предел учитываемого для расчета пособия в 2020 году — 912 000 Р, а в 2015 году учитывалось только 670 000 Р. То есть ее средний дневной заработок, посчитанный с учетом данных 2015 года, будет меньше.

Вариант 1. Расчет по стандартной схеме. Бухгалтер при расчете больничного пособия будет считать среднедневной заработок по стандартной схеме исходя из зарплаты за 2019—2020 годы.

680 000 Р (за 2020 год) + 0 Р (за 2019 год) = 680 000 Р — Алена заработала за 2019—2020 годы.

680 000 / 730 = 931,51 Р — средний дневной заработок и одновременно дневное пособие Алены, так как коэффициент по стажу 100%.

12 792 (МРОТ в 2021 году) × 24 / 730 = 420,56 Р — минимальное дневное пособие, оно меньше дневного пособия, рассчитанного по фактическому заработку, поэтому для дальнейшего расчета не берется.

680 000 / 730 × 10 = 9315,07 Р — начисленное пособие Алены.

9315,07 − 13% = 8104,11 Р — столько Алена получит за 10 дней болезни при стандартном расчете после уплаты налога.

Вариант 2. Заменить 2019 год на 2016 год. Для расчета пособия Алена выбирает два года: 2020 и 2016.

650 000 Р (за 2016 год) + 680 000 Р (за 2020 год) = 1 330 000 Р.

1 330 000 / 730 × 10 = 18 219,18 Р — начисленное пособие Алены.

18 219,18 − 13% = 15 850,68 Р— такое пособие получит Алена за 10 дней болезни после вычета НДФЛ.

Вариант 3. Заменить 2019 и 2020 годы на 2015 и 2016. Алена решает заменить оба года на другие два: 2015 и 2016 годы.

670 000 Р (за 2015 год) + 650 000 Р (за 2016 год) = 1 320 000 Р

1 320 000 Р / 730 × 10 = 18 082,19 Р — начисленное пособие Алены.

18 082,19 − 13% = 15 731,51 Р — столько получит Алена при таком расчете за вычетом налога.

Несмотря на то что ее заработок в 2015 году был больше, чем в 2020 году, выбирать 2015 год для расчета пособия невыгодно — из-за низкого предела годового заработка. Алене следует заменить только 1 год — 2019 на 2016 — и оставить 2020.

Перед тем как подать заявление на замену расчетных годов, посоветуйтесь с бухгалтером, какие годы можно поменять и нужно ли это делать.

Запомнить

- При расчете больничного пособия учитывают общий страховой стаж и заработок, полученный за предыдущие 2 года.

- Если зарплата была маленькой или ее не было в прошлые два года, то пособие считают исходя из МРОТ.

- Чтобы увеличить больничное пособие, мать может заменить расчетные периоды — вместо двух лет, которые выпали на отпуск по уходу за ребенком, взять два года, которые были до декрета. Можно выбрать и год, когда она ушла в декрет или вышла из него — главное, чтобы это был самый выгодный по деньгам вариант.

- Право на замену годов есть и у других людей, которые находились в отпуске по уходу за ребенком, например у отца.

- Чтобы бухгалтер провел замену расчетных периодов, работник должен подать заявление. Подать его нужно одновременно со сдачей больничного листа, не позже.

Как заменить расчетный период при расчете больничного пособия работнице, которая была в декретном отпуске?

Расчетный период для больничного – два календарных года, предшествующих году начала нетрудоспособности (ч. 1 ст. 14 Федерального закона от 29.12.2006 N 255-ФЗ). Например, работник заболел в декабре 2018 г., расчетный период – с 01.01.2016 по 31.12.2017.

Заменить один или оба года расчетного периода можно только работнику, который в это время был в отпуске по уходу за ребенком или в отпуске по беременности и родам.

При этом важно соблюсти следующие правила:

- замена может осуществляться не на любые годы по выбору застрахованного лица, а только на годы, непосредственно предшествующие годам, в которых застрахованное лицо находилось в отпуске по беременности и родам и/или отпуске по уходу за ребенком;

- замена лет расчетного периода, в случае если годы (год) расчетного периода состоят из исключаемых периодов, является правом работника, а не обязанностью;

- необходимым условием замены лет расчетного периода является увеличение размера пособия.

С учетом разъяснений ФСС, данных Письме от 30.11.2015 N 02-09-11/15-23247, возможны следующие варианты замены календарных лет расчетного периода:

|

Ситуация |

На какие годы можно заменить |

|

Если страховой случай наступил в 2018 году, но при этом в 2016 – 2017 годах застрахованное лицо находилось в отпуске по беременности и родам и (или) отпуске по уходу за ребенком |

Эти годы могут быть заменены только на 2014 – 2015 годы |

|

Если страховой случай наступил в 2018 году, но при этом застрахованное лицо полностью (в 2015 и 2016 годах) и частично (в 2017 и 2014 годах) находилось в отпуске по беременности и родам и отпуске по уходу за ребенком |

Все указанные годы могут быть заменены на календарные годы, непосредственно предшествующие годам, в которых застрахованное лицо находилось в данных отпусках, то есть на 2012 и 2013 годы, либо в расчет может быть взят заработок за 2017 и 2014 годы. Но при этом из числа календарных дней в расчетном периоде (730 или 731, если год был високосным) для исчисления пособия по беременности и родам и ежемесячного пособия по уходу за ребенком исключаются периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, в отдельных случаях – периоды освобождения от работы с полным или частичным сохранением заработной платы, если на эту заработную плату не начислялись страховые взносы (ч. 3.1 ст. 14 Федерального закона от 29.12.2006 N 255-ФЗ) |

|

Если страховой случай наступил в 2018 году, но при этом с ноября 2013 года по июль 2018 года застрахованное лицо находилось в отпусках по беременности и родам и по уходу за ребенком, а до ноября 2013 года частично работало |

Расчетный период по заявлению застрахованного лица может быть сдвинут на 2011 и 2012 годы, либо в расчет может быть взят заработок за 2013 (когда застрахованное лицо частично работало) и 2012 годы исходя из того, при каком варианте размер пособия будет больше |

|

Если страховой случай наступил в 2018 году, но при этом застрахованное лицо в 2017, 2016 годах находилось в отпуске по беременности и родам и отпуске по уходу за ребенком, в 2015 году работало, а в 2014 и 2013 годах также находилось в отпуске по беременности и родам и отпуске по уходу за ребенком |

Расчетный период по заявлению застрахованного лица может быть сдвинут на 2015 и 2012 годы |

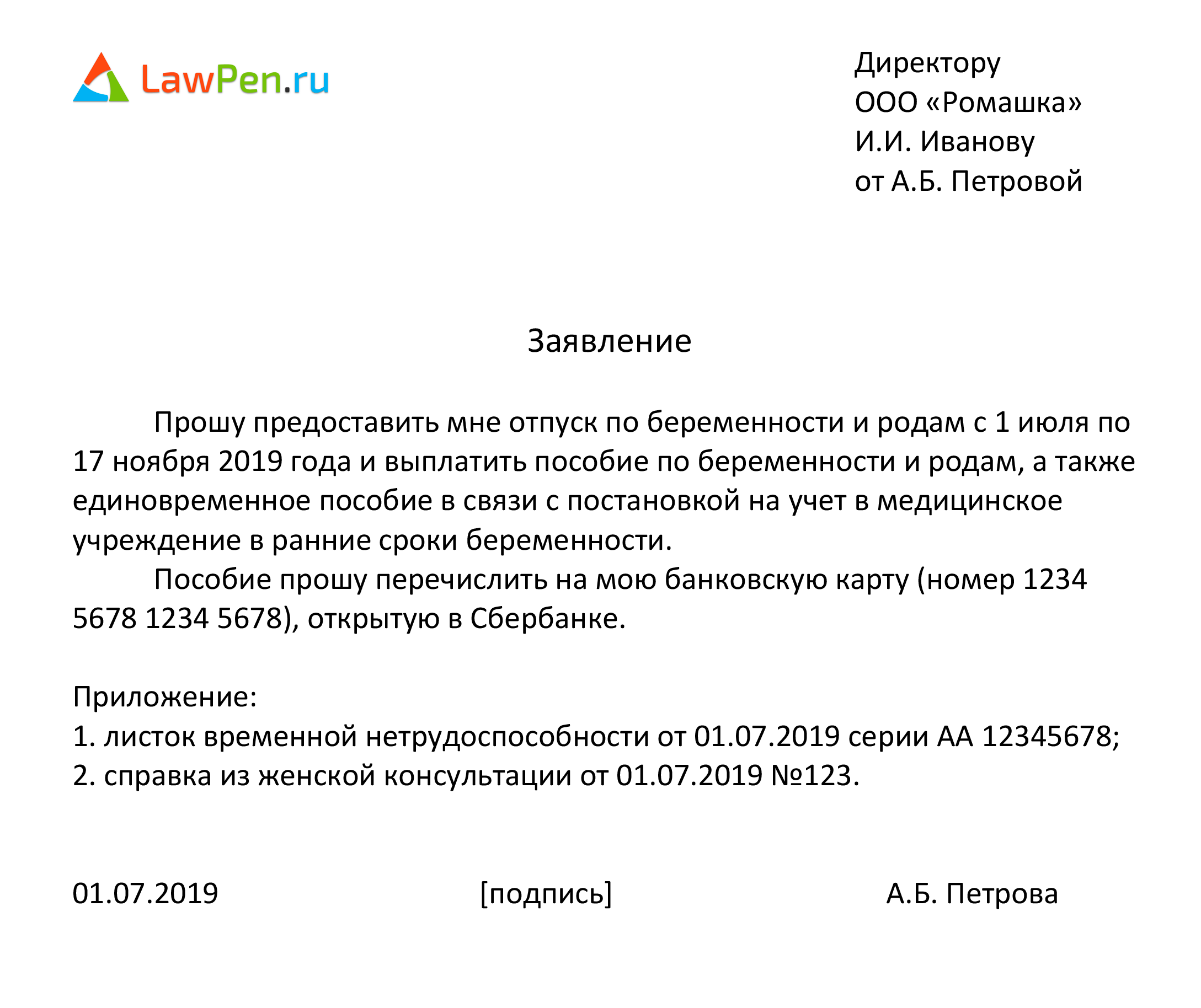

Заявление о замене лет для расчета больничного

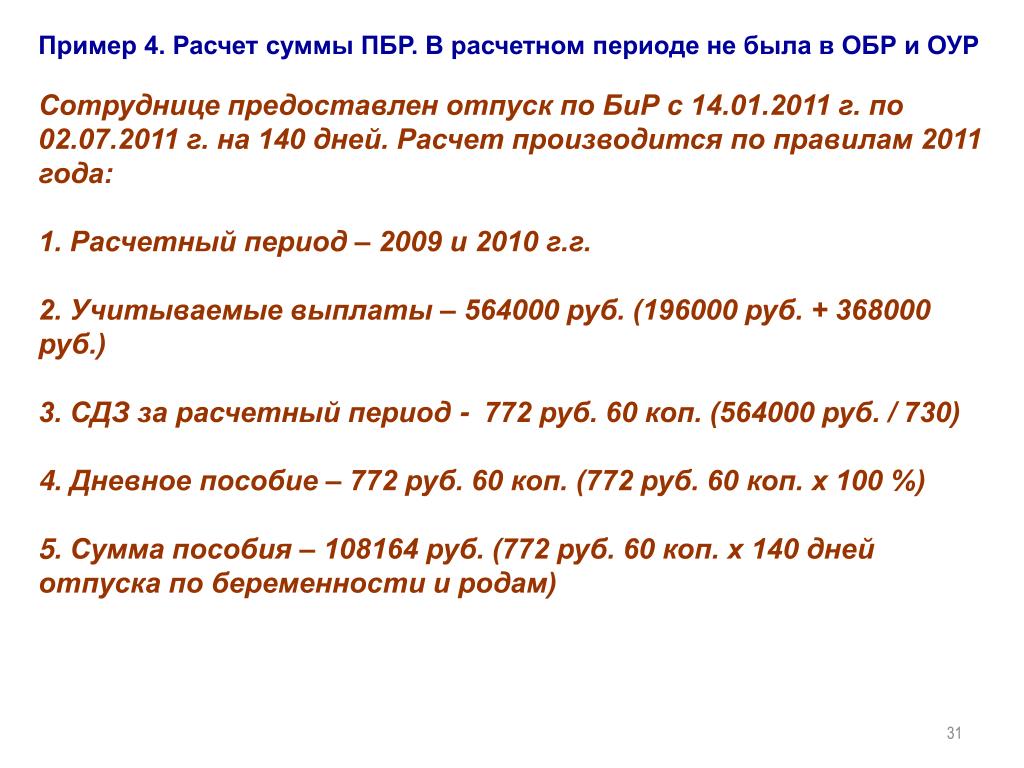

Принцип расчета пособий в 2019 году

Пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком рассчитываются исходя из среднего заработка застрахованного лица. Такой средний заработок исчисляется за 2 календарных года, предшествующих году наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, в т.ч. за время работы у другого работодателя (ч. 1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).

Например, сотрудница идет в отпуск по беременности и родам в сентябре 2019 года. Тогда расчетный период по умолчанию: 2017 и 2018 годы полностью.

При расчете среднего заработка для оплаты отпуска по беременности и родам и отпуска по уходу за ребенком из расчетного периода нужно исключить периоды (ч. 3.1 ст. 14 Закона N 255-ФЗ):

- временной нетрудоспособности;

- отпуска по беременности и родам;

- отпуска по уходу за ребенком;

- освобождения работника от работы с сохранением заработной платы, если она не облагалась страховыми взносами на ВНиМ.

Пример: сотрудница принесла больничный, в котором дата начала декрета 25 сентября 2019 года. Расчетный период – с 1 января 2017-го по 31 декабря 2018 года. В 2018 году сотрудница была на больничном с 5 по 13 апреля. За эти дни ей выплатили пособие, поэтому при расчете среднего заработка этот период не учитывайте. Других периодов, которые нужно исключить из расчетного периода, не было. Количество календарных дней в 2017 году – 365; в 2018 – 365 дней. Продолжительность расчетного периода – 721 день (365 дн. + 365 дн. – 9 дн.).

При расчете среднего заработка для оплаты больничного исключать какие-либо периоды из расчетного периода не надо.

При расчете пособия для работника, который в расчетном периоде был в отпуске по беременности и родам и (или) в отпуске по уходу за ребенком, календарный год (годы) расчетного периода по его заявлению можно заменить на другой календарный год (годы).

Как заменить расчетный период в 2019 году

Если в любом из двух предшествующих календарных лет работник находился в отпуске по беременности и родам или в отпуске по уходу за ребенком, то соответствующий календарный год (года) в целях расчета пособия может быть заменен предшествующим календарным годом (годами), если это приведет к увеличению размера пособия. Для замены лет в расчетном периоде достаточно будет заявления работника (ч. 1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).

Однако заменить год в расчетном периоде можно не на любой год, который захочет работник, а лишь на тот, который непосредственно предшествует году, в котором работник был в отпуске по беременности и родам или в отпуске по уходу за ребенком (Определение ВС от 12.02.2018 № 309-КГ17-15902 по делу № А50-26803/2016). Например, если страховой случай наступил в 2019 году, а в 2017 году (частично) и в 2018 году (полностью) работница находилась в отпуске по беременности и родам, а также в отпуске по уходу за ребенком, то в качестве расчетных периодов можно использовать:

- 2016 и 2017 годы;

- 2015 и 2016 годы.

Работодателю нужно будет сравнить, за какой из расчетных периодов пособие окажется больше, и выбрать соответствующий период.

Для чего производится замена лет

Порою возникает ситуация, когда женщина, пребывая в отпуске по уходу, снова оформляет декретный отпуск. Действующие правила определения декретных пособий предполагают, что определение их сумм происходит на основании данных о зарплате сотрудницы за предшествующие два года.

Если работающая в компании в это время находилась в отпуске, то сумм зарплат за указанный период, необходимых для расчета пособия, у нее нет. Это приводит к тому, что декретные выплаты должны производиться на основе минимальных размеров оплаты труда.

Однако, если работница до декрета трудилась, и в идущие ранее года у нее есть зарплата, то она может за счет замены годов увеличить сумму получаемой выплаты. Для этого ей нужно принести в бухгалтерию заявление на замену года при расчете пособия по беременности и родам.

В результате этого действия в расчете будут участвовать сведения о зарплате, которые позволят сотруднице получить пособие выше минимального.

Внимание! Работники должны помнить, что заявление о замене лет для расчета больничного можно составить только при определении больничной выплаты, пособия по беременности и родам или пособия по уходу до полутора лет.

Если происходит замена лет, то заявление сотрудника об этом является обязательным документом, который необходимо прикладывать в общий пакет бланков для оформления пособия. Его необходимо хранить вместе с остальными документами по определению пособия, поскольку специалист ФСС при расчете будет на основании заявления рассматривать правомерность расчета пособия.

Кто имеет право

Произвести замену лет могут не все работницы при оформлении декретного пособия.

Действующее законодательство устанавливает правило, согласно которому подать заявление о замене лет при определении больничного работница может, если на года, принимаемые к учету при определении суммы выплаты приходится отпуск по уходу за ребенком и (или) по беременности и родам.

Если сотрудница оформляет декрет или больничный, и у нее не было до этого выше перечисленных событий в идущих ранее годах или они были, но раньше чем два года, то произвести замену женщина не сможет.

Так как в отпуск по присмотру за малышом может уйти и отец ребенка или иное лицо, установленное законодательством, то данное правило распространяется и на него. Таким образом, если отец, опекун и иное лицо, осуществляли ранее уход за малышом до полутора лет, а потом повторно ушли в такой же отпуск, то они могут произвести изменение лет при расчете выплаты по уходу.

Внимание!Производить замену годов можно даже в такой ситуации, когда сотрудница в периоде расчета трудилась не в этой компании, а у предыдущего работодателя и там же оформляла декрет. Однако тогда нужно подтвердить это справкой, которая прикрепляется к заявлению.

Какие года можно заменить

Положения нормативных документов определяют, что выполнить замену года допускается, только когда на расчетный период в виде двух лет приходится декретный отпуск либо по уходу за малышом. Если подобные отпуска затрагивают все два идущих ранее года, то выполнить замену лет работник имеет право двух лет.

При этом выбирать можно не любые другие года, а только те, какие предшествуют годам нахождения в декрете. Закон запрещает выбирать года произвольно. Если это сделать, то соцстрах может отказать в возмещении пособия.

Кроме этого, производить замену можно любого года, на который приходится отпуск или декрет, даже частично, а не только занятый целиком. Отказывать в замене нельзя, независимо какое количество дней в году работница находилась в декрете или отпуске — целый год или только пару дней.

Например, Иванова П.Д. находилась в отпуске по уходу в 2015 и в 2016 году, а в феврале 2017 года она ушла в отпуск по беременности и родам. Согласно законодательным актам она имеет право произвести замену 2015 и 2016 года на предшествующие им года.

Внимание! Однако, если отпуск по беременности и родам, или по уходу за детьми приходятся только на один год, то замену сотрудница имеет право произвести только одного периода, на который выпали отпуска.

Например, Иванова П.Д. находилась в отпуске по уходу и беременности в 2016 году, а в ноябре 2017 года, ушла в декрет повторно. Для расчета берутся периоды 2015 и 2016 годы. Произвести замену она имеет право только 2016 года, на 2013 или 2014 по ее выбору.

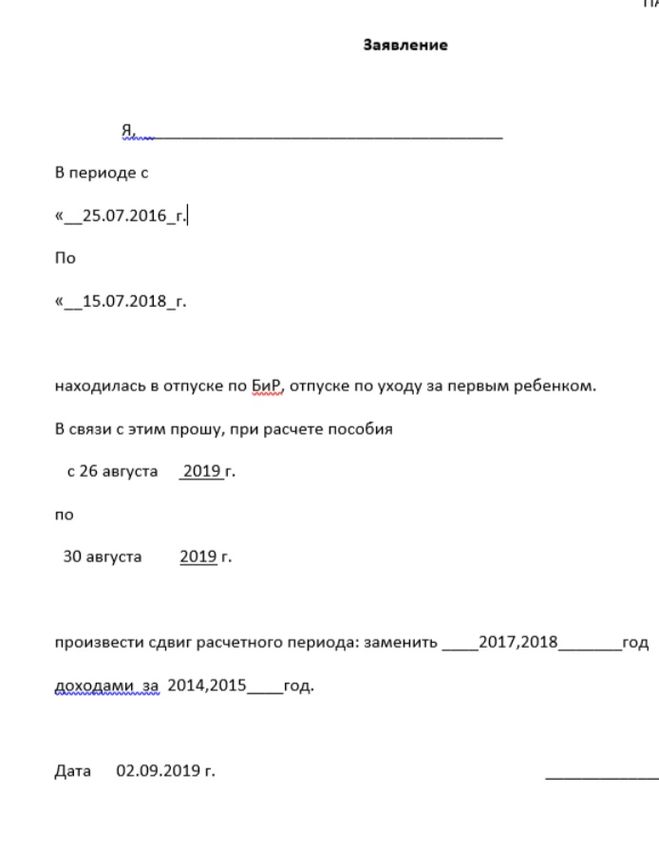

Как правильно написать заявления

Для такого документа нет какой-либо стандартной унифицированной формы. Как и большинство заявлений, работник может его написать полностью от руки на листе бумаги, либо напечатать на компьютере и ручкой поставить подпись.

Документ лучше всего делать в двух копиях, одна из которых будет передана работнику организации, а вторая с отметкой о получении останется у заявителя.

Справа в верхней части страницы проставляется кому направляется документ — название компании, название должности руководителя и его Ф.И.О. Это нужно записать в дательном падеже.

Дальше нужно отступить немного вниз и в этой же части листа записать кто составляет заявление — название должности и Ф.И.О. Эти данные проставляются в родительном падеже.

Затем посередине листа записывается название документа – «Заявление».

Текст необходимо начать с отсылки к закону: «В соответствии с п. 1 ст. 14 Федерального закона РФ от 29.12.2006 №255-ФЗ». Можно также указать и полное название закона, но обычно достаточно его номера и даты принятия.

Дальше нужно выразить просьбу осуществлять расчет пособия по временной нетрудоспособности (или по беременности и родам) не по двум предыдущим годам (указать их), а по выбранным (также нужно указать их).

В текст заявления нужно внести расшифровку — по каким причинам запрашивается замена на другие года. Это можно сделать в краткой форме (к примеру, просто упомянуть об отпуске), либо подробно расписать периоды и названия отпусков.

После окончания основного текста необходимо расписаться и указать дату оформления.

Когда оформляется?

Изменение расчетных периодов для декретного пособия возможно для следующих категорий работников:

- сотрудницы предприятия — будущие матери новорожденного при оформлении отпуска по беременности и родам;

- мать при оформлении отпуска по уходу за ребенком;

- отец, опекун, осуществляющий уход за малышом.

Законодательство Российской Федерации заботится об интересах наемных работников.

Важно! Замена лет расчетного периода необходима для правильного и более выгодного расчета пособия по беременности и родам для женщины.

Законом предусмотрено исчисление пособия по среднему заработку работника за 2 предшествующих года (до момента наступления события). Если гражданами не осуществлялась трудовая деятельность в этот период в связи с предыдущим декретом, например, то осуществляются достаточно небольшие выплаты — считаются по МРОТ. Замена расчетных лет значительно увеличивает сумму больничного.

Какие выплаты положены при переходе из декрета в декрет?

В таком изменении расчетного периода для отпуска по беременности и родам работодатель отказать не имеет права. Если при пересчете в результате смены лет денежные выплаты уменьшаются, то поправки периода не осуществляются.

Также по своему усмотрению без заявления работницы работодатель перенести года не может даже при весьма выгодных условиях. В связи с этим каждый трудящийся должен самостоятельно об этом заявить. Просьба излагается в письменном виде.

Как написать запрос правильно?

Общепринятого бланка заявления для смены лет расчетного периода не существует, заявление составляется в произвольном виде.

Работодатель может самостоятельно разработать структуру документа и предоставить необходимый шаблон своим подчиненным.

Формируя документ, главное не забывать о существующих стандартах деловой документации.

По данным нормам заявление должно состоять из 3 блоков:

- Начало — информация о предприятии и заявителе.

- Основная часть — просьба о внесении изменений в расчетный период.

- Заключение — перечень прилагаемых бумаг к заявлению (если есть необходимость), подпись и день подписания заявления.

Оформление обращения не требует особенных действй, текст может писаться от руки или печататься на компьютере. Для распечатки документа подойдет как фирменный бланк компании, так и обычный чистый лист, как правило, формата А4.

Заявление оформляется в 2-х экземплярах, один из них работница оставляет себе (с отметкой о принятии его представителем работодателя).

Вверху листа (как правило, с правой стороны) обозначается должность главы предприятия и его фамилия с инициалами. Ниже прописываются аналогичные сведения о заявителе.

Ниже, по центру страницы пишется «Заявление».

Затем следует основная, текстовая часть документа. Здесь содержится просьба о замене периода для расчета пособия по беременности и родам, указываются основания (необходимые статьи Российского законодательства — ст.14 255 ФЗ). Приводятся как заменяемые года, так и года, предшествующие наступлению страхового случая.

Из-за индивидуальных обстоятельств заявление может быть дополнено иной информацией.

Образец для скачивания 2019

Ниже представлен возможный образец заявления с просьбой о замене лет расчетного срока для исчисления пособия по беременности.

Образец о смене периода для расчета —:

Как проводится изменение расчетного периода отпуска?

Расчетный период для пособия по беременности и родам включает 2 календарных года. Заменить можно любой из них или оба, если в них попали декретные отпуска с прошлым ребенком.

Важно! Замене подлежит целый год. Дробление года для декретного пособия по отдельным месяцам не допускается.

Год при написании заявления меняется полностью. Расчетный период по-прежнему состоит из 2 календарных лет, но не обязательно они должны быть идущими по порядку.

Заменить период можно не на любые предшествующие года, а на те, которые непосредственно предшествовали наступлению страхового случая.

Пример:

Сотрудница ушла в отпуск в связи с беременностью прошлым ребенком в 2016 года, далее она значилась в отпуске по уходу за первым ребенком на протяжении 2016-2018 годов. Больничный с новым ребенком выдан в 2019 году. В таком случае, расчетный период 2017-2018 может быть заменен только на ближайшие годы наступления страхового момента (2014 и 2015 года).

Подчиненный вправе поменять 1 год или сразу 2 (даже в том случае, если на календарный год приходится всего несколько дней отпуска по уходу за малышом).

При этом, если отпуск по беременности и рождению ребенка или по уходу за ним приходился только на один из годов расчетного периода, просить замены 2 годов для перерасчета недопустимо.

Важным является то, что замена лет проводится только в случае, если размер пособия получится больше, чем до изменений. Поэтому следует заранее посчитать декретные в обоих случаях и выбрать более выгодный для беременной вариант. Если необходима замена расчетного периода, то работница пишется заявление, образец которого приведен выше.

Важные нюансы

Если рождение следующего ребенка планируется в периоде нахождения сотрудницы в отпуске по уходу за ребенком до трех лет, то пособие на первого малыша уже не выплачивается. В данном случает просто пишется заявление на последующий отпуск по беременности и родам.

Важно! Основной юридический момент в данной ситуации — одновременное пребывание в двух одинаковых отпусках запрещено.

Если уход за предыдущим малышом осуществляется в неоплачиваемом отпуске, женщина может рассчитывать на причитающееся ей пособие.

Более сложная ситуация, когда работница находится в отпуске по уходу до 1,5 лет. Данный вид отпуска является оплачиваемым, по его завершению (или в середине) появляется новая беременность.

Маме предлагается сделать акцент в пользу одного из пособий (по беременности и родам или по уходу за ребенком). В большинстве случаев выбор падает на декретные по беременности и родам, так как их размер составляет 100% среднего заработка против 40%, положенных на малыша.

Проблема выбора расчетного периода заключается в том, как женщине остаться в более выгодном материальном положении. Важно заранее убедиться, что смена лет приведет к увеличению пособия по беременности.

Если это действительно так, то следует в произвольном порядке написать заявление. Иных документов предоставлять работодателю не нужно.

Замена лет при расчете пособия

Использование для расчета соцстраховских пособий двух предшествующих календарных лет – основной, но не единственный порядок расчета. Если в любом из двух предшествующих календарных лет работник находился в отпуске по беременности и родам или в отпуске по уходу за ребенком, то соответствующий календарный год (года) в целях расчета пособия может быть заменен предшествующим календарным годом (годами), если это приведет к увеличению размера пособия. Для замены лет в расчетном периоде достаточно будет заявления работника (ч. 1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).

Обращаем внимание, что заменить год в расчетном периоде можно не на любой год, который захочет работник, а лишь на тот, который непосредственно предшествует году, в котором работник был в отпуске по беременности и родам или в отпуске по уходу за ребенком (Определение ВС от 12.02.2018 № 309-КГ17-15902 по делу № А50-26803/2016, Письмо ФСС от 30.11.2015 № 02-09-11/15-23247). Например, если страховой случай наступил в 2018 году, а в 2016 году (частично) и в 2017 году (полностью) работница находилась в отпуске по беременности и родам, а также в отпуске по уходу за ребенком, то в качестве расчетных периодов можно использовать:

- 2015 и 2016 годы;

- 2014 и 2015 годы.

Бухгалтерии нужно будет только сравнить, за какой из расчетных периодов пособие окажется больше, и выбрать соответствующий период.

Учитывая, что для всех страховых случаев в текущем году средний дневной заработок будет один и тот же, такое заявление лучше написать не для конкретного страхового случая, а на год в целом.

Заявление работник пишет в произвольной форме. Приведем пример заявления работника на замену календарных лет для расчета пособия.

Пред. / След.

Расчетный период для исчисления пособия по временной нетрудоспособности и его замена

Расчетный период для определения размера пособия по временной нетрудоспособности установлен Федеральным законом №255-ФЗ.В соответствии с первой частью 14 статьи Закона 255-ФЗ, для оплаты больничного листка, установлен расчетный период – 2 года, предшествующих году, в котором наступила нетрудоспособность.Что это значит? Это значит, что независимо от того, в каком месяце работник получил больничный листок, в начале, в середине или в конце текущего года, для определения размера больничного пособия, следует взять два предыдущих года. Заработок, начисленный работнику в текущем году, в расчете не участвует.

Допустим, один работник был на больничном в январе 2013 года, другой в июле 2013 года. И в том, и в другом случае, расчетным периодом будет являться 2011 и 2012 годы. Даже если в предыдущих годах они отработали всего несколько месяцев.

При этом, если в предыдущих периодах работник работал у другого работодателя, доход, которых был им получен по другим местам работы в этом периоде, следует принять к расчету.

Замена расчетного периода

В отдельных случаях, по желанию работника, расчетный период может быть заменен. Так, согласно первой части 14 статьи Закона 255-ФЗ, при определении размера пособия по временной нетрудоспособности, по беременности и родам, пособия по уходу за ребенком, за работником сохраняется право на замену расчетного периода.

Таким правом наделены те работники, которые в установленном по умолчанию периоде, принимаемом за расчетный, находились в отпуске по БиР, или в отпуске по уходу за ребенком.

При этом, в отпуске они могли находиться либо в течение одного года, либо в течение двух лет.

Законом установлено, что заменить можно лишь тот год, в котором работник находился в «декретном» отпуске и в отпуске по уходу. При этом, не имеет значения продолжительность такого отпуска – хоть несколько месяцев.

Других оснований для замены расчетного периода Закон не предусматривает. Даже если у работника в предыдущем году был низкий заработок, переносить РП на таком основании, Закон не позволяет.

Работник, имеющий основания на замену двух лет, может на свое усмотрение заменить или один год, или оба.

Условия замены расчетного периода

Для замены (переноса) расчетного периода, необходимо соблюдение следующих условий:

- работник находился в отпуске по БиР;

- работник находился в отпуске по уходу за ребенком;

- письменное заявление работника;

- замена РП не должна ухудшать положение работника, то есть, замена РП должна способствовать увеличению размера пособия.

При замене, следует придерживаться установленных правил.

Так, заменить можно календарный год только целиком. Один год меняется на другой. Нельзя дробить их выбирая по нескольку месяцев из каждого года.

При замене расчетного периода, год меняется целиком и в расчетном периоде по прежнему будет два календарных года, при этом не обязательно, чтобы это было два подряд идущих года. Это может быть первый предшествующий наступлению страхового случая год и третий, или второй и третий, третий и четвертый – при наличии оснований на замену двух лет.

Приведем пример

Работник находился на больничном в 2013 году. В 2011 году с февраля по декабрь находился в отпуске по уходу за ребенком.

В данной ситуации, 2012 год не может быть перенесен, поскольку в этом году работник не находился в отпуске по уходу. Заменить можно только 2011 год.

По умолчанию, пособие будет исчисляться исходя из заработка работника за 2011 и 2012 годы.

По заявлению работника – исходя из заработка, полученного работником в 2012 и 2010 годах. Но только в том случае, если в результате такой замены размер пособия будет выше, чем размер, исчисленный исходя из дохода двух предыдущих лет.

При этом, в Законе не указано, что заменить можно только на предшествующие годы.

Согласно разъяснениям ФСС, для расчета можно использовать доходы, полученные в годах и более ранних, чем два года, идущих непосредственно за двумя годами расчетного периода. Единственное условие – что размер пособия по временной нетрудоспособности в результате такой замены возрастает.

Обращаем ваше внимание на то, что во всех своих разъяснениях органы социального страхования отмечают, что два года, на которые заменяется РП, примыкают к годам, в котором работник находился в декретном отпуске.

Приведем пример

Работница в 2013 году уходит в отпуск по беременности и родам. До этого, находилась в отпуске по беременности и родам, в отпуске по уходу за ребенком в периоде с ноября 2009 по декабрь 2012 года.

По умолчанию, для страхового случая, наступившего в 2013 году, расчетным периодом будут являться 2011 и 2012 годы. Работника, по своему желанию может заменить оба года на 2008 и 2009, или на 2007 и 2008.

Возможно, работница может указать в заявлении в качестве расчетных и 2006 – 2007 годы. Официальных разъяснений по такой замене мы не нашли.

Лучше всего в таком случае обратиться за разъяснениями в Фонд социального страхования.

Центр Бухгалтерской Практики “Парус”

май 2013 г.

Похожие материалы

наглядный пример расчета пособий по беременности и родам в 2013 году

расчет пособий по беременности и родам в 2013 году

справочник по детским пособиям

пособие по временной нетрудоспособности после увольнения

последние разъяснения Минфина о детских пособиях

больничный лист для совместителя в 2013 году

пример расчета больничных в 2013 году

примеры расчета больничных с учетом МРОТ, коэффициентов, неполном рабочем времени

пособия выплачиваемые работникам

Нужно ли платить за вывоз мусора за площадь балкона?, Самара | вопрос №18766112 от 30.09.2021

См.

Постановление Правительства РФ от 06.05.2011 N 354 (ред. от 31.07.2021) “О предоставлении коммунальных услуг собственникам и пользователям помещений в многоквартирных домах и жилых домов” (вместе с “Правилами предоставления коммунальных услуг собс…

II (1). Расчет размера платы

за коммунальную услугу по обращению с твердыми

коммунальными отходами, предоставленную потребителю

за расчетный период в i-м жилом помещении (жилой дом,

квартира) или нежилом помещении, а также в занимаемой

им j-й комнате (комнатах) в i-й коммунальной квартире

(введен Постановлением Правительства РФ от 27.02.2017 N 232)

9 (1). Размер платы за коммунальную услугу по обращению с твердыми коммунальными отходами в i-м жилом помещении определяется исходя из количества граждан, постоянно и временно проживающих в i-м жилом помещении, на основании нормативов накопления твердых коммунальных отходов согласно пункту 148 (30) Правил по формуле 9 (1):

Рисунок 32798,

где:

ni – количество граждан, постоянно и временно проживающих в i-м жилом помещении;

Рисунок 32799 – норматив накопления твердых коммунальных отходов;

Tотх – цена на коммунальную услугу по обращению с твердыми коммунальными отходами, определенная в пределах утвержденного в установленном порядке единого тарифа на услугу регионального оператора по обращению с твердыми коммунальными отходами.

9 (2). Размер платы за коммунальную услугу по обращению с твердыми коммунальными отходами в i-м жилом помещении определяется исходя из общей площади жилого помещения на основании нормативов накопления твердых коммунальных отходов согласно пункту 148 (30) Правил по формуле 9 (2):

Рисунок 32800,

где:

Si – общая площадь i-го жилого помещения;

Рисунок 32801 – норматив накопления твердых коммунальных отходов;

Tотх – цена на коммунальную услугу по обращению с твердыми коммунальными отходами, определенная в пределах утвержденного в установленном порядке единого тарифа на услугу регионального оператора по обращению с твердыми коммунальными отходами.

9 (3). Размер платы за коммунальную услугу по обращению с твердыми коммунальными отходами в i-м жилом помещении определяется исходя из количества граждан, постоянно и временно проживающих в i-м жилом помещении, на основании объема вывезенных контейнеров согласно пункту 148 (30) Правил по формуле 9 (3):

Рисунок 32802,

где:

ni – количество граждан, постоянно и временно проживающих в i-м жилом помещении;

n – расчетное количество граждан, использующих место (площадку) накопления твердых коммунальных отходов;

(в ред. Постановления Правительства РФ от 15.12.2018 N 1572)

(см. текст в предыдущей редакции)

V – объем контейнеров, вывезенных с места (площадки) накопления твердых коммунальных отходов, за расчетный период;

(в ред. Постановления Правительства РФ от 15.12.2018 N 1572)

(см. текст в предыдущей редакции)

Tотх – цена на коммунальную услугу по обращению с твердыми коммунальными отходами, определенная в пределах утвержденного в установленном порядке единого тарифа на услугу регионального оператора по обращению с твердыми коммунальными отходами.

9 (4). Размер платы за коммунальную услугу по обращению с твердыми коммунальными отходами в i-м жилом помещении определяется исходя из общей площади жилого помещения на основании объема вывезенных контейнеров согласно пункту 148 (30) Правил по формуле 9 (4):

Рисунок 32803,

где:

Si – общая площадь i-го жилого помещения;

Sоб – общая площадь всех жилых и нежилых помещений многоквартирного дома;

V – объем контейнеров, вывезенных с места (площадки) накопления твердых коммунальных отходов, за расчетный период;

(в ред. Постановления Правительства РФ от 15.12.2018 N 1572)

(см. текст в предыдущей редакции)

Tотх – цена на коммунальную услугу по обращению с твердыми коммунальными отходами, определенная в пределах утвержденного в установленном порядке единого тарифа на услугу регионального оператора по обращению с твердыми коммунальными отходами.

9 (5). Размер платы за коммунальную услугу по обращению с твердыми коммунальными отходами в i-м нежилом помещении в многоквартирном доме определяется на основании нормативов накопления твердых коммунальных отходов согласно пункту 148 (38) Правил по формуле 9 (5):

Рисунок 32804,

где:

Ki – количество расчетных единиц для i-го нежилого помещения, установленных органом исполнительной власти субъекта Российской Федерации для данной категории объектов в соответствии с Правилами определения нормативов накопления твердых коммунальных отходов, утвержденными постановлением Правительства Российской Федерации от 4 апреля 2016 г. N 269 “Об определении нормативов накопления твердых коммунальных отходов”;

Рисунок 32805 – норматив накопления твердых коммунальных отходов в соответствии с Правилами определения нормативов накопления твердых коммунальных отходов, утвержденными постановлением Правительства Российской Федерации от 4 апреля 2016 г. N 269 “Об определении нормативов накопления твердых коммунальных отходов”;

Tотх – цена на коммунальную услугу по обращению с твердыми коммунальными отходами, определенная в пределах утвержденного в установленном порядке единого тарифа на услугу регионального оператора по обращению с твердыми коммунальными отходами.

9 (6). Размер платы за коммунальную услугу по обращению с твердыми коммунальными отходами в i-м нежилом помещении в многоквартирном доме определяется на основании объема вывезенных контейнеров согласно пункту 148 (38) Правил по формуле 9 (6):

Pi = V x Tотх,

где:

V – объем контейнеров, вывезенных с места (площадки) накопления твердых коммунальных отходов, рассчитанный в соответствии с Правилами коммерческого учета объема и (или) массы твердых коммунальных отходов, утвержденными постановлением Правительства Российской Федерации от 3 июня 2016 г. N 505 “Об утверждении Правил коммерческого учета объема и (или) массы твердых коммунальных отходов”, за расчетный период;

(в ред. Постановления Правительства РФ от 15.12.2018 N 1572)

(см. текст в предыдущей редакции)

Tотх – цена на коммунальную услугу по обращению с твердыми коммунальными отходами, определенная в пределах утвержденного в установленном порядке единого тарифа на услугу регионального оператора по обращению с твердыми коммунальными отходами.

9 (7). Размер платы за коммунальную услугу по обращению с твердыми коммунальными отходами, предоставленную потребителю в занимаемой им j-й комнате (комнатах) в i-й коммунальной квартире, определяется исходя из количества граждан, постоянно и временно проживающих в j-й комнате (комнатах) в i-й коммунальной квартире, согласно абзацу первому пункта 148 (31) Правил по формуле 9 (7):

Рисунок 32806,

где:

nji – количество граждан, постоянно и временно проживающих в j-й принадлежащей потребителю (находящейся в его пользовании) комнате (комнатах) в i-й коммунальной квартире;

ni – количество граждан, постоянно и временно проживающих в i-й коммунальной квартире;

Vi – объем предоставленной коммунальной услуги по обращению с твердыми коммунальными отходами за расчетный период в i-й коммунальной квартире, определенный в соответствии с пунктом 148 (30) Правил;

Tотх – цена на коммунальную услугу по обращению с твердыми коммунальными отходами, определенная в пределах утвержденного в установленном порядке единого тарифа на услугу регионального оператора по обращению с твердыми коммунальными отходами.

9 (8). Размер платы за коммунальную услугу по обращению с твердыми коммунальными отходами, предоставленную потребителю в занимаемой им j-й комнате (комнатах) в i-й коммунальной квартире, определяется исходя из общей площади j-й комнаты (комнат) в i-й коммунальной квартире согласно абзацу второму пункта 148 (31) Правил по формуле 9 (8):

Рисунок 32807,

где:

Sji – жилая площадь j-й принадлежащей потребителю (находящейся в его пользовании) комнаты (комнат) в i-й коммунальной квартире;

Рисунок 32808 – общая жилая площадь комнат в i-й коммунальной квартире;

Vi – объем предоставленной коммунальной услуги по обращению с твердыми коммунальными отходами за расчетный период в i-й коммунальной квартире, определенный в соответствии с пунктом 148 (30) Правил;

Tотх – цена на коммунальную услугу по обращению с твердыми коммунальными отходами, определенная в пределах утвержденного в установленном порядке единого тарифа на услугу регионального оператора по обращению с твердыми коммунальными отходами.

Вам помог ответ?ДаНет

% PDF-1.4 % 233 0 объект > эндобдж xref 233 135 0000000016 00000 н. 0000003653 00000 п. 0000003812 00000 н. 0000004444 00000 н. 0000004585 00000 н. 0000005127 00000 н. 0000005640 00000 н. 0000005829 00000 н. 0000006016 00000 н. 0000006130 00000 н. 0000006157 00000 н. 0000006696 00000 н. 0000006956 00000 н. 0000007480 00000 н. 0000007742 00000 н. 0000008322 00000 н. 0000010816 00000 п. 0000014518 00000 п. 0000018720 00000 п. 0000022947 00000 п. 0000027367 00000 п. 0000031415 00000 п. 0000031726 00000 п. 0000035899 00000 н. 0000039784 00000 п. 0000039903 00000 н. 0000039973 00000 п. 0000040077 00000 п. 0000048889 00000 н. 0000049165 00000 п. 0000049602 00000 п. 0000058927 00000 н. 0000069551 00000 п. 0000069676 00000 п. 0000069788 00000 п. 0000074786 00000 п. 0000075046 00000 п. 0000075401 00000 п. 0000113608 00000 н. 0000113647 00000 н. 0000113725 00000 н. 0000113783 00000 н. 0000113832 00000 н. 0000113867 00000 н. 0000113945 00000 н. 0000114058 00000 н. 0000116891 00000 н. 0000117217 00000 н. 0000117283 00000 н. 0000117399 00000 н. 0000120232 00000 н. 0000120797 00000 н. 0000121157 00000 н. 0000121235 00000 н. 0000121270 00000 н. 0000121348 00000 н. 0000123950 00000 н. 0000124274 00000 н. 0000124340 00000 н. 0000124456 00000 н. 0000127058 00000 н. 0000127635 00000 н. 0000127993 00000 н. 0000128071 00000 н. 0000128106 00000 н. 0000128184 00000 н. 0000130818 00000 н. 0000131144 00000 н. 0000131210 00000 н. 0000131326 00000 н. 0000133960 00000 н. 0000134539 00000 н. 0000134899 00000 н. 0000134977 00000 н. 0000135012 00000 н. 0000135090 00000 н. 0000137998 00000 н. 0000138320 00000 н. 0000138386 00000 п. 0000138502 00000 н. 0000141410 00000 н. 0000141935 00000 н. 0000142295 00000 н. 0000142373 00000 п. 0000142408 00000 н. 0000142486 00000 н. 0000149579 00000 п. 0000149908 00000 н. 0000149974 00000 н. 0000150090 00000 н. 0000157183 00000 н. 0000158373 00000 н. 0000158760 00000 н. 0000158838 00000 н. 0000158873 00000 н. 0000158951 00000 н. 0000163060 00000 н. 0000163385 00000 н. 0000163451 00000 н. 0000163567 00000 н. 0000167676 00000 н. 0000168381 00000 н. 0000168761 00000 н. 0000168839 00000 н. 0000168874 00000 н. 0000168952 00000 н. 0000172761 00000 н. 0000173092 00000 н. 0000173158 00000 н. 0000173274 00000 н. 0000177083 00000 н. 0000177890 00000 н. 0000178277 00000 н. 0000178355 00000 н. 0000178390 00000 н. 0000178468 00000 н. 0000182927 00000 н. 0000183257 00000 н. 0000183323 00000 н. 0000183439 00000 н. 0000187898 00000 н. 0000188793 00000 н. 0000189178 00000 н. 0000189256 00000 н. 0000189291 00000 н. 0000189369 00000 н. 0000195782 00000 н. 0000196107 00000 н. 0000196173 00000 н. 0000196289 00000 н. 0000202702 00000 н. 0000203880 00000 н. 0000204257 00000 н. 0000003472 00000 н. 0000003057 00000 н. трейлер ] / Предыдущая 381093 / XRefStm 3472 >> startxref 0 %% EOF 367 0 объект > поток hlKAM] ugM0s $ [! YPB ֩ [: u 貧 (u9 T! պ y3 _ @ ‘~ ѕhL4S # ьu ;;? # k + Lc + np @

Колорадо принимает закон об оплачиваемых отпусках по болезни на 2021 год

В штате Колорадо принят Закон о здоровой семье и рабочих местах (

SB20-205 ) (HFWA), который требует от работодателей предоставлять работникам до шести дней или до 48 часов оплачиваемого отпуска по болезни.Работодатели, имеющие как минимум 16 сотрудников, должны начать предоставлять оплачиваемый отпуск по болезни с 1 января 2021 года. Все работодатели, независимо от размера, должны начать предоставлять оплачиваемый отпуск по болезни с 1 января 2022 года.

Сразу же вступает в силу, HFWA требует, чтобы работодатели, независимо от размера, соблюдали федеральный Закон об экстренном оплачиваемом отпуске по болезни в Законе о реагировании на семейный первый коронавирус (FFCRA), который действует до 31 декабря 2020 года. Закон об экстренном оплачиваемом отпуске по болезни предоставляет до 80 часов отпуска по болезни по причинам, связанным с COVID-19.HFWA не требует от работодателей соблюдения Закона об экстренном семейном отпуске и расширении отпуска по болезни FFCRA, который предусматривает 12-недельную оплату ухода за детьми, чья школа или место ухода закрыты, или поставщик услуг по уходу за детьми недоступен из-за COVID- 19 причин.

Отдел трудовых стандартов и статистики штата Колорадо будет иметь право обеспечивать выполнение требований HFWA. Отдел предоставит правила в отношении компенсации и начисления оплачиваемого отпуска по болезни в соответствии с HFWA.

Право сотрудников

Сотрудники сразу начинают накапливать оплачиваемый отпуск по болезни при найме и могут использовать отпуск по болезни, как только он начисляется.

Как сотрудникам начисляется оплачиваемый отпуск по болезни

Каждый сотрудник зарабатывает не менее одного часа оплачиваемого отпуска по болезни за каждые 30 часов работы сотрудника, до 48 часов оплачиваемого отпуска по болезни в год, если работодатель не выберет более высокий предел.

Работодатель может удовлетворить требования HFWA по начислению, предоставив работнику оплачиваемый отпуск по болезни в размере, который соответствует или превышает требования HFWA в начале года.

Освобожденным от налога сотрудникам, которые работают менее 40 часов в неделю, начисляется оплачиваемый отпуск по болезни, основанный на количестве часов, составляющих нормальную рабочую неделю сотрудника.

Причины использования начисленного оплачиваемого отпуска по болезни

Работники могут использовать начисленный оплачиваемый отпуск по болезни по следующим причинам:

Сотрудник:

(i) Имеет психическое или физическое заболевание, травму или состояние здоровья, не позволяющее сотруднику работать;

(ii) Требуется медицинский диагноз, уход или лечение психического или физического заболевания, травмы или состояния здоровья; или

(iii) Требуется профилактическая медицинская помощь.

Работнику необходимо ухаживать за членом семьи, который:

(i) Имеет психическое или физическое заболевание, травму или состояние здоровья;

(ii) Требуется медицинский диагноз, уход или лечение психического или физического заболевания, травмы или состояния здоровья; или

(iii) Требуется профилактическая медицинская помощь.

Сотрудник или член его семьи стал жертвой домашнего насилия, сексуального посягательства или домогательств, и отпуск можно использовать для:

(i) Обратиться за медицинской помощью к работнику или члену его семьи для выздоровления от психического или физического заболевания, травмы или состояния здоровья, вызванных домашним насилием, сексуальным насилием или домогательством;

(ii) получать услуги от организации, обслуживающей потерпевших;

(iii) получить психологическую или другую консультацию;

(iv) требовать переселения из-за домашнего насилия, сексуального насилия или домогательств; или

(v) обращаться за юридическими услугами, включая подготовку или участие в гражданском или уголовном процессе, связанном с домашним насилием, сексуальным посягательством или домогательствами или в результате них;

В связи с чрезвычайной ситуацией в области общественного здравоохранения государственный служащий приказал закрыть:

(i) место нахождения работника; или

(ii) Школа или место ухода за ребенком работника и работник должны отсутствовать на работе для ухода за ребенком работника.

Получение оплачиваемого отпуска по болезни

Сотрудники должны брать оплачиваемый отпуск по болезни с шагом в один час, если работодатель не разрешает сотрудникам брать отпуск с меньшим шагом. Работодатели могут ссудить оплачиваемый отпуск по болезни сотруднику, у которого он еще не начислен.

Работодатели не могут требовать в качестве условия получения оплачиваемого отпуска по болезни, чтобы работник искал и находил замену для покрытия оплачиваемого отпуска по болезни.

Запросы на начисленный оплачиваемый отпуск по болезни должны подаваться устно, письменно, в электронном виде или любым другим способом, приемлемым для работодателя.По возможности сотрудник должен указать ожидаемую продолжительность отсутствия. Работодатель может принять письменную политику, которая содержит разумные процедуры для уведомления сотрудником, когда использование оплачиваемого отпуска по болезни, взятого в соответствии с HFWA, является предсказуемым; однако работодатель не может отказать работнику в оплачиваемом отпуске по болезни на основании несоблюдения такой политики. Когда отпуск предсказуем, сотрудники должны предпринять добросовестные усилия, чтобы уведомить работодателя и приложить разумные усилия, чтобы запланировать оплачиваемый отпуск по болезни таким образом, чтобы это не нарушало ненадлежащим образом бизнес-операций.

Перенос начисленного оплачиваемого отпуска по болезни

Сотрудники могут перенести до 48 часов неиспользованного оплачиваемого отпуска по болезни на следующий год; однако работодатели могут ограничить продолжительность отпуска, который работник может взять в любой год, до 48 часов.

Оплачиваемый отпуск по болезни при увольнении

HFWA не обязывает работодателей выплачивать неиспользованный накопленный оплачиваемый отпуск по болезни при увольнении, независимо от причины увольнения.

Тем не менее, физическое лицо может восстановить оплачиваемый отпуск по болезни в качестве средства правовой защиты от ответных действий персонала, которые не позволили ему использовать оплачиваемый отпуск по болезни.

Кроме того, если работодатель повторно нанимает уволенного сотрудника в течение шести месяцев после увольнения этого сотрудника, работодатель должен восстановить любой неиспользованный накопленный оплачиваемый отпуск по болезни, который работник имел во время предыдущей работы.

Оплачиваемый отпуск по болезни и чрезвычайные ситуации в области общественного здравоохранения (

, например, COVID-19)Помимо оплачиваемого отпуска по болезни, начисляемого, как описано выше, сотрудники имеют право на одноразовый отпуск в случае «чрезвычайной ситуации в области общественного здравоохранения».”

Чрезвычайная ситуация в области общественного здравоохранения определяется как акт биотерроризма, пандемия гриппа или эпидемия, вызванная новым и очень смертельным инфекционным актом, для которого: (1) чрезвычайное положение в связи с бедствием объявляется губернатором; или (2) чрезвычайная ситуация объявлена федеральным, государственным или местным агентством общественного здравоохранения; или (3) высокоинфекционное заболевание или возбудитель с эпидемическим или пандемическим потенциалом, в связи с которым губернатор объявляет чрезвычайное бедствие.

Чтобы сотрудники могли брать оплачиваемый отпуск по болезни по указанным ниже причинам, работодатели должны при необходимости дополнять накопленный оплачиваемый отпуск по болезни сотрудников (не менее 80 часов для сотрудников, которые работают не менее 40 часов в неделю; для сотрудников, которые работают менее 40 часов в неделю). неделя, количество времени, в течение которого сотрудник должен работать, или среднее значение того, что сотрудник фактически работает за 14-дневный период, в зависимости от того, что больше):

Работнику необходимо:

(i) Самоизоляция и забота о себе, поскольку у сотрудника диагностировано инфекционное заболевание, которое стало причиной чрезвычайной ситуации в области общественного здравоохранения;

(ii) Самоизоляция и забота о себе, потому что работник испытывает симптомы инфекционного заболевания, которое стало причиной чрезвычайной ситуации в области общественного здравоохранения;

(iii) искать или получать медицинский диагноз, помощь или лечение при появлении симптомов инфекционного заболевания, которое стало причиной чрезвычайной ситуации в области общественного здравоохранения;

(iv) обратиться за профилактической помощью в связи с инфекционным заболеванием, которое стало причиной чрезвычайной ситуации в области общественного здравоохранения; или

(v) Уход за членом семьи, который:

(a) Самоизолируется после того, как у него диагностировано инфекционное заболевание, которое стало причиной чрезвычайной ситуации в области общественного здравоохранения;

(b) является самоизолирующимся из-за симптомов инфекционного заболевания, которое стало причиной чрезвычайной ситуации в области общественного здравоохранения;

(c) нуждается в медицинской диагностике, уходе или лечении при появлении симптомов инфекционного заболевания, которое стало причиной чрезвычайной ситуации в области общественного здравоохранения; или

(d) обращается за профилактической помощью в связи с инфекционным заболеванием, которое стало причиной чрезвычайной ситуации в области общественного здравоохранения;

Или если:

(i) Местное, государственное или федеральное государственное должностное лицо или орган здравоохранения, обладающие юрисдикцией в отношении места, в котором находится место работы сотрудника, или работодатель сотрудника определяет, что присутствие сотрудника на работе или в обществе может поставить под угрозу здоровье других из-за подверженности сотрудника инфекционному заболеванию или из-за того, что у сотрудника проявляются симптомы инфекционного заболевания, независимо от того, было ли у сотрудника диагностировано инфекционное заболевание;

Или к:

(ii) Уход за членом семьи после того, как местное, государственное или федеральное государственное должностное лицо или орган здравоохранения, обладающий юрисдикцией над местом, где находится место работы члена семьи, или работодатель члена семьи определяет, что присутствие члена семьи на работа или местное сообщество могут поставить под угрозу здоровье других из-за того, что член семьи подвержен инфекционному заболеванию или потому, что у члена семьи проявляются симптомы инфекционного заболевания, независимо от того, был ли у члена семьи диагностировано инфекционное заболевание;

(iii) Уход за ребенком или другим членом семьи, когда лицо, обеспечивающее уход за ребенком, недоступно из-за чрезвычайной ситуации в области общественного здравоохранения, или если школа или место ухода за ребенком или членом семьи были закрыты местным, государственным или федеральным государственное должностное лицо или по усмотрению школы или учреждения по уходу в связи с чрезвычайной ситуацией в области общественного здравоохранения, в том числе, если школа или учреждение по уходу физически закрыты, но проводят обучение дистанционно;

Или в связи с:

(iv) Неспособность работника работать из-за состояния здоровья работника, которое может повысить восприимчивость или риск инфекционного заболевания, которое является причиной чрезвычайной ситуации в области общественного здравоохранения.

Работодатели могут засчитывать неиспользованный накопленный оплачиваемый отпуск сотрудника в счет этого дополнительного отпуска. Работодатели могут не требовать документы для использования этого отпуска, а сотрудники могут использовать этот отпуск в течение четырех недель после официального прекращения или приостановления чрезвычайной ситуации в области общественного здравоохранения.

Бухгалтерский учет

Работодатели должны хранить записи для каждого сотрудника в течение двухлетнего периода, документируя отработанное время, начисленный оплачиваемый отпуск по болезни и использованный оплачиваемый отпуск по болезни.

Защита от возмездия

HFWA запрещает преследование сотрудников, которые берут этот отпуск, предоставляя возможность облегчения ситуации, если сотрудники считают, что их работодатель предпринял какие-либо неблагоприятные действия против них.

Нарушения HFWA включают компенсацию сотруднику до его восстановления на работе или, если восстановление невозможно, в течение разумного периода времени.

Работодатель, который умышленно применяет ответные меры против работника, подлежит гражданскому штрафу в размере до 100 долларов за каждое отдельное нарушение.

Пострадавшие также могут подать гражданский иск после подачи жалобы в Отделение или после подачи письменного требования работодателю о компенсации или другой помощи.У работодателя есть 14 дней для ответа после получения уведомления от Подразделения о подаче жалобы или письменного требования потерпевшего.

Уведомление для сотрудников

Работодатели должны уведомить своих сотрудников в письменной форме о том, что они имеют право на оплачиваемый отпуск по болезни в соответствии с правилами, которые будут опубликованы Подразделением. Работодатели должны немедленно вывесить плакат Colorado Workplace Public Health Rights Advertising и распространить среди сотрудников Пояснительное уведомление и официальное заключение отдела № 6A .Работодатели также должны предоставлять уведомления и плакаты на любом языке, который является первым языком, на котором говорят по крайней мере пять процентов его сотрудников.

Дополнительные плакаты и уведомления будут предоставлены работодателям в соответствии с этими требованиями к уведомлениям на 2021 год.

Прекращение действия правил оплачиваемого отпуска в связи с неотложной медицинской помощью (HELP) в Колорадо

ПравилаКолорадо HELP больше не действуют. Правила HELP были приняты и вступили в силу 11 марта 2020 года и должны были оставаться в силе в течение 30 дней или до 120 дней на период действия чрезвычайного положения, объявленного губернатором, в зависимости от того, что больше.Отдел прекратил выполнение требований Правил HELP 14 июля, за день до того, как HFWA вступил в силу.

Правила HELP требовали, чтобы работодатели предоставляли до двух недель (максимум до 80 часов) оплачиваемого отпуска по болезни в размере двух третей от обычной ставки оплаты труда работникам с симптомами гриппа или респираторных заболеваний, которые проходят тестирование. для COVID-19, или тех, кто получил указание от поставщика медицинских услуг или уполномоченного государственного должностного лица на карантин или изоляцию из-за риска заражения COVID-19.

Джексон Льюис П.С. © 2021 National Law Review, Том X, номер 198

Новая Зеландия об увеличении права на отпуск по болезни [обновлено]

Обновление: Законопроект о поправках к праздничным дням (увеличивающимся отпускам по болезни) был принят парламентом Новой Зеландии и вступит в силу 24 июля 2021 года.

Правительство Новой Зеландии внесло новый законопроект, увеличивающий количество оплачиваемых по закону работодателей по болезни до 10 дней в году.Новый закон направлен на то, чтобы сотрудники оставались дома, когда они больны, чтобы избежать распространения болезней на рабочем месте.

Новый законопроект внесет поправки в Закон о праздниках 2003 года и, как ожидается, вступит в силу в середине 2021 года (через два месяца после того, как законопроект получит одобрение королевской семьи).

Основные сведения

Новый законопроект распространяется на всех сотрудников, включая сотрудников, работающих полный, неполный рабочий день, постоянных, временных и временных, при условии, что они работают не менее 10 часов в неделю или 40 часов в месяц, но не менее одного часа в неделю.

В настоящее время сотрудники имеют право на пятидневный оплачиваемый отпуск по болезни после шести месяцев работы. Если законопроект будет принят, все нынешние сотрудники будут иметь право на 10 дней оплачиваемого работодателем отпуска по болезни, когда начнется их следующий 12-месячный период отпуска по болезни. Вновь принятые на работу сотрудники по-прежнему будут обязаны отбывать шестимесячный период для получения 10-дневного отпуска по болезни.

Чтобы обеспечить соблюдение сотрудниками лимита на начисление 20-дневного отпуска по болезни, закон сокращает количество неиспользованных дней отпуска по болезни, которые сотрудники могут перенести, с 15 до 10 дней для поддержания установленного законом максимального порога начисления.Работодатели могут по своему усмотрению предоставлять дополнительные переносимые отпуска по болезни. Отпуск по болезни продолжает выплачиваться в размере обычной заработной платы, включая премии, сверхурочные и т. Д.