Заявление на выдачу денег в подотчет: Образец заявления на выдачу подотчетных 2021

Образец заявления на выдачу подотчетных 2021

Заявление на выдачу денежных средств в подотчет — документ, на основании которого бухгалтер вправе выдать работнику деньги из кассы. Но чтобы он имел юридическую силу, его предварительно согласовывают и заверяют у руководителя организации.

Новые правила выдачи денег под отчет

В августе 2017 года Центробанк обновил правила выдачи денежных средств из кассы. А с 1 июля 2020 года выдача денег под отчет сотрудникам организации осуществляется с учетом еще нескольких изменений. В чем суть этих нововведений, и как теперь работать с подотчетниками?

Правила выдачи подотчетных сумм в 2020 году

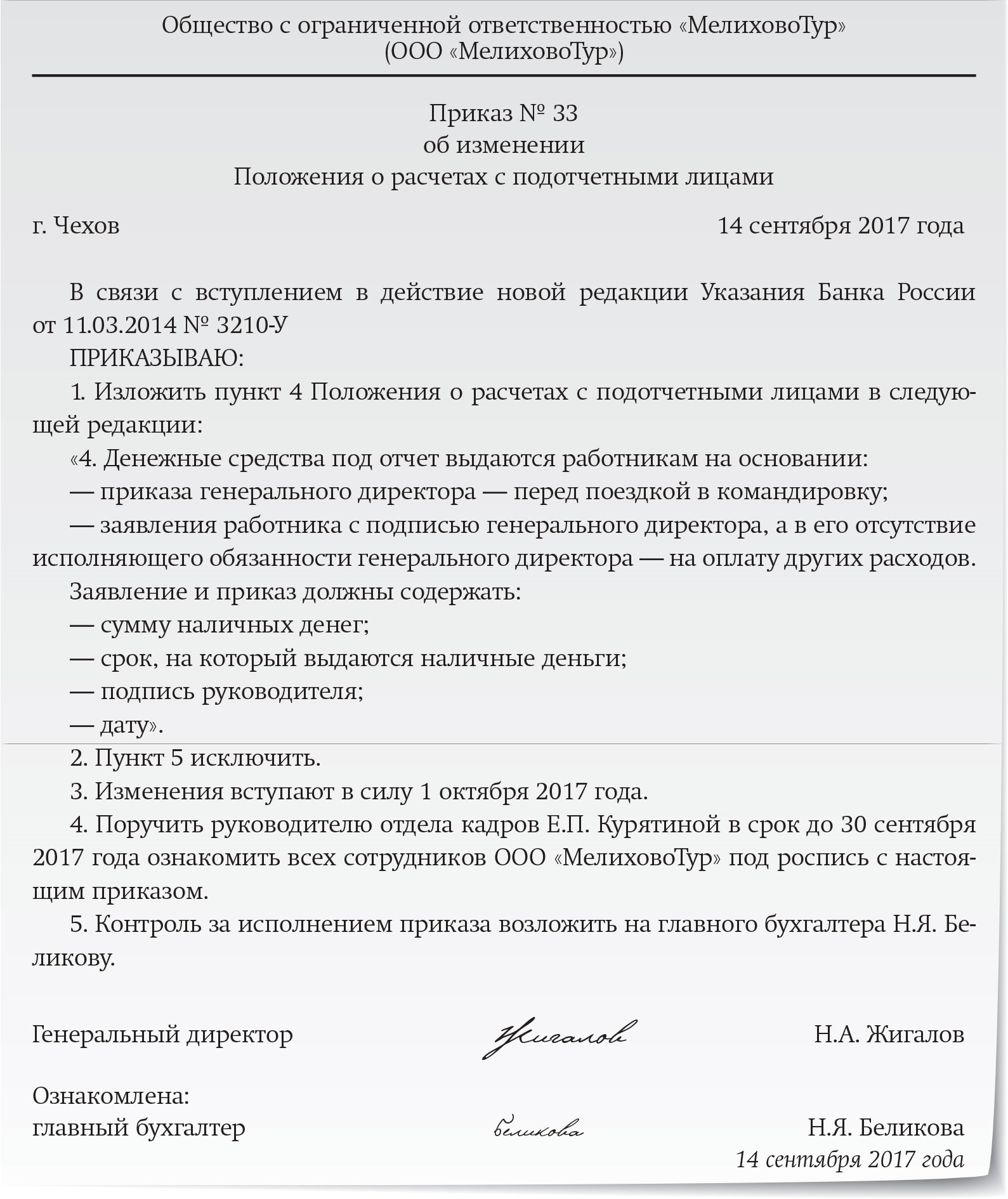

Указание ЦБ РФ от 11.03.2014 № 3210-У регулирует порядок ведения кассовых операций. Суть нововведений 2017 года заключается в следующем:

- Расширились основания выдачи денежных сумм (п. 6.3 Указаний): теперь это не только заявление работника, но и распорядительный документ организации (обычно это приказ).

- Расходные и приходные ордера разрешено оформлять в электронном виде, и в этом случае получатель денег расписывается в расходнике с помощью своей электронной цифровой подписи (при наличии), а приходный ордер получает на свою электронную почту (п. 5.1, 6.2 Указаний).

- Отменен запрет на получение денег из кассы работникам, не отчитавшимся по предыдущим авансам.

Изменения направлены на стимулирование электронного документооборота в компаниях и упрощение правил работы с подотчетными суммами. Возможно, электронные приходники и расходники актуальны для небольшого количества компаний, но выбор между приказом и заявлением и возможность выдавать деньги работникам-должникам доступны любой организации.

Оформление заявления

Как и раньше, документ оформляется в произвольной форме, но обязательно содержит информацию о необходимой сумме и сроке, на который выдаются деньги. Заявление на выдачу денежных средств в подотчет включает данные самого работника и его подпись.

Поскольку унифицированной формы нет, предлагаем образец заявления на выдачу денег в подотчет, который легко адаптировать под разные ситуации.

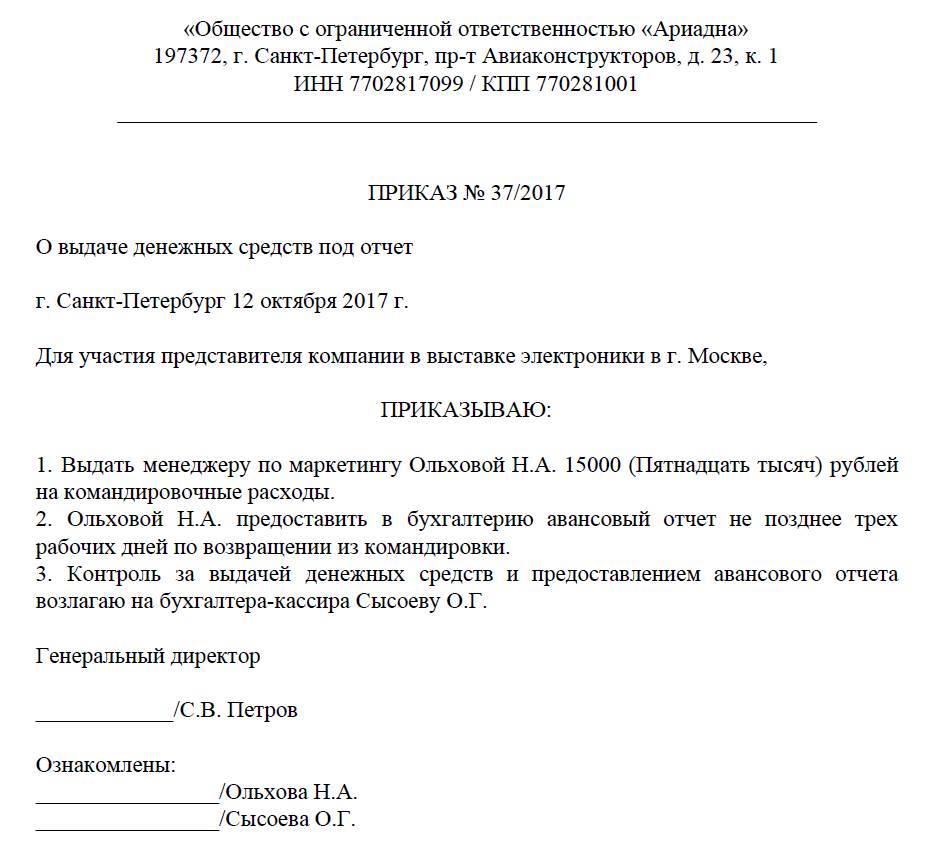

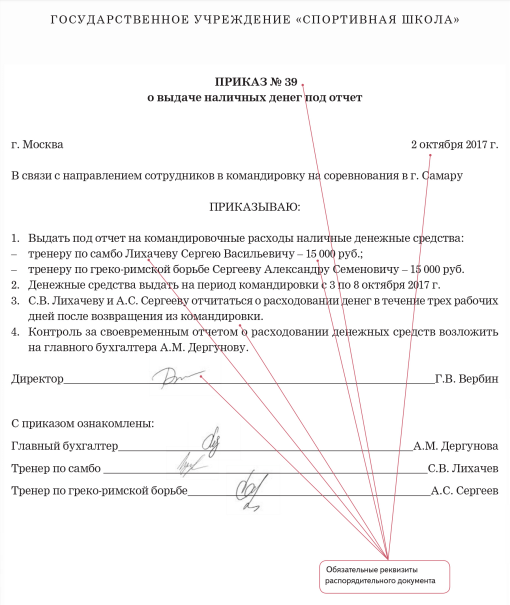

Образец приказа на выдачу денежных средств

Альтернативой заявления на подотчет в 2020 выступает распорядительный документ организации. В последней редакции Указания ЦБ РФ от 11.03.2014 № 3210-У не говорится, что это приказ, но организации чаще всего используют именно этот вид распорядительных документов.

Об обязательном содержании такого документа Центробанк ничего не говорит, но логично, чтобы в нем содержалась та же информация, что и в заявлении:

- о подотчетном лице;

- о сумме и сроке предоставления аванса;

- дата и подпись подотчетника;

- подпись руководителя.

Предлагаем следующий вариант приказа на выдачу подотчетных сумм работникам в 2020 году

Что удобнее — приказ или заявление? Это зависит от вашей компании.

Что делать с должниками?

Казалось бы, отмена запрета на получение аванса не отчитавшимся работникам упрощает жизнь компаниям. Когда нужно выдать в небольшие промежутки времени (например, на следующий день) несколько сумм в подотчет одному и тому же сотруднику, который объективно не успел потратить деньги и отчитаться по ним, это послабление от Центробанка окажется весьма кстати.

Но суммы подотчетных средств, выдача и отчет по которым осуществлялись излишне свободно, вызывают ненужный интерес со стороны налоговиков. Поэтому для поддержания финансовой дисциплины рекомендуем установить перечень лиц и лимиты задолженности, при которых разрешено получить новый аванс.

Обновленные правила отчета по расходам

Из Указания ЦБ РФ от 11.03.2014 № 3210-У следует, что работники обязаны отчитываться по израсходованным суммам в течение трех дней со дня истечения срока, на который выданы деньги. К заполненному авансовому отчету обязательно прикладываются чеки, подтверждающие расходы. С 01.07.2019 требования к их реквизитам обновились, и бухгалтеры обязаны учитывать эти поправки, чтобы на законном основании учитывать затраты при налогообложении прибыли.

На что надо обратить внимание:

- бланк строгой отчетности (БСО) на бумаге практически никто не выдает, а ИП и организации, оказывающие услуги по ремонту, мойке транспорта, перевозке обязаны выдавать клиентам чеки либо электронные бланки строгой отчетности;

- в чеках для юрлица или индивидуального предпринимателя обязательно уточняют наименование и ИНН покупателя, сумму акциза, страну-производителя товара, номер таможенной декларации;

- в чеках присутствует разбивка по приобретенным товарам и услугам.

Такое правило формирования чеков действует в отношении почти всех продавцов, за исключением ИП на патенте или УСН. Но в таком случае работник подробно расписывает, на что потратил подотчетные деньги;

Такое правило формирования чеков действует в отношении почти всех продавцов, за исключением ИП на патенте или УСН. Но в таком случае работник подробно расписывает, на что потратил подотчетные деньги; - расходы, чеки по которым прислали в электронном формате, работник вправе распечатать. Исключение – электронный посадочный талон при авиаперелетах. Его следует распечатать и проставить на нем отметку о досмотре, чтобы бухгалтер принял бумагу, как подтверждение расхода (см. Письмо ФНС России от 11.04.2019 N СД-3-3/3409@).

Скачать бесплатно бланк заявления на выдачу денег в подотчет

Скачать образец заявления на выдачу подотчетных сумм на покупку хозяйственных товаров

Скачать образец заявления на авансовый отчет

Скачать образец приказа

Образец заявления на выдачу подотчетных сумм 2021

Общие положения ведения кассовых операций

Подотчетные суммы выдаются на командировочные расходы, оплату услуг и товаров для нужд предприятия, иные нужды, необходимые для обеспечения деятельности организации. Порядок осуществления расчетов с подотчетными лицами целесообразно определить в локальном нормативном акте организации или ИП. Документ определяет круг подотчетных лиц, цели и сроки выдачи денег. Сокращает вопросы со стороны подотчетных лиц, кассиров и контролирующих органов.

Порядок осуществления расчетов с подотчетными лицами целесообразно определить в локальном нормативном акте организации или ИП. Документ определяет круг подотчетных лиц, цели и сроки выдачи денег. Сокращает вопросы со стороны подотчетных лиц, кассиров и контролирующих органов.

Порядок действий при получении денежных средств на руки работникам регулируется принятыми в 2017 году новыми правилами выдачи подотчетных сумм и состоит из следующих этапов:

- Разрешение (приказ или заявление).

- Получение денег физическим лицом.

- Отчет по израсходованным суммам.

- Возврат неизрасходованных денег или погашение задолженности.

Приказ или заявление

С 19.08.2017 выдача наличных денег работнику на расходы оформляется по распорядительному документу либо письменному заявлению подотчетного лица (п. 6.3 указаний № 3210-У). Иными словами, если нет приказа, работник пишет заявление на выдачу подотчетных сумм, и если это заявление удовлетворят, получит деньги. До вступления в силу изменений заявление должно было оформляться в обязательном порядке. В настоящее время оно применяется только по желанию организаций.

До вступления в силу изменений заявление должно было оформляться в обязательном порядке. В настоящее время оно применяется только по желанию организаций.

Заявление на выдачу денег в подотчет составляется в произвольной форме, содержит запись о сумме наличных денег и о сроке, на который выдаются наличные деньги. Документ подписывает руководитель организации или ИП. Подпись руководителя является одновременно «разрешающей». Физическое лицо в заявлении вправе указать любую банковскую (зарплатную) карту для перечисления денежных средств (письмо Минфина от 21.07.2017 № 09-01-07/46781).

Образец заявления в подотчет на командировочные расходы

Организации или ИП вправе выдавать деньги подотчет на основании внутреннего распорядительного документа. Форма документа выбирается самостоятельно и утверждается в ЛНА. Это может быть служебная записка, приказ, распоряжение или любой другой распорядительный документ.

Образец служебной записки на выдачу денежных средств подотчет

Внутренний распорядительный документ обязательно содержит записи о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

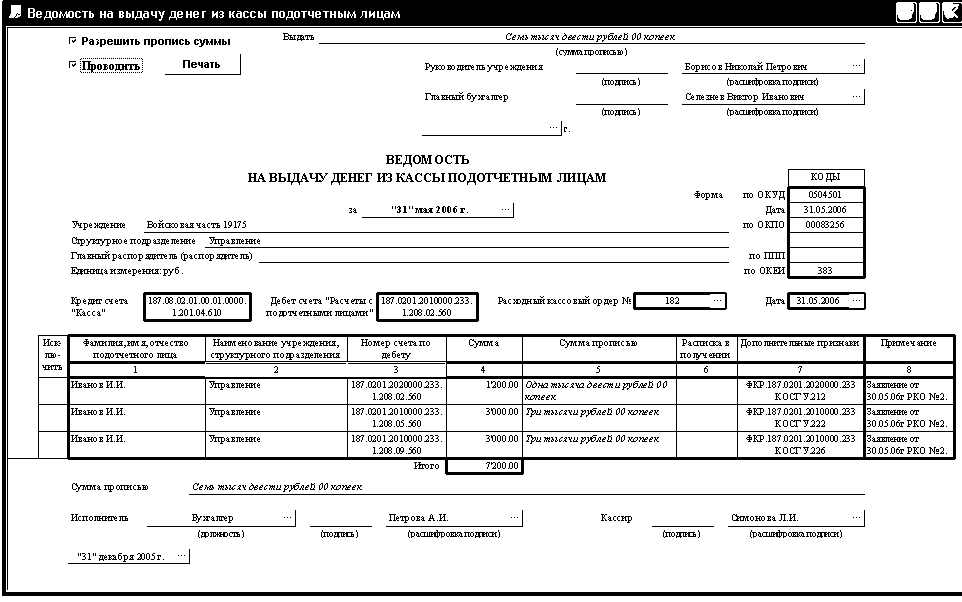

Как выдать деньги из кассы

Рассмотрим подробнее новые правила выдачи подотчетных сумм. Передача наличных денег оформляется расходным кассовым ордером, составленным по форме КО-2 (утв. постановлением Госкомстата России от 18.08.1998 № 88). РКО составляется в одном экземпляре. Кассир организации составляет расходный кассовый ордер на основании внутреннего распорядительного документа или письменного заявления. В РКО в поле «Основание» следует указать документ, на основании которого производится их передача.

ИП предоставлено право не составлять расходные и приходные кассовые ордера и, как следствие, не вести кассовую книгу (подп. 4.1 и 4.6 п. 4 Указания № 3210-У).

Подотчетные средства и отчет

Еще одно послабление законодательства, вступившее в силу с 19.08.2017, коснулось передачи денег при наличии задолженности за сотрудником. Уже нет необходимости отслеживать наличие полного отчета за предыдущие подотчетные суммы, а выдать новую сумму разрешено в любой момент. Ранее, пока работник полностью не погасит предыдущий долг, выдавать подотчет было нельзя. Теперь допускается написать заявление на подотчетные деньги и при положительном решении получить их.

Ранее, пока работник полностью не погасит предыдущий долг, выдавать подотчет было нельзя. Теперь допускается написать заявление на подотчетные деньги и при положительном решении получить их.

Обратите внимание, что большая сумма накопленных подотчетных сумм привлекает внимание контролирующих органов. Эти суммы квалифицируют как заемные (беспроцентные) средства.

Напомним, что доходы с суммы экономии на процентах при получении заемных средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ, облагаются НДФЛ по ставке 35%.

Срок отчета

Остался без изменения срок отчета за полученные денежные средства. Подотчетное лицо обязано отчитаться в течение 3 рабочих дней после дня истечения срока, на который выданы наличные деньги подотчет, или со дня выхода на работу (п. 6.3 указаний № 3210-У).

Авансовый отчет оформляется по форме АО-1 и сдается главному бухгалтеру или бухгалтеру (при их отсутствии — руководителю). К АО-1 прилагаются оправдательные документы. Авансовый отчет утверждается руководителем.

Авансовый отчет утверждается руководителем.

Возврат неизрасходованных денежных средств

В случае остатка неизрасходованных денежных средств подотчетное лицо сдает их в кассу организации или ИП в срок, установленный руководителем. На сданные средства составляется приходный кассовый ордер по форме № КО-1 (п. 4.1 указаний № 3210-У).

По новым изменениям, квитанцию к электронному приходному кассовому ордеру допускается направить на электронную почту подотчетного лица (п. 5.1 указаний № 3210-У).

Чеки ККМ при возврате подотчетных сумм не выдаются. Чек ККМ оформляется только при реализации товаров (работ, услуг).

Погашение задолженности по авансовому отчету

В случае превышения потраченной суммы денег над суммой, выданной по заявлению на подотчет, работнику следует к авансовому отчету приложить объяснительную записку.

Основанием для возврата израсходованных работником денег является авансовый отчет, утвержденный руководителем организации или ИП.

Погашение задолженности оформляется расходным кассовым ордером или перечисляется на карту работника.

Образец заявления на выдачу денег в подотчет

Деньги любят счёт. Данная аксиома не требует доказательств. Особенно важно такое утверждение для предприятий и организаций, которые помимо того, что сами заинтересованы в полном порядке отчётности за финансовые потоки, ещё и контролируются специальными государственными органами и службами.

Наличность необходима

При всём удобстве безналичного расчета путём перевода средств с одного банковского счёта на другой, в повседневной деятельности организация или предприятие не могут обойтись без некоторой суммы наличности в кассе. Такие наличные деньги требуются для обеспечения деятельности или на какие-либо мелкие траты. Так как наличность не появляется ниоткуда, а получается в банке, путём списывания определённой суммы с банковского счёта организации и получения этой суммы в физическом (наличном) выражении, все операции с такими суммами должны быть должным образом зафиксированы.

Документы, подтверждающие получение или трату наличности являются необходимыми инструментами бухгалтерского учёта фирмы и контроля за целевым расходованием средств.

Выдача наличных

Нельзя просто дать некоторое количество купюр из кассы работнику или руководителю, для этого требуется составить, и надлежащим образом заполнить, целый ряд документов. Основание для выдачи наличных может быть самым разным, но для соблюдения установленной процедуры, требуется написать письменное обоснование получения денег лицом, которому некоторая сумма должна быть выдана бухгалтером. Для этого пишется заявление на выдачу денег под отчёт, и, так как деньги даются именно под отчёт, после требуемых трат, так же, в письменном виде, получатель обязан отчитаться за расход средств.

Заявление о выдаче денег пишется собственноручно, в нём обязательно должна быть указана причина, по которой должна быть выдана наличность. Помимо этого, необходимым условием является удостоверение такого заявления руководителем либо собственником предприятия. Без его подписи документ не может быть признан действительным, и в случае споров по целесообразности выдачи средств или проверки со стороны налоговых органов, бухгалтер, выдавший деньги без визировки заявления руководителем, может понести ответственность как за суммы, выданные с нарушением правил, так и за само нарушение в виде штрафа.

Без его подписи документ не может быть признан действительным, и в случае споров по целесообразности выдачи средств или проверки со стороны налоговых органов, бухгалтер, выдавший деньги без визировки заявления руководителем, может понести ответственность как за суммы, выданные с нарушением правил, так и за само нарушение в виде штрафа.

Не допускается выдача средств сотруднику, который не отчитался соответствующим образом за ранее полученную в кассе наличность. Это так же требование закона, которое должно соблюдаться при обороте наличных средств на предприятии.

Ниже расположен типовой образец и бланк заявления на выдачу денег в подотчет, вариант которого можно скачать бесплатно.

Приказ о выдаче денег в подотчет 2020 года

Как производится выдача денежных средств в подотчет? По какой форме подавать заявку на выдачу денежных средств? По какой форме издавать приказ о выдаче денег? В какие сроки нужно уложиться? Какие изменения в этой части действуют с 2020 года? Давайте разберем актуальный порядок выдачи денежных средств подотчет.

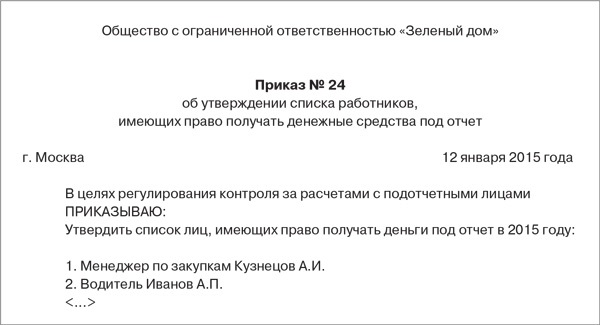

Кому можно выдавать деньги на нужны бизнеса

Работодатели обязаны организовать и вести внутренний контроль совершаемых фактов хозяйственной жизни. Вы можете найти такое требование в части 1 статьи 19 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Порядок контроля за выдачей денег подотчетным лицам должен определить генеральный директор компании. Он может издать приказ со списком лиц, которые вправе получать денежные средства. Вот образец такого приказа, по которому может производиться выдача денежных средств под отчет:

В целях соблюдения кассовой дисциплины работником считается человек, с которым заключен трудовой или гражданско-правовой договор (п.п. 5 и 6.3 Указания Банка России от 11.03.2014 № 3210-У). Следовательно, под отчет деньги можно выдать, в том числе, подрядчику. Они могут ему потребоваться, к примеру, для приобретения материалов для выполнения работ по гражданско-правовому договору. Такую сумму под отчет можно выдать ему, например, из кассы.

Подотчетные суммы можно перечислить на банковскую карту подотчетного лица, в т.ч. на зарплатную (Письмо Минфина от 25.08.2014 № 03-11-11/42288).

Заявление о выдаче денег: нужно ли оно?

Еще совсем недавно для получения наличных денежных средств под отчет сотрудник должен был обязательно передать в бухгалтерию или отдел кадров заявку на выдачу денежных средств подотчет. Образец такой заявки показывает, что в ней нужно было указывать необходимую сумму, а также пояснять, на какие цели она будет потрачена. Перед вами образец такого заявления о выдаче денежных средств подотчет:

Однако с 19 августа 2017 года ситуация изменилась. Поправки предусмотрены Указанием Центрального Банка России от 19.06.2017 №4416-У. С указанной даты выдать сотруднику деньги под отчет можно без его заявления. Для выдачи денег достаточно приказа о выдаче денежных средств подотчет или другого распорядительного документа компании. Такие же правила выдаче денег под отчет продолжают действовать в 2020 году.

Как издавать приказ о выдаче денег: пример

Итак, выдача денежных средств в подотчет в 2020 году возможна на основании приказа или другого распорядительного документа (пунктом 6.3 указаний Банка России от 11 марта 2014 № 3210-У). При этом каких-либо ограничений на размер подотчетных сумм и срок выдачи денег нет. Перед вами приказ о выдаче денежных средств под отчет (образец):

Более того, нет никаких особый требований к тому, как оформлять приказ на выдачу подотчетных сумм. По нашему мнению, в приказе имеет смысл зафиксировать: Ф. И. О. работника, сумму, цели и сроки выдачи.

Заметим также, что можно издавать общий приказ на несколько сумм. Так, например, если выдача наличных денежных средств в подотчет необходима нескольким сотрудникам, то приказ может выглядеть так:

С 19 августа 2017 года основание для выдачи денежных средств подотчет – это приказ или иной распорядительный документ. При этом никто не запрещает работодателям продолжить принимать от работников заявления о выдаче необходимых денежных сумм.Однако, имейте в виду, что порядок выдачи ассигнований следует закрепить в

положении о выдачи денежных средств подотчет. Вы можете скачать пример положения о выдаче подотчетных денежных средств.

Сроки выдачи денежных средств

Какие сроки выдаче денежных средств подотчет? Когда сотрудникам нужно сдать работодателю отчет о потраченных денежных средствах? Ответ на этот вопрос нужно искать в приказе генерального директора. Ведь именно в нем обозначается такой срок.

По общему правилу, сотрудник должен отчитаться по суммам, полученным под отчет, не позднее трех рабочих дней после истечения срока, на который эти суммы были выданы (п. 6.3 Указания ЦБ РФ от 11.03.2014 № 3210-У). Но что делать, если срок возврата установлен не был? По мнению налоговиков, в такой ситуации сотрудник должен сдать отчет в тот же день, в который их получил (письмо ФНС России от 24.01.2005 № 04-1-02/704).

Отчет по командировочным

Специальные условия определены для командировочных расходов.

Отчитаться по ним работник должен в течение трех рабочих дней со дня возвращения из командировки (п. 26 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749).

Процесс выдачи денег

Для выдачи денег работодателю нужно действовать так:

- оформите расходный кассовый ордер (РКО). Его должен подписать главный бухгалтер или иное уполномоченное лицо (пп. 4.2, 4.3 п. 4 Указания № 3210-У).

- после того как подотчетник поставит свою подпись на РКО, кассир выдает ему деньги из кассы и подписывает РКО (пп. 6.2 п. 6 Указания № 3210-У).

- оформите выдачу денег под отчет проводкой (статья движения денежных средств):

| Проводка | Операция |

| Д 71 – К 50 | Работнику выданы деньги под отчет |

Вот образец РКО на выдачу денежных средств подотчет:

Выданные под отчет деньги не облагаются НДФЛ и страховыми взносами.

Выдавать наличные деньги под отчет можно если сотрудник не погасил задолженность по ранее выданным денежным средства. Так можно поступать с 19 августа 2017 года. Однако это не означает, что оформлять авансовые отчеты по израсходованным сумма работникам больше не нужно. Даже после 19 августа 2017 года (например, в 2020 году) о потраченных деньгах работник должен передать в бухгалтерию отчетные документы.

Стоит заметить, что выдача денежных средств в подотчет учредителю или директор не запрещена. Однако стоит понимать, что никаких «поблажек» для руководителей в этой части не предусмотрено. Так, например, учредитель, как и любой другой сотрудник, обязан вернуть полученные подотчетные средства.

Заявление на подотчет от директора: как правильно составить

Заявление на подотчет от директора – законодательно не регламентирован. Кроме того,существует группа разногласий на тему, стоит ли вообще его оформлять. Поподробнее эти нюансы разберем в этой статье.

Правила для получения денег под отчет

В соответствии с п. 6.3 указания Банка России от 11.03.2014 № 3210-У выдача финансовых средств подотчетным лицам оформляется с помощью выписки расходного кассового ордера. Основанием для выписки Расходного кассового ордера служит заявление самого подотчетного лица, составленное в письменной форме, или распорядительный документ хозяйственного субъекта.

В заявлении, которое оформляется в произвольной форме, обязано содержаться:

- информация о сумме финансов под отчет;

- сведения о сроке использования выданных под отчет средств для произведения целевых расходов;

- дата и роспись директора организации.

До 19.08.2017 финансы под отчет выдавались только при таком условии, что у подотчетного лица не было задолженности по финансовым средствам, выданным под отчет в предыдущий раз. С вышеозначенной даты подотчетные суммы разрешается выдавать, даже если подотчетное лицо не погасил прошлые долги.

Читайте также статью: → Заявление о подтверждении основного вида экономической деятельности в ФСС в 2021 году.

Особенности выдачи средств под отчет директору

Согласно указанию № 3210-У, подотчетные лица индивидуально указывают в своем заявлении сумму и срок, на который выдаются средства под отчет, а руководитель только утверждает их. При выдаче денег под отчет руководителем самому себе устраняется целый ряд возможных противоречий, поскольку не возникнет расхождений в сумме и сроках запланированных трат подотчетным лицом с тем, что запланировал сам руководитель компании.

Поэтому более логичным будет составление распорядительного документа, к примеру, приказа о выдаче средств в подотчет.

В распорядительном документе обязаны фиксироваться (письмо Банка России от 06.09.2017 № 29-1-1-ОЭ/20642):

- дата и регистрационный номер;

- Ф. И. О. подотчетного лица;

- сумма и период, на который она выдана;

- виза руководителя организации или ИП.

Авансовый отчет по выдаваемым самому руководителю подотчетным средствам также обязан быть предоставлен в бухгалтерию. А остатки возвращены в кассу не позже трех дней после завершения срока, на который они предоставлялись под отчет. Либо же (если руководитель находится в командировке или он вышел на больничный) в течение 3 дней после даты выхода директора на работу.

Как оформляется заявление о выдаче денег под отчет директору

Многие считают, что раз руководитель сам у себя делает запрос на выдачу средств под отчет, то заявление или распоряжение составлять нет необходимости. Это мнение ошибочно.

Директор имеет право составить заявление о выдаче подотчетных сумм. Но оформляться оно будет несколько по другому.

Руководитель в этом случае обладает особым правовым статусом, т. к. он одновременно представляет собой и наемного работника компании, и ее директора (ст. 40 закона «Об ООО» от 08.02.1998 № 14-ФЗ и ст. 11, 16, 20, 273 Трудового кодекса).

Основным отличием случая оформления заявления подотчет руководителя считается то, что разрешающая роспись уже не требуется, поскольку ставя роспись под заявлением, руководитель тем самым и согласовывает выдачу средств самому себе. В связи с этим и текст такого заявления руководителя будет немного отличаться от того, который бы оформлял другой штатный работник (чтобы документ не выглядел так, что руководитель сам себе разрешает выдать деньги под отчет).

А тот факт, что руководитель визирует свое заявление, хоть и будет выглядеть несколько абсурдным, но не считаться ошибкой с точки зрения соблюдения кассовой дисциплины. Отсутствие разрешающей визы руководителя на своем заявлении так же не выглядит неправомерным.

В крупных организациях, где предусмотрено несколько должностей руководителей, такая ситуация может быть успешнее разрешена, когда заявление руководителя о подотчете завизирует, например, исполнительный директор.

Какая ответственность за отсутствие заявления

Специально предусмотренной ответственности для юридических лиц за нарушение порядка оформления заявления или распорядительного документа на выдачу средств под отчет не существует. Однако сотрудники налоговой инспекции при проверке соблюдения кассовой дисциплины в организации, обнаружив отсутствие документов на подотчет, могут вменить нарушение:

- Порядка хранения сумм наличности, превышающих установленный лимит. Основанием для наложения ответственности в соответствии со ст. 15.1 КоАП Российской Федерации для налогового инспектора чаще всего служит вывод, что средства из кассы были выданы неправомерно, а значит, обязаны оставаться в кассе. При превышении лимита излишки наличности должны в тот же день быть сданы в банк. Существует неблагоприятная для налогоплательщиков судебная практика, основанная на таких выводах (постановление 9-го арбитражного апелляционного суда от 06.05.2013 № 09АП-11841/2013-АК).

- Порядка соблюдения кассовой дисциплины в целом.

Но есть и положительная для налогоплательщиков практика, благодаря которой ясно, что не все судьи усматривают необходимость наложения ответственности за такие нарушения кассовой дисциплины, как отсутствие документов на подотчет (постановление 9-го арбитражного апелляционного суда от 13.05.2013 № 09АП-10884/2013).

В то же время, если есть существенные (по мнению налоговиков) нарушения кассовой дисциплины, такие как отсутствие указаний, о сроках выдачи средств под отчет, судьи обычно принимают сторону работников налоговой службы (постановление 9-го арбитражного апелляционного суда от 06.03.2013 № 09АП-2451/2013).

Для того чтобы избежать наложения штрафа (если проверка уже началась), можно воспользоваться своим правом и представить затребованные документы на следующий день (п. 31 регламента, утвержденного приказом Министерства финансов от 17.10.2011 № 133н). За этот день руководитель сможет оформить отсутствующие бумаги на выдачу подотчета, а кассир подколоть их к соответствующим расходного кассового ордера.

Исправлять подобного рода ошибки следует лишь за последние 2 месяца, ведь в соответствии с п. 1 ст. 4.5 КоАП срок давности для наложения административной ответственности составляет два месяца от даты совершения нарушения.

ВАЖНО! Если подотчетные средства перечисляются на платежную карту (заработную плату, корпоративную), заявление от подотчетного лица или распорядительный документ, по мнению финансового ведомства России, также необходимо. Об этом говорится в письме Минфина от 25.08.2014 № 03-11-11/42288.

Перечисление средств на карту

Сотрудник может просить перевести подотчетные средства на банковскую карту. Эта операция не противоречит законодательству. Но в таком случае необходимо:

- получить от сотрудника заявление на выдачу денег в подотчет с соответствующей просьбой и указать в нем реквизиты счета;

- в платежке указать, что перечисляется подотчетная сумма;

- отметить в нормативных актах (Положение о расчетах с подотчетным лицами), что средства перечислены с р/с на карту;

- в учетной политике разработайте собственный бланк отчета с пометкой, что выдача сумм в подотчет осуществляется в безналичной форме;

- попросить сотрудника сохранять слипы после каждой оплаты картой и прикрепить их к отчету.

Перечисление средств на корпоративную карту

Альтернативой заработной карте считается корпоративная. На нее можно перечислять средства под отчет работникам. Сотруднику достаточно только написать заявление в свободной форме на пользование картой. Перевод средств осуществляется на основании приказа директора. Желательно утвердить порядок использования карт: Держатели пластиковых карт не имеют права разглашать сведения о PIN-коде третьим лицам.

Читайте также статью: → Заявление на снятие с учета ККМ.

Подведем итог

При выдаче средств под отчет из кассы компании оформляется расходный кассовый ордер, основанием для выписки которого является письменное заявление подотчетного лица или распорядительный документ. При выдаче наличных средств из кассы предприятия под отчет директору полностью соблюдается порядок, установленный указанием № 3210-У, которым какие-либо исключения для соблюдения кассовой дисциплины директором не предусмотрены.

Заявление на выдачу денег в подотчет в 2021 году

Подотчетные лица – это те сотрудники организации, которые имеют право получать денежные средства организации на произведение расходов на нужды этой организации. Их перечень определяется приказом по предприятию, который утверждается руководителем организации.

В приказе должно быть четко перечислены те лица, которые могут брать деньги в подотчет, при необходимости прописываются размеры предельных сумм. Подотчетные деньги могут расходоваться только в интересах организации – расходы на командировку, представительские, на закупку расходных материалов, закуп основных средств и товарных ценностей.

Для того чтобы получить денежные средства в подотчет подотчетному лицу следует написать заявление, в котором в свободной форме будет изложена просьба о выдаче определенной суммы для произведения расходов в интересах организации.

Заявление должно получить одобрение руководства. Прежде всего, бухгалтер должен проверить, что за заявителем не числятся задолженности по ранее выданным авансам, то есть подотчетное лицо отчиталось по ранее полученным суммам с помощью авансового отчета. Если задолженности отсутствуют, то бухгалтер подтверждает это записью в заявлении.

Далее заявление должно попасть к руководителю организации, который своей подписью одобряет выдачу денег в подотчет и указывает сумму к выдаче.

Заявление с одобрительной резолюцией руководства служит основанием для кассира для выдачи денег. Образец заявления на выдачу денег в подотчет предлагаем скачать внизу статьи.

Особенности расчета с подотчетными лицами.

Как написать правильно?

В заявлении подотчетное лицо должно указать фамилию, имя и отчество руководителя организации, именно ему адресуется документ. Ниже пишутся фамилия, имя и отчество заявителя.

В тексте обозначается фраза с просьбой о выдаче под отчет денежной суммы, которая пишется прописью и в скобках указывается цифрами. Также следует указать цель расходования средств.

Необходимо обосновать, почему необходима денежная сумма именно в таком размере. Если нужно, приводится расчет суммы с учетом всех планируемых расходов. Это актуально для командировочных, представительских расходов.

Заявителю нужно указать дату, к которой нужны деньги. Написанное таким образом заявление подписывается и датируется.

Запись об отсутствии долгов по ранее выданным сумма под отчет бухгалтер делает ниже на бланке заявления. Если долги имеются, то заявителю будет отказано в выдаче денег.

Решение руководителя пишется также на бланке заявления, заверяется подписью.

Кассир, получивший заявление, также должен поставить свою подпись на бланке заявления и выдать подотчетному лицу указанную сумму денег в подотчет. Пример оформления заявления предлагаем скачать ниже.

Скачать образец

Заявление на выдачу денег в подотчет образец – скачать.

( Пока оценок нет )

Бланк заявление о выдачеперечислении денежных средств под отчет

Заявление необходимо как основание для выдачи денег в подотчет из кассы. Подотчетником может быть любое лицо, работающее у вас по трудовому или гражданско-правовому договору. Заявление на деньги подотчет составляется от имени подотчетника и визируется директором либо иным лицом, которому директор по доверенности дал полномочия принимать решения о расходовании денег из кассы. Если деньги нужно выдать под отчет самому директору уполномоченному им лицу , то вместо заявления оформляется распоряжение. Все поля, включая даты и суммы, при желании можно заполнить на компьютере до распечатки заявления.

ВИДЕО ПО ТЕМЕ: Заявление на выдачу наличных под отчетДорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Заявление на выдачу наличных под отчет

Нужно выдать деньги под отчет сотруднику или директору? На каком бланке им писать заявление о о выдаче денег под отчет? Как выглядит образец такого заявление? Приведем пример заявления о выдаче денег в подотчет. Дорогие читатели! Наши статьи рассказывают о типовых способах решения бытовых вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь по ссылке ниже. Это быстро и бесплатно! Зачастую хозяйствующие субъекты осуществляют свои текущие расходы через подотчетных лиц. Ими, как правило, являются работники организаций ИП , которые пишут заявление на выдачу денег под отчет , получают N-ую сумму, тратят ее на конкретные цели:.

Порядок выдачи подотчетных сумм в наличной форме регламентируется Указаниями Банка России от Разберем, какие именно правила подотчета устанавливает данный документ.

Это следует из п. Но это не только те физлица, с которыми компания состоит в трудовых отношениях. Согласно п. Например, организация вправе выдать денежные средства под отчет подрядчику на покупку материалов, необходимых для выполнения работ по договору ГПХ письмо ЦБ РФ от Денежные средства под отчет можно выдать не только наличными из кассы предприятия, но и перечислить на банковскую карту зарплатную или корпоративную.

Это подтверждают письма: Минфина России от При этом порядок безналичных расчетов по подотчетным суммам должен быть прописан в локальном нормативном акте компании например, в учетной политике или положении о расчетах с подотчетными лицами. Закон не устанавливает каких-либо ограничений по сроку, на который выдаются деньги подотчетному лицу.

Поэтому его продолжительность может быть любая, хоть год. По желанию руководитель может самостоятельно ввести соответствующие ограничения, закрепив это приказом. Абзац 3 п. За нарушение данного запрета некоторые налоговики даже могут оштрафовать по ст.

Хотя такая мера наказания может быть оспорена в суде, поскольку ст. Но не факт, что решение будет в Вашу пользу Постановление Девятого арбитражного апелляционного суда от Если компания не готова к судебным тяжбам, то лучше соблюдать последовательность: сначала работник гасит долг по старому подотчету или компания возмещает ему перерасход , а уже потом он получает новую сумму. Без письменного заявления от работника выдать деньги под отчет нельзя.

На это указывает абз. Документ составляется в произвольной форме. При это в нем обязательно указываются:. Обратите внимание! В соответствии с новым кассовым порядком п. До 1 июня года заполнять эти реквизиты собственноручно приходилось руководителю п.

Теперь же достаточно только его визы. При составлении заявления на выдачу денег под отчет работники нередко допускают ошибки. Например, не указывают срок, на который выдаются денежные средства. Для того, чтобы документ был оформлен правильно и работнику не приходилось каждый раз сочинять его текст, рекомендуется заранее подготовить шаблоны заявления. Кстати, безопаснее написать заявление на выдачу денег под отчет и в том случае, если денежные средства перечисляются на зарплатную карту с расчетного счета.

При его отсутствии налоговики могут посчитать, что работнику были переведены не подотчетные суммы, а иные доходы и удержат с них НДФЛ. Еще раз обратим внимание , что писать такое заявление должны все получатели подотчетных средств, включая руководителя.

Ведь в компании он трудится, как и все, по трудовому договору ч. Одобренное заявление на выдачу денег под отчет передается в бухгалтерию. К сведению ИП, ведущих налоговый учет доходов или доходов и расходов, а также физических показателей.

В соответствии с абз. Предупредите получателя, что ему не следует передавать подотчетные деньги другому лицу. Хотя законодательством не установлен запрет на подобные действие, но, в то же время, не регламентирован и порядок передачи. Поэтому, чтобы избежать споров с налоговиками, не разрешайте сотрудникам передавать подотчетные суммы своим коллегам.

В течение 3-х рабочих дней по истечении срока, на который были выданы деньги под отчет указывается в заявлении , работник должен отчитаться о своих тратах абз. Для этих целей он использует авансовый отчет. В соответствии с ч. Постановлением Госкомстата РФ от К авансовому отчету работник прилагает все подтверждающие документы.

Если окажется, что он потратил больше, чем получил, то организация ИП обязана ему возместить сумму перерасхода. Постановлением Госкомстата России от Полное или частичное копирование материалов запрещено.

Заявление на выдачу денег под отчет. Ими, как правило, являются работники организаций ИП , которые пишут заявление на выдачу денег под отчет , получают N-ую сумму, тратят ее на конкретные цели: на покупку товарно-материальных ценностей например, канцтоваров ; на оплату услуг, работ; на командировочные расходы; на отправку корреспонденции и пр. Как можно выдать деньги под отчет Денежные средства под отчет можно выдать не только наличными из кассы предприятия, но и перечислить на банковскую карту зарплатную или корпоративную.

На какой срок можно выдать деньги под отчет Закон не устанавливает каких-либо ограничений по сроку, на который выдаются деньги подотчетному лицу. Проверьте задолженность по подотчетным суммам Абзац 3 п. Основание для выдачи денег под отчет Без письменного заявления от работника выдать деньги под отчет нельзя.

При это в нем обязательно указываются: необходимая сумма; срок, на который выдаются средства; подпись руководителя; дата написания заявления. Скачать бланк заявления на выдачу денег под отчет из кассы в формате Excel Скачать бланк заявления на выдачу денег под отчет на карту в формате Excel Скачать бланк заявления на выдачу денег под отчет из кассы директору в формате Excel. Скачать бланк заявления на выдачу денег под отчет из кассы в формате Word Скачать бланк заявления на выдачу денег под отчет на карту в формате Word Скачать бланк заявления на выдачу денег под отчет из кассы директору в формате Word Скачать образец заявления на выдачу денег под отчет из кассы в формате Word Скачать образец заявления на выдачу денег под отчет на карту в формате Word Скачать образец заявления на выдачу денег под отчет из кассы директору в формате Word.

Недавние изменения в законодательстве несколько упростили работу бухгалтеров с подотчетными средствами. Мы разобрались, в чем заключаются преимущества. Читайте, какой порядок выдачи подотчетных сумм действует в году. Например, приобрести хозяйственные или канцелярские товары. Такие денежные средства называются подотчетными, а работник, который их получил, является подотчетным лицом. Указанием от Этот же порядок действует в году. Подотчетные лица — это те сотрудники организации, которые имеют право получать денежные средства организации на произведение расходов на нужды этой организации.

Их перечень определяется приказом по предприятию, который утверждается руководителем организации. В приказе должно быть четко перечислены те лица, которые могут брать деньги в подотчет, при необходимости прописываются размеры предельных сумм. Текущая версия Вашего браузера не поддерживается. Путеводитель по кадровым вопросам. Служебные командировки Вправе ли работодатель перечислить работнику подотчетные суммы командировочных расходов на зарплатную банковскую карту?

Выдача наличных денег работнику под отчет производится на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя. Это могут быть расходы на покупку канцтоваров, на изготовление визиток, рекламы или информационных услуг и другие разумные расходы организации.

Заявление на подотчет – образец годов можно скачать в этой статье. В процедуру составления такого заявления внесен ряд изменений, ознакомиться с которыми вы можете в материале ниже. Изменения в заявлении на подотчет в году.

Как выглядит заявление подотчетного лица о выдаче денег. Образец заявления на получение денег в подотчет. В экономическом обороте расчеты регламентированы специальными нормативными актами. Подробнее об этом читайте в нашей статье по ссылке: Законодательство о наличной и безналичной формах расчетов. Сделки в интересах организации могут совершать ее сотрудники за счет выданных им средств. Ниже в статье размещена ссылка на образец заявления о выдаче денежных средств в подотчет.

Работа с наличными деньгами и кассовые операции строго регламентированы в целях контроля за оборотом. Перечисление под отчет денег на карточку работника намного удобнее по сравнению с наличными расчетами: не нужно оформлять кассовые документы, ездить в банк для снятия наличных денежных средств. Однако, как показывает практика, эти удобства перечеркиваются списанием поступивших денег в уплату долгов работника например, кредитов , блокировкой карточки работника.

Подотчетные деньги компания может перечислить на зарплатную либо личную банковскую карту работника. В перечень подотчетных расходов входят представительские, командировочные расходы, расходы на административно-хозяйственные нужды приобретение канцелярии, хозяйственного инвентаря, обслуживание офисной техники и аналогичные расходы. Основанием для выплаты подотчетной суммы является приказ распоряжение, решение , подписанное руководителем компании. Необходимости оформлять работнику заявление на выдачу денежных средств под отчет нет.

При этом выдача перечисление на банковскую карту подотчетных сумм может осуществляться и при наличии задолженности у подотчетного лица. В работе с подотчетными много нюансов. Смотрите порядок выдачи денег подотчет и образцы заявлений. В августе года Центробанк внес изменения в правила выдачи денежных средств из кассы. В чем суть этих нововведений и как теперь работать с подотчетниками, вы узнаете из нашей статьи. Как производится выдача денежных средств в подотчет?

По какой форме подавать заявку на выдачу денежных средств? По какой форме издавать приказ о выдаче денег? В какие сроки нужно уложиться? Правила составления заявления на выдачу денег под отчет в прошлом году упростились.

Заявление на выдачу денег в подотчет 2019 бланк

Заявление на подотчет от директора – образец его вы увидите в этой публикации – законодательно не регламентирован. Кроме того, существует ряд разногласий на тему, стоит ли его вообще оформлять. Подробнее эти вопросы разберем в данной статье. Особенности выдачи средств под отчет директору. Как оформляется заявление о выдаче денег под отчет директору.

Порядок осуществления расчетов с подотчетными лицами целесообразно определить в локальном нормативном акте организации или ИП. Данный документ определяет круг подотчетных лиц, цели и сроки выдачи денег. А также сократит ряд вопросов со стороны подотчетных лиц, кассиров и контролирующих органов.

В августе года Центробанк обновил правила выдачи денежных средств из кассы. А с 1 июля года выдача денег под отчет сотрудникам организации осуществляется с учетом еще нескольких изменений. В чем суть этих нововведений, и как теперь работать с подотчетниками? Указание ЦБ РФ от Суть нововведений года заключается в следующем:.

Бланк заявление о выдачеперечислении денежных средств под отчет

Шаблоны и формы Разбираемся с новыми правилами для подотчета С августа года начали действовать новые правила на выдачу денег сотрудникам. Кто теперь имеет право получить подотчетные средства и как их выдавать в году, расскажем в статье. Задорожнева Александра Какие изменения нужно учитывать в году Законодательное реформирование положений бухгалтерского учета касательно выдачи денежных средств подотчет в бюджетных учреждениях началось еще в году. Согласно приказу Минфина от Таким образом, в регистрах бюджетного учета обновились аналитические счета, отражающие движение подотчетных сумм. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно! Новый бланк авансового отчета Как перевести деньги с расчетного счета в подотчет на карту сотрудника Перечислять деньги под отчет на карту намного проще, чем выдавать наличные.

Составляем заявление на подотчет – образец на 2019 – 2020 гг.

Формы и образцы бланков кассовых и платежных документов Заявка на получение наличных денег Расшифровка сумм неиспользованных внесенных через банкомат или пункт выдачи наличных денежных средств средств. Заявление на выдачу денег в подотчет в году. Скачать образец: деньги под отчёт директору. На какой срок выдаются подотчётные деньги?

Заявление на подотчет от директора – образец его вы увидите в этой публикации – законодательно не регламентирован. Кроме того, существует ряд разногласий на тему, стоит ли его вообще оформлять.

Последние изменения в заявлении на подотчет. Как выглядит заявление подотчетного лица о выдаче денег. Образец заявления на получение денег в подотчет.

Выдаем денег в подотчет из кассы

Нужно выдать деньги под отчет сотруднику или директору? На каком бланке им писать заявление о о выдаче денег под отчет? Как выглядит образец такого заявление?

.

Составляем заявление на подотчет от директора – образец

.

Порядок действий при выдаче денежных средств под отчет состоит из следующих этапов: Приказ или заявление на выдачу денег в подотчет

.

Пишем заявление на выдачу подотчетных сумм

.

.

.

.

.

Форма для выдачи отчетных сумм. Заявление на выдачу денег на счет и важные правила работы с бухгалтерией

Электронная газета

Правило № 1Сотрудники и подрядчики имеют право нести ответственность

Сотрудники получают подотчетные (п.6.3 Директивы № 3210-У). Но работники новой кассы – это не только штатные специалисты, но и «физики», с которыми заключен гражданско-правовой договор (п.5 Распоряжения №3210-У). Это означает, что подрядчики, не входящие в штат компании, также могут выдавать деньги на счет. С этим согласен и ЦБ РФ (письмо от 02.10.14 № 29-1-1-6 / 7859).

Правда, у компании нет таких мер воздействия на подрядчика, как на сотрудника. В частности, она не может удерживать деньги из его зарплаты (ст. 137 ТК РФ). Поэтому не исключено, что работу сделает «физик», но отчет не сдаст.Формулировка в договоре поможет избежать подобных ситуаций. Например, в тексте можно написать: «Подрядчик получает деньги под отчет за закупку материалов, необходимых для выполнения работ. В течение трех рабочих дней после истечения срока Исполнитель обязуется предоставить Заказчику авансовый отчет и документы, подтверждающие затраты. В случае нарушения этого срока с Клиента взимается штраф в размере 1 процента от выданных средств.«

Правило № 2

Деньги можно оформить наличными или перевести на карту

Деньги для отчета можно оформить любым способом – наличными или перевести на карту (зарплатную или корпоративную). А вот процедуру выдачи подотчетных денег на личные карты безопаснее регистрировать на счете А. При заполнении поручения в целях платежа необходимо написать, что они подотчетные. Тогда не будет путаницы в том, какие суммы выдала компания – по отчету, зарплате, дивидендам и т. Д.(письма № 02-03-10 / 37209, Федеральное казначейство № 42-7.4-05 / 5.2-554 от 10.09.13, Минфин России от 25.08.14 № 03-11-11 / 42288) .

Правило № 3

Форма заявки зависит от способа выдачи отчетности

Для оформления отчетности необходимо получить письменное заявление от сотрудника. Заявление о выдаче денег по протоколу составляется произвольно, и его содержание зависит от способа выдачи денег – наличными или на карту (см. Образцы 1 и 2).

Если компания выдает деньги из кассы без заявления, то налоговые органы считают это нарушением кассы. Логика такая: если нет заявлений, значит, нет самих ответственных лиц. Это означает, что их сумма должна быть добавлена к остатку кассовой книги. Если полученный баланс превышает лимит, значит он превышен. За это инспекторы штрафуются до 50 тысяч рублей (ст. 15.1 КоАП РФ).Правда, многие судьи уверены, что отсутствие заявления – это всего лишь нарушение порядка выдачи наличных, а не проведения кассовых операций. За такие действия штраф не предусмотрен (постановление Седьмого апелляционного суда от 18 марта 2014 г. № А03-14372 / 2013).

При отсутствии заявки на выдачу средств по зарплатным картам налоговые органы могут посчитать, что компания выдала не подотчетный, а иной доход. И с них требовать НДФЛ.Стоит взять справку с сотрудников, если они тратят свои деньги, а потом просят возмещения. Но не обязательно в заявке писать, что они подотчетны. Ведь до покупки сотрудник не получал деньги от компании, а значит, ему не о чем отчитываться.

Правило № 4

Выдача денег возможна после получения отчетов о прошлых покупках

Возможна выдача наличных денег на учёт, если работник полностью погасил задолженность за ранее полученные деньги (п.3 Инструкции №3210-У). За нарушение некоторые местные налоговые органы штрафуют компании до 50 тысяч рублей (ч. 1 ст. 15.1 КоАП РФ). Правда, такой штраф можно оспорить. Ведь она предусмотрена только за нарушения (превышение лимита наличности, неполная проводка кассы и т. Д.), А не порядок выдачи денег на счет. С этим согласны судьи (постановление Девятого арбитражного апелляционного суда от 31 января 2013 г. № 09АП-34612/2012).

Если компания не готова к спорам, и сотрудника срочно нужно отправить в командировку, безопаснее сначала документально оформить возврат его долга. Для этого необходимо оформить кассовый чек. А затем возьмите заявление, в котором он увеличит сумму, необходимую для командировки, на сумму, причитающуюся по предыдущему подотчету. Сотрудник останется в долгу, но компания ничего не сломает.

Правило № 5

Сотрудник имеет право вернуть остаток на счетах в любой форме

Сотрудник, получивший бухгалтерию на карту, имеет право вернуть их наличными в кассу компании.И наоборот, если ему выдали наличные, то он может перевести деньги со своей карты на счет компании. Это нам подтвердили специалисты.

Правда, некоторые банки отказываются принимать наличные, если компания переводила деньги на карту. Они ссылаются на банковские правила. Среди прочих квитанций прямо называются только подотчетные квитанции, которые клиенты получали чеками (Приложение 1 к Распоряжению № 2332-У от 12.11.09). А при переводе денег на карты компания не заполняет чек.На практике коллеги решают проблему по-разному. Первый – в объявлении о денежном вкладе не нужно упоминать, что это возврат подотчетности. Вместо этого лучше написать, например, разные доходы. Вариант второй – вы можете отменить квитанцию, вернуть неизрасходованные деньги сотруднику и забрать у него заявление об удержании долга из заработной платы.

Правило № 6

Лимит 100 тыс. Руб. Не распространяется на бухгалтерию

Компания вправе выставить отчетность на сумму более 100 тыс. Руб.Данный лимит действует только для кассовых операций с компаниями и предпринимателями (п. 6 Постановления Банка России от 07.10.13 № 3073-У). Сотрудник от своего имени может совершать покупки на любую сумму. При этом, если сотрудник идет к контрагенту для оплаты наличными от имени компании, то он может перевести не более 100 тысяч рублей. И только в том случае, если по тому же договору компания ранее не производила оплату наличными. В противном случае за платежи сверх лимита налоговые органы могут оштрафовать как поставщика, так и покупателя на 50 тысяч рублей (ч. 1 ст. 15.1 КоАП РФ, письмо от 09.07.14 № ЕД-4-2 / 13338).

Лимит денежных расчетов остается в силе, даже если договор уже завершился. Например, срок доставки истек, но у компании есть задолженность. Поэтому безопаснее проверять расчеты по договору, так как задолженность можно погасить наличными только в пределах 100 тысяч рублей.

Правило № 7

Отчетность требуется для всех сотрудников

Заявление о выдаче денег на счет обязательно для всех получателей, в т.ч. Ведь он еще и работник (ч. 6 ст. 11 ТК РФ).Но стандартную формулировку можно немного изменить, чтобы не было похоже, что директор давал разрешение на выдачу денег самому себе. В правом верхнем углу вместо фразы «Директор ООО« Компания «Астахов И.И.» можно написать, например, просто «В ООО« Компания »». А вместо формулировки «Оформить пожалуйста» используйте фразу «Оформить надо». сам будет разрешаться.

Правило № 8

Причитающиеся деньги не могут быть переданы другим сотрудникам

Но и порядка передачи нет.Это означает, что возможны споры при оформлении заказа. Чтобы их избежать, необходимо проинструктировать сотрудников, что им нельзя передавать деньги своим коллегам. То же правило можно прописать во внутреннем регламенте о подотчетности.

Правило № 9

Авансовый отчет нужен только в том случае, если компания выдала деньги

Счет потраченных денег сотрудником зависит от того, как сотрудник получил деньги и как он их потратил. Если сотрудник потратил личные средства, а затем компания возместила ему расходы, то авансовый отчет не требуется.Достаточно взять от сотрудника заявление о возмещении его расходов в интересах компании (см. Образец справа) и подтверждающие документы. Если сотрудник получил деньги заранее на карту или наличными, то требуется авансовый отчет. И уже к нему нужно приложить документы на расходы.

Документы бывают двух типов. Во-первых, подтверждение покупки (товарные чеки, счета-фактуры и т. Д.). Во-вторых, подтверждение оплаты покупки, то есть кассовый чек.А если у сотрудника оплата картой, то через терминал чек или выписка по карте (письмо Минфина России от 25.08.14 № 03-11-11 / 42288). На практике бывают ситуации, когда сотрудник получает бухгалтерию на карту, а потом снимает их и тратит наличными. В этом случае достаточно приложить кассовый чек и кассовый чек. Квитанция о снятии наличных в банкомате не требуется. Это подтвердили нам опрошенные налоговые органы.

Если работник потерял документы, то инспекторы будут рассматривать подотчетных ему лиц как доход и дополнительно начислить НДФЛ и взносы.Налоговиков также поддерживают многие судьи (постановление Федерального арбитражного суда Северо-Западного округа от 06.09.14 № А26-5684 / 2013). Однако иногда компаниям удается доказать отсутствие дохода. Если работник принес товар, и компания наживается на этих ценностях. Это означает отсутствие задолженности перед работодателем (постановление Федерального арбитражного суда Центрального округа от 25.06.2014 № А35-2638 / 2013).

Правило № 10

Затраты необходимо пересчитать в рубли

Работникам необходимо возместить фактические затраты (ст. 168 ТК РФ).Но сложность в расчетах возникает, если сотрудник выехал за границу. Как правило, компания выдает счета в рублях, а сотрудник сам обменивает их на валюту (евро, доллары и т. Д.). Для определения расходов сотрудника их необходимо пересчитать в рубли.

Есть две возможности. Во-первых, у сотрудника есть документы, подтверждающие курс обмена. Например, справка об обмене валюты или выписка со счета, если сотрудник оплатил покупки картой.Затем необходимо пересчитать затраты по курсу, указанному в этих документах.

Второй метод определения стоимости обмена валюты действителен, если нет данных, подтверждающих обменный курс. Затем расходы работника необходимо пересчитать в рубли по курсу ЦБ РФ на дату утверждения его авансового отчета (подпункт 5 пункта 7 статьи 272, подпункт 12 пункта 1 статьи 264 Гос. Налоговый кодекс РФ).

На 2018 год установлен лимит на выдачу денежных средств, предназначенных для взаиморасчетов между юридическими лицами. Это не более 100 000 рублей по одному договору.

Данное правило регулируется статьей 6 Указания Банка России № 3073-У. Однако работник вправе совершать необходимые покупки на любую сумму от своего имени, поскольку это правило не распространяется на взаиморасчеты между компанией и физическим лицом. Получается, что если сотрудник от своего имени производит расчеты с юрлицом, то лимит может не соблюдаться, и компания не будет нарушать кассовый учет.

А если работник понес расходы как представитель компании, то этот установленный финансовый лимит нужно сделать … В противном случае согласно ст. 15.1 КоАП РФ собственник предприятия будет влечет наложение штрафа в размере 50 000 руб.

Помимо прочего, любая организация может оформить подотчетные финансы, переведя их на зарплатную карту сотрудника. Для проведения данной процедуры сотруднику необходимо написать соответствующее заявление с обязательным указанием номера счета банковской карты.При составлении авансового отчета необходимо приложить документальные акты, подтверждающие платежи.

Учет денежных средств у подотчетного лица ведется одинаково, независимо от того, как деньги были выданы – выданы наличными или переведены на банковскую карту.

Владелец или менеджер компании лично устанавливает конкретный период времени, за который выдаются подотчетные денежные средства. Следует отметить, что данный период не ограничивается действующими законодательными документами Российской Федерации.Самое главное – это четкое отображение сроков, предоставленных менеджером , в акте под отчитывающимся сотрудником.

Также в заявке должна быть личная подпись руководителя , что свидетельствует о согласии директора компании на действия и сроки их выполнения, указанные в документе.

Оставшаяся отчетная сумма должна быть возвращена в кассу компании не позднее трех рабочих дней , в конце периода, на который были выданы средства.Если в заявлении на выдачу денежных средств подотчетному лицу срок не указан, то неиспользованные денежные средства возвращаются по истечении трехдневного срока, с момента их поступления.

Сотрудник, являющийся подотчетным лицом , имеет полное право не возвращать выданные деньги до окончания указанного периода. Досрочный возврат неиспользованных подотчетных средств происходит в двух случаях :

- по личной инициативе работника;

- при увольнении по подотчетному сотруднику.

Базовые документы с примерами

Для юридически правильного оформления учета денежных средств, выданных ответственному лицу, должны быть правильно оформлены следующие документальные акты :

- справка ответственного работника о выдаче ему определенных подотчетных сумм;

- приказ руководителя предприятия о назначении ответственного работника и о выделении ему определенной суммы денег на административные расходы предприятия;

- заявка на выдачу денежных средств;

- служебное письмо.

Заявление о выдаче отчетности директору

Данная выписка является внутренним документом организации , на основании которого производится выдача финансов из кассы подотчетному лицу.

Такой внутренний акт составляется ответственным сотрудником и подписывается руководителем компании или его уполномоченным лицом, имеющим право управлять кассой компании.

Выписка должна отображать следующую информацию :

- сумма средств, выданных для отчета;

- конкретный период, на который предоставляются деньги;

- личных подписей заявителя и руководителя;

- дата формирования и подписания акта заявления.

Заказать

Приказ или приказ о назначении лиц, ответственных за расходование выделенных подотчетных средств, является одним из учредительных документов , так как без его наличия выдача наличных денег подотчетному лицу не будет законной.

Если налоговые органы в ходе проверки обнаружат отсутствие данного постановления, то на руководителя будет наложен административный штраф в виде крупного штрафа.

Приложение

Заявление на выдачу денежных средств составляет бухгалтер, после чего руководитель компании адресует этот акт финансовому директору или лицу, ответственному за распределение финансов из кассы компании. Данный документ является подтверждением расходования средств из бюджета предприятия .

Памятка

Памятка формируется руководителем компании и составляет основу для бухгалтерии. Выписка подотчетной суммы необходима ответственному лицу.

В основном этот документ заполняется вручную.

В настоящее время введено ограничений на выдачу максимальной суммы денег бухгалтеру. Эта сумма не должна превышать 100000 рублей … Однако, если компания несет расходы по нескольким отдельным договорам, то этот лимит распространяется исключительно на один договор.

Максимальная сумма

Следует отметить, что данное правило распространяется только на взаиморасчеты между юридическими лицами или между индивидуальными предпринимателями и организациями.Если компания производит расчеты с физическими лицами, которые все являются сотрудниками организации, то лимит не устанавливается .

Получается, что руководитель компании имеет право дать свое согласие на выдачу подотчетных средств в неограниченном размере, если эти средства предназначены для расчетов с физическим лицом.

Выдача и учет

Нормативно-правовая база РФ предусматривает несколько вариантов осуществления выдачи и учета финансовых сумм для бухгалтеров.

На карту

Для данного способа перевода денег руководителю компании, прежде всего необходимо внести изменения в учетную политику организации, которые отобразят весь процесс учета и выдачи денежных средств подотчетному сотруднику посредством перевода. на его банковскую карту.

Возврат неиспользованных сумм возможен как в наличной, так и в безналичной форме, путем обратного перевода с лицевого счета сотрудника в расчетную сеть компании.

Этот процесс имеет несколько преимуществ :

- надежность и своевременность;

- отсутствие затрат на оказание банковских услуг по снятию наличных денежных средств;

- нет необходимости в оформлении кассовой документации;

- возможность перевести деньги бухгалтеру, который находится в другом городе или стране.

К кассиру

Данная процедура выполняется с использованием выдачи денежных средств , для которой характерны те же условия и требования, что и при переводе денежной суммы на пластиковую карту.

Главное отличие в том, что возврат можно произвести только «наличными» и только в кассе организации.

Особенности расчетов и командировочных расходов представлены в этом видео.

Организация может давать деньги своим сотрудникам на расходы, связанные с потребностями этой организации (поездки, гостеприимство, деловые нужды, покупка канцелярских принадлежностей и т. Д.). Деньги зачисляются на счет при наличии заявления от сотрудника с управленческой визой.

Можно указать список лиц, которым могут быть выданы средства. На самом деле, утверждать приказ не обязательно, этот вопрос решает каждая организация самостоятельно.

В этой статье разберемся, как правильно оформить заявление на выдачу средств для отчетности, предлагаем скачать образец такой формы внизу статьи (док).

Заявление пишется лично сотрудником в произвольной форме на имя руководителя.Для того, чтобы деньги были отданы сотруднику, одного его желания недостаточно. Необходимо быть включенным в список подотчетных лиц, не должно быть просроченной задолженности по ранее выданным к оплате суммам. Кроме того, необходимо получить одобренную визу супервизора.

Как правильно написать заявление на выдачу денег на счет

Заявление оформляется стандартным способом на обычном листе бумаги. Сотрудник вручную указывает, кому он адресует эту форму – директор организации (генеральный, исполнительный директор), пишет свое полное имя.

Текст в произвольной форме излагает просьбу о выдаче денежных средств на счет. Кроме того, необходимо обосновать свой запрос в форме, указать, на что будут потрачены деньги. Также прописывается конкретная сумма, которая нужна соискателю, при необходимости можно дать ее расчет, объяснить, почему именно в этой сумме нужны средства.

Заявление подписано, датировано, после чего необходимо получить визы бухгалтера и менеджера.

Бухгалтер, который работает с подотчетными лицами, проверяет, действительно ли у заявителя нет долгов, о чем будет сделана соответствующая запись и поставлена его подпись.

На основании вышеизложенного, менеджер примет решение о необходимости выдачи указанной суммы – он пишет свое решение на заявке, заверяет запись своей подписью.

Заявочную бумагу с подписями бухгалтера и руководителя необходимо передать в кассу организации для получения денег для подачи.Кассир дает деньги. После того, как средства будут израсходованы, ответственное лицо должно представить отчет в течение трех дней, используя предварительный отчет.

Ниже приведен пример приложения.

Скачать образец

Заявление на выдачу денег в подаче образца 2017 -.

Порядок расчетов с подотчетными лицами целесообразно определить в локальном нормативном акте организации или индивидуального предпринимателя.Этот документ определяет круг подотчетных лиц, цели и сроки эмиссии денег. Это также снизит количество проблем со стороны подотчетных лиц, кассиров и контролирующих органов.

Процедура выдачи средств по отчету состоит из следующих этапов:

- Разрешение на выдачу денег под отчет (приказ или выписку).

- Выдача денег физическому лицу.

- Отчет о потраченных суммах.

- Возврат неизрасходованных денег или погашение долга.

Распоряжение или заявление на выдачу денег в заявке 2019

С 19 августа 2017 года выдача работнику наличных на расходы оформляется в соответствии с распорядительным документом или письменным заявлением подотчетного лица (п.6.3 Инструкции № 3210-У).

До того, как изменения вступили в силу, заявление необходимо было оформить в обязательном порядке. В настоящее время отчет за 2019 год применяется только по запросу организаций.

Заявление на выдачу денег к заявке на 2019 год оформляется в произвольной форме и содержит запись о сумме денежных средств и периоде, на который выдаются денежные средства. Заявление подписывается руководителем организации или индивидуальным предпринимателем. Подпись руководителя одновременно является «санкционирующей».

Физическое лицо в заявлении может указать любую банковскую (зарплатную) карту для перевода денежных средств (письмо Минфина от 21.07.2017 г.09-01-07 / 46781).

Образец заявления на выдачу отчетности по суммам 2019

Организации или индивидуальные предприниматели будут иметь право выдавать деньги под отчет на основании внутреннего распорядительного документа. Форма документа выбирается самостоятельно, это может быть приказ, приказ или любой другой распорядительный документ на выдачу денежных средств.

Внутренний административный документ должен содержать записи о сумме денежных средств и сроке выдачи наличных, подпись управляющего и дату.

Образец приказа о выдаче подотчетных сумм

Выдача денег на счет из кассы 2019

Выдача отчетных сумм работникам в 2019 году оформляется расходной кассовой картой по форме КО-2 (утверждена постановлением Госкомстата России от 18.08.98 № 88). РСК оформляется в одном экземпляре.

Кассир организации оформляет расходную кассу на основании внутреннего распорядительного документа или письменного заявления.В кассовом аппарате в поле «Основа» следует указать документ, на основании которого оформляется выдача.

РКО по форме КО-2

Индивидуальному предпринимателю предоставлено право не оформлять расходно-кассовые расписки и, как следствие, не вести кассовую книгу (подпункты 4.1 и 4.6 пункта 4 Распоряжения № 3210-У).

Расчетные фонды, выдача и отчетность

Очередное послабление законодательства, вступающее в силу 19 августа 2017 года, коснулось выдачи денег при наличии задолженности у работника.Теперь вы можете не отслеживать наличие полного отчета по предыдущим отчетным суммам, а выдать новую сумму в любой момент. Раньше, пока сотрудник полностью не погасил предыдущую задолженность, невозможно было оформить отчет.

Обращаем ваше внимание, что большой объем накопленных отчетных сумм может привлечь внимание контролирующих органов. Эти суммы можно квалифицировать как заемные (беспроцентные) средства.

Напомним, что доход от суммы экономии на процентах при получении заемных средств в части превышения суммы, указанной в п. 2 ст.212 НК РФ, облагаются НДФЛ по ставке 35%.

Отчетный срок

Отчетный период по полученным средствам не изменился. Подотчетное лицо обязано отчитаться в течение 3 рабочих дней со дня истечения срока, за который деньги были выданы на счет, или со дня выхода на работу (п. 6.3 Инструкции № 3210-У).

Авансовый отчет составляется по форме АО-1 и подается главному бухгалтеру или бухгалтеру (в их отсутствие – руководителю).АО-1 сопровождается подтверждающими документами. Авансовый отчет утверждается руководителем.

Форма АО-1

Возврат неизрасходованных денежных средств

При наличии остатка неизрасходованных денежных средств подотчетное лицо передает их кассиру организации или индивидуальному предпринимателю в срок, установленный руководителем. На внесенные денежные средства оформляется приходный кассовый ордер по форме № КО-1 (п. 4.1 Инструкции № 3210-У).

Согласно новым изменениям, квитанция о получении электронных денежных средств может быть отправлена на электронную почту лица, сообщающего (п. 5.1 Инструкции № 3210-У).

Чеки POS-принтера не выдаются при возврате отчетных сумм. Кассовый чек выдается только при продаже товаров (работ, услуг).

ПКО по форме № КО-1

Погашение долга по авансовому отчету

Если сумма потраченных денег превышает сумму, выставленную для отчета, то работник должен приложить выписку к авансовому отчету.

Основанием для возврата потраченных работником денежных средств является авансовый отчет, утверждаемый руководителем организации и / или индивидуальным предпринимателем.

Погашение долга оформляется расходной кассовой картой или переводится на карту сотрудника.

Выдача денег начинается с выдачи и проставления разрешительной визы директора (лицо, уполномоченное директором принимать решения о расходовании денег из кассы). В заявке указывается сумма и срок, на который должны быть выданы наличные. Такие выписки необходимо оформлять для соблюдения порядка проведения кассовых операций.

Но когда деньги из кассы должен получить сам директор, вместо заявки на выдачу он издает приказ отдать ему деньги из кассы (так как заявление самому себе написать не может). Приказ полностью заменяет заявку, так как содержит все обязательные данные: кому, сколько и на какой срок должны быть выданы наличные, подпись руководителя и дата.

Все поля, включая даты и суммы, можно заполнить на компьютере перед печатью заказа.После этого директор его просто подпишет. Подписи главного бухгалтера (бухгалтера) или кассира на приказе не требуются.

Авансы, подлежащие оплате – финансовые услуги

Подотчетный аванс – это денежный платеж физическому лицу для покрытия будущих расходов после рассмотрения всех других вариантов оплаты Университета.

Как правило, подотчетные авансы должны утверждаться только для целей командировочных или подлежащих выплат; но в редких случаях, когда другие варианты оплаты недоступны, возможен подотчетный аванс для покрытия расходов, не связанных с поездкой.

Подотчетные авансы выдаются только с одобрения директора, декана, директора или председателя и должны регистрироваться по номеру сотрудника университета. См. Раздел «Получение и подотчетность аванса» ниже.

В этот раздел входят:

Подотчетный аванс – на что следует обратить внимание

Подотчетные авансы – когда они уместны / неуместны

Отчетность

Получение подотчетного аванса

Погашение авансового платежа

Прочие ссылки

Контактная информация

В дополнение к этому разделу, пожалуйста, прочтите «Путевые и другие возмещаемые расходы» перед тем, как запрашивать подотчетный аванс, в котором описаны правила и инструкции в этой области.

Поскольку это наименее экономичный метод финансирования расходов университета, подотчетный аванс следует запрашивать только после того, как будут рассмотрены все другие доступные варианты. Рассмотрим следующее:

- Денежные средства в университете выплачиваются до получения товаров или услуг;

- Дополнительная административная нагрузка; по сути подготовка и обработка документов на одно мероприятие дважды:

- подготовка, утверждение и отправка формы предварительного запроса;

- подготовка, утверждение и отправка формы авансового расчета после понесения затрат.

По соображениям безопасности рекомендуется конвертировать подотчетные авансовые чеки в дорожные чеки. Эта рекомендация, а также меры безопасности в отношении дорожных чеков обычно делают этот вариант менее удобным, чем использование кредитной карты.

Кредитные карты – реальная альтернатива подотчетному авансу:

- Карта университетских поездок и гостеприимства . Доступно для всего штатного академического и административного персонала.Срок оформления карты составляет примерно 2–3 недели с момента получения заявки в Департамент закупок.

- Персональные кредитные карты . Если нет факторов, задерживающих подачу требования о возмещении, возмещение может быть получено до того, как платеж будет причитаться компании-эмитенту кредитной карты.

Есть множество других вариантов расходов (за исключением командировочных), которые доступны через Университет:

НАДЛЕЖАЩЕЕ ИСПОЛЬЗОВАНИЕ

Когда требуются наличные

Во время командировок в университет не всегда можно использовать кредитные карты, особенно в удаленных местах.В этих случаях подотчетный аванс может быть единственным жизнеспособным вариантом. Кроме того, когда для возмещения участникам исследования требуются денежные средства (т.е. платежи субъектов), может быть запрошен подотчетный аванс.

НЕПРАВИЛЬНОЕ ИСПОЛЬЗОВАНИЕ

Предварительная договоренность о поездке

При предварительной организации поездки для получения выгодных ставок необходимо заполнить заявку на возмещение расходов. Ответственный аванс не может быть использован для покупки авиабилетов.См. Подраздел «Личная кредитная карта» в разделе «Политика и правила в отношении поездок» настоящего руководства.

Закупки оборудования и расходных материалов на сумму свыше 5000 долларов США через Департамент закупок , следует обратиться за консультацией в Службу закупок. Служба закупок сможет посоветовать, какие шаги могут быть предприняты для обеспечения выгодной цены и освобождения от налогов или пошлин, где это необходимо.

В этом случае и когда требуются чрезвычайные полевые расходы, объяснение должно быть включено в подотчетный авансовый платеж

Большинство платежей физическим лицам

За исключением возмещения расходов, выплаты физическому лицу (за оказанные услуги), которое составляет:

- резидент Канады в соответствии с Законом о подоходном налоге, даже если услуга оказывается за пределами Канады, или

- нерезидент Канады, оказывающий услуги в Канаде

обрабатываются через Департамент заработной платы, чтобы гарантировать, что сложности Закона о подоходном налоге применяются надлежащим образом и соответствуют законодательным требованиям в отношении отчетности, удержания и перевода сумм в отношении платежа.

В случае возникновения трудностей с соблюдением этих директив, пожалуйста, позвоните менеджеру по расчету заработной платы по телефону 416-978-2814 для получения совета перед осуществлением платежа.

Использование, альтернативное тем, для которых был запрошен аванс

Подотчетный аванс не должен использоваться для других расходов, кроме тех, для которых он был запрошен. Если это не требуется для заявленной цели, аванс должен быть как можно скорее возвращен в отдел расчетов с поставщиками с заполнением бланка авансового платежа и объяснения того, почему аванс не был использован по назначению.

Также, если цель подотчетного аванса (т. Е. Поездка) значительно задерживается (т. Е. На три недели или более), подотчетный аванс должен быть возвращен в Университет.

Чтобы получить помощь, обратитесь в Отдел счетов к оплате по * защищенному адресу электронной почты *.

Важность незамедлительных расчетов

Счета Университета подлежат ежегодному внешнему аудиту. Кроме того, награды за исследования все чаще подлежат независимому аудиту.Авансы, не выплаченные в разумные сроки, могут привести к мнению, что Университет недостаточно чувствителен к необходимости надлежащей отчетности. Все подотчетные авансы должны быть погашены в течение трех недель после завершения поездки или деятельности, как указано в первоначальном запросе.

Административная эффективность

Задержки повышают риск неправильного размещения соответствующих расходных документов или невозможности эффективно предоставить дополнительную информацию, если это необходимо.

Точная финансовая отчетность

Если понесены расходы или есть неизрасходованные средства, подлежащие возврату в Университет, важно, чтобы расчет производился в том финансовом периоде (т. Е. Отчетном периоде), в котором были понесены расходы.

Годовая финансовая отчетность университета

Финансовый год университета заканчивается 30 апреля, поэтому важно погасить все авансы по деятельности, завершенной до 30 апреля.

Отчетность для спонсоров исследования

При выплате аванса на грант особое внимание следует уделять финансовому периоду гранта.Конец года основных советов по предоставлению грантов – 31 марта st .

Когда выплачивать подотчетный аванс

Подотчетный аванс должен быть выплачен как можно скорее, самое позднее в течение трех рабочих недель после завершения командировки или другой деятельности, по которой были понесены расходы.

Время запроса:

Запрос должен быть отправлен не более чем за 3 недели до момента, когда требуются средства. Срок обработки после заполнения формы (см. Ниже) составляет примерно 5 рабочих дней.

Требуются разрешения:

Запрос должен быть одобрен руководителем подразделения, к которому относится физическое лицо:

- Для академических единиц: ректор, декан, директор и кафедра

- Для административных единиц: Директор, Менеджер.

Эту ответственность нельзя делегировать. Если запрашивающая сторона является главой подразделения, должно быть согласование «единовременно».

Кто может получить подотчетный аванс:

Аванс должен быть записан по номеру сотрудника университета.Это означает, что аванс может быть оформлен следующим образом: