22 строка в платежном поручении 2019 – Основные поля платежного поручения в 2018-2019 годах (образец)

Код 22 в платежном поручении – образец заполнения

Новое поле в платежном поручении

Важное в 2018 году при заполнении платежного поручения

Новое поле в платежном поручении

Код 22 в виде нового поля платежки утвердил Минфин России приказом от 22.11.2013 № 107Н. В силу нововведение вступило 4 года назад, и практически сразу бухгалтеры стали испытывать трудности с заполнением данного реквизита. Главная сложность заключается в определении УИН (уникального идентификатора начисления). Именно он должен быть указан как код 22 в платежном поручении.

Назначение нового реквизита в поле 22 (УИН) в том, что он призван облегчить работу государственных служб по идентификации поступающих средств. С помощью технических нововведений предполагалось, что работа бюджетников будет оптимизирована и значительно улучшена, т. к. УИН позволит облегчить трудозатраты по идентификации платежей и уменьшить количество ошибок по распределению перечисляемых в бюджет средств.

Заполнять поле 22 нужно при взаиморасчетах с ФНС, ФСС и ПФ Российской Федерации по штрафам, пеням и неустойкам. В случае если поле окажется пустым, скорее всего, платеж не пропустит банк.

Для правильного указания идентификатора нужно найти его. Для этого необходимо проверить все реквизиты, указанные в требовании по уплате штрафа или неустойки. Именно в таком уведомлении должен проставляться требуемый код. Сложность заключается в том, что в налоговом документе реквизит имеет наименование «Индекс документа», в связи с чем его поиск вызывает трудности. Для чего сделана такая «уловка», сказать трудно. Но именно это факт является главной причиной большого количества ошибок при заполнении поля 22.

Важное в 2018 году при заполнении платежного поручения

Важное в 2018 году при заполнении платежного поручения

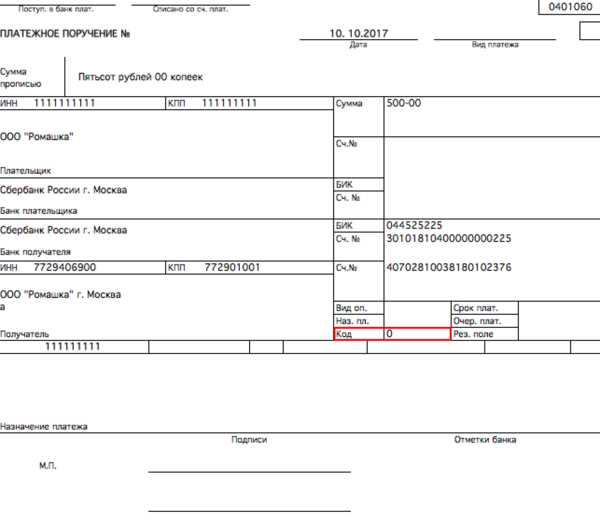

Но и это не все сложности, с которыми сталкивается тот, кто оформляет платежку. Дело в том, что в некоторых случаях вместо многозначного УИН в поле 22 нужно проставлять 0. Такое значение кода должно указываться, когда делаются текущие налоговые перечисления средств или взносы.

Этот вывод можно сделать из письма ФНС России от 13.03.2017 № ЗН-4-1/4434@. Налоговики отметили, что при перечислении денежных средств налогоплательщиками — юридическими лицами требуется обязательное заполнение реквизита «ИНН плательщика». При этом указание уникального идентификатора начисления в реквизите «Код» необязательно. Поскольку наличие в распоряжении о переводе денежных средств незаполненных реквизитов не допускается, в реквизите «Код» указывается значение ноль («0»).

Отметим, что код 22 в платежном поручении – 2018 не претерпел каких-либо значимых изменений. Но если неправильно заполнить данный реквизит, то платеж может не сразу попасть к нужному адресату или вообще потеряться. В связи с критичностью сроков расчетов с бюджетом по штрафам, пеням и неустойкам ошибка в поле 22 в платежке может стать причинной проблем для компании. В зависимости от суммы и вида налога такая «оплошность» может обойтись предприятию очень дорого.

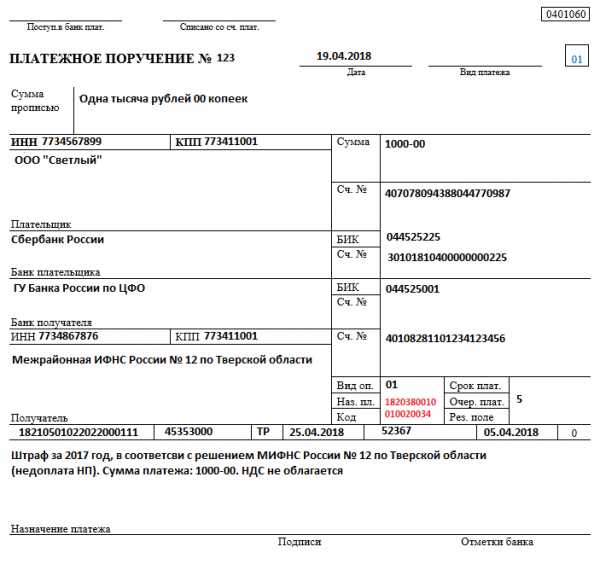

Ознакомьтесь с образцом заполнения поручения с кодом 22

В заключение отметим, что рассмотренный реквизит платежного поручения относится к категории полей, в которых часто допускаются ошибки. Образец заполнения поля 22 в платежном поручении поможет правильно сформировать документ. Еще одним вариантом решения является заполнение поля нулевым значением. Если верить налоговикам, то это не будет являться нарушением. Но риск того, что платеж не дойдет до госадресата, всё равно есть.

Читайте нас в Яндекс.Дзен

Яндекс.Дзенnsovetnik.ru

Код УИН 22 в платежном поручении 2019

Код УИН – это Уникальный Идентификатор Начисления. Он состоит из 20 или 25 цифр. Указывать код УИН в 2019 году нужно в поле 22 платежного поручения на перечисление налогов и взносов по требованию.Код УИН 22 в платежном поручении: как заполнить

Код УИН устанавливается для каждого индивидуально и помогает быстро идентифицировать плательщика по требованию. Чтобы узнать свой УИН, нужно сначала получить официальное требование от инспекции или фонда. Код находится в нижней части требования, рядом с реквизитами.

Программа “БухСофт” автоматически формирует платежные поручения по налогам с актуальными реквизитами. Программа сама поставит правильный код УИН, КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

Скачать образец налоговой платежки

Для ИП, которые уплачивают авансовые платежи по НДФЛ, налоговики могут высылать еще и готовые квитанции. В верхней части квитанции, в строке Индекс документа, указан код УИН. Для оплаты аванса ИП указывает этот код в поле 22. Если платежный документ формируется на сайте ФНС, то код УИН присваивается автоматически.

При обычных перечислениях в бюджет по сроку или добровольной уплате код УИН 22 отражать не нужно.

Код УИН в платежном поручении заполняется в поле 22. Он состоит из 20 или 25 цифр. Переносить УИН в платежное поручение нужно внимательно, иначе деньги попадут в категорию невыясненных платежей. Ваша задолженность не будет погашена, а пеня продолжит расти.

Поле 22 не остается пустым, даже если код УИН не присвоен. В таком случае указывается значение 0 без кавычек. Идентифицировать плательщика будут по ИНН.

Физлицам необязательно указывать и ИНН, и УИН в платежках. Достаточно одного из двух реквизитов (письмо ФНС России от 08.04.2016 № ЗН-4-1/6133):

- заполняйте УИН и оставляете пустым поле ИНН;

- в поле 22 указывайте 0 и заполняйте ИНН.

Пример заполнения УИН в платежном поручении.

Будьте внимательны! Поле 22 нельзя оставлять пустым, иначе банк не примет документ к оплате. Либо ставится значение из платежного поручения, либо 0.

Помимо УИН существует код УИП. Это не одно и то же, хоть эти значения и идентичны. УИП применяется к «небюджетным» платежам, а УИН – это код для платежей в бюджет.

Как заполнить платежное поручение в бухгалтерских программах

Инструкции – как заполнить платежку в Бухсофт Онлайн, 1С:Предприятие и Контур. Бухгалтерия

Бухсофт Онлайн

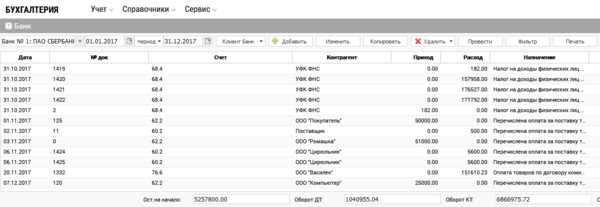

- Зайдите в модуль «Бухгалтерия» и выберите раздел «Сервис/Наши счета». Нажмите «Изменить» и введите реквизиты вашего банка. После этого нажмите кнопку «Основной».

- Чтобы в платежном поручении отразились реквизиты банка получателя средств, в справочнике контрагентов, во вкладке «Расчетные счета», нужно добавить банк, затем установить курсор на строку с банком и нажать кнопку «Основной»

- В разделе «Учет» зайдите в «Банк». Определите в окне выбора банк, куда направляете платежку. Выберите период и нажмите «Добавить». Заполните открывшуюся форму. Сохраните.

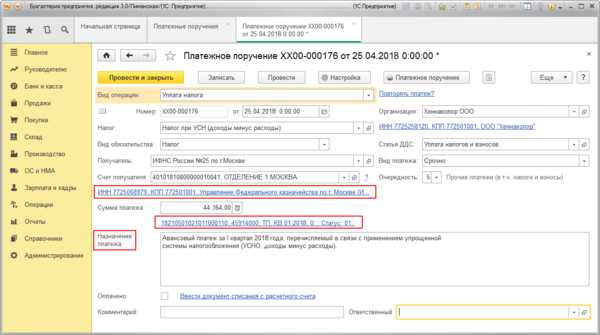

1С:Предприятие

- Зайдите в меню: Банк и касса/Банк/Платежные поручения.

- Нажмите «Создать», выберите вид операции «Уплата налога».

- Заполните все необходимые реквизиты, используя гиперссылки документа «Платежное поручение».

- Сохраните документ по кнопке «Записать».

- Для вывода документа в печатный формат нажмите «Платежное поручение».

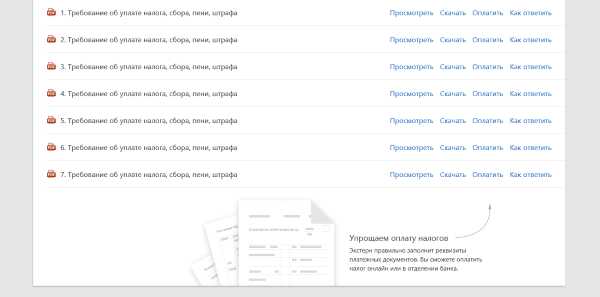

Контур.Бухгалтерия

- Приступайте к созданию платежных документов со страницы «Требования». Перейдите по ссылке «Оплатить».

- Укажите реквизиты банка и сумму платежа. Сумму платежа можно исправить. Вы можете указать тип платежа, а остальные данные распределяются в соответствующих полях платежных документов автоматически. Помимо стандартного платежного поручения вы сможете сформировать квитанции, по которым перечислите деньги в Банке России при личном визите.

- Готовую платежку на уплату налогов можно сохранить в формате word, а затем распечатать и оплатить в банке. Также можно сформировать специальный текстовый файл и загрузить его в интернет-банк.

УИН в платежном поручении – что это такое, образец, код при уплате налогов, поле 22 в 2019 году

С 2019 года в платежных документах появился такой реквизит как УИН. Наличие его непреложно при перечислении платежей в пользу бюджета. Что же в 2019 году означает УИН, указываемый в платежках?

Определить предназначение платежа, поступившего в бюджет, помогает УИН. Наличие такового надобно при перечислении денежных сумм в бюджетные учреждения любого типа. Что такое УИН и для чего нужен он в платежных поручениях 2019 года?

С 4.02.2014 в платежных поручениях нужно писать УИН. Это специальный код, который определяется непосредственно получателями платежей. С помощью этого значения определяется предназначение платежа.

Указание УИН требуется при оплате налоговых сборов или прочих платежей, из администрируемых налоговой инспекцией. Также писать УИН надобно в платежках при оплате любых госуслуг.

Кодовое значение показывается в специально отведенном поле платежного поручения. При принятии платежных документов банками в первую очередь проверяется наличие УИН.

Однако существуют ситуации, когда указание данного реквизита не требуется. Нет потребности в УИН при самостоятельной выплате налоговых платежей юрлицами и ИП, основанием которых выступают налоговые декларации.

В такой ситуации идентифицирующим реквизитом платежа становится КБК, который в платежном документе прописывается в поле 104.

Другой момент, когда прописывать УИН не нужно, это выплата со стороны физлиц налогов на имущество.

Когда при выплате налоговых платежей основанием становится налоговое уведомление, отправленное налоговой службой, идентификатором платежа выступает индекс полученного документа, какой тождественен УИН.

Налоговые органы формируют сами уведомление и прилагаемый к нему платежный документ. Но в любом случае такое поле как «Код», предназначенное для указания УИН, пустовать не может.

Если кодовое значение идентификатора УИН не сформировано, то за место него проставляется реквизит «0». От последующих комбинаций его отделяют тройным слешем (///).

Что это такое

УИН дословно звучит как уникальный идентификатор начисления. Таковой представляет числовую комбинацию из двадцати цифр, которую завершает знак «///».

Применение данного реквизита стало обязательным требованием после введения в 2019 году новых правил по оформлению платежных поручений.

Указывается УИН в платежных поручениях при переводе платежей в бюджет РФ. С его помощью Федеральное Казначейство отслеживает получение различных платежей бюджетными органами.

Изначально «Инструкция по заполнению Реестра платежей за оказание госуслуг» составлялась с таким расчетом, чтобы УИН идентифицировал информацию относительно уплаты платежей физическими и юридическими лицами.

А именно:

| За оказание услуг | Со стороны муниципалитета и государства, предоставляемых в рамках дозволенных полномочий |

| За услуги, выступающие необходимыми и обязательными | При предоставлении муниципальных и государственных услуг |

| При осуществлении других платежей | Которые становятся источником формирования дохода бюджета РФ |

При этом УИН на тот момент расшифровывался как универсальный идентификатор начислений. В подобном обозначении его до сих пор ищут предприниматели в поисковых системах.

Однако ни один норматив, кроме первоначальной Инструкции, такого термина не содержит.

В чем его назначение

Уникальность УИН такова, что кодовое значение не может повторяться. В этом и есть суть идентификатора. Каждая перечисляемая в бюджет сумма согласно значению УИН предназначена для оплаты строго определенного платежа.

Формируется и присваивается УИН администратором платежа, то есть органом, какой осуществил начисление, подлежащее выплате.

Надобность применения УИН при оплате налогов и страховых взносов может быть не совсем понятна. Ведь в законе ничего не сказано о связи налоговых выплат и идентификатора. Однако имеется пункт об иных платежах.

Как раз к таковым и относятся налоговые и страховые сборы. Назначение УИН в том, чтобы платеж поступил строго определенному получателю.

Орган, куда должна поступить оплата формирует код, плательщик указывает данное значение в платежке и вероятность ошибочного перечисления средств иному получателю абсолютно исключается.

Где можно взять УИН? Сразу стоит сказать, что никаких специальных таблиц или перечней по УИН не существует.

Код уникален, и взять его можно из бланков постановлений, требований или решений о выплате платежа, которые плательщику вручает муниципальный или государственный орган, начисливший платеж.

Однако утвержденных новых бланков пока не предусмотрено, что затрудняет нахождение кода. Более проста ситуация, когда плательщик получает требование о выплате определенных платежей.

К требованию прилагается заполненная квитанция, и специальное поле в ней именуется как «Индекс документа». Так указывается двадцатизначное число, и именно оно тождественно УИН.

Индекс формируется по тому же принципу, что и код, с контрольным ключом в двадцатом последнем разряде. При оплате взносов и налогов с расчетного счета можно использовать индекс для отображения его в платежном поручении в качестве УИН.

При этом Банк России позволяет вносить данный реквизит в нескольких строках, поскольку двадцать цифр не вмещаются в одно поле.

При отсутствии квитанции и невозможности найти УИН в постановлении или требовании, в предназначенном для кода поле проставляется «0».

Такое же значение проставляется и при самостоятельном заполнении квитанции в поле «Индекс документа». С 31.03.2014 поле, в котором обычно указывается УИН, пустым быть не может. Там пишется либо код, либо ноль.

Правовое регулирование

Обязательным указание УИН стало после утверждения Приказа Минфина РФ №107н от 12.11.2013. Документ был опубликован 24.01.2014 и спустя десять дней вступил в законную силу.

С 4.02.2014 требовалось, при внесении платежей в бюджет, указывать УИН в поле о назначении платежа, а с 31.03.2014 данное значение прописывается в поле «Код».

При этом установлено, что УИН для налоговых платежей формируют налоговые органы, для страховых взносов – специалисты ФСС и ПФР.

Плательщикам информация о кодах доводится в составе реквизитов требований об уплате. При отсутствии УИН у плательщика при самостоятельных отчислениях УИН заменяется значением «0».

Указывать в платежных поручениях УИН в 2019 году следует то, которое сформировал орган, требующий выплаты. То есть при требовании уплаты налогов достаточно перенести значение кода из присланного уведомления из ФНС.

Точно также УИН указывают при осуществлении платежей по требованию иных органов. При невозможности указания кода ставится «0 ///».

При уплате физическим лицом платежей в наличной форме через кредитную организацию, например при заполнении формы ПД-4сб в «Сбербанке», УИН и индекс документа не указываются.

Однако обязательно прописываются фамилия, имя и отчество физлица, адрес его места жительства или места пребывания. При оплате налогов физическими лицами через иные кредитные учреждения на месте кода ставится «0 ///».

В то же время некоторые органы требуют обязательного указания УИН. Например, Росреестр даже создал специальную памятку для заявителей, формирующих платежный документ с помощью портала, указав в ней необходимость указания кода.

Если УИН Росреестра в платежном поручении не указать, то платеж может не отобразиться на официальном сайте Росреестра, хотя и поступит по правильным реквизитам.

При этом отправителю платежа потребуется обращаться в бухгалтерию территориального Росреестра для возврата средств.

Расшифровка кода

В 2019 году УИН состоит из четырех составных частей:

| Первые три цифры | Означают код получателя платежа. В случае с налоговой данное значение постоянно и имеет вид «182» |

| Четвертая цифра | На данный момент всегда равна «0», поскольку как число-идентификатор пока не используется |

| Цифры с пятой по девятнадцатую | Это исключительный номер платежа, по другому индекс документа в налоговой системе |

| Двадцатая цифра | Являет собой контрольный блок, рассчитываемый по специальному алгоритму |

Важно заметить, что УИН может быть тождественным индексу только когда последний состоит из двадцати цифр. Так определить УИН ФНС легко, просмотрев индекс платежа в налоговой квитанции.

На основе ранее применявшихся пятнадцатизначных индексов ФНС сейчас УИН формируется из:

- администратора платежа;

- индекса платежного документа;

- рассчитываемого контрольного блока.

Где он вписывается

В платежном поручении УИН прописывается в поле 22 «Код». Раньше, до 2019 года данное значение вписывалось в поле «Назначение платежа».

На сегодняшний день применяется УИН не во всех организациях, а только в тех, где имеется значительный поток платежных поступлений. Например, налоговая служба или ГИБДД.

Но уникальный код может присутствовать и в квитанциях на оплату за школу или детский сад. Для уточнения сведений об идентификаторе желательно обратиться в бухгалтерию организации, куда осуществляется платеж.

Примечательно, что осуществляя платежи в учебное заведение нет необходимости ежемесячно узнавать УИН. Все платежи можно проводить по одному коду, поскольку уникальное значение определяется для каждого учащегося.

По такому же принципу могут работать и иные организации. Поэтому при обращении к администратору за кодом нужно уточнить, является ли УИН разовым или персональным.

Номер УИН в платежке

Заполняя платежное поручение, УИН пишется в поле «Код». При этом есть некоторые особенности написания кода. В частности, пишется «УИН», обязательно заглавными русскими буквами.

Следом, безо всяких пробелов проставляется значение кода. Берется оно из требования, извещения, или получается от администрирующих платеж органов.

То есть в поле «Код» вносится в общем двадцать три символа. Иногда требуется дополнительно указать какую-то информацию о назначении платежа.

В этом случае после цифрового кода ставится знак «///» и вписываются нужные данные. Если УИН отсутствует, то просто вносится нулевой код.

При уплате налогов

Выплачивая налоги, налогоплательщик не обязан указывать УИН, при условии, что платеж осуществляется в назначенный срок самостоятельно.

В такой ситуации поступивший платеж будет идентифицирован иным образом. Если плательщик самостоятельно перечисляет текущие платежи и взносы, то он прописывает нулевое значение УИН.

Видео: платежное поручение поставщику

При этом не стоит переживать, что платеж не дойдет по назначению. Администрирующие органы определят назначение платежа по ИНН плательщика, КБК и иным реквизитам.

Когда платеж осуществляется физическим лицом на основании налогового уведомления, то УИН берется из приложенного к требованию извещения (платежного документа).

Значению УИН соответствует индекс извещения. Физлицо, перечисляющее налоговые платежи в бюджет без уведомления, может самостоятельно сформировать платежный документ.

Для этого используется электронный сервис на сайте ФНС. Здесь формируется платежный документ, которому автоматически присваивается индекс.

При оплате госпошлины

Оплачивая госпошлину, плательщик не знает, как правило, значения УИН. Можно конечно узнать код у непосредственного получателя платежа.

Но можно и просто поставить «0///» при заполнении платежного поручения в банке. При наличии такого реквизита банк примет платежку, а вот при полном отсутствии значения УИН в принятии платежного документа банк может отказать.

Оплачивать госпошлину удобно через сайт Госуслуги. Но нередко госпошлина оплачивается через терминалы, поскольку это более экономично по времени.

Здесь нужно учесть некоторые нюансы. При внесении данных терминал требует ввести УИН. При незнании оного ставиться «0».

Но и в этом случае некоторые терминалы не принимают платеж. Можно оставить поле пустым и просто нажать «Ввод». Оплата госпошлины будет принята.

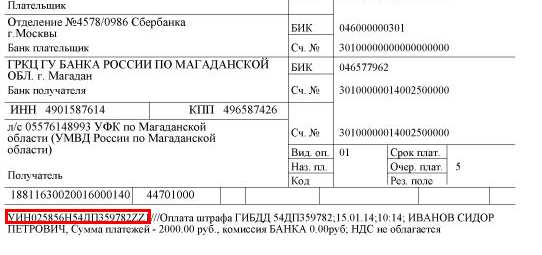

При уплате штрафа

При оплате штрафов в налоговую или внебюджетный фонд понятно, где берется УИН – он формируется самим администратором платежа и указывается в требовании о выплате.

Нюансы с указанием УИН возникают, к примеру, при уплате штрафа ГИБДД. В такой ситуации плательщик может самостоятельно сформировать код, зная схему его образования.

При оплате штрафа в ГИБДД значение УИН это «серийный номер протокола + дата оформления протокола или распоряжения».

При этом каждая цифра кода при оплате штрафа обладает собственным значением:

| Первые три | Присвоенный распорядителю код |

| Четвертая | Принимающая платеж организация |

| Пятая цифра | Назначение платежа |

| Шестая и седьмая цифры | Дата составления протокола |

| Остальные цифры | Серийный номер протокола или соответствующего распоряжения |

На основании кодового значения можно легко определить, за какой именно штраф осуществляется платеж.

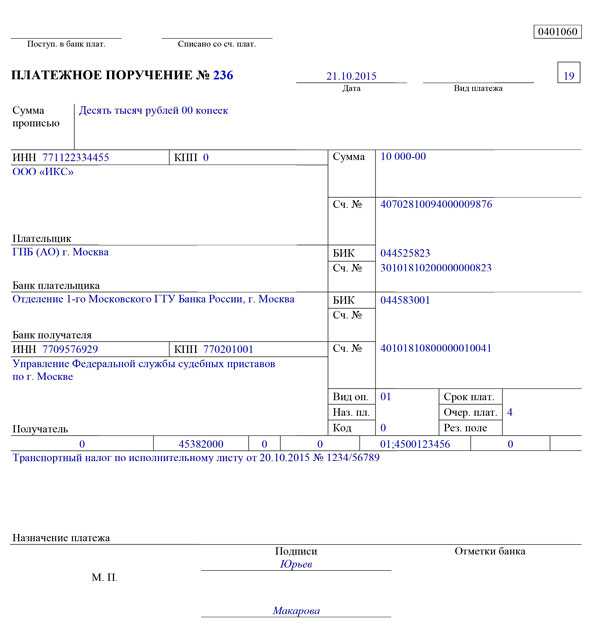

Образец заполнения

Можно рассмотреть в качестве примера того, как заполняется в таком документе как платежное поручение поле 22 «УИН» образец платежки на оплату штрафа за нарушение ПДД.

Фото: образец платежного поручения

buhonline24.ru

Платежное поручение код 22 – Всё о бухгалтерии

УИН (Уникальный идентификатор начисления) и заполнение поля 22 платёжного поручения

Как связаны УИН (Уникальный идентификатор начисления) и Поле 22 платёжного поручения, которое имеет название «Код»? Заполнение поля 22 «Код» платёжного поручения в Положении Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств», которое описывается в Приложении 1 звучит следующим образом: Значение реквизита не указывается, если иное не установлено Банком России. В конце 2013 года Минфином России принимается решение, что поле 22 (Код) платёжного поручения будет заполняться данными Уникального идентификатора начисления (сокращённо УИН).

Банк России согласовывает Приказ Минфина России от 12 ноября 2013 г. № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации», которым вводится заполнение в платёжных документах УИН и указываются места его размещения:

- С 01.01.2014 по 30.03.2014 г. — УИН включается в состав реквизита «Назначение платежа» (поле 24), причём указывать его необходимо первым, а для выделения информации об уникальном идентификаторе начисления, после его отражения используется знак «///». Например: — УИН12345678901234567890/// или УИН0///

- С 31 марта 2014 г. уникальный идентификатор начисления (УИН) будет отражаться в реквизите 22 «Код». Например: — 12345678901234567890 или 0

А в Приложениях № 2 (п.12), № 3 (п. 12) и № 4 (п.7) к самому приказу Минфина России № 107н о реквизите «Код» говорится следующее: В реквизите «Код» распоряжения о переводе денежных средств указывается уникальный идентификатор начисления.

Требование о необходимости заполнения реквизита «Код» распространяется на распоряжения о переводе денежных средств, формы которых установлены Положением Банка России № 383-П.

Итак, с 2014 года в распоряжении на перевод денежных средств в уплату налогов, сборов, иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами, в реквизите 22 «Код» должна указываться следующая информация:

- При наличии конкретного значения уникального идентификатора начисления (УИН) – 20 знаков. До 31.03.2014 количество знаков указывается — 23, где первые три знака принимают значение «УИН», знаки с 4 по 23 соответствуют значению уникального идентификатора начисления.

- При невозможности указать конкретное значение УИН — 1 знак. До 31.03.2014 г — 4 знака, где первые три знака принимают значение «УИН», а далее указывается ноль «0».

- При составлении платёжного поручения на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц в уплату иных платежей, кредитные организации (филиалы кредитных организаций), организации федеральной почтовой связи, платёжные агенты, в реквизите «Код» платёжного поручения на общую сумму с реестром всегда указывают 1 знак — ноль («0»).

Требование о необходимости заполнения реквизита «Код» (поле 22) касается всех распоряжений о переводе денежных средств. формы которых установлены Положением Банка России № 383-П, и заполняются при перечислении:

- налогов, сборов и иных платежей в бюджетную систему Российской Федерации,

- платежей за государственные и муниципальные услуги.

Где взять УИН?

Кто формирует УИН и где его взять, если Приказом Минфина России от 12 ноября 2013 г. № 107н это не определено, а Приказ Федерального Казначейства Минфина РФ от 29 июня 2011 г. N 252, в котором описывался порядок определения УИН, отменен.

Итак, где взять УИН? Если учитывать, что уникальный идентификатор начисления (УИН) формируется администраторами налогов, сборов и иных платежей, то можно предложить несколько вариантов решения данного вопроса:

- Уникальный идентификатор начислений можно уточнить в соответствующей организации, являющейся администратором доходов бюджета, государственным (муниципальным) бюджетным или автономным учреждением и т.д.

- УИН можно узнать на сайте Федеральной Налоговой Службы, сформировав (заполнив) платёжный документ на перечисление налогов, сборов и иных платежей в бюджетную систему Российской Федерации. Это здесь

- По отдельным платежам такую функцию формирования УИН исполняют банки, что им приписывают на форумах. Банки же рекомендуют своим клиентам обратиться в соответствующие органы. Конечно, если между банком и администратором дохода будет заключено соглашение по формированию УИН, и банку будет передан алгоритм его определения, то почему бы этого и не делать. (Например, Сбербанк формирует же УИН по платежам в ГИБДД).

Примеры по заполнению УИН до 31.03.2014 года могут выглядеть так:

- По уплате страховых взносов по документу ПФР — УИН12345678901234567890/// Рег. № ХХХ-ХХХ-ХХХХХХ Страховые взносы на ОПС в ПФР.

- По уплате страховых взносов, рассчитанных самим плательщиком — УИН0/// Рег. № ХХХ-ХХХ-ХХХХХХ Страховые взносы на ОПС в ПФР.

- При перечислении налога НДФЛ, по документу ИФНС — УИН12345678901234567890/// Уплата налоговым агентом НДФЛ с доходов работников.

- При перечислении налога НДФЛ, исчисленного самим налогоплательщиком — УИН0/// Уплата налоговым агентом НДФЛ с доходов работников.

Комментариев пока нет. Коментирование отключено

Последние новости на сегодня

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

УИП: что это такое в платежном поручении

Обновление: 11 апреля 2017 г.

Платежное поручение предусматривает необходимость правильного заполнения всех строк формы этого документа. Без заполнения всех полей банк может не принять документ к исполнению. Как правило, у организаций не возникает вопросов по заполнению платежных поручений. Однако при уплате налоговых платежей следует знать следующее. Поле 22 платежного поручения предусматривает указание специального кода – так называемого кода УИП (УИН), который мы рассмотрим в статье.

Что такое УИП в платежке

Если мы обратимся к разъяснению того, чем же является указанный реквизит, то правильно он звучит так — уникальный идентификатор платежа (сокращенно УИП). Что это за реквизит и откуда его брать при заполнении платежного поручения, разберемся ниже.

Сначала нужно отметить, что указывать его нужно не всегда, а только в специально установленных случаях, определенных Банком России. Для этого необходимо обратиться к Положению N 383-П. которым регламентированы правила осуществления перевода денежных средств.

Так, УИП указывается в двух случаях:

- Первый – если он был присвоен получателем денежных средств и доведен до информации плательщика в соответствии с условиями договора. Соответственно, организация при осуществлении платежа будет знать его номер и как им пользоваться. Указанный вид расчета сделан для удобства организаций. Порядок его формирования и методика проверки банком при осуществлении платежа определяются Банком России;

- Второй – при перечислении налогов и взносов. Налогоплательщиков больше интересует порядок заполнения этого реквизита в случае уплаты налогов, ведь в этом случае он должен знать, где его найти при заполнении этого поля в платежном поручении.

Как узнать УИП

При уплате налогоплательщиками платежей в бюджетную систему РФ в ряде случаев также может потребоваться указать УИП. Однако до осуществления платежа такой идентификатор, как правило, будет известен налогоплательщику. Это связано с тем, что при осуществлении обычных платежей (налогов или авансовых платежей на основании самостоятельного расчета) этот реквизит указывать не требуется, точнее в строке необходимо указывать «0».

Налогоплательщику же будет известен указанный реквизит в том случае, если речь идет об уплате недоимки по налогу, а также пеней и штрафов по требованиям налогового органа, а не обычных платежей. Следовательно, при осуществлении платежей на основании требования налогового органа необходимо проверить, указан ли в документе универсальный идентификатор платежа. Если да, то именно его и нужно внести в строку 22 платежного поручения.

Соответственно, организация должна разграничивать обычные платежные поручения на уплату налога и те, которые она оплачивает по требованию налогового органа. Только во втором случае следует указать уникальный идентификатор платежа в платежном поручении, если он предусмотрен документами налогового органа, на основании которых производится уплата.

Если банк отказывается принимать платежку без указания УИП, можно отметить официальную позицию ведомства — Письмо ФНС России от 08.04.2016 N ЗН-4-1/6133@. В нем указано, что организации достаточно указать свой ИНН, а в поле 22 соответственно оставить «0». В таком случае кредитная организация не вправе будет отказать в осуществлении перевода платежа.

Таким образом, только в том случае, если указание УИП является обязательным, этот реквизит необходимо включить в платежное поручение. Отметим, что он состоит из 20 или 25 цифр и необходим для идентификации соответствующего платежа в государственной системе. Если ошибиться в указанном реквизите, то имеется вероятность, что обязанность по уплате недоимки, пени или штрафа налогоплательщиком будет считаться неисполненной. В таком случае потребуется дополнительное время для выяснения платежа, возможно, начисление пеней будет продолжаться.

Короткое резюме

Резюмируя изложенное о том, где взять уникальный идентификатор платежа, можно отметить, что указывать его нужно налогоплательщику в том случае, если он известен. Если информация о нем отсутствует, то в рассматриваемом поле платежного поручения следует указать «0». Просто оставлять указанное поле без заполнения недопустимо, поскольку платеж может не пройти из-за требований банка.

Также читайте:

УИН в реквизите КОД платежки, поле 22

Alex Trud 26 июля 2017 1 241923

УИН в реквизите КОД платежки, поле 22 платежного поручения какой указывать

С 31 марта 2014 года в реквизите « Код » в платежках, платежных поручений о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему РФ указывается уникальный идентификатор начисления (УИН ).

УИН — это уникальный номер, который позволит проверяющим быстрее отразить полученный платеж в программе. Зная УИН, чиновникам не надо будет вбивать другие данные — ИНН компании, КПП, КБК. Присваивать уникальные коды налогам будут инспекторы налоговой службы. А коды по страховым взносам — специалисты ПФР и ФСС.

В соответствии с Положением Банка России от 19 июня 2012 года № 383-П «О правилах осуществления перевода денежных средств» в распоряжениях указывается УИН в случаях его присвоения получателем средств. например Фондом социального страхования РФ (ФСС РФ), Пенсионным фондом РФ (ПФ РФ) или ФНС РФ.

Информация об УИН по тем начислениям, которые производит ФСС, ПФ РФ или ФНС РФ будет доводиться до плательщиков страховых взносов и налогов в составе реквизитов требований об уплате недоимки по страховым взносам и налогам, пеней и штрафов.

А поскольку сумму страховых взносов, подлежащую уплате, плательщик исчисляет самостоятельно. то в реквизите «Код » распоряжения о переводе страховых взносов указывает значение « 0 ».

В случаях отсутствия у плательщика информации об УИН, присвоенной бюджетополучателями в распоряжениях о переводе денежных средств при уплате пеней и штрафов, по каждому из этих начислений, в реквизите «Код» указывается значение «0».

Главное, что поле 22 не может оставаться совсем пустым. Иначе банки просто не проведут платеж. Впрочем, ошибки в УИН не приведут к недоимке. Ведь чиновники могут идентифицировать платеж по другим реквизитам — КБК, счету Федерального казначейства. Иными словами, отсутствие УИН не мешает проверяющим провести платеж.

Нас опять «развели» и поставили страну «на уши». Мы все думали, думали, где брать этот заумный УИН, и вообще, что это за зверь А по факту оказалось столько шума из ничего. 6: Если мы в должниках и нам пришлют требование на уплату штрафов, недоимки и т.д. и если там есть этот УИН — укажем УИН. Исправные налогоплательщикам указывать нечего, значит ставим большой 0. 4:

Налогоплательщик, узнавший, что из-за ошибки, допущенной в платежном поручении, налог не отражен на лицевом счете, должен совершить определенные действия. О них читайте тему «Что делать, если в платежке на уплату налогов была допущена ошибка «.

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

- НОВОЕ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ 2017

Приведено правила заполнения полей платежного поручения — платежки — для перечисления налогов НДФЛ, ЕНВД, УСН и страховых взносов в ПФ РФ, ФСС — соцстрах, ФФОМС — медстрах. - ПРАВИЛА ЗАПОЛНЕНИЯ полей 104-110 для СТРАХОВЫХ ВЗНОСОВ приказ 107н

Приведены Правила для указания информации в реквизитах 104 — 110, «Код» и «Назначение платежа» при составлении распоряжений о переводе денежных средств в уплату СТРАХОВЫХ ВЗНОСОВ. - ПРАВИЛА ЗАПОЛНЕНИЯ полей 104-110 для НАЛОГОВ приказ 107н

Приведены Правила для указания информации в реквизитах 104 — 110, «Код» и «Назначение платежа» при составлении распоряжений о переводе денежных средств в уплату НАЛОГОВ в бюджетную систему РФ.

Источники: http://bankirsha.com/uin-unikalnyy-identifikator-nachisleniya-i-zapolnenie-polya-22-platyozhnogo-porucheniya.html, http://glavkniga.ru/situations/s503658, http://www.assessor.ru/notebook/bank_platezhka/uin_v_rekvizite_kod_platejki_pole_22/

buhnalogy.ru

УИН в платежном поручении | Современный предприниматель

Поле 22 в платежном поручении предназначено для проставления специального кода – УИН. Как расшифровать УИН, что это за код, в каких случаях его нужно отражать, какой УИН указывать в платежных поручениях 2017 года – обо всем этом наша статья.

Что означает УИН

УИН – уникальный идентификатор начисления, который указывается при перечислениях в бюджет по требованию налоговиков или фондов. Найти УИН можно в требовании об уплате задолженности по налогу, страхвзносу, а также об уплате штрафа или пени, в той части, где указаны платежные реквизиты инспекции или фонда.

Сколько знаков в УИН 2017 г.? Код может состоять из 20 или 25 цифр и является уникальным, то есть, присвоение одинаковых кодов разным документам исключено. Также недопустимо присвоение полностью «нулевого» УИН, когда все его знаки равны «0». Для кода УИН расшифровка включает 3 блока:

- первые три знака – код администратора платежа (ИФНС – 182, ФСС – 393 и т.д.), четвертый знак – «0»,

- знаки с пятого по девятнадцатый – уникальный индекс документа в системе,

- двадцатый знак – определяется по установленному ФНС или фондом алгоритму.

Введение номера УИН ускорило время поступления платежей в бюджет, поскольку зачисление поступившей «бюджетной» суммы производится сразу по этому уникальному коду, и можно не тратить время на проверку других реквизитов плательщика (ИНН/КПП).

УИН и УИП – в чем разница?

Кроме кода УИН, существует и код УИП, который расшифровывается как «уникальный идентификатор платежа». Как и для УИН, поле в платежке, где указывается уникальный идентификатор платежа – «Код» (22). Фактически, он аналогичен коду УИН, но применяется к тем платежам, которые не относятся к бюджетным. УИП присваивается получателем платежа и сообщается плательщику, согласно условиям договора, заключенного между ними.

УИН в платежном поручении

Отражать УИН в платежке на перечисление «бюджетного» платежа нужно только в случае, если это оплата по требованию контролирующего органа. Обычные налоги и платежи в бюджет, уплачиваемые налогоплательщиком по сроку, или задолженности, перечисляемые им добровольно, код УИН в платежном поручении содержать не могут.

Получив требование об уплате, обратите внимание, есть ли там УИН:

- если УИН указан, его нужно внести в поле платежного поручения 22 «Код»,

- если идентификатор в требовании отсутствует, то в поле 22 указывается УИН «0». Как писать в платежке правильно такое значение кода? Также, как и в других полях документа – нулевой УИН отражается без «кавычек» – 0 (п. 12 приказа Минфина РФ от 12.11.2013 № 107н).

Если в любом платежном поручении поле 22 оставить вообще пустым, банк такой документ к оплате не примет. Когда в данном поле вместо УИН проставлен «0», банк отклонить платежку по этой причине не имеет права, при условии, что заполнено поле «ИНН» плательщика.

Обратите внимание, если код «Уникальный идентификатор начисления» или «платежа» (УИП) в требовании присутствует, а налогоплательщик в платежном поручении указал значение поля 22 как «0», нарушением это не является. Идентификация платежа в таком случае будет производиться по ИНН плательщика и средства все равно поступят по назначению (письмо ФНС РФ от 13.03.2017 № ЗН-4-1/4434).

Код УИН в платежном поручении 2017 года

Поскольку УИН является индивидуальным номером, который присваивается конкретному платежу, не стоит рассматривать его, как некий код, присущий какой-либо группе платежей. В отличие, например, от кодов КБК, нельзя сказать, что «коды УИН с 2017 года изменились».

УИН либо есть, и тогда его значение будет указано в требовании контролирующего органа, либо его нет, и тогда налогоплательщику не нужно ничего искать, а достаточно указать нулевое значение идентификатора УИН в поле 22 платежного поручения.

Что такое УИН в квитанции

Индивидуальным предпринимателям, уплачивающим авансовые платежи по НДФЛ, налоговики могут высылать вместе с уведомлением готовые квитанции (форма № ПД (налог)) на сумму, определенную по данным формы 4-НДФЛ. В верхней части такой квитанции находится строка «Индекс документа», в которой указан 20-значный код уникального идентификатора начисления. Если ИП будет перечислять аванс по НДФЛ платежным поручением, то именно этот индекс-УИН он должен указать в поле 22 «Код» (Разъяснения ФНС РФ от 28.03.2014).

Кстати, как поясняет ФНС РФ в своем письме от 08.04.2016 № ЗН-4-1/6133, индивидуальные предприниматели, главы КФХ, нотариусы, адвокаты и др. физлица, перечисляя платежи в бюджет, должны указывать свой ИНН, либо УИН в платежках. Банки, требующие от налогоплательщиков обязательного заполнения двух реквизитов сразу, и отказывающие в приеме платежек с одним из этих реквизитов, нарушают приказ Минфина № 107н. Если платежное поручение содержит ИНН, то в поле 22 «Код» УИН достаточно заменить значением «0», и наоборот, наличие УИН не требует отражать в платежке ИНН.

Если поле «Код» 22 в платежном поручении заполнено с ошибкой

К заполнению поля 22 следует относиться очень внимательно, поскольку, указав неверный номер УИН в платежном поручении, налогоплательщик рискует очень многим.

УИН позволяет специальной информационной системе быстро и точно идентифицировать поступивший в бюджет платеж. Но если код УИН в ПП указан неверно, система «опознать» его не сможет, а деньги окажутся в категории «невыясненных» поступлений. В результате:

- задолженность налогоплательщика остается «непогашенной», к тому же ему продолжают начисляться пени за просрочку;

- платеж, произведенный с ошибочным УИН в платежках 2017 г., нужно будет уточнять, указав верное значение идентификатора;

- в итоге, отведенный на оплату срок, может оказаться нарушенным, что повлечет очередные санкции налоговиков.

УИН: как отразить код в платежном поручении 2017г.

Итак, поле 22 в платежном поручении не должно оставаться пустым – оно либо содержит номер УИН (УИП), либо в нем указывается нулевое значение.

Чтобы более наглядно пояснить, где в платежном поручении указывается УИН, образец мы приводим для двух вариантов: когда УИН налоговому платежу присвоен, и когда он отсутствует в требовании.

Если известен УИН (в платежном поручении с 2017 года), его значение указывается точно, как в требовании:

Если в требовании не указан УИН, в поле «Код» вносится нулевое значение:

spmag.ru

УИН что это такое в реквизитах и где его взять в 2018 году

Сравнительно недавно, с 2014 года, в платежках, оформляемых субъектами бизнеса на перечисление платежей в бюджет, появился новый код, который называется УИН. Этот шифр используется только при платежах госорганам. Основная его роль сводится к тому, чтобы идентифицировать платеж в бюджетной системе, и не позволит ему зависнуть на невыясненных поступлениях. Поэтому каждый должен знать, что такое УИН в платежном поручении и где его взять с 2018 года .

УИН – что это такое в реквизитах платежного поручения и для чего нужен

УИН — это универсальный идентификатор начисления, который представляет собой код из 20 цифр. Он очень похож по своей структуре на кбк. Но их нельзя путать – это разные коды. Его нужно указывать при заполнении в поле 22 в платежном поручении.

УИН — это универсальный идентификатор начисления, который представляет собой код из 20 цифр. Он очень похож по своей структуре на кбк. Но их нельзя путать – это разные коды. Его нужно указывать при заполнении в поле 22 в платежном поручении.

Данный код присваивается начислению, произведенному определенным органом получателю. Он указывается в квитанции или требовании, которое направляется плательщику.

Когда последний формирует платежные документы на перечисление, субъект его должен записать в соответствующем разделе поручения. С помощью этого кода происходит сопоставление начисления и произведенной оплаты.

При указании Уин в платежном поручении перечисление должно быстро пройти в системе бюджетных платежей и попасть именно туда, куда нужно. Ведь, если указан УИН, дополнительные проверки по номерам ИНН, КПП, КБК опускаются системой с целью ускорения зачисления денег.

Указание этого кода в документе на оплату позволяет своевременно исполнить существующее обязательство. Связано это с тем, что кредитные учреждения сообщают нужную информацию в государственный реестр сведений о платежах, направляемых в государственные структуры, что ускоряет процесс их разнесения.

УИН присутствует в квитанциях не только по налоговым платежам, но и при иных перечислений, например, штраф по уин. Сюда же относится оплата услуг госорганов различных уровней (федеральных, региональных или местных).

Существующая статистика показывает, что применение УИН значительно снизило количество «потерявшихся» платежей.

Внимание! Кроме УИН существует еще код УИП — уникальный идентификатор платежа. Он также записывается в поле 22 платежного документа. Однако, применяется этот код к небюджетным платежам, которые производятся в рамках заключенного между сторонами соглашения.

Расшифровка УИН

Данный код представляет собой комбинацию из 20 знаков. Каждая из них очень важна.

Код разбивается на четыре блока:

- Первые три означают государственную структуру, которая выступает администратором по платежу — то есть он указывает кто, является получателем денег. Например, для обозначения налоговой используется код 183, соцстрах — 393 и т.д.

- Четвертый символ чаще всего обозначается 0. Так как в настоящее время четвертая цифра для определенной идентификации, не используется.

- Пятая по девятнадцатую цифры используются для обозначения уникального индекса документа, который присваивается ему во время начисления.

- Двадцатая цифра формируется соответствующими органами по специальному алгоритму. Это контрольное значение, с помощью которого проверяется правильность указания УИН.

Где найти УИН в платежном поручении в 2018 году

Для отражения УИН в платежных поручениях предназначено поле 22. В этом документе его можно легко найти, рядом с этим полем стоит название «Код»

В каком случае указывается

Использование кода УИН предполагает, что этот идентификатор уже установлен. Поэтому УИН указывается в платежках, формируемых на основании полученных от органов документов.

Ими могут быть требования, квитанции и т. д.:

- Когда организация или ИП формируют платежки на текущие налоговые платежи, то УИН для них не определен. Эти субъекты перечисляют налоги по сроку на определенные реквизиты указывая свои ИНН.

- Действующие правила предусматривают, что в поле 22 в этом случае необходимо вместо 20-ти значного кода отражать «0». При этом в самом поручении кавычки не надо указывать.

- При осуществлении платежа за медицинские услуги код УИН, если это не предусмотрено договором, указывать не надо. В этом случае также поставляется «0».

Внимание! Кроме того, для бюджетных предприятий требуется указывать УИН в заявке на кассовый платеж, на основании которого в последующем в казначействе формируется платежное поручение.

Как узнать УИН

УИН формируется соответствующей государственной структурой, которая является получателем платежа. Его нельзя считать постоянным значением для группы платежей. Один УИН соответствует строго определенному начислению. Поэтому основным источником информации об УИН конкретного документа выступает установивший его госорган.

Физическим лицам

УИН используется также при перечислении обязательных платежей в бюджет и обычными гражданами.

Начисление налогов для них осуществляется ИФНС. К ним можно отнести земельный, транспортный налог, налог на имущество и т. д.

Ежегодно в установленные сроки всем плательщикам, имеющих в наличии объект налогообложения, приходят уведомления, в которых подробно отражается, как именно был произведен расчет налога, какую сумму необходимо перечислить в бюджет и т. д.

Эти письма поступают физлицам по их адресу регистрации. УИН для них является индекс поступившего уведомления об уплате платежа. Гражданам достаточно перенести его в бланк оплаты.

В последнее время налоговые органы вместе с уведомлением высылают и квитанцию на уплату платежей. Поэтому физлицу надо помнить, если он использует для оплаты подготовленную органом квитанцию, то в ней уже указан нужный УИН.

Если физлицо не получило уведомление, то УИН он может посмотреть в личном кабинете налогоплательщика.

Внимание! Кроме этого, на сайте налоговой nalog.ru физлицо может самостоятельно запросить квитанцию или заполнить для оплаты. Тогда сервис автоматически присвоит УИН на перечисление.Также действует правило, согласно которому, если физлицо не знает УИН, ему в платежке на налог в поле с УИН нужно просто указать свой ИНН.

Организациями и ИП

Хозяйствующие субъекты в большинстве случаев рассчитывают свои налоговые обязательства самостоятельно. Их называют текущими платежами. Для идентификации их достаточно указать кбк, инн субъекта и кпп при наличии.

Такие перечисление дополнительной проверки реквизитов не требуют. В этих случаях, налогоплательщик в поле 22 ставит «0». Очень важно, что 0 должен быть один, иначе банк не пропустит платеж.

Иное дело обстоит, если организации начисляют обязательства в результате проверок. Тогда на основании вынесенного решения формируется требование об уплате. Госорган, выписавший его, в этом документе фиксирует также и УИН, который плательщик должен будет указать, при осуществлении платежа.

Что если поле 22 в платежке не заполнено

Сформированная платежка, у которой в поле 22 пусто, не будет обработана банком. Он ее вернет без исполнения, при этом укажет причину как «Не заполнено поле 22».

бухпроффи

Важно! Если субъект не знает УИН, то достаточно поставить в этом поле «0». Это не будет считаться нарушением. Однако, субъект должен понимать, что такой платеж будет обрабатываться больше по времени, если бы в поручении стоял заполненным УИН.

Это может привести к возникновению задолженности по платежу на определенное время, начислению пеней, разбирательств с банком, госорганом и т.д.

buhproffi.ru

УИН в платежном поручении

Безналичные расчеты с применением платежек получили широкое распространение на территории Российской Федерации. В силу предписания гражданского законодательства России данный формуляр представляет собой распоряжения банку на перечисление денег третьему лицу. Получателем средств может быть и бюджет. Процедура формирования описанных документов довольно подробно регламентирована и, как правило, сотрудникам бухгалтерии известна. Однако при заполнении некоторых разделов, например кода 22, в платежном поручении в 2017 году существуют свои особенности.

Уникальный идентификатор начисления

Официальный бланк платежки разработан отечественным Центральным Банком путем утверждения Правил от 19.06.2012 N 383-П.

Среди реквизитов письменного обязательства о перечислении денег их адресату ЦБ РФ предусмотрел в платежном поручении поле 22. В данный реквизит подлежат внесению УИП или УИН.

УИП указывается в случаях:

- его установления получателем денег и доведения значений до сведения плательщика;

- при формировании требований об уплате в доход бюджета.

При перечисленных основаниях отражается в поле 22 «Код» уникальный идентификатор платежа. В остальных случаях записывается УИН.

Министерство финансов России в п. 12 Приложения № 2 к Приказу от 12.11.2013 N 107н указало, что в разделе 22 платежки отражается УИН.

Основными требованиями к данному реквизиту являются:

- его длина равняется 20 или 25 знакоместам;

- все его значения не могут быть в виде нулей.

Важно отметить, что если УИН неизвестен, то в поле 22 «Код» платежного поручения указывается значение, равное нулю.

Если УИН не указан в требовании об оплате, то ни Минфин РФ, ни отечественный Центробанк не обязывают плательщика предпринимать какие-либо специальные меры к получению вышеназванного реквизита.

Следует подчеркнуть, что действующие акты нормотворчества не предусматривают возможность оставлять в 2017 г. этот код в платежном поручении незаполненным. Данные выводы прямо следуют из анализа Письма Минфина РФ от 18.04.2014 N 02-08-12/18188.

Важным является и тот факт, что Фонд соцстраха в своем Письме от 21.02.2014 N 17-03-11/14-2337 также предусмотрел обязательное внесение данных в поле УИН платежного поручения.

Совершенно аналогичная позиция сформирована и фискальными органами России в Разъяснениях ФНС РФ «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему России».

Из всего сказанного выше следует однозначный вывод о необходимости формирования в платежном поручении поля «Код» в 2017 году.

Игнорирование указанной обязанности плательщиком является нарушением порядка заполнения распоряжения на перечисление денежных средств и может привести к отказу в осуществлении перевода.

Поле для указания уникального идентификатора начисления

Необходимо особо отметить, что до 31.03.2014 УИН можно было указывать в разделе 24 платежного поручения. Однако в более поздние периоды следует вносить УИН в поле «Код» в платежном поручении.

Ни Центробанк России, ни отечественный Минфин не привели в своих распорядительных актах пример оформления поля 22 в платежном поручении.

Федеральная налоговая служба России в Разъяснениях «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему РФ» указала, как писать УИН «0» в платежке. Эта информация в поле 22 отражается в указанном виде, т. е. цифрой ноль.

Кроме того, если показатель УИН известен плательщику и содержится в соответствующем требовании, то все цифры такого номера должны отражаться в разделе 22 платежного поручения. Указывать эти данные в иных полях платежки нельзя.

glavkniga.ru

Важное в 2018 году при заполнении платежного поручения

Важное в 2018 году при заполнении платежного поручения