6 ндфл пустые – Как заполнить нулевую форму 6-НДФЛ

Как заполнить нулевую форму 6-НДФЛ

Что такое нулевой расчет по форме 6-НДФЛ

В некоторых случаях компания может не вести финансово-хозяйственную деятельность. Происходит это по разным причинам – от глобального кризиса в экономике до затруднений в самой организации. Как правило, если бизнес испытывает затруднения, сотрудникам не начисляется и не выдается зарплата и другие виды доходов.

Поскольку форма 6-НДФЛ представляется налоговыми агентами в части выплат в пользу физлиц, показатели для внесения при отсутствии доходов будут нулевыми. То есть, работодатели (как юрлица, так и ИП) не могут являться налоговыми агентами, если не ведут расчеты с персоналом. А что делать с отчетом 6-НДФЛ? Об этом – далее.

Для чего нужна форма 6-НДФЛ

Надо ли сдавать нулевую форму 6-НДФЛ

Если рассуждать логично, нулевые отчеты ИФНС не нужны. Ведь они не содержат никаких цифровых показателей и не становятся основанием для начисления налогов или сборов. В то же время непредоставление в установленный срок отчета или декларации может произойти по различным причинам. И, если нулевой расчет – не повод для привлечения к ответственности за нарушение сроков, то обычная забывчивость подать отчет может обернуться для организации денежными санкциями.

По разъяснениям контрольных органов форма 6-НДФЛ нулевая не подается, если сотрудники компании не получали никаких доходов в определенном периоде. Эта позиция подтверждается в Письмах ФНС №№ БС-4-11/13984 от 01.08.16 г., БС-4-11/4901 от 23.03.16 г. и др. Обоснование – п. 2 стат. 230 НК РФ, согласно которому сведения подаются только при выплате доходов физлицам. А если никаких сумм никому не выплачивалось, компания не считается налоговым агентом, а значит, и отчет сдавать не обязана.

Такой вывод, безусловно, выгодный для организаций. В то же время, несмотря на, казалось бы, очевидную трактовку требований законодательства, многие инспекторы продолжают наказывать за непредоставление нулевого отчета, так как считают, что отсутствие выплат доходов не освобождает работодателей от обязанности по сдаче отчетности. Чтобы не нарываться на лишние проблемы с контрольными органами, рекомендуется все же сдавать нулевую форму 6-НДФЛ даже при отсутствии показателей. Порядок составления документа приведен в следующем разделе.

Как заполнить нулевую форму 6-НДФЛ

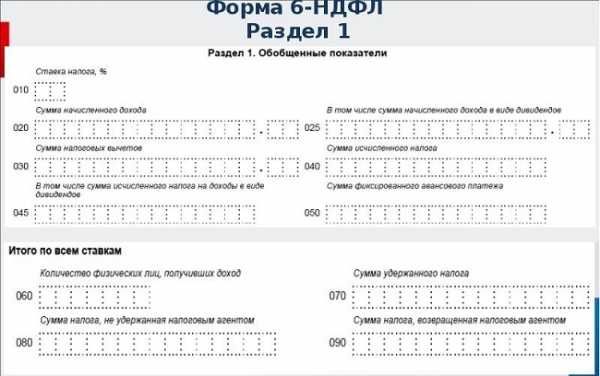

Действующий в 2018 г. бланк утвержден в Приказе ФНС РФ № ММВ-7-11/450@ от 14.10.15 г. (в ред. от 17.01.18 г.). Здесь также представлен порядок заполнения данных и электронный формат подачи. Документ состоит из титульного листа и двух разделов. По общепринятым правилам в первый раздел сведения вносятся нарастающим методом, а во второй – только за последний квартал.

При составлении формы у работодателя могут отсутствовать данные к заполнению за весь налоговый период, то есть за год, или за отдельные месяцы. Нулевой отчет подразумевает, что никаких выплат, вычетов и сумм налога в течение года у организации не было. Когда имеются сведения хотя бы за один месяц периода, это уже не нулевая форма.

К примеру, предприятие выдавало за год зарплату только в июле 2018 г. Следовательно, за 1 кв. и полугодие бухгалтер предоставит в ИФНС пустые отчеты. А за 9 мес. 2018 г. и год подаются формы с цифровыми данными. При этом раздел 1 будет заполняться и за 9 месяцев и за год, а раздел 2 – за тот период, в котором осуществлялись расчеты с физлицами и удерживался подоходный налог.

Какие данные отражаются в форме 6-НДФЛ:

- Титульный лист – здесь работодатель вносит регистрационные данные о себе. Это коды ИНН, КПП (ИП не ставят), название фирмы, код ОКТМО, контактные сведения для связи. Кроме того, в закодированном виде указывается период подачи, № корректировки (при необходимости), код налоговой инспекции и места учета. Подписывает документ руководитель налогового агента или его уполномоченный представитель. На последнего требуется внести данные документа о заверении полномочий.

- Раздел 1 – этот раздел предназначается для отражения сведений за весь отчетный (или налоговый) период. Здесь указываются применяемые ставки подоходного налога, суммы по начисленным доходам, использованным вычетам, удержанному и начисленному налогу. Дополнительно приводится число физлиц-получателей дохода, а также сумма налога, не удержанного работодателем. Если в компании оформлены иностранцы, по стр. 050 вносится сумма ФАП (фиксированного авансового платежа) по патенту.

- Раздел 2 – здесь отражаются суммы по выплаченным по факту видам доходов с разбивкой по датам получения, срокам для удержания налога и перечисления. Указывать такие сроки требуется в соответствии с нормами стат. 223, 226 НК РФ. Если подается нулевка, все показатели раздела заполняются с «0». В конце лист заверяется руководителем или уполномоченным представителем работодателя.

Обратите внимание! Отказать в принятии пустого отчета налоговые органы предприятию не вправе. Если работодатель решит не подавать нулевую форму, рекомендуется предоставить в ИФНС поясняющее письмо, где указать причину непредоставления сведений о доходах.

Ознакомиться и скачать образец нулевой формы 6-НДФЛ за 9 мес. 2018 г. вы можете по этой ссылке:

(Скачать образец заполнения) Нулевая форма 6-НДФЛ

Чтобы изменить отчет под себя, скорректируйте данные об организации и уполномоченном лице, удостоверяющим документ. Имейте в виду, что в нулевке по всем цифровым показателям проставляются ноли (подп. 1.8, 1.12 Порядка заполнения по Приказу № ММВ-7-11/450@).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

1atc.ru

Нулевая форма 6-НДФЛ в 2018 году: сдавать или нет?

Нужно ли сдавать нулевую форму 6-НДФЛ в 2018 году, если нет сотрудников и заработная плата не начисляется подробнее далее.

Нулевая форма 6-НДФЛ в 2018 году: сдавать или нет?

Согласно законодательству РФ, отчетность по форме 6-НДФЛ в 2018 году обязаны сдавать индивидуальные предприниматели и организации, которые являются налоговыми агентами.

Важно! Налоговый агент — это компания имеющая в штате работников и выплачивающая физическим лицам ежемесячные доходы облагаемые НДФЛ.

Отчет по форме 6-НДФЛ отражает все сведения о начислении доходов физлицам, размер удержанного налога и сроки уплаты/перечисления налога в бюджет.

При отсутствии работников в компании или у предпринимателя отчет заполнять не требуется, т. к. такие организации и ИП не признаются налоговыми агентами.

Следовательно нулевую форму 6-НДФЛ в 2018 году заполнять и подавать в ФНС не нужно.

Важно! Если заработная плата сотруднику начислялась, но фактических выплат не было, то отчетность 6-НДФЛ необходимо подать. В этом случае компания все же является налоговым агентом и по закону с признанного дохода физлица необходимо начислить НДФЛ, независимо от выплаты начисленного дохода или нет. Данное действие прямая обязанность налогового агента. В отчете следует отразить начисленную сумму заработной платы сотрудника и перечисленную сумму НДФЛ.

Важно! При наличии сотрудников в отпуске за свой счет начисление зарплаты не идет, НДФЛ не исчисляется. Поэтому подавать нулевой отчет 6-НДФЛ в 2018 году подавать не требуется.

Важно! Если в первых двух-трех кварталах года доходы физическим лицам не начислялись, а затем начали, то нулевую форму 6-НДФЛ не нужно подавать только за первый квартал. Разрешается не заполнять нулевую форму также за полугодие и девять месяцев. А вот годовой отчет необходимо заполнить и сдать в налоговую службу.

Важно! В законодательстве не предусмотрено обязательного требования о сдаче нулевой формы 6-НДФЛ, но для подстраховки ИП и организациям лучше его сдать в срок. Налоговая обязана принять отчет с нулевым отчетом от компании, если таковой подан.

Как объяснить налоговой, почему форма 6-НДФЛ не сдается

Предприниматели вправе подать в ФНС письмо в произвольной форме с указанием причин и оснований отсутствия отчета.

Основные аргументы компаний:

- в штате нет сотрудников;

- выплаты физическим лицам, облагаемые налогом не производились;

- предпринимательская деятельность не ведется или приостановлена.

Важно! Решение о подаче нулевого отчета 6-НДФЛ в 2018 году принимает сам ИП или компания.

Ближайший срок подачи формы 6-НДФЛ — до 31 июля 2018 года.

Место подачи нулевой или заполненной формы 6-НДФЛ, или письма о непредставлении расчета — инспекция по месту учета.

Остались вопросы?

Консультация бесплатно!

buhgalter-taganrog.ru

Образец письма о нулевом 6-НДФЛ (налог на доходы физических лица, форма, бланк)

Налоговые агенты вместо предоставления отчета могут направить в ИФНС уведомление об отсутствии налога. Для подготовки документа необходимо ориентироваться на образец письма о нулевом 6-НДФЛ.

Бумага составляется в нескольких случаях. Письмо предоставляется при отсутствии заработной платы работников, осуществлении трудовой деятельности единственным учредителем без начисления зарплаты. Также 6-НДФЛ не требуется на начальном этапе открытия фирмы, когда доходы отсутствуют.

Налоговый агент не должен предоставлять отчетность в инспекцию при неимении таковых обязательств. Это подтверждается Письмом ИФНС России.

Документ обязательно должен быть передан в налоговую для подтверждения отсутствия деятельности. Это позволит избежать штрафов, удостоверив инспекторов о таком положении.

Нужно или нет

Предоставлять отчет 6-НДФЛ должны организации, индивидуальные предприниматели, которые являются налоговыми агентами. При отсутствии выплат заработной платы сотрудникам форма в ИФНС не направляется. Эта норма отражается а Письме Федеральной налоговой службы № БС-4-11/7928, изданном 4 мая 2019 года.

В соответствии с пунктом 1 статьи 226 НК РФ все учреждения обязаны рассчитывать и удерживать налог на доходы физических лица в определенный период времени. Это касается налоговых агентов, порядок действий которых прописывается в статье 224 НК РФ.

Статья 224. Налоговые ставки

Статья 226. Особенности исчисления налога налоговыми агентами

На основании абзаца 3 пункта 2 статьи 230 НК РФ отчетность по удержанным суммам должна в обязательном порядке быть передана в инспекцию. Документы предоставляются ежеквартально до последнего дня того месяца, который следует за отчетным.

Статья 230. Обеспечение соблюдения положений настоящей главы

Некоторые организации, несмотря на пояснения налоговиков, отправляют нулевую отчетность. Их действия связаны с тем, что они не хотят нарушать установленный порядок или перестраховываются. Но часто отправления делаются в виде пояснительных писем, которые подтверждают сдачу отчета своевременно.

Законодательно нулевая отчетность признается законной. Она должна быть зарегистрирована налоговикам в аналогичном порядке.

Образец письма об отсутствии обязанности по представлению 6-НДФЛ по итогам отчетного периода

Образец письма об отсутствии обязанности по представлению 6-НДФЛ по итогам отчетного периодаКогда и зачем это необходимо

В Налоговом кодексе РФ не прописывается обязанность налоговых агентов предоставлять нулевую отчетность за прошедший период. Несмотря на это отмечается целесообразность такой документации. Это обусловлено некоторыми моментами.

При отсутствии отчета по форме 6-НДФЛ ИФНС производит блокировку расчетного счета учреждения или индивидуального предпринимателя. Сделать это инспектора могут после несдачи документации в 10 рабочих дней по окончании срока подачи.

При этом во внимание специалисты не принимают наличие или отсутствии у организации статуса налогового агента. Ведь без подтверждающей отчетности выявить его просто невозможно. Поэтому в том случае, если бухгалтер забыл или не посчитал нужным оповестить о данном факте налоговиков, предусмотрены штрафные санкции.

Такие ситуации в практической деятельности не являются редкостью. Поэтому для ограждения себя от проблем важно предоставить в Налоговую службу письмо. Оно может иметь свободную форму. В документе нужно отметить, что за счет отсутствия у учреждения или ИП штата сотрудников и подрядчиков 6-НДФЛ не должна направляться.

Бланк заполняется только один раз. При этом в документе отмечается, что подача отчетности будет производиться организацией или индивидуальным предпринимателем в тот момент, когда появятся обязательства.

Более выгодным вариантом является направление письма в Налоговую службу в отчетные периоды, когда должна предоставляться 6-НДФЛ. Послание будет лишним подтверждением для налоговиков об отсутствии статуса налогового агента у организации или ИП.

Предоставлять отчетность по закону нужно по окончании:

Крайний срок подачи определен последним днем месяца, следующего за отчетным. Таким образом за второй квартал отчитаться необходимо до 1 августа. Поэтому письмо стоит направить до или после этой даты.

Так как документ предоставляется по желанию учреждения, то срок подачи законодательно не прописывается. Но если в организации было решено подготовить его, то важно сделать это как можно раньше.

Не стоит ждать окончания положенных после сдачи 10 дней. Лучше сделать это сразу же в момент, когда закончился срок предоставления.

Если расчет 6-НДФЛ или подтверждающая отсутствие обязательств документация не будет направлена на протяжении десяти суток после выхода срока подачи, налоговики могут провести блокировку банковских счетов. Эта норма отражается в пункте 6 статьи 6.1 и пункте 3.2 статьи 76 НК РФ. Поэтому данный период считается оптимальным для напоминания ИФНС о невозможности предоставить отчетность.

Статья 76. Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций

Образец письма об отсутствии обязанности по представлению 6-НДФЛ

Образец письма об отсутствии обязанности по представлению 6-НДФЛНаглядный образец письма о нулевом 6-НДФЛ

В Налоговом кодексе РФ обязанность учреждений и индивидуальных предпринимателей оповещать инспекторов об отсутствии статуса налогового агента не предусматривается. Но ИФНС может настаивать на подтверждение данного факта соответствующим письмом.

При отсутствии расчета могут появиться спорные моменты, поэтому в случае такой отчетности нужно составить документ, ориентируясь на образец письма о нулевом 6-НДФЛ:

ООО «Калейдоскопик»

235626 г. Москва, ул. Уличная, д. 39, оф. 142

ИНН 01010000000/ КПП 0101000000

№67н/13 от 04 августа 2019 года

В (наименование учреждения, территориальное отделение ФНС)

В соответствии с настоящим уведомлением подтверждаем, что ООО «Калейдоскопик» с 1 января 2019 года по 30 июня 2019 года не имело статуса налогового агента по НДФЛ. Поэтому на основании статьи 226 НК РФ расчет и удержание налога им не производилось.

В связи с вышеуказанными обстоятельствами налоговая отчетность по форме 6-НДФЛ не может быть направлена при отсутствии удержаний с доходов физических лиц.

Генеральный директор ___________________ Стародумов И.Я.

Приведенная выше форма является обобщенным примером составления письма. Но в некоторых ситуациях организация может прописать конкретные причины отсутствия статуса налогового агента. При недавнем открытии учреждения можно скачать бесплатно и заполнить документ с указанием данного основания.

ООО «Зажигалка»

946185 г. Москва, ул. Степановского, д. 236, оф. 11

ИНН 131502654065/ КПП 1315992358

№72н/18 от 05 августа 2019 года

В (наименование территориального отделения Федеральной налоговой службы)

Оповещение об отсутствии возможности предоставления отчета по форме 6-НДФЛ

Настоящее уведомление составлено в связи с тем, что ООО «Зажигалка» не имеет возможности предоставления отчетности по форме 6-НДФЛ за первое полугодие. Это обусловлено отсутствием деятельности в данный период. Организация создана в это время и еще не начала работу.

В соответствии с этим заработная плата работникам не выплачивалась. Поэтому ООО «Зажигалка» не имеет обязательств налогового агента на основании аб. 3 п. 2 статьи 230 НК РФ. Также отсутствие необходимости направлять отчетность прописано в Письме ФНС РФ № БС-4-11/4901, изданном 23 марта 2019 года.

Генеральный директор ___________________ Карапетян С.С.

Также предприятие может работать, но заработная плата сотрудникам за отчетный период не начисляется, а тогда целесообразным будет составить документ по приведенному ниже образцу:

ООО «Вершина юга»

396516 г. Москва, ул. Верхнерусская, д. 147, оф. 3

ИНН 01010000000/ КПП 0101000000

№81н/11 от 07 августа 2019 года

В (реквизиты отделения ФНС по территориальному расположению)

Данные о невозможности предоставления отчета по форме 6-НДФЛ

В соответствии с законодательством РФ налогового характера (аб. 3 п. 2 статьи 230 НК РФ) предоставление ежеквартального отчета 6-НДФЛ вменено в обязанности налоговых агентов. Ими признают учреждения, которые выплачивают заработную плату сотрудникам. Выплаты считаются полученным доходом, облагаемым НДФЛ (пункт 1 статьи 226 НК РФ).

На протяжении первого полугодия года общество не производило начисления и не осуществляло переводы физическим лицам денежных средств. В связи с этим удержания и налоговые перечисления в государственный бюджет отсутствовали.

В соответствии с вышеуказанным и Письмом ФНС РФ № БС-4-11/4901, изданным 23 марта 2019 года, ООО «Вершина юга» имеет право не предоставлять отчет по форме 6-НДФЛ за полугодие.

Генеральный директор ___________________ Мироборов А.С.

Периодичность отчёта

Учреждения и лица со статусом индивидуальных предпринимателей, не признанных по закону налоговым агентами, не обязаны каждый отчетный период готовить новое письмо. В первом отправлении можно сообщить все обстоятельства, которые дают право на непредоставление отчетности.

Важно прописать в обращении факт, что документация будет передаваться организацией в предусмотренном законом порядке. Сделать это учреждение обязуется после возникновения обязательств по выплате заработной платы и налоговых отчислений.

Но эксперты считают, что подготовка каждый раз нового документа по итогам отчетного периода будет нелишней. Таким образом можно будет объяснить причины отсутствия отчета и аргументировать свою позицию. Инспекторы будут благосклоннее относиться к организации, отмечая ее компетентность.

Нулевая отчетность направляется каждые три месяца. Делать это необходимо и по итогам сентября и декабря. Данные отражаются в первом разделе документа. Заполнять его несложно даже человеку, не имеющему бухгалтерского образования.

Письмо является официальным подтверждением соблюдения законов организацией. Поэтому стоит подойти ответственно к его составлению и направить бумагу в установленные сроки.

Начисленные дивиденды в 6-НДФЛ отражаются отдельной строкой в разделе отчетности.Как проводится заполнение 2 раздела в 6-НДФЛ — мы расскажем в далее.

Как заполняется 6-НДФЛ, если зарплата выплачена в декабре — смотрите тут.

buhuchetpro.ru

Подается ли нулевая 6 ндфл

При ведении деятельности каждый предприниматель или организация, которые оплачивают трудовую деятельность своих сотрудников, удерживают налог, обязаны подавать форму 6-НДфЛ в налоговую инспекцию. Существуют определенные правила, сроки и особенности заполнения такого документа. Необходимо разобраться с тем, как происходит сдача отчета и нужно ли сдавать 6-НДФЛ при нулевой отчетности.

Нужно ли сдавать нулевую 6-НДФЛ

Предоставление такой отчетности не является обязательным. Каждое предприятие самостоятельно выбирает: 6 НДФЛ нулевой сдавать или нет. Некоторые предприниматели переживают, что могут возникнуть какие-либо неприятности с налоговой службой, поэтому подают каждый квартал нулевую отчетность. Сотрудники обязаны ее принять в случае предоставления.

Нулевая 6 НДФЛ не сдается в налоговую службу в том случае, когда:

- У налогового агента нет сотрудников;

- Сотрудники в наличии, но в отчетном периоде никакие выплаты не производились;

- Не ведется никакой вид деятельности.

Для тех, кто сомневается в правильности таких действий, можно отправить в налоговую пояснительную записку, где указать причину не сдачи 6-НДФЛ.

Но правило это будет действовать до тех пор, пока сотрудникам не выплачивается заработная плата. Если же в каком-нибудь месяце начислен был доход, то 6-НДФЛ подается за весь квартал.

Например, организация выплачивает доход работнику 06.05.2017г. Тогда, 6-НДФЛ за первый квартал подавать не нужно. В этом случае документ составляется за второй, третий квартал, и годовая отчетность. Причем составляется бумага с нарастающим итогом. Тут уже не получится отделаться только пояснительным письмом для налоговой службы.

Рассмотрим еще один пример сдавать или нет 6-НДФЛ нулевой.

ИП Иванова А.А. зарегистрировалась как индивидуальный предприниматель с 01.05.2016г. Однако, у нее не получилось набрать штат и начать торговлю обувью из-за невозможности ввоза ее на территорию России. В связи с чем, Иванова А.А. не считается налоговым агентом, потому как не начисляет доход, с него не перечисляется налог бюджету. Именно поэтому она вправе предоставить нулевую 6-НДФЛ, но также вправе и не подавать ее.

Получите 267 видеоуроков по 1С бесплатно:

После чего 01.06.2016г. Иванова А.А. находит российского производителя обуви, потом нанимает человека на реализацию товара. 01.07.2017г. выплачивает ему заработную плату. С данного дохода налог начисляется в бюджет, поэтому отчетность предприниматель обязана подать в налоговую службу.

В каких случаях у налоговой могут возникнуть вопросы

По нулевому отчету 6-НДФЛ есть целый ряд писем ФНС, например:

Следовательно, если компания не осуществляет выплату доходов своим сотрудникам, то она в этом случае не является налоговым агентом. Соответственно обязанности по представлению расчета не возникает.

Однако, с другой стороны, может быть так, что компания отчитывалась за прошлый год по форме 6-НДФЛ. Налоговая служба считает компанию налоговым агентом, а в текущем году компания 6-НДФЛ не представила. Соответственно, налоговая служба может посчитать, что расчет совсем не представлен и заблокировать счет. Поэтому компании придется писать объяснения, что компания в текущем году не является налоговым агентом.

Кроме того, если сдается нулевой 6-НДФЛ, то налоговая служба его примет. Однако, если представлен нулевой расчет за 1 квартал, то есть компания заявила себя как налоговый агент в текущем году, то значит и за полугодие, и далее такой расчет нужно представлять.

Обра

biznat.ru