Если нет работников надо ли сдавать 6 ндфл – Если нет работников – сдавать ли форму 6-НДФЛ?

Форма 6 НДФЛ, если нет работников

Форма 6-НДФЛ, в которой указываются суммы, исчисленные и удержанные организациею, должны представляться в налоговый орган периодически, то есть каждый квартал, начиная с 2016 года. Если предприниматель не имеет наемных сотрудников, обязан ли он сдавать указанный отчет? Сопутствующая при этом проблема – отсутствие персонала и, как правило, нулевая активность.

Содержание статьи

Кто делает расчет НДФЛ?

Обязанность сдавать расчет формы 6-НДФЛ возлагается на налоговых агентов (предприятия, индивидуальные предприниматели, юристы, занимающиеся частной практикой), имеющих в своем штате наемных работников, получающих от них доход. Они выполняют посреднические функции между государством и физическими лицами, удерживая налоговые платежи и перечисляя их в бюджет.

Выплаты работникам могут осуществляться в денежной и натуральной форме независимо от вида заключенного договора. Это может быть трудовое соглашение или гражданский договор по выполнению работ, услуг.

Представление отчета при отсутствии работников

Отчет без работников не требуется:

- при наличии штата, но отсутствия выплат; нет предмета налогообложения, отчетность также будет «пустая».

- нет деятельности, то есть источника прибыли, начисление и удержание налогов невозможно.

Письмо в налоговый орган

В нормативных актах налоговой службы отмечается возможность подачи «нулевого» Расчета, который принимается налоговой инспекцией в соответствии с установленным порядком.

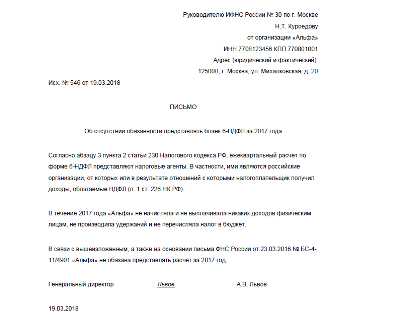

В подобной ситуации налоговые агенты могут отправить в свой налоговый орган письмо на имя руководителя, составленное в свободной форме. В нем содержится информация о том, что в отчетный период предпринимателем не велось деятельности и отсутствовали выплаты физическим лицам.

Письмо рекомендуется отправить не только для информирования налоговиков об основаниях отсутствия представления формы 6-НДФЛ, но и в целях подстраховки от штрафных санкций и блокировки банковских счетов. Такое право налоговый орган имеет спустя 10 дней по окончанию срока подачи отчета.

Возникновение особых случаев

Форма 6 НДФЛ, если нет работников, будет ли представляться в налоговую службу при временной приостановки деятельности в течение налогового периода?

Признание налоговым агентом происходит в том случае, если в течение хотя бы одного месяца предприниматель использовал наемный труд. Расчет необходимо представлять в течение всего отчетного периода определенного года, началом будет считаться время, когда был начислен заработок. Объясняется это тем, что информация в данном документе указывается по принципу нарастания итогов года. Общие сведения должны заноситься в первый раздел, заполнение второго раздела происходит по мере накопления информации за последний квартал отчетного периода.

Рекомендации по заполнению формы 6-НДФЛ

Например, если выплаты производились в начале года, а затем были прекращены, в 1 раздел записываются цифры за все отчетные кварталы. При отсутствии выплат в последнем квартале, во 2 разделе могут быть нулевые данные.

Итак, при отсутствии выплаты доходов, облагаемых подоходным налогом, у предприятия нет обязанности, представлять отчет в налоговые органы за определенный период. Но лишь при полной ликвидации, организация будет освобождена от проверок со стороны проверяющих и контролирующих органов.

LawCount.ru

lawcount.ru

Нужно ли сдавать нулевую отчетность 6-НДФЛ?

6-НДФЛ нулевая – нужно ли сдавать ее? Ответим на этот вопрос, а также рассмотрим возможные варианты составления и представления этого отчета для ситуаций отсутствия выплаты доходов наемным работникам.

Сдавать или нет 6-НДФЛ нулевую?

Ситуации, когда надо делать отчет

Нужен ли образец заполнения нулевого отчета?

Итоги

Сдавать или нет 6-НДФЛ нулевую?

Вы захотели узнать, как заполнить нулевой 6-НДФЛ, и запрос «6-НДФЛ нулевая образец заполнения» в поисковике привел вас в этот материал. Так давайте разберемся, сдается ли нулевая 6-НДФЛ, образец которой вы ищете, или в данной ситуации можно обойтись без сдачи отчета.

6-НДФЛ является отчетностью налогового агента, которая:

- Составляется ежеквартально с включением в нее данных нарастающим итогом. Причем раздел 1 в 6-НДФЛ формируют данные за период с начала года, а раздел 2 — только данные последнего квартала отчетного периода (письмо ФНС России от 18.02.2016 № БС-3-11/650).

- Содержит обобщенные цифры начислений в отношении доходов работников и относящегося к ним НДФЛ.

Подробнее о форме читайте в статье «Порядок заполнения формы 6-НДФЛ с 2018 года – пример».

Сдавать ее, так же как и отчетность 2-НДФЛ, должны работодатели, имеющие наемных работников, которым они выплачивают доходы (п. 2 ст. 230 НК РФ). Таким образом, обязанность представления 6-НДФЛ при отсутствии выплаты доходов физлицам (и соответственно, при неначислении на них налога) в течение отчетного периода у работодателя не возникает.

Поэтому форму 6-НДФЛ с нулевыми показателями представлять в ИФНС не нужно. Хотя, если такой отчет будет отправлен, инспекция обязана будет принять его (письмо ФНС России от 04.05.2016 № БС-4-11/7928). Во избежание вопросов от налоговиков целесообразно направление им письма, поясняющего причины непредставления этого отчета. Составить его можно по аналогии с письмом такого же характера, которое обычно работодатели, не осуществлявшие в течение года хоздеятельности и не выплачивавшие работникам доходов, направляют в ИФНС взамен отчетности по 2-НДФЛ.

Наши рекомендации по составлению такого письма и его образец вы найдете в материале «Заполняем пояснение в налоговую по 6-НДФЛ – образец».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяСитуации, когда надо делать отчет

Вместе с тем вопрос о том, нужно ли сдавать 6-НДФЛ нулевую, отнюдь не праздный, поскольку 6-НДФЛ составляется нарастающим итогом за год, а ситуация по выплате работникам доходов в течение этого года может меняться. Например, могут возникать такие варианты:

- выплат нет в течение всего года — тогда ни один отчет 6-НДФЛ по этому году не сдается;

- выплаты появились только в 4-м квартале отчетного года — квартальные отчеты сдавать не надо, но подача годового будет обязательной;

- выплаты возникли в 3-м квартале года — не сдают отчеты за 1-й квартал и полугодие, но представить их за 9 месяцев и год необходимо, причем даже в том случае, если в 4-м квартале выплат доходов уже не будет;

- выплаты появились во 2-м квартале — не нужен отчет за 1-й квартал, но все последующие являются обязательными, даже если доход в 3-м и 4-м кварталах уже не выплачивался;

- выплаты имели место в 1-м квартале, но отсутствуют в последующих — отчеты нужно подавать за весь год.

Нужен ли образец заполнения нулевого отчета?

Как мы уже выяснили, нулевую отчетность 6-НДФЛ сдавать не надо, поэтому и образец заполнения ее вам не потребуется. Образец нужен для заполнения отчета с цифрами. Найти его вы можете здесь. А мы хотим напомнить вам правила заполнения 6-НДФЛ.Итак, в разделе 2 показывают данные последнего квартала отчетного периода:

- в конкретных цифрах, если выплаты и начисленный на них налог имеют место;

- проставляя вместо цифрового значения ноль, если сведения о выплатах и начислениях налога по этим выплатам отсутствуют (п. 1.8 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/450@).

Как правильно заполнить раздел 2 в расчете 6-НДФЛ, читайте здесь.

Раздел 1 заполняется данными, включающими значения, соответствующие всему отчетному периоду. При этом они:

- будут совпадать с данными 2-го раздела для первого периода выплат, в т. ч. если этот период возник не в начале года;

- останутся такими же, как и в предшествующем отчетном периоде, если выплат в последнем квартале отчетного периода не было.

О часто встречающихся ошибках в заполнении 6-НДФЛ читайте в публикации «Внимание! Здесь частые ошибки в 6-НДФЛ».

А как правильно исправить ошибки в 6-НДФЛ, мы рассказали здесь.

Итоги

Обязанность представления 6-НДФЛ нулевой действующим законодательством не установлена. Однако это правило распространяется только на ситуации отсутствия начислений дохода работникам в течение всего года. В промежуточных вариантах отчетность представляться должна (хотя возможна ее сдача и за неполный год), но полностью нулевой она уже не будет.

Еще про нулевки читайте:

nalog-nalog.ru

Нужно ли сдавать нулевой 6-НДФЛ — Контур.Экстерн

С появлением формы 6-НДФЛ у бухгалтеров компаний стали возникать многочисленные вопросы по заполнению. А у организаций, которые не платят зарплату по каким-либо причинам, возник закономерный вопрос: сдавать или нет нулевой 6-НДФЛ? Ответ на этот вопрос неоднозначный. Ниже рассмотрим, обязаны ли налоговые агенты представлять нулевой 6-НДФЛ.

В стандартном отчете 6-НДФЛ отражаются доходы и налог с них. Но бывают ситуации, когда сотрудники не получают доходов. Например, находятся в отпуске без сохранения содержания. Бухгалтеры знают, что ряд деклараций нужно сдавать даже при отсутствии показателей. В случае с формой 6-НДФЛ дело обстоит несколько иначе.

В общем случае направлять нулевой 6-НДФЛ не требуется. Об этом сообщила ФНС в своем письме от 23.03.2016 № БС-4-11/4901@.

Когда нужно сдавать нулевую 6-НДФЛ

Как уже отмечалось выше, обязанности сдавать нулевой отчет 6-НДФЛ законом не предусмотрено. Однако есть ситуации, когда безопаснее направить в ФНС данную форму. Нужно ли сдавать нулевую 6-НДФЛ в 2018 году, разберемся далее.

Допустим, компания ООО «Легион» на протяжении 2017 года отражала в 6-НДФЛ доходы двух сотрудников — Станкова И. В. и Лотыпова Р. Р. В первые три месяца 2018 года доходы никому не выплачивались. Даже несмотря на этот факт, лучше сдать нулевой 6-НДФЛ за I квартал 2018 года. Объяснение этому простое: ФНС по отчетности 2017 года знает, что компания является налоговым агентом. Если в 2018 году 6-НДФЛ перестанет поступать, инспекторы могут предположить, что компания просто забыла направить отчет. В результате может произойти блокировка счета до выяснения обстоятельств.

Чтобы неприятности обошли фирму стороной, при отсутствии доходов действуйте по одному из предложенных вариантов:

- Отправьте нулевой отчет.

- Напишите в ФНС письмо в произвольном формате о том, что 6-НДФЛ не представляется ввиду отсутствия выплат.

Нужно ли сдавать нулевую 6-НДФЛ, если доход был лишь в одном из кварталов? Ответ однозначный — нужно. Этому утверждению есть вполне логичное объяснение: все доходы в форме показываются нарастающим итогом. И отразив доход в одном отчетном периоде, его придется показывать и в последующих периодах в рамках календарного года.

Подводя итог, можно сказать, что нулевой 6-НДФЛ надо сдавать на усмотрение организации. Важно помнить о возможных последствиях.

Скачать образец нулевой 6-НДФЛ

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 3 месяца Контур.Экстерна бесплатно!

Попробовать

www.kontur-extern.ru

сдавать или нет в 2018 году

В форме 6-НДФЛ отражают данные по сотрудникам: кому и сколько начислено дохода и налога. Однако, что делать, если за отчетный период не было начислений, или вообще нет работников, или деятельность не велась. Нужно ли в этих случаях сдавать нулевой 6-НДФД? Ответы вы найдете в статье.

Когда в компании не было начислений, возникает вопрос: нужно ли сдавать нулевую 6-НДФЛ? Допустим, если в организации деятельность не велась, или сотрудников отправили в отпуск за свой счет, или вообще нет работников? Обо всем по порядку.

Читайте также:

Обратим внимание на одно разъяснительное письмо ФНС от 04.05.2016 № БС-4-11/7928. В нем говорится, что если выплаты не производятся, то 6-НДФЛ сдавать нет необходимости. Однако делается оговорка, что если представить «нулевой» 6-НДФЛ, то его обязаны принять. Также чиновники напомнили, что если за один период сдали нулевую декларацию, то придется сдавать ее и в следующие периоды. Чтобы избежать разбирательств и штрафов от ФНС.

Получается, что обязанности сдавать нулевой расчет 6-НДФЛ, если не было выплат работникам, у компании нет. Но все же мы советуем сдать в налоговую нулевку. Дело в том, налоговая инспекция может и не знать, что компания или ИП не являются налоговым агентом и будут ожидать поступления расчета 6-НДФЛ. При этом если расчет не поступит в течение 10 рабочих дней со дня окончания срока его подачи, то налоговая инспекция вправе заблокировать банковский счет (п. 3.2 ст. 76 НК РФ).

Чтобы избежать недоразумений со штрафами, блокировками и другими неприятными моментами, бухгалтеры прибегают к двум вариантам действий:

- передают в ФНС письмо о том, что фирма или ИП не должна сдавать расчет 6-НДФЛ.

- сдают нулевой расчет 6-НДФЛ.

Вы можете выбрать любой вариант. Как заполнить нулевой расчет, мы расскажем ниже. Если вы все-таки не хотите заполнять этот отчет, то вам надо обязательно написать письмо в налоговую. В нем сошлитесь на существующий порядок, на 2 пункт статьи 230 НК РФ. Приведите аргументы, по которым вам не надо сдавать декларацию и подкрепите письмо подписью руководителя.

Как заполнить нулевой 6-НДФЛ

Заполнение нулевого отчета происходит по правилам ФНС (письмо от 18.02.2016 № БС-3-11/650). Согласно им, во втором разделе отражают данные последнего квартала отчетного периода, в нашем случае в нем проставляются нули. Точно также необходимо поступить с первым разделом, он отвечает за прошлый квартал.

Важно: Нулевой 6-НДФЛ сдается в те же сроки, что и заполненные расчеты 6-НДФЛ. За 2017 год отчет надо сдать до 2 апреля 2018, за первый квартал – 3 мая 2018, шесть месяцев – 31 июля, девять месяцев – 31 октября 2018 года, за отчетный 2018 год – 1 апреля 2019.

Когда нужно сдавать нулевой 6-НДФЛ, а когда – обычный

Однако, если работники не получали зарплату только какой-то срок, но не весь отчетный период, тогда сдавать декларацию надо обязательно. К примеру, сотрудникам не выплачивали заработную плату в течение трех кварталов, но вот в 4 квартале 2018 года, ситуация изменилась, и была начислена зарплата. В этом случае необходимо сформировать 6-НДФЛ за 12 месяцев 2018, отразить там доходы работников. Однако сдавать нулевки за предыдущие периоды, не надо.

В таблице мы собрали случаи, когда следует или нет сдавать 6-НДФЛ.

| Ситуация | Сдавать/не сдавать |

|---|---|

| Компания не вела никакую деятельность весь отчетный год | нет |

| В компании с начала года не числятся работники | нет |

| Зарплату начислили только в 3-м квартале |

Надо сдать декларацию за 9 месяцев и за год. Даже если за 4 квартал не будет выплат |

| Доходы сотрудников отразили во 2-м квартале 2018 года |

Сдаем за все периоды, кроме первого квартала. Даже если не будем выплачивать в последующих кварталах зарплату |

| Доходы отразили в 1-м квартале 2018 | Отчеты следует сдавать весь отчетный год |

www.rnk.ru

Нужно сдавать 6 ндфл если нет начислений и выплат

Чиновники ФНС придерживаются такого же мнения. В письме № ЗН-19-17/97 от 08.06.2016г. они указали, что 6-НДФЛ сдавать не нужно, если отсутствует деятельность, облагаемая НДФЛ. Чиновники массово бракуют 6-НДФЛ за 2 квартал 2018 года

- Как заполнить 6-НДФЛ с учетом новых требований ФНС

- Как сдать новую 6-НДФЛ за 2 квартал с первого раза

- Из ФНС утекла информация, как будут принимать 6-НДФЛ в июле

Это правило одинаково касается, как юридических лиц, так и предпринимателей. Сдавать 6-НДФЛ «за себя» предприниматель не обязан. Если у него нет нанятых работников, то расчет сдавать не нужно. Внимание! Узнайте, примут ли ваши 4-ФСС, 6-НДФЛ, РСВ за 2 квартал. Это бесплатно и займет не более минуты вашего времени Проверить Кто признается налоговым агентом Понятие налогового агента приведено в п.1 ст.226 НК РФ.

Нужно ли сдавать 6 ндфл, если нет начислений — нюансы

НК РФ). Более конкретно о санкциях смотрите в статье «Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ». Особые ситуации А как будет выглядеть расчет в случае временной приостановки деятельности предприятия и, как следствие, прекращения осуществления зарплатных выплат с середины года? Исходя из основ заполнения расчета, предусмотренных приказом ФНС «Об утверждении форм расчета…» от 14.10.2015 № ММВ-7-11/[email protected], а также разъяснений фискальных органов, заполнение 1-го раздела будет производиться нарастающим итогом за отчетный период (1-й квартал, полугодие, 9 месяцев и год), 2-й раздел заполняется также по принципу накопления информации, однако лишь за последние 3 месяца отчетного периода.

Значит, если в текущем году выплаты сначала осуществлялись, а затем были приостановлены (в случае отпусков за свой счет), цифры в разделе 1 будут в расчетах за все отчетные периоды.

Если нет людей надо ли сдавать 2 ндфл и 6 ндфл

ВАЖНО! Форма выплаты дохода в адрес физлица, источником которого является Н-агент, значения не имеет; она может быть как денежной, так и натуральной. Также не имеет значения форма заключенных с физлицом договоров: трудовые или договоры ГПХ на работы, услуги.

Н-агентирование осуществляется также и в отношении дивидендов, если агент является при этом источником их выплаты. Предоставлять 6-НДФЛ, если нет заработной платы, или нет В налоговый орган 6-НДФЛ предоставляется только Н-агентами (п.

2 ст. 230

НК РФ). Расчет подается в отношении доходов, произведенных в адрес физлиц, за исключением тех их видов, которые конкретно определены законодательством. Значит, если не выполняется хотя бы одно из вышеуказанных требований, форма 6-НДФЛ Н-агентами в фискальные органы не предоставляется.

Если нет заработной платы — нужно ли сдавать отчет 6-ндфл

В избранноеОтправить на почту 6-НДФЛ — если нет заработной платы — сдавать в налоговую инспекцию не нужно. Обоснование указанной позиции и возможные действия для подстраховки и защиты налогоплательщика будут рассмотрены ниже.

Обязанность по предоставлению 6-НДФЛ Кто относится к налоговым агентам Предоставлять 6-НДФЛ, если нет заработной платы, или нет Особые ситуации Итоги Обязанность по предоставлению 6-НДФЛ Подавать расчет в налоговые органы должны лица, признаваемые налоговыми агентами (далее — Н-агенты) по НДФЛ. На это указано в п. 2 ст. 230 НК РФ. Обязанность возникает независимо от оснований, по которым организация или индивидуальный предприниматель отнесены к Н-агентам (письма Минфина и ФНС от 07.12.2015 № 03-04-06/71300, от 25.02.2016 № БС-3-11/[email protected]).

Компания в 2018 году не начисляла зарплату: нужно ли подавать 6-ндфл

Когда можно вообще не сдавать 6-НДФЛ Расчет 6-НДФЛ обязаны сдавать налоговые агенты. Ими являются организации и ИП, выплачивающие доход физическим лицам (п.

2 ст. 230 НК РФ). Следовательно, если организация или ИП если в течение календарного года ни начисления, ни выплаты в пользу работников или подрядчиков не производили, то расчет 6-НДФЛ можно вообще не сдавать. Нулевой 6-НДФЛ формировать также не обязательно. Подтверждение этому можно встретить, например, в Письме ФНС от 08.06.2016 № ЗН-19-17/97.

Из него следует, что если компания или ИП не осуществляет финансовую деятельность и не выплачивает доходы, 6-НДФЛ не сдается. Приведем цитату: Сказанное в полной мере можно распространить и на индивидуальных предпринимателей.

Если он они не начисляют и не выплачивают доходы физлицам, то 6-НДФЛ они не сдают.

Нужно ли сдавать 6 ндфл, если нет заработной платы?

Если вы выберете вариант с представлением нулевого расчета, то сдавать его потребуется по итогам каждого отчетного периода. Но если же посчитаете целесообразным написать в ИФНС письмо, о котором мы говорили выше, то его можно подать лишь один раз.

На что обратить внимание Если хотя бы в одном месяце года фирма или ИП являлись налоговыми агентами, то 6-НДФЛ следует сдавать в течение всего года. Дело в том, что форма 6-НДФЛ заполняется нарастающим итогом.

ВажноПоэтому даже если единственный раз организация или ИП начислили зарплату, допустим, в феврале 2016 года, то НДФЛ потребуется передавать в ИНФС за полугодие 2016 года, 9 месяцев и год. Отделаться пояснительным письмо или расчетом с нулевыми показателями уже не получится.

Как минимум, в разделе 1 потребуется весь год по строке 020 показывать единожды начисленный доход.

Надо ли сдавать нулевую форму 6-ндфл в 2018 году

По завершении финансового года, когда будет сдаваться другая форма отчета, касающаяся этого налога, 2-НДФЛ, специалисты налоговой службы будут проверять взаимоувязку между этими формами на предмет соблюдения контрольных соотношений. 6-НДФЛ не заменила 2-НДФЛ полностью, а только дополнила ее. Мнения и отзывы 6-НДФЛ предоставляется уже почти 2 года.

Сдавать ли нулевые 2-ндфл и 6-ндфл Одним из вариантов для организаций и ИП без работников и не производящих выплаты, облагаемые НДФЛ, может стать подача в ИФНС письма. В нем нужно указать причину, по которой данная компания вправе не сдавать 6-НДФЛ и привести ссылку на соответствующие статьи законодательства.

Сообщения и отчёты Законодательство не содержит требования о необходимости сообщать в ИФНС о несдаче 6-НДФЛ. Для собственного спокойствия компании и ИП могут представить в налоговую нулевку.

Нулевой 6-ндфл: нужно ли его сдавать и зачем

Если в компании отсутствуют наемные работники и в отношении них не начисляется зарплата, а значит и не удерживается налог, значит, необходимость в подаче отчетности отсутствует. Более того, сдать нулевую 2-НДФЛ невозможно, поскольку указывать в бланке попросту некого.

ВниманиеВместе с тем, компаниями, которые зарегистрировались и не имеют наемных работников, намного чаще оказываются под пристальным вниманием налоговиков, чем фирмы с сотрудниками. Некоторые бухгалтеры считают, что если предприятие не представляет справку 2-НДФЛ с нулевыми значениями, то необходимо направить в отделение налоговой инспекции заявление в произвольной форме, где будет указано, по какой причине не были осуществлены выплаты в пользу физических лиц, и, соответственно, не были поданы справки по форме 2-НДФЛ.

Расчет 6-НДФЛ включает в себя общую информацию, собранную Н-агентом, в целом по всем физлицам, получившим доход, источником которого он и является (даты и размеры фактически полученных доходов, величины налоговых вычетов и удержанного налога на доходы физлиц). Информация, занесенная в расчет, должна совпадать с регистрами налогового учета у Н-агента.

Кто относится к налоговым агентам Лица, являющиеся источником дохода для физлиц, и признаются Н-агентами (ст. 226 НК РФ). Они в некотором роде являются посредниками между физлицами и государством, выполняя при этом функции удержания налога у физлиц и перечисления его в бюджет.

Нужно сдавать 6 ндфл если нет начислений и выплат

Перед блокировкой расчетного счета инспекторы должны убедиться, что организация не является налоговым агентом (письмо от 09.08.2016 № ГД-4-11/14515). Однако организация может сама принять предупредительные меры, чтобы не допустить блокировки расчетного счета и административного штрафа.

Это можно сделать одним из способов:

- Сдать нулевой расчет,

- Отправить в ИФНС уведомление о том, что 6-НДФЛ не сдается при отсутствии начислений.

Особые ситуации Иногда сдавать 6-НДФЛ придется даже при отсутствии штата, начислений и деятельности. Такое возможно, если в течение года организация приобретала и лишалась статуса налогового агента.

Например, в первом квартале доходы физлицам выплачивались, во втором и третьем кварталах начислений зарплаты не было, а в четвертом выплаты возобновились.

Поскольку сдается он с нарастающим итогом, то обязанность подготовки и сдачи отчетности перейдет автоматом и на следующие кварталы вплоть до завершения года. 2-ндфл нулевая: нужно ли сдавать НДФЛ без работников — нужно ли сдавать? Отсутствие четкой позиции в законодательстве по данному вопросу порождает множество противоречивых мнений. Рассмотрим их. Заполнять ли 6-НДФЛ, если у организации нет работников Отчетность при временном приостановлении выплат персоналу Заполнение 6-НДФЛ для ИП без работников Заполнять ли 6-НДФЛ, если у организации нет работников Отчет 6-НДФЛ представляет собой расчет сумм подоходного налога, исчисленных и удержанных за всех работников организации. В этом его основное отличие от отчета 2-НДФЛ, который подается за каждого сотрудника индивидуально. Отчет предоставляется в налоговую инспекцию по месту учета ежеквартально.

Раздел 1 формы 6-НДФЛ составляется нарастающим итогом с начала года, а в разделе 2 указываются сведения за последние 3 месяца. Смотрите в таблице, как заполнить 6-НДФЛ с начислениями и без начислений зарплаты в ситуации, описанной выше: Отчетный период Раздел 1 Раздел 2 1 квартал Заполняется нарастающим итогом с начала года Данные о выплатах в январе, феврале и марте Полугодие (6 месяцев) Нулевой 9 месяцев Нулевой Год Данные о выплатах за октябрь, ноябрь и декабрь Как видно в таблице, если с начала года организация выплачивала доходы физическим лицам, расчет нужно сдавать до конца года.

В тех кварталах, когда выплат не было, в раздел 1 копируются данные предыдущего отчета, а раздел 2 сдается пустым. Важно! Если в течение года организация хотя бы один раз выплатила доход физическим лицам, 6-НДФЛ нужно сдавать до конца года. Иногда налоговый агент не удерживает налог при выплате дохода.

02zakon.ru

сложные вопросы — статья в Контур.Школе

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Нужно ли сдавать нулевой отчет по форме 6-НДФЛ, если в отчетном периоде не начислялась зарплата?

6-НДФЛ должны представлять только налоговые агенты по НДФЛ, т.е. те организации, которые должны исчислять НДФЛ с доходов, выплачиваемых ими физлицам (п. п. 1, 2 ст. 226, п. 2 ст. 230 НК РФ, п. 1.1 Порядка заполнения расчета, утв. приказом ФНС от 14.10.2015 № ММВ-7-11/450@).

Нулевая 6-НДФЛ означает, что нет ни одного человека, получившего от организации доход, с которого должен быть исчислен НДФЛ. Но в этом случае организация не является налоговым агентом и не должна представлять расчет 6-НДФЛ (вопрос 1 из письма ФНС от 01.08.2016 № БС-4-11/13984@). Хотя при желании это можно сделать и ИФНС обязана такой расчет принять (Письмо ФНС от 04.05.2016 № БС-4-11/7928@).

Налоговый агент исчисляет НДФЛ на дату фактического получения дохода, которая может не совпадать с датой его выплаты. Поэтому тот факт, что вы не выплачивали физлицам доходы в каком-то периоде, не всегда означает, что вы не являетесь налоговым агентом и не должны подавать 6-НДФЛ. Так, дата фактического получения дохода в виде зарплаты — это последнее число месяца, за который она начислена. И если у вас трудится хотя бы один работник, то даже в случае, когда зарплату по каким-то причинам ему не выплачивали, вы все равно должны подать расчет 6-НДФЛ. В разделе 1 этого расчета вы отразите начисленные, но не выплаченные суммы.

Раздел 1 6-НДФЛ заполняют нарастающим итогом с начала года (Письмо ФНС от 16.01.2017 № БС-4-11/499). Поэтому, даже если физлица получали от вас доходы в прошлых кварталах этого года, 6-НДФЛ надо сдать и за текущий квартал (Письмо ФНС от 23.03.2016 № БС-4-11/4958@). Например, в I квартале 2016 г. организация начисляла и выплачивала зарплату работникам. А начиная с марта 2016 г. в ней числится только директор, оформивший отпуск за свой счет. В этой ситуации 6-НДФЛ надо подать не только за I квартал. Также следует сдать 6-НДФЛ за полугодие, 9 месяцев 2016 г. и за 2016 г., в которых будут заполнены лишь разделы 1, а разделы 2 заполнять не надо.

Рекомендация: Даже если вы не должны подавать 6-НДФЛ, направьте в ИФНС письмо в произвольной форме об отсутствии у вас обязанности его представлять. В противном случае ИФНС может решить, что организация неправомерно не представила расчет, и заблокировать ее счет в банке.

Как в 6-НДФЛ отразить зарплату, начисленную в одном квартале, а выплаченную в другом?

Дата фактического получения дохода в виде зарплаты и за первую, и за вторую половину месяца — это последнее число месяца, за который она начислена (п. 2 ст. 223 НК РФ).

Зарплата, начисленная за месяц одного квартала, а выплаченная в следующем квартале, отражается — в разделе 1 расчета 6-НДФЛ за период, в котором она начислена и в разделе 2 расчета 6-НДФЛ за квартал, в котором НДФЛ с зарплаты должен быть перечислен в бюджет (Письмо ФНС от 02.11.2016 № БС-4-11/20829@). Обычно это квартал, в котором зарплата выплачена.

Обоснование: Письма ФНС от 15.12.2016 № БС-4-11/24063@, от 09.08.2016 № ГД-4-11/14507 (п. 2).

Например, зарплата за декабрь, выплаченная 9-го января, отражается:

- в разделе 1 6-НДФЛ за год;

- в разделе 2 6-НДФЛ за I квартал следующего года.

В разделе 1 расчета 6-НДФЛ за квартал, в котором начислена зарплата, исчисленный с нее НДФЛ укажите только по строке 040. По строкам 070 и 080 его указывать не надо. Этот НДФЛ вы включите в показатель строки 070 6-НДФЛ за тот период, в котором выплатите зарплату.

Обоснование: Письма ФНС от 05.12.2016 № БС-4-11/23138@, от 09.08.2016 № ГД-4-11/14507, от 01.08.2016 № БС-4-11/13984@ (Вопрос 6).

В разделе 2 6-НДФЛ за квартал, в котором НДФЛ с зарплаты должен быть перечислен в бюджет, укажите:

- по строке 100 — последнее число месяца, за который начислена зарплата;

- по строке 110 — дату выплаты зарплаты;

- по строке 120 — первый рабочий день, следующий за датой из строки 110, т.е. срок, не позднее которого НДФЛ с зарплаты надо перечислить в бюджет.

Обоснование: Письма ФНС от 15.12.2016 № БС-4-11/24063@, от 05.12.2016 № БС-4-11/23138@, от 09.08.2016 № ГД-4-11/14507.

В 6-НДФЛ сумму удержанного за год налога с данными 2-НДФЛ сверять не стоит (Письмо ФНС России от 01.07.2016 № БС-4-11/11886@).

И в форме 6-НДФЛ, и в справках 2-НДФЛ есть графа «Сумма удержанного налога». Однако это не значит, что этот показатель в годовом расчете 6-НДФЛ и в справках 2-НДФЛ за аналогичный период всегда будет одинаковым.

В случае, когда зарплата начислена в одном налоговом периоде (например, в декабре 2016 г.), а фактически выплачена в другом (в январе 2017 г.), в годовой 6-НДФЛ сумма налога, удержанного с начисленной в декабре зарплаты, не попадет. Ведь удержать НДФЛ с зарплатного дохода нужно при его фактической выплате (в нашем случае — в январе).

В расчете за 2016 г. эту сумму нужно будет указать только в строке 040 «Сумма исчисленного налога» раздела 1.

А по строке 070 «Сумма удержанного налога» годового расчета НДФЛ с декабрьской зарплаты показывать не нужно.

В 2-НДФЛ суммы удержанного налога отражаются за тот налоговый период, к которому относится начисленный доход и за который исчислен этот НДФЛ. Причем, если налог был удержан уже после окончания отчетного года и после того, как справки 2-НДФЛ были представлены в ИФНС, придется сдать в инспекцию корректировки.

ООО, которые выплачивают дивиденды физлицам, Приложение № 2 к декларации по налогу на прибыль не заполняют никогда. Сведения об НДФЛ с дивидендов они указывают в справках 2-НДФЛ (п. 4 ст. 230 НК РФ, Письмо Минфина от 19.10.2015 № 03-03-06/1/59890).

Куда сдавать отчет обособленному подразделению без выделенного баланса?

Налоговые агенты — российские организации, имеющие обособленные подразделения, представляют расчет по форме 6-НДФЛ в отношении работников этих обособленных подразделений в налоговый орган по месту учета таких обособленных подразделений (Письмо ФНС России от 26.02.2016 № БС-4-11/3168@).

Как отражать доходы, для которых не предусмотрен конкретный срок выплаты, например, гонорары?

Нельзя объединять суммы дохода, выплаченные в разные сроки, в одну сумму. Каждую дату выплаты дохода и налога по нему следует отразить отдельно. Для этого нужно повторить строки 100–140 раздела 2 столько раз, сколько было выплат (п. 1.2 Общих требований к порядку заполнения формы расчета Приложения № 2 к Приказу ФНС РФ от 14.10.2015 № ММВ-7-11/450@).

В какой строке расчета 6-НДФЛ нужно отразить выданные суммы пособия по уходу за ребенком до 1,5 лет?

В расчете 6-НДФЛ отражаются только те доходы, которые подлежат налогообложению. Пособия по уходу за ребенком не облагаются НДФЛ, поэтому их не нужно указывать в форме 6-НДФЛ.

school.kontur.ru

Нужно ли ИП без работников сдавать 6-НДФЛ в налоговую

Отчетность по форме 6-НДФЛ была введена с целью усиления контроля над получаемыми физическими лицами доходами и уплаченными с них налогами. Каждый работодатель обязан не только выплатить заработную плату (или иной доход) сотрудникам, но также начислить и удержать с него налог в пользу государства. А как поступать предпринимателю, если нет сотрудников?..

Отчетность по форме 6-НДФЛ была введена с целью усиления контроля над получаемыми физическими лицами доходами и уплаченными с них налогами. Каждый работодатель обязан не только выплатить заработную плату (или иной доход) сотрудникам, но также начислить и удержать с него налог в пользу государства. А как поступать предпринимателю, если нет сотрудников?..С января 2016 года сдача отчетности 6-НДФЛ — обязанность каждого юрлица или ИП, являющегося налоговым агентом. В отличие от формы 2-НДФЛ (статья Справка 2-НДФЛ для ИП), форма 6-НДФЛ содержит не индивидуальные показатели, а обобщенные по всем работниками предприятия. Она заполняется и сдается ежеквартально, нарастающим итогом.

В случае, если у ИП нет сотрудников, говорят о двух вариантах:

- Сдать нулевую отчетность.

- Вообще ничего не представлять.

Правильным является второй вариант, поскольку сдавать 6-НДФЛ должны только налоговые агенты. Есть документ, ссылка на который может пригодиться: письмо ФНС от 23.03.16 № БС-4-11/4958. В этом письме подчеркивается, что необходимо заполнять 6-НДФЛ если являешься налоговым агентом. Рассчитывать 6-НДФЛ ИП без работников не должен, поскольку согласно статье 226 Налогового кодекса РФ в этом случае не возникает статуса налогового агента.

Б

Следовать той же логике можно и при ответе на другой вопрос: нужно ли оформлять 6-НДФЛ при отсутствии выплат работникам? Нет, и такой необходимости у ИП не возникает. Однако, если у ИП в начале года сотрудники были, а потом уволились, то отчетность по 6-НДФЛ сдавать придется. Дело в том, что заполнение данной формы идет в течение года нарастающим итогом, следовательно, показатели за кварталы после первого будут просто повторяться.

Когда еще может требоваться 6-НДФЛ? Например, в случае произведенных выплат физическим лицам, которые не состоят в штате. Заказали разработку сайта или поручили установить рекламную конструкцию мастеру, заключив гражданско-правовой договор? Автоматически становитесь налоговым агентом и учитываете выплаченные суммы в отчетности 6-НДФЛ. А когда те же услуги вам оказываются юридическими лицами или другими предпринимателями, то ничего считать и заполнять не требуется, так как налоговым агентом вы являться не будете.

Если работнику доход выплачивался не в денежной, а в натуральной форме, то 6-НДФЛ также заполняется (с той лишь разницей, что в некоторых строках указываются нули).

Иногда для подстраховки в свою ИФНС предприниматели направляют пояснительную записку, в которой подчеркивают, что не могут соответствовать статусу налогового агента. Записка пишется в произвольной форме, а в качестве основного аргумента следует указать статью 226 НК РФ и письмо ФНС, упомянутое выше.

Совсем недавно был опубликован еще один документ, в котором даны ответы на ряд вопросов, касающихся формы 6-НДФЛ. Это письмо ФНС №БС-4-11/13984 от 1 августа 2016 года. В одном из ответов еще раз подчеркивается, что ИП без работников не должен предоставлять расчет. Это действие не является обязательным, требовать присылать уведомления в ИФНС никто не будет, но для собственного спокойствия можно потратить немного времени на эту процедуру.

Также рекомендуем к прочтению нашу новую статью КБК НДФЛ 2016: узнать и расшифровать — все о кодах бюджетной классификации на этот год. Если у вас остались вопросы по теме, пожалуйста, задайте их в комментариях к статье.

vse-dlya-ip.ru