Как в 6 ндфл отражать отпускные выплаты – Как правильно отразить в форме 6-НДФЛ отпускные?

как отразить отпускные и больничные

Пик отпусков приходится на 3 квартал. Поэтому, в преддверии сдачи 6-НДФЛ за 9 месяцев, считаем не лишним напомнить бухгалтерам, как отпускные выплаты отражаются в НДФЛ-отчетности.

Отпускные в 6-НДФЛ

Чтобы правильно заполнить 6-НДФЛ в части отражения отпускных, нужно понимать, когда такой доход считается полученным в НДФЛ-целях и когда с этого дохода должен быть перечислен налог в бюджет.

Так вот, отпускные считаются полученными в день их выплаты, а налог с этих сумм необходимо перечислить в бюджет не позднее последнего дня месяца, в котором они выплачены (пп. 1 п. 1 ст. 223, п. 6 ст. 226 НК РФ). Таким образом, отпускные в 6-НДФЛ за 9 месяцев отражайте так.

- В Разделе 1:

- в стр.020 укажите всю сумму отпускных (включая НДФЛ), выплаченную за 9 месяцев;

- в стр.040 и 070 укажите сумму НДФЛ с выплаченных за 9 месяцев отпускных.

- В Разделе 2 расчета за 9 месяцев, по общему правилу, необходимо заполнить столько блоков строк 100 – 140, сколько дат выплат отпускных пришлось на июль – сентябрь. Но так как 30 сентября – воскресенье, срок уплаты НДФЛ с сентябрьских отпускных выпадает уже на октябрь (01.10.2018). Соответственно, сведения о сентябрьских отпускных и НДФЛ с них должны попасть в раздел 2 уже годового 6-НДФЛ (Письмо ФНС от 05.04.2017 № БС-4-11/6420@).

В самих строках укажите следующее:

- в стр. 100 и 110 – даты выплаты отпускных за июль и август;

- в стр. 120 – «31.07.2018» — для июльских отпускных, «31.08.2018» — для августовских отпускных;

- в стр.130 – сумму июльских/августовских отпускных;

- в стр.140 – НДФЛ с июльских/августовских отпускных.

Если был перерасчет отпускных

Если в 3 квартале вы по какой-либо причине произвели перерасчет отпускных, выплаченных в 1 или во 2 кварталах, то отражение этих сумм в 6-НДФЛ зависит от того, в какую сторону произведен перерасчет (Письмо УФНС по г.Москве от 12.03.2018 № 20-15/049940). Если после перерасчета сумма отпускных увеличилась, то отразите сведения о ней в разделах 1 и 2 расчета 6-НДФЛ за 9 месяцев (за исключением случая, когда перерасчет был произведен в сентябре – этот перерасчет отразите по аналогии с сентябрьскими отпускными). Если же в результате перерасчета сумма отпускных уменьшилась, то работодателю придется подать уточненку за период, в котором была отражена первоначальная сумма отпускных.

Не путайте отпускные и компенсацию за неиспользованный отпуск

Несмотря на то что такая компенсация выплачивается увольняющемуся работнику за неотгулянные дни отпуска, отпускными она не является. И для НДФЛ-целей компенсация за неиспользованный отпуск считается полученной в последний день работы сотрудника, который увольняется (п. 2 ст. 223 НК РФ). А налог с этой компенсации нужно перечислить не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). С учетом этих особенностей сведения о сумме выплаченной компенсации и налога с нее и должны отражаться в 6-НДФЛ.

Больничные в 6-НДФЛ

Информация о суммах выплаченных пособий по временной нетрудоспособности и НДФЛ с них отражается в 6-НДФЛ в порядке, аналогичном порядку отражения отпускных.

glavkniga.ru

Отпускные в 6-НДФЛ – сложные случаи отражения и переходящие отпуска 2018

Отпускные являются одним из видов доходов, подлежащих налогообложению. Налог обязан изыматься из данного вида дохода как работающих сотрудников, так и тех, что были уволены, но получили впоследствии компенсацию за неиспользованные дни отпуска. Эту сумму налога по отпускным вносят в специальную форму 6-НДФЛ.

Отражение отпускных в 6-НДФЛ

Как и когда именно происходит исчисление НДФЛ? Отпуск является временем отдыха и к трудовым будням не имеет отношения. Например, как отразить в 6-НДФЛ переходящие отпускные?

Можно воспользоваться советом опытных бухгалтеров либо обратится к первоисточнику, а именно к ст. 136 ТК РФ. По закону перечисление отпускных средств должно быть проведено работодателем за три дня до начала отпуска. В момент перечисления средств следует произвести удержание НДФЛ.

Когда заполняется 6-НДФЛ перед отпуском, полученная после расчетов сумма дохода подвергается объединению с остальными доходами, указанными в разделе 1. Несмотря на это, во 2 разделе их можно отделить от доходов, обладающих иными сроками перечисления.

Примеры нюансов при заполнении отпускных и 6-НДФЛ в целом:

- Начинается заполнение полей только с левого края.

- Если остаются пустые позиции, то в них нужно поставить прочерк.

- Любая ошибка — повод начать заполнение документации заново. Не надо рассчитывать на корректирующий карандаш, его применение в оформлении такого документа запрещено.

- Во время скрепления листов нельзя нарушать их целостность.

Предоставлять документацию можно в бумажной форме, но лишь в случае малой численности персонала. В ином случае форма заполняется и впоследствии передается только в цифровом виде. Стоит заметить, что удобнее и быстрее заполнение формы все же производить в электронном виде.

Заполнение формы, независимо от бумажного или электронного вида, начинается с первой страницы. Вверху следует внести информацию, идентифицирующую налогоплательщика. В случае с филиалом компании заносятся данные КПП. Впоследствии, если во время проверки у проверяющего органа появятся замечания, последующее заполнение корректирующей документации будет также обозначаться порядковым номером, начинающимся с единицы. Во время первого же варианта заполнения формы указывается цифра ноль.

Заполняемый документ является полугодовым, поэтому в нем указывается код 31. После осуществляется заполнение граф, обладающих стандартными данными в виде кода налогового органа, номера телефона. Последним этапом заполнения является блок, в котором указываются ФИО лица, которое обладает полномочиями, позволяющими осуществлять заполнение и передачу формы в проверяющие органы.

Переходящие отпускные

Как отразить в 6-НДФЛ переходящие отпускные в другой месяц? Осуществляется это с применением стандартных правил:

- Независимо от периода, к которому относится отпуск, начисляемая на него сумма вносится в указанный срок платежа в общее количество суммы, указываемой в 1 разделе 6–НДФЛ.

- Чистая сумма отпускных заносится во 2 раздел, где также указывается дата ее начисления и срок, в который была осуществлена уплата налога.

Это означает, что в 6 НДФЛ переходящие отпускные, обладающие разными отчетными периодами, в документе будут отражаться по факту из начисления и выплаты. Перерасчет в этой ситуации может понадобиться в двух случаях:

- Допущение ошибки.

- Отзыв отпуска либо увольнение сотрудника, повторный перенос отпуска, произошедший по причине выплаты отпускных в другой срок. В этой ситуации в документах отражается период фактического перерасчета отпускных.

Компенсация отпуска при увольнении в 6-НДФЛ

Особое внимание заслуживает процедура увольнения сотрудника. В этом случае заносится в 6-НДФЛ компенсация отпуска при увольнении. Это относится ко всем отпускам, которые не были использованы работником до момента его ухода. Стоит заметить, что в этой ситуации отпускные не считаются оплатой за труд и не относятся к отпускным выплатам. Для их занесения в документ используется немного другая информация.

О компенсации отпуска в 6-НДФЛ сказано в п. 1 ст. 223 НК. Также стоит напомнить, что отличительной чертой этого вида компенсации является тот факт, что он подвергается налогообложению. Обычно выплата отпускной компенсации проводится одновременно с выплатой расчетной суммы по зарплате. Поэтому вычет НДФЛ с компенсационной отпускной суммы обязан быть выполнен в тот же день, когда будет осуществляться передача налога с зарплаты. То есть налог с компенсации по закону уплачивается в бюджет на следующий день после выплаты суммы работнику.

Отражение компенсации отпуска происходит в двух разделах 6-НДФЛ. Выплаченная работнику сумма компенсации вносится в 020 строку. Вычтенная из нее сумма налога должна быть отражена в двух строках — 040 и 070. Стоит напомнить, что во втором разделе компенсационная отпускная сумма отражается вместе с зарплатой, переданной уволенному сотруднику в тот же день. Это означает, что компенсационная сумма не подвергается выделению в строках 100–140. Для ее отражения можно использовать только строку, предназначенную для отражения зарплаты.

Таким образом, можно сказать, что в форме 6-НДФЛ имеются особенности занесения выделенного времени на уплату налога по отпускным. Но в то же время используемый порядок заполнения не подвергается изменению.

Смотрите также детальное видео об этой отчетности:

saldovka.com

Как в 6 НДФЛ отразить отпускные

Как в 6 НДФЛ отразить отпускные – зависит от даты их выплаты и от ситуации с сотрудником (увольняется или нет). Ошибка в сумме или в дате – повод для штрафа или подачи уточненного расчета. Проверьте себя.

Неточности в форме 6-НДФЛ наказуемы – могут оштрафовать и работодателя, и сотрудника, ответственного за подготовку отчета, в том числе директора:

- Работодателя – на 500 р. за каждый расчет.

- Ответственного сотрудника – на сумму от 300 р. до 500 р.

В ситуации с отпускными форма 6 НДФЛ и правила ее заполнения не детализируют особенности отражения сумм и дат в нестандартных ситуациях. Поэтому приходится брать за основу многочисленные официальные разъяснения, особенно по вопросам указания дат в разделе 2 расчета.

6 НДФЛ: отпускные, дата получения дохода

Такие денежные выплаты для целей НДФЛ считаются полученными в день их выдачи сотруднику. Подробнее о ключевых датах при заполнении 6 НДФЛ читайте в таблице 1.

Таблица 1. 6 НДФЛ: отпускные по датам

| День | Как определить |

| Получение денег на отпуск | День выплаты |

| Расчет НДФЛ | День выплаты |

| Удержание налога | День выплаты |

| Перечисление НДФЛ в бюджет | Последний день месяца выплаты |

Исходя из этих правил по определению дат и оформляется расчет 6-НДФЛ. Вот несколько примеров заполнения формы при нестандартных ситуациях.

Как отразить отпускные в 6 НДФЛ при отдыхе в следующем квартале

В такой ситуации в первом разделе показатели заполняют в периоде выплаты денег, а во второй раздел сведения вносят, если крайний срок уплаты налога в бюджет пришелся на период отчета. Если это нерабочий день, то сведения во второй раздел 6 НДФЛ вносят только по итогам следующего периода по строкам:

- 100 – день выдачи средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты или перенесенный рабочий день с прошлого периода;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

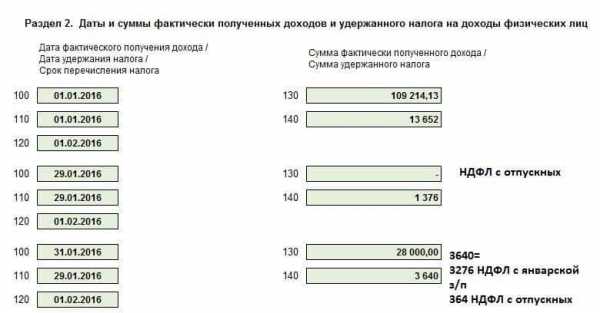

Пример 1

6 НДФЛ с отпускными, пример заполнения

Сотрудник ООО «Символ» 28 июня получил 25 000 р. на отдых и ушел в отпуск со 2 июля. Бухгалтер «Символа» удержал 3250 р. налога и заполнил расчет 6 НДФЛ:

Раздел 1

Раздел 2

Как отразить отпускные в 6-НДФЛ при перерасчете с доплатой

В данном случае в первом разделе отражают выплату с учетом корректировки. Во втором разделе отражают по отдельности изначальные отпускные и доплату – по строкам:

- 100 – дни каждой из выплат;

- 110 – дни каждой из выплат;

- 120 – последняя дата в месяце выплаты;

- 130 – отпускная и доплаченная суммы

- 140 – налог с обеих сумм.

Пример 2

Пример заполнения 6-НДФЛ с отпускными

Сотрудник ООО «Символ» ушел на отдых с 1 июня. Бухгалтер сделал выплаты:

- 28 мая – 10 000 р. с удержанием 1300 р. налога;

- 5 июня – 3000 р. с удержанием 390 р. НДФЛ,

и в результате форму 6-НДФЛ заполнил так:

Раздел 1

Раздел 2 за полугодие

Раздел 2 за 9 месяцев

6 НДФЛ: отпускные вместе с зарплатой

Зарплату придется показать в отчете отдельно, так как у нее другие ключевые даты. Читайте о них в таблице 2.

Таблица 2. 6 НДФЛ: отпускные вместе с зарплатой

| День для зарплаты | Как определить |

| Получение денег | Последняя дата месяца |

| Расчет НДФЛ | Последняя дата месяца |

| Удержание налога | Дата выплаты денег |

| Перечисление НДФЛ в бюджет | Следующая дата после дня выплаты денег |

Значит, во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 – день выдачи средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

- По заработку:

- 100 – последний день зарплатного месяца;

- 110 – день выдачи зарплатных средств;

- 120 – следующий рабочий день после выдачи зарплатных средств;

- 130 – зарплатная сумма;

- 140 – налог с зарплатной суммы.

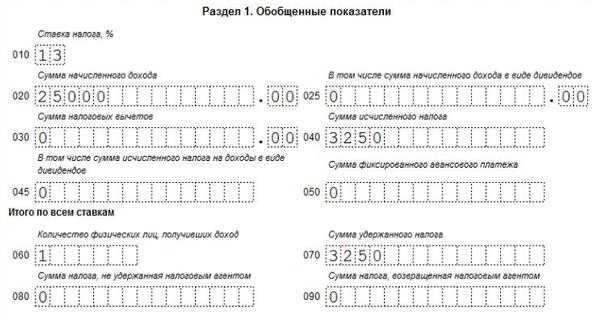

Пример 3

6 НДФЛ с отпускными: пример заполнения

Сотрудник ООО «Символ» ушел на ежегодный отдых с 14 мая. Бухгалтер сделал 7 мая выплаты:

- 26 000 р. отпускных с удержанием 3380 р. налога;

- 40 000 р. заработка с удержанием 5200 р. НДФЛ,

и в результате второй раздел формы 6-НДФЛ заполнил так:

Раздел 2

Как отразить отпускные в 6-НДФЛ при отзыве из отпуска

В такой ситуации выплата к отдыху пересчитывается. Ее показывают во втором разделе с учетом корректировки, как и сумму налога. Перечисляют НДФЛ в сумме за минусом излишнего удержания с неиспользованных отпускных дней. Оплату перенесенных дней показывают в расчете в день выплаты денег. В результате во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 – день выдачи средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты;

- 130 – сумма после перерасчета;

- 140 – налог с суммы с учетом перерасчета.

- По заработку по строкам:

- 100 – последний день зарплатного месяца;

- 110 – день выдачи зарплатных средств;

- 120 – следующий рабочий день после выдачи зарплатных средств;

- 130 – зарплатная сумма;

- 140 – налог с зарплаты.

- По переносу по строкам:

- 100 – день выдачи отпускных средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

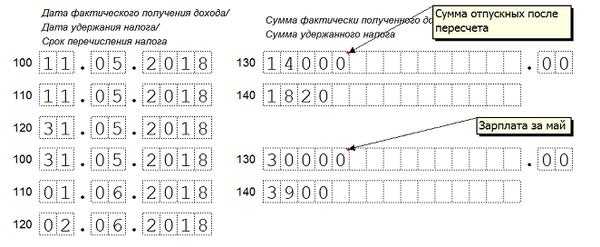

Пример 4

Пример заполнения 6-НДФЛ с отпускными

Второй раздел в расчете за полугодие:

Второй раздел в расчете за 9 месяцев:

Как отразить отпускные в 6 НДФЛ при болезни в отпуске

Болезнь не изменяет общие правила фиксации отпускных в расчете, если отпуск продлили на дни заболевания в том же месяце. Отпускная сумма в таком случае не меняется. Во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 – день выдачи средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

- По больничным по строкам:

- 100 – день выдачи больничных средств;

- 110 – день выдачи больничных средств;

- 120 – последняя дата в месяце выплаты;

- 130 – больничная сумма;

- 140 – налог с больничной суммы.

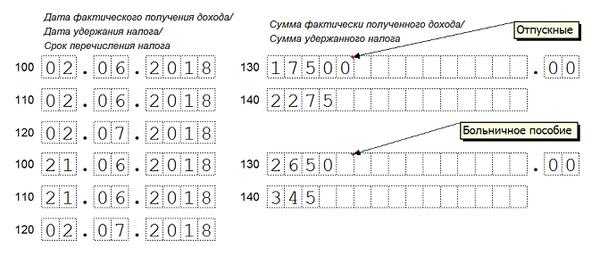

Пример 5

6 НДФЛ с отпускными: пример заполнения

Сотрудник ООО «Символ» взял отпуск с 6-го по 19-е июня. С отпускных в размере 17 500 р. удержан налог в сумме 2275 р.

Период с 14-го по 17-е июня он проболел, получив больничные 21-го июня в размере 2650 р., включая НДФЛ в сумме 345 р. «Символ» перенес дни отпуска на период с 25-го июня, а бухгалтер так заполнил второй раздел расчета за 9 месяцев:

Как отразить отпускные в 6-НДФЛ при увольнении

Особого порядка для таких выплат не установлено, их фиксируют в расчете по обычным правилам, но отдельно от иных увольнительных сумм.

Пример 6

Пример заполнения 6-НДФЛ с отпускными

Сотрудник ООО «Символ» взял отпуск перед увольнением с 5-го июня и 1-го июня получил 10 000 р. отпускных, включая налог в сумме 1300 р. Бухгалтер так заполнил второй раздел расчета за 9 месяцев:

Отпускные 6 НДФЛ: как отчитаться

Сдать форму за отчетный период нужно к последнему дню следующего за ним месяца. Ближайшие сроки по расчету 6-НДФЛ смотрите в таблице 3.

Таблица 3. Отпускные 6 НДФЛ: как отчитаться

| Период по отчетности в 2018 году | Срок сдачи в инспекцию |

| полугодие | 31.07.18 |

| 9 месяцев | 31.10.18 |

Сдать расчет 6-НДФЛ фирме нужно:

- если нет подразделений – в инспекцию по месту учета;

- если есть подразделения – по месту регистрации каждого из них, в том числе головного.

Предпринимателям и «самозанятым» лицам сдать расчет придется по месту прописки.

www.buhsoft.ru

Как отразить отпускные и авансы в 6-НДФЛ за полугодие 2018

Расчет сумм налога на доходы физлиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) – это обобщенная налоговым агентом информация в целом по всем физическим лицам, получившим от него доходы. Расчет по форме 6-НДФЛ за полугодие 2018 года следует представить не позднее 31 июля 2018 года. Рассказываем, как отражаются в 6-НДФЛ отпускные и авансы.

Отпускные в 6-НДФЛ в “1С:ЗУП 8” (ред.3)

Дата фактического получения дохода (дата для строки 100) в виде отпускных выплат – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Отпускные выплачены в июне

Пример

При начислении отпускных в документе Отпуск указана плановая дата выплаты – 06.06.2018. Эта дата первоначально учтена как дата получения дохода, и на эту дату исчислен налог (рис. 1). Фактически отпускные были выплачены – 07.06.2018.

В программе дата фактического получения дохода дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты. Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе начисления и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты (как в нашем примере). Поле Дата выплаты заполняется равной дате ведомости. Т.е реальная дата фактического получения дохода (дата для строки 100) это дата, указанная в поле Дата выплаты документа на выплату отпускных (рис. 2).

Новое по теме:

Удержание налога производится при проведении документов на выплату. Дата удержания налога (дата для строки 110) это также дата указанная в поле Дата выплаты документа на выплату. Срок перечисления налога – не позднее последнего числа месяца, в котором производились такие выплаты. В разделе 2 расчета данная операция отражается как на рис. 3.

В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается.

Если, например, отпускные начислены в июне 2018 года, а выплачены в июле 2018 года, тогда такой доход отразится в разделе 1 и 2 расчета за 9 месяцев 2018 года, так как дата фактического получения этого дохода определяется как день его выплаты.

Или, например, отпускные начислены в мае, а выплачены в июне 2018 года – 07.06.2018 (как в нашем примере). Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т.е. 30.06.2018. Так как это выходной день, то срок перечисления переносится на 02.07.2018. Следовательно, эта операция не отражается в разделе 2 расчета за полугодие 2018 года. Она будет отражена в разделе 2 за 9 месяцев 2018 года. Однако, так как дата получения дохода по этой операции – 07.06.2018, то она попадет в раздел 1 расчета за полугодие 2018 года (рис. 3).

Рис. 1

Рис. 2

Рис. 3

Отпускные выплачены вместе с зарплатой

В программе имеется возможность начислять зарплату за период с начала месяца по дату ухода сотрудника в отпуск непосредственно вместе с отпускными. В документе Отпуск устанавливается флажок Рассчитать зарплату за. При этом, так как дата получения дохода для отпускных и зарплаты определяется по-разному (для отпускных – по дате выплаты, для зарплаты – как последний день месяца начисления), то при расчете НДФЛ считается отдельно для каждой даты получения дохода (рис. 4).

Соответственно, при выплате отпускных с зарплатой общая сумма удержанного налога также учитывается отдельно по каждой дате получения дохода. Датой удержания налога при этом как для отпускных, так и для зарплаты считается дата выплаты, т.е. дата документа ведомости. Срок перечисления налога для зарплаты определяется как следующий за датой выплаты день, для отпускных – последний день месяца выплаты отпускных.

В разделе 2 расчета данная операция отражается двумя блоками строк (рис. 5).

Обратите внимание, что для зарплаты в этом случае получается, что дата удержания налога меньше, чем дата фактического получения дохода. В соответствии с разъяснениями ФНС, такое заполнение раздела 2 расчета по форме 6-НДФЛ допускается.

Рис. 4

Рис. 5

Отражение отпускных в 6-НДФЛ в других программах 1С:

Доплата отпускных в 6-НДФЛ в “1С:ЗУП 8” (ред.3)

Дата фактического получения дохода (дата для строки 100) в виде доплаты отпускных – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты (как и для сумм отпускных) (письма ФНС от 12.03.2018 № 20-15/049940, от 21.02.2018 № 16-12/021202@).

Пример

Отпускные выплачены в марте 2018 года. В апреле ранее начисленные отпускные перерассчитаны, в результате необходимо доплатить сумму отпускных.

Если в результате перерасчета отпускных производится доплата, то она отражается в разделе 1 и 2 расчета по форме 6-НДФЛ в том отчетном периоде, в котором произведена (письма ФНС от 12.03.2018 № 20-15/049940, от 21.02.2018 № 16-12/021202@) (рис. 6, рис. 7). Причем срок перечисления НДФЛ с доплаты отпускных (как и с суммы отпускных) – не позднее последнего числа месяца, в котором она выплачена.

Рис. 6

Рис. 7

Отражение доплаты отпускных в 6-НДФЛ в других программах 1С:

Аванс в 6-НДФЛ в “1С:ЗУП 8” (ред.3)

С аванса по заработной плате отдельно исчислять, удерживать и уплачивать НДФЛ в бюджет не следует (см. письма Минфина России от 13.07.2017 № 03-04-05/44802, от 13.04.2017 № 03-04-05/22521).

Если аванс приходится на конец месяца (например, на 30 или 31 число), то при его выплате следует удержать и перечислить НДФЛ в бюджет, не дожидаясь перечисления зарплаты по итогам месяца. К такому выводу пришел Верховный Суд РФ в определении от 11.05.2016 № 309-КГ16-1804. В связи с чем не рекомендуем устанавливать в локальном нормативном акте выплату аванса в конце месяца.

Несмотря на то, что заработная плата выплачивается сотруднику несколько раз в месяц, исчислять, удерживать и перечислять налог в бюджет с нее следует один раз при окончательном расчете с сотрудником за месяц. С аванса по заработной плате отдельно исчислять, удерживать и уплачивать НДФЛ в бюджет не следует (см. письма Минфина России от 13.07.2017 № 03-04-05/44802, от 13.04.2017 № 03-04-05/22521).

В программе при выплате зарплаты за первую половину месяца НДФЛ не удерживается (рис. 8). Поэтому эта операция не отражается в расчете по форме 6-НДФЛ. Выплаченная сумма аванса учитывается впоследствии в строке 130 раздела 2 блока, соответствующего выплате заработной платы за вторую половину месяца.

Рис. 8

Отражение аванса в 6-НДФЛ в других программах 1С:

buh.ru

Как в 6 ндфл отразить отпускные

При наступлении срока проведения расчетов обязательных налогов в отчетный период у многих предпринимателей и управляющих организацией возникает множество вопросов, в их числе, как в 6-НДФЛ отразить отпускные, оплаченные сотрудникам за период действия конкретного квартала. Указывают эту пункт доходов в форму отчетности обязательно, иначе нарушителя может ожидать строгое наказание.

Нужно обязательно указывать в общем доходе отпускные суммы, выплаченные сотрудникам в указанный период. Они идут отдельным пунктом в новой отчетной форме. База для начисления обязательных страховых взносов включает в себя отпускные выплат сотрудникам официально зарегистрированной организации.

Порядок отражения отпускных выплат в обязательной отчетности

Заполнение новой формы 6-НДФЛ осуществляется на основании суммарных доходов, начисленных и выплаченных всем действующим сотрудникам, предоставленных обязательных налоговых выплат.

Все текущие формы регистров обязательного налогового учета и порядок указания в них важных аналитических данных налогового учета формируются действующим налоговым агентом самостоятельно.

Они должны содержать следующие важные позиции:

- Точные сведения, по которым можно распознать налогоплательщика;

- Разновидность выплачиваемых налогоплательщику доходов и предоставленных обязательных налоговых выплат, а также расходов и текущих сумм, направленных на сокращение общей налоговой базы, на основе кодировки видов доходов;

- Общие суммы оплаченного дохода и точные даты их выплат;

- Официальный статус налогоплательщика;

Точные даты официального удержания и дальнейшего перечисления обязательного налога в действующую бюджетную систему РФ, точные реквизиты оплаченного документа. Модифицированная версия 6-НДФЛ содержит 2 основных раздела:

- «Обобщенные показатели», тут отражаются обобщенные по всем действующем физическим лицам суммы начисленных доходов, просчитанного и удержанного налога с нарастающим итогом в начале отчетного налогового периода на основании определенной налоговой ставки;

- «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», этот пункт требует указания точных дат фактического получения действующими физическими лицами дохода и удержания обязательного налога, установленные сроки его перечисления, а также здесь содержатся обобщенные суммы полученных сотрудниками доходов и удержанного налога.

Для отражения выплаченных отпускных необходимо изучить второй раздел новой отчетной формы.

Правильное заполнение формы 6-НДФЛ в плане сумм оплаченных отпускных

Общие положения отражения этого вида дохода таковы:

- Точную дату фактического получения такого вида дополнительных доходов, это, по сути, дата перечисления средств на действующих карт-счет;

- Удержание начисленной суммы налога агенты обязаны производить сразу из доходов налогоплательщика в момент их фактической выплаты;

- Перечислить в федеральный бюджет прописанные и удержанные суммы налогов агент должен не позднее рабочего дня, следующего сразу за днем их фактической выплаты.

В отношении дохода по форме оплаты фактического труда предусмотрено особое положение, на основании которого дата фактического получения подобного вида дохода считается последним днем месяца, за который было начислен заслуженный доход за выполненные трудовые обязанности с учетом действующего трудового договора.

Величина среднего заработка, которая сохраняется на период заслуженного ежегодного отпуска, не считается законной оплатой труда на этот период, ведь отпуск считается временем заслуженного отдыха, действующий работник не выполняет в это время никаких трудовых обязанностей.

Обязательное удержание НДФЛ с заслуженных отпускных также необходимо производить в дату их указанной выплаты. Точные даты, отраженные в строках № 100 и 110 2 раздела новой формы 6-НДФЛ, должны быть полностью идентичны.

Важные моменты

Согласно приказу ФНС о правильном порядке заполнения усовершенствованной формы 6-НДФЛ, предусмотрено отдельное заполнение строк 100-140 в плане указания различных видов доходов, обладающих идентичной датой получения, но различными сроками перечисления обязательного НДФЛ.

В плане определения точной даты перечисления в федеральный бюджет НДФЛ, удержанных с оплаченных отпускных, имеется новое положение: при выплате подобного рода доходов своим сотрудникам агенты обязаны отмечать суммы исчисленного и удержанного налога не позже последнего числа отчетного месяца, когда производились аналогичные выплаты.

Это значит, что крайний срок отчислений НДФЛ с заслуженных отпускных определен как последнее число месяца, когда фактически был произведена выплата ежегодных отпускных. Именно эту дату необходимо в точности отразить в 120-й строке нужного раздела №2, это относится к пункту «Суммы отпускных выплат».

Практический пример

Транзакции в виде отпускных работнику 25.07.2016 нужно указать во 2-м разделе формы за отчетное полугодие следующим образом:

- В строке 100 отражают дату 25.07.2016;

- 110-я строка – 25.07.2016;

- 120 строчка – 31.07.2016;

- 130-140 строчки требуют указания соответствующих суммовых параметров.

Отражение в новой форме 6-НДФЛ доплат на основании уточнения среднего заработка Обязательную оплату законного отпуска осуществляют не позже 3-х суток с момента его официального начала.

Начисление среднего заработка для очередной оплаты ежегодного отпуска осуществляется на основе фактически начисленной действующему работнику официальной заработной платы и точного количества отработанных им часов за все 12 календарных месяцев, которые предшествовали тому периоду, когда за ним сохраняется средняя величина его заработной платы. Календарным месяцем принято считать отрезок времени с 1-го по 30-е либо 31-е число соответствующего месяца включительно, исключение составляет февраль – 28-е либо 29-е число.

В приведенном выше примере точная дата окончания расчетного периода для начисления среднего заработка для оплаты ежегодного заслуженного отпуска наступила уже после прошедшего срока начисления заслуженного отпуска. На основании того, что на момент окончания текущего календарного месяца производится пересчет среднего заработка, работника ожидает заслуженная доплата за безупречный труд.

cryptopilot.ru

Как в 6 ндфл отразить отпускные |

Содержание статьи:

- 1 Порядок отражения отпускных выплат в обязательной отчетности

- 2 Правильное заполнение формы 6-НДФЛ в плане сумм оплаченных отпускных

- 3 Важные моменты

- 4 Практический пример

При наступлении срока проведения расчетов обязательных налогов в отчетный период у многих предпринимателей и управляющих организацией возникает множество вопросов, в их числе, как в 6-НДФЛ отразить отпускные, оплаченные сотрудникам за период действия конкретного квартала. Указывают эту пункт доходов в форму отчетности обязательно, иначе нарушителя может ожидать строгое наказание.

Нужно обязательно указывать в общем доходе отпускные суммы, выплаченные сотрудникам в указанный период. Они идут отдельным пунктом в новой отчетной форме. База для начисления обязательных страховых взносов включает в себя отпускные выплат сотрудникам официально зарегистрированной организации.

Калькулятор с папкой

Порядок отражения отпускных выплат в обязательной отчетности

Заполнение новой формы 6-НДФЛ осуществляется на основании суммарных доходов, начисленных и выплаченных всем действующим сотрудникам, предоставленных обязательных налоговых выплат.

Все текущие формы регистров обязательного налогового учета и порядок указания в них важных аналитических данных налогового учета формируются действующим налоговым агентом самостоятельно.

Они должны содержать следующие важные позиции:

- Точные сведения, по которым можно распознать налогоплательщика;

- Разновидность выплачиваемых налогоплательщику доходов и предоставленных обязательных налоговых выплат, а также расходов и текущих сумм, направленных на сокращение общей налоговой базы, на основе кодировки видов доходов;

- Общие суммы оплаченного дохода и точные даты их выплат;

- Официальный статус налогоплательщика;

- Точные даты официального удержания и дальнейшего перечисления обязательного налога в действующую бюджетную систему РФ, точные реквизиты оплаченного документа. Модифицированная версия 6-НДФЛ содержит 2 основных раздела:

- «Обобщенные показатели», тут отражаются обобщенные по всем действующем физическим лицам суммы начисленных доходов, просчитанного и удержанного налога с нарастающим итогом в начале отчетного налогового периода на основании определенной налоговой ставки;

- «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», этот пункт требует указания точных дат фактического получения действующими физическими лицами дохода и удержания обязательного налога, установленные сроки его перечисления, а также здесь содержатся обобщенные суммы полученных сотрудниками доходов и удержанного налога.

Для отражения выплаченных отпускных необходимо изучить второй раздел новой отчетной формы.

Подписание отпуска

Правильное заполнение формы 6-НДФЛ в плане сумм оплаченных отпускных

Общие положения отражения этого вида дохода таковы:

- Точную дату фактического получения такого вида дополнительных доходов, это, по сути, дата перечисления средств на действующих карт-счет;

- Удержание начисленной суммы налога агенты обязаны производить сразу из доходов налогоплательщика в момент их фактической выплаты;

- Перечислить в федеральный бюджет прописанные и удержанные суммы налогов агент должен не позднее рабочего дня, следующего сразу за днем их фактической выплаты.

В отношении дохода по форме оплаты фактического труда предусмотрено особое положение, на основании которого дата фактического получения подобного вида дохода считается последним днем месяца, за который было начислен заслуженный доход за выполненные трудовые обязанности с учетом действующего трудового договора.

Величина среднего заработка, которая сохраняется на период заслуженного ежегодного отпуска, не считается законной оплатой труда на этот период, ведь отпуск считается временем заслуженного отдыха, действующий работник не выполняет в это время никаких трудовых обязанностей.

Обязательное удержание НДФЛ с заслуженных отпускных также необходимо производить в дату их указанной выплаты. Точные даты, отраженные в строках № 100 и 110 2 раздела новой формы 6-НДФЛ, должны быть полностью идентичны.

6-НДФЛ

Важные моменты

Согласно приказу ФНС о правильном порядке заполнения усовершенствованной формы 6-НДФЛ, предусмотрено отдельное заполнение строк 100-140 в плане указания различных видов доходов, обладающих идентичной датой получения, но различными сроками перечисления обязательного НДФЛ.

В плане определения точной даты перечисления в федеральный бюджет НДФЛ, удержанных с оплаченных отпускных, имеется новое положение: при выплате подобного рода доходов своим сотрудникам агенты обязаны отмечать суммы исчисленного и удержанного налога не позже последнего числа отчетного месяца, когда производились аналогичные выплаты.

Это значит, что крайний срок отчислений НДФЛ с заслуженных отпускных определен как последнее число месяца, когда фактически был произведена выплата ежегодных отпускных. Именно эту дату необходимо в точности отразить в 120-й строке нужного раздела №2, это относится к пункту «Суммы отпускных выплат».

Практический пример

Практический пример

Транзакции в виде отпускных работнику 25.07.2016 нужно указать во 2-м разделе формы за отчетное полугодие следующим образом:

- В строке 100 отражают дату 25.07.2016;

- 110-я строка – 25.07.2016;

- 120 строчка – 31.07.2016;

- 130-140 строчки требуют указания соответствующих суммовых параметров.

Отражение в новой форме 6-НДФЛ доплат на основании уточнения среднего заработка Обязательную оплату законного отпуска осуществляют не позже 3-х суток с момента его официального начала.

Начисление среднего заработка для очередной оплаты ежегодного отпуска осуществляется на основе фактически начисленной действующему работнику официальной заработной платы и точного количества отработанных им часов за все 12 календарных месяцев, которые предшествовали тому периоду, когда за ним сохраняется средняя величина его заработной платы. Календарным месяцем принято считать отрезок времени с 1-го по 30-е либо 31-е число соответствующего месяца включительно, исключение составляет февраль – 28-е либо 29-е число.

Эл. форма

В приведенном выше примере точная дата окончания расчетного периода для начисления среднего заработка для оплаты ежегодного заслуженного отпуска наступила уже после прошедшего срока начисления заслуженного отпуска. На основании того, что на момент окончания текущего календарного месяца производится пересчет среднего заработка, работника ожидает заслуженная доплата за безупречный труд.

Источник: cryptopilot.ru

interboss.ru