Кто подписывает документы если нет главного бухгалтера – Если нет главного бухгалтера, кто подписывает документы

Если нет главного бухгалтера, кто подписывает документы

Ответил адвокат – Королева С.О.:Здравствуйте Светлана!

В российском законодательстве нет понятия договора бухгалтерского аутсорсинга, поэтому его содержание каждый раз зависит от воли обеих сторон, его заключающих. Традиционно под этим договором понимают соглашение возмездного оказания услуг. Именно поэтому к такому договору применяются нормы гл. 39 ГК РФ.

От условий заключенного договора аутсорсинга зависят права, обязанности и ответственность предоставленного специалиста.

Здесь возможны два варианта:

1. В первом по договору бухгалтерская компания полностью принимает на себя обязанности по ведению бухгалтерского и налогового учета, и ее назначенный специалист обладает правами и обязанностями главного бухгалтера, ему выдается доверенность. В таком случае компания отвечает за соответствие осуществляемых операций законодательству РФ, осуществляет контроль за движением имущества и выполнением обязательств. В случае разногласий между руководителем и привлеченным специалистом по осуществлению отдельных хозяйственных операций, документы могут быть приняты с письменного распоряжения руководителя, который несет всю полноту ответственности за последствия осуществления таких операций.

В случае если по договору аутсорсинга, как отмечалось выше, консультантом полностью передается ведение бухгалтерского учета, то бухгалтерскую отчетность подписывают руководитель и руководитель бухгалтерской фирмы. В противном случае право подписи имеет только руководитель.

Если же бухгалтерская фирма оказывает консультационные услуги, то вся ответственность за ведение бухгалтерского и налогового учета лежит на руководителе, как и прав подписи документов для отсутствующего бухгалтера.

www.urprofy.ru

Если нет главного бухгалтера кто подписывает справки. Основания по документам. Роль, формирование и получение

Кто подписывает справку 2 НДФЛ ? Предусмотрен ли на уровне закона или подзаконного акта четкий и исчерпывающий круг сотрудников предприятия, имеющих право или обязанность подписывать справки о доходах? Давайте разбираться.

Документ с данными о доходах, выдаваемый на руки сотруднику или предоставляемый в запрашивающий орган, должен быть подписан. Такая информация содержится как в рекомендациях по внесению информации в справку 2-НДФЛ, утвержденных приказом ФНС РФ от 17.11.2010 № ММВ-7-3/[email protected] и действовавших для ее формы, применявшейся за 2010-2014 годы, так и в рекомендациях по заполнению справки 2-НДФЛ, утвержденной приказом ФНС России от 30.10.2015 № ММВ-7-11/[email protected], для применения по сведениям о доходах 2015 года.

Для справки формы 2010-2014 годов рекомендовалось указывать должность, фамилию и инициалы лица, подписавшего от имени налогового агента этот документ. Для справки формы 2015 года предусмотрены 2 варианта подписи: налогового агента (т. е. его руководителя, который может действовать без доверенности) и его уполномоченного представителя, для которого должны указываться реквизиты документа, предоставившего ему право подписи. Обе подписи следует полностью расшифровать.

Кем обычно подписывается справка 2-НДФЛ?

Каждое предприятие выдает сотрудникам (или предоставляет в контролирующий орган) справки по форме 2-НДФЛ. Справка может быть 1, а может быть не менее 1 000 или 10 000. На кого должна быть возложена обязанность или право их подписывать? На руководителя всего предприятия или подразделения или на главного бухгалтера?

У руководителей высшего звена нет физической возможности подписывать оперативно все исходящие и входящие документы. А если кабинет руководителя или главбуха располагается не в соседнем помещении, а в соседнем городе? Кто подписывает справки 2-НДФЛ в таком случае? Так что же делать – не выдавать справки или выдавать их с задержкой? И то, и другое недопустимо. Сроки предоставления документов в ИФНС определены законодательно, и за их нарушение предусмотрена ответственность.

О мерах ответственности за непредоставление справок 2-НДФЛ в ИФНС см. материал .

Кто подписывает 2-НДФЛ по закону?

Справка по форме 2-НДФЛ относится не к бухгалтерским документам, а к налоговым. А значит, она не попадает под действие закона № 402-ФЗ от 06 декабря 2011 года «О бухгалтерском учете», предписывающего руководителю подписывать все документы, и такое право может быть предоставлено уполномоченному им на это лицу. Такой порядок подразумевался правилами заполнения справки формы 2010-2014 годов и однозначно закреплен порядком, установленным для справки формы 2015 года.

Для делегирования права подписи этого документа руководитель предприятия должен издать приказ с перечнем тех лиц, кто подписывает справки 2-НДФЛ . При этом на каждого из них должна быть оформлена соответствующая доверенность. Реквизиты этой доверенности или приказа нужно будет указывать в справке 2-НДФЛ рядом с подписью уполномоченного лица как реквизиты документа, подтверждающего право такой подписи.

О том, как правильно заполнять и сдавать справки 2-НДФЛ, см. в статье .

Сегодня актуальным для практически каждого трудящегося гражданина и работодателя является вопрос: кто подписывает 2-НДФЛ для сотрудников? Согласно официальным разъяснениям по правильному заполнению такого важного документа до 2015 года включительно делать это для сдачи в ИФНС был полномочен только сам налоговый агент. В большинстве случаев это руководитель компании, непосредственно сам индивидуальный предприниматель.

Но практика вносит свои коррективы. Так, общие правила уточняют, что справку могут визировать уполномоченные на подобные действия представители на основании заранее составленной доверенности, которую может выдать руководитель компании или коммерсант.

Лицо, которое визирует справку 2-НДФЛ, обязано обозначить занимаемую должность, а также фамилию и свои инициалы. Дело в том, что этот документ законодательно относится не к категории бухгалтерских официальных документов, а к налоговым документам. И совсем не обязательно подписывать его именно руководителю, как об этом уже выше говорилось.

Право на ее визирование может иметь и доверенное лицо. Однако в таком случае необходимо оформление доверенности. Согласно установленным правилам, подробные реквизиты этой доверенности следует обозначать в справке 2-НДФЛ вблизи с подписью определенного уполномоченного лица. Указывать их следует как реквизиты документа, подтверждающего право такой визы.

По закону доверенность от имени юридического лица легитимна при ее подписании руководителем или иным лицом, которое уполномочено законом и учредительными документами. Прежде всего, уставом фирмы. По ней подписывать справки о доходах должностное лицо может по умолчанию в течение одного года, если конкретные временные рамки в ней не обозначены.

А кто, согласно правилам, может подписывать 2-НДФЛ в 2016 году?

Шире круг

С наступлением 2016 года в ИФНС необходимо отдавать новую форму справки 2-НДФЛ. Отныне в правилах четко сказано, что подписывать данный официальный документ имеет право:

- непосредственно сам налоговый агент;

- официально уполномоченный представитель.

В справке обязательно стоит обозначить, кто именно подписал ее. Это происходит в виде указания соответствующей кодовой цифры. Для налогового агента – 1, а официальное лицо-представитель обозначается при заполнении справки цифрой 2.

Если представителю поручили подать справку в территориальные органы ФНС, то следует дополнительно указать конкретное наименование документа, который подтвердит полномочия и правомерность действий данного лица.

Кто подпишет сотрудникам

Работник, написавший личное заявление о желании получить справку 2-НДФЛ, передает его налоговому агенту.

Имейте в виду: круг лиц, обладающих правами на подписание этого документа, идентичен с кругом лиц, которым позволено подписывать 2-НДФЛ для ее сдачи в налоговую инспекцию. Теперь можете смело подавать заявление на ее оформление, заранее зная, кем она будет подписана.

Кто подпишет директору

С визированием справки 2-НДФЛ для директора организации часто тоже возникают вопросы. На вопрос, кто ее подписывает для руководства, установленные правила отвечают: или непосредственно сам директор предприятия, или уполномоченное на данную процедуру лицо.

Следует помнить, что начиная с декабря 2015 года, всем работникам выдается справка по новому типу формата.

Новшество: нет печати

В 2015 году справка 2-НДФЛ, которая оформлялась по старому формату, предполагала ее заверение круглой печатью. Новая же версия документа не имеет места для круглого штампа.

Иными словами, на внешней стороне бланка справки не предусмотрено дополнительного свободного места. Однако оттиск круглой печати всегда можно поставить, если таковая имеется на предприятии, у ИП. Данное действие не будет квалифицировано как нарушение.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

В соответствии с рекомендациями по заполнению справки по форме 2-НДФЛ в 2015 г. и ранее подписать ее для представления в ИФНС должен был налоговый агент , т. е. руководитель организации или же индивидуальный предприниматель.

Кроме того, по общему правилу, эта Справка может быть подписана уполномоченным на то представителем на основании доверенности, выданной руководителем организации или ИП.

Лицо, подписывающее справку 2-НДФЛ, должно указать свою должность, фамилию и инициалы.

А кто подписывает 2-НДФЛ 2016?

Кто подписывает справку 2-НДФЛ с 2016 года

С 2016 г. в ИФНС нужно будет представлять справки 2-НДФЛ по новой форме (Приказ ФНС России от 30.10.2015 № ММВ-7-11/[email protected] ). В правилах заполнения данной Справки теперь четко прописано, что подписать ее может:

- сам налоговый агент;

- его уполномоченный представитель.

При этом в справке нужно поставить соответствующий код.

Если Справку подает в ИФНС представитель, то нужно еще отразить наименование документа, подтверждающего полномочия этого лица.

Кто подписывает справку 2-НДФЛ для сотрудника

На основании заявления работника налоговый агент обязан выдать ему справку 2-НДФЛ (п. 3 ст. 230 НК РФ). Кто подписывает 2-НДФЛ для сотрудников? Круг лиц, имеющих право на подписание данной Справки, такой же, как и при подписании 2-НДФЛ для сдачи в налоговую инспекцию.

А кто подписывает справку 2-НДФЛ директо

meteoplan.ru

Справки для сотрудников: незаменима ли подпись главного бухгалтера?

|

Эксперты службы Правового консалтинга ГАРАНТ Лилия Федорова и Сергей Родюшкин рассказывают о подписании справок для сотрудников (2-НДФЛ и других) уполномоченными лицами. |

|

В соответствии с п. 3 ст. 230 НК РФ налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах НДФЛ по форме 2-НДФЛ “Справка о доходах физического лица за 20__ год”, утвержденной приказом ФНС России от 17.11.2010 N ММВ-7-3/611@ (далее – справка 2-НДФЛ).

В рекомендациях по заполнению формы 2-НДФЛ указано, что заполненная справка 2-НДФЛ подписывается в поле “Налоговый агент (подпись)”. В поле “Налоговый агент (должность)” указывается должность лица, подписавшего справку. В поле “Налоговый агент (Ф.И.О.)” указываются фамилия и инициалы указанного лица. Подпись не должна закрываться печатью.

Налоговыми агентами по НДФЛ являются в т. ч. российские организации, от которых или в результате отношений с которыми налогоплательщик (физическое лицо) получил доходы, указанные в п. 2 ст. 226 НК РФ, и которые обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет сумму НДФЛ (п. 1 ст. 226 НК РФ).

Права и обязанности ООО осуществляет единоличный исполнительный орган управления (генеральный директор, президент и др.), избранный общим собранием участников общества (ст. 40 Федерального закона от 08.02.1998 N 14-ФЗ “Об обществах с ограниченной ответственностью”, далее – Закон об ООО), который, исходя из положений п. 3 ст. 40 Закона об ООО, обладает правом подписания любых документов как лицо, действующее без доверенности от имени общества, а также вправе выдать другому лицу доверенность на право подписания документов от имени общества.

Если налоговым агентом является ООО, в результате отношений с которым физическое лицо получило доходы, указанные в справке 2-НДФЛ, то общество должно подписать данную справку. Поскольку единоличным исполнительным органом ООО является руководитель общества, он должен подписать данную справку, либо вправе выдать другому лицу доверенность на право подписания этой справки от имени общества.

В силу п. 3 части 2 ст. 4.1 Федерального закона от 29.12.2006 N 255-ФЗ “Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством” (далее – Закон N 255-ФЗ) страхователь обязан выдавать застрахованному лицу в день прекращения работы (службы, иной деятельности) или по письменному заявлению застрахованного лица после прекращения работы (службы, иной деятельности) у данного страхователя не позднее 3 рабочих дней со дня подачи этого заявления справку о сумме заработка за 2 календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработка, и текущий календарный год, на которую были начислены страховые взносы. Форма и порядок выдачи такой справки утверждены приказом Минздравсоцразвития России от 17.01.2011 N 4н (далее – Справка).

Справка подписывается руководителем организации (обособленного подразделения) (должность заполняется им же) и главным бухгалтером, с указанием их Ф.И.О., т. е. при заполнении Справки ставятся подписи именно тех лиц, которые исполняют обязанности руководителя и главного бухгалтера организации.

Следует учитывать и сведения об обязательных реквизитах первичного учетного документа, приведенные в ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ “О бухгалтерском учете”.

Также, согласно п. 14 Положения о главных бухгалтерах, утвержденного постановлением СМ СССР от 24.01.1980 N 59 (далее – Положение), документы, служащие основанием для приемки и выдачи денежных средств и ТМЦ, а также кредитные и расчетные обязательства подписываются руководителем объединения, предприятия, организации, учреждения и главным бухгалтером или лицами, ими на то уполномоченными. Предоставление права подписания документов этим лицам должно быть оформлено приказом по объединению, предприятию, организации, учреждению. Указанные выше документы без подписи главного бухгалтера или лиц, им на то уполномоченных, считаются недействительными и не должны приниматься к исполнению материально ответственными лицами и работниками бухгалтерии данного объединения, предприятия, организации, учреждения, а также учреждениями банков.

В силу п. 8 Положения на время отсутствия главного бухгалтера (командировка, отпуск, болезнь и т.п.) права и обязанности главного бухгалтера переходят к его заместителю, а при отсутствии последнего – к другому должностному лицу, о чем объявляется приказом по организации.

Итак, хотя в рекомендациях по заполнению указанных справок прямо не сказано, что они могут подписываться иными уполномоченными лицами, с учетом приведенных норм полагаем, что в случае отсутствия главного бухгалтера, а также руководителя, подписать эти документы могут иные лица, уполномоченные приказом руководителя, и на указанных справках должны стоять подписи тех лиц, которые составили указанные справки и ответственны за правильность их оформления.

Полагаем, что в случае подписания документов иным уполномоченным лицом в графе “главный бухгалтер” (“руководитель”) нужно указать не только его подпись и расшифровку подписи, но и наименование должности лица, подписавшего данные документы, реквизиты документа (приказа), на основании которого уполномоченное лицо наделено правом подписи документов.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

buh.ru

| может это натолкнет на какую-нибудь мысль: Вопрос: Обязательны ли в приказах о приеме и увольнении визы бухгалтера и юриста? Ответ: Согласно подп. 2.4.1 п. 2 Примерной Инструкции по делопроизводству в министерствах, госкомитетах и других центральных органах государственного управления, учреждениях, организациях и на предприятиях Республики Беларусь, утвержденной приказом Комитета по архивам и делопроизводству Республики Беларусь от 23.05.1995 N 13 “Об утверждении Примерной Инструкции по делопроизводству в министерствах, госкомитетах и других центральных органах управления, учреждениях, организациях и на предприятиях Республики Беларусь”, проекты приказов и иных распорядительных документов подлежат согласованию с исполнителями и заинтересованными должностными лицами. В обязательном порядке приказы, издаваемые в организации, согласовываются с юридической службой. А.Е.РЫБАКОВ, 01.08.2008 |

jurisconsult.by

Кто подпишет счет-фактуру? Соблюдайте требования налоговых органов | Бумажные и Интернет СМИ | Пресс-центр

Подписать счет-фактуру могут не только директор и главный бухгалтер, но и другие лица, уполномоченные на то приказом или иным распорядительным документом по организации или доверенностью от ее имени. Вроде бы ничего сложного. Однако проверяющие органы искусно находят к чему придраться при проверке правильности заполнения счетов-фактур.

Публикация

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных (типовых) форм первичной учетной документации (п. 13 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина России от 29.07.1998 N 34н). При расчетах по НДС используется унифицированная форма счет-фактуры, утвержденная постановлением Правительства РФ от 2 декабря 2000 № 914.

Соблюдайте требования

Налоговые органы все чаще отказывают организациям в принятии НДС к вычету, ссылаясь на отсутствие в счете-фактуре необходимых реквизитов, на допущенные в нем опечатки, помарки, отсутствие расшифровки подписей руководителя и главного бухгалтера.

Позицию налоговых органов поддерживает Минфин России разъясняя, что счета-фактуры, в которых неверно заполнены или не отражены необходимые реквизиты, рассматриваются как составленные с нарушением требований НК РФ, и суммы НДС по этим счетам-фактурам вычету не подлежат (письмо УФНС от 25 мая 2007 г. № 19-11/048795).

Если НДС на основании таких счетов-фактур налогоплательщиком уже принят к вычету, то налоговые органы требуют его восстановить и уплатить в бюджет, применяя штрафные санкции ( п. 1 ст. 122 НК РФ).

Кроме того налогоплательщик будет обязан уплатить пеню за каждый календарный день просрочки с неуплаченного НДС. Процентная ставка пени принимается равной 1/300 действующей в это время ставки рефинансирования Центрального банка Российской Федерации ( п.4 ст .75) и уплачивается одновременно с уплатой сумм налога и сбора или после уплаты таких сумм в полном объеме (п.5 ст.75).

Внимание

Полную ответственность за организацию бухгалтерского учета в организациях, соблюдение законодательства при выполнении хозяйственных операций несут руководители организаций (п. 1 ст. 6 Федерального закона от 21.11.1996 N 129-ФЗ “О бухгалтерском учете”).

Статья 169 НК РФ приводит только общие требования по составлению счетов-фактур. В п. 5 данной статьи просто перечислены обязательные к заполнению реквизиты. При этом как именно их заполнять, НК РФ не разъясняет. Налоговые же инспекторы с особой тщательностью проверяют, как оформлены счета-фактуры и правомерно ли налогоплательщик предъявил НДС к вычету.

Условия для принятия НДС к вычету установлены гл. 21 НК РФ. Во-первых, товары (работы, услуги), имущественные права должны быть приобретены для операций, облагаемых НДС. Во-вторых, приняты к учету. В-третьих, налогоплательщик должен иметь должным образом оформленный счет-фактуру поставщика, в котором сумма НДС выделена отдельной строкой.

Бухгалтерам следует обратить внимание на важные моменты, связанные с подписанием счетов-фактур. У налоговых органов вызовет подозрение, если:

на счете-фактуре отсутствуют расшифровки подписей;

счет-фактура подписан одним лицом как за руководителя, так и за главного бухгалтера;

в счете-фактуре, выставленном налогоплательщиком-организацией, отсутствует строка “Индивидуальный предприниматель (подпись) (ф.и.о.) (реквизиты свидетельства о государственной регистрации индивидуального предпринимателя)”;

Согласно п. 6 ст. 169 НК РФ счет-фактура должен содержать подписи руководителя и главного бухгалтера организации либо иных лиц, уполномоченных на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

Уполномочен подписать

Руководитель и главный бухгалтер организации вправе передать полномочия по подписанию счетов-фактур другим сотрудникам организации. Уполномоченные лица действуют либо на основании приказа директора, либо на основании доверенности, составленной от имени организации.

Учитывая , что указанные лица уполномочены подписывать счета-фактуры соответствующим распорядительным документом, в счете-фактуре вместо фамилий и инициалов руководителя и главного бухгалтера организации после подписи рекомендуется указывать фамилию и инициалы лица, подписавшего соответствующий счет-фактуру. Если в нем присутствуют также фамилии и инициалы руководителя и главного бухгалтера организации, то такой документ не следует рассматривать как составленный с нарушением требований Налогового кодекса.

Налоговый кодекс и Правила учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость (утв. постановлением Правительства РФ от 02.12.2000 N 914, далее – Правила) изменений и дополнений реквизитов формы счета-фактуры не предусматривают. Соответственно, вносить в него сведения о должности уполномоченного лица организации и реквизиты соответствующей доверенности не обязательно. В то же время если в счете-фактуре присутствуют дополнительные реквизиты для лиц, уполномоченных подписывать счет-фактуру (например, указана должность), то такой счет-фактуру не следует рассматривать как составленный с нарушением требований Налогового кодекса.

Некоторые организации заключают договоры на оказание бухгалтерских услуг со специализированной фирмой или специалистом – физическим лицом. Это разрешено п. 2 ст. 6 Федерального закона “О бухгалтерском учете” от 21.11.1996 N 129-ФЗ. В этом случае подпись в счете-фактуре вместо главного бухгалтера ставит тот, на кого возложены обязанности главного бухгалтера – руководитель организации, бухгалтер-специалист, с которым заключен гражданско-правовой договор, либо уполномоченный представитель специализированной фирмы, ведущей в организации бухучет.

Нередко счета-фактуры за руководителей и главных бухгалтеров подписывают иные лица, не уполномоченные на то приказом или доверенностью. Если при проведении налоговой проверки у вашего поставщика будут выявлены такие счета-фактуры, то принять НДС к вычету вы будете не вправе.

Руководитель-главбух

Если в штате организации отсутствует должность главного бухгалтера, то его функции может выполнять руководитель организации. Соответственно он будет подписывать счета-фактуры вместо главного бухгалтера одинаковой подписью в полях подпись руководителя и главного бухгалтера. Это возможно на основании соответствующего приказа следующего содержания: “Я, генеральный директор «Название организации» возлагаю на себя обязанности главного бухгалтера…”.

Согласно п. 2 “г” ст. 6 Федерального закона “О бухгалтерском учете” руководители организаций могут в зависимости от объема учетной работы вести бухгалтерский учет лично. Данная норма предполагает возможность наличия одной и той же подписи на счетах-фактурах за руководителя организации и за главного бухгалтера.

Счет-фактуру подписывает ИП

Если счет-фактуру выставляет индивидуальный предприниматель, то он подписывает документ с указанием реквизитов свидетельства о государственной регистрации ИП. При этом он не ставит подпись вместо главного бухгалтера – строка остается пустой. Ведь согласно законодательству ИП сам отвечает за ведение бухгалтерского учета.

Глава 21 Налогового кодекса не содержит запрета на подписание счета-фактуры от имени предпринимателя уполномоченным им лицом. Налогоплательщик может участвовать в отношениях, которые регулируются законодательством о налогах и сборах, через законного или уполномоченного представителя, если иное не предусмотрено Налоговым кодексом (п. 1 ст. 26 НК РФ). Уполномоченный представитель налогоплательщика – физического лица будет осуществлять свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством (п. 3 ст. 29 НК РФ).

Факсимильная и электронно-цифровая подпись

Многих по-прежнему интересует вопрос, можно ли визировать счета-фактуры электронной цифровой подписью (ЭЦП) или факсимиле. Он особенно актуален для организаций с большим документооборотом. Между тем финансисты традиционно запрещают использовать факсимиле и ЭЦП.

Счета-фактуры, подписанные факсимиле, ЭЦП либо подписями, воспроизведенными с помощью электронных печатных устройств, считаются составленными и выставленными с нарушением порядка и не могут являться основанием для принятия НДС к вычету (возмещению). Такое мнение высказывает Минфина России в письмах от 22.01.2009 N 03-07-11/17 и от 30.09.2008 N 03-02-07/1-383.

Судебная практика по данному вопросу неоднозначна. Согласно позиции некоторых арбитражных судов наличие на счете-фактуре факсимильного воспроизведения подписи руководителя и бухгалтера организации-поставщика не может являться основанием для отказа в возмещении НДС, который уплачен поставщикам продукции (постановления ФАС Северо-Кавказского округа от 29 сентября 2008 г. № Ф08-5786/2008, от 22 сентября 2008 г. № Ф08-5128/2008, от 20 августа 2008 г. № Ф08-4547/2008, ФАС Московского округа от 15 мая 2006 г. № КА-А40/2894-06, ФАС Поволжского округа от 30 октября 2008 г. № А57-253/08, ФАС Уральского округа от 18 ноября 2008 г. № Ф09-8604/08-С2, от 19 апреля 2007 г. № Ф09-2754/07-С2).

В то же время существуют судебные решения, которые поддерживают налоговиков в их требованиях (постановления ФАС Дальневосточного округа от 28 июля 2008 г. № Ф03-А37/08-2/2876, от 07 апреля 2008 г. № Ф03-А73/08-2/918, ФАС Поволжского округа от 19 июля 2007 г. № А65-3666/2006, от 21 июня 2007 г. № А57-4833/06-33, от 03 мая 2007 г. № А57-4249/06).

Высший Арбитражный суд в одном из определений указал, что проставление на счетах-фактурах факсимильной подписи при наличии соглашения об этом не свидетельствует о нарушении обществом требований, установленных статьей 169 Налогового кодекса. Подробнее о позиции ВАС РФ читайте в «ПБ» за май на стр. 70.

бератор «НДС от А до Я»

Если счет-фактуру за руководителя или главного бухгалтера подписывают иные лица, не уполномоченные на то приказом или доверенностью, то принять НДС к вычету на основании такого документа вы не вправе.

Если вы все же хотите избежать споров при проверке – заверяйте счет-фактуру настоящей подписью. При этом вы также избежите претензий заказчиков, которые, зная требования налоговиков, зачастую отказываются принимать документы с факсимиле вместо подписи.

Исправляем ошибки

Ошибочно проставленную подпись в счете-фактуре, как и другие ошибки в этом документе можно исправить. Порядок внесения изменений в счета-фактуры регламентирован п. 29 Правил. Такие исправления должны быть заверены подписью руководителя и печатью продавца с указанием даты внесения исправлений.

При этом учтите, своевременное исправление выявленных нарушений в оформлении счетов-фактур не может служить основанием для отказа в применении налоговых вычетов по НДС при условии добросовестности действий налогоплательщика. Такое мнение придерживаются многие арбитражные суды.

gsl.org

если нет главного бухгалтера кто подписывает документы

- Возмещение ущерба по КАСКО

18.04.2012Люберецкий городским судом Московской области с участием адвоката Казакова А.Л., представлявшего интересы истца, вынесено решение о взыскании с ООО “Росгосстрах” суммы страхового возмещения ущерба по КАСКО…

- Решение суда о фактическом принятии наследства

08.11.2016В Коллегию адвокатов Москвы “ЮрПрофи” за оказанием помощи по оформлению наследственных прав обратилась гражданка К.В.И. Она пояснила, что после смерти сына она к нотариусу не обращалась, в результате 1/6 доля дома оказалась не оформленной. Ведение дела было поручено адвокату Коллегии…

- Прекращение права пользования жилым помещением членам семьи бывшего собственника

14.02.2014Преображенским районным судом г.Москвы с участием адвоката КАМ «ЮрПрофи», представлявшей

интересы истца, вынесено решение о прекращении права пользования жилым помещением членам семьи бывшего собственника.

Исковые требования мотивированы тем, что истец являлся… - Расторжение договора на проектные работы

26.06.2015Арбитражным судом Московской области с участием адвоката Королевой С.О., представлявшей интересы истца вынесено решение по исковому заявлению ГУП МО УЕЗ “Мособлкоммуналстрой” к Администрации Красногорского района…

- Дело о предоставлении жилого помещения в связи со сносом дома

10.10.2017Судебной коллегией по гражданским делам Московского городского суда оставлено без изменения решение Бабушкинского районного суда г. Москвы по делу о предоставлении жилого помещния в связи со сносом дома, которым постановлено: “В удовлетворении исковых требований ДГИ г. Москвы к ответчикам о…

Similar articles:

Как выставить счет на оплату от ИП: образец, лично или онлайн, обязательные реквизиты, физическому лицу, кто подписывает и прочее

Как составляется и кто подписывает трудовой договор с генеральным директором или заместителем генерального директора ООО: обсуждаем образец

Составление резюме на должность бухгалтера

Обязанности бухгалтера

Образец резюме бухгалтера

tradefinances.ru

Кому можно поручить подписание финансовых документов при отсутствии главбуха? | Вопросы подписчиков

Можно ли делегировать подписание финансовых документов счетов фактур, актов на рядового работника бухгалтреии (Главного бухгалтера в компании нет) и как это правильно оформить. Я уже читала много информации, вроде можно и налоговый Кодекс это допускает ст.169 НК РФ.. Но мне необходимы Ваши разъяснения каков порядок. последовательность оформления либо только доверенность или возложение исполнения обязанностей именно на подписание финансовых документов, Поскольку Генеральный директор присутствует на работе. В силу того что очень большой оборот документов и у Генерального директора нет времени этим заниматься он и хочет делегировать полномочия на подписание счетов – фактур, актов на рядового сотрудника бухгалтерии. Правомерно это или нет. какие могут быть последствия для компании. И потом там же две подиси ставится Руководителя и главбуха, если делегировать полномочия работник должен ставить подпись два раза.

Ответ на вопрос:

Ведение бухучета и хранение документов бухучета организует руководитель организации (ч. 1 ст. 7 Закона от 6 декабря 2011 г. № 402-ФЗ).

Он обязан выбрать один из следующих вариантов и закрепить это в учетной политике:

возложить ведение бухучета на главного бухгалтера или на другого ответственного сотрудника организации;

заключить договор об оказании услуг по ведению бухучета со сторонней организацией (специалистом);

принять ведение бухучета на себя (для субъектов малого и среднего бизнеса, а также некоммерческих организаций, имеющих право применять упрощенные способы ведения бухучета).

Руководитель кредитной организации обязан возложить ведение бухгалтерского учета на главного бухгалтера.

Об этом сказано в части 3 статьи 7 Закона от 6 декабря 2011 г. № 402-ФЗ.

Из приведенных норм следует, что, если организация не является кредитной, договор об оказании услуг по ведению бухгалтерского учета можно заключить с физическим лицом.

Перечень лиц, имеющих право подписи первичных документов, утверждает руководитель организации своим приказом. Право подписи принадлежит единоличному исполнительному органу клиента – юридического лица (единоличному исполнительному органу), а также иным сотрудникам (работникам), наделенным правом подписи клиентом – юридическим лицом, в том числе на основании распорядительного акта, доверенности (п. 7.5 Инструкция Банка России от 30.05.2014 N 153-И “Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов” (Зарегистрировано в Минюсте России 19.06.2014 N 32813)). Право подписи может быть передано лицам, оказывающим услуги по ведению бухгалтерского учета.

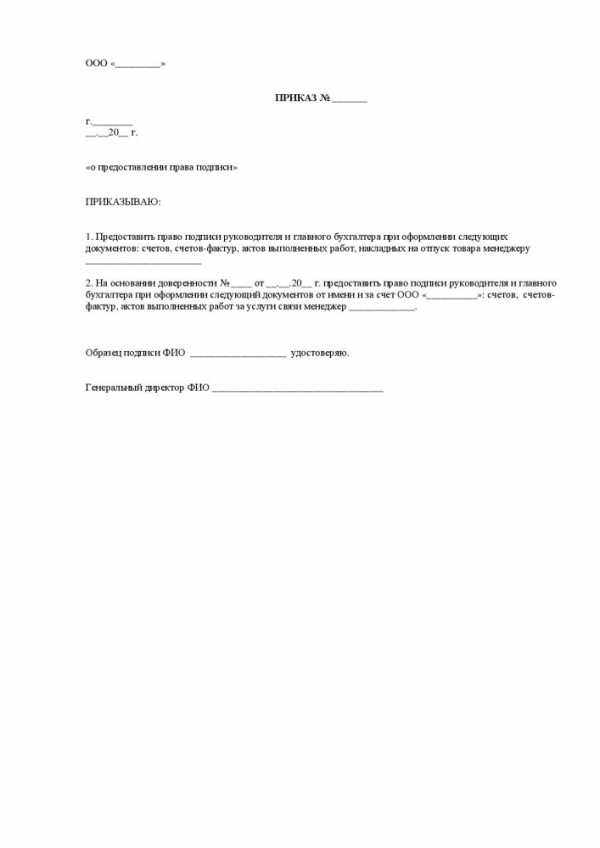

Передачу права подписи счетов-фактур, актов можно оформить доверенностью от организации или приказом (распоряжением) руководителя (п. 6 ст. 169 НК РФ).

Типовых образцов для приказов (распоряжений) нет, поэтому эти документы можно составить в произвольной форме:

| «Альфа» ИНН 7708123456, КПП 770801001, ОКПО 98756423 |

| полное наименование организации, идентификационные коды (ИНН, КПП, ОКПО) |

ПРИКАЗ № 3

о передаче права подписи счетов-фактур

г. Москва 11.01.2013

На основании пункта 6 статьи 169 Налогового кодекса РФ

ПРИКАЗЫВАЮ:

предоставить право подписи счетов-фактур, выставляемых покупателям, следующим

сотрудникам:

– за директора Львова Александра Владимировича – заместителю директора Петрову

Петру Владимировичу;

– за главного бухгалтераГлебову Аллу Степановну – бухгалтеру Зайцевой Валентине

Николаевне.

При отсутствии П.В. Петрова и В.Н. Зайцевой более двух дней подряд (в случае отпуска,

болезни, командировки или по иным причинам) право подписи счетов-фактур имеют:

– за директора Львова Александра Владимировича – заместитель директора Костомаров

Федор Андреевич;

– за главного бухгалтера Глебову Аллу Степановну – бухгалтер Слуцкая Ирина Игоревна.

Образцы подписей:

Петров Петр Владимирович

Зайцева Валентина Николаевна

Костомаров Федор Андреевич

Слуцкая Ирина Игоревна

Директор А.В. Львов

Главное, чтобы в них содержалась информация о том, кому передается право подписи, и образцы подписей этих сотрудников. Кроме того, в приказе (распоряжении) можно установить срок, в течение которого уполномоченный сотрудник вправе подписывать счета-фактуры. Можно также предусмотреть, кто наделяется правом подписи вместо уполномоченного сотрудника на период его болезни или отсутствия по иным причинам.

Популярные вопросы

Уполномоченные сотрудники заверяют счета-фактуры своими подписями. При этом, заполняя реквизиты «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо», они ставят личные подписи, а в расшифровке Ф. И. О. указывают свои фамилии и инициалы. Можно поступить и по-другому: внести в счет-фактуру дополнительные строки и указать в них реальные должности уполномоченных лиц и расшифровку их фамилий и инициалов. И тот и другой вариант не противоречит законодательству и не может быть основанием для отказа в вычете НДС. Аналогичные разъяснения содержатся в письмах Минфина России от 10 апреля 2013 г. № 03-07-09/11863, от 23 апреля 2012 г. № 03-07-09/39.

Подробности в материалах Системы Главбух:

1. Рекомендации: Как правильно оформить передачу права подписи счетов-фактур от руководителя и главного бухгалтера другим сотрудникам организации

Передачу права подписи счетов-фактур можно оформить доверенностью от организации или приказом (распоряжением) руководителя (п. 6 ст. 169 НК РФ).

Типовых образцов для приказов (распоряжений) нет, поэтому эти документы можно составить в произвольной форме. Главное, чтобы в них содержалась информация о том, кому передается право подписи, и образцы подписей этих сотрудников. Кроме того, в приказе (распоряжении) можно установить срок, в течение которого уполномоченный сотрудник вправе подписывать счета-фактуры. Можно также предусмотреть, кто наделяется правом подписи вместо уполномоченного сотрудника на период его болезни или отсутствия по иным причинам.

Уполномоченные сотрудники заверяют счета-фактуры своими подписями. При этом, заполняя реквизиты «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо», они ставят личные подписи, а в расшифровке Ф. И. О. указывают свои фамилии и инициалы. Можно поступить и по-другому: внести в счет-фактуру дополнительные строки и указать в них реальные должности уполномоченных лиц и расшифровку их фамилий и инициалов. И тот и другой вариант не противоречит законодательству и не может быть основанием для отказа в вычете НДС. Аналогичные разъяснения содержатся в письмах Минфина России от 10 апреля 2013 г. № 03-07-09/11863, от 23 апреля 2012 г. № 03-07-09/39.

Из рекомендации «Кто может подписать счет-фактуру»

Ольга Цибизова,

заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России

10.10.2016

С уважением и пожеланием комфортной работы, Светлана Горшнева,

эксперт Системы Кадры

www.kdelo.ru