Название полей в платежном поручении 2019 – Поля полей платежного поручения в 2019 году: таблица с расшифровкой

| Номер поля | Наименование поля | Значение реквизита / Как заполнить |

|---|---|---|

| 1 | Платежное поручение | Наименование банковской документации |

| 2 | 0401060 | Номер формы ОКУД |

| 3 | № | Номер платежного поручения. Номер может состоять максимум из шести цифр. Нумерация платежек идет подряд. Отсчет начинается с нового года |

| 4 | Дата | Дата оформления платежного поручении. Формат даты имеет вид ДД.ММ.ГГГГ. Поэтому нужно указывать, например, 26.03.2018 |

| 5 | Вид платежа | Поле 5 не заполняют. Исключение — срочный платеж. В этом случае пишут «срочно» |

| 6 | Сумма прописью | Сумма в рублях указывают прописью с заглавной буквы, а в копейках – цифрами. Причем, слова «рубли» и «копейки» не сокращают. Если сумма выражена в целых рублях, копейки можно опустить |

| 7 | Сумма | Вписывают сумму платежа цифрами, разделив рубли и копейки знаком «—». Если копеек нет, после числа ставят знак «=», но тогда в поле 6 не должны упоминаться копейки |

| 8 | Плательщик | Компании указывают свое наименование. Предприниматели вписывают ФИО и в скобках «ИП». Затем проставляют адрес места жительства (регистрации), до и после информации о месте жительства (регистрации) ставят «//» |

| 9 | Сч. № | Номер счета плательщика |

| 10 | Банк плательщика | Наименование и место нахождения банка плательщика |

| 11 | БИК | Банковский идентификационный код (БИК) банка плательщика |

| 12 | Сч. № | Корреспондентский номер счета банка плательщика |

| 13 | Банк получателя | Наименование и место нахождение банка получателя |

| 14 | БИК | Банковский идентификационный код банка получателя средств |

| 15 | Сч. N | Номер счета банка получателя средств |

| 16 | Получатель | Для юридических лиц, банков вписывают наименование, для индивидуальных предпринимателей – ФИО и в скобках – «ИП», для физлиц, занятых частной практикой, – ФИО и вид деятельности |

| 17 | Сч. N | Номер счета получателя денег |

| 18 | Вид. оп. | Шифр платежного поручения – 01 |

| 19 | Срок плат. | Не заполняют |

| 20 | Наз. пл. | Не заполняют |

| 21 | Очер. плат. | Очередность платежа, принятую в статье 855 ГК РФ. Например, при уплате налогов и взносов в поле 21 ставят цифру 5 |

| 22 | Код | 0 или уникальный идентификатор платежа (УИН) |

| 23 | Рез. поле | Не заполняют |

| 24 | Назначение платежа | В поле поясняют назначение платежа. Например, указывают полное наименование налога и период, за который его перечисляют в бюджет |

| 43 | М.П | Печать (при наличии) |

| 44 | Подписи | Подпись уполномоченного представителя организации (например, руководителя) или ИП |

| 45 | Отметки банка | Не заполняют |

| 60 | ИНН | ИНН или КИО плательщика |

| 61 | ИНН | ИНН или КИО получателя |

| 101 | Статус плательщика | Код согласно приказу Минфина от 12.11.2013 № 107н. Например, в платежке ставят такие коды: 01 — если компания платит налоги и взносы в инспекцию; 02 — если работодатель платит НДФЛ за сотрудников; 08 — если компания или ИП платит взносы в ФСС; 09 — если ИП платит налоги, взносы за себя или работников в инспекцию |

| 102 | КПП | Компании указывают 9-значный код причины постановки на учет в ИФНС, предприниматели – ноль |

| 103 | КПП | КПП получателя |

| 104 | КБК | 20-значный код бюджетной классификации. |

| 105 | ОКТМО | Код из Общероссийского классификатора территорий муниципальных образований |

| 106 | Основание платежа | Код основания платежа согласно приказу Минфина от 12.11.2013 № 107н. Например: ТП – если платят текущие платежи; ЗД — если гасят недоимку; ТР — если перечисляют деньги по требованию. В платежке по взносам на травматизм ставят 0 |

| 107 | Налоговый период | Десятиразрядный код из восьми символов и двух разделительных точек. Первые два буквенных разряда указывают на периодичность уплаты налога: МС — месяц; КВ — квартал; ПЛ — полгода; ГД — год. омер месяца (от 01 до 12), квартала (от 01 до 04) или полугодия (01 или 02) занимает четвертый и пятый разряды, а третий и шестой — разделительная точка. Годовому платежу соответствуют 00. Разряды с седьмого по десятый — год, за который перечисляются налоги, сборы или взносы. Например, при уплате пенсионных взносов за март 2018 года, в поле 107 записывают МС.03.2018 |

| 108 | Номер документа | Для текущих платежей ставьте 0. Если платите по требованию, ставьте номер требования, знак «№» не заполняйте. В платежке на травматизм ставьте 0 |

| 109 | Дата документа | Для текущих платежей по налогам и взносам в поле 109 указывают дату подписания декларации или расчета. Если по перечисляемому платежу отчетность еще не сдана, то в поле 109 ставят 0 |

| 110 | Код выплат | В платежках по налогам и взносам поле 110 не заполняют. Когда перечисляют гражданам деньги из бюджета – стипендии, зарплату бюджетникам, в поле 110 вписывают код 1 |

buhguru.com

Поля платежного поручения

В сложившейся отечественной системе безналичных расчетов трудно переоценить роль платежного поручения. Однако нередко возникают сложности с заполнением тех или иных полей этого формуляра, что в свою очередь может привести к проблемам с проведением и зачислением платежа. Для упрощения процедуры формирования документа по ссылке можно ознакомиться с образцом полей платежного поручения в 2017 году.

Платежное поручение

Официальный бланк платежного поручения утвержден Центробанком России в Положении от 19.06.2012 N 383-П. Скачать его можно, в том числе, с использованием справочно-правовой системы «Консультант Плюс».

Помимо самой формы ЦБ России в этих же Разъяснениях разработал и описал поля платежного поручения.

Перед началом оформления бланка распоряжения следует изучить требования к содержанию его разделов, изложенные в Приложении № 1 к Разъяснениям Центробанка. Также надо помнить о рекомендациях Министерства финансов России о необходимости заполнения всех граф, служащих для идентификации перечисления.

В Приложении № 3 к вышеуказанному акту ЦБ России содержится форма платежного поручения с номерами полей.

Следует отметить, что Центробанк России присвоил определенный шифр каждому разделу и реквизиту платежки, а также описал требования к его содержанию.

Сокращенно обозначения выглядят следующим образом:

- «1» служит для указания названия документа;

- «2» — код формуляра по ОКУД;

- «3» — порядковый номер;

- «4» — число, месяц и год его составления;

- «5» — графа платежного поручения для вида платежа;

- «6» — сумма, изложенная прописью;

- раздел «7» предназначен для отражения итога в цифровом выражении;

- в поле «8» отражается наименование или ФИО составителя платежки;

- «9» — указание на его счет;

- «10» служит для отражения банка плательщика;

- «11» и «12» — для БИК и счета вышеназванной кредитной организации;

- «13» — номер поля платежного поручения — используется для внесения данных о банке адресата перечисления;

- «14» и «15» предназначены для внесения БИК и счета такой структуры;

- наименование или ФИО получателя денег вносятся в раздел «16», а его номер счета — в поле «17»;

- значение «18» введено для указания вида операции;

- для отражения сведений о сроке, назначении и очередности перечисления используются в 2017 году номера полей платежного поручения с «19» по «21»;

- «22», или код, в который заносятся УИП или УИН;

- резервное поле отображается в значении «23»;

- назначение платежа следует записывать в графу «24»;

- реквизиты «60» и «61» отражают ИНН сторон операции по переводу денег;

- поля «101» — «110» служат для фиксации сведений при перечислениях в пользу бюджета;

- графы «43» и «44» предназначены для подписи составителя платежки и оттиска его печати;

- «45» — отметки банка о списании денег;

- значение «62» используется для указания кредитным учреждением даты поступления поручения;

- завершая описание полей платежного поручения, следует указать, что в графе «71» указывается дата списания средств со счета.

При платежах в пользу бюджетной системы также надо оформлять следующие поля:

- раздел «101» предназначен для указания статуса составителя платежки;

- графы «102» и «103» служат для внесения КПП сторон расчетов;

- КБК содержится в поле «104»;

- знакоместо с шифром «105» используется для отображения ОКТМО;

- раздел «106» предназначен для фиксации основания платежа, а номер и дата такого документа указываются соответственно в реквизитах «108» и «109»;

- налоговый период отображается в графе «107»;

- подраздел «110» в настоящее время не оформляется.

В заключение приводим для ознакомления образец платежного поручения с полями за 2017 год. Он доступен по ссылке.

Скачать образец платежного поручения с номерами полей

glavkniga.ru

Поля платежного поручения в 2019

Платежное поручение – это расчетный документ, согласно которого владелец расчетного счета дает банку распоряжение на проведение платежного документа.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Если ООО или ИП сделали ошибки, в результате которых налог, сбор или взнос оказались неуплаченными, или же бухгалтер пропустил сроки отправки средств на уплату налогов, вскоре предприятие получит требование от ФНС о перечислении недоплаченных сумм. Кроме того, будет назначен штраф и начислены пени.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

Заполнение полей платежного поручения

Заполнение платежного поручения дело не из легких. Каждое поле имеет свое значение. При оплате штрафов необходимо указывать КБК и ОКТМО, при уплате налогов период, за который платим.

| Номер поля | Название | Правила заполнения |

| 1 | Платежное поручение | Наименование банковской документации |

| 2 | 0401060 | Утвержденная форма для заполнения |

| 3 | Номер платежного поручения | Присваивается индивидуально каждому документу, с нового года начинается новая нумерация |

| 4 | Дата | Имеет вид ДД.ММ.ГГ, то есть указываем 24.06.2018 |

| 5 | Вид платежа | Заполняется в случае, если платеж необходимо провести срочно, но тогда для этого существует дополнительная комиссия |

| 6 | Сумма | Сумма указывается прописью, копейки цифрами, однако рубли и копейки словами, сокращения не допускаются |

| 7 | Сумма в самом поле | Пишем числовым значением, копейки через дефис |

| 8 | Наименование | Для юридических лиц указывается полное название, для ИП фамилия, имя отчество и в скобках ИП,а далее через // адрес регистрации, в случае если платеж составляется на бумажном носителе, в системе интернет банкинга это не требуется |

| 9 | Счет № | Номер расчетного счета ,с которого производится оплата |

| 10 | Банк | Его наименование и местонахождения |

| 11 | БИК | Код, по которому происходит идентификация банка |

| 12 | Счет банка корреспондента | Т.е счет, через который проходит платеж |

| 13 | Банк получателя | Наименования банка ,в котором обслуживается получатель |

| 14 | БИК банка получателя | идентификатор |

| 15 | Счет банка получателя | |

| 16 | Получатель средств | Для юридических лиц полное или сокращенное наименование, для предпринимателей лучше указывать полностью-индивидуальный предприниматель и его ФИО, для нотариусов просто ФИО |

| 18 | Вид оплаты | Для платежного поручения это 01, если платим налоги от предпринимателя то 09, налоги -08 |

| 19,20 | Не заполняется | |

| 21 | Очередность проведения платежа | При уплате налогов, очередность всегда 5 |

| 22 | код | УИН, используется при оплате штрафов, как индивидуальный номер |

| 24 | Назначение платежа | При оплате за товар, необходимо написать на основании чего, за что и есть ли НДС, а также указать период, при оплате за услуги, если налог, то напишите его наименование и период |

| 43 | Место для печати | На бумажном носителе ставится мокрая печать |

| 44 | подписи | Расписывается первая и вторая подпись, при наличии, первая, как правило директор или его заместитель, вторая-главный бухгалтер |

| 44 | подписи | Расписывается первая и вторая подпись, при наличии, первая, как правило директор или его заместитель, вторая-главный бухгалтер |

| 60 | ИНН | Идентификационный номер плательщика |

| 61 | ИНН | получателя |

| 101 | статус | Статус того, кто платит 01 — если компания платит налоги и взносы в инспекцию; 02 — если работодатель платит НДФЛ за сотрудников; 08 — если компания или ИП платит взносы в ФСС; 09 — если ИП платит налоги, взносы за себя или работников в инспекцию

|

| 101 | статус | Статус того, кто платит 01 — если компания платит налоги и взносы в инспекцию; 02 — если работодатель платит НДФЛ за сотрудников; 08 — если компания или ИП платит взносы в ФСС; 09 — если ИП платит налоги, взносы за себя или работников в инспекцию

|

| 102 | КПП | КПП присваивается только юридическим лицам, в данном поле КПП плательщика

|

| 103 | КПП | КПП получателя средств

|

| 104 | КБК | Данное поле заполняется, когда необходимо заплатить налог, пеню, штраф, код бюджетной классификации, по которому группируются налоги

|

| 105 | ОКТМО | Необходимо при оплате налогов, присваивается каждому району свое

|

| 106 | Основание платежа | ТП – если платят текущие платежи; ЗД — если гасят задолженность; ТР — если перечисляют деньги по требованию. В платежке по взносам на травматизм ставят 0

|

| 107 | Налоговый период | МС-месяц расчета КВ-номер квартала ПЛ-полугодие ГД-год |

| 108 | Заполняется если платим по требованию, тогда проставляем номер, в остальных случаях 0 | |

| 109 | Ставим 0 | |

| 110 | Заполняется если перечисляются деньги из бюджета, тогда 1 |

Важно! Итак, нужно быть очень внимательным при составлении платежного поручения. Поскольку малейшая ошибка, например, в КБК, и ваш платеж зависнет на невыясненных.

Читайте также статью: → Образец платежного поручения в 2018 году.

Частые ошибки при составлении платежного поручения

Ошибка №1 Указание организацией, получившей требование от налоговой службы об уплате пеней, кода «ЗД» в поле «Основание платежа».

Пояснение: Если налогоплательщик уже получил официальное требование по уплате штрафа, тогда уже считается, что оплата производиться не на добровольной основе, а по требованию налоговой службы, поэтому в «Основании платежа» необходимо проставлять «ТР».

Ошибка №2 Указание в платежном поручении КБК того налогового периода, в котором возникла недоимка по налогу, и когда были начислены пени.

Комментарий: Необходимо указывать тот КБК, который актуален на момент уплаты налога.

Ошибка №3 Неверно указано ОКТМО.

Расшифровка: При уплате штрафа необходимо указывать ОКТМ того территориального муниципального образования где ведет хозяйственная деятельность.

Ошибка №4 При составлении платежного поручения очень часто указывается ИНН не налогоплательщика, а ИНН самого банка отправителя.

Поянение: При составлении платежного поручения необходимо указывать реквизиты самого налогоплательщика, их достоверность отражена в учредительных документах.

Ошибка №5 При составлении налогов, сборов и штрафов не указывается адрес налогоплательщика в поле «8» — плательщик.

Комментарий: При составлении платежного поручения на оплату штрафов, необходимо вместе с наименованием плательщика указывать адрес регистрации налогоплательщика, именно тот который проходит по всем учредительным документам.

Читайте также статью: → Подотчет на карту сотрудника с расчетного счета.

Часто задаваемые вопросы

Вопрос №1

Что необходимо заполнить в платежном поручении, когда оплачивает штраф?

Ответ: Важными реквизитами в данной оплате являются КБК И ОКТМО, а также может быть УИН, если его нет, поставьте в его поле 0.

Вопрос №2 Если платежное поручение предоставляется в банк на бумажном носителе, то где необходимо поставить подпись лицу, который имеет право расписываться на расчетных документа и печать?

Ответ: При предоставлении документа на оплату штрафа в банк, тогда подпись проставляется в поле «44», а печать необходимо поставить в поле «43»

Вопрос №3 Если при оплате штрафа налогоплательщик указал не свой ИНН , а ИНН банка отправителя, ИНФС зачислить уплату штрафа в пользу налогоплательщика или нет?

Ответ: При неверном указании реквизитов налогоплательщика при оплате штрафа, налоговая служба не сможет зачислить уплата штрафа в пользу налогоплательщика, так как реквизиты не верные и налоговая по названию распределить не может. В этом случае необходимо идти в ИНФС и написать заявление на уточнение платежа., только после этого налоговая сможет зачислить в пользу налогоплательщика.

Вопрос №4 Из чего состоит назначение платежа в платежном поручении?

Ответ: При составлении п/п в назначении указывается за что платим, по какому документу, то есть на основании чего и от какого числа, а также есть ли НДС и его ставку с суммой ,если это штраф, то укажите требование номер и его дату.

Оцените качество статьи. Мы хотим стать лучше для вас:

Юридическая Консультация бесплатная

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

online-buhuchet.ru

Заполняем поле 101 в платежном поручении в 2018-2019 годах

Платежное поручение – поле 101 отведено в нем для кода, соответствующего статусу плательщика. Оно не вызывает нареканий со стороны получателей платежа при оформлении этого документа с соблюдением всех правил. При верно указанном статусе плательщика налоги и взносы зачисляются вовремя, и оснований для начисления штрафных санкций не возникает.

Что означает поле 101 в платежном поручении

Варианты заполнения поля 101

Ошибки при заполнении поля 101 в платежке

Последствия неправильного оформления платежных поручений

Что означает поле 101 в платежном поручении

Подробнее о процедуре оформления платежного документа читайте в статье «Как заполнить платежное поручение в 2018 году ― образец?».

Поле 101 отведено для закодированного 2-значного обозначения статуса плательщика — отправителя денежных средств. Им может выступать организация, индивидуальный предприниматель, адвокат, глава крестьянского хозяйства, иное физическое лицо. Также заполненное поле призвано обозначать налогового агента, участника внешнеэкономических операций.

Полученные денежные средства заносятся на разные лицевые счета в зависимости от статуса плательщика.

Варианты заполнения поля 101

Правила заполнения статуса плательщика в поле 101 содержатся в приложении 5 к приказу Минфина России от 12.11.2013 № 107н.

О том, какие проблемы с выбором статуса имели место при оформлении платежей по страховым взносам в 2018 году, читайте в материале «Основные статусы плательщика в платежном поручении ― 2018».

Основными действующими реквизитами можно считать следующие коды:

- 01 ― налогоплательщик-организация, какое-либо юридическое лицо.

- 02 ― налоговый агент. Этот статус наиболее часто встречается при оплате НДФЛ за наемных работников, НДС при заключенных договорах аренды с муниципальными организациями.

- 08 ― этот код используют предприятия и прочие физлица, уплачивающие страховые взносы за наемных работников.

- 09, 10, 11, 12 —самозанятые лица (ИП, нотариусы, адвокаты, фермеры), уплачивающие налоги за себя.

- 13 ― налогоплательщики ― прочие физические лица.

Поле 101 платежного поручения в 2018 году подлежит заполнению не в каждом случае перечисления денежных средств. Наличие статуса плательщика указывает на получателя платежа как субъекта, на счетах которого аккумулируются налоги, взносы и прочие поступления. Банки в таких случаях обязаны проследить, чтобы последующие ячейки 102–110 также были заполнены. При отсутствии необходимых данных проставляется 0. Наличие пустого поля не допускается. Исключением здесь является поле 110, которое можно не заполнять вообще.

Подробнее о ситуации со 110-м полем читайте в статье «Вопрос о 110-м поле платежки решен окончательно».

Коды 15 и 20 используют кредитные организации или их филиалы, платежные агенты, которые переводят денежные средства за физических лиц на основании общего реестра или по каждому в отдельности.

Код 24 указывают физлица, осуществляющие выплаты страховых взносов или иных платежей в бюджет.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяТаким образом, если субъект предпринимательской деятельности перечисляет в ФСС страховые взносы на травматизм за своих наемных работников, статус плательщика указывается с кодом 08 независимо от того, является он организацией или ИП.

Пример 1

Какой код следует прописать в поле 101 при перечислении НДФЛ? Использовать статус 01, указывающий на плательщика — юридическое лицо, неверно. В этом случае при перечислении денежных средств налоговыми агентами за своих работников необходимо проставить 02. Уплачивающие налог на доходы предприниматели используют значение кода 09. Перечисляющие НДФЛ нотариусы ― код 10, адвокаты ― код 11. Прочие физические лица, которые уплачивают налог, образовавшийся в результате оказания разовых услуг, проставляют в поле статуса код 13.

Пример 2

Какой статус плательщика проставляется при оплате земельного налога?

Поле 101 заполняется в зависимости от владельца земельного участка. Для организаций статус плательщика равен 01. Предприниматели, использующие участки в своей деятельности, связанной с получением прибыли, проставляют код 09. Налог на землю в случаях, когда владельцами являются прочие физические лица, уплачивается с кодом 13.

С ноября 2016 года в силу вступило правило о том, что уплата налога возможна третьим лицом. Заполнение платежного документа в этом случае имеет свои особенности.

Подробнее об оформлении документа на оплату налога третьим лицом читайте в материалах:

Ошибки при заполнении поля 101 в платежке

Неверно указанный код статуса плательщика приводит к возможной недоимке по налогам и взносам, начислению пеней, штрафов, разногласиям с контролирующими органами.

Самой распространенной ошибкой в использовании статуса плательщика можно считать перечисление НДФЛ за наемных работников с указанием в поле 101 кода 01 — как организации. Это неверно, так как в данном случае субъект выступает в качестве налогового агента. Правильным будет статус плательщика с кодом 02. То же самое касается и случаев перечисления НДС при аренде за муниципальные учреждения, когда организация выступает в качестве налогового агента.

Примеры указания статуса плательщика см. в материале

Последствия неправильного оформления платежных поручений

Неверно заполненное платежное поручение с указанием ошибочных реквизитов может повлечь за собой ответственность за несвоевременное совершение платежа. В подп. 4 п. 4 ст. 45 НК РФ приводятся примеры, в каких случаях ошибки в платежных документах не позволяют считать обязанность налогоплательщика по самостоятельному исчислению платежей исполненной:

- неверное указание номера счета;

- ошибка в наименовании банка получателя.

Прочие случаи ошибочного заполнения платежек не являются основанием для отказа в зачислении платежей. Субъект предпринимательской деятельности в таких случаях вправе обратиться в налоговую инспекцию для уточнения платежей.

Судебная практика также свидетельствует о том, что решение в подобных ситуациях, скорее всего, будет вынесено в пользу налогоплательщика (постановление ФАС Московского округа от 07.08.2009 № КА-А41/7564-09 по рассматриваемому делу № А-41-10152/08).

Периодически проводимая сверка с налоговой инспекцией и внебюджетными фондами позволит выявить возможные ошибки при составлении платежных документов, вовремя зачесть требуемые суммы и избежать дальнейших конфликтов и недоразумений с проверяющими относительно образовавшейся суммы недоимки.

nalog-nalog.ru

Образец платежного поручения по НДФЛ в 2019 году

Все, кто платит работникам, перечисляют НДФЛ в бюджет. Чтобы не допустить ошибок, которые влекут штрафы и прочие сложности, внимательно заполняйте платежные поручения. В 2019 году изменений в их оформлении нет. Но есть различия в заполнении платежек на перечисление налога с зарплаты, с отпускных, с выплат при увольнении, а также на уплату пеней и штрафа по НДФЛ.

Перечислять НДФЛ нужно всем компаниям, которые выплачивают деньги физическим лицам — работникам, исполнителям на договоре подряда. В 2019 году правила для оформления и передачи платежных поручений не изменятся. Обновление КБК не затрагивает расчеты по НДФЛ.

Ошибки при перечислении налогов могут привести к тому, что платеж не зачтут, при этом возможен пропуск срока уплаты, либо потребуется уточнять платеж. Чтобы не допустить таких ошибок, расскажем, как правильно заполнить платежное поручение по НДФЛ в 2019 году. Образец платежки по НДФЛ в 2019 году с новыми реквизитами для самых распространенных случаев вы также найдете в статье.

Какие последствия ждут за ошибки в платежном поручении читайте в статье>>>

Как заполнять платежное поручение по НДФЛ в 2019 году

Составляете ли вы платежки на бумаге или передаете через банк-клиент, форма документа одинаковая. Она утверждена Банком России в положении от 19.06.2012 № 383-П. В отличие от других первичных документов убирать или заменять реквизиты в платежке нельзя.

Правила заполнения прописаны в положении Банка России от 19.06.2012 № 383-П и приказе Минфина от 12.11.2013 № 107н. Приведем их по порядку в таблице:

|

Поле |

№ поля |

Что нужно указать |

|---|---|---|

|

Номер и Дата платежного поручения |

3 и 4 |

Порядковый номер и дата составления платежки |

|

Вид платежа |

5 |

Зависит от требований банка, это поле может быть не заполненным. Допустимы записи «Срочно», «Телеграфом», «Почтой». |

|

Статус плательщика |

101 |

При перечислении НДФЛ указывайте код: — 02, если вы налоговый агент, — 09, если ИП перечисляет налог за себя |

|

Сумма прописью |

6 |

Сумма налога, копейки указывайте цифрами |

|

ИНН и КПП |

60 и 102 |

Проставьте данные компании |

|

Плательщик |

8 |

Укажите полное наименование компании |

|

Сумма |

7 |

Внесите ту же сумму, что и сверху, только цифрами. Копейки тоже нужно указать |

|

Номер счета |

9 |

Счет в банке плательщика, с которого будет переведена оплата |

|

Банк плательщика |

10 |

Название банка |

|

БИК и номер счета |

11 и 12 |

Реквизиты банка компании |

|

Банк получателя, БИК и номер счета |

13, 14 и 15 |

Реквизиты банка получателя денег |

|

ИНН и КПП, номер счета |

61, 103 и 17 |

Данные получателя платежа |

|

Получатель |

16 |

При уплате налогов получателем будет казначейство, запишите — УФК. Укажите и администратора доходов — вашу инспекцию |

|

Вид оп. |

18 |

Вид операции для платежки — это шифр 01 |

|

Наз. пл |

20 |

Назначение платежа указывать не нужно |

|

Код |

22 |

При уплате налога укажите 0. Для платежей по документу с уникальным идентификатором платежа (УИП) внесите 20 знаков кода УИП |

|

Срок плат. |

19 |

Срок платежа не нужно указывать |

|

Очер. плат. |

21 |

Очередность платежа по налогам — 5 (ст. 855 ГК). Если налоговый платеж проводите по требованию ИФНС — 3 |

|

Рез. поле |

23 |

Резервное поле оставьте пустым |

|

104 |

Это и следующие поля заполняют только по налоговым платежам. В первой ячейке проставьте КБК. Конкретный код для каждого случая уплаты НДФЛ в 2019 году рассмотрим в статье отдельно |

|

|

105 |

Код по ОКТМО компании |

|

|

106 |

Код основания платежа для НДФЛ может быть следующим: — «ТП» — платежи текущего года; — «ТР» — перечисление по требованию налогового органа; — «ЗД» — погашение налогового долга по собственной инициативе; — «АП» — уплата на основании акта проверки. |

|

|

107 |

Налоговый период заполните в формате ХХ.ХХ.ХХХХ. Вначале укажите код периода уплаты налога. Для НДФД периодичность уплаты составляет месяц, для этого предусмотрен код «МС». Далее номер месяца, за который уплачиваете налог, и год |

|

|

108 |

Номер документа-основания платежа указывайте по перечислениям по требованию налоговой или иных документов. Для обычных случаев проставьте 0 |

|

|

109 |

Дата документа-основания платежа проставляется, если налог платите по требованию налоговиков или другого документа. В иных случаях укажите — 0 |

|

|

110 |

Последнее поле оставьте пустым |

|

|

Назначение платежа |

24 |

«Налог на доходы физических лиц с зарплаты за месяц 2019 года» |

|

Подписи |

44 |

Документ на бумаге подписывает тот, чья подпись есть в банковской карточке. Платежку в электронном виде должен заверить тот, у кого есть ключ подписи |

Такие будут действовать правила заполнения платежного поручения в 2019 году, образец по НДФЛ приведем ниже.

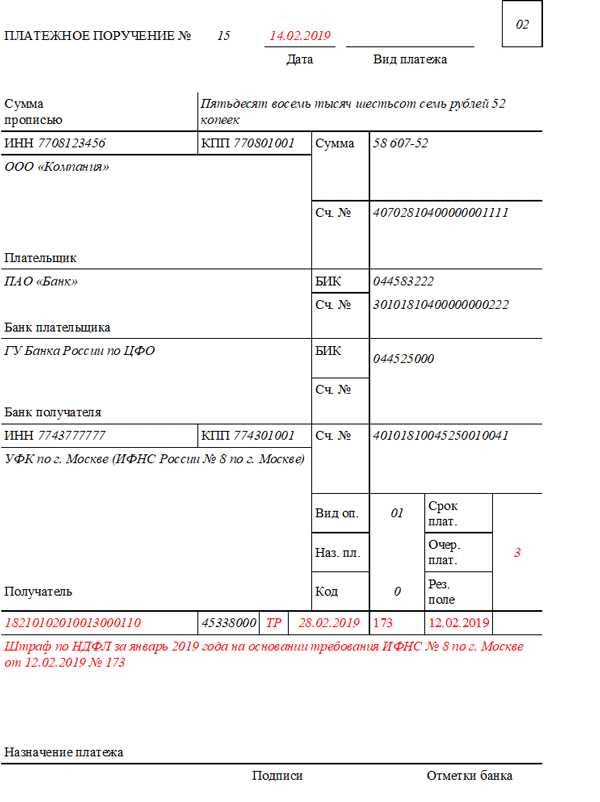

Платежка НДФЛ 2019: образец заполнения

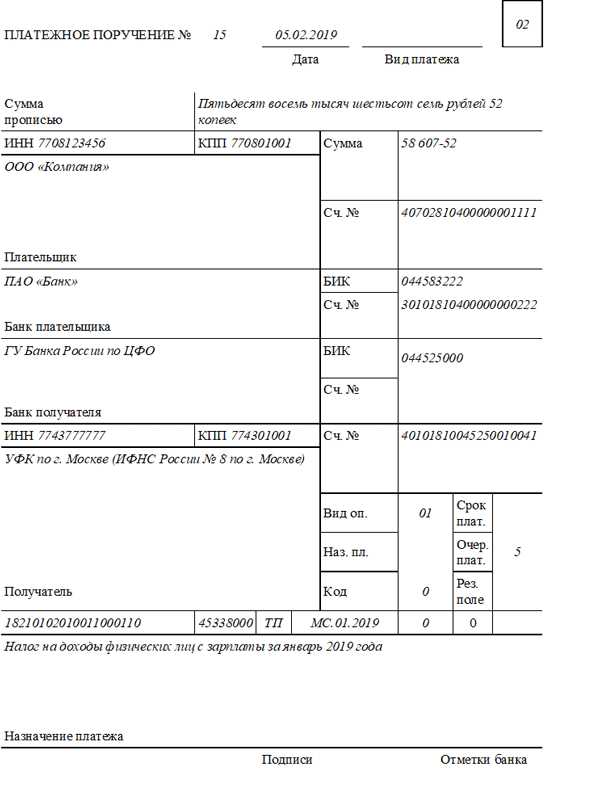

Чтобы прошла оплата НДФЛ в 2019 году платежное поручение образец приведем на конкретном примере.

Пример

ООО «Компания» выплатило заработную плату за январь 2019 года 5 февраля. В этот же день бухгалтер составил платежное поручение на перечисление удержанного НДФЛ в бюджет.

Ключевые показатели платежки:

- Статус плательщика (поле 101) — 02, код для налоговых агентов;

- КБК (поле 104) — для НДФЛ это 182 1 01 02010 01 1000 110;

- Основание платежа (поле 106) — код ТП;

- Налоговый период (поле 107) — МС.01.2019.

Реквизиты банка получателя для компаний, которые платят НДФЛ в бюджет Москвы, будут следующими:

- БИК (поле 14) — 044525000;

- Наименование банка получателя платежа (поле 13) — Главное управление Банка России по Центральному федеральному округу г. Москвы (ГУ Банка России по ЦФО).

Одинаковый будет и номер счета получателя платежа (поле 17) — 40101810045250010041.

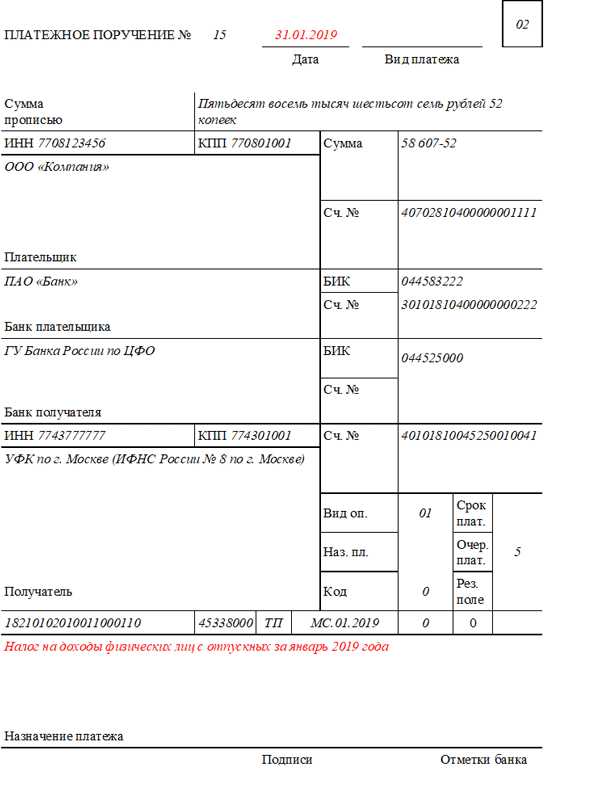

Образец платежки по НДФЛ с отпускных в 2019 году

Если перечисляете НДФЛ с отпускных, особенностей в оформлении не много. В назначении платежа укажите, что налог именно с отпускных.

Срок перечисления «подоходного» для таких выплат — не позднее конца месяца, в котором их выдали. Поэтому налог с отпускных перечислять придется отдельным от зарплаты поручением. Налог с больничных можно объединить с «отпускным». По этим выплатам сроки перечисления в бюджет совпадают. В поле платежки 107 укажите «МС.ХХ.2019».

Подробнее о том, какие выплаты можно объединять в одну платежку читайте в статье>>>

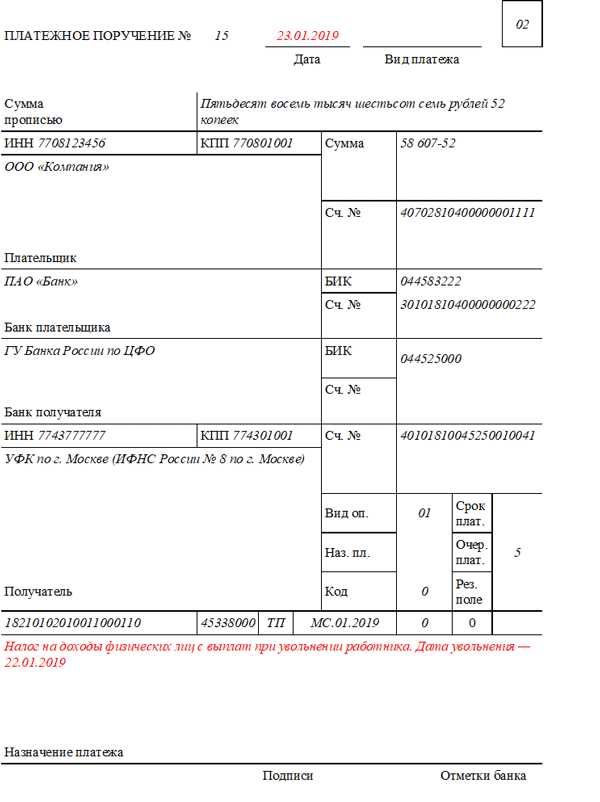

Образец платежки по НДФЛ при увольнении сотрудников 2019 году

Платежное поручение НДФЛ 2019 за сотрудников, которые уволены, тоже имеет особенности. Рассчитавшись с уволенным работником, нужно перечислить налог с выплат не позднее следующего дня. Из-за этого требования на перечисление НДФЛ при увольнении сотрудника 2019 платежное поручение будет отдельное.

Назначение платежа по данным выплатам — НДФЛ с доходов при увольнении сотрудников.

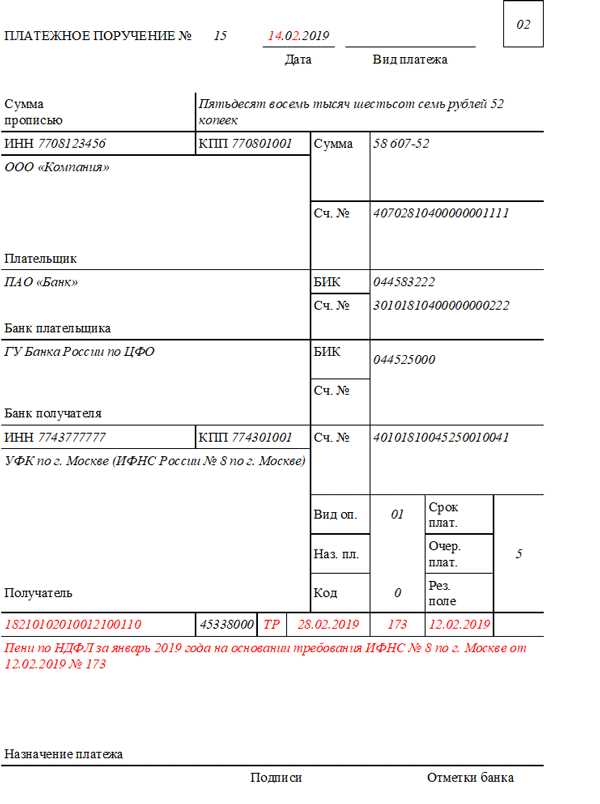

Образец заполнения платежного поручения за пени по НДФЛ в 2019 году

Платежное поручение для уплаты пеней по налогу отличается от приведенных выше документов немного больше.

Прежде всего, разница в КБК. Для налога, пеней и штрафа установлены отдельные коды бюджетной классификации. Перечислять их нужно отдельными платежками. Для уплаты пеней по НДФЛ в поле 104 укажите КБК — 18210102010012100110.

Код основания платежа (поле 106) для пеней вместо ТП может быть:

- ЗД — погашение налогового долга по собственной инициативе;

- ТР — есть требование налоговой об уплате;

- АП — уплата на основании решения о привлечении к ответственности.

Исходя из этих оснований платежа, проставьте код налогового периода в поле 107:

- При добровольной уплате пеней, налоговый период — 0. Возможно указать и точный период, если платите пени за него. Например, МС.12.2017 — пени за декабрь 2017 года.

- Если есть требование ИФНС, укажите срок из него. В этом случае очередность платежа (поле 21) будет не «5», а «3». Ведь инициатором выступает не сама компания, есть требование или решение налоговиков об уплате штрафа.

- Уплата пеней на основании решения налоговой — 0.

Наглядное платежное поручение пени НДФЛ в 2019 году образец заполнения поможет не допустить ошибок.

Оплата штрафа по НДФЛ: образец платежного поручения в 2019 году

Платежка по штрафу перекликается с поручением на уплату пеней. Отличается от нее следующими полями. КБК для штрафа по НДФЛ — 18210102010013000110. В назначении платежа нужно указать, что уплачивается штраф и документ-основание с реквизитами. Основанием может быть требование ИФНС или решение налоговиков о привлечении к ответственности.

www.rnk.ru

Заполняем поле 109 в платежном поручении в 2018 году

Поле 109 в платежном поручении 2018 года заполняется при перечислении налогов. На что обратить особое внимание при заполнении поля 109 «Дата документа»? С каким полем платежного поручения оно взаимосвязано? Что делать, если вы затрудняетесь в выборе значения для данного поля? Ответы на эти вопросы даны в нашей статье.

Когда заполняется поле 109 «Дата документа»

Правила заполнения поля 109

Примеры заполнения поля 109

Итоги

Когда заполняется поле 109 «Дата документа»

Поле 109 «Дата документа» заполняется при формировании платежных поручений для перечисления налогов в бюджеты всех уровней. При этом нужно руководствоваться Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными приказом Минфина России от 12.11.2013 № 107н.

Правила заполнения поля 109

В поле 109 «Дата документа» указывается дата основания платежа. Рассматриваемое поле состоит из 10 знаков:

- первые 2 знака означают календарный день и принимают значение от 01 до 31 в соответствии с количеством дней в месяце;

- 3-й и 6-й знаки являются разделительными и заполняются символом «.»;

- 4-й и 5-й знак обозначают месяц и принимают значение от 01 до 12 в соответствии с количеством месяцев в году;

- с 7-го по 10-й знаки обозначают год.

Важно сразу заметить, что поле 109 «Дата документа» взаимосвязано с полем 106 «Основание платежа». Его значения напрямую зависят от значений этого поля.

Для платежей текущего периода, когда в поле 106 «Основание платежа» указывается показатель ТП, а налог уплачивается в соответствии с деклараций, в поле 109 «Дата документа» проставляется дата подписания декларации, представленной в налоговый орган. При добровольном погашении кредиторской задолженности по налогам, при условии ее самостоятельного обнаружения, в поле 109 указывается 0 (значение поля 106 — ЗД).

В исключительных случаях, установленных законодательством, в поле 109 «Дата документа» проставляется конкретная дата. Это происходит, когда поле 106 «Основание платежа» имеет значение:

- ТР — дата требования налогового органа;

- РС — дата документа, в котором принято решение о рассрочке;

- ОТ — дата документа, соответствующего решению об отсрочке;

- РТ — дата документа, в котором принято решение о реструктуризации;

- ПБ — дата решения арбитражного суда о начале процедуры банкротства;

- ПР — дата документа о приостановлении взыскания;

- АП — дата решения о привлечении либо отказе в привлечении к ответственности за совершение налогового правонарушения;

- АР — дата исполнительного документа;

- ИН — дата, соответствующая решению о предоставлении инвестиционного налогового кредита;

- ТЛ — дата определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику.

В случае, когда организация уплачивает авансовый платеж по налогу либо затрудняется с выбором значения для поля 109, допускается указание значения 0. Это подтвердили чиновники в письме Минфина России от 25.02.2014 № 02-08-12/7820.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяПримеры заполнения поля 109

Разберем несколько примеров заполнения поля 109 «Дата документа».

Пример 1

Организация уплачивает текущий платеж по налогу на прибыль. Дата подписания декларации, представленной в налоговый орган, — 28.03.2018. Тогда поле 106 «Основание платежа» имеет значение ТП, следовательно, в поле 109 будет указано: 28.03.2018.

Пример 2

Организация самостоятельно выявила недоплату по налогу на имущество за 2017 год и перечисляет его. При этом поле 106 должно иметь значение ЗД, а поле 109 — 0.

Пример 3

Организация уплачивает налог по требованию налогового органа от 23.02.2018. В поле 106 указано значение ТР, а в поле 109 — дата выставленного требования: 23.02.2018.

Пример 4

Организация уплачивает авансовый платеж по земельному налогу. В поле 106 «Основание платежа» нет никаких значений, в поле 109 будет указан 0.

О том, как правильно заполнить платежное поручение на уплату земельного налога, см. в статье «Платежное поручение на уплату земельного налога (образец)».

Итоги

Поле 109 «Дата документа» не несет в себе ключевую информацию о совершаемом платеже и не приводит к неперечислению налога в бюджет, а также начислению пеней. Однако правила заполнения данного поля закреплены законодательно, поэтому каждому бухгалтеру необходимо ознакомиться с ними, прежде чем приступать к формированию платежных поручений.

О том, какие поля платежного поручения не обязательны к заполнению, см. в статье «Вопрос о 110-м поле платежки решен окончательно».

nalog-nalog.ru

Заполняем поле код в платежном поручении в 2018 году

Код в платежном поручении 2018 года — это один из реквизитов, которые указываются при платежах в бюджет. О том, что это за поле, каковы правила его заполнения, где взять информацию о коде, вы узнаете из нашей статьи.

Для чего нужно поле «Код» в платежке

Когда и как заполняется поле «Код»

Где взять УИН

Может ли банк в обязательном порядке требовать УИН

Итоги

Для чего нужно поле «Код» в платежке

В поле под номером 22 «Код» указывается такой реквизит, как уникальный идентификатор платежей (УИН). Применяются коды платежного поручения в 2018 году при переводе бюджетных платежей, а правила заполнения этого кода в платежке оговорены в приказе Минфина от 12.11.2013 № 107н.

УИН — это номер уникального идентификатора начислений, который облегчает фискальному органу распознавание плательщика, совершившего платеж в программе фиксации поступлений по налогам.

Когда и как заполняется поле «Код»

Поле код в платежном поручении 2018 года заполняется по-разному, в зависимости от того, самостоятельно ли плательщик совершает перевод средств в бюджет или же исполняет требование фискального органа.

В случае если плательщик действует самостоятельно, отправляя распоряжение на перевод, то в поле «Код» проставляется 0. Когда требование о внесении платежей в бюджет поступает от фискального органа, то в платежном поручении в этом поле код должен соответствовать УИН. Это правило прямо вытекает из п. 1.21.1 положения Банка России от 19.06.2012 № 383-П, где говорится, что УИН должен вноситься в платежку, когда он присваивается получателем средств.

Однако последние разъяснения ФНС РФ (письмо от 13.03.2017 № ЗН-4-1/4434@) свидетельствуют о том, что заполнение номера УИН ничего не добавляет в информацию о плательщике, если в платежном документе приведен ИНН последнего. А ИНН для платежного поручения — реквизит обязательный. Т. е. допустимо и при оплате по требованию в поле для УИН указывать 0.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяПодробнее об этой позиции ФНС читайте в материале «Нужен ли УИН в платежке на штраф?».

ВАЖНО! В платежных поручениях в 2018 году коды полей, предназначенные для внесения УИН, нельзя оставлять пустыми. Если данные об УИН у вас отсутствуют или есть основания его не указывать, необходимо просто проставить 0. Оставив пустым поле 22, вы рискуете получить отказ в проведении платежа от банковского учреждения.

В каком случае заполняется УИН при уплате налога за третье лицо, см. здесь.

Где взять УИН

Источником получения информации по УИН являются требования на уплату налогов и пеней. Поэтому если вы не значитесь в должниках по платежам в бюджет, то и УИН у вас не будет — как реквизит для внесения в платежку он попросту будет не сформирован получателем платежа в связи с отсутствием такого документа, как требование от фискального органа.

Пример

ООО «Лира» не уплатило в срок имущественный налог, в связи с чем фискальный орган направил в адрес данного должника требование, в котором указал УИН. При исполнении требования и формировании платежки бухгалтер ООО «Лира» перенес УИН с документа, направленного фискальным органом, в поле 22.

Может ли банк в обязательном порядке требовать УИН

Иногда банковские учреждения просто обязывают плательщиков при отправлении распоряжений на платеж в бюджет заполнять в поле 22 УИН. Насколько правомерно это требование?

Все зависит от того, какое основание у вашей платежки. Если вы делаете платеж по налогам на основании самостоятельного расчета, то вам попросту негде взять значение уникального идентификатора, ведь никакого справочника по данному реквизиту не существует и не может быть, поскольку здесь ключевым является слово «уникальный», т. е. неповторимый. В этом случае в поле 22 ставится 0. А вот если уплата налога совершается по требованию фискального органа, в котором указан УИН, то поле 22 должно быть заполнено, но цифра, внесенная в него, может соответствовать либо номеру УИН, либо значению 0.

Чтобы избежать неточностей при оплате налогов, рекомендуем ознакомиться с материалом «Ошибки в платежном поручении на уплату налогов».

Итоги

В платежных поручениях коды поля 22, предназначенного для внесения УИН (если платеж в бюджет совершается по требованию), заполняются либо данными, взятыми об этом показателе из требования получателя платежа, либо цифрой 0. В остальных случаях в этом поле ставится 0.

Еще информацию о заполнении поля 22 ищите в статье «Заполняем поле 22 в платежном поручении (нюансы)».

О заполнении других полей в платежном поручении читайте в материалах:

nalog-nalog.ru