Рсв 2019 проверка – скачать БЕСПЛАТНО официальную программу проверки для ПФР

Программы CheckXML, CheckPFR 2019, ПО ПД ПФР

На нашем сайте Вы можете скачать последние версии программ проверки отчетности CheckXML и CheckPFR. Проверено антивирусом!Скачать инструкцию «Обновление CheckXML и CheckPFR» (592 Кб)

Последняя версия CheckXML (от 14.02.2017; 56,2 Мб)

Последняя версия CheckPFR (от 17.01.2018; 78,9 Мб)

Последняя версия CheckXML + 2НДФЛ 2019 (от 27.12.2018; 175 Мб)

Последняя версия ПО ПД ПФР (Версия 2.0.43 от 09.01.2019; 99,6 Мб)

Это действительно актуальные версии программ, действующие в январе 2019 года. Мы тщательно следим за выпуском новых версий и оперативно выкладываем их для скачивания.

НАШИ СПЕЦИАЛЬНЫЕ ПРЕДЛОЖЕНИЯ

Функции программы CheckXML + 2НДФЛ 2019

- Тестирование всей отчетности, подаваемой в ПФР, ФСС и ИФНС (актуальность модулей тестирования поддерживается в соответствии с версиями органов, в которые подается отчетность).

- Уникальная в своем роде функция: тестирование включает в себя проверку программой CheckXML и CheckPFR (бывшая CheckXML-UFA).

Что проверяет программа CheckXML?

Проверка документов (файлов), действующих с 2010 года:

- Квартальная отчетность по форме РСВ-1

- РСВ-2 и РСВ-3

- документы персонифицированного учета СЗВ-6-4, АДВ-6-5, АДВ-6-2, СПВ-1

А также иных файлов, передаваемых в ПФР со следующими типами документов:

- Анкетные данные

- Индивидуальные сведения о стаже и заработке СЗВ-6-1, СЗВ-6-2, СЗВ-6-3, АДВ-6-3, СЗВ-4-1, СЗВ-4-2

- Ведомости уплаты страховых взносов

- Заявления об обмене страхового свидетельства

- Заявления о выдаче дубликата страхового свидетельства

- Справки о смерти

- Формы по ДСВ (добровольные страховые взносы)

Что проверяет программа CheckPFR?

- Квартальная отчетность по форме РСВ-1, РСВ-2 и РCВ-3

- документы персонифицированного учета СЗВ-6-1, СЗВ-6-2, АДВ-6-2, СЗВ-6-4, СПВ-1, АДВ-11

- СЗВ-М

Встроенная проверка программами CheckXML и CheckPFR в «СБиС++ Электронная отчетность»

Программный продукт «СБиС++ Электронная отчетность» позволяет управлять составлением и отправкой нескольких видов отчетности, в том числе и для ПФР. Это экономит время и защищает от ошибок при вводе данных, так как информация для налоговых, бухгалтерских и пенсионных документов автоматически подгружается из общей базы предприятия.

Программы CheckXML и CheckPFR для тестирования отчетности ПФР уже подключены к «СБиС++ Электронная отчетность» и запускаются автоматически. Как только поступает запрос на отправку отчетности в электронном виде, CheckXML и CheckPFR начинают сканировать данные на предмет ошибок и опечаток. После окончания проверки Вы увидите результаты в отдельном окне.

www.compservice.spb.ru

Как безопасно проверить РСВ в интернете… и другие интересные новости за неделю (17.09.2018–21.09.2018)

Проверка РСВ: не попадите в ловушку интернет-сервисов!

При сдаче СЗВ-М за сентябрь учитывайте октябрьские изменения

Минфин рассказал, по каким договорам платить НДС по ставке 20%

Вычет по почтовым услугам по кассовому чеку не дадут

Можно ли учесть для упрощенки ОС, если купили его не на свои?

Как заверить копии для налоговой

Что будет, если работать по ОКВЭД, который не заявлен при регистрации?

Скачайте бланк нового отчета в центр занятости

Перенос выходных в 2019 году одобрен

Проверка РСВ: не попадите в ловушку интернет-сервисов!

ФНС просит: обязательно убедитесь, что указали в разделе 3 РСВ актуальные персональные данные. Они должны сходиться с теми, что вы подали в ПФР. А для проверки расчета на критические ошибки служба рекомендует использовать программу TESTER. Она, кстати, бесплатна. А наши рекомендации, с помощью какой программы проверять расчет по страховым взносам и как не попасться в ловушку бесплатно-платных онлайн-сервисов, смотрите здесь.

При сдаче СЗВ-М за сентябрь учитывайте октябрьские изменения

При отправке отчета по ТКС обеспечьте получение от фонда квитанции о приеме. Если такой квитанции нет, сведения будут считаться неподанными. А это штраф. И старайтесь не забывать работников. С 01.10.2018 ситуация со штрафами за дополняющие СЗВ-М может измениться.

Минфин рассказал, по каким договорам платить НДС по ставке 20%

По ставке 20% нужно будет облагать все товары, отгруженные с 01.01.2019, все работы и услуги, выполненные (оказанные) начиная с этой даты. И не важно, в каком году заключен договор.

Вычет по почтовым услугам по кассовому чеку не дадут

На почтовые услуги тоже нужно иметь счет-фактуру. Без него принять НДС к вычету не получится. По крайней мере, такова позиция чиновников.

Можно ли учесть для упрощенки ОС, если купили его не на свои?

Для признания расходов главное, чтобы ОС было оплачено. А собственными деньгами или заемными — неважно, сказал Минфин.

Как заверить копии для налоговой

Как должна выглядеть отметка о заверении копии документа и чего может не быть в копиях для налоговиков, мы рассказали в этой публикации.

Что будет, если работать по ОКВЭД, который не заявлен при регистрации?

Руководитель или ИП получит штраф за то, что не известил налоговую о новом виде бизнеса. А будут ли налоговые последствия, см. здесь.

Скачайте бланк нового отчета в центр занятости

С 01.10.2018 в центры занятости нужно будет ежеквартально сдавать отчет о работниках предпенсионного возраста. Нужный бланк вы можете скачать здесь.

Перенос выходных в 2019 году одобрен

Проект Минтруда о переносе выходных дней в 2019 году одобрила Российская трехсторонняя комиссия. Значит, скоро его утвердят окончательно. Как будем отдыхать, см. тут.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Программа проверки расчета по страховым взносам в 2018 г.

При заполнении расчета по страховым взносам необходимо соблюдать определенные правила, регламентированные Приказом ФНС РФ от 10.10.2016 г. № ММВ-7-11/551. Для полной уверенности в правильности формирования РСВ плательщику взносов нужно осуществить дополнительную проверку такого расчета. О том, как проводится проверка РСВ, что делать при наличии ошибок в расчете и где проверить отчет, расскажем в нашей статье.

Как налоговая инспекция проверяет РСВ в 2018 г.

Сотрудники налоговой инспекции проверяют РСВ в 2018 г. через контрольные соотношения, которые утверждаются ФНС РФ. Начиная с этого года, инспекторы усилили контроль над правильностью формирования и заполнения расчета по страховым взносам. Связан этот момент с тем, что в п. 7 ст. 431 НК РФ были внесены изменения, из-за которых ИФНС получили дополнительные поводы для отказа в приеме отчетности.

Подробнее о контрольных соотношениях в 2018 г. читайте в этой статье.

С начала 2018 г. в целях проверки РСВ налоговики используют действовавшие ранее контрольные соотношения «версии 2», опубликованные в Письме ФНС от 30.06.2017 г. № БС-4-11/12678, а также дополнительно утвержденные соотношения, содержащиеся в Письме ФНС от 13.12.2017 г. № ГД-4-11/25417. На сегодняшний момент действует порядка 300 контрольных соотношений, используемых при проверке РСВ, и все они включены в одну таблицу «версия 3», содержащуюся в Письме ФНС РФ от 29.12.2017 г. № ГД-4-11/27043.

При каких ошибках РСВ в 2018 г. не будет принят

Налоговая инспекция не примет расчет по страховым взносам, если в нем ошибки такого рода:

- строки 210, 220, 240 подраздела 3.2.1 содержат неверные значения по суммам выплат застрахованным лицам, базам в пределах лимита и начисленным с них взносам;

- строки 280, 290 раздела 3.2.2 содержат неправильную информацию по базе по доптарифу и взносам с нее.

Кроме того, РСВ считается непредставленным в случае, если при проверке контрольных соотношений будут обнаружены несоответствия между суммированными значениями по физическим лицам (в разделе 3) и аналогичными значениями по организации в целом (подразделы 1.1 и 1.3). Также в приеме РСВ откажут, если в расчете будут содержаться недостоверные сведения персонифицированного учета.

Другие нарушения, которые не приводят к отказу в приеме РСВ, но свидетельствуют о том, что на них нужно обратить внимание, могут быть выявлены при сравнении с 6-НДФЛ или с данными ФСС.

Если налоговая инспекция нашла ошибки в РСВ в 2018 г.

Если налоговая инспекция обнаружила ошибки в РСВ, на основании которых отказала в приеме отчета, она направляет страхователю соответствующее уведомление. Если РСВ сдавался в электронном виде, то уведомление направляется тем же способом не позднее следующего дня после поступления РСВ на проверку. Если РСВ сдавался в бумажном виде, то уведомление направляется страхователю в течение 10 дней.

При непринятии РСВ налоговой инспекцией расчет должен быть исправлен страхователем, то есть в нем должны быть устранены все выявленные несоответствия. После этого РСВ сдается повторно:

- в течение 5 дней — при получении электронного уведомления;

- в течение 10 дней — при получении бумажного уведомления.

Если при сдаче исправленного РСВ страхователь укладывается в сроки представления такого отчета, сроком сдачи расчета считается дата первоначального представления непринятого документа.

Если в РСВ присутствуют недочеты, но расчет принят, налоговая инспекция может потребовать письменные объяснения по этим моментам, которые необходимо предоставить не позднее 5-ти дней после затребования. Кроме того, налоговики могут потребовать внести изменения и сдать уточненный РСВ.

Программа проверки расчета по страховым взносам в 2018 г.

Перед тем, как сдавать сформированный расчет по страховым взносам в налоговую инспекцию, страхователю нужно самостоятельно проверить его на наличие каких-либо ошибок. Каким образом осуществить это действие?

Если РСВ сформирован на бумажном носителе, то нужно ориентироваться на контрольные соотношения, закрепленные в Письме ФНС РФ от 29.12.2017 г. № ГД-4-11/27043. Данный НПА размещен на официальном сайте ФНС, а проверка заключается в ручном сравнении показателей РСВ по разным строкам в соответствии с формулами, приведенными в таблице.

Если РСВ сформирован в электронном виде через сервис «налогоплательщик ЮЛ», то проверку расчета можно произвести онлайн на официальном сайте ФНС. В сервис интегрированы все действующие контрольные соотношения, на основании которых в автоматическом режиме осуществляется проверка. Кроме того, через сервис можно проверить правильность оформления расчета с учетом электронного формата представления отчетности.

Особенности использования программы «Налогоплательщик ЮЛ» заключаются в таких моментах:

- сервис доступен для всех категорий страхователей;

- им можно проверять онлайн расчет по страховым взносам совершенно бесплатно;

- при формировании РСВ в программе расчет можно направить в ИФНС через сайт.

Отметим, что ФНС дополнила возможности программы «Налогоплательщик ЮЛ» ввиду того, что был расширен перечень оснований, по которым может быть отказ в принятии расчета в соответствии с Федеральным законом от 27.11.2017 г. № 335-ФЗ. С начала 2018 г. налоговая инспекция может контролировать не только неверно рассчитанные суммы страховых взносов, но также и другие моменты, а именно:

- размеры выплат физическим лицам;

- базы для расчета страховых взносов в пределах установленного лимита;

- базы для расчета страховых взносов по дополнительному тарифу;

- размеры страховых взносов по дополнительному тарифу.

Правильность заполнения РСВ и формирования файла можно проверить с использованием специального сервиса — TESTER на официальном сайте ФНС. В нем содержатся контроли, несоблюдение которых приведет к тому, что расчет не будет принят.

Отметим, что если страхователь формирует РСВ через собственные программы или ТКС, то в них включены сервисы проверки созданного расчета. Для полной достоверности можно также внести расчет в программу «Налогоплательщик ЮЛ» в целях дополнительного контроля правильности формирования отчетности.

В видео-материале представлена информация о работе в программе «Налогоплательщик ЮЛ»:

glavbuhx.ru

РСВ 1 за 2 квартал 2019 года

Отчет по форме РСВ 1 — это ключевая форма отчетности по страховым взносам в 2019 году. В статье расскажем о ключевых особенностях предоставления данного отчета: куда, в какой форме и в какие сроки нужно отчитаться. Напомним, кто должен сдавать единый расчет по страховым взносам.

Кто обязан отчитаться

Чиновники определили, что отчитываться по форме ЕРСВ обязаны все экономические субъекты с наемными работниками. Простыми словами, РСВ 1 кто сдает:

- организации, независимо от организационно-правовой формы;

- индивидуальные и частные предприниматели;

- физические лица.

Ключевое условие — экономический субъект имеет в штате наемных сотрудников либо нанимает внештатных работников по договорам подряда и прочим видам. То есть если в отчетном периоде в компании трудился хотя бы один наемный специалист, который получил вознаграждение за труд, то компания обязана подготовить единый расчет в ФНС.

Даже если начислений в расчетном периоде не было, компания сдает нулевую РСВ 1.

РСВ 1 нулевая, образец

Как и куда сдавать отчетность РСВ 1

До 2017 года все плательщики СВ должны были отчитываться по старой форме. Причем устаревший бланк сдавали в ПФР (отчет РСВ 1). Но с 2017 года произошли ключевые изменения. Теперь плательщики отчитываются в ФНС по новому унифицированному бланку (утвержден Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected]).

Уплату и своевременность сдачи единого расчета по страховому обеспечению теперь контролирует ФНС. Права администрирования были переданы с 2017 года, полномочия налоговиков распространяются на ОПС, ОМС и ВНиМ. Взносы на травматизм остались в ведении Фонда социального страхования.

Готовый отчет отправьте в территориальное отделение ФНС по месту регистрации экономического субъекта. Если компания имеет обособленные подразделения, которые самостоятельно начисляют заработную плату, то они должны отчитываться в Налоговую инспекцию самостоятельно. То есть сдача РСВ в 2019 году проводится по месту регистрации филиала.

Особенности исчисления

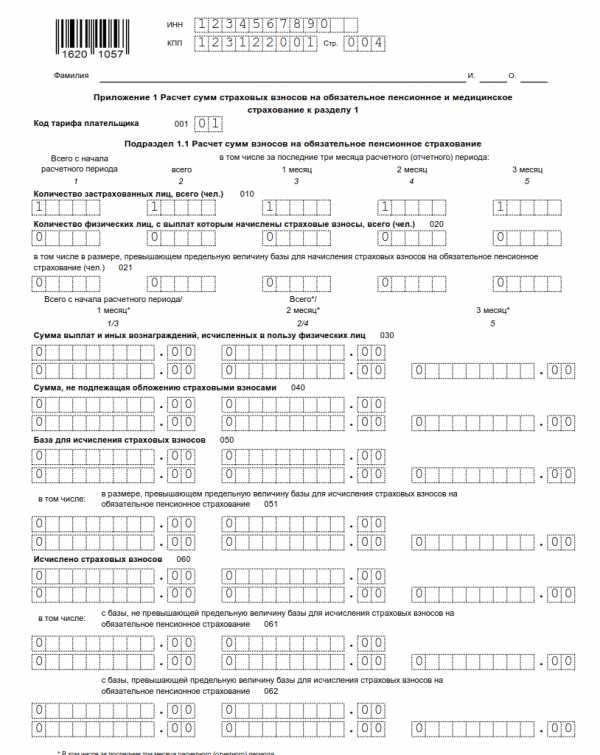

Отчетная форма включает в себя сведения о произведенных начислениях в пользу наемных работников (застрахованных лиц), суммах, исключаемых из расчета, а также сведения о размерах начисленных СВ за отчетный период.

Расчетный и отчетный период по страховым взносам равен кварталу. То есть фирмы сдают расчет РСВ 1 (ПФР — до 2016 г. включительно, с 2017 — в ИФНС) четыре раза в год.

Ключевые налоговые ставки и особенности исчисления СВ мы рассмотрели в отдельном материале «Ставки страховых взносов в 2019 году».

Срок сдачи РСВ 1 за 2019

Для предоставления налоговой отчетности по СВ определены свои крайние даты:

|

Отчетный период РСВ 1 |

Крайняя дата |

|

1 квартал |

03.05.2018 |

|

РСВ 1 за 2 квартал 2019 года |

30.07.2018 |

|

3 квартал |

30.10.2018 |

|

4 квартал |

30.01.2019 |

Если дата сдачи выпала на выходной (суббота, воскресенье) или праздник, то сдать отчет можно в первый рабочий день. Так, например, срок отчетности за 1 кв. 2019 г. был перенесен на три дня из-за майских праздников. А что касается РСВ за 2 квартал 2019, срок сдачи остался неизменным — до 30 числа месяца, следующего за отчетным кварталом (30.07.2018).

Правила заполнения

При подготовке отчетности по СВ важно помнить, что налогоплательщики, в штате которых 24 и меньше сотрудников, могут предоставить ЕРСВ на бумаге. Остальные компании и ИП (если штат превышает 25 человек), отчитываются исключительно в электронном виде.

Перед отправкой отчета в ФНС необходима проверка РСВ 1. Проконтролировать правильность заполнения помогут контрольные соотношения к расчету по страховым взносам. Однако проверить бумажный отчет по данным правилам довольно сложно. Именно поэтому налоговики рекомендуют переходить на электронные формы отчетности.

Пошаговая инструкция заполнения отчетной формы раскрыта в отдельном материале «Образец заполнения формы ЕРСВ за II квартал 2019 года». Здесь приведено детальное описание, как заполнить все строки отчета. Например, что указать в строке 120 РСВ.

Образец отчета РСВ 1

ppt.ru

Новая форма РСВ в 2019 году: последние изменения

ФНС России планирует утвердить новую форму РСВ в 2019 году: старый бланк отменят. Проект Приказа уже разработан и размещен на официальном интернет-портале. Одновременно с новой формой утверждается порядок заполнения данных и формат предоставления документа в электронном виде.

Новая форма РСВ в 2019 году

На текущий момент новая форма расчета по страховым взносам в 2019 году на законодательном уровне не утверждена. Проект от 05.07.2018 г. находится на стадии публичного рассмотрения. Для официального утверждения Приказ ФНС должен пройти согласование с Минюстом. Ознакомиться с бланком, а также с правилами его заполнения и электронным форматом подачи сведений можно на едином портале НПА. Код КНД новой формы 1151111.

Документы по новой форме и бланк:

Отчет РСВ за 2018 год нужно сдавать по старой форме, смотрите инструкцию. А новую форму используйте при сдаче РСВ за 1 квартал 2019 года.

Для проверки формы РСВ ФНС разработала контрольные соотношения. На сегодняшний день их 312. Перед сдачей расчета по страховым взносам, проверьте его на ошибки по формулам ФНС:

Проверить РСВ на ошибки

Последние изменения в форме РСВ по новому проекту

В соответствии с размещенным проектом новый бланк РСВ в 2019 году вводится в силу с начала года. Но применять форму требуется с первого отчетного периода, то есть за 1 квартал 2019 года. С принятием обновленного отчета Приказ ФНС № ММВ-7-11/551 от 10.10.16 г. утратит силу.

Периодичность представления документа – квартальная. Отчитываться обязаны все работодатели, как юридические лица, так и предприниматели. Форма составляется нарастающим способом. Срок подачи – до 30-го числа месяца за отчетным периодом. Предоставить сведения в бумажном виде разрешается компаниям с численностью штата до 25 человек включительно. При превышении этого показателя требуется отчитываться только в электронном формате (п. 10 стат. 431 НК).

Согласно проекту, предусмотрены такие изменения в новый отчет РСВ в 2019 году:

- На титульнике – появилось поле для кода при закрытии ОП (обособленного подразделения) организации.

- В разд. 1 – добавилась строка «Тип плательщика». В процессе внесения показателей нужно отражать данные за последние 3 месяца расчетного периода, а не с начала года, как было ранее. При указании сведений используются следующие коды:

- 1 – для работодателей, выплачивающих персоналу доходы за последние 3 месяца периода.

- 2 – для работодателей, не выплачивающих персоналу доходы за последние 3 месяца периода.

- В подразд. 1.1, 1.2 разд. 1 – добавилось поле 045 по расходам, уменьшающим в виде вычетов облагаемую базу (п. 8 стат. 421 НК).

- Из разд. 1 исключен подразд. 1.4 – с 2019 года этот раздел выделен в самостоятельное приложение 1.1. Здесь отражаются взносы по соцобеспечению работников угольной промышленности и членов летных экипажей.

- Из приложения 2.2 исключены строки, которые заполняют субъекты со льготными видами деятельности – к примеру, предприниматели на ПСН, аптеки; а также иностранные специалисты, не являющиеся гражданами ЕАЭС. Добавилась стр. 055 для указания выплат иностранным гражданам.

- Изменено приложение для льготников – порядок корректировки связан с тем, что некоторые действующие льготы с 2019 г. отменят.

- Отчетный период – составлять отчет нужно будет не с начала года, а по кварталам. Вместо расчета за 1 кв., полугодие, 9 мес. и год нужно подавать данные за 1 кв., 2 кв. и т.д.

www.budgetnik.ru

Какие данные должны сходиться с РСВ 2018

Главным образом РСВ 2018 налоговики будут сверять только с 6-НДФЛ. При этом контролерам важен один показатель — суммарное значение всех выплат в пользу физлиц

Осталось не много времени до сдачи расчета по страховым взносам за 2018 год. Напоминаем, что расчет ежеквартальный и подается до 30 числа месяца, наступающего за отчетным периодом. Расчет за 2018 год сдается до 30 января 2019 года (среда).

Именно сейчас самое время начать собирать необходимые сведения для нового отчета. Правильно подготовив все данные, вы сведете к минимуму риски обнаружения контролерами расхождений. Налоговики будут проверять представленные сведения по определенной методике. В целом расчет включает 311 внутренних контрольных точек сопоставления. Но, что важнее, чиновники будут сверять Расчет с показателями из 6-НФДЛ. Какие именно сведения должны сходиться, разберем в сегодняшнем материале.

Программа “БухСофт” формирует все налоговые декларации и расчеты в автоматическом режиме. После подготовки отчет тестируется всеми проверочными программами ФНС. Вы можете проверить отчет сформированный как в “БухСофт”, так и в любой другой бухгалтерской программе. Попробуйте бесплатно:

Проверить отчет

Почему расчет могут не принять?

Согласно нормативным законодательным положениям РСВ 2018 не будет принят налоговиками в двух случаях:

- не сходятся данные из Раздела 1 и суммарный показатель всех страховых взносов по Разделам 3 нового расчета;

- обнаружены ошибки в сведениях о работниках (неверные Ф.И.О., СНИЛС, ИНН).

При обнаружении иных расхождений РСВ 2018 будет принят, но инспекторы в процессе проверки потребуют пояснений, направить которые либо исправить отчет нужно в течение 5 рабочих дней (п. 3 ст. 88 НК РФ).

Налоговая служба РФ выпустила письмо от 13.03.2017 №БС-4-11/4371@, в котором приведены контрольные соотношения РСВ 2018 и разобраны некоторые противоречивые ситуации. При выявлении ошибок, препятствующих принятию налоговиками расчета, чиновники уведомят об этом компанию. После внесения исправлений расчет нужно направить повторно.

В этом случае подать нужно не “корректирующий”, а “первичный” расчет, но с исправленными ошибками. На бумажном носителе обновленный “первичный” расчет подается в течение 10 рабочих дней после получения уведомления, а при отправке электронно по ТКС — в течение 5 рабочих дней (п. 7 ст. 431 НК РФ).

Сверка отчетов по страховым взносам — что с чем должно сходиться?

Разберем, какие сведения из других обязательных отчетов будут сверять налоговые инспекторы с данными в РСВ 2018 за год.

РСВ 2018 и СЗВ-М

Налоговики сверят строки с 070 по 100 Раздела 3 РСВ 2018 с персонифицированными сведениями о сотрудниках (тем же способом ПФР проверяет данные сотрудника в СЗВ-М). Инспекторами будут проверяться расхождения в Ф.И.О сотрудников, номерах СНИЛС и при наличии — ИНН. Проверка будет производиться из базы данных автоматизированной информационной системы.

Если будет обнаружена хотя бы одна неточность, расчет не примут. Об этом, как мы уже отметили, налоговики уведомят компанию.

Дополнение к статье: о включении данных из формы СЗВ-М в раздел 3 Расчета по страховым взносам в ИФНС написано в письме Минфина России от 17.04.2017 № 03-15-06/22747.

Внутри-расчетная проверка

Инспекторов также будут интересовать правильность внесенных в РСВ 2018 данных о численности застрахованных лиц. Это подразделы 1.1, 1.2, 1.3.1, 1.3.2 приложение 1, приложение 2 к Разделу 1 Расчета.

Контролеры просмотрят сведения о численности всех застрахованных лиц и проверят, не меньше ли это число количества сотрудников, с зарплаты которых производится начисление страховых взносов. Количество застрахованных лиц не может быть меньше количества работающих в компании сотрудников, за которых уплачиваются взносы. Сверку проведут по каждому отчетному месяцу и при выявлении расхождений потребуют объяснений. В ответ нужно выслать в ИФНС по месту учета уточняющий расчет.

РСВ 2018 и 6-НДФЛ

Главным образом РСВ 2018 налоговики будут сверять только с 6-НДФЛ. При этом контролерам важен один показатель — суммарное значение всех выплат, произведенных в пользу работающих в компании физлиц. Это строка 030 из подраздела 1.1 к Разделу 1 РСВ 2018.

Данную строку проверяющие сверят со строкой 020 Раздела 1 6-НФДЛ, где указывается сумма доходов физлиц. Если данные не сойдутся, чиновники потребуют от компании пояснений.

Обратите внимание, если вы подали 6-НДФЛ за 2018 года в ИФНС, то РСВ 2018 тоже придется представить налоговикам. Причем сделать это нужно даже, если в отчетном квартале все выплаченные физлицам доходы не облагались по закону страховыми взносами. Такое примечание сделано в письме ФНС РФ от 13.03.2017 № БС-4-11/4371@.

www.buhsoft.ru

соответствие СЗВ М, расхождения пояснения, программа

Прежде чем отправлять РСВ-1 в налоговую инспекцию, не лишним будет сделать дополнительную проверку правильности заполнения расчета. Это позволит сэкономить время на составление корректировок и избежать штрафов, так как отчет с наличием серьезных ошибок считается непредоставленным.

Как проходит проверка

Контрольные соотношения

Для проверки РСВ-1 налоговые органы разрабатывают специальные контрольные соотношения. На 2017 год принято 312 соотношений, которые можно скачать для ознакомления на сайте ФНС. В документе расписано, по каким строкам расчета должны сходиться данные, а также указаны ответные действия налоговых органов при обнаружении несоответствий.

Наиболее серьезными считаются 2 вида ошибок:

- Общая сумма начислений по первому разделу не соответствует суммарной сумме начислений по каждому сотруднику из третьего раздела.

- Персональные данные работников (раздел №3) не сходятся с данными, которыми располагает ФНС. Чаще всего ошибки обнаруживаются в номерах СНИЛС и ИНН.

Эти ошибки являются основанием для признания расчета непредоставленным. В итоге плательщику придется заново подавать первичный РСВ-1 в течение 5-ти дней.

При наличии других недочетов достаточно составить корректировочный документ. Он подается в обычном порядке и должен включать в себя все те же разделы, что и первичный, за исключением персональных данных работников, по которым была предоставлена достоверная информация.

Распространенные ошибки

К другим распространенным ошибкам в РСВ-1 относят:

- СНИЛС или ИНН у сотрудника вовсе отсутствуют. В таком случае его необходимо направить в ФНС или ПФР за получением документов, где свой номер он может узнать в тот же день. Этот вариант более предпочтителен, чем оформление документов посредством работодателя, так как придется ждать результата минимум 5 дней.

- В отчете не отражены необлагаемые выплаты. Такая ошибка является грубым нарушением правил учета доходов и расходов, и чревата начислением штрафных санкций в соответствии со ст. 120 НК РФ.

- В расходы на оплату больничных включены выплаты за первые 3 дня, которые работодатель должен компенсировать самостоятельно. Данная ошибка не распространяется на регионы, участвующие в «Пилотном проекте ФСС», по которому выплаты работнику осуществляются напрямую из фонда.

- В РСВ-1 отражена только выплаченная зарплата, которая может отличаться от начисленной. Страховые взносы исчисляются исключительно с начисленной суммы выплат работникам. Величина выплаченной зарплаты может отличаться из-за временного разрыва между авансом и перечислением основной части, которые могут приходиться на разные месяцы.

- В разделе №3 не отражены данные по директору-учредителю компании. Даже если ему не выплачивается зарплата, он обязательно должен фигурировать в перечне застрахованных лиц.

Еще один важный момент, на который обращают внимание инспекторы – сведения о численности застрахованных лиц, которые указываются в приложениях №1 и №2 к первому разделу. Количество застрахованных лиц не может быть меньше общего числа официально трудоустроенных сотрудников компании (в том числе по договорам ГПХ).

Способы

Проверить отчет, ориентируясь на контрольные соотношения, можно вручную. Но процесс это трудоемкий и совершенно не подходящий для бухгалтеров, ведущих сразу несколько фирм. Гораздо удобнее воспользоваться автоматизированными сервисами, которые представлены как в онлайн-варианте, так и в виде программных продуктов для установки на компьютер.

Проверка РСВ-1 онлайн

Проверка отчета через онлайн-сервисы удобна тем, что не требует установки программ на ПК. Бесплатные сервисы для проверки РСВ-1 имеются на следующих сайтах:

Проверка на подобных сервисах осуществляется по единому алгоритму. Для примера рассмотрим последовательность действий, которые необходимы для проверки РСВ-1 на сайте «Российский налоговый курьер»:

- С главной страницы сайта перейдите в подраздел «Сервисы для бухгалтера».

- В представленном перечне выберите «Контрольные соотношения для единого расчета по взносам».

- В открывшемся окне нажмите «начать» и загрузите РСВ-1 в формате xml (сформированный в учетной программе).

- Нажмите «проверить расчет» и результат проверки отобразиться на экране. Сервис сообщит, есть расхождения или нет.

Для проведения проверки необходимо пройти процедуру регистрации на сайте, она бесплатна и не отнимет много времени. Для подписчиков журнала «Российский налоговый курьер» функции сервиса расширены. Они по окончании проверки увидят не только расхождения, но и пути исправления ошибок. Еще одним достоинством, как этого сервиса, так и других подобных, является возможность не только проверить расчет, но и здесь же в режиме онлайн его сформировать.

С помощью программ

Программы для ведения учета и формирования отчетности, как правило, уже имеют встроенные функции по проверке налоговой отчетности. Такая функция, например, присутствует в популярной «1С». Но можно воспользоваться и любыми сторонними программными продуктами. Рекомендацией налоговых органов является такой тандем — «Налогоплательщик ЮЛ» и «Tester». Обе программы находятся в свободном доступе на сайте ФНС.

Программы для ведения учета и формирования отчетности, как правило, уже имеют встроенные функции по проверке налоговой отчетности. Такая функция, например, присутствует в популярной «1С». Но можно воспользоваться и любыми сторонними программными продуктами. Рекомендацией налоговых органов является такой тандем — «Налогоплательщик ЮЛ» и «Tester». Обе программы находятся в свободном доступе на сайте ФНС.

- С помощью «Налогоплательщик ЮЛ» можно сформировать и проверить РСВ-1, либо осуществить проверку расчета, сформированного в другой программе. Для проверки в меню «сервис» необходимо выбрать «прием отчетности с магнитного носителя» и загрузить в программу документ в xml формате.

- Вторая программа, «Tester» проверяет документ исключительно на соответствие формату предоставления отчетности в электронном виде. Для проверки РСВ-1 необходимо загрузить его через кнопку «открыть» на панели инструментов. После указания пути к файлу и нажатия «ок» проверка начнется автоматически. При соответствии формата текущим стандартам появится сообщение «ошибок не обнаружено», в противном случае необходимо обновить версию программы, формирующей РСВ-1.

Сопоставление с данными других отчетов

Налоговые органы не ограничиваются внутри-расчетной проверкой РСВ-1. Дополнительно расчет сверяют с 6-НДФЛ (справка о доходах работников по всей компании в целом) и СЗВ-М (сведения о застрахованных лицах).

- При сопоставлении расчета с 6-НДФЛ внимание обращают только на 1 показатель – суммарный объем вознаграждений, выплаченных в пользу сотрудников фирмы. В частности, сверяются строки 030 подраздела 1.1 к первому разделу РСВ-1 и 020 первого раздела 6-НДФЛ. При выявлении расхождений налоговые органы потребуют с плательщика пояснений.

- Сверка с СЗВ-М происходит по строкам 070-100 третьего раздела РСВ-1. Сопоставляют такие данные, как ФИО, СНИЛС и ИНН (при наличии) застрахованных работников. Все данные ФНС получает из автоматизированной информационной системы. Обнаружение расхождений является основанием для отказа в принятии отчета.

Таким образом, проверка РСВ-1 включает в себя множество контрольных точек, которые очень проблематично учесть вручную. На помощь бухгалтерам приходят всевозможные сервисы и программы, позволяющие обнаружить ошибки в считанные минуты. Их перечень значительно поредел после перехода страховых взносов к налоговым органам, так как разработанные ПФР программы не сопоставимы с новой формой расчета. Но по обещаниям налоговиков в ближайшее время плательщики будут располагать более широким выбором программных продуктов для проверки РСВ-1.

Какие программы проверки сведений в ПФР используются, можно узнать из данного видео:

uriston.com