Статус в платежке ип за работников в 2019 году последние изменения – Изменения в 2019 году для ИП с работниками и без

статус составителя в платежном поручении 2018 года

При оформлении поручения на уплату НДФЛ статус составителя – обязательный элемент этого расчётного документа, который необходимо заполнить. Рассказываем, как проставить верный код с учётом последних изменений налогового законодательства.

Оформление бланка поручения

Подоходный налог с физических лиц – это один из обязательных платежей в бюджет. Поэтому статус составителя по НДФЛ в 2018 году должен быть непременно указан в поручении на его перечисление.

В 2018 году бланк поручения на уплату НДФЛ, а также остальных налогов, сборов, страховых взносов во внебюджетные фонды и т. д. утвержден постановлением Центробанка России № 383-П.

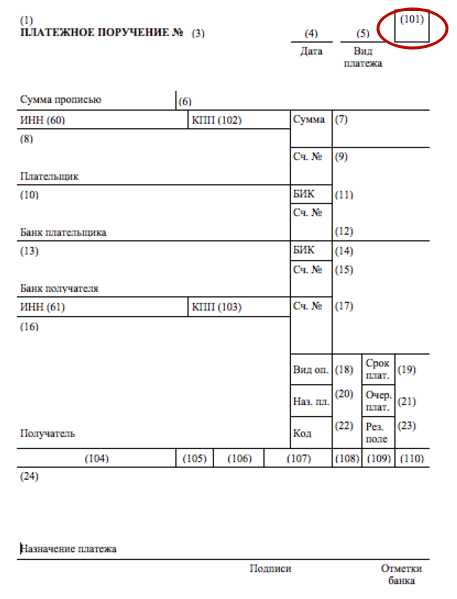

В случае перечисления НДФЛ статус составителя в платежном поручении проставляют в поле 101. Это самый правый верхний угол бланка.

При перечислении в бюджет НДФЛ статус составителя в 2018 году представляет собой двузначный числовой код.

При уплате НДФЛ статус составителя в платёжке должен быть обязательно заполнен. Нельзя проставлять нулевое значение («0») либо оставлять поле 101 пустым.

Что указывать

Соответствующий статус составителя в платежном поручении по НДФЛ в 2018 году и в дальнейшем проставляют согласно Приложению № 5 к приказу Минфина № 107н 2013 года.

Кстати, отметим, что с конца апреля 2017 года этот нормативный документ действует в новой редакции (приказ Минфина № 58н от 05.04.2017, действует с 25.04.2017 и частично с 02.10.2017). Причина – поправки в налоговое законодательство, куда с 01.01.2017 перешло большинство норм о страховых взносах во внебюджетные фонды (кроме в ФСС на травматизм). Поэтому статус составителя при оплате НДФЛ надо указывать с учётом этих изменений.

Таблица, расположенная ниже, поможет разобраться с проставлением статуса составителя в платежке НДФЛ 2018 года.

| Уплата НДФЛ 2017: статус составителя документа | |

|---|---|

| Код | Ситуация |

| 02 | Организация/индивидуальный предприниматель выполняет свои обязанности налогового агента по подоходному налогу с физических лиц (ст. 226 НК РФ и др.). То есть рассчитывает, удерживает и перечисляет в казну НДФЛ с доходов своего персонала и иных физлиц, которым они выплачены этой фирмой или коммерсантом. |

| 09 | ИП перечисляет в казну подоходный налог за себя |

| 10 | Частный нотариус перечисляет в казну подоходный налог за себя |

| 11 | Адвокат (адв. кабинет) перечисляет в казну подоходный налог за себя |

| 12 | Глава КФХ перечисляет в казну подоходный налог |

| 13 | Обычное физлицо уплачивает подоходный налог за себя в результате самостоятельного декларирования (3-НДФЛ) своих сторонних доходов |

| 26 | В рамках банкротства необходимо погасить задолженность по НДФЛ, которая включена в реестр требований. Это делают: · учредители (участники) должника; |

В остальных случаях статус составителя в платёжном поручении по НДФЛ проставляют соответствующие кредитные учреждения, платёжные агенты.

«01» или «02»

Практика показывает, что многие путаются, какой необходимо указывать в платёжке по НДФЛ статус составителя – «01» или «02». Здесь логика проста, и двух вариантов быть не может.

Так, код «01» предназначен исключительно для юридических лиц как субъектов, на которых лежит обязанность именно уплачивать налоги со своей деятельности, доходов. А в отношении подоходного налога у организаций такой обязанности нет. Они выступают лишь своего рода посредниками между бюджетом и персоналом/иными физлицами, которым выплачивают доходы.

Таким образом, организации выполняют по НДФЛ только обязанности налоговых агентов. А значит в большинстве случаев в платежном поручении по данному налогу в поле 101 проставляют код «02».

Также см. «Поле 101 «Статус составителя» платежного поручения».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Статус плательщика в платежном поручении в 2019 году

Все страховые взносы уплачиваются при помощи такого документа, как платёжное поручение, оформление которого отличается в зависимости от типа страховки и статуса заявителя. В 2019 году такого рода платёж подвергся ряду нововведений, изменившим процесс заполнения самой его формы.

Так, если до конца 2019 года получателями по поручению были частные фонды — ФСС и ПФР, то с начала текущего года практически все платежи отправляются в Федеральный налоговый орган. Также изменилась графа касательно статуса плательщика, что важно учитывать при отправке взноса, иначе средства получателем могут быть не приняты.

Новый статус плательщика в платёжном поручении в 2019 году до конца ещё не определился, поэтому вокруг него развивается множество споров и непонимания. Что именно теперь стоит писать в графе о статусе отправителя средств? Что будет в случае неверно указанного статуса? И о каких изменениях в платёжном документе ещё следует знать?

Новый порядок уплаты страховых взносов

Начиная с января 2019 года, в процесс оформления поручения по отправке страховых взносов были введены некоторые изменения. Так, если до конца прошлого года получателями взносов были ФСС и ПФР, то теперь средства по страхованию отправляются на имя Федеральной Налоговой Службы.

В ФНС направляются все виды взносов, за исключением страхования травматизма на рабочем месте. Этот вид страховки по-прежнему направляется в частные фонды, с которыми сотрудничает та или иная организация либо ИП.

К таким взносам относятся:

- обязательно пенсионное страхование ИП и физических лиц;

- ОМС физ. лиц и ИП;

- взносы на страхование временной нетрудоспособности.

Изменения в графе получателя не являются единственными нововведениями, которые ввели в текущем году. Обновлению подверглись коды КБК, а также поменялись юридические адреса некоторых банковских учреждений, что необходимо учитывать при заполнении документа.

Кроме того, в платёжном поручении изменились реквизиты самого отправителя денежного взноса, так что при заполнении бланка на отправку страхового средств, необходимо быть особенно внимательным.

Оформлять платёжное поручение по новым правилам необходимо лишь в том случае, если взнос производится за период, начиная с января 2019 года. Если же деньги перечисляются за предыдущий неоплаченный период, к примеру, при наличии задолженности за прошлый год, то заполнять документацию необходимо по-старому.

Однако при отправке средств, которые следовало внести ещё до декабря 2019 года, нужно быть внимательными при заполнении графы об адресе кредитного учреждения и его наименовании. Дело в том, что некоторые банковские организации изменили свои реквизиты и в независимости от того, за какой период осуществляется перевод взноса, адрес необходимо указывать новый.

Форма документа

Оплата страховых взносов осуществляется путём заполнения специального бланка-поручения. Данный вид документа имеет установленную законодательством форму, поэтому совершать все налоговые и страховые платежи необходимо только при его помощи.

Платёжное поручение заполняется следующими лицами:

| Индивидуальные предприниматели | Если взнос оплачивается за себя. |

| Бухгалтерия предприятия | Взносы, вычитаемые на обязательно страхование из заработной платы сотрудников компании. |

Документ для совершения такого рода оплат состоит из нескольких бланков, которые имеют более пятидесяти пунктов, поэтому при его заполнении плательщики допускают немало ошибок, что чаще всего проявляется путаницей в графах касательно реквизитов самого получателя и отправителя.

Заполняется форма в соответствии с кодировкой платёжных отчислений, установленной налоговым органом. Важно помнить, что все КБК, которые были действительными до 2019 года, устарели и больше не применяются. Исключением является отправка взноса за предыдущий неоплаченный период (до декабря 2019 г.).

В текущем году в бланки платёжного поручения были внесены изменения касательно получателя, отправителя, налоговых кодировок и реквизитов кредитных учреждений. Остальные графы остались прежними, поэтому заполняются по старинке.

Что касательно статуса плательщика, то данные реквизиты вносятся в поле 101. Для определения отправителя взноса есть несколько видов кодировок, состоящих из двух цифр, при помощи которых ИФНС устанавливает, кто именно прислал средства и к какому типу платежа относится денежным перевод.

Необходимость в определении статуса отправителя возникает только тогда, когда проворачивается перевод налогового сбора, страхового взноса и прочих обязательных платежей, установленных законодательством РФ. При денежном переводе, производимого в пользу контрагента, в заполнении 101 графы нет необходимости.

Как заполнять

Основные правила оформления платёжного страхового и налогового поручения установлены и утверждены Приказом Минфина России от 2013 года. Несмотря на то, что за долгий период в сам документ было внесено немало изменений, процесс заполнения всё же остался прежним.

Единственное на что стоит обратить внимание при составлении документа — начиная текущего года, оплачивать обязательные виды взносов вместо физ. лиц могут теперь посредники, к которым относятся:

- организации и предприятия;

- ИП;

- другие физические лица.

В независимости от того, кем будет заполнен платёжный документ, правила оформления бланка остаются такими же.

Статус плательщика в платёжном поручении в 2019 году

Начиная с 2013 года и по конец 2019, был составлен и согласовано единый перечень кодов платежей, которые определяют, кем именно является отправитель:

| «01» | Отправитель средств юридическое лицо (назначение — налоговый сбор). |

| «02» | Налоговый агент. |

| «03» | Отправитель перевода организация, взявшая на себя ответственность за составление распоряжения о денежном страховом переводе. |

| «04» | Плательщиком является налоговая инспекция. |

| «05» | ФСС и её филиалы. |

| «06» | Юр. лица и участники деятельности, связанной с экономикой (внешней). |

| «07» | Таможенный орган. |

| «08» | Юр. лицо, осуществляющее страховой перевод за себя либо сотрудника своего предприятия. |

Исходя из выше предоставленного списка видно, что теперь все страховые платежи в документе помечаются нумерацией 08.

Статус плательщика в платёжном поручении в 2019 году попал под кардинальные изменения. Теперь кодировок для оплаты обязательных страховок значительно больше. С одной стороны это помогает ИФНС определить точный статус отправителя, а с другой — провоцирует путаницу при заполнении формы, особенно если плательщик мало осведомлён в данном вопросе.

Чаще всего недопонимания возникают при заполнении бланка на оплату перевода по обязательному пенсионному и мед. страхованию. Дело в том, что данный тип платежей, начиная с текущего года, оформляется так же как и переводы по налогам. Соответственно совпадают кодировки платежей — «01» как для ОМС, ОПС, так и налогового сбора. Отличием является только номер КБК и назначение самого взноса.

Кроме того, в текущем году появились такие дополнительные статусы отправителей средств, как переводы страховых оплат за других людей, то есть деньги отправляются третьими сторонами. Так, к примеру, если бланк оформляет бухгалтерия организации, то необходимо в соответствующую графу вносит код «29», а для простых физ. лиц — «30».

Для ИП

В соответствии с произошедшими изменениями все Индивидуальные предприниматели после нововведений, произошедших в начале года, для уплаты обязательных страховых переводов должны указывать статус отправителя кодировкой:

| «14» | Если средства вносятся за штатный персонал. |

| «09» | При оплате взноса за себя. |

В случае если ИП выступает как налоговый агент и производит уплату НДФЛ за своих сотрудников, то в платёжном поручении необходимо указывать в статусе код «02». Он применялся до нововведений и не устарел по сей день.

Поле 101

Информация в поле 101 заполняется в соответствии со статусом отправителя средств, который определяется исходя из специальных нумераций.

Подробный перечень кодов, необходимых при заполнении платёжного поручения в 2019 году:

| Код | Расшифровка |

| 01 | Юридическое лицо, являющееся плательщиком ОН |

| 02 | Налоговый агент |

| 06 | Юр. лицо, работа которого связанная с внешней экономикой |

| 08 | ИП либо организация, перечисляющие ОП в бюджет РФ |

| 10 | Налогоплательщик, занимающийся частной практикой (нотариус) |

| 11 | Адвокат, открывший собственный адвокатский кабинет |

| 12 | Глава фермерского хозяйства |

| 13 | Иное физ. лицо, имеющее счёт в банке |

| 14 | Плательщик, осуществляющий выплаты заработных плат физ. лицам |

| 16 | Участник внешнеэкономической деятельности, являющийся физическим лицом |

| 17 | ИП — участник внешнеэконом. деятельности |

| 18 | Лицо, производящее таможенный платёж, но не являющееся декларантом |

| 19 | Предприятия и организации, удерживающие средства из заработной платы сотрудников для погашения задолженностей по страхованию |

| 21 | Глава консолидированной группы налогоплательщиков |

| 22 | Простой участник консолидированной группы плательщиков налогового сбора |

| 24 | Физ. лицо, перечисляющее иные обязательные взносы |

| 26 | Учредители задолжавшего лица либо люди, имеющие права его имущества, оформившие распоряжение о переводе средств для погашения скопившегося долга |

| 27 | Банковские организации и их филиалы, ответственные за составление бланка на перевод денег |

| 28 | Уполномоченный либо законный представитель налогоплательщика |

| 29 | Прочие организации |

| 30 | Прочие физические лица |

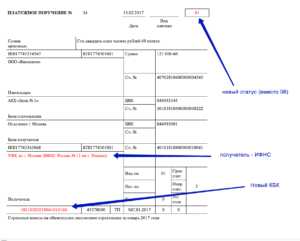

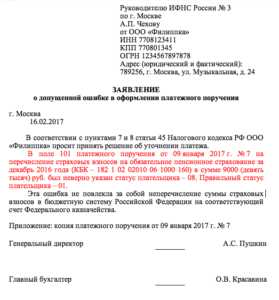

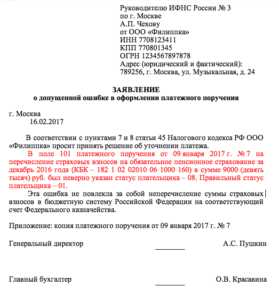

Образец заявления о допущенной ошибке в оформлении платежного поручения

Образец заявления о допущенной ошибке в оформлении платежного порученияНовые КБК

Если с кодировками статуса плательщика всё боле менее понятно, то в изменённых номерах КБК часто возникает путаница. Важно помнить, что для всех платежей, производящихся за период 2019 года, были установлены новые КБК, поэтому применение старых попросту недопустимо. Если же взносы платятся за долги прошлого года, то следует использовать старые налоговые коды.

Примеры основных КБК при оплате страхового взноса за прошлый период и текущий:

| В частные фонды в 2019 г. | В ФНС в 2019 г. | В 2019 г. по задолженностям за 2019 г | |

| 392 1 02 02010 06 1000 160 | 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 1000 160 | Оплата ОПС, которые вносят работодатели |

| 392 1 02 02101 08 1011 160 | 182 1 02 02101 08 1013 160 | 182 1 02 02101 08 11011 160 | Страхование ОМС, которые вносят работодатели |

| 392 1 02 02140 06 1200 160 | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1200 160 | Взносы ОПС за себя |

Как видно из приведённой таблицы, КБК до изменений указывались цифрами 392, после нововведений же нумерация изменилась — 182. Исключением является перевод страховых взносов по профзаболеваниям и несчастных случаев на производстве. Данный вид платежей перечисляется в частные фонды, поэтому КБК для них не изменилась.

Если есть ошибки

После изменений, коснувшихся статуса плательщика, стали учащаться случаи с указанием неправильной кодировки в платёжном поручении. Чем чревато допущение такой ошибки? Во-первых, следует сразу уточнить, что вне зависимости от правильности указанных данных в графе 101, налоговая инспекция всё равно принимает платёж, но вот куда именно будут распределены средства — остаётся под вопросом.

Так, к примеру, если один бухгалтер при составлении поручения будет указывать код 08, а другой 01, то большая вероятность того, что налоговиками это будет расценено, как ошибка. В этом случае по страховым взносам может возникнуть задолженность, так как по платежам, в которых указаны разные статусы, ФНС проводит распределение средств по отдельным лицевым счетам.

Статус плательщика по коду 08 может быть принят как не страховые взносы, а другие обязательные платежи. Из-за этого по последним из них будет наблюдаться переплата, а по первым начнёт скапливаться задолженность.

Чтобы не допустить путаницы и избежать долгов по страховым взносам, после оформления платёжного документа следует написать и отправить в налоговую службу заявление, которое уточняет назначение платежа, приложив к нему копию готового распоряжения.

buhuchetpro.ru

Статус плательщика в платежном поручении в 2019 году

В 2017 году обязательства по страховым взносам были переданы Налоговой службе, поэтому изменились правила оформления платежных поручений. Обновления коснулись статуса плательщиков, который является обязательным для заполнения.

Что это такое

В 2019 году статус в платежном документе является информацией о плательщике, который перечисляет средства в бюджет РФ. Гражданин обязан ввести это значение, чтобы средства поступили на правильный счет.

Последние изменения в законе произошли в октябре 2017 года, когда вышел приказ Минфина № 58н. Документ изменил процесс заполнения платежного поручения.

Где ставится

Статус плательщика в платежном поручении в 2019 году указывается в поле 101. Основными кодами являются 01 и 02: первый ставится налогоплательщиками, а второй указывается налоговыми агентами. Именно с определением статуса возникает большинство вопросов.

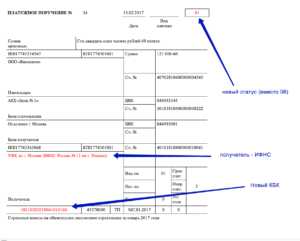

Образец со статусом плательщика в платежном поручении в 2019 году:

Какой указывать статус плательщика

До 2017 года проблем с определением статуса не было, так как он заполнялся в соответствии с инструкциями Минфина. Когда платежи по страховым взносам и в бюджет перешли ФНС, изменились статусы плательщика по отношению к принимающей стороне.

ИП

Индивидуальные предприниматели ставят код 09, а не 01. Согласно объяснениям налоговой службы, когда они получили обязанность сортировать страховые взносы, они всем предпринимателям и организациями выдали статуса налогоплательщиков и страхователей.

То есть коды 01 и 09 используются не только при взносе налогов, но и страховых взносов в бюджет. Налоговый кодекс РФ также разделяет лица на налогоплательщиков и плательщиков страховых взносов, поэтому с 2017 года ИП не имеют права использовать код 01.

Бюджетный

Если предприниматели и организации отправляют финансовые средства для уплаты страховых взносов и любых других целей в бюджетную систему России, они должны использовать код 08.

Рекомендуется вносить эти платежи через Сбербанк-онлайн, так как сайт принимает платежные документы только с этим кодом, при неправильном заполнении гражданин получит отказ. При самостоятельной подаче документа сотрудники налоговой также заметят ошибку.

НДС

При переводе НДС основанием платежа ставится ТП, что обозначает уплату за актуальный период. ЗД вписывают граждане, которые в добровольном порядке решили погасить задолженность, то есть, нет решения сотрудника Налоговой службы.

Такое значение ставят лица, которые заметили ошибку при оформлении платежного поручения и решили самостоятельно ее исправить.

В ФСС

При перечислении средств в ФСС в статусе плательщика ставится код 08.

НДФЛ

Несмотря на то, что код 14 не имеет отношения к страхователю и физическим лицам, ФНС предоставил официальный ответ. При вносе средств на налог на доходы физических лиц требуется ставить 14 в поле статуса плательщика 101.

Госпошлина

При перечислении госпошлины физическое лицо ставит код 01 или 02 в зависимости от его статуса. Заполняется самый верхний угол бланка, где находится поле 101.

Существует несколько платежей в российский бюджет, за которые требуется платить госпошлины разных размеров:

- за регистрацию или ликвидацию предпринимателя или организации;

- изменения в Уставе организации;

- получение повторного документа о постановке на учет в Налоговой службе.

Штраф

Чтобы перечислять суммы пени и штрафа, в платежное поручение вписывается та же информация, что и при внесении налогов и остальных сборов. Получателем является отделение налоговой, где зарегистрировано предприятие, и куда бизнесмен регулярно отправляет отчеты о своей финансовой деятельности.

В строке «Очередность платежа» содержится код, который ставится при отправке финансовых средств по любым налогам, то есть 5.

В строку «Основание платежа» разрешено занести один из двух кодов:

- ТР, если организация получила от сотрудника налоговой уведомление об обязательной уплате штрафа;

- ЗД, если бухгалтер вовремя заметил задолженность и добровольно перечисляет штраф и пени, не дожидаясь уведомления от налоговой. Если документ поступил, придется заплатить дополнительный штраф.

Если указан неверно: 02 вместо 01

Налоговым кодексом сказано, что даже если в платежном поручении на перечисление средств в бюджет указан неправильный статус плательщика, недоимки установлено не будет, так как большинство налогов зависит от имени налогового агента и налогоплательщика.

По этим данным ФНС определит получателя. Если организация правильно заполнила период, за который перечисляет средства, и вписала данные в другие поля, оснований не засчитать платеж у налоговой не будет.

Что будет делать налоговая при ошибке

Действия налоговой зависят от ошибки гражданина. Если размер перечислений больше, чем требуется, доступно 2 варианта:

- отправить уведомление заявителю и сделать возврат излишних средств;

- учесть переплату в будущие отчисления, требуется заявление гражданина.

Если размер платежа не достигает требуемой суммы, налоговая не сможет учесть уплату средств. Гражданин должен сам заметить ошибку и перевести остаток денег. Другой ошибкой является внесение неверного КБК.

В этом случае платеж получает статус «невыясненные платежи». Предприниматель обязан самостоятельно подойти в отделение, написать заявление, приложить копию платежного документа и перевести средства правильно.

Порядок заполнения платежного поручения и его образец

Самыми главными значениями в платежном поручении являются реквизиты КБК и ИНН. Если они заполнены правильно, налоговая найдет платеж. Статус плательщика, период и отчетность помогают определить получателя, но не являются критичными при заполнении.

Законом не установлено штрафов за заполнение платежных поручений, но документ может не пройти. За задержку налога придется заплатить пени, за большие задержки предусмотрены штрафы.

Остальные графы заполняются следующим образом:

- Номер платежного поручения ставится любой, но рекомендуется нумеровать документы по очередности.

- НДС указывается в назначении платежа, если его нет, пишется «Без НДС».

- ИП и физические лица ставят 0 в поле КПП. ОКТМО, ИНН не могут начинаться с нуля.

- В строку УИН, или код, ставится 0. УИН требуется заполнять, только если ИНН не указан, или платежное поручение заполняется по официальному требованию чиновника.

- Внизу платежного поручения ставится подпись руководителя или гражданина, которые действует по заверенной доверенности. Если у организации есть печать, ее также ставят внизу документа.

- Чуть ниже «Резервной строки» есть поле 109, куда вписывают дату заполнения документа. Если бизнесмен работает на УСН и отправляет платеж в ФСС, ПФР или ФОМС, он ставит 0.

Образец платежного поручения:

Типичные ошибки

Граждане обязаны проверять, какое значение ставят в графу «Статус налогоплательщика» 101. Например, если гражданин вносит любой налог, он является налоговым агентом и ставит код 02.

При проставлении другого значения платеж уйдет на другой банковский счет. Хоть ФНС и не сможет начислить штраф за неправильно заполненный документ, он может потерять платежку и получить пеню за неуплату.

Требуется ставить код 01, если платеж поступает за НДФЛ и НДС от юридического лица. Код 14 ставится для Пенсионного фонда.

Ошибки при заполнении КБК приведут к тому, что платеж не найдет банковского счета и будет числиться, как невыясненный. Чаще всего граждане путают коды при уплате налога: например, вносят НДС и не смотрят, что стоит код налога на прибыль или имущество.

Однако платеж автоматически уйдет в оплату неправильного налога. Бывает, плательщики указывают несуществующий КБК.

Налоговая служба будет искать налогоплательщика, чтобы узнать, куда перечислить средства. Если гражданин не ответит на уведомление, начнут поступать пени. В КБК вид платежа зашифрован с 14 по 17 цифру, они являются самыми важными при заполнении.

Статус плательщика является обязательным реквизитом при заполнении платежного поручения. У каждого кода есть свое значение, которое помогает Налоговой службе перенаправить платеж на правильный лицевой счет.

Видео по теме:

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

juristampro.ru

Статус плательщика платежки для организации в 2019 году (платежного поручения)

В 2019 году в законодательство о порядке выплаты страховых взносов было внесено множество изменений. В рамках прошлого календарного года плательщики осуществляли перевод средств в две отдельные организации – в ФСС и ПФР. Теперь всеми распоряжениями и приемом соответствующей отчетной документации занимаются исключительно территориальные налоговые службы.

Именно в ИФНС производится перечисление средств на нужды медицинского, социального и пенсионного страхования. По данным платежам каждый страхователь должен подготовить новые платежные документы. Стоит отметить, что статус плательщика платежки в 2019 году также претерпел изменения.

Для понимания ключевых особенностей статуса необходимо ознакомиться с порядком выплаты страховых взносов, с установленной формой поручения, с нормами действующего налогового законодательства, с кодификацией для бюджетной классификации, а также с нюансами исправления допущенных ошибок.

Уплата страховых взносов

В первую очередь важно учитывать факт того, что новые реквизиты непосредственного получателя взносов, в качестве которого выступает ИФНС, применяются с начала января 2019 года. Это напрямую указывает на факт того, что именно они должны быть в обязательном порядке использованы для перечисления рассматриваемых взносов, например, за декабрь.

В новой отчетности по взносам, которая должна быть составлена за 1 квартал, перечисления, которые относятся к прошедшему отчетному периоду, но выплаченные в пользу налоговой службы, уже будут учтены.

Из-за того, что действующим распорядителем платежей является каждая территориальная налоговая служба, то все поля платежной документации должны быть заполнены в том же порядке, как и при перечислении налоговых сборов. Другими словами, в тех разделах, где ранее фигурировала информация о ПФР, должна указываться ИФНС по месту фактической регистрации организации или индивидуального предпринимателя.

Стоит отметить, что графа 101 также заполняется в соответствии с новым порядком. Для организаций и ИП с работниками рекомендуется указывать в 2019 году код 14. Это напрямую касается всех взносов страхового характера.

Форма поручения

С начала 2019 года в законодательство было внесено большое количество налоговых изменений. Однако для выплаты налоговых взносов и страховых платежей необходимо применять привычную для подавляющего числа бухгалтеров форму платежного поручения. Актуальные параметры платежного бланка устанавливаются Положением Банка России №383 от 19 июня 2012 года.

Форма платежной документации предусматривает указание действующего статуса плательщика. Соответствующая информация должна быть в полной мере прописана в поле 101. В рамки данного раздела вносится специальный двузначный код, указывающий на плательщика и на типологию самой выплаты.

Образец платежного поручения

Образец платежного порученияПорядок заполнения

При заполнении соответствующего поля статус плательщика платежки в 2019 году должен проставляться в значении 01. Для индивидуальных предпринимателей предусматривается кодификация 09. Такие требования устанавливаются нормами Письма ФНС РФ от 3 февраля 2019 года.

Представители налоговых служб утверждают, что действующее в банках программное обеспечение не пропускает платежную документацию с указанным статусом 14. Именно поэтому финансовые организации зачастую возвращают такую документацию плательщикам на доработку. ФНС предусматривает специальные статусы, например, 01 для юридических лиц, 09 для предпринимателей или 10 для адвокатов.

В третьем разделе платежного документа проставляется актуальный номер платежа, который, в свою очередь, присваивается фактическим плательщиком в индивидуальном порядке.

Что касается четвертой позиции, то в ее рамки вписывается дата составления документа. Эта дата должна строго соответствовать шаблону: день-месяц-год. В позиции 5 происходит указание способа оплаты.

Стоит отметить, что в иных случаях позиция не заполняется. Это может быть актуально при личном посещении финансовой организации плательщиком.

В следующем разделе указывается актуальный статус платежа, например, 01. В следующих двух позициях досконально прописывается сумма платежа печатными символами и цифрами.

В последнюю часть вносится следующая информация о лице или организации, выступающих в качестве фактических плательщиков взносов:

- индивидуальный налоговый номер;

- КПП – если плательщиком выступает предприниматель, то данная позиция не должна заполняться;

- полное наименование компании;

- номер банковского счета;

- название финансовой организации, в которой у плательщика отрыт счет – также прописывается БИК и корреспондентский счет.

Стоит отметить, что каждое заинтересованное лицо может скачать новый бланк платежного документа с официального сайта ФНС РФ. В некоторых случаях такая документация может быть подготовлена в специализированных онлайн-сервисах.

В любом случае рекомендуется заниматься последовательным оформлением платежей в электронной форме. Это обуславливается необходимостью снижения возможных рисков, напрямую связанных с претензиями уполномоченных органов. При заполнении нужно указывать только реквизиты той организации, которая является страхователем.

Что говорит налоговая о статусе плательщика платежке в 2019 году

Для индивидуальных предпринимателей

Каждый конкретный индивидуальный предприниматель для выплаты страховых взносов в 2019 году должны указывать код плательщика 14. В случаях, если ИП выплачивает страховые взносы исключительно за себя, то указывается статус 09.

Стоит отметить, что, если ИП выступает в качестве непосредственного налогового агента, то в статусе плательщика должен быть в обязательном порядке указан код 02. Эта же кодификация была актуальна и по состоянию на прошедший календарный год.

Практика показывает, что у многих бухгалтеров при заполнении такой платежной документации могут возникнуть вопросы по факту фактической нумерации статуса. Некоторые организации-плательщики продолжили использовать установленный ранее статус 08, который указывает на плательщика, удержавшего взнос в пользу определенного уровня бюджета РФ.

Заявление о допущенной ошибке в оформлении платежного поручения

Заявление о допущенной ошибке в оформлении платежного порученияЗаполнение поля 101

В рамках поля 101 при выплате страхового взноса необходимо прописать актуальный статус организации или индивидуального предпринимателя, которые осуществляют перечисление. На основании последних рекомендаций ФНС РФ требуется проставить код 01.

В тех случаях, когда индивидуальный предприниматель осуществляет перечисление фиксированных сумм на обязательное медицинское или пенсионное страхования исключительно за себя, а не за других сотрудников, то нужно прописать в указанной выше строке кодификацию 09.

Стоит отметить, что оформлением и дальнейшей передачей рассматриваемого документа в уполномоченные органы занимаются все организации, даже вне зависимости от того, были ли осуществлены выплаты сотрудникам. Также компании, имеющие отдельный баланс и счет для осуществления соответствующих выплат в пользу физических лиц. Кроме того, отчет составляют предприниматели, в штате которых числится хотя бы один сотрудник.

Коды бюджетной классификации

В рамках заполнения раздела о КБК ситуация становится более сложной. Начиная с 2019 года многие бухгалтера сталкиваются с проблемой указания новой кодификации. Это обуславливается тем, что при перечислении платежей за последний квартал 2019 года предусматривается один перечень кодов, а для всех последующих выплат – другой.

В рамках строки 104 должен быть в обязательном порядке прописан действительный код бюджетной классификации платежа. Соответствующий показатель состоит из нескольких символов. Верно указанный код будет указывать на факт того, что со стороны организации планируется перечисление именно пенсионного или медицинского взноса.

Важно помнить о том, что за неверно указанную кодификацию уполномоченные сотрудники налоговой инспекции могут наложить на компанию штраф в установленном законодательством размере. Определенные санкции предусматриваются и для непосредственных руководителей компании.

Исправление ошибок

При допущении ошибок в рамках заполнения актуального статуса платежа бухгалтеры организации могут столкнуться с санкциями со стороны контролирующих органов. Также может возникнуть недоимка по взносам страхового характера. Это обуславливается тем, что платежи с разными статусами плательщика автоматически разносятся по разным лицевым счетам.

Для минимизации определенных рисков, связанных с возможными штрафами, компаниям нужно досконально проверять каждый конкретный бланк. При подаче уточненной документации, в каждом конкретном случае, нужно использовать это особенно актуально. Предоставление устаревшего бланка несет за собой отказ контролирующих органов в принятии соответствующего документа.

Могут возникнуть также ситуации, при которых возникает переплата по другим платежам или долговые обязательства по страховым взносам. В соответствии с положениями статей 75 и 122 действующего Налогового Кодекса РФ представители налоговых инспекций могут накладывать штрафы и пени в случае пропуска установленных сроков взноса.

Статья 75. Письменные доказательства

Статья 122. Неуплата или неполная уплата сумм налога (сбора, страховых взносов)

Для минимизации подобных проблем каждая организация может отправить в территориальную службу специальное заявление об уточнении платежа. К такому документу важно прикрепить копию платежной документации. Заявление станет прямым основанием для переноса перечисленной суммы в счет страхового взноса.

Узнайте из нашей статьи о том, как оформляется единый расчет по страховым взносам в 2019 году, и какие особенности нужно учитывать при составлении этого документа.Код для расчета страховых взносов по месту нахождения можно посмотреть здесь.

Узнать тарифы начисления страховых взносов в 2019 году можно, прочитав нашу статью.

buhuchetpro.ru

Статус плательщика для ИП: 08 или 24

Самым распространенным способом безналичных расчетов на территории Российской Федерации являются платежные поручения. Порядок и алгоритм заполнения данных документов формализованы и детально описаны регулирующими органами. Однако следует учесть, что при формировании платежки для оплаты в бюджет лицо, заполняющее бланк документа, должно указывать идентифицирующую информацию. С учетом особенностей правого положения предпринимателя актуальным вопросом является, какой именно выбрать статус плательщика для ИП: 08 или 24.

Платежка

В силу прямого указания ГК РФ платежное поручение является одним из способов безналичных расчетов. К использованию названного формуляра могут прибегать:

- юридические лица;

- индивидуальные предприниматели;

- граждане;

- элементы бюджетной системы Российской Федерации.

Каждый субъект, использующий указанный выше способ расчетов, должен заполнять официальную форму платежного поручения, утвержденную Центральным Банком Российской Федерации в Положении от 19.06.2012 N 383-П.

Помимо использования бланка документа при формировании платежки следует руководствоваться алгоритмом и правилами ее заполнения. Также надо учитывать некоторые особенности, присущие порядку формирования формуляра на перевод денег в бюджетную систему Российской Федерации.

Например, в п. 4 Приложения № 1 к Положению от 19.06.2012 N 383-П предусмотрено, что для ИП статус плательщика в платежном поручении надо указывать только при перечислении денег в бюджет. Данные сведения отражаются в графе 101 документа.

Как отметило Министерство финансов Российской Федерации в Приложении № 5 к своему Приказу от 12.11.2013 N 107н, заполнение указанного выше раздела платежного поручения обязательно при переводах в пользу бюджетной системы России.

Налоговый статус ИП в платежном поручении

Исчерпывающий перечень кодов плательщиков, подлежащих отражению в платежном поручении, приведен в Приложении № 5 к Приказу Минфина России от 12.11.2013 N 107н.

Важно помнить, что запрещено:

- заменять значение, предусмотренное министерством на иное другое;

- указывать в графе 101 платежного поручения показатель «0».

В целях определения статуса для ИП в платежке лицу, ее формирующему, следует изучить все 26 кодов, разработанных Минфином Российской Федерации в вышеназванном Приказе.

Индивидуальный предприниматель, производящий оплату в бюджет, может указать в графе 101 «платежи» значение «08». Данный код используют предприниматели, предприятия, нотариусы, адвокаты и главы КФХ.

Важно помнить, что в силу положений ГК РФ по своему статусу предприниматели приравнены к юридическим лицам. Соответственно, ИП, производящие отчисления в бюджет, не могут в поле 101 платежного поручения указывать статус «24». Данное значение используется только частными лицами, не состоящими на учете в налоговой инспекции в качестве предпринимателей.

Исходя из всего ранее сказанного, можно утверждать, что предприниматели не должны указывать в платежных поручениях, формируемых для оплаты в бюджетную систему, свой статус в виде значения «24».

Для уплаты взносов в ФСС и в целях осуществления отчислений в ПФР статус плательщика ИП указывается в виде кода «08».

Помимо указанного шифра предприниматели могут отражать в графе 101 платежки следующие показатели:

- «09» — при уплате налогов;

- «14» — только в случае, когда ИП выплачивает доход гражданам;

- «17» — для предпринимателей, принимающих участие в ВЭД;

- «18» — если производится уплата таможенных сборов и соответствующее лицо не является декларантом.

glavkniga.ru