Выдать в подотчет или подотчет – Под отчет или подотчет как правильно

Подотчет – это… Что такое Подотчет?

подотчет — сумма, отчет Словарь русских синонимов. подотчет сущ., кол во синонимов: 3 • отчет (20) • подотчёт (1) • … Словарь синонимов

подотчет — Соңыннан исәпләү шарты белән тотарга бирелгән (акча тур.) … Татар теленең аңлатмалы сүзлеге

подотчет — ПОДОТЧЁТ а; м. Бухг. Подотчётная сумма … Энциклопедический словарь

АВАНС — (фр. avance) 1) денежная сумма или другая имущественная ценность, выдаваемая или перечисляемая организациям или лицам в счет предстоящих расходов и платежей за материальные ценности, выполнение работ, оказание услуг и др. А., как и задаток,… … Энциклопедический словарь экономики и права

отчет — См. мнение, ответ, суждение дело на чьем л. отчете, отдавать отчет… Словарь русских синонимов и сходных по смыслу выражений. под. ред. Н. Абрамова, М.: Русские словари, 1999. отчет рапорт, подотчет, отзыв, обозрение, мнение, сообщение, суждение … Словарь синонимов

сумма — Итог, сложность, собрание, совокупность. Ср. . .. См. следствие, число… Словарь русских синонимов и сходных по смыслу выражений. под. ред. Н. Абрамова, М.: Русские словари, 1999 … Словарь синонимов

КАССА — 1. наличные деньги, имеющиеся у предприятия; 2. структурное подразделение предприятия, организации, учреждения, выполняющее кассовые операции; 3. в бухгалтерском учете счет, на котором отражаются движение, поступление и выдача наличных денег .… … Большой бухгалтерский словарь

УЧЕТ ГОТОВОЙ ПРОДУКЦИИ, ОПЕРАТИВНЫЙ — учет наличия и движения готовой продукции на складах, холодильниках и других местах хранения продукции: контроль за выполнением планов по объему, ассортименту, качеству выпущенной продукции и обязательств по ее поставкам; контроль за сохранностью … Большой бухгалтерский словарь

71 счет — Счет 71 «Расчеты с подотчетными лицами» предназначен для обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно хозяйственные и прочие расходы. На выданные под отчет суммы счет 71 «Расчеты с подотчетными … Бухгалтерская энциклопедия

Командировка — Служебная командировка поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет… … Бухгалтерская энциклопедия

dic.academic.ru

Что такое подотчетные средства — деньги в подотчет 2018

Порядок выдачи подотчетных сумм сотрудникам компании прописан в пункте 6.3 Указания ЦБ РФ от 11.03.14 № 3210-У. Несмотря на то, что порядок прописан для наличных денежных оборотов, он применяется и при перечислении денег в подотчет безналичным расчетом на банковскую карту работника.

Оформление выдачи средств под отчет

Для того чтобы выдать деньги в подотчет, должно быть оформлено либо распоряжение руководителя, либо заявление работника, заверенное руководителем.

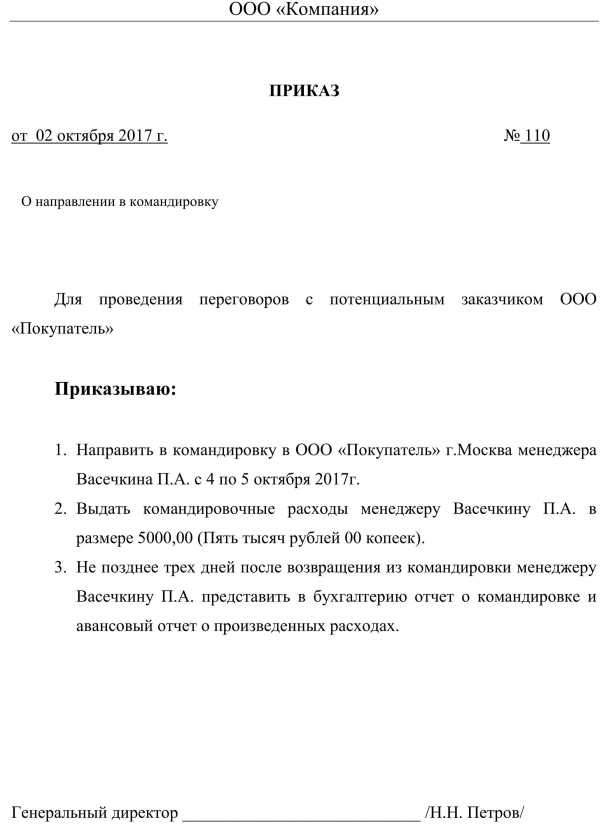

Образец распоряжения руководителя на подотчет

Скачать

Образец заявления в подотчет

Скачать

В основании для выдачи денег необходимо указать:

- Ф.И.О. и должность сотрудника, которому выдаются деньги.

- Цель выдачи.

- Сумму.

- Срок, на который выдаются денежные средства.

Бухгалтер на основании указанного документа либо выдаст наличные денежные средства из кассы, либо перечислит их на карту сотрудника.

Как отчитаться за подотчетные деньги

После наступления дня, до которого был выдан подотчет, сотрудник должен либо отчитаться о расходовании денег, либо вернуть неизрасходованные суммы. Сотрудник должен сдать авансовый отчет в бухгалтерию после истечения срока выдачи денег под отчет, не позднее трех рабочих дней. Если дата возврата пришлась на время отсутствия работника (отпуск или командировку), то отчет необходимо сдать в течение трех дней после возвращения на работу.

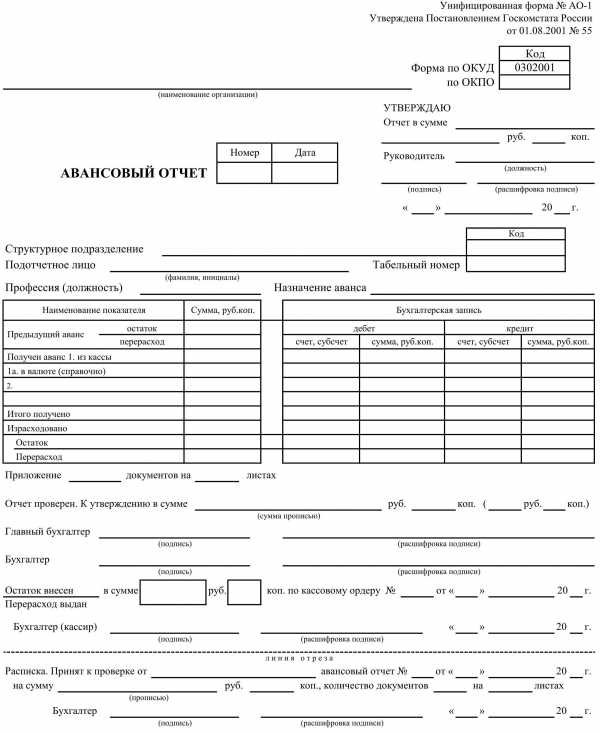

Форму авансового отчета компания может утвердить самостоятельно, предусмотрев в ней все обязательные реквизиты, поименованные в статье 9 Закона 402-ФЗ, а можно использовать форму, утвержденную Госкомстатом в Постановлении от 01.08.2001 № 55.

Форма авансового отчета

Скачать

Вместе с авансовым отчетом работник должен предоставить документы, которые подтверждают произведенные расходы.

Как взыскать с директора подотчетные денежные средства

Нередко встречается ситуация, когда руководитель компании не отчитывается своевременно за взятые суммы в подотчет.

Невозвращенные подотчетные деньги, с точки зрения налоговиков, нужно классифицировать как доход работника и исчислить с них НДФЛ (пункт 8 Письма ФНС от 24.12.2013 № СА-4-7/23263).

С согласия работника, невозвращенные деньги могут быть взысканы из его заработной платы. На это отводится один месяц с даты окончания срока, на который был выдан подотчет (статья 137 ТК РФ). Если сотрудник не согласен с удержанием, или истек срок взыскания, спорные суммы можно взыскать через суд. Сделать это необходимо в течение обычного срока исковой давности, установленного статьей 196 ГК РФ, то есть трех лет.

Бухгалтерский учет подотчетных сумм

В соответствии с Планом счетов, учет расчетов с подотчетниками ведется на счете 71. По дебету счета отражается задолженность сотрудника по полученным средствам. При утверждении отчета подотчетные суммы списываются с кредита счета 71 в дебет соответствующих счетов бухгалтерского учета.

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Выдан подотчет сотруднику | 71 | 50, 51 |

| Сдан авансовый отчет |

10, 20, 25, 26, 44, 60, 76, 91 |

71 |

| Возврат неизрасходованных подотчетных сумм | 50, 51 | 71 |

clubtk.ru

сумма выданная в подотчет

Чтобы оплатить мелкие расходы, такие как канцелярия, командировочные расходы, ГСМ от имени организации сотруднику нужна некоторая сумма выданная в подотчет.

Ведь несмотря на то что сегодня предприятия всё чаще оплачивают свои расходы в безналичном порядке, часть мелких трат, им все равно приходится оплачивать за наличные.

Оправдан ли такой подход к оплате расходов или нет, каждый субъект предпринимательства решает сам.

Для бухгалтера же самое важное — это грамотное оформление хозяйственной операции.

Давайте теперь посмотрим, как работает эта операция пошагово.

Кто такие подотчетные лица

Лицо, которому поручается оплата расходов (направленное в командировку) от имени организации или ИП (индивидуального предприятия) становится подотчетным лицом.

Им может стать любой работник, который работает по трудовому или гражданско-правовому договору.

Что такое сумма выданная в подотчет

Сумма, выданная в подотчет – это подотчетная сумма. Она может быть выдана подотчетному лицу в кассе предприятия или перечислена на его банковскую карточку.

Обратите внимание! Положение ЦБР от 12.10.2011 № 373-П «О порядке ведения кассовых операций» распространило обязанность ведение кассовых операций и на индивидуальных предпринимателей. Оно унифицировало порядок оформления отношений между работодателем и подотчетными лицами организаций и индивидуальных предпринимателей. Теперь он един для всех!

Как оформить выдачу деньги под отчет

Для того чтобы получить подотчетную сумму сотруднику необходимо написать заявление. Унифицированная форма этого заявление не утверждена, поэтому каждое предприятие или ИП должно самостоятельно разработать его форму и утвердить её в приказе об учетной политике.

В заявлении необходимо указать:

- требуемую сумму,

- цели, на которые она выдаётся,

- срок, на который выдаётся эта сумма,

- дату написания заявления.

Сотрудник подписывает это заявление у директора и передаёт его в бухгалтерию.

Получив заявление, бухгалтер проверяет правильность заполнения заявления, сверяет содержащие там подписи и проверяет наличие задолженности сотрудника по ранее выданным суммам и выписывает расходный кассовый ордер (КО-2) на требуемую сумму (либо перечисляет её на карту сотрудника).

Итак, здесь мы видим 2 главных условия, позволяющих сотруднику получить новую сумму в подотчет:

- наличие подписанного заявления,

- отсутствие у него задолженности по ранее полученным суммам.

Получив расходный кассовый ордер кассир, проверяет его, сверяет паспортные данные подотчетника и выдаёт ему требуемую сумму.

Оформите авансовый отчет

В истечении 3 дней после срока, на который были выданы деньги или по возвращении из командировки, подотчетник обязан отчитаться об их использовании.

Иными словами, он должен составить авансовый отчет установленной формы (АО-1) и приложить к нему подлинники документов, подтверждающих расходы.

Получив авансовый отчет, бухгалтер (а в его отсутствии – руководитель) сверяет:

- своевременность представления отчета,

- правильность всех указанных сумм,

- целесообразность расходов,

- наличие подтверждающих документов и наличие на них всех необходимых реквизитов, расшифровок, подписей и т. д.

И только после этого подписывает отчет и делает необходимые бухгалтерские проводки.

Сроки проверки авансового отчета и его утверждения устанавливаются руководителем в положении о внутреннем документообороте.

После утверждения авансового отчета, бухгалтер сможет вывести сальдо расчетов с сотрудником.

Сотрудник потратил больше, чем получил под отчет

Если при проверке отчета выяснится, что кроме сумм выданных в подотчет сотрудник потратил и собственные деньги, то сумма перерасхода выплачивается ему по расходному кассовому ордеру (КО-2).

Если выданная сумма не была полностью израсходована

Все неизрасходованные за установленный срок деньги должны быть возвращены в кассу организации или ИП по приходному кассовому ордеру (КО-1) в установленный срок.

В противном случае, невозвращенная сумма удерживается из заработной платы сотрудника в соответствии со ст.137 Трудового кодекса.

Однако сделать это можно только:

- в течении 1 месяца после истечения срока установленного для возврата денег,

- при условии, что сотрудник не возражает против этого удержания.

При невыполнении хотя бы одного из этих условий деньги можно вернуть только через суд.

Сумма удержания не может превышать 20% от заработной платы, выдаваемой на руки.

www.vashbuhuchet.ru

Оформление подотчета 2015: заполнение авансового отчета, выдача денег в подотчет

При проверке кассовых операций инспекторы обращают особое внимание на заполнение авансового отчета и выдачу денег в подотчет, поскольку из-за неправильного оформления подотчета, налоговики вправе доначислить НДФЛ, и соответственно, штрафы и пени.

Рассмотрим основные нюансы, с которыми может столкнуться компания при оформлении подотчета. Как оформить подотчет правильно в 2015 году?

Кому можно выдать суммы в подотчет? Подотчетными лицами могут быть сотрудники компании или физлицо, с которым заключен договор гражданско-правового характера (п. 5 Указаний ЦБ РФ № 3210-У от 11 марта 2014 г.).

Для начала перед выдачей подотчетной суммы нужно проверить сотрудника на ранее полученные подотчетные суммы. Если у сотрудника есть долг по ранее не отчитавшейся сумме по подотчету, деньги ему выдавать нельзя (п. 6.3 Указаний № 3210-У).

При отсутствии долга, подотчетное лицо может написать заявление с просьбой выдать ему деньги под отчет. В какой форме пишется заявление на подотчет? Форма заявления произвольная. Но нужно обратить внимание на то, чтоб в заявлении были указаны цели, на которые сотрудник получает деньги, сумма и срок, в течение которого работник за них отчитается.

Какую максимальную сумму можно выдать сотруднику в подотчет? В законе нет четких указаний на это. Будет ли действовать лимит в 100 тысяч? Лимит действует в том случае, если работник рассчитывается с клиентами по договорам компании. Если сотрудник оплачивает суммы за услуги, оказанные ему лично, лимит не действует.

На какой срок можно выдавать суммы в подотчет? Данный срок не ограничивается законом. Но в случае выдачи денег на длительный срок, инспекторы могут подотчетную сумму расценить как заем или зарплату, и, соответственно, начислить все необходимые налоги и взносы.

Если сотрудник забыл указать срок, в течение которого он должен отчитаться по подотчету, инспекторы могут решить, что подотчет выдан на один день, и, следовательно, отчитаться по нему работник обязан в течение трех дней с момента получения денег на руки (п. 6.3 Указаний № 3210-У).

После написанного заявления на подотчет, руководитель или иной уполномоченный работник должен его подписать, после чего деньги выдаются в подотчет путем оформления РКО. Оформление подотчета можно производить и в безналичном порядке путем перечисления денег на зарплатные или подотчетные карты сотрудников. Это официально разрешил Минфин в письме № 03-11-11/42288 от 25.08.2014г., но при этом должны быть соблюдены определенные условия.

Чтобы перечислить суммы подотчета на зарплатные карты, необходимо, чтобы данная возможность была предусмотрена договором с банком. Если в договоре указано, что компания имеет право перечислять на зарплатные карты только зарплату, то перечислять туда подотчетные суммы нельзя. Поэтому нужно быть внимательными при заключении договора с банком и предусмотреть в нем условия перечисления подотчетных сумм на карту. Если договором данное условие не предусмотрено, можно заключить с банком дополнительное соглашение.

На что обращают внимание налоговики при проверке авансового отчета?

В какой срок сотрудник должен отчитаться по подотчетным суммам? Работник обязан предоставить авансовый отчет в течение трех дней с момента срока возврата подотчета, написанного работником в заявлении. Форма авансового отчета может быть разработана компанией самостоятельно. Но в большинстве случаев компании используют унифицированную форму № АО-1, утвержденную постановлением Госкомстата России от 1 августа 2001 г. № 55.

Заполнение авансового отчета требует большого внимания, поскольку каждый расход, описанный в авансовом отчете, должен быть подтвержден документально, т.е. к нему должны прикладываться подтверждающие этот расход документы.

Для начала нужно проверить, чтобы цели расхода в заявлении работника и авансовом отчете совпадали. Затем к каждой операции в авансовом отчете должны быть приложены соответствующие документы. В указаниях Госкомстата по заполнению авансового отчета числятся следующие документы: командировочное удостоверение (отменено с 08 января 2015 года), квитанции, транспортные документы, кассовые и товарные чеки. Сюда же можно отнести накладные и бланки строгой отчетности. Данные документы должны быть правильно оформлены. Что проверяют инспекторы? Это заполнение всех обязательных реквизитов. Поскольку, если в документе, например, не будет указан ИНН поставщика, данные расходы могут быть не приняты к учету.

Как показывает судебная практика, если в первичке есть ошибки, суды встают на сторону компании, но в этом случае вам придется тратить свое время и нервы. Лучше документ с ошибками заменить.

Какие реквизиты проверяют налоговики?

Кассовый чек. Например, в кассовом чеке нет расшифровки покупок или реквизиты пропечатаны нечетко. В этом случае чек можно принять к учету, если к нему прилагаются и другие документы, например, товарный чек. Если в другом документе недостающие реквизиты есть, у инспекторов претензий не должно возникнуть (письмо УФНС России № 20–12/29007 от 12 апреля 2006 г.). Может ли кассовый чек являться первичкой? Подробности здесь.

Если сотрудник купил товар в нерабочее время, инспекторы могут задать вопрос: почему данные расходы имеют место в нерабочее время, поскольку за переработку сотруднику полагаются дополнительные выплаты по зарплате.

Товарный чек. Часто на товарном чеке нет печати или номера. Данный документ налоговики могут не принять к учету. Но вышеперечисленные реквизиты не являются обязательными для заполнения (постановление ФАС Московского округа № КА-А40/5456–06 от 19 июня 2006 г.).

В товарном и кассовом чеках не совпадают суммы или даты. Лучше всего привести документы в соответствие. Хотя, если в них не совпадают даты, вы можете отстоять данные расходы в суде (постановление ФАС Западно-Сибирского округа № Ф04-1827/2007(32937-А75-42 от 2 апреля 2007 г.). Что же касается суммы, то такие документы лучше заменить.

Накладная по форме № ТОРГ-12 или форме № 1-Т. Часто в ТТН не указывают грузополучателя, адреса пунктов погрузки и выгрузки, номера путевых листов, марки и номера автомобилей. Данные реквизиты не являются критичными, если компания на самом деле получила данный товар (постановление № Ф04-2121/2007(33241-А27-14) ФАС Западно-Сибирского округа).

В товарной накладной отсутствуют должность лица, отпустившего товар, печать организации-грузополучателя или номер, дата документа. Отсутствие этих реквизитов считается серьезными ошибками . Суды считают так же (постановление ФАС Восточно-Сибирского округа № А19-27878/05-52-Ф02-2783/06-С1 от 24 мая 2006 г.).

Бланк строгой отчетности. Если в бланке указан ошибочный ИНН или не несуществующий номер , данные нарушения все равно подтверждают расход (определение ВАС РФ № 306-КГ14-1504 от 10 октября 2014 г.). Суд решил, что даже если поставщик несуществующий, товар все равно может быть получен.

Достаточно ли в качестве подтверждающего документа только кассового чека с расшифровкой? Как объясняют налоговики в письме № ЕД-4-3/11515 от 25 июня 2013 г., расходы подотчетного лица можно подтвердить только кассовым чеком. Но чтобы включить данные расходы в целях налогообложения, необходим еще один документ, поскольку в чеке нет всех обязательных реквизитов первичного документа, а именно: Ф.И.О должностных лиц и их подписи. А кассовый чек лишь подтверждает факт расчета покупателя с продавцом.

После проверки авансового отчета, нужно передать его на подпись руководителю. Если работник потратил денег больше или меньше, чем ему выдано было в подотчет, компания ему обязана возместить перерасход, либо работник возвращает не потраченные деньги. Сроки, в которые это нужно сделать, компания утверждает самостоятельно (п. 6.3 Указаний № 3210-У). Данное правило должно быть закреплено в положении о работе с подотчетниками.

Как работник может вернуть деньги? Это может быть возврат наличными в кассу или перечисление с карты на счет компании.

На практике бухгалтера оформляют часто авансовые отчеты так, что работник сначала вкладывает свои деньги, а потом компания возмещает ему расходы. Это уже вряд ли можно назвать подотчетом, скорее займом. Поэтому работнику следует написать заявление о возмещении служебных расходов.

Проводки по оформлению подотчета смотрите здесь.

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку “Получить книгу”.

на Ваш сайт.

prednalog.ru